Хоум кредит погасить кредит: Оплатить кредит онлайн | Пополнить карту банка Хоум Кредит

Финансовая защита — Home Credit Bank

Финансовая защита — Home Credit BankГлавнаяСтрахованиеФинансовая защитаОформляется с кредитом и понижает ставку на 6%. Защитит при форс-мажорах: отсрочка без подтверждающих документов или покрытие по болезни.

105 млн. тенге

было выплачено по болезни

1,1 млрд. тенге

было выплачено по страхованию жизни

350 тыс. клиентов

досрочно погасили кредит без штрафов

97 тыс. платежей

было отсрочено

Что важно знать о финансовой защите?

- Возможность досрочного погашения в любое время.

Вы можете досрочно погасить кредит в любое время, без штрафных санкций. При досрочном погашении вы уменьшаете переплату, оплачивая только за фактический срок использования кредита.

- Возможность отсрочки платежей до двух месяцев.

Предоставим отсрочку по платежам на один месяц. Воспользоваться осрочкой можно до двух раз в зависимости от выбранного продукта — без каких-либо подтверждающих документов.

- Выплата по страховому случаю.

В зависимости от выбранного продукта: от 90% до 110% от остатка долга.

- Возможность выплаты до 2-х платежей по кредиту на основании больничного листа.

В случае если вы получили травму, ожог или другое телесное повреждение. Действует два раза в течение действия договора.

Ответы на частые вопросы и важные документы

Вопросы

Документы

Повлияет ли просрочка по кредиту на возможность получения клиентом страховых выплат от Страховой Компании?

Будут ли действовать «Платежные каникулы», если клиент воспользовался выплатой по страховому случаю от Страховой Компании?

Будет ли работать выплата по больничному листу если клиент вышел на просрочку?

Если клиент находится на больничном во время даты оплаты по кредиту, и больничный может предоставить только по истечению 10 дней к примеру, как это отразится на кредитной истории клиента? И как будет производиться выплата?

Какие виды болезни для больничного действуют? Например ОРВИ подлежит рассмотрению?

+7 727 244 54 77

ежедневно с 08:00 до 22:00Депозиты и инвестиции

«Простой»

«Сберегательный Хоум»

«Сберегательный Хоум +»

Депозитный сертификат

Облигации в долларах

Кредиты

Взять кредит наличными

Товары в кредит

Рефинансирование

Карточки

Home Card Lite

Home Card

Qiwi Card

Home Card Pro

DOS Pro

DOS

Услуги

Страхование

Расчетно-кассовое обслуживание

Денежные переводы

Бизнесу

Партнерство

Корпоративный счёт

О банке

О банке

Отчётность

Пресс-центр

Вакансии

Реквизиты

Комплаенс

Вопросы и ответы

Отделения и терминалы

Лицензия №1. 2.36/40 от 17.08.2022 г., выдана Агентством Республики Казахстан по регулированию и развитию финансового рынка.

2.36/40 от 17.08.2022 г., выдана Агентством Республики Казахстан по регулированию и развитию финансового рынка.

Home Credit Bank

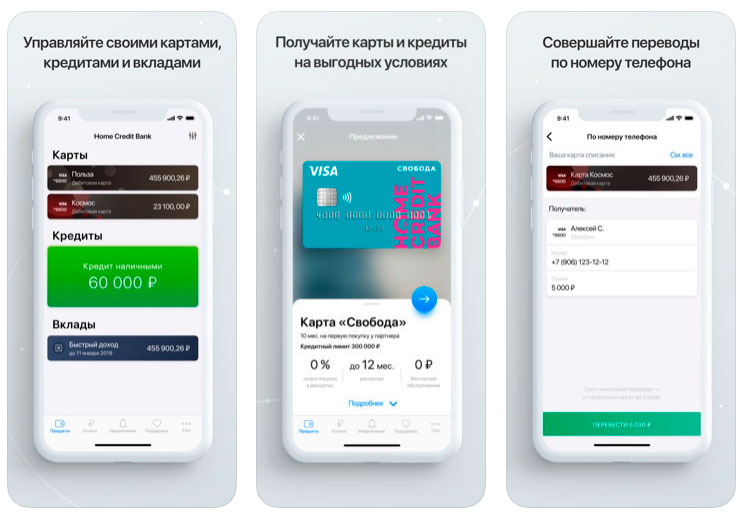

Home Credit BankМобильное приложение

Пользуйтесь бесплатными переводами, выгодно покупайте валюту, оформляйте онлайн: кредиты, депозиты, карточки.

Наведите камеру телефона на QR-код, чтобы скачать мобильное приложение

Кредит онлайн до 10 000 000 тенге

Оформляйте займ полностью онлайн за 3 минуты

Выгодные Депозиты

Ставки до 17,5% ГЭСВ. Становитесь богаче вместе с нами! Успейте открыть депозит по высоким ставкам!

Мобильное приложение

Пользуйтесь бесплатными переводами, выгодно покупайте валюту, оформляйте онлайн: кредиты, депозиты, карточки.

Наведите камеру телефона на QR-код, чтобы скачать мобильное приложение

Кредит онлайн до 10 000 000 тенге

Оформляйте займ полностью онлайн за 3 минуты

Кредит до 10 млн ₸

Оформите онлайн

Депозиты до 17,5% гэсв

Оформите онлайн

Мобильное приложение

Всегда под рукой

Популярные продукты и услуги

10% кешбэк на повседневные покупки

Депозит с повышенной доходностью

Покупки в рассрочку в PRO CLUB до 2 млн ₸

Облигации в долларах под 4,5% годовых

Кредит наличными онлайн до 10 млн ₸

Депозит, который можно пополнять и снимать

Депозиты

калькулятор депозитов

Самый выгодный

«Сберегательный Хоум»

Максимальная ставка среди других депозитов. Подходит для сохранения сбережений.

Подходит для сохранения сбережений.

до 17,5%

годовая ставка

100 000 ₸

минимальная сумма

Карточки

DOS Pro

Для покупок в PRO CLUB: бытовая техника, супермаркеты, рестораны, АЗС…

лимит на покупки

до 2 000 000 ₸

за покупки в PRO CLUB

0% годовых

ежемесячно 1/12 от лимита

равный платёж

Home Card Lite

Кешбэк в категориях: супермаркеты, АЗС, оплата коммуслуг в приложении.

кешбэк в категориях

10%

обслуживание и выпуск

бесплатно

переводы на карты

бесплатно

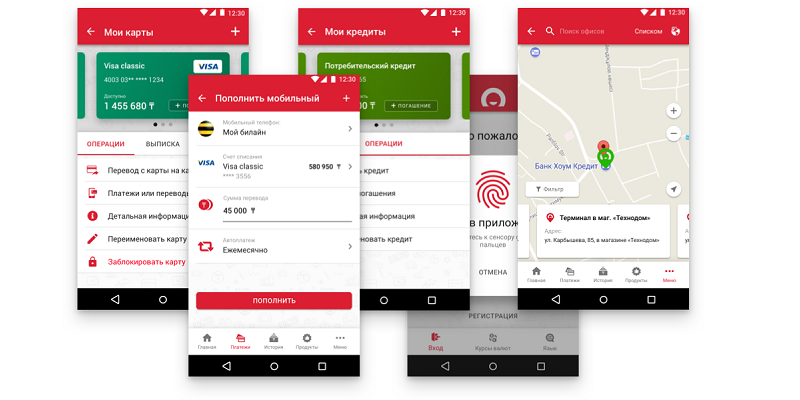

Мобильное приложение

Кредиты

Карточки

переводы

депозиты

прочее

Получайте другие полезные услуги

- занимайте электронную очередь;

- смотрите карту офисов и банкоматов;

- задавайте вопросы в чате или находите ответы в разделе FAQ;

- получайте справки об отсутствии ссудной задолженности;

- смотрите выписки по продуктам.

Совершайте операции по кредитам

- оформляйте кредит до 10 000 000 тенге;

- подписывайте кредитные договоры через ЭЦП;

- погашайте кредит досрочно;

- отслеживайте график погашения.

Оплачивайте покупки, получайте бонусы

- оформляйте виртуальную карточку или закажите пластиковую с доставкой;

- безопасно узнайте срок действия, CVV-код и номер карточки;

- заблокируйте и разблокируйте карточку;

- устанавливайте лимиты: снятие наличных, оплата в интернете и POS-терминалах.

Делайте переводы без комиссий

- между своими счетами;

- на карточку Хоум Кредит Банка по номеру телефона;

- между карточками банков РК;

- по номеру текущего счета и ИИН;

- обмен валют по текущему курсу;

- разделите счет с друзьями.

Оформляйте депозиты онлайн

- рассчитайте доходность в калькуляторе;

- пополняйте со своего счёта или с карточки другого банка;

- переводите с депозита на карточку, текущий счёт или на другой депозит;

- настройте ежемесячное автопополнение.

Получайте другие полезные услуги

- занимайте электронную очередь;

- смотрите карту офисов и банкоматов;

- задавайте вопросы в чате или находите ответы в разделе FAQ;

- получайте справки об отсутствии ссудной задолженности;

- смотрите выписки по продуктам.

Совершайте операции по кредитам

- оформляйте кредит до 10 000 000 тенге;

- подписывайте кредитные договоры через ЭЦП;

- погашайте кредит досрочно;

- отслеживайте график погашения.

Наведите камеру телефона на QR-код, чтобы скачать мобильное приложение

Акции

Хотите, чтобы ваш кредит работал на вас?

Легко! Акция «Кредитный кешбэк» специально для ВАС.

10% кешбэк по Home Card Lite на дополнительную категорию

Каждый месяц клиенты голосуют за новую категорию

Встречай Көктем рассрочку 0-0-24

Home Credit Bank совместно с партнерами запускает рассрочку 0-0-24

Получи 10% кешбэка за покупку полиса «Оплата больничного листа»!

10 000 тенге к вашей зарплате

+ выгодные кешбэки на покупки.

Выгодные покупки у партнеров

Наслаждайтесь покупками с Home Credit Bank.

Новости

13 апреля 2023 г.

Уведомление о завершении акции

Уважаемые клиенты, уведомляем о завершении акции по Банковским депозитным сертификатам «

7 апреля 2023 г.

Изменения ставок по сберегательным депозитам с 10 апреля 2023

Уведомляем вас о том, что с 10 апреля 2023 года ставки вознаграждения по вновь открываемым

6 апреля 2023 г.

Совместное обращение казахстанских банков и мобильных операторов

Уважаемые клиенты!В последнее время появился новый вид финансового мошенничества. Спешим

Спешим

+7 727 244 54 77

ежедневно с 08:00 до 22:00

Депозиты и инвестиции

«Простой»

«Сберегательный Хоум»

«Сберегательный Хоум +»

Депозитный сертификат

Облигации в долларах

Кредиты

Взять кредит наличными

Товары в кредит

Рефинансирование

Карточки

Home Card Lite

Home Card

Qiwi Card

Home Card Pro

DOS Pro

DOS

Услуги

Страхование

Расчетно-кассовое обслуживание

Денежные переводы

Бизнесу

Партнерство

Корпоративный счёт

О банке

О банке

Отчётность

Пресс-центр

Вакансии

Реквизиты

Комплаенс

Вопросы и ответы

Отделения и терминалы

© 2023, АО «Home Credit Bank»

Лицензия №1. 2.36/40 от 17.08.2022 г., выдана Агентством Республики Казахстан по регулированию и развитию финансового рынка.

2.36/40 от 17.08.2022 г., выдана Агентством Республики Казахстан по регулированию и развитию финансового рынка.

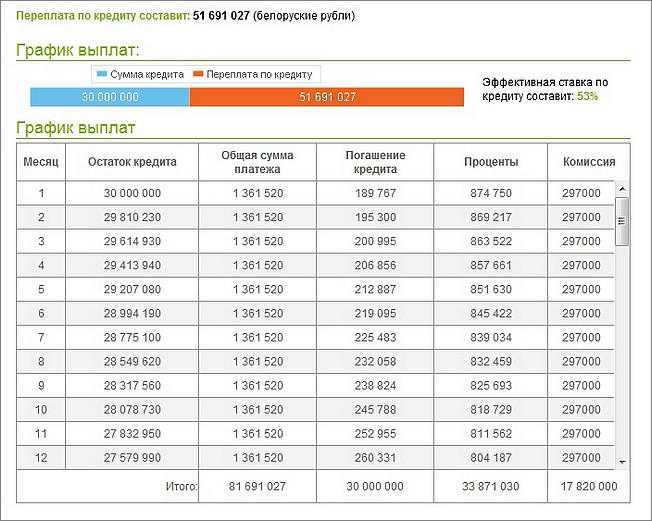

Калькулятор погашения кредита | Банковский курс

Рассчитайте свой доход и многое другое

Наш калькулятор погашения кредита поможет вам определить, сколько вы можете платить каждый месяц по кредиту, а также общие проценты. Это также может помочь вам определить варианты оплаты и ставки линии. Если вы ищете информацию об оплате кредита, выберите «кредит с фиксированным сроком» в раскрывающемся списке «способ оплаты». Если вам нужна информация о платежах по кредитной линии, выберите 2%, 1,5%, 1% от остатка или 100% причитающихся процентов.

Прежде чем подавать заявку на кредит, вы всегда должны рассчитывать свой потенциальный ежемесячный платеж, чтобы знать, можете ли вы себе это позволить. Также убедитесь, что вы знаете условия процесса погашения, особенно если вы хотите взять студенческий кредит, поскольку эти типы кредитов имеют другие условия, чем личные или автокредиты.

Посмотреть ставки кредита консолидации долга

Исследуйте выбор экспертов Bankrate для лучших кредитов консолидации долга.

ПОСМОТРЕТЬ ЦЕНЫ

СРАВНИТЬ СТАВКИ

Что нужно знать о погашении кредита

Большинство кредитов представляют собой кредиты в рассрочку, что означает, что вы получаете единовременную сумму денег авансом, которую вы возвращаете через курс ежемесячных платежей. Если у вас есть кредит с фиксированной процентной ставкой, вы будете платить одинаковую сумму каждый месяц. Если у вас есть кредит с переменной процентной ставкой, сумма, которую вы платите каждый месяц, может меняться в зависимости от того, как рыночные условия влияют на процентные ставки. Ежемесячные платежи по кредитам для личных и автокредитов состоят из трех частей: основной суммы, процентной ставки и любых применимых сборов. Некоторые кредиторы предлагают процентный период, когда вы платите только проценты по кредиту каждый месяц в течение определенного периода.

Некоторые кредиты, такие как автокредиты, кредиты под залог жилья и ипотечные кредиты, обеспечены активами, такими как ваш дом или автомобиль. Обеспеченные кредиты, как правило, имеют более низкие процентные ставки, но вы рискуете потерять свой актив в случае невыплаты кредита. Личные кредиты и студенческие кредиты, как правило, являются необеспеченными кредитами, а это означает, что вам не нужно вносить залог.

Процесс погашения студенческой ссуды отличается от других кредитных продуктов, особенно если вы берете федеральную студенческую ссуду. Федеральные студенческие кредиты имеют шестимесячный льготный период после окончания учебы, и ваши платежи по кредиту приостанавливаются, если вы повторно зачисляетесь в школу. Федеральные студенческие ссуды имеют фиксированные процентные ставки, и у вас есть возможность подписаться на план погашения, основанный на доходах. Частные студенческие кредиты также обычно предоставляют шестимесячный льготный период, но некоторые из них имеют льготный период до девяти месяцев или дольше.

Что делать после расчета платежа по кредиту

После того, как вы подсчитали ежемесячные платежи по кредиту для потенциального кредитора, вы должны проверить, как эта сумма впишется в ваш ежемесячный бюджет. Если потенциальные платежи слишком высоки, вы можете сравнить других кредиторов или даже пересмотреть тип кредита, на который вы подаете заявку. Если у вас не очень высокий кредит и вы не можете найти разумную процентную ставку, вы можете обратиться к кредиторам, которые предлагают кредиты для заемщиков с плохой кредитной историей. Эти кредиторы обычно имеют более гибкие требования и более низкие процентные ставки.

Условия кредита, которые необходимо знать

- Амортизированный кредит : Кредит с регулярными, запланированными платежами применяется как к основной сумме, так и к начисленным процентам.

Большинство личных кредитов являются амортизированными кредитами.

Большинство личных кредитов являются амортизированными кредитами. - Годовая процентная ставка (годовые) : Годовая процентная ставка по кредиту плюс любые сборы

- Консолидация долга : Тип рефинансирования, при котором несколько долгов с высокой процентной ставкой объединяются в один новый кредит с более низкой процентной ставкой.

- Отношение долга к доходу (DTI) : Ваши ежемесячные платежи по долгам, разделенные на ваш общий месячный доход; помогает кредиторам установить кредитоспособность заемщика

- Рефинансирование : Процесс замены существующего долга новым кредитом с более низкой процентной ставкой. Вы можете рефинансировать личные кредиты, автокредиты и частные студенческие кредиты.

Часто задаваемые вопросы

Ипотечный калькулятор | Bankrate

Как рассчитать платежи по ипотеке

Расчет платежей по ипотеке сложен, но ипотечный калькулятор Bankrate позволяет решить эту математическую задачу быстро и легко.

Сначала рядом с полем «Цена дома» введите цену (если вы покупаете) или текущую стоимость вашего дома (если вы рефинансируете).

В разделе «Первоначальный взнос» введите сумму вашего первоначального взноса (если вы покупаете) или сумму собственного капитала (если вы рефинансируете). Первоначальный взнос — это наличные, которые вы платите авансом за дом, а собственный капитал — это стоимость дома за вычетом того, что вы должны. Вы можете ввести либо сумму в долларах, либо процент от цены покупки, которую вы вносите.

Далее вы увидите «Срок кредита». Выберите срок — обычно 30 лет, но может быть и 20, 15 или 10 — и наш калькулятор скорректирует график погашения.

Наконец, в поле «Процентная ставка» введите ожидаемую ставку. Наш калькулятор по умолчанию использует текущую среднюю ставку, но вы можете изменить процент. Ваша ставка будет варьироваться в зависимости от того, покупаете ли вы или рефинансируете.

По мере ввода этих цифр справа появится новая сумма основного долга и процентов. Калькулятор Bankrate также рассчитывает налоги на имущество, страхование домовладельцев и сборы ассоциации домовладельцев. Вы можете изменить эти суммы или даже проигнорировать их, когда вы покупаете кредит — эти расходы могут быть включены в ваш платеж условного депонирования, но они не влияют на вашу основную сумму и проценты, когда вы изучаете свои варианты.

Калькулятор Bankrate также рассчитывает налоги на имущество, страхование домовладельцев и сборы ассоциации домовладельцев. Вы можете изменить эти суммы или даже проигнорировать их, когда вы покупаете кредит — эти расходы могут быть включены в ваш платеж условного депонирования, но они не влияют на вашу основную сумму и проценты, когда вы изучаете свои варианты.

Типичные расходы, включаемые в платеж по ипотеке

Основную часть платежа по ипотеке составляют основная сумма и проценты. Основная сумма — это сумма, которую вы взяли взаймы, а проценты — это сумма, которую вы платите кредитору за ее заимствование. Ваш кредитор также может взимать дополнительную сумму каждый месяц, чтобы положить ее на условное депонирование, деньги, которые кредитор (или сервисер) затем обычно платит непосредственно местному сборщику налога на недвижимость и вашей страховой компании.

- Принципал: Это сумма, которую вы заняли у кредитора.

- Проценты: это то, что кредитор берет с вас, чтобы одолжить вам деньги.

- Налоги на недвижимость: Местные власти начисляют ежегодный налог на вашу собственность. Если у вас есть счет условного депонирования, вы платите около одной двенадцатой вашего годового налогового счета с каждым ежемесячным платежом по ипотеке.

- Страхование домовладельцев: Ваш страховой полис может покрыть ущерб и финансовые убытки от пожара, бури, кражи, падения дерева на ваш дом и других опасностей. Если вы живете в зоне наводнения, у вас будет дополнительный полис, а если вы находитесь в Аллее ураганов или в стране землетрясений, у вас может быть третий страховой полис. Как и в случае с налогами на недвижимость, вы ежемесячно платите одну двенадцатую своего годового страхового взноса, а ваш кредитор или поставщик услуг платит страховой взнос в установленный срок.

- Страхование ипотечного кредита. Если ваш первоначальный взнос составляет менее 20 процентов от покупной цены дома, вам, вероятно, придется застраховаться по ипотечному кредиту, который также добавляется к вашему ежемесячному платежу.

Формула платежа по ипотечному кредиту

Хотите рассчитать размер ежемесячного платежа по ипотечному кредиту? Для тех, кто склонен к математике, вот формула, которая поможет вам рассчитать платежи по ипотеке вручную:

Уравнение для платежей по ипотеке

M = P

r (1 + r) n

(1 + r) n — 1

| Символ | |

|---|---|

| М | общий ежемесячный платеж по ипотеке |

| П | основная сумма кредита |

| р | ваша месячная процентная ставка Кредиторы предоставляют вам годовую ставку, поэтому вам нужно разделить эту цифру на 12 (количество месяцев в году), чтобы получить месячную ставку. Если ваша процентная ставка составляет 5 процентов, ваша месячная ставка составит 0,004167 (0,05/12 = 0,004167). |

| п | количество платежей за весь срок кредита Умножьте количество лет в сроке кредита на 12 (количество месяцев в году), чтобы получить количество платежей по кредиту. |

Эта формула поможет вам вычислить, сколько жилья вы можете себе позволить. Использование нашего Ипотечного Калькулятора может облегчить вам работу и помочь вам решить, достаточно ли вы вкладываете денег, или вы можете или должны изменить срок кредита. Всегда полезно делать покупки у нескольких кредиторов, чтобы убедиться, что вы получаете лучшее предложение.

Чем может помочь ипотечный калькулятор

Когда вы устанавливаете свой жилищный бюджет, определение ежемесячного платежа за жилье имеет решающее значение — это, вероятно, будет вашим самым большим текущим расходом. Когда вы покупаете ссуду на покупку или рефинансирование, ипотечный калькулятор Bankrate позволяет вам оценить размер платежа по ипотеке. Чтобы изучить различные сценарии, просто измените данные, которые вы вводите в калькулятор. Калькулятор поможет вам решить:

- Срок кредита, который подходит именно вам.

Если ваш бюджет фиксирован, 30-летняя ипотека с фиксированной процентной ставкой, вероятно, является правильным решением. Эти кредиты поставляются с более низкими ежемесячными платежами, хотя вы будете платить больше процентов в течение срока кредита. Если у вас есть немного места в вашем бюджете, 15-летняя ипотека с фиксированной процентной ставкой снижает общую сумму процентов, которую вы будете платить, но ваш ежемесячный платеж будет выше.

Если ваш бюджет фиксирован, 30-летняя ипотека с фиксированной процентной ставкой, вероятно, является правильным решением. Эти кредиты поставляются с более низкими ежемесячными платежами, хотя вы будете платить больше процентов в течение срока кредита. Если у вас есть немного места в вашем бюджете, 15-летняя ипотека с фиксированной процентной ставкой снижает общую сумму процентов, которую вы будете платить, но ваш ежемесячный платеж будет выше. - Если ARM хороший вариант. По мере роста ставок может возникнуть соблазн выбрать ипотечный кредит с регулируемой процентной ставкой (ARM). Начальные ставки для ARM обычно ниже, чем для их обычных аналогов. ARM 5/6, который имеет фиксированную ставку в течение пяти лет, а затем корректируется каждые шесть месяцев, может быть правильным выбором, если вы планируете остаться в своем доме всего на несколько лет. Однако обратите пристальное внимание на то, насколько может измениться ваш ежемесячный платеж по ипотеке, когда истечет срок действия начальной ставки.

- Если вы тратите больше, чем можете себе позволить. Калькулятор ипотечного кредита дает общее представление о том, сколько вы можете рассчитывать платить каждый месяц, включая налоги и страховку.

- Сколько проставить. Несмотря на то, что 20 процентов считаются стандартным авансовым платежом, это не обязательно. Многие заемщики вносят всего 3 процента.

Решите, сколько жилья вы можете себе позволить

Если вы не уверены, какая часть вашего дохода должна идти на жилье, следуйте проверенному правилу 28/36 процентов. Многие финансовые консультанты считают, что вы не должны тратить более 28 процентов своего валового дохода на расходы на жилье, такие как арендная плата или выплаты по ипотеке, и что вы не должны тратить более 36 процентов своего валового дохода на общий долг, включая выплаты по ипотеке. , кредитные карты, студенческие кредиты, медицинские счета и тому подобное. Вот пример того, как это выглядит:

Джо зарабатывает 60 000 долларов в год.Это валовой ежемесячный доход в размере 5000 долларов в месяц. 5 000 долларов x 0,28 = 1 400 долларов США в месяц. Общий ежемесячный платеж по ипотеке (PITI)

Общие ежемесячные платежи по ипотеке Джо, включая основную сумму, проценты, налоги и страховку, не должны превышать 1 400 долларов в месяц. Это максимальная сумма кредита примерно 253 379 долларов. Хотя вы можете претендовать на получение ипотечного кредита с отношением долга к доходу (DTI) до 50 процентов для некоторых кредитов, расходование такого большого процента вашего дохода на долг может оставить вас без достаточного пространства для маневра в вашем бюджете для других нужд. расходы, выход на пенсию, чрезвычайные сбережения и дискреционные расходы. Кредиторы не учитывают эти статьи бюджета, когда предварительно одобряют кредит, поэтому вам необходимо учитывать эти расходы в вашей картине доступности жилья для себя. Как только вы узнаете, что вы можете себе позволить, вы можете предпринять следующие шаги с финансовой точки зрения. Последнее, что вы хотите сделать, это прыгнуть в 30-летний ипотечный кредит, который слишком дорог для вашего бюджета, даже если кредитор готов дать вам деньги взаймы. . Калькулятор «Сколько домов я могу себе позволить» от Bankrate поможет вам пробежаться по цифрам.

Последнее, что вы хотите сделать, это прыгнуть в 30-летний ипотечный кредит, который слишком дорог для вашего бюджета, даже если кредитор готов дать вам деньги взаймы. . Калькулятор «Сколько домов я могу себе позволить» от Bankrate поможет вам пробежаться по цифрам.

Как уменьшить ежемесячный платеж по ипотеке

Если ежемесячный платеж, который вы видите в нашем калькуляторе, выглядит немного недосягаемым, вы можете попробовать некоторые тактики, чтобы уменьшить удар. Поиграйте с несколькими из этих переменных:

- Выберите более длительный кредит. При более длительном сроке ваш платеж будет ниже (но вы будете платить больше процентов в течение срока действия кредита).

- Тратьте меньше на дом. Чем меньше займов, тем меньше ежемесячный платеж по ипотеке.

- Избегайте PMI. Первоначальный взнос в размере 20 процентов или более (или, в случае рефинансирования, собственный капитал в размере 20 процентов или более) освобождает вас от страховки частного ипотечного кредита (PMI).

- Покупайте по более низкой процентной ставке. Имейте в виду, однако, что некоторые сверхнизкие тарифы требуют внесения предоплаты баллами.

- Сделайте больший первоначальный взнос. Это еще один способ уменьшить размер кредита.

Следующие шаги

Ипотечный калькулятор — это трамплин, который поможет вам рассчитать ежемесячный платеж по ипотеке и понять, что он включает. Ваш следующий шаг после изучения чисел:

- Получите предварительное одобрение ипотечного кредитора. Если вы покупаете дом, это обязательно.

- Подать заявку на ипотеку. После того, как кредитор проверит вашу занятость, доход, кредит и финансы, у вас будет лучшее представление о том, сколько вы можете занять. Вы также будете иметь более четкое представление о том, сколько денег вам нужно принести на заключительный стол.

Калькулятор ипотечного кредита: альтернативное использование

Большинство людей используют калькулятор ипотечного кредита для расчета платежа по новому ипотечному кредиту, но его можно использовать и для других целей.

Вот некоторые другие варианты использования:

Планируете досрочно погасить ипотеку.

Используйте функцию «Дополнительные платежи» ипотечного калькулятора Bankrate, чтобы узнать, как можно сократить срок и сэкономить больше в долгосрочной перспективе, заплатив дополнительные деньги в счет погашения основного долга. Вы можете вносить эти дополнительные платежи ежемесячно, ежегодно или даже один раз.

Чтобы рассчитать сбережения, нажмите ссылку «Амортизация / график платежей» и введите гипотетическую сумму в одну из категорий платежей (ежемесячно, ежегодно или единовременно), затем нажмите «Применить дополнительные платежи», чтобы увидеть, сколько процентов вы Все закончится выплатой и вашей новой датой выплаты.

Решите, стоит ли ARM риск.

Более низкая начальная процентная ставка по ипотеке с регулируемой процентной ставкой, или ARM, может быть заманчивой. В то время как ARM может быть подходящим для некоторых заемщиков, другие могут обнаружить, что более низкая начальная процентная ставка не сократит их ежемесячные платежи так сильно, как они думают.

Чтобы получить представление о том, сколько вы действительно сэкономите на начальном этапе, попробуйте ввести процентную ставку ARM в ипотечный калькулятор, оставив срок равным 30 годам. Затем сравните эти платежи с платежами, которые вы получаете, вводя ставку для обычной 30-летней фиксированной ипотеки. Это может подтвердить ваши первоначальные надежды на преимущества ARM или дать вам возможность проверить, действительно ли потенциальные преимущества ARM перевешивают риски.

Узнайте, когда можно отказаться от частного ипотечного страхования.

Вы можете использовать ипотечный калькулятор, чтобы определить, когда у вас будет 20-процентная доля в вашем доме. Это волшебное число для требования, чтобы кредитор отказался от требования частного ипотечного страхования. Если при покупке дома вы внесли менее 20% первоначального взноса, вам придется каждый месяц платить дополнительную плату сверх вашего обычного платежа по ипотеке, чтобы компенсировать риск кредитора.

Как только у вас будет 20 процентов капитала, эта плата исчезнет, а это означает, что в вашем кармане будет больше денег.

Как только у вас будет 20 процентов капитала, эта плата исчезнет, а это означает, что в вашем кармане будет больше денег.Просто введите первоначальную сумму ипотечного кредита и дату закрытия и нажмите «Показать график погашения». Затем умножьте первоначальную сумму ипотеки на 0,8 и сопоставьте результат с ближайшим числом в крайнем правом столбце таблицы амортизации, чтобы узнать, когда вы достигнете 20-процентного капитала.

Объяснение терминов

Использование онлайн-калькулятора ипотечного кредита поможет вам быстро и точно рассчитать ежемесячный платеж по ипотечному кредиту, используя всего несколько фрагментов информации. Он также может показать вам общую сумму процентов, которые вы будете платить в течение срока действия ипотечного кредита. Чтобы использовать этот калькулятор, вам потребуется следующая информация:

Цена дома — это сумма в долларах, которую вы ожидаете заплатить за дом.

Первоначальный взнос — Первоначальный взнос — это деньги, которые вы отдаете продавцу дома. По крайней мере, 20-процентный аванс обычно позволяет избежать ипотечного страхования.

По крайней мере, 20-процентный аванс обычно позволяет избежать ипотечного страхования.

Сумма кредита — Если вы получаете ипотечный кредит на покупку нового дома, вы можете найти этот номер, вычитая первоначальный взнос из цены дома. Если вы рефинансируете, это число будет непогашенным остатком по вашей ипотеке.

Срок кредита (лет) — это срок ипотеки, которую вы рассматриваете. Например, если вы покупаете дом, вы можете выбрать ипотечный кредит на 30 лет, который является наиболее распространенным, поскольку он позволяет снизить ежемесячные платежи за счет увеличения периода погашения на три десятилетия. С другой стороны, домовладелец, который занимается рефинансированием, может выбрать кредит с более коротким периодом погашения, например, 15 лет. Это еще один распространенный термин ипотечного кредита, который позволяет заемщику сэкономить деньги, заплатив меньшую общую сумму процентов. Тем не менее, ежемесячные платежи по 15-летней ипотеке выше, чем по 30-летней, поэтому это может быть большим бременем для семейного бюджета, особенно для тех, кто впервые покупает жилье.

Об авторе