Именная ценная бумага: ГК РФ Статья 143. Виды ценных бумаг \ КонсультантПлюс

Ст. 143 ГК РФ. Виды ценных бумаг

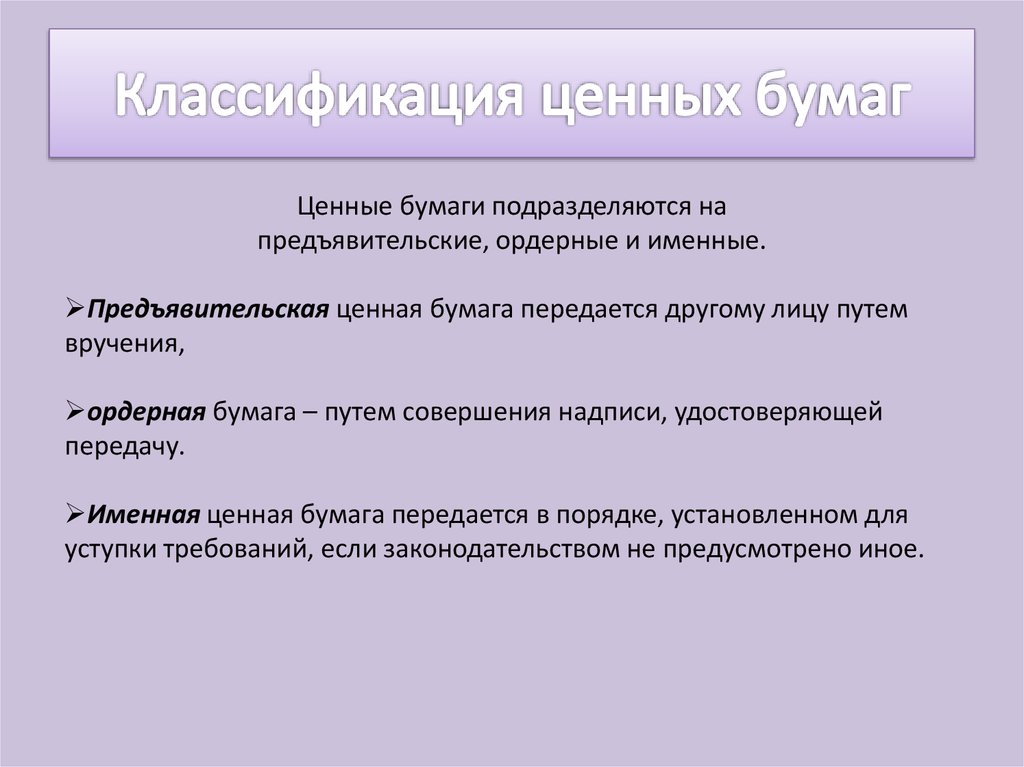

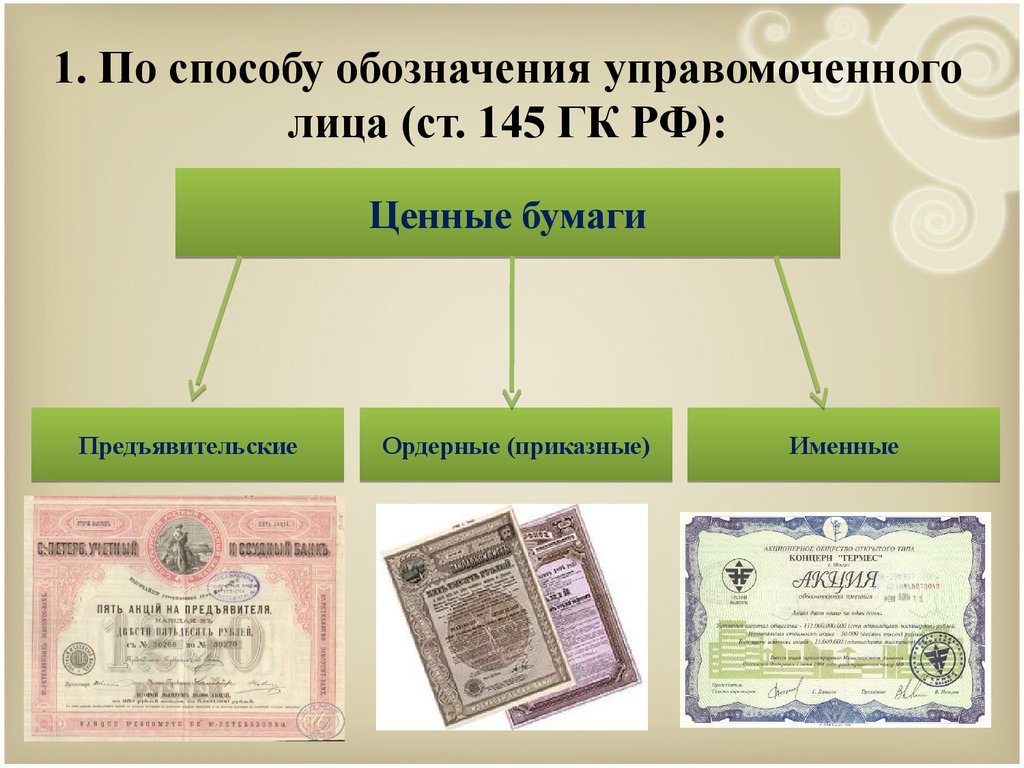

1. Документарные ценные бумаги могут быть предъявительскими (ценными бумагами на предъявителя), ордерными и именными.

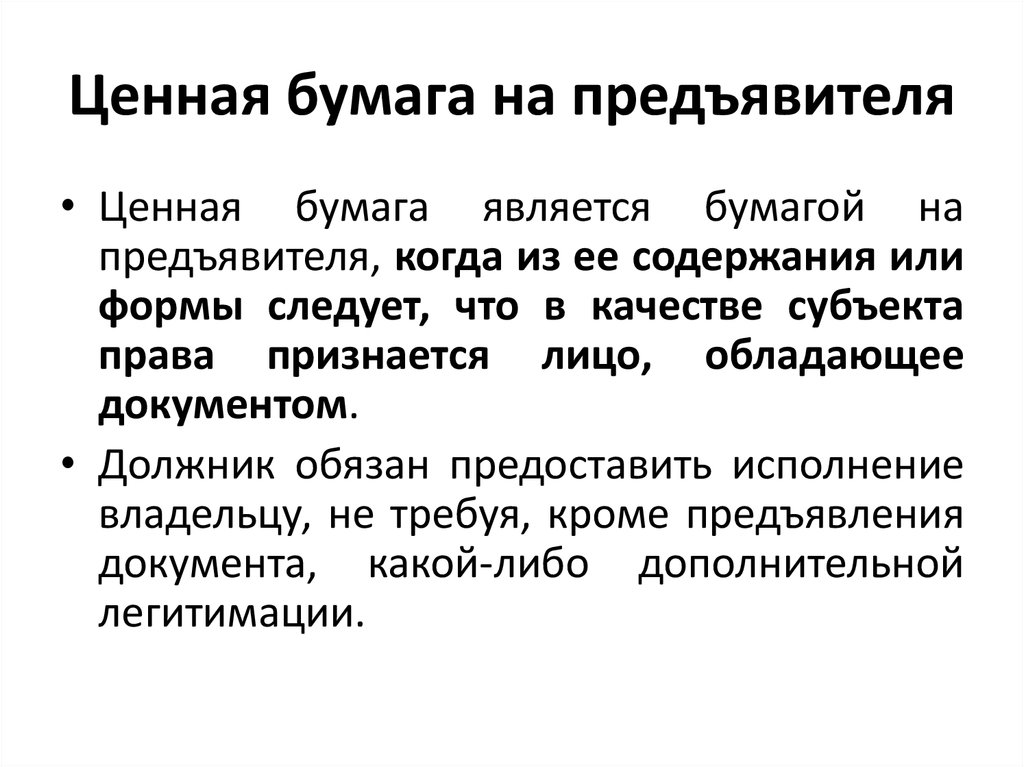

2. Предъявительской является документарная ценная бумага, по которой лицом, уполномоченным требовать исполнения по ней, признается ее владелец.

3. Ордерной является документарная ценная бумага, по которой лицом, уполномоченным требовать исполнения по ней, признается ее владелец, если ценная бумага выдана на его имя или перешла к нему от первоначального владельца по непрерывному ряду индоссаментов.

4. Именной является документарная ценная бумага, по которой лицом, уполномоченным требовать исполнения по ней, признается одно из следующих указанных лиц:

1) владелец ценной бумаги, указанный в качестве правообладателя в учетных записях, которые ведутся обязанным лицом или действующим по его поручению и имеющим соответствующую лицензию лицом. Законом может быть предусмотрена обязанность передачи такого учета лицу, имеющему соответствующую лицензию;

2) владелец ценной бумаги, если ценная бумага была выдана на его имя или перешла к нему от первоначального владельца в порядке непрерывного ряда уступок требования (цессий) путем совершения на ней именных передаточных надписей или в иной форме в соответствии с правилами, установленными для уступки требования (цессии).

5. Выпуск или выдача предъявительских ценных бумаг допускается в случаях, установленных законом.

Возможность выпуска или выдачи определенных документарных ценных бумаг в качестве именных либо ордерных может быть исключена законом.

6. Если иное не установлено настоящим Кодексом, законом или не вытекает из особенностей фиксации прав на бездокументарные ценные бумаги, к таким ценным бумагам применяются правила об именных документарных ценных бумагах, правообладатель которых определяется в соответствии с учетными записями.

См. все связанные документы >>>

< Статья 142. Ценные бумаги

Статья 143.1. Требования к документарной ценной бумаге >

1. Ценные бумаги могут классифицироваться по различным основаниям. Одной из наиболее распространенных является классификация по степени легитимации, под которой понимается (от лат. legitimus — законный) узаконение, признание или подтверждение законности прав и полномочий участников гражданских правоотношений соответствующими документами. Однако такая классификация распространяется только на документарные ценные бумаги.

Однако такая классификация распространяется только на документарные ценные бумаги.

В п. 1 комментируемой статьи указаны способы формальной легитимации лиц, управомоченных по ценным бумагам, в соответствии с которыми документарные ценные бумаги делятся на предъявительские, ордерные и именные. Таким образом, сохранена и ранее существовавшая классификация ценных бумаг.

2. Согласно п. 2 комментируемой статьи предъявительской является документарная ценная бумага, по которой лицом, уполномоченным требовать исполнения по ней, признается ее владелец.

Таким образом, из самого документа следует, что субъектом права, закрепленного ценной бумагой, является лицо, обладающее этой бумагой. Должник не вправе требовать от владельца ценной бумаги никаких других дополнительных доказательств легитимации. Так, законным владельцем предъявительской ценной бумаги является любой ее владелец, пока не доказано обратное. Права, закрепленные предъявительской ценной бумагой, передаются новому субъекту посредством простой передачи документа.

В качестве предъявительской ценной бумаги могут быть выпущены облигации, коносаменты и др. При этом для предъявительских ценных бумаг установлено ограничение, в соответствии с которым выпуск или выдача предъявительских ценных бумаг допускается только в случаях, установленных законом (см. комментарий к п. 5 ст. 143 ГК РФ).

Преимущество предъявительских ценных бумаг состоит в том, что они обеспечивают анонимность их владельцев, простоту учета и сделок с ними, обладают повышенной ликвидностью и оборотоспособностью. Недостатки заключаются в том, что производство предъявительских бумаг на практике сопряжено с рядом неудобств. Поскольку они не могут существовать в бездокументарной (безбумажной) форме, то для изготовления бланков, защищенных от подделки, требуется специальная полиграфическая и техническая база, что, как известно, обходится довольно дорого.

3. В п. 3 комментируемой статьи сказано, что ордерной может быть только документарная ценная бумага.

Должник по ордерной ценной бумаге несет обязательство перед указанным в ней лицом либо приказом этого лица новому субъекту, который, в свою очередь, вправе посредством аналогичного приказа передать документ дальше.

В качестве ордерных ценных бумаг могут обращаться коносаменты, векселя, чеки и другие документы.

Ордерная ценная бумага, как и именная, изначально выписывается на определенное лицо. Однако оно может осуществлять соответствующее право не только самостоятельно, но и назначать своим распоряжением (ордером, приказом) другое управомоченное лицо путем совершения на бумаге специальной передаточной надписи, именуемой индоссаментом (см. комментарий к ст. 146 ГК РФ), по существу представляющей собой одностороннюю сделку. Типичным примером такой бумаги служит переводной вексель. Ордерные ценные бумаги, как правило, отличаются повышенной надежностью.

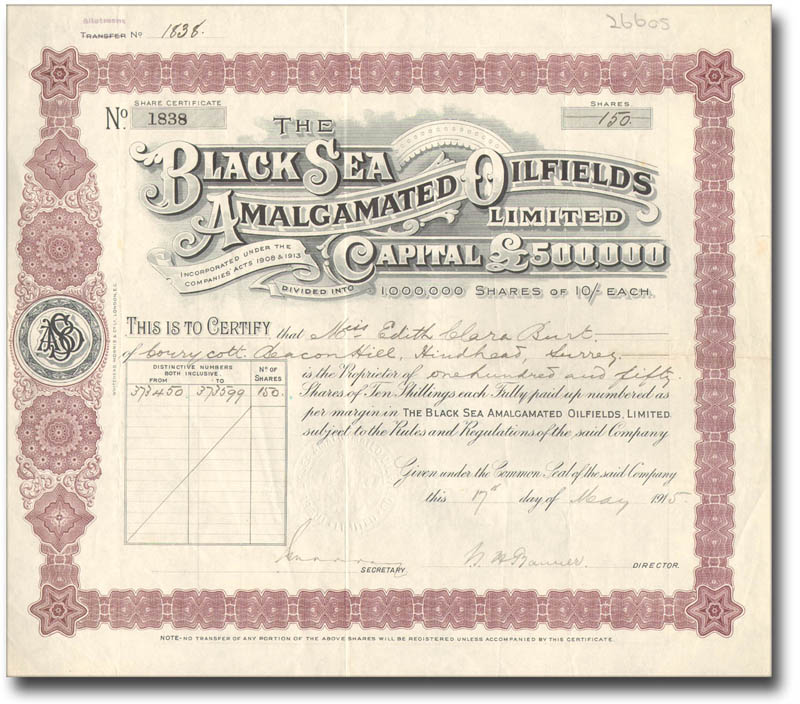

4. Именной является документарная ценная бумага, по которой лицом, уполномоченным требовать исполнения по ней, признается одно из указанных в п. 4 комментируемой статьи следующих лиц: 1) указанное в качестве правообладателя в учетных записях, которые ведутся обязанным лицом или регистратором; 2) указанное в самой ценной бумаге или в договоре цессии.

4 комментируемой статьи следующих лиц: 1) указанное в качестве правообладателя в учетных записях, которые ведутся обязанным лицом или регистратором; 2) указанное в самой ценной бумаге или в договоре цессии.

Указанное в подп. 1 п. 4 комментируемой статьи лицо, имеющее соответствующую лицензию, — это профессиональный участник рынка ценных бумаг, осуществляющий депозитарную деятельность, включающую учет и переход прав на ценные бумаги, или деятельность по ведению реестра владельцев именных ценных бумаг. Его деятельность регулируется Законом о рынке ценных бумаг, а также рядом подзаконных правовых актов.

Владельцы именных документарных ценных бумаг делятся на две вышеуказанные категории и, соответственно, сами эти бумаги также делятся на две категории. Так, в качестве примера владельцев первой категории, когда управомоченное лицо указано в качестве правообладателя в учетных записях, можно привести владельцев инвестиционных паев.

Согласно п. 1 ст. 14 Федерального закона от 29. 11.2001 N 156-ФЗ «Об инвестиционных фондах» инвестиционный пай является именной ценной бумагой, удостоверяющей долю его владельца в праве собственности на имущество, составляющее паевой инвестиционный фонд, право требовать от управляющей компании надлежащего доверительного управления паевым инвестиционным фондом, право на получение денежной компенсации при прекращении договора доверительного управления паевым инвестиционным фондом со всеми владельцами инвестиционных паев этого фонда (прекращении паевого инвестиционного фонда).

11.2001 N 156-ФЗ «Об инвестиционных фондах» инвестиционный пай является именной ценной бумагой, удостоверяющей долю его владельца в праве собственности на имущество, составляющее паевой инвестиционный фонд, право требовать от управляющей компании надлежащего доверительного управления паевым инвестиционным фондом, право на получение денежной компенсации при прекращении договора доверительного управления паевым инвестиционным фондом со всеми владельцами инвестиционных паев этого фонда (прекращении паевого инвестиционного фонда).

Следует отметить, что учет прав по первой разновидности именных документарных ценных бумаг может осуществляться специальным лицом (отличным от эмитента таких ценных бумаг), имеющим лицензию, если обязанность передачи учета установлена законом. Такими лицами в настоящее время являются регистраторы. Таким образом, закреплена действующая практика учета прав на ценные бумаги регистратором (ст. 44 Закона об акционерных обществах, ст. ст. 7 и 8 Закона о рынке ценных бумаг).

Именные ценные бумаги содержат обозначение субъекта права в тексте документа. Права, закрепленные именной ценной бумагой, передаются посредством цессии — уступки прав. Примером именной ценной бумаги является акция.

Достоинством именных ценных бумаг является возможность контролировать как движение, так и концентрацию их у отдельного лица. Недостатки связаны прежде всего со сложностью обращения, с необходимостью совершения ряда технических действий при передаче другим лицам, что в конечном счете ведет к их недостаточной оборачиваемости.

Именные ценные документарные бумаги должны фиксироваться в специальных реестрах. Общий порядок ведения реестра именных ценных бумаг установлен Постановлением ФКЦБ России от 02.10.1997 N 27 «Об утверждении Положения о ведении реестра владельцев именных ценных бумаг».

5. В п. 5 комментируемой статьи говорится о возможных ограничениях в выпуске тех или иных видов ценных бумаг, устанавливаемых законом. В частности, выпуск или выдача предъявительских ценных бумаг допускается только в случаях, предусмотренных федеральным законом (абз. 1 п. 5 комментируемой статьи).

1 п. 5 комментируемой статьи).

В качестве предъявительской ценной бумаги могут быть выпущены облигации, коносаменты и др. Только предъявительской ценной бумагой является сберегательная книжка на предъявителя.

Ограничения установлены и в отношении ордерных и именных ценных бумаг. Так, закон допускает выдачу только ордерных и именных векселей (абз. 1 и 2 ст. 11 Положения о переводном и простом векселе), а сберегательные сертификаты могут быть лишь именными или предъявительскими (п. 2 ст. 844 ГК).

6. В п. 6 комментируемой статьи говорится о возможности применения правил об именных документарных ценных бумагах, правообладатель которых определяется в соответствии с учетными записями, к бездокументарным ценным бумагам.

Однако эта норма носит диспозитивный характер и иное может быть установлено ГК, законом или вытекать из особенностей фиксации прав на бездокументарные ценные бумаги.

Ценные бумаги

Главная » Консультирует банкир » Ценные бумаги

Гражданский кодекс РФ содержит определение ценной бумаги как документа, удостоверяющего с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении.

В то же время статья 2 Федерального закона «О рынке ценных бумаг», характеризуя эмиссионную ценную бумагу, устанавливает, что таковая закрепляет совокупность имущественных и неимущественных прав. Действительно, акция, наряду с имущественными правами (например, правом на дивиденд, правом на ликвидационную квоту), предоставляет и иные права: право на участие в управлении акционерным обществом, право на получение информации о деятельности общества и др.

Изучение различных видов ценных бумаг позволяет сделать вывод, что ценные бумаги могут удостоверять либо только имущественные права (обязательственные права, иногда в совокупности с вещными правами), либо имущественные и связанные с ними неимущественные права, но не могут удостоверять только вещные права или только неимущественные права.

Ценная бумага имеет место в том случае, когда какое-либо право так тесно связано с документом, что владелец документа может требовать от противной стороны осуществления права, вытекающего из такого документа. Как право собственности на вещь переходит путем передачи самой вещи, так и право требования определенной денежной суммы или определенной вещи, находящейся в чужом владении, а также право требования определенных действий или право собственности, на вещь переходят к другому лицу посредством передачи права на ценную бумагу, удостоверяющую те или иные права.

Как право собственности на вещь переходит путем передачи самой вещи, так и право требования определенной денежной суммы или определенной вещи, находящейся в чужом владении, а также право требования определенных действий или право собственности, на вещь переходят к другому лицу посредством передачи права на ценную бумагу, удостоверяющую те или иные права.

Ценные бумаги возникают по преимуществу в интересах упрощения передаваемости (оборачиваемости) прав или облегчения осуществления прав.

В соответствии с Гражданским Кодексом РФ документы являются ценными бумагами только тогда, когда об этом прямо сказано в законодательстве или в установленном законами порядке.

Виды прав, которые удостоверяются ценными бумагами, обязательные реквизиты ценных бумаг, требования к форме ценной бумаги и другие необходимые требования определяются законом или в установленном им порядке. Обязательные реквизиты любой ценной бумаги содержат данные, из которых можно определить объем удостоверяемых ценной бумагой прав и обязанное лицо.

Отсутствие обязательных реквизитов ценной бумаги или несоответствие ценной бумаги установленной для нее форме влечет ее ничтожность.

Вся история возникновения и развития рынка ценных бумаг — это история все более широкого превращения отношений между кредиторами и должниками в «оборотоспособное» имущество. Сначала это превращение шло при посредстве бумажного носителя, а в современных условиях — уже без него.

В соответствии с действующим законодательством РФ в настоящее время существуют следующие виды ценных бумаг:

— государственная и муниципальная облигация;

— облигация, в том числе облигация с ипотечным покрытием;

— вексель;

— закладная;

— акция;

— российская депозитарная расписка;

— инвестиционный пай;

— ипотечный сертификат участия;

— депозитный и сберегательный сертификаты;

— чек;

— банковская сберегательная книжка на предъявителя;

— опцион эмитента;

— приватизационные ценные бумаги;

— коносамент;

— простое складское свидетельство;

— двойное складское свидетельство.

Перечень видов ценных бумаг является открытым, поскольку Гражданский кодекс РФ указывает, что законами о ценных бумагах или в установленном ими порядке к числу ценных бумаг могут быть отнесены также и другие документы. Ценные бумаги классифицируются по различным основаниям.

Рассмотрим ниже наиболее распространенные разновидности ценных бумаг.

Акция — эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации. Акция удостоверяет обязательственные и неимущественные права участника акционерного общества по отношению к обществу. Акция является именной ценной бумагой. Установленная форма — именная бездокументарная ценная бумага. Документом, удостоверяющим объем прав, закрепленных акцией, является решение о выпуске ценных бумаг.

Акции вправе выпускать только акционерные общества. Юридические лица, созданные в любой другой форме, не вправе выпускать акции.

Юридические лица, созданные в любой другой форме, не вправе выпускать акции.

Владелец акции устанавливается на основании записи в системе ведения реестра владельцев ценных бумаг на основании записи на лицевом счете или, в случае депонирования ценных бумаг в депозитарии, на основании записи по счету депо.

Акции различаются между собой совокупностью прав акционера. Акции могут быть двух категорий — обыкновенные и привилегированные. Общество размещает обыкновенные акции и вправе размещать один или несколько типов привилегированных акций. Размещение обыкновенных акций является обязанностью каждого акционерного общества, а размещение привилегированных акций (одного или нескольких типов) — правом, которое реализуется лишь в случае принятия обществом соответствующего решения. Если участники общества не сочтут необходимым выпуск привилегированных акций, то соответствующее акционерное общество будет выпускать и размещать только обыкновенные акции.

Простые акции предполагают получение дивидендов лишь в том случае и в тех размерах, что установлены советом директоров. При этом у акционера есть право голоса на совете, а значит и влияние на политику компании. Привилегированные акции дают вам право на получение более значительных дивидендов, причем гарантировано, вне зависимости от решения совета директоров. Но у акционера нет права голоса. Для тех инвесторов, которые хотят исключительно получать дивиденды – лучше выбирать привилегированные акции, тем более что их стоимость меньше, чем на обыкновенные. Для крупных вкладчиков, которые хотят получить влияние над политикой компании – выбор противоположен.

При этом у акционера есть право голоса на совете, а значит и влияние на политику компании. Привилегированные акции дают вам право на получение более значительных дивидендов, причем гарантировано, вне зависимости от решения совета директоров. Но у акционера нет права голоса. Для тех инвесторов, которые хотят исключительно получать дивиденды – лучше выбирать привилегированные акции, тем более что их стоимость меньше, чем на обыкновенные. Для крупных вкладчиков, которые хотят получить влияние над политикой компании – выбор противоположен.

Совокупное количество акций всех категорий (типов) и их номинальная стоимость составляют уставный капитал общества, который в свою очередь является минимальной гарантией интересов кредиторов. Сколько бы типов привилегированных акций ни было определено положениями устава, совокупная номинальная стоимость размещенных привилегированных акций всех типов не должно превышать 25% от уставного капитала общества.

Крупные инвесторы, вложившиеся в акции конкретной компании, могут управлять ею, определять политику, назначать высший руководящий состав и т. д. В крупных компаниях происходит постоянная борьба за контрольный пакет (50% +1), т.к. акционер, у которого он есть, имеет полную власть над организацией, он может не учитывать голоса других собственников, ведь его голос перекроет все остальные.

д. В крупных компаниях происходит постоянная борьба за контрольный пакет (50% +1), т.к. акционер, у которого он есть, имеет полную власть над организацией, он может не учитывать голоса других собственников, ведь его голос перекроет все остальные.

Облигация — эмиссионная ценная бумага, закрепляющая право ее владельца на получение от эмитента облигации в предусмотренный в ней срок ее номинальной стоимости или иного имущественного эквивалента. Облигация может также предусматривать право ее владельца на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права. Доходом по облигации являются процент и/или дисконт.

Облигации могут выпускаться в форме именных бездокументарных или предъявительских документарных ценных бумаг.

Различают две формы размещения выпуска:

— разовое размещение выпуска;

— заимствование в форме траншей (последовательные размещение выпуска «партиями»}. Транш — часть ценных бумаг данного выпуска, размещаемая в рамках объема данного выпуска в любую дату в течение периода обращения ценных бумаг данного выпуска, не совпадающую с датой первого размещения.

Эмитентом облигаций может быть юридическое лицо или органы исполнительной власти, либо органы местного самоуправления, несущие от своего имени обязательства перед владельцами ценных бумаг по осуществлению прав, закрепленных ими.

Для облигаций крайне важно понятие номинала, поскольку все процентные выплаты и текущие цены обычно считаются от номинальной стоимости. Под номиналом облигации понимается сумма, которую заемщик обязуется выплатить при ее погашении. В зависимости от способа выплаты процентов по займу это может быть либо сумма основного долга (купонные облигации), либо сумма основного долга с учетом совокупных процентов по займу (дисконтная облигация).

Вексель — ценная бумага, удостоверяющая ничем не обусловленное обязательство векселедателя (простой вексель) либо иного указанного в векселе плательщика (переводной вексель) выплатить при наступлении предусмотренного векселем срока полученные взаймы денежные суммы. Переводной и простой вексель должен быть составлен только на бумаге (бумажном носителе). Вексель — ордерная документарная ценная бумага.

Вексель — ордерная документарная ценная бумага.

Вексель — один из старейших финансовых инструментов. По мере своего развития вексельное обращение в разных странах имело свои особенности, что отразилось в различных вексельных законодательствах. В начале двадцатого века встал вопрос об унификации вексельного законодательства в разных странах, в результате чего в Женеве была принята международная конвенция, установившая единообразный закон о простом и переводном векселе. Эту конвенцию подписали не все государства, поэтому сегодня существуют две системы вексельного права: Женевская конвенция и Английский вексельный закон. Россия присоединилась к Женевской конвенции в 1936 году, в результате чего появилось Постановление ЦИК СССР и СНК СССР от 07/08/37 №104/1341.

Права владельцев векселей значительно расширены по сравнению с правами владельцев облигаций. Прежде всего, это связано с тем, что вексельное обязательство не может быть ничем обусловлено (т.е. не может быть выдвинуто условия отказа от платежа), а также существует упрощенная судебная практика взимания средств для погашения вексельных обязательств.

В тоже время приобретение векселя и прочие операции с ним являются операциями, сопровождающимися высокими рисками, в том числе кредитными, рисками ликвидности и другими. Использование практики переноса срока исполнения денежного обязательства по сделкам путем выдачи векселей ведет к увеличению уровня риска, поскольку перенос срока исполнения обязательств фактически является пассивным кредитованием.

Доходность ценных бумаг – отношение годового дохода по ценной бумаге к ее рыночной цене; норма прибыли, получаемой владельцем ценной бумаги. Годовой доход складывается из роста курсов ценных бумаг и суммы доходов (процентов, дивидендов), выплаченных по ценным бумагам. Доходность обычно рассчитывается в процентах за год, процентах годовых. Вычисление доходности по ценным бумагам позволяет сопоставить эффективность вложений в ценные бумаги с эффективностью альтернативных операций (например, размещение средств на банковские депозиты или вклады).

По разным видам ценных бумаг вычисляются различные виды доходности: доходность к погашению и дивидендная доходность. При расчете доходности можно учитывать возможность реинвестирования полученных средств (эффективная доходность).

При расчете доходности можно учитывать возможность реинвестирования полученных средств (эффективная доходность).

Общие закономерности, отражающие взаимную связь между принимаемым риском и ожидаемой доходностью деятельности инвестора:

— более рискованным вложениям, как правило, присуща более высокая доходность;

— при росте дохода уменьшается вероятность его получения, в то время как определенный минимально гарантированный доход может быть получен практически без риска.

Материал предоставлен ПАО «НИКО-БАНК»

Определение зарегистрированной безопасности

К

Джеймс Чен

Полная биография

Джеймс Чен, CMT — опытный трейдер, инвестиционный консультант и стратег глобального рынка.

Узнайте о нашем редакционная политика

Обновлено 30 апреля 2022 г.

Факт проверен

Аманда Джексон

Факт проверен Аманда Джексон

Полная биография

Аманда Джексон имеет опыт работы в области личных финансов, инвестиций и социальных услуг. Она библиотечный профессионал, транскрипционист, редактор и проверяющий факты.

Узнайте о нашем редакционная политика

Что такое именная ценная бумага?

Зарегистрированная ценная бумага — это либо ценная бумага, владелец которой зарегистрирован в файле эмитента, либо ценная бумага, передача которой ограничена.

Зарегистрированные ценные бумаги могут быть наименованием, данным ценным бумагам, право собственности на которые зарегистрировано в компании-эмитенте или ее агенте. Это отличается от ценных бумаг на предъявителя. Ценные бумаги на предъявителя считаются принадлежащими тому, кто владеет сертификатом. Не ведется книга учета владельцев ценных бумаг. В отношении именных ценных бумаг компания-эмитент или агент ведет бухгалтерскую книгу, в которой регистрируются владельцы всех ценных бумаг. Передача права собственности может произойти только при изменении имен в реестре.

В отношении именных ценных бумаг компания-эмитент или агент ведет бухгалтерскую книгу, в которой регистрируются владельцы всех ценных бумаг. Передача права собственности может произойти только при изменении имен в реестре.

В Соединенных Штатах большинство ценных бумаг для продажи на «национальной бирже ценных бумаг», такой как NYSE, регистрируется Комиссией по ценным бумагам и биржам (SEC). В некоторых случаях SEC освобождает от регистрации. Например, частные предложения акций избранной группе инвесторов не требуют регистрации ценных бумаг в SEC. Ценные бумаги, зарегистрированные в SEC, подлежат раскрытию финансовой информации и правилам отчетности.

Именная ценная бумага также является ценной бумагой, которая недоступна для продажи из-за ограничений, наложенных на нее во время выпуска.

Ключевые выводы

- Именные ценные бумаги — это ценные бумаги, право собственности на которые зарегистрировано у компании-эмитента или агента, который ведет реестр с подробной информацией.

- Они отличаются от ценных бумаг на предъявителя, право собственности на которые принадлежит предъявителю и с которыми не связана централизованная бухгалтерская книга.

Понимание зарегистрированных ценных бумаг

Именные ценные бумаги – это ценные бумаги, по которым имеется реестр законных владельцев. Для смены владельца необходимо изменить имя в реестре. Это распространенный метод обращения с ценными бумагами. Он предоставляет компании-эмитенту необходимую информацию об акционерах, необходимую для выплаты дивидендов и уведомления о важной деятельности компании.

Это также может свести кражу к минимуму, поскольку законный владелец ценной бумаги зарегистрирован в безопасном месте. Это может помочь исправить ситуацию, когда сертификаты безопасности были украдены. Эти ценные бумаги не могут быть проданы или переданы другим инвесторам, если не соблюдаются определенные критерии в соответствии с законодательством. Именные ценные бумаги также известны как ограниченные акции.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем редакционная политика.

Комиссия по ценным бумагам и биржам США. «Регистрация в соответствии с Законом о ценных бумагах 1933 года». По состоянию на 21 марта 2021 г.

Комиссия по ценным бумагам и биржам США. «Часто задаваемые вопросы об освобожденных предложениях». По состоянию на 21 марта 2021 г.

Самый быстрый словарь в мире | Vocabulary.com

ПЕРЕЙТИ К СОДЕРЖАНИЮ

- 77″>

листинговая ценная бумага ценная бумага, допущенная к торгам одной из организованных и зарегистрированных бирж ценных бумаг в США

дипломированная медсестра дипломированная медсестра, сдавшая экзамены на регистрацию

Заказное почтовое отправление, которое регистрируется почтовым отделением при отправке для обеспечения безопасной доставки

нелистинговая ценная бумага ценная бумага, обращающаяся на внебиржевом рынке

юбка со сборками юбка, ткань которой собрана вокруг талии

59″>буквенная ценная бумага акции или облигации, которые не зарегистрированы в Комиссии по ценным бумагам и биржам и не могут быть проданы на открытом рынке

заказная почта корреспонденция, регистрируемая почтовым отделением при отправке для обеспечения безопасной доставки

зарегистрированы зарегистрированы или зарегистрированы официально

эсминец эскортный военный корабль меньше эсминца

уличный ум, проницательная находчивость, необходимая для выживания в городской среде

именная ценная бумага ценная бумага, имя владельца которой зарегистрировано в книгах эмитента (или агента эмитента)

именная облигация облигация, владелец которой зарегистрирован в бухгалтерском учете эмитента

Об авторе