Инфляция обесценивание денег: Инфляция — Что такое Инфляция?

что это, ее виды, причины и последствия

Когда говорят об инфляции, часто имеют в виду обесценивание денег и снижение покупательной способности граждан. Если за год инфляция составила 10%, значит, товары, которые год назад стоили 100 ₽, сейчас стоят 110 ₽. Выходит, что 100 ₽ обесценились или потеряли покупательную способность на 10%.

При инфляции не обязательно дорожают все товары: некоторые могут дешеветь, а другие — никак не меняться в цене. Но общий уровень цен в стране растет.

В статье расскажем, как возникает инфляция и в чем ее опасность для бизнеса.

Причины инфляции

В макроэкономике разделяют инфляцию спроса и инфляцию предложения.

Инфляция спроса развивается, когда предложение не может полностью удовлетворить спрос. Такое случается, когда у граждан есть свободные деньги, которые они хотят потратить на товары и услуги, но компании не успевают за спросом и повышают цены. Например, компания выпускает новую серию гаджетов ограниченным тиражом.

К такому развитию событий приводят:

- Массовое кредитование. Это когда банки выдают кредиты не из сбережений, а из средств необеспеченной валюты. Ее стоимость не подкрепляет золото или другие драгоценные металлы, поэтому такие деньги часто называют символическими. Но на них можно купить товары, разгоняя инфляцию.

- Дополнительный выпуск денег. Когда растут государственные расходы, выпускают больше денег без учета товарного оборота. Экономисты считают, что количество денег должно увеличиваться аналогично росту выпуска товаров. Если денег выпускают больше, то у жителей появляется их излишек.

- Дефицит товаров при прежнем уровне количества денег у жителей.

Инфляция предложения — это увеличение издержек производств. Когда компании вынуждены тратить больше денег на производство товаров и оказание услуг, они в итоге перекладывают свои издержки на покупателей, поднимая цены.

К этому приводят:

- Рост цен на мировом рынке. Если компания использует импортное сырье или продукцию, то ее затраты увеличатся.

- Монопольное право некоторых компаний устанавливать цены и определять издержки производства.

- Рост зарплат. Например, когда компании приходится повысить размер оплаты труда из-за требования сотрудников или профсоюзов, а прочие издержки остаются на прежнем уровне.

- Увеличение суммы налогов, пошлин, акцизов при более-менее стабильном уровне денежной массы.

- Потеря запасов. Например, при засухе производитель теряет часть урожая, но ему все равно нужно оплатить труд рабочих и заложить средства на будущий урожай.

Цены могут вырасти и из-за инфляционных ожиданий. Это когда покупатели по какой-то причине ждут роста цен или дефицита товаров и закупаются впрок. Так они создают ажиотажный спрос, и товары действительно дорожают.

Виды инфляции

Инфляцию оценивают по темпу роста цен и по проявлению.

По темпу роста цен. В зависимости от того, на сколько процентов выросли цены на товары и услуги, инфляция может быть:

- Низкая — до 5—6% в год.

- Умеренная — до 10% в год. Считается, что при таких значениях государственная экономика продолжает развиваться. Спрос на товары растет, производства расширяются.

- Галопирующая — до 50%, а по другим оценкам — до 100% в год. Это кризисные значения, когда населению не выгодно хранить накопления, потому что они быстро обесцениваются. Галопирующая инфляция была в России после кризиса 1998 года. В 1999 году цены выросли на 36,5%.

- Гиперинфляция — если цены выросли на 100—1000% за год, деньги теряют свою цену раньше, чем входят в оборот. Цены на товары могут меняться даже в течение одного дня. Население резко беднеет, развивается безработица, останавливается производство. Жители и компании переходят на бартер или другие валюты. Такое случилось в Германии в 1921—1923 годах. Цены росли на 25% в день.

Люди перешли на бартер, а еще появились суррогатные деньги — нотгельды. Это жетоны, на которые можно было купить продукты, например килограмм сахара.

Люди перешли на бартер, а еще появились суррогатные деньги — нотгельды. Это жетоны, на которые можно было купить продукты, например килограмм сахара.

По проявлению инфляция может быть открытой и скрытой.

Если в стране нет дефицита товаров, но население замечает постепенный рост цен, это открытая инфляция. Рыночные механизмы продолжают работать: рост цен на одни товары компенсируется снижением стоимости других, появляется больше предложений, производство развивается. Открытая инфляция — естественное экономическое явление. Чтобы экономика страны не ослабла, государство может менять ключевую ставку или повышать налоги.

Скрытую инфляцию отличает жесткий контроль цен со стороны государства. Например, если в стране ограничена цена на молочные продукты, но при этом сырье и техника дорожают, производителям приходится экономить на качестве или количестве товара. Это приводит к дефициту продукта и денежному избытку.

Скрытая инфляция возникает в тех странах, где нет здоровой конкуренции, развита монополия, расходы госбюджета превышают доходы, импортные продукты вытесняют местное производство. Еще она возникает, когда страна переходит с одного типа экономики на другой и инвестиции в военное обеспечение превышают другие затраты.

Еще она возникает, когда страна переходит с одного типа экономики на другой и инвестиции в военное обеспечение превышают другие затраты.

Монополия: что это такое

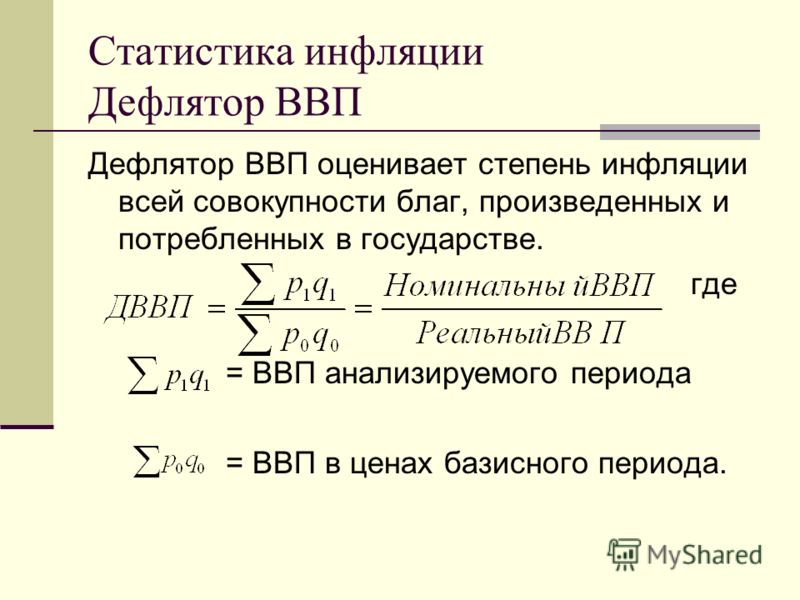

Как измеряют уровень инфляции

Основной способ измерить уровень инфляции — вычислить индекс потребительских цен на группы товаров и услуг. Этим занимается Росстат. Он собирает данные по более чем 775 000 товаров и услуг, которые включают схожие позиции. Например:

- Платные услуги: химчистка, стрижка в парикмахерской, фотоателье, ремонт, медицина, туризм.

- Продовольственные товары с алкоголем и без него, кроме овощей, картофеля и фруктов. В том числе — импортное и местное шампанское, колбасы, мясо и рыба.

- Непродовольственные товары: одежда, постельное и нижнее белье, моющие средства, шампуни и духи.

Росстат ежегодно собирает данные о том, что покупают россияне, и формирует потребительскую корзину. В нее входит 500 востребованных товаров и услуг, на которые население тратит более 0,1% доходов. Служба статистики фиксирует изменения цен в каждом регионе и высчитывает средний показатель инфляции по стране.

Служба статистики фиксирует изменения цен в каждом регионе и высчитывает средний показатель инфляции по стране.

Как Росстат считает инфляцию

С 2022 года Росстат оценивает инфляцию с помощью больших данных, в том числе — на основе информации с касс, из чеков и данных по маркировке товаров.

Чтобы узнать уровень и темпы роста инфляции в России, можно запросить информацию в Росстате через форму обратной связи.

Запросить информацию в Росстате

Опасность и последствия высокой инфляции

Инфляция — это не всегда плохо. Умеренная инфляция, до 10% в год, помогает экономике развиваться: если цены не будут расти, то производить товары станет невыгодно.

При умеренной инфляции:

- Имущество компаний дорожает.

- Товарооборот растет.

- Выгодно брать кредиты: деньги, взятые у банка до инфляции, раньше имели большую ценность, а размер долга не меняется.

- Идет естественный отбор в экономике: слабые предприятия не выдерживают колебаний цен, остаются самые сильные.

Чтобы защитить свои деньги от инфляции, бизнес и граждане открывают вклады или инвестируют сбережения. Когда инфляция превышает 10%, это отрицательно влияет на экономику и мешает бизнесу развиваться. Вот что происходит:

- Сложно планировать расходы: проще сразу тратить деньги, чем копить.

- Падают объемы производства, потому что компании не могут прогнозировать продажи.

- Обесцениваются накопительные вклады в банках и ценные бумаги.

- От скачков цен страдают продавцы и кредиторы — они продают товар за сумму, не способную покрыть все затраты.

- Вместе с покупательной способностью падает курс — доллары, евро и другие валюты становятся дороже.

- Избыточная инфляция влияет на безработицу: если процент высокий, производителю невыгодно изготавливать продукт. Как следствие, компании начинают оптимизировать расходы и увольнять сотрудников.

Поэтому, когда наступает галопирующая или гиперинфляция, государство пытается ее регулировать.

Способы регулирования инфляции

Чтобы замедлить рост цен, Гознак по заказу ЦБ печатает меньше денег и повышает ключевую ставку.

Зачем нужен ЦБ

Кредитные организации повышают ставки по кредитам и предлагают населению открывать депозитные счета. Оборот денег падает, а вместе с ним — спрос и цены на товары и услуги.

Что такое процентная ставка

Кажется, что можно заморозить цены. Но вот к чему это приведет:

- Производители не поймут, сколько товаров производить.

- Магазины — сколько товаров закупать.

- Некоторые категории продукции станут дефицитом.

- Снизится качество товаров. Чтобы удержать невыгодные цены, производители будут жертвовать качеством сырья.

Просто напечатать больше денег тоже не выход, ведь это снова приведет к излишкам денежной массы и еще сильнее увеличит инфляцию.

Что такое эмиссия

Что важно запомнить

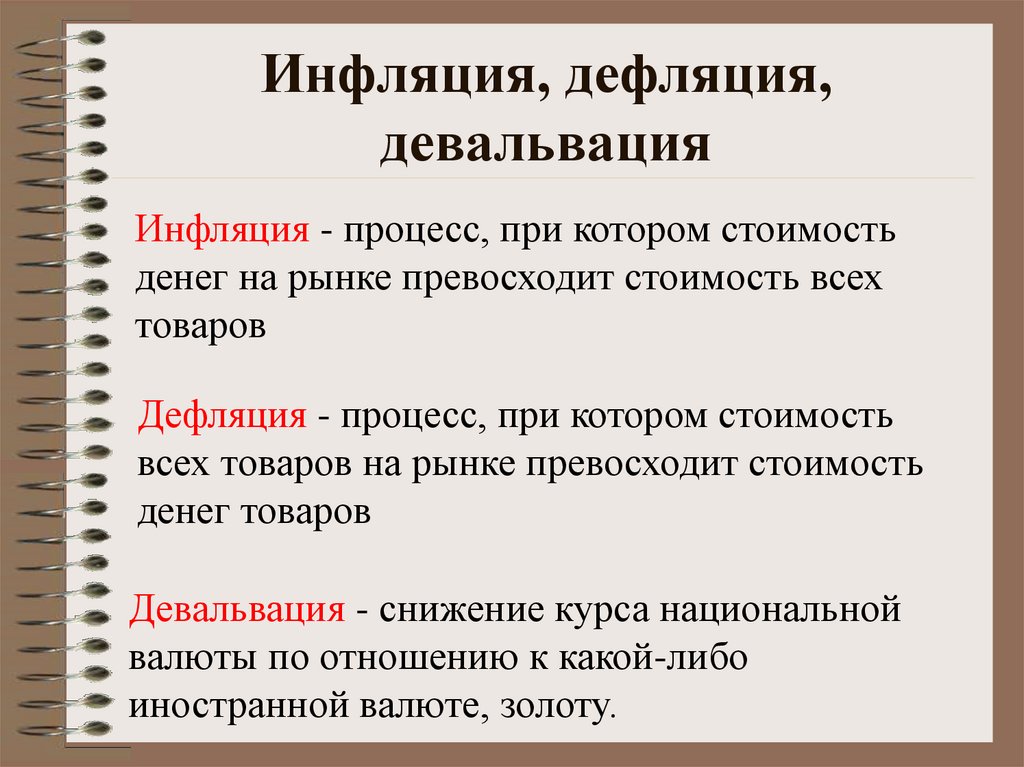

- Инфляцией называют обесценивание денег и снижение покупательной способности из-за стабильного роста цен на товары и услуги.

- Экономисты разделяют инфляцию спроса и инфляцию предложения. Первая возникает из-за массового кредитования, дополнительного выпуска денег и дефицита товаров. Вторая — из-за роста издержек производства.

- Когда инфляция высокая, бизнес не может планировать расходы, а объемы производства падают.

- Уровень инфляции измеряет Росстат. Для этого он определяет набор востребованных у населения товаров и услуг и анализирует рост цен в разных регионах России, озвучивая среднее значение по стране.

- Чтобы снизить темпы роста цен, государство сокращает выпуск денег и повышает ключевую ставку, а банки привлекают средства населения на депозиты.

Что такое «инфляция»?

Главная > Справочник > Термины и определения > Что такое «инфляция»?

Инфляция — это обесценивание денег, и как следствие, повышение общего уровня цен на товары и услуги. Но стоит отличать инфляцию от скачка цен. Инфляция — это длительный и устойчивый процесс. Также инфляция не означает рост цен на абсолютно все товары и услуги.

Также инфляция не означает рост цен на абсолютно все товары и услуги.

Одной из самых распространенных причин является повышение спроса на товары и услуги. Повышенный спрос может провоцировать дефицит товаров и, соответственно, рост цен.

Второй причиной может быть рост цен на производство и сырьевые товары. Когда производитель повышает цены на свои товары и услуги чтобы увеличить рентабельность предприятия.

Третья причина — печатный станок. Т.е. когда правительство при дефиците денег начинает печатать новые деньги. Это приводит к переизбытку в государстве денежной массы, которая ничем не обеспечена (например, программа QE-количественного смягчения). К этому пункту можно отнести и массовое кредитование, что также увеличивает количество денег в обороте.

Четвертая причина — монополия предприятий, рост налогов, снижение курса национальной валюты.

Виды инфляцииСуществует несколько видов инфляции. Разберем три основных.

Разберем три основных.

- Ползучая инфляция — характеризуется замедленным темпом роста цен. При такой инфляции происходит рост цен не более 10% в год. Такая инфляция считается наилучшей, так как инфляция происходит за счет обновления ассортимента и позволяет проводить корректировку цен за счет изменений условий спроса и предложения. Эта инфляция управляемая, так как ее можно регулировать.

- Галопирующая инфляция — характеризуется высоким темпом роста цен. Такая инфляция трудно поддается управлению. В стране часто проводятся денежные реформы. Данные изменения свидетельствуют о наличии экономического кризиса.

- Гиперинфляция – галопирующая инфляция, отличающаяся годовым темпом роста цен на более, чем 100%. При такой инфляции благосостояние населения резко ухудшается. Разрушаются экономические отношения между предприятиями. Такая инфляция является неуправляемой и требует принятия со стороны государства чрезвычайных мер. В результате гиперинфляции производство останавливается, продажа товаров, продукции, работ и услуг сокращается, снижается реальный объем национального производства, растет безработица, действующие предприятия закрываются.

Инфляция может оказывать как положительное, так и отрицательное влияние на социально-экономические процессы.

К положительным последствиям инфляции можно отнести следующие моменты:

- Инфляция оказывает стимулирующее влияние на товарооборот, так как ожидание роста цен в будущем побуждает потребителей приобретать товары сегодня.

- Инфляция служит фактором «естественного отбора» экономической эволюции. В условиях инфляционного развития экономики разоряются слабые предприятия. Таким образом, в национальной экономике остаются функционировать только самые сильные и эффективные предприятия. При этом инфляция может способствовать росту конкурентоспособности отечественных товаров.

- В экономике с неполной занятостью умеренная инфляция, незначительно сокращая реальные доходы населения, заставляет его больше и лучше работать.

- Инфляция перераспределяет доходы между кредиторами и заемщиками, причем в выигрыше оказываются заемщики.

Получив долгосрочную ссуду под фиксированные проценты, заемщик должен будет вернуть лишь часть ее, так как реальная покупательная способность денег уменьшится из-за инфляции.

Получив долгосрочную ссуду под фиксированные проценты, заемщик должен будет вернуть лишь часть ее, так как реальная покупательная способность денег уменьшится из-за инфляции. - При инфляции выигрывают должники, покупатели, импортеры, работники реального сектора.

К отрицательным последствиям инфляции можно отнести следующие моменты:

1. Все денежные запасы (вклады, кредиты, остатки на счетах и др.) обесцениваются. Так, от непредвиденной инфляции теряют доходы держатели сбережений на расчетном счете (деньги обесцениваются, и сбережения уменьшаются).

2. Обесцениваются ценные бумаги.

3. Резко обостряются проблемы эмиссии денег.

4. Происходит стихийное, неконтролируемое перераспределение доходов, в результате которого при инфляции проигрывают кредиторы, продавцы, экспортеры, работники бюджетных предприятий. Так, кредиторы (лица, выдавшие кредит), через некоторое время ожидают возвращения кредита деньгами, которые потеряли свою покупательную способность.

5. Снижается экономическое благосостояние тех, кто хранит денежные накопления в банках, если обычный банковский процент ниже уровня инфляции.

6. Рост цен сопровождается падением валютного курса национальной денежной единицы.

7. Искажаются все основные экономические показатели, такие как ВВП, рентабельность и т. д.

- Инфляция бывает отрицательной. В таком случае ее называют дефляция, и она означает снижение общего уровня цен на товары и услуги. В статистике по странам обычно упоминается лишь инфляция, а дефляция отмечается как отрицательная инфляция (т.е. пишется со знаком «минус»)

- С точки зрения экономической науки, идеальная ситуация — это когда инфляция в стране составляет 1.5-2%. Потому что если инфляции нет совсем, то деньги не возвращаются в экономику страны (люди хранят свою зарплату, потому что знают, что завтра цены будут ниже). А если инфляция больше 2%, то она съедает экономический рост. И если у вас рост ВВП 10% и инфляция 10%, значит, ваша экономика не выросла.

Также высокая инфляция не позволяет делать среднесрочное и долгосрочное планирование — нельзя строить длинные планы, если у вас инфляция 10%

Также высокая инфляция не позволяет делать среднесрочное и долгосрочное планирование — нельзя строить длинные планы, если у вас инфляция 10% - Рейтинг стран по уровню инфляции

Как инфляция влияет на обменный курс между двумя странами?

Уровень инфляции в стране может иметь большое влияние на стоимость валюты страны и обменные курсы иностранной валюты по отношению к валютам других стран. Однако инфляция является лишь одним из многих факторов, которые в совокупности влияют на обменный курс страны.

Инфляция, скорее всего, окажет значительное негативное влияние, а не значительное положительное влияние на стоимость валюты и курс иностранной валюты. Очень низкий уровень инфляции не гарантирует благоприятного обменного курса для страны, но чрезвычайно высокий уровень инфляции, скорее всего, негативно повлияет на обменные курсы страны по отношению к другим странам.

Ключевые выводы

- Инфляция относится к общему росту цен в экономике с течением времени.

- Инфляцию также можно рассматривать как снижение покупательной способности денег.

- Инфляция тесно связана с процентными ставками, которые могут влиять на обменные курсы.

- Другие факторы, такие как экономический рост, торговый баланс (который отражает уровень спроса на товары и услуги в стране), процентные ставки и уровень долга страны влияют на стоимость данной валюты.

- Самым мощным фактором, определяющим стоимость и обменный курс национальной валюты, является воспринимаемая привлекательность этой валюты.

Инфляция и процентные ставки

Инфляция тесно связана с процентными ставками, которые могут влиять на обменные курсы. Страны пытаются сбалансировать процентные ставки и инфляцию, но взаимосвязь между ними сложна и часто с трудом поддается управлению.

Низкие процентные ставки стимулируют потребительские расходы и экономический рост и в целом положительно влияют на стоимость валюты. Если потребительские расходы увеличиваются до уровня, когда спрос превышает предложение, может возникнуть инфляция, что не обязательно является плохим результатом. Но низкие процентные ставки обычно не привлекают иностранных инвестиций. Более высокие процентные ставки, как правило, привлекают иностранные инвестиции, что, вероятно, увеличивает спрос на валюту страны.

Но низкие процентные ставки обычно не привлекают иностранных инвестиций. Более высокие процентные ставки, как правило, привлекают иностранные инвестиции, что, вероятно, увеличивает спрос на валюту страны.

Окончательным определением стоимости и обменного курса национальной валюты является предполагаемая желательность владения этой национальной валютой. На это восприятие влияет множество экономических факторов, таких как стабильность правительства и экономики страны. Первым соображением инвесторов в отношении валюты, прежде чем они могут получить какую-либо прибыль, является безопасность хранения денежных средств в валюте.

Если страна воспринимается как политически или экономически нестабильная или если существует значительная вероятность внезапной девальвации или другого изменения стоимости валюты страны, инвесторы, как правило, избегают этой валюты и не хотят держать ее в течение значительных периодов времени. или в больших количествах.

Другие факторы, влияющие на обменный курс

Помимо существенной предполагаемой безопасности национальной валюты, на обменный курс валюты могут влиять многочисленные другие факторы, помимо инфляции. Такие факторы, как темпы экономического роста страны, ее торговый баланс (отражающий уровень спроса на товары и услуги страны), процентные ставки и уровень долга страны, — все это факторы, влияющие на стоимость данной валюты. Инвесторы следят за основными экономическими показателями страны, чтобы определить обменные курсы. Какое из многих возможных влияний на обменные курсы преобладает, является переменным и подверженным изменениям.

Такие факторы, как темпы экономического роста страны, ее торговый баланс (отражающий уровень спроса на товары и услуги страны), процентные ставки и уровень долга страны, — все это факторы, влияющие на стоимость данной валюты. Инвесторы следят за основными экономическими показателями страны, чтобы определить обменные курсы. Какое из многих возможных влияний на обменные курсы преобладает, является переменным и подверженным изменениям.

В какой-то момент процентные ставки в стране могут быть определяющим фактором при определении спроса на валюту. В другой момент времени основным фактором может быть инфляция или экономический рост.

Обменные курсы относительны, особенно в современном мире фиатных валют, где практически ни одна валюта не имеет внутренней стоимости, скажем, определяемой в золоте, на которое можно обменять валюту. Единственная ценность, которую имеет валюта любой страны, — это ее воспринимаемая ценность по отношению к валюте других стран или ее внутренней покупательной способности. Эта ситуация может повлиять на влияние исходных данных, таких как инфляция, на обменный курс страны.

Эта ситуация может повлиять на влияние исходных данных, таких как инфляция, на обменный курс страны.

Например, в стране может быть уровень инфляции, который экономисты обычно считают высоким, но если он все же ниже, чем в другой стране, относительная стоимость ее валюты может быть выше, чем у валюты другой страны.

Влияют ли процентные ставки на обменный курс страны по отношению к другим валютам?

Теоретически да. Различия в процентных ставках между странами, как правило, влияют на обменные курсы их валют по отношению друг к другу. Это связано с так называемым паритетом покупательной способности (ППС) и паритетом процентных ставок. Паритет утверждает, что цены на товары должны быть одинаковыми везде (закон единой цены), если учесть процентные ставки и обменные курсы валют. A деньги и занять в стране B деньги. Эффект проявляется в валюте страны A, которая должна вырасти по сравнению с валютой страны B.

Влияет ли относительная инфляция на процентные ставки и обменные курсы?

Да. Поскольку инфляцию можно рассматривать как снижение стоимости денег, когда инфляция увеличивается, деньги в этой экономике будут иметь тенденцию обесцениваться по отношению к другим валютам. В то же время центральный банк страны, в которой наблюдается инфляция, может повысить процентные ставки, чтобы смягчить эффект роста цен, что также может противодействовать и укреплять валюту.

Поскольку инфляцию можно рассматривать как снижение стоимости денег, когда инфляция увеличивается, деньги в этой экономике будут иметь тенденцию обесцениваться по отношению к другим валютам. В то же время центральный банк страны, в которой наблюдается инфляция, может повысить процентные ставки, чтобы смягчить эффект роста цен, что также может противодействовать и укреплять валюту.

Влияет ли высокий или низкий уровень инфляции на курсы обмена валют?

Как правило, высокая инфляция вызывает больше беспокойства на международных валютных рынках, чем низкая инфляция.

Инфляция обесценивает валюту?

В общем, инфляция имеет тенденцию обесценивать валюту, поскольку инфляцию можно приравнять к снижению покупательной способности денег. В результате в странах с высокой инфляцией их валюты, как правило, также слабеют по отношению к другим валютам.

Эпоха более высокой инфляции вызовет большую волатильность валюты, считает экономист

- Хотя среди политиков центральных банков сохраняется консенсус в отношении того, что более высокая инфляция является временным явлением, являющимся результатом слияния растущих цен на энергоносители и глобальных проблем с поставками, инвесторы начали искать защиту, поскольку в сентябре основные фондовые рынки прервали многомесячные выигрышные серии.

- Возвращение более высокой и менее стабильной инфляции в крупнейших экономиках вызовет всплеск волатильности обменного курса и обесценивание валют в странах с самой высокой инфляцией, по словам Йонаса Гольтерманна, старшего экономиста по рынкам в Capital Economics.

Валютный дилер следит за обменными курсами в торговом зале KEB Hana Bank в Сеуле 21 июня 2021 года.

ЧОН ЁН ЧЖЕ | AFP через Getty Images

В последние недели рынки были захвачены дебатами о том, сохранится ли более высокая инфляция, и аналитики предположили, что результат может иметь серьезные последствия для валютных рынков.

Доходность 10-летних казначейских облигаций США на прошлой неделе достигла недавнего максимума в 1,56%, так как основные данные по инфляции показали, что потребительские цены подскочили до многолетних максимумов в США и зоне евро.

В то время как политики центрального банка по-прежнему согласны с тем, что более высокая инфляция является временным явлением, являющимся результатом слияния роста цен на энергоносители и глобальных проблем с поставками, инвесторы начали искать защиты, поскольку в сентябре основные фондовые рынки прервали многомесячные выигрышные серии.

Возврат к режиму более высокой и менее стабильной инфляции в основных экономиках вызовет всплеск волатильности обменного курса и, в конечном итоге, обесценивание валют в странах с самыми высокими темпами инфляции, считает Йонас Гольтерманн, старший экономист по рынкам в Capital Economics. .

смотреть сейчас

«Хотя в краткосрочной перспективе взаимосвязь между разницей инфляции и обменными курсами слаба, в долгосрочной перспективе страны с относительно высокой инфляцией, как правило, испытывают обесценивание своих номинальных обменных курсов», — подчеркнул Гольтерманн в исследовательской записке на прошлой неделе. .

«Действительно, на достаточно длительном периоде этот эффект часто доминирует над другими факторами, влияющими на обменные курсы, такими как относительная производительность и условия торговли.»

Последние два десятилетия были отмечены низкой и стабильной инфляцией на многих развитых рынках, в отличие от периода высокой инфляции в 1970-е и 80-е годы, когда между географическими регионами наблюдалось большее неравенство.

Гольтерманн отметил, что в целом номинальные обменные курсы ослабли за этот период в странах с более высокой инфляцией, но когда центральные банки в ответ ужесточили политику, это привело к временному, но значительному повышению курса. Волатильность обменного курса основных валют была заметно выше, чем в последние годы.

Номинальные обменные курсы показывают стоимость иностранной валюты в обмен на единицу национальной валюты, в то время как реальные обменные курсы показывают стоимость товаров и услуг страны в обмен на товары и услуги другой страны.

США, Великобритания, Канада и Австралия

Capital Economics придерживается того же взгляда на перспективы инфляции, что и профессор финансов Wharton Джереми Сигел, который заявил CNBC в пятницу, что инфляция станет «гораздо более серьезной проблемой, чем считает ФРС. »

Гольтерманн прогнозирует, что среди развитых стран США, Великобритания, Канада и Австралия «более подвержены риску устойчивого роста инфляции».

Люди перешли на бартер, а еще появились суррогатные деньги — нотгельды. Это жетоны, на которые можно было купить продукты, например килограмм сахара.

Люди перешли на бартер, а еще появились суррогатные деньги — нотгельды. Это жетоны, на которые можно было купить продукты, например килограмм сахара.

Получив долгосрочную ссуду под фиксированные проценты, заемщик должен будет вернуть лишь часть ее, так как реальная покупательная способность денег уменьшится из-за инфляции.

Получив долгосрочную ссуду под фиксированные проценты, заемщик должен будет вернуть лишь часть ее, так как реальная покупательная способность денег уменьшится из-за инфляции. Также высокая инфляция не позволяет делать среднесрочное и долгосрочное планирование — нельзя строить длинные планы, если у вас инфляция 10%

Также высокая инфляция не позволяет делать среднесрочное и долгосрочное планирование — нельзя строить длинные планы, если у вас инфляция 10%

Об авторе