Интернет банкинг россия: АО «АБ «РОССИЯ»

Частным лицам

Офис * Главный офисДополнительный офис «Бердский»Дополнительный офис «Искитимский».Операционный офис «Кемеровский»Операционный офис «Новокузнецкий»Дополнительный офис «Голден Парк»Дополнительный офис «Бердский-2»Дополнительный офис «Искитимский-2». Внимание! Особый график работы продлён до 28 февраля.Операционный офис «Кемеровский-2»Дополнительный офис «Дзержинский»Дополнительный офис «Заельцовский»Операционный офис «Алтайский»Операционный офис «Новокузнецкий-3»Операционный офис «Красноярский»Операционный офис «Томский»Дополнительный офис «Западный»Операционный офис «Калтанский»Операционный офис «Бийский»Операционный офис «Ленинск-Кузнецкий»Операционный офис «Асиновский»Дополнительный офис «Калининский»Дополнительный офис «Кировский». Дополнительный офис «К. Маркса, 23»Дополнительный офис «Октябрьский»Дополнительный офис в г.

Дополнительный офис «Куйбышевский-2»Дополнительный офис «Площадь Труда». Дополнительный офис «Центральный»Дополнительный офис «Советский»Дополнительный офис «Студенческий»

Дополнительный офис «Куйбышевский-2»Дополнительный офис «Площадь Труда». Дополнительный офис «Центральный»Дополнительный офис «Советский»Дополнительный офис «Студенческий»ул. Кирова, 48 г. Новосибирск, 630102, Россия ул. Рогачева, 1 г. Бердск, Новосибирская область, 633009, Россия ул. Пушкина, 91 г. Искитим, Новосибирская область, 633210, Россия проспект Молодежный, 3а г. Кемерово, Кемеровская область, 650070, Россия ул. Кирова, 103 г. Новокузнецк, Кемеровская область, 654080, Россия ул. Курчатова, 1 (3 этаж) г. Новосибирск, 630129, Россия ул. Максима Горького, 3 г. Бердск, Новосибирская область, 633010, Россия ул. Пушкина, 28Б г. Искитим, Новосибирская область, 630090, Россия ул. Ноградская, 16 г. Кемерово, Кемеровская область, 650000, Россия ул. Королева, 21/1 г. Новосибирск, 630015, Россия ул. Дуси Ковальчук, 252 г. Новосибирск, 630082, Россия пр. Ленина, 44а г. Барнаул, Алтайский край, 656038, Россия ул. Кирова, 57 г. Новокузнецк, Кемеровская область, 654080, Россия ул. Молокова, 60 г.

Венгерово, Новосибирская область, 632240, Россия ул. Мичурина, 2 с. Довольное, Новосибирская область, 632450, Россия ул. Калинина, 41 с. Здвинск, Новосибирская область, 632951, Россия ул. Ленина, 37 г. Карасук, Новосибирская область, 632865, Россия ул. Советская, 203 (помещение 3) г. Каргат, Новосибирская область, 632402, Россия ул. Советская, 56/1 р.п. Колывань, Новосибирская область, 633160, Россия ул. Саратовская, 57 р. п. Коченево, Новосибирская область, 632640, Россия ул. Советская, 24 с. Кочки, Новосибирская область, 632490, Россия ул. Чкалова, 8 р. п. Краснозёрское, Новосибирская область, 632902, Россия Квартал 11, д. 20 г. Куйбышев, Новосибирская область, 632383, Россия ул. Советов, 97а г. Купино, Новосибирская область, 632735, Россия ул. Садовая, 1 с. Кыштовка, Новосибирская область, 632270, Россия ул. Партизанская, 9 р. п. Маслянино, Новосибирская область, 633564, Россия ул. Советская, 19 р. п. Мошково, Новосибирская область, 633131, Россия ул. Мира, 43а р. п. Ордынское, Новосибирская область, 633261, Россия ул.

Венгерово, Новосибирская область, 632240, Россия ул. Мичурина, 2 с. Довольное, Новосибирская область, 632450, Россия ул. Калинина, 41 с. Здвинск, Новосибирская область, 632951, Россия ул. Ленина, 37 г. Карасук, Новосибирская область, 632865, Россия ул. Советская, 203 (помещение 3) г. Каргат, Новосибирская область, 632402, Россия ул. Советская, 56/1 р.п. Колывань, Новосибирская область, 633160, Россия ул. Саратовская, 57 р. п. Коченево, Новосибирская область, 632640, Россия ул. Советская, 24 с. Кочки, Новосибирская область, 632490, Россия ул. Чкалова, 8 р. п. Краснозёрское, Новосибирская область, 632902, Россия Квартал 11, д. 20 г. Куйбышев, Новосибирская область, 632383, Россия ул. Советов, 97а г. Купино, Новосибирская область, 632735, Россия ул. Садовая, 1 с. Кыштовка, Новосибирская область, 632270, Россия ул. Партизанская, 9 р. п. Маслянино, Новосибирская область, 633564, Россия ул. Советская, 19 р. п. Мошково, Новосибирская область, 633131, Россия ул. Мира, 43а р. п. Ордынское, Новосибирская область, 633261, Россия ул.

Новосибирск, 630099, Россия Морской проспект, 24 г. Новосибирск, 630090, Россия пр. К. Маркса, 20 (НГТУ, 1 этаж) г. Новосибирск, 630092, Россия

Новосибирск, 630099, Россия Морской проспект, 24 г. Новосибирск, 630090, Россия пр. К. Маркса, 20 (НГТУ, 1 этаж) г. Новосибирск, 630092, РоссияИнтернет-банк от банка Александровский

Текст соглашения

Настоящим я даю свое согласие ПАО Банк «АЛЕКСАНДРОВСКИЙ», место нахождения: Россия, 191119, Санкт-Петербург, Загородный пр., д. 46, лит.Б, корп.2:

• на обработку своих персональных данных в соответствии с требованиями Федерального закона «О персональных

данных»

№152-ФЗ от 27.07.2006 (под обработкой персональных данных в соответствии со ст. 3 ФЗ «О персональных данных»

понимаются действия (операции) совершаемые с использованием средств автоматизации или без использования таких

средств с персональными данными физических лиц, включая сбор, запись, систематизацию, накопление, хранение,

уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление,

доступ),

обезличивание, блокирование, удаление, уничтожение персональных данных) с целью рассмотрения заявки на услуги

ПАО

Банк «АЛЕКСАНДРОВСКИЙ» (кредитование, открытие счета, выпуск платежной карты или других услуг), а также

получения

информации о продуктах и услугах банка.

• на получение ПАО Банк «АЛЕКСАНДРОВСКИЙ» необходимой информации, в том числе содержащейся в основной части кредитной истории, в одном или нескольких Бюро кредитных историй в соответствии с Федеральным законом «О кредитных историях» № 218-Ф3 от 30.12.2004 для проверки благонадежности клиента. Срок действия настоящего согласия – 60 календарных дней

Я проинформирован (а) Банком о том, что для отзыва настоящего Согласия я должен (должна) явиться в Банк с

документом, удостоверяющим личность, и подать уполномоченному сотруднику Банка заявление об отзыве настоящего

Согласия. В случае отзыва мною настоящего Согласия Банк вправе обрабатывать мои персональные данные в целях

исполнения возложенных на Банк законодательством Российской Федерации функций и обязанностей в соответствии с

федеральными законами и иными нормативно-правовыми актами.

Я подтверждаю, что указанная в заявке информация является достоверной, а размещенные персональные данные принадлежат мне. Я понимаю, что в случае предоставления заведомо ложных и (или) недостоверных сведений с целью получения кредита я буду нести ответственность в соответствии с законодательством Российской Федерации.

Банковский надзор за деятельностью ПАО Банк «АЛЕКСАНДРОВСКИЙ», рег.№53, осуществляет Служба текущего банковского надзора Банка России. Телефоны Контактного центра Центрального банка Российской Федерации: 8 800 300 30 00 и 8 (499) 300 30 00.

Надзор за соблюдением требований законодательства Российской Федерации в сфере защиты прав потребителей

финансовых

услуг осуществляет Служба по защите прав потребителей и обеспечению доступности финансовых услуг Банка России.

Обращение

о нарушении действиями (бездействием) кредитной организации законодательства Российской Федерации, а также

охраняемых

законом прав и интересов физических или юридических лиц может быть направлено для рассмотрения в Банк России

через

интернет-приемную www. cbr.ru/Reception

cbr.ru/Reception

Интернет-банкинг в России: безопасность по требованию

Условия использования и ограничение ответственности

Все материалы сайта являются интеллектуальной собственностью АО «Эксперт РА» (кроме случаев, когда прямо указано другое авторство) и охраняются законом.

Представленная информация предназначена для использования исключительно в ознакомительных целях.

Никакие из материалов сайта не должны копироваться, воспроизводиться, переиздаваться, использоваться, размещаться, передаваться или распространяться любым способом и в любой форме без предварительного письменного согласия со стороны Агентства и ссылки на источник www.raexpert.ru. Использование информации в нарушение указанных требований запрещено.

Агентство не несет ответственности за перепечатку материалов Агентства третьими лицами, в том числе за искажения, несоответствия и интерпретации таких материалов.

Рейтинговые оценки, обзоры, исследования и иные публикации, размещенные на сайте, выражают мнение АО «Эксперт РА» и не являются установлением фактов или рекомендаций покупать, держать или продавать те или иные ценные бумаги или активы, принимать инвестиционные решения. Агентство не принимает на себя никакой ответственности в связи с любыми последствиями, интерпретациями, выводами, рекомендациями и иными действиями, прямо или косвенно связанными с рейтинговой оценкой, совершенными Агентством рейтинговыми действиями, а также выводами и заключениями, содержащимися в рейтинговом отчете и пресс-релизах, исследованиях, обзорах и иных публикациях, выпущенных Агентством, или отсутствием всего перечисленного.

Агентство не принимает на себя никакой ответственности в связи с любыми последствиями, интерпретациями, выводами, рекомендациями и иными действиями, прямо или косвенно связанными с рейтинговой оценкой, совершенными Агентством рейтинговыми действиями, а также выводами и заключениями, содержащимися в рейтинговом отчете и пресс-релизах, исследованиях, обзорах и иных публикациях, выпущенных Агентством, или отсутствием всего перечисленного.

Агентство не несет ответственности и не имеет прямых или косвенных обязательств в связи с любыми возможными или возникшими потерями или убытками любого характера, связанными с содержанием сайта и с использованием материалов и информации, представленных на сайте, в том числе прямо или косвенно связанных с рейтинговой оценкой, независимо от того, что именно привело к потерям или убыткам.

Никакие материалы, отчеты, исследования, информация или разъяснения, размещенные на сайте, не могут в каком бы то ни было отношении служить заменой иных проверок и процедур, которые должны быть выполнены при принятии решений, равно как и заменять суждения, которые должны быть выработаны относительно вопросов, представляющих интерес для посетителей сайта. Никто не должен действовать на основании таких материалов, отчетов, исследований, информации или разъяснений, которые могут предоставляться Агентством в связи с ознакомлением с указанными материалами, отчетами, исследованиями, информацией, разъяснениями в каких бы то ни было целях.

Никто не должен действовать на основании таких материалов, отчетов, исследований, информации или разъяснений, которые могут предоставляться Агентством в связи с ознакомлением с указанными материалами, отчетами, исследованиями, информацией, разъяснениями в каких бы то ни было целях.

На сайте могут быть предоставлены ссылки на сайты третьих лиц. Они предоставляются исключительно для удобства посетителей сайта. В случае перехода по этим ссылкам, Вы покидаете сайт Агентства. АО «Эксперт РА» не просматривает сайты третьих лиц, не несет ответственности за эти сайты и любую информацию, представленную на этих сайтах, не контролирует и не отвечает за материалы и информацию, содержащихся на сайтах третьих лиц, в том числе не отвечает за их достоверность.

Единственным источником, отражающим реальное состояние рейтинговой оценки, является официальный сайт АО «Эксперт РА» www.raexpert.ru.

АО «Эксперт РА» оставляет за собой право вносить изменения в информационные материалы сайта в любой момент и без уведомления третьих лиц. При этом Агентство не несет никаких обязательств по обновлению сайта и материалов, представленных на сайте.

При этом Агентство не несет никаких обязательств по обновлению сайта и материалов, представленных на сайте.

Рынок интернет-банкинга: тенденции и перспективы развития

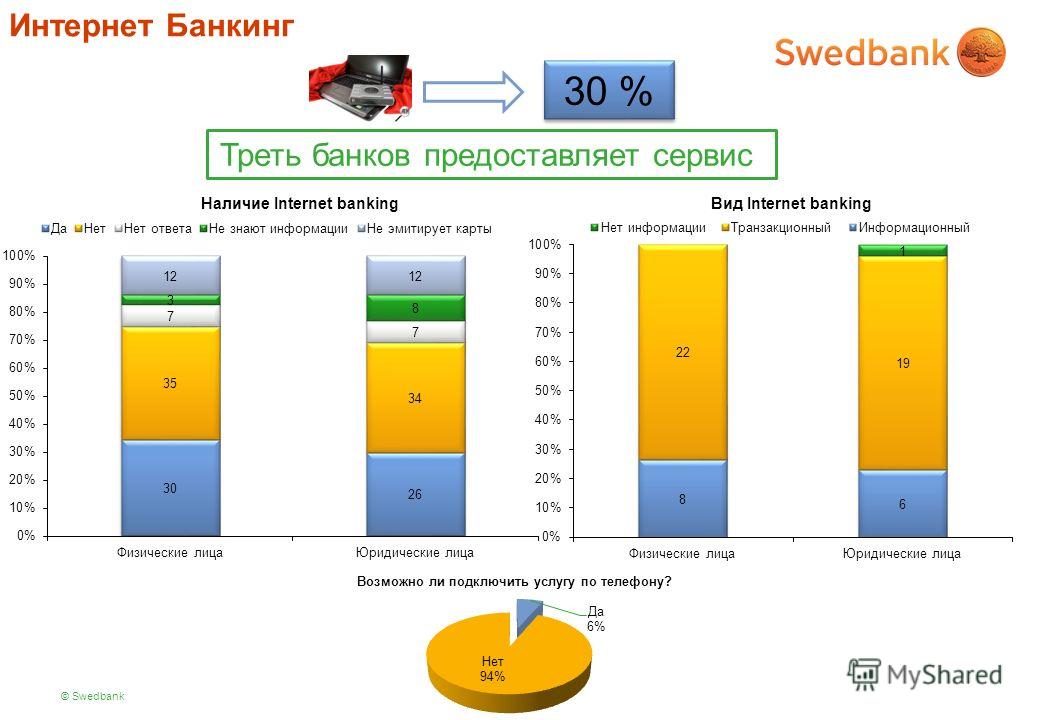

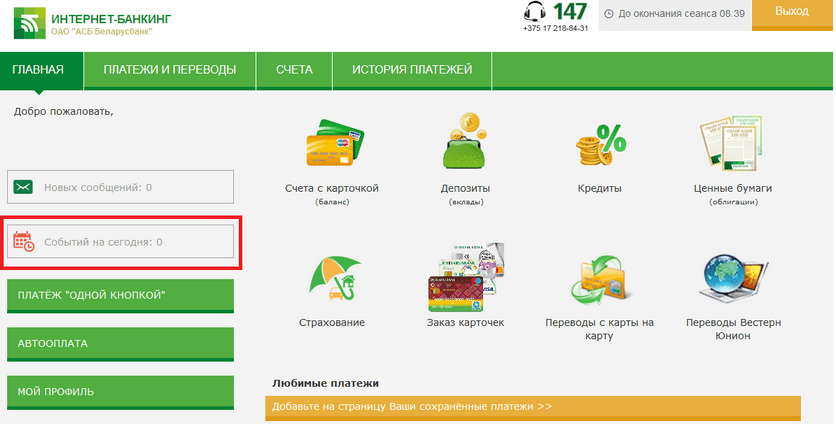

Функциональный рост

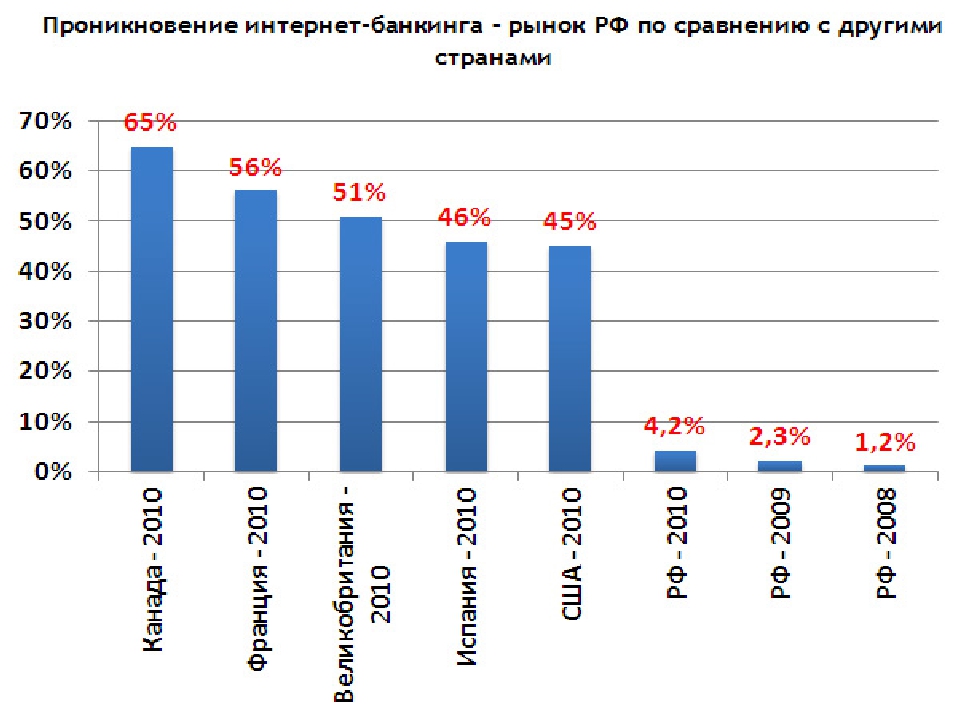

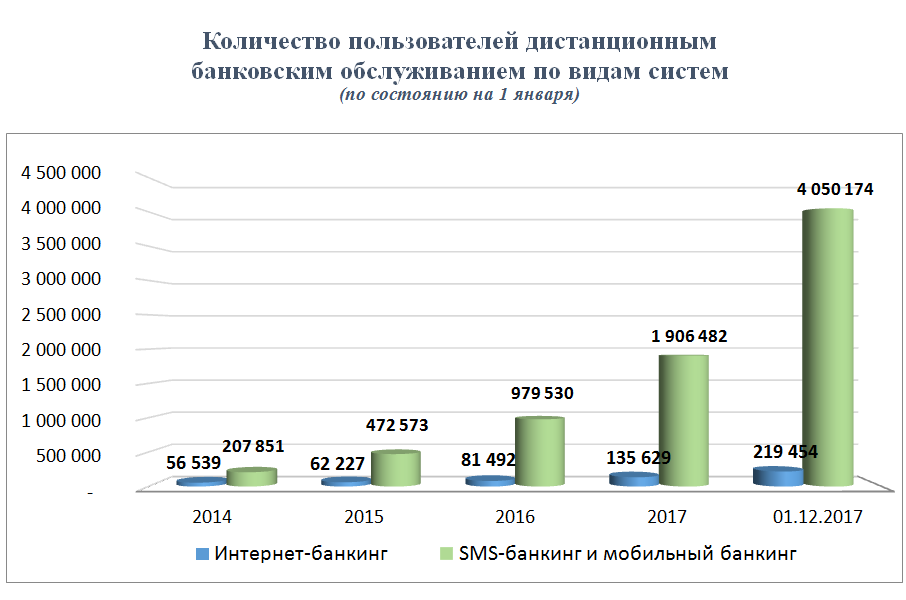

Возможности современных систем интернет-банкинга для физических лиц значительно расширились. Всего за 2-3 года такие системы из простой информационной услуги для узкой группы клиентов превратились в реально работающий инструмент по совершению разнообразных операций «онлайн». Ударными темпами растет число пользователей ДБО (см. график 1). С 2009 года доля счетов ФЛ, доступных через интернет, выросла с 12% до 25%, а доля счетом с «мобильным» доступом и того больше – в три раза. По своему функционалу лучшие системы интернет-банкинга уже сегодня удовлетворяют среднего пользователя. Оплата сотовой связи, платежей ЖКХ, погашение кредитов – это стандартные функции большинства систем интернет-банкинга.

По своему функционалу лучшие системы интернет-банкинга уже сегодня удовлетворяют потребности большинства клиентов.

Однако банки не останавливаются на достигнутом и продолжают расширять функционал систем в ответ на потребности клиентов (см. график 2). К началу 2012 года половина опрошенных кредитных организаций стала предоставлять услугу автоматических платежей по графику (в начале 2011 года таких было только треть). Аналогичный прогресс наблюдается в части оформления заявок на кредит (31% сегодня против 18% годом ранее) и предоставления дополнительных услуг (онлайн-бронирование и оплата авиабилетов, пополнение счетов в системах электронных денег), и этот перечень можно продолжать.

Крупные банки со своими командами разработчиков далеко превзошли требования среднего клиента, то же самое удалось и средним и небольшим банкам, подключившимся к клубным системам. Последние переживают рост: например, число клиентов системы Handy Bank выросло за год практически вдвое – с 36 до 85 банков.

График 1. Доступность услуг ДБО для ФЛ интенсивно растет

Источник: оценка «Эксперт РА» по данным ЦБ РФ

В то же время создатели систем продолжают добавлять все новые возможности. ОАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» уже после составления итогового рейтинга функциональности подключил SMS и e-mail информирование об операциях в системе. ЗАО «Банк Русский Стандарт» постоянно проводит модернизацию своего интернет-банка в соответствии с пожеланиями пользователей, что нашло отражение в таких дистанционных сервисах, как, например, предоставление счета-выписки по картам в формате CSV. В настоящий момент также ожидается запуск нового ИБ от ТКС Банка со значительно обновленным функционалом.

ОАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» уже после составления итогового рейтинга функциональности подключил SMS и e-mail информирование об операциях в системе. ЗАО «Банк Русский Стандарт» постоянно проводит модернизацию своего интернет-банка в соответствии с пожеланиями пользователей, что нашло отражение в таких дистанционных сервисах, как, например, предоставление счета-выписки по картам в формате CSV. В настоящий момент также ожидается запуск нового ИБ от ТКС Банка со значительно обновленным функционалом.

График 2. Банки активно расширяют базу получателей платежей

Источник: оценка «Эксперта РА» по данным анкет банков

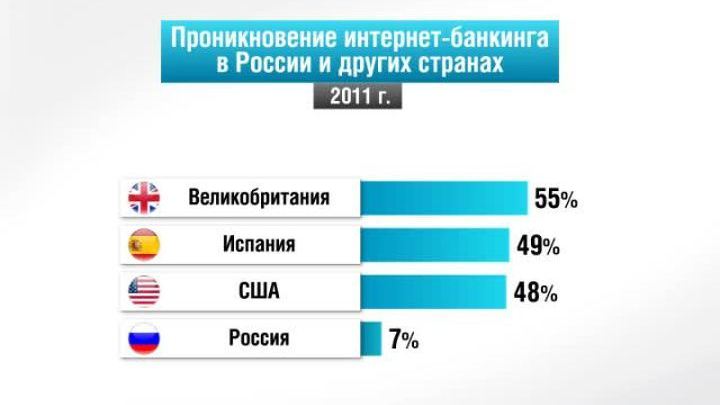

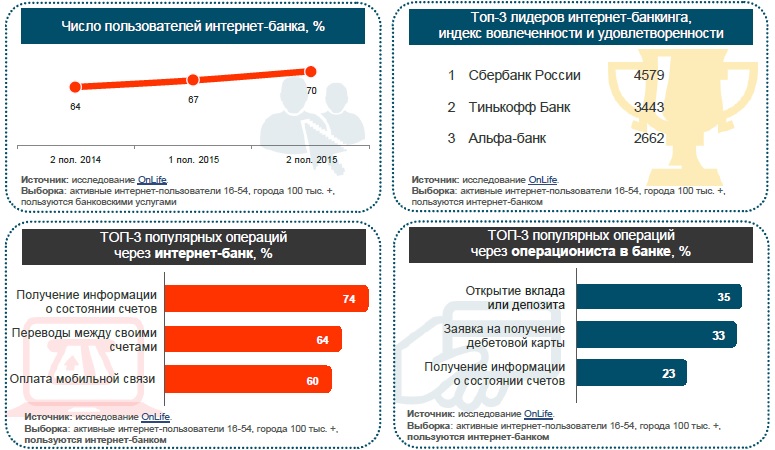

Вместе с маркетинговыми усилиями рост функциональности позволил банкам заметно, с 8% до 26% (см. график 3), нарастить долю транзакций, проводимых с использованием интернет-банкинга (в общем числе транзакций). Значительную роль сыграл здесь Сбербанк России, активно подключавший дистанционный доступ физическим лицам. Таким образом, банки перевели в интернет множество небольших платежей, разгрузив свои операционные офисы. Но это только одна из задач, которую способна решать хорошая система интернет-банкинга. Вторая задача – рост комиссионных доходов за счет увеличения объемов операций – пока не решена, о чем говорит слабый рост доли интернет-банкинга в объемах платежей. По итогам 2011 года только 8% банковских платежей физических лиц было совершено через интернет, при этом за последние четыре года данный показатель практически не изменился.

Таким образом, банки перевели в интернет множество небольших платежей, разгрузив свои операционные офисы. Но это только одна из задач, которую способна решать хорошая система интернет-банкинга. Вторая задача – рост комиссионных доходов за счет увеличения объемов операций – пока не решена, о чем говорит слабый рост доли интернет-банкинга в объемах платежей. По итогам 2011 года только 8% банковских платежей физических лиц было совершено через интернет, при этом за последние четыре года данный показатель практически не изменился.

График 3. Объемы транзакций через интернет не показывают взрывного роста

Источник: оценка «Эксперт РА» по данным ЦБ РФ

Основные причины слабого роста объемов, по мнению «Эксперт РА», — недоверие основной части населения к интернет-сервисам, неготовность активных пользователей проводить крупные транзакции и относительная сложность интерфейсов большинства интернет-банкингов для рядовых клиентов.

В условиях, когда, с точки зрения пользователя, большинство интернет-банкингов близки по функционалу, начинают работать другие факторы. Среди них: понятность интерфейса, круглосуточная работа, системы безопасности. Другой важный фактор — осознание клиентов, что банк готов идти им навстречу в решении спорных вопросов.

Среди них: понятность интерфейса, круглосуточная работа, системы безопасности. Другой важный фактор — осознание клиентов, что банк готов идти им навстречу в решении спорных вопросов.

Проблемные точки

Интерфейсы многих систем интернет-банкинга все еще остаются достаточно сложными для восприятия пользователями. В большинстве своем они разработаны «технарями для технарей». Это предполагает использование функциональной, с точки зрения типов транзакций, иерархии меню и обилие технических терминов. Для осуществления более-менее сложной транзакции пользователь должен обладать определенными навыками и знаниями. Обычно люди в возрасте до 30-ти лет трудностей с этим не испытывают. Другое дело пользователи старше среднего возраста – освоить в полном объеме систему интернет-банкинга им обычно очень сложно. Это приводит к тому, что значительное число потенциальных пользователей, пусть даже и подключенных формально банками к системам ДБО, каких-либо операций в них не совершают.

Одним из выходов здесь могло бы стать создание облегченных версий систем интернет-банкинга, специально предназначенных для клиентов, не обладающих техническими знаниями. При этом структура меню должна быть выстроена не по типу транзакций, а по потребностям пользователя. Меню вида «Купить еды» или «Купить билет в театр» и т.д. позволит таким людям легче привыкнуть к использованию интернет-банкинга. Простота, понятность, визуальная привлекательность – вот чего должны добиться банки на этом направлении.

При этом структура меню должна быть выстроена не по типу транзакций, а по потребностям пользователя. Меню вида «Купить еды» или «Купить билет в театр» и т.д. позволит таким людям легче привыкнуть к использованию интернет-банкинга. Простота, понятность, визуальная привлекательность – вот чего должны добиться банки на этом направлении.

Другое важное требование – доступность систем ДБО в режиме 24/7, поддержка значительного числа браузеров, различных способов идентификации пользователя. Клиент должен понимать, что при необходимости он сможет воспользоваться услугами банка в любое время в любых условиях. Сейчас это не всегда выполняется. Например, идентификация по одноразовому смс-паролю в поездке за границу может быть крайне неудобной. Некоторые банки начали внедрять в свои системы интернет-банкинга возможности по настройкам безопасности, но пока такие кредитные организации остаются в меньшинстве.

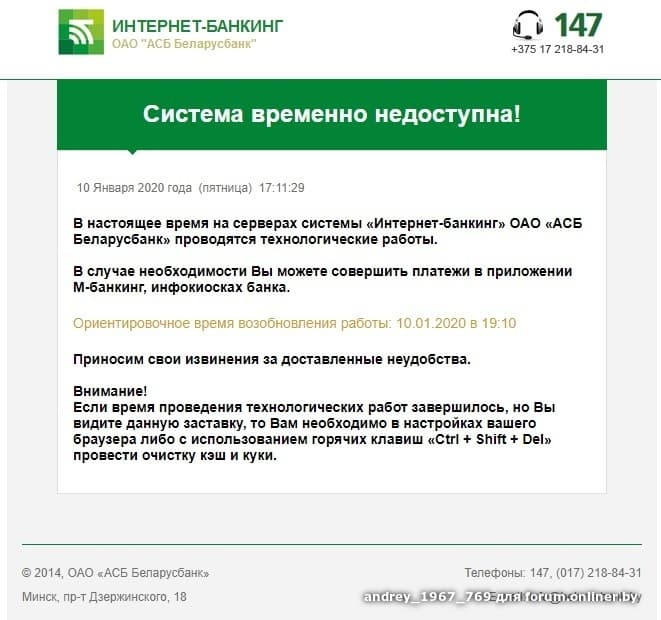

Ряд систем ДБО время от времени «радуют» своих пользователей очень длинным по времени входом, медленной работой и сообщениями о профилактической работе. Если для простых платежей это не так критично (оплата счета за ЖКХ может подождать несколько часов), то для срочных операций это серьезный фактор.

Если для простых платежей это не так критично (оплата счета за ЖКХ может подождать несколько часов), то для срочных операций это серьезный фактор.

Значимый вопрос – безопасность, точнее — уверенность пользователя в защищенности счетов и проводимых транзакций от внешнего вторжения. Банки модернизируют свои системы ДБО для защиты от злоумышленников, однако добиться высокого уровня доверия пользователей к системам интернет-банкинга им пока не удалось. Переломить ситуацию могли бы повсеместное страхование рисков, связанных с действием сотрудников банка или третьих лиц, и публикация информации о том, как такое страхование защитило клиента в спорной ситуации. Как показало исследование, проведенное «Эксперт РА», только 5 из опрошенных 69 банков и компаний страхуют риски, связанные с злоумышленными действиями третьих лиц, 7 – риски потерь, вызванных действием или бездействием своих сотрудников.

Перспективы систем интернет-банкинга

Насыщение внутрибанковского платежного функционала многих систем ДБО уже произошло. Спрос на принципиально новые технические услуги со стороны клиентов банков не так велик. Рост уровня функциональности систем интернет-банкинга в 2012 году продолжится, но, по оценкам «Эксперт РА», его обеспечат не столько лидеры, сколько «середнячки» рейтинга, которые будут копировать лучшие наработки.

Спрос на принципиально новые технические услуги со стороны клиентов банков не так велик. Рост уровня функциональности систем интернет-банкинга в 2012 году продолжится, но, по оценкам «Эксперт РА», его обеспечат не столько лидеры, сколько «середнячки» рейтинга, которые будут копировать лучшие наработки.

Рост уровня функциональности систем интернет-банкинга в 2012 году обеспечат не столько лидеры, сколько «середнячки» рейтинга, которые будут копировать лучшие наработки.

Существуют два пути дальнейшего развития: совершенствование уже созданных систем без коренной переработки или их идейное развитие.

Первый путь подразумевает ориентацию на среднего пользователя и, как следствие, некоторое упрощение интерфейса, слабый прогресс в функциональности акцент на привлечение миллионов клиентов. Маркетинговые усилия банков и клубных операторов по привлечению клиентов уже в ближайшие год-два могут привести к росту доли активных пользователей выше 10%. Считается, что этот уровень активных пользователей – порог, после которого может начаться этап взрывного роста числа активных пользователей и, как следствие, объема комиссионных доходов от систем интернет-банкинга. «Рынок уже демонстрирует высокие темпы роста и мы ожидаем в ближайшие годы роста, близкого к взрывному», — говорит Дмитрий Гондусов, генеральный директор системы HandyBank (см. интервью в приложении).

«Рынок уже демонстрирует высокие темпы роста и мы ожидаем в ближайшие годы роста, близкого к взрывному», — говорит Дмитрий Гондусов, генеральный директор системы HandyBank (см. интервью в приложении).

Второй путь – это ориентация на продвинутого пользователя, работу в качестве витрины финансового супермаркета с индивидуально формирующимися предложениями для пользователей. Он более затратен, и имеет смысл для тех кредитных организаций, которые видят свою ключевую нишу именно в предоставлении онлайн-сервисов.

Продвинутые пользователи хотят, чтобы интернет-банкинг превратился в систему управления семейным бюджетом. Она дает возможность работы с нескольких аккаунтов с различными лимитами, настройками безопасности и, возможно, персонифицированными интерфейсами. Например, старшее поколение семьи сможет пользоваться адаптированным и упрошенным управлением счетами. Младшее – получит ограничения по лимитам. Другая особенность – возможность выгрузки статистики не только во временном разрезе, но и в разрезе типов операций. В таком интернет-банкинге пользователь легко сможет сформировать, например, отчет по тратам на продукты питания за несколько лет.

В таком интернет-банкинге пользователь легко сможет сформировать, например, отчет по тратам на продукты питания за несколько лет.

Важнейший фактор развития интернет-банкинга – взятый государством курс на снижение доли наличного оборота. Это даст рост объема транзакций через интернет в денежном выражении и подтолкнет банки вкладывать большие средства в развитие своих систем. При этом банки, перешедшие от технического подхода к оценке субъективного восприятия пользователей, смогут существенно укрепить свои позиции.

Интернет-Банк Запсибкомбанка, управление счетом онлайн бесплатно в Тюмени

Безопасность и безопасное использование сервиса

Рекомендации по безопасному использованию сервиса:

Соблюдение элементарных правил безопасности позволит Вам защитить себя от мошенников:

Для входа в сервис «Интернет-Банк» требуется только логин, пароль (выдаваемый Банком при подключении в офисе или введенный Вами лично при подключении в банкомате Банка), а также одноразовый пароль, отправляемый на мобильный телефон, указанный Вами при подключении.

Ни в коем случае не сообщайте свои логин и пароль третьим лицам, в том числе работникам Банка. Никто не имеет права требовать от Вас сообщить эти данные. Поэтому запомните свой секретный логин и пароль и/или запишите его без пометки «Секретный код» и по возможности храните его в месте, доступном только Вам.

Настоятельно рекомендуем сменить логин и пароль при первом входе в сервис «Интернет-Банк».

Обязательно используйте обновленное антивирусное программное обеспечение, полученное от надежных источников.

Проверяйте адрес сервиса «Интернет-Банк» в адресной строке Вашего Интернет – браузера, он должен быть https://inetbank.zapsibkombank.ru. (если Вы видите другой адрес, немедленно сообщите в Банк!). Настоятельно рекомендуем сохранить данную ссылку в «Закладках» либо в «Экспресс панели» быстрого запуска Вашего Интернет – браузера.

Проверяйте наличие значка защищенного соединения SSL:

- Opera:

- Windows Internet Explorer:

- Mozilla Firefox:

- Google Chrome:

НЕ УСТАНАВЛИВАЙТЕ на мобильный телефон, устройство, на который Банк отправляет сообщения с подтверждающим одноразовым паролем, ПРИЛОЖЕНИЯ, ПОЛУЧЕННЫЕ ОТ НЕИЗВЕСТНЫХ ВАМ ИСТОЧНИКОВ. Помните, что банк не рассылает своим клиентам ссылки или указания на установку приложений через SMS/PUSH/MMS/Email – сообщения.

Помните, что банк не рассылает своим клиентам ссылки или указания на установку приложений через SMS/PUSH/MMS/Email – сообщения.

При любых подозрительных сообщениях, отображаемых окнах и т.д., сообщите по телефону справочной службы Банка 8-800-100-5005 (звонок по РФ бесплатный).

Описание основных мошеннических действий

Осторожно – мошенники!

ПАО «Запсибкомбанк» сообщает, что в сети Интернет весьма развито мошенничество против клиентов коммерческих банков, управляющих своими счетами через системы дистанционного банковского обслуживания.

Мошенники используют различные схемы обмана клиентов, но наиболее часто злоумышленники распространяют вирусные программы через различные интернет – ресурсы (социальные сети, порталы программного обеспечения, новостные порталы, Интернет – форумы). Клиент, компьютер которого заражен, при попытке войти в дистанционный банковский сервис перенаправляется на поддельные сайты, которые внешне практически не отличаются от подлинных сайтов Банков. На поддельном сайте, скорее всего, Вас попросят ввести личные учетные данные для входа в сервис (Ваши логин и пароль), номер мобильного телефона, и, возможно, иные данные личного характера.

На поддельном сайте, скорее всего, Вас попросят ввести личные учетные данные для входа в сервис (Ваши логин и пароль), номер мобильного телефона, и, возможно, иные данные личного характера.

Для защиты от мошенников сервис «Интернет-Банк» имеет ряд механизмов, в т.ч. подтверждение входа в сервис и финансовых операций в виде одноразовых паролей, отправляемых в SMS/PUSH-сообщении на Ваш номер мобильного телефона, указанный при подключении. Настоятельно рекомендуем включить эту опцию в Вашем сервисе «Интернет-Банк» в разделе «Настройки».

NEW!Мошенники становятся изобретательнее и настойчивее.

Злоумышленник звонит клиенту Банка, представляясь сотрудником службы безопасности, и под разными предлогами настаивает на установке на устройство клиента программы удаленного управления телефоном, чтобы сотрудники Банка могли получить доступ к устройству и обезопасить деньги пользователя. После установки такой программы, мошенник получает возможность действовать от имени клиента и, получив доступ к Мобильному приложению, похитить деньги на счетах клиента.

Напоминаем, что сотрудники Запсибкомбанка никогда не просят установить сторонние программы, сообщать секретный код из SMS/PUSH и другие данные.

В случае, если у Вас возникают подозрения в личности позвонившего – положите трубку и перезвоните в Банк по телефону на карте.

Дополнительно о мерах безопасности можно узнать на сайте Банка.

Home

ING Wholesale Banking – бизнес-подразделение группы, которое является одним из ведущих иностранных финансовых институтов в России, и предоставляет услуги более 1000 иностранным и локальным корпоративным клиентам. В России ING Wholesale Banking работает с 1993 года (юридическое название ИНГ БАНК (ЕВРАЗИЯ) АО).

Наша миссия

Мы нацелены на предоставление финансовых продуктов и услуг, полностью отвечающих требованиям и потребностям наших клиентов, предлагая первоклассный сервис и выгодные условия обслуживания. Наша миссия — обеспечить уверенность наших клиентов в будущем, предоставляя финансовые услуги высочайшего уровня.

Наша миссия — обеспечить уверенность наших клиентов в будущем, предоставляя финансовые услуги высочайшего уровня.

Наши стейкхолдеры

ING осуществляет свою деятельность на основе четко сформулированных бизнес принципов. В нашей деятельности мы учитываем интересы всех лиц, заинтересованных в результатах работы ING: клиентов, сотрудников компании, бизнес-партнеров и подрядчиков, акционеров и общества в целом. ING придерживается принципа социальной ответственности во всех аспектах своей деятельности.

Наша стратегия

Клиенты и сотрудники занимают центральное место в стратегии ING. ING Wholesale Banking в России стремится стать банком, которому клиенты отдают свое предпочтение, надежным партнером в бизнесе, придерживаясь следующих трех основных стратегических приоритетов:

Клиентоориентированности — путем предоставления комплексных решений своим клиентам, отводя им первостепенное место во всем, что мы делаем;

Высоких стандартов ведения бизнеса — посредством повышения эффективности операционных процессов и, следовательно, снижения уровня операционных рисков

Статуса престижного работодателя — путем обеспечения высоких стандартов трудовой деятельности и вовлеченности сотрудников

Наша корпоративная ответственность

ING строит свое будущее на получении прибыли, опираясь на этические нормы ведения бизнеса, социальную ответственность и уважение к своим акционерам и всем стейкхолдерам. Принципы ведения бизнеса ING устанавливают наши корпоративные ценности, а также определяют степень ответственности в отношении общества и окружающей среды: добропорядочность и честность, открытость и прозрачность, взаимное уважение, социальная и экологическая ответственность. Поэтому корпоративная ответственность является основой стратегии ING: охрана окружающей среды, этические и социальные аспекты играют существенную роль в принятии наших бизнес-решений.

Принципы ведения бизнеса ING устанавливают наши корпоративные ценности, а также определяют степень ответственности в отношении общества и окружающей среды: добропорядочность и честность, открытость и прозрачность, взаимное уважение, социальная и экологическая ответственность. Поэтому корпоративная ответственность является основой стратегии ING: охрана окружающей среды, этические и социальные аспекты играют существенную роль в принятии наших бизнес-решений.

ведущих банков России — обзор и руководство по 10 ведущим российским банкам

Обзор банков в России

Центральный банк Российской Федерации, основанный в 1860 году, выступает в качестве центрального денежно-кредитного органа России. Центральный банк России формулирует правила бухгалтерского учета для банков в России. Он также выполняет следующие функции:

- Защищает российский рубль и поддерживает его стабильность

- Выдает валюту и управляет ее обращением в национальной экономике

- Устанавливает правила для банков в России при проведении банковских операций

- Применяет валютные правила

- Устанавливает и публикует официальные курсы обмена иностранных валют по отношению к рублю

Согласно Moody’s, банки в России стабильны за счет улучшения экономики, снижения стоимости кредита, восстановления резервов капитала банков в Россия и усиление поддержки государством системно значимых банков.

Для любого, кто думает о банковской карьере в России, этот список лучших банков в России является полезным руководством, с чего начать. Чтобы узнать больше, просмотрите наш список финансовых учреждений. КомпанииСписки основных игроков в сфере корпоративных финансов. У нас есть списки самых важных компаний, предоставляющих финансовые услуги, банков, учреждений, бухгалтерских фирм и корпораций в отрасли. Просмотрите эти руководства, чтобы подготовиться к карьере в сфере финансовых услуг, и начните нетворкинг сегодня, чтобы ускорить свою карьеру. .

Ведущие банки в России:

Сбербанк

Сбербанк является государственным банком со штаб-квартирой в Москве. Основанный в 1841 году, банк предоставляет финансовые услуги розничным и корпоративным клиентам в России. Он также присутствует в 22 странах, обслуживая 145,6 миллиона клиентов и насчитывая 325 000 сотрудников. Он управляет 14 региональными банками в России, 79 отделениями региональных банков и 15 016 отделениями.

По состоянию на 2016 год общие активы банка составляли 443 доллара США.20 миллиардов, а чистая прибыль составила 94,67 миллиарда долларов США.

Банк ВТБ

Банк ВТБ, основанный в 1990 году, является одним из основных коммерческих банков в России и ведет свою деятельность в странах ОЭСР и других странах. Банк работает в пяти сегментах: корпоративно-инвестиционный бизнес, средний бизнес, розничный бизнес, казначейство и прочий бизнес. Базируясь в Москве, в компании работает около 95 000 человек.

В настоящее время ВТБ курирует 40 филиалов полного цикла в России, а также 13 дочерних банков, три представительства, два филиала ВТБ и два филиала ВТБ Капитал в других странах.

По состоянию на 2016 год общие активы банка составили 219,86 млрд долларов США, а чистая прибыль достигла 900 млн долларов США.

Газпромбанк (ГПБ)

ГПБ начал свою деятельность в 1990 году. Банк был основан «Газпромом», крупнейшим в мире производителем и экспортером газа. Он работает в Москве и обслуживает более 45 000 корпоративных клиентов и 5 миллионов частных клиентов.

Он работает в Москве и обслуживает более 45 000 корпоративных клиентов и 5 миллионов частных клиентов.

В 2016 году общие активы банка составили 85,24 млрд долларов США, а чистая прибыль — 300 млн долларов США.

Альфа-Банк

Альфа-Банк, основанный в 1990 году, является крупнейшим из частных банков в России. Он предоставляет финансовые продукты и услуги корпоративным и розничным клиентам, включая корпоративное и розничное кредитование, депозиты, платежные и расчетные услуги, валютные операции, кассовые услуги, кастодиальные услуги, инвестиционный банкинг и другие вспомогательные услуги для корпоративных и розничных клиентов. Банк управляет 733 филиалами по всей стране. Штаб-квартира компании находится в Москве, в ней работает около 1500 сотрудников.

По состоянию на 2016 год общие активы банка составляли 38,24 млрд долларов США, а чистая прибыль — 527 млн долларов США.

ПромСвязь Банк

ПромСвязь Банк был основан в 1995 году. Банк работает в сегментах корпоративного бизнеса, малого и среднего бизнеса, розничного и частного банковского обслуживания, а также рынков капитала. Базируясь в Москве, в настоящее время в компании работает около 3 500 сотрудников.

Банк работает в сегментах корпоративного бизнеса, малого и среднего бизнеса, розничного и частного банковского обслуживания, а также рынков капитала. Базируясь в Москве, в настоящее время в компании работает около 3 500 сотрудников.

По состоянию на 2016 год активы банка составили 21,38 млрд долларов США, а чистая прибыль — 37,32 млн долларов США.

Банк ФК «Открытие»

Банк «Финансовая Корпорация Открытие» был основан в 1992 году и предлагает услуги корпоративным клиентам, клиентам малого и частного бизнеса в России. Банк состоит из сегментов корпоративного банкинга, малого бизнеса, инвестиционного банкинга, частного банковского обслуживания и розничного бизнеса. Он управляет 442 офисами и 2 900 банкоматами в России. Штат компании составляет около 15 000 человек, она работает за пределами Москвы.

В 2016 году общая сумма активов банка составила 13 долларов США.56 миллиардов и чистая прибыль 26,21 миллиона долларов США.

Россельхозбанк

Сельскохозяйственный банк России, основанный в 2000 году, является государственным сельскохозяйственным банком. Базируясь в Москве, банк предоставляет коммерческие и розничные банковские услуги агробизнесу страны и сельскому населению. Он контролирует сеть из 70 региональных отделений и 1200 дополнительных офисов и в настоящее время обслуживает около шести миллионов клиентов в стране.

Базируясь в Москве, банк предоставляет коммерческие и розничные банковские услуги агробизнесу страны и сельскому населению. Он контролирует сеть из 70 региональных отделений и 1200 дополнительных офисов и в настоящее время обслуживает около шести миллионов клиентов в стране.

По состоянию на 2016 год общие активы банка составляли 33 доллара США.46 миллиардов, а чистый убыток составил 837 миллионов долларов США.

UniCredit Bank

ЮниКредит Банк со штаб-квартирой в Москве работает как дочерняя компания UniCredit S.p.A. Основанный в 1989 году, банк состоит из четырех сегментов: корпоративный и инвестиционный банкинг, розничный бизнес, лизинг и другие. В его ведении находится 13 филиалов и 12 представительств в Российской Федерации и представительство в Республике Беларусь.

В настоящее время в UniCredit работает около 4000 сотрудников, и обслуживается около 1 человека.94 миллиона розничных клиентов и более 28 700 корпоративных клиентов.

По состоянию на 2016 год общие активы банка составили 20,47 млрд долларов США, а чистый убыток — 245 млн долларов США.

АО «Райффайзенбанк»

АО «Райффайзенбанк», основанное в 1996 году, находится в Москве. Банк предоставляет корпоративные и розничные банковские услуги, услуги денежного рынка и инвестиционные услуги в России. В компании работает около 7 700 сотрудников, и она управляет пятью филиалами и 174 отделениями по всей Российской Федерации.

В 2016 году общие активы банка составили 13,15 млрд долларов США, а чистая прибыль — 407 млн долларов США.

Росбанк

Основанный в 1993 году Росбанк, контрольный пакет акций принадлежит международной финансовой группе Société Générale Société. Банк предоставляет коммерческие, инвестиционно-банковские и кастодиальные услуги в России. Он работает в следующих сегментах: розничный бизнес, корпоративный бизнес, казначейство и финансовые учреждения.

Штаб-квартира находится в Москве, имеет восемь филиалов и насчитывает около 13 600 сотрудников в 340 городах по всей стране.

По состоянию на 2016 год общие активы банка составляли 15,37 млрд долларов США, а чистая прибыль — 54,23 млн долларов США.

Карьера в инвестиционном банке

Чтобы перейти в инвестиционный банкинг, описания должностей JobsBrowse: требования и навыки для размещения вакансий в инвестиционном банкинге, исследованиях акций, казначействе, FP&A, корпоративных финансах, бухгалтерском учете и других областях финансов. Эти должностные инструкции были составлены на основе наиболее распространенных списков навыков, требований, образования, опыта и прочего. Есть несколько важных моментов, на которых следует сосредоточиться.К ним относятся сетевое взаимодействие, шаблон резюме по инвестиционному банковскому делу. Узнайте, как написать резюме для инвестиционного банка (аналитик или сотрудник) с помощью бесплатного руководства и шаблона резюме CFI. Резюме IB уникально. Важно адаптировать свое резюме к отраслевому стандарту, чтобы избежать немедленного удаления, опыта и навыков финансового моделирования Навыки финансового моделирования Изучите 10 наиболее важных навыков финансового моделирования и то, что требуется для хорошего финансового моделирования в Excel. Самые важные навыки: бухгалтерский учет. Чтобы узнать больше, изучите нашу интерактивную карту карьеры…. Что касается банковской карьеры, вы получите значительное преимущество перед конкурентами на курсах финансового моделирования CFI.

Самые важные навыки: бухгалтерский учет. Чтобы узнать больше, изучите нашу интерактивную карту карьеры…. Что касается банковской карьеры, вы получите значительное преимущество перед конкурентами на курсах финансового моделирования CFI.

Дополнительные ресурсы

Это руководство CFI по ведущим банкам России. Для всех, кто хочет сделать карьеру в банковском деле, этот список — отличное место для начала общения. См. Также следующие дополнительные ресурсы:

- Ведущие банки Китая Ведущие банки Китая Народный банк Китая (НБК) является центральным банком страны.Он был основан в мае 1948 года и наделен полномочиями проводить денежно-кредитную политику и регулировать финансовые учреждения и банки в Китае (материк). В стране можно найти различные типы банков: специализированные, иностранные, коммерческие

- 100 крупнейших инвестиционных банковКомпанииСписки основных игроков в сфере корпоративных финансов. У нас есть списки самых важных компаний, предоставляющих финансовые услуги, банков, учреждений, бухгалтерских фирм и корпораций в отрасли.

Просмотрите эти руководства, чтобы подготовиться к карьере в сфере финансовых услуг и начать работу в сети сегодня, чтобы ускорить свою карьеру.

Просмотрите эти руководства, чтобы подготовиться к карьере в сфере финансовых услуг и начать работу в сети сегодня, чтобы ускорить свою карьеру. - Вопросы на собеседовании по инвестиционному банку Ознакомьтесь с руководствами CFI по собеседованию с наиболее распространенными вопросами и лучшими ответами на любую должность в сфере корпоративных финансов.Вопросы и ответы на собеседование по финансам, бухгалтерскому учету, инвестиционному банкингу, исследованиям капитала, коммерческому банковскому делу, FP&A и т. Бесплатные руководства и практика для успешного прохождения собеседования

- Проведите меня через DCFПроведите меня через DCF Вопрос, проведите меня через анализ DCF часто встречается при собеседовании по инвестиционному банку. Узнайте, как ответить на вопрос, с подробным руководством CFI. Постройте 5-летний прогноз свободного денежного потока без рычага, рассчитайте конечную стоимость и дисконтируйте все эти денежные потоки до текущей стоимости с использованием WACC.

- Руководство по финансовому моделированию Бесплатное руководство по финансовому моделированию В этом руководстве по финансовому моделированию представлены советы и передовые методы работы с Excel в отношении предположений, драйверов, прогнозирования, связывания трех отчетов, анализа DCF и др.

Банковское дело в России, Банк в России

Если вы решили поселиться в России, вы, вероятно, захотите открыть счет в банке, особенно если вы там работаете.Открытие банковского счета позволит вам не только получать зарплату, но и оплачивать ежемесячные счета прямым дебетом. Формальности открытия банковского счета в России не слишком строгие, и весь процесс не должен занимать более тридцати минут. Однако вы можете позвонить в банк по вашему выбору, чтобы узнать, сколько времени займет встреча.

В России работает множество национальных и международных банков, таких как:

- Альфа Банк

- Ситибанк

- Кредит Дельта

- Райффайзенбанк

- Росбанк

- Сбербанк (Сбербанк России)

- Банк ВТБ.

Поступления

Для открытия банковского счета в России вам потребуются следующие документы:

- официальный нотариально заверенный перевод вашего паспорта (это должно стоить около 400 рублей на оплату юридических услуг 400 рублей за перевод)

- оригинал паспорта со штампом визы

- ваша иммиграционная карта

- регистрационный номер вашего иностранца.

Обратите внимание, что в некоторых банках есть англоговорящие агенты, которые позволят вам открыть счет, даже если вы не говорите, не понимаете или не читаете по-русски.После открытия учетной записи вы можете зарегистрироваться в интернет-банке, где у вас будет доступ к платформе онлайн-банкинга на английском языке. Вы также сможете осуществлять банковские переводы, не обращаясь в банк.

Дебетовые карты

После того, как вы открыли свой банковский счет, вы можете запросить дебетовую карту. Следует отметить, что многие банки взимают с вас комиссию за обслуживание счета. Однако со сберегательными счетами, предлагающими выплату процентов до 8%, небольшая комиссия за обслуживание счета не сломает банк.

Однако со сберегательными счетами, предлагающими выплату процентов до 8%, небольшая комиссия за обслуживание счета не сломает банк.

Полезные ссылки:

Сбербанк

Банк ВТБ

CitiBank

Альфа Банк

Райффайзенбанк

Росбанк

Промсвязьбанк в России запускает PFM-сервис

Meniga объявила сегодня, что Промсвязьбанк (ПСБ), входящий в десятку крупнейших российских банков, внедрил решение Meniga Personal Finance Management (PFM) для всех своих клиентов онлайн-банкинга.Индивидуальный PFM-сервис был разработан специально для российского рынка совместными усилиями Meniga и PSB. Среди ключевых функций: автоматическая категоризация транзакций, удобная визуализация доходов и расходов, персонализированные бюджеты на основе прошлого поведения и бюджетных уведомлений.

«Мы запустили первый в России комплексный сервис управления личными деньгами. Это демонстрирует, насколько серьезно мы хотим помочь нашим клиентам добиться успеха.В Промсвязьбанке мы рассматриваем сильную ориентацию на клиентов как важное конкурентное преимущество, и это движет всем, что мы делаем. «, — говорит Альгирдас Шакманас, руководитель направления розничного интернет-банкинга Промсвязьбанка.

Это демонстрирует, насколько серьезно мы хотим помочь нашим клиентам добиться успеха.В Промсвязьбанке мы рассматриваем сильную ориентацию на клиентов как важное конкурентное преимущество, и это движет всем, что мы делаем. «, — говорит Альгирдас Шакманас, руководитель направления розничного интернет-банкинга Промсвязьбанка.

«Meniga была для нас отличным партнером. Мы очень рады, что строим PFM-сервис при поддержке такой профессиональной команды. И мы с нетерпением ждем продолжения нашего партнерства, чтобы сделать наш PFM-сервис еще лучше », — добавляет он.

«Meniga специализируется исключительно на оказании помощи финансовым учреждениям в кардинальном улучшении пользовательского опыта онлайн- и мобильного банкинга. Мы очень гордимся тем, что участвуем в запуске первой в России реальной услуги PFM в партнерстве с PSB.PFM лежит в основе онлайн-банкинга нового поколения, и другие российские банки наверняка последуют по стопам Промсвязьбанка, который сейчас является явным лидером на рынке », — говорит Георг Людвикссон, генеральный директор и соучредитель Meniga.

О компании Meniga

Meniga — лидер европейского рынка решений для управления личными финансами (PFM) и онлайн-банкинга нового поколения. Решение Meniga PFM было впервые запущено в 2009 году и с тех пор внедрено более чем 15 финансовыми учреждениями в 11 странах, достигнув более 10 миллионов пользователей онлайн-банкинга.Решение PFM от Meniga получило множество наград за инновации, в том числе «Лучшее на выставке» на FinovateEurope в 2011 и 2013 годах, и может похвастаться лучшими на рынке показателями внедрения и удержания.

О Промсвязьбанке

Открытое акционерное общество «Промсвязьбанк» (ПСБ) — один из ведущих частных банков России. Он посвящен процветанию и благополучию своих клиентов, сотрудников и акционеров. Промсвязьбанк имеет активы 680 млрд рублей, капитал 96 млрд рублей на 1 апреля 2013 года по МСФО, успешно работает с 1995 года.По размеру активов Промсвязьбанк занимает 10-е место среди крупнейших российских банков по данным информационного агентства «Интерфакс» на 1 апреля 2013 года. В текущем рейтинге журнала The Banker Промсвязьбанк входит в 500 крупнейших банков мира по размеру собственного капитала.

В текущем рейтинге журнала The Banker Промсвязьбанк входит в 500 крупнейших банков мира по размеру собственного капитала.

Promsvyaz Capital B.V. владеет 88,25% акций банка, 11,75% принадлежит Европейскому банку реконструкции и развития.

PSB — универсальный поставщик финансовых услуг, занимающийся коммерческим, розничным, частным и инвестиционным бизнесом.По состоянию на 1 апреля 2013 года Промсвязьбанк обслужил около 1,2 миллиона розничных и более 93 000 корпоративных клиентов. С момента открытия первого отделения в 1996 году Промсвязьбанк постоянно расширяет свое региональное присутствие. Сегодня филиалы Промсвязьбанка работают во всех экономически развитых регионах России, а относительно плотная сеть охватывает Москву и Московскую область. По состоянию на 1 апреля 2013 года внутренняя сеть Промсвязьбанка насчитывала около 302 точек продаж в более чем 90 населенных пунктах по всей России. У PSB также есть офис на Кипре и представительства в Китае, Индии, Украине и Казахстане.

Технический прорыв в розничном банкинге: российские банки переходят к цифровой трансформации, вызванной COVID-19

Контактная информация аналитика S&P Global Ratings считает, что российские банки могут справиться с дестабилизацией цифровых технологий. Банки начали адаптироваться к быстро меняющейся финансовой среде несколько лет назад, получив широкую поддержку со стороны технически подкованных клиентов, сильного и растущего проникновения мобильной связи и Интернета, а также развитого сектора ИТ.В частности, крупные и некоторые более мелкие, но хорошо зарекомендовавшие себя банки в России, как представляется, имеют хорошие возможности для того, чтобы иметь меньше проблем, чем аналогичные банки на других рынках, несмотря на риск предпочтений клиентов. Это потому, что у них есть доступ к высококвалифицированному ИТ-сектору; они либо первопроходцы, либо последователи цифровой трансформации; отрасль жестко регулируется, а ряд крупнейших банков принадлежит государству, что создает высокие входные барьеры и защищает свои бизнес-позиции от новых участников с радикально инновационными бизнес-моделями.

Пандемия COVID-19 и связанные с ней меры по сдерживанию еще больше стимулируют российские банки увеличивать использование их клиентами инновационных финансовых технологий. Пристрастия и предпочтения потребителей продолжают меняться, что заставляет банки приспосабливаться. Потребители, обнаружившие, что получение услуги от банка может быть такой же простой задачей, как просмотр видео на YouTube, будут все больше и больше не желать демонстрировать «липкое» поведение, которое банки ценили в прошлом.

Мы полагаем, что в среднесрочной и долгосрочной перспективе российский рынок розничных банковских услуг, о котором мы привыкли, — какой бы короткой ни была его история розничных банковских услуг в России, — больше не будет существовать в нынешнем виде.Тем не менее мы считаем, что российские банки и их клиенты адаптируются к новым условиям. Наши рейтинги российских банков в значительной степени отражают риски и проблемы, связанные с техническими сбоями. Тем не менее в долгосрочной перспективе мы прогнозируем усиление конкуренции в этом секторе, что может оказаться особенно трудным для мелких игроков.

COVID-19 ускоряет внедрение технологий

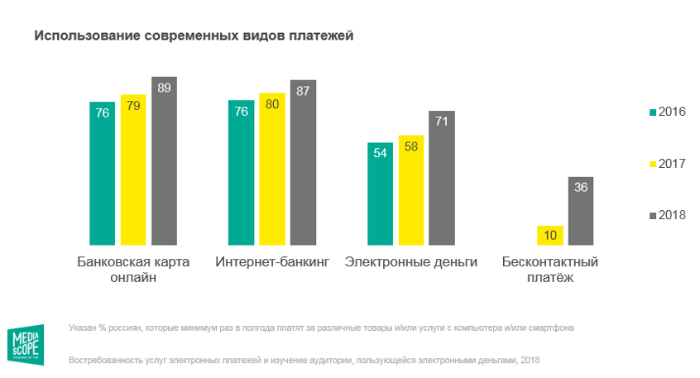

Пандемия COVID-19 и меры сдерживания, введенные правительством России, предприятиями и населением, ускорили внедрение финансовых технологий в России, и эта тенденция не изменится даже после отмены этих мер.Некоторыми яркими примерами такой трансформации за последние несколько месяцев являются клиенты, которые выбирают онлайн- и мобильный банкинг вместо посещения банковских отделений, пользуются услугами онлайн-покупок и доставки и все чаще используют бесконтактные платежные карты.

Согласно исследованию клиентов Mastercard, проведенному в апреле 2020 года, 43% клиентов в России отдали предпочтение безналичным платежам, а не наличным платежам, в то время как 22% отказались от наличных платежей в пользу карты и других форм оплаты. Около 50% клиентов стали более активно пользоваться бесконтактными платежными картами, а 16% использовали бесконтактные карты впервые во время пандемии.

Более крупные и более продвинутые банки имеют хорошие возможности противостоять цифровому разрушению

Мы измеряем риск цифрового сбоя для российских банков с помощью нашего четырехфакторного анализа TRIP для изучения технологий и регулирования банковской системы, отрасли в целом и предпочтений клиентов. Российский банковский сектор, и особенно крупнейшие игроки, в течение нескольких лет активно инвестировали в цифровизацию, что было обусловлено предпочтениями клиентов, сильным ИТ-сектором и острой конкуренцией.Это в значительной степени помогает им противостоять рискам цифрового сбоя (см. Диаграмму 1).

Российский банковский сектор, и особенно крупнейшие игроки, в течение нескольких лет активно инвестировали в цифровизацию, что было обусловлено предпочтениями клиентов, сильным ИТ-сектором и острой конкуренцией.Это в значительной степени помогает им противостоять рискам цифрового сбоя (см. Диаграмму 1).

Отрасль: риск сбоя — умеренный

Цифровые инновации будут способствовать дальнейшей консолидации в российском банковском секторе

российских банка уже много лет активно осваивают цифровые инновации. На наш взгляд, маловероятно, что цифровые инновации в банковской сфере существенно повлияют на позиции доминирующих игроков, поскольку они были первыми приверженцами цифровизации и инноваций.Традиционно в российском банковском секторе преобладали банки, контролируемые государством, при этом на государственные банки приходилось более 65% активов банковской системы. Большинство государственных банков показали хорошие результаты за последние несколько лет и вложили значительные средства в цифровую трансформацию. В связи с продолжающейся консолидацией в секторе, концентрация увеличивается, при этом доля 10 крупнейших банков в совокупных активах выросла примерно до 71% в 2019 году с 57% в 2009 году.

В связи с продолжающейся консолидацией в секторе, концентрация увеличивается, при этом доля 10 крупнейших банков в совокупных активах выросла примерно до 71% в 2019 году с 57% в 2009 году.

Эта тенденция особенно заметна в розничном сегменте, где концентрация и доминирование нескольких государственных банков еще более выражены.На пятерку крупнейших российских банков — Сбербанк, ВТБ Банк, Альфа-Банк, Газпромбанк и Россельхозбанк (из которых только Альфа-Банк является частным) — вместе приходится около 70% рынка в розничном сегменте. ссуды и депозиты (см. графики 2-4). Сбербанк традиционно доминирует в розничном секторе, контролируя более 40%. Сбербанк также является одним из лидеров рынка банковских инноваций и инвестиций в цифровую трансформацию, имея большие возможности для инвестиций и определив оптимизацию затрат и цифровую трансформацию в качестве своих ключевых приоритетов.

Мы считаем такую высокую степень концентрации преимуществом для действующих розничных банков, поскольку она представляет собой серьезную проблему для цифровых революционеров, пытающихся выйти на рынок.

Кроме того, банки находятся в отличном положении для инвестиций и получения выгоды от цифровой трансформации благодаря относительно неразвитому рынку венчурного капитала в России, высоким входным барьерам и жесткой нормативной базе в финансовом секторе.

В течение последних нескольких лет российские банки активно закрывали отделения, уделяя особое внимание сокращению затрат в свете повышенной стоимости риска и низкого уровня нового бизнеса (расходы на персонал по-прежнему составляют 53% -54% от общего объема операционной деятельности российских банков. расходы).Эта тенденция аналогична тому, что мы наблюдаем в других странах (см. Диаграмму 5). Рентабельность останется одним из ключевых приоритетов для российского банковского сектора, особенно с учетом давления на доходы как из-за пандемии, так и из-за снижения цен на нефть, которое мы ожидаем в 2020-2021 годах.

Технологии: риск нарушения — средний

Баланс между инновациями и цифровым прорывом станет ключевой проблемой для банковского сектора

Банки, которые быстро распознают и адаптируются к новым технологиям, потенциальным сбоям со стороны финансовых технологий и растущей угрозе киберрисков, имеют явное преимущество первопроходца и потенциал для укрепления своих рыночных позиций.

Мы считаем, что доступный доступ к Интернету, высокая скорость соединения, высокое и растущее проникновение Интернета (по оценкам, 80% в 2019 году) и высококвалифицированные ИТ-специалисты способствуют цифровой трансформации в банковском секторе в России. Кроме того, многие российские компании активно проводят собственную цифровую трансформацию, например, через онлайн-взаимодействие с клиентами. Это побудило банки улучшить свою платежную инфраструктуру и найти другие способы сотрудничества с технологическими предприятиями.

Согласно Отчету о мировой экономической конкурентоспособности за 2019 год, Россия находится на 32-м месте из 141 страны в мире с точки зрения ее способности к инновациям и скорости адаптации к новым идеям и методам.

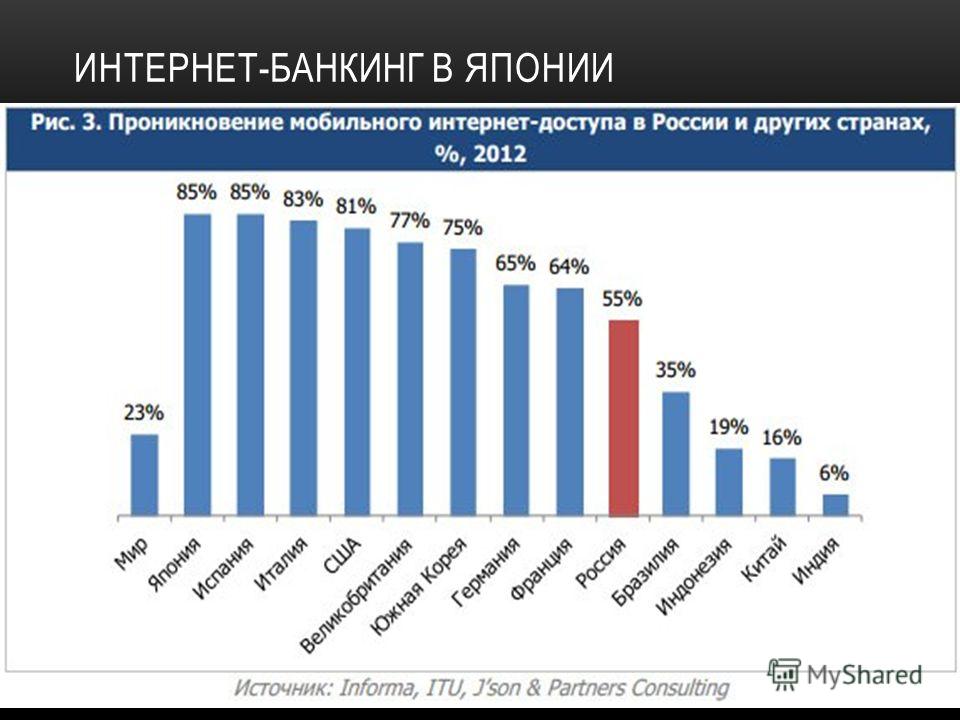

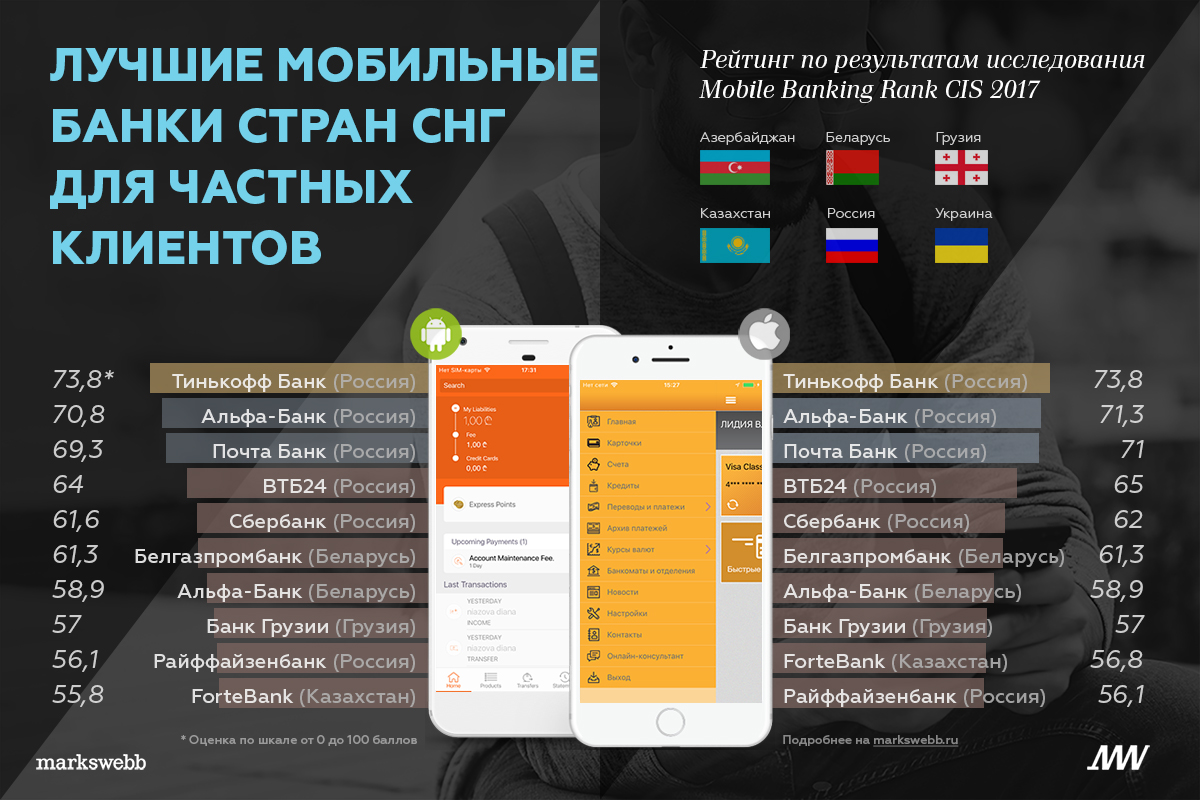

За последние 10 лет Россия извлекла выгоду из чрезвычайно быстрого роста проникновения мобильных телефонов и Интернета (см. Диаграммы 6 и 7). Это поддержало инновации в розничном банкинге, включая интернет-банкинг и мобильный банкинг; развитие услуг онлайн-банкинга; улучшения в поддержке клиентов; и доступ к данным клиентов. Банковские счета с доступом в Интернет и мобильным доступом к услугам стали отраслевым стандартом (см. Диаграмму 8). Тинькофф Банк — отличный пример успешных цифровых инноваций в России. Изначально созданная как ИТ-компания, около 70% сотрудников в ее головном офисе являются ИТ-специалистами, сегодня он является 16-м по величине банком страны по размеру активов и одним из ведущих эмитентов кредитных карт, демонстрируя стабильный рост и прибыльность.

Банковские счета с доступом в Интернет и мобильным доступом к услугам стали отраслевым стандартом (см. Диаграмму 8). Тинькофф Банк — отличный пример успешных цифровых инноваций в России. Изначально созданная как ИТ-компания, около 70% сотрудников в ее головном офисе являются ИТ-специалистами, сегодня он является 16-м по величине банком страны по размеру активов и одним из ведущих эмитентов кредитных карт, демонстрируя стабильный рост и прибыльность.

Ведущие банки сейчас активно изучают различные технологические инновации.Например, использование чат-ботов для поддержки клиентов с целью экономии на расходах колл-центра и использование искусственного интеллекта для повышения скорости и качества анализа данных и обеспечения более разумного ценообразования на продукты.

Российские банки вложили средства в улучшение качества данных, а также в улучшение анализа и обработки данных. Это поддерживает процесс андеррайтинга, расширяет предложение для клиентов и улучшает взаимодействие с пользователем. Однако трансформация бизнеса обходится дорого. Мы полагаем, что средняя доля затрат на ИТ для банков, скорее всего, вырастет до 15-17% от их операционных расходов в течение следующих трех лет с примерно 8-10% в настоящее время, в то время как повышение эффективности будет реализовано в течение длительный срок.

Однако трансформация бизнеса обходится дорого. Мы полагаем, что средняя доля затрат на ИТ для банков, скорее всего, вырастет до 15-17% от их операционных расходов в течение следующих трех лет с примерно 8-10% в настоящее время, в то время как повышение эффективности будет реализовано в течение длительный срок.

Цифровая трансформация приносит банкам значительные выгоды, но также несет с собой новые риски. Например:

- Быстрая трансформация лояльности клиентов ведет к фрагментации в отрасли финансовых услуг. Цифровизация и инновации позволяют клиентам легко получать доступ к информации о различных банковских услугах и условиях. Это, вместе с внедрением системы удаленной идентификации клиентов, значительно упростило переход от одного поставщика к другому для розничных клиентов.Это усиливает фрагментацию отрасли, поскольку клиенты регулярно переключаются между банками, выбирая наиболее подходящие финансовые продукты для своих нужд, а не выбирая один банк, который предоставляет весь спектр услуг.

- Риск сбоев в работе технологий или инфраструктуры увеличился, что потребует дополнительных значительных инвестиций в ИТ, защиту данных и развитие инфраструктуры.

- Регулирование и практика защиты персональных данных в России все еще довольно слабые, а повышенные киберриски угрожают безопасности данных.Таким образом, банки требуют значительных улучшений в управлении данными и их защите, включая обучение клиентов. Данные о клиентах стали самым ценным товаром для финансового сектора, а потеря или нарушение безопасности данных клиентов представляет собой значительный репутационный и коммерческий риск для банков.

- Растущая конкуренция со стороны финтех-сектора представляет относительно высокий риск в определенных нишевых сегментах бизнеса. Например, в последнее время мы наблюдаем заметное усиление конкуренции со стороны финтех и небанковских финансовых организаций в сегментах платежной и брокерской деятельности.

Мы полагаем, что разрыв между лучшими в своем классе банками и остальными быстро увеличится, если более мелкие игроки не будут действовать достаточно быстро, чтобы инвестировать в свою цифровую трансформацию. Например, мы понимаем, что Сбербанк, ВТБ и Тинькофф Банк уже активно разрабатывают и внедряют системы интерфейса прикладного программирования (API). Эти системы позволят им быстро внедрять дополнительные функции в свои банковские платформы и интегрировать решения от различных партнеров, включая сторонние сервисы, оставляя своих более мелких конкурентов далеко позади.

Например, мы понимаем, что Сбербанк, ВТБ и Тинькофф Банк уже активно разрабатывают и внедряют системы интерфейса прикладного программирования (API). Эти системы позволят им быстро внедрять дополнительные функции в свои банковские платформы и интегрировать решения от различных партнеров, включая сторонние сервисы, оставляя своих более мелких конкурентов далеко позади.

Предпочтения: риск сбоя — высокий

Адаптация к быстро меняющимся предпочтениям клиентов имеет решающее значение для успешной цифровой трансформации

Растущие предпочтения клиентов в России вынуждают банки быстро переходить на цифровые технологии и постоянно улучшать свои продукты и услуги для удовлетворения быстро меняющегося потребительского спроса. Урбанизация, географическое распределение и возраст являются одними из ключевых факторов, которые влияют на предпочтения клиентов в банковской сфере и побуждают их требовать больше цифровых инноваций.В то же время соображения безопасности, менее развитая инфраструктура и законодательство, а также отсутствие доверия к судебной системе являются факторами, сдерживающими банковские инновации.

Факторы, поддерживающие цифровую трансформацию банковской деятельности. Большинство городского населения России (составляющее около 75% от общей численности населения) технически подковано, активно использует карты вместо наличных платежей, а также услуги интернет-банкинга и мобильного банкинга, а также готово внедрять новые финансовые технологии, соответствующие их повседневным финансовым потребностям.Этот сегмент населения также сильно коррелирует с основной аудиторией розничного банкинга.

Внедрение мобильного и интернет-банкинга является хорошей иллюстрацией быстро меняющихся предпочтений клиентов в России. Многие розничные клиенты более чем счастливы минимизировать время, затрачиваемое на посещение отделений банка (см. Диаграмму 9). По данным российских банков, с марта этого года увеличилось количество клиентов, использующих онлайн-операции, операции с картами и бесконтактные карты. Мы ожидаем, что эта тенденция сохранится.

Мы считаем, что географическое распределение и возраст населения играют роль в темпах трансформации цифрового банкинга. Например, около 74% людей в возрасте от 20 до 49 лет — большая часть от общей численности населения, доступного для банков, — проживают в европейской части России (см. Диаграмму 10). Кроме того, около 18% проживают в двух крупных городах — Москве и Санкт-Петербурге. В то же время в Москве самая высокая концентрация технически подкованных клиентов, банков, предлагающих инновационные продукты, а также ИТ-специалистов и инфраструктуры для их поддержки.

Например, около 74% людей в возрасте от 20 до 49 лет — большая часть от общей численности населения, доступного для банков, — проживают в европейской части России (см. Диаграмму 10). Кроме того, около 18% проживают в двух крупных городах — Москве и Санкт-Петербурге. В то же время в Москве самая высокая концентрация технически подкованных клиентов, банков, предлагающих инновационные продукты, а также ИТ-специалистов и инфраструктуры для их поддержки.

Эволюция карточных платежей также иллюстрирует быстрые изменения в поведении клиентов, при этом доля снятия наличных сократилась почти вдвое за последние четыре года (см. Диаграмму 11). Кроме того, хотя большинство электронных платежей по-прежнему осуществляется через банки, сегмент электронных платежей стремительно развивается, и финтех-компании предлагают конкурирующие решения, например, глобальный Apple Pay, Google Pay, Samsung Pay, PayPal, местный Qiwi Wallet и Яндекс. .Деньги.

Факторы, сдерживающие цифровую трансформацию банковского дела. Несмотря на значительный прогресс, достигнутый за последнее десятилетие, когда число цифровых взаимодействий между клиентом и банком растет в геометрической прогрессии, мы не ожидаем, что физические отделения банка полностью исчезнут в ближайшие пять лет. Мы считаем, что значительная часть населения России хотела бы поддерживать личное общение с банками. Это может быть связано с проблемами безопасности и сложностью некоторых услуг в таких областях, как ипотечное кредитование или управление активами. Слабое регулирование личных данных создает риски для безопасности и является еще одним фактором, не позволяющим клиентам еще быстрее переходить на цифровые банковские услуги.

Несмотря на значительный прогресс, достигнутый за последнее десятилетие, когда число цифровых взаимодействий между клиентом и банком растет в геометрической прогрессии, мы не ожидаем, что физические отделения банка полностью исчезнут в ближайшие пять лет. Мы считаем, что значительная часть населения России хотела бы поддерживать личное общение с банками. Это может быть связано с проблемами безопасности и сложностью некоторых услуг в таких областях, как ипотечное кредитование или управление активами. Слабое регулирование личных данных создает риски для безопасности и является еще одним фактором, не позволяющим клиентам еще быстрее переходить на цифровые банковские услуги.

Наконец, неравномерное распределение доходов и значительная доля населения с относительно низкими доходами ограничивают общее проникновение банковских услуг и, в некоторой степени, спрос на цифровые инновации в России. По данным Росстата, около 51% населения в среднем зарабатывает менее 27 000 рублей (около 380 долларов США) в месяц, что ограничивает доступное для банковского обслуживания население и клиентский сегмент, который был бы заинтересован в передовых банковских продуктах (см. Таблицу 1).

Таблицу 1).

| Среднемесячный доход населения России * | |||||||

|---|---|---|---|---|---|---|---|

| % от общей численности населения | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 год |

| Менее 27 000 руб. | 67.4 | 64,2 | 59,2 | 58,2 | 56,5 | 54,5 | 51,3 |

| из них: менее 14 000 | руб.34,6 | 31,2 | 26,5 | 25,7 | 24,2 | 22,8 | 20,3 |

| От 27 000 до 45 000 рублей | 19,3 | 20,6 | 22,4 | 22,8 | 23,3 | 23,7 | 24.6 |

| Более 45 000 руб. | 13,3 | 15,2 | 18,4 | 19 | 20,2 | 21,8 | 24,1 |

Регулирование: риск сбоев — умеренный

Регулирование финансового сектора в соответствии с быстро меняющейся средой

До сих пор изменения в нормативной базе поддерживали инвестиции банков в новые технологии и не препятствовали инновациям в финансовом секторе. Например, введение в 2017 году портала государственных услуг позволяет в большей степени взаимодействовать между гражданами России и государственными органами в режиме онлайн. Этот портал позволяет финансовым учреждениям удаленно проверять личность своих клиентов, уменьшая потребность в физических отделениях. В качестве «мегарегулятора» Центральный банк России реализовал ряд крупных проектов, поддерживающих дальнейшие технологические достижения в банковском секторе, и работает над рядом дополнительных инициатив (см. Таблицу 2).

Например, введение в 2017 году портала государственных услуг позволяет в большей степени взаимодействовать между гражданами России и государственными органами в режиме онлайн. Этот портал позволяет финансовым учреждениям удаленно проверять личность своих клиентов, уменьшая потребность в физических отделениях. В качестве «мегарегулятора» Центральный банк России реализовал ряд крупных проектов, поддерживающих дальнейшие технологические достижения в банковском секторе, и работает над рядом дополнительных инициатив (см. Таблицу 2).

| Регулирующие инициативы для содействия инновациям | |

|---|---|

| Разрабатывается и внедряется постепенно | Незавершенные работы |

| Система удаленной идентификации — позволяет квалифицированным банкам использовать биометрическую идентификацию клиентов и снижает барьеры для доступа к финансовым услугам. | Project Marketplace — направлен на снижение барьеров для потребителей при переключении между различными поставщиками финансовых услуг и централизацию информации о финансовых транзакциях, которая принесет пользу всем участникам рынка. |

| Нормативная песочница — ожидается, что она будет поддерживать инновации и инвестиции в финансовый сектор путем поддержки пилотных услуг и технологий и внесения необходимых изменений в финансовые правила. | Разработка открытого API — предполагается, что будет стимулировать более тесное сотрудничество различных платформ, что упростит разработку новых услуг и продуктов поставщиками финансовых услуг и, вероятно, окажет положительное влияние на доступ к финансовым услугам для клиентов и снизит связанные с этим расходы. |

| Внедрение системы быстрых платежей — увеличивает скорость обработки денежных переводов и снижает стоимость перевода денег между счетами / картами для индивидуальных клиентов. | Инициатива создания цифрового профиля гражданина упростит обмен данными между правительством, частными лицами и предприятиями. Это улучшит доступ к данным и опыт клиентов при использовании государственных и частных услуг и, как ожидается, снизит стоимость и повысит качество. |

Согласно обзору Всемирного экономического форума, Россия занимает 51-е место из 141 страны мира по скорости адаптации правовой базы к цифровым бизнес-моделям. Это лучше, чем в среднем по всем странам в выборке, но отстает от лидеров, таких как США, Германия и Великобритания

Мы считаем нормативно-правовую базу в России нейтральным фактором с точки зрения либо продвижения инноваций, либо подрыва розничного банкинга. .В целом финансовые услуги остаются жестко регулируемыми, при этом основное внимание уделяется традиционным финансовым бизнес-моделям и стандартным банковским рискам. Это в значительной степени ограничит доступ на рынок для новых участников с радикально инновационными бизнес-моделями. Учитывая возрастающий риск утечки данных, мы ожидаем, что регулирование по-прежнему будет сосредоточено на конфиденциальности и безопасности данных.

Технический сбой не является немедленным триггером для рейтинговых действий в отношении российских банков

Наши рейтинги российских банков в значительной степени отражают риски цифровых технологий. Банковский сектор активно приспосабливается к изменяющимся предпочтениям клиентов. Крупнейшие банки особенно активно инвестируют в более совершенные системы и технологии и адаптируют свою практику к быстро меняющейся рыночной среде.

Банковский сектор активно приспосабливается к изменяющимся предпочтениям клиентов. Крупнейшие банки особенно активно инвестируют в более совершенные системы и технологии и адаптируют свою практику к быстро меняющейся рыночной среде.

Сопутствующие исследования

- Рост стоимости кредитов — только начало для крупнейших российских банков, 23 июня 2020 г.

- Ключевые предположения в отношении российского банковского сектора в целом не изменились после пересмотра экономических перспектив в сторону понижения, 24 апреля 2020 г.

- Технический прорыв в розничном банковском деле: U.К. Бэнкс принимает участие в гонке технологий, 14 ноября 2019 г.

- Технический прорыв в розничном банковском деле: банки GCC догоняют, поскольку клиенты становятся более требовательными, 8 сентября 2019 г.

- Европейские банки сталкиваются с рисками в гонке за внедрение PSD2, 16 мая 2019 г.

- Будущее банковского дела: споткнутся ли розничные банки из-за технических сбоев?, 14 мая 2019 г.

- Технический прорыв в розничном банковском деле: у немецких банков мало времени для цифрового наверстывания, 14 мая 2019 г.

- Технический прорыв в розничном банкинге: банки Китая догоняют крупные технологии, 14 мая 2019 г.

- Технический прорыв в розничном банкинге: шведские потребители копаются в цифровых технологиях — и банки работают, 14 мая 2019 г.

- Технический прорыв в розничном банковском деле: универсальная банковская модель Франции представляет риск, 14 мая 2019 г.

Данный отчет не является рейтинговым действием.

Никакой контент (включая рейтинги, кредитные анализы и данные, оценки, модель, программное обеспечение или другое приложение или выходные данные из них) или любая его часть (Контент) не может быть изменен, реконструирован, воспроизведен или распространен в любой форме любыми средствами, или хранятся в базе данных или поисковой системе без предварительного письменного разрешения Standard & Poor’s Financial Services LLC или ее аффилированных лиц (вместе S&P). Контент не должен использоваться в незаконных или неразрешенных целях.S&P и любые сторонние поставщики, а также их директора, должностные лица, акционеры, сотрудники или агенты (в совокупности стороны S&P) не гарантируют точность, полноту, своевременность или доступность Контента. Стороны S&P не несут ответственности за какие-либо ошибки или упущения (небрежные или иные), независимо от причины, за результаты, полученные от использования Контента, или за безопасность или поддержание любых данных, введенных пользователем. Контент предоставляется на условиях «как есть».СТОРОНЫ S&P ОТКАЗЫВАЮТСЯ ОТ ЛЮБЫХ И ВСЕХ ЯВНЫХ ИЛИ ПОДРАЗУМЕВАЕМЫХ ГАРАНТИЙ, ВКЛЮЧАЯ, НО НЕ ОГРАНИЧИВАЯСЬ, ЛЮБЫЕ ГАРАНТИИ КОММЕРЧЕСКОЙ ЦЕННОСТИ ИЛИ ПРИГОДНОСТИ ДЛЯ КОНКРЕТНОЙ ЦЕЛИ ИЛИ ИСПОЛЬЗОВАНИЯ, СВОБОДА ОТ ОШИБОК, ОШИБОК ПРОГРАММНОГО ОБЕСПЕЧЕНИЯ ИЛИ НЕИСПРАВНОСТЕЙ КОНТЕНТ БУДЕТ РАБОТАТЬ С ЛЮБЫМ ПРОГРАММНЫМ ОБЕСПЕЧЕНИЕМ ИЛИ АППАРАТНОЙ КОНФИГУРАЦИЕЙ. Ни при каких обстоятельствах стороны S&P не несут ответственности перед какой-либо стороной за любые прямые, косвенные, случайные, образцовые, компенсационные, штрафные, особые или косвенные убытки, издержки, расходы, судебные издержки или убытки (включая, помимо прочего, упущенный доход или упущенную выгоду.

Контент не должен использоваться в незаконных или неразрешенных целях.S&P и любые сторонние поставщики, а также их директора, должностные лица, акционеры, сотрудники или агенты (в совокупности стороны S&P) не гарантируют точность, полноту, своевременность или доступность Контента. Стороны S&P не несут ответственности за какие-либо ошибки или упущения (небрежные или иные), независимо от причины, за результаты, полученные от использования Контента, или за безопасность или поддержание любых данных, введенных пользователем. Контент предоставляется на условиях «как есть».СТОРОНЫ S&P ОТКАЗЫВАЮТСЯ ОТ ЛЮБЫХ И ВСЕХ ЯВНЫХ ИЛИ ПОДРАЗУМЕВАЕМЫХ ГАРАНТИЙ, ВКЛЮЧАЯ, НО НЕ ОГРАНИЧИВАЯСЬ, ЛЮБЫЕ ГАРАНТИИ КОММЕРЧЕСКОЙ ЦЕННОСТИ ИЛИ ПРИГОДНОСТИ ДЛЯ КОНКРЕТНОЙ ЦЕЛИ ИЛИ ИСПОЛЬЗОВАНИЯ, СВОБОДА ОТ ОШИБОК, ОШИБОК ПРОГРАММНОГО ОБЕСПЕЧЕНИЯ ИЛИ НЕИСПРАВНОСТЕЙ КОНТЕНТ БУДЕТ РАБОТАТЬ С ЛЮБЫМ ПРОГРАММНЫМ ОБЕСПЕЧЕНИЕМ ИЛИ АППАРАТНОЙ КОНФИГУРАЦИЕЙ. Ни при каких обстоятельствах стороны S&P не несут ответственности перед какой-либо стороной за любые прямые, косвенные, случайные, образцовые, компенсационные, штрафные, особые или косвенные убытки, издержки, расходы, судебные издержки или убытки (включая, помимо прочего, упущенный доход или упущенную выгоду. альтернативные издержки или убытки, вызванные халатностью) в связи с любым использованием Контента, даже если было сообщено о возможности такого ущерба.

альтернативные издержки или убытки, вызванные халатностью) в связи с любым использованием Контента, даже если было сообщено о возможности такого ущерба.

Кредитный и прочий анализ, включая рейтинги, и утверждения в Контенте являются высказываниями мнения на дату их выражения, а не констатацией фактов. Мнения, анализы и решения S&P о подтверждении рейтинга (описанные ниже) не являются рекомендациями покупать, держать или продавать какие-либо ценные бумаги или принимать какие-либо инвестиционные решения и не касаются пригодности какой-либо ценной бумаги. S&P не берет на себя никаких обязательств по обновлению Контента после публикации в любой форме или формате.На Контент нельзя полагаться и он не заменяет навыки, суждения и опыт пользователя, его руководства, сотрудников, консультантов и / или клиентов при принятии инвестиционных и других деловых решений. S&P не выступает в качестве доверительного управляющего или инвестиционного консультанта, за исключением случаев, когда оно зарегистрировано в качестве такового. Хотя S&P получило информацию из источников, которые оно считает надежными, S&P не проводит аудит и не берет на себя обязательство проявлять должную осмотрительность или независимую проверку любой полученной информации.Публикации рейтингового характера могут публиковаться по разным причинам, которые не обязательно зависят от действий рейтинговых комитетов, включая, помимо прочего, публикацию периодического обновления кредитного рейтинга и связанных анализов.

Хотя S&P получило информацию из источников, которые оно считает надежными, S&P не проводит аудит и не берет на себя обязательство проявлять должную осмотрительность или независимую проверку любой полученной информации.Публикации рейтингового характера могут публиковаться по разным причинам, которые не обязательно зависят от действий рейтинговых комитетов, включая, помимо прочего, публикацию периодического обновления кредитного рейтинга и связанных анализов.