Источники финансирования бизнеса это: Решутест. Продвинутый тренажёр тестов

Источники финансирования бизнеса

Ведение бизнеса связано с постоянными затратами. Дополнительное финансирование может понадобиться для срочного исполнения обязательств, для расширения производства или для запуска производственной линии, которая будет изготавливать новый вид продукции. В таком случае предприниматели прибегают к внешним источникам финансирования либо вкладывают собственные накопления.

Содержание

- Что называют источниками финансирования бизнеса

- Порядок выбора источников финансирования

- Источники финансирования бизнеса: виды

- Внешние

- Внутренние

- Смешанные

- Достоинства и недостатки источников финансирования бизнеса

Что называют источниками финансирования бизнеса

Экономическая теория различает несколько понятий источников финансирования бизнеса. Так называют субъекты, которые вкладывают в развитие предприятия средства или предметы договора займа (долгосрочного кредитования).

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Получить доступ

На основании совокупности интерпретаций термина можно сформулировать одно наиболее точное определение. Источник финансирования бизнеса – это ресурс, обеспечивающий либо постоянный, либо единовременный приток денежных средств или материальных объектов.

Важно! Предметом финансирования могут быть не только деньги, но и другие материальные ценности, например, ценные бумаги, оборудование, транспорт.

Как правило, предприятие расходует финансы, полученные в качестве дохода от осуществления своей деятельности. Но иногда данных средств не хватает. Именно тогда компании прибегают к дополнительному финансированию и начинают поиск источников. Такое может произойти в следующих случаях:

- появилась срочная необходимость исполнить финансовые обязательства;

- предприятие желает рефинансировать имеющиеся кредиты/займы;

- планируется расширение производства;

- разрабатывается новый вид продукции;

- открывается дополнительный филиал фирмы или дочерняя организация;

- планируется модернизация производства;

- наблюдается наступление иных ситуаций, когда компании не хватает собственных средств.

Без постоянных вливаний эффективность деятельности любого предприятия со временем снижается. Руководство обязано постоянно развивать компанию, что требует регулярного финансирования.

Порядок выбора источников финансирования

Выбор источника финансирования напрямую зависит от целей и задач привлечения дополнительных средств. Важно не просто сформулировать назначение вложений, но и ответить на несколько вопросов:

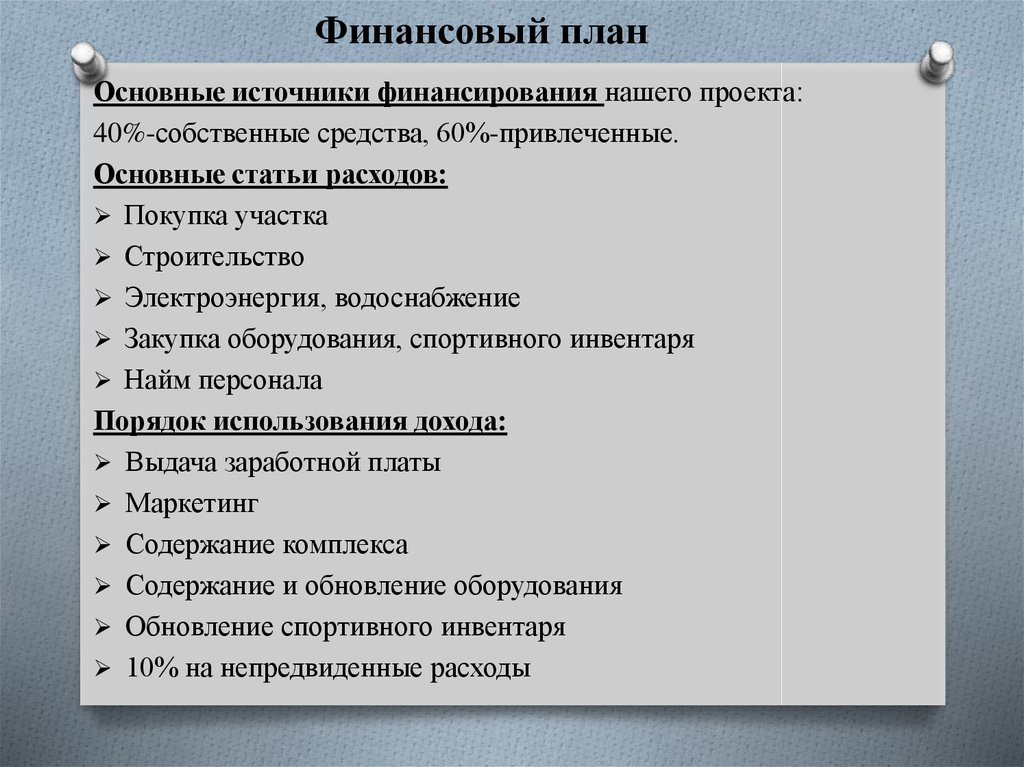

- Прежде всего, рекомендуется определиться с объемом финансирования. Для этого составляют план, который включает в себя анализ затрат, необходимых для реализации идеи.

- Затем нужно подумать, через какое время компания сможет исполнить обязательства перед источником в полном объеме.

- Также необходимо знать, через какое время идея начнет приносить прибыль и окупит вложения.

После того, как компания определилась с назначением, объемом и периодом финансирования, можно приступать к выбору источника. Рекомендуется рассматривать несколько субъектов. Как правило, их сравнивают по следующим параметрам:

Как правило, их сравнивают по следующим параметрам:

- условия финансирования;

- возвратность средств;

- надежность источника;

- статистика участия субъекта в финансировании иных предприятий.

После сопоставления источников, нужно выбрать тот, который будет полностью или в большей мере удовлетворять потребности компании в дополнительных средствах, а также иметь хорошую репутацию.

Источники финансирования бизнеса: виды

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

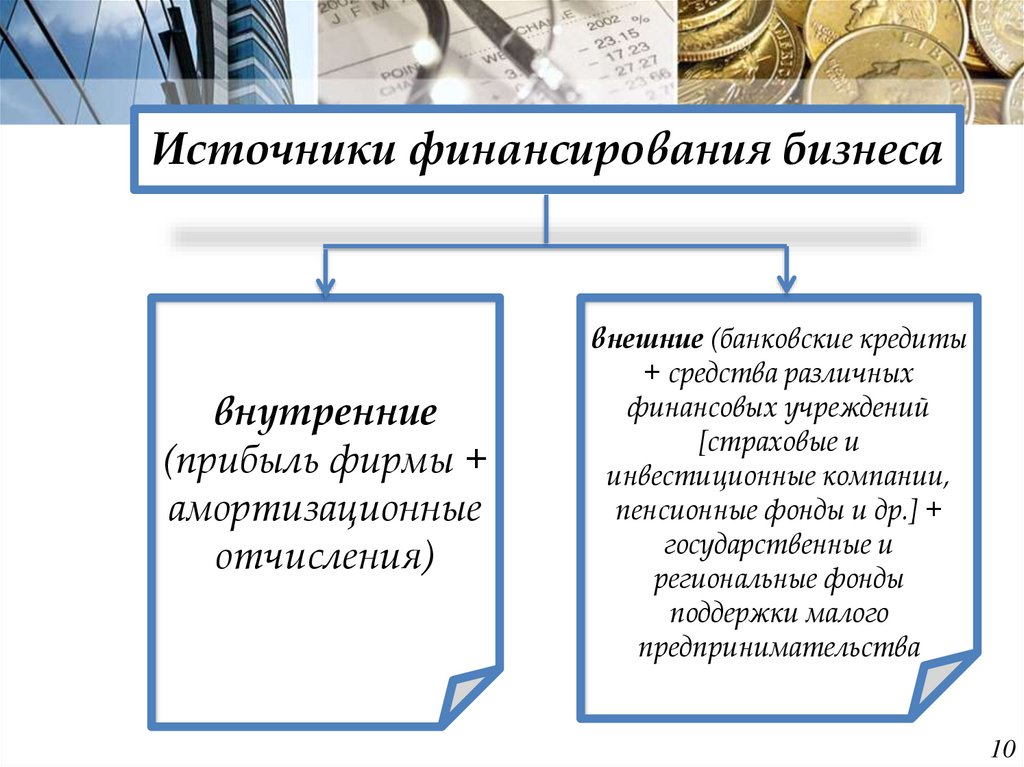

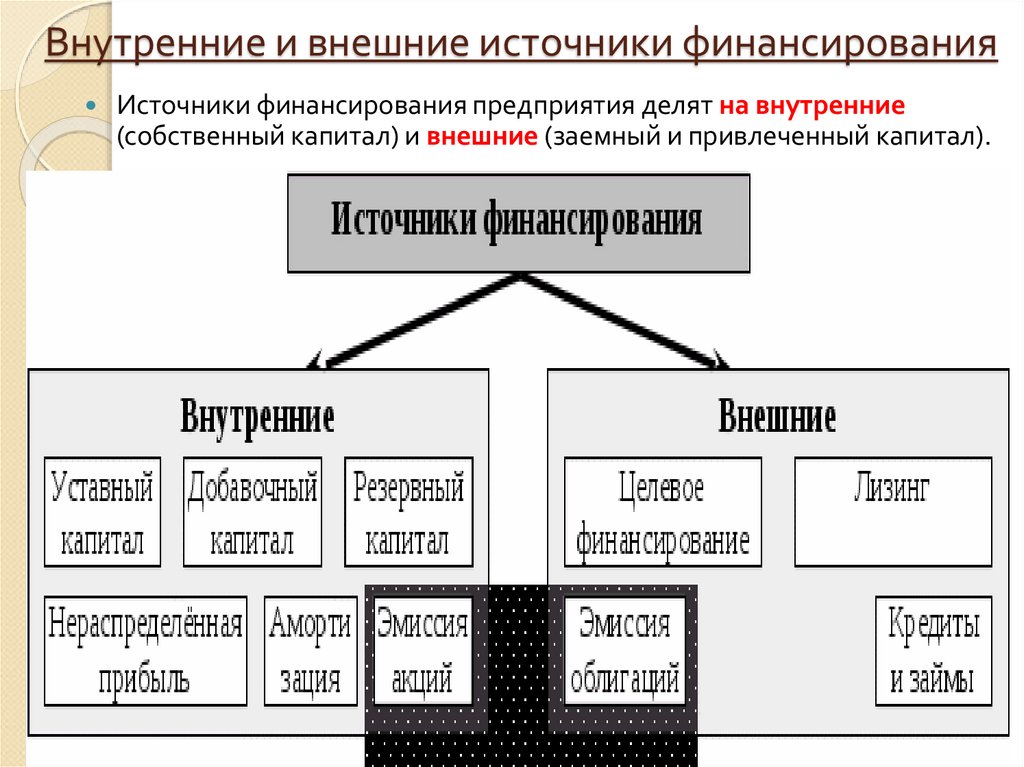

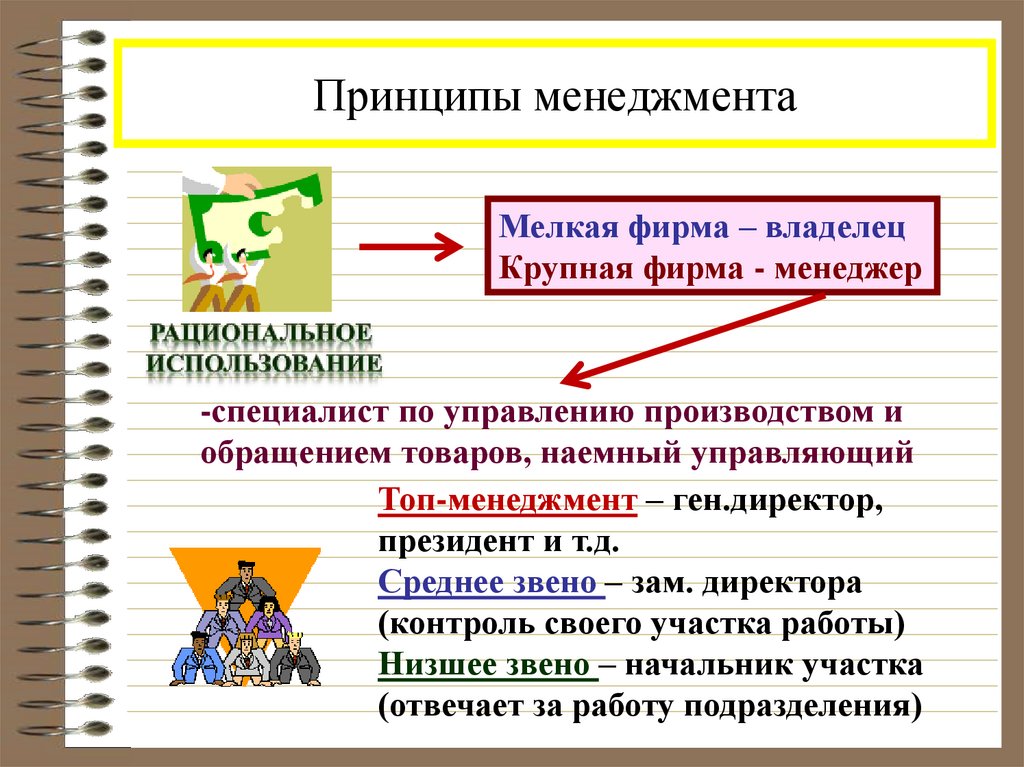

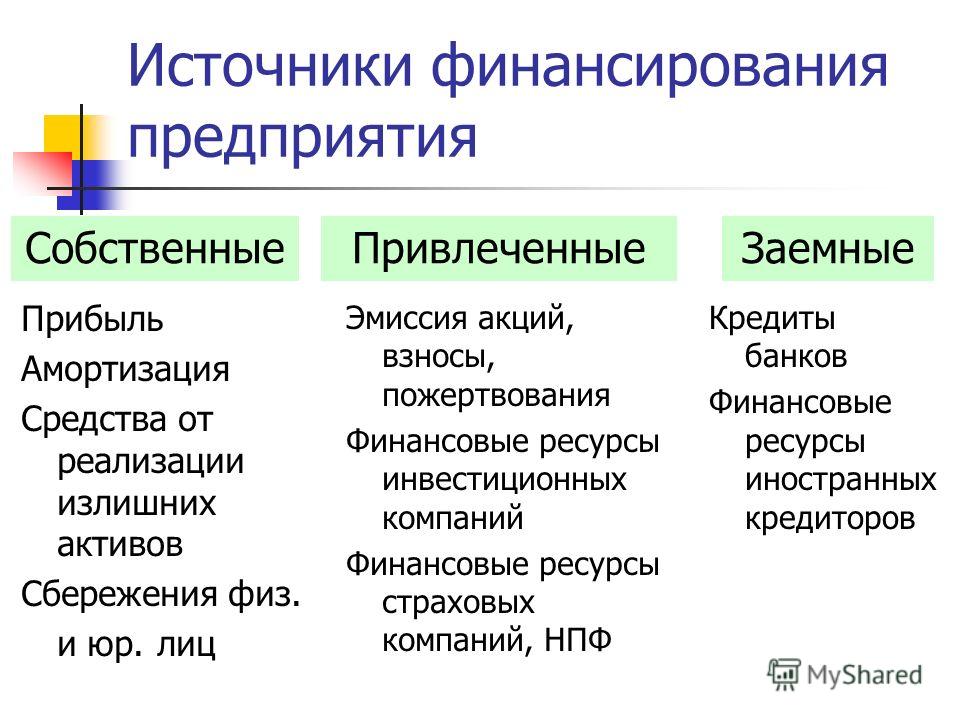

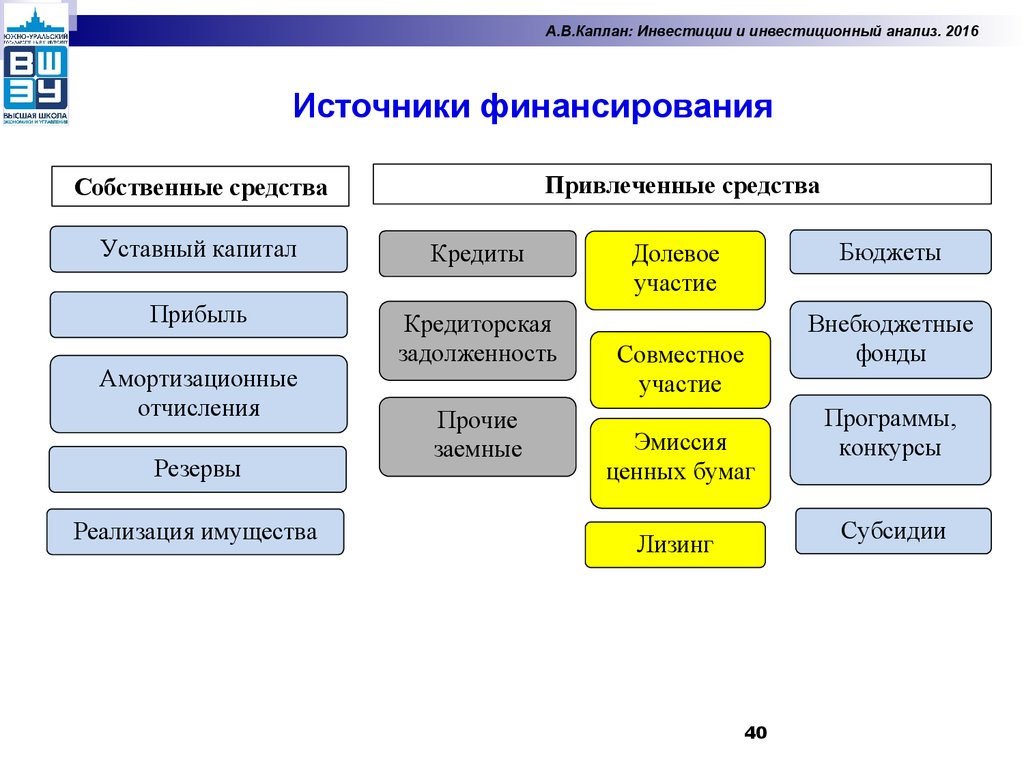

Источники финансирования бизнеса делят на 3 вида. Их группируют в зависимости от того, кто является субъектом инвестирования. Различают внешние, внутренние и смешанные резервы.

К первым относят субъекты в виде физических или юридических лиц, которые не имеют прямой заинтересованности в развитии компании.

Внутренние резервы финансирования характеризуются тем, что средства предоставляет заинтересованное лицо, например, владелец компании. Также к подобным источникам относят собственную прибыль предприятия, деньги, вырученные от продажи активов, выданные компанией займы и др.

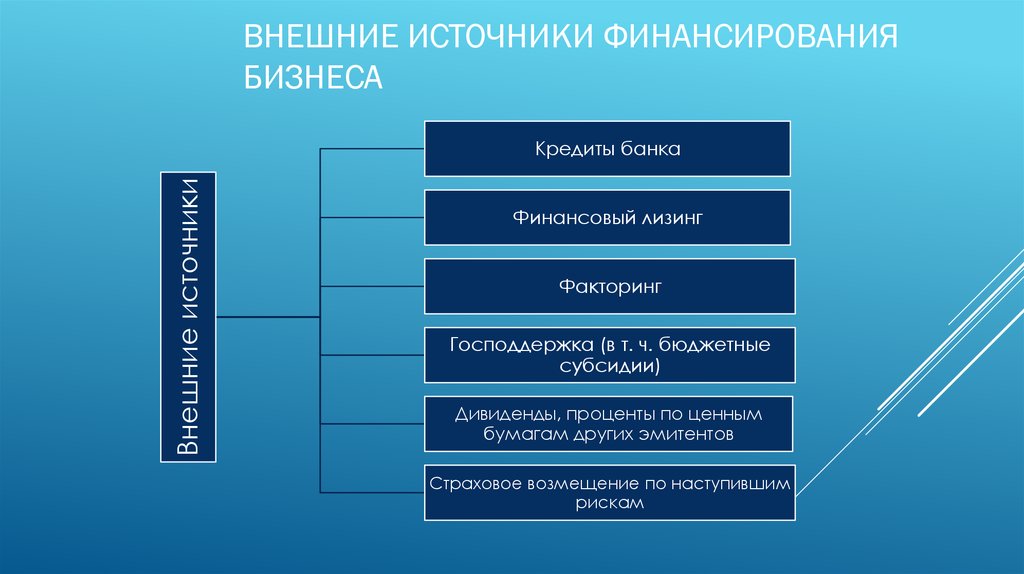

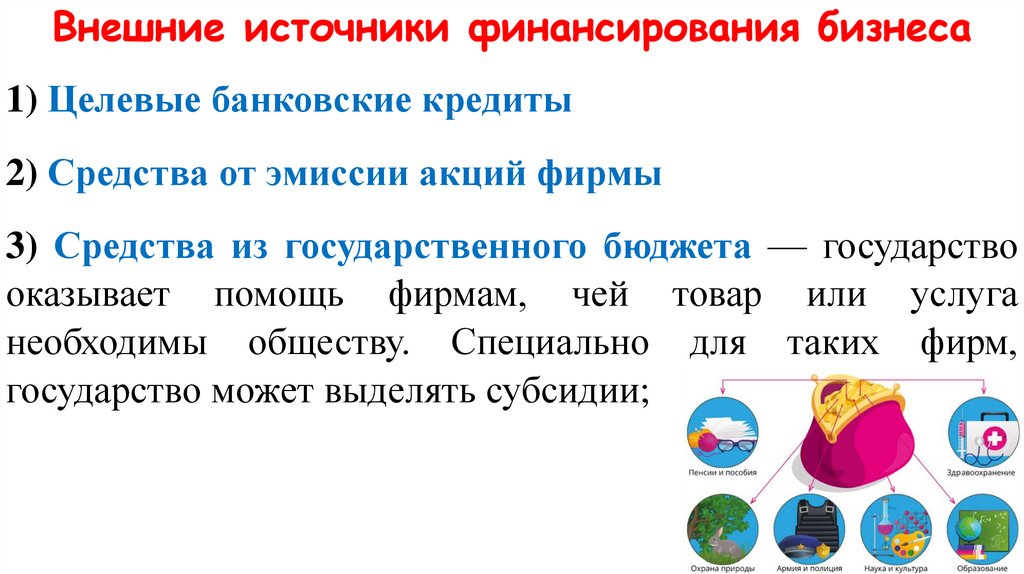

Внешние

Внешние источники финансирования характеризуются отсутствием у субъекта личного интереса в предоставлении средств. Как правило, лицо, выдающее деньги, преследует собственную цель в виде получения дохода. Например, за предоставление финансов во временное пользование кредитные организации получают определенный процент, а инвесторы в дальнейшем смогут пожизненно получать часть прибыли компании:

| Внешний источник финансирования | Метод образования источника | Порядок использования |

| Кредит, займ, в том числе долгосрочное и краткосрочное кредитование | Заключение договора с кредитной организацией, согласно которому компания пользуется средствами за определенную плату. | Порядок использования напрямую зависит от вида кредитования. Целевые займы нужно направлять на нужды, определенные договором, нецелевые кредиты – в любом направлении. |

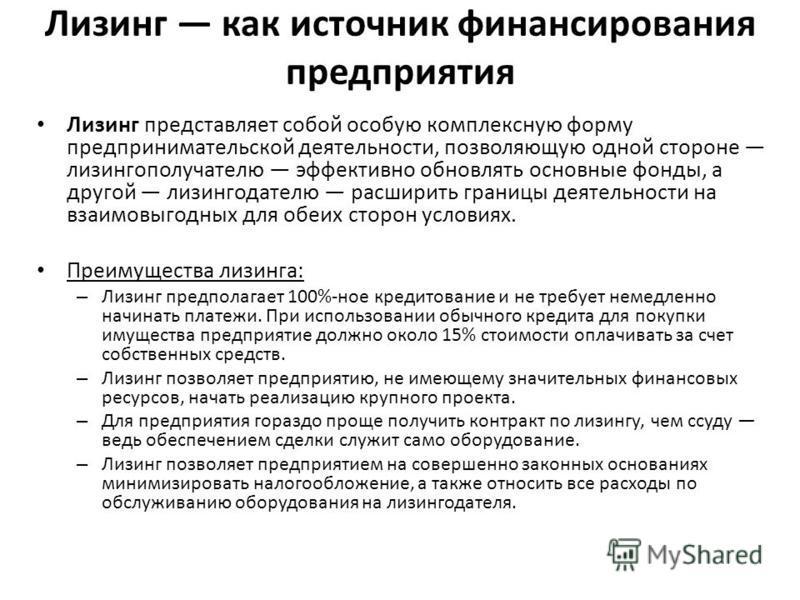

| Лизинг | Вид финансирования в материальном, а не в денежном виде. Согласно договору, компания получает в пользование дорогостоящий объект и вносит плату за его применение. В дальнейшем объект лизинга можно выкупить | Используется по назначениям, отраженным в договоре |

| Овердрафт | Компания и кредитная организация заключают соглашение, согласно которому банк регулярно перечисляет заемные средства без постоянного подписания договора. | Средства можно использовать на любые нужды |

| Облигации | Предприятие выпускает облигации, а источник финансирования приобретает их, за счет чего объем средств, которыми располагает фирма, увеличивается. | Разрешено тратить для удовлетворения любых потребностей |

| Акции | Компания продает акции, за счет чего объем капитала увеличивается. Однако вместе с ростом финансов уменьшается доля владения предприятием. Однако вместе с ростом финансов уменьшается доля владения предприятием. | Средства можно использовать на любые нужды |

| Слияние двух или более компаний | За счет объединения капиталов объем финансов увеличивается | Деньги можно направлять на удовлетворение потребностей, утвержденных руководством |

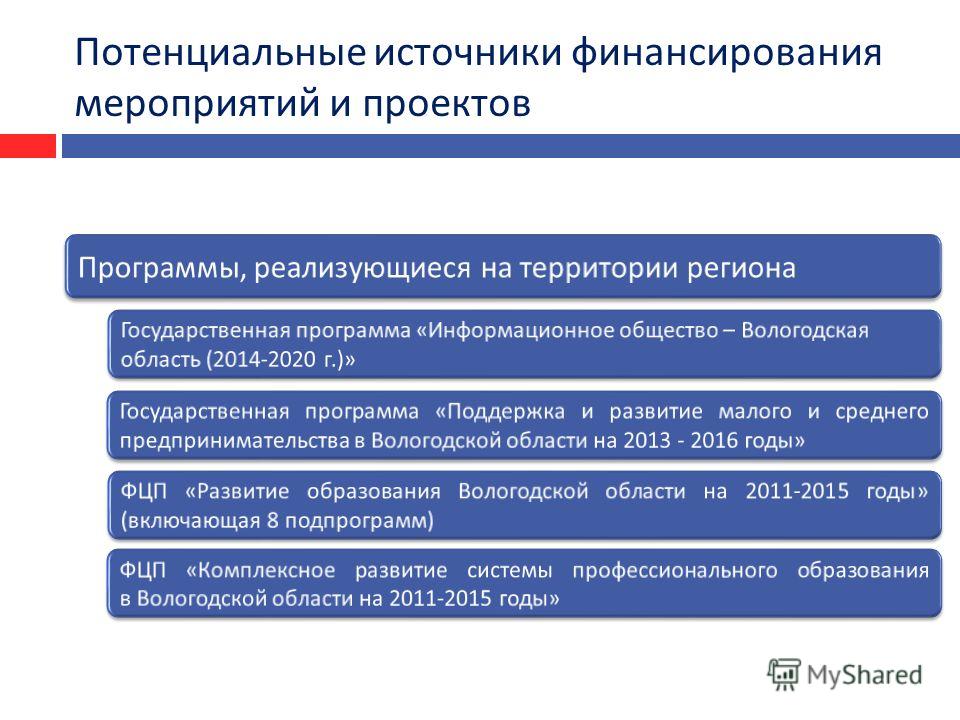

К внешним источникам финансирования также относят государство. Все дело в том, что с целью поддержания бизнеса, региональные и федеральные власти часто вводят программы помощи. По ним компании имеют возможность получить безвозвратную субсидию на развитие деятельности.

Внутренние

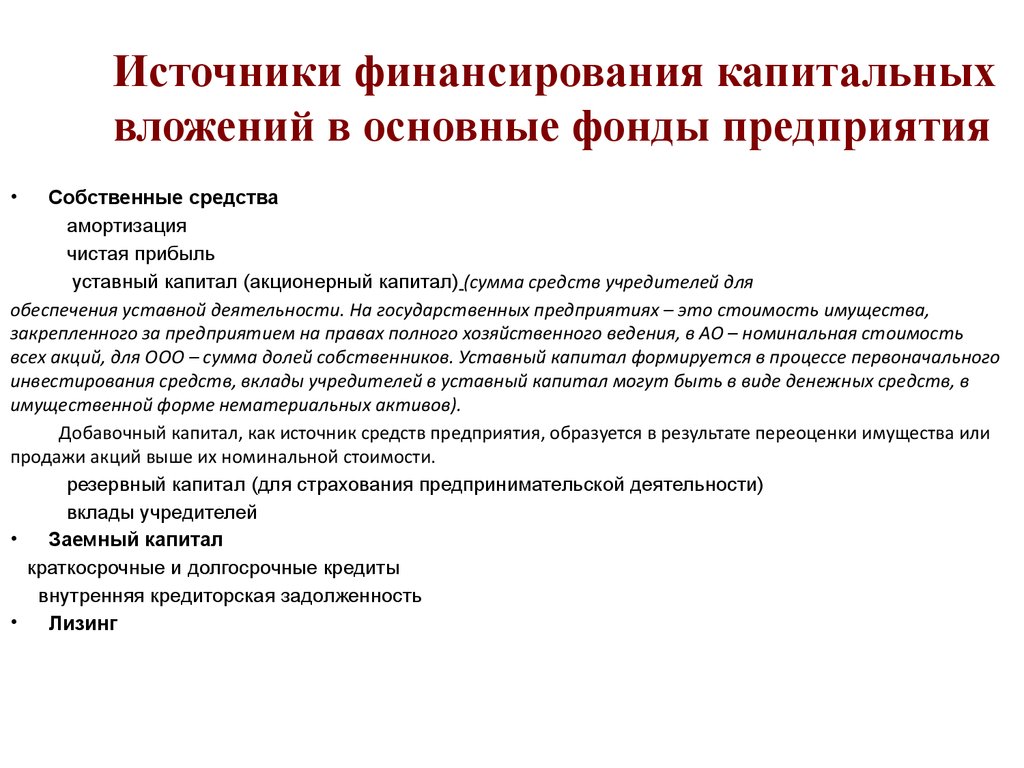

Внутренние источники финансирования характеризуются тем, что использование денежных средств компанией происходит на безвозмездной основе. Такую форму бюджетирования принято называть самофинансированием. К основным внутренним источникам финансирования относят чистый доход компании, амортизационные отчисления, дебиторскую задолженность, резервный капитал, взносы учредителей предприятия, а также деньги, полученные от продажи активов.

- Чистый доход является результатом работы компании. Зачастую, его направляют на выплату дивидендов, увеличение уставного капитала, погашение обязательств, а также развитие производства.

- Амортизационные отчисления – это скрытый вид финансирования. Бюджетирование происходит путем ежегодного отчисления части стоимости основных средств и других внеоборотных активов. Сформированный амортизационный фонд можно направлять лишь на ремонт/модернизацию оборудования и на расширение производства путем приобретения новых активов.

- Источником финансирования по дебиторской задолженности служат лишь уплачиваемые заемщиком проценты, а также частичный возврат ранее предоставленной суммы. Учитывать весь объем выданных финансов неправильно, так как компания не сможет их использовать для удовлетворения своих потребностей.

- Взносы учредителей (владельца) компании представляют собой прямой источник финансирования.

Подобный ресурс чаще всего используют небольшие компании. Крупные предприятия предпочитают привлекать сторонние резервы либо удовлетворять потребности за счет чистого дохода.

Подобный ресурс чаще всего используют небольшие компании. Крупные предприятия предпочитают привлекать сторонние резервы либо удовлетворять потребности за счет чистого дохода. - Иногда внутренним источником финансирования может служить

Важно! Резервный капитал также относится к внутренним источникам финансирования. Но его использование возможно только в экстренных ситуациях.

Смешанные

Смешанные источники финансирования – это симбиоз внутреннего и внешнего бюджетирования. Довольно часто случается так, что компания использует собственную прибыль, но имеющихся в ее расположении средств не хватает. Тогда руководство принимает решение о привлечении сторонних ресурсов.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс Бесплатный Экспресс-курс « Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

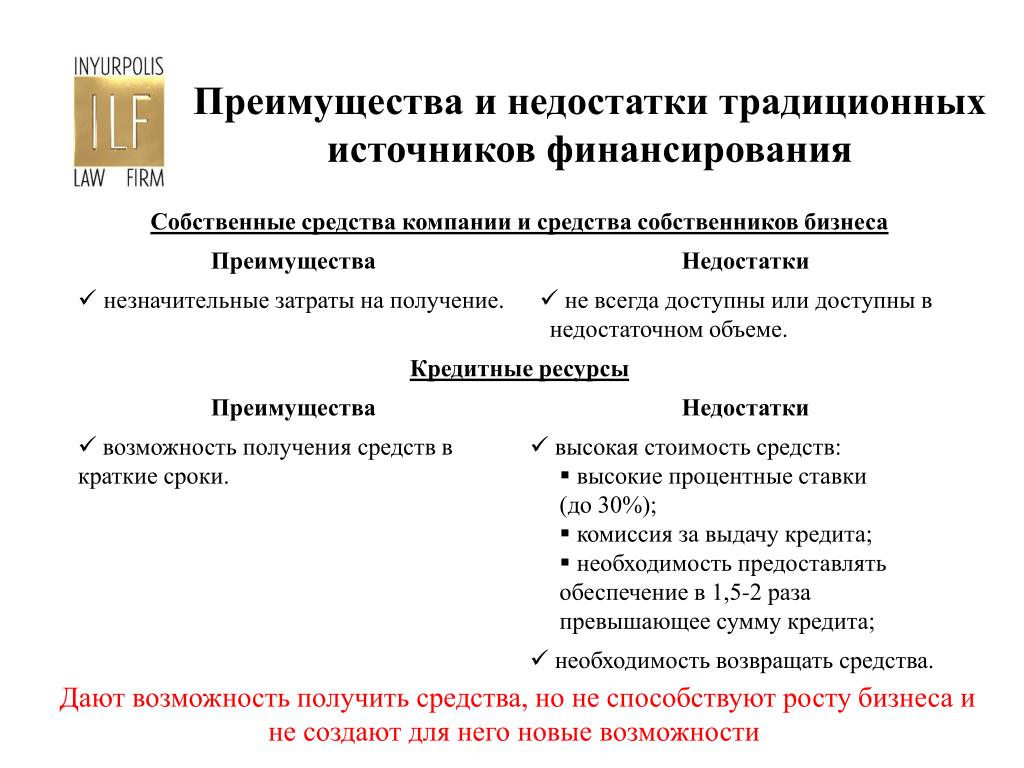

Как внутренние, так и внешние источники финансирования имеют свои достоинства и недостатки:

| Источник финансирования | Достоинства | Недостатки |

| Внешний | Неограниченный приток средств | Увеличение объема обязательств |

| Возможность расширения производства | Рост риска банкротства | |

| Рост доходности | Сложная бюрократическая процедура | |

| Возможность получения средств на безвозмездной основе, например, в виде субсидии от государства | В случае высокой закредитованности внешние источники финансирования найти сложно | |

| Внутренний | Нет необходимости возвращать финансирование | Ограниченность ресурсов |

| Средства используются на безвозмездной основе | В случае реализации акций доля владения компанией уменьшается | |

| Не требует согласования со сторонними лицами | Ограниченность возможностей предприятия | |

| Простая бюрократическая процедура | — |

Чаще всего, предприятия используют смешанные источники финансирования. Подобный подход к бюджетированию перекрывает существующие недостатки ресурсов, что позволяет более эффективно распределять будущие затраты.

Подобный подход к бюджетированию перекрывает существующие недостатки ресурсов, что позволяет более эффективно распределять будущие затраты.

Что такое финансирование бизнеса?

4 221

31 мая 2019

Финансирование — это процесс обеспечения денежными средствами или выделение денег на какие-либо конкретные цели. Финансирование по видам делится на платное (кредит, заем) и бесплатное (субсидии, дотации, дарение).

При организации любого вида деятельности очень важным моментом является финансирование. Особенно этот вопрос актуален для тех компаний, которые не имеют в наличии достаточного количества собственных ресурсов для дальнейшего развития.

Для того чтобы избежать потерь в будущем, необходимо очень внимательно подойти в планировании финансового бюджета и, в случае необходимости, использовать надежные источники для его пополнения.

Источники финансирования бизнеса

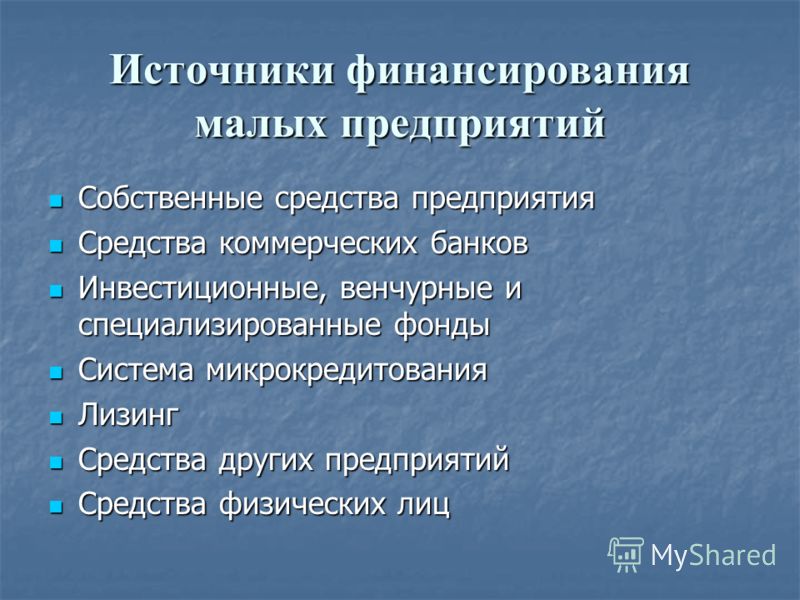

Существует большое количество источников финансирования. Но в основном они делятся на четыре вида:

Но в основном они делятся на четыре вида:

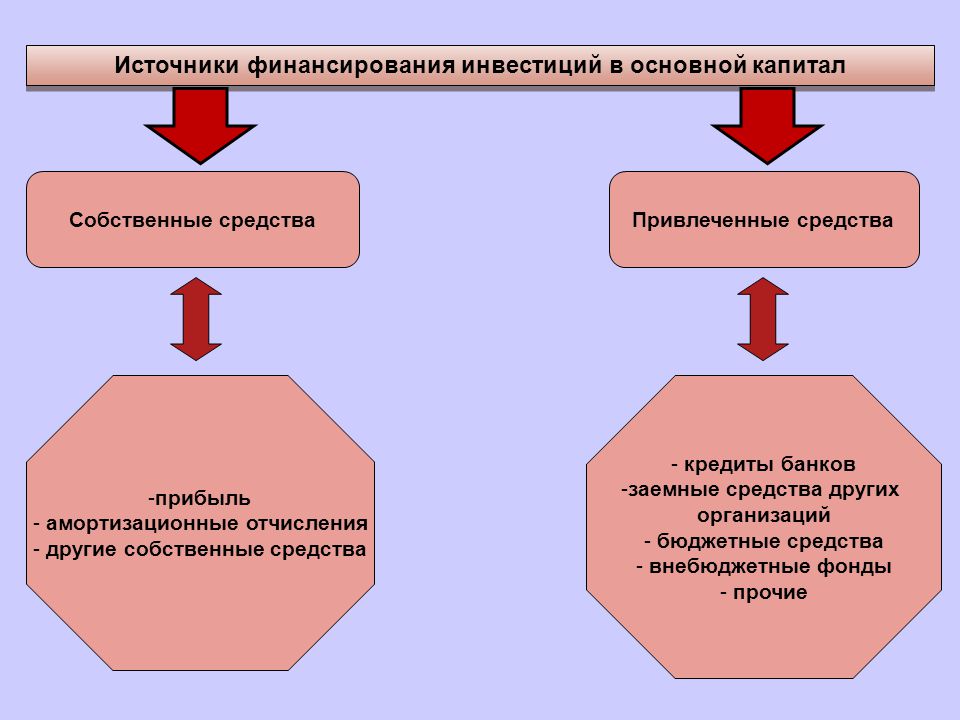

- Собственные финансовые ресурсы.

- Заем.

- Инвестиции.

- Средства из государственного бюджета.

Рассмотрим их подробнее.

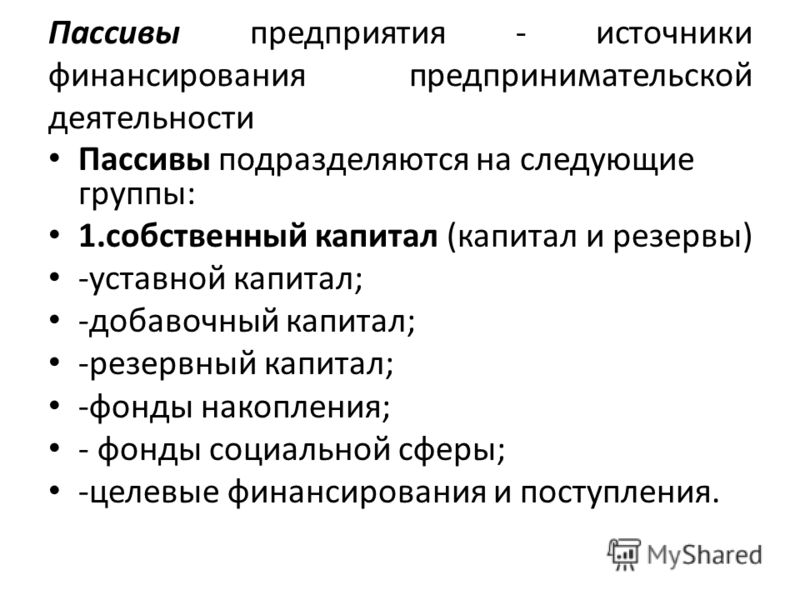

Собственные финансовые ресурсы

К собственным средствам относятся: уставной капитал, чистая прибыль, резервные средства, а также различные благотворительные взносы и целевое финансирование. К уставному капиталу относятся все виды вложений, которые имеют денежную оценку, что определяет его минимальный размер. Также следует отметить, что уставной капитал может превышать установленный минимальный размер. В соответствии с законодательством участники несут ответственность в соответствии с размером уставного капитала. Таким образом, чем больше уставной капитал, тем больше размер взятых на себя обязательств участниками.

Заем

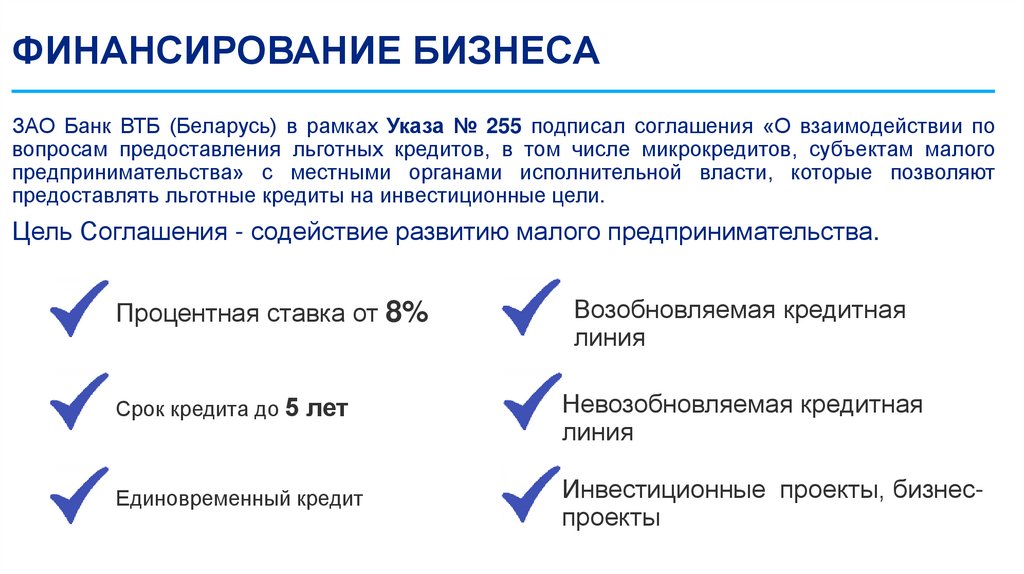

Заем — это договор о передаче денежных средств на основе возвратности. На данный момент банковские учреждения предлагают различные инструменты финансирования. В таком случае между банком и заемщиком оформляется договор, в котором четко оговариваются сроки возврата и процентная ставка. Продукты финансирования, которые предлагают банки:

На данный момент банковские учреждения предлагают различные инструменты финансирования. В таком случае между банком и заемщиком оформляется договор, в котором четко оговариваются сроки возврата и процентная ставка. Продукты финансирования, которые предлагают банки:

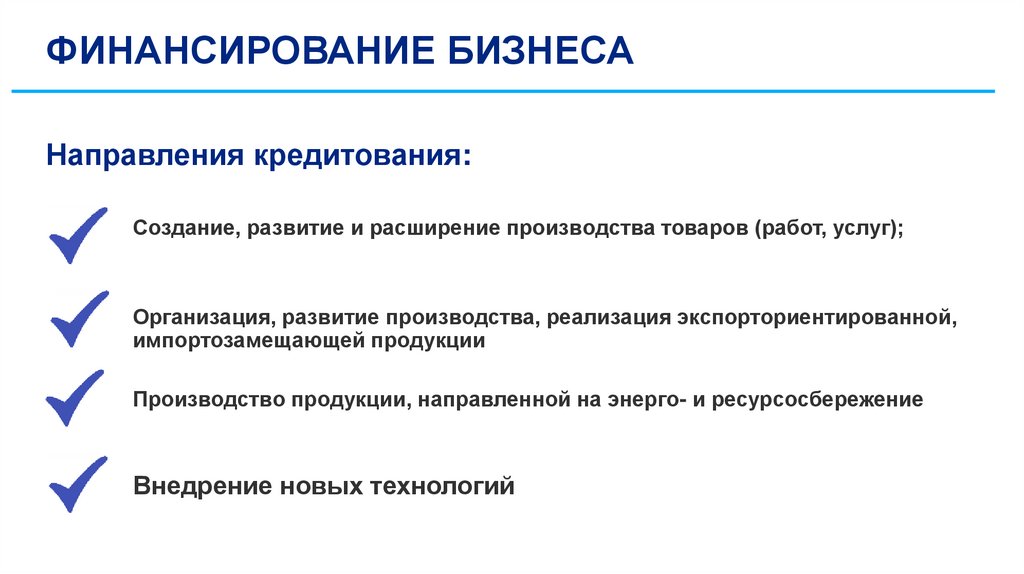

- Инвестиционное финансирование.

- Проектное финансирование.

- Кредитные лимиты.

- Факторинг.

- Лизинг.

При решении использовать банковское финансирование необходимо очень серьезно подойти к вопросу финансового планирования деятельности предприятия, а также учесть все нюансы действующего налогового законодательства.

Инвестиции

Привлечь денежные средства также можно с помощью размещения ценных бумаг. Источниками инвестиционных ресурсов являются эмиссия акций и облигаций.

Средства из государственного бюджета

Бюджетное финансирование — это предоставление денежных средств юридическим лицам. Государственное инвестирование рассчитано на предприятия, деятельность которых связана с реализацией какой-либо государственной программы. Также бюджетная поддержка может осуществляться в виде бюджетных инвестиций или бюджетных кредитов. При бюджетном инвестировании государство становится участником капитала. Бюджетные кредиты предоставляются на основе возвратности и являются средством стимулирования развития экономики.

В этой статье мы кратко изложили основные источники финансирования. Выбор варианта зависит исключительно от особенностей деятельности вашей компании. В заключение нужно добавить, что еще до начала какой-либо деятельности необходимо заранее спланировать свой финансовый бюджет с учетом всех возможных рисков. Ведь не исключено, что бизнес может оказаться неудачным, и возникнет необходимость в его ликвидации или банкротстве. В таком случае необходимо заранее продумать все решения, которые смогут предотвратить или минимизировать риски.

В таком случае необходимо заранее продумать все решения, которые смогут предотвратить или минимизировать риски.

Оперативные новости на телеграм-канале портала: t.me/Allleasing_ru

Комментарии

9 Источники финансирования малого бизнеса для изучения

Если вы хотите двигаться быстро, идите в одиночку. Если вы хотите пойти далеко, идите вместе.

Эта старая поговорка актуальна, когда речь идет о малом бизнесе. Большинство предприятий в конечном итоге достигают точки, когда им необходимо искать финансирование малого бизнеса из внешних источников.

Некоторые владельцы бизнеса обращаются к внешнему финансированию, потому что книги процветают. Но в эпоху COVID многие другие стремятся выжить и использовать дополнительную финансовую поддержку в качестве моста через трудные времена.

Несмотря на то, что малые и средние предприятия являются сердцем экономики многих стран, им часто трудно найти финансирование. На самом деле, может быть трудно понять, какие у вас есть варианты.

Это руководство призвано помочь вам в этом. Вы обнаружите:

- Стоит ли вам искать внешние средства для вашего малого бизнеса?

- Как использовать финансирование малого бизнеса

- 9 источников финансирования малого бизнеса

- Как выбрать партнера по финансированию

Приступим.

Руководство для малого бизнеса по привлечению капитала

Узнайте, как получить финансирование для своего малого бизнеса и начать использовать его для увеличения продаж и оптимизации операций.

Загрузить сейчас

Следует ли вам искать внешние средства для вашего малого бизнеса? Вам может понадобиться помощь с денежным потоком. Или, может быть, вы планируете купить какое-то новое специализированное оборудование. Или, возможно, вы изучаете, как сделать больше продаж в розничном магазине онлайн. У владельцев бизнеса есть почти бесконечный набор причин для поиска внешнего финансирования.

У владельцев бизнеса есть почти бесконечный набор причин для поиска внешнего финансирования.

«Когда разразилась пандемия, наш годовой бизнес с оборотом в 2,8 миллиона долларов в одночасье рухнул до нуля, — сказал Майкл Алексис, генеральный директор TeamBuilding, которая проводит тимбилдинговые мероприятия для таких компаний, как Johnson & Johnson, Netflix и Apple. «Для нас поиск внешнего финансирования был спасательным кругом, чтобы поддерживать бизнес, пока мы заново изобретали новую модель».

Финансирование явно изменило TeamBuilding, но каждый бизнес уникален. И важно взглянуть на недостатки внешних фондов, а также на преимущества.

Плюсы и минусы финансирования малого бизнесаОсновное преимущество внешнего финансирования заключается в том, что оно позволяет вам продолжать достигать своих бизнес-целей, не сокращая расходы.

Когда предприятия сокращают расходы, это может помешать достижению важных целей, говорит Нишанк Кханна, финансовый директор Clarify Capital. «Плата за подходящих специалистов или лучшее оборудование, например, часто стоит авансовых денег, потому что это делает ваш бизнес лучше», — сказал он.

«Плата за подходящих специалистов или лучшее оборудование, например, часто стоит авансовых денег, потому что это делает ваш бизнес лучше», — сказал он.

Тем не менее, основным недостатком привлечения определенного финансирования является то, что оно может размыть интересы и усилить внешнее давление. «Например, если вы продаете долю в своем бизнесе, чтобы привлечь средства, ваша доля в нем будет меньше», — сказал Алексис. «По мере того, как бизнес растет, вы не так активно участвуете в росте. Если вы берете кредит, вы добавляете проценты и риск невозврата».

Когда искать внешнее финансирование (а когда отложить)Но допустим, вы решили, что будете действовать.

Когда следует искать финансирование для своего малого бизнеса?

Вот что сказали два владельца бизнеса.

- Ищите средства до того, как они вам понадобятся , — предлагает Джон Миллер, главный операционный директор Addition, лондонской фирмы, предоставляющей финансовые услуги для малого и среднего бизнеса.

«Напишите финансовый план, а затем определите, когда вам нужно подняться. Не спешите с первым предложением, которое вы видите, так как есть много вариантов».

«Напишите финансовый план, а затем определите, когда вам нужно подняться. Не спешите с первым предложением, которое вы видите, так как есть много вариантов». - Ищите средства, когда у вас есть бизнес-план. Ваши планы должны включать в себя то, как вы будете выплачивать кредиты и развивать свой бизнес», — сказал Джеффри Чжоу, генеральный директор Fig Loans. «Вам может показаться, что бизнес-план слишком формален, если вы просите средства у друзей и семьи, но всегда рекомендуется придерживаться профессионального подхода. Таким образом, каждый, кто готов внести свою лепту, будет иметь более информированное представление о потенциальных рисках», — сказал он.

То, что вы делаете со средствами, имеет не меньшее значение.

Как использовать финансирование малого бизнеса

Малым предприятиям необходимо разумно использовать внешнее финансирование.

«Малый бизнес должен думать как инвесторы », — сказал консультант по стартапам Джонатан Миллс Патрик, бывший банковский руководитель и трижды основатель стартапа, который привлек более 800 миллионов долларов в долговое и акционерное финансирование для предпринимателей. «Привлечение дополнительного капитала предпочтительно должно происходить, когда есть доступные инвестиции, которые можно сделать с этим капиталом. Например, покупка новой единицы оборудования, которая поможет удовлетворить возросшие заказы».

«Привлечение дополнительного капитала предпочтительно должно происходить, когда есть доступные инвестиции, которые можно сделать с этим капиталом. Например, покупка новой единицы оборудования, которая поможет удовлетворить возросшие заказы».

Алексис из TeamBuilding предлагает малым предприятиям относиться к деньгам как к деньгам своего бизнеса . «Бесчисленное количество стартапов собрали миллионы долларов, а затем быстро их сожгли. Вместо этого относитесь к деньгам так, как будто вы их заработали, а затем старательно инвестируйте их, чтобы получить больше», — сказал он.

9 источников финансирования малого бизнеса

Малые предприятия могут рассмотреть различные варианты финансирования — давайте кратко рассмотрим некоторые из них.

1. Кредиты SBA Часто для получения бизнес-кредита вам нужно проработать в бизнесе несколько лет. «Это звучит парадоксально, но это потому, что большинству кредиторов потребуется некоторое доказательство концепции и жизнеспособности, прежде чем рискнуть», — сказал Джеффри Чжоу, генеральный директор Fig Loans. «Однако можно получить ссуду для малого бизнеса от Администрации малого бизнеса (SBA), которая предоставит микрокредиты на сумму до 50 000 долларов для новых предприятий».

«Однако можно получить ссуду для малого бизнеса от Администрации малого бизнеса (SBA), которая предоставит микрокредиты на сумму до 50 000 долларов для новых предприятий».

Деловые бюро, государственные программы и некоммерческие организации также часто предлагают специальные гранты и стипендии.

СОВЕТ: Обязательно обратите внимание на специальные программы для женщин-предпринимателей в BIPOC, LGBTQIA+ и других недостаточно обслуживаемых бизнес-сообществах.

2. Финансирование активов Это популярный вариант для предприятий, которые полагаются на специализированное оборудование или технику для обслуживания своих клиентов. При финансировании активов вы можете взять кредит для покупки или замены актива. И здесь актив — это широкий термин — подумайте о ваших грузовиках для доставки, ваших духовках, ваших холодильниках или ваших топовых компьютерах и принтерах. Кредит обеспечен активом, который вы покупаете. Это залог, который кредиторы вернут, если вы не сможете погасить.

Или возобновляемая кредитная линия, если вы хотите дать ей другое название. Думайте об этом как о соединении между овердрафтом и кредитной картой, но для вашего бизнеса. Вы соглашаетесь на возобновляемую кредитную линию с вашим банком. Вам предоставляется максимальная сумма вывода, и ваш бизнес может получить доступ к средствам в любое время, когда вам нужно.

4. Финансирование дебиторской задолженностиМалые предприятия сферы услуг могут бороться с просроченными платежами клиентов. А дебиторская задолженность может усилить опасения по поводу денежных потоков. В общем, они могут стать настоящим источником стресса для владельцев, особенно если дела и без того непростые. Финансирование счетов-фактур может частично облегчить это давление, поскольку оно позволяет предприятиям использовать неоплаченные счета-фактуры в качестве залога для финансирования или «плавающую» сумму счета-фактуры.

5. Государственное финансирование

Государственное финансирование Малые предприятия должны искать внешнее финансирование через государственную помощь, говорит Джим Прендергаст, старший вице-президент кредитной компании AltLINE Sobanco. «Во многих штатах существуют государственные стимулы для открытия собственного бизнеса, а это означает, что они обычно помогают вам в финансовом отношении. Хотя вы можете финансировать большую часть бизнеса за счет собственных денег, всегда разумно воспользоваться любыми доступными государственными программами», — сказал он.

6. Чрезвычайное финансированиеБольшинство правительств создали субсидии на пандемию для малого бизнеса, такие как субсидии Канады на выплату заработной платы для малого бизнеса и коммерческую арендную плату. Но поторопитесь, так как многие из этих программ начинают закрываться, а окна приложений скоро закрываются.

7. Финансирование венчурного капитала Венчурное финансирование может помочь вашему бизнесу покрыть текущие операционные расходы, но оно, вероятно, больше всего подходит для запуска или масштабирования бизнеса с определенным потенциалом для «масштабирования». Это венчурный капитал для того, чтобы стать больше, ценнее, прибыльнее и привлекательнее для будущих инвесторов.

Это венчурный капитал для того, чтобы стать больше, ценнее, прибыльнее и привлекательнее для будущих инвесторов.

Другим вариантом является финансирование из вашей личной сети. Это может быть друг, ваш партнер или старый добрый банк мамы и папы. Имейте в виду, что все должны знать, куда уходят их деньги. Вы будете нести ответственность за погашение на основе согласованных условий.

9. КраудфандингЕще один для начинающих компаний. Молодые компании часто обращаются к краудфандингу, чтобы проверить идеи продукта и создать аудиторию потенциальных будущих клиентов. Краудфандинг — это не только наука, но и искусство, и владельцам бизнеса придется приложить серьезные усилия для продвижения кампании по сбору средств, если они хотят достичь своей целевой суммы.

Советы по выбору партнера по финансированию

Какой бы вариант вы ни выбрали, помните об этих советах.

- Поймите свои болевые точки и почему вам нужно больше финансирования , сказал Майкл Найт, соучредитель Incorporation Insight, который помогает новым предприятиям объединяться. «Если ваш бизнес переживает периоды спада, кредитные линии или бизнес-кредит могут предоставить вам оборотный капитал для продолжения работы. Если вы хотите финансировать рост бизнеса, рассмотрите варианты финансирования и лизинга оборудования, если вам нужно новое оборудование».

- Выберите надежный источник внешнего финансирования от партнеров, которые разбираются в вашей отрасли. Это совет от Кэрол Томпкинс, консультанта по развитию бизнеса в AccountsPortal, онлайн-программе для ведения бухгалтерского учета. «Кроме того, выберите партнера, чьи условия справедливы и который видит ценность в том, что вы предлагаете рынку. Проведите тщательное исследование каждого источника, прежде чем подавать заявку на получение средств», — сказала она.

Lightspeed Capital: новый вариант финансирования для малого бизнеса США

Недавно Lightspeed заключила партнерское соглашение с Stripe, чтобы предоставить правомочным продавцам финансирование в размере до 100 000 долларов США, чтобы помочь им уверенно адаптироваться к меняющимся реалиям розничной торговли. Продавцы должны базироваться в Соединенных Штатах и использовать платежи Lightspeed в своем розничном бизнесе, чтобы иметь право на участие в программе Lightspeed Capital.

Продавцы должны базироваться в Соединенных Штатах и использовать платежи Lightspeed в своем розничном бизнесе, чтобы иметь право на участие в программе Lightspeed Capital.

Подходит ли внешнее финансирование для вашего малого бизнеса?

Самым большим преимуществом внешнего финансирования является то, что вы можете поддерживать свой бизнес, не вкладывая личные сбережения. «Несмотря на то, что могут возникать случайные расходы, которые можно легко включить в свой счет, использование ваших сбережений для покрытия начальных расходов может повредить вашему финансовому будущему. Если что-то пойдет не так или возникнут задержки с началом работы, вы можете остаться без какой-либо страховки и нанести серьезный удар по своей кредитной истории», — сказал Чжоу из Fig Loans.

Заинтересованы в модернизации вашего розничного бизнеса с помощью подходящих технологий, инструментов и финансового партнера? Поговорите с нами, чтобы узнать, чем может помочь полная коммерческая платформа Lightspeed.

Все, что нужно вашему бизнесу для развития, доставляется прямо на ваш почтовый ящик.

Еще по этой теме: Финансы и операции

Автор

Люк О’Нил

Люк О’Нил пишет для растущих компаний в сфере финансовых технологий, юридического SaaS и образования. Он владеет компанией Genuine Communications, которая помогает директорам по маркетингу, основателям и маркетинговым командам создавать бренды и привлекать клиентов.

Источники финансирования: определение, объяснение и примеры

Предприятия стремятся максимизировать свою финансовую прибыль, но для работы им также необходим финансовый капитал. Так откуда у них деньги? Ну, есть разные источники финансирования. Давайте подробнее рассмотрим некоторые из них.

Давайте подробнее рассмотрим некоторые из них.

Источник финансирования

Источник финансирования — это предоставление финансирования бизнесу для выполнения его оперативных потребностей. Сюда входят краткосрочные оборотные средства, основные средства и другие долгосрочные инвестиции. Существует два источника финансирования: внутренний и внешний. Внутренние источники финансирования исходят изнутри бизнеса, в то время как внешние источники финансирования исходят извне.

Примеры внутренних источников финансирования

Внутренние источники финансирования означают деньги, которые поступают изнутри организации. Существуют различные внутренние способы использования организации, например, собственный капитал, нераспределенная прибыль и продажа активов. Внутренние финансы можно считать самым дешевым видом финансов, потому что организации не придется платить проценты за деньги.

1. Капитал, внесенный владельцем

Это инвестиции, которые предприниматель вносит в бизнес. Обычно это происходит из их личных сбережений. Этот источник финансирования является наименее дорогим, так как не требует процентов. Как правило, это самый важный источник финансирования для начинающего бизнеса, потому что у бизнеса не будет активов или торговых записей, которые помогут получить банковский кредит.

Обычно это происходит из их личных сбережений. Этот источник финансирования является наименее дорогим, так как не требует процентов. Как правило, это самый важный источник финансирования для начинающего бизнеса, потому что у бизнеса не будет активов или торговых записей, которые помогут получить банковский кредит.

2. Нераспределенная прибыль

Это когда бизнес получает прибыль, поэтому он может реинвестировать ее в бизнес, если решит расшириться. Нераспределенная прибыль также является хорошим источником финансирования бизнеса, поскольку проценты не взимаются, поэтому это желательный вид финансирования.

3. Продажа со скидкой

Предприятия розничной торговли могут продавать непроданные запасы, чтобы получить столь необходимое финансирование.

Магазин розничной торговли может продавать лишнюю одежду из прошлого сезона по более низкой цене, чтобы можно было быстро получить наличные, это также сократит затраты на хранение.

4. Продажа основных средств

Эти деньги получены от продажи основных средств в бизнесе, которые могут больше не потребоваться. У некоторых предприятий есть дополнительные транспортные средства, оборудование или машины, которые они могут просто продать.

Преимущества и недостатки внутренних источников финансирования

Некоторые из преимуществ внутренних источников финансирования включают:

Внутренние источники финансирования позволяют бизнесу поддерживать полный контроль. Когда бизнес использует свои внутренние источники финансирования, у него нет никаких обязательств по погашению, как в случае с внешним долгом. Нет никакого давления, чтобы сопоставить список платежей с реестром доходов.

Улучшает процесс планирования. Предприятия более осторожно относятся к использованию внутреннего финансирования при планировании проекта, чем к внешнему финансированию.

Нет никаких сомнений в том, что у бизнеса есть лишние деньги при использовании внутренних источников финансирования. Это просто трата денег, которые бизнес сгенерировал или оставил на стороне для проекта. Это означает, что меньше тратится на несущественные вещи и, следовательно, в течение определенного периода времени появляются положительные привычки к тратам.

Нет никаких сомнений в том, что у бизнеса есть лишние деньги при использовании внутренних источников финансирования. Это просто трата денег, которые бизнес сгенерировал или оставил на стороне для проекта. Это означает, что меньше тратится на несущественные вещи и, следовательно, в течение определенного периода времени появляются положительные привычки к тратам.

Снижает общую стоимость проектов. Когда бизнес использует внешние источники финансирования, ему придется платить проценты, что делает заимствование дорогим. Однако, если он использует внутренние источники финансирования для покупки чего-либо, то он будет оплачивать только расходы на покупку без необходимости платить какие-либо проценты по ней.

К недостаткам внутренних источников финансирования относятся:

Это отрицательно скажется на операционном бюджете. Поскольку бизнес использует внутренние источники для финансирования своих нужд, эти деньги должны откуда-то поступать.

Для большинства предприятий это означает использование денежных средств из капитала или операционного бюджета. Следовательно, на ежедневные расходы денег не хватает. Поэтому бизнес использует внутренние источники только для финансирования краткосрочного проекта.

Для большинства предприятий это означает использование денежных средств из капитала или операционного бюджета. Следовательно, на ежедневные расходы денег не хватает. Поэтому бизнес использует внутренние источники только для финансирования краткосрочного проекта.

- Чтобы быть эффективным, нужны точные оценки. Если бизнес использует внутренние источники финансирования для проекта, то оценка стоимости проекта должна считаться точной, чтобы он был эффективным. Точные оценки необходимы для расчета прогнозируемого дохода, что необходимо для будущих потребностей в планировании бюджета.

Завершение проектов может занять больше времени. При внешнем финансировании бизнес сразу же получит все необходимое для проекта финансирование и позволит сразу же приступить к работе. Но при внутреннем финансировании доступ к деньгам иногда может быть медленным. Бизнесу может потребоваться создать уровни финансирования до начала проекта.

Внешние источники финансирования

Внешние источники финансирования могут поступать от отдельных лиц или из других источников, которые не имеют прямой торговли с организацией.

Внешние источники финансирования означают деньги, поступающие извне организации.

Долгосрочные внешние источники финансированияОбыкновенные акции

Они являются обычным источником финансирования для действующих предприятий. Все предприятия не могут использовать эту форму финансирования, поскольку она регулируется несколькими правилами. Основным элементом является разделение прав собственности на обыкновенные доли; следовательно, нынешние права акционеров в определенной степени ограничены.

Долговые обязательства

Долговые обязательства являются обычным источником финансирования, используемым предприятиями, которые выбирают заем на капитал. Долг считается самой дешевой формой финансирования по сравнению с акционерным капиталом. Нет разделения контроля с инвесторами. Это связано с тем, что проценты, выплачиваемые держателям долговых обязательств, не облагаются налогом.

Нет разделения контроля с инвесторами. Это связано с тем, что проценты, выплачиваемые держателям долговых обязательств, не облагаются налогом.

Срочная ссуда

Компоненты срочной ссуды идентичны долговым обязательствам, за исключением того, что она не требует больших затрат на выпуск, поскольку она предоставляется банком или другими финансовыми учреждениями. Банк проводит тщательную оценку финансовых показателей организации и предстоящих планов, чтобы оценить способность бизнеса обслуживать долг. Такие кредиты обеспечены некоторыми активами.

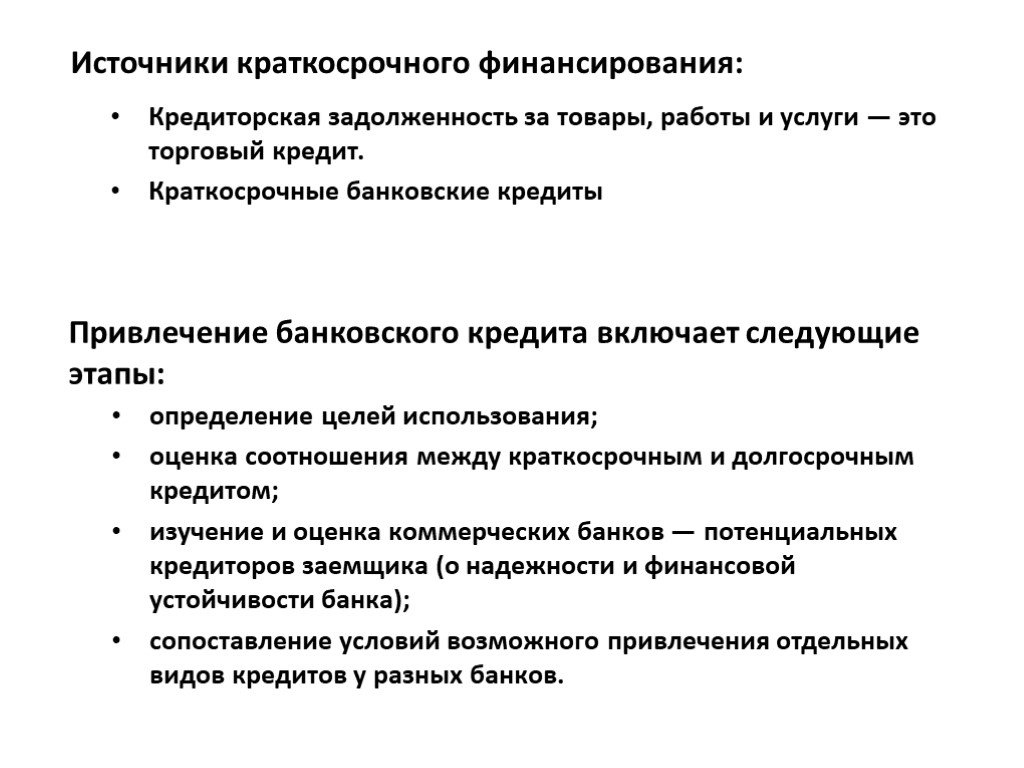

Краткосрочные внешние источники финансирования

Банковский овердрафт

Это простая форма краткосрочного финансирования. Иногда бизнесу могут потребоваться деньги на ежедневные расходы, что может быть связано с временным разрывом между сбором и платежами. Таким образом, чтобы заполнить этот пробел, банковский перевод является идеальным краткосрочным источником финансирования.

Торговый кредит

Это кредит, предоставляемый компании ее кредитором или поставщиками. Это позволяет компании отсрочить платежи на определенный период времени. Это время кредита зависит от условий кредита между компанией и поставщиками.

Примеры внешних источников финансирования

1. Семья и друзья

Бизнес может занять деньги у семьи и друзей, и это быстро и дешево оформить по сравнению с банковским кредитом. Возможны переговоры о гибких процентных платежах и погашении.

2. Выпуск акций

Предприятия могут получать денежные средства от продажи акций внешним инвесторам. Это долгосрочный и сравнительно ненапряженный способ привлечения средств, потому что нет никаких выплат и процентов, которые должны быть выплачены на привлеченный капитал. Тем не менее, это приведет к потере части доли собственности в бизнесе. Прибыль будет делиться по мере выплаты дивидендов акционерам, и полного контроля над бизнесом не будет.

3. Бизнес-ангелы

Бизнес-ангелы — это профессионалы и инвесторы, которые предлагают финансирование компаниям с растущим потенциалом роста.

Они также предоставляют не только деньги, но и свои навыки, опыт и связи, которые будут жизненно важны для стартапа. Недостатком является то, что доли в бизнесе раздаются и нет полного контроля над тем, как бизнес будет работать.

Преимущества и недостатки внешнего источника финансирования

Некоторые из преимуществ внешних источников финансирования включают:

- Сохранение внутренних ресурсов — Внешнее финансирование позволяет бизнесу использовать внутренние финансовые ресурсы для некоторых других целей. Если у бизнеса есть инвестиции с более высокой процентной ставкой по сравнению с банковским кредитом, то логично, что бизнес сохраняет свои внутренние ресурсы и вкладывает свои деньги в эти инвестиции, а также использует внешние источники финансирования для бизнес-операций.

- Рост — Одна из причин, по которой компании обращаются за внешним финансированием, заключается в том, что это позволяет им финансировать проекты роста, которые бизнес не может финансировать самостоятельно.

- Консультации и экспертиза — Учреждения, финансирующие бизнес, обычно являются ценными источниками экспертной помощи. Кроме того, инвестор может захотеть предложить свой опыт или обратиться к подходящим источникам совета.

Банк, который мог бы финансировать несколько других малых предприятий, может дать совет о том, как предотвратить ловушки, создающие трудности для некоторых.

Некоторые из недостатков внешних источников финансирования:

- Утрата права собственности — Некоторые внешние источники финансирования могут потребовать от бизнеса доли собственности в компании для их финансирования. Бизнес может получить большую сумму денег, необходимую для запуска или продвижения нового продукта, но также должен будет предоставить инвестору это право голосовать за решения компании.

- Процентные платежи — Внешние источники финансирования нуждаются в возврате своих инвестиций. Например, банк будет взимать проценты по кредиту, а инвестор потребует возврата своих инвестиций. Как правило, проценты добавляются к стоимости инвестиций, что делает их более тяжелым бременем, чем в первоначальном плане.

Какие факторы финансирования бизнеса?

Финансовые факторы – это факторы, используемые для оценки различных вариантов финансовых мер. Хотя каждая организация разнообразна, общие факторы, включаемые в финансирование бизнеса, постоянны и долговечны.

1. Платежеспособность

Самый устойчивый фактор — платежеспособность имеет первостепенное значение. Любой бизнес должен быть в состоянии продемонстрировать эту способность до рассмотрения других факторов. Бизнес должен иметь доказательства того, что у них достаточно денежных потоков сверх операционных расходов для погашения кредита.

2. История погашения

История погашения

Решающим фактором является история своевременного погашения кредита. Если бизнес имеет четкую историю выплаты кредитов, то он должен быть в состоянии получить необходимое финансирование. Но если у бизнеса ранее были проблемы, то ему придется подготовить письмо с объяснением проблем и указать, что вопросы погашения решены.

3. История движения денежных средств

Хотя очень прибыльные предприятия всегда бросаются в глаза, стабильный денежный поток является очень важным фактором в коммерческих кредитах. Кредиторы знают, что денежный поток показывает способность бизнеса погасить долг. Таким образом, несмотря на то, что компания показывает исторически приличную прибыль — все еще близкую к точке безубыточности, и компания демонстрирует постоянно увеличивающиеся денежные потоки, кредиторы не слишком скептически относятся к кредитам.

Какие факторы влияют на финансирование бизнеса?

Факторы следующие:

1. Характер бизнеса

Характер бизнеса

Если характер компании требует мощного оборудования и машин, тогда потребуется значительный основной капитал, или в противном случае потребуется небольшой объем основного капитала. нужный. Но если природа бизнеса заключается в производстве потребительских товаров, то потребуются более высокие уровни финансирования.

2. Размер бизнеса

Если компания крупного размера, то ей потребуется больше земли и зданий, оборудования и машин и т. д. Для удовлетворения этих потребностей требуется больший объем основного и оборотного капитала.

3. Метод производства

Если метод производства более трудоемкий, то требуется небольшое финансирование. Но если при сложном производственном процессе больше используется техника вместо рабочей силы, то требуется высокое финансирование.

4. Деловой цикл

Если деловой цикл находится в периоде бума, то потребность в капитале незначительна, однако потребность в оборотном капитале возрастет.

Какие факторы влияют на выбор финансирования бизнеса?

Существуют различные факторы, влияющие на выбор источников финансирования. Вот некоторые из них:

Стоимость — Предприятия должны оценить стоимость мобилизации и использования средств. Например, когда процентные платежи могут быть сравнительно низкими по долговым обязательствам, срочным кредитам и т. д.

Источники финансирования — Выбор источников финансирования зависит от типа компании. Выпуск акций и долговых обязательств не может осуществляться индивидуальными предпринимателями и товариществами. Им приходится полагаться на краткосрочные источники, например, покупку в рассрочку, лизинг, банковское финансирование и т. д. Маловероятно, что предприятия, государственные организации и кооперативные организации могут получать средства как из долгосрочных, так и из краткосрочных источников.

Период времени — Период времени, на который компания нуждается в финансировании, устанавливает соответствующий источник. Например, если средства необходимы на короткий срок, то более подходящими являются банковский овердрафт, кредит наличными, лизинг, учет векселей и т. д. Если средства нужны на длительный срок, то более уместна эмиссия акций, срочных кредитов, долговых обязательств и т.д.

Например, если средства необходимы на короткий срок, то более подходящими являются банковский овердрафт, кредит наличными, лизинг, учет векселей и т. д. Если средства нужны на длительный срок, то более уместна эмиссия акций, срочных кредитов, долговых обязательств и т.д.

Аспект риска — Средства, принадлежащие бизнесу, не несут никакого риска, но заимствование средств сопряжено с большим риском. Это связано с начислением процентов, которые могут привести к ликвидации бизнеса в дополнение к ущербу для репутации.

Фаза развития — Вновь начатому бизнесу может быть сложно мобилизовать бизнес-финансы по сравнению с развитым бизнесом. Следовательно, на ранних этапах, возможно, придется зависеть от собственных источников. После того, как бизнес будет развит, он сможет рассмотреть возможность заимствования средств и сможет сохранить свои активы в качестве обеспечения.

Кредитная стоимость бизнеса — Некоторые источники финансирования, такие как долговые обязательства и кредиторы, нуждаются в компании для залога активов. Это повредит кредитоспособности бизнеса.

Это повредит кредитоспособности бизнеса.

Источники финансирования – основные выводы

Источники финансирования – это предоставление финансирования организации для удовлетворения ее потребности в краткосрочном оборотном капитале и основных средствах и других долгосрочных инвестициях.

Внутренние источники финансирования означают деньги, поступающие от внутри организации . Примеры: нераспределенная прибыль, капитал, привлеченный владельцем, продажа основных средств, продажа со скидкой и т. д.

Некоторые из преимуществ внутреннего финансирования включают в себя то, что бизнес может поддерживать полный контроль, улучшать процесс планирования, снижать затраты. проекта.

Некоторые из недостатков внутреннего финансирования включают неблагоприятное воздействие на операционный бюджет, необходимость точной оценки и может занять больше времени для завершения проекта.

Внешние источники финансирования означают деньги, поступающие от вне организации . Примеры: друзья и семья, бизнес-ангелы, эмиссия акций, банковские кредиты, новые партнеры и т. д.

Два типа внешнего финансирования: долгосрочное внешнее (акции, долговые обязательства и срочные кредиты) и краткосрочное (банковский овердрафт и торговый кредит)

преимущества внешнего финансирования — сохранение внутренних ресурсов, рост, руководство и опыт.

Недостатками внешнего финансирования являются потеря права собственности и начисление процентов.

Самый стойкий фактор в финансировании бизнеса, возможность окупаемости имеет первостепенное значение.

История записей о своевременном погашении бизнеса является решающим фактором.

Факторы, влияющие на финансирование бизнеса , включают характер и размер бизнеса, метод производства и деловой цикл.

Подобный ресурс чаще всего используют небольшие компании. Крупные предприятия предпочитают привлекать сторонние резервы либо удовлетворять потребности за счет чистого дохода.

Подобный ресурс чаще всего используют небольшие компании. Крупные предприятия предпочитают привлекать сторонние резервы либо удовлетворять потребности за счет чистого дохода. «Напишите финансовый план, а затем определите, когда вам нужно подняться. Не спешите с первым предложением, которое вы видите, так как есть много вариантов».

«Напишите финансовый план, а затем определите, когда вам нужно подняться. Не спешите с первым предложением, которое вы видите, так как есть много вариантов». Нет никаких сомнений в том, что у бизнеса есть лишние деньги при использовании внутренних источников финансирования. Это просто трата денег, которые бизнес сгенерировал или оставил на стороне для проекта. Это означает, что меньше тратится на несущественные вещи и, следовательно, в течение определенного периода времени появляются положительные привычки к тратам.

Нет никаких сомнений в том, что у бизнеса есть лишние деньги при использовании внутренних источников финансирования. Это просто трата денег, которые бизнес сгенерировал или оставил на стороне для проекта. Это означает, что меньше тратится на несущественные вещи и, следовательно, в течение определенного периода времени появляются положительные привычки к тратам. Для большинства предприятий это означает использование денежных средств из капитала или операционного бюджета. Следовательно, на ежедневные расходы денег не хватает. Поэтому бизнес использует внутренние источники только для финансирования краткосрочного проекта.

Для большинства предприятий это означает использование денежных средств из капитала или операционного бюджета. Следовательно, на ежедневные расходы денег не хватает. Поэтому бизнес использует внутренние источники только для финансирования краткосрочного проекта.

Об авторе