Как аннулировать счет фактуру за прошлый период: Как аннулировать в учете ошибочные счета-фактуры, если декларация по НДС уже сдана

Что делать, если документы выписаны не на того контрагента

Компания оказала услугу, на которую необходимо оформить акт и счет-фактуру. Бухгалтер при составлении этих документов ошибся и в программе указал другого контрагента. Спустя какое-то время ошибка обнаружилась, и перед специалистом возник вопрос о том, как исправить свою оплошность, если, допустим, декларация по НДС уже сдана? Очевидно, что и первичка (акт об оказании услуг), и счет-фактура оформлены ошибочно. Но здесь нужно не вносить исправления в документы, а аннулировать оформленные и одновременно составить правильные.

Ошибиться может каждый, в том числе и бухгалтер, выписывая документы, например, на услугу не тому контрагенту, которому она была оказана, а другому. Хорошо, когда ошибку обнаружили сразу. А если период уже закрыт?

В работе бывают разные ситуации. Компания оказала услугу, по которой необходимо оформить акт и счет-фактуру. Бухгалтер при составлении этих документов ошибся и в программе «щелкнул» на другого контрагента.

Очевидно, что в такой ситуации и первичка (в данном случае акт об оказании услуг), и счет-фактура оформлены ошибочно. Но здесь нужно не вносить исправления в документы, а аннулировать оформленные и одновременно составить правильные.

Первичные документы

Каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом (ч. 1 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», далее – Закон о бухучете). Все документы должны быть оформлены в соответствии с требованиями законодательства. В частности, каждый первичный учетный документ должен содержать обязательные реквизиты, перечисленные в ч. 2 ст. 9 Закона о бухучете. К обязательным реквизитам относятся данные о лицах, совершивших сделку, то есть данные и о заказчике в том числе. Поэтому составление акта на другое лицо является нарушением. Такой документ должен аннулироваться, и он не может служить основанием для отражения записи в бухгалтерском учете.

Такой документ должен аннулироваться, и он не может служить основанием для отражения записи в бухгалтерском учете.

Таким образом, бухгалтер должен аннулировать акт об оказанных услугах. Порядок аннулирования первичных документов законодательством не установлен. Компания может направить в адрес лица, которому был ошибочно передан акт, официальное письмо с указанием причин необоснованного выставления акта и просьбой его аннулирования.

Поскольку услуга все же была оказана, то одновременно следует составить акт на имя того контрагента, которому оказывалась услуга. Здесь возникает главный вопрос: какой датой составить акт?

Первичный документ должен быть составлен при совершении факта хозяйственной жизни, а если это не представляется возможным – непосредственно после его окончания (ч. 3 ст. 9 Закона о бухучете). Но в данном случае момент «упущен», а значит, фактически документ будет оформлен с опозданием.

Бухгалтер может выписать акт текущей датой, но тогда придется аннулировать записи по отражению выручки в бухгалтерском учете, произведенные на основании ошибочного акта. Другим вариантом, хотя и не совсем корректным, является составление акта задним числом, с присвоением ему номера и даты аннулированного акта. В этом случае в программе не придется сторнировать ранее совершенные записи, а достаточно изменить данные организации-заказчика. Но здесь нужно быть готовым к тому, что контрагент не согласится с такой выпиской документа и потребует составить документ текущей датой.

Другим вариантом, хотя и не совсем корректным, является составление акта задним числом, с присвоением ему номера и даты аннулированного акта. В этом случае в программе не придется сторнировать ранее совершенные записи, а достаточно изменить данные организации-заказчика. Но здесь нужно быть готовым к тому, что контрагент не согласится с такой выпиской документа и потребует составить документ текущей датой.

Счет-фактура

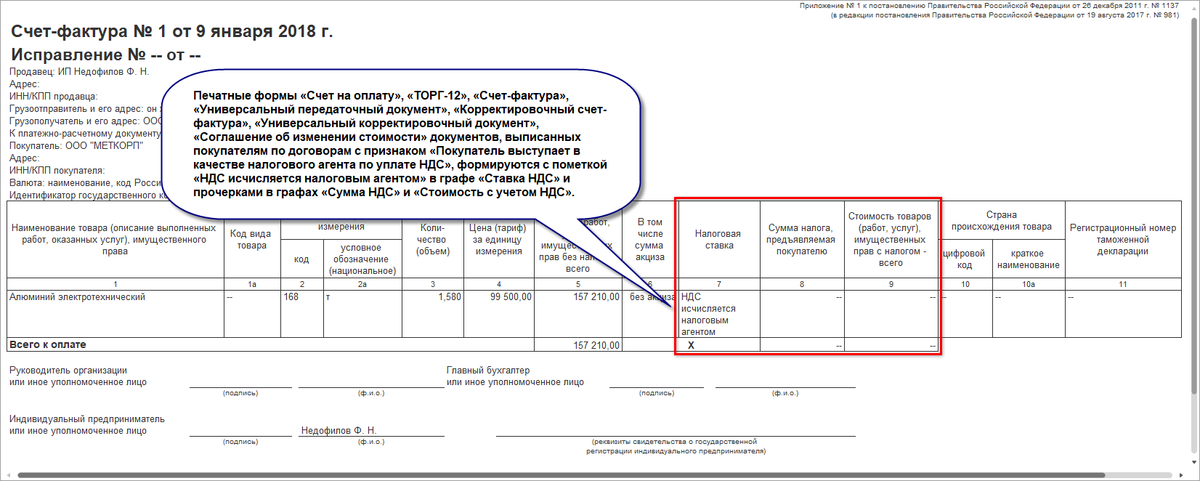

При реализации услуг налогоплательщик дополнительно к цене оказанных услуг обязан предъявить к оплате покупателю этих услуг соответствующую сумму НДС (п. 1 ст. 168 НК РФ). Сумма предъявленного налога указывается в счете-фактуре, выставляемом в адрес покупателя услуг (п. 3 ст. 168 НК РФ). Соответственно, если счет-фактура был ошибочно составлен на имя другого контрагента, организация должна произвести исправления.

Для этого ошибочный счет-фактура должен быть аннулирован с последующим аннулированием записи в книге продаж за период, в котором этот счет-фактура был зарегистрирован. Стоит отметить, что ни НК РФ, ни Правилами заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость, утвержденными постановлением Правительства РФ от 26.12.2011 № 1137, не предусмотрен порядок аннулирования ранее выставленного счета-фактуры. Однако Правилами ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость (далее – Правила ведения книги продаж), утвержденными тем же постановлением, предусмотрен порядок аннулирования записи в книге продаж. В п. 11 Правил ведения книги продаж сказано, что при аннулировании указанных записей (до окончания текущего налогового периода) в книге продаж показатели в этих графах указываются с отрицательным значением. Если же аннулировать запись приходится после окончания налогового периода, то для внесения исправлений в книгу продаж следует использовать дополнительные листы к книге продаж.

Стоит отметить, что ни НК РФ, ни Правилами заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость, утвержденными постановлением Правительства РФ от 26.12.2011 № 1137, не предусмотрен порядок аннулирования ранее выставленного счета-фактуры. Однако Правилами ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость (далее – Правила ведения книги продаж), утвержденными тем же постановлением, предусмотрен порядок аннулирования записи в книге продаж. В п. 11 Правил ведения книги продаж сказано, что при аннулировании указанных записей (до окончания текущего налогового периода) в книге продаж показатели в этих графах указываются с отрицательным значением. Если же аннулировать запись приходится после окончания налогового периода, то для внесения исправлений в книгу продаж следует использовать дополнительные листы к книге продаж.

Поскольку нормативным правовым актом разрешено аннулировать записи в книге продаж, то законность аннулирования самих счетов-фактур не вызывает сомнений. Более того, ФНС России в письме от 30.04.2015 № БС-18-6/499@ полагает нецелесообразным закрепление механизма аннулирования счетов-фактур, отмечая, что достаточно наличия механизма аннулирования записей в книге покупок у покупателя и в книге продаж у продавца. Поэтому продавец может аннулировать счет-фактуру самостоятельно (например, поставив штамп «аннулировано»), одновременно направив в адрес контрагента, которому был ошибочно выставлен счет-фактура, уведомительное письмо. В нем необходимо отразить реквизиты ошибочно выставленного счета-фактуры и указать, что данный документ был аннулирован, поскольку выставлен ошибочно.

Более того, ФНС России в письме от 30.04.2015 № БС-18-6/499@ полагает нецелесообразным закрепление механизма аннулирования счетов-фактур, отмечая, что достаточно наличия механизма аннулирования записей в книге покупок у покупателя и в книге продаж у продавца. Поэтому продавец может аннулировать счет-фактуру самостоятельно (например, поставив штамп «аннулировано»), одновременно направив в адрес контрагента, которому был ошибочно выставлен счет-фактура, уведомительное письмо. В нем необходимо отразить реквизиты ошибочно выставленного счета-фактуры и указать, что данный документ был аннулирован, поскольку выставлен ошибочно.

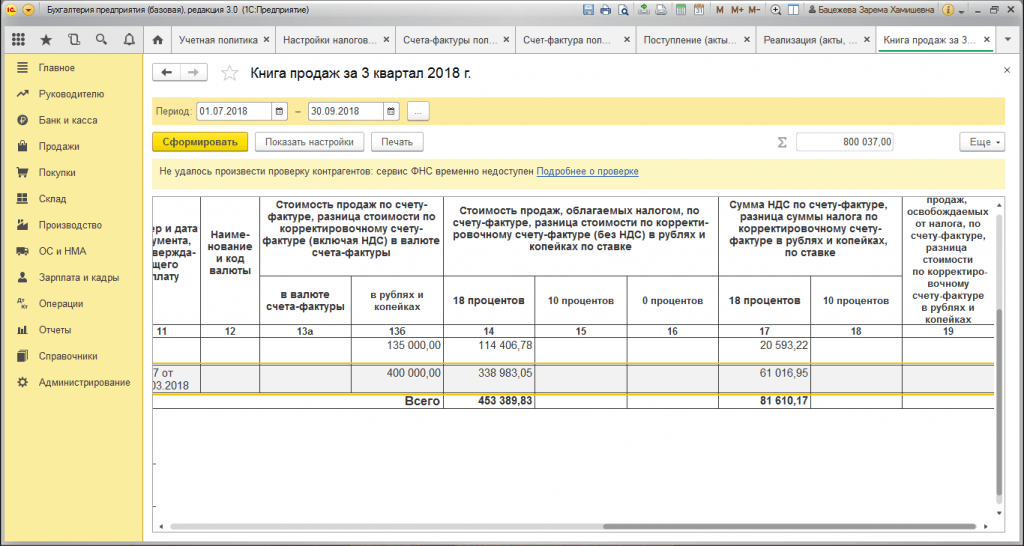

Одновременно с этим компания вносит исправления в книгу продаж. Так как период, в котором был зарегистрирован ошибочный документ, завершен, то за этот период составляется дополнительный лист к книге продаж.

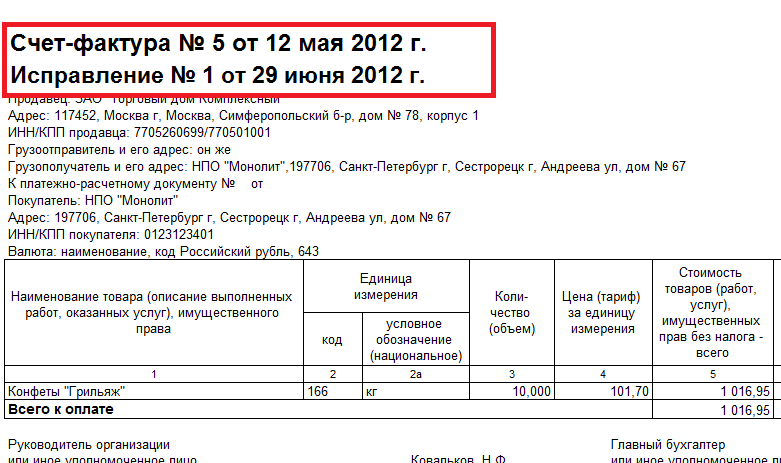

Кроме того, поскольку счет-фактура не был выставлен реальному покупателю услуг, поставщик услуг должен составить новый счет-фактуру. На выставление счета-фактуры отводится пять дней со дня оказания услуг (п. 3 ст. 168 НК РФ). В данном случае очевидно, что пятидневный срок для выставления документа поставщиком пропущен. Тем не менее счет-фактуру составить нужно. Как и в случае с актом, здесь возникает вопрос: какой датой оформить счет-фактуру? Сразу отметим, что разъяснения от официальных органов по данному вопросу отсутствуют.

3 ст. 168 НК РФ). В данном случае очевидно, что пятидневный срок для выставления документа поставщиком пропущен. Тем не менее счет-фактуру составить нужно. Как и в случае с актом, здесь возникает вопрос: какой датой оформить счет-фактуру? Сразу отметим, что разъяснения от официальных органов по данному вопросу отсутствуют.

По общепринятой практике документы должны оформляться текущей датой в хронологическом порядке. Однако в данном случае операция по оказанию услуг правильному контрагенту должна была попасть в налоговую базу по НДС в том периоде, в котором услуга была оказана. Соответственно, счет-фактуру, независимо от того, какой датой он составлен и выставлен, следует зарегистрировать в дополнительном листе к книге покупок за тот период, когда оказана услуга.

Если счет-фактуру составить от даты заполнения (например, июль 2016 г.), то его регистрация в дополнительном листе книги продаж (например, за 4 квартал 2015 г.) будет выглядеть не очень корректно. Поэтому мы бы рекомендовали составить счет-фактуру задним числом, присвоив ему тот номер и ту дату, которые были присвоены аннулированному счету-фактуре. Конечно, и такой вариант не идеален, но в данном случае идеального варианта просто-напросто нет. За подобное оформление счетов-фактур организацию вряд ли накажут. Ведь главное, что с операции по оказанию услуг НДС был начислен своевременно. Дополнительно можно прописать такой вариант оформления счетов-фактур в учетной политике.

Конечно, и такой вариант не идеален, но в данном случае идеального варианта просто-напросто нет. За подобное оформление счетов-фактур организацию вряд ли накажут. Ведь главное, что с операции по оказанию услуг НДС был начислен своевременно. Дополнительно можно прописать такой вариант оформления счетов-фактур в учетной политике.

Что касается внесения изменений в декларацию по НДС, то согласно п. 1 ст. 81 НК РФ уточненную декларацию в обязательном порядке нужно сдавать только в том случае, если ошибка привела к занижению налога, подлежащего уплате в бюджет. В данном случае занижения НДС за тот период не произошло, ведь стоимость оказанной услуги попала в налоговую базу по НДС. Тем не менее мы рекомендуем все же подать уточненную декларацию по НДС, поскольку в первичной декларации необходимо исправить данные счета-фактуры, занесенные в раздел 9 декларации по НДС.

Если же по настоянию организации-заказчика компания выписала акт текущей датой, то, соответственно, логичнее будет и счет-фактуру выписать той же датой. Но даже в такой ситуации этот счет-фактуру правильно будет отразить в дополнительном листе книги продаж за период, в котором услуга была оказана. Конечно, если все документы будут выписаны текущей датой, и контрагент с этим будет согласен, то компания, возможно, предпочтет отразить записи по реализации и исчислить НДС текущей датой. Безусловно, это будет незаконно, но маловероятно, что налоговики обнаружат нарушения. Правда, в таком случае фирме придется сторнировать ранее отраженные операции в прошлом периоде, уточнить декларацию по НДС и по-новому отразить уже в текущем периоде.

Но даже в такой ситуации этот счет-фактуру правильно будет отразить в дополнительном листе книги продаж за период, в котором услуга была оказана. Конечно, если все документы будут выписаны текущей датой, и контрагент с этим будет согласен, то компания, возможно, предпочтет отразить записи по реализации и исчислить НДС текущей датой. Безусловно, это будет незаконно, но маловероятно, что налоговики обнаружат нарушения. Правда, в таком случае фирме придется сторнировать ранее отраженные операции в прошлом периоде, уточнить декларацию по НДС и по-новому отразить уже в текущем периоде.

Бухгалтерии предприятия 8 – Учет без забот

- Опубликовано 06.12.2016 10:19

- Автор: Administrator

- Просмотров: 220315

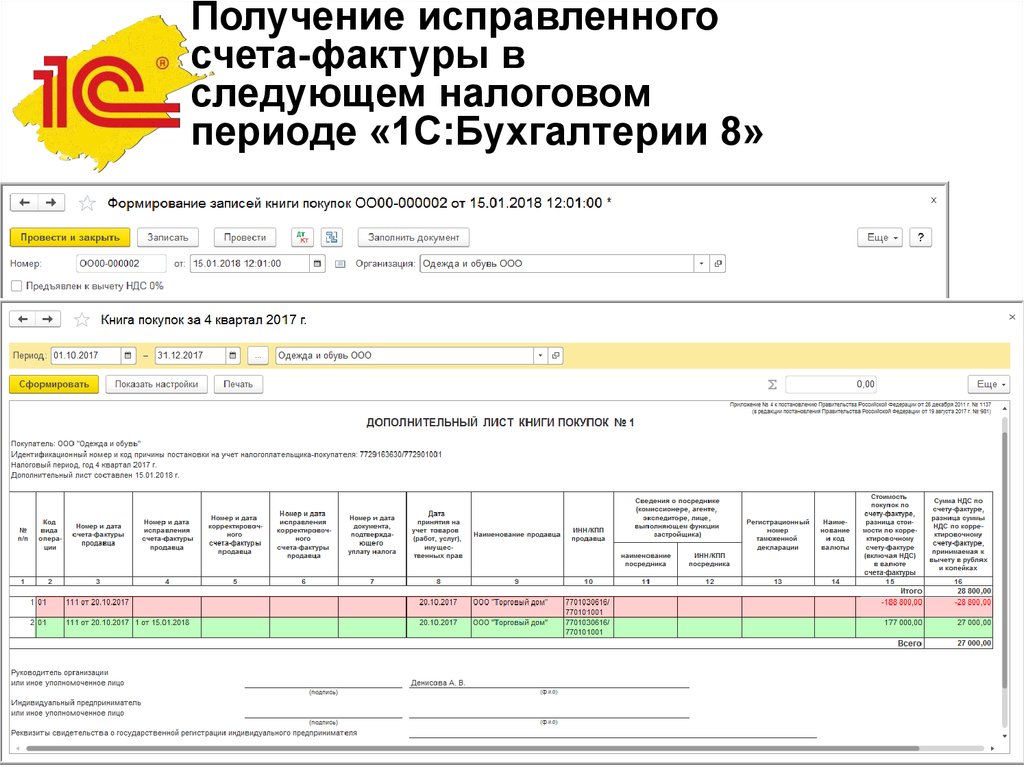

Обнаружить ошибку в принятой декларации по НДС всегда неприятно, а если эта ошибка привела к занижению суммы налога, то становится неприятно вдвойне, ведь в таком случае придется сдавать уточненную декларацию и доплачивать недостающую сумму. В этой статье я расскажу вам о том, как удалить ошибочно введенный документ поступления и сформировать уточненную декларацию по НДС, аннулировав запись книги покупок, в программе 1С: Бухгалтерия предприятия 8 редакции 3.0.

В этой статье я расскажу вам о том, как удалить ошибочно введенный документ поступления и сформировать уточненную декларацию по НДС, аннулировав запись книги покупок, в программе 1С: Бухгалтерия предприятия 8 редакции 3.0.

Ситуации с ошибочным вводом документов встречаются не так уж редко. Например, иногда бухгалтер вносит документы в программу по скан-копии, а поставщик так и не предоставляет оригиналы и пропадает. Или обнаруживаются серьезные ошибки в первичных документах, которые не позволяют принять НДС по ним к вычету, а возможность получить корректный вариант отсутствует по каким-либо причинам. Также возможны технически ошибки, когда при вводе документа в программу выбран не тот контрагент, указана неверная дата и т.д. В любом случае, если мы ошибочно заявили НДС к вычету по какому-либо документу, необходимо сформировать сторнирующие проводки по счетам бухгалтерского учета, а также предоставить корректирующую декларацию по НДС за тот период, в котором был введен ошибочный документ.

Для того, чтобы отсторнировать ошибочно введенный документ в программе 1С: Бухгалтерия предприятия 8, переходим на вкладку «Операции» и выбираем пункт «Операции, введенные вручную».

Создаем новый документ с видом операции «Сторно документа».

В поле «Сторнируемый документ» выбираем ошибочно введенный документ поступления, проводки по бухгалтерским счетам и регистру учета НДС заполняются автоматически.

Обратите внимание, что помимо вкладки «Бухгалтерский и налоговый учет», на которой отражены сторнирующие проводки по операции поступления услуг, в документе еще есть вкладка «НДС предъявленный», предназначенная для внесения изменений в подсистему налогового учета по НДС. Именно поэтому нужно оформлять операцию как сторно документа, корректно выбирая ошибочное поступление, а не просто формировать бухгалтерские проводки по счетам ручной операцией.

Создаем новый документ, выбираем контрагента, договор, ошибочное поступление и проставляем все галочки на вкладке «Главное», указывая период записи доп. листа.

Переходим на вкладку «Товары и услуги» и нажимаем «Заполнить» — «Заполнить по расчетному документу».

Поскольку мы должны аннулировать запись книги покупок, после автоматического заполнения документа изменяем все суммы на данной вкладке на отрицательные, а в графе «Событие» выбираем «Предъявлен НДС к вычету».

Проводим документ и смотрим проводки

Теперь сформируем уточненную декларацию за 3 квартал 2016 года (период совершения ошибки). Для этого переходим на вкладку «Отчеты» и выбираем пункт «Регламентированные отчеты».

Создаем новую декларацию по НДС, указываем номер корректировки и заполняем отчет.

Информация о произведенной корректировке должна быть отражена в Разделе 8 прил. 1

1

Автор статьи: Ольга Шулова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Исправление или отмена учтенного счета продажи — Business Central

Редактировать

Твиттер LinkedIn Фейсбук Эл. адрес

- Статья

- 3 минуты на чтение

Вы можете исправить или аннулировать неоплаченный разнесенный счет продажи, если он не был полностью отгружен. Это полезно, если вы допустили ошибку или если клиент запрашивает изменение до завершения отгрузки. Во всех других сценариях рекомендуется создавать корректирующую кредит-ноту продаж напрямую. Дополнительные сведения см. в разделе Создание кредит-ноты продаж из разнесенного счета-фактуры.

Дополнительные сведения см. в разделе Создание кредит-ноты продаж из разнесенного счета-фактуры.

Примечание

После частичной или полной оплаты учтенного счета продажи его нельзя исправить или отменить из самого учтенного счета продажи. Вместо этого вы должны вручную создать кредит-ноту продажи, чтобы аннулировать продажу и возместить клиенту возмещение, при необходимости управляемое с помощью заказа на возврат продажи. Дополнительные сведения см. в разделе Обработка возвратов или отмен продаж.

Разница между аннулированием или исправлением учтенного счета продажи, который не был оплачен или отгружен, описана в следующей таблице.

| Действие | Описание |

|---|---|

| Отмена | Разнесенный счет продажи отменен. Корректирующая кредит-нота продаж автоматически создается и разносится, чтобы аннулировать первоначальный разнесенный счет продажи. В исходном разнесенном счете-фактуре установлены флажки Отменено и Оплачено . |

| Правильно | Разнесенный счет продажи отменен. Создается новый счет продажи с той же информацией, если только учтенный заказ на продажу не был разнесен из заказа на продажу. В этом случае мы предлагаем вместо этого отменить размещенный счет продажи, а затем внести исправление и продолжить процесс продажи с исходного заказа на продажу. Номер нового счета-фактуры отличается от номера исходного счета-фактуры. Корректирующая кредит-нота продаж автоматически создается и разносится, чтобы аннулировать первоначальный разнесенный счет продажи. В исходном разнесенном счете-фактуре установлены флажки Отменено и Оплачено . |

При исправлении или отмене разнесенного счета-фактуры корректирующая кредит-нота продажи применяется ко всем записям главной книги и книги запасов, которые были созданы при разноске исходного счета-фактуры продажи. Это сторнирует опубликованный счет-фактуру продаж в ваших финансовых записях и оставит корректирующую опубликованную кредит-ноту продаж для вашего контрольного журнала.

Подсказка

Если вы разнесли счет на предоплату для счета продажи, который затем исправляете или отменяете, вы также должны исправить или отменить предоплату. Дополнительные сведения см. в разделе Правильные предоплаты.

Чтобы отменить разнесенный счет продажи

Выберите значок, введите Разнесенные счета продажи , а затем выберите соответствующую ссылку.

Выберите учтенный счет продажи, который вы хотите отменить.

Примечание

Если установлен флажок Отменено , вы не можете отменить учтенный счет продажи, поскольку он уже был отменен или исправлен.

На странице Разнесенный счет продажи выберите действие Отменить .

Кредит-нота продажи автоматически создается и разносится, чтобы аннулировать первоначальный разнесенный счет продажи. Поле Отменено в исходной учтенной накладной продажи изменено на Да .

Выберите Показать корректирующую кредит-ноту , чтобы просмотреть размещенную кредит-ноту продаж, которая аннулирует первоначальный размещенный счет-фактуру продажи.

Также поддерживается частичная проводка счета-фактуры

Если отмена связана с частичной проводкой счета-фактуры, то исходная строка заказа на продажу обновляется, чтобы отразить отмененное количество, указанное в счете-фактуре. шт. к Счету и Кол-во. Поля выставленных счетов в соответствующей строке заказа на продажу сбрасываются до значений до частичной проводки.

Чтобы исправить разнесенный счет продажи

Выберите значок, введите Разнесенные счета продажи , а затем выберите соответствующую ссылку.

Выберите учтенный счет продажи, который вы хотите исправить.

Примечание

Если установлен флажок Отменено , вы не сможете исправить учтенный счет продажи, поскольку он уже был исправлен или отменен.

В разнесенном счете-фактуре выберите действие Исправить .

Примечание

Если счет-фактура продажи был разнесен из заказа на продажу, мы рекомендуем

Создается новый счет-фактура с той же информацией, в которую можно внести исправления. Поле Отменено в исходной учтенной накладной продажи изменено на Да .

Кредит-нота продажи автоматически создается и разносится, чтобы аннулировать первоначальный разнесенный счет продажи.

Выберите действие Показать корректирующую кредит-ноту , чтобы просмотреть опубликованную кредит-ноту продаж, которая аннулирует первоначальный учтенный счет-фактуру продажи.

См. также

Продажи

Настройка продаж

Отправка документов по электронной почте

Работа с Business Central

Бесплатные модули электронного обучения для Business Central можно найти здесь

Обратная связь

Просмотреть все отзывы о странице

Обработка отмены подписки

- Последнее обновление

- Сохранить как PDF

Обработка отмен в бизнесе по подписке требует четкого понимания выставления счетов за подписку и его повторяющегося характера. В отличие от бизнеса, основанного на продуктах, в бизнесе по подписке вы не просто отменяете отдельный счет, а изменяете весь поток доходов. Проблемы могут возникнуть, если вы работаете в этой среде без хорошо продуманной политики и дисциплинированного исполнения. Вы можете вызвать недовольство клиентов, выставив ошибочные счета; клиенты могут по-прежнему иметь доступ к отмененным услугам; или вы можете записать непреднамеренные кредиты клиентам.

Проблемы могут возникнуть, если вы работаете в этой среде без хорошо продуманной политики и дисциплинированного исполнения. Вы можете вызвать недовольство клиентов, выставив ошибочные счета; клиенты могут по-прежнему иметь доступ к отмененным услугам; или вы можете записать непреднамеренные кредиты клиентам.

Ваша политика отмены должна учитывать два следующих варианта использования:

- Отмена по инициативе клиента , когда клиент решает прекратить обслуживание.

- Отмена по инициативе компании , когда вы решите отозвать доступ клиента. Например, если клиент не оплачивает счет, вы можете отменить подписку клиента.

Для каждого из приведенных выше вариантов использования определите процесс, который затрагивает следующие области при отмене подписки:

- Выставление счетов

- Учет доходов

Отмены по инициативе клиента

Ключевой вопрос : Когда клиент отменяет подписку, вы предоставляете возмещение?

Когда клиент отменяет подписку, большинство компаний не возвращает клиенту деньги. Отмена происходит в конце текущего периода выставления счета, и клиент продолжает иметь доступ к системе до тех пор, пока отмена не вступит в силу. Преимущество такого подхода заключается в том, что он позволяет избежать сокращения денежного потока и упрощает учет выручки.

Отмена происходит в конце текущего периода выставления счета, и клиент продолжает иметь доступ к системе до тех пор, пока отмена не вступит в силу. Преимущество такого подхода заключается в том, что он позволяет избежать сокращения денежного потока и упрощает учет выручки.

При возникновении необходимости возврата денег обязательно немедленно отмените подписку клиента и отзовите доступ к системе. Это также имеет последствия для дохода, поскольку вам необходимо уменьшить свой доход за любые недоставленные услуги.

Оба варианта в этом разделе предполагают, что у клиента нет непогашенного остатка на момент отмены. Если у клиента есть задолженность, используйте подход, описанный в разделе «Отмены по инициативе компании».

Вариант 1 (рекомендуемый). Возмещение не предоставляется при отмене клиентом

Чтобы обработать отмену без возврата, выполните следующие действия:

- день текущего расчетного периода.

- Отозвать доступ клиента к продукту или услуге, на которые оформлена подписка, с даты вступления в силу отмены.

Пример : Клиент заплатил за период с 1 по 31 марта, затем позвонил 15 марта, чтобы отменить оплату. Дата вступления в силу отмены должна быть 31 марта , и клиент будет иметь доступ к системе до конца 31 марта.

Вариант 2: Предусмотрен возврат средств за неоказанные услуги

Для оформления отмены и возврата средств выполните следующие действия:

- В приложении Zuora создайте поправку об отмене подписки, которая вступает в силу в день отмены подписки.

- Аннулировать доступ клиента к продукту или услуге, на который подписаны, вступает в силу немедленно.

- . При следующем выставлении счетов Zuora создает отрицательный пропорциональный счет, отражающий недоставленную часть услуги.

Этот отрицательный счет-фактура используется для компенсации любого недоставленного дохода из первоначального счета-фактуры. - Перенесите отрицательный счет-фактуру на кредитовое сальдо.

Это увеличивает баланс этого счета до $0. - Возврат кредитового остатка клиенту.

- Если клиент все еще оплачивает другие неотмененные услуги вашей компании, вы можете удержать остаток кредита для компенсации будущего счета.

Пример : Клиент заплатил 100 долларов США за обслуживание в период с 1 по 30 апреля. Клиент позвонил 16 апреля, чтобы отменить услугу.

- Дата вступления в силу отмены должна быть 16 апреля.

- Доступ клиента к системе немедленно аннулируется.

- Созданный отрицательный счет будет на сумму -50 долларов США за период с 16 по 30 апреля.

- Чистый доход по этой серии счетов-фактур за период с 1 апреля по 15 апреля составит 50 долларов США.

- Первоначальный счет = 100 долларов США за период с 1 по 30 апреля

- Отрицательный счет-фактура на отмену = -50 долларов США за период с 16 по 30 апреля.

Компания инициировала отмену

Ключ Вопрос : Когда клиент не платит, вы списываете полную сумму счета? Или вы собираете часть, представляющую собой оказанные услуги?

Отмены по инициативе компании обычно вызываются неуплатой абонентской платы. После того, как вы сочтете, что счет-фактуру невозможно получить, выполните следующие действия, чтобы отменить подписку:

- Отменить доступ клиента к системе.

- Списание счетов.

- Запишите влияние отмены на доход.

Вариант 1. Отменить подписку в начале текущего периода выставления счета

Используйте этот вариант, если у вашей компании короткий период сбора до списания, например, в большинстве компаний B2C.

В этом варианте подписка отменяется задним числом до начала текущего периода выставления счета. Этот подход является наиболее распространенным и простым в реализации. Однако такой подход приводит к полному списанию существующего счета-фактуры. Это также приводит к расхождению между реальным сроком подписки и зарегистрированным сроком подписки в Zuora для отмененных клиентов. Для большинства предприятий B2C эта разница очень мала и считается несущественной, что делает этот подход более масштабируемым и, следовательно, предпочтительным.

Это также приводит к расхождению между реальным сроком подписки и зарегистрированным сроком подписки в Zuora для отмененных клиентов. Для большинства предприятий B2C эта разница очень мала и считается несущественной, что делает этот подход более масштабируемым и, следовательно, предпочтительным.

Чтобы обработать отмену в начале текущего периода выставления счета, выполните следующие действия:

- В приложении Zuora создайте поправку на отмену подписки, вступающую в силу в начале текущего периода выставления счета.

- Немедленно отозвать доступ клиента к продукту/услуге, на который оформлена подписка.

- Приложение Zuora создает отрицательный счет при следующем прогоне счета.

Этот отрицательный счет-фактура используется для компенсации всей выручки из исходного счета-фактуры. - Перенесите отрицательный счет-фактуру в кредитовый баланс.

Это увеличивает баланс этого счета до $0. - Примените кредитовое сальдо к неоплаченному счету.

Это уменьшает баланс исходного счета до 0 долларов США.

Это уменьшает баланс исходного счета до 0 долларов США.

Этот шаг можно автоматизировать с помощью прогонов платежей для аккаунтов, использующих электронный способ оплаты.

Вариант 2. Отменить подписку в день списания

Используйте этот вариант, если у вашей компании долгий период инкассации до списания, например, в большинстве B2B-компаний. Необходимо проводить различие между оказанными, но неоплаченными услугами и неоплаченными услугами. Этот вариант представляет собой двухэтапный процесс.

В этом варианте подписка отменяется с использованием даты списания. Этот подход более сложен в реализации, но дает возможность частичного списания накладной. Кроме того, условия подписки будут отражать истинные условия подписки.

В компаниях с относительно небольшим количеством крупных счетов каждый счет обрабатывается индивидуально, и время сбора часто бывает длительным. Эти компании могут не захотеть полностью списывать счет, поскольку стоимость оказанных, но неоплаченных услуг может быть достаточно значительной, чтобы оправдать дальнейшие усилия по взысканию.

- В приложении Zuora создайте поправку на отмену подписки, действующую в день списания.

- Немедленно отозвать доступ клиента к продукту/услуге, на который оформлена подписка.

- При следующем выставлении счета приложение Zuora создает отрицательный счет, отражающий недоставленную часть услуги.

Этот отрицательный счет-фактура используется для компенсации любой недоставленной выручки в исходном счете-фактуре - Перенесите отрицательный счет-фактуру в кредитовый баланс.

Это увеличивает баланс этого счета до $0. - Примените кредитовое сальдо к неоплаченному счету.

Этот шаг можно автоматизировать с помощью прогонов платежей.

После того, как вы выполните вышеуказанные шаги, в исходном счете все еще будет неоплаченный остаток, равный стоимости услуги, уже оказанной клиенту.

Пример : клиент приобретает 1 год обслуживания в период с 1 января по 31 декабря за 365 000 долларов США. К 16 апреля этот счет все еще не оплачен, и принято решение об отмене обслуживания этого клиента.

К 16 апреля этот счет все еще не оплачен, и принято решение об отмене обслуживания этого клиента.

- Дата вступления в силу отмены должна быть 16 апреля.

- Доступ клиента к системе немедленно аннулируется.

- Созданный отрицательный счет будет на сумму -260 000 долларов США за период с 16 апреля по 31 декабря.

- После перевода этой суммы на кредитовый баланс и применения ее к исходному счету-фактуре в исходном счете-фактуре останется остаток в размере 105 000 долларов США, представляющий услугу, оказанную за период с 1 января по 15 апреля.

Списание остатка по счету-фактуре является вторым шагом в этом процессе. Это можно сделать сразу после шага 1 или позднее, когда все усилия по сбору будут исчерпаны.

Шаг 2: Списание остаткаДля осуществления списания можно использовать функцию «Расчет счета» или «Корректировка позиции счета».

Функция оплаты счетов обычно доступна в Zuora Billing Release 29.

Это уменьшает баланс исходного счета до 0 долларов США.

Это уменьшает баланс исходного счета до 0 долларов США.

Об авторе