Как из общей суммы выделить ндфл: Рассчитать НДФЛ — онлайн калькулятор расчёта НДФЛ — «Мое Дело»

Проблемы налогообложения при добровольном страховании

Ю.Г. Кувшинов,

налоговый консультант

Многие работодатели представляют своим работникам социальные пакеты, в состав которых все чаще и чаще включается и добровольное пенсионное страхование. Реформирование пенсионной системы, как становится очевидным сегодня, пойдет по пути увеличения добровольной составляющей в системе пенсионного обеспечения. В связи с этим все большую актуальность приобретают вопросы, касающиеся налогообложения добровольного пенсионного страхования (негосударственного пенсионного обеспечения).

Основная проблема возникает при налогообложении страховых (пенсионных) взносов, уплачиваемых работодателями за своих работников по договорам добровольного пенсионного страхования (негосударственного пенсионного обеспечения), предусматривающим использование солидарных счетов. Такие договоры предусматривают поступление всех страховых (пенсионных) взносов в негосударственный пенсионный фонд на солидарный счет в общей сумме, которая до наступления пенсионных оснований по именным счетам не распределяется. Работник предприятия получит право на дополнительную пенсию только в том случае, если будет состоять в штате предприятия на момент наступления пенсионных оснований. Именно в этот момент и определяется размер страховых (пенсионных) взносов, которые будут направлены на именной счет застрахованного лица. При этом максимальный размер этой доли ограничивается лишь общей суммой аккумулированных на солидарном счете денежных средств. Как показывает практика, именно пенсионные договоры с использованием солидарного счета, с одной стороны, получили наибольшее распространение, с другой — вызывают наибольшее количество вопросов, связанных с начислением единого социального налога (ЕСН) и налога на доходы физических лиц (НДФЛ) на суммы страховых (пенсионных) взносов, уплачиваемых работодателями.

Работник предприятия получит право на дополнительную пенсию только в том случае, если будет состоять в штате предприятия на момент наступления пенсионных оснований. Именно в этот момент и определяется размер страховых (пенсионных) взносов, которые будут направлены на именной счет застрахованного лица. При этом максимальный размер этой доли ограничивается лишь общей суммой аккумулированных на солидарном счете денежных средств. Как показывает практика, именно пенсионные договоры с использованием солидарного счета, с одной стороны, получили наибольшее распространение, с другой — вызывают наибольшее количество вопросов, связанных с начислением единого социального налога (ЕСН) и налога на доходы физических лиц (НДФЛ) на суммы страховых (пенсионных) взносов, уплачиваемых работодателями.

Существуют две диаметрально противоположные позиции. Сторонники одной из них, к которым нужно отнести и налоговые органы [ сноска 1 ] , считают, что начислять ЕСН необходимо независимо от того, какой вид счета — именной или солидарный — выбрали стороны пенсионного договора. Сторонники другой, соответственно, не поддерживают эту точку зрения.

Сторонники другой, соответственно, не поддерживают эту точку зрения.

Объект обложения каждым из этих налогов имеет некоторые сходства, которые, казалось бы, должны привести к однообразию подходов по их исчислению.

В соответствии с пунктом 1 статьи 237 НК РФ налоговая база по ЕСН определяется как сумма выплат и иных вознаграждений, начисленных налогоплательщиками за налоговый период в пользу физических лиц.

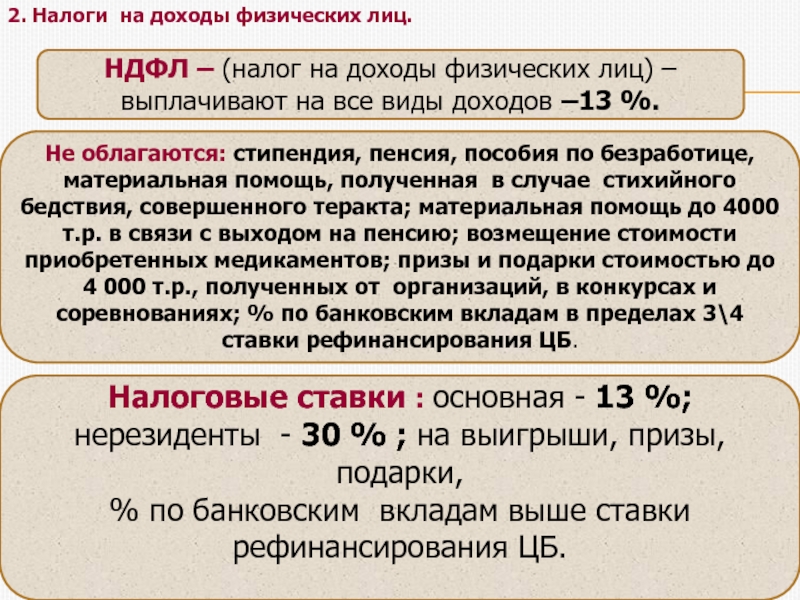

В силу статьи 209 НК РФ объектом налогообложения НДФЛ признается доход, полученный налогоплательщиком. При определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной форме, или право на распоряжение которыми у него возникло (ст. 210 НК РФ). В соответствии со статьей 41 НК РФ доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки. Таким образом, и выплаты (иные вознаграждения) в целях исчисления ЕСН, и доход в целях начисления НДФЛ должны быть выполнены в пользу работника. Это первое из необходимых условий для включения сумм страховых (пенсионных) взносов, уплаченных работодателями по договорам добровольного пенсионного страхования (негосударственного пенсионного обеспечения) в налоговые базы по ЕСН и НДФЛ. Специалисты, считающие, что данные суммы должны быть включены в налоговую базу по ЕСН, приводят следующие доводы.

Это первое из необходимых условий для включения сумм страховых (пенсионных) взносов, уплаченных работодателями по договорам добровольного пенсионного страхования (негосударственного пенсионного обеспечения) в налоговые базы по ЕСН и НДФЛ. Специалисты, считающие, что данные суммы должны быть включены в налоговую базу по ЕСН, приводят следующие доводы.

В соответствии со статьей 3 Закона о пенсионном обеспечении взносом являются денежные средства, уплачиваемые вкладчиком согласно условиям пенсионного договора в пользу участника. Несмотря на то что данное определение относится исключительно к договорам негосударственного пенсионного обеспечения, анализ главы 48 ГК РФ позволяет сделать аналогичный вывод и относительно всех иных видов договоров страхования. Думаем, что термин «выгодоприобретатель», который определяется в пункте 1 статьи 929 ГК РФ как «лицо, в пользу которого (выделено мною. — Ю.К.) заключен договор» и используется в статьях, посвященных договорам личного добровольного страхования, достаточно ясен.

На эти доводы у противников этой позиции существуют контрдоводы, которые, как показывает арбитражная практика, принимается судами. Действительно, закон выгодоприобретателем называет лицо, в пользу которого заключен договор, то есть в пользу которого осуществляются страховые выплаты. Особенности договоров пенсионного страхования (обеспечения), предусматривающих использование солидарных счетов, не позволяют в момент перечисления страховых (пенсионных) взносов сказать, что именно этому конкретному работнику буден назначена дополнительная пенсия и в каком размере.

На это сторонники включения сумм взносов в налоговую базу по ЕСН совершенно справедливо отвечают, что НК РФ не связывает процесс начисления налога с реализацией потенциального права физического лица на пенсионное обеспечение за счет страховых взносов, перечисленных работодателем в негосударственный пенсионный фонд. Но именно возможность реализации данного права только и означает, что страховые (пенсионные) взносы уплачены именно в пользу конкретного работника.

В доводах и тех и других есть определенная логика. Как разрешает эту коллизию арбитражная практика? «При таких обстоятельствах отсутствует начисленная конкретному работнику выплата, подлежащая включению в налоговую базу для исчисления единого социального налога», — такой вывод сделал ФАС Волго-Вятского округа [ сноска 2 ] .

Сторонники обложения ЕСН сумм страховых (пенсионных) взносов по таким договорам утверждают, что, несмотря на сложность расчета страховых (пенсионных) взносов, приходящихся на каждого конкретного работника, сделать это можно, более того, необходимо, так эта обязанность прямо названа в законе.

Во-первых, вне зависимости от вида счета (солидарный или именной), используемого при негосударственном пенсионном страховании, страховые взносы, перечисляемые организацией — вкладчиком в негосударственный пенсионный фонд, должны начисляться отдельно каждому физическому лицу-участнику фонда, в пользу которого эти взносы перечисляются.

Во-вторых, налогоплательщики обязаны вести учет сумм начисленных выплат и иных вознаграждений, сумм налога, относящегося к ним, а также сумм налоговых вычетов для каждого физического лица, в пользу которых происходили выплаты (п. 4 ст. 243 НК РФ). Доводы, касающиеся необходимости ведения раздельного учета выплат и вознаграждений, начисленных работникам, используют обе стороны. Одни при этом ссылаются на норму пункта 4 статьи 243 НК РФ, другие – на пункт 2 статьи 237 НК РФ. В соответствии с последним налогоплательщики определяют налоговую базу отдельно для каждого физического лица. При этом возможность выделения конкретных сумм, приходящихся на каждого работника, рассматривается ими как необходимое условие для исчисления ЕСН.

4 ст. 243 НК РФ). Доводы, касающиеся необходимости ведения раздельного учета выплат и вознаграждений, начисленных работникам, используют обе стороны. Одни при этом ссылаются на норму пункта 4 статьи 243 НК РФ, другие – на пункт 2 статьи 237 НК РФ. В соответствии с последним налогоплательщики определяют налоговую базу отдельно для каждого физического лица. При этом возможность выделения конкретных сумм, приходящихся на каждого работника, рассматривается ими как необходимое условие для исчисления ЕСН.

Попытаемся провести анализ возможности расчета конкретных сумм, приходящихся на каждого конкретного работника. Для расчета ЕСН «невозможно выделить налоговую базу по каждому отдельному работнику, что является обязательным условием, установленным законодателем» — так высказался ФАС Северо-Западного округа [ сноска 3 ] . «Как установлено судом и усматривается из материалов дела, пенсионные взносы, перечисленные заявителем в 2001 году в негосударственный пенсионный фонд “Империя”, учитывались на солидарном пенсионном счете заявителя. Поэтому выделить налоговую базу по каждому отдельному работнику, что является обязательным установленным законодателем условием, практически невозможно», — считает ФАС Поволжского округа [ сноска 4 ] .

Поэтому выделить налоговую базу по каждому отдельному работнику, что является обязательным установленным законодателем условием, практически невозможно», — считает ФАС Поволжского округа [ сноска 4 ] .

«Также верен вывод суда относительно отсутствия у ЗАО НПО “Автоматика” обязанности по ведению учета сумм, находящихся на солидарном счете негосударственного пенсионного фонда “Социальная защита старости” в целях исчисления единого социального налога, в порядке, предусмотренном пунктом 4 статьи 243 НК РФ, поскольку отсутствует начисленная конкретному работнику выплата, предусмотренная статьей 236 НК РФ», — к такому выводу пришел ФАС Уральского округа [ сноска 5 ] .

Автору статьи не удалось найти ни одного примера из арбитражной практики, где суд принял бы сторону налоговых органов и посчитал необходимым включить суммы страховых (пенсионных) взносов, перечисленных работодателем по договору добровольного пенсионного страхования (негосударственного пенсионного обеспечения), предусматривающему их накопление на солидарном счете, в налоговую базу ЕСН.

В отношении НДФЛ налоговые органы придерживались мнения, что суммы страховых (пенсионных) взносов, уплаченных работодателями за работников по договорам пенсионного страхования (негосударственного пенсионного обеспечения), предусматривающим использование солидарных счетов, не должны облагаться НДФЛ до того момента, как по распоряжению страхователя соответствующая сумма не будет направлена на именной счет конкретного работника [ сноска 6 ] . Именно на эту непоследовательность позиции налоговых органов отмечали противники включения страховых (пенсионных) взносов в налоговую базу ЕСН. Однако Департамент налоговой и таможенно-тарифной политики Минфина России в письме от 25.05.2004 № 04-04-06/114 решил исправить эту непоследовательность и в ответе на письмо налогоплательщика применил общий подход, указав, в частности, что «законодательно не предусмотрены какие-либо исключения и особенности в отношении порядка уплаты налога с сумм страховых (пенсионных) взносов по договорам о добровольном пенсионном обеспечении с использованием различных пенсионных схем».

[ сноска 1 ] См.: Письмо УМНС по г. Москве от 22.12.2003 № 28-11/70467.

[ сноска 2 ] См. Постановление ФАС Волго-Вятского округа от 01.04.2004 № А29-6480/2003А.

[ сноска 3 ] Постановление ФАС Северо-Западного округа от 03.06.2003 № А05-14998/02-831/19.

[ сноска 4 ] Постановление ФАС Поволжского округа от 03.11.2003 № А12-4881/03-с25.

[ сноска 5 ] Постановление ФАС Уральского округа от 11.11.2003 № Ф09-3729/03АК.

[ сноска 6 ] См.: Письма УМНС России по г. Москве от 30.07.2002 № 28-11/34681; от 05.12.2003 № 28-11/34681.

Ключевые слова: добровольное пенсионное страхование, работник, работодатель, НДФЛ, ЕСН, доход, employee, employer, income, personal income tax, unified social tax, voluntary pension insurance

Как рассчитать налогооблагаемый доход

Итак, как точно определить свой налогооблагаемый доход? В этом посте подробно рассказывается о том, как рассчитать налогооблагаемый доход с помощью этих шагов.

Имейте в виду, что ваш доход является частью того, что определяет размер вашей задолженности по федеральному подоходному налогу и подоходному налогу штата. Когда вы готовите налоговую декларацию, это помогает понять, как налоговое законодательство рассматривает ваш доход и как определить налогооблагаемый доход.

Как определить налогооблагаемый доход: шаг за шагом

Шаг 1. Определите свой статус подачиСначала определите свой статус подачи . Если вы состоите в браке, лучше всего подать вместе файл . Если вы подаете налоговую декларацию совместно со своим супругом (супругой), вам необходимо сложить все ваши доходы вместе, чтобы определить общую сумму. Вы можете комбинировать свои отчисления, и вы платите налоги вместе.

Даже если вы состоите в браке, вы можете подать заявление отдельно. Когда вы подаете документы отдельно, это означает, что каждый из вас суммирует свой доход, и вы платите налоги отдельно. Вы должны разделить свои вычеты. Вы оба не можете использовать одни и те же расходы для расчета суммы ваших отдельных отчислений. В некоторых штатах действуют правила собственности, которые требуют от супружеских пар, подающих отдельные декларации, объединять определенные доходы и расходы, принадлежащие обоим супругам, а затем поровну делить доходы и расходы в декларации. Эти состояния известны как состояние общей собственности .

Вы должны разделить свои вычеты. Вы оба не можете использовать одни и те же расходы для расчета суммы ваших отдельных отчислений. В некоторых штатах действуют правила собственности, которые требуют от супружеских пар, подающих отдельные декларации, объединять определенные доходы и расходы, принадлежащие обоим супругам, а затем поровну делить доходы и расходы в декларации. Эти состояния известны как состояние общей собственности .

Если вы не состоите в браке, вы регистрируетесь как холост. В некоторых случаях одинокие люди и те, кто считается не состоящим в браке для целей налогообложения, могут подать заявление в качестве главы семьи.

Шаг 2. Рассмотрите виды вашего дохода Налоговое управление требует от вас сообщать обо всех ваших доходах . Это включает в себя дополнительный доход, процентный доход и другой доход помимо того, что вы могли бы заработать в виде заработной платы и чаевых. Весь этот доход сообщается непосредственно на вашем Форма 1040 или Приложение 1.

Ваш общий валовой доход определяется путем суммирования всех видов доходов, которые вы получили в течение календарного/налогового года. На лицевой стороне формы 1040 и в Приложении 1 есть разные строки для разных видов дохода, но к тому времени, когда вы дойдете до конца, вы все подсчитаете.

Если вместо этого вы подаете заявление отдельно, вам нужно будет внимательно отнестись к тому, какой доход относится к вашей декларации и декларации вашего супруга. Вам нужно будет проверить, чье имя находится на каких активах, и сообщить о доходах соответственно. Если вы проживаете в штате с муниципальной собственностью, применяются другие правила, и вам, возможно, придется сообщать о 50% дохода сообщества. Вам также понадобятся хорошие записи о распределении отчислений, поскольку вы оба не сможете использовать одни и те же расходы при расчете отчислений. Чтобы разобраться в этом, воспользуйтесь нашим простым в использовании калькулятором подоходного налога.

Шаг 3: Расчет вычетов и налогооблагаемого дохода Следующий вопрос, который вы должны себе задать: «Как мне рассчитать свой налогооблагаемый доход?» Этот шаг поможет вам найти налогооблагаемый доход после вычетов.

После того, как вы сообщите обо всех своих доходах в форме 1040 и в Приложении 1, у вас будет возможность скорректировать свой доход в Приложении 1.

Используя Приложение 1, вы сможете уменьшить свой доход с помощью вкладов в традиционную IRA , проценты по студенческой ссуде, отчисления на самозанятость и другие расходы. Суммируя их в строке 22 Таблицы 1, вы получаете общую корректировку. Затем ваш скорректированный валовой доход (AGI) рассчитывается путем вычитания корректировок из вашего общего дохода.

Ваш AGI — это следующий шаг в определении вашего налогооблагаемого дохода. Затем вы вычитаете определенные вычеты из вашего AGI. Полученная сумма является налогооблагаемым доходом, на который рассчитываются ваши налоги. Как правило, вы можете выбрать стандартный вычет или постатейные вычеты . Если вы являетесь владельцем бизнеса, вы также можете иметь право на получение квалифицированного вычета из дохода от бизнеса .

После того, как вы подсчитаете свой налог, вы можете иметь право на определенные кредиты, которые снижают ваши налоговые обязательства, такие как налоговый кредит на детей и кредит на образование .

Если вы состоите в браке, можно выполнить расчеты более чем одним способом, чтобы решить, что приведет к наименьшему обязательству по уплате налога на семью. Запустите числа как женатых регистрации совместно, так и для подачи отдельно, а затем посмотрите, что приведет к меньшему количеству денег, уплаченных в общей сумме налогов.

Помощь в расчете налогооблагаемого дохода находится здесь

Если вы не хотите действовать в одиночку, мы всегда готовы помочь. Независимо от того, вы назначите встречу с одним из наших компетентных специалистов по налогам или выберете один из наших продуктов для подачи налоговых деклараций онлайн , мы поможем вам определить ваш налогооблагаемый доход в рамках подготовки декларации. Кроме того, вы можете рассчитывать на то, что H&R Block поможет вам вернуть как можно больше денег.

Кроме того, вы можете рассчитывать на то, что H&R Block поможет вам вернуть как можно больше денег.

2022 Инструкции по форме 540-ES

Общая информация

Частичные платежи – Частичные платежи должны составлять 30% от требуемого ежегодного платежа для 1-го обязательного платежа, 40% от требуемого годового платежа для 2-го обязательного взноса, никаких взносов по 3-му обязательному платежу, и 30% от требуемого ежегодного платежа за 4-й обязательный взнос.

Обязательные электронные платежи — Вы обязаны переводить все свои платежи в электронном виде после того, как вы произведете оценку или дополнительный платеж на сумму, превышающую 20 000 долларов США, или подадите первоначальную налоговую декларацию с общей суммой налоговых обязательств, превышающей 80 000 долларов США. Как только вы достигнете порога, все последующие платежи, независимо от суммы, типа налога или налогового года, должны быть переведены в электронном виде. Первый платеж, который вызовет обязательное требование электронной оплаты, не обязательно должен быть совершен в электронном виде. Лица, которые не отправляют платеж в электронном виде, будут подлежать штрафу в размере 1% за несоблюдение правил. Для получения дополнительной информации перейдите на страницу ftb.ca.gov/e-pay. Электронные платежи можно производить с помощью Web Pay на веб-сайте Налогового управления франшизы (FTB), электронного вывода средств (EFW) с помощью программного обеспечения для подготовки налогов или вашей кредитной карты.

Первый платеж, который вызовет обязательное требование электронной оплаты, не обязательно должен быть совершен в электронном виде. Лица, которые не отправляют платеж в электронном виде, будут подлежать штрафу в размере 1% за несоблюдение правил. Для получения дополнительной информации перейдите на страницу ftb.ca.gov/e-pay. Электронные платежи можно производить с помощью Web Pay на веб-сайте Налогового управления франшизы (FTB), электронного вывода средств (EFW) с помощью программного обеспечения для подготовки налогов или вашей кредитной карты.

A. Цель

Используйте форму 540-ES «Расчетный налог для физических лиц» и Рабочую таблицу расчетного налога штата Калифорния за 2022 г., чтобы определить, должны ли вы заплатить расчетный налог за 2022 г., и подсчитать необходимые суммы. Расчетный налог — это налог, который вы ожидаете заплатить в 2022 году после вычета кредитов, которые вы планируете получить, и налога, который вы ожидаете удержать.

Если вам необходимо произвести платеж в счет налоговых обязательств за 2021 год или произвести отдельный платеж в счет любого остатка, причитающегося с налоговой декларации за 2021 год, используйте форму FTB 3519. , Плата за автоматическое продление для физических лиц.

, Плата за автоматическое продление для физических лиц.

Некоторые налогоплательщики ограничены в использовании налога за предыдущий год в качестве основы для расчета расчетного налога. См. раздел C для получения дополнительной информации. Проверьте предполагаемые платежи, которые мы получили, по телефону ftb.ca.gov и войдите или зарегистрируйтесь на MyFTB.

Увеличение вашего удержания может устранить необходимость производить крупный платеж в налоговой декларации. Чтобы увеличить удержание, заполните форму DE 4 Департамента развития занятости (EDD) «Сертификат об удержании работника» и передайте ее соответствующему персоналу вашего работодателя по расчету заработной платы. Вы можете получить эту форму у своего работодателя или позвонив в EDD по номеру 9.0013 888-745-3886 . Вы можете загрузить форму DE 4 с веб-сайта EDD по адресу edd.ca.gov или перейти по адресу ftb.ca.gov и выполнить поиск по запросу de 4 .

Форма DE 4 специально регулирует удержание налога в штате Калифорния и не совпадает с федеральной формой W-4, Свидетельство об удержании налога работником.

B. Кто должен уплачивать расчетные налоговые платежи

Как правило, вы должны уплачивать расчетные налоговые платежи, если вы ожидаете, что должны заплатить не менее 500 долларов США (250 долларов США, если вы состоите в браке/подаете отчетную декларацию отдельно) в виде налога за 2022 год (после вычета удержания и зачета) и вы ожидайте, что ваши удержания и кредиты будут меньше, чем меньше из:

- 90% налога, указанного в вашей налоговой декларации за 2022 год; или

- 100% налога, указанного в вашей налоговой декларации за 2021 год, включая альтернативный минимальный налог (AMT).

Примечание:

- Если вы являетесь нерезидентом или новым резидентом Калифорнии в 2022 году и у вас не было налоговых обязательств в Калифорнии в 2021 году, см.

раздел C для получения дополнительной информации.

раздел C для получения дополнительной информации. - Если вы являетесь военнослужащим, не проживающим в Калифорнии, не включайте свое военное жалованье в расчет предполагаемых налоговых платежей. Если вы являетесь невоенным супругом военнослужащего, вам может потребоваться включить или не включить вашу заработную плату в расчет расчетных налоговых платежей. Для получения дополнительной информации получите FTB Pub. 1032, Налоговая информация для военнослужащих.

Если вы и ваш супруг (супруга/супруга) уплатили совместные расчетные налоговые платежи, но в настоящее время подаете отдельные налоговые декларации, любой из вас может потребовать всю уплаченную сумму или каждый из вас может потребовать часть совместных расчетных платежей. Если вы хотите, чтобы предполагаемые налоговые платежи были разделены, уведомите FTB до подачи декларации о подоходном налоге, чтобы платежи могли быть зачислены на соответствующий счет. FTB примет в письменной форме любое соглашение о разводе (или решение суда по урегулированию спора) или заявление, показывающее распределение платежей вместе с нотариально заверенными подписями обоих налогоплательщиков.

- Почта:

- Распределение кредита по совместной оценке MS F283

Центр обслуживания налогоплательщиков

Налоговый комитет по франшизе

Почтовый ящик 942840

Сакраменто, Калифорния 94240-0040

C. Ограничение на использование налога за предыдущий год

Лица, которые обязаны уплачивать расчетные налоговые платежи и чей скорректированный в Калифорнии валовой доход за 2021 год превышает 150 000 долларов США (или 75 000 долларов США, если они состоят в браке/подают раздельную декларацию RDP), должны рассчитать расчетный налог на основе меньшего из 90% их налога на 2022 год или 110% их налога на 2021 год, включая AMT. Это правило не распространяется на фермеров или рыбаков.

Налогоплательщики с скорректированным валовым доходом в штате Калифорния в 2022 году, равным или превышающим 1 000 000 долларов США (или 500 000 долларов США, если они состоят в браке/заполняют налоговую декларацию отдельно), должны рассчитать расчетный налог на основе своего налога за 2022 год.

D. Когда производить расчетные налоговые платежи

Оплатите предполагаемые платежи до дат, указанных ниже:

- 1-й платеж: 18 апреля 2022 г.

- 2-й платеж: 15 июня 2022 г.

- 3-й платеж: 15 сентября 2022 г.

- 4-й платеж: 17 января 2023 г.

В связи с федеральным праздником Дня эмансипации, отмечаемым 15 апреля 2022 г., налоговые декларации и платежи, отправленные по почте или представленные 18 апреля 2022 г., будут считаться своевременными.

Подача досрочной налоговой декларации вместо 4-го взноса — Если вы подадите налоговую декларацию за 2022 год до 31 января 2023 года и уплатите всю причитающуюся сумму, вам не нужно будет уплачивать последний расчетный налоговый платеж. Кроме того, вам не придется платить штраф за четвертый взнос.

Годовой вариант – Если вы не получаете налогооблагаемый доход равномерно в течение года, вам может быть выгодно перевести свой доход в годовой отчет. Этот метод позволяет сопоставить предполагаемые налоговые платежи с фактическим периодом, когда вы получили доход. Вы можете использовать годовой график, включенный в форму FTB 5805 за 2021 год «Недоплата расчетного налога физическими и доверенными лицами».

Этот метод позволяет сопоставить предполагаемые налоговые платежи с фактическим периодом, когда вы получили доход. Вы можете использовать годовой график, включенный в форму FTB 5805 за 2021 год «Недоплата расчетного налога физическими и доверенными лицами».

Фермеры и рыбаки — Если вы фермер или рыбак и не менее двух третей вашего валового дохода в 2021 и 2022 годах приходится на сельское хозяйство или рыболовство, вы можете сделать одно из следующих действий:

- Уплатите весь расчетный налог до 17 января 2023 г.

- Подайте налоговую декларацию за 2022 год не позднее 1 марта 2023 года и уплатите причитающийся налог. В этом случае вам не нужно вносить расчетные налоговые платежи за 2022 год. Используйте форму FTB 5805F за 2021 год «Недоплата расчетного налога фермерами и рыбаками», чтобы определить, уплатили ли вы требуемый расчетный налог. Если расчетный налог недоплачен, приложите заполненную форму FTB 5805F к обратной стороне налоговой декларации.

Финансовый год — Если вы подаете налоговую декларацию на основе финансового года, датой оплаты будет 15-й день 4-го, 6-го и 9-го месяцев вашего финансового года и 1-й месяц следующего финансового года. Если срок выпадает на выходной или официальный праздник, используйте следующий рабочий день.

- Налогооблагаемый доход из формы 540, строка 19или Форма 540НР, строка 35

- Меньше: $(1 000 000)

- Итого

- Ставка налога – 1%: × 0,01

- Налог на услуги по охране психического здоровья — Умножьте строку C на строку D. Введите эту сумму здесь и в строке 17 расчетной налоговой таблицы штата Калифорния на 2022 год ниже.

E. Как использовать форму 540-ES Платежная форма

Используйте форму расчета расчетного налога штата Калифорния и свою декларацию о подоходном налоге штата Калифорния за 2021 год в качестве руководства для расчета предполагаемого налога на 2022 год. Убедитесь, что сумма, указанная в строке 21 Рабочего листа расчетного налога штата Калифорния, была уменьшена на сумму переплаченного налога в вашей налоговой декларации за 2021 год, который вы решили применить к расчетному налоговому платежу за 2022 год.

Примечание:

- Если вы подали форму 540 2EZ за 2021 год, не используйте инструкции формы 540 2EZ для подсчета сумм на этом листе. Вместо этого получите брошюру о подоходном налоге с населения штата Калифорния 540 за 2021 год.

- Заполните форму 540-ES, используя черные или синие чернила:

- Заполните приведенную ниже запись расчетных налоговых платежей для своих файлов.

- Уплата налога:

Web Pay — Произведите платеж онлайн или запланируйте будущий платеж (до одного года вперед).

Для получения дополнительной информации перейдите на ftb.ca.gov/pay.

Для получения дополнительной информации перейдите на ftb.ca.gov/pay. Электронное снятие средств (EFW) — Физические лица могут сделать отсрочку платежа или расчетный налоговый платеж с помощью программного обеспечения для расчета налогов. Узнайте у своего поставщика программного обеспечения, поддерживает ли он EFW для продления или расчетных налоговых платежей.

Кредитная карта — Используйте карты Discover, MasterCard, Visa или American Express для оплаты налогов. Позвоните по номеру 800-272-9829 или позвоните по номеру на официальном сайте payments.com , используйте код 1555. ACI Payments, Inc. (ранее Official Payments) взимает плату за эту услугу. Не отправляйте по почте Формы 540-ES, если вы платите кредитной картой.

Чек или денежный перевод – Для каждой даты платежа существует отдельная форма оплаты.

Убедитесь, что вы используете форму с правильной датой выполнения, указанной в верхнем поле формы.

Заявители финансового года: введите месяц окончания финансового года (расположен непосредственно под заголовком формы).

Укажите свое имя, адрес и номер социального страхования (SSN) или индивидуальный идентификационный номер налогоплательщика (ITIN) в отведенном для этого месте в форме 540‑ES. Если у вас есть иностранный адрес, введите информацию в следующем порядке: город, страна, провинция/регион и почтовый индекс. Следуйте принятой в стране практике ввода почтового индекса. Не сокращайте название страны.

Заполните строку суммы платежа формы, введя сумму платежа, который вы отправляете. Используя черные или синие чернила, сделайте свой чек или денежный перевод подлежащим оплате «Комитету по налогам на франшизы». Укажите свой SSN или ITIN и «2022 Form 540-ES» и отправьте письмо по адресу, указанному в Разделе F.

Все чеки и платежные поручения должны оплачиваться в долларах США и выписаны против финансового учреждения США.

F. Куда отправлять предполагаемые налоговые платежи

- Почта:

- Налоговый департамент по франшизе

Почтовый ящик 942867

Сакраменто, Калифорния 94267-0008

G. Неуплата расчетных налоговых платежей

Если вы не уплатите требуемые расчетные платежи, если вы уплатите часть суммы после установленной даты или если вы не уплатите какую-либо часть суммы, на часть суммы может быть наложен штраф. предполагаемый налог, который был недоплачен с даты платежа до даты платежа или даты подачи вашей налоговой декларации, в зависимости от того, что наступит раньше. Получите форму 2021 FTB 5805 для получения дополнительной информации.

2022 Расчетный налоговый лист штата Калифорния

Сохраните этот рабочий лист для своих записей.

- Резиденты: Введите предполагаемый AGI в Калифорнии на 2022 год. Нерезиденты и резиденты, проживающие неполный год: введите предполагаемый общий AGI на 2022 год из всех источников.

Военнослужащие / супруги, получите FTB Pub. 1032, Налоговая информация для военнослужащих.

Военнослужащие / супруги, получите FTB Pub. 1032, Налоговая информация для военнослужащих. - Если вы планируете детализировать отчисления, введите приблизительную общую сумму ваших постатейных отчислений.

- Если вы не планируете детализировать вычеты, введите стандартные вычеты для вашего статуса подачи:

- 4803 долл. США, не состоящих в браке или состоящих в браке/подача RDP отдельно

- 9 606 долларов США, состоящих в браке/заявленных по программе RDP совместно, глава семьи или вдова (вдова)

- Введите сумму из строки 2a или строки 2b, в зависимости от того, что применимо.

- Вычтите строку 2c из строки 1.

- Налог. Рассчитайте свой налог на сумму в строке 3, используя налоговую таблицу за 2021 год для формы 540 или формы 540NR. Также включите все налоги из формы FTB 3800 «Расчет налогов для определенных детей с нетрудовым доходом» и формы FTB 3803 «Выбор родителей для сообщения о процентах и дивидендах ребенка».

- Резиденты: Перейти к строке 6а.

- Введите предполагаемый налогооблагаемый доход в Калифорнии в 2022 году из Приложения CA (540NR), часть IV, строка 5.

- Расчет налоговой ставки CA: налог на общий налогооблагаемый доход из строки 4 ÷ общий налогооблагаемый доход из строки 3

- Умножьте сумму в строке 5a на налоговую ставку CA в строке 5b.

- Резиденты: Введите сумму льготного кредита из инструкций 2021 года для формы 540.

- Нерезиденты или резиденты на неполный год: Введите процент пропорционального кредита CA. Разделите строку 5a на строку 3. Если больше 1, введите 1.0000

- Нерезиденты: CA пропорционально льготные кредиты. Умножьте общую сумму льготного кредита на строку 6b.

- Резиденты: Вычтите строку 6a из строки 4. Нерезиденты или резиденты на неполный год: Вычтите строку 7 из строки 5c.

- Налог на накопительное распределение трастов. См. инструкции к форме FTB 5870A «Налог на накопление и распределение трастов».

- Добавить строку 8 и строку 9.

- Кредиты на совместное опекунство главы семьи, родителя-иждивенца, старшего главы семьи, а также расходы по уходу за детьми и иждивенцами.

Нерезиденты и резиденты на неполный год : Для кредита на расходы по уходу за детьми и иждивенцами используйте сумму из вашей формы 540NR за 2021 год, строка 50. Для других кредитов, перечисленных в строке 11, умножьте общую сумму кредита на 2021 год на коэффициент строка 6б. - Вычтите строку 11 из строки 10.

- Прочие кредиты (например, другие налоговые кредиты штата). См. инструкции 2021 года для формы 540 или формы 540NR .

- Вычтите строку 13 из строки 12.

- Проценты по отложенному налогу по обязательствам в рассрочку в соответствии с разделами 453 или 453A IRC.

- Альтернативный минимальный налог.

См. Приложение P (540 или 540NR).

См. Приложение P (540 или 540NR). - Налоговая ведомость на услуги по охране психического здоровья, строка E выше в разделе D.

- 2022 Расчетный налог. Складываем строку с 14 по строку 17. Вводим результат, но не меньше нуля.

- Умножьте строку 18 на 90% (0,90). Фермеры и рыбаки умножают строку 18 на 66 2/3% (0,6667).

- Введите сумму строк 48, строк 61 и строк 62 из формы 540 2021 года или сумму строк 63, строк 71 и строк 72 из формы 540NR.

- Введите сумму из строки 17 формы 540 за 2021 год; или Форма 540НР, строка 32.

- Сумма в строке 19c превышает 150 000 долларов США (75 000 долларов США, если вы состоите в браке/заполняете RDP отдельно)?

- Да. Перейти к строке 19e.

- № Введите меньшее значение из строки 19a или строки 19b. Пропустить строки 19e и 19f и перейти к строке 20.

- Умножьте 110% (1,10) на строку 19b.

- Введите меньшее значение из строки 19a или строки 19e и перейдите к строке 20 (если ваш AGI в Калифорнии равен или превышает 1 000 000 долларов США/500 000 долларов США для регистрации брака отдельно, используйте строку 19a).

- Калифорнийский подоходный налог, удержанный и предполагаемый к удержанию в течение 2022 г. (включая удержания с пенсий, аннуитетов и т. д.)

- Баланс. Вычтите строку 20 из строки 19d (или строки 19f, если в строке 19d нет суммы). Если менее 500 долларов США (или менее 250 долларов США, если вы состоите в браке/заявка RDP подается отдельно), вам не нужно вносить платеж в настоящее время.

- Сумма платежа. Умножьте сумму в строке 21 на 30%. Введите результаты в 1-й и 4-й части формы 540-ES.

Умножьте сумму в строке 21 на 40%. Введите результат во второй части формы 540-ES. Нет обязательного 3-го платежа. Если вы будете получать доход неравномерно в течение года, см. Вариант годового расчета в инструкциях в Разделе D.

Умножьте сумму в строке 21 на 40%. Введите результат во второй части формы 540-ES. Нет обязательного 3-го платежа. Если вы будете получать доход неравномерно в течение года, см. Вариант годового расчета в инструкциях в Разделе D.

Учет расчетных налоговых платежей

| Номер платежной формы | (а) Дата | (б) Web Pay/Кредитная карта и номер подтверждения | (с) Выплаченная сумма | (г) 2021 применена переплата | (е) Общая сумма, выплаченная и зачисленная, добавление (c) и (d) |

|---|---|---|---|---|---|

| 1 | $ | $ | $ | ||

| 2 | |||||

| 3 | |||||

| 4 | |||||

| Всего | $ | $ | $ | ||

Уведомление о конфиденциальности при сборе налогов

Наше уведомление о конфиденциальности можно найти в ежегодных налоговых буклетах или в Интернете.

Об авторе