Как называется чек при оплате картой: Полная информация для работы бухгалтера

назначение, срок хранения и требования банка

Чтобы коммерческая организация могла производить расчеты с покупателями по банковским пластиковым картам, она должна подключить торговый эквайринг. Данную услугу предоставляет банк, отвечающий за обработку данных, передающихся с карточек в платежную систему. Непосредственно в магазинах и прочих заведениях эти данные считываются POS-терминалом, интегрированным с кассовым аппаратом, который, в свою очередь, выдает чек эквайринга, свидетельствующий об оплате в безналичной форме посредством банковской карты. На вопросы, пробивать ли такие чеки и нужно ли хранить их продавцу, есть достаточно определенные ответы.

Предпосылки для сохранения чеков эквайринга

В процессе приобретения чего-либо по пластиковой карточке кассир выдает покупателю два чека — обычный кассовый и так называемый слип. Первый нужен по положению, обозначенному в статье 54-ФЗ, тогда как второй относится исключительно к безналичным операциям по «пластику». Этот чек эквайринга кассиру предписано хранить, и тому есть несколько причин. Основные ситуации, когда требуется слип, следующие:

Основные ситуации, когда требуется слип, следующие:

- отмена сделанной покупки в день осуществления платежа;

- решение спорных вопросов с покупателем;

- проверка неавторизованных платежных операций;

- сверка итогов.

Как правило, сохраненный чек эквайринга требуется в нестандартных ситуациях. Например, банк или платежная система, к которой относится карточка, могут сделать запрос по слипу для проверки деталей платежа на предмет мошенничества. Пригодится он и в случае, если покупатель захочет оспорить операцию, как бывает при утрате или краже карты с последующими расчетами по ней третьими лицами.

Сроки и способы хранения слипов

Обычно период хранения слипов указывается в договоре, который заключает торговое предприятие с банком-эквайером. Как правило, он составляет три года. Если в договоре таких условий не прописано, следует ориентироваться на действующее законодательство, которое указывает на пятилетний срок хранения первичных кассовых документов.

Относительно того, как и где хранить чеки эквайринга, нормативов нет — этот вопрос каждое коммерческое предприятие решает на свое усмотрение. Нужно только учитывать, что термоленту слипов необходимо беречь от высоких температур и трения во избежание повреждения напечатанного текста. Рекомендуется складывать чеки эквайринга за день в один файл по хронологии, а затем объединять по месяцам.

Требования банка

Кредитно-финансовая организация, выступающая в роли эквайера, имеет право востребовать слипы за определенный период или за конкретную дату. Правильно организованное хранение чеков поможет выполнить требование максимально оперативно. По договору на предоставление документов по эквайрингу отводится обычно три дня с момента получения запроса. Сверка итогов по POS-терминалу выполняется ежедневно, информация передается в банк. Однако по мере необходимости он может в любой момент запросить слипы для уточнения деталей.

Специфика работы онлайн-касс

Процесс приобретения товаров и услуг через интернет с точки зрения эквайринга аналогичен покупкам в обычных магазинах. Здесь также снимается необходимая сумма с карточки или с электронного кошелька клиента и переводится на счет продавца, а данные об операции автоматически поступают на сайт ФНС. Специфика оплаты через кассу онлайн заключается в том, что физического чека эквайринга покупатель на руки не получает. Его функцию выполняет электронный документ, подтверждающий оплату, который присылается интернет-продавцом на мобильный телефон или E-mail клиента.

Здесь также снимается необходимая сумма с карточки или с электронного кошелька клиента и переводится на счет продавца, а данные об операции автоматически поступают на сайт ФНС. Специфика оплаты через кассу онлайн заключается в том, что физического чека эквайринга покупатель на руки не получает. Его функцию выполняет электронный документ, подтверждающий оплату, который присылается интернет-продавцом на мобильный телефон или E-mail клиента.

Квитанция для галочки. Является ли чек из онлайн-банка платежным документом | Личные деньги | Деньги

Елена Трегубова

Примерное время чтения: 6 минут

19435

Shutterstock.com

Каждый третий россиянин пользуется мобильным банком, выяснили специалисты аналитического центра Национального агентства финансовых исследований (НАФИ). С помощью банковского приложения соотечественники переводят друг другу деньги, а еще оплачивают покупки и коммунальные услуги. А считается ли чек из мобильного приложения об оплате покупок и коммуналки подтверждающим операцию платежным документом? Вместе с экспертами разбирался АиФ.ru.

А считается ли чек из мобильного приложения об оплате покупок и коммуналки подтверждающим операцию платежным документом? Вместе с экспертами разбирался АиФ.ru.

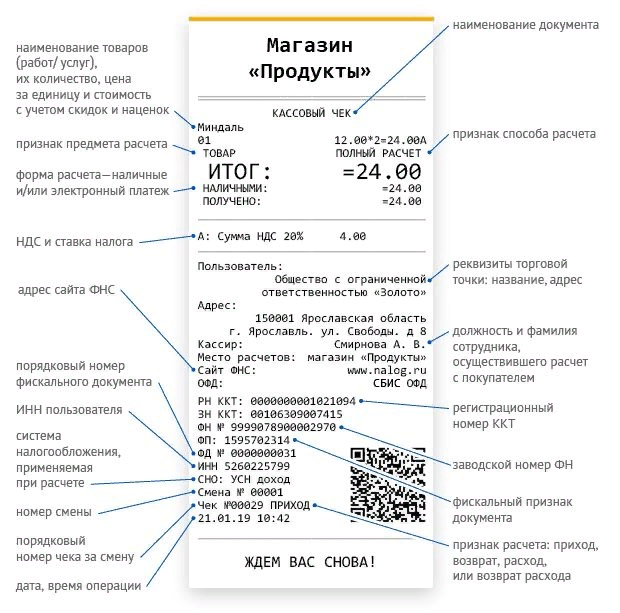

Квитанция посредника

Чеки из мобильного банка удобнее традиционных бумажных платежек. Они всегда под рукой и никогда не выцветают, а еще такую квитанцию можно при необходимости распечатать. На сайте популярной у соотечественников финансовой организации говорится, что чек в электронном виде является полноценным документом об оплате. Но по закону это не совсем так, говорит доцент кафедры «Регулирование деятельности финансовых институтов» факультета финансов и банковского дела РАНХиГС Юрий Твердохлеб. Когда вы совершаете покупки, чек выдается не банком, а продавцом. Печатается он на специальном аппарате, имеющем фискальную (налоговую) память — это нужно для налоговой службы. Основное предназначение кассовых чеков изначально как раз и заключалось в учете наличных. Электронные платежи появились позднее и начали вытеснять платежи купюрами и монетами. Однако за чеком полностью сохранилась функция оформления договора, и часто продавцы их требуют, например, при обращении за гарантией.

Однако за чеком полностью сохранилась функция оформления договора, и часто продавцы их требуют, например, при обращении за гарантией.

«Документ же, присылаемый банком, кассовым чеком не является. Банк является посредником, который только перечисляет деньги. Документ, который вы получаете после операции в мобильном банке, называется „чек по операции“ — он не содержит реквизитов кассового чека, в нем указывается лишь время, сумма и получатель платежа», — объясняет член адвокатской палаты Санкт-Петербурга Станислав Дроботов.

И даже распечатанный чек из мобильного банка не подтверждает факта совершения операции, добавляет адвокат Андрей Козбанов. Ведь современная печатная техника без проблем позволяет изготовить подделку любой квитанции.

Как же подтвердить платеж?

Что же делать в ситуации, если гражданин с помощью мобильного банка оплатил, например, услуги ЖКХ, а деньги до управляющей компании не дошли? Как рассказала АиФ.ru директор по развитию бизнеса фискальных решений АТОЛ Юлия Русинова, решение учитывать или нет квитанцию из банковского приложения в качестве доказательства платежа, каждая организация принимает на свое усмотрение. Проще говоря, управляющая компания имеет полное право не принимать такой документ.

Проще говоря, управляющая компания имеет полное право не принимать такой документ.

Но это не означает, что придется платить за коммунальные услуги снова. Юрий Твердохлеб рекомендует обратиться в банк, через приложение которого осуществлялся платеж. «Чек из мобильного приложения можно предъявить банку в качестве подтверждения самого факта платежа. Если по какой-либо причине такой чек отсутствует, то по письменному запросу банк обязан проверить совершение операции по переводу денежных средств и дать исчерпывающий ответ о причинах задержки платежа и месте нахождения средств в данный момент», — указывает он.

По словам Русиновой, по запросу клиента банк также может провести внутреннюю проверку — не произошел ли сбой при совершении операции по его вине. «В случае если деньги не поступили на счет организации из-за сбоя в работе финансовой организации, но были списаны со счета клиента, соответствующая сумма ему будет возвращена», — добавляет она.

Как правило, внутренние проверки банка позволяют достаточно быстро узнать судьбу «потерянных» денег, поясняет Твердохлеб.

Если выяснится, что финансовое учреждение провело операцию без проблем, скорее всего, проблемы с получением средств именно у получателя — в нашем случае у управляющей компании. Чтобы наверняка доказать ей факт оплаты, необходимо попросить у банка платежное поручение с числом, когда ваши деньги были списаны. На документе обязательно должна быть печать финансовой организации и подпись операциониста. Только в таком случае вы можете быть гарантированно уверены, что оплату, произведенную через онлайн-систему, у вас примут, подчеркивает Козбанов.

По словам заместителя руководителя департамента правового регулирования экономической деятельности Финансового университета при Правительстве РФ, доцента Оксаны Васильевой, управляющая компания (или любая другая организация, не получившая ваши деньги и не признающая чек из мобильного банка) не может отказаться принимать выписку с расчетного счета с печатью банка. Но если это произошло, потребитель вправе обратиться с жалобой:

— в органы государственного жилищного надзора;

— в Роспотребнадзор;

— в прокуратуру РФ;

— в суд.

При этом, как рассказал АиФ.ru директор юридической службы «Единый центр защиты» Константин Бобров, суды иногда признают чек из онлайн-банка платежным документом. «Так, по одному из гражданских дел суд принял в качестве доказательства чек, распечатанный через интернет-банк. В данном деле гражданин обратился в суд с иском к Министерству финансов в лице УФК по Костромской области о компенсации морального вреда, причиненного ненадлежащими условиями содержания в учреждениях УФСИН по Костромской области. В качестве документа, подтверждающего оплату государственной пошлины, он приложил чек, распечатанный через мобильное приложение. Но суд его не принял и оставил иск без движения. В итоге данный гражданин успешно обжаловал определение об оставлении иска без движения. Он сослался на Положение о правилах осуществления перевода денежных средств (утвержденное Банком России), согласно которому электронный перевод денег подтверждается извещением в электронной форме об их списании с банковского счета», — делится эксперт.

Смотрите также:

- Счет в пользу мошенников. Что за новая афера с картами появилась в России? →

- Какая карта считается скомпрометированной? →

- Почему могут заблокировать карту? →

онлайн-банкингонлайн-платежи

Следующий материал

Также вам может быть интересно

- Ошибся номером карты при переводе денег. Что делать?

- Опасные переводы. Как избежать блокировки банковской карты?

- Счёт открыт.

Новости СМИ2

Что это такое, как работают банковские чеки и как их выписывать

Что такое чек?

Чек — это письменный, датированный и подписанный документ, который предписывает банку выплатить определенную сумму денег на предъявителя. Физическое или юридическое лицо, выписывающее чек, называется плательщиком или чекодателем, а лицо, которому выписывается чек, является получателем платежа. Плательщиком, с другой стороны, является банк, на который выписан чек.

Чеки могут быть обналичены или депонированы. Когда получатель платежа предъявляет чек банку или другому финансовому учреждению для согласования, средства снимаются с банковского счета плательщика. Это еще один способ поручить банку перевести средства со счета плательщика на получателя или на счет получателя. Чеки обычно выписываются против расчетного счета, но они также могут использоваться для согласования средств со сберегательного или другого типа счета.

В некоторых частях мира, таких как Канада и Англия, используется написание «cheque».

Ключевые выводы

- Чек — это письменный, датированный и подписанный документ, который предписывает банку выплатить определенную сумму денег на предъявителя.

- Это еще один способ поручить банку перевести средства со счета плательщика на счет получателя или этого лица.

- Функции чека включают дату, строку получателя, сумму чека, индоссамент плательщика и строку памятки.

- Типы чеков включают сертифицированные чеки, кассовые чеки и платежные чеки, также называемые платежными чеками.

Как работают чеки

Чек — переводной вексель или документ, гарантирующий определенную сумму денег. Он печатается для того, чтобы выдающий банк предоставил владельцу счета — плательщику — для использования. Плательщик выписывает чек и предъявляет его получателю, который затем берет его в свой банк или другое финансовое учреждение, чтобы договориться о наличных деньгах или положить их на счет.

Использование чеков позволяет двум или более сторонам совершать денежные операции без необходимости фактического обмена физической валюты. Вместо этого сумма, на которую выписан чек, является заменой физической валюты на ту же сумму.

Чеки можно использовать для оплаты счетов, в качестве подарков или для перевода сумм между двумя людьми или организациями. Обычно они считаются более безопасным способом перевода денег, чем наличные, особенно когда речь идет о крупных суммах. Если чек утерян или украден, третье лицо не может обналичить его, поскольку получатель платежа является единственным, кто может вести переговоры по чеку. Современные заменители чеков включают дебетовые и кредитные карты, банковские переводы и интернет-банкинг.

Использование чеков избавляет одну сторону от необходимости передавать крупную сумму наличных денег другой стороне.

История чеков

Чеки в той или иной форме существовали с древних времен. Многие люди считают, что древние римляне использовали тип чека. Хотя каждая культура, принявшая форму чека, имела свою собственную систему, все они разделяли основную идею замены физической валюты чеком.

Хотя каждая культура, принявшая форму чека, имела свою собственную систему, все они разделяли основную идею замены физической валюты чеком.

В 1717 году Банк Англии был первой организацией, выпустившей предварительно напечатанные чеки. Самый старый американский чек датируется 179 годом.0 с.

Современные чеки, какими мы их знаем сегодня, стали популярны в 20 веке. Использование чеков резко возросло в 1950-х годах, когда процесс проверки стал автоматизированным, и машины смогли сортировать и очищать чеки. Чековые карты, впервые созданные в 1960-х годах, были предшественниками сегодняшних дебетовых карт. Кредитные и дебетовые карты — и другие формы электронных платежей — с тех пор затмили чеки как доминирующее средство оплаты большинства товаров и услуг. Чеки в настоящее время несколько редкость, но все еще используются среди населения в целом.

Проверить характеристики

Хотя не все чеки выглядят одинаково, они обычно имеют одни и те же ключевые части. Имя и контактная информация лица, выписывающего чек, находятся вверху слева. На чеке также указано название банка, в котором открыт счет чекодателя.

Имя и контактная информация лица, выписывающего чек, находятся вверху слева. На чеке также указано название банка, в котором открыт счет чекодателя.

Плательщику необходимо заполнить ряд строк:

- Дата указана в строке в правом верхнем углу чека.

- Имя получателя указывается в первой строке в центре чека. На это указывает фраза «Оплатить заказ».

- Сумма чека в долларах указывается в поле рядом с именем получателя.

- Сумма, написанная прописью, указывается в строке под именем получателя.

- Плательщик подписывает чек в строке в правом нижнем углу чека. Чтобы считаться действительным, чек должен быть подписан.

В нижнем левом углу чека под информацией о банке чертежей также есть строка для заметок. Плательщик может использовать его для заполнения любой соответствующей информации, такой как ссылочный номер, номер счета или любая другая причина для написания чека.

Ряд закодированных цифр находится вдоль нижнего края чека, непосредственно под строкой памятки и строкой подписи плательщика. Эти числа представляют собой маршрутный номер банка, номер счета плательщика и номер чека. В некоторых странах, например в Канаде, маршрутный номер заменяется номером учреждения, который представляет собой идентификационный код банка, и транзитным номером или номером филиала, в котором открыт счет.

Эти числа представляют собой маршрутный номер банка, номер счета плательщика и номер чека. В некоторых странах, например в Канаде, маршрутный номер заменяется номером учреждения, который представляет собой идентификационный код банка, и транзитным номером или номером филиала, в котором открыт счет.

На оборотной стороне чека имеется строка индоссамента для подписи получателя платежа при согласовании чека. Банк-получатель проштамповывает оборотную сторону депозитной маркой в момент его согласования, после чего она отправляется на клиринг. Как только банк выдачи получает чек, он снова проштамповывается и подшивается. В некоторых случаях чек отправляется обратно плательщику, если он этого требует.

Типы чеков

Чеки могут использоваться для различных целей.

Сертифицированный чек

Одним из примеров является заверенный чек, который подтверждает, что на счету чекодателя достаточно средств для оплаты суммы чека. Другими словами, чек гарантированно не будет возвращен. Для удостоверения чека его необходимо предъявить в банке, на который он выписан, после чего банк удостоверится в его подлинности у плательщика.

Другими словами, чек гарантированно не будет возвращен. Для удостоверения чека его необходимо предъявить в банке, на который он выписан, после чего банк удостоверится в его подлинности у плательщика.

Кассовый чек

Кассовый чек гарантируется банковским учреждением и подписывается кассиром банка, что означает, что банк несет ответственность за денежные средства. Этот тип чека часто требуется при крупных сделках, таких как покупка автомобиля или дома.

Чек платежной ведомости

Другим примером является платежная ведомость или чек, который работодатель выдает, чтобы компенсировать работнику его работу. В последние годы физические платежные чеки уступили место системам прямого депозита и другим формам электронных переводов.

Возвращенные чеки

Когда кто-то выписывает чек на сумму, превышающую сумму, хранящуюся на его текущем счете, чек не может быть предметом переговоров. Это называется «отказным чеком». Чек возвращается, потому что он не может быть обработан, так как на счету недостаточно или недостаточно средств (NSF) (эти два термина взаимозаменяемы).

Как выписать чек: Заполните чек

Мы хотим, чтобы у вас был отличный опыт, пока вы здесь. Пожалуйста, включите JavaScript.

Заполняете чек впервые или впервые за долгое время? У вас могут возникнуть вопросы, например, где подписать чек и как выписать чек центами. Ознакомьтесь с нашим кратким руководством.

Шаг 1: Дата чека

Запишите дату в строке в правом верхнем углу. Этот шаг важен, чтобы банк и/или лицо, которому вы отдаете чек, знали, когда вы его выписали.

Шаг 2: Для кого предназначен этот чек?

В следующей строке чека «Оплатить по заказу» вы пишете имя человека или компании, которой хотите произвести оплату. Вы также можете просто написать слово «наличные», если вы не знаете точного имени человека или организации. Имейте в виду, однако, что это может быть рискованно, если чек когда-либо будет потерян или украден. Любой может обналичить или внести чек, выписанный на «наличные».0005

Имейте в виду, однако, что это может быть рискованно, если чек когда-либо будет потерян или украден. Любой может обналичить или внести чек, выписанный на «наличные».0005

Шаг 3: Напишите сумму платежа цифрами

На чеке есть два места, где вы пишете сумму, которую платите. Во-первых, вам нужно будет написать сумму в долларах численно (например, 130,45 долларов США) в маленьком поле справа. Обязательно напишите это четко, чтобы банкомат и/или банк могли точно вычесть эту сумму с вашего счета.

Шаг 4: Напишите сумму платежа прописью

В строке ниже «Оплатить по заказу» напишите сумму в долларах словами, чтобы она соответствовала числовой сумме в долларах, которую вы написали в поле. Например, если вы платите 130,45 доллара, вы напишите «сто тридцать и 45/100». Чтобы выписать чек центами, убедитесь, что сумма в центах больше 100. Если сумма в долларах представляет собой круглое число, все равно включите «и 00/100» для большей ясности. Написание суммы в долларах словами важно для банка при обработке чека, поскольку это подтверждает правильную сумму платежа.

Шаг 5: Напишите записку

Заполнение строки с надписью «Заметка» необязательно, но полезно для понимания того, почему вы выписали чек. Если вы оплачиваете ежемесячный счет за электричество или арендную плату, вы можете написать «Счет за электричество» или «Ежемесячная арендная плата» в области заметок. Часто, когда вы оплачиваете счет, компания попросит вас написать номер вашего счета на чеке в области заметок.

Шаг 6: Подпишите чек

Подпишите свое имя в строке в правом нижнем углу, используя подпись, которую вы использовали при открытии расчетного счета. Это показывает банку, что вы согласны с тем, что вы платите указанную сумму и правильному получателю.

Открыть текущий счет в Хантингтоне

Если вам нужен обычный текущий счет без ежемесячной платы за обслуживание или расчетный счет с процентным доходом, у нас есть подходящие варианты.

Узнать больше

Как сбалансировать чековую книжку.

Каждый раз, когда вы тратите деньги или вносите депозит, вы должны отслеживать это в регистре чеков вашей чековой книжки, который можно найти вместе с чеками, полученными от Хантингтона. Ваш чековый регистр предназначен для отслеживания ваших депозитов и расходов. Все транзакции должны регистрироваться, включая чеки, снятие наличных в банкоматах, платежи по дебетовым картам и депозиты.

Записывайте свои транзакции.

- Если вы производите оплату чеком, вы запишете номер чека, указанный в правом верхнем углу чека. Это также поможет вам отслеживать ваши чеки, поможет вам убедиться, что ни один из ваших чеков не пропал, и напомнит вам, когда вам нужно изменить порядок чеков.

- Обязательно запишите дату ваших записей. В столбце «Транзакция» или «Описание» опишите, где и за что была произведена оплата. Затем запишите точную сумму в столбце снятия или депозита в зависимости от того, потратили вы деньги или получили их.

- Вычтите сумму любых чеков, снятий наличных, платежей и банковских сборов или добавьте депозиты к общей сумме на вашем счете из предыдущей транзакции.

Ежемесячно сверяйте свою банковскую выписку.

Когда вы получаете ежемесячную банковскую выписку, приходите ли вы по почте или просматриваете ее в Интернете, найдите время, чтобы сбалансировать свой текущий счет. Сначала загрузите нашу Рабочую таблицу балансировки. Затем следуйте инструкциям, чтобы ввести информацию из реестра чековой книжки и выписки по банковскому счету, а также любые незарегистрированные депозиты и непогашенные чеки/снятие средств. После того, как вы закончите с рабочим листом, если ваша скорректированная чековая книжка и баланс счета совпадают, ваш текущий счет сбалансирован!

Если есть расхождения, найдите время, чтобы проверить свои расчеты, посмотреть, есть ли неоплаченные чеки, которые могут еще не отображаться в вашей выписке, и перепроверьте, чтобы убедиться, что вы не пропустили комиссию или транзакцию. Если вы считаете, что в вашей банковской выписке есть ошибка, как можно скорее свяжитесь с Хантингтоном.

Балансировка чековой книжки может показаться устаревшей из-за технологий онлайн-банкинга, мобильного банкинга и бюджетирования. Хотя ваша история онлайн-банкинга позволяет вам регулярно проверять баланс своего счета и отслеживать свои расходы, пополнение чековой книжки каждый месяц (или даже каждую неделю) имеет свои преимущества.

Хотя ваша история онлайн-банкинга позволяет вам регулярно проверять баланс своего счета и отслеживать свои расходы, пополнение чековой книжки каждый месяц (или даже каждую неделю) имеет свои преимущества.

Например, если вы выписали кому-то чек, а он еще не обналичил его, эта сумма не будет указана в вашей онлайн-истории, но будет в вашем реестре чеков. Точное знание произведенных вами платежей может помочь вам избежать овердрафта или комиссии за возврат. Кроме того, ведение второй записи о ваших транзакциях может помочь вам выявить потенциальные случаи мошенничества.

Чеки закончились?

Нет проблем! Легко заказать чеки онлайн от Хантингтона.

Связанный контент

Проверка основ

Время чтения: 4 мин.

Как открыть расчетный счет онлайн

Открыть расчетный счет проще, чем когда-либо, особенно если вы решите подать заявку онлайн – это займет всего несколько кликов! Если вы предпочитаете открыть счет лично, зайдите в любое отделение Хантингтона, чтобы встретиться с банкиром.

Об авторе