Как открыть банк: Свой банк. Реально ли открыть такой бизнес?

Что нужно, чтоб открыть банк?

Банковский бизнес является одним из самых сложных, но и одним из самых прибыльных. Организация такого дела требует специальной подготовки и знаний. Простому человеку с улицы открыть свой банк практически нереально, поскольку открытие банка требует огромных инвестиций. Несмотря на все сложности, идея иметь свой личный банк не оставляет владельцев крупных холдингов. Это становится необходимым, поскольку свой банк помогает в обслуживании.

Открыть банк в России сложно. Это связано с усилившимся гнетом ЦБ. Если на начало 2010гг насчитывалось банков разного масштаба порядка тысячи, но сейчас цифра уменьшилась вдвое. ЦБ активно «подчищает» этот сектор от недобросовестных игроков. Мелким банкам становится все сложнее конкурировать с большими, которые просто задавливают их. Многие инвесторы считают, что проще купить уже готовый банк с полученными лицензиями, штатом, налаженным бизнесом, чем открывать это все с нуля.

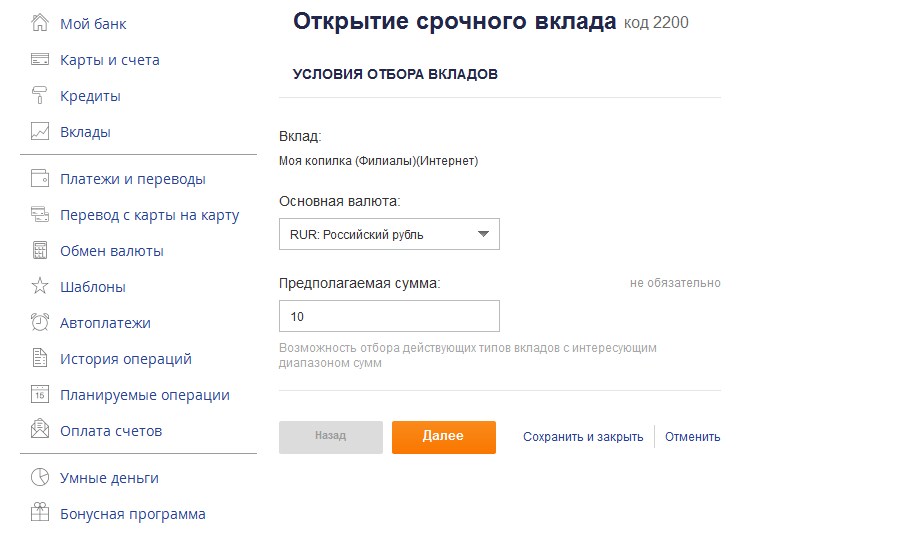

Открытие нового банка.

Прежде чем открыть свой банк, нужно серьезно подготовиться. Надо иметь готовый бизнес-план, капитал, придумать название, выбрать сферу деятельности банка. Разновидностей банков достаточно много. Это могут банки, специализирующиеся на розничных клиентах, на малом бизнесе, на финансовых операциях и пр.

Надо иметь готовый бизнес-план, капитал, придумать название, выбрать сферу деятельности банка. Разновидностей банков достаточно много. Это могут банки, специализирующиеся на розничных клиентах, на малом бизнесе, на финансовых операциях и пр.

Для каждого вида деятельности требуется своя лицензия, без которой ЦБ не разрешит даже принять платеж.

Не все предприниматели стремятся иметь свой банк. Это связано с тем, что мало кто располагает капиталом в 300-500 млн.р. для начального запуска. А ведь чтобы получить генлицензию, капитал должен быть и вовсе не меньше 900 млн.р. Также немного людей, кто реально разбирается в банковском бизнесе до мелочей. Не имея опыта, руководить банком невозможно. Пугает начинающих банкиров и огромная конкуренция. Действительно, в России огромное количество банков всех масштабов и видов деятельности.

Прежде чем загореться идеей открыть собственный банк, стоит помнить, что это не только офис, где работают кассиры и менеджеры. Это своеобразный «айсберг», где клиенты видят только верхушку. В той части, которая скрыта, дела кипят еще больше. Здесь хранятся огромные денежные массы, проводятся финансовые операции, идет игра на валютных курсах, торги и проч.

В той части, которая скрыта, дела кипят еще больше. Здесь хранятся огромные денежные массы, проводятся финансовые операции, идет игра на валютных курсах, торги и проч.

Открыть банк можно с нуля. Это будет дорогостоящий и длительный процесс, который не всегда себя окупит. Но новый банк – это чистый лист, где можно заработать отличную деловую репутацию.

Если купить готовый банк, то можно сразу же иметь готовую инфраструктуру, опытный штат, налаженный бизнес. Правда, тут в комплекте может идти и испорченная репутация, негатив клиентов, долги и прочие неприятности.

Как зарегистрировать банк?

Процесс самой регистрации не такой сложный, как все дальнейшие действия. Для этого нужно:

- Зарегистрироваться в ИФНС, как юрлицо. Для этого нужно определиться с формой организации. Это может быть ООО, ПАО, АО, ЗАО. Налоговая не предъявляет своих требований к этому. Она только заносит организацию в реестр и выдает свидетельство о госрегистрации нового банковского учреждения.

- Составить договор об учреждении банка, в который вносится название. Далее он направляется в департамент получения лицензий для получения разрешения о допустимости применения такого названия. В течение 5 дн. приходит письменный ответ о разрешении или отказе.

- Выбор состава учредителей с хорошей репутацией, стабильным финансовым положением, отсутствием проблем с законом. В течение 3х лет учредители не могут покидать свой пост.

- Подготовить пакет документации. Здесь надо быть готовым к бумажной волоките. Все документы должны быть правильно юридически составлены.

Какие документы нужны для открытия банка?

- Устав банка. Здесь содержится вся основная информация о новом банке: его название, форма организации, местонахождение, перечень осуществляемых сделок, данные об уставном капитале, порядок деятельности и иная информация, не противоречащая закону.

- Разработанный бизнес-план. Он должен содержать план по развитию бизнеса, расчеты по окупаемости, потенциальной прибыльности и пр.

- Документы по аренде или собственности помещения, где будет располагаться будущий банк. Помещение должно соответствовать требования по надежности.

- Документы по оплате госпошлины за выдачу и регистрацию лицензии.

- Учредительные документы, документы от учредителей, подтверждающих их финансовое положение, источники происхождения денег.

- Протокол заседания директоров, решения о согласовании устава, бизнес-плана, названия и пр.

- Разрешение от ФАС о регистрации нового банка.

- Различная документация, включая сертификаты на оборудование, ПО, плана помещения, договора на охрану и пр.

- Документы для выпуска акций, если банк создается в акционерной форме.

- Анкеты, копии паспортов, документы об образовании, опыте работы учредителей, директоров, главбухгатеров, руководителей отделов. Опыт в банковском деле должен быть не менее двух лет, судимость должна отсутствовать.

Все документы рассматриваются ЦБ в течение 6 месяцев, после чего учредители получают ответ: положительный или отказ.

Какие лицензии нужны?

Все банковские операции проводятся только при наличии у банка соответствующих лицензий. В каждой лицензии указаны операции, которые может проводить банк, включая валюту операции. Для валюты, отличной от рубля, нужно получать отдельную лицензию.

Решение о предоставлении лицензий оглашается только после того, как новый банк предоставит все нужные документы в срок и без замечаний. Если ответ ЦБ будет положительным, то у новоиспеченных владельцев банка есть месяц, чтобы оплатить заявленный уставный капитал. В противном случае процедуру согласования придется проходить еще раз, а это снова, как минимум полгода.

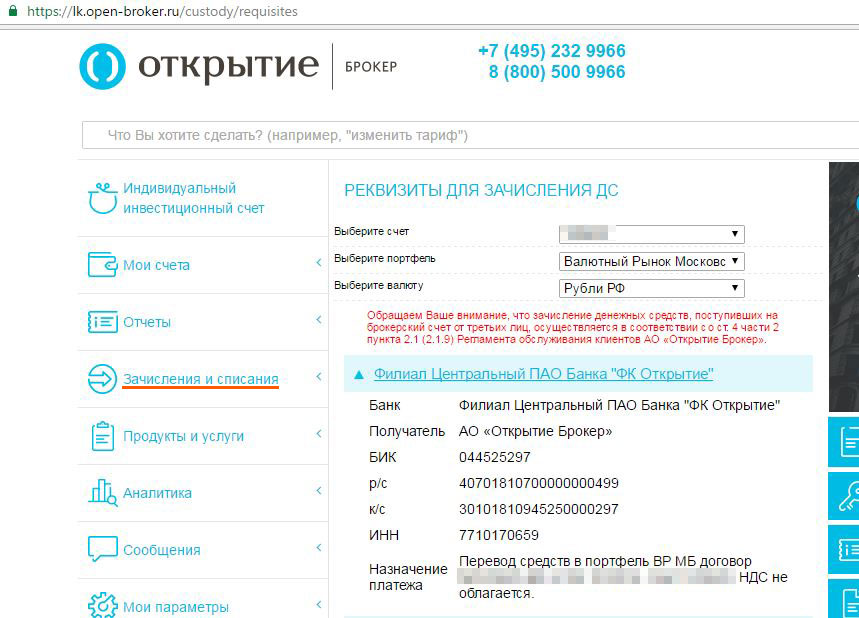

Для внесения средств ЦБ открывает коррсчет. Как только сумма поступает в полном объеме, в течение 3х дней ЦБ выдает лицензии.

Для совершения всех видов операций лицензия нужна генеральная. Для этого владельцы должны внести УК не менее 900 млн.р. Если кто-то подумает, что на этом финансовые вливания окончены, то это не так. Новый банк должен создать резервные фонды, классифицировать свои активы, соблюдать нормативы ЦБ и его требования к ведению бизнеса.

Сколько нужно денег для открытия банка?

Здесь речь идет даже не о сумме с шестизначными нулями. Точной суммы никто не назовет, поскольку она будет зависеть от масштабов бизнеса, профиля, квалификации штата и пр. Минимальная сумма для открытия мелкого банка составляет 300 млн.р. Это без учета стоимости оборудования, ПО, штата, помещений, реклама, охрана и пр. На эти расходы уйдет примерно еще столько же.

Последние исследования показывают, что клиенты сейчас предпочитают обслуживаться в банке с развитой инфраструктурой, большим количеством банкоматов, офисом, хорошим интернет-банком. Такой банк создать за 500 млн.р. нереально. На это, по некоторым сведениями, придется выложить порядка 5 млрд.р. Даже если у будущего владельца есть такие суммы, и он готов открыть свой банк, стоит быть готовым, что бизнес может стать убыточным. Для окупаемости банка придется поработать как минимум 6-8 лет и только потом можно ждать прибыли.

Какой штат сотрудников нужен в банке?

Найти подходящий персонал достаточно сложно, хотя рынок труда переполнен специалистами.

- Кредитный отдел.

- Отдел ревизии.

- Планово-экономический и бухгалтерский отдел.

- Депозитный отдел.

- Отдел по управлению кредитными операциями.

- Отдел по международным финансовым операциям.

- Операционные отделы и пр. в зависимости от спецификации банка.

Квалифицированный персонал стоит дорого. Люди, имеющую хорошую квалификацию, являющиеся профессионалами своего дела однозначно будут окупать вложения в себя. Каким бы ни был хорошим банк, все зависит от качества набранного персонала. Согласно опросам, клиенты готовы обслуживаться в банке даже с не совсем дешевыми тарифами или выгодными условиями, только при условии, что им нравится персонал.

Таким образом, открытие нового банка является сложной и затратной процедурой, требующей тщательной подготовки и определенных знаний и опыта. Это один и самых дорогостоящих видов бизнеса, который на начальном этапе требует колоссальных финансовых вливаний.

Бесполезно

7

Занятно

10

Помогло

12

Выгодные дебетовые карты и вклады. Подпишись на рассылку

Ваше имя

Эл. почта

Как учредить банк в Кыргызской Республике?

Памира Сайназарова, юрист

Альбина Рахмидинова, юрист

Банковская сфера Кыргызской Республики является привлекательной сферой для инвестирования. В настоящее время в республике ведут деятельность 22 коммерческих банков. Инвесторы, заинтересованные рынком банковских услуг, задаются вопросом — «Как учредить банк в Кыргызской Республике и какие требования законодательство устанавливает для этого?»

Отметим сразу, что учреждение банка в Кыргызской Республике – дело не из лёгких, требующее больших затрат (финансовых, временных, человеческих), но в то же время, как показывает практика, эти затраты окупаемы, поскольку введение банковской деятельности – это прибыльное и перспективное дело.

В настоящей статье вы можете ознакомиться с общими требованиями к создаваемым банкам, а также с процедурой регистрации банка в Кыргызской Республике.

Общие требования к создаваемым банкам в Кыргызской Республике

Национальный банк Кыргызской Республики («Нацбанк») является основным регулирующим органом банковской деятельности в республике, который принимает решение о допуске или не допуске нового банка на национальный банковский рынок. Законодательство Кыргызской Республики устанавливает ряд требований к созданию банка. Ниже рассмотрим общие требования к организационно-правовой форме банка, уставному капиталу, учредителям и акционерам банка.

— Требования к организационно-правовой форме и уставному капиталу банка

Банк в Кыргызской Республике может создаваться и действовать только в форме акционерного общества: закрытого или открытого.

Уставный капитал банка должен формироваться только за счет денежных средств учредителей (акционеров) в национальной валюте Кыргызской Республики – сомах и должен составлять не менее 600 млн. сом, что эквивалентно 12 млн. 685 тыс. долларам США. В состав уставного капитала банка должно входить только такой капитал, по которому банк не имеет обязательств по возврату средств, вложенных учредителями (акционерами).

сом, что эквивалентно 12 млн. 685 тыс. долларам США. В состав уставного капитала банка должно входить только такой капитал, по которому банк не имеет обязательств по возврату средств, вложенных учредителями (акционерами).

— Требования к учредителям и акционерам банка

Учредителями и акционерами банка могут быть юридические и физические лица — резиденты и нерезиденты Кыргызской Республики, а также Правительство Кыргызской Республики.

На момент подачи документов в Нацбанк для получения лицензии, учредители (акционеры) — юридические лица должны быть зарегистрированы в установленном порядке и действовать не менее одного года. Учредители (акционеры) должны иметь удовлетворительное финансовое положение и выполнять свои обязательства по уплате налогов и приравненных к ним платежам.

Учредителями (акционерами) банка не могут быть лица, проживающие или зарегистрированные в оффшорных зонах или каким-либо образом аффилированные с оффшорными зонами.

Процедура учреждения банка

Условно, процедуру учреждения банка можно разделить на несколько этапов:

— Получение предварительного разрешения Нацбанка на получение лицензии

Нацбанк дает предварительное разрешение на получение лицензии после рассмотрения пакета документов, который включает в себя учредительные документы банка, бизнес-план, список учредителей (акционеров), членов совета директоров и правления, подробную организационную структуру банка и др.

— Регистрация банка в Министерстве юстиции, налоговом органе, органе статистики и Социальном фонде Кыргызской Республики

После получения предварительного разрешения Нацбанка на получение лицензии, необходимо пройти государственную регистрацию в качестве юридического лица в Министерстве юстиции Кыргызской Республики с одновременной регистрацией и постановкой на учет в налоговом органе, органе статистики и Социальном фонде Кыргызской Республики. Регистрация банка осуществляется в течение 10 календарных дней со дня представления необходимого перечня документов.

— Регистрация учредительного выпуска акций и регистрация размещения акций в Государственной службе регулирования и надзора за финансовым рынком Кыргызской Республики («Госфиннадзор»)

После регистрации банка в Министерстве юстиции, Госфиннадзор осуществляет государственную регистрацию выпуска акций банка и отчета об итогах размещения акций или принимает решение об отказе в регистрации в течение 30 дней с даты представления всех документов.

— Получение лицензии в Нацбанке

Лицензия выдается банку только тогда, когда банк определит свой кадровый состав, оплатит необходимый минимальный уставный капитал, пройдет государственную регистрацию в Министерстве юстиции, а также выполнит другие требования, предусмотренные законодательством Кыргызской Республики.

Ходатайство о выдаче лицензии рассматривается Нацбанком в срок, не превышающий 6 месяцев с момента получения ходатайства и всех документов, необходимых для выдачи лицензии. Срок рассмотрения ходатайства о выдаче лицензии банку с участием иностранного капитала может быть продлен дополнительно на 6 месяцев по решению Правления Нацбанка.

Заключение

Как выше было сказано, создание банка – это длительный и трудоемкий процесс. На оформление необходимых документов, включая получение лицензии, а также на поиск опытных сотрудников у инвестора, решившего вложить средства в создание банка, уйдет не менее 1-2 года. Однако стоит отметить, что в настоящее время государство стремится создать благоприятные условия для повышения инвестиционной привлекательности банковского сектора, сокращая сроки регистрации в уполномоченных органах по регистрации, принимая меры по оптимизации налогообложения в данной сфере.

В настоящее время в республике наблюдается устойчивый рост в банковской сфере. Так согласно данным Нацбанка в периоде с 2008 по III квартал 2011 года банковская система Кыргызской Республики по всем основным показателям (с учетом корректировок) развивалась в целом с позитивными темпами роста, несмотря на влияние событий как внешнего, так и внутриполитического характера. Прибыль банковской системы на 30 сентября 2011 года составила 1 417,6 млн. сомов. С начала 2011 года суммарные активы банковской системы увеличились на 12,4 %, составив 65,1 млрд. сомов (прирост на 7,2 млрд. сомов) . Несомненно, что банковская система Кыргызской Республики развивается быстрыми темпами и на наш взгляд имеет большой потенциал для расширения предложения финансовых услуг.

| Прикрепленный файл | Размер |

|---|---|

| Как учредить банк в Кыргызской Республике? Скачать PDF | 242.2 кб |

Открыть счет в банке | Варианты личного банковского обслуживания

Узнайте о возможностях своего банковского счета.

Один размер не подходит всем, когда речь идет о банковских услугах, поэтому мы предлагаем варианты практически для любых нужд.

Проверка

Сбережения

Депозитный сертификат

Возьмите под контроль свое финансовое благополучие.

Независимо от того, на каком этапе вашего финансового пути вы находитесь, у вас есть цели, и мы здесь, чтобы помочь вам их достичь.

Максимизируйте потенциал своих денег.

Легко управляйте денежными потоками с помощью автоматизированного бюджетирования. Безопасно перемещайте деньги с Zelle ® . Экономьте и тратьте с умом с нашими инструментами Insights and Goals.

Bank Smartly™ в U.S. Bank, используя набор инструментов и ресурсов, которые работают вместе, чтобы помочь вам на пути к финансовому благополучию.

Узнайте о Bank Smartly™

Расширьте свои финансовые знания.

Независимо от того, открываете ли вы свой первый расчетный счет или уже являетесь опытным финансовым профессионалом, ознакомьтесь с нашим Financial IQ. Он включает в себя множество актуальных и интересных статей, видеороликов и вебинаров, призванных помочь вам расширить свои финансовые знания.

Исследуйте финансовый IQ

Узнайте о наших специальных программах.

У нас есть программы с дополнительными преимуществами и функциями, предназначенными для определенных групп.

Военное банковское дело

Банк США приветствует вас за вашу службу, предлагая ресурсы и специальные льготы исключительно для наших ветеранов, активных военнослужащих и семей военнослужащих.

Узнайте больше о военном банкинге

Банковское обслуживание на рабочем месте

Мы разработали программы для сотрудников участвующих компаний, которые включают доступ к бесплатным персонализированным коуч-сессиям и специальным преимуществам, вознаграждениям и предложениям.

Узнайте, участвует ли ваша компания

Банковское дело для студентов

Мы предлагаем продукты и услуги, призванные помочь студентам организовать свои деньги и достичь своих финансовых целей.

Узнайте больше о студенческом банковском обслуживании

Банк на ходу.

Получите круглосуточный доступ к своей учетной записи и воспользуйтесь всеми инструментами, ресурсами и программами, которые мы предлагаем с мобильным приложением банка США.

Скачать приложение

Открыть счет онлайн.

Это быстро и просто, обычно занимает всего несколько минут. Кроме того, мы используем самое надежное доступное шифрование для обеспечения безопасности вашей информации. Все наши счета могут быть открыты совместно. Просто выберите опцию Joint при подаче заявки.

Узнайте, что вам нужно для подачи заявки онлайн

Часто задаваемые вопросы

Да. Банк США предлагает своим проверяющим клиентам программу «Прощение комиссий за овердрафт», которая позволяет отказаться от уплаченных комиссий за овердрафт с соответствующими депозитами.

Узнать о снятии платы за овердрафт

Существует несколько мест, в том числе: мобильное приложение банка США, онлайн-банкинг, ежемесячная выписка, чековая книжка и наш каталог маршрутных номеров. Самый простой способ — открыть приложение и просто спросить Умного помощника банка США: «Какой у меня маршрутный номер?»

Самый простой способ — открыть приложение и просто спросить Умного помощника банка США: «Какой у меня маршрутный номер?»

Найдите свой маршрутный номер

Вы можете открыть счета Bank Smartly Checking и Safe Debit для несовершеннолетнего в возрасте от 13 до 17 лет, если это совместный счет со взрослым. Вы можете сделать это вместе онлайн или в отделении. Если несовершеннолетний моложе 13 лет или если вы хотите открыть любой другой совместный счет с несовершеннолетним, вы должны сделать это вместе в отделении. Назначьте встречу с банкиром.

Узнать больше

Вы можете подать заявку на открытие индивидуального банковского счета, если вам исполнилось 18 лет и вы являетесь законным резидентом США. Вам нужно будет предоставить свой номер социального страхования и действительное удостоверение личности с фотографией государственного образца.

Откройте свой первый банковский счет

Расчетный счет обычно используется для повседневных расходов и оплаты счетов. Вы можете легко получить доступ к своим деньгам с помощью дебетовой карты, банкомата или чека. Сберегательный счет предназначен для того, чтобы помочь вам приумножить свои деньги или отложить средства на крупную покупку. Часто бывает полезно иметь и то, и другое как часть вашего финансового плана.

Узнать больше

Существует несколько способов, в том числе через мобильное приложение банка США, онлайн-банкинг, по телефону или в отделении.

Заказать новые чеки

Получите ответы на часто задаваемые вопросы и узнайте об услугах, функциях и преимуществах учетной записи на странице Проверка ресурсов для клиентов.

Посетите страницу проверки ресурсов клиента

Готовы начать?

Звоните 800-872-2657 записаться на приемНачало раскрытия содержания

Раскрытие информации

Депозитные продукты предлагаются Национальной ассоциацией банков США. Член FDIC.

Адреса банкоматов и банков — Найти банкоматы и банкоматы Wells Fargo

Адреса банкоматов и банков — Найти адреса банков и банкоматов Wells FargoПерейти к основному содержанию

У вас старая версия Internet Explorer, которая не позволяет вам использовать все функции нашего инструмента «Локатор».

Вы можете выбрать штат, чтобы найти банкомат или отделение банка рядом с вами

Wells Fargo предлагает более 12 000 банкоматов и около 4 900 отделений розничных банковских услуг от побережья до побережья

Wells Fargo Advisors — торговая марка, используемая Wells Fargo Clearing Services, LLC и Wells Fargo Advisors Financial Network, LLC, членами SIPC, отдельными зарегистрированными брокерами-дилерами и небанковскими филиалами Wells Fargo & Company.

Депозитные продукты, предлагаемые Wells Fargo Bank, N.A. Member FDIC.

Кредитор, предоставляющий равные жилищные условия

Банк в определенном месте

Банк, расположенный в продуктовом магазине. В этих местах есть банкоматы, кассовые услуги и личный кабинет для встреч с клиентами.

Записаться на прием

Эти места позволяют вам запланировать встречу с банкиром Wells Fargo в удобное для вас время.

Нотариальная служба

Банковские отделения с нотариальными услугами доступны. Пожалуйста, позвоните заранее, чтобы встретиться с нотариусом.

Пожалуйста, позвоните заранее, чтобы встретиться с нотариусом.

Отключение депозита через банкомат

Чеки, депонированные в банкоматах Envelope-Free SM до 21:00 в рабочие дни, считаются полученными в тот же день. Чеки депонированы после 9:00 вечера в рабочие дни или в праздничные дни считаются полученными на следующий рабочий день. Наличные депозиты доступны для использования немедленно.

Отключение депозита через банкомат

Чеки, депонированные в банкоматах Envelope-Free SM до 20:00 в рабочие дни, считаются полученными в тот же день. Чеки, депонированные после 20:00 в рабочие дни или в праздничные дни, считаются полученными на следующий рабочий день. Наличные депозиты доступны для использования немедленно.

Доступ к цифровому кошельку

Добавьте дебетовую карту Wells Fargo или EasyPay® Карты к вашему цифровому кошельку, чтобы легко получить доступ к своим счетам в банкомате Wells Fargo, отображающем бесконтактный символ.

Важная информация

Доступ к цифровому кошельку можно получить в банкоматах Wells Fargo, на которых отображается бесконтактный символ дебетовой и банковской карт Wells Fargo. Wells Fargo EasyPay® Карты в цифровых кошельках, поддерживаемых Wells Fargo. Доступность может зависеть от зоны покрытия вашего мобильного оператора. Могут применяться тарифы на сообщения и передачу данных вашего оператора мобильной связи. Для входа в некоторые банкоматы в безопасных местах может потребоваться карта.

Код доступа к банкомату

Использовать Wells Fargo Mobile® приложение для запроса кода доступа к банкомату для доступа к вашим счетам без вашей дебетовой карты в любом банкомате Wells Fargo.

Важная информация Коды доступа к банкоматам

доступны для использования во всех банкоматах Wells Fargo для дебетовых и банкоматных карт Wells Fargo, а также Wells Fargo EasyPay® Карты с использованием Wells Fargo Mobile® приложение.

Об авторе