Как открыть счет в банке физическому лицу: Как открыть счет в банке физическому лицу в 2020 году

Как открыть счет в банке | Физическому лицу

Открыть собственный счет в банке могут не только крупные финансовые компании но и мелкие учреждения, а так же обычные физические лица.

Основной причиной для открытия счета является хранение денежных средств, тк у себя в сейфе или дома под матрасом хранить крупную сумму денег не безопасно и порой опасно для собственной жизни. Но все же не каждому банковскому учреждению стоит доверять свои заработанные деньги. Для начал необходимо узнать какие документы нужны для открытия счета в банке, а так же последовательно изучить все тонкости в этом вопросе.

Перед каждым клиентом стоит вопрос, какой банк надежный и кому можно довериться.

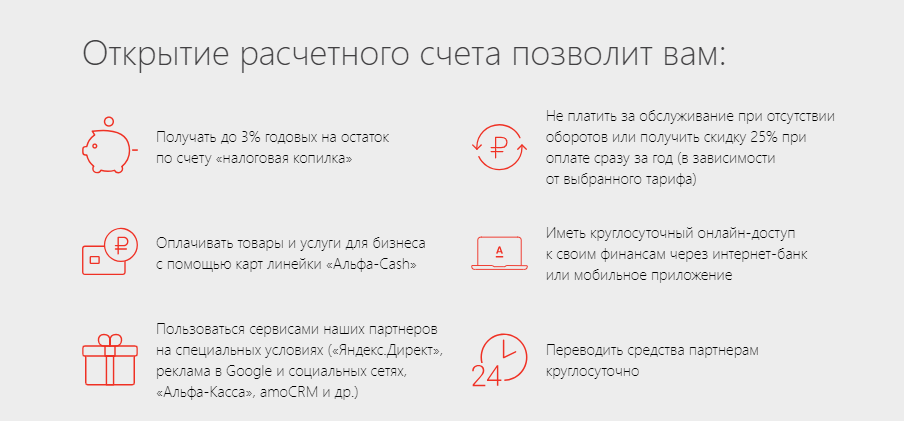

Открыть расчетный счет в банке физическому лицу

Основной причиной, зачем физические лица открывают счет в банке, является сохранность денежных средств, а так же для получения дополнительного заработка за счет накопительных процентов на денежный вклад. Вдобавок, клиент имеет право переводить деньги, снимать со счета в любой момент через банкомат или кассу, а так же добавлять свои средства к общему балансу. Даже если вы не сделали вклад на определенный срок, то многие банки начисляют вам ежемесячные или ежегодные проценты на остаток средств, иногда эти бонусы очень приятны для клиента.

как открыть банковский счет физическому лицу

как открыть банковский счет физическому лицуЧасто, во время открытия банковского счета вносится крупная сумма денег, поэтому необходимо хорошо подумать какой банк для этого выбрать.

Не надо вкладывать свои кровные в первый попавший на глаза банк, даже по телевидению иногда крутят рекламу определенного банка, это не повод сразу бежать и вкладываться в него. Ведь реклама – двигатель торговли, и вы должны опираться на свои убеждения и советы родственников или знакомых.

В каком банке открыть счет

Необходимо получить всю возможную информацию о желаемом банке:

- сколько существует банк, например месяц, год, или более;

- какое количество вкладчиков он охватывает;

- количество филиалов в вашем городе, в регионе и в стране в целом;

- есть ли комиссии за снятие или пополнение денежных средств;

- годовые процентные ставки;

- можно ли досрочно снять вклад, если вдруг это будет необходимо и последует ли за этим какие-то штрафы;

- доступность техподдержки в любое время и качество ее работы при возникновении у вас любого вопроса;

- какие документы нужны для открытия счета;

- наличие интернет банкинга.

Документы для открытия счета

Например, документы во многих финансовых организациях практически одинаковые:

- удостоверение вашей личности (паспорт или водительское удостоверение)

- идентификационный код

- ваше заявление, которое заполняется во время открытия счета под руководством консультанта

- мобильный номер телефона и возможно домашний если есть.

Данные документы необходимо подготовить заранее, кроме заявления, и взять собой на прием к консультанту выбранного вами банка.

в каком банке открыт расчетный счет

в каком банке открыт расчетный счетВ каждом отделении есть менеджер, который ответит на ваши возникшие вопросы, а так же предложит разные тарифные планы по вкладу, если вам это необходимо. Обычно время ожидания в очереди на прием занимает не более 30 минут, а в некоторых отделениях банка и меньше времени 5-10 мин.

Порядок при открытии счета в разных банках может отличаться, а в некоторых случаях необходимо будет внести оплату, например за обслуживание вип счета. Срок по открытию счета обычно занимает не более суток. После оформления заявления у консультанта, вам на руки выдают копию договора, банковскую карту если она необходима, ваш логин и пароль для получения доступа к счету. Есть возможность управлять своим счетом через инернет-банкинг, эта услуга предоставляется бесплатно.

Открыть счет в банке юридическому лицу или ИП

Для юридического лица открытый банковский счет помогает решить многие проблемы, связанные с денежными операциями. Способ подачи документов будет почти таким же, как и для физических лиц, но есть важные моменты:

- выбранный банк должен быть надежным, крупным и популярным. Например Сбербанк, Тинькофф, Почта Банк , Модуль Банк, Альфа Банк, ВТБ, Банк РНКБ Крым, ТочкаБанк и др;

- банк должен иметь отличную репутацию;

- широкий спектр услуг, включая интернет банкинг;

- расположение отделений по всей стране, играет так же важную роль!

- открыть расчетный счет онлайн, возможно в некоторых банках.

Вам необходимо подробно изучить предлагаемые тарифные планы, и сделать правильный выбор.

Список документов необходимо уточнить в отделении или войти на официальный сайт банка в интернете и ознакомиться с ними. После открытия счета юридическому лицу необходимо сообщить в ФНС по месту проживания, иначе ждет значительный штраф.

Как открыть расчетный счет в банке пошагово

Счет в банке для физических лиц: как открыть

Физическое лицо может открыть банковский текущий счет для совершения личных операций, не связанных с предпринимательской деятельностью или частной практикой.

Что нужно для открытия банковского счета

В соответствии с российским законодательством основанием для открытия физическим лицом текущего счета в банке является заключение договора банковского счета. Само же заключение договора производится после представления гражданином заявление с просьбой об открытии счета, необходимых документов и сведений.

Российскому гражданину для открытия текущего счета в банке, кроме заявления, необходимо представить следующие документы:

- паспорт или другой документ, удостоверяющий личность;

- карточку с образцами подписей. Но такая карточка не потребуется в случаях, когда текущий счет открывается для осуществления операций исключительно с использованием электронного средства платежа;

- документы, подтверждающие полномочия третьих лиц на распоряжение денежными средствами, находящимися на счете;

- свидетельство о постановке на учет в налоговом органе (при наличии).

Если текущий счет открывает иностранный гражданин или лицо без гражданства, то им необходимо представить в дополнение к перечисленным выше документам миграционную карту и (или) документ, подтверждающий их право на проживание (пребывание) в Российской Федерации.

Физическое лицо при открытии счета в банке должно представить подлинники документов или их заверенные копии. Дело в том, что банк обязан иметь в своем распоряжении копии документов, удостоверяющих личность клиента, а также лиц, личности которых необходимо установить при открытии счета, либо сведениями об их реквизитах (серия и номер документа, дата выдачи документа, наименование органа, выдавшего документ, и код подразделения).

Поэтому сотрудник банка снимает копии с представленных документов. При изготовлении копии паспорта или другого документа, удостоверяющего личность, работнику банка разрешено копировать отдельные страницы, содержащие необходимые банку сведения.

На основании представленных данных сотрудник банка осуществляет также идентификацию физического лица, собирающегося открыть счет в банке.

При открытии счета в договор банковского счета по инициативе банка может быть включено условие о кредитовании счета. Такое условие будет означать, что банк предоставил гражданину кредит, так как при отсутствии на счете гражданина денежных средств банк из собственных средств будет осуществлять платежи этого гражданина. Гражданин может отказаться от включения в договор такого условия.

Когда банк может отказать физлицу в открытии счета в банке

В соответствии с положениями Гражданского кодекса РФ банк обязан заключить договор банковского счета с физическим лицом, обратившимся к банку с предложением открыть счет на условиях, которые объявлены банком для открытия счетов данного вида.

Банк не вправе отказать в открытии счета, совершение соответствующих операций по которому предусмотрено законом, уставом банка и выданным ему разрешением (лицензией).

Закон разрешает банку отказать в открытии счета только в связи с отсутствием у банка возможности принять клиента на банковское обслуживание, либо если такой отказ допускается законом или иными правовыми актами.

Основаниями для отказа в заключении договоров банковского счета могут быть, в частности, случаи, когда банк не может осуществить идентификацию клиента – физического лица на основании представленных им документов или случаи, когда налоговым органом принято решение о приостановлении операций по счетам физического лица.

Как открыть счет в банке для физ.лиц.

Если вы хотите иметь собственный расчетный в Банке, но не являетесь предпринимателем, ОАО, ЗАО, ООО, вы можете выбрать один из таких продуктов:

- Текущий (рабочий)

- Карточный

- Депозитный

Текущий счет

Этот вид счета банки могут называть по-разному: рабочий, рассчетный, до востребования, простой сберегательный и т.д, но суть остается одна: с его помощью можно совершать приходные и расходные операции. Открывается в рублях, долларах или евро.

Главная особенность такого счета – вы можете воспользоваться деньгами в любой момент и не ограничены максимально возможной суммой перевода. Чтобы открыть расчетный счет в банке, вам понадобится паспорт и в некоторых случаях, свидетельство ИНН.

Недостаток этого вида счетов – снять наличные можно только через кассу банка.

Карточный счет

Самый простой способ, как открыть счет в банке частному лицу – оформить банковскую карту. Вы не просто станете обладателем полноценного расчетного счета, но и получите доступ к нему в виде пластиковой карты. В отличии от текущего счета, наличные можно будет снимать в любом банкомате, а способов пополнения карт более, чем достаточно – через платежные терминалы, банкоматы, отделения Банков, Почту России, системы денежных переводов, салоны связи и пр.

Есть в этом виде счета и свои минусы – ограничения на сумму снятия и перевода (ежедневный и ежемесячный лимит). Открывается в основном в рублях, но многие Банки предоставляют и валютные карты.

Депозитный счет

Первое, что вам будет предложено, когда вы придете с просьбой открыть счет в банке для физического лица – это депозитный счет. Иначе, вклад. Этот вид счета не облагается комиссией, а наоборот, предусматривает начисление процентов. Основная особенность – ограничения, которые могут быть установлены:

- Минимальная сумма первоначального взноса на счет;

- Срок, в течении которого нельзя снимать деньги;

- Отсутствие возможности пополнения счета;

- Комиссии за досрочное снятие вклада.

Впрочем, в депозитной линейке каждого Банка есть вклады с минимальным набором ограничений, но и процент по ним, соответственно, гораздо ниже (в среднем, от 0,1% до 6,9%). Однако, если ваша основная цель – расчетные операции, можно использовать и такой вариант, особенно, если нужно открыть счет в банке онлайн физическому лицу. Проще всего сделать это через Интернет Банк. Буквально в два действия, которые отнимут у вас не больше 2-х минут, вы станете счастливым обладателем депозитного счета.

Как открыть вклад или счет физического лица в банке

Посетить выбранный банк чтобы открыть вклад или счет может понадобиться в том случае, если есть: решимость сдать на хранение свои сбережения в банк, желание получать зарплату или получение пенсии через счет в банке, необходимость осуществлять безналичные расчеты через банк или делать переводы с карты на карту между близкими родственниками.Любое открытие счета или вклада в банке сопровождается заключением договора банковского счета или вклада, а согласно пункта 2 статьи 846 Гражданского Кодекса РФ: «Банк обязан заключить договор банковского счета с клиентом, обратившимся с предложением открыть счет на объявленных банком для открытия счетов данного вида условиях, соответствующих требованиям, предусмотренным законом и установленными в соответствии с ним банковскими правилами». Так что, если вы готовитесь к своему первому посещению банка, то запомните, что открытие вклада осуществляется вместе с открытием для этой цели счета.

Что необходимо знать и иметь на руках для открытия счета физического лица?

Во-первых, чтобы открыть вклад или счет в банке, потребуется паспорт и идентификационный номер налогоплательщика (ИНН – не обязательно). И конечно определенная сумма денег, без которой открытие банковского вклада невозможно. Если Вам необходимо открыть срочный пенсионный вклад или вклад для перечисления на него пенсии или пособия, то потребуется еще и пенсионное удостоверение или его дальнейшее представление после оформления пенсии.

Кроме этого, нужно иметь ввиду ещё два нюанса по требованиям при открытии счета физического лица в банке:

- Минимальный возраст физического лица, с какого ему допускается открытие вклада или счета в банке — с 14 лет, т.е. с момента получения несовершеннолетним ребенком паспорта. Более подробный материал об этом можно посмотреть в статье «Вклады несовершеннолетних граждан РФ: законодательство, порядок открытия банковского вклада (счета) несовершеннолетним гражданам»

- Для открытия счёта иностранцу (гражданам других государств, временно проживающим в России) необходимо предъявить банку следующие документы – это паспорт и документы, подтверждающие право пребывания (проживания) в Российской Федерации и миграционную карту.

Во-вторых, определиться, для какой цели Вы хотите открыть вклад или текущий счет. Если только для получения доходов – то Вам лучше будет открыть в банке срочный вклад, т.е. вклад на определенный период времени, по которому, как правило, приходные и расходные операции не предусмотрены или осуществляются в ограниченном варианте. Если — для зачисления пенсии, зарплаты или пособий и постоянного снятия со счета этих средств, то Вам предложат открыть текущий счет в банке с дебетовой карточкой или открыть вклад, с приходными и расходными операциями (вклад до востребования).

Открытие вклада (счета) физическому лицу – это одна из самых простейших банковских операций для вкладчика, хотя почему-то, когда задаешь вопросы о перечне необходимых документов, люди теряются. Так, читая курс лекций “О банках и банковской деятельности” для студентов-заочников филиала Московской Академии международного бизнеса я задала студентам два вопроса: «Какие документы необходимо взять с собой в банк, чтобы открыть вклад или текущий счет физического лица, и какие документы вы получите на руки после оформления вклада?» Ответ оказался удручающим. Из 40 присутствующих на лекции бизнесменов, только 2 человека смогли дать хоть и не обстоятельные, но вразумительные ответы на вопросы, связанные с тем, как открыть вклад в банке.

Как происходит открытие вклада при посещение банка?

Следующий шаг — само посещение банка. Итак, открываете входную дверь банка и первый, кто вас может встретить (как правило) – это охранник банка. Вам необходимо пройти в операционный зал (отдел) банка, который работает с физическими лицами. Охранник вам может в этом помочь, возможно, он отправит вас к консультанту по залу. Главное ему доходчиво объяснить вашу задачу. В большинстве банков операционный отдел для обслуживания физических и юридических лиц располагается в разных залах, но бывают и совмещенные залы. А во многих сберкассах Сбербанка России ни охранников, ни консультантов нет. Зашли в зал – осмотритесь. Где расположены окна менеджеров по обслуживанию клиентов и где окна кассы. Задача оформления вклада и приема денег в ряде банков тоже совмещена в одном окне. В каждом банке, обязательно на стендах или горках и стеллажах размещена вся интересующая вас информация о том, какие виды вкладов банк предлагает своим посетителям и условия открытия вклада или счета. Лучший вариант, это когда вся информация об условиях открытия вкладов в банке Вами изучена до его посещения, по Интернету, и Вы идете в банк уже с конкретной целью – открыть конкретный вклад или счет данного банка.

Если Вы еще не выбрали вид вклада, то определяетесь по ходу. Открытие вклада начинается с выбора устраивающего вас вида депозита (вклада) на основе предлагаемых условий по доходности, срокам и т.д. Обратите внимание на то, как производится начисление процентов – лучше выбрать вклад с капитализацией и желательно — с ежемесячной. Если вам нужен вклад «до востребования» или текущий счет, то думать, особо не о чем. Затем подходите к окошку (иногда к столу), где операционный работник обслуживает клиентов по открытию вкладов или оформлению счетов в банке.

Объясняете работнику банка, какой вклад или счет вы хотели бы открыть — на какой срок, в какой сумме, в какой валюте. Подаете паспорт для визуальной сверки и заполнения паспортных данных в договор. Вы можете задать работнику банка все интересующие вас вопросы по выбранному вкладу, и получить дополнительные пояснения по отличительным условиям выбранного Вами вклада (счета).

Затем распечатают и выдадут Вам один экземпляр проекта “типового договора” на данный вид вклада и предложат с ним ознакомиться и расписаться, а если в банке старая техника, и заполнить бланк. Образцы заполнения договора в зале должны быть. Внимательно ознакомьтесь с условиями, изложенными в проекте договора, и если они вас устраивают, то заполните, и подпишите договор. Если условия не устраивают – выбирайте другой вид вклада или другой банк! И все сначала.

При заполнении договора вам обязательно потребуются паспортные данные и возможно ИНН. Кроме договора, работник банка предложит вам в специальной карточке оставить свой образец подписи. Все дальнейшие ваши подписи на банковских документах, в том числе и на самом договоре, связанные с работой открытого вклада (счета), должны соответствовать этому образцу подписи. Образец подписи будет храниться в картотеке банка до закрытия вклада или счета.

Договор оформлен, приходные ордера вами подписаны и настало время передать банку на хранение ваши деньги. Деньги принимаются тем же работником банка, который оформлял открытие вклада или счета. Но в некоторых банках прием средств осуществляет работник кассы. Тогда Вам возвращается паспорт и выдается жетон для работы с кассой. Вы переходите к кассовому окну или в кассовую кабинку, подаете жетон, деньги и снова паспорт. После приема и пересчета средств Вам должны вернуть ваш экземпляр депозитного договора, сберегательную книжку (если ее оформляли по просьбе и то не во всех банках), приходный кассовый ордер, Ваш паспорт. Многие банки сегодня к вкладу оформляют дебетовую карту, которую Вам выдадут чуть позже.

Какие оформленные документы на вклад должны остаться у вас на руках?

Итак, открытие вклада или текущего счета в банке завершено, однако не торопитесь покинуть операционный зал и банк.

Вам стоит отойти в сторону и в спокойной обстановке еще раз просмотреть оформленные документы в части:

- Правильности написания в договоре ваших реквизитов: Ф.И.О, № и серию паспорта, адрес проживания.

- Наличия в Вашем экземпляре договора на вклад (счет) или анкеты вкладчика, которая в ряде банков подменяет договор, подписи работника банка, заверенной круглой печалью банка или его филиала, предназначенной для проведения операций. Иногда отдельные работники банков или банки подменяют круглые печати фирменными штампами или уголками, которые предназначены для внутреннего пользования банка, и такой договор не будет иметь юридической силы. Необходимо вернуться к окну, в котором проходило оформление.

Такая “ошибка” при оформлении договора встречалась в работе одного коммерческого банка. Оформляя договор на депозиты (вклады), я обратила внимание менеджера на отсутствие круглой печати. Работники долго бегали и разбирались — нужна печать или нет. Пытались доказать мне, что у них так принято. В конечном итоге ошибку признали и печать поставили.

Печать и подпись могут быть не поставлены даже по простой невнимательности работника банка и за этим необходимо следить.

Отказ в открытии вклада

Согласно статьи 846 Гражданского Кодекса РФ банк не вправе отказать в открытии счета любому частному лицу, совершение соответствующих операций по которому предусмотрено законом, учредительными документами банка и выданным ему разрешением (лицензией), за исключением случаев, когда такой отказ вызван отсутствием у банка возможности принять на банковское обслуживание либо допускается законом или иными правовыми актами. О том, в каких случаях банк может отказать клиенту в открытии счета или вклада можно посмотреть в материале: «Отказ в открытии счета физическому лицу. Возможные причины отказа банка в открытии счета»

Последняя корректировка материала произведена 02.02.2012 года.

как открыть, что такое банковская тайна и зачем хранить деньги в золоте

Банковский счет нужен, чтобы переводить и хранить деньги, получать наличные в банкомате, безналично оплачивать товары и конвертировать одну валюту в другую. Разберемся, как открыть и закрыть счет, что такое банковская тайна и зачем хранить деньги в золоте.

.jpg)

Что такое текущий счет

Текущий счет — это счет, который банк открывает для физического лица и который не предназначен для операций, связанных с предпринимательской деятельностью.

Банк может использовать деньги, которые находятся на вашем текущем счете, — но при этом он гарантирует ваше право беспрепятственно распоряжаться ими. За использование ваших денег банк может платить проценты и зачислять их на ваш счет (на тот же или другой, который вы укажете). Услуги банка по совершению операций с деньгами на счете, как правило, платные.

Процентный доход по текущему счету обычно невысокий, обычно он не превышает ставку по вкладам «до востребования». Чтобы накопить деньги, выгоднее открыть банковский вклад или использовать другие финансовые инструменты.

Списать средства с вашего счета без вашего согласия не может никто. Тем не менее бывают случаи, когда закон допускает такое. Например, если на деньги и иные ценности на счетах и во вкладах клиента наложен арест. Арест может наложить только суд, а сумма, которую он определит, может быть списана со счета только на основании исполнительного документа.

Что такое банковская тайна

Банк гарантирует тайну банковского счета — никто, кроме вас (или вашего представителя), не может получит информацию об операциях по счету. Однако закон допускает случаи, когда банк предоставляет эти сведения государственным органам и организациям, например, судам, налоговым органам, Пенсионному фонду РФ, Фонду социального страхования РФ, судебным приставам.

Как открыть банковский счет

Чтобы открыть счет, нужно прийти в отделение банка с документами (как правило, нужен паспорт и ИНН, если он есть), написать заявление и заключить с банком договор банковского счета.

Как закрыть банковский счет

Чтобы закрыть счет, нужно подать в банк заявление о расторжении договора банковского счета. В течение семи дней после получения этого заявления банк выдаст вам остаток денег с банковского счета наличными (либо переведет их с помощью платежного поручения).

Бывают случаи, когда банк расторгает договор банковского счета по своей инициативе. Например, если в течение двух лет на счете клиента нет денег и он не проводит никаких операций, банк вправе отказаться от исполнения договора. В таких случаях клиент получает от банка письмо-уведомление — и через 2 месяца после предупреждения договор считается расторгнутым (если в течение этого срока на счет клиента не поступили деньги).

Какие бывают счета

Счета различаются в зависимости от активов, которые на них учитываются.

Вы можете открыть:

- рублевый счет;

- валютный счет;

- обезличенный металлический счет (ОМС).

Открыть рублевые счета можно в любом банке, у которого есть разрешение (лицензия) Банка России на работу с физическими лицами — такой банк участвует в системе страхования вкладов (ССВ).

Валютные счета можно открыть в банке, у которого кроме лицензии на работу с физлицами есть еще и лицензия Банка России на совершение валютных операций.

Деньги физических лиц, размещенные на рублевых и валютных банковских счетах, застрахованы в системе страхования вкладов (ССВ) — так же, как и средства во вкладах.

Что такое обезличенный металлический счет (ОМС)

Хранить свои денежные активы можно и в металлах, например в золоте, серебре, платине или палладии. У «безналичного» хранения драгоценных металлов есть преимущества перед реальными золотыми слитками под подушкой.

Зачем хранить деньги в металлах

ОМС — это альтернатива торговле на фондовом рынке. Ваш доход будет зависеть от рыночных котировок на металлы: чем выше стоимость драгметаллов, тем больше на вашем счете денег в переводе на рубли. Если вы разбираетесь в этом сегменте рынка, то ОМС для вас — хороший способ увеличить активы. Покупать и продавать металлы удобнее безналичным путем. Почему?

- Это дешевле

Если вы купите слитки за рубли или валюту через банк, вам не придется платить НДС за покупку. А вот если вы просто купите слиток и не будете хранить его на ОМС, то с вас возьмут 20% НДС как за покупку товара.

- Это безопаснее

Вам не придется перевозить слитки и проверять их подлинность. Риск потерять слитки лежит на банке, а не на вас.

Как открыть обезличенный металлический счет

Нужно подать заявку на открытие ОМС в банке, у которого есть такая услуга. При этом вы купите у банка выбранный вами металл по предложенному курсу. Перевести металлический счет из другого банка не получится, операции по переводу металлов возможны только в рамках одного банка.

Что нужно помнить про ОМС?

- Счет ОМС открывают для учета драгоценных металлов, которые вкладчик купил у банка.

- Счет называется обезличенным, потому что на нем числятся не конкретные слитки золота, серебра или платины, а их весовое значение в граммах.

- Тем не менее количество граммов драгоценного металла, учитываемое на ОМС, можно забрать по действующему в этот момент курсу в натуральной форме (слитком), если это предусмотрено договором. Как правило, банк просит уведомить заранее, в какой форме вы предпочитаете забрать ваши средства.

- Если вы закроете счет и попросите банк выдать металл в виде слитка, вам придется заплатить НДС.

- За обслуживание вклада банк может брать с вас проценты. Но чаще всего обслуживание бесплатно, свою долю за работу со счетом банк получает за счет разницы курса покупки/продажи металла.

- Доход от ОМС облагается НДФЛ, но если вашему счету более 3 лет, вы освобождаетесь от уплаты налога.

- Деньги в эквиваленте драгоценного металла на ОМС не застрахованы в ССВ.

- На ОМС могут начисляться проценты (если это предусмотрено договором). Но доход по таким вкладам не гарантирован, потому что он зависит от колебания цен на рынке драгоценных металлов.

Банки РФ (2020) с открытием расчетного счета онлайн

1. Введите свой город

МоскваСанкт-ПетербургАрхангельскАстраханьБалашихаБарнаулБелгородБлаговещенскБрянскВеликий НовгородВладивостокВладимирВолгоградВолжскийВологдаВоронежЕкатеринбургИвановоИжевскИркутскЙошкар-ОлаКазаньКалининградКалугаКемеровоКировКоломнаКоролёвКостромаКрасногорскКраснодарКрасноярскКурганКурскЛипецкЛюберцыМагнитогорскМахачкалаМурманскМытищиНабережные ЧелныНижневартовскНижний НовгородНижний ТагилНовокузнецкНовороссийскНовосибирскНогинскОдинцовоОмскОрёлОренбургПензаПермьПетрозаводскПетропавловск-КамчатскийПодольскПсковРостов-на-ДонуРязаньСамараСаранскСаратовСерпуховСмоленскСочиСтавропольСтерлитамакСургутСыктывкарТаганрогТамбовТверьТольяттиТомскТулаТюменьУлан-УдэУльяновскУфаХабаровскХимкиЧебоксарыЧелябинскЧереповецЧитаЭлектростальЮжно-СахалинскЯкутскЯрославль2. Нажмите на кнопку «Вывести перечень банков для вашего города»

Вывести перечень банков для вашего города >>Банки, в которых ИП и ООО могут открыть расчётный счёт в 2020 году онлайн

(город Москва или выберите другой город)

Банки из перечня 100 крупнейших банков, работающих с МСБ, проранжированы по размеру собственных средств (капитала на 1 августа 2020 г.), указанного рядом с названием.

Кликните по названию банка, если хотите более подробно ознакомиться с его тарифами на РКО и тарифными планами.

Открыть счёт в Совкомбанке

Открыть счёт в Совкомбанкеонлайн для вашего бизнеса >>

Как формируется перечень банков, практикующих открытие расчётного счёта онлайн для ИП и ООО

По умолчанию перечень банков выводится для Москвы.

Чтобы вывести перечень для другого города (из числа охваченных настоящим сервисом), измените название города с помощью вышерасположенной формы.

Настоящий перечень сформирован на основе данных, собранных и периодически обновляемых для охваченных настоящим сервисом 100 крупных банков России.

К банкам, открывающим расчётные счета онлайн для ИП, ООО и прочих юридических лиц и организаций, отнесены банки, на сайтах которых можно (согласно терминологии самих банков):

- оставить онлайн-заявку на открытие расчётного счёта;

- подать заявку на открытие расчетного счета;

- осуществить онлайн-резервирование или бронирование расчётного счёта;

- подать заявку на расчётно-кассовое обслуживание.

Как открыть счет в банке

Выбор правого берега

Крупный сетевой банк: Работа с крупным сетевым банком обеспечивает уровень легкости и согласованности, который вы можете не найти в небольших местных банках. У этих банков есть десятки, если не сотни отделений по всей стране, поэтому вы можете рассчитывать на одинаковый сервис, где бы вы ни находились. Более широкое покрытие также означает, что у вас будет доступ к широкой сети банкоматов (что позволяет избежать раздражающих комиссий за транзакции), круглосуточный доступ по телефону, удобное приложение для телефона и удобный веб-сайт.Когда дело доходит до удобства, нет ничего лучше крупного сетевого банка, но вы можете упустить индивидуальный подход более мелкого банка.

Небольшой местный банк: Подобно круглосуточному магазину «мама и папа», местный банк может подарить вам очаровательный индивидуальный подход. Некоторые люди выбирают местный банк из этических соображений или соображений общественного мнения, потому что, в отличие от крупных национальных банков, местные банки, как правило, вкладывают свои деньги в местный регион. Работа в местном банке означает, что вы вносите свой вклад в свое сообщество.Местные банки также имеют тенденцию быть более гибкими, чем более крупные банки, когда дело касается работы с индивидуальными клиентами. Например, местные банки с большей вероятностью откажутся от платы за овердрафт для лиц, совершивших правонарушение впервые. С другой стороны, более мелкие банки более склонны к банкротству, подвергая ваши деньги риску, но это все еще маловероятно.

Выбор типа банковского счета

Если это ваш первый банковский счет, вы, вероятно, захотите начать со сберегательного и / или текущего счета.

Проверка: Как следует из названия, открытие текущего счета означает, что вам выдадут чековую книжку и дебетовую карту, чтобы вы могли использовать средства на счете для своих повседневных покупок.В отличие от кредитной карты, дебетовая карта использует деньги, которые у вас уже есть. Чтобы получить доступ к более высокому порогу расходов, вам нужно будет внести больше денег на свой текущий счет. Узнайте больше об основах проверки учетной записи.

Сбережения: вы все еще можете снимать деньги со сберегательного счета в банкомате или отделении банка, но этот тип счета меньше подходит для ежедневных покупок и больше для долгосрочных сбережений. В зависимости от того, сколько денег вы вкладываете на свой сберегательный счет, вы получаете процент от денег на своем счете.В зависимости от условий счета, чем больше денег на вашем счете, тем больше вы зарабатываете. Узнайте больше о том, как начать работу со сберегательными счетами.

Если вы соответствуете требованиям к минимальному депозиту, разумно открыть как текущий, так и сберегательный счет. Таким образом, у вас будут деньги для ежедневных расходов и одновременного получения процентов.

Пора открыть счет

Независимо от того, открываете ли вы счет лично или удаленно, вам понадобится некоторая информация:

- Удостоверение личности или паспорт государственного образца

- Подтверждение адреса (телефонный счет или водительские права)

- Номер социального страхования или идентификационный номер налогоплательщика

Если у вас есть возможность открыть счет лично, обязательно задайте кассиру все свои банковские вопросы — какая ежемесячная или годовая комиссия будет взиматься с вашего счета? Сколько вы будете платить за использование внесетевого банкомата? Сколько процентов вы получите на своем сберегательном счете? Как часто будут начисляться проценты? Если вы открываете банковский счет в Интернете, обязательно внимательно прочтите веб-сайт банка, чтобы точно знать, чего ожидать, прежде чем регистрироваться.

После регистрации банковского счета обязательно храните все документы, связанные с этим счетом, в надежном месте, чтобы эта конфиденциальная информация не попала в чужие руки.

Если вы считаете, что доступ к вашему банковскому счету был осуществлен без вашего согласия, немедленно обратитесь в свой банк, чтобы заблокировать счет и предотвратить дальнейшее мошенничество.

Чего вы ждете? Время начать экономить с NBKC BankПодробнееГотовы привести свои банковские счета в порядок?

Узнайте все, что вам нужно знать о банковском деле, из нашей серии «Банковское дело 101».

Готовы начать? Вот что вам нужно знать:

Как открыть банковский счет

Основы чекового счета

Основы сберегательного счета

Основы компакт-дисков

Что такое счета денежного рынка

Как избежать банковских комиссий

Как избежать комиссий за овердрафт

Как сменить банк

: что это такое и как открыть один

Вы можете связать совместные банковские счета с супружескими парами или парами, которые живут вместе. Хотя это обычные ситуации, когда совместный банковский счет может работать, есть ряд других отношений, которые могут выиграть от совместного банковского счета. Совместные банковские счета позволяют двум или более людям владеть счетом, принимая на себя равную ответственность. Тем не менее, перед регистрацией важно знать все стороны совместного банковского счета.

Что такое совместный банковский счет?

Совместный банковский счет — это тип банковского счета, на котором зарегистрировано более одного человека. Как правило, у вас есть возможность открыть любой счет как совместный. Сюда входят текущие счета, депозитные сертификаты и многое другое.

Когда вы открываете совместный банковский счет, каждое лицо на этом счете имеет к нему доступ. Например, каждый владелец получит чеки и дебетовую карту с текущим счетом.Обычно сделки, совершаемые одним владельцем, не требуют согласия другого владельца. Это означает, что оба (или более) владельца несут ответственность за поддержание учетной записи. Успешное владение совместным банковским счетом будет включать большую прозрачность между владельцами.

Многие совместные банковские счета включают «право на наследство». Это означает, что если один владелец учетной записи умирает, другой владелец получит 100% средств на счете. Это пригодится, если вы хотите, чтобы деньги переходили совладельцу.Но вам следует остерегаться этой функции, если вы хотите, чтобы ваши деньги пошли в другое место после вашей смерти. Функция «право на выживание» отменяет вашу волю, если она у вас есть.

Как открыть совместный банковский счет

Открыть совместный банковский счет относительно просто. Все, что вам действительно нужно сделать, это пройти этапы открытия обычной учетной записи, но выбрать вариант создания совместной учетной записи. Когда вы открываете совместный счет, не забудьте указать информацию обо всех владельцах.Это включает номера социального страхования, удостоверение личности с фотографией, адреса и многое другое.

В зависимости от типа учетной записи и учреждения у вас может быть возможность просто добавить кого-то в существующую учетную запись. Новому владельцу все равно придется предоставить необходимую информацию и документы.

Перед тем, как поставить подпись на пунктирной линии, убедитесь, что вы и совладелец знаете условия совместной учетной записи. Это также может помочь составить план, в котором указано, кто и о чем будет заботиться.Например, если кто-то овердрафит на счете, возьмете ли вы на себя ответственность за это? Или человеку, совершившему овердрафт, придется решать это самостоятельно? Узнайте в своем финансовом учреждении, как они ведут совместные банковские счета.

Когда вы открываете совместный банковский счет, вы все равно должны держать открытым отдельный счет. Пригодится иметь отдельные финансы, контролируемые только вами.

Когда открывать совместный банковский счет

Традиционно совместные банковские счета открывают супружеские пары.Но не только супружеские пары могут открыть совместный банковский счет. Гражданские партнеры, не состоящие в браке пары, которые живут вместе, соседи по комнате, пожилые люди и их опекуны, а также родители и их дети также могут открывать совместные банковские счета.

Совместный банковский счет — это хороший способ покрыть общие расходы, например, для супружеских пар или соседей по комнате. Вместо того, чтобы разделять счет между двумя банковскими счетами, средства могут просто поступать с одного совместного счета. Пары также могут легче планировать свои расходы с помощью совместного банковского счета.Совместный банковский счет также позволяет паре следить за расходами друг друга, как с родителем и ребенком. Таким образом, ребенок может получить некоторый банковский опыт, пока родитель следит за ним.

Открытие совместного банковского счета — хорошая идея для ряда ситуаций. Если вы откроете совместный текущий или сберегательный счет, вы и ваш совладелец разделите ответственность за сбережения и ответственные расходы. Таким образом, это становится скорее командным усилием. Кроме того, объединение ваших средств может дать вам доступ к определенным преимуществам, которые связаны с более высоким балансом счета.Это будет зависеть от типа учетной записи, которую вы открываете, но включает такие вещи, как отказ от комиссии и более высокие процентные ставки по сбережениям.

При открытии совместного банковского счета важно общаться со своим партнером. Вместе решите, в каком финансовом учреждении вы хотите открыть счет и какой счет вы хотите открыть. Опять же, установите конкретные обязанности для каждого владельца и планы действий. Всегда следите за тем, чтобы вы рассказывали об учетной записи.

Недостатки совместного банковского счета

Наряду с множеством преимуществ совместного банковского счета, вы также рискуете.Во-первых, нет никакой защиты в случае, если один владелец злоупотребляет учетной записью. Таким образом, если ваш партнер откажется от чека, связанного с учетной записью, без вашего ведома, вы оба будете привлечены к ответственности, даже если вы не имели к этому никакого отношения.

Также один владелец может снять огромную сумму денег, не сообщая другому владельцу. Поскольку совместные банковские счета предполагают, что владельцы общаются регулярно, банку не требуется одобрение для такого рода транзакций. Вот почему так важно открыть совместный банковский счет с тем, кому вы доверяете.Вы также должны регулярно проверять учетную запись.

Точно так же финансовые проблемы одного человека могут стать финансовыми проблемами обоих владельцев. Например, если один из владельцев разводится или становится банкротом, средства на счете будут рассматриваться как активы этого человека. Это означает, что независимо от другого владельца, деньги можно получить. Вы и ваш совладелец должны быть честными и откровенными в отношении каждого из своих финансов, чтобы избежать большой финансовой катастрофы.

Вы потенциально можете увидеть больший налоговый счет из-за вашего совместного банковского счета.Если вы оба кладете деньги на счет, ничего страшного. Но если вы вносите деньги на счет, а ваш совладелец снимает сумму, превышающую годовой лимит в 14 000 долларов, IRS рассматривает снятие денег как подарок.

Наконец, объединение активов в пул имеет свои преимущества, но может иметь и свои недостатки. Например, если вы открываете совместный счет со студентом колледжа, совместные фонды будут засчитываться в их активы, что может снизить их право на получение финансовой помощи. То же самое и с пожилым совладельцем, который может рассчитывать на долгосрочное обслуживание по программе Medicaid.

Стоит ли открывать совместный банковский счет?

Теперь вы знаете о преимуществах и рисках открытия совместного банковского счета. Так стоит ли открывать? Ответ на это будет зависеть от ваших финансов и финансовых возможностей ваших возможных совладельцев. Вы возьмете на себя больше рисков, открыв совместный банковский счет? Или это принесет вам пользу? Прежде чем принять решение, посмотрите на свои долги, доход, кредит и т. Д. Не забывайте быть честными и открытыми со своими потенциальными совладельцами.

Ваши личные предпочтения также играют большую роль при принятии решения об открытии совместного банковского счета или нет. Вы цените финансовую конфиденциальность и независимость? Использование совместного банковского счета означает, что все ваши транзакции доступны вашему совладельцу. Было бы сложно сохранить в секрете совместную деятельность по банковскому счету, которая может быть одновременно и благословением, и проклятием.

Имейте в виду, что вы можете открыть совместный банковский счет и при этом вести отдельные индивидуальные счета. Таким образом, вы можете оплачивать общие расходы или экономить на общих целях, таких как выход на пенсию, с помощью совместной учетной записи и сохранять некоторую финансовую автономию со своими собственными отдельными счетами.

The Takeaway

Совместный банковский счет — это надежный финансовый вариант для ряда ситуаций. Это облегчает соседям по комнате оплату общих расходов. Он предлагает супружеским парам возможность сэкономить, сэкономить и потратить деньги вместе. Конечно, есть риски, связанные с совместными банковскими счетами, за которыми вам нужно будет следить. Таким образом, вы и ваши совладельцы не столкнетесь с высокими сборами или налогами. Всегда поддерживайте честное и открытое общение с общим банковским счетом, чтобы добиться успеха.

Перед тем, как анализировать свои активы, возможно, стоит сначала поговорить с финансовым консультантом, чтобы убедиться, что вы оба находитесь на одной странице. Инструмент сопоставления SmartAdsset может помочь вам найти человека, с которым можно работать, чтобы удовлетворить ваши потребности. Сначала вы ответите на ряд вопросов о своей ситуации и своих целях. Затем программа сузит ваши варианты до трех финансовых консультантов, которые соответствуют вашим потребностям. Затем вы можете прочитать их профили, чтобы узнать о них больше, взять интервью у них по телефону или лично и выбрать, с кем работать в будущем.Это позволяет вам найти подходящий вариант, в то время как программа выполняет большую часть тяжелой работы за вас.

Советы по поиску счета на правом берегу

- Выбор правильного банковского счета — это огромный финансовый шаг, и не только для совместных банковских счетов. Хорошим началом будет поиск банка или кредитного союза, который вам больше всего подходит. Таким образом, вы будете знать, что ваш банковский опыт, скорее всего, будет положительным.

- Вы также захотите сравнить банковские счета.Сравнение некоторых из лучших текущих счетов и сберегательных счетов поможет вам понять, что там есть. Вы не захотите соглашаться на низкую процентную ставку, когда увидите, что можете добиться большего!

Фото: © iStock.com / vm, © iStock.com / PhotoInc, © iStock.com / vm

.Как открыть счет в интернет-банке

Готовы ли вы к более гибкому и доступному банковскому обслуживанию? Тот, где вы можете управлять своими деньгами прямо из мобильного банкинга на телефоне? Удобство — это лишь одна из причин, по которой вы можете рассмотреть возможность открытия банковского счета в Интернете, не говоря уже о выгодных тарифах, полезных инструментах и многом другом.

Не беспокойтесь, если вы не знаете, как открыть банковский счет в Интернете. Мы расскажем, как открыть счет в интернет-банке — это просто.

Шаг 1: Найдите лучший банк для вас.

Если вы хотите открыть новый банковский счет, рекомендуется поискать в различных финансовых учреждениях, например в банках и кредитных союзах, тот, который соответствует вашему стилю и вашим потребностям. Обязательно сравните годовой процентной доходности (APY), ежемесячных сборов , комиссии банкоматов и комиссии за овердрафт. Потому что ваш банк не должен вам ни копейки и ни копейки — он должен помочь вам увеличить ваш баланс!

Благодаря конкурентоспособным процентным ставкам, круглосуточной поддержке клиентов, а также простым в использовании и доступным банковским услугам как онлайн, так и через мобильный телефон, Ally Bank может быть лучшим вариантом для вас.Как банк, входящий в состав FDIC , все депозиты наших клиентов застрахованы на уровне до максимальной степени, разрешенной законом .

Если вы хотите открыть счет для проверки процентов или сберегательный счет в Интернете, мы предлагаем первоклассные инструменты и функции, которыми может воспользоваться каждый. Наш сберегательный онлайн-счет включает в себя ведер и бустеры , которые позволяют легко заряжать и настраивать свою стратегию сбережений.

Шаг 2: Выберите тип учетной записи.

У вас есть несколько вариантов банковского счета на выбор, в зависимости от ваших финансовых целей и причин открытия счета.

Если вы хотите положить деньги на счет с заблокированными ставками на определенное время, вам лучше всего подойдет депозитный сертификат (CD) . Просто помните, что в зависимости от типа компакт-диска , который вы выберете, может иметь штраф за снятие средств до наступления срока погашения.

Возможно, вы хотите поместить свои сбережения на доступный счет с конкурентоспособными процентными ставками.Если да, то обратите внимание на наш сберегательный онлайн-счет .

Подробнее о выборе между компакт-диском и сберегательным счетом.

Если вам нужен еще более гибкий доступ к своим сбережениям, вы можете зарегистрировать счет Money Market .

Наконец, если вы заинтересованы в , открывающем ежедневный текущий счет — тот, на котором вы можете получать конкурентные проценты на свои наличные деньги и платить нулевую ежемесячную плату за обслуживание, — наш счет для проверки процентов может быть для вас.

Шаг 3. Соберите вашу личную информацию.

Независимо от того, какой тип учетной записи вы выберете, для регистрации вам потребуется несколько основных данных. Будьте готовы с вашим:

- Полное наименование

- Номер социального страхования

- Дата рождения (вам должно быть 18 лет или больше, чтобы открыть счет в Ally Bank)

- Почтовый адрес места жительства (и предыдущий адрес, если вы жили по вашему текущему адресу менее пяти лет)

- Род занятий

- Контактная информация (электронная почта и номер телефона)

- Девичья фамилия матери

- Информация о переводе вашего начального депозита

Помните: большинству финансовых учреждений потребуется аналогичная основная информация для открытия банковского счета, но если вы не ведете банковские операции с Ally, возможно, вас могут попросить предоставить дополнительную документацию.

Шаг 4: Откройте свой счет.

Теперь вы готовы совершить банковскую магию. И что самое лучшее? Вам даже не нужно вставать с дивана. Вместо посещения отделения местного банка вы можете просто посетить веб-сайт выбранного банка. Затем следуйте инструкциям по заполнению онлайн-заявки (используя уже собранную вами информацию).

Большинство онлайн-приложений, таких как наше, просты в использовании и проводят вас через каждый шаг. Ваш банк может задать вопросы, чтобы узнать, являетесь ли вы уже текущим клиентом, какой тип счета вы открываете (индивидуальный, совместный, трастовый или депозитный счет) и какова будет ваша первоначальная сумма депозита.В Ally начальная сумма депозита не требуется, и мы только просим помочь вам спланировать игру заранее.

Если вы хотите открыть счет в Ally, все, что вам нужно, это около пяти минут . Зайдите на Ally.com и найдите кнопку «Открыть счет» на вкладке «Проверка и сбережения». Затем выберите тип учетной записи и нажмите «Открыть учетную запись», чтобы официально начать процесс.

Если вы открываете счет с процентным доходом в Ally Bank , вы также можете получить бесплатную дебетовую карту, бесплатные стандартные чеки Ally Bank и услугу перевода овердрафта.Если вы выберете услугу перевода овердрафта, вам необходимо будет привязать сберегательный онлайн-счет Ally Bank или счет денежного рынка к своему процентному чековому счету. Таким образом, если вы превысите остаток денежных средств на текущем счете, мы будем автоматически переводить доступные средства с шагом 100 долларов с вашего сберегательного счета для покрытия транзакций бесплатно для вас.

Независимо от того, ведете ли вы банк в Ally или другом финансовом учреждении, после того, как вы ввели свою личную информацию (а если вы открываете совместный счет, а также информацию о втором владельце счета), обязательно ознакомьтесь с раскрытием юридической информации.Теперь вы готовы подать заявку.

Шаг 5: Внесите первоначальный депозит.

Теперь, когда вы открыли свой банковский счет в Интернете, пора внести депозит. Обязательно проверьте, есть ли у вашего банка какие-либо требования к минимальному депозиту или дневному остатку, чтобы с вас не взимались комиссии. Чтобы внести депозит, вы можете привязать другой банковский счет для перевода средств, отправки по почте или депозита чека через мобильный телефон, в зависимости от выбранного вами банка.

Чтобы пополнить свой счет в Ally Bank, вы можете сделать прямой депозит, переведя средства с другого счета, перевести деньги, сделать мобильный депозит с помощью Ally eCheck Deposit℠ или отправить нам чек.Как мы упоминали ранее: нам не требуется минимальный депозит для открытия вашего счета или минимальный дневной баланс. При этом, чем раньше вы пополните свой счет, тем раньше вы сможете начать пользоваться всеми функциями нашей учетной записи.

Шаг 6: Берегите свой путь.

Начав использовать свой банковский счет в Интернете, не бойтесь воспользоваться преимуществами и специальными функциями, которые может предложить ваш банк. Одни из самых больших преимуществ онлайн-банкинга — это гибкость и доступность, которые вы получаете.Независимо от того, хотите ли вы получить доступ к своей учетной записи через веб-браузер или мобильное приложение, если у вас есть Интернет, вы можете войти в систему и проверить свой банковский счет онлайн. Это означает, что вы можете управлять своими деньгами, где бы вы ни находились — и вам не нужно ждать ежемесячных отчетов по почте, чтобы просмотреть свои транзакции или узнать, где находится ваш баланс.

Узнайте больше о том, как оставаться в безопасности при использовании мобильного банкинга.

Загрузив приложение Ally Mobile на свой смартфон, вы можете проверять свой баланс в любое время и делать переводы, когда вам это нужно. Кроме того, вы можете вносить чеки прямо со своего телефона, просто щелкнув изображение.

Мы являемся банком, ориентированным на цифровые технологии, но с нашим счетом для проверки процентов не нужно беспокоиться о комиссиях банкоматов. Вы можете использовать любой банкомат Allpoint в США бесплатно или получить компенсацию в размере 10 долларов за цикл выписки по комиссиям, взимаемым другими банкоматами по всей стране.

Наша цель — помочь вам извлечь максимальную пользу из каждой копейки на вашем банковском счете, независимо от того, используется ли это проверка процентов или сберегательный счет онлайн. Благодаря конкурентоспособным и часто более высоким процентным ставкам, чем у традиционных обычных банков, а также простым в использовании ведрам и ускорителям, вы можете приумножить свои сбережения, зная, что мы всегда к вашим услугам.

Откройте банковский счет, который даст вам больше.

.Открытие банковского счета — Citizens Advice

Если вы хотите открыть новый банковский счет, вам необходимо выяснить следующее:

Типы банковских счетов

Существуют разные типы банковских счетов, которые можно использовать по разным причинам. Здесь мы расскажем вам об основных типах банковских счетов и о том, для чего вы можете их использовать.

Текущие счета

Вы можете использовать текущий счет для повседневного управления деньгами. Сюда входят:

- оплата счетов

- получение денег — например, зарплата или пособие

- отслеживает, куда уходят ваши деньги.

Некоторые текущие счета могут также приносить вам проценты на деньги, которые у вас есть на счете, хотя это, вероятно, меньше, чем на многих сберегательных счетах.

Имея текущий счет, вы получите чековую книжку, которую вы можете использовать для снятия денег. Вы также можете получить дебетовую карту, которую можно использовать в магазинах и банкоматах. Банк может предоставить вам овердрафт и доступ к другим видам кредита. Вам будет разрешено настроить прямое дебетование и постоянные платежи.

Некоторые банки разрешат вам обналичить личный чек на текущий счет или использовать карту для наличных в почтовом отделении бесплатно.Спросите в местном почтовом отделении, можете ли вы сделать это бесплатно со своего текущего аккаунта.

Карточные счета почтового отделения

Вам следует подавать заявление на открытие карточного счета в почтовом отделении только в том случае, если вы не можете получить счет в банке или строительном обществе.

Вы можете использовать карточный счет почтового отделения только для получения платежей на сумму:

- пособия — но Департамент труда и пенсий (DWP) может отказать в перечислении универсального кредита на карточный счет почтового отделения

Вы не можете перечислять другие доходы на карточный счет почтового отделения.Вы также не можете получать жилищное пособие, выплачиваемое на карточный счет почтового отделения.

Вы можете снять деньги со счета в любом почтовом отделении, используя карту и ПИН-код, но вы не можете получить доступ к деньгам где-либо еще. Вы не получите овердрафта.

Если вы хотите открыть карточный счет в почтовом отделении, вы должны сначала позвонить:

- DWP, если вы получаете пособие или государственную пенсию

- HMRC, если вы получаете налоговые льготы

Почтовое отделение закроет все свои карточные счета 30 ноября 2021 года.До этого момента вы можете продолжать пользоваться карточным счетом. DWP или HMRC сообщат вам, как вы можете продолжать получать выплаты после закрытия вашей учетной записи.

Сберегательные счета

Вы можете использовать сберегательные счета, чтобы откладывать деньги, которые вы хотели бы накопить на будущее, на случай непредвиденных обстоятельств или для покупки дорогих покупок, например новой машины или отпуска.

Сберегательный счет даст вам проценты на ваши деньги.

Для получения дополнительной информации о сберегательных счетах, включая таблицу, в которой сравниваются различные типы сберегательных счетов, посетите веб-сайт Money Advice Service по адресу: www.moneyadviceservice.org.uk.

Помогите спасти

Если вы получаете налоговые льготы или универсальный кредит, вы можете иметь право присоединиться к государственной программе помощи в экономии средств и получить дополнительные 50 пенсов за каждый сэкономленный фунт стерлингов. Вы можете узнать больше о помощи в экономии на GOV.UK.

Основные банковские счета

Если у вас плохой кредитный рейтинг или низкий доход, у вас могут возникнуть проблемы с открытием стандартного текущего или сберегательного счета. У вас также могут возникнуть проблемы, если у вас уже есть текущий счет, на который перерасход.Если вы оказались в такой ситуации, возможно, вы сможете открыть основной банковский счет.

Вы можете попросить банк или строительное общество открыть основной банковский счет. Банк или строительное общество должны сообщить вам, предлагает ли он основные банковские счета. Если да, то в нем должны быть указаны условия, которым вы должны соответствовать, чтобы открыть его.

Вы все равно сможете получить базовую учетную запись, даже если проверка кредитоспособности покажет, что у вас есть:

Для получения дополнительной информации о проверках кредитоспособности и невыполненных судебных решениях см. Как кредиторы решают, предоставлять ли вам кредит.

Если у вас есть основной банковский счет, вы обычно:

не обязательно иметь деньги, чтобы положить на счет, чтобы открыть его

не нужно платить

может выплачивать вам зарплату, зарплату, льготы и налоговые льготы прямо на счет

можно платить чеками и наличными

может оплачивать счета прямым дебетом

может снимать деньги в банкоматах.

У основного банковского счета есть некоторые недостатки. К ним относятся:

у вас не будет чековой книжки или перерасхода

, если вы настроили прямой дебет и для его оплаты недостаточно денег, с вас может взиматься плата за этот

Не все основные банковские счета доступны в почтовом отделении. Если вы хотите сделать это, обратитесь в банк, прежде чем открывать основной банковский счет.

Если у вас есть овердрафт или другие долги на вашем текущем счете и вы открываете основной банковский счет в том же банке, они могут использовать деньги на вашем новом счете для погашения долгов на вашем старом. Если вы получаете пособие, налоговый кредит или государственную пенсию, вы можете подумать об открытии основного банковского счета в другом банке или строительном обществе.

Дополнительную информацию об основных банковских счетах, включая таблицу, в которой сравниваются различные типы основных банковских счетов, можно найти на веб-сайте Money Advice Service по адресу: www.moneyadviceservice.org.uk.

Вы можете получить версии этой информации крупным шрифтом, шрифтом Брайля или в аудиоформате на горячей линии для потребителей FCA по телефону: 0800 111 6768.

Совместные счета

Вы также можете открыть счет в банке совместно с другими людьми. Например, вы можете сделать это, чтобы управлять счетами по хозяйству с кем-то, с кем вы живете, или с вашей женой, мужем или гражданским партнером.

Как открыть счет

Для открытия банковского счета обычно необходимо заполнить анкету.Часто это можно сделать в филиале или в Интернете, а иногда также можно сделать это по телефону.

Вы также должны будете предоставить удостоверение личности, включая ваше полное имя, дату рождения и адрес. Обычно вам необходимо показать в банк два отдельных документа, подтверждающих, кто вы, например, ваш паспорт, и место вашего проживания, например, недавний счет. Если у вас нет каких-либо документов, которые требуются банку, им следует принять письмо от ответственного лица, которое вас знает, например, терапевта, учителя, социального работника или сотрудника службы пробации.

Если вы банкрот или имеете дело с мошенничеством, вам обычно не разрешат открыть банковский счет. Также вам может быть отказано в разрешении на открытие текущего счета, если у вас плохой кредитный рейтинг. Однако, если вы банкрот или имеете плохой кредитный рейтинг, вы можете открыть основной банковский счет.

Для получения дополнительной информации о банкротстве в Англии и Уэльсе см. Банкротство. Для получения дополнительной информации о банкротстве в Шотландии см. Помощь с долгом.

Банк или строительный кооператив могут отказать вам в открытии счета.Они не обязаны объяснять вам причину, и обычно вы ничего не можете с этим поделать. Банку или строительному обществу не разрешается открывать счет для тех, кому требуется отпуск в соответствии с Иммиграционными правилами для въезда или пребывания в Великобритании, но у кого его нет, например, для тех, кто въехал в Великобританию нелегально или у кого есть «просроченные» после истечения срока их визы. Если вы относитесь к этой категории, вы также не можете быть добавлены к чьей-либо учетной записи в качестве совместного владельца учетной записи или быть подписавшим или бенефициаром в отношении какой-либо учетной записи.Ваш банк или строительное общество проведут проверку статуса, чтобы убедиться, что вы не попадаете в эту категорию. Дополнительную информацию о том, что вам следует делать, если ваш банк или строительное общество отказывается открыть вам счет по этой причине, можно найти на веб-сайте GOV.UK www.gov.uk.

Некоторым группам людей, например бывшим заключенным, может быть особенно трудно открывать счета.

Однако банку или строительному обществу не разрешается дискриминировать вас, например, из-за вашей расы, пола, инвалидности, религии или сексуальной ориентации.Если вы подверглись дискриминации, вы можете подать жалобу в Службу финансового омбудсмена. Кроме того, вы можете подать иск в суд.

Однако есть некоторые обстоятельства, когда банк или строительное общество могут дискриминировать вас, например, они могут не разрешить вам открыть некоторые типы счетов, если вы не относитесь к определенной возрастной группе.

Дополнительную информацию о дискриминации см. На наших страницах о дискриминации.

Если вы считаете, что подверглись дискриминации со стороны банка или строительного общества, вам следует обратиться за помощью к опытному консультанту, например, в Консультационном бюро для граждан.Чтобы найти подробную информацию о ближайшем CAB, включая те, которые могут дать совет по электронной почте, щелкните ближайший CAB.

Условия использования

Когда вы открываете счет в банке или строительном кооперативе и пользуетесь их услугами, вы заключаете с ними договор.

Условия договора будут меняться в зависимости от банка или строительного общества, а также от типа счета или другой услуги, которую вы используете.

Перед тем, как открыть счет, вам должна быть предоставлена информация, которая поможет вам выбрать учетную запись, которая вам подходит.Информация должна включать условия и процентные ставки.

После того, как вы открыли счет, ваш банк или строительное общество должны информировать вас об изменениях этой информации, чтобы вы могли принять решение о том, как лучше всего использовать свой счет.

Условия использования сберегательных счетов текущего, основного и мгновенного доступа

Если вы открываете текущий, базовый или сберегательный счет с мгновенным доступом, вам также должна быть предоставлена дополнительная информация, например:

- Подробная информация обо всех расходах

- как банк или строительный кооператив предоставит вам информацию о вашем счете

- любые лимиты расходов на вашем счете

- что делать, если что-то пойдет не так.

Информация должна быть предоставлена вам в доступной для вас форме. После того, как вы открыли свой счет, банк или строительное общество должны сообщить вам о любых изменениях условий как минимум за два месяца до внесения изменений.

Если есть изменения в условиях вашей учетной записи, вы можете закрыть учетную запись в любое время в течение 60 дней со дня, когда вам сообщили об изменениях. Вам не нужно уведомлять или оплачивать какие-либо дополнительные расходы.

Условия сберегательных счетов

Если вы открываете сберегательный счет, отличный от мгновенного сберегательного счета, вам будет предоставлена менее подробная информация, чем для других типов счетов. Он может быть представлен в сводном поле, которое поможет вам сравнить разные счета в разных банках и строительных обществах.

Для открытия некоторых счетов вам может быть 18 лет или больше.

Поменять банк или строительный кооператив

Если вы решили поменять счет в банке или строительном обществе, вам следует подумать о:

- какие расходы будут связаны, например, за закрытие учетной записи или отмену постоянных поручений

- , лучше ли услуги и возможности, предоставляемые новым банком или строительным кооперативом, чем те, которые вы получаете сейчас

- факт, что могут быть задержки в проведении платежей по постоянному или прямому дебету.Вы должны принять это во внимание при выборе даты закрытия счета

- сколько времени вам придется ждать, прежде чем вы сможете воспользоваться всеми услугами нового банка или строительного общества

Вам следует открыть новую учетную запись, прежде чем закрывать старую, и убедиться, что вы отменили все текущие постоянные поручения или прямое дебетование, или переместите их в свой новый счет. Не забудьте вернуть неиспользованные чеки или пластиковые карты (разрезанные на части) в ваш старый банк или строительный кооператив.

Если вы переводите остаток на новую учетную запись, убедитесь, что у вас осталось достаточно денег на старой учетной записи для покрытия любых неоплаченных чеков.

Если вы задолжали существующему банку или строительному обществу какие-либо деньги и хотите закрыть счет, вам все равно может быть предъявлен иск в отношении денег, которые вы должны, если вы не заплатите их при закрытии счета.

И ваш старый, и новый банк или строительное общество несут ответственность перед вами.

Уровень обслуживания, которого вы должны ожидать от своего старого банка или строительного общества, будет зависеть от того, существует ли договоренность между вашим старым и новым банком.

Если нет договоренности, ваш банк или строительное общество должно только предоставить быстрое и эффективное обслуживание, чтобы помочь вам закрыть ваш счет, и оно должно вернуть все причитающиеся вам деньги.Это включает любые проценты.

Если существует договоренность, ваш банк или строительное общество должны перевести остаток на счете и принять меры в отношении прямого дебетования и постоянных поручений. Если в процессе перевода есть ошибки или задержки, которые приводят к банковским сборам, вам не нужно платить за них.

Дополнительная помощь

Для получения дополнительной информации о банках и строительных обществах, а также об услугах, которые они предлагают, см. Банки и строительные общества.

Также может оказаться полезной следующая информация:

Консультации по вопросам денег

Money Advice Service — это бесплатная независимая служба.На их веб-сайте есть много полезной информации о финансовых продуктах, таких как банковские счета, включая сравнительные таблицы для различных сберегательных счетов. Их линия по консультациям по денежным вопросам может ответить на общие вопросы о финансовых продуктах и услугах.

Их телефонная линия для консультаций по деньгам: 0300 500 5000.

Их веб-сайт: www.moneyadviceservice.org.uk.

Управление финансового надзора

Управление финансового поведения (FCA) является органом, ответственным за регулирование банков и строительных обществ.

Они не могут участвовать в рассмотрении индивидуальных жалоб, рекомендовать фирмы или давать юридические или финансовые консультации. Тем не менее, FCA заинтересовано в том, чтобы услышать о случаях, когда банк или строительная компания, как представляется, нарушают свои обязательства. При необходимости FCA может наложить штраф на банк или строительную кооперацию.

Их телефон доверия: 0800 111 6768.

Их веб-сайт: www.fca.org.uk

Служба финансового омбудсмена

Если вы прошли процедуру рассмотрения жалоб в своем банке или строительном обществе, и они не смогли вам помочь, вы можете подать жалобу в Службу финансового омбудсмена.

Вы должны дать своему банку или строительному кооперативу не менее восьми недель, чтобы решить проблему, если только они не пришлют вам письмо о тупике до истечения восьми недель. Это письмо, в котором говорится, что они больше ничем не могут вам помочь.

Вы должны подать жалобу омбудсмену в течение шести месяцев с момента получения письма о тупике или по истечении восьми недель, если вы не получите письмо о тупике. Не забудьте записать дату, когда вы впервые подали жалобу в банк.

Служба финансового омбудсмена

Exchange Tower

Лондон

E14 9SR

Телефон доверия для потребителей: 0800 023 4567 (бесплатно для звонков со стационарного телефона) или 0300123 9123 (бесплатно для пользователей мобильных телефонов, которые платят ежемесячную плату за звонки на номера, начиная с 01 или 02) (с понедельника по пятницу с 8:00 до 20:00; в субботу с 9:00 до 13:00)

Эл. Почта: [email protected]

Веб-сайт: www.financial-ombudsman.org.uk

Для получения дополнительной информации о службе финансового омбудсмена см. Как пользоваться услугами омбудсмена.

.

Об авторе