Как открыть счет в банке физическому лицу: Особенности открытия счета в Сбербанке для физического лица

Особенности открытия счета в Сбербанке для физического лица

Согласно действующему в России законодательству, каждый человек, достигший 14-тилетнего возраста, имеет право завести банковский счет. Причем открыть счет в Сбербанке для физического лица получится с любой целью, а самих таких счетов может быть неограниченное количество.

Порядок открытия счета утверждается внутренними документами выбранного банка, поэтому во всех банковских учреждениях он несколько отличается. Основные моменты, которые касаются открытия счета в Сбербанке, можно найти на его официальном сайте. А мы попробуем разобраться в деталях процедуры.

Виды банковских счетов для граждан

Прежде чем обращаться в банк за открытием счета, нужно определиться, какой именно счет вам потребуется. В частности, для физических лиц доступны такие варианты:

- Текущий счет – для хранения денежных средств и проведения любых финансовых операций. Используется клиентом банка регулярно.

- Карточный счет – для упрощения доступа к средствам на текущем. Банковская карточка привязывается к основному счету, позволяет пользоваться банкоматами, терминалами и оплачивать покупки онлайн. Карта может быть дебетовой (средства с нее расходуются только в рамках остатка на счету) и кредитной (с кредитным лимитом, назначенным банком).

- Депозитный (накопительный) счет – для сбережения средств с целью получения дохода с них. За то, что клиент положил деньги на депозит, банк начисляет проценты и сумма приумножается. Больший срок хранения средств, как правило, обеспечивает лучший прирост суммы.

- Металлический счет – для инвестирования в драгоценные металлы. На таком счету ведется учет металла, который принадлежит клиенту, в граммах.

Все денежные счета можно вести в рублях или иностранной валюте. Тип счета выбирайте, исходя из ваших потребностей и целей его открытия.

Документы, которые потребуются для открытия счета

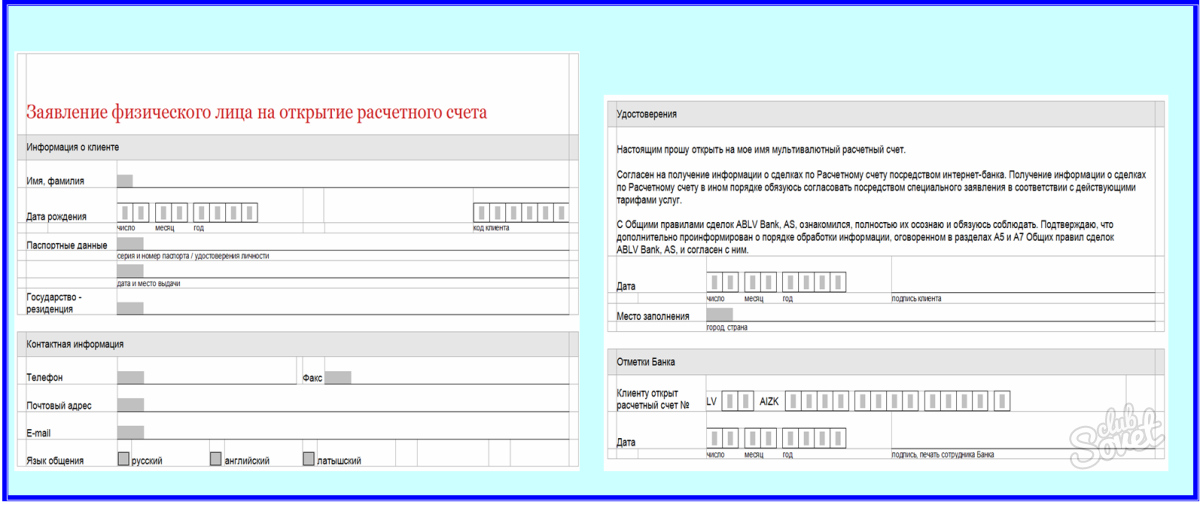

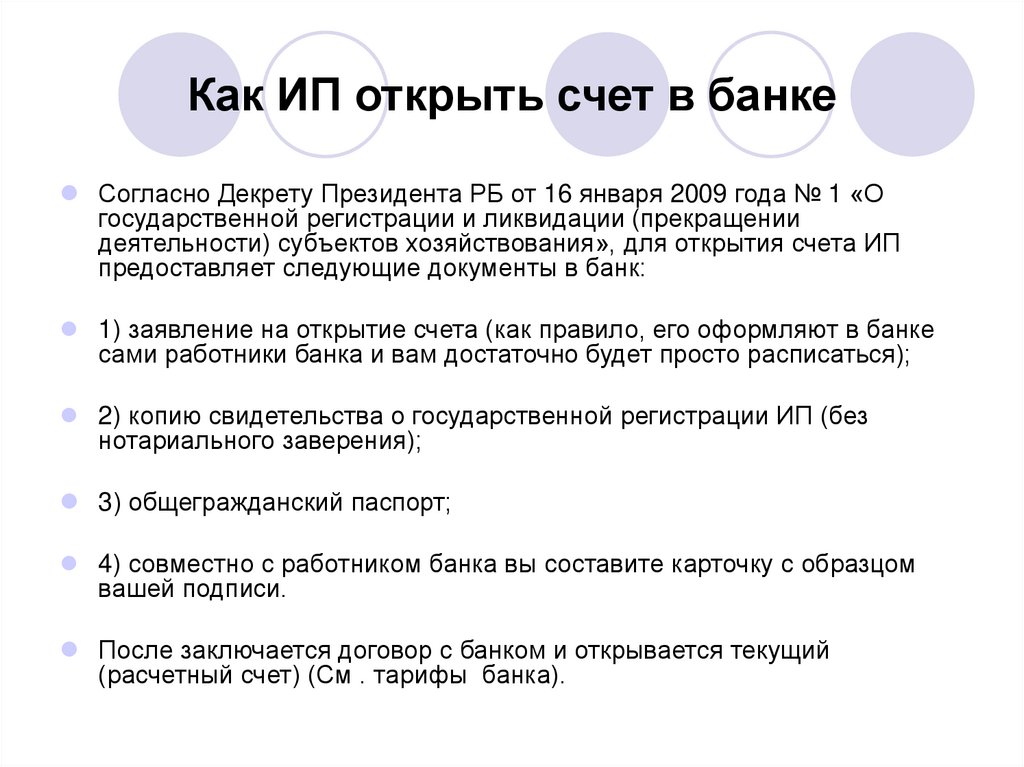

Физическому лицу-гражданину РФ, чтобы завести расчетный счет любого вида, нужно минимум документов: паспорт, ИНН и заявка в установленной банком форме. Другая документация не понадобится, так как собирается только информация для идентификации клиента.

Другая документация не понадобится, так как собирается только информация для идентификации клиента.

Иностранец, который находится на территории России на законных основаниях, также может открыть счет в Сбербанке. Для этого ему придется предоставить дополнительные документы: визу, миграционную карту или разрешение на временное проживание в РФ и подтверждение источника доходов, если он планирует положить на счет сумму в иностранной валюте.

Открытие кредитного счета предполагает усложненную процедуру и предъявление к клиенту большего числа требований. Так, наряду с паспортом и ИНН банк может потребовать справку о доходах, о составе семьи и проверить кредитную историю

Открыть счет в Сбербанке для физического лица по общей процедуре

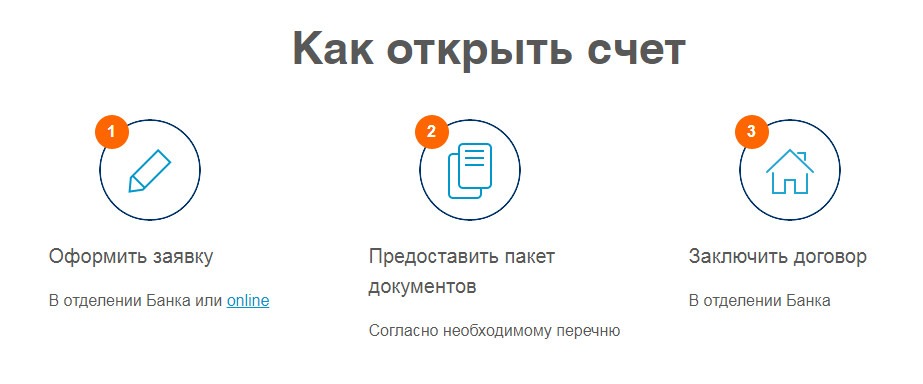

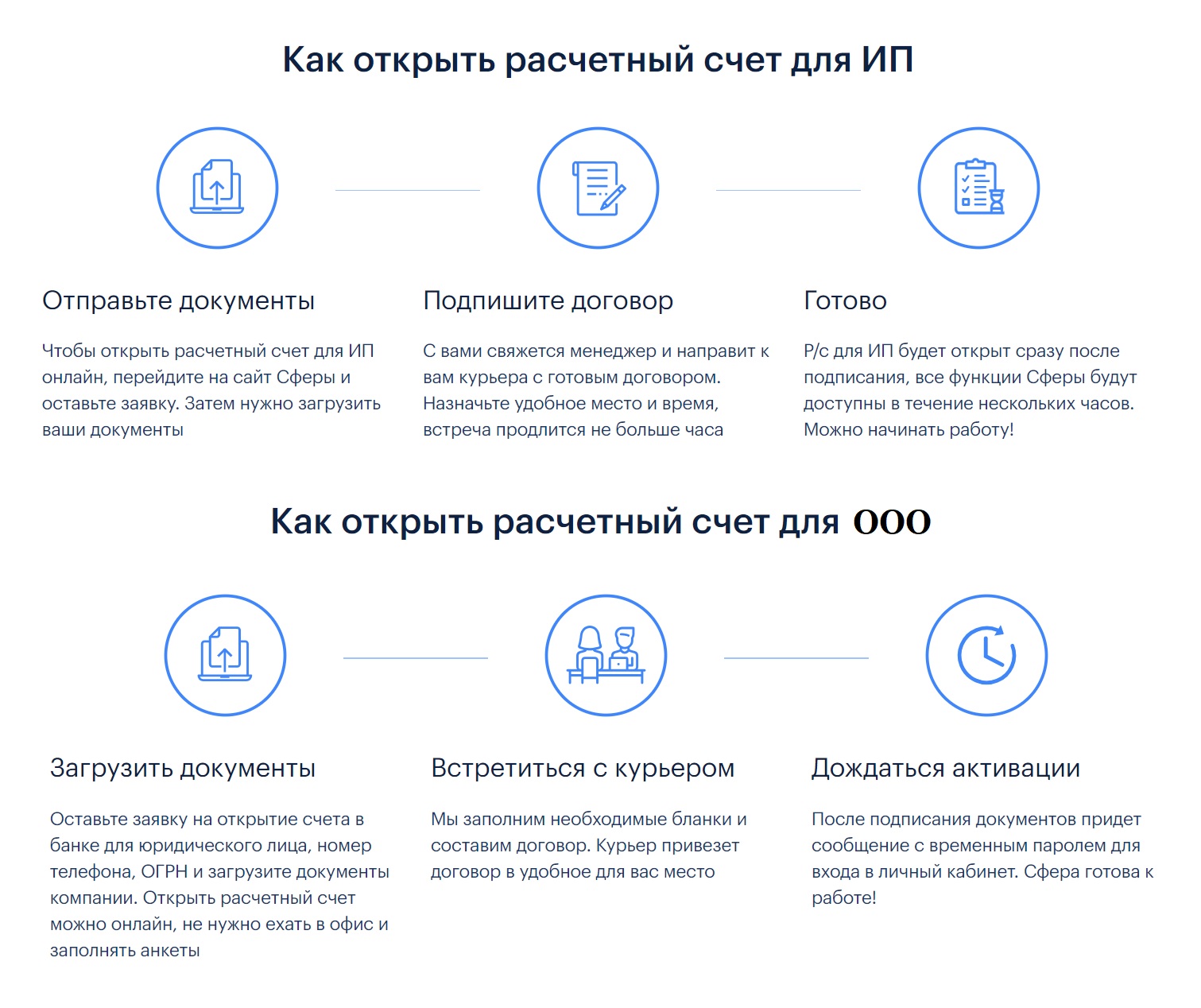

Процедура открытия счета, зависимо от его типа, может несколько отличаться. Рассмотрим основные этапы:

- Изучение условий сотрудничества с банков и выбор подходящего типа счета.

Здесь лучше просмотреть предложения от нескольких банков, чтобы подобрать наиболее выгодную программу обслуживания. Особенно это касается депозитных и кредитных счетов.

Здесь лучше просмотреть предложения от нескольких банков, чтобы подобрать наиболее выгодную программу обслуживания. Особенно это касается депозитных и кредитных счетов. - Подача заявки на открытие счета и предоставление документов, которые требует банк для этого. Просмотрите перечень банковских отделений в вашем городе и выберите для подачи заявления то, которое вам будет удобнее всего посещать в дальнейшем. Проконсультироваться о нужной документации стоит заранее и прийти в банк уже с готовым пакетом документов. Так существенно упрощается процедура открытия.

- Подписание договора о банковском обслуживании. Договор составляется по стандартной форме. Внимательно прочитайте его, чтобы избежать включения ненужных вам услуг.

- Активация счета по принятой банком процедуре, привязка его к номеру телефона, регистрация в кабинете онлайн-банкинга. Если открытие счет предполагает выдачу клиенту именной пластиковой карты, еще какое-то время понадобится на ее изготовление и доставку в отделение.

То есть придется посетить банк еще раз и дополнительно активировать карту.

То есть придется посетить банк еще раз и дополнительно активировать карту.

Открытие счета в онлайн-режиме

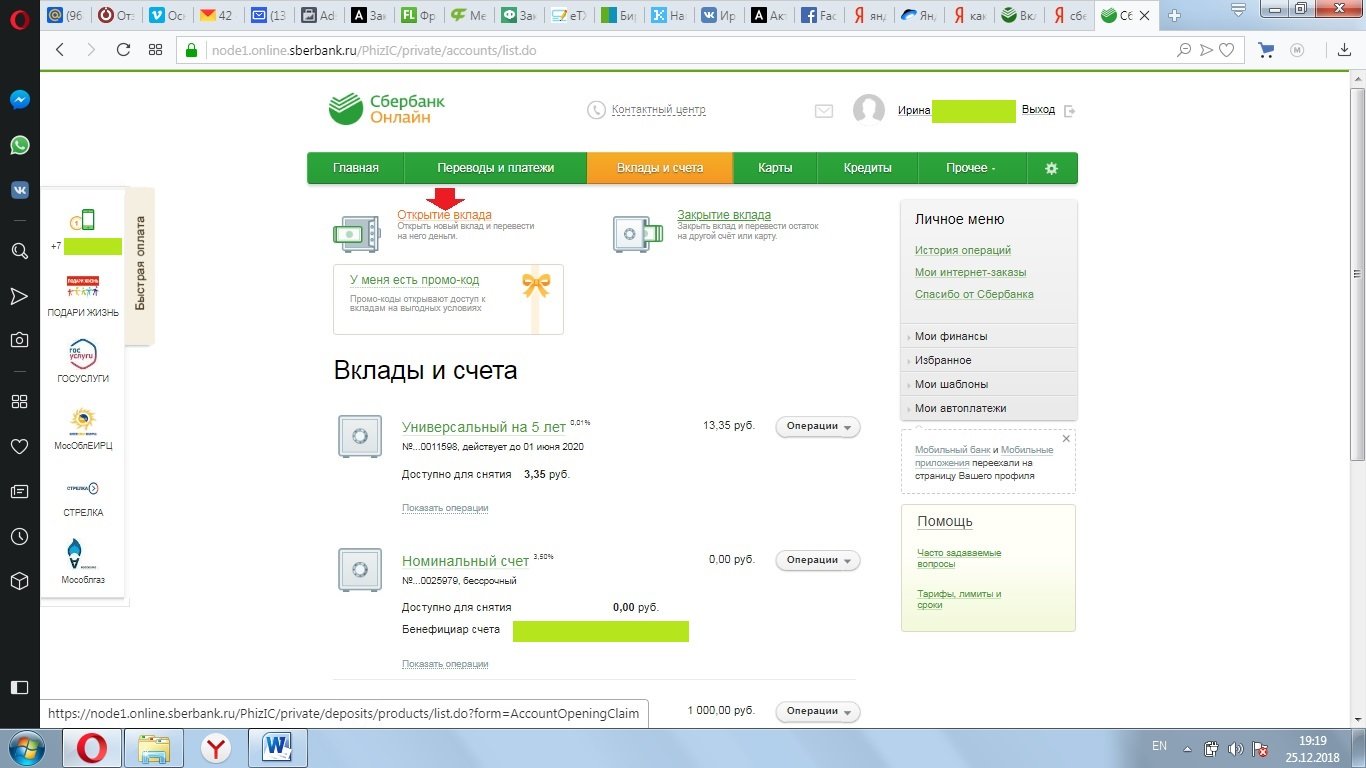

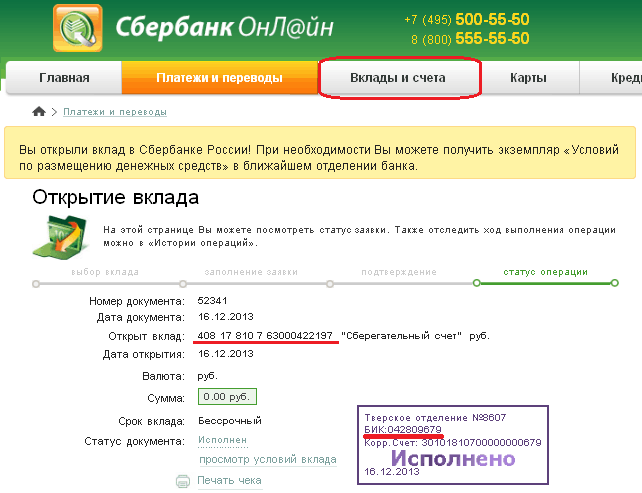

Сбербанк предоставляет своим клиентам обширный перечень онлайн-услуг, в том числе и по открытию счета.

Надо сказать, что первоначально открыть счет в Сбербанке для физического лица через интернет не получится. Расчетные счета открываются исключительно в банковском отделении с идентификацией клиента по паспорту, а кредитные предусматривают еще более сложную процедуру.

Онлайн-открытие доступно для депозитных счетов. Являясь клиентом Сбербанка и пройдя регистрацию в электронном кабинете клиента, вы можете в любой момент сделать вклад под проценты.

Для этого в онлайн-банкинге нужно выбрать услугу открытия депозита, подходящую по условиям программу и перевести средства с расчетного счета или пластиковой карты, оформленной на ваше имя. Дополнительное посещение отделения Сбербанка не требуется.

Преимущества обслуживания в Сбербанке

Выбрать Сбербанк для открытия счета физлица стоит по таким причинам:

- это государственный, системообразующий банк, который может гарантировать своим клиентам сохранность денежных средств;

- банк является универсальным, поэтому все услуги финансового обслуживания можно получить в одном учреждении;

- есть возможность подобрать программу сотрудничества с оптимальными условиями, так как банк предлагает на выбор клиентов множество вариантов;

- широкая региональная сеть, что удобно для посещения банковских отделение;

- наличие мобильного и интернет-банкинга, с использованием которого можно следить за операциями по счету, проводить расчеты и оплачивать покупки.

Дата:

08.08.2017Оставить заявку

Это интересно:

Счет для физического (физ) лица. Расчетное обслуживание физических лиц в ПАО «ЧЕЛИНДБАНК». Открыть валютный счет в банке физическому лицу. — Челиндбанк

Уважаемые клиенты ПАО «ЧЕЛИНДБАНК»!

В связи с вступлением в силу Федерального закона от 27.06.2018 №167-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в части противодействия хищению денежных средств» ПАО «ЧЕЛИНДБАНК» были предприняты меры по дополнению договоров банковского текущего счета следующими условиями:

«Банк обязуется приостановить исполнение распоряжения Клиента о совершении операции, соответствующей признакам осуществления перевода денежных средств без согласия Клиента, на срок не более двух рабочих дней, о чем незамедлительно уведомляет Клиента посредством размещения информации об этом в Системе «Уведомления», согласно заключенному между Банком и Клиентом Договором обслуживания физического лица с использованием Системы «Уведомления», либо иным способом, установленным соглашением между Банком и Клиентом.

Банк обязуется приостановить зачисление денежных средств на Счет Клиента на срок не более пяти рабочих дней в случае поступления от банка плательщика уведомления о необходимости такого приостановления, о чем Банк незамедлительно информирует Клиента одним из указанных способов:

— посредством телефонного звонка по номеру, указанному Клиентом в разделе «Реквизиты сторон»,

— по электронным каналам связи (если между Банком и Клиентом заключено соответствующее соглашение),

— путем направления Клиенту средствами почтовой связи письма по почтовому адресу, указанному Клиентом (в случае отсутствия у Банка сведений о почтовом адресе, почтовую корреспонденцию и другие юридически значимые сообщения по Договору, Банк направляет по адресу регистрации Клиента),

— по иным каналам связи, указанным Клиентом в разделе «Реквизиты сторон».

Возобновление зачисления денежных средств на Счет Клиента производится в случае представления Клиентом в течение пяти рабочих дней с момента приостановления такого зачисления документов, подтверждающих обоснованность получения переведенных денежных средств. В случае непредставления документов, подтверждающих обоснованность получения переведенных денежных средств, Банк осуществляет возврат денежных средств в банк плательщика не позднее двух рабочих дней после истечения пятидневного срока».

Изменения вступают в силу с даты размещения на сайте ПАО «ЧЕЛИНДБАНК». В случае несогласия с вышеуказанными изменениями договора банковского текущего счета, Клиент вправе направить письменное заявление в ПАО «ЧЕЛИНДБАНК».

При возникновении дополнительных вопросов Вам могут дать консультацию по телефону: 8(800) 5001-800 или 8(351)239-77-77, либо в любом ближайшем отделении ПАО «ЧЕЛИНДБАНК»

Администрация ПАО «ЧЕЛИНДБАНК»

Как открыть счёт в иностранном банке физическому и юридическому лицу? — ATRIUM

Открыть банковский счёт за рубежом могут как физические, так и юридические лица, как резиденты, так и нерезиденты.

Зарубежные банки не предоставляют каких-либо особых условий для граждан-нерезидентов и компаний с иностранными владельцами. Более того, обслуживание, как правило, не бесплатно. Тем не менее во многих случаях его открытие является необходимым для ведения бизнеса. Как открыть счёт в иностранном банке, используя выгодные возможности и условия — читайте далее.

Зачем нужен зарубежный банковский счётПричины открытия банковского счёта за рубежом бывают разными. Нестабильность в экономике, коррупция, отсутствие независимого суда – всё это вынуждает хранить средства в более надежных местах. Услуги иностранного банка необходимы при ведении экспортно-импортных операций, туристического бизнеса. Он необходим при покупке зарубежной недвижимости, получении иностранного гражданства.

Открытие счёта в зарубежном учреждении даёт следующие преимущества нерезиденту:

- Сохранность денежных средств.

Хранение активов в нескольких юрисдикциях позволяет сберечь состояние, обеспечить себе финансовую надежность.

Хранение активов в нескольких юрисдикциях позволяет сберечь состояние, обеспечить себе финансовую надежность. - Снижение издержек из-за отсутствия валютного контроля.

- Доступ к международным услугам, например к европейским программам льготного кредитования.

Прежде чем открыть счёт в банке иностранному гражданину, необходимо выбрать подходящее учреждение.

Вот пункты, на которые стоит обратить внимание:

- с какими лицами работает банк — физическими, юридическими;

- в каких валютах можно открыть счёт в иностранном банке;

- тарифы на обслуживание;

- ставки по депозитам;

- условия и ставки по кредитам;

- рейтинг, репутация организации.

Рекомендуется обратиться к агентам или посредникам, которые профессионально владеют информацией, могут адекватно оценить все факторы и посоветовать лучший вариант сотрудничества с тем или иным кредитно-финансовым учреждением.

Банковские счета бывают корпоративными и частными. Первые обслуживают организации, вторые – физических лиц. Корпоративные счета по условиям открытия и обслуживания во всех странах примерно одинаковые. Банки взимают плату за свои услуги в соответствии с утверждёнными тарифами, в том числе, как правило, платным является само открытие счёта и его ежемесячное (или ежегодное) обслуживание.

Счета для частных лиц отличаются по включённым в тариф услугам, по депозитным и кредитным ставкам. Важно не забывать, что депозиты в евро в банках ЕС открываются с отрицательной ставкой, то есть клиент не только не получает процентов, но и вынужден сам платить за услуги банка. Это связано с низким уровнем инфляции в зоне евро: 1,57% в 2019 году, при этом в некоторые месяцы имела место дефляция, то есть снижение цен и повышение покупательской способности (до -0,82% в январе).

Как правило, иностранные банки предоставляют следующие разновидности счётов для физических лиц:

- текущий депозитный;

- кредитный;

- ипотечный.

Открытие кредитного счёта возможно только после накопления кредитной истории в стране нахождения банка. Обычно этот срок составляет 3 года.

Почти все европейские банки предлагают счета для иностранных студентов. Его можно открыть, даже проживая в кампусе университета и не имея постоянного места жительства в стране пребывания.

Большинство иностранных кредитно-финансовых учреждений требуют присутствия клиента для начала сотрудничества. Но существуют юридические фирмы, позволяющие нерезиденту осуществлять операции дистанционно. Это услуга платная, и стоит она около $1000. Чтобы открыть счёт в зарубежном банке без выезда из России, необходимо отослать документы, подтверждённые нотариально, переведённые на государственный язык страны.

Чтобы стать клиентом кредитно-финансовой зарубежной организации, нужно следующее:

- Выбрать подходящий банк, предварительно изучив информацию о его деятельности.

- Подать заявку. Некоторые учреждения требуют обязательного присутствия клиента или обращения к представителям банка в стране проживания.

- Заполнить форму, внеся личные данные, предоставить комплект документов.

- Ждать решение об одобрении или отказе.

Если заявку одобрили, клиент получает уникальный номер. Ему открывают доступ к управлению деньгами онлайн, при необходимости дают возможность получить дебетовую карту.

Какие документы нужны, чтобы открыть счёт в иностранном банкеЧтобы стать клиентом кредитно-денежной организации в другой стране, иностранному гражданину необходимо явиться в банк, имея при себе следующие документы:

- международный паспорт;

- документ, подтверждающий наличие места жительства в стране нахождения банка.

Банк может затребовать любые другие документы, если сочтёт это необходимым.

Как открыть счёт в иностранном банке физическому лицуПеред тем, как открыть счёт в иностранном банке частному физическому лицу, самое главное – озаботиться доказательствами того, что человек имеет место жительство в стране нахождения банка.

Такими доказательствами могут быть:

- квитанция об оплате коммунальных услуг;

- договор аренды жилья, оформленный в соответствии с требованиями закона страны пребывания;

- подтверждающее письмо из университета (для студентов).

Без места жительства банковский счёт нельзя открыть ни в одной стране.

Как открыть счёт в иностранном банке юридическому лицуЧтобы стать клиентом зарубежной финансовой организации, юридическому лицу необходимо собрать большой комплект документов. Обязательно в него должны входить:

- Свидетельство о регистрации фирмы;

- Устав компании;

- Учредительный договор;

- Протокол о назначении директора;

- документ, подтверждающий юридический адрес компании;

- документы, удостоверяющие личности всех владельцев, директоров и секретаря, а также места их проживания на территории страны пребывания.

Банк по своему усмотрению вправе затребовать любые иные документы, в том числе подтверждающие легальность деятельности и доходов компании, наличие партнёров и контрагентов.

Большинство иностранных банков не позволяют открыть счёт в иностранном банке удалённо через интернет. В первую очередь это связано с вопросами легализации и налогообложения денежных средств, которые не могут быть прояснены с гражданами иностранных государств.

Если требуется срочно открыть заграничный счёт, а времени для поездки нет, то целесообразно обратиться в любую компанию, оказывающую услуги по сопровождению регистрационных действий в иностранных юрисдикциях. Они подготовят все документы, в том числе доверенность на представление интересов клиента.

Банки некоторых иностранных юрисдикций, например Кипра, позволяют открыть счёт онлайн, без выезда за границу. Однако для этого физическое лицо должно быть клиентом одном из банков стран Европейской экономической зоны, а первое пополнение должно быть проведено с этого счёта из этого банка.

Существуют и другие условия, в частности подтверждённое место жительство, рекомендации другого банка.

Онлайн-заявка на открытие расчетного счета

А

Адыгейский

Алтайский

Амурский

Архангельский

Б

Башкирский

Белгородский

Брянский

Бурятский

В

Владимирский

Волгоградский

Воронежский

Д

Дагестанский

И

Ивановский

Ингушский

Иркутский

К

Кабардино-Балкарский

Калининградский

Калужский

Камчатский

Кемеровский

Кировский

Коми

Костромской

Краснодарский

Красноярский

Курский

Л

Липецкий

М

Марийский

Мордовский

Московский ЦРМБ

Н

Нижегородский

Новгородский

Новосибирский

О

Омский

Оренбургский

Орловский

П

Пензенский

Пермский

Приморский

Псковский

Р

Ростовский

Рязанский

С

Самарский

Санкт-Петербургский

Саратовский

Сахалинский

Свердловский

Смоленский

Ставропольский

Т

Тамбовский

Татарстанский

Тверской

Томский

Тувинский

Тульский

Тюменский

У

Удмуртский

Ульяновский

Х

Хабаровский

Ц

Центр корпоративного бизнеса

Ч

Челябинский

Чеченский

Читинский

Чувашский

Я

Якутский

Ярославский

А

Адыгейский

Алтайский

Амурский

Архангельский

Б

Башкирский

Белгородский

Брянский

Бурятский

В

Владимирский

Волгоградский

Воронежский

Д

Дагестанский

И

Ивановский

Ингушский

Иркутский

К

Кабардино-Балкарский

Калининградский

Калужский

Камчатский

Кемеровский

Кировский

Коми

Костромской

Краснодарский

Красноярский

Курский

Л

Липецкий

М

Марийский

Мордовский

Московский ЦРМБ

Н

Нижегородский

Новгородский

Новосибирский

О

Омский

Оренбургский

Орловский

П

Пензенский

Пермский

Приморский

Псковский

Р

Ростовский

Рязанский

С

Самарский

Санкт-Петербургский

Саратовский

Сахалинский

Свердловский

Смоленский

Ставропольский

Т

Тамбовский

Татарстанский

Тверской

Томский

Тувинский

Тульский

Тюменский

У

Удмуртский

Ульяновский

Х

Хабаровский

Ц

Центр корпоративного бизнеса

Ч

Челябинский

Чеченский

Читинский

Чувашский

Я

Якутский

Ярославский

Открыть счет в швейцарском банке физическому лицу

Швейцарские банки известны как самые надежные в мире. Открытие счета в таком кредитном учреждении считается признаком солидности, респектабельности и успешности бизнеса. Кроме того, это один из лучших способов сохранить свой капитал.

Открытие счета в таком кредитном учреждении считается признаком солидности, респектабельности и успешности бизнеса. Кроме того, это один из лучших способов сохранить свой капитал.

Общие правила открытия счета

Обратиться в один из швейцарских банков для открытия счета может любой человек. В некоторых случаях для этого даже не требуется первоначальный взнос. Валюту счета клиент тоже выбирает по своему желанию. Это могут быть франки, доллары, евро или другая свободно конвертируемая валюта.

Тем не менее отказы в открытии счета все же случаются. Еще недавно банкиры могли отказать кому-то из людей, известных в политике, опасаясь навредить своей репутации, а также из-за сомнений в законности источника происхождения капитала.

Швейцарские банки очень внимательно относятся к документам, подтверждающим легальное происхождение. Хоть формально открыть счет там может каждый, на деле проводится тщательная проверка. Поэтому за помощью в открытии счета лучше обратиться к солидной компании.

Вклады в швейцарских банках нельзя назвать особо прибыльными. По некоторым видам вкладов доходность может составлять доли процента. Поэтому счета чаще используются для расчетов и сбережения капитала, чем для его приумножения. Впрочем, низкая процентная ставка – своего рода плата за высочайший уровень надежности и уверенность в сохранности денег.

Открытие счета для физического лица

Открыть персональный счет можно для тех средств, которые являются легальными. Если досье согласовано с банком заранее, эта процедура иногда занимает всего два часа. В ряде случаев открыть персональный счет возможно и без присутствия клиента.

Человеку, которого интересует открытие счета в швейцарском банке, для подачи запроса нужно предоставить следующий список документов:

1. Свои полные данные.

2. Копию документа, удостоверяющего личность.

3. Валюта, в которой клиент хочет открыть счет.

3. Описание источника происхождения средств.

На основании этих данных специалисты нашей компании составляют досье для подачи в швейцарский банк. После этого мы сообщаем клиенту о дальнейших шагах и о том, какие еще потребуются документы.

После этого мы сообщаем клиенту о дальнейших шагах и о том, какие еще потребуются документы.

Мы предлагаем досье сразу нескольким банкам, условия которых максимально отвечают потребностям клиента. Результаты рассмотрения зависят от информации, указанной в досье, Ваших пожеланий и их совпадения с возможностями банкиров. Согласно местным требованиям всю переписку с банками мы ведем на немецком языке.

В некоторых случаях банкиры хотят встретиться с клиентами лично. Для этого не всегда обязательно ехать в Швейцарию. Если в России есть представительство выбранного банка, на встречу с менеджером можно приехать туда.

Швейцарских банкиров не интересует вопрос уплаты клиентом налогов в стране его постоянного жительства. Зато место работы вполне может заинтересовать. Например, банки не идут на открытие счетов тем, кто состоит на государственной службе, поэтому чиновникам обычно отказывают.

Стандартный срок принятия решения об открытии счета составляет от двух недель до месяца. Если заявка одобрена, клиенту сообщаются реквизиты для перечисления денег: работать с наличными банки Швейцарии не очень любят.

Если заявка одобрена, клиенту сообщаются реквизиты для перечисления денег: работать с наличными банки Швейцарии не очень любят.

Сотрудничество с нашей компанией позволит выбрать надежный швейцарский банк, который предлагает оптимальный для клиента комплекс услуг. Мы работаем как с частными банками, так и с кредитными учреждениями с государственной долей участия. Некоторым из них уже больше 100 лет.

скачать dle 11.3Как открыть счет в банках Кипра физическому лицу в 2021 году

Выбор в качестве страны, которой можно доверить свои денежные средства, открывая счет на Кипре, объясним. Эта республика предлагает множество преимуществ для своих вкладчиков. А именно: значительные льготы по налогам, сотрудничество с влиятельными партнерами по всему миру, высокое качество обслуживания в банковской сфере и выбор в открытии любого типа счета.

банк Кипра

Более того, программа развития экономического гражданства поддерживает вклады в банковские депозиты. Она подразумевает выдачу гражданства страны при открытии вклада сроком на 3 года на сумму от 5 млн евро.

Она подразумевает выдачу гражданства страны при открытии вклада сроком на 3 года на сумму от 5 млн евро.

Содержание материала

Привлекательность Кипра и кипрских банков

1 мая 2004 года республика вступила в Евросоюз, и с тех пор многое изменилось. Кипр до этого времени имел статус оффшорного государства, где налоговая система практически отсутствовала. Это обстоятельство было на руку многим инвесторам и руководителям компаний, которые использовали и приумножали свой доход максимально свободно. Сейчас же, после входа в Евросоюз, государство контролирует налоговые выплаты, в том числе все банковские вклады учитываются в налоговых органах. А Центробанк страны жестко регулирует кредитно-финансовый раздел, что только гарантирует сохранность поступаемых денежных средств.

Центральный банк Кипра — центральный банк Республики Кипр, расположенный в Никосии.

Несколько лет назад банки Кипра понизили проценты по депозитам, что вызвало волну недоверия многих состоятельных вкладчиков, которые, в свою очередь, отказались от участия в финансовых движениях на территории республики. Государство очень постаралось, чтобы возвратить былое доверие инвесторов и снова привлечь на свою территорию мировых и в том числе русских бизнесменов. Сейчас страна предлагает открытие дебетового, кредитного и депозитного счета как при личном собеседовании, так и в режиме онлайн.

Государство очень постаралось, чтобы возвратить былое доверие инвесторов и снова привлечь на свою территорию мировых и в том числе русских бизнесменов. Сейчас страна предлагает открытие дебетового, кредитного и депозитного счета как при личном собеседовании, так и в режиме онлайн.

Кипр в наше время считается перспективным бизнес-центром, по нескольким причинам:

- Статус полноправного участника Европейского Союза и вхождение в еврозону.

- Налоговая система с самым низким в ЕС коэффициентом налогообложения в 10 %.

- Стабильность в среде политики, права и макроэкономики.

- Система исключения двойного налогообложения благодаря распространению широкой сети действующих договоров.

- Жесткая регуляция кредитно-финансового сектора Центральным банком.

- Высокое качество обслуживания со стороны бухгалтерского и юридического сектора.

- Стратегически выгодное географическое положение государства на пересечении важных торговых путей между Ближним Востоком, Африкой, Европой и Азией.

- Высокий уровень телекоммуникационной и транспортной инфраструктуры.

Банковские счета на Кипре

Помимо дебетового счета, в республике Кипр можно открыть депозитный и кредитный счет.

Депозитный счет

В этом государстве более выгодно открывать депозитный счет, в отличие от многих стран Европы, хотя бы потому, что доходы от процентов не облагаются налогом.

Интернет страница банка для открытия счета

Депозит может быть оформлен как на небольшой срок, так и на долгий, и может открываться в любом из нескольких банков Кипра. Вклады производятся в 2-х валютах: евро и долларах. Чтобы открыть счет на Кипре, необязательно личное присутствовать в банке. Можно оформить заявку через интернет в режиме онлайн. Причем документы для открытия также можно отправить или с курьером, или посредством электронной почты. Рассматривая последний вариант, важно помнить, что перед отправкой с документов нужно снять скан, перевести их на английский язык и заверить в нотариальной компании. Список документов, необходимый для того чтобы открыть депозит, такой же, как и для регистрации другого типа счета. Чтобы пополнить депозит, нужно лишь выполнить перевод денежных средств с другого доступного счета.

Причем документы для открытия также можно отправить или с курьером, или посредством электронной почты. Рассматривая последний вариант, важно помнить, что перед отправкой с документов нужно снять скан, перевести их на английский язык и заверить в нотариальной компании. Список документов, необходимый для того чтобы открыть депозит, такой же, как и для регистрации другого типа счета. Чтобы пополнить депозит, нужно лишь выполнить перевод денежных средств с другого доступного счета.

Кредитный счет

Открыть данный счет в банке можно как на юридическое лицо, которое регулярно нуждается в дополнительных кредитных средствах, так и на физическое лицо. Гражданство не будет выступать влияющим фактором в рассмотрении заявки и принятии решения.

Необходимые документы для регистрации кредитного счета:

- Копия паспорта.

Паспорт гражданина Кипра

- Выписка из банка, подтверждающая отсутствие незакрытых задолженностей перед другими финансово-кредитными компаниями.

- Личная информация: образование, род деятельности, занимаемая должность, стаж, наличие судимости в других странах или на Кипре.

- Письмо-рекомендация из прошлого банка.

- Копии выписок из банка за прошлые 3–6 месяцев.

- Подтверждающие документы о наличии источника денежных средств.

- Данные кредитной истории.

- Документы по счету, который открыт на Кипре.

Рассмотрение заявки составит от 2 до 4 недель. Помимо вышеуказанных, сотрудники банка имеют право попросить предоставить дополнительные документы или пригласить заявителя на собеседование.

Будет больше возможностей получить одобрительное решение по заявке на регистрацию кредитного счета, если заявитель — обеспеченный человек и не находится в розыске на международном уровне.

Открытие и закрытие банковского счета на Кипре

Правом воспользоваться услугами банков на Кипре и открыть любой счет могут лица, достигшие возраста 18 лет, независимо от гражданства. Пакет документов, который нужно представить в банк:

Пакет документов, который нужно представить в банк:

Заявление на открытие счета в банке Кипра

- Несколько копий заграничного паспорта.

- Заполненное заявление на открытие счета в банке Кипра.

- Документы, подтверждающие фактический адрес заявителя.

- Письмо с рекомендациями из прошлого банка.

Счет в кипрском банке можно зарегистрировать как индивидуально физлицом, так и при регистрации новой или готовой компании юридическим лицом.

Для юридического лица

Зарегистрировать банковский счет на Кипре может как компания-оффшор, так и российская компания. Требуется личная встреча человека, открывающего счет, и руководителя организации с банковским представителем. Нужно будет представить полный комплект требуемых документов:

- Учредительный договор и устав.

- Сертификат об акционерах (для общества акционеров).

- Свидетельство о государственной регистрации.

Сертификат о государственной регистрации компании

- Документ, подтверждающий должность директора и секретаря (сертификат).

- Документ, подтверждающий юридический адрес (сертификат).

Для физического лица

Нужно иметь всего 5 документов на руках, чтобы зарегистрировать вклад от физического лица в банке:

- Удостоверение личности или паспорт.

- Рекомендацию от банка, находящегося за пределами Кипра.

- Документ, подтверждающий адрес проживания заявителя.

- Заполненный бланк на открытие счета на Кипре (по форме кипрского банка).

- Документы, подтверждающие финансовую обеспеченность вкладчика.

Зарегистрировать можно несколько счетов одновременно. И эта процедура является бесплатной. Но для того чтобы счет активировался, необходимо иметь на нем минимальную сумму, которую определяет банк.

Так же, как и в России, на Кипре можно открыть текущий вклад (проценты невысокие и доступ к денежным средствам свободный) и депозитный вклад (более высокие проценты, при условии ограниченного доступа к денежным средствам, на срок, оговариваемый при открытии вклада, заявителем и сотрудником банка).

Страница интернет-банкинга

Банки Кипра: актуальные предложения и стоимость открытия счета

Самым востребованным сервисом на сегодняшний день является услуга интернет-банкинга. Удобство заключается в том, что через него пользователь может управлять своим счетом: оплачивать услуги, счета, переводить деньги на другой счет, обменивать валюту. И все это удаленно, без привязки к одному месту, что очень удобно. Безопасность финансовых операций в интернет-банкинге находится на высоком уровне. Так, кипрские банки пользуются системой защищенного контакта диджипас, который способен максимально обезопасить личные данные пользователя от проведения мошеннических схем.

А также банки на острове предлагают своим клиентам воспользоваться кредитными и дебетовыми картами (есть функция овердрафта), которыми можно оплачивать услуги и делать покупки по всему миру. Минимальный баланс этих карт составляет сумму от 10 евро. Если выбирать максимально перспективный вид вложений, то можно остановиться на открытии мультивалютного счета во франках, долларах, евро, рублях и другой валюте. Преимущество такого вклада в том, что он позволяет обойти конвертацию и поможет уменьшить риск от потери денежных средств, от колебаний курсов валют.

Преимущество такого вклада в том, что он позволяет обойти конвертацию и поможет уменьшить риск от потери денежных средств, от колебаний курсов валют.

Также предлагаем Вам узнать нужна ли виза для поездки на Кипр и стоимость оформления визы.

Поделиться записью:

Открытие банковских счетов | Пантеон Про

Для полноценного функционирования вашей иностранной компании/частному лицу понадобится счет

в банке за границей. Мы отобрали самые надежные и востребованные иностранные банки, которые работают с нерезидентами.

Мы отобрали самые надежные и востребованные иностранные банки, которые работают с нерезидентами.

Банки — Беларусь:

Банки — Австрия:

Банки — Гонконг:

Банки — Лихтенштейн:

Банки — Маврикий:

Банки — Польша:

Банки — Сент-Люсия:

Банки — Сингапур:

Банки — Швейцария:

Практически все зарубежные банки открывают частные счета для физических лиц, так и корпоративные счета для оффшоров.

Что такое оффшорный счет?

Оффшорный счет есть не что иное, чем привычный для каждого гражданина РФ классический банковский счет, однако без характерных особенностей тут не обошлось: титул «оффшорный» может по праву носить как счет, открытый резидентом РФ в зарубежном банке, так и счет, открытый в оффшорном банке. Счет в оффшоре может быть личным или корпоративным.

Счет в оффшоре может быть личным или корпоративным.

Зачем нужен оффшорный счет?

Счет в оффшоре имеет массу неоспоримых преимуществ:

-

Это выгодно.

Оффшорная юрисдикция неизменно отождествляется в мировой экономике с предоставлением самых выгодных условий зарубежным клиентам. В первую очередь это сниженная (нередко отсутствующая) налоговая ставка и минимизированные сборы за годовое обслуживание. -

Это удобно.

Как правило, в оффшорных банках максимально снижен или вовсе отсутствует валютный контроль, клиент освобождается от необходимости представлять отчет о проделанных операциях, данные о виде его деятельности и способе получения им прибыли также мало пользуются спросом. Подобная лояльность банка нередко является особенно актуальным и привлекательным условием, как для физических, так и для юридических лиц. -

Это безопасно.

Ввиду участившихся рейдерских атак оффшорный счет превратился в must have для лиц, желающих сберечь капитал. Владелец счета может рассчитывать на защиту не только от мошенничества, но от блокировки государственными органами страны, резидентом которой он является. -

Это конфиденциально.

Всеми оффшорными банками безукоризненно соблюдается правило анонимности клиента. Личные данные хранятся в строжайшей секретности, а попадание этой информации в руки третьих лиц практически исключено. Некоторые из оффшорных банков имеют в перечне услуг пункт о страховании финансовой безопасности. -

Это надежно.

Ввиду своей экономической развитости, оффшорные страны обладают крепким и действенным политическим режимом, банки придерживаются консервативных проверенных способов ведения бизнеса, тем самым даруя клиенту гарантию сохранности капитала и уверенность в завтрашнем дне.

Существует два вида оффшорных счетов.

Расчетный.

Расчетный счет — основной инструмент для легкого управления бизнесом за рубежом. Этот вид оффшорного счета актуален для протекающей в режиме реального времени деятельности и практичен при большом объеме транзакций. Неоспоримым плюсом расчетного счета является отсутствие ограничений по количеству проводимых по нему финансовых операций. Некоторые банки, открывая счета этого вида, выдвигают клиентам условия, касающиеся минимального остатка по счету, поддержания годового оборота. Для активации расчетного счета клиенту обычно надлежит перечислить на него энную сумму, дабы подтвердить свою платежеспособность, по принятию банком результата проверки счет становится действующим, а клиент получает неограниченный доступ к зачисленным ранее средствам.

Сберегательный.

Такого вида оффшорный счет предназначен для хранения и/или приумножения денежных накоплений. Многие оффшорные банки помимо процентного депозита, предлагают клиентам широкий перечень инвестиционных программ, с различной степенью риска и варьирующимся размером выгоды. Количество разрешенных к проведению операций для сберегательных счетов фиксировано и ограничивается обычно 5-10 операциями в месяц.

Количество разрешенных к проведению операций для сберегательных счетов фиксировано и ограничивается обычно 5-10 операциями в месяц.

Анонимные банковские счета.

Несмотря на то, что анонимные банковские счета явление не только реальное, но и активно практикуемое банками оффшорных юрисдикций, понимание анонимности часто имеет размытые очертания. Важным фактором в определении термина «анонимность» служит закон, обязывающий любой банк, вне зависимости от его местонахождения и характера предоставляемых услуг, знать личность клиента – в мировой практике этот принцип известен под термином “Know Your Customer”.

Открывая оффшорный счет, клиент должен быть готов предоставить банку стандартный набор документов (паспорт, регистрация, банковские рекомендации, счет на оплату коммунальных услуг). В некоторых случаях список может включать в себя резюме, отзывы, рекомендательные письма на клиента. Перечень необходимых бумаг не регламентирован и меняется от банка к банку.

В чем же тогда анонимность? Под анонимным счетом банки подразумевают услуги, такие как:

- Выпуск банковской карты без указания ФИО владельца.

- Открытые номерного счета, где настоящее ФИО заменяется

комбинацией цифр.

Удаленное открытие оффшорных счетов

В некоторых Европейских банках существует удаленное открытие счета, без посещения страны банка, заверение подписи происходит у нас в офисе или в представительстве банка в Москве или у вас в городе (в случае нахождения представительства банка). Так же возможно открыть полностью удаленно счет не выходя из дома (ограниченное кол-во).

Что нужно для открытия иностранного счета

Для того, чтобы открыть оффшорный счет, понадобится пакет документов компании и документы на то лицо, которое будет выбрано управляющим по счету и будет иметь право подписи. Это правило действует и в том случае, если открывается счет для нерезидента.

Физическому лицу для открытия счета за границей потребуется внутренний и заграничный паспорт.

Сроки открытия зарубежного счета

В среднем открытие счета занимает 7 дней с момента получения банком всех необходимых документов. Существует также услуга — срочное открытие оффшорного счета — рассмотрение занимает до четырех суток.

Сроки открытия зарубежного счета

Чтобы обезопасить себя от проблем с конвертацией, не обязательно открывать рублевый счет в иностранном банке – многие банковские учреждения, расположенные в оффшорных юрисдикциях, предоставляют возможность открытия мультивалютных иностранных счетов.

Получить доступ к своему открытому счету за рубежом можно из любой точки мира в удаленном режиме, через интернет банкинг.

Как открыть банковский счет через Интернет

Открыть банковский счет через Интернет быстро и легко. Это может занять всего несколько минут и сэкономить вам время на поездку в отделение банка. И если вы открываете счет в интернет-банке, это может быть вашим единственным вариантом. Лучшие онлайн-банки застрахованы FDIC и предлагают более высокие ставки, чем обычные обычные банки, и часто взимают низкие комиссии или вообще не взимают их.

Лучшие онлайн-банки застрахованы FDIC и предлагают более высокие ставки, чем обычные обычные банки, и часто взимают низкие комиссии или вообще не взимают их.

Какая информация вам нужна перед открытием банковского счета онлайн?

Вот документация, необходимая для открытия банковского счета в Интернете:

Действительные водительские права или другое удостоверение личности государственного образца.

Если для вашей новой учетной записи требуется первоначальный депозит, вам также потребуется информация о дебетовой карте или номер маршрута и номера счетов для другого банковского счета, которым вы владеете. Вы можете найти их на чеке или войдя в онлайн-панель своей учетной записи.

См. Лучшие банки на 2021 год.

Список лучших наград упал. Вот ваш ярлык к лучшим банковским счетам 2021 года и многому другому.

Хотите текущий или сберегательный счет?

Перед тем, как запустить приложение, вам нужно принять два ключевых решения:

Единый или совместный счет? Имея одну учетную запись, вы единственный владелец.

Совместная учетная запись — это учетная запись, которой вы владеете совместно с другим человеком, обычно с членом семьи или значимым другом.

Совместная учетная запись — это учетная запись, которой вы владеете совместно с другим человеком, обычно с членом семьи или значимым другом.Проверка, сбережения или другое? Определите основную цель этой новой учетной записи. Если вам нужны деньги для оплаты регулярных расходов, подумайте об открытии текущего счета и убедитесь, что с него не взимаются слишком большие комиссии (или что вы можете от них отказаться). Если деньги будут отложены на сбережения, убедитесь, что на счете есть хорошая процентная ставка. (Подробнее о выборе чеков и сбережений читайте в этой статье.)

Если финансовое учреждение предлагает несколько сберегательных или текущих счетов, сравните их, чтобы увидеть, какие условия и функции лучше всего подходят для вас.

Также подтвердите, что счет будет застрахован FDIC, что означает, что Федеральная корпорация страхования депозитов защищает ваши деньги в случае банкротства банка. Счета в кредитных союзах имеют эквивалентную защиту со стороны отдельного государственного агентства — Национальной администрации кредитных союзов.

Вот некоторые из текущих счетов, которые вы можете открыть в Интернете, в том числе Chime, Ally Interest Checking и 360 Checking от Capital One 360:

Какая еще информация вам понадобится для открытия банковского счета?

Используя безопасное домашнее подключение к Интернету или другую надежную сеть, заполните заявку, указав свои личные данные, которые, вероятно, будут включать:

Хотя в большинстве ситуаций вы можете отправить эту информацию онлайн, в некоторых случаях вас могут попросить отправлять по факсу или электронной почте дополнительные документы, например копию водительских прав, чтобы подтвердить вашу личность.Возможно, вам также придется подписать карточку с подписью, чтобы ваш банк мог подтвердить вашу или согласиться получать выписки и другие сообщения в Интернете. А если вы не являетесь совершеннолетним по закону, вам также понадобится информация о родителе, подписавшем соглашение.

Как вы можете пополнить свой счет?

Когда вы открываете счет в Интернете, первоначальный депозит обычно означает перевод с существующего счета. Если ваш банк полностью подключен к сети, вы также можете пополнить счет чеком или денежным переводом. А если у вашего банка есть местные отделения, вы также можете посетить один, чтобы внести наличные.

Если ваш банк полностью подключен к сети, вы также можете пополнить счет чеком или денежным переводом. А если у вашего банка есть местные отделения, вы также можете посетить один, чтобы внести наличные.

После ввода данных для перевода выберите сумму, которая удовлетворяет любому требованию минимального баланса или начального депозита. Обработка средств обычно занимает несколько дней, после чего вы можете начать управлять своей новой учетной записью.

Как открыть банковский счет — советник Forbes

Банковский счет может быть удобен, если вам нужно место для хранения зарплаты или способ оплачивать счета и покрывать повседневные расходы. Но не у всех он есть: данные Федеральной резервной системы показывают, что 22% американских домохозяйств либо недостаточно охвачены банковскими услугами, что означает, что они полагаются на нетрадиционные банковские варианты, либо не охвачены банковскими услугами, то есть у них вообще нет банковского счета.

Открытие банковского счета имеет свои преимущества, и процесс не такой сложный, как может показаться. Готовитесь ли вы открыть свой первый банковский счет или готовы перевести свои счета в новый банк, это помогает понять, чего ожидать.

Что нужно для открытия банковского счета

Каждый банк индивидуален, когда дело доходит до открытия новых счетов, но, как правило, вам понадобятся как минимум три вещи:

- Государственное удостоверение личности с фотографией

- Номер социального страхования или индивидуальный идентификационный номер налогоплательщика (ITIN)

- Минимальный начальный депозит

Практически любой банк или кредитный союз потребует удостоверение личности государственного образца для подтверждения вашей личности.Это могут быть водительские права, удостоверение личности государственного образца, официальный паспорт или свидетельство о рождении. В некоторых случаях вам может потребоваться несколько форм удостоверения личности.

также могут потребовать от вас заполнить заявку на открытие нового счета. Это означает предоставление дополнительной информации, такой как ваш адрес, номер телефона и адрес электронной почты. Если вы открываете совместную учетную запись с кем-то еще, этот человек также должен предоставить свой идентификатор и номер социального страхования.

Какой вид счета следует открыть?

Банковский счет может означать много разных вещей, и важно знать, какой счет — или счета — вам нужен.

Например, вы можете открыть одно или все из следующих:

- Расчетный счет

- Сберегательный счет

- Счет денежного рынка

- Депозитный сертификат

Все это депозитные счета, но работают они по-разному.

Текущий счет, например, предназначен для внесения денег, которые вы будете использовать для оплаты счетов или покрытия расходов с помощью привязанной дебетовой карты или выписки чеков. Некоторые текущие счета приносят проценты или предлагают вознаграждения, но обычно это не главная цель наличия текущего счета.

и счета денежного рынка также могут приносить проценты, и оба предназначены для хранения денег, которые вы не планируете тратить сразу. Например, вы можете использовать сберегательный счет для своего чрезвычайного фонда или сэкономить деньги на первоначальный взнос за дом на счете денежного рынка.

Некоторые счета денежного рынка предлагают дебетовую карту или возможность выписывания чеков. И счета денежного рынка, и сберегательные счета подчиняются федеральным правилам в отношении количества снятия средств, которые вы можете делать каждый месяц (которые недавно были приостановлены Федеральной резервной системой).Эти ограничения не распространяются на текущие счета, хотя банк может устанавливать ограничения на снятие средств.

Депозитные сертификаты или компакт-диски позволяют сэкономить деньги и получить гарантированную доходность. Это срочные вклады, что означает, что вы соглашаетесь делать сбережения в течение определенного периода времени. На ваши деньги начисляются проценты, и, как только время истечет и наступит срок погашения компакт-диска, вы сможете снять свой первоначальный сберегательный депозит вместе с заработанными процентами.

На ваши деньги начисляются проценты, и, как только время истечет и наступит срок погашения компакт-диска, вы сможете снять свой первоначальный сберегательный депозит вместе с заработанными процентами.

Сколько денег нужно, чтобы открыть счет?

Каждый банк индивидуален, когда дело доходит до того, сколько денег вам нужно будет внести на новый счет.

Некоторые банки, например, могут позволить вам открыть банковский счет без обязательного минимального депозита или минимального депозита всего в 1 доллар. Другие могут ожидать, что у вас будут суммы в несколько тысяч долларов для открытия нового счета.

Если банк требует минимальный депозит, вы можете сделать это несколькими способами: например, вы можете использовать наличные или выписанный вам чек для внесения первоначального депозита. Если у вас уже есть банковский счет, вы также можете использовать перевод ACH для электронного перевода денег с него на новый счет.

Чего ожидать при открытии банковского счета

Открыть банковский счет — это то, что вы можете сделать относительно быстро, онлайн или в отделении банка или кредитного союза.

Как правило, вы можете ожидать, что банк попросит вас заполнить заявку на открытие нового счета. Обычно это первый шаг, после чего вам нужно будет подтвердить свою личность и предоставить любую другую информацию, которую банк запрашивает, например свой адрес или номер телефона.

Если банк требует минимальный депозит, вам нужно будет внести его при открытии нового счета.Если вы открываете онлайн-счет или делаете первый депозит с помощью ACH-перевода из другого банка, вам нужно будет сообщить новому банку свой маршрутный номер и номер счета, чтобы завершить перевод.

Некоторые банки требуют дополнительной проверки, прежде чем вы действительно сможете начать использовать свою новую учетную запись, если вы связываете ее со счетом в другом финансовом учреждении. Например, банк может внести один или два небольших пробных депозита на ваш новый счет. Вам нужно будет подтвердить эти суммы, чтобы активировать свою учетную запись, что может занять день или два.

Также имейте в виду, что на вашем начальном депозите может быть период удержания. Например, если вы вносите свой первый депозит чеком, это может занять несколько дней. Вы также можете несколько дней ждать прибытия своей дебетовой карты или первого заказа чеков.

Например, если вы вносите свой первый депозит чеком, это может занять несколько дней. Вы также можете несколько дней ждать прибытия своей дебетовой карты или первого заказа чеков.

Обычное дело против интернет-банков

Процесс открытия счета в традиционном банке и онлайн-банке обычно немного отличается.

В то время как вы можете зайти в обычный банк, чтобы заполнить заявку и внести свой первый депозит, онлайн-банки требуют, чтобы вы подали заявку и полностью пополнили свой новый счет онлайн.Подача заявки через Интернет может быть быстрее, но, если банк требует пробный депозит для проверки вашей новой учетной записи, это может немного замедлить работу.

Как обычные, так и онлайн-банки обычно требуют одного и того же для открытия нового счета в части подтверждения личности. Одно отличие состоит в том, что, хотя вы можете передать свои документы, удостоверяющие личность, кому-то лично в банке, вам может потребоваться отсканировать и загрузить их при открытии онлайн-банковского счета. И с любым из них вас могут попросить согласиться с политикой конфиденциальности и условиями обслуживания банка перед заполнением заявки.

И с любым из них вас могут попросить согласиться с политикой конфиденциальности и условиями обслуживания банка перед заполнением заявки.

Закройте старую учетную запись, если необходимо

Если у вас уже есть существующий банковский счет и вы переходите в новый банк, возможно, вам придется закрыть старый. Здесь нужно сделать несколько важных вещей, чтобы обеспечить плавный переход, в том числе:

- Обновление информации о вашем прямом депозите у вашего работодателя, чтобы ваши чеки уходили в правый банк

- Обновление информации о прямом депозите для всех, от кого вы получаете деньги, например, государственных пособий или алиментов

- Перевод любых автоматических платежей по счетам на новый аккаунт

- Отмена повторяющихся переводов между связанными счетами

- Обновление информации о банковском счете в мобильных платежных приложениях

- Настройка новых текстовых и электронных уведомлений для вашей новой учетной записи

- Уничтожение бумажных чеков и дебетовой карты, привязанной к вашему старому счету

Вам также следует подумать, что нужно делать со счетами, которые вы планируете оставить открытыми в своем предыдущем банке.

Например, если у вас есть учетные записи компакт-дисков, подумайте, что вы хотите с ними делать, когда они созреют. Вы можете перенести их на новые компакт-диски в том же банке, но, если ваш новый банк предлагает более высокую годовую процентную доходность (APY), вам может быть лучше снять свои сбережения и начать все сначала.

Также неплохо получить письменное заявление из старого банка о том, что ваш счет закрыт. Это поможет вам избежать ситуаций, когда банк может отреагировать на вашу старую учетную запись, что может вызвать сборы.

Как выбрать правильный берег

Найти подходящий банк для открытия счета — значит сделать свою домашнюю работу.

Во-первых, подумайте, хотите ли вы вообще открыть счет в банке. Кредитные союзы — еще один вариант для ваших банковских отношений, и они могут предложить такие преимущества, как более низкие комиссии или лучшие процентные ставки по сбережениям. Загвоздка в том, что вы должны соответствовать требованиям к членству, чтобы открыть счет, но многие кредитные союзы предлагают множество способов пройти квалификацию.

Затем решите, предпочитаете ли вы банковские операции лично или онлайн. Если вам не нужно посещать отделение, тогда онлайн-банкинг может быть привлекательным. С другой стороны, вам все равно может понадобиться обычный банк, если вы регулярно вносите наличные или хотите иметь возможность обрабатывать определенные транзакции с помощью кассира.

После того, как вы решили, хотите ли вы открыть счет в банке или кредитном союзе лично или через Интернет, вы можете начать сравнивать отдельные банки и счета. Вам нужно учитывать такие вещи, как:

- Минимальные требования к депозиту

- Ежемесячная плата за обслуживание, если есть

- Прочие банковские комиссии, такие как комиссия за овердрафт

- Банкоматы и отделения, если вы рассматриваете традиционный банк или кредитный союз

- Доступ к онлайн и мобильному банкингу, включая функции безопасности

- Процентные ставки по депозитным счетам

- Варианты прямого и мобильного депозита

Узнать, как открыть банковский счет, не так уж и сложно. Что еще более важно, так это найти правильный банковский счет для открытия, который соответствует вашим потребностям. Если вы потратите время на сравнение ваших вариантов, это поможет вам понять, кому принадлежат ваши деньги.

Что еще более важно, так это найти правильный банковский счет для открытия, который соответствует вашим потребностям. Если вы потратите время на сравнение ваших вариантов, это поможет вам понять, кому принадлежат ваши деньги.

Как открыть свой первый банковский счет — Wells Fargo

Открытие новой учетной записи — очень похоже на учебу в колледже — для многих студентов является обрядом посвящения. Выбранная вами учетная запись поможет вам выработать привычку управлять своими деньгами и принимать правильные финансовые решения во время учебы в школе.Вот руководство, как открыть свой первый текущий или сберегательный счет:

Определите, что вам нужно

Когда дело доходит до определения того, какие счета подойдут вам, проанализируйте свои потребности. Вы ищете простой способ получить доступ к наличным деньгам? Вам нужен способ откладывать деньги на долгосрочные сбережения? Кроме того, учитывайте близость и доступность банкоматов и отделений вашего банка, а также другие личные предпочтения, которые могут быть важны для вас, например, онлайн-банкинг и защиту от овердрафта.

Тип учетной записи, который вам нужен, будет зависеть от ваших личных и финансовых потребностей и целей, поэтому важно знать их, прежде чем выбирать учетные записи.

Обдумайте свои варианты

После того, как вы определили свои потребности, оцените свои варианты:

- Текущий счет: Текущий счет можно открыть индивидуально или совместно, и вам понадобится ваша основная информация, номер социального страхования , водительские права и минимальная сумма начального депозита.Счет обычно может быть привязан к дебетовой карте, что дает вам быстрый доступ к наличным деньгам, и им можно управлять онлайн, а также в банкоматах. Wells Fargo также предлагает уникальную услугу для держателей карт под названием Card Design Studio ® , в которой вы можете вставить понравившееся изображение, которое появится на вашей дебетовой карте Wells Fargo.

- Сберегательный счет: Как и в случае с чеком, вам нужно будет выбрать между индивидуальным или совместным сберегательным счетом и подготовиться с той же базовой информацией и начальной суммой депозита.

Никогда не рано начинать откладывать на будущие финансовые цели. Имея такую учетную запись, как Wells Fargo Way2Save Savings, у вас есть возможность автоматически экономить, привязав к своей текущей учетной записи.

Никогда не рано начинать откладывать на будущие финансовые цели. Имея такую учетную запись, как Wells Fargo Way2Save Savings, у вас есть возможность автоматически экономить, привязав к своей текущей учетной записи.

Кредит на строительство

Хороший кредит необходим для большинства важных покупок. А с картой Wells Fargo Cash Back ® у вас есть возможность начать создание кредитной базы еще во время учебы в колледже. Эта карта предлагает низкие начальные процентные ставки и возврат наличных средств при покупках в кредит, продуктовых магазинов и аптек (все покупки за вычетом возвратов / кредитов) в течение ограниченного времени.

Активный мониторинг своих учетных записей

После настройки учетных записей просмотрите варианты мониторинга и управления ими. Один из способов следить за состоянием ваших учетных записей — отправлять предупреждения прямо на вашу электронную почту или на беспроводное устройство. Подписавшись на эти уведомления, вы можете быстро получать уведомления о совершении транзакции, что позволит вам контролировать активность своей учетной записи в любом месте и в любое время.

Подписавшись на эти уведомления, вы можете быстро получать уведомления о совершении транзакции, что позволит вам контролировать активность своей учетной записи в любом месте и в любое время.

Существует множество продуктов Wells Fargo, которые могут помочь вам в управлении своими счетами.Wells Fargo Online ® предоставляет вам круглосуточный доступ к вашим счетам с подробной информацией о деятельности, а также с различными предупреждениями, которые вы можете выбрать. А с Wells Fargo Mobile ® вы можете проверять свои учетные записи на ходу — выберите на мобильном веб-сайте или в приложениях, чтобы получить свою учетную запись.

Открытие первого банковского счета — это лишь одна из вех в вашем финансовом будущем. Как только вы начнете открывать счет, вы на один шаг ближе к созданию прочного фундамента на долгие годы.

Что нужно для открытия банковского счета? | Потребительский банкинг

При открытии банковского счета через Интернет или лично вам может потребоваться предоставить банку, кредитному союзу или финансовому учреждению конкретную документацию или выполнить определенные требования для участия. Для некоторых типов счетов, таких как студенческие сбережения, совместные счета или депозитные сертификаты (CD), могут быть установлены требования к минимальному возрасту или могут потребоваться дополнительные документы.Перед тем, как открыть предпочтительный банковский счет, важно понять эти требования.

Для некоторых типов счетов, таких как студенческие сбережения, совместные счета или депозитные сертификаты (CD), могут быть установлены требования к минимальному возрасту или могут потребоваться дополнительные документы.Перед тем, как открыть предпочтительный банковский счет, важно понять эти требования.

Помимо документов, удостоверяющих вашу личность, возраст или адрес, вам также может потребоваться внести минимальный начальный депозит при открытии банковского счета. Минимальный начальный депозит — это сумма денег, которую банк требует авансом при открытии текущего счета, сберегательного счета или депозитного сертификата.

Что мне нужно, чтобы открыть счет в банке?

Некоторые требования для открытия банковского счета могут включать:

- Как минимум две формы государственного удостоверения личности с фотографией, например, действующие водительские права или паспорт.

- Номер социального страхования или индивидуальный идентификационный номер налогоплательщика.

- Счет за коммунальные услуги с актуальной адресной информацией.

- Полная контактная информация заявителя, такая как имя, адрес и номер телефона.

- Для проверки счетов учащихся может потребоваться подтверждение зачисления в соответствующую школу, например удостоверение студента или письмо о зачислении.

- Если банк предъявляет минимальные требования к депозиту, возможно, вам потребуется внести депозит во время подачи заявления.

Как открыть счет в банке

Вы можете открыть банковский счет, выполнив следующие действия:

- Выберите банк: Перед открытием счета вам может потребоваться рассмотреть возможности, преимущества, льготы, расположение банкоматов и типы счетов, предлагаемые банком по вашему выбору, а также любые применимые ежемесячные сборы.

- Подтвердите квалификационные требования: Подтвердите право банка или кредитного союза и возрастные требования для открытия сберегательного или текущего счета.

Например, вам обычно должно быть не менее 18 лет, чтобы открыть текущий счет, и некоторые банки могут потребовать, чтобы родитель или опекун участвовал в процессе открытия текущего счета студента. Если вы подаете заявку на совместный текущий счет с другим лицом, некоторые банки требуют, чтобы оба человека присутствовали с необходимыми документами.

- Запустите приложение в своем банке: После того, как вы выбрали банк или кредитный союз, посетите их местный филиал или онлайн-сайт, чтобы узнать больше о процессе их подачи и получить доступ к их заявлению.

- Выберите подходящие счета: В процессе подачи заявки вы обычно можете указать, какие типы продуктов вам нужны, например текущий счет, сберегательный счет или и то, и другое.

- Прочтите материалы своего счета: После того, как вы получили одобрение и ваш банковский счет открыт, вы можете запросить дебетовую карту.

Что мне нужно, чтобы открыть счет в банке? ID и залог

Personal Finance Insider пишет о продуктах, стратегиях и советах, которые помогут вам принимать разумные решения с вашими деньгами. Мы можем получать небольшую комиссию от наших партнеров, таких как American Express, но наши отчеты и рекомендации всегда независимы и объективны.

Мы можем получать небольшую комиссию от наших партнеров, таких как American Express, но наши отчеты и рекомендации всегда независимы и объективны.

- Некоторые банки проверяют вашу судимость и гражданство, прежде чем разрешить вам открыть счет.

- Для открытия банковского счета вам, скорее всего, понадобится удостоверение личности государственного образца, подтверждение адреса и многое другое.

- Вам может потребоваться дополнительная документация, если вам меньше 18 лет или если вы открываете студенческий счет.

- Лучшие текущие счета «Выбор инсайдеров» »

Чтобы открыть банковский счет, вам потребуется основная информация, такая как ваше полное юридическое имя и контактная информация, а также определенная документация, которую банки требуют от каждого открывшегося клиента аккаунт.Вам также могут понадобиться несколько дополнительных документов, если вы открываете счет особого типа.

Изучите или спросите о требованиях к участникам, прежде чем пойдете в банк, чтобы открыть счет.

Чтобы открыть банковский счет, вам должно быть 18 лет, хотя вы можете открыть его, если родитель или опекун является совладельцем счета. Некоторые учреждения откажут вам в обращении, если у вас есть судимость или вы не являетесь гражданином США, а другие откажут вам, если у вас есть история овердрафтов или других негативных действий с вашим предыдущим банком.

Не все банки предъявляют одинаковые квалификационные требования. Если вы обнаружите, что не можете открыть счет в одном банке, не сдавайтесь — продолжайте поиски.

Рекомендуемые кредитные карты наших партнеровУдостоверение личности государственного образца

Вы можете принести в банк водительские права, паспорт или военный билет.

Если у вас нет ни одного из этих документов и вы не готовы сдавать экзамен по вождению, посетите Департамент транспортных средств (DMV), чтобы получить удостоверение личности государственного образца.Это похоже на карту водительских прав, за исключением того, что она не дает вам права управлять автомобилем — это просто инструмент для идентификации.

Номер социального страхования (SSN) или индивидуальный идентификационный номер налогоплательщика (ITIN)

Если вы являетесь гражданином США, принесите в банк свою карту социального обеспечения. Если вы не являетесь гражданином США, принесите доказательство своего ITIN. Если у вас их нет, вы можете заказать новую карту SSN или подать заявку на получение ITIN онлайн.

Подтверждение адреса

Возьмите с собой письмо, в котором указан ваш домашний адрес.Это не должно быть просто письмо от родителей с вашим адресом на конверте — счет или выписка по кредитной карте должны помочь.

Начальный депозит

Не все банки требуют внесения первоначального депозита для открытия счета, но многие просят внести депозит в размере от 25 до 100 долларов.

Будьте готовы наличными или чеком, чтобы внести залог. Вы также можете перевести деньги из другого банка на свой новый счет, но другой банк может взимать комиссию за эту операцию.

Родитель или опекун, если вам меньше 18 лет

Вам должно быть не менее 18 лет, чтобы самостоятельно открыть банковский счет. Вы можете открыть его, если вы еще несовершеннолетний, но вы должны принести с собой родителя или опекуна с необходимыми документами, чтобы открыть счет у вас.

Вы можете открыть его, если вы еще несовершеннолетний, но вы должны принести с собой родителя или опекуна с необходимыми документами, чтобы открыть счет у вас.

Подтверждение зачисления, если вы студент

Учетные записи студентов часто имеют дополнительные льготы, такие как денежные бонусы или отказ от ежемесячной платы. Вы должны принести доказательство зачисления, например стенограмму, и свой студенческий билет.

Информация для обоих людей, если вы открываете совместный счет

Если вы открываете совместный счет, вам понадобится вся необходимая документация для обоих людей, чтобы он официально принадлежал вам обоим.

Открытие счета в Интернете очень похоже на открытие счета лично — вам просто не нужно ехать.

Вам все равно понадобится та же документация. Скорее всего, в онлайн-банке у вас есть возможность отсканировать или отправить фотографии необходимых документов. Вы не можете внести начальный депозит наличными, поэтому, вероятно, проще всего перевести деньги с другого банковского счета.

Выбор лучшего банковского счета для вас будет зависеть от ваших приоритетов.

Вам может понравиться банк, который не взимает ежемесячную комиссию, требует небольшого начального депозита или имеет отличное мобильное приложение.Если вы открываете текущий счет, вам, вероятно, нужен легкий доступ к своим деньгам. Для сберегательного счета вам, вероятно, понадобится высокая процентная ставка.

Скорее всего, вам нужен гибкий график работы с клиентами в онлайн-банке, а для обычного банка вам может быть важно, у какого банка есть филиал, ближайший к вашему дому.

Раскрытие информации: этот пост предоставлен вам командой Personal Finance Insider. Иногда мы выделяем финансовые продукты и услуги, которые помогут вам принимать более разумные решения с вашими деньгами.Мы не даем советов по инвестированию и не призываем вас принять определенную инвестиционную стратегию. Что вы решите делать со своими деньгами, зависит от вас. Если вы примете меры на основании одной из наших рекомендаций, мы получим небольшую долю дохода от наших торговых партнеров. Это не влияет на то, предлагаем ли мы финансовый продукт или услугу. Мы работаем независимо от отдела продаж рекламы.

Если вы примете меры на основании одной из наших рекомендаций, мы получим небольшую долю дохода от наших торговых партнеров. Это не влияет на то, предлагаем ли мы финансовый продукт или услугу. Мы работаем независимо от отдела продаж рекламы.

Как открыть сберегательный счет

Открытие сберегательного счета — важный шаг на пути к здоровой финансовой жизни.

Практически каждый банк и кредитный союз в США предлагает сберегательный счет. Эти счета — не только отличный способ сохранить ваши деньги в безопасности, но и помогают увеличить ваши сбережения за счет выплачиваемых процентов.

Если вы хотите открыть сберегательный счет, откладываете ли вы деньги для определенной цели или хотите отложить немного денег на черный день, это пошаговое руководство поможет вам начать работу.

Как открыть сберегательный счет (шаг за шагом)

Банки и кредитные союзы делают все возможное, чтобы открыть сберегательный счет было легко. Вот шаги, которые вам обычно нужно предпринять.

Вот шаги, которые вам обычно нужно предпринять.

1. Сравните ваши варианты

Есть много финансовых учреждений, которые предлагают сберегательные счета. Прежде чем открывать счет, убедитесь, что вы выбрали правильный банк. При выборе обратите внимание на некоторые из этих ключевых характеристик:

- Конкурентоспособная процентная ставка

- Требование о минимальном остатке или его отсутствие

- Низкая абонентская плата или ее отсутствие

- Если есть ежемесячная плата, легко ли ее избежать?

Если у вас уже есть текущий счет, часто легко открыть сберегательный счет в том же банке.Тем не менее, стоит сравнить другие варианты, чтобы убедиться, что ваш банк предлагает разумную сделку на конкурентоспособных условиях.

2. Соберите необходимые документы

Когда вы открываете любой банковский счет, вам нужно будет предоставить некоторую информацию о себе, а также некоторые документы. Убедитесь, что у вас есть следующая информация, когда вы собираетесь открыть счет лично или онлайн.

- Идентификационные данные, например водительские права или паспорт

- Номер социального страхования

- Дата рождения

- Адрес (и подтверждение адреса, если в вашем удостоверении личности указан предыдущий адрес)

- Контактная информация

- Информация о банковском счете для пополнения вашего нового счета, если применимо

3.Выберите совместный или индивидуальный счет

Если вы открываете счет для себя, откройте индивидуальный счет. Если вы открываете сберегательный счет с другим лицом, например с супругом или ребенком, вам следует открыть совместный счет.

Совместные счета дают несколько преимуществ.

- Вашему владельцу совместного счета проще получить доступ к средствам на счете

- Более высокий уровень страхования FDIC (до 500 000 долларов вместо 250 000 долларов)

Держатель совместного счета должен принести ту же документацию при открытии счета.

4. Пополните свой счет

Пополните свой счет При открытии сберегательного счета вам необходимо будет внести первоначальный депозит. Если вы открываете счет лично, вы обычно можете сделать это наличными или чеком. Загвоздка в том, что у некоторых банков есть минимальные требования к открытию депозита. Обычно минимальный депозит составляет от 25 до 100 долларов. В зависимости от вашего финансового положения может быть сложно найти наличные, необходимые для открытия счета.

Помимо минимального начального депозита, некоторые сберегательные счета взимают ежемесячную плату за обслуживание, которая может съесть ваши сбережения.Чтобы избежать этих сборов, многие банки требуют, чтобы у владельца счета был минимальный баланс в несколько сотен долларов.

Когда вы открываете счет, убедитесь, что вы вносите достаточно средств, чтобы соответствовать минимальному начальному депозиту, и держите достаточно большой остаток на счете, чтобы избежать платы за обслуживание.

5. Подайте заявку

Подайте заявку со всей необходимой информацией и дождитесь, пока банк откроет ваш счет. Обычно это происходит быстро, и вы можете начать делать дополнительные депозиты и снимать средства в течение дня или двух.

Обычно это происходит быстро, и вы можете начать делать дополнительные депозиты и снимать средства в течение дня или двух.

6. Настройте онлайн-банкинг

В наши дни почти каждый банк и кредитный союз предлагает ту или иную форму онлайн-банкинга. Это позволяет очень легко проверять баланс, переводить деньги и управлять своим счетом. Зарегистрируйте учетную запись в онлайн-банке и загрузите приложение банка на свой телефон, чтобы получить доступ на ходу.

Могу ли я открыть сберегательный счет онлайн?

Большинство банков и кредитных союзов разрешают своим клиентам осуществлять банковские операции онлайн, включая открытие нового счета через Интернет.

Некоторые банки работают исключительно в Интернете и не имеют физического местонахождения. Это означает, что вы можете открыть сберегательный счет, даже не выходя из дома.

Многие онлайн-банки предлагают лучшие сделки по сберегательным счетам с низким минимальным остатком, низкой комиссией за обслуживание или ее отсутствием и высокими процентными ставками. Некоторые из ведущих онлайн-банков, такие как Ally и Radius, платят более 1 процента и не взимают плату за обслуживание. Они также утверждают, что открытие счета занимает всего несколько минут.

Некоторые из ведущих онлайн-банков, такие как Ally и Radius, платят более 1 процента и не взимают плату за обслуживание. Они также утверждают, что открытие счета занимает всего несколько минут.

Если вы разбираетесь в технологиях и не возражаете делать все банковские операции с телефона или компьютера, сберегательные онлайн-счета — отличный выбор.Людям, которым удобнее заниматься своими банковскими делами лично, может быть лучше в традиционном банке.

Как выбрать лучший сберегательный счет

Выбор лучшего сберегательного счета очень важен, потому что правильный счет может помочь вам максимально использовать свои сбережения.

Процентная ставка

Одна из главных вещей, на которую следует обратить внимание, — это процентная ставка. Чем выше ставка, тем быстрее будут расти ваши сбережения. Рассмотрим следующий пример:

У вас есть 10 000 долларов на сбережения и вы открываете сберегательный счет в банке, который платит 0.10 процентов APY. В течение года вы заработаете 10 долларов в виде процентов. Если вы выберете аккаунт, который предлагает 1,10% годовых, вместо этого вы будете зарабатывать 110 долларов или на 100 долларов больше в год.

Если вы выберете аккаунт, который предлагает 1,10% годовых, вместо этого вы будете зарабатывать 110 долларов или на 100 долларов больше в год.

Комиссии

Ежемесячная плата — еще одно важное соображение. Некоторые банки взимают ежемесячную плату за обслуживание, если вы не соответствуете определенным требованиям. Обычно требования включают выполнение минимального количества транзакций или поддержание баланса выше пороговой суммы.

Если вы внесете 500 долларов на счет, на котором взимается ежемесячная плата в размере 5 долларов, к концу года у вас будет 440 долларов, то есть потеря более 10 процентов от вашего первоначального баланса.Ваши деньги могут быть не так безопасны, как вы думаете, если вам придется беспокоиться о том, что комиссии разъедают ваш баланс. Ищите счета без ежемесячной платы.

Причина экономии

Наконец, рассмотрите причину экономии.

Если вы хотите создать аварийный фонд, к которому вы можете получить доступ в любой момент, открытие счета в банке, в котором у вас есть текущий счет, имеет большой смысл.

Если вы делаете сбережения для определенной цели и не нуждаетесь в легком доступе к средствам, имеет смысл поискать лучшие ставки или выбрать онлайн-банк.Вы можете получить более высокую процентную ставку, что ускорит ваше продвижение к цели.

Итог

Сберегательные счета — это ценные инструменты для людей, которые хотят отложить дополнительные деньги на цель или на черный день. Рассмотрите все ваши варианты, включая небольшие местные банки и онлайн-банки, и найдите счет, который предлагает лучшие процентные ставки по самой низкой цене. Потратив время на сравнение покупок, вы сэкономите (или заработаете) много денег.

Показанное изображение от Hero Images of Getty Images.

Подробнее:

Совместных банковских счетов: что это такое и как они работают

Совместный банковский счет может упростить и упростить вашу финансовую жизнь, если вы управляете своими деньгами с другим лицом, например, супругом или партнером. Но хотя совместный сберегательный или текущий счет предлагает множество повседневных банковских услуг, есть некоторые факторы, которые следует учитывать, прежде чем открывать совместный банковский счет, а не открывать его самостоятельно.

Совместный банковский счет — это счет, которым вы делитесь с другим лицом для таких вещей, как оплата счетов, внесение зарплаты, сбережения на отпуск или первоначальный взнос за автомобиль.

Чаще всего совместными счетами владеют одно физическое лицо и другое значимое лицо, член семьи или деловой партнер. Однако любые два человека могут открыть совместный банковский счет вместе, если захотят.

Совместные банковские счета работают аналогично другим банковским счетам. Совместные текущие счета работают как текущие счета, позволяя выписывать чеки и использовать дебетовую карту. Совместные сберегательные счета работают как сберегательные счета, сохраняя ваши деньги в безопасности и выплачивая проценты.

Основное отличие состоит в том, что оба человека, владеющие учетной записью, имеют полный контроль над ней.С общим текущим счетом вы можете получить две дебетовые карты и две чековые книжки. Любой владелец учетной записи может выписывать чеки или совершать покупки. Оба владельца счета также могут добавлять средства или снимать их со счета.

Оба владельца счета также могут добавлять средства или снимать их со счета.

Деньги на совместных счетах принадлежат обоим собственникам. Любой человек может снять или использовать столько денег, сколько захочет, даже если он не внесет средства. Банк не делает различий между деньгами, внесенными одним человеком или другим.

Это делает учетную запись полезной для управления общими расходами, но обязательно открывайте совместную учетную запись только с кем-то, кому вы полностью доверяете, например, с супругом, поскольку вы даете этому человеку полный контроль над деньгами, которые вы кладете на счет.

Преимущества совместного банковского счета

Самым большим преимуществом открытия совместного счета является удобство хранения денег в одном месте. Совместный банковский счет может быть полезен, если у вас и кого-то еще есть совместные обязанности, такие как ведение домашнего хозяйства или бизнеса, поскольку он позволяет вам вносить вклад и снимать средства со счета, — говорит Лорен Анастасио, специалист по финансовому планированию в SoFi, онлайн-консультант. финансовая компания. И, конечно, оплатить счета.