Как перечислить деньги: Как перевести деньги из России за границу: все способы

Как перевести деньги в мобильном приложении KoronaPay?

Главная

На главном экране нажмите красную кнопку «Новый перевод».

Выберите страну, в которую вы хотите отправить перевод, из предлагаемого списка или воспользуйтесь поиском по странам.

Если нужной вам страны нет в списке, значит, на данный момент мы не отправляем туда переводы. Если так случится, пожалуйста, сообщите нам об этом на [email protected].

Важно: мы не попросим вас выбирать город, улицу или пункт выдачи. Получатель сможет забрать перевод в любом пункте выдачи в указанной стране или зачислить себе на карту.

Список стран

Выберите, как отправить деньги получателю

Выберите способ получения перевода:

— На карту — деньги придут сразу на карту, получателю ничего делать не нужно. Для такой отправки нужно заранее знать номер банковской карты получателя.

— Наличными — получатель заберёт деньги в удобном для него пункте выдачи или самостоятельно зачислит на карту в приложении, если в его стране это доступно (подробнее в разделе «Зачислить перевод на карту».

Переводы наличными обычно приходят мгновенно, но в некоторых случаях может потребоваться дополнительная проверка. В таком случае наша служба поддержки свяжется с вами по email или по телефону, который вы указали при регистрации в приложении, чтобы уточнить необходимую информацию.

Срок поступления перевода с карты на карту зависит от банка, который выпустил карту получателя:

— В Россию и страны СНГ обычно приходит мгновенно

— В Европе такие переводы могут зачисляться 2 банковских дня или больше — это нередкое ограничение на стороне банка получателя в ЕС

Важно: если вы не видите экран выбора способа получения перевода, значит в выбранной вами стране есть только один способ получения перевода, и он выбран по умолчанию. Чаще всего способ выдачи перевода по умолчанию — это выдача наличными в пунктах банков-партнёров.

Введите сумму перевода.

Минимальная сумма перевода — 4 евро, 5 долларов США или эквивалент 4 евро других валютах.

Максимальная сумма зависит от вашего лимита переводов. Текущий лимит указан в вашем профиле. Если вы хотите повысить лимит, нужно будет подтвердить информацию о себе документами. Подробнее — в разделе «Верификация».

Текущий лимит указан в вашем профиле. Если вы хотите повысить лимит, нужно будет подтвердить информацию о себе документами. Подробнее — в разделе «Верификация».

Пожалуйста, учтите, что при отправке менее 10 евро с выдачей наличными банк может отказаться выдавать получателю наличные из-за отсутствия мелких купюр или монет. Рекомендуем уточнить возможность выдачи в нужном банке заранее или отправить большую сумму.

Сумма перевода

Валюта перевода

Выберите валюту перевода.

Выберите способ оплаты перевода:

-Дебетовая карта — если вы хотите оплатить дебетовой картой

— Кредитная карта — если вы хотите оплатить кредитной картой

— Банковский счёт — если вы хотите оплатить перевод по реквизитам со своего банковского счёта через приложение банка или удобное вам платёжное приложение

— Банковский перевод онлайн — если вы хотите оплатить перевод со своего банковского счёта через платёжную систему Klarna Sofortuberweisung

Некоторые способы оплаты доступны только для переводов определённым способом. Например, перевод, который придёт сразу на карту получателя можно оплатить только с банковской карты и нельзя оплатить с банковского счёта.

Например, перевод, который придёт сразу на карту получателя можно оплатить только с банковской карты и нельзя оплатить с банковского счёта.

Обратите внимание, что перевод по реквизитам может идти до 5 рабочих дней.

В разных странах доступен разный набор способов оплаты перевода.

Cпособы оплаты

Итого

Нажмите «Рассчитать». Приложение покажет сумму к оплате в валюте вашей карты или счёта (только EUR или GBP) и сумму перевода в выбранной вами валюте. Подробнее о курсах конвертации в разделе «Выбор валюты перевода».

Если у вас карта или счёт в евро, вы отправите ровно столько, сколько указали в приложении. Если валюта вашей карты или счёта отличается от EUR или GBP (например, ваша карта в USD), сумма перевода конвертируется в евро по курсу банка, выпустившего карту.

Некоторые банки могут брать собственную комиссию за перевод денег через сторонний сервис. Чтобы узнать о комиссиях банка, пожалуйста, обратитесь в службу поддержки вашего банка.

Если вы отправляете деньги не в первый раз, вы можете выбрать одного из последних получателей и не вводить его данные с нуля.

Если вы хотите отправить перевод новому человеку, нажмите кнопку «Новый получатель».

Список получателей

Новый получатель

Заполните данные получателя: телефон и ФИО.

Номер телефона можно выбрать из сохранённых в памяти телефона: для этого нажмите «Из моих контактов» и найдите среди сохранённых номеров нужный.

Данные получателя нужно ввести на английском языке. Приложение пока не умеет распознавать символы из алфавитов других языков.

Если вы выбрали отправку перевода сразу на карту, на этом этапе нужно будет ввести также данные карты получателя. Нажмите «Карта получателя».

Введите номер карты получателя, на которую вы хотите отправить деньги.

Карта получателя

Данные отправителя

Введите данные отправителя: ваши имя и дату рождения, данные документа, удостоверяющего личность, и место жительства.

Их понадобится ввести только один раз. Потом эти данные сохранятся в Профиле и во все следующие переводы будут подставляться автоматически.

Проверьте все введённые данные. Нажмите «Отправить».

Если вы всё же где-то ошиблись, после отправки перевода вы сможете отредактировать данные получателя или даже вернуть перевод, пока он не выдан получателю.

Проверьте введённые данные

Оплатите перевод.

Как оплатить с карты

Как оплатить с банковского счёта

Как оплатить через Klarna

Как перевести деньги в Россию? — Финансы на vc.ru

В этой статье мы рассмотрим актуальные способы перевода денег в Россию из других стран. Время идет, многие старые способы перестают работать. На смену им приходят новые.

2199 просмотров

Ссылок на сервисы в статье не будет, согласно правилам данной площадки.

После отключения новомодных платежных систем люди обратились к старым добрым методам.

Способ 1. Прямой Swift в неподсанкционные банки

Swift — это международная система банковского обмена. Россию до сих пор не отключили от Swift, хотя ее использование сильно осложнилось.

По сути, это перевод по реквизитам с одного банка в другой. Только не внутри одной страны, а по всему миру.

Плюсы:

- На 100% легально.

- Нет конвертации валюты в процессе перевода.

- Достаточно дешево для больших сумм. (уточняйте условия у банков)

Минусы:

- Нужен счет в конкретном банке, который принимает платежи. Список этих банков постоянно меняется, поэтому не буду здесь писать.

- Нужно продавать валюту после ее получения. Если сделать это в банке, то потеряете несколько процентов на конвертации. Лучше сделать это через биржу.

- Перевод занимает много времени. (2–7 рабочих дней)

- Не факт что перевод будет выполнен. (банки «недружественных» стран отклоняют такие переводы более чем часто, а комиссию платить все равно придется)

- Невыгодно для маленьких сумм.

(меньше $3000)

(меньше $3000) - Банк получатель может ввести грабительскую комиссию в размере всего перевода. (как один известный всем “Т” банк)

Способ 2. Swift через банк посредник

То же самое, только сначала переводим деньги в банк «дружественной» страны, а затем переводим из нее в Россию.

Плюсы:

- Вероятность осуществления такого перевода значительно выше.

- Работает в обе стороны. (и из РФ и в РФ)

- Является самым выгодным способом вывести большую сумму из РФ в «недружественные» страны. (тема статьи это перевод в РФ)

Минусы:

- Очень долго. (3–10 дней рабочих дней)

- Нужен счет в банке дружественной страны.

- Двойная комиссия за перевод.

- Для сумм меньше $5000 смысла в этом нет.

Способ 3.

Российские сервисы Золотая Корона, Юнистрим и Контакт раньше переводили деньги в РФ. Теперь сделать этого полноценно нельзя. (правда Корона переводит деньги лишь с карт Узбекистана, а Юнистрим позволяет переводить наличные из некоторых офисов европейских партнеров)

А такие западные сервисы, как Wise, MoneyGram и Western Union давно помахали России ручкой.

Однако, продолжают работать разные приложения по переводу денег. Ссылок и названий в статье не добавлю, так как реклама финансовых продуктов запрещена на данной площадке.

В последнее время начали появляться разные приложения…

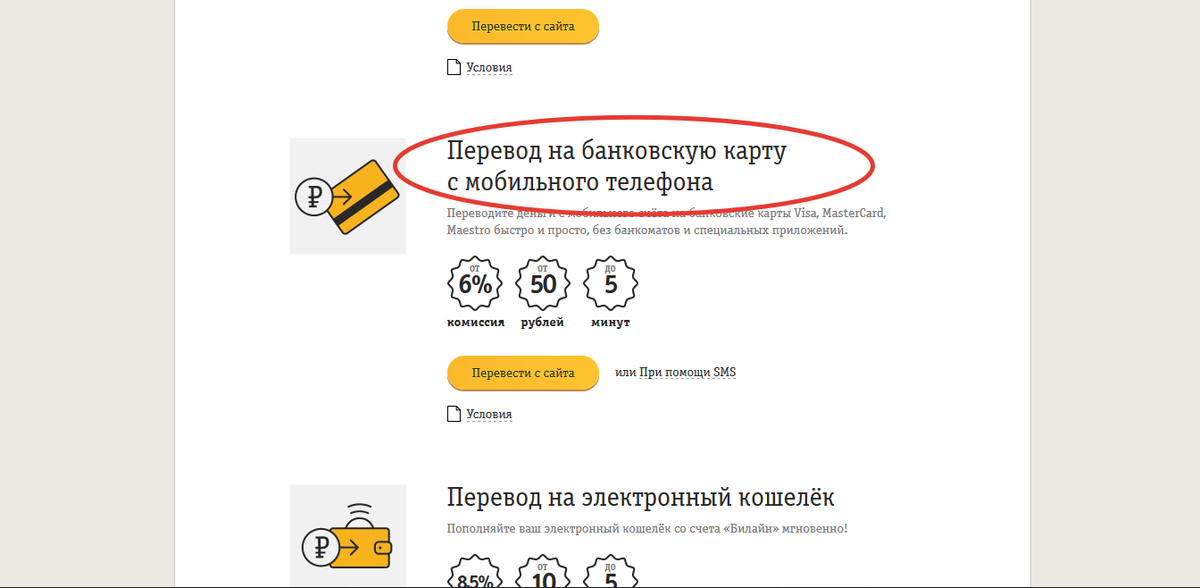

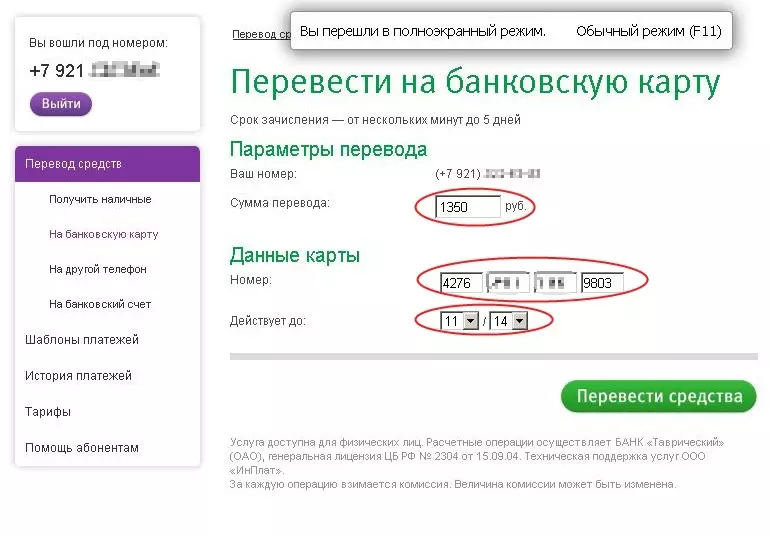

Плюсы приложений:

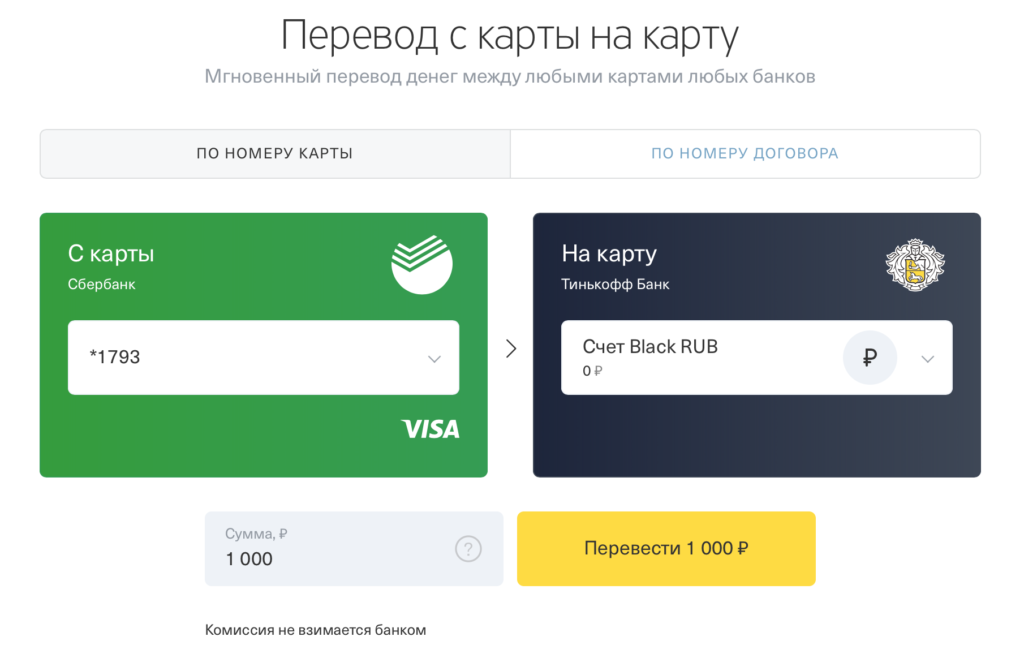

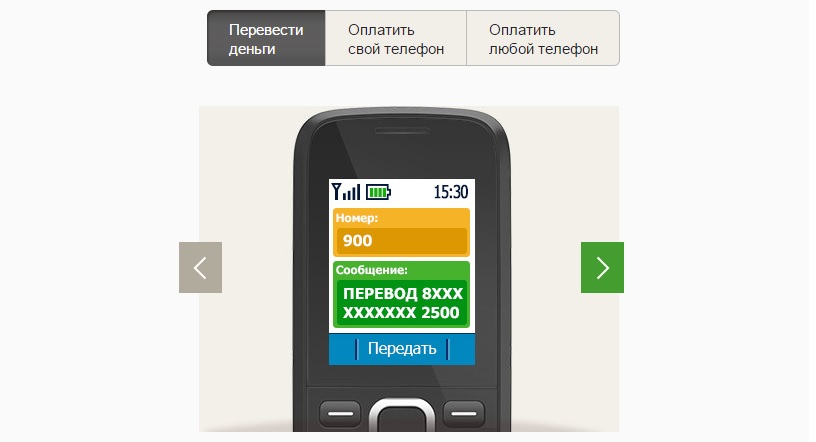

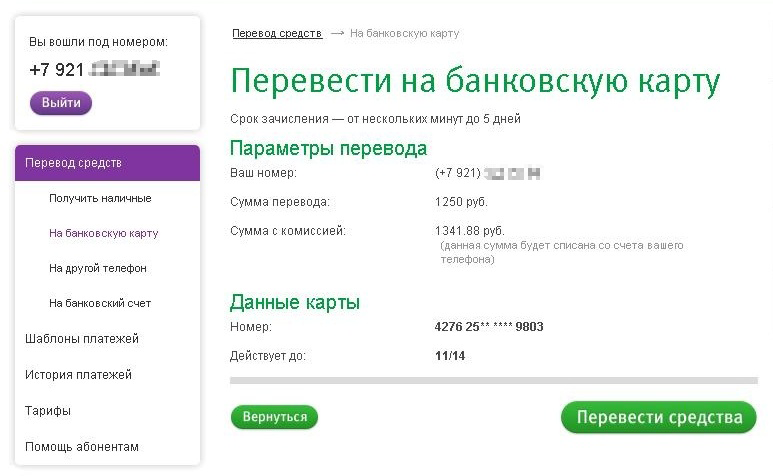

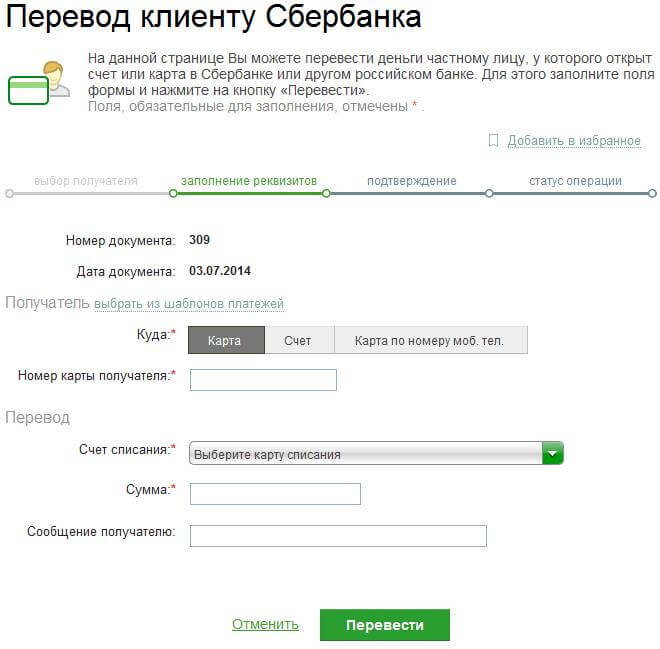

- Перевод из любой страны с поддержкой Visa/Mastercard.

- Быстро. (до 1 дня обычный перевод и 1 час экспресс перевод)

- Простота использования. (нужно просто ввести данные карты отправителя, номер карты получателя и отправить деньги)

- Безопасность.

(используются безопасные платежные системы)

(используются безопасные платежные системы)

Минусы приложенений:

- Потеря на курсе обмена валюты. (несколько процентов)

- Перевод осуществляется только на счет физлица.

- Перевод только с карты и только на карту.

Способ 4. P2P обмен криптовалюты

Существует множество обменников криптовалюты и криптобирж, которые позволяют переводить деньги не выводя их из конкретной страны.

По шагам это выглядит так. Осуществляя обмен на площадке, вы (или ваш заказчик) переводите человеку в «недружественной» стране деньги, а человек переводит вам криптовалюту. Затем вы переводите эту криптовалюту человеку в России, а он переводит вам деньги на российский банк.

Плюсы:

- Выгодный курс при переводе в Россию.

- Широкая география работы P2P площадок.

Минусы:

- Не все заказчики согласятся работать с вами этим способом.

- Каждый перевод занимает много личного времени на совершение всех действий.

- Вам необходимо базовое понимание данной сферы.

- Есть риск обмана со стороны контрагентов на криптообменниках.

- При работе в обратную сторону (из России) будут ощутимые потери на переводе.

Способ 5. Менялы

Сразу после блокировки российских банков в сообществах российских иммигрантов появилось просто нереальное количество «помощников» по переводу денег. Находятся ребята, как правило, за рубежом и помогают соотечественникам за нескромный процент.

Редкий кадр: Back-end разработчики на удаленке в Тбилиси в перерывах между спринтами рядом с коворкингом.

Плюсы:

- Возможность увидеться вживую.

- Возможно это ваш знакомый.

- Найдут вас сами в телеграм чатах.

- Работают в обе стороны. И из РФ и в РФ.

Минусы:

- Максимальный риск обмана. И в случае обмана вам нечего предъявить.

- Максимально невыгодный курс. Зачастую вы теряете более 10% суммы при переводе.

Заключение

Для большого объема перевода денег (более $3000) стоит воспользоваться технологией SWIFT, или разобраться с работой криптовалюты.

Для небольшого объема (менее $3000) проще воспользоваться приложениями и не тратить время. Либо обратиться к менялам, если у вас есть такие знакомые.

По всем вопросам пишите мне в телеграм.

Как перевести деньги с одного банковского счета на другой — Forbes Advisor

Обновлено: 13 апреля 2023 г., 8:25

Примечание редактора: мы получаем комиссию от партнерских ссылок на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Существует несколько способов перевода денег между банковскими счетами: онлайн, через мобильное приложение или в отделении банка. Лучший способ зависит от того, когда вам нужны деньги и почему вы их отправляете.

Лучший способ зависит от того, когда вам нужны деньги и почему вы их отправляете.

Ниже вы узнаете о различных методах передачи, чтобы выбрать тот, который лучше всего соответствует вашим потребностям.

Что такое банковский перевод?

Банковский перевод — это транзакция, при которой деньги перемещаются с одного банковского счета на другой либо в электронном виде, либо посредством чека. Банковский перевод может быть внутренним, то есть перевод происходит между счетами в одном и том же банке, или внешним, когда средства переводятся между счетами в двух разных банках.

Банковские переводы удобны тем, что вам не нужно снимать наличные для перевода средств. Вы можете использовать банковский перевод, чтобы перевести небольшие суммы денег между своими счетами или перевести более крупные суммы в чужой банк, если вы покупаете дом или автомобиль.

Как работают банковские переводы?

При банковском переводе один счет отправляет деньги, а другой получает. Аккаунты могут принадлежать одному и тому же лицу или двум разным организациям.

Аккаунты могут принадлежать одному и тому же лицу или двум разным организациям.

Допустим, вы хотите перевести средства со своего обычного расчетного счета на высокодоходный сберегательный счет в Интернете. Войдите в сберегательный счет и свяжите свой текущий счет, введя свой маршрут и номера счетов. После привязки перейдите в раздел «переводы» веб-сайта и выберите подключенный расчетный счет в качестве отправителя. Введите сумму, которую хотите перевести, и выберите дату перевода. Проверьте все данные, а затем отправьте запрос.

Знание того, как переводить деньги из банка в банк или между счетами в одном и том же банке, может облегчить управление вашими финансами. И, если вы откладываете для достижения определенной финансовой цели, вы можете запланировать повторяющиеся переводы с чека на сбережения.

О чем следует помнить перед переводом

Существуют различные варианты перевода денег между банками, и важно выбрать тот, который наилучшим образом соответствует вашим потребностям.

- Время. Некоторые способы банковского перевода могут быть быстрее других, что может иметь решающее значение, если важна скорость.

- Стоимость. В то время как некоторые варианты банковского перевода ничего не стоят, другие могут потребовать от вас оплаты комиссии. Например, если вы заинтересованы в отправке банковского перевода, вам нужно сначала узнать, сколько это будет стоить.

- Пределы передачи. В зависимости от типа перевода ваш банк может ограничить сумму, которую вы можете отправить за одну транзакцию. Также могут быть дневные, недельные или месячные лимиты на банковские переводы.

Как перевести деньги с одного банковского счета на другой

Доступно несколько способов перевода, каждый из которых используется в разных ситуациях. Вот пять способов перевода денег между банковскими счетами.

Внутренние электронные денежные переводы

Если у вас есть несколько счетов в одном банке, например расчетный счет и сберегательный счет, часто легко перемещать деньги между ними. Это известно как «внутренний перевод». Зайдите на сайт своего банка или в мобильное приложение и найдите варианты перевода средств. Обычно вы можете настроить разовый или регулярный перевод между подключенными учетными записями, и большинство внутренних переводов рассчитываются немедленно или в течение одного рабочего дня.

Это известно как «внутренний перевод». Зайдите на сайт своего банка или в мобильное приложение и найдите варианты перевода средств. Обычно вы можете настроить разовый или регулярный перевод между подключенными учетными записями, и большинство внутренних переводов рассчитываются немедленно или в течение одного рабочего дня.

Внешние электронные денежные переводы

Предположим, у вас есть онлайн-сберегательный счет в банке, отличном от текущего счета. Вы можете связать свой сберегательный счет с текущим счетом и настроить «внешний перевод». Чтобы перевести деньги на внешний счет, вам обычно потребуется маршрутный номер внешнего банка и номер вашего счета. После того, как учетные записи будут связаны, вы сможете осуществлять переводы между ними в любое время.

Одноранговые передачи

Приложения для одноранговых (P2P) платежей, такие как Venmo, PayPal, Cash App и Zelle, позволяют отправлять деньги друзьям или родственникам или платить малому бизнесу прямо с вашего банковского счета. Но не все P2P-приложения автоматически переводят полученные деньги на ваш банковский счет. PayPal имеет функцию, которая может автоматически переводить средства на ваш банковский счет каждые 24 часа, но в большинстве платежных приложений P2P эта настройка отсутствует. Различные приложения также имеют разные сборы, время обработки и лимиты транзакций, поэтому перед регистрацией проверьте мелкий шрифт.

Но не все P2P-приложения автоматически переводят полученные деньги на ваш банковский счет. PayPal имеет функцию, которая может автоматически переводить средства на ваш банковский счет каждые 24 часа, но в большинстве платежных приложений P2P эта настройка отсутствует. Различные приложения также имеют разные сборы, время обработки и лимиты транзакций, поэтому перед регистрацией проверьте мелкий шрифт.

Электронные переводы

Электронные переводы позволяют быстро и безопасно отправлять деньги на внешние счета, но обычно за определенную плату. Этот тип перевода удобен, если вам нужно отправить значительные суммы наличными немедленно, потому что средства обычно доступны в течение одного рабочего дня или даже нескольких часов. Комиссия за банковский перевод зависит от банка. Это может стоить 5 долларов США или более для внутренних банковских переводов или 25 долларов США или более для международных переводов.

Бумажные чеки

Вы также можете выписать чек на себя, если хотите перевести деньги с одного расчетного счета на другой или внести средства на новый счет. Теперь, когда мобильный чековый депозит стал обычным явлением, вы можете выписать и внести чек, не выходя из дома. Но помните, что для проверки чека может потребоваться несколько рабочих дней, в течение которых он будет отображаться как незавершенная транзакция на депозитном счете.

Теперь, когда мобильный чековый депозит стал обычным явлением, вы можете выписать и внести чек, не выходя из дома. Но помните, что для проверки чека может потребоваться несколько рабочих дней, в течение которых он будет отображаться как незавершенная транзакция на депозитном счете.

Сколько времени занимает банковский перевод?

- Внутренние электронные платежи: Часто мгновенные, особенно если учетные записи уже связаны

- Внешние электронные переводы: До двух рабочих дней

- Платежные приложения P2P. Мгновенно, но перевод денег в банк может занять больше времени.

- Электронные переводы. До двух рабочих дней, хотя внутренние переводы могут быть получены в тот же день, если они отправлены до установленного банком времени.

Международные переводы могут занять больше времени.

Международные переводы могут занять больше времени.

Что нужно для банковского перевода?

Для выполнения банковского перевода вам потребуется информация об учетных записях отправителя и получателя. Насколько просто выполнить банковский перевод, зависит от того, находятся ли счета в одном банке или в разных банках и принадлежат ли оба счета вам.

Если вы переводите деньги между счетами на свое имя в одном и том же банке, вам просто нужно знать, на какой счет должны быть отправлены деньги, а на какой – их получить. Вы можете войти в систему онлайн- или мобильного банкинга, выбрать вариант перевода, а затем выбрать каждую учетную запись в меню.

Если вы отправляете деньги на счет другого человека, вам необходимо знать его имя, номер счета и маршрутный номер. Если вы используете приложения для мобильных платежей, вам может понадобиться просто имя пользователя или адрес электронной почты человека для отправки средств.

Если вас интересует, как перевести деньги из Cash App на банковский счет или как перевести деньги из Venmo в банк, вам понадобятся номер счета и номер маршрута для счета, на который поступают деньги. Cash App и Venmo требуют проверки учетной записи перед переводом денег из приложения в ваш банк.

Cash App и Venmo требуют проверки учетной записи перед переводом денег из приложения в ваш банк.

Сколько времени занимает банковский перевод?

Внутренний банковский перевод обычно занимает 24 часа, хотя вы можете увидеть сумму, списанную с вашего банковского счета всего через час после запроса перевода. Если кто-то отправляет вам деньги банковским переводом, вы можете увидеть, что депозит появится в тот же день, хотя на его зачисление может уйти несколько рабочих дней.

Время обработки обычно больше, если вы отправляете деньги международным банковским переводом. В зависимости от банка, обработка международного банковского перевода может занять от одного до пяти дней.

Bottom Line

Нет ничего сложного в том, как переводить деньги из банка в банк, и полезно знать, какие у вас есть варианты перемещения средств. Прежде чем переводить деньги, подумайте, сколько времени это может занять и сколько это может вам стоить. Это может помочь вам гарантировать, что ваши деньги попадут туда, куда им нужно, без ненужных комиссий.

Часто задаваемые вопросы (FAQ)

Где я могу перевести деньги?

Вы можете переводить деньги на свои счета в том же или разных банках. Банковские переводы и переводы ACH позволяют вам перемещать деньги между своим счетом и чужим счетом в том же банке или в разных банках. Вы также можете переводить деньги в приложения для мобильных платежей или друзьям и родственникам через эти приложения.

Сколько времени занимает международный банковский перевод?

Международный банковский перевод может занять от одного до пяти дней, в зависимости от банка. Они, как правило, медленнее, чем внутренние телеграфные переводы, и дороже.

Какие данные мне нужны для международного банковского перевода?

Чтобы отправить международный банковский перевод, вам необходимо знать имя и адрес получателя. Вам также понадобится номер их банковского счета и SWIFT-код банка. Для отправки денег банковским переводом в определенные страны вам понадобится код маршрутизации международной платежной системы.

Как лучше всего перевести деньги между банками?

Лучший способ перевода денег между банками — это тот, который доставляет средства в соответствии с выбранным вами графиком с минимальными затратами для вас. Например, переводы ACH, как правило, бесплатны и осуществляются в течение нескольких рабочих дней. Но если важна скорость, вы можете вместо этого рассмотреть банковский перевод.

Была ли эта статья полезна?

Оцените эту статью

★ ★ ★ ★ ★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

КомментарииМы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, повторите попытку позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Э. Наполетано — бывший зарегистрированный финансовый консультант, отмеченный наградами писатель и журналист.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также включаем ссылки на предложения рекламодателей в некоторые наши статьи; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Вы уверены, что хотите оставить свой выбор?

Денежный перевод Zelle: что это такое и как им пользоваться

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

By

Шанель Бессетт

Шанель Бессетт

Ведущий писатель/пресс-секретарь | Банковские, расчетные счета, расчеты с кассой

Шанель Бессетт — специалист по личным финансам в NerdWallet, посвященный банковскому делу. Ранее она работала в Fortune, Forbes и Reno Gazette-Journal. Она также является представителем банковской команды, и ее опыт освещался в The New York Times, Vox и Apartment Therapy.

Обновлено

Каролин работала в редакциях по всей стране в качестве репортера и редактора. Ее интересы включают личные финансы, научно-фантастические романы и нелепые бродвейские мюзиклы.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Несмотря на то, что существует множество услуг одноранговых переводов, Zelle чаще всего интегрируется с банками. Читайте дальше, чтобы узнать больше об этой услуге денежных переводов и о том, что вам следует учитывать, если вы думаете об ее использовании.

Что такое Zelle?

Zelle — это одноранговая, или P2P, служба денежных переводов, которая позволяет людям отправлять и получать деньги друг от друга через подключенные банковские счета. Большинство крупных банков и кредитных союзов являются частью сети Zelle, и после того, как вы зарегистрируетесь, вам просто понадобится адрес электронной почты или номер телефона, чтобы отправлять и получать деньги в электронном виде.

Большинство крупных банков и кредитных союзов являются частью сети Zelle, и после того, как вы зарегистрируетесь, вам просто понадобится адрес электронной почты или номер телефона, чтобы отправлять и получать деньги в электронном виде.

Zelle стоит что-нибудь?

Zelle не взимает комиссию за отправку и получение денег. Однако на своем сайте компания рекомендует клиентам дважды проверить, не взимает ли их банк комиссию.

Преимущества использования Zelle

Бесплатно. Zelle не взимает комиссию за отправку или получение денег, и маловероятно, что ваш банк взимает с вас комиссию за использование этой услуги. Однако компания рекомендует проверить в своем банке или кредитном союзе, чтобы убедиться в отсутствии дополнительных комиссий.

Быстрые денежные переводы. Переводы Zelle обычно поступают в течение нескольких минут, поэтому деньги могут быстро переходить из рук в руки.

Удобство безналичного расчета. Ежедневные действия, такие как оплата коммунальных услуг, оплата бензина и счетов в ресторане, становятся намного проще и быстрее, когда вам не нужно каждый раз бежать к банкомату.

Ежедневные действия, такие как оплата коммунальных услуг, оплата бензина и счетов в ресторане, становятся намного проще и быстрее, когда вам не нужно каждый раз бежать к банкомату.

Совместимость с различными банками и кредитными союзами. Если у вас есть счет в Wells Fargo и вам нужно отправить половину арендной платы соседу по комнате, который использует Ally Bank, не беспокойтесь. У Zelle есть огромный список банков-партнеров и кредитных союзов, которые могут беспрепятственно отправлять деньги друг другу. Если ваш банк или кредитный союз не использует Zelle, у вас также есть возможность использовать приложение Zelle и подключить дебетовую карту.

Что следует учитывать при использовании Zelle

Клиенты не могут использовать Zelle со счетами в международных банках. Чтобы использовать Zelle, отправитель и получатель должны иметь банковские счета в США.

Пользователи Zelle должны быть особенно осторожны при отправке платежей. При использовании Zelle бремя защиты ваших денег ложится на вас, пользователя. Zelle рекомендует относиться к услуге Zelle как к наличным деньгам: отправляйте деньги только тем, кому вы доверяете, убедитесь, что контактная информация вашего получателя верна, прежде чем отправлять деньги, и остерегайтесь мошенничества. Если вы хотите отправить деньги кому-то, кого вы не знаете, и вы опасаетесь, что можете не получить то, за что платите, вы можете вместо этого заплатить кредитной картой, поскольку кредитные карты обычно имеют больше встроенных средств. -в защите покупателя.

При использовании Zelle бремя защиты ваших денег ложится на вас, пользователя. Zelle рекомендует относиться к услуге Zelle как к наличным деньгам: отправляйте деньги только тем, кому вы доверяете, убедитесь, что контактная информация вашего получателя верна, прежде чем отправлять деньги, и остерегайтесь мошенничества. Если вы хотите отправить деньги кому-то, кого вы не знаете, и вы опасаетесь, что можете не получить то, за что платите, вы можете вместо этого заплатить кредитной картой, поскольку кредитные карты обычно имеют больше встроенных средств. -в защите покупателя.

Для использования Zelle обычно требуется смартфон. Если ваш банк или кредитный союз предлагает Zelle, вы сможете использовать настольный веб-браузер для доступа к своему банковскому счету и использования этой услуги. Если ваш банк или кредитный союз не предлагает Zelle, вам нужно будет использовать приложение Zelle, для которого требуется смартфон.

Невозможно подключить кредитную карту. Venmo — конкурирующая служба P2P-переводов — позволяет пользователям привязывать кредитные карты и использовать их для оплаты людям за комиссию в размере 3%. Возможность использовать кредитную карту может быть дорогой, но она также может быть удобной, если на вашем банковском счете недостаточно наличных денег.

Возможность использовать кредитную карту может быть дорогой, но она также может быть удобной, если на вашем банковском счете недостаточно наличных денег.

Как зарегистрироваться в Zelle?

Чтобы использовать Zelle, отправитель и получатель должны зарегистрироваться в Zelle через свой банковский счет или с помощью приложения Zelle. Этот процесс довольно прост: Zelle запросит основную информацию, такую как номер телефона и/или учетную запись электронной почты, и проведет вас через процесс регистрации. Если вы используете Zelle через свой банк, ваши учетные записи будут связаны. Если вы используете приложение Zelle, вам придется подключить дебетовую карту.

Как отправлять, запрашивать и получать деньги в Zelle?

Отправка и запрос денег. Вы можете отправить или запросить деньги у другого пользователя Zelle, введя его адрес электронной почты или номер телефона.

Узнайте в своем банке, какую сумму вы можете отправить за один раз.

Об авторе