Как платят ндс организации: Налог на добавленную стоимость (НДС) | ФНС России

Страница не найдена

Как оформить договор купли-продажи автомобиля

Плохая медицина и сложности с социализацией: почему мы решили уехать из Канады

Как оформить дарственную на долю

30 подмосковных усадеб, в которых вам стоит побывать

Всем интересно

См. все

Дневники трат

Инвестиции для начинающих

Финансовая подушка

Льготы от государства

Как снять квартиру

Как погасить кредит

Дневники трат

Инвестиции для начинающих

Финансовая подушка

Льготы от государства

Как снять квартиру

Как погасить кредит

См. все

все

Как получить компенсацию по советскому вкладу

Шорты

12 городов мира, в которых дешевле всего жить

Как выйти на пенсию раньше

Посылка застряла на таможне. Что делать?

Купить новостройку: как выбрать надежного застройщика

Как должна приходить повестка по новым правилам

155691+00:00″ itemprop=»datePublished»>12.04.23

Правила въезда в Турцию для россиян в 2023 году

Сколько стоят монеты в вашем кошельке

Как пользоваться Midjourney для генерации рисунков и правильно составлять запросы

Куда можно уехать из России

Какие страны открыты для туристов из России

Как мужчина пришел за пенсией, которую не снимал много лет.

Но получать было нечего

Но получать было нечегоЛучшее за полгода

См. все

Единое пособие на детей до 17 лет в 2023 году: условия, размер выплат

Как стать почетным донором крови

Как я заказал машину из Японии

Как правильно подобрать презерватив: подробная инструкция

Как пользоваться Midjourney для генерации рисунков и правильно составлять запросы

525758+00:00″ itemprop=»datePublished»>31.03.23

Как получить грин-карту США

Нейросеть рисует аниме: как обработать фото с помощью Different Dimension Me

Куда можно уехать из России

Подозрительно: массовые смс с кодами активации от разных сервисов

Как получить компенсацию по советскому вкладу

Сколько стоят монеты в вашем кошельке

500991+00:00″ itemprop=»datePublished»>10.02.23

Как рассчитать декретные выплаты

Что такое кредитная история

Как зарегистрировать автомобиль в ГИБДД

Как меня обманули на 15 000 ₽ с «Авито-доставкой»

Правила въезда в Турцию для россиян в 2023 году

Курсы помогут

См. все

все

Озеленить дом

Победить выгорание

Выбрать квартиру

Улучшить жизнь с помощью «Экселя»

Заработать на акциях

Начать инвестировать

Разобраться в благотворительности

840213+00:00″ itemprop=»datePublished»>02.12.20

Путешествовать безопасно

Зарабатывать на кредитке

Не прогадать с ипотекой

Защититься от мошенников

Не разориться на здоровье

Сортировать мусор

Рулить тачкой

Завести собаку

Быть самозанятым

Жить в России

Страница не найдена

Как оформить договор купли-продажи автомобиля

Плохая медицина и сложности с социализацией: почему мы решили уехать из Канады

Как оформить дарственную на долю

30 подмосковных усадеб, в которых вам стоит побывать

Всем интересно

См. все

Дневники трат

Инвестиции для начинающих

Финансовая подушка

Льготы от государства

Как снять квартиру

Как погасить кредит

Дневники трат

Инвестиции для начинающих

Финансовая подушка

Льготы от государства

Как снять квартиру

Как погасить кредит

См. все

Как получить компенсацию по советскому вкладу

Шорты

12 городов мира, в которых дешевле всего жить

Как выйти на пенсию раньше

Посылка застряла на таможне. Что делать?

Купить новостройку: как выбрать надежного застройщика

Как должна приходить повестка по новым правилам

Правила въезда в Турцию для россиян в 2023 году

945185+00:00″ itemprop=»datePublished»>16.01.23

Сколько стоят монеты в вашем кошельке

Как пользоваться Midjourney для генерации рисунков и правильно составлять запросы

Куда можно уехать из России

Какие страны открыты для туристов из России

Как мужчина пришел за пенсией, которую не снимал много лет. Но получать было нечего

Лучшее за полгода

См. все

Единое пособие на детей до 17 лет в 2023 году: условия, размер выплат

Как стать почетным донором крови

Как я заказал машину из Японии

Как правильно подобрать презерватив: подробная инструкция

Как пользоваться Midjourney для генерации рисунков и правильно составлять запросы

Как получить грин-карту США

Нейросеть рисует аниме: как обработать фото с помощью Different Dimension Me

Куда можно уехать из России

Подозрительно: массовые смс с кодами активации от разных сервисов

Как получить компенсацию по советскому вкладу

Сколько стоят монеты в вашем кошельке

500991+00:00″ itemprop=»datePublished»>10.02.23

Как рассчитать декретные выплаты

Что такое кредитная история

Как зарегистрировать автомобиль в ГИБДД

Как меня обманули на 15 000 ₽ с «Авито-доставкой»

Правила въезда в Турцию для россиян в 2023 году

Курсы помогут

См. все

все

Озеленить дом

Победить выгорание

Выбрать квартиру

Улучшить жизнь с помощью «Экселя»

Заработать на акциях

Начать инвестировать

Разобраться в благотворительности

840213+00:00″ itemprop=»datePublished»>02.12.20

Путешествовать безопасно

Зарабатывать на кредитке

Не прогадать с ипотекой

Защититься от мошенников

Не разориться на здоровье

Сортировать мусор

Рулить тачкой

Завести собаку

Быть самозанятым

Жить в России

Налог на добавленную стоимость: что такое НДС и кто должен его платить?

Что такое НДС? Достаточно простой вопрос.

Ответ? Не так просто.

Вот почему мы здесь, чтобы помочь. Мы объясним основы НДС простым языком, чтобы дать вам четкое представление об этой широко используемой налоговой системе.

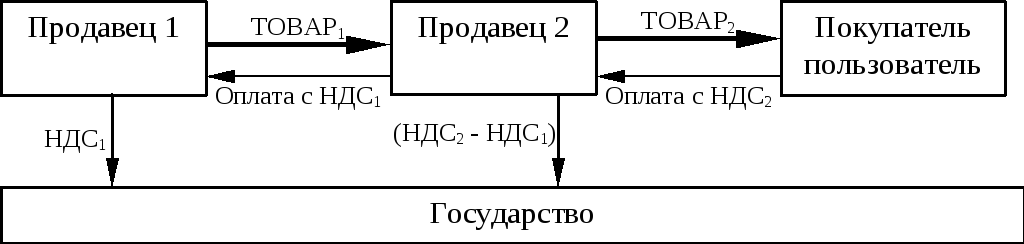

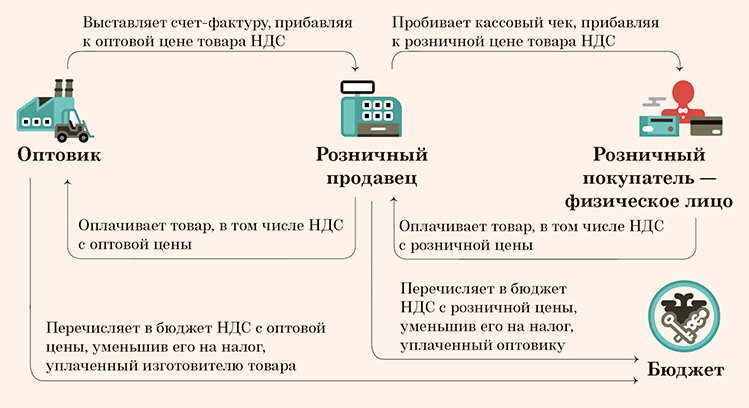

Налог на добавленную стоимость — обычно называемый НДС — представляет собой широкий налог на потребление, применяемый к товарам и услугам, когда стоимость добавляется на этапах цепочки поставок. Продавцы обычно взимают налог с потребителей в точке продажи, добавляя его к стоимости продукта. Это похоже на налог с продаж в Соединенных Штатах, где окончательный НДС обычно взимается с покупателя.

Продавцы обычно взимают налог с потребителей в точке продажи, добавляя его к стоимости продукта. Это похоже на налог с продаж в Соединенных Штатах, где окончательный НДС обычно взимается с покупателя.

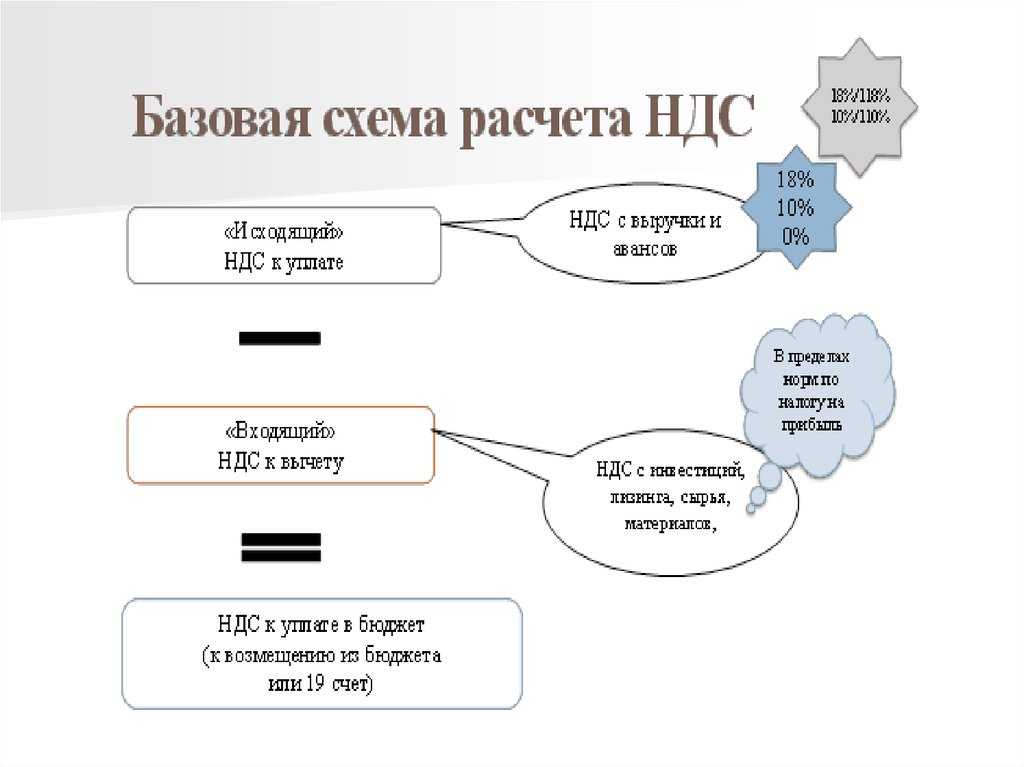

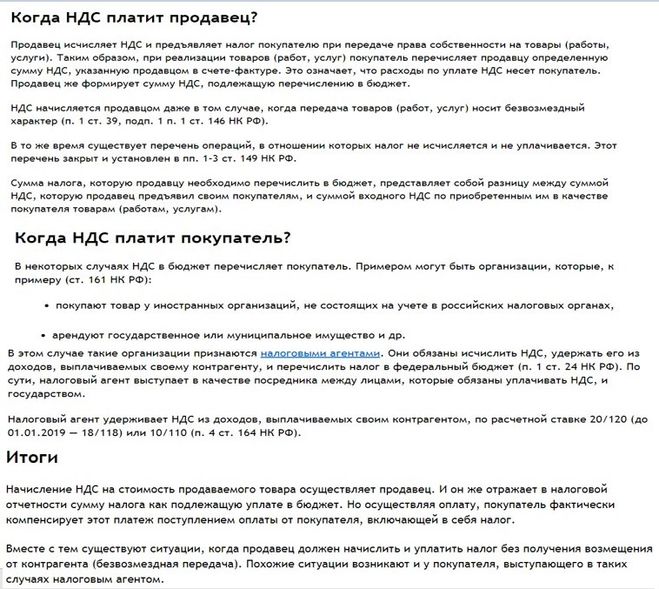

Как работает НДС?

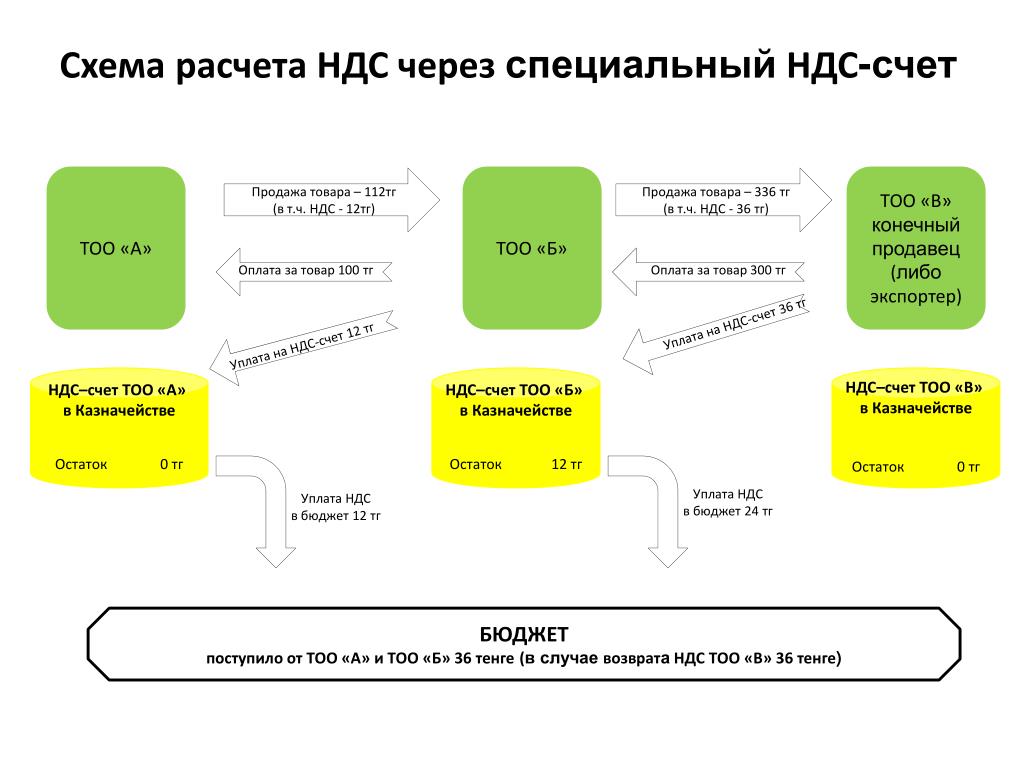

НДС продукта рассчитывается и взимается на каждом этапе цепочки поставок. Каждый продавец взимает текущий НДС со стоимости товара для покупателя — в отличие от налога с продаж, который обычно взимается только конечным продавцом (т. е. при окончательной продаже). С НДС конечный продавец затем добавляет полный налог к цене продукта, которую платит потребитель. Затем продавец перечисляет НДС в налоговый орган.

Для потребителей из США это может показаться двойным налогообложением, но это не так. Налогом облагается только каждая добавленная стоимость, а не продажа самого продукта. Продавец взимает только свою часть налога.

Пример: Торговец сырьем продает свою продукцию фабрике за 101 фунт стерлингов, из которых 1 фунт стерлингов является НДС. Торговец сырьем отправляет 1 фунт стерлингов в налоговый орган.

Торговец сырьем отправляет 1 фунт стерлингов в налоговый орган.

Из этого материала фабрика производит аккумуляторы для ноутбуков, которые продает производителю ноутбуков за 202 фунта стерлингов. 2 фунта стерлингов — это НДС: 1 фунт стерлингов из этой суммы возмещает фабрике НДС, который она уплатила торговцу сырьем, а другой 1 фунт стерлингов он платит правительству в качестве своего НДС.

Затем производитель ноутбуков продает ноутбуки розничному продавцу компьютеров за 303 фунта стерлингов, включая 3 фунта стерлингов НДС — 2 фунта стерлингов возмещают производителю НДС, уплаченный заводу, а 1 фунт стерлингов идет в налоговую службу.

Наконец, продавец компьютеров продает ноутбук за 404 фунта стерлингов, удерживая 3 фунта стерлингов НДС для возмещения и отправляя 1 фунт стерлингов правительству.

Каждый дополнительный фунт стерлингов в цепочке поставок представляет собой добавленную стоимость на каждом этапе.

Каково назначение НДС?

Как и все налоги, целью НДС является увеличение государственных доходов.

НДС должен был стать более прямой и менее сложной системой, чем, например, система налога с продаж в США. Когда был создан Европейский Союз, первоначальным шести странам требовалась система, которая бы упорядочила и стандартизировала их различные многоступенчатые формы косвенного налогообложения.

НДС легче отслеживать, чем предыдущие налоговые системы, потому что он взимается на каждом этапе цепочки поставок, и все продавцы обязаны вести тщательный учет покупок, продаж и поставок.

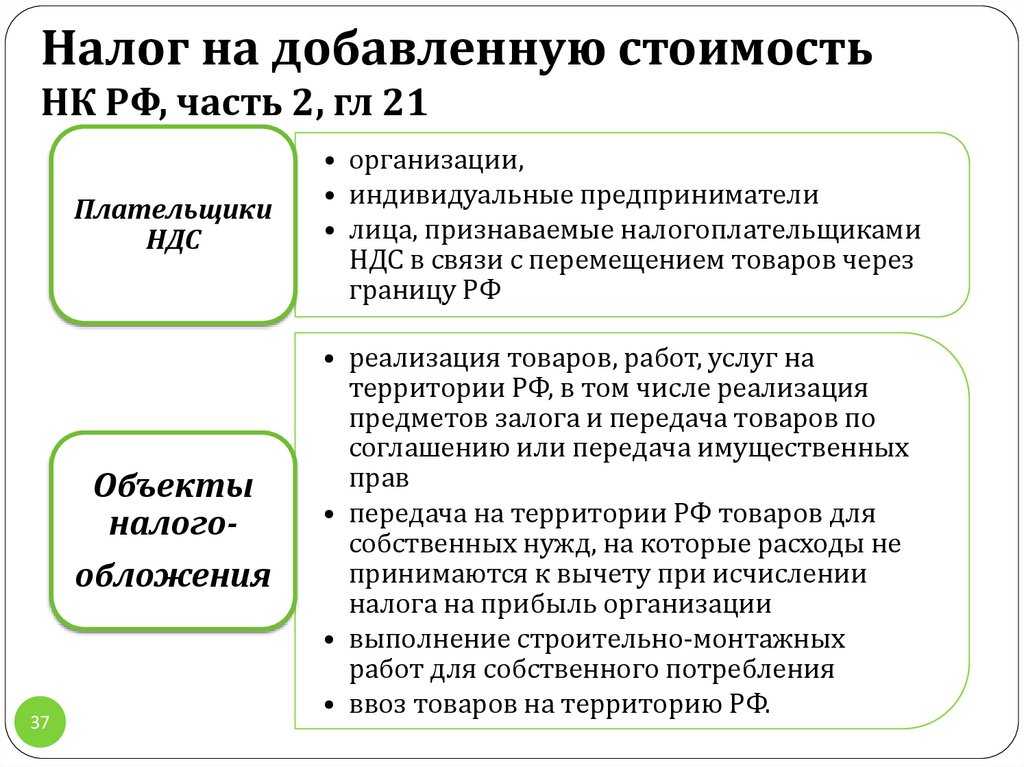

Должен ли мой бизнес платить НДС?

Сбор НДС определяется тремя критериями:

- Порог регистрации

Предпринимательская деятельность, превышающая установленную денежную сумму, обязывает компании начислять и уплачивать НДС. Пороговые значения различаются в зависимости от стран и частично зависят от того, является ли продавец резидентом или нерезидентом. Например, порог Соединенного Королевства составляет 85 000 фунтов стерлингов.

Например, порог Соединенного Королевства составляет 85 000 фунтов стерлингов. - Постоянное представительство

Предприятие, доказывающее надлежащее постоянство и структуру человеческих и технических ресурсов, должно зарегистрироваться для уплаты НДС. Офисное здание, принадлежащее компании или арендованное ею, является примером постоянного представительства. - Конкретные виды деятельности

Определенные виды деятельности облагаются НДС, например, юридические услуги. Как и в случае с регистрационными порогами, эти действия различаются в зависимости от страны.

Если вы обнаружите, что ваш бизнес соответствует требованиям для подачи декларации по НДС, вы должны зарегистрироваться, прежде чем вести бизнес в стране или собирать и платить НДС. В ЕС существует несколько вариантов упрощенной регистрации НДС и отчетности для продавцов B2C, не входящих в ЕС, включая «Единое окно» и «Единое окно для импорта».

Некоторые товары и услуги, которые могут быть освобождены от НДС:

- почтовые марки

- Благотворительный сбор средств

- Образование

- Продажа коммерческой недвижимости или предоставление

- и финансовые услуги

2020202020202020202 Компании также могут возмещать НДС по некоторым статьям, которые используются исключительно для их хозяйственной деятельности, в том числе:

2020202020202020202 Компании также могут возмещать НДС по некоторым статьям, которые используются исключительно для их хозяйственной деятельности, в том числе:- Командировки сотрудников

- Расходы на мобильную связь для деловой связи

- Автомобили, используемые в служебных целях, их топливо и техническое обслуживание

- Части коммунальных услуг для домашнего бизнеса

Как подавать и платить НДС?

Декларации по НДС являются официальными налоговыми документами, используемыми для подачи НДС. Они подробно описывают все транзакции вашей организации, применимые налоги и рассчитывают, что вы должны или что будет возмещено.

Каждая страна устанавливает свои собственные сроки подачи налоговой декларации, периодичность и формат отчетности, в том числе возможность подачи декларации по НДС через Интернет. Некоторые налоговые органы настаивают на электронной подаче документов, некоторые разрешают ее как вариант, а третьи вообще не предлагают. Некоторые организации также разрешают международные банковские переводы, а некоторые предписывают прямые местные переводы депозитов или банковских счетов.

Некоторые организации также разрешают международные банковские переводы, а некоторые предписывают прямые местные переводы депозитов или банковских счетов.

Подача декларации по НДС может оказаться утомительной задачей. Это требует, чтобы вы вели тщательный учет, включая квитанции обо всех ваших покупках и счета-фактуры, содержащие НДС. Вам также потребуется предоставить записи и отчеты за отчетный период с такой информацией, как:

- Общая сумма продаж и покупок

- Общая сумма НДС, которую вы должны

- Общая сумма НДС, которую вы можете вернуть

Даже если вы безубыточны и ничего не должны или ничего не требуете, вы должны подать декларацию по НДС. Если вас проверили, и вы не вели надлежащие записи или не представили ложные отчеты, вы можете понести значительные штрафы и санкции.

Используют ли США НДС?

Около 170 стран используют НДС, но США не входят в их число.

НДС контролируется на федеральном уровне, но система США определяется штатами — во многих частях страны города и некоторые другие юрисдикции применяют местные и специальные окружные налоги с продаж помимо налога с продаж штата. Кроме того, налог в США имеет огромные различия в ставках и обязательствах, но НДС обычно имеет максимум три ставки. Например, в Великобритании стандартная ставка составляет 20 %, пониженная ставка — 5 %, а нулевая ставка — 0 %.

Сторонники и противники НДС разжигают активные споры о том, должны ли США принять аналогичную систему. Сторонники приветствуют предполагаемую простоту, эффективность и сокращение налоговых лазеек. Противники опасаются, что правительство может увлечься, поскольку НДС может значительно увеличить государственные доходы и необузданные расходы.

Чтобы глубже изучить особенности НДС в ЕС и Великобритании после Brexit, ознакомьтесь с нашим руководством: 5 шагов по управлению НДС в ЕС и Великобритании после Brexit.

Что такое НДС? Наше руководство по налогу на добавленную стоимость в 2023 году

Обратите внимание, что эта статья предназначена только для образовательных целей и не должна рассматриваться или использоваться как совет по юридическим вопросам, трудоустройству или здоровью и безопасности. Для получения указаний или рекомендаций, относящихся к вашему бизнесу, обратитесь к квалифицированному специалисту.

Запуск собственного бизнеса неизбежно меняет ваш взгляд на налог на добавленную стоимость (НДС). Помимо влияния на бухгалтерский учет компании и денежные потоки, регистрация плательщика НДС имеет множество факторов соответствия, о которых следует знать.

После Brexit законодательство об НДС постоянно меняется. В этом руководстве по НДС мы рассмотрим все, что предприятия должны знать о регистрации НДС и соблюдении требований в этой постоянно меняющейся законодательной среде.

Что такое НДС?

НДС — это форма налога на потребление — налог, применяемый к покупкам товаров или услуг и других «налогооблагаемых поставок». Для бизнеса НДС играет важную роль и может взиматься с целого ряда ваших товаров и услуг. У благотворительных организаций будут другие правила, регулирующие их НДС. Но для многих предприятий области, подлежащие налогообложению, включают:

продажа ваших товаров и/или услуг

аренда или ссуда ваших товаров

комиссия

обмена

продажи персонала, напр. питание для персонала

товары для бизнеса, которыми вы пользуетесь лично

продажа коммерческих активов

НДС – это налог, который в конечном счете уплачивается потребителем, и не является налогом на отдельные предприятия. НДС обычно включается в бизнес-счета. POS-системы также можно запрограммировать на добавление НДС к ценам на продукты и совокупный НДС.

НДС обычно включается в бизнес-счета. POS-системы также можно запрограммировать на добавление НДС к ценам на продукты и совокупный НДС.

В то время как предприятия платят НДС в налоговую и таможенную службу Ее Величества (HMRC), фактическая стоимость уже оплачена покупателем и покрыта покупной ценой приобретенных товаров или услуг. Таким образом, это косвенный налог, но предприятия по-прежнему обязаны сообщать о нем в HMRC.

Каков порог НДС? Нужно ли регистрировать мой бизнес?

Если оборот вашего бизнеса превышает 85 000 фунтов стерлингов, это порог, при достижении которого вы по закону обязаны зарегистрироваться в качестве плательщика НДС. Это потребует от вас взимать НДС со всех услуг или товаров, предлагаемых вашим бизнесом. Обратите внимание, что вы можете взимать НДС только в том случае, если вы зарегистрированы для этого. Предприятия должны зарегистрироваться для уплаты НДС независимо от того, зарегистрированы они или являются индивидуальными предпринимателями, независимо от того, платят ли они налог на прибыль или нет.

Предприятия с доходом ниже этого порога также могут получить выгоду от регистрации в качестве плательщика НДС. Регистрация НДС позволяет предприятиям возмещать НДС на товары и услуги, приобретенные вашим бизнесом. Это также может сделать ваш малый бизнес более устоявшимся.

Какой у меня номер плательщика НДС?

Номера плательщиков НДС компании присваиваются только предприятиям, зарегистрированным для уплаты НДС, и их можно найти в свидетельстве о регистрации плательщика НДС вашей компании. В этом важном документе также будет указано, когда должна быть подана ваша первая декларация по НДС, и дата, с которой ваша компания превысила порог регистрации НДС в Великобритании и, следовательно, стала обязанной зарегистрироваться.

Каковы мои обязательства по НДС?

Как компания, зарегистрированная как плательщик НДС, вы должны взимать НДС со своих товаров или услуг, а также можете требовать возмещения НДС с тех товаров, которые вы приобрели для деловых целей. Предприятия также по закону обязаны предоставлять счет-фактуру с НДС, которая включает налог с продаж при каждой продаже. Единственным исключением из этого являются продажи при личном приеме, когда достаточно получения товара. Тем не менее, предприятия должны по-прежнему предоставлять квитанцию об уплате НДС любому клиенту, который ее запрашивает.

Предприятия также по закону обязаны предоставлять счет-фактуру с НДС, которая включает налог с продаж при каждой продаже. Единственным исключением из этого являются продажи при личном приеме, когда достаточно получения товара. Тем не менее, предприятия должны по-прежнему предоставлять квитанцию об уплате НДС любому клиенту, который ее запрашивает.

НДС, взимаемый вашим бизнесом, рассчитывается на полную стоимость того, что вы продаете. НДС должен применяться к продажам, даже если вы работаете на основе обмена или частичного обмена. Если вы взимаете с клиента плату без учета НДС, цена продажи, которую вы взимаете, все равно будет считаться HMRC с учетом НДС.

Предприятия, зарегистрированные как плательщик НДС, должны сообщать о сумме НДС, которую они начислили или уплатили в HRMC, посредством декларации по НДС, которая обычно заполняется один раз в 3 месяца. Вы должны заполнить это, даже если у вас нет НДС для отчетности.

Завышенные вами суммы НДС покупателю должны быть оплачены HMRC. Если вы заплатили больше НДС, чем взимали с клиентов, эта разница может быть возмещена HMRC.

Если вы заплатили больше НДС, чем взимали с клиентов, эта разница может быть возмещена HMRC.

Какова текущая ставка НДС?

В 2023 году ставки НДС на товары и услуги остаются без изменений. Тарифы следующие:

| Тариф | % НДС | Подходит для |

|---|---|---|

| Стандартный | 20 | Большинство товаров и услуг |

| Уменьшенный | 5 | Отдельные товары и услуги, включая счета за электроэнергию, переоборудование жилой недвижимости и детские автокресла |

| Ноль | 0 | Товары и услуги с нулевой ставкой детская одежда |

Что не облагается НДС?

Ставка НДС зависит от характера приобретаемого товара или услуги. Некоторые услуги и товары фактически не облагаются НДС. Как правило, это предметы, которые считаются необходимыми для повседневной жизни. К ним относятся:

Как правило, это предметы, которые считаются необходимыми для повседневной жизни. К ним относятся:

образование или обучение

занятия спортом и физическая культура

благотворительный сбор средств

продажа или сдача в аренду коммерческой недвижимости

страховые и финансовые услуги

и почтовые марки

На веб-сайте gov.uk можно точно увидеть, какой уровень НДС относится к какому типу услуг или продуктов.

В чем разница между «нулевой ставкой» и «без НДС»?

Поставки с нулевой ставкой облагаются НДС не в традиционном смысле, а по ставке 0%, что позволяет предприятиям, поставляющим эти товары или услуги, возмещать НДС на свои накладные расходы и затраты. Поставки, освобожденные от НДС, не подлежат возмещению НДС.

Некоторые примеры продуктов с нулевой оценкой включают:

детская одежда

обувь

вода

основные необработанные или сырые продукты

книги и газеты

и продукты периода (по состоянию на 2021 г.

)

)

Ключевое различие между продуктами с нулевым НДС и продуктами, освобожденными от НДС, заключается в том, что продукты с нулевой ставкой по-прежнему считаются частью налогооблагаемого дохода компании в налоговой декларации компании, а продукты, освобожденные от НДС, — нет.

Если ваша компания предлагает только товары, не облагаемые НДС, вам не нужно регистрироваться для уплаты НДС.

На что я могу возместить НДС?

Предприятия могут возмещать НДС на товары или услуги, используемые специально для их деятельности. Возврат НДС возможен для таких вещей, как

Поездки персонала

Тарифные планы мобильной связи, используемые для деловых звонков

Транспортные средства, используемые только для бизнеса

Топливо, аксессуары и техническое обслуживание указанных транспортных средств

Счета за коммунальные услуги, если вы ведете домашний бизнес (пропорционально проценту коммунальных услуг, используемых для нужд бизнеса)

Некоторые вещи не подлежат возмещению НДС, в том числе:

Дополнительную информацию о возмещении НДС можно найти на веб-сайте gov. uk.

uk.

Изменения в НДС после Brexit

Внутренние правила НДС, влияющие на ваш бизнес, должны остаться прежними после выхода Великобритании из Европейского Союза в 2021 году. Теперь все немного сложнее, если вы регулярно импортируете и экспортируете товары на континент или с него. . Ниже приведены основные изменения в НДС после Brexit.

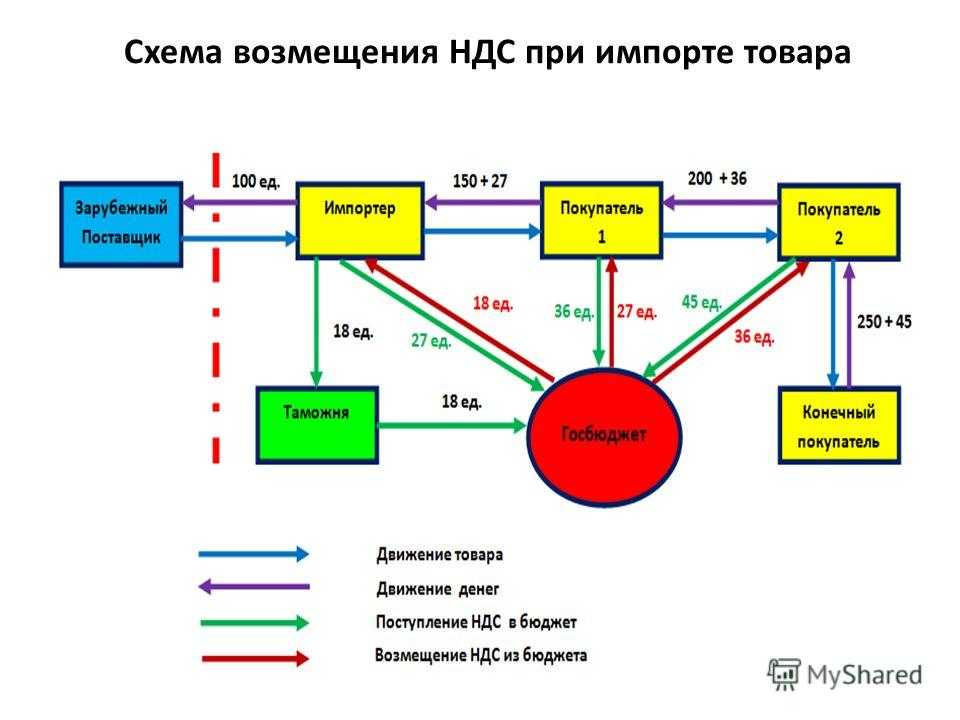

Новые правила в отношении НДС на импорт из ЕС

Великобритания вышла из режима НДС ЕС в начале 2021 года. Это означает, что в отношении налога на добавленную стоимость страны в ЕС теперь обрабатываются так же, как и страны за пределами ЕС. Другими словами, любые товары, поступающие из ЕС и других стран, теперь должны учитывать НДС на импорт, если их стоимость превышает 135 фунтов стерлингов.

Товары облагаются импортным НДС, когда они поступают в свободное обращение, например, когда они проходят через порт Великобритании. Ваша компания может выбрать уплату НДС на импорт на этом этапе, а затем потребовать его возврата от HMRC, используя C79. сертификаты.

сертификаты.

В качестве альтернативы теперь вы можете воспользоваться системой «отложенного учета» НДС, введенной правительством в январе 2021 года. Короче говоря, она дает вам возможность учитывать любой импортный НДС, используя вместо этого декларацию по НДС. Это означает, что вам не нужно платить налог, как только ваши товары прибывают в Великобританию, а затем забирать их.

Если ваша компания импортирует товары из ЕС стоимостью менее 135 фунтов стерлингов, вы должны декларировать налог на добавленную стоимость в следующей декларации по НДС, используя процедуру обратного начисления.

Реформы экспортного НДС ЕС

Если ваша компания отправляет товары через Ла-Манш, вам необходимо знать правила ЕС об экспортном НДС, вступившие в силу в январе 2021 года. за пределами ЕС ваш экспорт в Европу будет облагаться нулевой ставкой НДС Великобритании — с применением ставки 0%. Это означает, что вы не будете платить налог на добавленную стоимость в Великобритании на свои товары, хотя они все равно должны быть включены в ваш учет НДС.

Важно отметить, что если вы отправляете товары напрямую потребителям на континенте, вам необходимо выяснить, требуется ли регистрация НДС в ЕС в странах, которые вы обслуживаете.

Почему торговые правила Северной Ирландии отличаются

Соглашение о Brexit, согласованное между Великобританией и ЕС, предоставило Северной Ирландии особый торговый статус. Цель состояла в том, чтобы избежать жесткой таможенной границы на острове Ирландия. Это может быть важным фактором при планировании НДС, дополнительную информацию можно получить на официальном правительственном веб-сайте.

Square Invoices

Создан для экономии времени и более быстрой оплаты.

Подробнее

Новые изменения по НДС в 2023 году

В постоянно меняющемся ландшафте налогового законодательства после Брексита 2023 год принесет несколько новых изменений в законы Великобритании об НДС.

Изменения в НДС в 2023 году включают:

Балльная система штрафов

Периоды НДС, которые начинаются после 1 января 2023 года, будут подлежать новому режиму штрафов, заменяющему предыдущий режим надбавок по умолчанию, применявшийся к просроченным декларациям и платежам по НДС. В новой схеме будет использоваться балльная система, при которой баллы начисляются за несвоевременную подачу документов, а фиксированный штраф в размере 200 фунтов стерлингов меняется, когда компании набирают 4 балла.

В новой схеме будет использоваться балльная система, при которой баллы начисляются за несвоевременную подачу документов, а фиксированный штраф в размере 200 фунтов стерлингов меняется, когда компании набирают 4 балла.

Штрафы за просроченные платежи будут рассчитываться по ставке 2% от невыплаченного НДС, если платежи просрочены более чем на 15 дней, с ежедневной ставкой 4%, применимой к платежам, просроченным более 30 дней.

Однако, чтобы помочь предприятиям адаптироваться к этой новой системе, HMRC заявила, что с предприятий не будет взиматься 15-30-дневный штраф за просроченные платежи в течение 2023 года, если платежи не задерживаются более чем на 30 дней.

Проценты за просроченные платежи

Проценты теперь будут начисляться за просроченные платежи со дня просрочки платежа до дня полной выплаты непогашенного остатка. Это рассчитывается по базовой ставке Банка Англии плюс 2,5%.

Изменения в опции налоговых процессов

С 1 февраля 2023 года были внесены новые изменения в опцию НДС в налоговых процессах. Поэтому с этой даты HMRC прекратила выдачу писем-уведомлений об опционе на налогообложение (OTT) в ответ на представленные материалы. HMRC также прекратила обработку запросов на подтверждение существования OTT. Есть некоторые ограниченные обстоятельства, когда это не будет применяться, в первую очередь, если дата вступления в силу опциона наступила более 6 лет назад.

Поэтому с этой даты HMRC прекратила выдачу писем-уведомлений об опционе на налогообложение (OTT) в ответ на представленные материалы. HMRC также прекратила обработку запросов на подтверждение существования OTT. Есть некоторые ограниченные обстоятельства, когда это не будет применяться, в первую очередь, если дата вступления в силу опциона наступила более 6 лет назад.

Эти изменения призваны повысить ответственность компаний за предоставление точной информации об их OTT-позиции.

HMRC также пересмотрела свое руководство для автомобильных предприятий в отношении схемы наценки на бывшие в употреблении автомобили, купленные в Великобритании и проданные в Северную Ирландию и ЕС.

С 1 мая 2023 года действует новая схема оплаты подержанных автомобилей.

НДС будет взиматься с полной продажной цены, но предприятия смогут требовать уплаты НДС, если они:

созданы и зарегистрированы в качестве плательщика НДС в Великобритании

купить подходящий подержанный автомобиль в Великобритании

перевозить указанное транспортное средство с намерением продать в Северной Ирландии или ЕС

Сохранение законов ЕС прекращается в декабре

Наконец, законодательство об НДС и другие производные законы ЕС будут отменены в соответствии с текущей формулировкой законопроекта о сохранении закона ЕС (отзыв и реформа).

Например, порог Соединенного Королевства составляет 85 000 фунтов стерлингов.

Например, порог Соединенного Королевства составляет 85 000 фунтов стерлингов. )

)

Об авторе