Как подписать акт сверки с расхождениями образец: Акт сверки с разногласиями. Образец заполнения 2023 года

образец заполнения, протокол по расхождениям

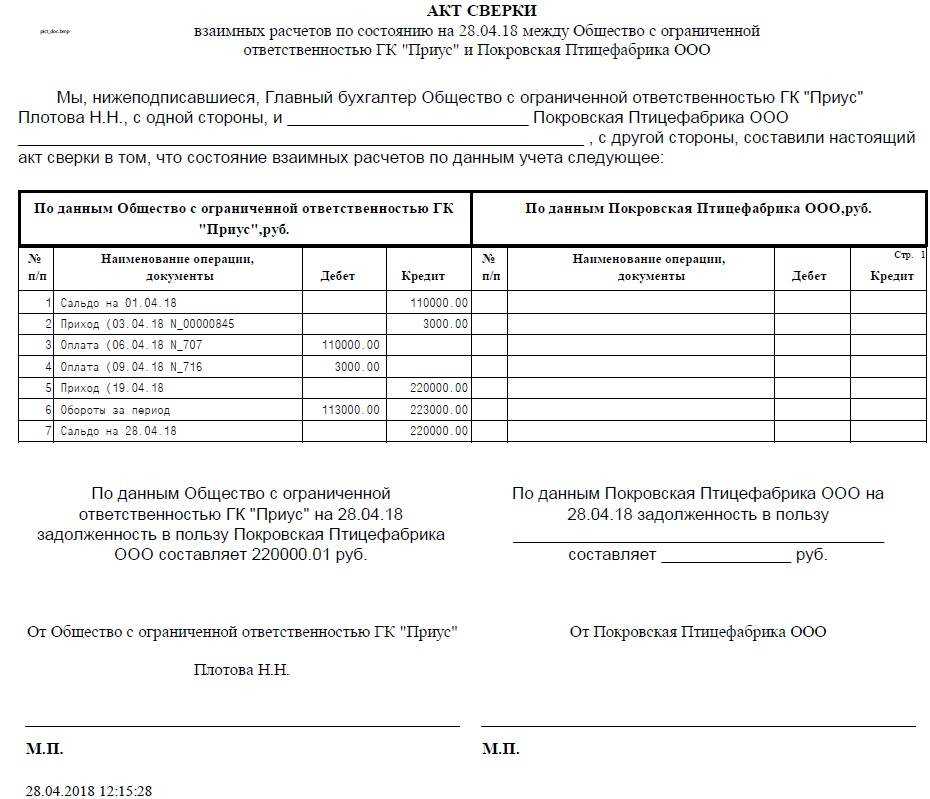

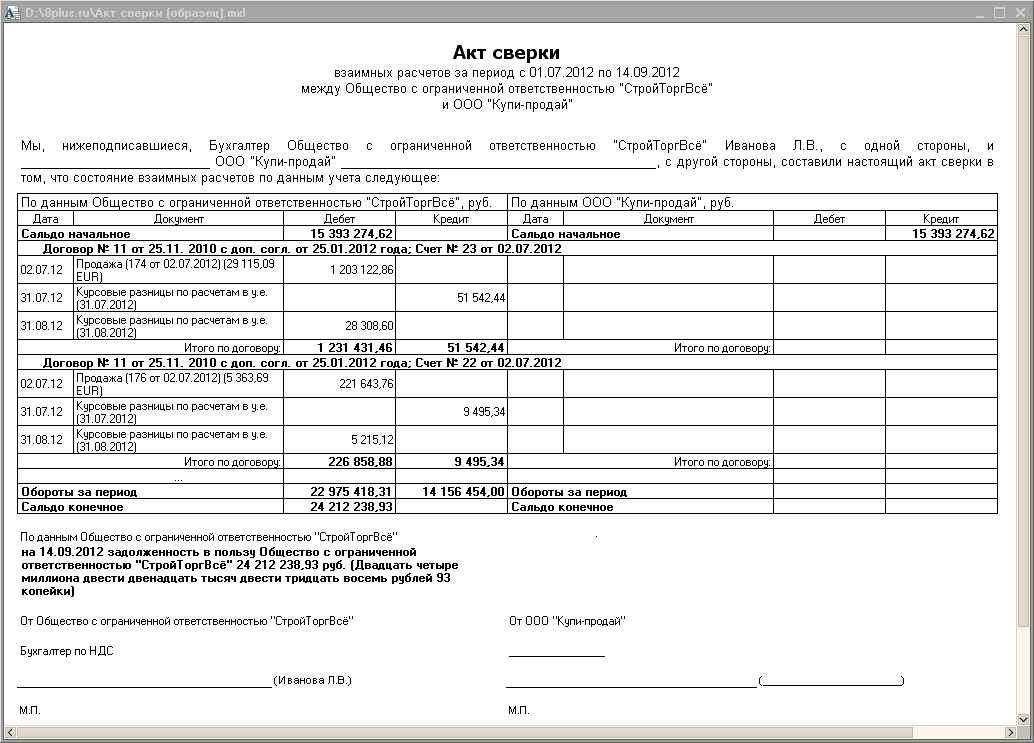

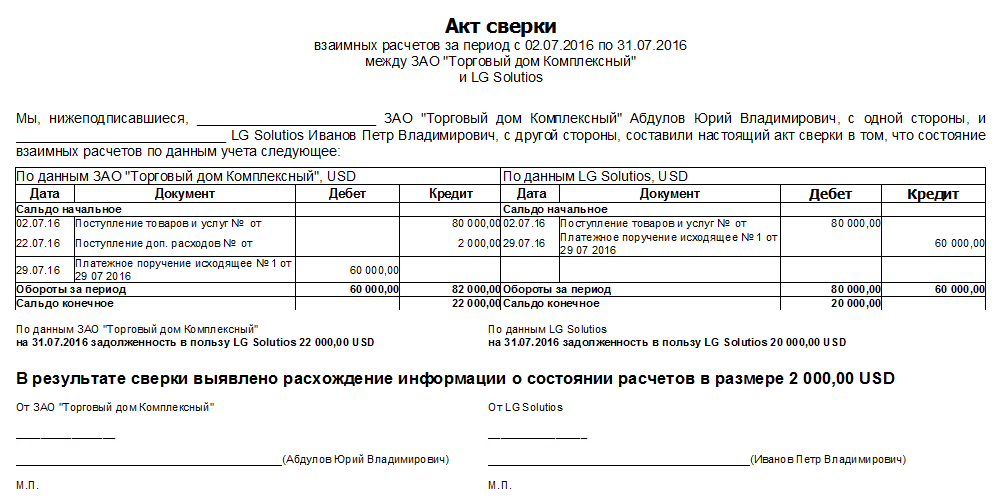

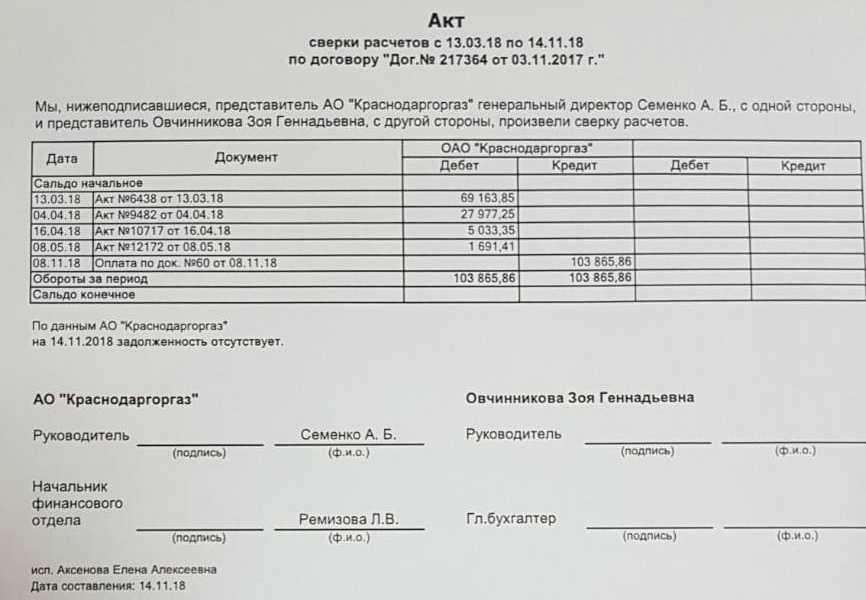

Для проверки финансовых операций, которые совершаются в рамках договорных отношений, организации используют форму акта сверки. Контрагент предприятия вправе согласиться с данными, представленными другой стороной или выразить несогласие с указанными сведениями. Для подтверждений каждой операции предусмотрена своя часть раздела для второй организации.

Акт сверки с указанными в нем разногласиями обычно формируется в ответ на документ, изданный с целью провести взаиморасчеты. Основной причиной составления акта является наличие расхождений в сведениях.

Что такое акт сверки с разногласиями

Его предназначение

Акт сверки, имеющий разногласия, необходим для контроля всех расчетов между хозяйствующими субъектами. В ряде случаев такой документ служит сигналом для оппонента, которому необходимо предпринять определенные действия. Это могут быть ошибки в учете, неправильное разнесение платежей (выписки) или формирование несуществующей отгрузки. Сведения с разногласиями являются основанием для повторной сверки данных и приведения учета в соответствие.

Сведения с разногласиями являются основанием для повторной сверки данных и приведения учета в соответствие.

Нередко искажение реальных цифр приводит к тому, что перед кредитором возникает просроченная задолженность. По этой причине акт сверки с разногласиями позволяет укреплять финансовую дисциплину.

К оформлению и проверке данных, отраженных в таком документе, следует относиться крайне внимательно. Нередко составитель акта ставит перед собой цель не приведение в соответствие данных, а обращение в судебные инстанции. Спешить с подписанием таких бумаг обычно не торопятся, а стараются созвониться с бухгалтерией организации, которая стала инициатором создания.

Частые случаи, когда оформляется акт сверки с разногласиями:

- При необходимости получения отсрочки по конкурентным платежам. Например, оппонент доказывает конкретную оплату и хочет получить новую отгрузку;

- Когда одной из сторон крайне важно продлить сотрудничество, закрыть один из договоров или инициировать его пролонгацию;

- Одной из причин формирования акта сверки, имеющего разногласия, часто является широкий ассортимент продукции, что увеличивает вероятность ошибок в учете;

- Когда по условиям договора стоимость услуг является плавающей.

Это валютные договоры или работа с товаром, у которого ежемесячно меняются физические характеристики (например, стоимость газа, которая зависит от калорийности).

Это валютные договоры или работа с товаром, у которого ежемесячно меняются физические характеристики (например, стоимость газа, которая зависит от калорийности).

Форма

Определенной формы акта нет в унифицированных бланках. Обычно он оформляется произвольно, организации могут закреплять его шаблон в своих унифицированных формах, указывая его в перечне форм учетной политики. Крайне важным при этом является учесть определенные нормы при составлении, так как на основании акта будут устраняться разногласия между хозяйствующими субъектами.

- В шапке документа указываются сквозная нумерация (новые требования), а также реквизиты документа, по которому проводится разбирательство.

- В содержательной части отражаются такие сведения как наименования предприятий, ссылка на договор (договоры) и виды расчетов (отгрузка, оплаты, пени).

Сведения, представленные в акте сверки с разногласиями обязательно должны носить характер денежных, а не натуральных.

Нормативное регулирование

Как уже было отмечено выше, формально формы акта сверки не существует. Однако именно такой бланк чаще всего предпочитают использовать бухгалтеры для подкрепления сведений в учете. Поэтому для оформления больше важна не его форма, а правильность заполнения. Отработка бланка происходит по правилам, которые указаны в действующей редакции Закона о бухгалтерском учете.

Форму акту обычно скачивают в интернете или используют автоматическое заполнение в средствах программного обеспечения. Если такого бланка нет в унифицированных формах программы 1С, его дорабатывают программисты под нужды предприятия.

Как оформить расхождения в АС

Сделать это довольно просто, так как для второй стороны договорных отношений предусматривается отдельный блок для ручного подтверждения оплат, отгрузок и штрафов. Если бухгалтерия, получившая по почте такой акт, соглашается с данными, расхождения не отражаются. При наличии таковых, делается отметка внизу документа, с указанием своего сальдо на начальный или конечный период, за который был сформирован акт.

Как составить по образцу акт расхождения, расскажет видео ниже:

Нужен ли отдельный акт

Как правило, специальный акт именно с расхождениями не формируется, ведь различия в учете еще не известны. Бухгалтерия предприятия, получив два экземпляра документа, отрабатывает их аналогичным образом.

Если какие-то данные ее не устраивают, делаются соответствующие пометки. На основании расхождений вторая сторона принимает возражения, но это вовсе не означает, что акт с замечаниями будет подписан.

Образец оформления расхождений

Протокол разногласий

В практике российских организаций такое приложение к акту сверки используется редко. Более корректно применять такой документ к соглашениям или договорам.

Для выражения разногласий обычно используют свободное поле в подвале документа. При этом текстовая часть также заверяется подписью руководителя, главного бухгалтера, скрепляется печатью.

Образец протокола можно скачать здесь.

Образец протокола

Как отразить расхождения

Стандартно, форма содержит табличную часть. Левая заполняется создателем, а вторая часть остается незаполненной, — для контрагента. Если позиций немного, бухгалтер встречающего предприятия может проставить данные напротив каждой цифры.

Если оплат и отгрузок очень много, сверку на предмет расхождений начинают с проверки входящего и исходящего сальдо. Несоответствие учетных данных отражается либо построчно, либо выносится за основную (содержательную) часть акта.

Как подписать

Организация, получившая акт и оформляющая разногласия, обязана утвердить свои замечания письменно. Если бухгалтерия уверена в своих силах, то расхождения следует заверить у руководителя и поставить печать.

Расхождения, отмеченные карандашом могут носить исключительно рекомендательный характер, можно скорее отнести к категории пометок.

О том, как сравнить АС в специальной программе, рассказывает видео ниже:

youtube.com/embed/AGK_e50Z1cQ?feature=oembed» frameborder=»0″ allowfullscreen=»»/>Как подписать акт сверки с расхождениями, образец

Содержание

- Требования к содержанию

- Текст сопровождения

- Как заполнить акт сверки с разногласиями образец заполнения

- Опись

- Подписи и контактная информация

- Порядок обмена документами

- Образец сопроводительного письма к акту сверки взаиморасчетов

- Акт сверки документов: юридический статус и правила составления

- Когда требуется составление акта?

- Каковы оптимальные сроки?

- Как заполнять акт сверки?

- Как правильно проводить сверки?

- Что делать после того, как акт составлен?

- Имеет ли акт юридическую силу?

- Интересные статьи

На сегодняшний день существует единственный стандарт по оформлению писем любого назначения — ГОСТ Р 6.30-2003 от 03.03.2003. Как правило, вся корреспонденция составляется на официальном бланке организации. Если таковой отсутствует, заменить его может либо угловой штамп, либо упоминание названия и индивидуальных реквизитов организации в тексте сопроводительного письма.

Если таковой отсутствует, заменить его может либо угловой штамп, либо упоминание названия и индивидуальных реквизитов организации в тексте сопроводительного письма.

Ранее мы писали о том, как правильно составить сопроводительное письмо, а также приводили образец сопроводительного письма к контракту. В этой статье поговорим о сопровождении к акту сверки.

Требования к содержанию

Схема сопроводительного письма в случае отправки актов взаиморасчетов не отличается от любого другого сопровождения:

- Реквизиты отправителя.

- Реквизиты получателя.

- Дата и номер обращения.

- Содержание.

- Приложение.

- Подписи.

- Контакты того, кто направляет акт сверки.

Реквизиты отправителя чаще всего указаны в шапке бланка. К ним относятся наименование, ИНН, КПП, адрес. Дополнительная информация (ОГРН, банковские счета и пр.) указывается по желанию.

Реквизиты получателя указываются в верхнем правом углу. Обязательно приводится наименование получателя. ИНН, адрес, должность получателя и иная дополнительная информация не являются обязательными, но помогают быстрее доставить пакет до нужного человека. С точки зрения принципов деловой переписки, направляя акт сверки, рекомендуется указывать получателем руководителя. Если его имя неизвестно, указывается только должность.

ИНН, адрес, должность получателя и иная дополнительная информация не являются обязательными, но помогают быстрее доставить пакет до нужного человека. С точки зрения принципов деловой переписки, направляя акт сверки, рекомендуется указывать получателем руководителя. Если его имя неизвестно, указывается только должность.

Текст сопровождения

Эта часть традиционно начинается словами «Направляем вам…».

Как заполнить акт сверки с разногласиями образец заполнения

Далее обобщенно указывается пакет бумаг, цель отправки просьба к получателю о порядке работы с направляемыми документами. Например: «Направляем Вам акт сверки расчетов за период с 01.01.2017 года по 30.06.2017 года с документами, подтверждающими отгрузку продукции. Просим в течение 3 рабочих дней подписать и возвратить акт сверки, либо сообщить о расхождениях в указанных данных».

Если есть расхождения во взаиморасчетах, это нужно указать в тексте. В качестве подтверждения рекомендуется дополнить пакет доказательствами: заверенными копиями первичных документов. Их можно запросить и у контрагента, если по данным сверки в вашем учете их нет. А чтобы избежать споров, рекомендуем напомнить партнеру, что к рассмотрению могут быть приняты только первичные документы, подписанные с обеих сторон.

Их можно запросить и у контрагента, если по данным сверки в вашем учете их нет. А чтобы избежать споров, рекомендуем напомнить партнеру, что к рассмотрению могут быть приняты только первичные документы, подписанные с обеих сторон.

Опись

Суть сопровождения — в том числе зафиксировать, какая именно документация направлена.

Поэтому опись (или приложение) играет очень важную роль. Необходимо конкретизировать каждую отправляемую бумагу, указать все реквизиты, чтобы не возникало разночтений и подлогов. Каждый элемент приложения указывается в отдельной строке, нумеруется арабскими цифрами. Для проверки комплектности, уточняется количество листов каждого элемента. Список по приложению может быть подытожен общим количеством бумаг и листов.

Подписи и контактная информация

Достоверность информации подтверждается подписями должностных лиц. Если по правилам делопроизводства полномочия подписывать такие бумаги переданы какому-то сотруднику, будьте готовы предоставить партнеру подтверждающие документы. Однако помните, что если акт сверки и сопроводительное письмо подписаны не руководителем, то при рассмотрении претензий в суде эти их отклонят.

Однако помните, что если акт сверки и сопроводительное письмо подписаны не руководителем, то при рассмотрении претензий в суде эти их отклонят.

Контакты ответственного лица указываются для удобства технической работы. Чаще всего это сотрудник, ответственный за участок работы или конкретный проект. Укажите его имя, телефон и адрес электронной почты.

Порядок обмена документами

Обменяться документами можно лично, с курьером, по почте или в электронном виде.

При личной доставке необходимо обязательно проставить отметку на копии сопровождения, чтобы подтвердить факт и дату передачи. Это может быть крайне важно при судебных разбирательствах.

При отправке почтой для подтверждения факта отправления и состава приложения рекомендуется оформлять опись вложения. В противном случае в суде пакет могут не принять к рассмотрению.

При передаче в электронном виде рекомендуем не забывать о необходимости заключить соглашение с партнером об электронном документообороте и оформить электронно-цифровую подпись. Без ЭЦП, даже при указании электронных адресов в договоре, обмен документацией будет носить только технический характер и не примется в качестве доказательства в суде.

Без ЭЦП, даже при указании электронных адресов в договоре, обмен документацией будет носить только технический характер и не примется в качестве доказательства в суде.

Образец сопроводительного письма к акту сверки взаиморасчетов

Акт сверки взаиморасчетов является одним из первичных бухгалтерских документов. Он предназначен для того, чтобы отмечать статус взаиморасчетов между партнерами на определенную дату.

Акт сверки документов: юридический статус и правила составления

Чтобы избежать ошибок и недоразумений, нужно знать, как сделать акт сверки взаимных расчетов правильным и актуальным.

Когда требуется составление акта?

Периодическое заполнение акта сверки, имеет место между постоянно сотрудничающими субъектами. В качестве партнеров могут выступать поставщик и получатель товара, налогоплательщик и государственный фонд, два подразделения крупной корпорации и пр.

Основаниями для этого, помимо длительного взаимодействия, служат:

- возможность рассчитываться за товары и услуги в будущем;

- необходимость ориентироваться в большом количестве наименований;

- работа с дорогостоящими изделиями;

- проведение инвентаризации по части расчетов;

- необходимость предъявления состояния расчетов начальству или государственным органам.

Каковы оптимальные сроки?

Акт сверки взаиморасчетов, по согласованию сторон, может быть разработанным на месяц, полугодие, год и даже более длительный период. Четкие сроки не регламентируются. Однако, при любом раскладе, в акт должны быть включены все операции, которые имели место за выбранный период. Большинство компаний оформляют акты ежемесячно.

В некоторых случаях требуется составление двух отдельных документов между одними и теми же партнерами. Такое возможно и даже желательно, когда сотрудничество имеет неоднородный характер: например, фирма А является поставщиком для фирмы Б по одним товарам, и покупателем – по другим. В таком случае периодичность оформления актов по разным направлениям может различаться.

Для соблюдения актуальности актов, их необходимо начинать заполнять с начала совместной деятельности, а в дальнейшем – сразу после подписания очередного акта.

Как заполнять акт сверки?

Единых требований относительно того, как формируется правильный акт сверки, не существует. Тем не менее, есть несколько принципов, как заполнять акт сверки:

Тем не менее, есть несколько принципов, как заполнять акт сверки:

- Документ должен иметь название и дату оформления, а также наименования обоих сторон.

- В документе должны быть указаны должностные лица, чьи подписи ставятся внизу акта сверки.

- Все данные должны быть строго распределены по договорам.

Кроме того, желательным является соблюдение бухгалтером основных требований, применимых к первичным документам в целом. Обычно акт составляют в форме упорядоченного в хронологическом порядке перечня документов. Вместо этого можно указывать характер действия (приобретение товара, перечисление денег, продажа имущества).

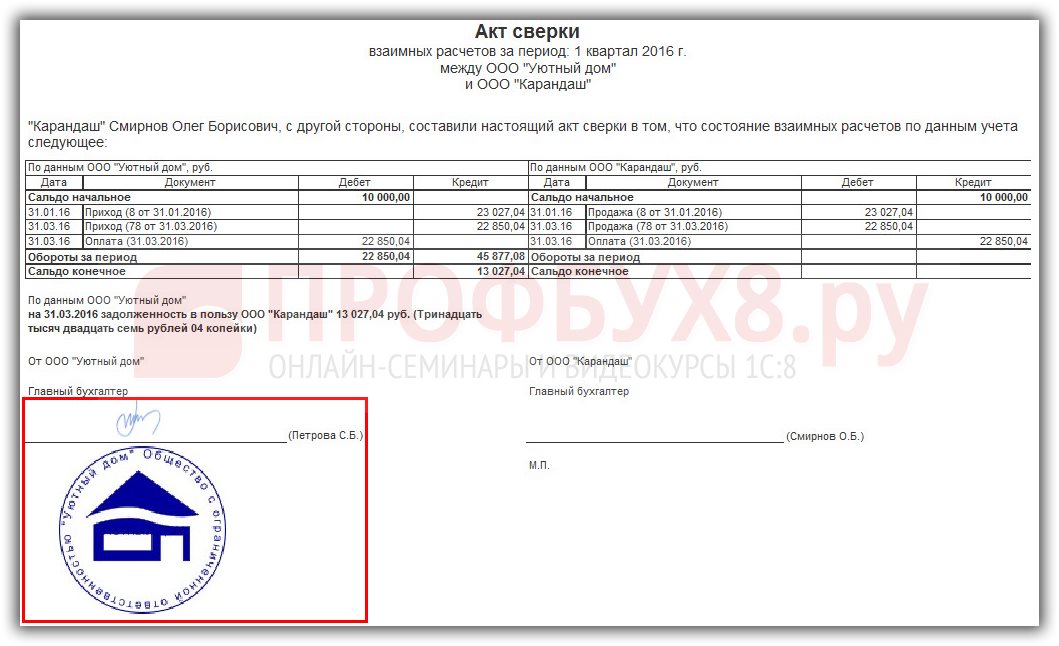

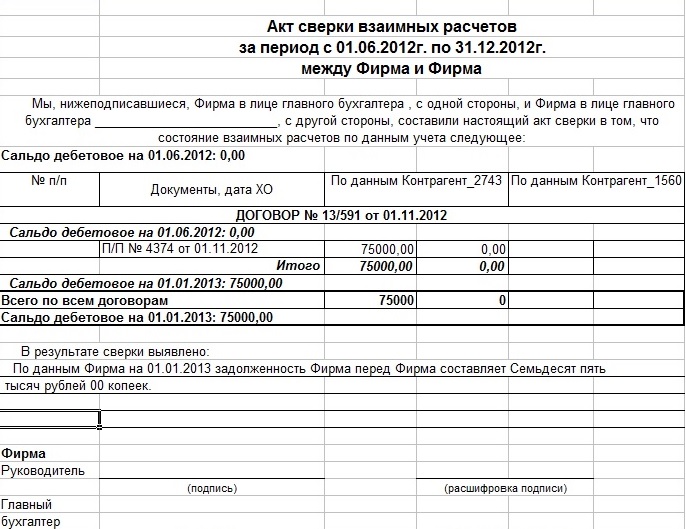

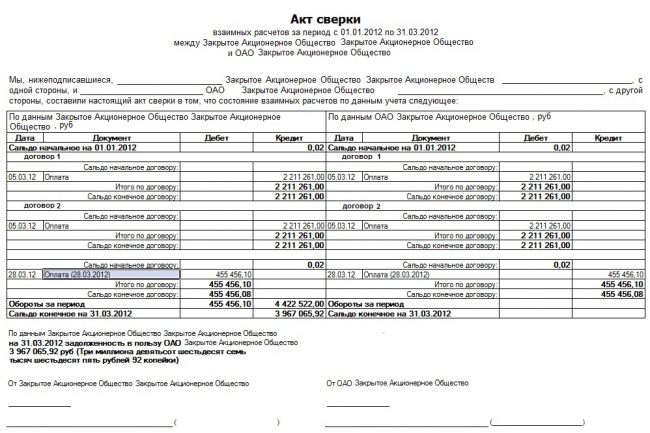

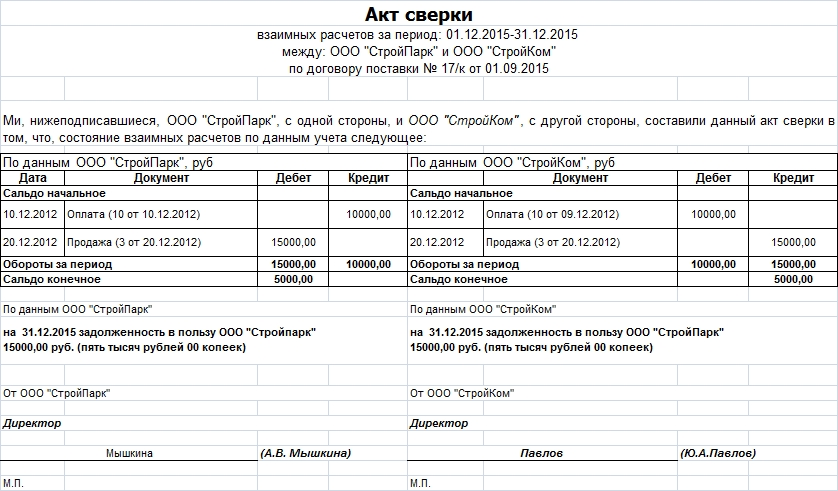

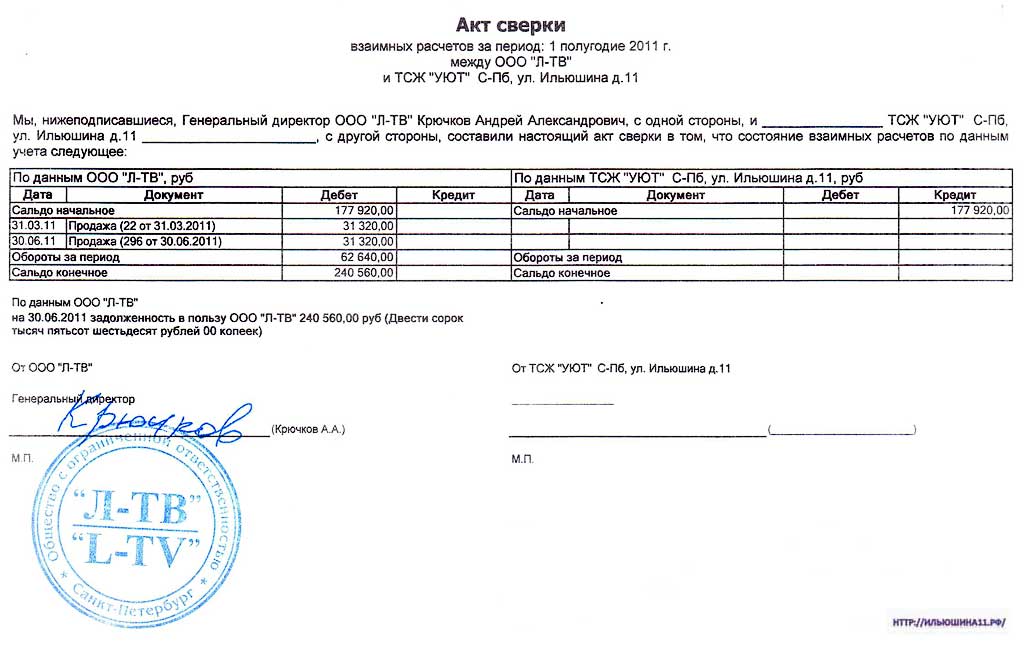

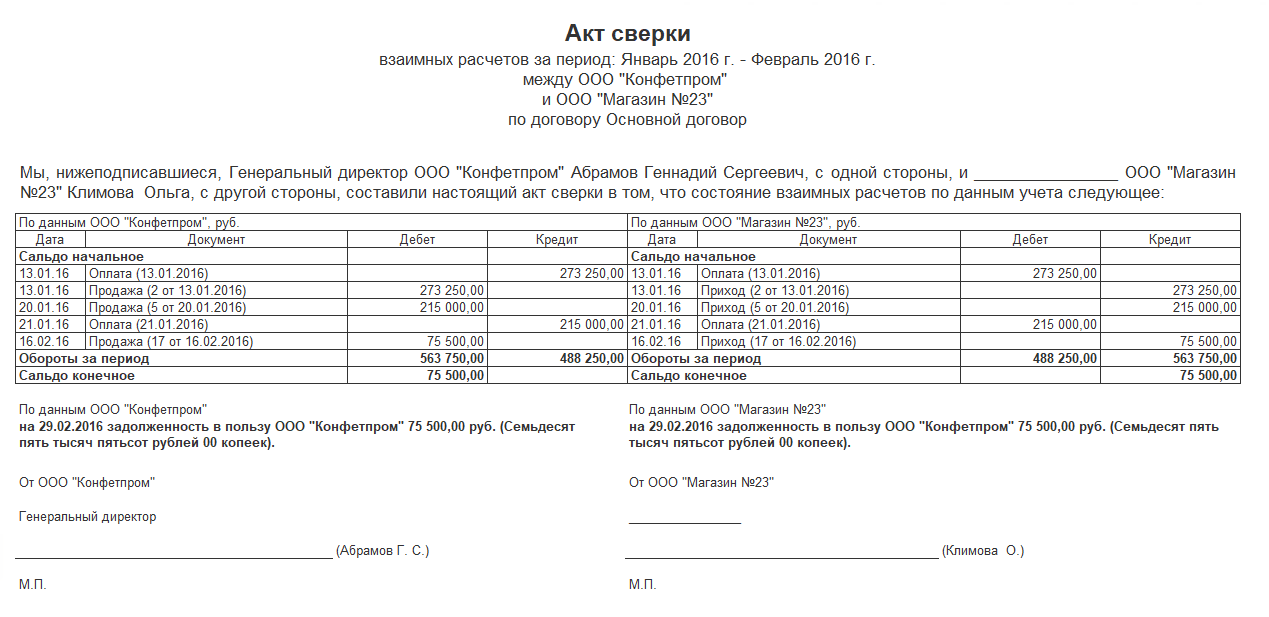

Образец правильного акта сверки приведен на рисунке:

Как правильно проводить сверки?

Расчеты с постоянными деловыми партнерами осуществляются по одному артикулу – контракту, наименованию товара или услуги, отдельной поставке и т. д. Во избежание двойной работы сверку можно организовать в период инвентаризации, которая проводится раз в год.

Если в кредиторской либо дебиторской задолженности были замечены какие-либо расхождения, необходимо сразу оформить акт и направить его своему контрагенту с соответствующим уведомлением. Случается, что давняя задолженность не может быть погашена контрагентом ввиду того, что он стал банкротом, и тогда сумма долга учитывается в статье расходов. Чтобы избежать подобных неприятностей, сверки нужно проводить как можно чаще.

Что делать после того, как акт составлен?

Даже с учетом того, что составлением документа занимаются бухгалтеры, форма акта сверки предполагает наличие в ней подписи управляющего.

Поэтому, прежде всего, необходимо предъявить документ директору на подпись.

Затем представитель фирмы, составившей акт, отправляет два экземпляра фирме-партнеру лично или посредством почтовых служб. Контрагент, в свою очередь, знакомится с документом, подписывает оба экземпляра, а после отправляет один из них обратно.

Имеет ли акт юридическую силу?

Действительным с точки зрения закона является оригинал правильного акта сверки, на котором стоят подписи и печати директоров обоих компаний.

За партнером остается право отказаться от подписи акта, и тогда юридической силы документ не будет иметь. Отказ от подтверждения акта партнером в большинстве случаев означает нежелание признавать наличие собственной задолженности.

Чтобы избежать таких ситуаций, порядок проведения сверки взаиморасчетов и подписания актов должен быть закреплен в договоре. На случай его нарушения нужно предусмотреть санкции. Иных легальных методов заставить контрагента оставить подпись не существует.

По мнению судей, акт не является достаточным доказательством задолженности, однако выступает хорошим дополнительным артефактом при наличии первичных документов, непосредственно касающихся долга. Кроме того, при помощи акта срок исковой давности может быть увеличен, т.к. он начинает отсчитываться не со дня заключения спорной сделки, а со дня подписания последнего из актов сверки.

Таким образом, акт сверки – это не просто формальный документ, это реальный инструмент правового воздействия на деловых партнеров.

Сверка QuickBooks: как исправить неправильный начальный баланс

На предыдущем тренинге я показал вам, как сверить вашу учетную запись QuickBooks. Первый шаг — проверить, соответствует ли начальный баланс в QuickBooks тому, что указано в вашей банковской выписке.

На этом тренинге я покажу вам, что делать, если начальный баланс в выписке по счету и в QuickBooks не совпадают.

Краткие инструкции:

- Щелкните ссылку «Мы можем помочь вам исправить это», чтобы открыть отчет о несоответствии сверки

- Запишите дату, получателя платежа и номер ссылки транзакций в этом списке

- Нажмите «Готово», чтобы закрыть отчет о несоответствии сверки

- Если вы отредактировали сумму транзакции, найдите транзакцию, которую нужно изменить, по ссылке № или Получатель платежа, если нет, пропустите этот шаг

- Найдите и нажмите на транзакцию, которую нужно отредактировать, в списке поиска

- Изменить сумму по транзакции

- Если вы удалили транзакцию, если нет , пропустите этот шаг

- Добавьте транзакцию обратно в QuickBooks, нажмите здесь, чтобы получить помощь

- Повторите шаги 4 и 5 для всех транзакций, которые были в отчете о несоответствии сверки

Продолжайте читать, чтобы получить полные инструкции со снимками экрана.

Чтобы перейти к экрану согласования. Нажмите «Учет» в меню слева, затем выберите «Согласовать».

Обычно вы вводите конечный баланс, конечную дату и начинаете сверку.

Однако в этом примере у меня есть сообщение об ошибке «Ваша учетная запись еще не готова к сверке». Рядом с начальным балансом также есть небольшой желтый предупреждающий знак.

Ошибка сообщает мне, что начальный баланс снижен на 50 долларов. Также есть ссылка «Мы можем помочь вам исправить это».

Щелчок по этой ссылке открывает отчет о несоответствии согласования. Этот отчет показывает вам список транзакций с расхождениями.

Согласованная сумма — это сумма, указанная в вашей банковской выписке. Сумма — это то, что есть в QuickBooks.

В моем примере у меня есть одна транзакция, которую я изменил, теперь разница составляет 50 долларов.

Что мне нужно сделать, так это войти в эту транзакцию и изменить ее на правильную сумму в 250 долларов.

Если у вас есть длинный список, вам может потребоваться распечатать его или записать дату, получателя платежа и номер ссылки, чтобы вы могли искать транзакции в QuickBooks. Вы также можете записать сумму сверки, чтобы убедиться, что вы правильно обновили транзакцию.

Нажмите зеленую кнопку «Готово», когда закончите просмотр отчета.

Чтобы найти транзакцию, которую мне нужно отредактировать, я щелкну значок увеличительного стекла в верхней части экрана, чтобы открыть поиск.

Я буду искать «12» номер чека для моей транзакции.

Это вызывает список транзакций, у которых 12 в поле №.

Я вижу транзакцию, которую мне нужно отредактировать, внизу списка.

Я нажму на эту транзакцию, чтобы открыть ее и изменить сумму с 300 долларов обратно на правильную сумму в 250 долларов. Затем нажмите зеленую кнопку «Сохранить и закрыть» в правом нижнем углу.

Появится всплывающее окно с предупреждением о том, что редактируемая транзакция была согласована. Нам известно об этом, поэтому нажмите зеленую кнопку «Да», чтобы продолжить.

Нам известно об этом, поэтому нажмите зеленую кнопку «Да», чтобы продолжить.

После редактирования всех транзакций в вашем списке вы можете вернуться к экрану согласования. Это красное окно предупреждения и желтый символ предупреждения исчезнут.

Если у вас когда-нибудь возникнет несоответствие в вашем начальном балансе, мы надеемся, что эти инструкции помогут вам исправить это.

☕ Если вы нашли это полезным, вы можете поблагодарить меня, угостив меня кофе… ниже:

Что такое выверка счетов и почему это важно?

В бухгалтерском учете согласование счетов — это процесс сравнения и противопоставления двух наборов записей, чтобы убедиться, что цифры совпадают. Исходными документами для сверки часто являются:

. Этот процесс гарантирует, что записи в главной книге вашей компании согласуются с соответствующими вспомогательными книгами. Необъяснимые расхождения в финансовых отчетах компании могут указывать на серьезные проблемы, такие как мошенничество или кража. Важно, чтобы ваша бухгалтерская команда точно балансировала бухгалтерские книги, чтобы вы не упустили возможность выявить проблемы на раннем этапе.

Важно, чтобы ваша бухгалтерская команда точно балансировала бухгалтерские книги, чтобы вы не упустили возможность выявить проблемы на раннем этапе.

У каждой компании есть свои правила и положения относительно частоты сверки. В зависимости от количества транзакций, которые нужно сравнить, этот процесс может происходить ежедневно, ежемесячно или ежегодно.

Согласование счетов может быть утомительным и трудоемким процессом. Вот почему многие организации обращаются к бухгалтерскому программному обеспечению, чтобы справиться с этим, чтобы вместо этого сосредоточиться на более стратегических приоритетах.

Читайте дальше, чтобы лучше понять:

Разные примеры согласования с учетной записью

Как работает счетная примирия

Типичные шаги процесса согласования счетов

Зачем. Различия между ручной и автоматической выверкой счетов

Как программное обеспечение для совместной работы с дополненной реальностью может помочь в сверке счетов

Сверка счетов выглядит по-разному в зависимости от бизнеса. Однако большинство предприятий используют двойную бухгалтерию. Это означает, что они вводят транзакции в главную книгу в двух частях, как того требуют общепринятые принципы бухгалтерского учета (GAAP): кредитовые и дебетовые счета.

Однако большинство предприятий используют двойную бухгалтерию. Это означает, что они вводят транзакции в главную книгу в двух частях, как того требуют общепринятые принципы бухгалтерского учета (GAAP): кредитовые и дебетовые счета.

Например, когда ваша компания совершает продажу, она будет дебетовать денежные средства или дебиторскую задолженность (AR) в вашем балансе и кредитовать выручку в вашем отчете о прибылях и убытках. И наоборот, когда ваша компания совершает покупку, использованные денежные средства будут регистрироваться как кредит на счете денежных средств и дебет на счете активов.

Существует пять основных типов выверки счетов:

1. Выверка банковских счетов Этот тип выверки счетов относится к процессу, с помощью которого компания сравнивает остаток своего банковского счета, указанный в ее бухгалтерских книгах, с банковскими выписками из своей финансовой отчетности. учреждение. Компании могут проводить банковские выверки так часто, как это необходимо для обеспечения согласованности этих документов.

Здесь компания сравнивает непогашенные остатки клиентов с дебиторской задолженностью, отраженной в главной бухгалтерской книге, чтобы выявить любые нарушения в учете на уровне клиентов. Компании обычно проводят сверку данных с клиентами перед выпуском ежемесячных финансовых отчетов. Отчет о сверке данных с клиентами служит доказательством того, что в счетах нет существенных неточностей.

3. Сверка с поставщикамиВ этом случае компания сравнивает кредиторскую задолженность, отраженную в ее бухгалтерских книгах, с балансом, указанным в документации их поставщиков. Это гарантирует отсутствие существенных расхождений между суммой, взимаемой поставщиком, и фактически полученными товарами и услугами.

4. Внутригрупповая сверка Этот тип сверки происходит, когда материнская компания объединяет все главные бухгалтерские книги своих дочерних компаний, чтобы устранить внутригрупповые потоки и минимизировать комиссию за банковские транзакции. Этот процесс помогает выявить несоответствия между дочерними компаниями и незарегистрированными операциями или остатками в книгах компаний группы.

Этот процесс помогает выявить несоответствия между дочерними компаниями и незарегистрированными операциями или остатками в книгах компаний группы.

Это относится к любым дополнительным сверкам, которые компания должна провести в зависимости от конкретных потребностей. Например, компании с отделом продаж на местах могут сверять подлежащие оплате расходы сотрудников с отдельными отчетами о расходах.

Целью процесса сверки счетов является обеспечение постоянного соответствия притока и оттока денежных средств (дебета и кредита).

Финансовые отделы могут согласовывать счета напрямую, обновляя отчеты о движении денежных средств с деталями отдельных транзакций. Однако чаще они согласовывают счета косвенно, просматривая совокупность этих транзакций в своих отчетах о прибылях и убытках и балансах.

Процесс сверки счетов можно пройти двумя основными способами. Что лучше для вас, будет зависеть от ваших конкретных потребностей примирения.

Что лучше для вас, будет зависеть от ваших конкретных потребностей примирения.

Это самый популярный метод сверки счетов. Он включает в себя проверку каждой отдельной транзакции, чтобы увидеть, соответствует ли полученная сумма фактической потраченной сумме. Обзор документации, как правило, более точен, поскольку он основан на реальной информации, а не на оценках.

2. Обзор аналитики Этот метод сверки включает использование оценок исторических уровней активности аккаунта и других показателей. Это статистический подход, который поможет вам выяснить, вызваны ли расхождения между учетными записями человеческим фактором или потенциальной кражей.

Процесс сверки счетов помогает удостоверить точность и достоверность ваших финансовых отчетов. Подавляющее большинство компаний в настоящее время используют бухгалтерское программное обеспечение для записи всех своих транзакций и устранения любых расхождений между своими бухгалтерскими книгами и вспомогательной финансовой отчетностью.

Когда группы бухгалтеров проводят сверку счетов вручную, им приходится прилагать большие усилия, чтобы свести к минимуму ошибки. Вот разбивка того, как могут выглядеть шаги в этом процессе:

Сравните свою банковскую выписку с выпиской из кассовой книги.

Документируйте все записи о платежах, которые появляются в кассовой книге, но отсутствуют в выписке по счету.

Обращайте внимание на любые несоответствия между транзакциями, которые отображаются как в выписке по счету, так и в кассовой книге.

Проверьте банковскую выписку на наличие возможных ошибок и сообщите о них.

Убедитесь, что баланс в обоих документах одинаков.

Без сверки счетов предприятиям было бы трудно выявлять и предотвращать ошибки баланса, которые могут вызвать опасения в случае аудита. Им также будет сложнее выявить потенциальные случаи мошенничества или кражи.

Им также будет сложнее выявить потенциальные случаи мошенничества или кражи.

Компании могут выполнять процесс сверки так часто, как они хотят, но большинство предпочитает делать это ежемесячно после финансового закрытия.

Вот пять причин, по которым сверка счетов является необходимой частью процесса бухгалтерского учета:

1. Устранение ошибок бухгалтерского учетаВыверка счетов позволяет выявлять потенциальные ошибки, такие как неправильные платежи, и принимать меры.

2. Внесение всех бизнес-депозитов в срокКогда вся ваша информация верна, вы с меньшей вероятностью пропустите депозиты или ошибочно овердрафтите счет из-за нехватки средств. Вы будете точно знать, сколько денег вы можете выделить на поставщиков, операционные расходы и другие платежи.

3. Обнаружение несанкционированных транзакций Постоянное знание того, куда направляются средства вашего бизнеса, поможет вам выявить любые странные транзакции. Заброшенные учетные записи могут позволить людям из вашей команды или даже третьим лицам совершать мошеннические транзакции.

Заброшенные учетные записи могут позволить людям из вашей команды или даже третьим лицам совершать мошеннические транзакции.

Согласование является важным средством наблюдения за тем, сколько денег предприятие тратит в каждом цикле, и позволяет избежать любых неожиданностей.

5. Вычет банковских сборов и других налогов В некоторых случаях ваши банковские сборы и налоги могут вызвать проблемы в балансе. Согласование позволяет определить эти сценарии и устранить любые несоответствия.

Определенный уровень исключений следует ожидать в ваших бухгалтерских книгах. Но если они случаются слишком часто и не поддаются объяснению, это может указывать на то, что с вашими книгами что-то не так.

Когда вы обнаружите существенные расхождения в финансовых отчетах вашей компании, пора копнуть глубже. Ищите недостающую информацию и ошибки, прежде чем делать поспешные выводы. Если после внесения необходимых корректировок расхождения все еще остаются, вам может потребоваться провести аудит, чтобы исключить мошенничество или привлечь к ответственности ответственные стороны.

Ищите недостающую информацию и ошибки, прежде чем делать поспешные выводы. Если после внесения необходимых корректировок расхождения все еще остаются, вам может потребоваться провести аудит, чтобы исключить мошенничество или привлечь к ответственности ответственные стороны.

Вот три основные причины расхождений при сверке:

1. Расхождения во времениЭти несоответствия возникают, когда из-за проблем со временем вы собираете вспомогательные данные за другой отчетный период, чем соответствующая деятельность в главной книге.

2. Отсутствующие транзакцииЭти несоответствия возникают, когда вы не фиксируете несколько записей в главной книге, но включаете их в другие отчеты.

3. Ошибки Эти несоответствия возникают, когда человеческая ошибка (например, неверно введенная информация) приводит к различиям между главной книгой и вспомогательными книгами.

Некоторые компании используют ручные методы для завершения процесса сверки счетов. Однако эффективность такого подхода может быть разной. Ручная сверка более подвержена человеческим ошибкам. Это лишает компании возможности точно определить, все ли транзакции в их отчетах точны или требуют дополнительной проверки.

Кроме того, в зависимости от размера вашего бизнеса, частоты сверок и количества транзакций, проходящих через ваш бизнес, сверка ваших учетных записей вручную может занять от пары рабочих дней до нескольких недель. Вот почему ручное согласование в большинстве случаев далеко не идеально.

Программное обеспечение для автоматизации избавляет вас от неэффективной и утомительной работы, связанной с сверкой счетов.

Когда дело доходит до согласования притока денежных средств с дебиторской задолженностью, интеграция вашего приема платежей с вашей системой планирования ресурсов предприятия (ERP) может эффективно автоматизировать для вас процесс подачи наличных. Это устраняет необходимость ручного ввода данных, экономя ваше драгоценное время и усилия.

Даже с порталом онлайн-платежей вы все равно будете получать платежи, поступающие из-за пределов платформы, посредством чеков или электронных платежей. С платформой автоматизации AR, которая имеет встроенное распознавание изображений и возможности сопоставления с поддержкой ИИ, вы также можете автоматизировать большинство этих приложений.

Но часто, когда вы получаете платеж, клиент, возможно, забыл отправить извещение о денежном переводе, сообщающее вашей бухгалтерии, куда применить платеж. В этих случаях вам необходимо связаться с клиентом, что может задержать процесс согласования.

В таких ситуациях группам бухгалтеров очень полезно иметь совместное решение для работы с дебиторской задолженностью, которое позволяет им напрямую общаться с клиентами на единой платформе.

Это валютные договоры или работа с товаром, у которого ежемесячно меняются физические характеристики (например, стоимость газа, которая зависит от калорийности).

Это валютные договоры или работа с товаром, у которого ежемесячно меняются физические характеристики (например, стоимость газа, которая зависит от калорийности).

Об авторе