Как положить деньги на: Положить деньги на телефон, через телефон и Сбербанк, положить деньги с банковской карты, услуга Поделись балансом

как перевести деньги на расчетный счет ИП

Чтобы пополнить р/с, предприниматель может:

•

переводить средства с личного счёта физлица;

•

переводить наличные через банкомат;

•

переводить наличные через отделение кредитной организации;

•

переводить деньги с участием третьего лица.

Рассмотрим подробнее каждый из вариантов.

Перевод денег с личного счёта физлица

Такой перевод можно сделать через мобильное приложение или личный кабинет на сайте вашего банка. Здесь есть два варианта:

Перевод со счёта (карты) физлица на бизнес-счёт по реквизитам.

Перевод по номеру бизнес-карты, если она у вас есть.

Чтобы сделать перевод по реквизитам, нужно выбрать опцию «Платёж по реквизитам» и заполнить соответствующие поля:

Могут быть и другие поля, но кредитные организации стараются упростить пользователям ввод данных, поэтому выводят подсказки с автозаполнением. Также, чтобы не вписывать реквизиты вручную, можно воспользоваться QR-кодом. QR-код находится в личном кабинете того банка, где открыт ваш р/с. Зайдите в раздел «Реквизиты счёта», найдите код и сохраните. Когда нужно будет сделать перевод со счёта физлица, отсканируйте код и введите сумму.

Также, чтобы не вписывать реквизиты вручную, можно воспользоваться QR-кодом. QR-код находится в личном кабинете того банка, где открыт ваш р/с. Зайдите в раздел «Реквизиты счёта», найдите код и сохраните. Когда нужно будет сделать перевод со счёта физлица, отсканируйте код и введите сумму.

Если к р/с привязана бизнес-карта, достаточно указать её реквизиты и сделать перевод.

Деньги могут идти 1−5 дней. Если р/с и счёт физлица находятся в одном кредитном учреждении, платёж пройдёт быстрее, если в разных — дольше.

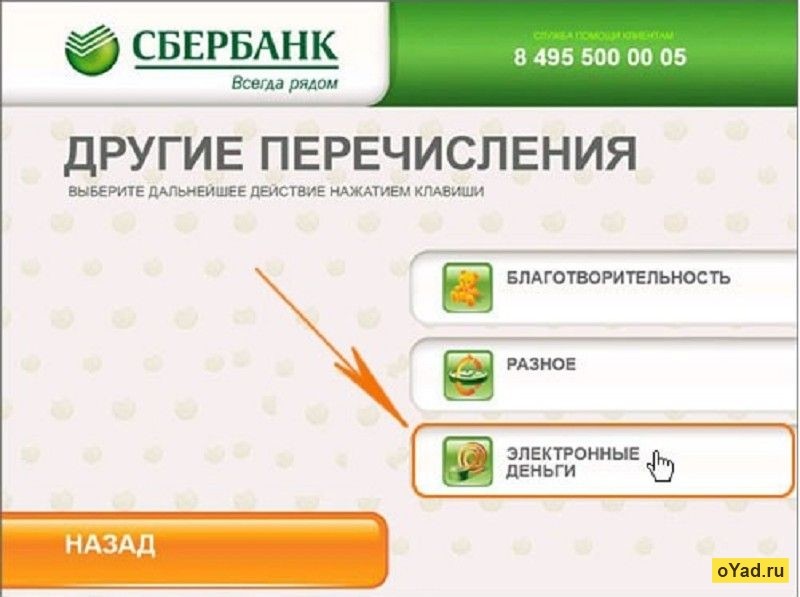

Пополнение наличными через банкомат

Если при открытии р/с банк выпустил для вас корпоративную карту, уточните условия её обслуживания. Узнайте, можно ли с помощью карты вносить наличные на р/с, есть ли возможность прописать назначение платежа, можно ли вносить средства через банкоматы других банков. Если возможность есть, найдите банкомат вашего обслуживающего банка (или банка-партнёра), пополните бизнес-карту. Деньги на счёт должны поступить моментально.

Деньги на счёт должны поступить моментально.

Если банк выпустил несколько корпоративных карт — для вас и ваших сотрудников, — то пополнить р/с через банкомат может любой из держателей. Главное, чтобы он не забыл указать назначение платежа.

Пополнение наличными через отделение банка

Если у вашего обслуживающего банка есть офис, можно внести наличные через кассу. Направляясь в офис, возьмите деньги, паспорт, реквизиты счёта ИП. Всё остальное сделают банковские сотрудники: менеджер или кассир сформирует приходно-кассовый ордер, кассир примет купюры, перечислит деньги, укажет назначение платежа. Деньги могут идти несколько дней.

Банковские организации, работающие без офисов, позволяют пополнять р/с ИП через банки-партнёры и иные организации — Связной, МТС, Евросеть. Уточняйте эти моменты у кредитной организации, которая обслуживает ваш счёт ИП.

Денежный перевод с участием третьего лица

Пополнить р/с может не только владелец, но и другой человек. Этот вариант наиболее опасный с точки зрения внимания налоговой инспекции. Даже если человек, который вносит деньги, правильно укажет назначение перевода, инспекция может расценить такую операцию как оплату услуг без выдачи чека. А поскольку «выручка» поступила, а чек не выписан, то такие действия налоговая может расценить как уклонение от налогов.

Этот вариант наиболее опасный с точки зрения внимания налоговой инспекции. Даже если человек, который вносит деньги, правильно укажет назначение перевода, инспекция может расценить такую операцию как оплату услуг без выдачи чека. А поскольку «выручка» поступила, а чек не выписан, то такие действия налоговая может расценить как уклонение от налогов.

Чтобы третьи лица могли пополнять ваш р/с без последствий, нужно:

•

оформить на сотрудников именные корпоративные карты;

•

составить на работника, друга, родственника доверенность на пополнение счёта ИП;

•

при заключении договора на РКС кроме себя вписать других людей, которые будут иметь право распоряжаться расчётным счётом.

4 способа + внесение наличных

В статье говорится о том, как положить деньги на расчетный счет ИП. Разберемся, какими способами может воспользоваться сам предприниматель и каким образом третье лицо может внести деньги на счет ИП. А также вы узнаете, является ли пополнение счета личными деньгами налогооблагаемым доходом ИП.

А также вы узнаете, является ли пополнение счета личными деньгами налогооблагаемым доходом ИП.

Содержание

- Может ли ИП внести деньги на свой расчетный счет

- Как внести средства на расчетный счет ИП

- Является ли доходом внесение собственных средств

- Если третье лицо вносит деньги на счет ИП

Может ли ИП внести деньги на свой расчетный счет

В деятельности ИП может возникнуть ситуация, когда средств на расчетном счете (р/с) не хватает для совершения какой-либо операции. Предприниматели, получающие выручку наличными, могут в любое время положить ее на р/с в банк. Но может ли ИП вносить на счет личные деньги?

Если поступления выручки на расчетный счет ИП не ожидаются, а деньги нужны уже сейчас, предприниматель вправе сам пополнить р/с, в том числе и личными средствами. Закон не запрещает ИП тратить на нужды бизнеса собственные сбережения в любом объеме.

Закон не запрещает ИП тратить на нужды бизнеса собственные сбережения в любом объеме.

Пополнить свой расчетный счет ИП может как наличными, так и безналичным переводом. В зависимости от тарифа банка пополнение может быть бесплатным или облагаться комиссией.

Как внести средства на расчетный счет ИП

У индивидуального предпринимателя есть несколько способов пополнения р/с. О том, как он может при необходимости внести на счет выручку или собственные деньги, какие его ожидают комиссии и сколько времени займет зачисление, следует заранее узнать у своего банка.

Способы пополнения р/с:

- Наличными через банкомат. Этот способ во многом зависит от банка, обслуживающего р/с. Например, интернет-банки, такие как Точка, Модульбанк, не имеют своих касс, а взамен предоставляют клиенту пластиковую карту с привязкой к р/с для обслуживания через банкоматы. Банки с большим количеством офисов такой возможностью наделяют ИП далеко не всегда.

- Через кассу банка. Перевод через кассу другого банка будет облагаться комиссией, а вот пополнение через отделение банка, обслуживающего р/с, доступно только в том случае, если поблизости есть его отделение. Например, Веста Банк, предлагает своим столичным клиентам быстрое и бесплатное пополнение р/с через свои кассы.

- Безналичным переводом с личного счета или пластиковой карты. Главное, помнить, что ИП имеет полное право переводить средства между своими счетами.

- Через платежную систему. Например, популярна система Юнистрим.

Существуют и другие варианты. Например, клиент Тинькофф Банка и УБРиР может внести на свой счет средства через Евросеть, МТС. Многие банки, такие как Открытие, допускают пополнение р/с без комиссии через банкоматы партнеров, что делает процесс еще проще и доступнее.

Какой бы способ ни выбрал предприниматель, главное — это верная формулировка назначения платежа.

О том, как пополнить счет личными денежными средствами, чтобы налоговые органы не сочли его за выручку, поговорим далее.

Является ли доходом внесение собственных средств

Понятие собственных средств для ИП весьма размыто. За свою деятельность он полностью отвечает личным имуществом и капиталом. Расчетный счет — лишь еще один его «карман», куда он может положить деньги. Если ИП вносит свои личные накопления на р/с для бизнеса, считается ли это доходом в глазах налоговой?

Для предпринимателей на УСН и ОСНО актуален вопрос — является ли взнос личных средств ИП доходом и как внести деньги, чтобы не платить налоги? Ведь любой доход увеличивает сумму налогов к уплате. Ключ к успеху — правильное оформление операции.

Если способ внесения допускает комментарии или назначение платежа, пополнение р/с собственными средствами можно обозначить как «Пополнение счета личными денежными сбережениями», «Внесение на счет собственных средств» или другой подобной формулировкой. Например, при внесении денег через корпоративную карту (самоинкассация) банкомат обычно не дает сделать выбор назначения платежа или добавить комментарий — значит, такой взнос собственных средств является доходом.

Например, при внесении денег через корпоративную карту (самоинкассация) банкомат обычно не дает сделать выбор назначения платежа или добавить комментарий — значит, такой взнос собственных средств является доходом.

В КУДиР внесенные личные средства не учитываются. Бухгалтерские сервисы тоже позволяют оформить подобный приход так, что деньги не отразятся ни в выручке, ни в итоговой налоговой отчетности.

Если все же в результате внесения личных денег предпринимателю поступит письмо с претензией из налоговой, в ответ необходимо отправить документы с описанием всех входящих сумм. Разбирательства по подобному поводу могут изрядно затянуться, поэтому важно всегда верно указывать назначение платежа — является ли он взносом ИП за счет своих сбережений или выручки от основной деятельности.

Если третье лицо вносит деньги на счет ИП

Любое внесение сторонним лицом (родственником, другом, партнером) средств на р/с ИП может расцениваться налоговой как доход. Налогами будет обложен даже перевод, осуществленный супругом через кассу банка, какое бы назначение платежа он ни указал.

Другой вариант — корпоративные пластиковые карты. Сегодня многие банки предоставляют их своим клиентам за отдельную плату. Например, такую карту может иметь кассир в торговой точке. Так он получит право на закрытие смены без участия владельца фирмы, а также на пополнение р/с наличной выручкой через банкомат. Но и в данном случае поступившая сумма будет являться доходом.

Избежать начисления налогов можно, если еще при заключении договора с банком ИП укажет третье лицо, сотрудника или партнера, имеющего доступ к управлению р/с. Тогда банк оформляет на него карточку с образцами подписей, открывает доступ к пополнению р/с. А можно в присутствии сотрудника банка оформить доверенность третьему лицу на пополнение р/с.

6 способов внести наличные на чужой счет

Возможно, вы ищете лучший способ положить деньги на чужой банковский счет, хотите ли вы вернуть деньги другу или подарить наличные на день рождения родственнику. К счастью, есть несколько доступных вариантов, независимо от того, хотите ли вы внести средства в электронном виде или лично в отделении банка.

1. Внесите наличные в банк

. Вы можете положить наличные на чей-либо счет, посетив банк, в котором у этого лица есть счет, и сообщив кассиру его имя и номер счета.

Однако некоторые банки не разрешают вам вносить наличные деньги на чей-либо расчетный счет. В их число входят три крупнейших банка — JPMorgan Chase, Bank of America и Wells Fargo.

По мнению банков, решение о запрете наличных помогает предотвратить отмывание денег и мошенничество — в конце концов, наличные трудно отследить. Это также дорого обработать.

Хотя вы можете испытывать неудобства, есть альтернативы, некоторые из которых быстрее, чем внесение наличных на чужой счет в отделении.

2. Сделайте электронный перевод

Вы можете легко перевести деньги на счет друга или родственника через такие сервисы, как Venmo, PayPal или Cash App. Вы также можете переводить деньги другим через Zelle — и, поскольку большинство банков уже включают Zelle в свои предложения, вам, скорее всего, не потребуется отдельно подписываться на эту услугу.

Примите меры предосторожности при использовании любых из этих цифровых опций. Когда вы отправляете деньги кому-то еще с помощью подобных услуг, платежи часто не подлежат возврату. Отправляйте деньги только тем людям, которых вы знаете и которым доверяете, чтобы не стать жертвой мошенничества.

Если ваш банк не предлагает Zelle, вы все равно можете отправить электронный банковский перевод через свою учетную запись онлайн-банкинга, введя номер банковского счета получателя и маршрутный номер. Хотя Zelle переводит деньги за считанные минуты, такой перевод из одного банка в другой может занять несколько дней.

3. Сделать банковский перевод

Банковский перевод — это еще один способ перевода денег на чужой банковский счет. Банковские переводы можно осуществлять в банках, кредитных союзах или у поставщиков, таких как Western Union или Wise.

Для осуществления банковского перевода обычно требуется номер счета, маршрутный номер и имя получателя.

Электронные переводы могут быть лучшим вариантом для отправки больших сумм денег, так как переводы через банк часто не имеют ограничений, если на вашем счету достаточно средств. Более того, внутренние банковские переводы часто обрабатываются в тот же день, а иногда и в течение нескольких часов.

Более того, внутренние банковские переводы часто обрабатываются в тот же день, а иногда и в течение нескольких часов.

Однако банковские переводы могут быть дорогими по сравнению с бесплатными услугами, такими как Zelle. Комиссия за внутренние исходящие банковские переводы может достигать 35 долларов США, а за международные — от 35 до 50 долларов США.

4. Выпишите чек

Хотя бумажные чеки теряют популярность, вы все равно можете положить личный чек на чей-то банковский счет. Чеки представляют меньшую угрозу для банков, чем депозиты наличными, потому что финансовые учреждения могут отследить деньги с помощью чека.

«Ключевой вопрос всегда: «Где вы взяли эти деньги?» — говорит Марк Трепанье, главный консультант по борьбе с мошенничеством в ACI Worldwide, поставщике программного обеспечения. «С чеком мы знаем, откуда он взялся. Оно пришло с другого аккаунта».

Как и наличные деньги, чек может быть депонирован на счет другого лица в отделении, когда вы предъявите его кассиру вместе с именем получателя и номером счета.

В отличие от наличных, недостатком является то, что ваш банк не всегда может предоставить средства немедленно.

«В зависимости от обстоятельств чек может быть погашен и оплачен в течение нескольких часов», — говорит Боб Мира, старший банковский аналитик Celent, исследовательской и консалтинговой фирмы, предоставляющей финансовые услуги. «Но большинство банков ждут в течение рабочего дня доступности средств для большинства клиентов просто для того, чтобы увидеть, оплачен ли чек».

5. Используйте кассовый чек

Вместо того, чтобы выписывать личный чек, вы можете положить кассовый чек на чей-то банковский счет. Вы можете получить кассовый чек, также известный как официальный банковский чек, заплатив банку аванс на полную сумму чека. Затем банк создает чек на запрошенную сумму и указывает предполагаемого получателя в качестве назначенного получателя платежа.

Преимущество кассового чека в том, что нет риска его возврата, поскольку он обеспечен средствами банка-эмитента, а кассовый чек обычно оплачивается быстрее, чем личный чек.

6. Используйте денежный перевод

Если вы не хотите использовать личный или кассовый чек для внесения денег на чей-либо счет, использование денежного перевода является альтернативным вариантом старой школы.

Как и чек, денежный перевод представляет собой бумажный документ, предоставляющий средства, но не привязанный к банковскому счету.

Вы можете купить денежный перевод в банках и кредитных союзах, почтовых отделениях, сетевых аптеках и продуктовых магазинах, а также в некоторых крупных розничных магазинах. Существует стоимость, но сборы за услуги денежных переводов относительно дешевы. Например, Почтовая служба США взимает 1,45 доллара за внутренние денежные переводы на сумму до 500 долларов.

Денежный перевод поставляется с квитанцией, и даже если он потерян или украден, денежный перевод обычно можно заменить. Как и кассовые чеки, денежные переводы предоплачены, поэтому нет риска их возврата.

Посмотрите, что предлагают другие банки

Существует множество способов положить деньги на счет друга или родственника. Не каждый банк допускает все методы, поэтому, если ваш банк не предлагает услугу, которую вы считаете самой простой или необходимой, возможно, вам будет выгодно сменить банк.

Не каждый банк допускает все методы, поэтому, если ваш банк не предлагает услугу, которую вы считаете самой простой или необходимой, возможно, вам будет выгодно сменить банк.

Более того, другой банк может предложить другие льготы, такие как более выгодные ставки по компакт-дискам, сберегательным счетам и ипотечным кредитам или даже более полезное мобильное приложение.

«Ищите банк, который известен как наиболее ориентированный на потребителя», — говорит Киаран Чу, руководитель отдела трансформации облачных вычислений в ACI Worldwide.

Практический результат

Перевод денег на банковский счет другого человека может быть быстрым и недорогим благодаря электронным вариантам, таким как Zelle, Venmo и банковским переводам. Олдскульные альтернативы, такие как внесение наличных, чеков или денежных переводов лично, также по-прежнему жизнеспособны, хотя они могут потребовать больше времени на обработку и поездку в банк.

– Старший редактор Мэри Вишневски внесла свой вклад в эту статью.

6 способов внести наличные на чужой счет

Возможно, вы ищете лучший способ положить деньги на чужой банковский счет, хотите ли вы расплатиться с другом или подарить наличные на день рождения родственнику. К счастью, есть несколько доступных вариантов, независимо от того, хотите ли вы внести средства в электронном виде или лично в отделении банка.

1. Внесите наличные в банк

Вы можете положить наличные деньги на чужой счет, обратившись в банк, в котором у этого лица есть счет, и сообщив кассиру его имя и номер счета.

Однако некоторые банки не разрешают вам вносить наличные деньги на чей-либо расчетный счет. В их число входят три крупнейших банка — JPMorgan Chase, Bank of America и Wells Fargo.

По мнению банков, решение о запрете наличных помогает предотвратить отмывание денег и мошенничество — в конце концов, наличные трудно отследить. Это также дорого обработать.

Хотя вы можете испытывать неудобства, есть альтернативы, некоторые из которых быстрее, чем внесение наличных на чей-то счет в отделении.

2. Сделайте электронный перевод

Вы можете легко перевести деньги на счет друга или родственника через такие сервисы, как Venmo, PayPal или Cash App. Вы также можете переводить деньги другим через Zelle — и, поскольку большинство банков уже включают Zelle в свои предложения, вам, скорее всего, не потребуется отдельно подписываться на эту услугу.

Примите меры предосторожности при использовании любой из этих цифровых опций. Когда вы отправляете деньги кому-то еще с помощью подобных услуг, платежи часто не подлежат возврату. Отправляйте деньги только тем людям, которых вы знаете и которым доверяете, чтобы не стать жертвой мошенничества.

Если ваш банк не предлагает Zelle, вы все равно можете отправить электронный банковский перевод через свою учетную запись онлайн-банкинга, введя номер банковского счета получателя и маршрутный номер. Хотя Zelle переводит деньги за считанные минуты, такой перевод из одного банка в другой может занять несколько дней.

3.

Сделать банковский перевод

Сделать банковский переводБанковский перевод — это еще один способ перевода денег на чужой банковский счет. Банковские переводы можно осуществлять в банках, кредитных союзах или у поставщиков, таких как Western Union или Wise.

Для осуществления банковского перевода обычно требуется номер счета, маршрутный номер и имя получателя.

Электронные переводы могут быть лучшим вариантом для отправки больших сумм денег, так как переводы через банк часто не имеют ограничений, если на вашем счету достаточно средств. Более того, внутренние банковские переводы часто обрабатываются в тот же день, а иногда и в течение нескольких часов.

Однако банковские переводы могут быть дорогими по сравнению с бесплатными услугами, такими как Zelle. Комиссия за внутренние исходящие банковские переводы может достигать 35 долларов США, а за международные — от 35 до 50 долларов США.

4. Выпишите чек

Хотя бумажные чеки теряют популярность, вы все равно можете положить личный чек на чей-то банковский счет. Чеки представляют меньшую угрозу для банков, чем депозиты наличными, потому что финансовые учреждения могут отследить деньги с помощью чека.

Чеки представляют меньшую угрозу для банков, чем депозиты наличными, потому что финансовые учреждения могут отследить деньги с помощью чека.

«Ключевой вопрос всегда: «Откуда у тебя эти деньги?» — говорит Марк Трепанье, главный консультант по борьбе с мошенничеством в ACI Worldwide, поставщике программного обеспечения. «С чеком мы знаем, откуда он взялся. Оно пришло с другого аккаунта».

Как и наличные деньги, чек может быть депонирован на счет другого лица в отделении, когда вы предъявите его кассиру вместе с именем получателя и номером счета.

В отличие от наличных, недостатком является то, что ваш банк не всегда может предоставить средства немедленно.

«Чек может быть погашен и оплачен в течение нескольких часов, в зависимости от обстоятельств», — говорит Боб Мира, старший банковский аналитик Celent, исследовательской и консалтинговой фирмы, предоставляющей финансовые услуги. «Но большинство банков ждут в течение рабочего дня доступности средств для большинства клиентов просто для того, чтобы увидеть, оплачен ли чек».

5. Используйте кассовый чек

Вместо того, чтобы выписывать личный чек, вы можете положить кассовый чек на чей-то банковский счет. Вы можете получить кассовый чек, также известный как официальный банковский чек, заплатив банку аванс на полную сумму чека. Затем банк создает чек на запрошенную сумму и указывает предполагаемого получателя в качестве назначенного получателя платежа.

Преимущество кассового чека в том, что нет риска его возврата, поскольку он обеспечен средствами банка-эмитента, а кассовый чек обычно оплачивается быстрее, чем личный чек.

6. Используйте денежный перевод

Если вы не хотите использовать личный или кассовый чек для внесения денег на чей-либо счет, использование денежного перевода является альтернативным вариантом старой школы.

Как и чек, денежный перевод представляет собой бумажный документ, предоставляющий средства, но не привязанный к банковскому счету.

Вы можете купить денежный перевод в банках и кредитных союзах, почтовых отделениях, сетевых аптеках и продуктовых магазинах, а также в некоторых крупных розничных магазинах. Существует стоимость, но сборы за услуги денежных переводов относительно дешевы. Например, Почтовая служба США взимает 1,45 доллара за внутренние денежные переводы на сумму до 500 долларов.

Существует стоимость, но сборы за услуги денежных переводов относительно дешевы. Например, Почтовая служба США взимает 1,45 доллара за внутренние денежные переводы на сумму до 500 долларов.

Денежный перевод поставляется с квитанцией, и даже если он потерян или украден, денежный перевод обычно можно заменить. Как и кассовые чеки, денежные переводы предоплачены, поэтому нет риска их возврата.

Посмотрите, что предлагают другие банки

Существует множество способов положить деньги на счет друга или родственника. Не каждый банк допускает все методы, поэтому, если ваш банк не предлагает услугу, которую вы считаете самой простой или необходимой, возможно, вам будет выгодно сменить банк.

Более того, другой банк может предложить другие льготы, такие как более выгодные ставки по компакт-дискам, сберегательным счетам и ипотечным кредитам или даже более полезное мобильное приложение.

«Ищите банк, который известен как наиболее ориентированный на потребителя», — говорит Киаран Чу, руководитель отдела облачных преобразований в ACI Worldwide.

Об авторе