Как пользоваться цифровой картой сбербанка: Цифровая карта Сбербанка — что такое? Как пользоваться картой Сбербанка VISA digital

Цифровая карта VISA Digital Сбербанка

Цифровая карта VISA от Сбербанка – продукт для безопасной оплаты покупок в онлайн-магазинах и обычных торговых точках. Она выпускается буквально за несколько минут без визита в отделение кредитной организации. Держатель этой карточки получает также бонусы от партнеров.

Обзор продукта поможет узнать условия цифровой карточки, порядок ее оформления и правила пользования. Эта информация необходима, чтобы решить, стоит ли заказать цифровую карту Сбербанка.

Что такое цифровая карта VISA от Сбербанка

Цифровая банковская карта Сбербанк VISA Digital – это дебетовая карточка от платежной системы Виза, которую можно выпустить за 2 минуты в мобильном или интернет-банке Сбербанк-Онлайн. Она не имеет физического носителя (пластика). Но при этом обладает всеми обязательными реквизитами: номер карточки, CVV код, срок действия. Часто подобные продукты называют виртуальными карточками или просто «виртуалками».

С 26 декабря 2019 года Сбербанк стал выпускать еще и кредитную цифровую карту для тех, у кого есть предложение от банка. Активировать предложение и получить кредитную карту можно также, как и дебетовую.

Главное назначение карты – безопасные платежи в интернете и бесконтактная оплата через сервисы Apple, Google и Samsung Pay. Каждая банковская онлайн-карта VISA Digital от Сбербанка привязана к счету. Средства должны быть внесены на него еще до совершения операции. Выдача карточки, управление ей происходит полностью в режиме онлайн и не требует посещения офиса.

Важно! Один человек, может оформить в Сбербанк-Онлайн только одну цифровую дебетовую и одну кредитную карту.

Плюсы и минусы цифровой карты Сбербанка

Цифровая дебетовая карта Сбербанка появилась более года назад. Она доступна действующим клиентам крупнейшего банка РФ в мобильном и онлайн-банке. Но многие еще не пользовались и перед ее оформлением стоит разобраться с имеющимися у продукта плюсами и минусами.

Преимущества

Виртуальная цифровая карта Сбербанка ориентирована на людей, которые активно пользуются современными технологиями, совершают покупки онлайн и с помощью смартфонов и предпочитают не тратить время и деньги впустую.

Главные преимущества VISA Digital от Сбербанка

- Бесплатный выпуск и обслуживание. Тратить на дополнительную карточку не придется.

- Повышение безопасности платежей. На виртуальную карточку можно зачислять деньги непосредственно перед покупками, а в остальное время хранить их безопасно на сберегательных счетах или обычном пластике.

- Удобное управление. Легко найти карту в Сбербанк-онлайн на компьютере или смартфоне и выполнить с ней любые операции. Ходить для этого никуда не требуется.

- Возможность подключения к Samsung, Google, Apple Pay. Это позволяет расплачиваться «виртуалкой» в обычных магазинах с помощью смартфона или смарт-часов.

- Дополнительные привилегии для держателя. При покупке книг на ЛитРес будет предоставлена скидка в 25%, а при оплате годовой подписки на Амедиатеку скидка составит 50%. Если держатель оплачивает цифровой карточкой подписку на Okko, то ему будет предоставлен еще 1 месяц просмотра фильмов и сериалов бесплатно при активном пакете «Оптимум + Amediteka».

Недостатки

Идеальных банковских продуктов не существует. Минусы цифровой карты Сбербанка надо учитывать еще до ее заказа. Эта информация позволит оценить, насколько выгоден продукт.

Основные недостатки «виртуалки» Сбербанка

- Открыть банковскую карту VISA Digital Сбербанка могут только действующие клиенты кредитной организации. У потенциального держателя такой карточки должен быть доступ к онлайн-банку или приложению. В остальных случаях придется сначала посетить отделение банка и оформить договор, а также любой пластик.

- Бонусы «Спасибо» не начисляются.

Никаких миль также не будет. В основных программах лояльности данный продукт не участвует.

Никаких миль также не будет. В основных программах лояльности данный продукт не участвует. - Возможен арест приставами. Из-за наличия карточного счета ответ на вопрос, могут ли арестовать карту будет положительным. Но для этого необходимо судебное решение и соответствующее постановление пристава-исполнителя. Если неоплаченных своевременно долгов нет, то переживать особо не стоит.

- Существенные ограничения по снятию наличных. Вместо этого, банк предлагает активней пользоваться переводами, возможностью оплаты прямо с карточки и через Сбербанк Онлайн.

Финблог рекомендует

Цифровая дебетовая карта Мегафон MasterCard с кэшбэком до 10%Тарифы и условия цифровой онлайн-карты

Перед тем как сделать карту, надо обязательно узнать все условия по ней и ознакомиться с тарифами на основные операции. Иначе рано или поздно возникнут спорные и неприятные ситуации.

Моменты, на которые стоит особо обратить внимание:

- Выпустить, закрыть или удалить карту можно любой момент бесплатно, оплачивать ее обслуживание не надо.

- При выпуске обязательно надо подключить пакет СМС-информирования.

- Уведомления о каждой транзакции будут приходить только при активном полном пакете СМС-уведомлений за 60 р. в месяц, в бесплатном пакете «Эконом» приходят только коды безопасности и служебные сообщения.

- Перевыпуск онлайн-карты невозможен, но при необходимости ее можно закрыть и открыть по новой.

- Отчеты по карточному счету в бумажном и электронном виде предоставляются бесплатно.

- Клиент может иметь только 1 активную «виртуалку».

Как оформить цифровую карту в Сбербанке

Выпустить цифровую дебетовую карту Сбербанка может любой действующий клиент финансовой организации имеющий доступ к мобильному или интернет-банку. Никуда ходить для ее получения не требуется.

Процедура оформления включает 4 шага:

- Вход в приложение или интернет-банк.

- Переход к заказу дебетовых карточек.

- Выбор виртуальной карточки.

- Подтверждение заказа.

В ходе оформления заявки будет показано, как карта выглядит, но реальный пластик не выдается. В итоге клиенту будут предоставлены следующие реквизиты:

- номер цифровой карты;

- срок действия;

- cvv-код

Заказ будет обработан автоматически буквально за 1-2 минуты.

Обязательно прочитайте

Установка ПИН-кода

Держателю «виртуалки» ПИН-код обычно не требуется. При проведении операции через интернет он не запрашивается, а при оплате в обычных магазинах безопасность обеспечивается системами Google, Apple, Samsung Pay с помощью отпечатков пальцев, собственных ПИН-кодов и генерации одноразовых токенов.

Но все же ПИН-код для виртуальной карточки Сбербанк создать позволяет. Для этого потребуется выполнить 4 действия:

- Запустить приложение на смартфоне (в веб-версии пока данной возможности нет).

- Найти в списке виртуальную карточку.

- Перейти во вкладку «Настройки» и выбрать пункт «Установить ПИН-код».

- Задать ПИН-код и повторить его.

После успешной установки кода на телефон придет уведомление о завершении операции.

Способы пополнения цифровой карты

Как работает цифровая карта Сбербанка? Фактически как обычная дебетовая карточка. Это значит, что перед совершением операций ее надо пополнить. Банк предлагает несколько способов внесения средств на «виртуалку»:

- наличными через кассы подразделений;

- переводом с любой другой карточки, счета Сбербанка через интернет-банк, банкомат, приложение;

- межбанковским переводом по реквизитам карточного счета;

- переводом с карт других банков.

Сроки выполнения операции зависят от выбранного способа внесения средств. Межбанковский перевод идет до 3 рабочих дней, наличные, внесенные в кассу, будут видны на счете до конца дня, перевод с карточек (счетов) внутри Сбербанка проходит мгновенно, а из других банков по номеру карточки деньги поступают почти всегда в течение 10-15 минут, но иногда – в срок до 3 суток.

Как пользоваться картой в магазине

Довольно популярен вопрос клиентов о том, можно ли пользоваться цифровой карточкой в обычных магазинах. Эта возможность доступна, но только при наличии смартфона с NFC-модулем. То есть, смартфон с поддержкой бесконтактной оплаты.

Перед совершением оплаты в обычных торговых точках потребуется привязать «виртуалку» к Apple, Google или Samsung Pay. После этого для совершения платежа достаточно выполнить следующие действия:

- Выбрать необходимые товары (услуги) и сообщить продавцу о желании оплатить карточкой.

- Разблокировать смартфон отпечатком пальца или коротким паролем.

- Поднести смартфон к терминалу и дождаться сообщения об успешном выполнении операции.

Аналогично происходит оплата через смарт-часы. Подробнее о том, как платить телефоном вместо карты читайте в нашем обзоре.

Как платить цифровой картой Сбера в интернете

Основное назначение цифровой карточки – безопасные платежи в интернете. Для совершения оплаты в онлайн-магазине надо выполнить 3 действия:

- Выбрать товар, перейти к оформлению заказа выбрать способ оплаты «Банковской карточкой».

- Ввести реквизиты карточки (номер, код CVV, срок действия).

- Получить в СМС секретный код и ввести его в поле на экране.

Запрашивают код безопасности не все онлайн-магазины. Некоторые крупные ретейлеры (AliExpress, Ozon) для более быстрой оплаты не активируют технологию 3D Secure. Платежи в них проходят без одноразовых кодов.

Как снимать наличные деньги в банкомате

Снимать наличные с цифровой карты можно через кассы в отделения Сбербанка. При этом за 1 день допускается снять не больше 50 тыс. р., а за месяц – до 100 тыс. р. Комиссии за операцию не взимается, если получать деньги в регионе, где ведется счет. В остальных случаях она составит 0,75%.

В банкоматах наличные снимать пока нельзя. Это ограничение установлено Сбербанком, несмотря на то что почти все его устройства самообслуживания снабжены модулями NFC и поддерживают операции по бесконтактной технологии.

Цифровая карта Сбербанка: отзывы владельцев

Владельцы цифровых карточек Сбербанка в целом положительно отзываются о продукте. Он позволяет безопасно совершать платежи в интернете. Но возможность использования виртуальных карт в обычных магазинах клиентов не привлекает, из-за отсутствия бонусов и кэшбэка.

В отзывах держатели также часто высказывают недовольство невозможностью снять наличные с «виртуалки» в банкомате, даже если он умеет работать с системами Google, Samsung, Apple Pay.

Цифровая карта VISA от Сбербанка будет интересна клиентам, которые часто совершают платежи в интернете или получают переводы и не хотят рисковать, предоставляя реквизиты основного пластика посторонним людям или на различных ресурсах. Для покупок в обычных магазинах она никакого особого смысла не имеет.

Жители Мурманской области открыли более 12 тысяч цифровых карт Сбербанка в этом году

С января по сентябрь 2020 года жители региона открыли свыше 12 тысяч цифровых карт Сбербанка, что в 6 раз больше, чем за аналогичный период прошлого года.

А в целом, за год количество владельцев действующих цифровых карт в Мурманской области увеличилось в 2,5 раза.

Цифровые банковские карты могут быть как кредитными, так и дебетовыми. По своему функционалу они практически не отличаются от пластиковых карт. Пользоваться ими можно и в онлайне, и в торговых точках при помощи смартфонов, поддерживающих технологии бесконтактной оплаты. Для офлайн расчетов карту необходимо загрузить в мобильный кошелек – ApplePay, SamsungPay, AndroidPay или MirPay.

— Мы наблюдаем увеличение спроса на удобные цифровые продукты среди населения Мурманской области. Digilal-карта — это не просто современно, но и, прежде всего, безопасно. Она всегда при владельце, так как находится в смартфоне. Преимуществом таких карт является и то, что проводить операции по ним можно практически моментально после онлайн-оформления. Карта не имеет пластикового носителя, что в том числе благоприятно влияет на окружающую среду, — рассказал управляющий Мурманским отделением ПАО «Сбербанк» Сергей Филиппов.

Цифровую карту Сбербанка можно оформить в Сбербанк Онлайн за пару минут. Выпуск и обслуживание карты осуществляется абсолютно бесплатно. Срок действия карты – 3 года.

ПАО «Сбербанк» — крупнейший банк в России и один из ведущих глобальных финансовых институтов. На долю «Сбербанка» приходится около трети активов всего российского банковского сектора. Сбербанк является ключевым кредитором для национальной экономики и занимает крупнейшую долю на рынке вкладов. Основным акционером ПАО «Сбербанк» является Российская Федерация в лице Министерства финансов Российской Федерации, владеющая 50% уставного капитала ПАО «Сбербанк» плюс 1 голосующая акция. Оставшимися 50% минус 1 голосующая акция от уставного капитала банка владеют российские и международные инвесторы. Услугами Сбербанка пользуются клиенты в 18 странах мира. Банк располагает самой обширной филиальной сетью в России: около 14 тысяч точек обслуживания. Зарубежная сеть банка состоит из дочерних банков, филиалов и представительств в Великобритании, США, СНГ, Центральной и Восточной Европе, Индии, Китае и других странах.

Генеральная лицензия Банка России на осуществление банковских операций №1481. Официальные сайты банка: (сайт Группы «Сбербанк»).

24 сентября 2020 года «Сбербанк» провёл ребрендинг и предлагает частным и корпоративным клиентам финансовые и нефинансовые услуги банка и компаний Группы «Сбербанк». Экосистема Сбер сегодня — это множество сервисов для жизни, ежедневная помощь в решении насущных задач частных клиентов и бизнеса. Сайт экосистемы Сбер.

Что такое цифровые карты и как они работают? | Личные деньги | Деньги

Крупнейшие российские банки планируют отойти от массового выпуска пластиковых карт и постепенно заменять их на цифровые. Среди банков, которые намерены отказаться от «пластика» — Сбербанк, ВТБ, банк «Санкт-Петербург», Росбанк и ряд других кредитных организаций, пишет РБК.

Что такое цифровая банковская карта?

Цифровая банковская карта практически ничем не отличается по своему функционалу от пластиковой. Карта, по желанию владельца, может быть либо именной, либо нет, у нее есть все реквизиты, нужные для банковских переводов и онлайн-платежей: это номер карты и счета, срок действия, CVC-код.

Карта, по желанию владельца, может быть либо именной, либо нет, у нее есть все реквизиты, нужные для банковских переводов и онлайн-платежей: это номер карты и счета, срок действия, CVC-код.

Открыть такую карту могут при заключении договора, а затем, если у человека есть такая необходимость, оформить и пластиковый носитель. Если человек уже является клиентом банка и хочет дополнительно выпустить цифровую карту, то он может сделать это в приложении банка.

Как пользоваться цифровой картой?

Чтобы пользоваться цифровой банковской картой не только для совершения покупок в онлайне, но и в офлайн магазинах, нужно загрузить карту в мобильный кошелек: Apple Pay, Samsung Pay, Android Pay и другие кошельки. При этом смартфон обязательно должен поддерживать NFC (бесконтактную технологию оплаты).

В отличие от, например, виртуальных карт, которыми можно расплачиваться только в интернете, и имеющих различные ограничения при переводе средств, цифровая карта сохраняет все возможности дебетовой, только ее нельзя подержать в руках. Цифровые карты сейчас выпускают Сбербанк, ВТБ, банк «Русский стандарт», Альфа-Банк, Тинькофф Банк, МТС Банк, банк «Открытие», Почта Банк, Росбанк и др.

Еще одна особенность цифровых карт заключается в том, что их могут открыть только действующие клиенты кредитных организаций. Чтобы завести карту, придется прийти в банк лично — открыть такую карту удаленно, в отличие от тех же виртуальных карт, не получиться. Такое ограничение связано с тем, что при открытии счета банк обязательно должен идентифицировать клиента.

Какие недостатки у цифровых банковских карт?

У цифровых карт в основном технологические недостатки. Такая карта не будет работать на смартфоне, не оснащенном технологией NFC (near field communication — коммуникация ближнего поля, ближняя бесконтактная связь). Без нее человек сможет расплачиваться цифровой картой только в онлайне.

Кроме того, не все терминалы и банкоматы оснащены NFC-ридером, позволяющим совершать платежи и снимать наличные без карты.

ПСБ и Mastercard запустили цифровую карту для бизнеса

ПСБ и международная платежная система Mastercard объявляют о запуске цифровой банковской карты для предпринимателей. Карта быстро и безопасно оформляется онлайн и доступна для использования сразу после ее загрузки в электронный кошелек.

Цифровая бизнес-карта обладает всеми преимуществами корпоративного платежного инструмента: ею можно оплачивать без комиссии товары и услуги на кассе в магазине или в интернете, снимать и вносить наличные, позволяет структурировать финансовую отчетность и дает другие преимущества. Бухгалтерский учет операций по цифровой бизнес-карте не отличается от учета других расходных операций.

«Цифровая карта для бизнеса дает предпринимателям широкие возможности, представляя собой, с одной стороны, корпоративную карту в ее классическом понимании и с привычным функционалом, а с другой – обладая преимуществами по форм-фактору и практически моментальными сроками получения, – отмечает старший вице-президент – директор дирекции цифрового бизнеса ПСБ Александр Чернощекин. – Мы уверены, что она будет особенно востребована индивидуальными предпринимателями и юридическими лицами в таких отраслях, как розничная и оптовая торговля, производство, логистика и сфера услуг».

Новым клиентам ПСБ предоставляется 10% кэшбэка на любые покупки от 20 000 в месяц, а держателям цифровой бизнес-карты доступны предложения программы Mastercard Бизнес-бонус.

Пользоваться цифровой картой ПСБ Mastercard можно на смартфонах на базе iOS и Android с функцией NFC. Для снятия наличных в банкоматах, не поддерживающих бесконтактную технологию, к ней может быть выпущена карта-компаньон на пластике без реквизитов – такое решение впервые предложено Mastercard российским пользователям. Реквизиты при этом будут доступны в интернет и мобильном банке, а также по СМС.

«Цифровизация и бесконтактные технологии – актуальные тренды, набирающие обороты и в сфере платежей, – комментирует вице-президент по развитию цифровых платежей Mastercard в России Антон Шигапов. – Мы рады, что в партнерстве с ПСБ предлагаем российским предпринимателям карту, для получения которой не требуется посещать банковское отделение – достаточно воспользоваться смартфоном, чтобы получить доступ к удобному и безопасному финансовому инструменту, а также пользоваться всеми преимуществами безналичных расчетов, бесконтактной оплаты и программ от Mastercard и банка».

– Мы рады, что в партнерстве с ПСБ предлагаем российским предпринимателям карту, для получения которой не требуется посещать банковское отделение – достаточно воспользоваться смартфоном, чтобы получить доступ к удобному и безопасному финансовому инструменту, а также пользоваться всеми преимуществами безналичных расчетов, бесконтактной оплаты и программ от Mastercard и банка».

Держатели цифровой бизнес-карты ПСБ могут участвовать в программе лояльности Mastercard Бизнес-Бонус. Владельцы и сотрудники предприятий малого и среднего бизнеса могут пользоваться скидками и привилегиями партнеров в пяти категориях: бухгалтерия и финансы, все для офиса, реклама и продвижение, путешествия и транспорт, товары и услуги. Mastercard постоянно расширяет программу, предлагая держателям бизнес-карт новые возможности – в том числе, для сохранения или перевода бизнеса в онлайн: бесплатно создать сайт, сделать баннеры или запустить чат-бот, проверить счет на риск блокировки, подобрать объекты недвижимости для бизнеса и получить рейтинг привлекательности локации с сервисом Business Bonus Geo – и многое другое.

Это уже не первый опыт сотрудничества ПСБ с международной платежной системой Mastercard. В конце 2020 года они предложили бизнесу собственную аналитическую платформу.

Редакция «КС» открыта для ваших новостей. Присылайте свои сообщения в любое время на почту [email protected] или через наши группы в Facebook и ВКонтакте Подписывайтесь на канал «Континент Сибирь» в Telegram, чтобы первыми узнавать о ключевых событиях в деловых и властных кругах региона.Нашли ошибку в тексте? Выделите ее и нажмите Ctrl + Enter

Ozon.Card. С чего начать | Помощь OZON

Что такое Ozon.Card и в чем её преимущества? #

Ozon.Card — это банковская карта, выпущенная Ozon в партнёрстве с

«РНКО Платежный центр». Эта карта неименная: на ней нет фамилии и имени,

и предоплаченная (не кредитная).

Карта работает по всему миру, ей можно пользоваться как обычной картой Mastercard. Например, оплачивать покупки в магазинах, кафе и ресторанах, снимать деньги в терминалах и банкоматах. Годовое обслуживание интернет-банка и мобильного приложения бесплатное. Подробнее про тарифы.

Главное преимущество Ozon.Card — начисление кэшбэка баллами за все покупки:

- 1% за покупки в любых магазинах, где принимают к оплате карты Masterсard;

- до 25% за покупки на Ozon;

- до 25% за покупки у партнёров.

Накопленными баллами можно оплачивать до 99% стоимости покупки на Ozon по курсу 1 балл = 1 рубль.

Кто может получить карту? #

Заказать и получить карту может гражданин РФ (обладатель действующего паспорта гражданина РФ), достигший возраста 18 лет. Предложение о заключении Договора действует на территории Российской Федерации. Под территорией Российской Федерации в рамках настоящего Договора понимаются субъекты, перечисленные в Договоре о комплексном обслуживании клиента по ссылке.

Как оформить карту #

С 01 октября 2020 года заказать Ozon.Card+ нельзя, но вы можете заказать Ozon.Card и увеличить лимит по своей карте в пункте выдачи.

1. Выберите Ozon.Card: пластиковую или виртуальную.

Заполните анкету на сайте card.ozon.ru/about. Адрес в анкете должен совпадать с адресом регистрации.

Когда заполните анкету, карта автоматически добавится в корзину.

2. Оформите заказ. Стоимость карты — 1 рубль. Можно заказать только карту, а можно добавить в заказ другие товары.

3. Получить Ozon.Card можно любым удобным способом: курьером, в пункте выдачи партнёров, в постамате или почтой России.

Виртуальная карта появится в личном кабинете Ozon после оформления.

Цифровая карта Сбербанка Visa Digital — открываем и пользуемся!

15 октября 2018 года у Сбербанка появилась новая услуга — виртуальная цифровая карта Visa Digital. Она будет интересна в первую очередь тем, кто активно покупает различные вещи через Интернет и наличие куска пластика при этом для них не критично. Другая часть аудитории — это пользователи мобильных бесконтактных платёжных систем Apple Pay, Samsung Pay и Android Pay, которые расплачиваются прикладывая телефон с чипом NFC к терминалу и им тоже не нужна пластиковая карточка. Услуга была предварительно протестирована в Москве и вот с октября ушла в регионы. Как подключить цифровую карту Виза Диджитал в Сбербанк и как ей пользоваться я сейчас подробно Вам расскажу.

Она будет интересна в первую очередь тем, кто активно покупает различные вещи через Интернет и наличие куска пластика при этом для них не критично. Другая часть аудитории — это пользователи мобильных бесконтактных платёжных систем Apple Pay, Samsung Pay и Android Pay, которые расплачиваются прикладывая телефон с чипом NFC к терминалу и им тоже не нужна пластиковая карточка. Услуга была предварительно протестирована в Москве и вот с октября ушла в регионы. Как подключить цифровую карту Виза Диджитал в Сбербанк и как ей пользоваться я сейчас подробно Вам расскажу.

Как оформить и подключить Visa Digital в Сбербанке

Для того, чтобы оформить, подключить и использовать цифровую карту СБ РФ у Вас есть два пути.

Первый — посетить отделение банка, где милые девушки быстро всё Вам оформят.

Второй — через сервис Сбербанк Онлайн, в котором Вы сможете самостоятельно подключить виртуальную карту и в дальнейшем управлять ею. Этот путь мы сейчас и рассмотрим.

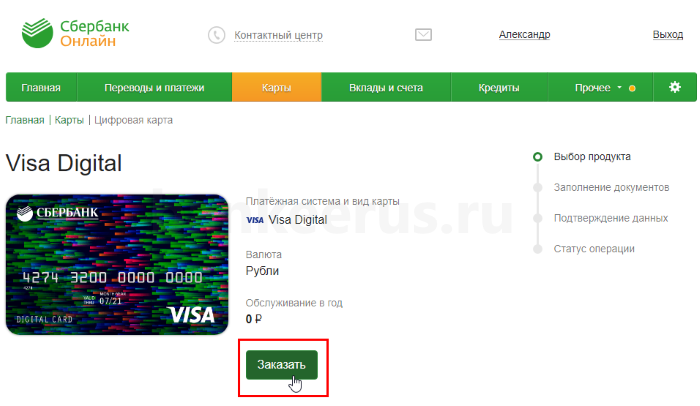

Зайдите и авторизуйтесь в сервисе Сбербанк Онлайн с компьютера или через мобильное приложение на телефоне. В главном меню выберите раздел Карты:

Откроется страничка с информацией об услуге, тарифах и прочей полезной информацией. Здесь Вам надо просто нажать на кнопку Заказать.

На следующем шаге выберите тариф на СМС-оповещение о движении средств на счёте:

Я бы посоветовал пока оставить бесплатный пакет Эконом. Расширенные опции СМС-Банка Вы всегда сможете подключить при необходимости. Нажимаем на кнопку Оформить.

В это время Вам будет отправлено СМС с кодом для подтверждения действий. Оно придёт с номера 900 и выглядит так:

На экране у Вас появится окно с подтверждением заявки по подключение карты Visa Digital от Сбербанка.

Здесь надо будет ввести полученный через СМС код и нажать на кнопку Подтвердить.

Как только Вы это сделаете, появится сообщение, что заявка на виртуальную карточку Виза Диджитал принята:

На телефон снова придут несколько СМС. Одно об активации карты:

Одно об активации карты:

Второе СМС сообщение будет содержать код безопасности CVC2/CVV2, который надо запомнить или сохранить в надёжном месте.

С этого момента Вы обладатель цифровой карты Сбербанка без пластика, которую можно вносить в приложения бесконтактных платёжных систем и пользоваться!

Как пользоваться цифровой картой Сбербанка

Тут всё легко и просто. По части платежей и прочих операций виртуальная карта Visa Digital ничем не отличается от прочих карт этого банка. Она так же появится в Сбербанк Онлайн:

Срок действия карты — 3 года. Ей можно платить абсолютно везде, даже за границей. Годовое обслуживание — бесплатное.

Тарифы на пользование цифровой картой:

Ограничения:

— Нельзя заказать более чем 1 цифровую карту Виза Диджитал для одного физического лица

— Нельзя пользоваться данной картой в банкомате (возможно позднее ограничение снимут)

— Виртуальная карта может быть только дебетной

— В месяц можно снимать до 100 000 ₽ без комиссии в банкоматах и кассах Сбербанка

Сбербанк присоединился к проекту «Социальная карта «Приморец»

28 октября 2019 16:00

Сбербанк присоединился к проекту «Социальная карта «Приморец»

Выпуск социальных карт «Приморец» теперь начнет и ПАО «Сбербанк». Соответствующее соглашение о сотрудничестве подписали представители Приморского отделения банка и Администрации края в понедельник, 28 октября.

Соответствующее соглашение о сотрудничестве подписали представители Приморского отделения банка и Администрации края в понедельник, 28 октября.

По словам врио вице-губернатора региона Сергея Максимчука, работа над развитием проекта и расширением его партнерской сети ведется непрерывно.

«Сегодня можно с радостью сообщить, что самый крупный российский банк также подключается к масштабной инициативе Администрации Приморья. На сегодняшний день в других финансовых организациях-партнерах принято уже более 500 заявлений от граждан на оформление карты», – заявил он.

Социальные карты «Приморец» доступны льготным категориям граждан, среди которых – ветераны труда, труженики тыла, реабилитированные, инвалиды и участники Великой Отечественной войны, а также их семьи, ветераны боевых действий, жители блокадного Ленинграда, инвалиды, дети-инвалиды, граждане, подвергшиеся воздействию вследствие катастрофы на Чернобыльской АЭС, а также вследствие ядерных испытаний на Семипалатинском полигоне и приравненные к ним категории.

«Для нас, как для банка, важно не только предоставлять качественные услуги, но и делать жизнь наших клиентов комфортнее. Считаю, социальная карта – хорошее подспорье для людей, которые особенно нуждаются в поддержке. Поэтому мы с радостью стали участниками краевого проекта, чтобы помочь нашим клиентам воплощать свои планы в реальность. Первые карты выпустят уже в следующем месяце», – отметил управляющий Приморским отделением ПАО «Сбербанк» Сергей Радюшкин.

Оформить карту можно будет в любом офисе Сбербанка, для этого необходимо предъявить паспорт, СНИЛС и документ, подтверждающий льготный статус.

Отметим, на сегодняшний день подать заявление на выпуск социальной карты «Приморец» можно уже в четырех банках, присоединившихся к проекту, – это также Примсоцбанк, Азиатско-Тихоокеанский Банк и Почта Банк.

На начальном этапе пользоваться картой можно будет для безналичной оплаты товаров и услуг со скидками в организациях-партнерах – банковской сферы, здравоохранения, торговли, услуг и других. Сегодня это крупные торговые сети «Фреш 25» и «Реми», «Зеленый остров», «Помощник», «База Восход», «Белый кролик», аптечные сети «Любимая аптека» и «Вац», сети фитнес-клубов Platinum и фитнес-студии «Фитхэлс», а также стоматология «Клиника доктора Елистратова плюс». С января 2020 года на карту будут перечисляться и социальные выплаты, положенные владельцу.

Сегодня это крупные торговые сети «Фреш 25» и «Реми», «Зеленый остров», «Помощник», «База Восход», «Белый кролик», аптечные сети «Любимая аптека» и «Вац», сети фитнес-клубов Platinum и фитнес-студии «Фитхэлс», а также стоматология «Клиника доктора Елистратова плюс». С января 2020 года на карту будут перечисляться и социальные выплаты, положенные владельцу.

«Людям не придется никуда ходить, финансовая поддержка в автоматическом режиме будет поступать сразу на карту. А расплачиваться картой можно будет не только в указанных организациях, но и во всех, которые работают с безналичными платежами», – обозначил врио вице-губернатора Приморья Сергей Максимчук.

Подробную информацию о проекте можно получить в департаменте информатизации и телекоммуникаций Приморского края, отправив сообщение на [email protected] или на специальной странице проекта на сайте ведомства.

Дарья Тонких, [email protected]

Фото – Александр Сафронов (Администрация Приморского края)

Сбербанк расширяет банковское приложение мобильными платежами с поддержкой HCE

Сбербанк, крупнейший банк в России, скоро приступит к тестированию эмуляции Host Card Emulation для мобильных платежей, что сделает его крупнейшим на данный момент банком, внедрившим развивающееся решение для более широкого доступа к оперативным платежам.

Облачный протокол HCE для Android, который был представлен в прошлом году, устраняет необходимость в доступе к защищенному кораблю в телефонах, чтобы обеспечить возможность оплаты связи в ближнем поле.Его уже приняли Visa и Mastercard, и все большее число банков также внимательно изучают его, чтобы увидеть, подходит ли он для их собственных стратегий мобильных платежей.

«HCE имеет смысл для банков, потому что дает им больше гибкости при запуске инициатив по мобильным платежам», — сказал Дэвид Брудницки, технический директор Sequent Software, Маунтин-Вью, Калифорния. «Эмуляция хост-карты и выдача кредитных и дебетовых учетных данных в облако позволяет банкам запускать службы мобильных кошельков независимо от владельцев защищенных элементов.

«Эмуляция хост-карты и выдача кредитных и дебетовых учетных данных в облако позволяет банкам запускать службы мобильных кошельков независимо от владельцев защищенных элементов.

«Что мы видели в случае со Сбербанком и другими, так это то, что они решили использовать все технологии, как элементы безопасности, так и облако / HCE», — сказал он. «В конце концов, банки, операторы мобильной связи и другие игроки не хотят ограничиваться технологиями, а используют их, чтобы предоставлять своим клиентам удобные, простые в использовании и надежные мобильные платежи».

«HCE играет важную роль в стратегии банка в отношении мобильных платежей. Это заставило большинство крупных банков пересмотреть свои стратегии использования мобильных кошельков и пересмотреть свои планы.

Сбербанк использует облачную платформу Sequent Digital Issuance и Open Wallet APIs для проведения платежей с поддержкой HCE.

Летние расходы

Российский банк уже в пилотном режиме запускает небольшие платежи NFC в Москве, используя элементы безопасности в телефонах.

Этим летом банк планирует также провести гораздо более масштабное тестирование с использованием платформы Sequent, чтобы включить NFC с использованием протокола HCE.

Сообщается, что в тесте будет включен мобильный кошелек с возможностью загрузки карт из других банков.

Пользователи смогут махать своим телефоном рядом с бесконтактными терминалами в торговых точках, чтобы произвести оплату со своих телефонов.

Правильная роль

По мере роста мобильных платежей открываются возможности для поставщиков альтернативных платежей, при этом финансовые учреждения вынуждены искать способ играть значимую роль в экосистеме.

Потенциальные преимущества HCE для банков включают то, что он может позволить им превратить свое существующее банковское приложение в платежное приложение, а также предоставить продавцу доступ к своей карте для использования в своем собственном мобильном кошельке.

Проблемы включают безопасность транзакций в облаке.

«Sequent предоставляет простые API-интерфейсы, чтобы приложения могли получать доступ к картам, хранящимся в облаке или защищенном элементе», — сказал г-н Брудницки. «Таким образом, банки могут позволить своим существующим банковским приложениям стать кошельками для платежей в любом месте.

«Но банки знают, что для того, чтобы действительно гарантировать использование своих карт, они на самом деле хотят предоставить свои карты для использования всеми приложениями. Таким образом, если, например, я работаю в Macy’s и использую приложение Macy’s, чтобы делать покупки, банк может предоставить Macy’s доступ к их картам, чтобы превратить это приложение в кошелек.

«Для потребителей это бесшовно. Они используют приложения, которым они уже знакомы и которым доверяют, или совершают транзакции где угодно, независимо от того, какая технология использует их — HCE, облако, NFC, элемент безопасности ».

Final Take

Шанталь Тоде, заместитель редактора Mobile Commerce Daily, Нью-Йорк

Сбербанк: ближе к клиенту

Сергей Мальцев, старший вице-президент, руководитель блока сбытовой сети Сбербанка

Г-н Мальцев, как пандемия и изоляция повлияли на сеть отделений Сбербанка и какие изменения она может принести в будущем?

Несмотря на то, что Сбербанк обладает высококачественными онлайн-услугами, которые значительно расширились во время блокировки, клиентам по-прежнему нужны офлайн-услуги. Чтобы удовлетворить их потребности, мы решили оставить наши филиалы открытыми в период самоизоляции. Хочу отметить, что мы советовали клиентам приходить в отделения только в случае крайней необходимости, и по сей день Сбербанк продолжает заботиться об их безопасности — мы следим за тем, чтобы в наших отделениях были антибактериальные дезинфицирующие средства, одноразовые перчатки, разметка пола для социальное дистанцирование и многие другие меры безопасности. Наша сеть банкоматов оснащена бесконтактной технологией, что безопаснее, чем использование кардридера.Клиентский трафик в апреле снизился на 40% по сравнению с мартом, чего и следовало ожидать. При этом поток клиентов в наших отделениях постепенно восстанавливается — в мае снижение составило 30% (по сравнению с мартом), а в июне — 13,7%. Следует отметить, что после отмены карантина наши клиенты возвращаются в филиалы с новыми потребностями и требованиями — они ожидают целевых, персонализированных и, что самое главное, быстрых услуг — таких же, которые они могут получить в Интернете. Как видите, они проецируют свои ожидания от онлайн-сервисов на офлайн.Наша работа — удовлетворить их требования.

Чтобы удовлетворить их потребности, мы решили оставить наши филиалы открытыми в период самоизоляции. Хочу отметить, что мы советовали клиентам приходить в отделения только в случае крайней необходимости, и по сей день Сбербанк продолжает заботиться об их безопасности — мы следим за тем, чтобы в наших отделениях были антибактериальные дезинфицирующие средства, одноразовые перчатки, разметка пола для социальное дистанцирование и многие другие меры безопасности. Наша сеть банкоматов оснащена бесконтактной технологией, что безопаснее, чем использование кардридера.Клиентский трафик в апреле снизился на 40% по сравнению с мартом, чего и следовало ожидать. При этом поток клиентов в наших отделениях постепенно восстанавливается — в мае снижение составило 30% (по сравнению с мартом), а в июне — 13,7%. Следует отметить, что после отмены карантина наши клиенты возвращаются в филиалы с новыми потребностями и требованиями — они ожидают целевых, персонализированных и, что самое главное, быстрых услуг — таких же, которые они могут получить в Интернете. Как видите, они проецируют свои ожидания от онлайн-сервисов на офлайн.Наша работа — удовлетворить их требования.

С учетом вашего опыта, накопленного во время пандемии, как вы планируете развивать свою филиальную сеть?

Наши исследования и опыт во время пандемии доказывают, что личное общение чрезвычайно важно для наших клиентов. Они по-прежнему предпочитают обсуждать финансовые вопросы лично в отделении с сотрудником банка. Поэтому в прошлом году Сбербанк принял новую стратегию — несмотря на глобальную тенденцию закрытия отделений, мы не только будем держать отделения открытыми, но и модернизируем их технологии.Мы стремимся поддерживать связь с нашими клиентами и привносить человеческий фактор в новые технологии, которые мы внедряем в наших филиалах. Это потрясающая возможность для развития.

После окончания карантина наши клиенты предпочитали посещать районы, расположенные ближе к их месту жительства, и наши филиалы постепенно превращались в центры притяжения, где решаются различные вопросы и ищутся новые впечатления. Время, когда филиал ограничивался исключительно банковскими услугами, прошло. Пришло время для новых пространств с новым смыслом и содержанием.Филиалы Сбербанка уже предлагают клиентам комплексные решения. Мы активно экспериментируем с новыми форматами услуг и создаем новые цели посещения наших офисов для наших клиентов: сегодня в отделении Сбербанка вы можете активировать тарифный план мобильной сети, записаться на прием к врачу, отправить или получить посылки, подключить стриминговый сервис. а в некоторых филиалах даже выпить чашку кофе.

Время, когда филиал ограничивался исключительно банковскими услугами, прошло. Пришло время для новых пространств с новым смыслом и содержанием.Филиалы Сбербанка уже предлагают клиентам комплексные решения. Мы активно экспериментируем с новыми форматами услуг и создаем новые цели посещения наших офисов для наших клиентов: сегодня в отделении Сбербанка вы можете активировать тарифный план мобильной сети, записаться на прием к врачу, отправить или получить посылки, подключить стриминговый сервис. а в некоторых филиалах даже выпить чашку кофе.

Сбербанк имеет самую разветвленную сеть самообслуживания в России (банкоматы). Какова стратегия сети банкоматов и как она соотносится со стратегией банка в целом?

Сегодня банкоматы Сбербанка — это современные высокотехнологичные «офисы», и мы постоянно их совершенствуем.Многоканальный опыт с плавным переходом между всеми цифровыми и физическими каналами банка является ключевым для нас. Мы стремимся удовлетворить самых требовательных клиентов, поэтому делаем наши услуги максимально доступными. Например, клиенты могут найти ближайший банкомат или отделение Сбербанка на карте в своем мобильном приложении, у нас есть разные типы банкоматов, чтобы минимизировать очереди, а также существует система самообслуживания для владельцев малого бизнеса (что позволяет им вносить деньги. на свой счет через банкомат).Кроме того, мы сосредоточены на разработке продуктов экосистемы и создании банкомата, который станет своего рода «швейцарским армейским ножом», где клиенты смогут получить все необходимые услуги — от вызова такси до получения кредита за две минуты. Наши цели в отношении сети банкоматов соответствуют общей стратегии банка, которая заключается в создании цифровой экосистемы услуг, охватывающей все повседневные потребности наших клиентов.

Как вы отреагировали на потребности клиентов в отношении Covid-19?

Ранее мы внедрили несколько технологий, которые стали особенно актуальными во время пандемии. Бесконтактная технология NFC внедрена в 95% банкоматов Сбербанка. Благодаря Сбербанку NFC стал отраслевым стандартом, и многие на рынке последовали нашему примеру. Сейчас мы активно развиваем биометрическую аутентификацию — уникальную технологию, не требующую физических карт или устройств. Это сводит к минимуму контакт с поверхностью банкомата, а также не требует вынимать карту из кошелька. Кроме того, использование бесконтактных средств снижает вероятность того, что вы оставите карту в банкомате.Биометрическая аутентификация получила в этом году много похвал от жюри The Banker и способствовала тому, что Сбербанк стал лучшим банком в Центральной и Восточной Европе в категории «Инновации в цифровом банкинге».

Бесконтактная технология NFC внедрена в 95% банкоматов Сбербанка. Благодаря Сбербанку NFC стал отраслевым стандартом, и многие на рынке последовали нашему примеру. Сейчас мы активно развиваем биометрическую аутентификацию — уникальную технологию, не требующую физических карт или устройств. Это сводит к минимуму контакт с поверхностью банкомата, а также не требует вынимать карту из кошелька. Кроме того, использование бесконтактных средств снижает вероятность того, что вы оставите карту в банкомате.Биометрическая аутентификация получила в этом году много похвал от жюри The Banker и способствовала тому, что Сбербанк стал лучшим банком в Центральной и Восточной Европе в категории «Инновации в цифровом банкинге».

Как вы работаете с большими данными с точки зрения безопасности? Как вам удается реализовать персонализацию с такой разветвленной (54 000 банкоматов) сетью банкоматов?

Это правда, что у нас самая большая сеть банкоматов в России. Только представьте — некоторые из наших банкоматов обслуживают более 800 человек в день.Естественно, безопасность хранения и передачи данных является для нас приоритетом. Например, PIN-коды зашифровываются, а затем передаются по защищенным каналам связи, чтобы быть полученными банком, который проверяет их на подлинность. Эта информация нигде не сохраняется, и даже сотрудники банка не могут получить к ней доступ. Все происходит в реальном времени.

Что касается искусственного интеллекта и персонализации, вводя свой PIN-код в банкомате, клиенты могут получить доступ к персонализированному меню на основе алгоритмов искусственного интеллекта с кнопками для наиболее часто используемых сумм и операций.Таким образом они избегают ненужных шагов и экономят время. Кроме того, технологии на основе искусственного интеллекта позволяют нам повысить базовую роль банкоматов. Во время сеанса банкомата наш клиент получает персональные предложения наших продуктов, добавляя функцию точки продажи.

Как бороться с мошенничеством? Какие технологии искусственного интеллекта вы используете в банкоматах?

Сбербанк использует в банкоматах антискимминговое оборудование. Сценарии обслуживания клиентов в первую очередь основаны на защите клиентов от мошенников, поэтому требуется двухфакторная аутентификация, когда клиенты используют свои смартфоны или карты для бесконтактного входа в систему — они держат телефон или карту над считывателем, а затем вводят PIN-код. или защитный код.Все банкноты проходят валидацию — новые модели банкоматов считывают числа на банкнотах, которые клиенты кладут или снимают, чтобы предотвратить распространение фальшивых денег. Если в середине транзакции возникает техническая проблема, клиенту не о чем беспокоиться. Наши специальные алгоритмы анализируют данные и в режиме реального времени быстро принимают решение о возврате средств. В настоящее время более 70% всех технических инцидентов у клиентов решаются онлайн полностью автоматически. На данный момент эта технология не имеет аналогов в мире.А если клиент оставляет свою карту в банкомате, он получает уведомление с помощью SMS. За последний год возможности автоматизации нашей платформы сетевых сервисов значительно расширились — более 90% всех операций по техническому обслуживанию выполняются без участия человека.

Сценарии обслуживания клиентов в первую очередь основаны на защите клиентов от мошенников, поэтому требуется двухфакторная аутентификация, когда клиенты используют свои смартфоны или карты для бесконтактного входа в систему — они держат телефон или карту над считывателем, а затем вводят PIN-код. или защитный код.Все банкноты проходят валидацию — новые модели банкоматов считывают числа на банкнотах, которые клиенты кладут или снимают, чтобы предотвратить распространение фальшивых денег. Если в середине транзакции возникает техническая проблема, клиенту не о чем беспокоиться. Наши специальные алгоритмы анализируют данные и в режиме реального времени быстро принимают решение о возврате средств. В настоящее время более 70% всех технических инцидентов у клиентов решаются онлайн полностью автоматически. На данный момент эта технология не имеет аналогов в мире.А если клиент оставляет свою карту в банкомате, он получает уведомление с помощью SMS. За последний год возможности автоматизации нашей платформы сетевых сервисов значительно расширились — более 90% всех операций по техническому обслуживанию выполняются без участия человека.

Г-жа Кирсанова, как упоминалось ранее, поток клиентов в отделения вашего банка во время пандемии уменьшился, но потребность в финансовых услугах осталась. Готов ли Сбербанк к предоставлению цифровых услуг своим клиентам?

Светлана Кирсанова, Заместитель Председателя Правления, Руководитель Блока Розничного Бизнеса Сбербанка

Создание удобных цифровых банковских услуг было для нас одной из приоритетных задач в последние годы.К моменту начала пандемии Сбербанк уже достаточно развил свою цифровую инфраструктуру и онлайн-каналы. Почти 80% наших услуг могут быть предоставлены онлайн, а это означает, что 68 из 97 миллионов наших клиентов, которые пользуются Сбербанк Онлайн, имеют доступ к нашим услугам круглосуточно. Девять из десяти сервисных транзакций являются цифровыми. Таким образом, пандемия существенно не изменила нашу стратегию, а скорее ускорила ее.

Девять из десяти сервисных транзакций являются цифровыми. Таким образом, пандемия существенно не изменила нашу стратегию, а скорее ускорила ее.

Какие цифровые услуги доступны вашим клиентам?

Банк и его экосистема предлагает рынку огромный ассортимент продуктов.Наши клиенты могут использовать онлайн-сервисы для оплаты счетов за коммунальные и телекоммуникационные услуги, совершать покупки, заключать контракты и делать многое другое. Сделать перевод как Сбербанку, так и клиентам других российских банков или за границу по телефону или номеру счета — всего несколько кликов. Наши клиенты привыкли к нашим цифровым услугам и могут легко открыть счет, подать заявку или оплатить ссуды, включая ипотеку, открыть дебетовую или кредитную карту и сразу же использовать их, не дожидаясь пластиковой карты, обмена валюты и многого другого. .

Наблюдали ли вы какие-либо изменения в поведении клиентов?

Пандемия подтолкнула старшее поколение, которое раньше предпочитало посещать наши отделения, перейти на цифровые технологии. Количество онлайн-пользователей старше 60 лет увеличилось на 12%. Раньше пенсионеры в основном оплачивали счета за коммунальные услуги в филиалах. Наше приложение «Сбербанк Онлайн» стало популярнее, чем все другие способы оплаты, и уже 3 миллиона клиентов старше 60 лет оплачивают коммунальные услуги в нашем мобильном приложении. Мы надеемся, что, освоив «цифровые технологии», большинство из них продолжит использовать удаленные каналы даже после того, как пандемия закончится.Я бы сказал, что рост онлайн-платежей за коммунальные услуги был вызван не только пандемией, но и напрямую связан с технологиями, используемыми в коммунальном секторе в целом.

Можно ли сказать, что изоляция не только оказала негативное влияние?

Блокировка привела к переходу к полностью безналичному миру. За эти три месяца 38% наших клиентов смогли полностью забыть наличные. Активно росла электронная коммерция: в таких отраслях, как супермаркеты, бытовая электроника и товары для дома, увеличились объемы карточных платежей 1. 5-5 раз. Это был ценный опыт для нас, а также для бизнеса. Оплата картой устраняет множество проблем и рисков, связанных с наличными деньгами, особенно когда речь идет о доставке. Вот почему мы всегда фокусируемся на разработке безналичных и бесконтактных платежей, которые являются чрезвычайно безопасными и беспроблемными как для клиентов, так и для предприятий.

5-5 раз. Это был ценный опыт для нас, а также для бизнеса. Оплата картой устраняет множество проблем и рисков, связанных с наличными деньгами, особенно когда речь идет о доставке. Вот почему мы всегда фокусируемся на разработке безналичных и бесконтактных платежей, которые являются чрезвычайно безопасными и беспроблемными как для клиентов, так и для предприятий.

Какие новые платежные услуги недавно стали доступны вашим клиентам?

Следует отметить, что при разработке и внедрении новых продуктов мы в первую очередь ориентируемся на безопасность и удобство для наших клиентов.По нашим данным, сейчас почти каждая пятая покупка совершается с помощью смартфонов, и с каждым месяцем их количество увеличивается. И предприятия, и покупатели могут выбирать из нескольких вариантов оплаты — они могут платить картой, биометрическими данными, наличными, с помощью NFC или QR-кода. Например, оборот, оплачиваемый через сервис «Pay QR», который мы запустили в прошлом году, ежемесячно увеличивается на 30%.

«Pay QR» — инновационный безналичный способ приема платежей за товары или услуги. Для совершения платежа достаточно показать персональный QR-код, сгенерированный в мобильном приложении Сбербанк Онлайн, или отсканировать код, размещенный на торговой точке.За последние два месяца мы вывели на рынок несколько инновационных решений. Вместе с нашими партнерами мы открыли первый в России магазин, оснащенный системой компьютерного зрения. Для совершения покупок в таком магазине достаточно зайти в специальную зону Take & Go, отсканировать QR-код из мобильного приложения Сбербанка, взять необходимые товары и просто выйти: деньги будут автоматически списаны с карты. В ряде московских кофеен клиенты Сбербанка также имеют возможность оплачивать покупки с помощью нашего биометрического решения.После нескольких простых шагов — регистрации и активации опции биометрической оплаты на POS-терминале — клиенты могут оплачивать напитки и еду, всего лишь взглянув на камеру. На данный момент единственным дополнительным шагом является снятие маски на короткое время.

На данный момент единственным дополнительным шагом является снятие маски на короткое время.

В начале июля мы запустили совершенно новую услугу SberPay для пользователей мобильного приложения «Сбербанк Онлайн», которая открывает новые возможности как для физических, так и для юридических лиц. Сервис позволяет оплачивать покупки как онлайн (на сайтах и в приложении), так и офлайн (в торговых точках, оборудованных POS-терминалами, принимающими бесконтактные платежи).При совершении покупок в Интернете использование SberPay позволит клиентам совершать платежи намного быстрее, не тратя время на ввод номера и реквизитов карты. При совершении покупок в магазинах клиенту не нужна карта, расплачиваться можно практически с любого смартфона. Для бизнеса также есть много преимуществ, например, использование SberPay может помочь бизнесу увеличить конверсию в покупку.

По вашему мнению, тенденции онлайн-спроса и дистанцирования являются временными или мир изменился безвозвратно?

Для Сбербанка цифровые сервисы давно стали нормой.Каждый месяц наши клиенты миллионы раз посещают наши отделения, но они используют наше мобильное приложение «Сбербанк Онлайн» — чаще — в июне мы зарегистрировали 1,9 миллиарда обращений, и это число продолжает расти. Наша стратегия развития останется неизменной: мы будем следить за потребностями наших клиентов и предоставлять им услуги в любом удобном для них формате. Будь то офлайн или онлайн.

Apple Pay выходит на российский рынок с Mastercard и Сбербанк

Владельцы карт Mastercard Сбербанка первыми воспользуются новинкой

Клиенты Сбербанка, держатели карт Mastercard, теперь могут использовать Apple Pay, что позволит им совершать безопасные и удобные бесконтактные и онлайн-платежи.

«Mastercard — технологический лидер, и мы стремимся предлагать инновации на российском рынке и тем самым вывести Россию в цифровое будущее. С запуском Apple Pay у держателей карт появился безопасный, простой и конфиденциальный способ оплачивать повседневные покупки с помощью своих любимых устройств — когда, где и как они хотят », — сказал Алексей Малиновский, глава Mastercard в России, Казахстане, Беларуси и Армении. .

.

Безопасность и конфиденциальность лежат в основе Apple Pay. Сервис использует безопасную и надежную платформу Mastercard Digital Enablement Service (MDES) компании Mastercard, которая использует самые передовые платежные технологии — EMV, токенизацию, криптографию и биометрию — для обеспечения целостности информации о держателях карт.

Когда клиент добавляет кредитную или дебетовую карту Mastercard в Apple Pay, номер карты не сохраняется на устройстве или серверах Apple. Вместо этого каждому устройству присваивается уникальный идентификатор, который кодируется и надежно хранится на микросхеме Secure Element устройства.

«Apple Pay способствует популяризации бесконтактных платежей в России и во всем мире. Многие клиенты Сбербанка активно используют новые технологии, и все больше из них отдают предпочтение безналичным и бесконтактным платежам со своих смартфонов », — прокомментировал Александр Торбахов, заместитель Председателя Правления Сбербанка.

Apple Pay можно легко настроить в мобильном приложении Сбербанк Онлайн, которое знакомо всем держателям карт Сбербанка. Пользователи могут пользоваться услугой бесконтактных платежей, продолжая пользоваться всеми преимуществами использования своих кредитных и дебетовых карт.

В магазинах Apple Pay работает с iPhone SE, iPhone 6 и новее, а также с Apple Watch.

Покупки в Интернете в приложениях и на веб-сайтах, принимающих Apple Pay, так же просты, как прикосновение пальца к Touch ID, поэтому нет необходимости вручную заполнять длинные формы учетной записи или повторно вводить информацию о доставке и выставлении счетов.При оплате товаров и услуг на ходу в приложениях или Safari Apple Pay работает с iPhone 6 и новее, iPad Pro, iPad Air 2 и iPad mini 3 и новее. Вы также можете использовать Apple Pay в Safari на любом Mac, выпущенном в 2012 году или позже, под управлением macOS Sierra, и подтвердить платеж с помощью iPhone 6 или новее или Apple Watch.

Бесконтактные платежи MasterCard доступны в 77 странах с 6 миллионами точек приема по всему миру.

О Сбербанке

Сбербанк — крупнейший банк России и ведущая мировая финансовая организация.Сбербанк владеет почти одной третью совокупных активов российского банковского сектора, он является ключевым кредитором национальной экономики и крупнейшим депозитарием в России. Центральный банк Российской Федерации является учредителем и основным акционером Сбербанка, которому принадлежит 50% уставного капитала Банка плюс одна голосующая акция, а остальные 50% принадлежат отечественным и международным инвесторам. У Сбербанка более 135 миллионов клиентов-физических лиц и более 1 миллиона корпоративных клиентов в 20 странах мира.Сбербанк имеет крупнейшую в России дистрибьюторскую сеть с почти 17 000 отделений, а его международные операции включают Великобританию, США, СНГ, Центральную и Восточную Европу, Турцию и другие страны.

О Mastercard

Mastercard (NYSE: MA), www.mastercard.com, является технологической компанией в сфере глобальных платежей. Мы управляем самой быстрой в мире сетью обработки платежей, соединяющей потребителей, финансовые учреждения, продавцов, правительства и предприятия в более чем 210 странах и территориях.Продукты и решения Mastercard делают повседневную коммерческую деятельность — например, покупки, путешествия, ведение бизнеса и управление финансами — проще, безопаснее и эффективнее для всех.

«Сбербанк»

17 мая 2017 года, Алматы — Пользователи Сбербанк Онлайн могут открывать виртуальные карты в тенге и долларах США с годовой стоимостью обслуживания 1 тенге в веб-приложении и мобильном приложении. Новый функционал появился благодаря сотрудничеству ДБ АО «Сбербанк» и компании OpenWay.

Виртуальные карты Сбербанк Онлайн позволяют совершать безопасные операции в сети Интернет. Риски клиентов потери или кражи информации, серийного номера карты, паролей и элементов безопасности исключены. В случае необходимости цифровую карту можно сразу заблокировать, а оформить новую можно в течение нескольких минут.

В случае необходимости цифровую карту можно сразу заблокировать, а оформить новую можно в течение нескольких минут.

«Сегодня Сбербанк уделяет большое внимание развитию и внедрению цифровых технологий. Наш банк стремится стать технологической компанией, следуя этой цели, мы делаем наши каналы удаленного обслуживания более удобными и уникальными для наших клиентов», — Алексей Акимов, заместитель председателя правления — подчеркивает Правление ДБ АО «Сбербанк».

«Тесное сотрудничество компании OpenWay с ДБ АО« Сбербанк »позволяет нам успешно решать повседневные бизнес-задачи и при этом постоянно обеспечивать клиентов новыми технологиями в области электронных платежей», — Дмитрий Довгаль, заместитель директора по развитию бизнеса OpenWay Компания, — говорит.

Анонимность, безопасность и простота — главные преимущества виртуальных карт. Кроме того, важно отметить, что:

— Списание денежных средств по операциям, совершенным в валюте соответствующего счета, производится без конвертации;

— В любой момент вы можете создать карту в иностранной валюте для хранения денежных средств или быстрой конвертации в случае изменения курса валюты;

— С помощью виртуальных карт клиенты могут легко оплачивать услуги такси Uber и Яндекс;

— Для виртуальной карты снимаются ограничения на интернет-транзакции на сумму, эквивалентную 500 долларов США в день.

В ближайшее время можно будет открыть виртуальную карту в рублях и евро.

Кроме того, в мобильном приложении Сбербанк Онлайн появились новые клиентские функции:

— возможность входа в мобильное приложение для Android-платформ по отпечатку пальца аналогично IOS;

— одноразовые пароли в виде PUSH-уведомлений заполняются автоматически;

-Теперь можно задать интересующий Вас вопрос о банке, услуге или мобильном сервисе прямо в приложении Сбербанк Онлайн.Клиент получит уведомление в виде PUSH / SMS-уведомления.

####

OpenWay — глобальный поставщик высокотехнологичных решений и профессиональных услуг для развития платежного бизнеса. Систему WAY4 используют более 130 эмитентов и эквайеров, платежных центров, процессинговых, телекоммуникационных и топливных компаний в Европе, Северной и Латинской Америке, Азии, Африке и на Ближнем Востоке. Компания работает на рынке электронных платежей с 1995 года.

ДБ АО «Сбербанк» входит в международную группу Сбербанк. Банк имеет десятилетний успешный опыт работы на финансовом рынке Республики Казахстан и занимает 4 место по размеру активов среди банков второго уровня Республики Казахстан. На сегодняшний день ДБ АО «Сбербанк» имеет филиальную сеть из 81 структурного подразделения, из которых 16 являются филиалами. Центральный офис Банка расположен в г. Алматы.

www.sberbank.kz

Apple Card — это просто «еще одна кредитная карта», говорит руководитель российского банка.

Кредитная карта Appleпривлекла много внимания, когда компания впервые представила ее в начале этого года, не в последнюю очередь потому, что она показала, как технологические гиганты США стремятся произвести фурор финансовые услуги.

Но, по словам руководителя российского банка, Apple Card — это не что иное, как то, что находится на поверхности: кредитная карта и цифровой кошелек для ее поддержки.

«Это еще одна кредитная карта с несколькими инновационными функциями», — сказал Дэвид Рафаловский, технический директор российского государственного кредитного банка Сбербанк, во время панели на мероприятии CNBC East Tech West в Гуанчжоу, Китай. «Она хорошо принята на рынке, и я счастлив, что так произошло. Но это еще одна кредитная карта».

Набег Apple на банковское дело был встречен с большой помпой благодаря быстрому процессу подачи заявок и предложению 3% возврата денег за некоторые товары и услуги. Но на самом деле карты выпускаются Goldman Sachs, поскольку у Apple нет собственной банковской лицензии.

Но на самом деле карты выпускаются Goldman Sachs, поскольку у Apple нет собственной банковской лицензии.

Не только Apple пытается заняться розничным банкингом. Google недавно заявила, что планирует предлагать текущие счета и сотрудничает с Citi и кредитным союзом США для их предоставления. С другой стороны, авторитетные банки сотрудничают с более мелкими конкурентами в сфере финансовых технологий и инвестируют в них для борьбы с угрозой со стороны крупных технологий.

Рафаловский сказал, что призывает всех «дать мне пример великих новаторских инноваций в потребительском банкинге», нанеся удар по Apple и некоторым новаторам финансовых технологий, которые создали банковские счета на основе приложений, которые не взимают никаких сборы.

Технический руководитель Сбербанка использовал аналогию с итальянской едой, чтобы продемонстрировать свою точку зрения. Он сказал, что в хороших и плохих ресторанах для приготовления еды используются одни и те же ингредиенты и рецепты, и что банки и финтех-компании «все более или менее инвестируют в одни и те же ингредиенты».

«Как вы вводите новшества, если все используют одни и те же ингредиенты на столе?» — сказал Рафаловский. «Что сделает ваш конечный продукт лучше, чем у конкурентов?»

Финансовые учреждения должны сосредоточить свое внимание на «пересечении финансовых и нефинансовых услуг», в котором клиенты должны быть в центре разработки продуктов.

Сбер — Лучшее решение для управления финансами

Компания: Сбер, Россия

Описание компании: Сбер сегодня — крупнейший банк в России и ведущий международный финансовый институт. К 2020 году Сбербанк оцифровал абсолютное большинство своих услуг и продуктов. Все продукты и услуги распространяются среди обширной клиентской базы (более 100 млн физических лиц и 2,7 млн корпоративных клиентов) через различные, но тесно интегрированные онлайн- и офлайн-каналы.

Категория номинации: Категории продуктов и услуг — Технологические решения для бизнеса

Подкатегория номинации: Решение для финансового управления

Посмотрите небольшой видеоролик, демонстрирующий самые яркие возможности обновленного веб-банка для корпоративных клиентов Sberbank Business Online: https: //yadi.sk/i/X6thAkjh2Hn09g;

Веб-банк для бизнеса Сбербанк Бизнес Онлайн был создан в 2010 году и был полностью перезапущен в мае 2019 года, чтобы стать полноценной многофункциональной онлайн-платформой для современных предпринимателей всех сегментов.

Крупнейший и один из первых цифровых банков для корпоративных клиентов в России, Сбербанк Бизнес Онлайн сегодня имеет почти 3 млн клиентов — юридических лиц и индивидуальных предпринимателей. Среди функций системы — классические расчетно-кассовые услуги, онлайн-кредиты, внешняя торговля, программы расчета заработной платы, управление визитными карточками и т. Д. Благодаря FinTech API — проприетарному каналу для интеграции внешних и внутренних сервисов — в Интернет встроено 37 небанковских сервисов. -банк сейчас. Вместе они составляют цифровую платформу Сбербанк Бизнес Онлайн для корпоративных клиентов.

В какой-то момент стало очевидно, что система стала слишком большой, слишком медленной и слишком сложной. Еще одна проблема заключалась в том, что он не мог продавать ничего, кроме основных банковских продуктов, таких как ссуды, депозиты и так далее. Поэтому мы решили запустить перезапуск в мае 2019 года.

Идея заключалась в том, чтобы дать пользователям нечто лучшее, чем обычный инструмент для перевода денег, уплаты налогов и просмотра почти 40 дополнительных услуг в стандартном каталоге. Мы изучили передовой опыт и наконец решили предложить нашим клиентам интересный контент в формате «Истории» (функция, которую сегодня часто используют популярные социальные сети).Похоже на Instagram внутри цифрового корпоративного банка. Разница в том, что все дело в бизнесе: как заработать деньги, как увеличить свой доход, как превратить свою компанию или идею в нечто большое и какие услуги банк может предложить для этого. Эти истории оказывают личное влияние: они выбираются с помощью искусственного интеллекта, который вычисляет, наступил ли подходящий момент, чтобы рассказать историю пользователю.

Эти истории оказывают личное влияние: они выбираются с помощью искусственного интеллекта, который вычисляет, наступил ли подходящий момент, чтобы рассказать историю пользователю.

Новый банк — это не только продажи и контент. Инновационная технологическая платформа позволяет нам осуществлять прорывные изменения.В обновленном веб-банке мы первыми в России представили такие функции, как: динамическое главное меню с возможностью настройки; интерактивный учебник; QR-оплата; быстрые платежные услуги B2B и так далее. Наш цифровой банк удовлетворяет потребности каждого, независимо от того, владеет ли он крупной корпорацией или небольшим семейным бизнесом. В нем можно выполнить практически любую задачу, от получения кредита в Интернете до создания собственного веб-сайта.

При перезапуске мы полностью изменили подход к распространению цифровых услуг через веб-банк.Формат историй работает не только как эффективный канал коммуникации с пользователями, но и служит простым инструментом адаптации. Мы создали более 90 мест размещения по всему миру веб-банка. Большинство историй были размещены на страницах с наиболее популярными сценариями. Например, пользователь может найти персонализированную историю, предлагая ему попробовать услугу «Проверка делового партнера» на боковой панели экрана электронного перевода. Пользователь нажимает на карточку-историю с предложением и подключается к услуге прямо с экрана банковского перевода.

Мы также кардинально изменили дизайн нашей торговой площадки, где было представлено почти 40 различных услуг. Мы снабдили этот раздел лучшей механикой электронной коммерции: представили «Рекомендуемые» — часть рынка с услугами, подобранными для конкретного клиента с помощью ИИ, «Похоже» — другую часть, где клиенты находят услуги, которые другие похожие компании выберите. Раздел «Похоже» в 7 раз эффективнее обычного размещения в каталоге торговой площадки. Почти 1/3 всех продаж была осуществлена с помощью инструментов «Интересные» и «Схожие». С момента запуска наши онлайн-сервисы подключили около 1 млн компаний.

С момента запуска наши онлайн-сервисы подключили около 1 млн компаний.

Для помощи пользователям в навигации по веб-банку был создан совершенно новый раздел «Помощь» в виде умной Wiki. Мы предложили клиентам интуитивно понятную панель поиска, расположили FAQ в порядке, соответствующем частоте обращений в колл-центр, добавили хэштеги с наиболее популярными поисковыми запросами и диплинки из статей прямо на страницы онлайн-банка. В разделе «Помощь» пользователь также может найти видео-туры по разнообразным возможностям и сценариям цифрового банка.Через год 60% клиентов интернет-банка используют раздел «Помощь», чтобы найти ответ на свой вопрос. Средний балл по этому разделу (по внутренней системе баллов) — 4,7. Эффект в снижении (-10%) нагрузки на call-центр мы планируем увидеть до конца августа.

Мы также с гордостью можем сказать, что новый интерфейс и пользовательские сценарии соответствуют стандартам Accessibility WCAG 2.0. Основные функции доступны клиентам с ослабленным зрением.

Укажите любые приложения подтверждающих материалов в этой номинации и то, как они подтверждают утверждения, сделанные вами в этой номинации (до 250 слов):

Предлагаем вашему вниманию небольшой видеоролик, демонстрирующий самые яркие возможности обновленного веб-банка для корпоративных клиентов Sberbank Business Online: https: // yadi.sk / i / X6thAkjh2Hn09g

ОБНОВЛЕНИЕ3 — ведущий российский кредитор Сбербанк видит рост прибыли, поскольку правительство готовится выкупить контрольный пакет

Габриэль Тетро-Фарбер

* Чистая прибыль Сбербанка за четвертый квартал выросла на 20%

* Уровень прибыли, поддерживаемый комиссионным доходом

* Центральный банк готовится продать свою долю в Сбербанке государству

* Планирует выплатить 50% прибыли в виде дивидендов (добавляет комментарий генерального директора)

МОСКВА, 27 февраля (Рейтер) — крупнейший российский кредитор Сбербанк сообщил о 20% -ном росте в четвертом квартале 2019 года чистая прибыль в четверг за счет перехода на цифровые услуги и высоких комиссионных от операций с банковскими картами.

Сбербанк, который затмевает другие государственные банки своей долей розничных депозитов, имеет амбиции стать ключевым игроком в цифровом секторе, конкурируя с частными кредиторами и высокотехнологичными компаниями на рынке цифровых услуг.

По данным банка, чистая прибыль за четвертый квартал 2019 года составила 212 млрд рублей (3,25 млрд долларов).

Правительство планирует купить контрольный пакет центрального банка в размере 50% плюс одна акция кредитора, чтобы устранить конфликт интересов и помочь ему стимулировать рост и повысить уровень жизни.

Будучи крупнейшим банком России по размеру капитала и количеству клиентов, Сбербанк инвестировал во все, от доставки еды до услуг такси, в рамках своей цифровой трансформации.

В четверг компания также сообщила о резком росте комиссионных по операциям с банковскими картами, в том числе по транзакциям в обширной сети общественного транспорта России, что привело к увеличению комиссионных доходов почти на 24% в четвертом квартале прошлого года.

Годовая чистая прибыль выросла на 1,6% с учетом продажи турецкого DenizBank, говорится в сообщении.В результате продажи убыток составил 69,8 млрд руб.

Глава Сбербанка Герман Греф сообщил, что руководство банка предложит направить 50% чистой прибыли в 2019 году, которая составила 835 млрд рублей (12,8 млрд долларов), на выплату дивидендов.

Греф предупредил, что вспышки коронавируса по всему миру могут негативно повлиять на банк.

«Мы полностью зависим от ситуации на мировых рынках и от наших клиентов», — сказал он во время телефонной конференции.«Ситуация пока непредсказуема».

Дивиденды и регулятивные проблемы привели к тому, что в этом месяце министерство финансов приняло решение использовать свой фонд на черный день для покупки доли центрального банка в банке.

Поступления от продажи помогут центральному банку возместить часть убытков от финансовой помощи в 2017 году, а оставшаяся часть будет направлена обратно в государственную казну.

Никаких миль также не будет. В основных программах лояльности данный продукт не участвует.

Никаких миль также не будет. В основных программах лояльности данный продукт не участвует.

Об авторе