Как посчитать цену с ндс: вычислить, начислить, рассчитать НДС 10% или 18% и 20% бесплатно — Контур.Бухгалтерия

Возврат НДС — Федеральное министерство иностранных дел Германии

СтатьяЗа приобретённые в Германии товары клиентам, постоянно проживающим за пределами Европейского союза и вывозящим указанные товары в личном багаже, может быть возмещён содержащийся в покупной цене налог на добавленную стоимость.

В цены германских товаров, как правило, включён налог на добавленную стоимость (НДС) в размере 19 %. Если клиент, постоянной проживающий за пределами Европейского союза, приобретает в Германии товары и вывозит их в личном багаже, то НДС может быть возмещён. Речь при этом идёт о налоговой льготе со стороны германского государства в отношении продавца, которую большинство торговых точек передаёт покупателю. Однако каких-либо обязательств для продавца в этом отношении не существует.

При этом с 1 января 2020 г. действует правило, что только покупки на сумму 50,01 евро и более (на один кассовый чек или счёт) могут стать основанием для освобождения розничного продавца-поставщика от НДС при вывозе товаров в рамках некоммерческих поездок.

Что мне нужно сделать, чтобы получить возврат НДС?

Шаг 1.

Уже во время покупки товара Вам следует указать на кассе, что Вы постоянно проживаете в Российской Федерации, а товар будет вывезен из страны. В этом случае Вам будет выдана справка о вывозе товара за рубеж (Ausfuhr- und Abnehmerbescheinigung). Будет идеально, если у Вас при себе уже будет распечатка (соответствующий формуляр Вы найдёте по ссылке).

Многие торговые точки передали возмещение НДС в Службу беспошлинных покупок (Tax Free Shopping Service), например, в Global Blue. В таких случаях вместо справки о вывозе товара Вам выдадут чек о беспошлинной покупке (Tax Free Shopping Check).

Просьба убедиться, что формуляры заполнены полностью и правильно, включая данные Вашего счёта и/или кредитной карты, так как в противном случае возврат НДС будет невозможен.

Шаг 2.

При выезде из Федеративной Республики Германия Вам будет необходимо представить указанные формуляры вместе с Вашим удостоверением личности и, при необходимости, документом, подтверждающим наличие у Вас постоянного места жительства за пределами ЕС (например, регистрацией в России, российского общегражданского паспорта), а также приобретёнными товарами в оригинальном состоянии германским таможенным службам с целью подтверждения факта ввоза товара. Там Вам на формуляре с данными о вывозимом товаре бесплатно поставят штамп, без которого возврат НДС невозможен.

Там Вам на формуляре с данными о вывозимом товаре бесплатно поставят штамп, без которого возврат НДС невозможен.

При выезде через один из аэропортов в Германии товары должны быть предъявлены таможне до сдачи багажа.

Просьба также учесть, что вывоз товара должен быть осуществлён до конца третьего календарного месяца, следующего за его приобретением/получением. Если в день покупки товар не передаётся покупателю, то дополнительно к дате счёта нужно должна быть указана дата доставки. В противном случае «трёхмесячный срок» будет отсчитываться от даты счёта.

Шаг 3.

Спросите уже во время покупки, по какому адресу Вам затем нужно будет направить справку/справки о вывозе товара/товаров с целью возврата НДС.

После выезда из Германии и подтверждения вывоза товара пограничным ведомством / загранпредставительством, вышлите справку о вывозе по указанному продавцом адресу. Сумма возврата будет затем переведена продавцом на указанный счёт / кредитную карту.

Если Вы получили на руки чеки Tax Free Shopping Checks (например, от Global Blue), то в некоторых аэропортах существует возможность непосредственной выплаты НДС (за вычетом сервисной пошлины) в соответствующих офисах указанных поставщиков услуг. В противном случае чеки Tax Free Shopping Checks нужно будет направить по указанному на их обратной стороне адресу. После это служба Tax Free Shopping Service произведёт возмещение НДС.

Подтверждение вывоза товара германским загранпредставительством

Лишь в исключительных случаях возможно подтверждение вывоза товара германским загранпредставительством, в консульском округе которого Вы проживаете. При этом требуется обоснование, почему справка о вывозе товара не была представлена, как предусмотрено, на одном из пограничных таможенных пунктов. Фраза «не было времени» при этом, например, НЕ ЯВЛЯЕТСЯ приемлемым обоснованием.

При предъявлении документов/товара в загранпредставительства также действует трёхмесячный срок (см. «Шаг 2»).

«Шаг 2»).

К какому германскому загранпредставительству относитесь Вы, можно узнать при помощи нашей карты консульских округов.

Если существуют веские причины для предъявления документов/товара в загранпредставительство, то для запасной справки понадобится следующее:

- приобретённые товары (в неношеном / неиспользованном виде, в оригинальной упаковке и с ценником),

- Ваш загранпаспорт и подходящий документ, подтверждающий местожительство в Российской Федерации на момент приобретения товара (например, регистрация, внутренний общегражданский паспорт),

- оригиналы счетов,

- заполненная предприятием торговли в поле А справка о вывозе товара за рубеж или чеки Tax Free Shopping Checks.

Просьба обратить внимание, что справка о вывозе товара может быть выдана исключительно на товары, купленные в Германии (т. е. не на товары, приобретённые в других странах ЕС).

Также германское загранпредставительство не выдаёт справок о вывозе автомобилей.

Кроме того, в отличие от пограничных таможенных пунктов справки в загранпредставительствах не выдаются бесплатно: пошлина на выдачу справки о вывозе товара за рубеж может варьироваться, но составляет не менеее 34,07 евро за каждую справку. Пошлина может быть оплачена наличными (эквивалент в рублях по соответствующему обменному курсу загранпредставительства).

Лица, проживающие в консульских округах генеральных консульств в Екатеринбурге, Калининграде и Новосибирске, могут записаться на индивидуальное собеседование в соответствующих загранпредставительствах:

— Генеральное консульство в Екатеринбурге: по электронной почте [email protected]

— Генеральное консульство в Калининграде: по электронной почте [email protected] или по телефону +7 — 4012 – 920230

— Генеральное консульство в Новосибирске: по электронной почте [email protected]

Если Вы проживаете в консульском округе Генерального консульства в Санкт-Петербурге, то просьба записаться на приём через контактный формуляр

Если Вы проживаете в консульском округе Посольства в Москве, просьба записаться на приём здесь.

Вы также можете найти подробную информацию о возмещении НДС на сайте Таможни Германии.

Как рассчитать НДС | Расчет НДС

Несмотря на то, что НДС уплачивается на различных этапах производства продукта, считается, что налог уплачивается конечным потребителем. Как правило, покупатели товаров и услуг могут узнать ставку НДС и долю в цене при получении, но в некоторых случаях им необходимо рассчитать ее самостоятельно. В этой статье команда 1StopVAT объяснит, как рассчитать НДС в различных сценариях и рассчитать цены с учетом НДС и без учета НДС.

До отработки НДС

Перед расчетом цен с учетом НДС и без учета НДС или вычислением НДС в обратном направлении вы должны знать, какая ставка НДС применяется к конкретному продукту или услуге. Стандартная ставка НДС в Великобритании составляет 20%, в то время как сниженная ставка НДС может снизиться до 15%, 10% или 5%. Некоторые услуги, такие как профессиональное здравоохранение и образование, освобождены от НДС, а некоторые товары, такие как книги или детская одежда, облагаются нулевой ставкой НДС. Если вы не уверены, какую ставку НДС следует использовать в своих расчетах, вы можете узнать применимую ставку НДС, посетив веб-сайт HMRC.

Если вы не уверены, какую ставку НДС следует использовать в своих расчетах, вы можете узнать применимую ставку НДС, посетив веб-сайт HMRC.

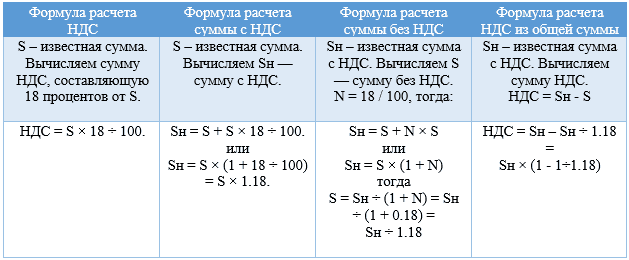

Как рассчитать цены с учетом НДС?

Для расчета цены с учетом НДС необходимо просто умножить цену товара или услуги на 1,2 (при ставке НДС 20%) или 1,1 (при ставке НДС 10%).

Как рассчитать цены без НДС?

Цена без учета НДС представляет собой общую сумму после вычета ставки НДС. Чтобы рассчитать цену без НДС, вы должны разделить общую цену на 1,2 (для стандартной ставки НДС 20%).

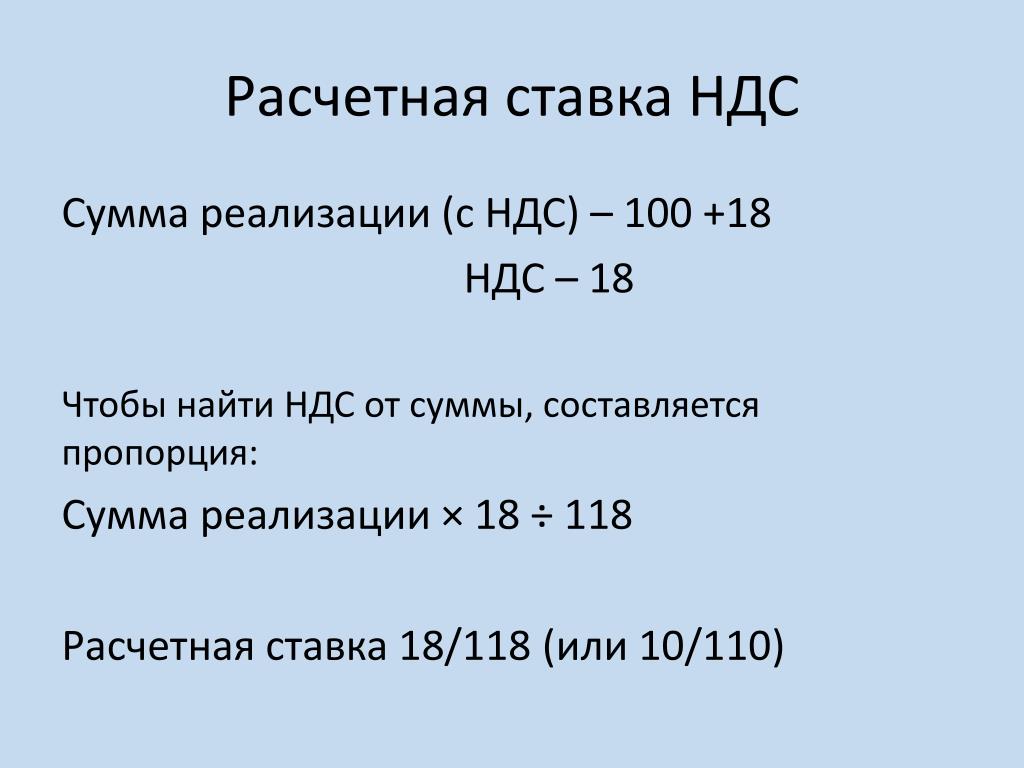

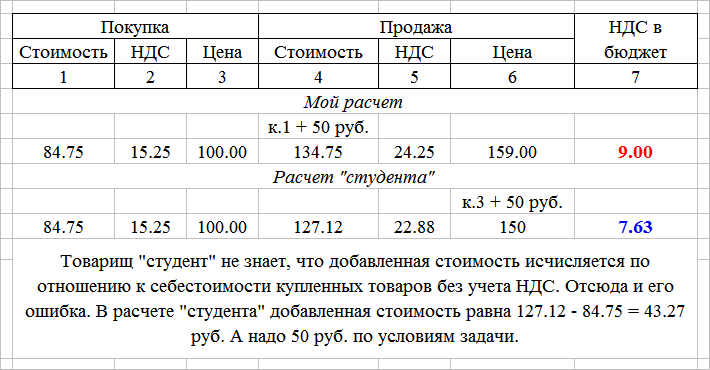

Как рассчитать НДС из цены брутто?

Вычисление НДС, когда доступны только цена брутто и ставка НДС, выполняется в несколько этапов. Прежде всего, необходимо разделить общую стоимость (с учетом НДС) на 100+ставка НДС (например, 110 для товаров с пониженным НДС). Затем, умножив результат на 100, вы получите цену без НДС. И если вы хотите узнать долю НДС в цене, вы можете либо взять цену без НДС из общей стоимости, либо просто умножить первый результат на применимую ставку НДС.

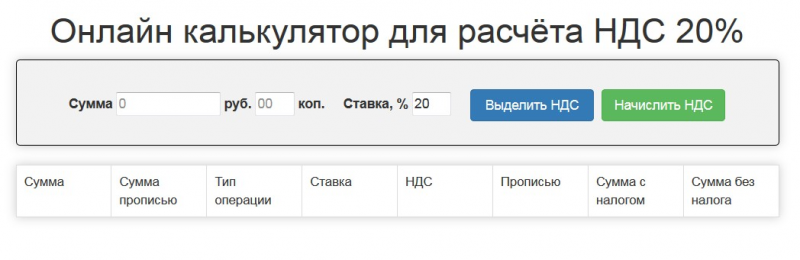

Автоматизация способов выработки НДС

Много инструментов помогите упростить расчет НДС. Если вы привыкли работать с такими программами, как Microsoft Excel, вы можете добавить формулы расчета НДС на лист и использовать приложение как комплексный инструмент расчета цен. Если вы в поисках быстрого и простого решения, вы можете попробовать один из бесплатных онлайн-сервисов по НДС. инструменты учета и обратного расчета НДС.

Как начислить НДС по уцененным товарам?

Расчет НДС на товары и услуги со скидкой и рекламные акции не так прост как учет НДС при реализации по обычным ценам.

- Скидки и подарки. Когда речь идет о рекламных сделках, НДС обычно взимается с цена со скидкой, в то время как подарки обычно оплачиваются по их полной стоимости. в Соединенное Королевство, исключение применяется к подаркам, сделанным одному и тому же лицу, когда стоимость этих подарков не превышает 50 фунтов стерлингов.

- Наборы товаров со скидкой .

Всякий раз, когда продавец предлагает мультипокупки, НДС взимается с

комбинированная цена или «распределенная», если товары имеют другую ставку НДС

ценности.

Всякий раз, когда продавец предлагает мультипокупки, НДС взимается с

комбинированная цена или «распределенная», если товары имеют другую ставку НДС

ценности.

- Купоны и ваучеры. Если ваучеры распространяются бесплатно, НДС не взимается. Однако, если скидочные купоны и ваучеры продаются, НДС взимается с взимаемой цены. Лицо ценные ваучеры не облагаются НДС, если они продаются ниже их денежной стоимости.

- 1+1 сделка . За купи один, получи один в подарок на товары со скидкой, НДС распределяется как по смешанной ставке товары.

- Бесплатные товары и услуги. Бесплатные образцы, услуги и бесплатные кредиты не облагаются НДС, если нет товаров и услуг. услуги получают взамен. Исключения распространяются на подарки, стоимость которых превышает 50 фунтов стерлингов. общая стоимость за 12 мес.

Получите БЕСПЛАТНУЮ консультацию по НДС

Калькулятор НДС Ирландия | Налог на добавленную стоимость

Рассчитайте НДС для вашей продукции и бизнеса. Узнайте, что такое НДС? Как рассчитать НДС? Обсуждение и мнения по этому налогу.

Узнайте, что такое НДС? Как рассчитать НДС? Обсуждение и мнения по этому налогу.

Справка: добавить НДС к цене товара — Используется для расчета цены товара после уплаты налогов

Справка: вычесть НДС из цены товара — используется для расчета цены товара до налогообложения

Что такое НДС?

НДС означает налог на добавленную стоимость. Это косвенная форма налогообложения со стороны правительства, когда товары или услуги покупаются и продаются.

% НДС может различаться в зависимости от страны, и могут быть разные ставки, например, стандартная или сниженная ставка, или в зависимости от категорий продуктов и услуг.

Согласно Википедии — НДС по существу компенсирует общие услуги и инфраструктуру, предоставляемые в определенной местности государством и финансируемые его налогоплательщиками, которые использовались при разработке этого продукта или услуги.

Как рассчитать НДС?

Расчет НДС может быть простым, если вы знаете % НДС по приведенной ниже формуле:

НДС = (цена продукта * НДС%) / 100

Пример 1. Предположим, что НДС составляет 23% и является потребительской ценой, уплачиваемой при покупке продукта. составляет €70

НДС = (70 * 23) / 100

= 1610 / 100

= 16,10

Цена товара без НДС = 70 – 16,10 = € 53,90

Пример 2: Допустим, Джон является владельцем магазина и хочет продать свой товар за 100 евро, но это та сумма, которую он хочет получить, в этом случае Джону нужно будет добавить НДС к цене товара перед продажей потребителю. .

НДС = (цена товара * НДС%) / 100

НДС = (100 * 23) / 100

НДС = 23 евро

Товар продан по цене = 100 + 23

= 123

Таким образом, потребитель в итоге доплатил 23 евро.

Обсуждение и мнение по НДС на примере

Реальность – Кто в итоге платит НДС?

Конечный пользователь/общественность или, говоря красивыми словами, налогоплательщик.

Это означает, что вы можете платить подоходный налог с заработанных денег, но когда вы выходите на рынок в качестве потребителя, вы можете дополнительно платить НДС в зависимости от вашей страны.

Скажем, ваш доход, заработанный тяжелым трудом, составляет 3000 евро в месяц и облагается налогом в среднем по ставке 35%.

Это означает, что сумма налога составляет 1050,00 евро, а оплата после уплаты налогов составляет 1950 евро.

С 1950 евро вы идете на рынок, ради этого примера вы тратите все это на продукты, парфюмерию, аренду, оплату автомобиля и другие вещи.

Теперь в игру вступает НДС.

Например: В Ирландии НДС составляет 23%

Таким образом, налог, уплаченный по вышеуказанной сделке, составит 23% от 1950 евро = 448,50

Фактическая стоимость этих товаров и услуг составила всего –

1950 – 448,50 = 1501,50

Итак, на бумаге ваш доход составляет 3000 евро, но после всех налогов у вас только половина покупательной способности.

Другими словами, на каждый заработанный €1 в действительности вы заработали только 0,50 цента.

Всякий раз, когда продавец предлагает мультипокупки, НДС взимается с

комбинированная цена или «распределенная», если товары имеют другую ставку НДС

ценности.

Всякий раз, когда продавец предлагает мультипокупки, НДС взимается с

комбинированная цена или «распределенная», если товары имеют другую ставку НДС

ценности.

Об авторе