Как посчитать налоговый вычет на детей: Расчет размера налогового вычета на ребенка — Оренбург

Калькулятор налоговых вычетов – ВсеВычеты.ру

Калькулятор позволяет рассчитать сумму налогового вычета за год в рублях согласно налоговому законодательству Российской Федерации.

Можно рассчитать имущественный вычет при покупке квартиры, вычет по ипотечным процентам, социальный вычет на лечение, налоговый вычет за обучение и тд.

Сумма налогооблагаемого дохода (зарплата и тд.)

в месяц в год

Покупка имущества

Сумма расходов на покупку жилья

не получаю пенсию в РФ получаю пенсию в РФ

Год регистрации права собственности при ДКП

Год подписания акта приема-передачи жилья при ДДУ,

паенакопления, ЖСК и др.

Доля в праве при долевой или совместной собственности (пример: 1/2, 0.5, 50%)

Ипотека

Год подписания кредитного договора

Сумма фактических расходов на уплату процентов

Лечение

Сумма расходов на обычное лечение (код услуги 1): свое, детей, родителей, супруга, супруги

Сумма расходов на дорогостоящее лечение (код услуги 2): свое, детей, родителей, супруга, супруги

ОбразованиеСумма расходов на свое обучение по любой форме, брата и сестры по очной

Сумма расходов на обучение детей по очной форме

Инвестиции

Сумма, на которую был пополнен ИИС

* Расчет относительный, для рассчета точной суммы вычета обратитесь к нашим специалистам за бесплатной

консультацией.

Ссылки по теме:

Имущественный вычет в 2021 году: изменения и разъяснения

Что такое имущественный вычет?

Что такое вычет за обучение?

Что такое вычет за лечение?

Что такое вычет по ИИС?

Налог при продаже автомобиля

Налог при продаже недвижимости

3-НДФЛ при получении дохода

Заказать оформление

декларации 3-НДФЛ

Имущественный вычет

Продажа авто / недвижимости

Вычет на лечение

Вычет на обучение

Вычет за страхование жизни

Вычет по ИИС

Декларирование доходов

НДФЛ: как рассчитать стандартный вычет, если ребенка сотрудника отчислили из вуза

НДФЛ: как рассчитать стандартный вычет, если ребенка сотрудника отчислили из вуза — БУХ. 1С, сайт в помощь бухгалтеру

1С, сайт в помощь бухгалтеруНовости для бухгалтера, бухучет, налогообложение, отчетность, ФСБУ, прослеживаемость и маркировка, 1С:Бухгалтерия

- Новости

- Статьи

- Вопросы и ответы

- Видео

- Форум

26.07.2017

Специалисты УФНС по Москве в письме от 03.07.2017 N 13-11/099595 разъяснили, как предоставляется стандартный вычет работнику, который представил в начале года справку об обучении ребенка-студента.

При этом в марте ребенка отчислили из учебного заведения, а работник сообщил об этом только в июле.

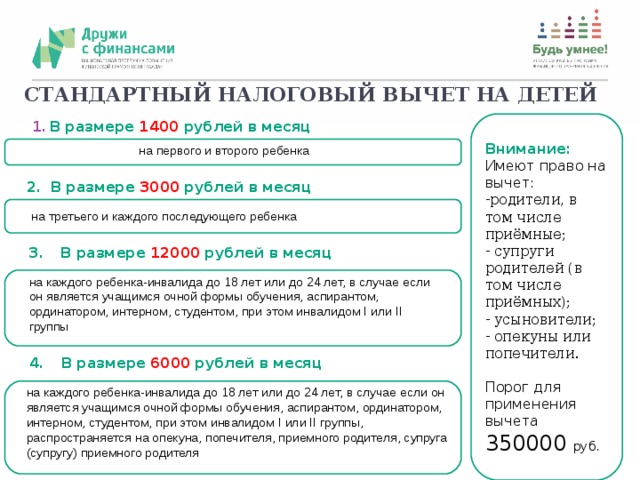

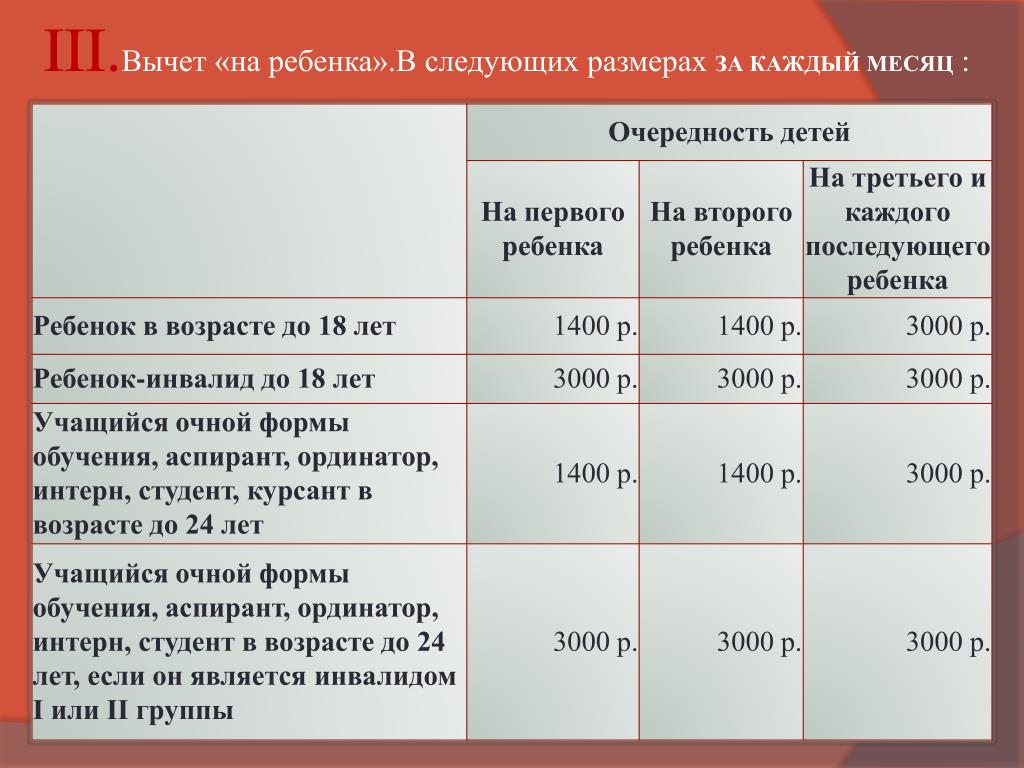

Ведомство напоминает, то стандартный налоговый вычет производится на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет.

При этом налоговый вычет предоставляется за период обучения ребенка в образовательном учреждении или учебном заведении, включая академический отпуск, оформленный в период обучения.

Таким образом, одним из условий предоставления стандартного вычета на совершеннолетнего ребенка является факт его обучения.

Учитывая изложенное, налогоплательщик утрачивает право на получение стандартного вычета с месяца, следующего за месяцем, в котором произошел факт прерывания обучения.

Вместе с тем, требование ежеквартального представления работником справки об обучении ребенка в возрасте до 24 лет для получения права на стандартный вычет НК РФ не предусмотрено.

В письме также отмечается, что поскольку в данном случае пересчет налоговой базы по налогоплательщику произведен в июле и результаты перерасчета будут учтены в расчете 6-НДФЛ за 9 месяцев, то уточненные расчеты 6-НДФЛ за первый квартал и полугодие представлять нет необходимости.

Темы: стандартный налоговый вычет, налоговый вычет на ребенка, налоговый агент по ндфл, 6-НДФЛ, уточненный расчет, НДФЛ

Рубрика: Зарплата при различных системах оплаты труда , 6-НДФЛ , Налоговая отчетность

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

ФНС подготовила новую форму отчетности о цифровых финансовых активах Онлайн-урок для бухгалтеров. Научим правильно платить НДФЛ и страховые взносы в 2023 году

Руководителей госкомпаний будут лишать премий за невыполнение KPI

Госдума одобрила закон о МРОТ на 2023 год

ФНС объяснила, как платить НДФЛ и сдавать расчеты 6-НДФЛ в 2023 году

Научим правильно платить НДФЛ и страховые взносы в 2023 году

Руководителей госкомпаний будут лишать премий за невыполнение KPI

Госдума одобрила закон о МРОТ на 2023 год

ФНС объяснила, как платить НДФЛ и сдавать расчеты 6-НДФЛ в 2023 году

Опросы

Годовая премия в 2023 году

Ожидаете ли вы выплаты годовой премии в 2023 году?

Да, у нас годовую премию должны выплатить.

Нет, в нашей организации премии по итогам 2022 года выплачивать не будут.

У нас вообще премии работникам не выплачиваются.

Мероприятия

14 декабря 2022 года — ЕДИНЫЙ ОНЛАЙН-СЕМИНАР 1С для бухгалтеров и руководителей 14 декабря 2022 года — Вебинар «Комплексная автоматизация производственной безопасности крупных компаний c 1С:EHS КОРП» | 1C:Лекторий: 13 декабря 2022 года (вторник, начало в 10:00) — Персонифицированный учет и отчетность в 2023 году: обзор изменений 1C:Лекторий: 13 декабря 2022 года (вторник) — Новое в налогообложении и налоговой отчетности госучреждений за 2022 год. |

Все мероприятия

Посмотрите, на какую сумму вы можете претендовать — Forbes Advisor

Обновлено: 9 декабря 2021 г., 16:59

Редакционное примечание. Мы получаем комиссию за партнерские ссылки на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

С июля миллионы семей получили ежемесячные налоговые льготы на детей в размере до 300 долларов на ребенка. Однако ежемесячные платежи закончатся в декабре, если Конгресс не примет план Build Back Better.

Выплата налогового кредита на ребенка зависит от вашего дохода, возраста ребенка и количества иждивенцев. Налоговая служба (IRS) будет использовать вашу налоговую декларацию за 2019 или 2020 год (в зависимости от того, что было подано последним) или информацию, которую вы ввели в инструменте IRS для непредставления налоговой декларации, для определения вашего ежемесячного платежа.

Воспользуйтесь нашим калькулятором, чтобы оценить, сколько вы и ваша семья можете получить.

Каков ваш статус подачи?

Холост

Женат

Глава семьи

Оценка AGI на 2021 год

Количество иждивенцев, на которых вы заявляете

Возраст 5 лет и младше по состоянию на 31 декабря 2021 года

Возраст 6–17 лет по состоянию на 31 декабря 2021 года

Отказ от ответственности: ваш налоговый кредит за 2021 год может отличаться от результата, который вы видите здесь, в зависимости от факторов, включая ваш доход, другие вычеты и кредиты, которые применимы к вашей налоговой ситуации. Расчеты представляют собой оценки, основанные на данных Закона об Американском плане спасения от 2021 г. по состоянию на 11 марта 2021 г. Они могут быть изменены. Посетите веб-сайт IRS для получения последней информации о налоговом кредите на детей.

Заявление об отказе от ответственности в отношении калькулятора: * Расчеты являются оценочными, основанными на цифрах из Закона об Американском плане спасения от 2021 г. по состоянию на 11 марта 2021 г. Они могут быть изменены. Посетите веб-сайт IRS для получения последней информации о налоговом кредите на детей.

по состоянию на 11 марта 2021 г. Они могут быть изменены. Посетите веб-сайт IRS для получения последней информации о налоговом кредите на детей.

Методология калькулятора

Для расчета вашего ежемесячного налогового кредита на ребенка в соответствии с планом American Rescue Plan этот калькулятор учитывает ваш предполагаемый скорректированный валовой доход (AGI), количество детей-иждивенцев, которые у вас есть, и возраст каждого ребенка, отвечающего требованиям.

Так как этот калькулятор может вводить приблизительный AGI, ваша оценка может изменить ожидаемый ежемесячный платеж. Согласно Американскому плану спасения Байдена, налоговая льгота на детей основана на модифицированном скорректированном валовом доходе (MAGI), который представляет собой ваш AGI плюс определенный доход, например доход за границей. Однако наш калькулятор использует AGI, чтобы упростить вам расчет.

Часто задаваемые вопросы (FAQ) о расширенной налоговой льготе на детей

Что такое налоговая льгота на детей?

Налоговый кредит на детей предоставляет финансовую выгоду американцам, у которых есть дети, соответствующие требованиям. За налоговые годы до 2021 года IRS позволяла вам требовать до 2000 долларов на ребенка в возрасте до 17 лет. Кредит снизил сумму, которую вы должны были уплатить в виде налогов, и вам может быть возвращено до 1400 долларов, если вы должны меньше этой суммы.

За налоговые годы до 2021 года IRS позволяла вам требовать до 2000 долларов на ребенка в возрасте до 17 лет. Кредит снизил сумму, которую вы должны были уплатить в виде налогов, и вам может быть возвращено до 1400 долларов, если вы должны меньше этой суммы.

В 2021 году сумма налогового кредита на детей увеличилась до 3600 долларов США на ребенка в возрасте до 6 лет и до 3000 долларов США на ребенка в возрасте от 6 до 17 лет. Кроме того, кредит теперь подлежит полному возврату.

Является ли новое расширение налоговых льгот на детей законом?

Да, но это временно. Новый налоговый вычет на детей был частью Закона об Американском плане спасения, пакета стимулов для борьбы с коронавирусом на сумму 1,9 триллиона долларов, подписанного 11 марта, и применяется только в 2021 налоговом году.

Однако Конгресс продлит налоговую льготу на детей еще на 2022 год, если будет принят план «Восстановить лучше».

Сколько составляет налоговый вычет на детей?

За каждого отвечающего требованиям ребенка в возрасте до 6 лет вы можете получить до 3600 долларов США. Для отвечающих требованиям детей в возрасте от 6 до 17 лет вы можете получить до 3000 долларов на ребенка.

Для отвечающих требованиям детей в возрасте от 6 до 17 лет вы можете получить до 3000 долларов на ребенка.

Когда и как я получу новый налоговый кредит на детей?

IRS будет выплачивать налоговый кредит на детей ежемесячно с 15 июля по 15 декабря. Соответствующие критериям семьи будут получать платежи посредством прямого депозита или чека. Поскольку платежи эквивалентны половине кредита, вы можете указать оставшуюся сумму в своей налоговой декларации за 2021 год, подлежащей уплате в 2022 году.

Налоговое управление США отправит эти платежи автоматически, поэтому большинству налогоплательщиков не потребуется предпринимать никаких действий. Тем не менее, IRS будет использовать либо ваш 2019или налоговая декларация за 2020 год в файле или информация, которую вы предоставили с помощью инструмента для непредставления документов.

Я не получил свои платежи. Что я делаю?

Если вы пропустили платеж, вам следует часто проверять портал обновлений налоговых вычетов на детей на наличие обновлений. Если вам нужно изменить свою платежную информацию, вы можете сделать это здесь.

Если вам нужно изменить свою платежную информацию, вы можете сделать это здесь.

Если прошло несколько недель, а вы до сих пор не получили платеж, возможно, вы имеете право инициировать отслеживание платежа.

Кто имеет право на получение налоговой скидки на детей в 2021 году?

| Полный расширенный налоговый кредит. MAGI составляет 112 500 долларов или меньше, вы получите 3 600 долларов на ребенка в возрасте до 6 лет и 3 000 долларов на ребенка в возрасте от 6 до 17 лет | Если ваш MAGI составляет 150 000 долларов или меньше, вы получите 3 600 долларов на ребенка в возрасте до 6 лет и 3 000 долларов на ребенка в возрасте от 6 до 17 лет | 91000 долларов США сверх предела дохода в 112 500 долларов США | Если ваш MAGI превышает 150 000 долларов США, кредит постепенно аннулируется на 50 долларов США за каждую 1000 долларов США сверх предела дохода в 150 000 долларов США |

| Первоначальный налоговый кредит на ребенка | Вы получите 2000 долларов США (первоначальная сумма налогового кредита на ребенка), если ваш MAGI составляет от 107 000 до 200 000 долларов США для ребенка в возрасте до 6 лет и от 95 000 до 200 000 долларов США для ребенка в возрасте от 6 до 17 лет. Поэтапный отказ от старого налогового кредита на детей применяется к MAGI на сумму более 200 000 долларов США | Вы получите 2000 долларов США (первоначальная сумма налогового кредита на детей), если ваш MAGI составляет от 144 500 до 200 000 долларов США для ребенка в возрасте до 6 лет и от 132 500 до 200 000 долларов США для ребенка в возрасте до 6 лет. ребенок 6-17 лет. Старая поэтапная отмена налоговых льгот на детей применяется для MAGI на сумму более 200 000 долларов США | Вы получите 2000 долларов США (первоначальная сумма налогового кредита на ребенка), если ваш MAGI составляет от 182 000 до 400 000 долларов США для ребенка в возрасте до 6 лет и от 170 000 до 400 000 долларов США для ребенка в возрасте от 6 до 17 лет. Поэтапный отказ от старого налогового кредита на детей применяется для MAGI на сумму более 400 000 долларов США |

Вероятно ли, что этот кредит станет постоянным?

Пока не знаем. В настоящее время расширение налогового кредита на детей доступно только для 2021 налогового года. Хотя президент Байден выразил заинтересованность в том, чтобы сделать кредит постоянным, текущая версия Build Back Better, ключевого закона Байдена о социальных изменениях, продлевает расширение только на один год.

Хотя президент Байден выразил заинтересованность в том, чтобы сделать кредит постоянным, текущая версия Build Back Better, ключевого закона Байдена о социальных изменениях, продлевает расширение только на один год.

Как мне обновить свою банковскую информацию?

Вы можете обновить свою банковскую информацию, используя Портал обновления налоговых вычетов на детей.

Чтобы войти на портал, вы можете использовать существующее имя пользователя и пароль IRS или создать учетную запись ID.me.

Если у меня будет ребенок в 2021 году, могу ли я получить ежемесячный налоговый кредит на ребенка?

Да. Налоговое управление США позволяет вам предоставить обновленную информацию на Портале обновлений налоговых вычетов на детей для всех соответствующих требованиям детей, которых вы можете указать в налоговой декларации за 2021 год.

Эта статья была полезной?

Оцените эту статью

★ ★ ★ ★ ★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

Комментарии Мы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, попробуйте позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Кемберли (@kemcents) Вашингтон, CPA, бывший агент IRS, автор новостей, автор и владелец Washington CPA Services, LLC. Посмотрите больше ее работ на kemberley.com.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Вы уверены, что хотите оставить свой выбор?

Что такое налоговый кредит на детей (CTC)? – Get It Back

Что такое налоговый вычет на детей (CTC)?

Этот налоговый кредит помогает компенсировать расходы на воспитание детей и составляет до 3600 долларов США на каждого ребенка в возрасте до 6 лет и 3000 долларов США на каждого ребенка в возрасте от 6 до 17 лет. Вы можете получить половину своего кредита посредством ежемесячных платежей в 2021 году, а другую половину — в 2022 году, когда вы подадите налоговую декларацию . Вы можете получить налоговый вычет, даже если у вас нет недавних доходов и вы обычно не подаете налоговую декларацию, посетив сайт GetCTC.org до 15 ноября 2022 г., 11:59.вечера по тихоокеанскому времени. Узнайте больше о ежемесячных платежах и новых изменениях в Налоговом кредите на детей .

Вы можете получить налоговый вычет, даже если у вас нет недавних доходов и вы обычно не подаете налоговую декларацию, посетив сайт GetCTC.org до 15 ноября 2022 г., 11:59.вечера по тихоокеанскому времени. Узнайте больше о ежемесячных платежах и новых изменениях в Налоговом кредите на детей .

Воспитание детей обходится дорого — недавние отчеты показывают, что расходы на воспитание ребенка составляют более 200 000 долларов США на протяжении всей жизни ребенка. Налоговая скидка на ребенка (CTC) может вернуть вам деньги во время уплаты налогов, чтобы помочь с этими расходами. Если вы должны уплатить налоги, CTC может уменьшить сумму вашего подоходного налога. Если вы зарабатываете менее 75 000 долларов США (150 000 долларов США для супружеских пар и 112 500 долларов США для глав домохозяйств) и ваш кредит превышает причитающиеся вам налоги, вы получаете дополнительные деньги обратно в виде налогового возмещения. Если вы не должны платить налоги, вы получите полную сумму CTC в качестве возмещения налога.

Щелкните любую из следующих ссылок, чтобы перейти к разделу:

- Сколько я могу получить с CTC?

- Имею ли я право на CTC?

- Кредит для других иждивенцев

- Как получить CTC

В зависимости от вашего дохода и размера семьи CTC стоит до 3 600 долларов США на ребенка в возрасте до 6 лет и 3 000 долларов США на каждого ребенка в возрасте от 6 до 17 лет. Сумма CTC постепенно сокращается, когда вы зарабатываете 75 000 долларов США (150 000 долларов США для супружеских пар). и 112 500 долларов США для глав домохозяйств). Каждая 1000 долларов дохода сверх уровня поэтапного отказа уменьшает сумму CTC на 50 долларов.

Если вы не должны платить налоги или ваш кредит превышает причитающиеся вам налоги, вы получите дополнительные деньги обратно в виде возврата налога.

Есть три основных критерия для получения CTC:

- Доход: Вам не обязательно иметь заработок.

- Соответствующий критериям ребенок: Дети, заявленные для участия в программе CTC, должны быть «соответствующими требованиям детьми».

Подробнее см. ниже.

Подробнее см. ниже. - Идентификационный номер налогоплательщика: Вы и ваш супруг должны иметь номер социального страхования (SSN) или индивидуальный идентификационный номер налогоплательщика (ITIN).

Чтобы заявить детей на CTC, они должны пройти следующие тесты, чтобы быть «подходящим ребенком»:

- Родство: Ребенок должен быть вашим сыном, дочерью, внуком, пасынком или приемным ребенком; младший брат, сестра, сводная сестра, сводная сестра или их потомок; или приемный ребенок, помещенный к вам государственным учреждением.

- Возраст: На 31 декабря 2021 года ребенку должно быть не более 17 лет.

- Вид на жительство: Ребенок должен проживать с вами в США более полугода. Время совместной жизни не обязательно должно быть последовательным. Существует исключение для родителей, не являющихся опекунами, которым родитель-опекун разрешает заявить ребенка в качестве иждивенца (требуется форма отказа , подписанная родителем-опекуном).

- Идентификационный номер налогоплательщика : Дети, подаваемые на CTC, должны иметь действительный SSN. Это изменение по сравнению с предыдущими годами, когда дети могли иметь SSN или ITIN.

- Зависимость: Ребенок должен считаться иждивенцем для целей подачи налоговой декларации.

Невозвратный кредит в размере 500 долларов США предоставляется семьям с отвечающими требованиям иждивенцами, которые не могут претендовать на CTC. Сюда входят дети с индивидуальным идентификационным номером налогоплательщика, которые в остальном имеют право на получение CTC. Кроме того, на этот кредит могут претендовать подходящие родственники (например, родители-иждивенцы) и даже иждивенцы, которые не связаны с вами, но живут с вами.

Поскольку этот кредит не подлежит возврату, он может только помочь уменьшить причитающиеся налоги. Если вы можете потребовать и этот кредит, и CTC, это будет применено в первую очередь для снижения вашего налогооблагаемого дохода.

Зарегистрироваться в CTC можно в два этапа. Чтобы получить авансовые платежи, вы должны были подать налоги за 2020 год (которые вы подаете в 2021 году) или предоставить свою информацию в IRS через портал для нерегистраторов 2021 года (этот инструмент сейчас закрыт) или GetCTC.org. Если вы не подписались на авансовые платежи, вы все равно можете получить полный кредит, подав налоговую декларацию за 2021 год (которую вы подаете в 2022 году).

Даже если вы получали ежемесячные платежи, вы должны подать налоговую декларацию, чтобы получить вторую половину вашего кредита. В январе 2022 года IRS отправила Письмо 6419 , в котором указана общая сумма авансовых платежей, отправленных вам в 2021 году. Вы можете использовать это письмо или свою учетную запись IRS, чтобы узнать сумму CTC. В налоговой декларации за 2021 г. (которую вы подаете в 2022 г.) вам, возможно, потребуется сослаться на это уведомление, чтобы потребовать оставшуюся сумму CTC. Узнайте больше из письма 6419 в этом блоге.

1С:Консалтинг для госсектора

1С:Консалтинг для госсектора

Об авторе