Как посчитать ндс от суммы: Как считать НДС: правильно вычисляем 20% от суммы (пример, алгоритм)

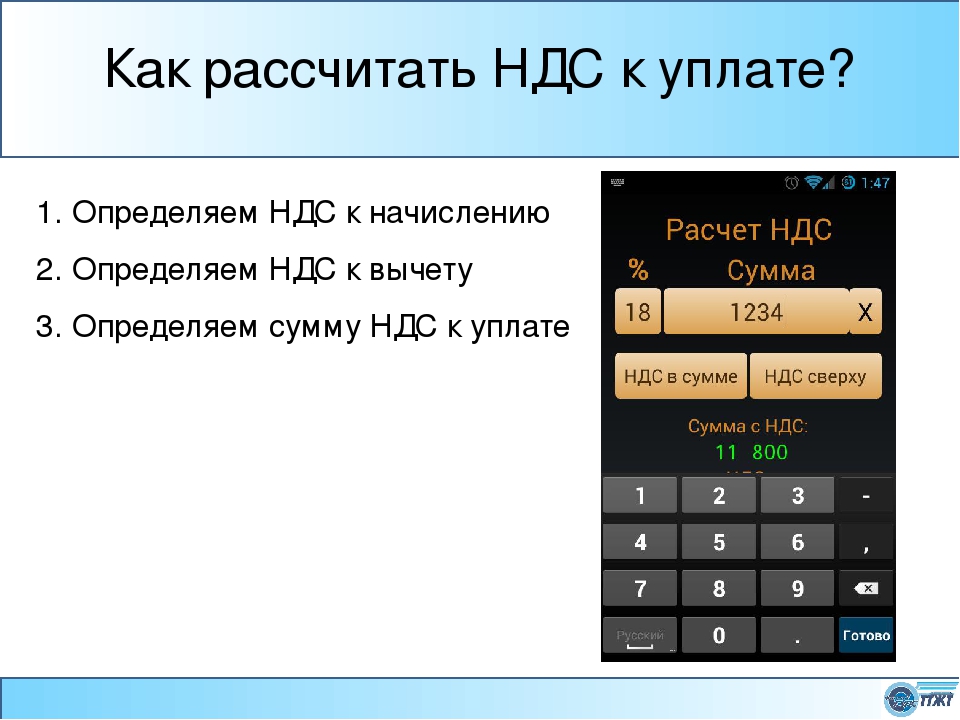

Онлайн калькулятор: Налог на добавленную стоимость

По запросу пользователя НДС создаем калькулятор для вычисления или выделения НДС.

НДС

Сумма с целыми и дробными

ОперацияВычислить НДССумма без НДС

Сумма с НДС прописью

Сумма без НДС прописью

НДС прописью

content_copy Ссылка save Сохранить extension Виджет

Следующий калькулятор поможет вычислить или выделить НДС сразу для группы позиций и посчитать общий итог:

НДС в табличном виде

addimport_exportmode_editdeleteПозиции

Размер страницы: chevron_leftchevron_rightПозиции

Сохранить ОтменитьИмпортировать данныеОшибка импорта

Для разделения полей можно использовать один из этих символов: Tab, «;» или «,» Пример: Lorem ipsum;50.5;2;50.5

Загрузить данные из csv файла

Импортировать Назад ОтменитьФайл очень большой, при загрузке и создании может наблюдаться торможение браузера.

Загрузить close

content_copy

НДС

НДС или Налог на добавленную стоимость — косвенный налог, взимаемый с конечного потребителя товара или услуги. В зависимости от группы товаров НДС облагается по ставке 18%, 10% или 0%. НДС постепенно выплачивается на всех стадиях производства товара или услуги, например, добывающая компания А при продаже сырья перерабатывающей компании Б уплачивает НДС со всей суммы продажи, компания Б при продаже своего товара платит НДС с разницы стоимости произведенного товара и сырья, компания продавец В, перепродающая товар компании Б при продаже конечному покупателю уплачивает НДС со стоимости, добавленной к цене товара, приобретенного у компании Б и т.д.

Оформление НДС в платежных документах

При проведении безналичных расчетов вся сумма НДС в обязательном порядке указывается в платежном поручении в поле Назначение платежа, если товар или услуга не попадает под НДС, то в платежном поручении обязательно указывается фраза «НДС не облагается«. Это справедливо для оплаты счетов организаций на общей системе налогообложения (ОСНО).

Это справедливо для оплаты счетов организаций на общей системе налогообложения (ОСНО).

Организации на Упрощенной системе налогообложения (УСН) освобождены от уплаты НДС. При оплате товаров или услуг, организаций на УСН, в поле назначение платежа ставится пометка об отсутствии НДС Без НДС. Однако это не означает, что сама организация на УСН не должна указывать НДС в платежных поручениях для других организаций. Если платеж предназначается организации на ОСНО, то НДС всегда указывается, не зависимо от того, какая форма налогообложения используется плательщиком.

Калькулятор НДС

1. Формула расчета НДС

Пусть известна сумма S. Надо вычислить сумму НДС, составляющую 18 процентов от S.

2. Формула расчета суммы с НДС.

Пусть известна сумма S. Надо вычислить Sн — сумму с НДС. Используя формулу расчета процента от числа, получаем:

Sн= S + S * 18 / 100.

или

Sн= S * (1 + 18 / 100) = S * 1. 18.

18.

3. Формула расчета суммы без НДС.

Пусть известна сумма с НДС Sн. Надо вычислить S — сумму без НДС. Запишем сначала формулу вычисления суммы с НДС, а потом получим из нее формулу расчета суммы без НДС.

Обозначим N = 18 / 100, тогда:

Sн = S + N * S

или

Sн = S * (1 + N)

тогда

S = Sн / (1 + N) = Sн / (1+0.18) =

Sн / 1.18

4. Формула расчета (выделения) НДС из общей суммы.

Пусть известна сумма с НДС Sн. Надо вычислить сумму НДС.

НДС = Sн — S

Используем формулу расчета суммы без НДС.

НДС = Sн — Sн / 1.18 =

Sн * (1 — 1/1.18)

Практически каждое предприятие, находящееся на общей налогооблагаемой системе, сталкивается с таким понятием, как налог на добавленную стоимость. Собой он представляет форму взимания в государственный бюджет добавленной стоимости, возникающей на каждой стадии производственного процесса товара либо услуги. Порядок проведения расчёта НДС прописан в НК РФ. Данную процедуру можно проводить самостоятельно или воспользоваться специальными бухгалтерскими онлайн-программами.

Данную процедуру можно проводить самостоятельно или воспользоваться специальными бухгалтерскими онлайн-программами.

Итак, для того чтобы подсчитать НДС:

- Определить величину ставки НДС. Эту информацию можно обнаружить в вышеуказанном кодексе. Самые распространённые: 0%, 10% или 18%.

- Рассчитать сумму налоговой базы. Эта процедура производится на основании положений статьи 154 НК РФ. Данная сумма равняется стоимости реализованных товаров с учётом акцизов. Дата расчёта – день перечисления аванса за услуги, день фактического получения оплаты за товар или день отгрузки товара.

- Условно формула для расчёта НДС выглядит так: налоговая база * расчётная ставка. Полученную величину обязательно вписывают в счёт-фактуру, выдаваемый покупателю или заказчику. Если товар реализован в иностранной валюте, при расчёте нужно вычесть рублёвый эквивалент данной стоимости по курсу НБ, поскольку НДС может начисляться лишь в рублях.

Как посчитать НДС вручную по ОСВ

Все организации – плательщики Налога на добавленную стоимость, по итогу квартала в срок до 25 числа обязаны рассчитать сумму налога и подать декларацию. Напомним, что декларация по НДС подается только! в электронном виде. С 01 января 2016 года если декларация предоставлена в бумажном виде она считается не поданной.

Напомним, что декларация по НДС подается только! в электронном виде. С 01 января 2016 года если декларация предоставлена в бумажном виде она считается не поданной.

Любой бухгалтер по налогам обязан научиться считать НДС по оборотно-сальдовой ведомости (ОСВ).

Ниже распишем как это сделать.

- Проведите с помощью «Помощника по учету НДС» все счет-фактуры (в том числе авансовые).

- Сформируйте ОСВ за квартал.

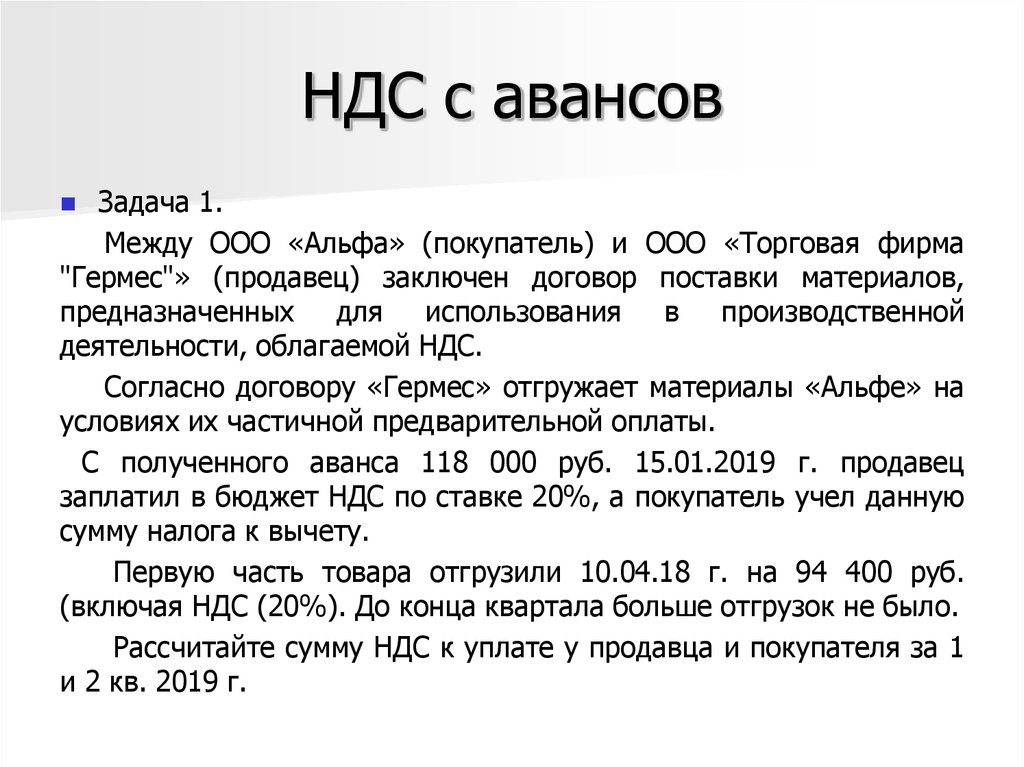

- Обратите внимание на счет 62.02 – это авансы полученные, данный счет необходимо сверить с ОСВ по счету 76.АВ.

Существует несколько моментов когда с полученных авансов НДС к уплате не исчисляется, это случаи, прописанные в статье 154 НК РФ. Если Ваши операции под действие данной статьи не подпадают, по Дт 76 счета должен числиться НДС с полученных авансов (смотрите обороты по контрагентам в ОСВ Кт 62.02).

Бухгалтерский и налоговый учет для новичков + 1С:Бухгалтерия 8.Связанный курс

3

3

- Сформируйте анализ счета 19. В расчет необходимо брать только сумму в корреспонденции с 68 счетом.

Итак расчет: Оборот по Дт 90.03 (налог по реализации) + Оборот по Дт 76.АВ (налог к уплате с авансов полученных) + Оборот по Дт 76.ВА (восстановленный налог с авансов выданных в прошлом периоде) – Оборот по Кт 19 (входящий НДС от поставщика: помните про п.4, описанный выше) — Оборот по Кт 76.АВ (восстановленный НДС с полученных авансов) – Оборот по Кт 76.ВА (налог к вычету с перечисленных авансов)

По итогу этих вычислений у Вас получится сумма Вашего налога.

(если в Вашей организации в этом периоде проводились реализации еще и через 91 счет, необходимо прибавить сумму налога, который прошел по проводке Дт 91.02 Кт 68.02)

/ «Бухгалтерская энциклопедия «Профироста»

09.10.2017

Информацию на странице ищут по запросам: Курсы бухгалтеров в Красноярск, Бухгалтерские курсы в Красноярске, Курсы бухгалтеров для начинающих, Курсы 1С:Бухгалтерия, Дистанционное обучение, Обучение бухгалтеров, Обучение курсы Зарплата и кадры, Повышение квалификации бухгалтеров, Бухгалтерский учет для начинающих

Калькулятор НДС

(ЮАР) — Captain Calculator

Калькулятор НДС (добавить налог с продаж)

Обратите внимание: для работы этого калькулятора требуется javascript.

Калькулятор обратного НДС (за вычетом налога с продаж)

Обратите внимание: для работы этого калькулятора требуется javascript.Определение — Что такое НДС?

В качестве налога на добавленную стоимость только конечный потребитель платит НДС — закупки, производимые предприятиями на других стадиях производства, не платят НДС (с них взимается НДС, однако эти сборы действуют как кредит в счет НДС, который они взимают).

Цены

Текущая ставка НДС в Южной Африке составляет 15%.

Исторические изменения ставок были: 1991 (введение НДС) — 10%. Увеличение в 1993 г. до 14%, увеличение в 2018 г. до 15%.

Если в цене не указан НДС, считается, что цена включает НДС.

Какие товары и услуги не облагаются НДС?

Казначейство ЮАР ведет учет товаров и услуг, не облагаемых НДС (слайд Power Point).

Популярные (но не все) категории:

- 19 основных продуктов питания

- Финансовые услуги

- Аренда жилья

- Общественный и железнодорожный транспорт

- Драгоценные металлы

- Экспорт

- Услуги международного транспорта (например, авиабилет из Йоханнесбурга в Найроби)

Формула — Как для расчета НДС

НДС рассчитывается путем умножения ставки НДС (15% в Южной Африке) на общую стоимость до налогообложения. После этого к покупке добавляется НДС.

После этого к покупке добавляется НДС.

Пример: R75 товаров x 15% НДС = 11.25 RUR НДС

R75 товаров + 11,25 RR НДС = 86,25 R Итого

Формула— Как рассчитать обратный НДС

Чтобы найти НДС из общей суммы, разделите общую сумму на ставку НДС, разделенную на 100 и плюс 1.

Пример: R70 итого (с НДС) по ставке НДС 15%

(15% / 100) + 1 = 0,15 + 1 = 1,15

R70 / 1,15 = 60,87 RR Стоимость без НДС

Возврат НДС (туризм и бизнес)

Южная Африка вернет НДС с покупок туристов.Подробнее см. На странице налоговой службы ЮАР о возмещении НДС для туристов и иностранных предприятий.

Предприятия имеют право возместить свои расходы, включающие НДС. Для получения дополнительной информации и о том, как зарегистрироваться, см. Страницу SARS, посвященную НДС.

Источники и другие ресурсы

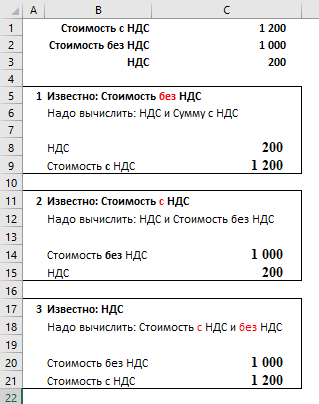

Как рассчитать НДС в Excel | Формула НДС

Из этой статьи вы узнаете, как рассчитать НДС в Excel с помощью функции? И какую формулу мы можем использовать для расчета суммы уплаченного НДС, если единственной информацией, которой вы располагаете, является общая сумма?

Ну, рассчитать налог в excel довольно просто. НДС (налог на добавленную стоимость) — это наиболее распространенный вид налога, который применяется к товарам. Теперь GST (налог на товары и услуги) применяется практически ко всем видам товаров, но для некоторых продуктов, таких как спиртные напитки, НДС все еще существует. Таким же образом вы можете рассчитать GST. Прочитав эту статью, вы будете знать:

НДС (налог на добавленную стоимость) — это наиболее распространенный вид налога, который применяется к товарам. Теперь GST (налог на товары и услуги) применяется практически ко всем видам товаров, но для некоторых продуктов, таких как спиртные напитки, НДС все еще существует. Таким же образом вы можете рассчитать GST. Прочитав эту статью, вы будете знать:

- Как рассчитать отпускную цену товара.

Общая формула расчета НДС в Excel:

Общая формула для расчета продажной цены:

Сценарий:

Допустим, мы имеем дело с напитками (всеми видами).Мы предполагаем, что к каждому продукту применяется разный% НДС. И этот НДС указан. Нам нужно рассчитать НДС и продажную цену.

Шаг 1. Подготовьте таблицу

Мы подготовили ниже таблицу в Excel Spreadsheet.

Шаг 2: Рассчитайте сумму НДС

В ячейке E2 напишите эту формулу и нажмите Enter.

Вы получите сумму НДС, рассчитанную в E4 для молока. Перетащите формулу вниз до E10.

Перетащите формулу вниз до E10.

Примечание: в столбце% НДС обязателен символ «%».Если вы не хотите использовать символ%, вам нужно указать процент перед цифрой «0». Потому что Excel преобразует «число%» в «число / 100».

Шаг 3: Расчет продажной цены:

В ячейке F2 напишите эту формулу и нажмите Enter.

Формула продажной цены: «Стоимость + налоги » (без учета прибыли). Мы предполагаем, что НДС — это только налог, который применяется к вашему товару. Тогда стоимость Покупки + НДС, из них Налоги.

И готово. Ваш калькулятор НДС в Excel готов.

Вы можете добавлять итоги в нижнюю строку или в крайний правый столбец, как это делают большинство новичков. Но умный способ отображения итогов — это верхняя строка, прямо над заголовками, чтобы она всегда была видна (если верхняя строка заморожена).

Теперь вы знаете, как рассчитать НДС в Excel. Вы можете использовать эту формулу налога в Excel для создания мгновенной электронной таблицы Excel для калькулятора НДС. Вы можете отменить процесс, чтобы создать формулу налоговой ставки в Excel.

Вы можете отменить процесс, чтобы создать формулу налоговой ставки в Excel.

Если вам понравились наши блоги, поделитесь ими с друзьями на Facebook. А также вы можете подписаться на нас в Twitterr и Facebook.

Мы будем рады услышать от вас, дайте нам знать, как мы можем улучшить, дополнить или усовершенствовать нашу работу и сделать ее лучше для вас. Напишите нам на [email protected]

Популярные статьи:

50 ярлыков Excel для повышения производительности

Как использовать функцию ВПР в Excel

Как использовать функцию СЧЁТЕСЛИ в Excel

Как использовать функцию СУММЕСЛИ в Excel

Калькулятор НДС и обратного НДС • Paprasti kalkuliatoriai • Internetiniai vienetų keitikliai

Калькулятор определяет НДС, который взимается по заданной ставке НДС предприятиями в точках продажи товаров и услуг, продаваемых в разных странах.Он также определяет цену нетто и НДС, если известна валовая сумма товаров и услуг с НДС.

Калькулятор можно использовать двумя способами: для добавления НДС к сумме нетто и для удаления его из суммы брутто, которая включает НДС.

Чтобы добавить НДС, введите сумму нетто, ставку НДС и нажмите или коснитесь кнопки Добавить НДС . Будет рассчитан НДС по указанной ставке и полная стоимость с НДС.

Если вам известна сумма брутто с НДС и его ставка, и вы хотите удалить НДС (чтобы произвести обратный расчет НДС), введите сумму брутто в поле Сумма , введите ставку НДС и щелкните или коснитесь Удалить НДС Кнопка .Будет рассчитан НДС, включенный в цену брутто по указанной ставке, и цена нетто без НДС.

Этот калькулятор также можно использовать для расчета налога с продаж, который рассчитывается с использованием той же математики.

Определения и формулы

Налог на добавленную стоимость (НДС) взимается с большинства товаров и услуг во многих странах и также известен в разных странах как налог на товары и услуги (GST), гармонизированный налог на товары и услуги (HST) и под другими именами. Ставки НДС в разных странах варьируются от нуля процентов на некоторые товары, такие как продукты питания, детская одежда или экспортируемые товары, до 50% в Бутане.На момент написания в Европе лидерами по НДС были Венгрия (27%) и Дания (25%).

Ставки НДС в разных странах варьируются от нуля процентов на некоторые товары, такие как продукты питания, детская одежда или экспортируемые товары, до 50% в Бутане.На момент написания в Европе лидерами по НДС были Венгрия (27%) и Дания (25%).

Добавление НДС

К добавьте НДС к сумме нетто , умножьте сумму нетто на ставку НДС в процентах и разделите на 100, затем добавьте сумму НДС к сумме нетто:

НДС = сумма налога нетто × применимая ставка НДС / 100

Пример: Компьютерный сервисный центр производит ремонт, который стоит 120,00 евро без НДС. При продаже применяется общая ставка НДС 20%, а общая цена с НДС рассчитывается следующим образом:

Сумма нетто: 120 евро.00

НДС: 120,00 евро × 20/100 = 24,00 евро

Общая цена с НДС: 120,00 евро + 24,00 евро = 144,00 евро

Снятие НДС

К без НДС из суммы брутто (чтобы произвести обратный расчет НДС, для обратного расчета НДС, для расчета цены без НДС или для обратного расчета НДС) , разделите цену с НДС на 1 плюс ставку НДС, разделенную на 100:

Цена без НДС = Цена с НДС / (1 + (НДС ставка / 100)

Расчет НДС:

НДС = Цена без НДС × применимая ставка НДС / 100

или

НДС = Цена с НДС — Цена без НДС

Пример: Общая сумма чека, включая 13 % НДС составляет 150 долларов США. 00. Сумма продажи без НДС составит

00. Сумма продажи без НДС составит

Цена без НДС = 150,00 / (1 + (13/100) ≈ 132,74

НДС по этой цене будет

НДС = 132,74 × 13/100 ≈ 17,26

или

НДС = 150,00 — 132,74 = 17,26

Расчетный НДС — Калькулятор НДС

Разработка НДС

Хотите рассчитать НДС для себя? Что ж, попробую объяснить, как это работает. Сначала я объясню Гросса и Нетта, а потом посмотрим на математику …

Брутто : Цена брутто — это цена с НДС. Также называется «с НДС».

Нетто: Цена нетто — это цена без НДС. Также называется «без НДС» или «нетто».

Определите свое соотношение

Эти вычисления производятся путем умножения или деления на коэффициент (также называемый долей НДС). Первый шаг — выяснить ваше соотношение — и что это такое? К счастью, это очень просто. Возьмите ставку НДС, разделите ее на 100 и прибавьте 1.Например, ставка 20% дает соотношение 1,20 (это 20/100 = 0,2 + 1 = 1,2)

Это звучит сложно, поэтому вот практическое правило: просто ставьте «1». перед ставкой НДС, поэтому 20% становится 1,20, 17,5% становится 1,175, а 5% становится 1,05

перед ставкой НДС, поэтому 20% становится 1,20, 17,5% становится 1,175, а 5% становится 1,05

Если вы находитесь в Великобритании и используете ставку НДС 20%, коэффициент будет 1,20. Если вы находитесь в Германии и ваша ставка составляет 23%, то коэффициент будет 1,23.

Добавляем НДС

Добавить НДС к сумме очень просто. Все, что вам нужно сделать, это умножить вашу чистую сумму на ваш коэффициент.

Например, если вы продаете стул за 150 фунтов стерлингов и вам нужно добавить 20% НДС, чтобы получить цену брутто, включая НДС, вы используете:

150 x 1,20 = 180

Таким образом, сумма брутто, включая НДС, составляет 180 фунтов стерлингов.

Отмена НДС

Снять НДС с суммы так же просто (если у вас есть калькулятор, я плохо умею делить). Все, что вам нужно сделать, это разделить сумму брутто на коэффициент.

Например, если вы купили стол по цене брутто 180 фунтов стерлингов, включая 20% НДС, и хотите рассчитать цену нетто без НДС, вы делаете следующее:

180 ÷ 1. 20 = 150

20 = 150

Таким образом, сумма нетто без НДС составляет 150 фунтов стерлингов.

Определение суммы НДС от суммы брутто

Иногда у вас есть общая сумма брутто, и вам нужно найти сумму НДС, которую она содержит. Самый простой способ — найти сумму нетто (см. Удаление НДС выше) и убрать нетто из суммы брутто.

Возвращаясь к нашему примеру, если вы купили стол по цене брутто 180 фунтов стерлингов, включая 20% НДС, и хотите найти сумму НДС, включенную в цену, вы делаете следующее:

180 ÷ 1.20 = 150

, а затем

180 — 150 = 30

Таким образом, сумма НДС в данном случае составляет 30 фунтов стерлингов.

Теперь вы знаете все о расчете НДС. Это не ракетостроение, но я уверен, вы согласитесь, что использовать наш калькулятор НДС еще проще.

НДС (+ обратный) Калькулятор НДС [2019]

Рассчитать НДС

Компании, зарегистрированные как плательщики НДС, должны платить HMRC определенный процент от дохода, который они получают от «налогооблагаемых поставок». Это включает в себя продажу активов, продажу бизнеса и комиссию.

Это включает в себя продажу активов, продажу бизнеса и комиссию.

Умножьте чистую сумму на 1 + процент НДС (т.е. умножьте на 1,15, если НДС составляет 15%), и вы получите сумму брутто.

Вам необходимо будет заплатить определенную сумму НДС в HMRC, даже если вы не взимали НДС со своего клиента. Вот почему так важно знать, а) какие товары или услуги взимать НДС, и б) сколько НДС необходимо взимать.

Обратный расчет НДС

Добавить НДС довольно просто.Но что, если к вашей цене уже добавлен НДС, и вам нужно определить исходную стоимость? Вот здесь-то и появляется обратный отсчет НДС.

Разделите сумму брутто на 1 + процент НДС (т.е. если это 15%, то вам следует разделить на 1,15)

К сожалению, рассчитать НДС в обратном порядке не так просто, поэтому всегда лучше проверять дважды с помощью удобных онлайн-калькуляторов.

НДС История

Трудно точно определить истинное происхождение налога на добавленную стоимость.

Официально признано, что концепция НДС была впервые представлена 10 апреля 1954 года французским инженером Морисом Лором.

Следует отметить, однако, что эта система также упоминалась сыном телекоммуникационного магната д-ром Г. фон Сименсом в его работах 1920 года.

Налог на аналогичное строительство был также введен в Норвегии в 1940 году по ставке 10%.

Однако известно, что с момента создания НДС стал очень важным инструментом налогообложения и по сей день является значительным источником дохода для многих современных экономик.

С годами все большую популярность набирает НДС.

Он был введен последовательно во многих странах мира, например, в Дании (1967), Соединенном Королевстве (1973), Мексике (1980), Китае (1984), Новой Зеландии (1986), Канаде (1991), Австралии (2000) или Индия (2005 г.).

Повышенный интерес к этой форме налогообложения, вероятно, был вызван двумя ее основными преимуществами:

1: НДС взимается с потребления, а не с производства.

2. В отличие от налога на прибыль, НДС относительно нечувствителен к экономическим кризисам.

НДС Будущее

Прямо сейчас НДС стоит на важном перекрестке. С массовой цифровизацией перед экономикой стоят как возможности, так и препятствия.

В ближайшем будущем власти смогут использовать аналитику больших данных и искусственного интеллекта в борьбе с мошенничеством и уклонением от уплаты налогов.

Использование этих нововведений также обеспечивает более эффективный процесс для налогоплательщиков.

Однако цифровые бизнес-структуры также создают проблемы для налоговых органов, которые многие страны уже сейчас изучают.

Постоянно растущая тенденция электронной коммерции, огромный рост продаж цифрового контента, способность принимать строгие меры по борьбе с мошенничеством и развитие системы управления НДС — имеют серьезные последствия для регулирования НДС и означают, что будущее окутано тайна.

Виджет калькулятора НДС для вашего сайта

Как работает калькулятор НДС?

Калькулятор НДС работает автоматически. Применяет формулы расчета, исходя из задачи. Две основные задачи калькулятора НДС — это оценить сумму НДС, которую вам придется заплатить или вернуть, и оценить ВАЛОВУЮ ЦЕНУ, если НДС применим.Это применимо к большинству товаров и услуг, которые покупаются и продаются для использования, поэтому калькулятор НДС является важным инструментом, который поможет вам убрать НДС или добавить его, которым вы должны пользоваться ежедневно. Ниже вы узнаете, какие формулы расчета использует калькулятор НДС.

Применяет формулы расчета, исходя из задачи. Две основные задачи калькулятора НДС — это оценить сумму НДС, которую вам придется заплатить или вернуть, и оценить ВАЛОВУЮ ЦЕНУ, если НДС применим.Это применимо к большинству товаров и услуг, которые покупаются и продаются для использования, поэтому калькулятор НДС является важным инструментом, который поможет вам убрать НДС или добавить его, которым вы должны пользоваться ежедневно. Ниже вы узнаете, какие формулы расчета использует калькулятор НДС.

Формулы расчета, применяемые в калькуляторе НДС

При расчете НДС используются две основные формулы. Выбор этих двух зависит от решаемой задачи. Следовательно, есть два отдельных случая: вы либо знаете ЧИСТУЮ ЦЕНУ, где НДС не включен, и вам нужно выяснить, какова будет ВАЛОВАЯ ЦЕНА, которую вы будете платить, ЛИБО вы знаете цену БРУТТО, которую вы заплатили, где НДС уже включен, и вам необходимо выяснить сумму НДС, которую вы хотите вернуть.

Используйте формулу расчета БРУТОВОЙ ЦЕНЫ, чтобы оценить общую стоимость:

Сумма / (1 + НДС / 100) * (НДС / 100), где Сумма — ваша ЧИСТАЯ ЦЕНА

В качестве альтернативы, для вашего удобства, вы можете использовать наш калькулятор без учета НДС. Просто введите два числа: ЧИСТАЯ ЦЕНА (без НДС), СТАВКА НДС в вашей стране и нажмите РАССЧИТАТЬ. СТАВКА НДС варьируется по всему миру. Вы можете проверить ставку НДС в вашей стране здесь или в других официальных национальных веб-источниках. Например, если вы хотите узнать, сколько стоит НДС в Великобритании, просто перейдите по ссылке.После этого вернитесь на наш сайт и используйте калькулятор НДС для расчетов!

Просто введите два числа: ЧИСТАЯ ЦЕНА (без НДС), СТАВКА НДС в вашей стране и нажмите РАССЧИТАТЬ. СТАВКА НДС варьируется по всему миру. Вы можете проверить ставку НДС в вашей стране здесь или в других официальных национальных веб-источниках. Например, если вы хотите узнать, сколько стоит НДС в Великобритании, просто перейдите по ссылке.После этого вернитесь на наш сайт и используйте калькулятор НДС для расчетов!

Когда следует использовать калькулятор без НДС?

Допустим, вам нужно купить новый телевизор. Вы нашли интернет-магазин с хорошими предложениями в его интернет-магазине. Информации об их политике доставки, налогах и т. Д. Немного. Хотя в этом интернет-магазине есть отличные предложения, они предоставляют только чистые цены на своем веб-сайте. НДС не включен в указанные цены, поэтому вы не можете просто снять НДС и получить его.Следовательно, не ясно, какова будет окончательная цена выбранного вами товара. Какой онлайн-калькулятор НДС следует использовать для его расчета? В этот момент на помощь приходит Калькулятор без НДС! Но как работает калькулятор НДС? В этом случае все, что вам нужно сделать, это ввести ЧИСТУЮ ЦЕНУ, которую вы нашли на веб-сайте, и СТАВКУ НДС в вашей стране, и нажать РАССЧИТАТЬ. Узнайте лучшее соотношение цены и качества с помощью нашего калькулятора без НДС! Уверяем вас — это самый удобный онлайн-калькулятор НДС, которым вы когда-либо пользовались!

Узнайте лучшее соотношение цены и качества с помощью нашего калькулятора без НДС! Уверяем вас — это самый удобный онлайн-калькулятор НДС, которым вы когда-либо пользовались!

Когда следует использовать калькулятор с учетом НДС?

Вот еще один пример использования калькулятора НДС.Допустим, у вас есть аптека в Бельгии. Вас пригласили принять участие в фармацевтической конференции в Германии. Когда вы получили счет за проживание в отеле, к общей сумме был добавлен НДС. Итак, прежде чем принять решение о том, какое жилье лучше всего подходит для ваших будущих путешествий, вы можете оценить, сколько НДС вы сможете потребовать обратно после совершения покупки. Теперь вам нужно только правильно выбрать калькулятор НДС.

В этом случае на помощь приходит Калькулятор с НДС.Все, что вам нужно сделать, это ввести БРУТОВУЮ ЦЕНУ, которую вы нашли на веб-сайте, и СТАВКУ НДС в вашей стране, и нажать РАССЧИТАТЬ. Так что расслабьтесь и наслаждайтесь удовольствиями и удобством, которые предоставляет калькулятор НДС!

Используйте формулу расчета НДС, чтобы самостоятельно оценить возможности возврата НДС (в противном случае воспользуйтесь одним из предлагаемых нами калькуляторов НДС):

Чтобы рассчитать СУММУ НДС самостоятельно, используйте формулу расчета СУММЫ НДС: Сумма / (1 + НДС / 100) * (НДС / 100), где Сумма — это ЦЕНА БРУТТО (с учетом НДС), которую вы нашли в сделка продавца. Или просто воспользуйтесь калькулятором НДС, выбранным выше.

Или просто воспользуйтесь калькулятором НДС, выбранным выше.

Хотите добавить этот калькулятор на свой сайт?

Получите бесплатную учетную записьКакой НДС можно или нельзя вернуть?

Обычно вы можете вернуть НДС, уплаченный за товары или услуги, приобретенные для использования в вашем бизнесе. Если покупка также предназначена для личного или частного использования, вы можете вернуть только бизнес-долю НДС. Нажмите здесь и воспользуйтесь калькулятором НДС (включительно), чтобы узнать это! Мы исключительны, потому что наш виджет онлайн-калькулятора НДС является дуплексным — вы можете найти как онлайн-калькулятор НДС без НДС, так и онлайн-калькулятор с НДС.

Пример:

Вы работаете из дома и используете 20% всей электроэнергии для своих рабочих целей. Это означает, что вы можете вернуть 20% НДС со счетов за коммунальные услуги. Имейте в виду, что вы должны вести записи, чтобы подтвердить свое требование и показать, как вы пришли к определению доли бизнеса для покупки. Вы также должны иметь действующие счета-фактуры НДС.

Вы также должны иметь действующие счета-фактуры НДС.

Вы не можете вернуть НДС для этих покупок:

- Любые предметы личного пользования;

- Расходы на развлечения в бизнесе;

- Все, что вы купили для личного пользования за границей;

Концепция НДС

Налог на добавленную стоимость (НДС), известный в некоторых странах как налог на товары и услуги (GST), представляет собой тип налога, который исчисляется и взимается в зависимости от увеличения стоимости продукта или услуги на каждом этапе производство или распространение.Например. вы купили деревянный стол в мебельном магазине. Вы когда-нибудь задумывались о цепочке налогов между производством и продажей этого стола? Все начинается с производителя, который купил древесину и другие материалы для изготовления стола. И он заплатил НДС за эти поставки. После того, как таблица была заполнена, производитель продал товар розничному продавцу. И угадайте, что? Сделка включала некоторую часть НДС, уплаченного в пользу государства. В последнем разделе путешествия таблицы к вашей квартире вы были тем, кто заплатил государству общую сумму НДС, которая была накоплена в течение цикла производства, продажи и перепродажи этой таблицы. Таким образом, на каждом этапе выделялась определенная часть денег на уплату НДС.

В последнем разделе путешествия таблицы к вашей квартире вы были тем, кто заплатил государству общую сумму НДС, которая была накоплена в течение цикла производства, продажи и перепродажи этой таблицы. Таким образом, на каждом этапе выделялась определенная часть денег на уплату НДС.

Хотя кажется, что здесь уже много лет, НДС впервые был введен во Франции только в 1958 году. По данным на 2018 год, сейчас он используется в 193 странах мира. Почти все более крупные страны, кроме США, используют налог на добавленную стоимость.Вместо этого в Штатах используется налог с продаж. Разница между НДС и налогом с продаж заключается в том, кто его будет платить. В случае НДС НДС уплачивается на каждом этапе цепочки поставок, а в случае налога с продаж взимается продавцом, когда товар приобретается покупателем. СТАВКА НДС варьируется от 3% в Гане до 27% в Венгрии. Если бы не было онлайн-калькулятора НДС, это отвлекло бы много внимания и заняло бы много времени.

Интернет-магазины из других стран и НДС

Бывают случаи, когда НДС применяется «неожиданно», и даже калькулятор НДС не может предсказать это. Это происходит потому, что как в странах покупки, так и в странах продажи существуют пороговые значения количества транзакций без применения этого налога. Например. вы живете в Австрии и заказали книгу в интернет-магазине, который работает в Польше. На заключительном этапе покупки вы заметили лишнюю строку налога, которая не была включена в прейскурант. Перед отъездом цена была указана как 5 евро, поэтому вы подумали, что вам не нужно добавлять или снимать НДС. Но когда вас перенаправили на завершение покупки, цена внезапно выросла до 8 евро.Это произошло из-за того, что розничный торговец достиг порогового значения для продажи товаров в Польшу, поэтому с него была начислена польская доля НДС при покупке через Интернет. В этом случае Австрии разрешено продавать определенное количество товаров для польского рынка без применения НДС. Таким образом, даже если вы заказали книгу в Австрии, с вас будет взиматься польский НДС, и нет возможности убрать НДС из вашей общей суммы.

Это происходит потому, что как в странах покупки, так и в странах продажи существуют пороговые значения количества транзакций без применения этого налога. Например. вы живете в Австрии и заказали книгу в интернет-магазине, который работает в Польше. На заключительном этапе покупки вы заметили лишнюю строку налога, которая не была включена в прейскурант. Перед отъездом цена была указана как 5 евро, поэтому вы подумали, что вам не нужно добавлять или снимать НДС. Но когда вас перенаправили на завершение покупки, цена внезапно выросла до 8 евро.Это произошло из-за того, что розничный торговец достиг порогового значения для продажи товаров в Польшу, поэтому с него была начислена польская доля НДС при покупке через Интернет. В этом случае Австрии разрешено продавать определенное количество товаров для польского рынка без применения НДС. Таким образом, даже если вы заказали книгу в Австрии, с вас будет взиматься польский НДС, и нет возможности убрать НДС из вашей общей суммы.

НДС с точки зрения бизнеса

Вы могли столкнуться с НДС с точки зрения производителя или владельца компании, менеджера или администратора. Если вы являетесь владельцем компании, зарегистрированной в Интернете в качестве плательщика НДС, или, возможно, вы управляете чьей-либо компанией, вы можете заметить, что при выставлении счета или его оплате вам необходимо ввести некоторые конкретные данные, например идентификационный номер плательщика НДС.

Если вы являетесь владельцем компании, зарегистрированной в Интернете в качестве плательщика НДС, или, возможно, вы управляете чьей-либо компанией, вы можете заметить, что при выставлении счета или его оплате вам необходимо ввести некоторые конкретные данные, например идентификационный номер плательщика НДС.

Какой номер плательщика НДС (идентификационный) стоит на первом месте?

Идентификационный номер НДС (сокращенная версия — VIN) — это идентификатор, который используется во многих странах, включая страны Европейского Союза, для определения стоимости НДС. Каждое юридическое лицо — компания, ассоциация или организация, даже клуб охотников, должно иметь свой идентификационный номер плательщика НДС, если они генерируют приличный годовой оборот.Эта сумма годового оборота называется облагаемым НДС оборотом. Сам оборот — это сумма денег, полученная бизнесом за определенный период. Обычно рассчитывается ежегодно. Облагаемый НДС оборот зависит от страны, в которой работает ваша компания, организация или любое другое лицо. Например. В Великобритании «порог» облагаемого НДС составляет более 85 000 фунтов стерлингов за 12 месяцев, а на Кипре — 15 600 евро. Вы можете найти онлайн-информацию о НДС о конкретных компаниях в вашей стране на официальных государственных веб-страницах.

Например. В Великобритании «порог» облагаемого НДС составляет более 85 000 фунтов стерлингов за 12 месяцев, а на Кипре — 15 600 евро. Вы можете найти онлайн-информацию о НДС о конкретных компаниях в вашей стране на официальных государственных веб-страницах.

Итак, допустим, вы управляете компанией в Великобритании. Ваша компания продает шины для автомобилей. В течение 2016 года ваша компания продала шины на сумму 80 000 фунтов стерлингов. Но в течение 2017 года ваша компания продала шины на 95 000 фунтов стерлингов. Таким образом, в течение 2017 года ваш годовой оборот превысил «порог» облагаемого НДС. Как только вы достигнете этого лимита, ваши финансовые отчеты об НДС будут опубликованы на страницах онлайн-записей НДС. Это означает, что вы должны стать плательщиком НДС, и вы не можете снять с клиентов бремя НДС.После того, как вы зарегистрируетесь в качестве онлайн-плательщика НДС, цены на ваши товары вырастут. Почему? К каждой продажной цене, в том числе онлайн, будет добавлен НДС для покупателя. Это означает, что если пара шин стоила 100 фунтов стерлингов до того, как вы стали плательщиком НДС, а ставка НДС в Великобритании для шин составляет 20%, общая цена в счете будет: 100 фунтов стерлингов + НДС (20%) = фунтов стерлингов. 120. Если ваша компания достигает оборота, превышающего лимит, вам необходимо зарегистрироваться в качестве онлайн-плательщика НДС. В большинстве стран ЕС это можно сделать, не выходя на улицу.Официальные сайты регистрации, такие как HM Revenue & Customs (HMRC) в Великобритании, дают вам возможность сделать это дома. Однако для определенных продуктов есть некоторые исключения, поэтому сначала уточните их у них.

Это означает, что если пара шин стоила 100 фунтов стерлингов до того, как вы стали плательщиком НДС, а ставка НДС в Великобритании для шин составляет 20%, общая цена в счете будет: 100 фунтов стерлингов + НДС (20%) = фунтов стерлингов. 120. Если ваша компания достигает оборота, превышающего лимит, вам необходимо зарегистрироваться в качестве онлайн-плательщика НДС. В большинстве стран ЕС это можно сделать, не выходя на улицу.Официальные сайты регистрации, такие как HM Revenue & Customs (HMRC) в Великобритании, дают вам возможность сделать это дома. Однако для определенных продуктов есть некоторые исключения, поэтому сначала уточните их у них.

различаются в зависимости от страны. Он имеет уникальные форматы, поэтому можно легко определить, где работает бизнес. Например. в Испании он состоит из 9 символов, включая 1 или 2 алфавитных символа (первый или последний или первый и последний), и выглядит так: X12345678, тогда как в Норвегии он должен состоять из 12 символов, где 10-й символ всегда B. Вы можете проверить все форматы номеров НДС ЕС здесь. Чтобы проверить, действителен ли номер НДС в ЕС вашего нового клиента или поставщика, перейдите по ссылке. Если ваш оборот упадет ниже порогового значения в следующем году после того, как вы станете онлайн-плательщиком НДС, вы сможете убрать НДС из своих цен.

Вы можете проверить все форматы номеров НДС ЕС здесь. Чтобы проверить, действителен ли номер НДС в ЕС вашего нового клиента или поставщика, перейдите по ссылке. Если ваш оборот упадет ниже порогового значения в следующем году после того, как вы станете онлайн-плательщиком НДС, вы сможете убрать НДС из своих цен.

Когда применяется НДС?

СТАВКА НДС варьируется не только между странами, но и между разными категориями товаров или услуг в одной и той же стране. E. g. Вам не нужно снимать НДС, если вы покупаете книгу в Великобритании, так как СТАВКА НДС в Великобритании для книг составляет 0%.Это 5% для бытовой и жилой электроэнергии. Некоторые товары освобождены от НДС, например лотерейные билеты или вода, поставляемая в дом. Средняя СТАВКА НДС на товары и услуги, не освобожденные от уплаты налогов, в Великобритании составляет 20%.

НДС на практике: что должно быть в счете-фактуре?

Как упоминалось выше, все предприятия, являющиеся плательщиками НДС, должны добавлять НДС к цене своих товаров. Так же, как вы регистрируете свою компанию для онлайн-учетной записи НДС, вам необходимо будет отправить своим клиентам полный счет-фактуру для большинства товаров и услуг.Что вы должны включить в эти счета? Вот список вещей, которые нельзя пропустить, выставляя счет:

Так же, как вы регистрируете свою компанию для онлайн-учетной записи НДС, вам необходимо будет отправить своим клиентам полный счет-фактуру для большинства товаров и услуг.Что вы должны включить в эти счета? Вот список вещей, которые нельзя пропустить, выставляя счет:

- Уникальный номер счета-фактуры, который следует из последнего счета-фактуры;

- Название и адрес вашей компании;

- номер плательщика НДС вашей компании;

- Дата;

- Название и адрес клиента или компании;

- Описание товара, продукта или услуги, которые вы продаете;

- Общая сумма без НДС;

- Общая сумма НДС;

- Итого с НДС

- Цена за единицу без НДС;

- Количество каждого вида товара;

- Размер любой скидки за товар.

Самый практичный способ расчета цен НДС, БРУТТО или НЕТТО — использование калькулятора НДС.

Узнайте больше, как встроить расчет НДС на свой сайт?

Щелкните здесь и следуйте инструкциям, как это сделать.

Ирландия | Налог на добавленную стоимость

Рассчитайте НДС для своей продукции и бизнеса. Узнайте, что такое НДС? Как рассчитать НДС? Обсуждение и мнения по этому налогу. Справка: добавить НДС к цене продукта — используется для расчета цены продукта после уплаты налогов. Справка: вычесть НДС из цены продукта — используется для расчета цены продукта до налогообложения.Что такое НДС?

НДС — налог на добавленную стоимость.Это косвенная форма налогообложения со стороны государства при покупке и продаже товаров или услуг.

% НДС может отличаться в зависимости от страны, и их ставки могут отличаться, например, стандартные или пониженные, или основанные на категориях продуктов и услуг.

Согласно Википедии — НДС по существу компенсирует совместно используемые услуги и инфраструктуру, предоставляемые в определенной местности государством и финансируемые его налогоплательщиками, которые использовались при разработке этого продукта или услуги.

Как рассчитать НДС?

Расчет НДС может быть простым, если вы знаете% НДС по следующей формуле —

НДС = (цена продукта * НДС%) / 100

Пример 1: Допустим, НДС составляет 23%, а в качестве потребительской цены, уплачиваемой при покупке продукта, 70

€ НДС = (70 * 23) / 100

= 1610/100

= 16,10

Цена товара без НДС = 70 — 16,10 = 53,90 €

Пример 2: Допустим, Джон — владелец магазина и хочет продать свой продукт за 100 евро, но это именно та сумма, которую он хочет получить, в этом случае Джону нужно будет добавить НДС к цене продукта перед продажей потребителю. .

НДС = (цена продукта * НДС%) / 100

НДС = (100 * 23) / 100

НДС = 23 евро

Товар продан по = 100 + 23

= 123

Таким образом, потребитель в итоге доплатил 23 евро

Пояснение к видео

youtube.com/embed/WvXlIYbnBfo» frameborder=»0″ allow=»accelerometer; autoplay; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»/>Обсуждение и заключение по НДС с примером

Реальность — Кто в итоге платит НДС?

Конечный пользователь / широкая публика или красивыми словами налогоплательщик.

Это означает, что вы можете платить подоходный налог с заработанных денег, но когда вы выходите на рынок в качестве потребителя, вы можете дополнительно платить НДС в зависимости от вашей страны.

Скажем, ваш кровно заработанный доход составляет 3000 евро в месяц и облагается налогом в среднем 35%.

Это означает, что сумма налога составляет 1050,00 евро, а заработная плата после уплаты налогов составляет 1950 евро.

С 1950 евро вы идете на рынок, для этого примера вы тратите все на продукты, духи, аренду, оплату автомобиля и другие вещи.

А теперь в игру вступает НДС.

Например: В Ирландии НДС составляет 23%.

Таким образом, налог, уплаченный по вышеуказанной транзакции, будет составлять 23% от 1950 евро = 448,50

Фактическая стоимость услуг этих продуктов составила всего —

1950 — 448,50 = 1501,50

Итак, на бумаге ваш доход составляет 3000 евро, но после всех налогов у вас только половина покупательной способности.

Другими словами, на каждый реально заработанный 1 евро вы только что заработали 0,50 цента.

Вау, это меня огорчает, правительства настаивают на том, что налоги необходимы, и, честно говоря, они таковы, но множественное налогообложение (прямое и косвенное) слишком много для среднего домохозяйства и ложится огромным финансовым бременем на людей, которых их тяжелая работа.

.

Об авторе