Как посчитать операционную прибыль: формула по балансу, методы расчета

Что такое EBITDA и как считать показатель

Когда инвесторы хотят оценить привлекательность компании, они сравнивают различные финансовые коэффициенты. Эти коэффициенты рассказывают о состоянии компании и ее проблемах. EBITDA — один из показателей эффективности компании.

Юлия Семенюк

частный инвестор

Профиль автораЧто такое EBITDA

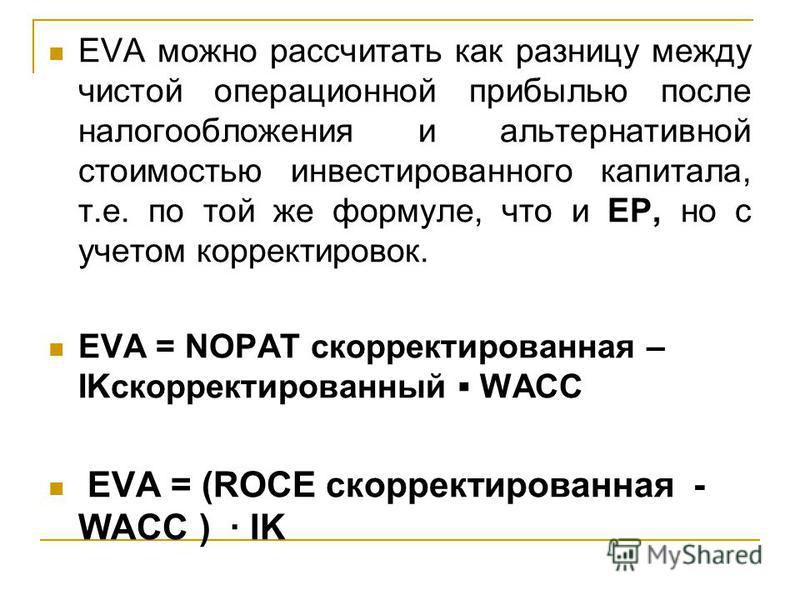

EBITDA — Earnings Before Interest, Taxes, Depreciation and Amortization — это прибыль компании до вычета процента по кредитам, налога на прибыль и амортизации по основным нематериальным активам. EBITDA показывает реальную прибыль компании без поправок на факторы, которые не касаются операционной деятельности.

Этот финансовый коэффициент стали часто использовать с 1980-х годов для анализа закредитованности компаний. Единого метода расчета EBITDA на сегодняшний день нет, поэтому в разных источниках можно найти разные данные.

Насколько важна EBITDA. EBITDA показывает финансовый результат компании без учета затраченного на этот результат времени.

EBITDA интересна инвесторам и аналитикам, потому что можно сравнивать компании из разных стран с разной налоговой нагрузкой. Аналитики смотрят на этот показатель для анализа кредитоспособности предприятия. Собственники или крупные инвесторы могут учитывать его, когда запускают новые продукты или обдумывают слияние и поглощение.

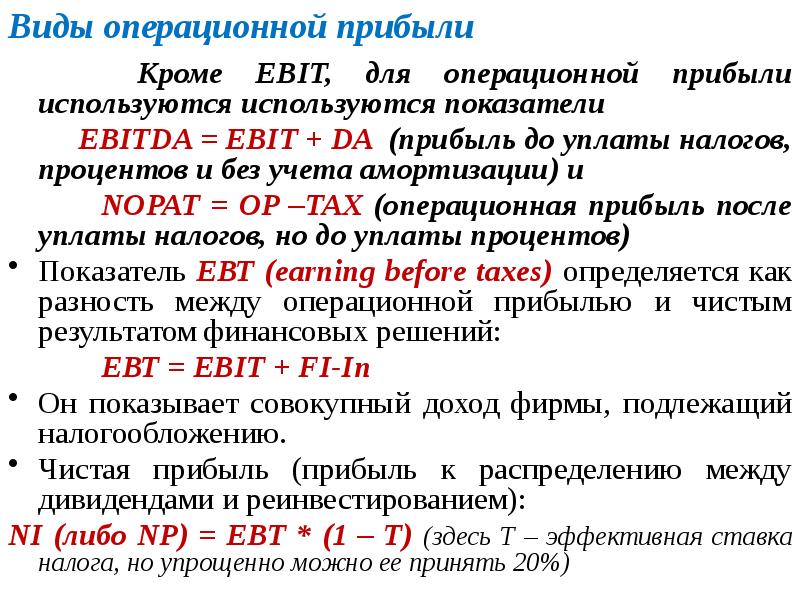

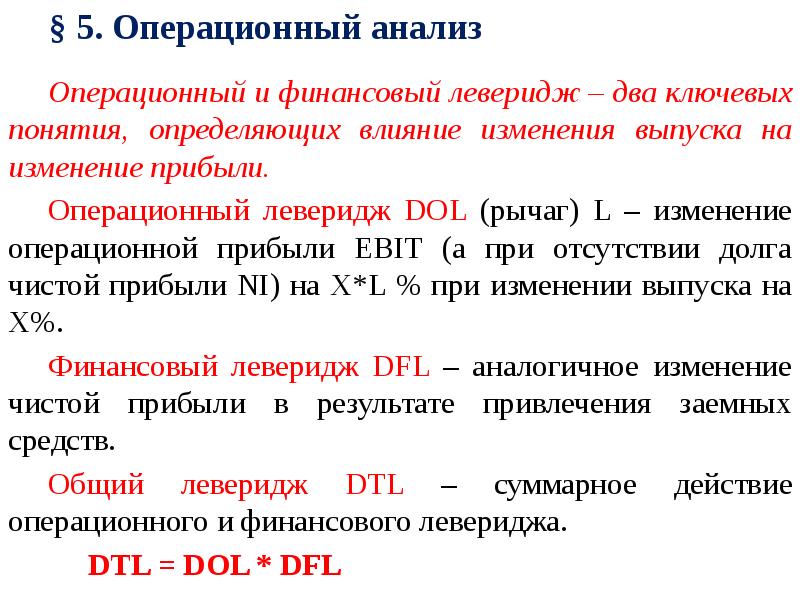

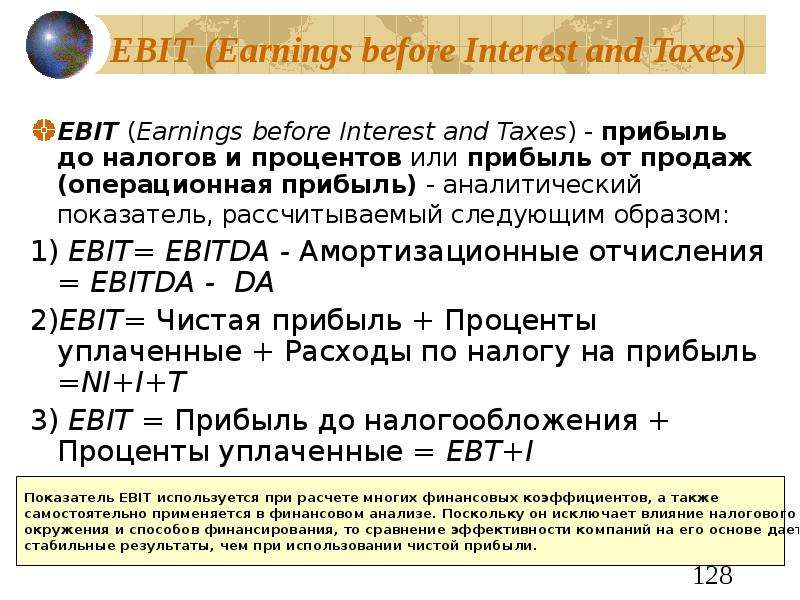

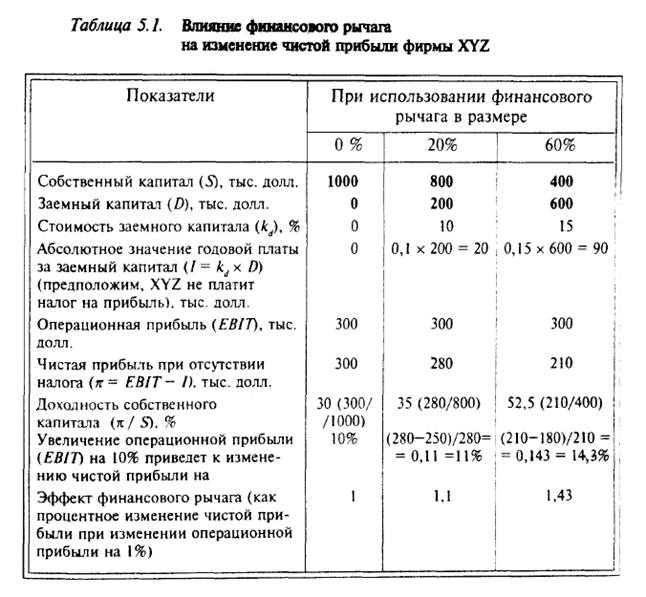

Чем отличаются EBIT и EBITDA. EBIT — это прибыль до вычета налога на прибыль и начисленных процентов по кредитам. То есть этот показатель не учитывает амортизацию по основным средствам и нематериальным активам:

EBIT = Чистая прибыль + Налог на прибыль + Начисленные проценты по кредитам

Еще можно рассчитывать по формуле:

EBIT = Выручка − Операционные расходы

По смыслу EBIT ближе к свободному денежному потоку.

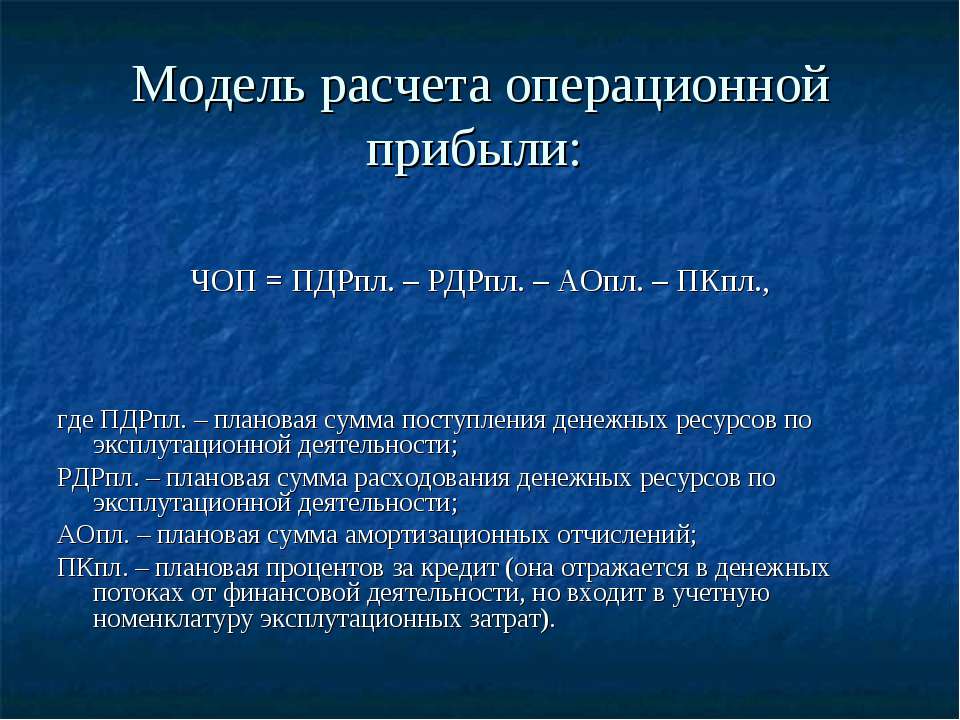

Чем отличается EBITDA от операционной прибыли. Операционная прибыль связана с коммерческой деятельностью компании и показывает ее успех.

Операционная прибыль = Выручка − Себестоимость − Коммерческие, административные и общие издержки − Иные операционные издержки

Расчет операционной прибыли начинается с выручки, а расчет EBITDA начинается с чистой прибыли. На чистую прибыль влияют неоперационные прибыли и убытки, а также единоразовые расходы и доходы. Таким образом, операционная прибыль учитывает только коммерческие расходы, а EBITDA учитывает и неоперационные расходы.

Скорректированная EBITDA — это модифицированный показатель. Разные компании могут вычитать из EBITDA разные статьи.

За счет корректировок компания может приукрасить результаты, а скорректированная EBITDA может быть на 30—40% выше.

Например, Lenta LTD вычитает убытки от разовых неоперационных расходов или изменения учетных оценок:

Lenta LTD поясняет, как рассчитывает EBITDA на официальном сайте в разделе «Финансовые показатели» ПАО «ФСК ЕЭС» в разные годы рассчитывает скорректированную EBITDA по-разному и дает объяснения по расчету на официальном сайте в разделе «Финансовая информация»Как вложиться и не облажаться

Расскажем в еженедельной рассылке для инвесторов. Подпишитесь и получайте письма каждый понедельник

Подпишитесь и получайте письма каждый понедельник

Плюсы и минусы EBITDA

Аналитики используют EBITDA, потому что показатель очищен от влияния разных систем налогообложения и учета. Он позволяет быстро сравнить деятельность компаний по крайней мере из одной отрасли.

Минус EBITDA в том, что показатель игнорирует многие важные параметры бизнеса. Например, чем выше оборачиваемость запасов, тем лучше, но EBITDA не учитывает этот показатель. Еще не учитываются инвестиции в производство, хотя они сильно влияют на будущие результаты компании. Наконец, в разных странах ставка налога может отличаться в несколько раз, а при прочих равных чем меньше налоговая нагрузка, тем лучше для бизнеса.

Главная проблема в том, что показатель не входит в стандарты бухгалтерского учета и им можно манипулировать. Компании рассчитывают EBITDA без единой формулы и методики, и даже для одной и той же компании аналитики могут рассчитывать EBITDA по-разному.

Таким образом, EBITDA не должна быть единственным показателем для оценки бизнеса и принятия управленческих или инвестиционных решений. Некоторые специалисты по финансам вообще не рекомендуют использовать EBITDA.

Некоторые специалисты по финансам вообще не рекомендуют использовать EBITDA.

Как рассчитать EBITDA и где найти готовые данные

Крупные компании в своих финансовых отчетах и на сайтах публикуют EBITDA. Как правило, они поясняют, как считают этот показатель, поэтому инвесторам не надо тратить время на расчеты.

Формула расчета EBITDA. Самостоятельно считать EBITDA необязательно. Показатель можно найти в финансовых отчетах крупных компаний и на справочных сайтах, например на «Кономи-ру».

Те, кто любит математику и бухгалтерский учет, могут подсчитать EBITDA двумя основными способами. Первая формула начинается с чистой прибыли. Эту формулу еще называют расчетом «снизу вверх»:

EBITDA = Чистая прибыль + Начисленный налог на прибыль + Начисленные проценты по кредитам + Амортизация основных средств и нематериальных активов

Исходные данные можно найти в консолидированной отчетности. Но в этой формуле может быть много неоперационных расходов и доходов, а также единоразовые прибыли и убытки. Точные данные без корректировки по этой формуле получить нельзя.

Точные данные без корректировки по этой формуле получить нельзя.

Вторая формула начинается с выручки:

EBITDA = Выручка − Себестоимость товаров или услуг − Коммерческие, административные и общие расходы + Амортизация основных средств и нематериальных активов

Эти данные учитывают только операционные результаты, но сама формула сложнее.

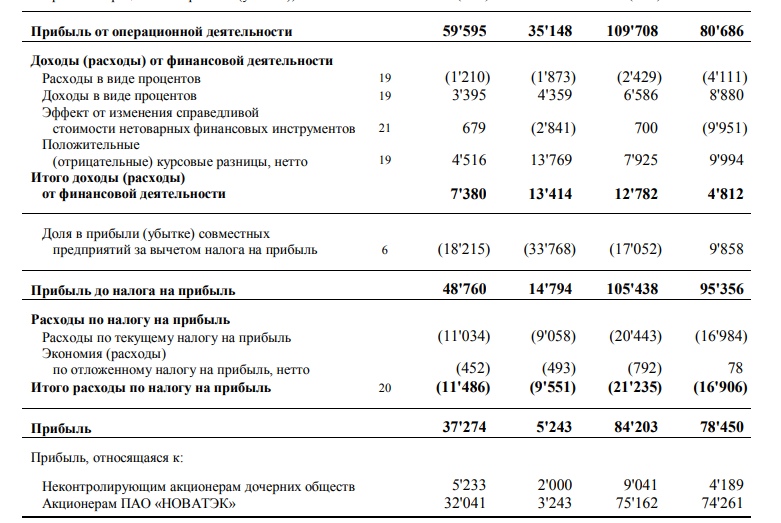

Расчет EBITDA по МСФО. Разные компании рассчитывают EBITDA по-разному. Например, вот что учитывает «Лукойл»:

Консолидированная финансовая отчетность ПАО «Лукойл» на 31 декабря 2018 года«Газпром» рассчитывает EBITDA иначе и подробно формулу в финансовом отчете не раскрывает:

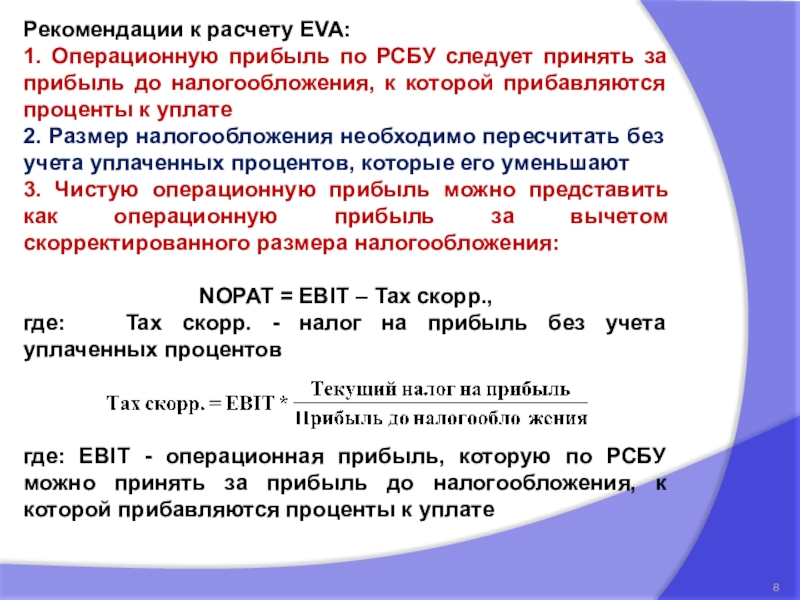

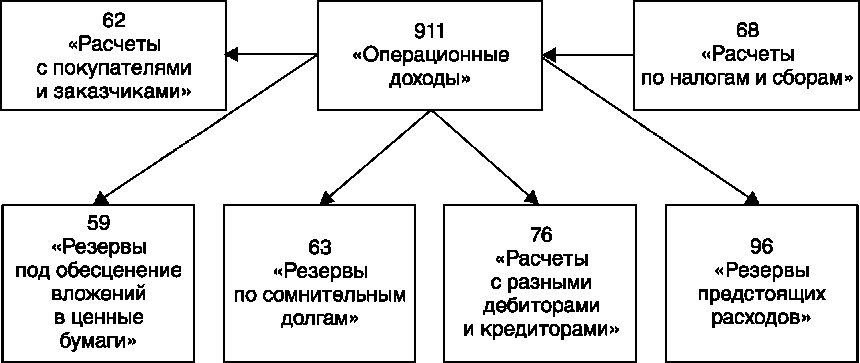

Финансовый отчет ПАО «Газпром» за 2018 годРасчет EBITDA по РСБУ. В РСБУ показателя EBITDA нет, но есть показатель EBIT. Для расчета по РСБУ инвестору нужно подставить в формулу значения соответствующих строк из баланса и приложений к нему. Как правило, амортизацию основных средств и нематериальных активов включают в себестоимость.

На какую отчетность смотреть инвестору

Пример расчета EBITDA по данным ПАО «Калужская сбытовая компания». Данные для расчета я взяла из финансовой отчетности по РСБУ и по МСФО за 2018 год. Свои расчеты сверила с «Кономи-ру».

Расчет EBITDA по МСФО и по РСБУ за 2018 год для ПАО «Калужская сбытовая компания» Готовый показатель EBITDA за 2018 год со справочного сайта «Кономи-ру»Инвестиционные показатели на основе EBITDA

Рентабельность по EBITDA показывает доходность основной деятельности компании — прибыль без учета затрат на выплату процентов по кредитам, уплату налога на прибыль и амортизацию. Это уровень прибыли до всех отчислений, или создаваемая компанией стоимость.

Коэффициент EV/EBITDA показывает, за сколько времени компания окупит свою стоимость с помощью прибыли, не потраченной на амортизацию, налоги и проценты по кредитам.

Например, EV/EBITDA ПАО «Калужская сбытовая компания» за 2018 год — 11,02. Это значит, что компании понадобится 11 прибылей до уплаты налогов, процентов и амортизации, чтобы окупить свою стоимость.

Некоторые российские компании рассчитывают свои дивиденды в зависимости от этого показателя. Например, ПАО «Полюс» в положении о дивидендной политике обещает выплачивать дивиденды в размере 30% от EBITDA каждые полгода, если отношение чистого долга к скорректированной EBITDA составляет менее 2,5.

Выдержки из Положения о дивидендной политике ПАО «Полюс»УЧЕБНИК

Как инвестировать в акции и не прогореть

Кто использует EBITDA

Показатель используют инвесторы и аналитики во время оценки компании. Они могут сравнить компании из одной отрасли, но из разных стран. Также они могут оценить уровень платежеспособности компании.

Они могут сравнить компании из одной отрасли, но из разных стран. Также они могут оценить уровень платежеспособности компании.

Инвесторы с помощью EBITDA оценивают привлекательность компании. Этот показатель можно использовать для первичной оценки.

EBITDA в российской практике. В России не все компании используют EBITDA. Как правило, показатель публикуют компании, акции которых котируются на бирже. Еще EBITDA рассчитывают компании, которые хотят привлечь иностранных инвесторов или выпустить акции.

Что делать? 15.01.19Хочу инвестировать, но у меня для этого есть только 2000 Р в месяц

Крупные российские компании публикуют EBITDA и объясняют, каким образом они считали этот показатель. Кроме того, можно найти EBITDA на справочных и аналитических порталах, например на «Кономи-ру».

Прибыль компании — как правильно считать и анализировать показатель

Существует несколько видов прибыли — маржинальная, налогооблагаемая, операционная и чистая. Для каждого из этих видов прибыли отдельно существует определение «рентабельность», и отдельно добавился показатель EBITDA. С помощью всех этих составляющих можно вычислить финансовое состояние компании.

Для каждого из этих видов прибыли отдельно существует определение «рентабельность», и отдельно добавился показатель EBITDA. С помощью всех этих составляющих можно вычислить финансовое состояние компании.

Что такое доход и прибыль

Доход — это увеличение экономических возможностей для компании, а расходы — их уменьшение.

Прибыль — это разница между доходом и расходами.

Например, компания заключает договор с контрагентом на поставку своего товара на сумму 200 000 грн (доход). Но ему необходимо понести расходы при поставке — производство товара, логистические расходы, складские хранения на сумму 40 000 грн (расходы). Итак прибыль компании составляет 160 000 грн.

Какие виды расходов

Постоянные затраты — затраты на постоянную оплату дополнительных сервисов в работе, аренда помещений, заработная плата.

Переменные затраты — тесно связаны с доходом. То есть, чем больше доход, тем больше переменные затраты. Например, это может быть оплата бензина для перевозки заказа, дополнительные материалы для изготовления большого объема товара для контрагентов.

Как считать прибыль

Маржинальная прибыль — разница между доходом и переменными затратами. То есть, это прибыль без каких-либо постоянных затрат. Это практически невозможно, так как компания имеет штат сотрудников, которым должна выплачивать заработную плату.

Высчитывается показатель маржинальной прибыли для того, чтобы оценить коммерческие возможности отдела продаж, например. С его помощью реально оценить насколько выгодной была сделка.

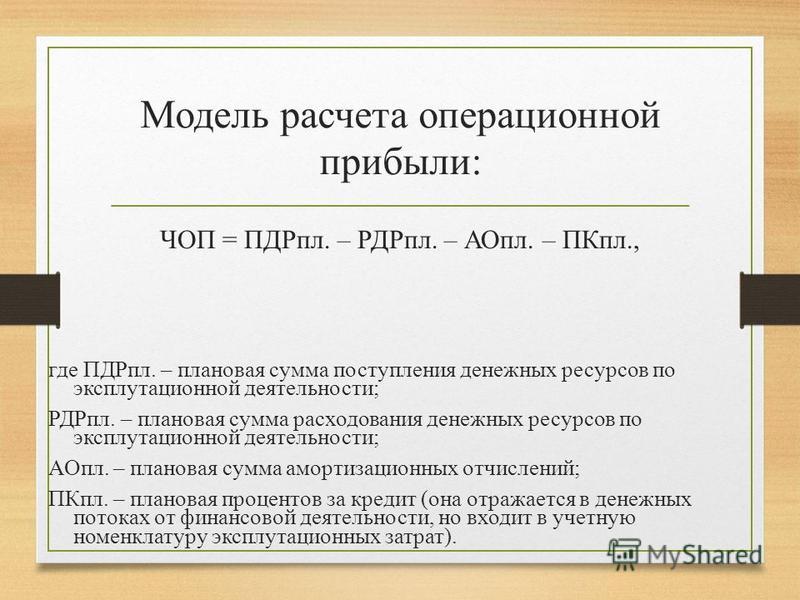

Операционная прибыль — это прибыль от основной деятельности, показывает эффективность бизнеса в целом. Высчитывается она путем вычитания постоянных расходов от маржинальной прибыли.

Налогооблагаемая прибыль — это разница между прочими доходами и расходами. Другими доходами можно считать любой доход, который не соответствует деятельности компании. Это может быть продажа остатков сырья для производства, а его себестоимость — это затраты.

Чистая прибыль — разница между прибылью до налогообложения и стоимостью налогов. Эти средства остаются в распоряжении владельцев бизнеса. Рассчитать чистую прибыль возможно следующим образом:

Эти средства остаются в распоряжении владельцев бизнеса. Рассчитать чистую прибыль возможно следующим образом:

Чистая прибыль = Доходы — Переменные затраты — Постоянные затраты + Прочие доходы — прочие расходы — налог

EBITDA — прибыль до вычета процентов, налогов и амортизации. Для определения этой прибыли необходимо к налогооблагаемой прибыли прибавить сумму банковских процентов и зачисленной амортизации. В случае, если компания не использует амортизированы активы и не платит процент банкам, EBITDA равен налогооблагаемой прибыли.

Как вычислить рентабельность

Увеличение чистой прибыли — это не всегда показатель увеличения рентабельности. Например, доход может вырасти вдвое, а процент чистой прибыли всего на 2%. То есть, несмотря на рост средств, рентабельность компании снизилась.

При сравнении доходов между различными кварталами, или другими периодами, важно не только обращать внимание на общие показатели, но и рентабельность. Задача рентабельности — расти, или отвечать планам. Если в итогах план не был выполнен ни по чистой прибыли, ни по рентабельности, необходимо выяснять, что способствовало снижению прибыли, и провести анализ сравнения доходов и расходов.

Если в итогах план не был выполнен ни по чистой прибыли, ни по рентабельности, необходимо выяснять, что способствовало снижению прибыли, и провести анализ сравнения доходов и расходов.

Как правильно считать прибыль | AVA ERP

Вопрос, казалось бы, совсем простой. Но на практике все иначе. Подавляющее количество предприятий не знает собственной прибыли. Либо по незнанию, либо из-за отсутствия возможности ее посчитать.

Прибыль компании можно посмотреть только в одном месте. Это место называется «Отчет о прибылях и убытках». Ни в каких других местах это сделать невозможно. Картинка с этим отчетом ниже.

Как в отчет попадают данные

Главное заблуждение при расчете прибыли — попытка считать прибыль от «живых» денег. Тот факт, что ваш клиент оплатил вам какой-то счет, никак на размере прибыли не должен отражаться. Оплата счета означает только одно — вы должны клиенту эти деньги. То есть у вас выросла кредиторская задолженность. Только и всего.

И от того, что вы заплатили деньги кому-то, ваши убытки тоже никак не изменились. Это обстоятельство тоже означает только одно — контрагент стал должен вам эту сумму.

Физическое движение денег отражается в соответствующем отчете. И он называется «Отчет о движении денежных средств». О нем позже.

Прибыль фиксируется на момент отгрузки товара (оказания услуги), а убыток на момент его понесения (начисления).

Структура прибылей и убытков очень проста, как видно из отчета. Для расчета прибыли используются несколько ключевых показателей.

- Выручка. Это показатель, отражающий объем отгруженного товара и оказанных услуг, согласно их отпускной стоимости. То есть, как только вы отгрузили товар стоимостью 1000р, эта сумма попадает в выручку. Вне зависимости от оплаты. Это и есть тот самый показатель, о котором отчитываются публичные компании в открытых источниках.

- Себестоимость. Делится на прямую и косвенную.

Этот показатель отражает себестоимость, как видно из названия. Но себестоимость — это не только стоимость товара у поставщика. Это еще и транспортные расходы, которые вы понесли на доставку этого груза. А также таможенные расходы. К себестоимости необходимо относить только те расходы, которые являются полностью переменными. То есть те, которые изменятся, если вы что-то произведете. Это, например, стоимость комплектующих и их доставки. Цифра в себестоимости появляется в момент отгрузки товара, если речь идет о прямой себестоимости самой товарной позиции. И соответственно, если речь идет об операционных расходах, то по ним значения появляются в момент их понесения. Это так называемое начисление затрат. Об этом чуть ниже.

Этот показатель отражает себестоимость, как видно из названия. Но себестоимость — это не только стоимость товара у поставщика. Это еще и транспортные расходы, которые вы понесли на доставку этого груза. А также таможенные расходы. К себестоимости необходимо относить только те расходы, которые являются полностью переменными. То есть те, которые изменятся, если вы что-то произведете. Это, например, стоимость комплектующих и их доставки. Цифра в себестоимости появляется в момент отгрузки товара, если речь идет о прямой себестоимости самой товарной позиции. И соответственно, если речь идет об операционных расходах, то по ним значения появляются в момент их понесения. Это так называемое начисление затрат. Об этом чуть ниже.

- Себестоимость. Делится на прямую и косвенную.

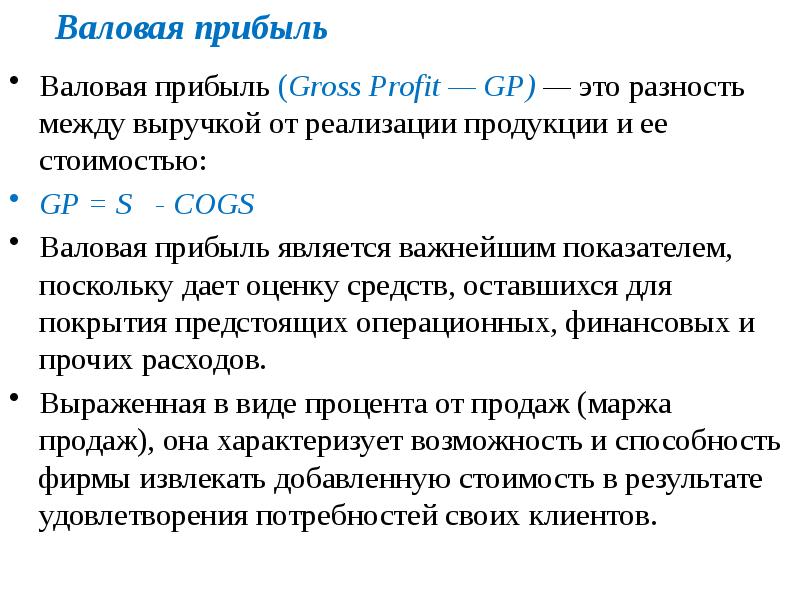

- Валовая прибыль. Это просто разница между Выручкой и себестоимостью.

- Операционные издержки. Это все, что тратит ваша компания на поддержание деятельности. Аренда, связь, реклама, обучение, IT и т.

д. Это расходы, которые нельзя относить на себестоимость конкретного товара. Однако, иногда это делать пытаются и это приводит к нежелательным последствиям. Данные сюда попадают по факту их начисления. Это означает, что если вы оплатили аренду, то сам факт оплаты никак не сказывается на этом показателе. А вот, если вам принесли акт выполненных работ, где написано, что вам оказаны услуги по аренде, с обязательным указанием периода, за который эти услуги оказаны, и вы этот акт подписали, то вот это обстоятельство и увеличит цифру в этом показателе. Таким образом, данные попадают по факту признания (принятия, подписания, назовите как угодно) вами услуг, которые вам оказали, а не по факту их оплаты. Если 15-го мая вам принесли акт выполненных работ, в котором написано, что это услуги за апрель, то и попасть эта цифра должна не в май, а в апрель. Операционные издержки делятся на «Коммерческие затраты» и «Административно-управленческие». К коммерческим расходам относятся те расходы, которые направлены непосредственно на осуществление продаж.

д. Это расходы, которые нельзя относить на себестоимость конкретного товара. Однако, иногда это делать пытаются и это приводит к нежелательным последствиям. Данные сюда попадают по факту их начисления. Это означает, что если вы оплатили аренду, то сам факт оплаты никак не сказывается на этом показателе. А вот, если вам принесли акт выполненных работ, где написано, что вам оказаны услуги по аренде, с обязательным указанием периода, за который эти услуги оказаны, и вы этот акт подписали, то вот это обстоятельство и увеличит цифру в этом показателе. Таким образом, данные попадают по факту признания (принятия, подписания, назовите как угодно) вами услуг, которые вам оказали, а не по факту их оплаты. Если 15-го мая вам принесли акт выполненных работ, в котором написано, что это услуги за апрель, то и попасть эта цифра должна не в май, а в апрель. Операционные издержки делятся на «Коммерческие затраты» и «Административно-управленческие». К коммерческим расходам относятся те расходы, которые направлены непосредственно на осуществление продаж. С точки зрения того, как в эти показатели попадают цифры, ничего не меняется.

С точки зрения того, как в эти показатели попадают цифры, ничего не меняется.

- Операционные издержки. Это все, что тратит ваша компания на поддержание деятельности. Аренда, связь, реклама, обучение, IT и т.

- Операционная прибыль. Это валовая прибыль за минусом операционных издержек.

- Проценты по кредитам. Все понятно по названию. Не путать с суммой самого кредита, который вы гасите. Здесь только проценты.

- Амортизация. Этот показатель используется только, если вы ведете учет основных средств и не списываете затраты на их приобретение сразу. Правильно списывать эти затраты не сразу, а по частям.

- Прибыль до уплаты налогов

Операционная прибыль за минусом процентов по кредитам и амортизации.

- Прибыль до уплаты налогов

- Налог на прибыль. Этот налог, в отличие от всех остальных, выносится отдельно. В противном случае вы получите зацикливание отчетности.

- Чистая прибыль.

Прибыль до уплаты налогов за минусом налога на прибыль.

Прибыль до уплаты налогов за минусом налога на прибыль.

⟵ Как повысить эффективность предприятия | Как производство растворяется в запасах ⟶

Татнефть (прив.) Баланс | finanz.ru

Прибыль на акцию — Татнефть (прив.)

| 40,6 14 | 43,6 15 | 47,5 16 | 54,7 17 | 94,1 18 | 85,4 19 | 46,0 20 |

Выручка на акцию — Татнефть (прив.)

| 210 14 | 243 15 | 260 16 | 316 17 | 415 18 | 425 19 | 328 20 |

Коэффициент P/E (цена к прибыли) — Татнефть (прив. )

)

| 3,3 14 | 4,6 15 | 5,0 16 | 6,7 17 | 5,4 18 | 8,6 19 | 10,3 20 |

Татнефть (прив.): Акция (in RUB)

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | |

|---|---|---|---|---|---|---|---|

| Чистая прибыль на акцию | 40,61 | 43,56 | 47,50 | 54,70 | 94,10 | 85,41 | 45,98 |

| Разводненная чистая прибыль | 40,61 | 43,56 | 47,50 | 54,70 | 94,10 | 85,41 | 45,98 |

| Дивиденды на акцию | 10,58 | 10,96 | 22,81 | 39,94 | 84,91 | 64,47 | 22,24 |

| Общий размер дивидендных выплат | 117,00 | 133,00 | 149,00 | 6 032,00 | 50 711,00 | 55 865,00 | 823,00 |

Татнефть (прив. ): Показатели компаний (in RUB)

): Показатели компаний (in RUB)

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | |

|---|---|---|---|---|---|---|---|

| Выручка на акцию | 209,76 | 243,38 | 260,10 | 316,36 | 414,96 | 425,17 | 328,33 |

| Коэффициент P/E (цена на конец года, базовая EPS) | 3,30 | 4,57 | 4,95 | 6,67 | 5,43 | 8,59 | 10,34 |

| Коэффициент P/E (цена на конец года, разводненная EPS) | 3,30 | 4,57 | 4,95 | 6,67 | 5,43 | 8,59 | 10,34 |

| Коэффициент P/E (цена на конец года) | 3,30 | 4,57 | 4,95 | 6,67 | 5,43 | 8,59 | 10,34 |

| Дивидендная доходность на конец года, % | 7,89 | 5,50 | 9,71 | 10,94 | 16,63 | 8,78 | 4,68 |

| Коэффициент обеспеченности собственными средствами | 75,85 | 78,67 | 64,27 | 64,28 | 64,20 | 60,19 | 65,51 |

| Коэффициент долговой нагрузки | 20,56 | 17,66 | 35,24 | 35,10 | 35,34 | 39,02 | 33,52 |

Татнефть (прив. ): Отчет о прибылях и убытках (in Mio. RUB)

): Отчет о прибылях и убытках (in Mio. RUB)

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | |

|---|---|---|---|---|---|---|---|

| Выручка | 476 360,00 | 552 712,00 | 588 082,00 | 712 123,00 | 934 076,00 | 957 049,00 | 738 927,00 |

| Изменение выручки, % | 4,70 | 16,03 | 6,40 | 21,09 | 31,17 | 2,46 | -22,79 |

| Валовая прибыль | 291 924,00 | 352 260,00 | 362 354,00 | 488 991,00 | 680 505,00 | 707 593,00 | 447 131,00 |

| Изменение валовой прибыли, % | 0,88 | 20,67 | 2,87 | 34,95 | 39,17 | 3,98 | -36,81 |

| Операционная прибыль | 108 300,00 | 132 176,00 | 141 970,00 | 188 813,00 | 283 749,00 | 283 536,00 | 143 116,00 |

| Изменение операционной прибыли, % | 4,60 | 22,05 | 7,41 | 32,99 | 50,28 | -0,08 | -49,52 |

| EBIT | 124 286,00 | 139 800,00 | 141 310,00 | 163 548,00 | 273 821,00 | 252 215,00 | 137 303,00 |

| Изменение EBIT, % | 23,13 | 12,48 | 1,08 | 15,74 | 67,43 | -7,89 | -45,56 |

| Прибыль после уплаты налогов | 92 227,00 | 98 930,00 | 107 389,00 | 123 139,00 | 211 812,00 | 192 260,00 | 103 490,00 |

| Изменение прибыли после уплаты налогов, % | 30,21 | 7,27 | 8,55 | 14,67 | 72,01 | -9,23 | -46,17 |

Татнефть (прив. ): Баланс (in Mio. RUB)

): Баланс (in Mio. RUB)

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | |

|---|---|---|---|---|---|---|---|

| Совокупная задолженность | 150 690,00 | 141 033,00 | 385 693,00 | 388 725,00 | 424 507,00 | 483 278,00 | 423 524,00 |

| Изменение совокупной задолженности, % | 36,21 | 31,76 | 44,13 | 36,62 | 34,52 | 55,62 | 58,66 |

| Собственный капитал | 582 244,00 | 657 658,00 | 708 904,00 | 718 729,00 | 776 781,00 | 752 130,00 | 831 590,00 |

| Изменение собственного капитала, % | 15,49 | 13,01 | 11,97 | 1,19 | 8,35 | -3,34 | 11,02 |

| Баланс | 732 934,00 | 798 691,00 | 1 094 597,00 | 1 107 454,00 | 1 201 288,00 | 1 238 639,00 | 1 263 441,00 |

| Изменение баланса, % | 8,73 | 8,97 | 37,05 | 1,17 | 8,47 | 3,11 | 2,00 |

Татнефть (прив. ): Другие показатели (in RUB)

): Другие показатели (in RUB)

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | |

|---|---|---|---|---|---|---|---|

| Прибыль на акцию (базовая EPS) | 40,61 | 43,56 | 47,50 | 54,70 | 94,10 | 85,41 | 45,98 |

| Изменение прибыли на акцию, % | 30,20 | 7,26 | 9,04 | 15,16 | 72,02 | -9,23 | -46,16 |

| Разводненная прибыль на акцию (разводненная EPS) | 40,61 | 43,56 | 47,50 | 54,70 | 94,10 | 85,41 | 45,98 |

| Изменение разводненной прибыли на акцию, % | 30,20 | 7,26 | 9,04 | 15,16 | 72,02 | -9,23 | -46,16 |

| Число сотрудников | 77 000,00 | 73 000,00 | 53 000,00 | 54 000,00 | — | — | — |

| Изменение числа сотрудников в % | 0,00 | -5,19 | -27,40 | 1,89 | — | — | — |

Формула операционной маржи | Калькулятор (шаблон Excel)

Формула операционной маржи (Содержание)

- Формула операционной маржи

- Примеры формулы операционной маржи (с шаблоном Excel)

- Калькулятор формулы операционной маржи

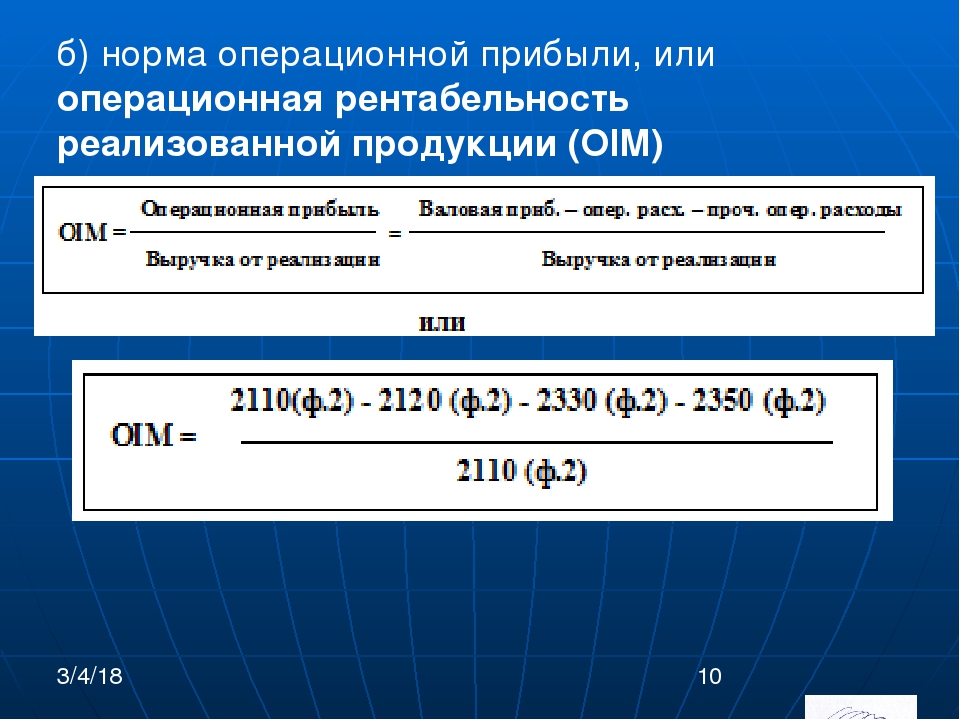

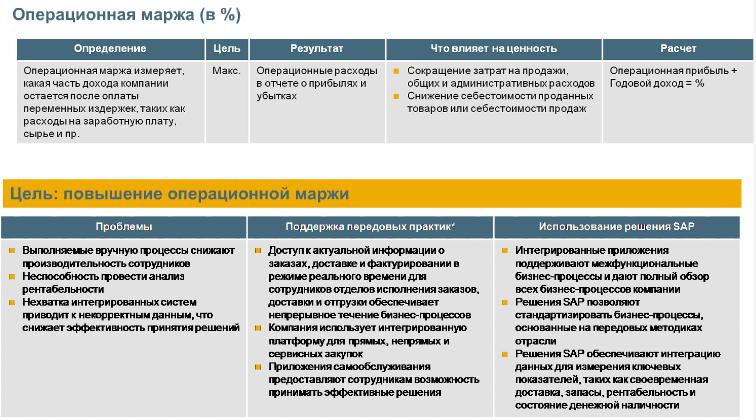

Формула операционной маржи

Операционная маржа является одним из популярных показателей, используемых финансовой отраслью, и она измеряет, какую прибыль фирма или компания получает с доллара выручки или продаж, после учета и оплаты переменных издержек производства, таких как сырье и заработная плата, но до учета и оплаты налога или процентов. Это также можно назвать EBIT.

Это также можно назвать EBIT.

Формула для расчета операционной маржи:

Operating Margin = Operating Income / Revenue (sales)

Давайте рассмотрим пример, чтобы лучше понять расчет формулы операционной маржи.

Вы можете скачать этот шаблон Формула операционной маржи в Excel здесь — Шаблон Формула операционной маржи в ExcelПример № 1

Давайте рассмотрим пример компании ABC, а ниже приведены выдержки из отчета о прибылях и убытках.

Решение:

Теперь, чтобы рассчитать маржу операционной прибыли, нам сначала нужно рассчитать две цифры, то есть операционную прибыль и выручку или чистый доход.

Расчет выручки:

Расчет операционной прибыли:

Операционная маржа рассчитывается по формуле, приведенной ниже

Операционная маржа = операционная прибыль / выручка (продажи)

- Операционная маржа = 420300 долл.

США / 1404800 долл. США

США / 1404800 долл. США - Операционная маржа = 29, 92%

ПРИМЕЧАНИЕ: процентные расходы не должны учитываться при расчете операционной прибыли.

Пример № 2

Ниже приведена выдержка из отчета о прибылях и убытках из годового отчета Amazon Inc., и мы рассчитаем ее операционную маржу по формуле, упомянутой выше.

Таким образом, теперь у нас есть оба показателя, которые представляют собой операционный доход, который рассчитывается после учета операционных расходов, и общий доход уже предоставлен.

Операционная маржа рассчитывается по формуле, приведенной ниже

Операционная маржа = операционная прибыль / выручка (продажи)

- Операционная маржа = 41, 06, 000 / 17, 78, 66, 000

- Операционная маржа = 2, 31%

Пример № 3

Ниже приводится выдержка из отчета о прибылях и убытках из годового отчета компании EXAS Financials, и мы рассчитаем ее операционную маржу, используя формулу, указанную выше.

Так что теперь и здесь у нас есть как цифры, представляющие собой операционный доход, который рассчитывается после учета операционных расходов, так и показатель общего дохода уже предоставлен.

Операционная маржа рассчитывается по формуле, приведенной ниже

Операционная маржа = операционная прибыль / выручка (продажи)

- Операционная маржа = -118, 310 / 265, 989

- Операционная маржа = -44, 48%

Интересно отметить, что компания несет убытки в ведении бизнеса, поскольку маржа EBIT, т. Е. (Прибыль до вычета процентов и налогов), является отрицательной.

Пояснение формулы операционной маржи

Операционный доход — это прибыль компании или бизнеса после того, как все операционные расходы учтены или вычтены из выручки или выручки от продаж. Он будет отражать, сколько компания или фирма зарабатывает на своей основной деятельности, и не будет включать другие источники дохода, которые не имеют прямого отношения к ее основной деятельности или основной деятельности. Это не то же самое, что чистый доход, поскольку он не включает расходы на проценты и налоги.

Это не то же самое, что чистый доход, поскольку он не включает расходы на проценты и налоги.

Это дает хорошую идею кредиторам и инвесторам, если основной или основной бизнес фирмы или компании является прибыльным или нет, прежде чем рассматривать любые другие внереализационные расходы.

Выручка от продаж или чистая выручка от продаж — это цифра, представляющая собой денежную сумму, которая была получена от продажи услуг и товаров бизнес-клиентам, за исключением выручки от продажи или возврата товара, а также скидок или скидок, которые им предлагаются. Это может быть реализовано либо как продажа в кредит, либо как продажа за наличные.

Таким образом, когда кто-то получает операционный доход и делит его на показатель дохода, он получит цифру, которая будет отображать, какую часть дохода составляет операционная прибыль.

Актуальность и использование

Бизнес, который может приносить операционную прибыль или операционный доход, а не работать с убытками, дает положительный сигнал для существующих кредиторов и потенциальных инвесторов. Это будет означать, что операционная маржа компании или фирмы создаст ценность для ее акционеров и будет служить непрерывной ссудой для кредиторов. Чем выше операционная маржа компании, тем меньше финансовый риск, который она имеет по сравнению с более низким коэффициентом.

Это будет означать, что операционная маржа компании или фирмы создаст ценность для ее акционеров и будет служить непрерывной ссудой для кредиторов. Чем выше операционная маржа компании, тем меньше финансовый риск, который она имеет по сравнению с более низким коэффициентом.

Поскольку операционная прибыль или операционная маржа помогает выяснить, какую часть прибыли получили компании или фирма от своей основной или основной деятельности, что обеспечивает прибыльность и эффективность. И это главная причина того, что операционная маржа является одним из наиболее значимых показателей прибыльности среди всех.

При поиске маржи прибыли инвесторы должны искать или смотреть на маржу валовой прибыли и маржу чистой прибыли; но наряду с этим им следует искать операционную маржу, а в свою очередь это наверняка сократит разрыв, чтобы понять, как фирма или компания на самом деле работают в оперативном режиме.

Калькулятор формулы операционной маржи

Вы можете использовать следующий Калькулятор операционной маржи.

| Операционный доход | |

| Выручка (продажи) | |

| Формула операционной маржи | |

| Формула операционной маржи | знак равно |

|

|

Рекомендуемые статьи

Это руководство по формуле операционной маржи. Здесь мы обсуждаем, как рассчитать операционную маржу вместе с практическими примерами. Мы также предоставляем Калькулятор операционной маржи с загружаемым шаблоном Excel. Вы также можете посмотреть следующие статьи, чтобы узнать больше —

- Формула для нормы прибыли

- Как рассчитать цену эластичности спроса?

- Расчет коэффициента покрытия процентов

- CAPM калькулятор

- Операционный коэффициент | Преимущества недостатки

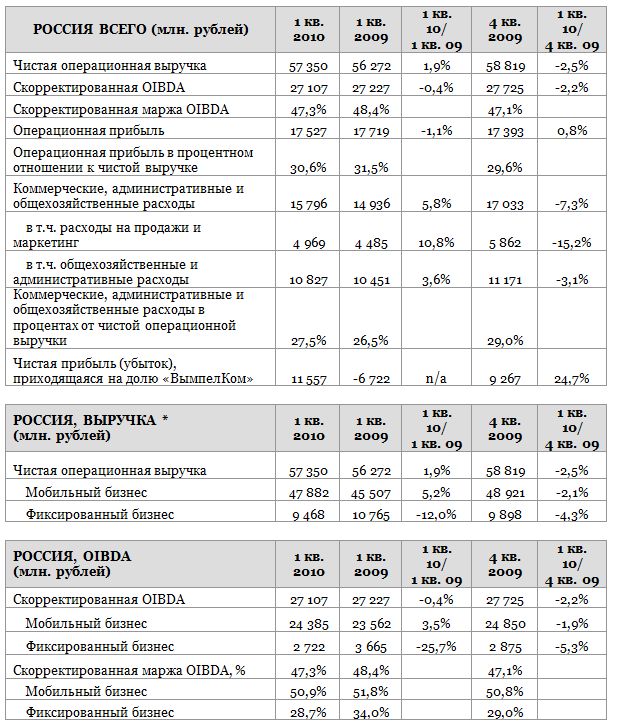

OIBDA.

Показатель операционной прибыли (Operating Income Before Depreciation and Amortization)

Показатель операционной прибыли (Operating Income Before Depreciation and Amortization)OIBDA (Operating Income Before Depreciation and Amortization) – операционная прибыль до вычета износа основных средств и амортизации нематериальных активов. Разница между OIBDA и EBITDA, так же, как между операционной прибылью и EBIT.

Таким образом, OIBDA не включает в себя не операционные доходы, которые, как правило, не повторяются из года в год. Данный показатель включает в себя только доход, полученный за счёт операций, носящих регулярный характер, OIBDA не подвержена влиянию единовременных начислений, например, связанных с курсовыми разницами или налоговыми скидками.

Исторически сложилось, что показатель OIBDA был создан, чтобы исключить воздействие на прибыль внереализационных доходов и расходов.

Многие компании и инвесторы считают, что только операционная прибыль (доходы минус операционные расходы), является надежным индикатором стоимости компании, а все остальное — судебные издержки, доходы от продажи части бизнеса и других «разовых» операций – только искажают реальную рентабельность предприятия

Данный показатель не рассчитывается при использовании

стандарта бухгалтерской отчетности по ГААП (U. S. GAAP).

S. GAAP).

OIBDA характеризует операционный доход до вычета износа основных средств и амортизации нематериальных активов. Расчет показателя OIBDA производится по формуле:

OIBDA = Операционная прибыль + амортизация нематериальных активов + износ основных средств

Главное отличие OIBDA от EBITDA это использование в расчетах операционной, а не чистой прибыли, это означает что, OIBDA в первую очередь характеризует рентабельность основной деятельности.

По мнению многих аналитиков, показатель OIBDA отражает текущее состояние дел компании, включая ее способность финансировать капитальные расходы, приобретения и другие капитальные инвестиции, а также характеризует возможность предприятия привлекать заемные средства и обслуживать займы.

Основные показатели, которые говорят о результатах работы

менеджмента, – это именно прибыль до выплаты налогов и

процентов, а также OIBDA и EBIDA. Именно по этим

«операционным» показателям инвесторы судят о

прибыльности, перспективности компании, а также об эффективности

деятельности менеджмента в качестве агентов акционеров.

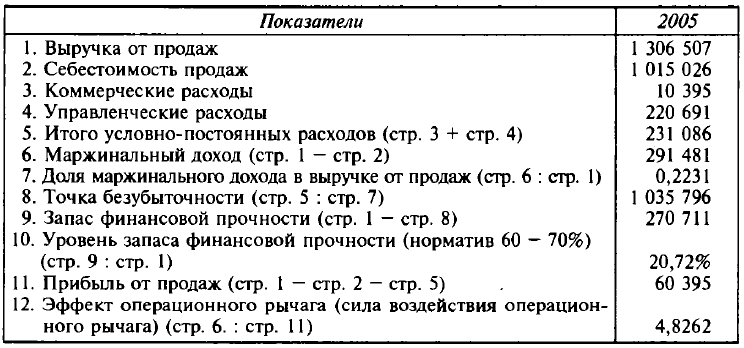

Пример формулы для расчета точки безубыточности BEP в Excel

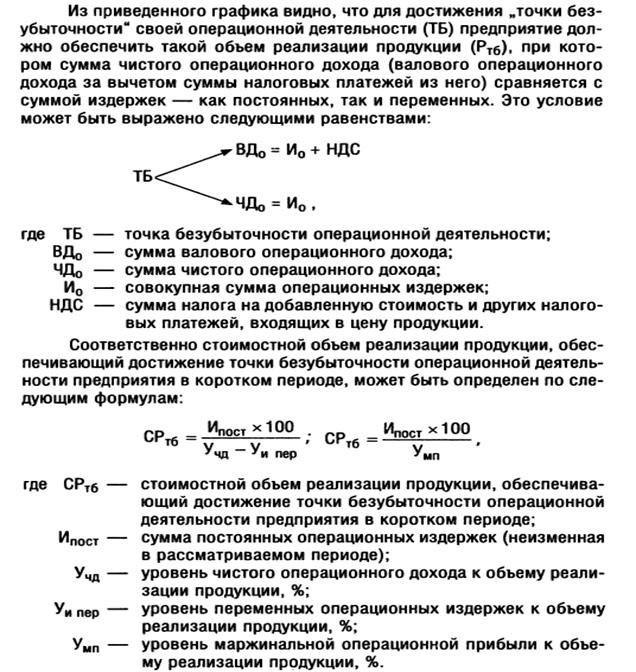

В бизнесе часто возникает необходимость определения размера дохода необходимого для достижения чистой прибыли равной нулю, чтобы выйти из минусов на 0. Другими словами, выйти на точку безубыточности – показатель BEP (на английском Break-Even Point). Так вычисляемый размер дохода называется еще порогом рентабельности. Чтобы его определить, необходимо оценить постоянные расходы и процентную часть переменных расходов. На основе эти данных можно вычислить размер дохода устанавливающий порог рентабельности BEP.

Как рассчитать точку безубыточности предприятия в Excel

Ниже на рисунке представлен пример расчета точки безубыточности. В столбце B в некоторых ячейках находится буква «П», которая значит «Постоянные расходы». Или же там находятся ячейки с процентным значением, определяющим какую долю составляют расходы от доходов. Например, затраты на анализ и развитие будут понесены согласно принятого бюджета и не будут изменяться, если доход вырастет или упадет. Если же вместо этого будут выплачены премии, расходы продажи будут расти или снижаться в зависимости от уровня дохода.

Если же вместо этого будут выплачены премии, расходы продажи будут расти или снижаться в зависимости от уровня дохода.

Показатели использование для расчета порога рентабельности (числа напротив пустых ячеек столбца B) вычисляются следующим образом:

- Формула расчета операционной прибыли.

- Формула расчета чистой прибыли после вычета переменных издержек.

- Расчет валовой прибыли.

Два вида переменных расходов, изображенных на рисунке:

- Себестоимость продаж (стоимость реализованных товаров COGS).

- Стоимость продажи.

Вычисляются через умножение значения дохода на процентное значение расходов.

Показатели для расчета точки безубыточности BEP в Excel

Чтобы создать модель данных для вычисления порога рентабельности, изображенной на рисунке следует выполнить следующий порядок действий:

- В ячейке C17 содержащую значение – чистая прибыль, введите значение 0.

- В столбце C в ячейках содержащих постоянные расходы введите согласно с описанием в столбце … соответствующие им показатели.

- В ячейке B6 введите размер премии в процентах, выплаченной фирмой (в данном примере 8%).

- В ячейке B3 введите процентное значение вычисленное путем вычитания от единицы ожидаемой валовой прибыли в процентах. В данном примере фирма ожидает валовую прибыль в размере 60%. Поэтому в ячейке B3 находится только результат вычисления формулы 40%: =1-C4/C2. Не стоит эту формулу вводить в ячейку B3, чтобы не зациклить ссылки в других формулах, достаточно ввести только результат вычисления.

- В ячейке C12 введите формулу для расчета операционной прибыли. Операционная прибыль должна быть равна сумме позиции «Расходы на проценты» и «Другие затраты и расходы». Как показано на рисунке, если оцененные расходы на проценты будут равны 465, а другие затраты и расходы равны 1368, операционная прибыль должна быть равна 1833, чтобы чистая прибыль была равна 0.

- В ячейке C7 формулу для вычисления чистой прибыли после вычитания переменных издержек. Это сумма операционной прибыли и постоянных операционных расходов.

Данное значение будет использовано для вычисления дохода.

Данное значение будет использовано для вычисления дохода. - В C6 введите формулу для вычисления расходов продаж. Пока не будет еще введен результат вычисления формулы расчета дохода, результат этой формулы будет равен нулю. После введения формулы вычисления доходов в ячейке появится правильное значение.

- В C3 введите формулу для вычисления стоимости реализованных товаров (себестоимость продаж COGS). Подобно как в случае с формулой для вычисления расходов продажи, пока не будет рассчитанная прибыль, формула будет возвращать значение 0.

- На конец в ячейке С2 введите формулу для вычисления дохода. Доход вычисляется путем деления позиции «Чистая прибыль после вычета переменных издержек» на значение, возникшее после вычитания от единицы суммы переменных расходов в процентах. На рисунке в данном примере переменные расходы составляют 48% – от значения дохода (40%+8%). Показатель ячейки C7 следует разделить на число, полученное после вычитания 48% от 100% и таким способом вычисляется размер дохода:

= C7/(1-СУММ(B3:B6)

В результате расчетов точка безубыточности составляет – 16 935$.

Если валовая прибыль в процентах для данной фирмы составляет 60%, будут выплаченные премии в размере 8% от дохода, а принятые постоянные расходы будут детально оцениваться. Чтобы фирма преодолела порог рентабельности, она должна будет выйти на доход в размере 16 935$.

Маржа операционной прибыли — научитесь рассчитывать маржу операционной прибыли

Что такое маржа операционной прибыли?

Маржа операционной прибыли — это коэффициент рентабельности или производительности, который отражает процент прибыли, получаемой компанией от своей деятельности, до вычета налогов и процентов. Он рассчитывается путем деления операционной прибыли на общую выручку. Выручка от продаж. Выручка от продаж — это доход, полученный компанией от продажи товаров или оказания услуг.В бухгалтерском учете используются термины «продажи» и, выраженные в процентах. Маржа также известна как EBIT (прибыль до уплаты процентов и налогов) EBIT Guide EBIT означает прибыль до уплаты процентов и налогов и является одним из последних промежуточных итогов в отчете о прибылях и убытках перед чистой прибылью. EBIT также иногда называют операционным доходом, потому что он определяется путем вычета всех операционных расходов (производственных и непроизводственных затрат) из выручки от продаж. Прибыль.

EBIT также иногда называют операционным доходом, потому что он определяется путем вычета всех операционных расходов (производственных и непроизводственных затрат) из выручки от продаж. Прибыль.

Изображение: Курсы финансового анализа CFI.

Маржа операционной прибыли различается в зависимости от отрасли и часто используется в качестве показателя для сравнения одной компании с аналогичными компаниями в той же отрасли. Он может выявить лидеров отрасли и указать на необходимость дальнейшего исследования того, почему конкретная компания превосходит своих конкурентов или отстает от них.

Как рассчитать маржу операционной прибыли?

Операционная прибыль рассчитывается путем вычитания всех COGS Стоимость проданных товаров (COGS) Стоимость проданных товаров (COGS) измеряет «прямые затраты», понесенные при производстве любых товаров или услуг.Он включает в себя материальные затраты, прямые расходы, износ и амортизацию, а также все соответствующие операционные расходы из общей выручки. Операционные расходы включают в себя расходы компании, помимо прямых производственных затрат, такие как заработная плата и льготы, аренда и связанные с ними накладные расходы, затраты на исследования и разработки. Исследования и разработки (НИОКР). Исследования и разработки (НИОКР) — это процесс, с помощью которого компания получает новые знания и использует его для улучшения существующих продуктов и внедрения и т. д. Расчет маржи операционной прибыли представляет собой процент операционной прибыли, полученной от общей выручки.Например, маржа операционной прибыли в размере 15% равна 0,15 доллара США операционной прибыли на каждый доллар дохода.

Операционные расходы включают в себя расходы компании, помимо прямых производственных затрат, такие как заработная плата и льготы, аренда и связанные с ними накладные расходы, затраты на исследования и разработки. Исследования и разработки (НИОКР). Исследования и разработки (НИОКР) — это процесс, с помощью которого компания получает новые знания и использует его для улучшения существующих продуктов и внедрения и т. д. Расчет маржи операционной прибыли представляет собой процент операционной прибыли, полученной от общей выручки.Например, маржа операционной прибыли в размере 15% равна 0,15 доллара США операционной прибыли на каждый доллар дохода.

Как использовать маржу операционной прибыли?

Маржа операционной прибыли отличается от чистой прибыли Маржа чистой прибыли Маржа чистой прибыли (также известная как «Маржа прибыли» или «Коэффициент чистой прибыли») — это финансовый коэффициент, используемый для расчета процента прибыли, получаемой компанией от ее общего дохода. Он измеряет размер чистой прибыли, которую получает компания на доллар полученной выручки.как показатель способности компании приносить прибыль. Разница в том, что первая основана исключительно на ее деятельности за исключением затрат на финансирование процентных платежей и налогов.

Он измеряет размер чистой прибыли, которую получает компания на доллар полученной выручки.как показатель способности компании приносить прибыль. Разница в том, что первая основана исключительно на ее деятельности за исключением затрат на финансирование процентных платежей и налогов.

Примером того, как можно использовать этот показатель прибыли, является ситуация, когда покупатель рассматривает возможность выкупа с использованием заемных средств. Когда покупатель анализирует целевую компанию, он будет искать потенциальные улучшения, которые они могут внести в операционную деятельность.Маржа операционной прибыли дает представление о том, насколько хорошо целевая компания работает по сравнению с ее аналогами, в частности, насколько эффективно компания управляет своими расходами, чтобы максимизировать прибыльность. Коэффициенты прибыльности Коэффициенты прибыльности — это финансовые показатели, используемые аналитиками и инвесторами для измерения и оценки способность компании генерировать доход (прибыль) относительно выручки, балансовых активов, операционных расходов и собственного капитала в течение определенного периода времени. Они показывают, насколько хорошо компания использует свои активы для получения прибыли. Отсутствие процентов и налогов полезно, потому что выкуп с использованием заемных средств привел бы к появлению у компании совершенно нового долга, что сделало бы исторические процентные расходы несущественными.

Они показывают, насколько хорошо компания использует свои активы для получения прибыли. Отсутствие процентов и налогов полезно, потому что выкуп с использованием заемных средств привел бы к появлению у компании совершенно нового долга, что сделало бы исторические процентные расходы несущественными.

Маржа операционной прибыли компании показывает, насколько хорошо она управляется, поскольку операционные расходы, такие как заработная плата, аренда и аренда оборудования, являются переменными затратами Переменные затраты Переменные затраты — это расходы, которые изменяются пропорционально объему товаров или услуг, производимых бизнесом.Другими словами, это затраты, которые варьируются, а не фиксированные затраты. Фиксированные и переменные затраты. Стоимость — это то, что можно классифицировать несколькими способами в зависимости от его характера. Один из самых популярных методов — классификация по. Компания может иметь слабый контроль над прямыми производственными затратами, такими как стоимость сырья, необходимого для производства продукции компании. Однако у руководства компании есть большая свобода действий в таких областях, как, например, размер расходов на аренду офиса, оборудование и персонал.Таким образом, рентабельность операционной прибыли компании обычно рассматривается как лучший показатель силы управленческой команды компании по сравнению с рентабельностью валовой или чистой прибыли.

Однако у руководства компании есть большая свобода действий в таких областях, как, например, размер расходов на аренду офиса, оборудование и персонал.Таким образом, рентабельность операционной прибыли компании обычно рассматривается как лучший показатель силы управленческой команды компании по сравнению с рентабельностью валовой или чистой прибыли.

Видео Объяснение маржи операционной прибыли

Ниже приводится короткое видео, в котором объясняется, как рассчитать коэффициент и почему это важно при выполнении финансового анализа Анализ финансовой отчетности Как проводить анализ финансовой отчетности. Это руководство научит вас выполнять анализ финансового отчета и отчета о прибылях и убытках.

Видео: курс CFI по основам финансового анализа.

Скачать бесплатный шаблон

Введите свое имя и адрес электронной почты в форму ниже и загрузите бесплатный шаблон прямо сейчас!

Изображение: Курсы финансового анализа CFI.

Маржа операционной прибыли

Загрузите бесплатный шаблон Excel, чтобы углубить свои знания в области финансов!Ограничения использования коэффициента рентабельности операционной прибыли

Как и в любой части финансового анализа Анализ финансовой отчетности Как проводить анализ финансовой отчетности.Это руководство научит вас выполнять анализ финансового отчета и отчета о прибылях и убытках. Любое интересующее вас число требует дополнительных исследований, чтобы понять причины этого числа. Расхождения в марже операционной прибыли между аналогами могут быть объяснены множеством факторов. Например, компания, реализующая стратегию аутсорсинга, может сообщать о марже прибыли, отличной от компании, производящей собственное производство.

При сравнении компаний метод амортизации может привести к изменению маржи операционной прибыли.Компания, использующая метод амортизации с двойным уменьшением остатка, может сообщать о более низкой норме прибыли, которая со временем увеличивается, даже если не происходит никаких изменений в эффективности. Компания, использующая прямолинейную амортизацию Амортизация по прямой линии Амортизация по прямой линии — это наиболее часто используемый и самый простой метод распределения амортизации актива. При использовании метода прямой линии будет наблюдаться постоянная маржа, если также не изменится какой-либо другой фактор.

Компания, использующая прямолинейную амортизацию Амортизация по прямой линии Амортизация по прямой линии — это наиболее часто используемый и самый простой метод распределения амортизации актива. При использовании метода прямой линии будет наблюдаться постоянная маржа, если также не изменится какой-либо другой фактор.

Общее правило состоит в том, чтобы поддерживать такие факторы, как географическое положение, размер компании, отрасль и бизнес-модель, постоянными при использовании маржи операционной прибыли в качестве сравнительной аналитики между аналогами.Наряду с этим полезно учитывать другие показатели прибыльности, такие как валовая прибыль, коэффициент валовой прибыли Коэффициент валовой прибыли, также известный как коэффициент валовой прибыли, представляет собой коэффициент прибыльности, который сравнивает валовую прибыль компании с ее выручкой. или Маржа чистой прибыли Маржа чистой прибыли Маржа чистой прибыли (также известная как «Маржа прибыли» или «Коэффициент чистой прибыли») — это финансовый коэффициент, используемый для расчета процента прибыли, получаемой компанией от ее общего дохода. Он измеряет размер чистой прибыли, которую получает компания на доллар полученной выручки., а также другие финансовые показатели, такие как кредитное плечо, эффективность и коэффициенты рыночной стоимости. Анализ множественных показателей. Анализ мультипликаторов — это метод оценки, который использует различные финансовые показатели сопоставимых компаний для оценки целевой компании.

Он измеряет размер чистой прибыли, которую получает компания на доллар полученной выручки., а также другие финансовые показатели, такие как кредитное плечо, эффективность и коэффициенты рыночной стоимости. Анализ множественных показателей. Анализ мультипликаторов — это метод оценки, который использует различные финансовые показатели сопоставимых компаний для оценки целевой компании.

Вы можете расширить свои знания в области финансового анализа управления деньгами и прибыльностью компаний, узнав о других аспектах корпоративных финансов, которые подробно описаны в статьях, перечисленных ниже.

Дополнительные ресурсы

Для продолжения карьерного роста в качестве сертифицированного финансового аналитика Станьте сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® Сертификат финансового моделирования и оценки (FMVA) ® CFI поможет вам обрести уверенность в своих силах. финансовая карьера.Зарегистрируйтесь сегодня !, эти ресурсы CFI будут полезны:

- Коэффициенты прибыльности Коэффициенты прибыльности Коэффициенты прибыльности — это финансовые показатели, используемые аналитиками и инвесторами для измерения и оценки способности компании генерировать доход (прибыль) относительно выручки, балансовых активов, операционной деятельности. затраты и акционерный капитал в течение определенного периода времени. Они показывают, насколько хорошо компания использует свои активы для получения прибыли.

- Прямолинейная амортизация Прямая амортизация Прямолинейная амортизация — это наиболее часто используемый и самый простой метод распределения амортизации актива. С программой сертификации финансовых аналитиков direct line

- Станьте сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® Сертификация CFVA Financial Modeling and Valuation Analyst (FMVA) ® поможет вам обрести уверенность в своей финансовой карьере. Запишитесь сегодня!

Операционная прибыль — Обзор, формула, пример расчета

Что такое операционная прибыль?

Операционная прибыль, также называемая операционной прибылью или прибылью до уплаты процентов и налогов (EBIT) EBIT Guide EBIT означает прибыль до уплаты процентов и налогов и является одним из последних промежуточных итогов в отчете о прибылях и убытках перед чистой прибылью.EBIT также иногда называют операционным доходом, потому что он определяется путем вычета всех операционных расходов (производственных и непроизводственных затрат) из выручки от продаж., Это сумма выручки, остающаяся после вычета операционных прямых и косвенных затрат из продаж. доход. Его также можно рассчитать с использованием валового дохода за вычетом износа, амортизации и операционных расходов, не связанных напрямую с производством товаров. Процентные расходы, процентные доходы и другие источники неоперационных доходов не учитываются при расчете операционных доходов.

Ниже приведен пример доходов от операций, указанных в отчете о прибылях и убытках Amazon.com Inc. за 2016 год.

Источник: Amazon.com Inc.

Формула для операционного дохода

Есть три формулы для расчета дохода от операционной деятельности:

1. Операционный доход = Общий доход — Прямые затраты — Косвенные затраты

OR

2. Операционная прибыль = Валовая прибыль — Операционные расходы — Амортизация

OR

3.Операционная прибыль = чистая прибыль + процентные расходы + налоги

Пример расчета

D Компания по производству обуви Трампа получила общий доход от продаж в размере 25 миллионов долларов за второй квартал текущего года. За этот период стоимость сырья и материалов, использованных для проданной продукции, составила 9 миллионов долларов США, непосредственно примененные затраты на рабочую силу составили 2 миллиона долларов США, заработная плата административного персонала и персонала составила 4 миллиона долларов США, а также были начислены износ и амортизация в размере 1 миллиона долларов США. В результате прибыль до налогообложения от операционной деятельности составила 9 миллионов долларов прибыли.

Что такое выручка и валовая прибыль?

Доход от продаж Предельный доход Предельный доход — это доход, полученный от продажи дополнительной единицы. Это доход, который компания может получить от каждой дополнительной проданной единицы или чистых продаж, представляет собой денежную сумму, полученную от продажи товаров и услуг бизнес-клиентам, за исключением возвращенных товаров и любых надбавок / скидок, предлагаемых покупателям. Это может быть реализовано либо в виде продажи за наличные, либо в виде продажи в кредит.

С другой стороны, валовая прибыль — это результат в денежном выражении, полученный после вычета стоимости проданных товаров и выручки / скидок от общей выручки от продаж.

Что такое прямые затраты?

Прямые затраты — это расходы, понесенные и относящиеся к созданию или покупке продукта или предложению услуг. Часто рассматриваемые как себестоимость проданных товаров или себестоимость продажи, расходы конкретно связаны со стоимостью производства товаров или услуг. Затраты могут быть фиксированными или переменными, но зависят от производимого и продаваемого количества.

Примеры прямых затрат:

- Прямые материалы и принадлежности — Детали, сырье, производственные принадлежности

- Непосредственный труд — Услуги, используемые для непосредственного производства продукта, такие как операторы станков, рабочие фабрики, операторы сборочных линий, маляры

- Расход электроэнергии и воды — Счета за электроэнергию и потребление воды, относящиеся к производству

- Стоимость товаров — Стоимость готового продукта для перепродажи плюс расходы на транспортировку

- Комиссионные или профессиональные сборы — Стоимость оказания услуг, в частности, в сфере обслуживания ориентированные на страхование, недвижимость, консалтинговые и юридические фирмы

Что такое косвенные затраты?

Косвенные затраты — это операционные расходы, не связанные напрямую с производством или покупкой товаров для перепродажи.Эти затраты часто объединяются в фиксированные или накладные расходы и распределяются по различным операционным видам деятельности.

Примеры косвенных затрат:

- Заработная плата и связанные с этим выплаты руководителей производства и персонала по обеспечению качества

- Расходы на техническое обслуживание и амортизацию заводского оборудования

- Аренда производственных помещений

- Коммунальные услуги, не участвующие напрямую в создании или покупке товары

Примеры коммерческих и административных косвенных затрат:

- Заработная плата и льготы корпоративных менеджеров и персонала

- Канцелярские товары

- Амортизация офисного здания, оборудования, мебели и инвентаря

- Аренда офисного помещения

- Техническое обслуживание и ремонт

- Коммунальные услуги, такие как электричество, вода, телефонные линии

- Страхование и амортизация

- Маркетинговые и рекламные расходы

- Командировочные расходы

Операционная прибыль = EBIT

Другой способ расчета доходов от операционной деятельности — начать в нижней части отчета о прибылях и убытках с чистой прибыли, а затем добавить обратно процентные расходы и налоги.Это распространенный метод, используемый аналитиками для расчета EBITEBIT. GuideEBIT означает прибыль до уплаты процентов и налогов и является одним из последних промежуточных итогов в отчете о прибылях и убытках перед чистой прибылью. EBIT также иногда называют операционным доходом, потому что он определяется путем вычитания всех операционных расходов (производственных и непроизводственных затрат) из выручки от продаж, которые затем можно использовать для оценки в соотношении EV / EBIT. показывает пошаговые инструкции по построению сопоставимого анализа компании («Comps») и включает бесплатный шаблон и множество примеров..

Ниже приведен пример расчета EBIT:

- 39 860 долл. США Прибыль

- + 15 501 долл. США Налоги

- + 500 долл. США Проценты

- = 55 861 долл. США EBIT

Подробнее о EBIT и EBIT vs EBITDA — два очень распространенных показателя, используемых в финансах и оценке компаний. Есть важные отличия, плюсы и минусы, чтобы понять ..

Скачать бесплатный шаблон

Введите свое имя и адрес электронной почты в форму ниже и загрузите бесплатный шаблон прямо сейчас!

Шаблон операционного дохода

Загрузите бесплатный шаблон Excel, чтобы углубить свои знания в области финансов!Какое значение имеет операционная прибыль в бизнесе?

Операционная прибыль считается важнейшим показателем эффективности бизнеса.Это косвенный показатель производительности и способности компании получать больше прибыли, которую затем можно использовать для дальнейшего расширения бизнеса. Инвесторы внимательно следят за операционной прибылью, чтобы оценить тенденции эффективности компании в течение определенного периода времени.

Операционная прибыль, как и валовая прибыль и чистая прибыль, является ключевым финансовым показателем, используемым для определения стоимости компании для потенциального выкупа. Чем выше с течением времени операционная прибыль, тем эффективнее осуществляется основная деятельность компании.

Дополнительные ресурсы

CFI — официальный глобальный провайдер аналитики финансового моделирования и оценки (FMVA) Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® Аналитик финансового моделирования и оценки CFI (FMVA) ) ® поможет вам обрести уверенность в своей финансовой карьере. Зарегистрируйтесь сегодня! ® Станьте сертифицированным аналитиком по финансовому моделированию и оценке (FMVA) ® Сертификат CFVA «Аналитик финансового моделирования и оценки» (FMVA) ® поможет вам обрести уверенность в своей финансовой карьере.Запишитесь сегодня! сертификация, призванная превратить любого в финансового аналитика мирового уровня.

Если вы заинтересованы в продвижении своей карьеры в сфере корпоративных финансов, эти статьи CFI помогут вам на этом пути:

- Операционная маржа Операционная маржа Операционная маржа равна операционному доходу, разделенному на выручку. Это коэффициент рентабельности, измеряющий выручку после покрытия операционной деятельности, а маржа вклада

- Маржа вклада Маржа рентабельности представляет собой выручку от продаж за вычетом переменных затрат.Полученная маржа вклада может быть использована для покрытия фиксированной маржи EBITDA в размере

- Маржа EBITDA Маржа EBITDA = EBITDA / Выручка. Это коэффициент рентабельности, который измеряет прибыль, которую получает компания до вычета налогов, процентов, износа и амортизации. В этом руководстве есть примеры и загружаемый шаблон.

- Инвестиционный фонд недвижимости (REIT) Финансовые статьи FinanceCFI предназначены для самостоятельного изучения важных финансовых концепций в Интернете в удобном для вас темпе. Просмотрите сотни статей!

Как рассчитать операционную прибыль

При отслеживании финансового состояния вашего бизнеса существует множество финансовых отчетов, которые вам следует изучить.Цифры, которые вы получаете из этих отчетов, показывают, насколько финансово здорова ваша компания, и если ваша компания ищет деньги у кредиторов и инвесторов, они также попросят взглянуть на эти цифры. Операционная прибыль — это одно из тех чисел, которые вам следует рассчитывать.

Что такое операционная прибыль?

Простое определение заключается в том, что операционная прибыль показывает способность вашего бизнеса получать прибыль от своей операционной деятельности. Он измеряет сумму денег, которую компания получает от своей основной деятельности, не включая другие доходы, которые не связаны напрямую с повседневной деятельностью компании.

С другой стороны, неоперационные расходы — это единовременные или необычные затраты. Сюда могут входить проценты, судебные издержки, амортизация, устаревшие затраты на запасы и многое другое.

Популярными синонимами операционного дохода являются операционная прибыль и текущая прибыль. Операционная прибыль также аналогична прибыли до уплаты процентов и налогов (EBIT), но одно большое различие между ними состоит в том, что EBIT включает в себя любую внереализационную прибыль, которую генерирует компания.

Шпаргалки по финансовой отчетности

Узнайте, как с первого взгляда читать свои отчеты.

Как это рассчитать?

Операционная прибыль указана в отчете о прибылях и убытках. Вверху отчета стоимость проданных товаров (COGS) вычитается из выручки, чтобы найти валовую прибыль. Далее перечислены операционные расходы, которые вычитаются из валовой прибыли. Сумма, остающаяся после вычета всех операционных расходов, и есть операционная прибыль.

Теперь, когда мы знаем, где он находится, давайте посчитаем его:

Операционная прибыль = Валовая прибыль — Операционные расходы

Валовая прибыль — это сумма денег, которая остается у вашего бизнеса после вычитания затрат на производство продукта — также известная как стоимость проданных товаров.Чтобы получить валовой доход, вы вычтите COGS из своего дохода.

Операционные расходы включают все расходы, связанные с ведением основной деятельности. Это включает в себя такие вещи, как коммунальные услуги, страхование, аренда, заработная плата сотрудников и страхование.

Теперь, когда мы знаем основы, давайте рассмотрим пример:

Эми занимается доставкой цветов и хочет его расширить. Она хочет взять ссуду для бизнеса, но должна показать кредиторам свой операционный доход.

Эми просматривает свои финансы и видит, что ее бизнес принес 200 000 долларов дохода в прошлом месяце.

Остальные ее расходы составили:

- 3000 долларов на коммунальные услуги

- 90 000 долларов на заработную плату сотрудников

- 7000 долларов на страхование

- 6000 долларов на оплату транспортных средств

- 8000 долларов на имущество и содержание

- 1000 долларов на канцелярские товары

- 7000 долларов на транспортное средство убытки

- 20 000 долл. США в COGS

Теперь, когда у нас есть информация, первым шагом в расчете операционного дохода является расчет валового дохода.

Доход — COGS = Валовой доход

200 000 долларов США — 20 000 долларов США = 180 000 долларов США

Отсюда нам просто нужно сложить операционные расходы.Числа 1–6 ее расходов — это операционные расходы, потому что они связаны с повседневной деятельностью ее бизнеса. Обратите внимание, что она не включила 7000 долларов в качестве компенсации ущерба из седьмой строки, потому что это была чрезвычайная потеря.

Таким образом, общие операционные расходы Эми составляют 113 500 долларов.

Теперь мы можем рассчитать операционную прибыль.

Валовая прибыль — операционные расходы = операционная прибыль

180 000 долларов — 115 000 долларов = 65 000 долларов

Эми теперь может показать своим инвесторам или кредиторам, что ее бизнес имел операционный доход в размере 65 000 долларов в прошлом году.

О чем говорит операционная прибыль?

Операционная прибыль — это показатель, показывающий, насколько прибыльна основная деятельность компании. Чем выше операционная прибыль, тем прибыльнее. Многие владельцы бизнеса используют показатель операционного дохода для измерения операционных успехов своего бизнеса.

Многие факторы могут повлиять на операционный доход, например затраты на рабочую силу, цены на материалы и стратегию ценообразования. А поскольку эти элементы напрямую связаны с повседневными операциями бизнеса, операционная прибыль может помочь владельцам бизнеса принимать стратегические решения о том, как расти или где требуются изменения.

Почему это важно?

Ваша компания должна рассчитывать операционную прибыль, потому что она разделяет операционные и внереализационные доходы и расходы, давая постороннему ясное представление о том, как компания зарабатывает деньги.

Инвесторы и кредиторы могут использовать это число для оценки эффективности и прибыльности бизнеса без учета процентных расходов или налоговых ставок — двух переменных, которые могут быть уникальными для разных компаний. Более высокий операционный доход означает, что ваш бизнес с большей вероятностью вернет задолженность.

Большинству владельцев бизнеса недостаточно только взглянуть на общий доход или «чистую прибыль» в отчете о прибылях и убытках. Важно копать глубже, и регулярный анализ вашего операционного дохода помогает пролить больше света на общее состояние вашего бизнеса.

Шпаргалки по финансовой отчетности

Узнайте, как с первого взгляда читать свои отчеты.

Как рассчитать маржу операционной прибыли | Малый бизнес

Девра Гартенштейн Обновлено 1 февраля 2019 г.

Маржа операционной прибыли — это краткая мера того, сколько ваша компания фактически зарабатывает в конце дня.Он выражается в процентах, показывая, какая часть дохода вашей компании фактически считается доходом по сравнению с тем, сколько вы потратили на поддержание своего бизнеса. Эта маржа представляет собой полезный снимок, который показывает, насколько хорошо вы работаете, и как цифры этого года сравниваются с прошлыми показателями и прогнозами на будущее.

Расчет операционной прибыли

- Рассчитайте свой валовой доход, сложив все ваши доходы от продаж и услуг.

- Рассчитайте стоимость проданных товаров, добавив стоимость материалов и рабочей силы, которые были потрачены непосредственно на создание вашего готового продукта.Если вы владеете розничной пекарней, включите в нее ингредиенты, но не сервировочную посуду, которые необходимы для сервировки, но оставьте их в магазине для использования в будущем. Включите производственную рабочую силу, но не часы заработной платы для обслуживания счетчиков, которые входят в уравнение отдельно.

- Вычтите стоимость проданных товаров из валовой выручки, чтобы определить валовую прибыль.

- Сложите остальные операционные расходы, включая аренду, коммунальные услуги, расходы на автомобиль, профессиональные услуги, рекламу, расходные материалы и рабочую силу, кроме часов, включенных в стоимость проданных товаров, например, расходы на оплату вашего бухгалтера.

- Вычтите общие операционные расходы из валовой прибыли, чтобы рассчитать операционную прибыль.

- Разделите свою операционную прибыль на валовой доход, чтобы рассчитать маржу операционной прибыли.

Примеры операционной прибыли в действии

Если валовая выручка вашей компании составляет 200 000 долларов, а ваша операционная прибыль — 40 000 долларов, маржа вашей операционной прибыли составляет 20 процентов, поскольку ваша операционная прибыль составляет 20 процентов от вашего дохода. Если ваш валовой доход составляет 400 000 долларов, а ваша операционная прибыль — 40 000 долларов, ваша операционная прибыль составляет 10 процентов, потому что ваша операционная прибыль равна 10 процентам от вашего дохода.

Остерегайтесь исключенных расходов

При подсчете расходов, вычтенных из валовой прибыли для расчета вашей операционной прибыли, не включайте такие расходы, как проценты и налоги, которые не имеют прямого отношения к повседневному ведению вашего бизнеса. дневная основа. Также исключите закупку крупного оборудования, такого как компьютеры и автомобили, потому что эти расходы не являются типичными бизнес-расходами, а представляют собой долгосрочные инвестиции. Они считаются внереализационными расходами, потому что они напрямую не связаны с вашими операциями.

Значение маржи операционной прибыли

Маржа операционной прибыли позволяет быстро оценить общее финансовое состояние операций вашей компании. Это играет роль в вашем общем финансовом состоянии, но не говорит всей истории. Если вы потеряли деньги или приобрели крупное оборудование в прошлом году, вам может быть трудно вернуть эти суммы, даже если ваша операционная прибыль высока. Но если вы продолжите получать высокую операционную прибыль, то, скорее всего, вы сможете изменить свой денежный поток и вернуть свой баланс на положительную территорию — это вопрос времени.

Как рассчитать операционную маржу для бизнеса | Малый бизнес

Уильям Адкинс Обновлено 4 марта 2019 г.

Если вы владеете или управляете бизнесом, вам следует уделять пристальное внимание своей операционной марже. Этот коэффициент измеряет операционный доход или прибыль компании как долю чистых продаж от текущей коммерческой деятельности. Операционная маржа вызывает особую озабоченность у владельцев бизнеса, потому что это ключевая мера способности компании генерировать деньги, необходимые для погашения кредитов кредиторам и получения прибыли для владельцев или акционеров.Следовательно, ваши кредиторы и инвесторы учитывают это при принятии решений о кредитовании и покупке.

Обзор: операционная прибыль и операционная маржа

Основой операционной маржи является операционная прибыль компании, которая указывается в ее отчете о прибылях и убытках. Операционная прибыль — это часть продаж, которая остается после вычета операционных расходов фирмы из чистых продаж. Общая выручка от хозяйственной деятельности без учета скидок, возвратов и надбавок за поврежденные товары — это чистая сумма продаж.Операционная маржа — это операционная прибыль, выраженная в процентах от чистых продаж.

Вся эта информация появляется в отчете о прибылях и убытках, который является одним из финансовых отчетов, которые публичная корпорация должна предоставлять инвесторам каждый год. Периодические обновления требуются в рамках ежеквартальной подачи документов в Комиссию по ценным бумагам и биржам.

Некоторые статьи не включаются при расчете операционной прибыли. Доход от инвестиций или разовые суммы, такие как доходы от судебного процесса, не учитываются.Затраты на финансирование также исключаются, как и налоги на прибыль, уплачиваемые предприятием. Другими словами, операционный доход — это деньги, которые фирма получает от своих деловых операций, которые затем могут быть использованы для выплат кредиторам и получения прибыли для инвесторов.

Расчет операционной маржи

Чтобы рассчитать операционную маржу, вычислите операционную прибыль. Начиная с чистых продаж за отчетный период, вычтите стоимость проданных товаров, затраты на продажу, административные расходы и другие накладные расходы, чтобы получить операционную прибыль.Разделите операционную прибыль на чистую выручку и умножьте на 100, чтобы выразить результат в процентах. Например, если чистые продажи равны 2 миллионам долларов и вы вычтете 1,7 миллиона долларов из операционных расходов, вы получите операционную прибыль в размере 300 000 долларов. Разделите 300 000 долларов на 2 миллиона и умножьте на 100. Операционная маржа составляет 15 процентов.

Значение операционной маржи

Выражение операционного дохода в виде процента от чистых продаж полезно, поскольку оно позволяет заинтересованным сторонам проводить сравнения с аналогичными компаниями.Предположим, две фирмы имеют одинаковую чистую прибыль. Однако операционная маржа компании А составляет 15 процентов. Компания B получает большую часть своей прибыли от инвестиций, а ее операционная маржа составляет всего 8 процентов. Эта информация говорит вам, что компания A может лучше получать операционную прибыль.

Вы можете создать линейный график тренда, чтобы отслеживать операционную маржу с течением времени. В целом, операционная маржа должна увеличиваться по мере роста продаж, поскольку постоянные затраты составляют меньшую часть затрат. Помня об этом, вы можете легко определить, соответствует ли операционная маржа изменениям выручки.

Как рассчитать операционную прибыль?

4 мин. Прочитать

- Концентратор

- Бухгалтерский учет

- Как рассчитать операционную прибыль?

Операционная прибыль рассчитывается путем вычета операционных расходов, таких как заработная плата и амортизация, и стоимости проданных товаров из валового дохода. Он измеряет прибыль от деловых операций.

Операционная прибыль — один из обычных финансовых коэффициентов для оценки компании.Он измеряет способность бизнеса покрывать расходы и получать прибыль.

О чем идет речь в этой статье:

ПРИМЕЧАНИЕ. Члены группы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, кроме дополнительных вопросов о FreshBooks. Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

По какой формуле рассчитывается операционная прибыль?

Операционная прибыль — это формула рентабельности, по которой рассчитывается прибыль, полученная от основной деятельности.Он не включает прочие доходные расходы, не связанные напрямую с основной хозяйственной деятельностью.

Для расчета операционного дохода бизнеса вам нужны три значения: выручка или валовой доход, операционные расходы бизнеса и стоимость проданных товаров.

Операционная прибыль = Валовая прибыль — (Операционные расходы + Стоимость проданных товаров)

Операционная прибыль позиционируется как промежуточная сумма в многоэтапном отчете о прибылях и убытках после всех общих и административных расходов, а также до процентных доходов и расходов.

Пример:

В текущем году бизнес XYZ получил общую выручку от продаж в размере 200 000 долларов США. В этот период стоимость проданных товаров составляла 40 000 долларов, аренда — 12 000 долларов, страховка — 10 000 долларов, а заработная плата — 60 000 долларов.

Операционные расходы рассчитываются следующим образом:

Операционные расходы = Аренда + Страхование + Заработная плата

Операционные расходы = 12 000 + 10 000 + 60 000

Операционные расходы = 82000 долларов США

Операционная прибыль = Выручка — (Операционные расходы + COGS)

78 000 долларов США = 200 000 долларов США — (40 000 долларов США + 82 000 долларов США)

Операционная прибыль компании составляет 78 000 долларов США.

Что входит в операционную прибыль?

Валовой доход

Валовой доход, также известный как валовая прибыль, — это сумма денег, которая остается у предприятия для финансирования своих операционных расходов после вычета затрат на производство продукции. Он рассчитывается путем вычитания стоимости проданных товаров из выручки.

Валовой доход = Выручка —

COGSВыручка от бизнеса не включает чрезвычайную прибыль.

Операционные расходы

Операционные расходы включают затраты на ведение основной деятельности.Некоторыми примерами операционных расходов являются коммунальные услуги, аренда, заработная плата, комиссионные, страхование, расходные материалы и т. Д.

Себестоимость проданной продукции

Это прямые затраты, относящиеся к производству товаров, продаваемых компанией, включая прямые затраты на рабочую силу, использованные для производства продукта, распределенные накладные расходы и стоимость использованных материалов.

Операционная прибыль не включает внереализационную прибыль, налоги и расходы на структуру капитала

Как рассчитать процентное изменение операционной прибыли?

Для расчета процентного изменения операционной прибыли потребуются отчеты о прибылях и убытках за текущий и предыдущий годы.

Вычтите операционный доход предыдущего года из операционного дохода текущего года.

Разделите это число на прошлогодний операционный доход и умножьте на 100. Это процентное изменение операционного дохода.

Процентное изменение полезно для владельцев бизнеса и инвесторов, чтобы оценить, приносят ли повседневные бизнес-операции больше, чем они зарабатывали в прошлом.

Являются ли операционная прибыль и EBIT одинаковыми?

Прибыль до уплаты процентов и налогов (EBIT) — это чистая прибыль предприятия от операций без учета налогов и структуры капитала предприятия.Его часто считают синонимом операционного дохода, хотя бывают и исключения.

Некоторые предприятия включают внереализационные расходы и прочий доход, которые компания генерирует, в EBIT. Однако при расчете операционного дохода учитывается только операционный доход.

Кроме того, EBIT не является официальным показателем GAAP (общепринятый принцип бухгалтерского учета), в то время как операционная прибыль является официальным показателем GAAP.

Операционная прибыль используется предприятиями для измерения рентабельности деловых операций.Поскольку на доход напрямую влияют элементы, связанные с повседневными управленческими решениями, такие как стратегия ценообразования и затраты на рабочую силу, он также измеряет эффективность и гибкость менеджера.

Однако важно отметить, что затраты на рабочую силу и материалы для одних отраслей выше, чем для других. Вот почему имеет смысл сравнивать операционную прибыль компаний одной отрасли.

СТАТЬИ ПО ТЕМЕ

Уравнение операционной маржи: как рассчитать

4 мин.Прочитать

- Концентратор

- Бухгалтерский учет

- Уравнение операционной маржи: как рассчитать

Вы можете использовать следующее уравнение для расчета операционной маржи бизнеса:

Операционная маржа = (Операционная прибыль / Чистый доход от продаж) x 100

Операционная прибыль — это EBIT, или «Прибыль до уплаты процентов и налогов» .

Чистая выручка от продаж — это валовая выручка компании за вычетом затрат на возврат, надбавки и скидки.

Вот что мы расскажем:

Что такое операционная маржа?

Операционная маржа такая же, как и EBIT?

Почему важна операционная маржа?

Пример операционной маржи

Что такое хорошая операционная маржа?

В чем разница между маржей валовой прибыли и операционной маржой?

ПРИМЕЧАНИЕ. Члены группы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, кроме дополнительных вопросов о FreshBooks.Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

Что такое операционная маржа?

Операционная маржа — это коэффициент рентабельности компании, в частности, сколько она зарабатывает на доллар продаж после устранения почти всех расходов, таких как стоимость проданных товаров, а также операционных, амортизационных и амортизационных расходов.

Расходы по процентам и налогам в расчет не включаются.

Операционная маржа также известна как:

- Маржа операционной прибыли

- Маржа операционной прибыли

- Маржа EBIT

- Рентабельность продаж (ROS)

Соответствует ли операционная маржа EBIT?

EBIT означает «Прибыль до уплаты процентов и налогов», и это не то же самое, что «Операционная маржа».EBIT — это число, используемое для расчета операционной маржи.

«Маржа EBIT» и «Операционная маржа» считаются одинаковыми.

Почему важна операционная маржа?