Как правильно заполнить расходный кассовый ордер образец: Как заполняется расходный кассовый ордер (РКО)?

Расходный кассовый ордер в 2018 году

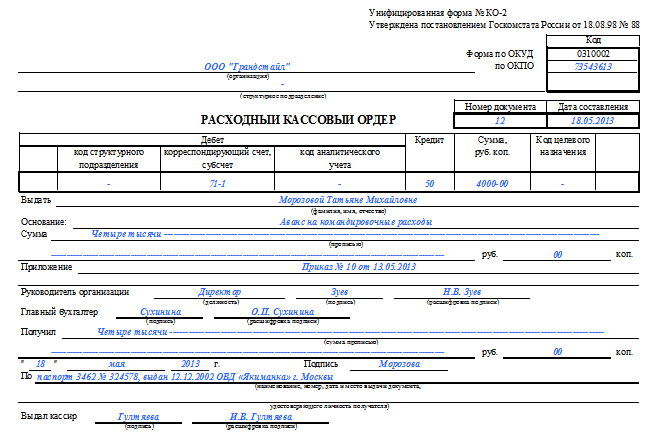

Строка «Организация». Указывается наименование организации (например, ООО «Морковь»). Если РКО заполняет ИП, то так и указываем (например, ИП Сергеев П.П.)

В строчке ниже указывается наименование и код структурного подразделения в организации. Если структурных подразделений нет — ставится прочерк.

Строка «Код по ОКПО». Указывается код по ОКПО согласно данным в уведомлении из Росстата.

Поле «Номер документа». Указывается порядковый номер РКО в соответствии с журналом регистрации приходных и расходных кассовых документов. По правилам кассовые документы нумеруются по порядку с начала каждого календарного года.

Поле «Дата составления». Указываем дату выдачи денежных средств из кассы! И никак иначе. Дата указывается в формате — ДД.ММ.ГГГГ. Например, 02.06.2018.

ТАБЛИЧНЫЙ БЛОК «ДЕБЕТ»

Пишем Код структурного подразделения организации (при наличии), на которое делается РКО.

Графа «Корреспондирующий счет, субсчет». Указывается номер счета, по дебету которого отражается выдача денежных средств из кассы согласно плану счетов бухучёта, например:

• 51 – сдача денежных средств в банк для зачисления на р/с

• 60 – расчеты с поставщиками и подрядчиками

• 70 – расчеты с персоналом по оплате труда

• 71 – расчеты с подотчётными лицами

• 73 – расчеты с персоналом по прочим операциям

• 75-2 – расчеты с учредителями по выплате доходов

Графа «Код аналитического учета». Отражается соответствующий код по счету, указанному в предыдущей графе (при условии, что в организации предусмотрено наличие таких кодов).

Графа «Кредит. Указывается номер счета, по кредиту которого отражается выдача денежных средств из кассы организации. Обычно это счет 50.1 – «касса». ИП эту графу не заполняют.

Графа «Сумма». Записывается цифрами сумма денег, выдаваемая из кассы.

Графа «Код целевого назначения». Указывается код назначения использования выбывших денежных средств. Эта графа заполняется, только если организация применяет соответствующую систему кодирования.

Строка «Выдать». Указывается в дательном падеже (кому?) ФИО физического лица или наименование организации, которому (ой) выдаются деньги.

Строка «Основание». Прописывается основание для выдачи денежных средств (содержание финансовой операции). Например, «Сдача наличных денежных средств в банк»; «Выдача наличных в подотчёт на хозяйственные расходы».

Строка «Сумма». Указываем сумму денежных средств, которые выдаются из кассы. При этом рубли указываются прописью с заглавной буквы, а копейки – цифрами. Если остаётся пустая строка после написания суммы в рублях – в ней ставится прочерк.

Строка «Приложение». Указываются прилагаемые первичные и другие документы, на основании которых выдаются деньги (приказы, заявления, квитанции).

В следующих строках ставится подпись руководителя организации и главного бухгалтера (или другим уполномоченным на это лицом). Подпись руководителя в РКО необязательна при условии, если в прилагаемых к расходнику документах он дал разрешение на проведение операции.

Строка «Получил». Заполняется лицом, которому выдаются денежные средства из кассы. При этом рубли указываются прописью с заглавной буквы, а копейки – цифрами. Если остаётся пустая строка после написания суммы в рублях – в ней ставится прочерк. Ниже ставится подпись получателя и дата получения денег.

При выдаче денег по расходному ордеру кассир требует предъявить документ (паспорт, военный билет, водительские права и др.), удостоверяющий личность получателя. В следующей строке кассир записывает наименование, номер, дату и место выдачи этого документа.Строка «Выдал кассир». Кассир ставит свою подпись с расшифровкой, НО только после выдачи денежных средств по РКО.

образец заполнения РКО при выплате заработной платы по ведомости, как оформить КО-2?

Заработная плата может выдаваться персоналу в наличном или безналичном виде. В первом случае формируется платежная или расчетно-платежная ведомость, к которой дополнительно составляется расходный кассовый ордер.

Заработная плата может выдаваться персоналу в наличном или безналичном виде. В первом случае формируется платежная или расчетно-платежная ведомость, к которой дополнительно составляется расходный кассовый ордер.

Строгих требований при оформлении РКО при выплате зарплаты нет. Однако особенности данной процедуры нужно знать, заполняя ордер при этом вовремя и правильно.

Нужно ли оформлять?

В ведомости содержится информация о том, кому и в каком размере зарплаты нужно выплатить. При получении денег каждый работник ставит напротив полученной суммы свою подпись.

То есть ведомость отражает сведения о том, какие суммы нужно выплатить, какие уже выданы, какие депонированы.

Для того чтобы бухгалтер смог провести расход выданных наличных денег в бухгалтерском учете, одной ведомости не достаточно, необходим первичный документ – расходный кассовый ордер.

Именно РКО выступает основанием для совершения проводки по расходованию наличных из кассы – Дт 70 Кт 50.

Кроме того, ордер служит основанием для внесения в кассовую книгу регистрационной записи о произведенном расходе из кассы.

Особенности оформления

Ведомость на выдачу зарплаты может оформляться в отношении отдельного подразделения организации или по всем сотрудникам предприятия в целом.

При этом отражаются как суммы к выплате по каждому сотруднику в отдельности, так и общая сумма, подлежащая выдаче.

Расходный кассовый ордер нужно оформлять один на общую выданную сумму.

Расходный кассовый ордер нужно оформлять один на общую выданную сумму.

С целью выдачи заработной платы снимаются наличные денежные средства и приходуется в кассу предприятия на установленный срок, отведенный для расчетов с персоналом по оплате труда.

В течение этого срока организация обязана рассчитаться с работниками. Оставшиеся не выданные деньги должны быть возвращены на расчетный счет.

Расходный кассовый ордер следует заполнять либо в последний день этого срока, либо по факту выплаты зарплаты всем сотрудникам, указанным в ведомости.

Сумма в РКО должна точно соответствовать выданной и отраженной в платежной ведомости. Депонированная сумма отражается отдельной строкой и сдает в банк, в расходном ордере на выплату зарплаты она не должна учитываться.

Оформляет РКО бухгалтер после получения заполненной и подписанной платежной ведомости от кассира или иного лица, осуществляющего наличные расчеты с работниками.

Бухгалтер обязан проверить информацию в ведомости, наличие положенных подписей, после чего в этот же день заполнить расходный кассовый ордер. Номер и дата РКО проставляется на последней странице платежной или расчетно-платежной ведомости.

Только после этого заполненный ордер можно отразить в кассовой книге. До этого момента никакие записи относительно выдачи зарплаты в кассовой книге не отражаются.

Таким образом, при оформлении нужно соблюдать следующие важные правила:

- заполняет РКО бухгалтер;

- в отношении ведомости составляет один РКО;

- в ордере отражается общая фактически выданная сумма;

- заполнять РКО нужно по факту выплаты всей зарплаты либо в последний день, отведенный на расчеты с персоналом;

- на основании РКО вносится запись в кассовую книгу.

Если платежные ведомости составляют по подразделениям, то допускается оформить один расходный кассовый ордер на общую выданную сумму по всем ведомостям.

Как правильно заполнить форму КО-2?

Расходный кассовый ордер заполняют по типовой унифицированной форме КО-2.

При его оформлении в случае выдаче заработной платы особенности заполнения следующие:

- Номер документа – порядковый в соответствии с нумерацией.

- Дата – день, когда заполненная платежная ведомость поступила в бухгалтерию, то есть дата ее закрытия.

- Дебет счета – 70, при ведении аналитики по счету указывается дополнительно код аналитического учета.

Кредит счета – 50 – счет для учета наличных денежных средств.

Кредит счета – 50 – счет для учета наличных денежных средств.- Выдать – допускается указать общее понятие «работникам», так как в данном случае РКО не выступает подтверждение факта выдачи наличных денег определенному лицу, а служит только основанием для заполнения кассовой книги и отражения бухгалтерской записи.

- Основание – поясняется, что выдана заработная плата за определенный расчетный период;

- Сумма – прописью вписывается выданное количество денег;

- Приложение – реквизиты платежной или расчетно-платежной ведомости, если их несколько по подразделениям – перечисляются все;

- По – указываются реквизиты платежной ведомости, по которой выданы деньги.

Часто в строке «выдать» заполняют ФИО кассира, а в «по» — его паспортные данные. Однако это не совсем правильно.

В указанную дату кассиру фактически не выдается прописанная в расходном кассовом ордере наличная сумма, она у него находилась ранее и уже выдана работникам.

Поэтому логичнее в данном поле указать «работникам», это не будет являться ошибкой в случае выплаты заработной платы персоналу.

Также не нужно вписывать в данные строки главного бухгалтера или директора, так как такая формулировка также не будет соответствовать действительности.

Ведь эти лица не получали из кассу обозначенную сумму денег для выдачи зарплаты, так как по закону деньги должен выдавать работникам кассир из кассы.

Если главбух или директор выступает в роли кассира и выдает заработную плату, то также их ФИО не нужно проставлять в строках «выдать» и «по» по причине, обозначенной выше.

Скачать образец заполнения РКО при выплате заработной платы по ведомости

Скачать пример заполнения расходного кассовой ордера – excel.

Выводы

Если заработная плата выдается персоналу наличными деньгами, то по факту выдачи обязательно составляется расходный кассовый ордер.

РКО выступает основанием для заполнения кассовой книги и отражения расходной операции в бухгалтерском учете.

Заполняет ордер бухгалтер после закрытия ведомости.

как правильно заполнить, оформление, образец бланка

- Старт бизнеса

- Профориентация

- Целеполагание

- Будущее

- Развитие бизнеса

- Управление

- Финансы

- Кадры

- Юриспруденция

- Продажи

- Привлечение клиентов

- Тендеры

- Лидогенерация

- Лендинги

- Контекстная реклама

- Социальные сети

- Инстаграм

- Реклама

- Деловой мир

- Кейсы

- Тесты

- Старт бизнеса

- Профориентация

- Целеполагание

- Будущее

- Развитие бизнеса

- Управление

- Финансы

- Кадры

- Юриспруденция

- Продажи

- Привлечение клиентов

- Тендеры

- Лидогенерация

- Лендинги

- Контекстная реклама

- Социальные сети

- Инстаграм

- Реклама

- Деловой мир

- Кейсы

- Тесты

- Супер

- Интересно

- Любопытно

- Скучно

- Плохо

- Популярное

- Лучшее

- В тренде

- Профориентация

- Целеполагание

- Будущее

- Управление

- Финансы

- Кадры

- Юриспруденция

- Продажи

- Лидогенерация

- Лендинги

- Контекстная реклама

- Социальные сети

- Инстаграм

- Реклама

- Тендеры

- Кейсы

- Тесты

Поиск

Расходный кассовый ордер. Заполнение бланка, образец расходно-кассового ордера (РКО, КО-2)

Бухгалтерский учет21.01.2020

2083

Расходный кассовый ордер (РКО)

Для людей далеких от ведения бухгалтерии нужно сразу пояснить, что касса предприятия это не помещение, где хранят и выдают деньги (такого места может и не быть). Кассой предприятия называют совокупность бухгалтерских операций по учету наличных денежных средств. Получение денег из этой кассы всегда сопровождается оформлением расчетного кассового ордера. Тут важно заметить, что роспись в ордере о получении денег ставит лицо, их получающее непосредственно из кассы. Например: работники предприятия расписываются в ведомости о получении зарплаты, а в РКО ставит подпись только лицо ответственное за выдачу этой зарплаты и ведение ведомости. Таким же образом выдаются наличные деньги для зачисления на расчетный счет в банке, на хозяйственные нужды и во всех иных случаях.

Более подробно в содержании расходных кассовых ордеров следует разбираться главным бухгалтерам и их подчиненным, непосредственно ведущим учет денежной наличности. Также иметь об этом представление стоит руководителям и всем кто ставит в РКО свою подпись о получении.

Кроме разрешения на выдачу денег, РКО имеет значение для внутреннего учета. Например, проверить состояние наличности в кассе можно прибавив разность приходных кассовых ордеров и расходных к сумме остатка средств на начало периода. Но нужнее всего правильно оформленные РКО оказываются при внешних проверках предприятия. Именно с этих ордеров начинается анализ правильности обращения с наличностью.

Рассмотрим структуру и установленный порядок оформления расходных кассовых ордеров:

- В первой строке бланка записывается полное название организации. Если речь идет об обособленном структурном подразделении — это также указывается.

- Затем идет раздел: «Корреспондирующий счет, субсчет». В этой графе отмечается номер счета соответствующий статье расхода в системе бухучета. В этой же строке цифрами указывается сумма денежных средств к выдаче.

- В следующей строке полностью прописывается фамилия, имя и отчество лица получающего денежные средства.

- Ниже указывается основание для получения средств, т.е. направление использования, статья расхода.

- В следующей строке сумма средств к получению записывается прописью. Это обычная мера предосторожности от ошибок и злоупотреблений.

- Затем, в строке: «Приложение» приводятся дополнительные документы с указанием на выдачу средств, если таковые имеются.

- Ниже располагаются подписи, инициалы и фамилии руководителя организации и главного бухгалтера. Важно знать, что эти подписи нельзя считать подтверждением правильности проведения расходной операции. Это только разрешение на такую операцию.

- Ответственность за использование средств несет непосредственно получатель, подпись которого находится ниже.

- Под этой подписью полагается вписывать данные документа подтверждающего личность получателя.

- В конце Ордера ставится роспись кассира, его инициалы и фамилия. Он отвечает за правильность выдачи средств и оформления РКО. Кроме того, в его обязанность входит проверка всех подписей, документов разрешающих выдачу денег, а также удостоверение личности получателя.

Такой порядок в отношении расходных кассовых ордеров установлен в Постановлении Минфина РБ №38 от 29 марта 2010 года. Там же содержится краткая инструкция по их заполнению.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

Расходный кассовый ордер форма КО-2.

Расходный кассовый ордер является первичным документом, который в обязательном порядке оформляется при выдаче наличных денежных средств из кассы. Расходник имеет унифицированную форму КО-2. Как правильно заполнить расходный кассовый ордер? Скачать бланк форма КО-2 можно в конце статьи. Предлагаем также вашему внимание пример оформления документа, скачать который можно по ссылке внизу статьи.

Расходный кассовый ордер форма КО-2

Документу присваивается индивидуальный номер согласно журналу регистрации приходных и расходных кассовых ордеров, ставится дата заполнения бланка, которая равна дате выдачи денег из кассы.

Вверху формы пишется наименование организации и ее код ОКПО.

Далее нужно указать корреспондирующие счета бухгалтерского учета, которые участвуют в операции выдачи наличных средств. В графе «дебет» ставится номер счета в зависимости от назначения выдачи денег из кассы (счет 71 при выдаче средств подотчетному лицу, счет 70 — при выдаче зарплаты сотрудникам, счет 76 (60) — при оплате услуг, работ, ТМЦ сторонним организациям). Если по указанному счету ведется аналитический учет, то его также нужно указать в соответствующей графе бланка. В графе «кредит» пишем счет 50 «Касса».

В графе «сумма» – пишется выдаваемая сумма денежных средств цифрами.

Графы «код структурного подразделения» и «код целевого назначения» заполняются в том случае, если на предприятии есть соответствующие системы кодирования.

Под таблицей в строке «выдать» пишем ФИО лица, которому выдаются деньги по данному бланку ордера.

«Основание» – указываем содержание операции.

«Сумма» – прописью, с большой буквы пишется выдаваемая сумма, оставшееся пустое место заполняется прочерком, копейки цифрами.

В «Приложении» к бланку ордера указываются документы, прилагаемые к бланку расходного кассового ордера и служащие обоснованием выдачи наличных.

Подписывает расходник главный бухгалтер, руководитель предприятия. Скачать образец заполнения ордера можно ниже.

Теперь на основании заполненного таким образом бланка формы КО-2 можно выдать деньги из кассы. После чего сотрудник компании либо представитель сторонней организации, получивший деньги, должен подтвердить факт выдачи суммы, для этого он заполняет строки «получил», «дата», «подпись».

В строке «по» пишутся реквизиты документов, которые подтверждают его личность (например, паспорт).

Внизу расходного кассового ордера КО-2 кассир, выдавший деньги, ставит свою подпись.

Все расходные кассовые ордера подлежат обязательной регистрации в журнале приходных и расходных кассовых документов форма КО-3, скачать которой можно по ссылке.

Образец заполнения приходного кассового ордера, который оформляется при поступлении денег в кассу, можно посмотреть и скачать в этой статье, там же можно скачать и сам бланк приходного ордера.

Расходный кассовый ордер: образец заполнения

Видео-урок. Как заполнить расчетно кассовый ордер в 1С Бухгалтерия 8.3: пошаговая инструкция

Практический видео урок по заполнению расчетно кассового ордера в 1С Бухгалтерия 8.3. Урок ведет эксперт сайта “Бухгалтерия для чайников” Ольга Ликина, бухгалтер по заработной плате ООО “М.видео менеджмент”. По этапам разбирается ключевые аспекты заполнения ордера.

Скачать расходный кассовый ордер КО-2: образец, бланк

образец заполнения расходного кассового ордера при выдаче суммы наличных денег под отчет, основание для оформления

Подотчетные лица – это сотрудники организации, имеющие право на получение денежных средств с целью их дальнейшей траты на нужды предприятия.

Подотчетные лица – это сотрудники организации, имеющие право на получение денежных средств с целью их дальнейшей траты на нужды предприятия.

Список данных работников определяется руководителем в приказе. При выдаче денег в подотчет составляется расходный кассовый ордер.

Нужно ли оформлять расходный кассовый ордер при выдаче суммы под отчет?

РКО – это первичный бухгалтерский документ, который необходим бухгалтеру для проведения операции по выдаче наличных денег из кассы.

На основании этой бумаги в бухучете отражается проводка по данной операции.

В зависимости от направления выдачи денежных средств выбирается соответствующий счет, в дебет которого будет оприходована наличная сумма из кредита счета 50 «Касса».

Кроме того, на основании РКО вносится запись в кассовую книгу о произведенной операции.

Если подотчетному лицу выдаются под отчет деньги из кассы, данный факт обязательно нужно документировать с помощью расходного кассового ордера.

Только в этом случае операцию можно будет правильно учесть. Без РКО бухгалтер не сможет выполнить проводку, а кассир заполнить кассовую книгу.

Обязанность по оформлению расходного кассового ордера при выплате денежных средств в подотчет работникам закреплена также на законодательном уровне в пп.6.3 п.6 Указания Банка России №3210-У от 11.03.2014.

Правильное оформление

Для заполнения следует применять унифицированный бланк КО-2 – это форма РКО действует давно, несмотря на отмену обязательности применения унифицированных документов. ОКУД данного бланка 0310002.

При выдаче в подотчет денежной суммы необходимо заполнить следующие поля РКО:

- ОКПО – код предприятия по территориальному справочнику.

- Название компании в полном или сокращенном виде.

- Подразделение при необходимости, из которого происходит расходование наличных денег на подотчет.

- Номер – проставляется в хронологическом порядке в соответствии с действующей нумерации в организации, отраженной в кассовой книге.

- Дата – день заполнение ордера соответствует моменту выдачи в подотчет денег подотчетному лицу.

- Код подразделения нужно заполнять, если таковые введены в организации.

- Счет бухгалтерского учета, в дебет которого поступает подотчетная сумма (счет 71).

- Код аналитического учета заполняется при ведении аналитики по данном счету.

- Кредит – счет 50, предназначенный для учета операций по кассе.

- Сумма – цифрами заполняется выдаваемая под отчет денежная сумма.

- Выдать – ФИО работника подотчетного лица, которому выдаются деньги в подотчет, заполняется в дательном падеже.

- Основание – основание и цель выдачи наличных денег (например, выдача в подотчет на оплату канцтоваров по накладной №11 от 14.11.2018).

- Сумма – прописью в именительном падеже с большой буквы, копейки цифрами, ниже повторяется та же величина цифрами.

- Приложение – документальное основание для выплаты денежных средств под отчет работнику, это может быть заявление подотчетного лица или приказ.

- Подписи ответственных лиц – руководитель и главный бухгалтер.

- Получил – полученная подотчетным лицом денежная сумма из кассы, дата получения и подпись.

- По – реквизиты паспорта подотчетного лица.

- Выдал – подпись и ФИО кассира, выдавшего деньги под отчет из кассы.

Какое основание указать в форме КО-2?

В строке «Приложение» нужно указать документы, которые служат основанием для выдачи кассиром денежных средств подотчетному лицу.

Как правило, составляется заявка или заявление от работника на имя руководителя, где заполняется необходимое количество денег, цель их расходования.

Как правило, составляется заявка или заявление от работника на имя руководителя, где заполняется необходимое количество денег, цель их расходования.

На заявлении руководитель ставит одобряющую визу.

Заявление с визой является достаточным основанием для кассира, чтобы выдать из кассы денежную сумму.

Также выдача возможна на основании приказа руководителя, где прописано распоряжение выплатить определенную денежную сумму конкретному человеку.

В строке «Основание» вносится фраза, начинающаяся со слов «Выдача под отчет…», далее поясняется, на что именно будут потрачены деньги.

Скачать образец заполнения

Скачать пример заполнения расходного кассового ордера на подотчет – word.

Полезное видео

О новых правилах выдачи наличных денежных средств подотчет, рассказано в данном видео:

Выводы

При выдаче в подотчет денег бухгалтер обязательно заполняет расходный кассовый ордер. На его основании работнику выдается наличность из кассы кассиром.

В момент получения денег подотчетное лицо обязано поставить свою подпись.

РКО позволяет учесть произведенную расходную операцию по кассе. Ордер регистрируется в кассовой книге, а в бухгалтерском учете с помощью двойной записи отражается данная расходная операция.

Как заполнить денежный перевод

Вы не можете участвовать в экономике, не принимая на себя определенную долю риска. Чеки могут возвращаться, кредитные карты могут использоваться обманным путем, и даже бумажные деньги могут быть поддельными. Независимо от того, получаете ли вы финансовую транзакцию или проводите ее, всегда что-то может пойти не так.

Хотя ни одна транзакция не является полностью безопасной, денежный перевод — это настолько близко, насколько это возможно. Для безопасной отправки наличных денег или для тех, у кого нет текущего счета и поэтому он не может отправить чек, если он требуется, оплата денежным переводом часто является хорошим вариантом.В некоторых случаях продавец товаров и услуг принимает в качестве оплаты только денежный перевод. Если вы никогда не использовали его, скорее всего, когда-нибудь вам понадобится.

Оплата денежным переводом проста, если он правильно заполнен. Вот как сделать так, чтобы ваш денежный перевод был доставлен нужному человеку, как обналичить его, если вы его получатель, и как избежать мошенничества.

Шаги по заполнению денежного перевода

Чтобы заполнить денежный перевод:

- Напишите имя и адрес человека или предприятия, которому вы отправляете деньги. Убедитесь, что вы используете правильное имя и пишете правильно, потому что оно будет сверяться с идентификатором получателя. Вы можете указать дополнительную информацию, например, для чего используются деньги, но это необязательно.

- Подпишите денежный перевод и получите квитанцию. Обязательно сохраните этот чек, потому что он позволяет отменить денежный перевод в случае необходимости или получить его, если он пропал. Если получатель так и не получит денежный перевод, квитанция будет служить доказательством того, что вы его отправили.

Как обналичить денежный перевод

Денежный перевод можно обналичить в большинстве банков и кредитных союзов, хотя вам, возможно, придется заплатить комиссию, если вы не являетесь членом. Вы также можете обналичить денежный перевод в компании, которая его выпустила, например в Western Union или в продуктовом магазине.

Поскольку денежный перевод действителен только для указанного получателя, вам нужно будет предъявить действующий документ, удостоверяющий личность, для его получения. Это означает наличие водительских прав, паспорта, государственного или военного билета, совпадающего с именем на денежном переводе.Если имя не совпадает, вам понадобится человек, который заплатил за денежный перевод, чтобы заменить его.

Как защитить себя от мошенничества с денежными переводами

Поскольку денежный перевод представляет собой безопасную форму оплаты с предоплатой, мошенники будут, как правило, запрашивать денежный перевод вместо обычного чека. К тому времени, когда вы поймете, что произошло, денег уже давно нет. В некоторых случаях вы можете отменить денежный перевод, но не рассчитывайте на это.

Перед отправкой денежного перевода убедитесь, что вы отдаете деньги надежному продавцу товаров и услуг.Если бизнес принимает только денежные переводы, это хороший повод для более тщательной проверки перед покупкой.

Когда вы получаете денежный перевод, позвоните эмитенту, чтобы убедиться, что денежный перевод действителен, прежде чем пытаться обналичить или положить его. Если вы депонируете денежный перевод, в подлинности которого не уверены, не тратьте деньги сразу. Банку может потребоваться несколько дней или больше, чтобы определить, является ли денежный перевод поддельным, и, если вы уже потратили деньги, с вас могут взимать плату за овердрафт, если сумма еще не была внесена на ваш счет.

Если вы платите крупную сумму денег в течение определенного периода времени, обратите внимание на службы условного депонирования, которые будут хранить наличные до тех пор, пока работа не будет выполнена. Счета условного депонирования защищают обе стороны, потому что они проверяют деньги, но не выпускают их, пока не будут выполнены определенные условия.

Хотите мгновенно повысить свой кредитный рейтинг? Experian Boost ™ помогает, предоставляя кредит на оплату счетов за коммунальные услуги и мобильные телефоны, которые вы уже оплачиваете. До сих пор эти выплаты не оказывали положительного влияния на вашу оценку.

Эта услуга полностью бесплатна и может быстро повысить ваш кредитный рейтинг, используя вашу собственную положительную историю платежей. Это также может помочь тем, у кого плохая или ограниченная кредитная ситуация. Другие услуги, такие как ремонт кредита, могут стоить вам до нескольких тысяч долларов и помогают только устранить неточности в вашем кредитном отчете.

.Цикл расходов — AccountingTools

Цикл расходов — это набор действий, связанных с приобретением и оплатой товаров и услуг. Эти действия включают определение того, что необходимо закупить, закупочные действия, получение товаров и платежи поставщикам. Большая часть входных данных в цикл расходов поступает из цикла продаж, где потребности в закупках определяются объемом и типом заказов клиентов.

Цикл расходов состоит из нескольких отдельных компонентов, включая заявку на товары и услуги, выбор поставщика, заказ товаров и услуг, их получение и последующую оплату за них.Полный цикл расходов включает следующие операции:

Определите, какие товары и услуги необходимо заказать. Большинство товаров, которые необходимо заказать, необходимы производственному процессу. Для этого система вычисляет компоненты, которые должны быть в наличии для запланированного производства, и вычитает имеющееся в наличии и нераспределенное сырье, чтобы получить суммы, которые должны быть приобретены. В качестве альтернативы, если товары или услуги необходимы для продажи или административной функции, пользователь заполняет форму заявки, в которой подробно описываются его требования, и отправляет ее в отдел закупок.

Когда товары закупаются для текущего производства, система представит закупщикам предварительный заказ на поставку с использованием предпочтительного поставщика, указанного в основном файле инвентаризации, для каждой закупаемой позиции. Персонал по закупкам просматривает и утверждает эти заказы, которые затем либо отправляются в электронном виде напрямую поставщикам, либо распечатываются и отправляются им по почте.

Когда запрашиваются нестандартные товары и услуги, сотрудники отдела закупок исследуют возможных поставщиков, выбирают лучшего и выдают им заказ на поставку.

По мере поступления товаров приемный отдел получает доступ к открытым заказам на поставку в системе и вводит полученные количества.

При получении счетов-фактур от поставщиков они регистрируются в системе сотрудниками отдела счетов к оплате. Затем система сравнивает эти счета-фактуры с утвержденными заказами на покупку и полученной информацией, чтобы определить, можно ли оплатить счета-фактуры. На этом этапе может потребоваться значительный объем ручной выверки.Результатом является набор счетов, утвержденных к оплате.

Система планирует платежи поставщикам на основе заранее определенных условий оплаты для каждого из них. Когда наступает запланированная дата платежа, система обрабатывает пакет платежей, который будет либо в форме электронных переводов средств, либо чеков.

Связанные курсы

Системы бухгалтерской информации

Управление кредиторской задолженностью

Руководство по закупкам

Как правильно использовать обеспечение для обеспечения деловой ссуды

Если есть один аспект американской мечты, который нравится почти каждому, так это идея владения и ведения собственного бизнеса. Если вы всегда мечтали открыть азиатско-итальянский ресторан фьюжн в центре города, или просто не можете дождаться, чтобы открыть этот причудливый маленький бутик, наполненный вашим собственным модным дизайном, вполне естественно, что когда-нибудь вы станете самим собой.

Знать, что вы готовы открыть малый или средний бизнес, — это одно, а знать, как получить необходимое вам финансирование — другое.Если вам не повезло, что у вас уже есть средства в наличии, вы, скорее всего, получите необходимое финансирование в виде бизнес-кредита, а основой успешного заявления на бизнес-кредит является залог.

Давайте подробнее рассмотрим концепцию залога и обсудим, как вы можете оптимально использовать свое для финансирования бизнеса своей мечты.

Зачем беспокоиться о залоге?

Залог — это имущество (обычно физическое), которое потенциальный заемщик передает в залог кредитору для обеспечения кредита.

Доказательство того, что у вас есть обеспечение, эффективно делает две вещи: оно делает вас более подверженным кредитному риску для банков и сторонних кредиторов и открывает дверь к лучшим вариантам ссуды, чем в противном случае у вас не было бы доступа. Как правило, предметы, которые являются отличным залогом, включают недвижимость, автомобили, бизнес-инвентарь и даже накопленные вами денежные сбережения.

Ссуды, предлагаемые под залог, обычно составляют процент от оценочной рыночной стоимости предмета залога.Например, если вы закладываете автомобиль стоимостью 20 000 долларов на сегодняшнем рынке, кредитор, вероятно, предложит вам около 85 процентов этой стоимости (17 000 долларов). Обеспечение помогает снизить риски для кредиторов, а также показывает, что вы серьезно относитесь к возврату заемных средств.

В двух словах : Обеспечение — это ваш ключ к доступу к более низким процентным ставкам и, в первую очередь, дает вам более высокую вероятность одобрения.

Как реально использовать залог в своих интересах

Чтобы ускорить процесс утверждения бизнес-ссуды через обеспечение, мы рекомендуем вести подробный учет ваших активов.Есть разные способы сделать это, и быстрый поиск в Интернете выявит широкий спектр доступных модных программ и услуг. В 90% случаев мы рекомендуем сохранять простоту: просто добавьте данные об активах в электронную таблицу Excel, передайте их своему кредитору, а он позаботится обо всем остальном.

В некоторых случаях (подумайте о крупных и сложных кредитах с несколькими положениями контракта) отслеживание массива активов через Excel может быть не самым оптимальным способом работы. Эти ситуации обычно требуют чего-то большего, чем электронная таблица Excel, например программного обеспечения, которое автоматически отслеживает активы в соответствии с текущими рыночными ставками (Oracle — популярный выбор).

После того, как у вас будет запись о ваших активах, вы можете представить ее потенциальному кредитору, где они проанализируют ее по собственному набору критериев, чтобы определить ее истинную стоимость.

Что делать, если у вас недостаточно залога?

Стоит ли отказываться или все еще возможно получить доступ к финансированию?

Короткий ответ — да; есть кредиторы, которые предлагают беззалоговые бизнес-ссуды (не требующие залога), но в целом вам необходимо иметь превосходный кредитный рейтинг, чтобы соответствовать требованиям.

В противном случае ваши возможности станут ограниченными. Но не сдавайтесь — подумайте творчески, и вы обнаружите, что вам действительно доступно множество вариантов.

При проверке кредиторов поищите вокруг, чтобы найти наиболее авторитетных поставщиков и самые низкие процентные ставки, а затем подайте заявку онлайн (если доступны онлайн-услуги).

Ценное бизнес-оборудование и техника могут стать хорошим залогом. Изображение взято с Flickr.

Без предположений; рассчитать стоимость залога

Одна из наиболее частых ошибок начинающих основателей бизнеса, когда дело касается залога, — это переоценка его стоимости в соответствии с текущим рынком.

Имейте в виду, что кредитор (в случае невыполнения обязательств по ссуде) должен будет потратить ресурсы, чтобы завладеть вашим обеспечением, найти покупателя для него и успешно продать его — не совсем легкое мероприятие! Тем не менее, нетрудно понять, почему банки известны своей консервативностью, когда дело касается оценки обеспечения конкретного заемщика.

Не играйте в угадайку сами с собой: Если вы не уверены в истинной стоимости своих активов, найдите оценщика, который может дать вам точное представление о стоимости, которую банк, вероятно, назначит им, а также предоставить вам отчет, чтобы показать вашим кредиторам.Вы захотите вести личные записи, подтверждающие текущую стоимость этих активов с течением времени.

Это помогает убедить банки в том, что вы уделяете пристальное внимание тем, где это действительно важно. Вы можете сделать это самостоятельно, используя финансовое программное обеспечение и ресурсы, предназначенные для этой цели, или вы можете заручиться помощью профессионального финансового консультанта, который может принести дополнительный опыт и мудрость.

Оцените риски по сравнению с вариантами

Убедитесь, что вы полностью понимаете, что поставлено на карту, когда вы используете обеспечение для обеспечения бизнес-кредита: невыполнение обязательств по кредиту, и вы потеряете активы , независимо от того, состоят ли они из вашего дома, автомобиля или сбережений.Только по этой причине следует убедиться, что вы используете только ту собственность, права на которую принадлежите только вам.

Если у вас недостаточно обеспечения для получения ссуды, которую вы хотите, убедитесь, что вы учли все возможные источники, и не бойтесь проявлять творческий подход и вносить предложения своему кредитору. В качестве примера, который поможет вам мыслить нестандартно, вот несколько нетрадиционных источников потенциального залога, которые вы могли бы использовать:

- Ювелирные изделия, оцененные и сертифицированные на определенную сумму

- Если ваш бизнес уже существует и у вас есть несколько открытых заказов на покупку, вы также можете получить заем, используя их в качестве обеспечения

- Ценное торговое оборудование и оборудование

Будьте готовы представить свои планы

Подойдите к процессу подачи заявки на бизнес-ссуду так же, как и к презентации продукта для клиента.Будьте готовы вдаваться в подробности. Вы начинаете новый местный бизнес? Будьте готовы сообщить своему кредитору, что именно этот бизнес принесет обществу и как вы собираетесь обеспечить его финансовый успех. Вы хотите профинансировать реконструкцию или новые помещения? Будьте готовы объяснить, как ваши планы сделают ваш бизнес еще более успешным, чем он есть.

Короче говоря, кредиторы хотят видеть доказательства того, что вы действительно хорошо обдумали, что вы сделаете, чтобы использовать эти деньги с пользой.Исчерпывающий, хорошо продуманный бизнес-план и подробная документация в случае необходимости имеют большое значение.

Сравните ваши предложения

Как только ваши потенциальные кредиторы закончат рассмотрение ваших заявок, вы начнете получать предложения по потенциальным бизнес-займам от заинтересованных лиц. Избегайте соблазна принять первое предложение, которое приходит в голову, поскольку если вы потратите время на их тщательное сравнение, это окажет огромное влияние на конечный результат.

Обратите особое внимание на соотношение суммы кредита к стоимости, прилагаемое к предложениям (помните, что среднее соотношение составляет около 85% от стоимости обеспечения.) Вы также захотите обратить внимание на общую продолжительность периода погашения и процентную ставку.

Если вы застряли на этом этапе, не забывайте, что вам не нужно принимать решение в одиночку! Если вы не уверены, представляет ли данный вариант справедливую встряску, не бойтесь обсудить ситуацию с финансовым консультантом, прежде чем принять решение. В конечном счете, вы не хотите застрять в кредитном соглашении, которое действительно несправедливо по отношению к вам или которое будет слишком сложно выплатить, особенно когда речь идет о залоге.

Заставьте банки конкурировать за ваш бизнес

Прежде чем принять то или иное предложение, подумайте о том, чтобы обсудить со своим финансовым консультантом стоимость вашего залога, поскольку она связана с предложенными вам ставками. Затем договоритесь в пользу условий, которые отражают истинную ценность того, что вы приносите за стол переговоров.

Банки и кредитные агентства — это такие же предприятия, как и все остальные. Они зарабатывают большую часть своего дохода, одалживая средства таким же людям, как вы. Тем не менее, если вы представляете желаемый риск кредитования с веской причиной для получения кредита для бизнеса, они будут заинтересованы в том, чтобы вы имели дело с ними, а не с кредитором на улице! Не торопитесь и обдумайте все возможные варианты, прежде чем подписаться на пунктирной линии.

Изображение заголовка через Wonderlane, Flickr.

Аарон Чонг стал соучредителем компании Ace Capital, занимающейся ипотечным кредитованием, специализирующейся на креативных финансах, после того, как более половины десятилетия инвестировал в бизнес и недвижимость в Австралии и США.Он страстно увлечен хакингом для роста бизнеса и революцией в коворкинге, и успешно управляет своей компанией из коворкингов по всему миру.

.Вопросы и ответы на собеседование по дисконтированному денежному потоку (базовый)

Помимо знания основ построения DCF, вам также необходимо понимать такие концепции, как WACC, стоимость капитала и надлежащие ставки дисконтирования, которые следует использовать в зависимости от сценария. Интервьюеры также любят спрашивать о конечной ценности — как вы ее рассчитываете, преимуществах и недостатках различных методов и признаках того, что она «слишком высока».

1.Проведите меня через DCF.

«DCF оценивает компанию на основе приведенной стоимости ее денежных потоков и приведенной стоимости ее конечной стоимости.

Во-первых, вы прогнозируете финансовые показатели компании, используя допущения относительно роста доходов, расходов и оборотного капитала; затем вы переходите к свободному денежному потоку за каждый год, который затем суммируете и дисконтируете до чистой приведенной стоимости на основе вашей ставки дисконтирования — обычно это средневзвешенная стоимость капитала.

Когда у вас есть приведенная стоимость денежных потоков, вы определяете конечную стоимость компании, используя либо метод кратных, либо метод роста Гордона, а затем также дисконтируете ее до чистой приведенной стоимости с помощью WACC.

Наконец, вы складываете два вместе, чтобы определить ценность предприятия ».

2. Расскажите, как вы переходите от дохода к свободному денежному потоку в прогнозах.

Вычтите COGS и операционные расходы, чтобы получить операционную прибыль (EBIT). Затем умножьте на (1 — налоговая ставка), добавьте обратно амортизационные отчисления и другие неденежные расходы и вычтите капитальные затраты и изменение оборотного капитала.

Примечание: Это приведет вас к безрычажному свободному денежному потоку, поскольку вы отказались от EBIT, а не EBT. Вы можете подтвердить, что интервьюер просит именно об этом.

3. Какой альтернативный способ рассчитать свободный денежный поток, кроме вычета чистой прибыли, добавления амортизации и вычитания изменений операционных активов / обязательств и капитальных затрат?

Возьмите денежный поток от операционной деятельности и вычтите капитальные затраты — и вы получите заемный денежный поток.Чтобы перейти к безрычажному денежному потоку, вам необходимо добавить обратно скорректированные с учетом налогов процентные расходы и вычесть процентный доход с поправкой на налог.

4. Почему вы используете 5 или 10 лет для прогнозов DCF?

Обычно это настолько далеко, насколько вы можете разумно предсказать будущее. Менее 5 лет было бы слишком мало, чтобы быть полезным, а более 10 лет слишком сложно предсказать для большинства компаний.

5.Что вы обычно используете для ставки дисконтирования?

Обычно вы используете WACC (средневзвешенную стоимость капитала), хотя вы также можете использовать стоимость капитала в зависимости от того, как вы настроили DCF.

6. Как рассчитать WACC?

Формула: Стоимость капитала * (% капитала) + Стоимость долга * (% долга) * (1 — Ставка налога) + Стоимость привилегированного капитала * (% привилегированного капитала).

Во всех случаях проценты относятся к тому, какая часть структуры капитала компании занята каждым компонентом.

Для оценки стоимости капитала вы можете использовать модель ценообразования капитальных активов (CAPM — см. Следующий вопрос), а для других вы обычно смотрите на сопоставимые компании / выпуски долговых обязательств, а также процентные ставки и доходность, выпущенные аналогичными компаниями, чтобы получить оценки.

7. Как рассчитать стоимость собственного капитала?

Стоимость капитала = Безрисковая ставка + Бета * Премия за риск капитала

Безрисковая ставка показывает, сколько должно приносить 10-летнее или 20-летнее казначейство США; Бета рассчитывается на основе «рискованности» сопоставимых компаний, а премия за риск капитала — это процент, на который ожидается, что акции превзойдут «безрисковые» активы.

Обычно вы получаете премию за риск капитала из публикации Ibbotson’s.

Примечание: Эта формула не раскрывает всей картины. В зависимости от банка и от того, насколько точными вы хотите быть, вы также можете добавить «размерную надбавку» и «отраслевую надбавку», чтобы учесть, насколько компания, как ожидается, превзойдет своих конкурентов в соответствии с ее рыночной капитализацией или отраслью. .

Ожидается, что акции небольших компаний будут превосходить акции крупных компаний, и ожидается, что одни отрасли будут лучше других, и эти премии отражают эти ожидания.

8. Как попасть в бета-версию при расчете стоимости капитала?

Вы просматриваете бета-версию для каждой сопоставимой компании (обычно на Bloomberg), снимаете рычаг с каждой из них, берете медианное значение набора и затем регулируете его в зависимости от структуры капитала вашей компании. Затем вы используете эту бета-версию с левереджем при расчете стоимости капитала.

Для справки, формулы для снятия рычага и его изменения в бета-версии приведены ниже:

Бета без рычагов = Бета с рычагами / (1 + ((1 — Налоговая ставка) x (Общий долг / капитал))) Бета с рычагами = Бета без рычагов x (1 + ((1 — Ставка налога) x (Всего Долг / Собственный капитал)))

9.Почему вам нужно отключать и повторно переключать бета-версию?

Опять же, помните о нашей теме «яблоки с яблоками». Когда вы просматриваете бета-версии на Bloomberg (или из любого другого источника, который вы используете), они будут отражать долг, уже взятый на себя каждой компанией.

Но структура капитала каждой компании отличается, и мы хотим посмотреть, насколько «рискованной» является компания, независимо от того, какой процент долга или капитала у нее составляет.

Чтобы получить это, нам нужно каждый раз отключать бету.

Но в конце расчета нам нужно повторно использовать его, потому что мы хотим, чтобы бета, используемая при расчете стоимости капитала, отражала истинный риск нашей компании с учетом структуры ее капитала на этот раз.

10. Ожидаете ли вы, что производственная или технологическая компания будет иметь более высокую бета-версию?

Технологическая компания, потому что технология считается «более рискованной» отраслью, чем производство.

11. Допустим, вы используете свободный денежный поток с рычагом, а не без рычага в своем DCF — каков будет эффект?

Свободный денежный поток с рычагом дает вам стоимость капитала, а не стоимость предприятия, поскольку денежный поток доступен только инвесторам в акции (инвесторам в долговые обязательства уже «заплатили» проценты).

12. Если вы используете левереджированный свободный денежный поток, какую ставку дисконтирования следует использовать?

Вы бы использовали стоимость капитала, а не WACC, поскольку в данном случае нас не интересуют долги или привилегированные акции — мы рассчитываем стоимость капитала, а не стоимость предприятия.

13. Как рассчитать конечную стоимость?

Вы можете применить коэффициент выхода к EBITDA, EBIT или свободному денежному потоку компании за 5-й год (метод множественных), либо вы можете использовать метод роста Гордона, чтобы оценить его стоимость на основе темпа роста на неограниченный срок.

Формула конечной стоимости с использованием роста Гордона: Конечная стоимость = свободный денежный поток за 5-й год * (1 + темп роста) / (ставка дисконтирования — скорость роста).

14. Почему для расчета конечной стоимости вы бы использовали рост Гордона, а не метод кратных?

В банковском деле вы почти всегда используете метод кратных для расчета конечной стоимости в DCF. Намного легче получить соответствующие данные для мультипликаторов выхода, поскольку они основаны на сопоставимых компаниях — выбор долгосрочных темпов роста, напротив, всегда является выстрелом в темноте.

Однако вы можете использовать Gordon Growth, если у вас нет хороших сопоставимых компаний или если у вас есть основания полагать, что мультипликаторы значительно изменятся в отрасли через несколько лет.Например, если отрасль очень циклична, вам может быть лучше использовать долгосрочные темпы роста, чем мультипликаторы выхода.

15. Какую скорость роста следует использовать при расчете конечной стоимости?

Обычно вы используете долгосрочные темпы роста ВВП страны, уровень инфляции или что-то подобное консервативное.

Для компаний со зрелой экономикой долгосрочные темпы роста более 5% были бы довольно агрессивными, поскольку в большинстве развитых стран рост составляет менее 5% в год.

16. Как выбрать подходящий коэффициент выхода при расчете конечной стоимости?

Обычно вы смотрите на Сопоставимые компании и выбираете медианное значение из множества или что-то близкое к нему.

Как и во всем остальном в сфере финансов, вы всегда показываете диапазон кратных выходов и то, как выглядит конечная стоимость в этом диапазоне, а не выбираете одно конкретное число.

Таким образом, если медианный мультипликатор EBITDA набора был равен 8x, вы могли бы показать диапазон значений с использованием мультипликаторов от 6x до 10x.

17. Какой метод расчета конечной стоимости даст вам более высокую оценку?

Трудно делать обобщения, потому что оба сильно зависят от сделанных вами предположений. В целом, метод кратных будет более изменчивым, чем метод роста Гордона, поскольку мультипликаторы выхода имеют тенденцию охватывать более широкий диапазон, чем возможные долгосрочные темпы роста.

18. В чем заключается недостаток базирования терминальных мультипликаторов на том, по каким ценам торгуются сопоставимые акции публичных компаний?

Медианные мультипликаторы могут сильно измениться в следующие 5-10 лет, поэтому к концу рассматриваемого периода они могут перестать быть точными. Вот почему вы обычно смотрите на широкий диапазон мультипликаторов и делаете чувствительность, чтобы увидеть, как оценка изменяется в этом диапазоне.

Этот метод особенно проблематичен в циклических отраслях (например,г. полупроводники).

19. Как узнать, слишком ли зависит ваш DCF от будущих предположений?

«Стандартный» ответ: если значительно более 50% стоимости предприятия компании происходит от ее конечной стоимости, ваш DCF, вероятно, слишком зависит от будущих предположений.

На самом деле, почти все DCF «слишком зависят от будущих предположений» — на самом деле довольно редко можно увидеть случай, когда конечная стоимость меньше 50% от стоимости предприятия.

Но когда он оказывается в диапазоне 80-90%, вы знаете, что вам, возможно, придется пересмотреть свои предположения …

20. Должна ли стоимость собственного капитала быть выше для компании с рыночной капитализацией 5 или 500 миллионов долларов?

Он должен быть выше для компании с оборотом $ 500 млн, потому что при прочих равных ожидается, что более мелкие компании будут превосходить крупные компании на фондовом рынке (и, следовательно, будут «более рискованными»).Использование премии за размер в ваших расчетах также обеспечит более высокую стоимость капитала для компании за 500 миллионов долларов.

21. А как насчет WACC — будет ли он выше для компании стоимостью 5 или 500 миллионов долларов?

Это вопрос с подвохом, потому что он зависит от того, одинакова ли структура капитала для обеих компаний. Если структура капитала такая же с точки зрения процентов, процентных ставок и т. Д., То WACC должна быть выше для компании с оборотом 500 миллионов долларов по тем же причинам, которые указаны выше.

Если структура капитала не та же, то она может быть любой, в зависимости от того, сколько долга / привилегированных акций у каждого из них и каковы процентные ставки.

22. Какая связь между долгом и стоимостью капитала?

Увеличение долга означает, что компания более рискованна, поэтому уровень левереджа компании будет выше — при прочих равных, дополнительный долг повысит стоимость капитала, а уменьшение долга снизит стоимость капитала.

23.Стоимость собственного капитала говорит нам, какую прибыль может ожидать инвестор в акции от инвестиций в данную компанию — но как насчет дивидендов? Разве мы не должны учитывать дивидендную доходность в формуле?

Вопрос с подвохом. Дивидендная доходность уже учтена в бете, потому что бета описывает доходность, превышающую рынок в целом, и эта доходность включает дивиденды.

24.Как мы можем рассчитать стоимость капитала БЕЗ использования CAPM?

Есть альтернативная формула:

Стоимость капитала = (Дивиденды на акцию / Цена акции) + Скорость роста дивидендов

Эта формула встречается реже, чем «стандартная» формула, но иногда вы используете ее для компаний, где дивиденды более важны или когда вам не хватает надлежащей информации о бета-версии и других переменных, которые используются при расчете стоимости капитала с помощью CAPM.

25. Две компании абсолютно одинаковы, но у одной есть долги, а у другой нет — у какой из них будет более высокий WACC?

Это сложно — тот, у кого нет долга, будет иметь более высокий WACC до определенного момента, потому что долг «дешевле», чем собственный капитал. Почему?

• Проценты по долгу не подлежат налогообложению (отсюда умножение (1 — налоговая ставка) в формуле WACC).

• Долг имеет приоритет по отношению к собственному капиталу в структуре капитала компании — держателям долга будут выплачены первые выплаты при ликвидации или банкротстве.

• Интуитивно понятно, что процентные ставки по долгу обычно ниже, чем значения стоимости капитала, которые вы видите (обычно более 10%). В результате доля стоимости долга в WACC будет меньше вносить вклад в общую цифру, чем часть стоимости капитала.

Однако вышесказанное верно лишь до определенного момента. Как только долг компании вырастет достаточно высоко, процентная ставка резко вырастет, чтобы отразить дополнительный риск, и поэтому стоимость долга начнет расти — если она станет достаточно высокой, она может стать выше, чем стоимость капитала, и дополнительный долг увеличится. WACC.

Это «U-образная» кривая, на которой долг снижает WACC до точки, а затем начинает ее увеличивать.

26. Что больше влияет на оценку DCF компании — изменение выручки на 10% или изменение ставки дисконтирования на 1%?

Вы должны начать со слов «это зависит», но в большинстве случаев разница в доходе в 10% будет иметь большее влияние.

Это изменение дохода влияет не только на доход текущего года, но также на доход / EBITDA в далеком будущем и даже на конечную стоимость.

27. Как насчет изменения выручки на 1% по сравнению с изменением ставки дисконтирования на 1%?

В этом случае ставка дисконтирования, вероятно, будет иметь большее влияние на оценку, хотя правильный ответ должен начинаться с: «Все может пойти в любом случае, но в большинстве случаев …»

28. Как рассчитать WACC для частной компании?

Это проблематично, потому что у частных компаний нет рыночной капитализации или бета-тестирования.В этом случае вы, скорее всего, просто оцените WACC на основе работы, проделанной аудиторами или специалистами по оценке, или на основе того, что такое WACC для сопоставимых публичных компаний.

29. Что делать, если вы не верите прогнозам руководства в отношении модели DCF?

Вы можете использовать несколько разных подходов:

• Вы можете создавать свои собственные прогнозы.

• Вы можете изменить прогнозы руководства в сторону понижения, чтобы сделать их более консервативными.

• Вы можете показать таблицу чувствительности, основанную на различных темпах роста и марже, и показать значения, исходя из прогнозов руководства и более консервативного набора цифр.

В действительности вы, вероятно, сделали бы все это, если бы у вас были нереалистичные прогнозы.

30. Почему бы вам не использовать DCF для банка или другого финансового учреждения?

Банки используют заемные средства иначе, чем другие компании, и не реинвестируют их в бизнес — они вместо этого используют их для создания продуктов.Кроме того, проценты являются важной частью бизнес-моделей банков, а оборотный капитал занимает огромную часть их балансовых отчетов, поэтому DCF для финансового учреждения не имеет большого смысла.

Для финансовых учреждений более распространено использование модели дисконтирования дивидендов для целей оценки.

31. Какие типы анализа чувствительности мы будем рассматривать в DCF?

Пример чувствительности:

• Рост доходов vs.Терминал Multiple

• Маржа EBITDA по сравнению с терминальным мультипликатором

• Терминальные множественные против ставки дисконтирования

• Долгосрочные темпы роста по сравнению со ставкой дисконтирования

И любая их комбинация (кроме терминальной множественной и долгосрочной скорости роста, что не имеет смысла).

32. Компания имеет высокую долговую нагрузку и ежегодно выплачивает значительную часть своей основной суммы долга. Как вы учитываете это в DCF?

Вопрос с подвохом.Вы вообще не учитываете это в DCF, потому что погашение основной суммы долга отображается в Денежном потоке от финансирования в Отчете о движении денежных средств, но мы спускаемся только до Денежного потока от операций, а затем вычитаем капитальные затраты, чтобы перейти к свободному Поток наличных денег.

Если бы мы смотрели на левереджный свободный денежный поток, то наши процентные расходы снизились бы в будущие годы из-за выплаты основной суммы долга — но мы все равно нигде не будем считать сами выплаты основной суммы.

.

Об авторе