Как правильно заполнить справку о доходах: Пример заполнения справки о доходах с помощью СПО Справка-БК

Заполнить справку о доходах физического лица

Заполнить справку о доходах физического лицаВсе организации и индивидуальные предприниматели, производящие выплаты в пользу физических лиц по гражданско-правовым и трудовым договорам, обязаны представить в налоговый орган комплект сведений по форме 2-НДФЛ.

Если в течение отчетного периода в адрес физического лица не было выплат, облагаемых налогом, то 2-НДФЛ по нему сдавать не нужно.

Срок сдачи

Сведения подаются ежегодно не позднее 1 марта года, следующего за отчетным.

Форма 2-НДФЛ последний раз сдается за 2020 год. Начиная с 2021 года справки необходимо представлять в составе формы «6-НДФЛ (со справками 2-НДФЛ)».

Ответственность за несданную отчетность

Как сформировать

- В разделе «Отчетность/Налоговая» или «Учет/Отчетность/Налоговая» (в зависимости от конфигурации) создайте отчет «2-НДФЛ».

- Нажмите «Добавить сотрудника», отметьте флагами работников и кликните «Выбрать».

- Откройте справку по сотруднику и проверьте реквизиты на титульном листе. Если вы измените налоговую инспекцию, признак, ОКТМО или номер телефона, они поменяются в справках всех сотрудников.

- Перейдите в «Разделы 2, 3 и приложение» и укажите ставку налога.

Если доходы облагаются по разным ставкам, заполните данные по каждой из них. Чтобы создать дополнительные разделы, нажмите «Добавить страницу».

- Нажмите «Добавить строку» или «Добавить несколько строк за период».

- Выберите месяц, заполните код и сумму дохода. Чтобы добавить вычеты (кроме стандартных, социальных и имущественных), кликните «+ Новая запись» и укажите их.

- Если сотрудник представил документы для получения налоговых вычетов, в разделе «Стандатные, социальные и имущественные вычеты» нажмите «+ Новая запись» и заполните данные.

- В разделе «Общие суммы дохода и налога» укажите удержанную и перечисленную сумму налога. Остальные данные заполнятся автоматически.

- Нажмите «К списку сотрудников» и заполните справки по остальным работникам.

Как заполнить

Подробнее о формулах расчета и содержании каждого раздела читайте здесь.

Как отправить

Проверьте и отправьте отчет. В ответ налоговая инспекция пришлет протокол. Если все справки приняты, значит отчет сдан.

- В разделе «ФНС» создайте отчет «Сведения о доходах физических лиц (2-НДФЛ)».

- На вкладке «Период отчетности» проверьте реквизиты и нажмите «Далее».

- Для формирования справок нажмите:

- «Добавить сотрудника» — чтобы добавить сотрудников организации.

- «Добавить частное лицо» — чтобы сформировать справку на стороннее физическое лицо, выполняющее периодические работы в организации по договору гражданско-правового характера (например, по договору найма).

- Проверьте данные сотрудника в разделе 1. Если они не указаны или заполнены неверно, исправьте их по кнопке «Редактировать данные».

- В строке «Доходы, облагаемые по ставке» укажите ставку налога (9%, 13%, 15%, 30%, 35% или ставка, указанная в соглашении об избежании двойного налогообложения).

Если доходы облагаются по разным ставкам, отметьте их флагами. Заполните разделы 2 и 3 по каждой ставке.

- Нажмите «Редактировать доходы и налоговые вычеты». Заполните код дохода, сумму дохода и вычеты (если есть).

- Чтобы указать стандартные, социальные и имущественные вычеты, нажмите «Добавить».

- Заполните суммы в разделе 2 и сохраните сведения.

Как заполнить

Подробнее о формулах расчета и содержании каждого раздела читайте здесь.

Также вы можете посмотреть встроенную справку по заполнению.

Как отправить

Проверьте и отправьте отчет. В ответ налоговая инспекция пришлет протокол. Если все справки приняты, значит отчет сдан.

Дополнительные возможности

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter или свяжитесь с нами.

Формы документов

Специальное программное обеспечение «Справки БК» (версия 2.4.4) и информационные материалы по заполнению справок о доходах, расходах, об имуществе и обязательствах имущественного характера:— Описание специального программного обеспечения (в формате doc)

— Инструкция о порядке заполнения справок о доходах (в формате doc)

— Требования к представлению справок о доходах (в формате doc)

— СПО «Справки БК» (версия 2. 4.4) от 26.06.2020

4.4) от 26.06.2020

Новая версия специального программного обеспечения «Справки БК» доступна для скачивания на сайте Президента Российской Федерации

по ссылке http://www.kremlin.ru/structure/additional/12

Уведомление о намерении выполнять иную оплачиваемую работу (форма)

Уведомление о фактах обращения в целях склонения государственного гражданского служащего, замещающего должность государственной гражданской службы в комитете по регулированию контрактной системы в сфере закупок Волгоградской области, к совершению коррупционных правонарушений (форма)

Справка о доходах, расходах, об имуществе и обязательствах имущественного характера (формат MS-Word)

Справка о доходах, расходах, об имуществе и обязательствах имущественного характера (формат MS-Excel)

Заявление о невозможности по объективным причинам представить сведения о доходах, расходах, об имуществе и обязательствах имущественного характера своих супруги (супруга) и/или несовершеннолетних детей (форма)

Обращение о даче согласия на замещение должности в коммерческой (некоммерческой) организации либо на выполнение работы на условиях гражданско-правового договора в коммерческой (некоммерческой) организации (форма)

Обращение гражданина и представителя организации о факте коррупционного проявления (форма)

Уведомление о возникновении личной заинтересованности, которая приводит или может привести к конфликту интересов государственного гражданского служащего Волгоградской области (форма)

Уведомление о получении подарка (форма)

Форма представления сведений об адресах сайтов и (или) страниц сайтов в информационно-телекоммуникационной сети «Интернет», на которых государственным гражданским служащим или муниципальным служащим, гражданином Российской Федерации, претендующим на замещение должности государственной гражданской службы Российской Федерации или муниципальной службы, размещалась общедоступная информация, а также данные, позволяющие его идентифицировать

Образец ходатайства о разрешении на участие в управлении некоммерческой организацией

Формы документов для заполнения | Правительство Курганской области

Форма обращение гражданина, юридического лица по фактам коррупционных правонарушений

Форма обращение бывшего служащего о даче согласия на замещение должности в коммерческой (некоммерческой) организации или выполнение работ на условиях гражданско-правового договора

Форма уведомление представителя нанимателя (работодателя) о намерении выполнять иную оплачиваемую работу

Форма уведомление представителя нанимателя (работодателя) о фактах обращения в целях склонения служащего (работника) к совершению коррупционных правонарушений

Форма уведомление представителя нанимателя (работодателя) и своего непосредственного начальника о возникшем конфликте интересов или о возможности его возникновения

Форма заявление служащего (работника) о невозможности по объективным причинам представить сведения о доходах, об имуществе и обязательствах имущественного характера своих супруги (супруга) и несовершеннолетних детей

Форма справка о доходах, расходах, об имуществе и обязательствах имущественного характера

Форма уведомление о получении подарка

Форма заявление о выкупе подарка

Методические рекомендации по заполнению формы представления сведений об адресах сайтов и (или) страниц сайтов в информационно-телекоммуникационной сети «Интернет», на которых государственным гражданским служащим или муниципальным служащим, гражданином Российской Федерации, претендующим на замещение должности государственной гражданской службы Российской Федерации или муниципальной службы, размещались общедоступная информация, а также данные, позволяющие его идентифицировать (196 KB, pdf)

Форма представления сведений об адресах сайтов и (или) страниц сайтов в информационно-телекоммуникационной сети «Интернет», на которых государственным гражданским служащим или муниципальным служащим, гражданином Российской Федерации, претендующим на замещение должности государственной гражданской службы Российской Федерации или муниципальной службы, размещались общедоступная информация, а также данные, позволяющие его идентифицировать (39 KB, doc)

Специальное программное обеспечение «Справки БК»

Описание специального программного обеспечения (479 KB, pdf)

Инструкция о порядке заполнения справок о доходах (166 KB, pdf)

СПО «Справки БК» (версия 2. 4.4) от 26.06.2020 (17,9 MB, msi)

4.4) от 26.06.2020 (17,9 MB, msi)

Видеоурок по заполнению справки о доходах, расходах, об имуществе и обязательствах имущественного характера

Пример заполнения справки — Государственный гражданский служащий

Пример заполнения справки — Супруга (супруг) государственного гражданского служащего

Формы для заполнения, касающиеся организации работы по профилактике коррупционных правонарушений на муниципальной службе

Образцы заявлений для проверки достоверности сведений о доходах, об имуществе и обязательствах имущественного характера, представляемых гражданами при поступлении на муниципальную службу и муниципальными служащими

Обращение о даче согласия на замещение должности в коммерческой или некоммерческой организации (выполнение работы на условиях гражданско-правового договора в коммерческой или некоммерческой организации)

Уведомления муниципального служащего о намерении выполнять иную оплачиваемую работу

Заявление муниципального служащего или гражданина, замещавшего должность муниципальной службы, о рассмотрении на комиссии по соблюдению требований к служебному поведению муниципальных служащих и урегулированию конфликта интересов вопроса без его участия

Заявление муниципального служащего о невозможности по объективным причинам представить сведения о доходах, об имуществе и обязательствах имущественного характера своих супруги (супруга) и несовершеннолетних детей

Справка о доходах, расходах, об имуществе и обязательствах имущественного характера

Типовые формы сообщения работодателем о заключении трудового или гражданско-правового договора на выполнение работ (оказание услуг) с гражданином, замещавшим должности государственной или муниципальной службы, перечень которых устанавливается нормативными правовыми актами Российской Федерации

Типовая форма уведомления коммерческой или некоммерческой организации о заключении с гражданином, замещавшим должность государственной (муниципальной службы), трудового договора на выполнение работ (оказание услуг)

Типовая форма уведомления коммерческой или некоммерческой организации о заключении с гражданином, замещавшим должность государственной (муниципальной службы), гражданско-правового договора на выполнение работ (оказание услуг)

новая форма, бланк, образец заполнения

Справка 2-НДФЛ — это документ с информацией о доходах физических лиц и уплаченном ими налоге, который выдают работодатели по требованию или при увольнении работников.

Для чего нужна справка о доходах

Функция, которую выполняет справка о доходах физического лица, — информирование уполномоченных органов и организаций (например, банков) о размере заработка граждан и суммах удержанного с него налога. Составление этого документа является одной из основных задач любого бухгалтера, который занимается вопросами заработной платы.

До 2021 года этот документ назывался 2-НДФЛ, и, кроме выдачи на руки работникам, налоговые агенты ежегодно оформляли его и сдавали в ИФНС на всех сотрудников организации. Теперь ситуация изменилась. Отдельной 2-НДФЛ больше не существует, для отчетности ее включили в состав расчета 6-НДФЛ, а новая форма 2-НДФЛ за 2021 год для выдачи на руки налогоплательщикам утверждена приказом ФНС № ЕД-7-11/753@ от 15.10.2020 и носит название «Справка о доходах и суммах налога физического лица». Но функционал документа, его назначение и требования к его выдаче не изменились.

Как получить справку о доходах в 2021 году

По нормам Трудового кодекса РФ, работодатели обязаны выдать работнику документ о доходах:

- при увольнении вместе с трудовой книжкой и остальными документами;

- в любой момент по запросу — на изготовление документа дается 3 дня после получения заявления.

Никаких других оснований для изготовления справки у работодателей нет. Никакие органы и службы не вправе ее запрашивать, минуя налогоплательщика.

Обратите внимание, что срок сдачи 2-НДФЛ за 2020 год в 2021 году истек 01.03.2021 и больше направлять этот документ в ИФНС не требуется. Он теперь включен в состав расчета 6-НДФЛ в виде приложения № 1.

Бланк расчета и приложения к нему для сдачи за 2021 год утверждены приказом ФНС России № ЕД-7-11/753@ от 15.10.2020.

Как заполняется этот отчет, подробно рассказано в статье «Как заполнить форму 6-НДФЛ за 1 квартал 2021 года. Полное руководство».

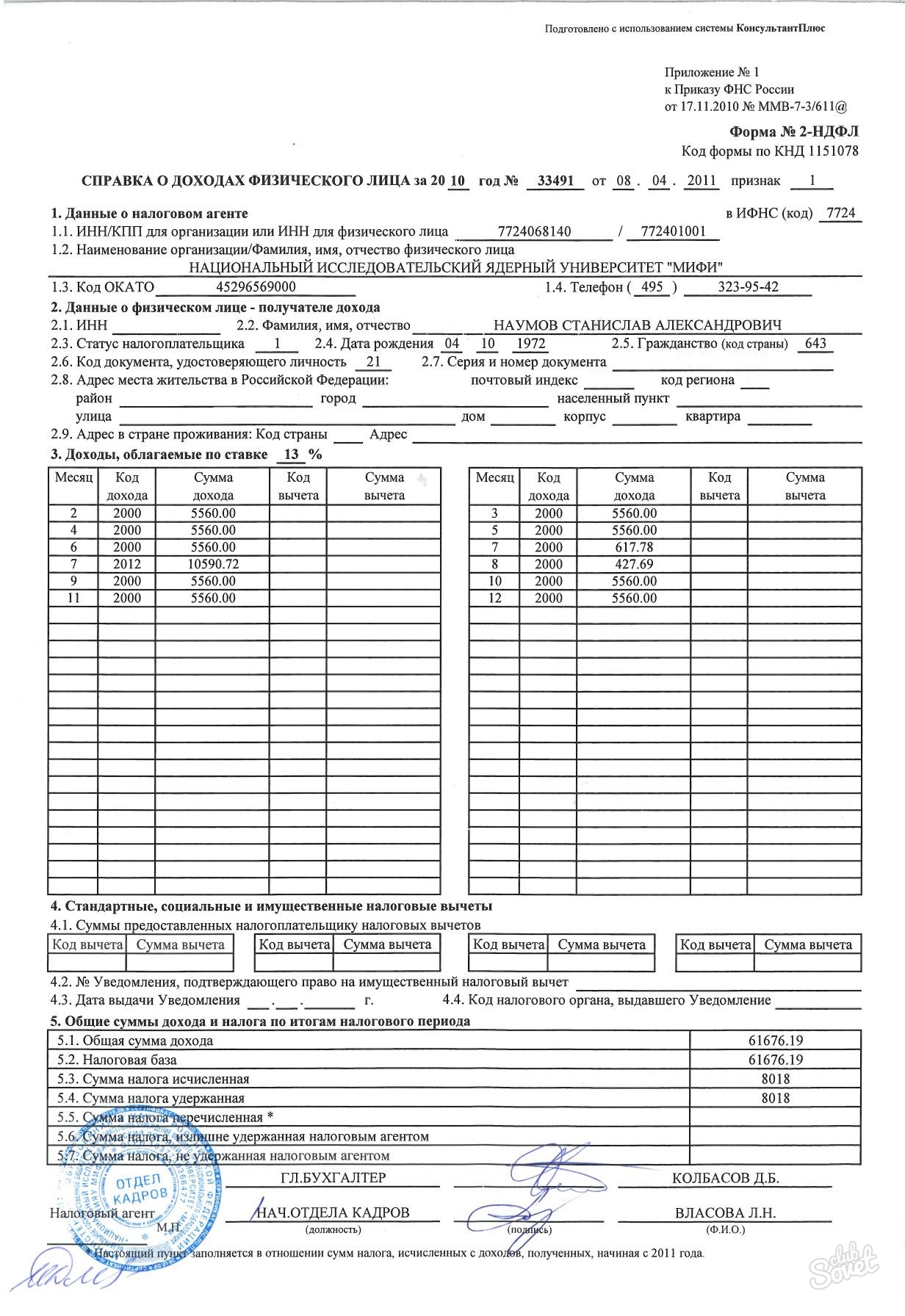

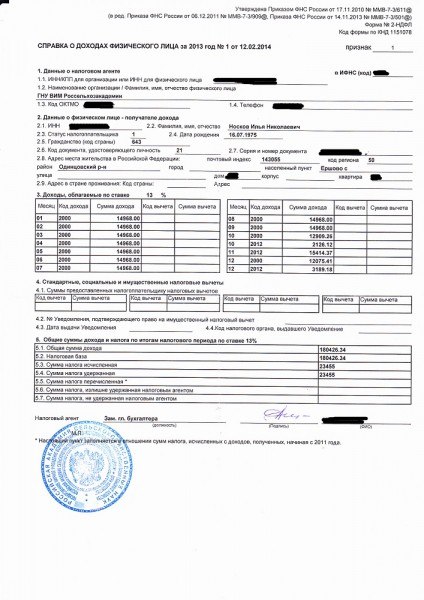

При запросе работником, в том числе уже уволенным, сведений о заработной плате и удержанном налоге за прошлые периоды организация выдает документ по форме, которая действовала в тот период. Учитывайте и действовавший на тот момент порядок заполнения, который обычно утвержден тем же приказом ФНС, что и бланк.

Учитывайте и действовавший на тот момент порядок заполнения, который обычно утвержден тем же приказом ФНС, что и бланк.

Образец заявления для получения сведений о доходах

По нормам ТК РФ, письменное заявление работника о запросе сведений о доходах не является обязательным. Но рекомендуется его затребовать — это выгодно как работнику, так и работодателю. С даты его получения начинается трехдневный срок для изготовления справки. Если возникнут разногласия по этому поводу, проще окажется доказать правоту.

Написать заявление разрешается в произвольной форме, главное, чтобы были подпись заявителя и дата составления. Вот так выглядит примерный образец:

Генеральному директору ООО «PPT.RU» Петрову П.П. от экспедитора Савельева М.Л. Заявление Прошу выдать мне справку о доходах и суммах НДФЛ за январь-март 2021 г. 28.04.2021 Савельев |

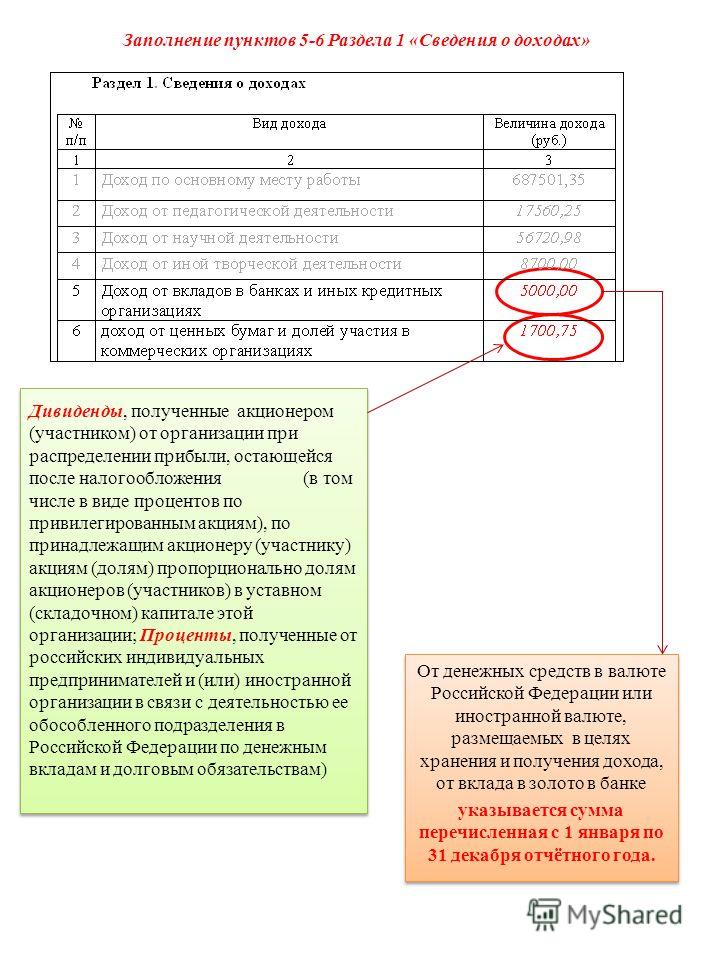

Коды доходов и вычетов

ФНС приказом № ММВ-7-11/820 от 24. 10.2017 утвердила целый ряд кодов доходов и вычетов, которые необходимо использовать при заполнении документа о доходах (бывшей 2-НДФЛ). Они необходимы для обозначения операций в документе.

10.2017 утвердила целый ряд кодов доходов и вычетов, которые необходимо использовать при заполнении документа о доходах (бывшей 2-НДФЛ). Они необходимы для обозначения операций в документе.

Некоторые коды доходов приведены в таблице ниже. Разберемся, какие изменения по 2-НДФЛ в 2021 году произошли в этой сфере. Отдельные коды ФНС присвоила доходам граждан от операций с финансовыми инструментами: появился код инвестиционного вычета «619». Он соответствует сумме положительного финансового результата, полученного налогоплательщиком по операциям на индивидуальном инвестиционном счете. Код дохода «дивиденды» не изменился, их по-прежнему обозначают 1010.

Вид дохода | Код |

|---|---|

| Заработная плата | 2000 |

| Пособие по временной нетрудоспособности (по больничному) | 2300 |

| Выплаты отпускных при оформлении ежегодного оплачиваемого отпуска | 2012 |

Сумма компенсации за неиспользованный отпуск | 2013 |

Сумма выплаты в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, которая превышает трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для уволенных работников из организаций в районах Крайнего Севера и приравненных к ним местностях | 2014 |

| Премия | 2002 |

Суммы штрафов и неустойки, которые выплачивает организация на основании решения суда за несоблюдение требований потребителей, в соответствии с законом № 2300-1 от 07. | 2301 |

Сумма списанного безнадежного долга | 2611 |

Сумма дохода в виде процента (купона) по обращающимся облигациям российских организаций, номинированным в рублях | 3023 |

Налоговым агентам следует внимательно следить за верным указанием кодов налоговых вычетов. Например, стандартный вычет на ребенка обозначают кодом 126. Если ошибиться, то придется доказывать, что вычет предоставлен законно и его сумма не превышает предусмотренную Налоговым кодексом РФ. Если налоговый агент необоснованно увеличил сумму вычета, тем самым он уменьшил сумму налога к уплате, фактически обманув бюджет. В этом случае его заставят не только вернуть разницу с учетом пени по нормам статьи 75 НК РФ, но и заплатить штраф в размере 20% от этой суммы, по нормам статьи 123 НК РФ.

Полный перечень кодов вычетов приведен в приложении к приказу ФНС № ММВ-7-11/387@ от 10.09. 2015.

2015.

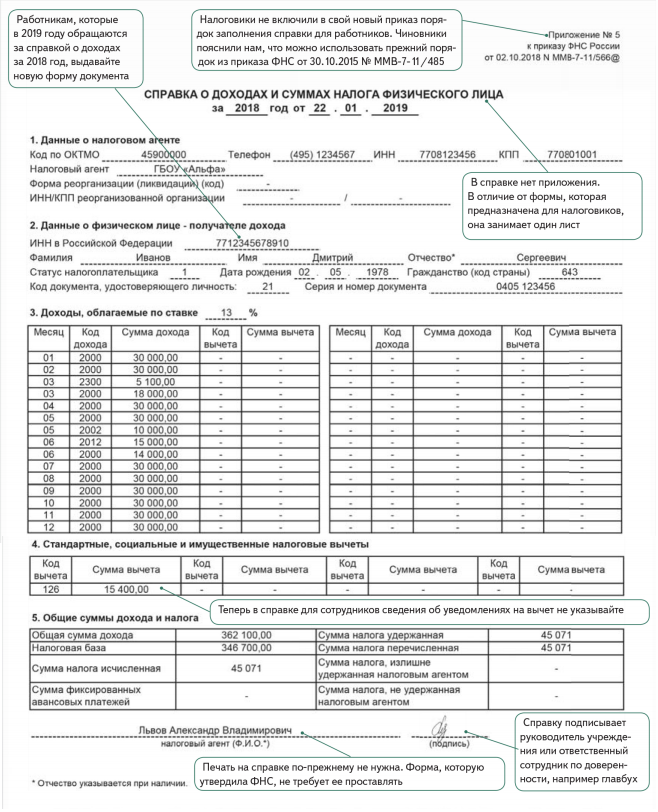

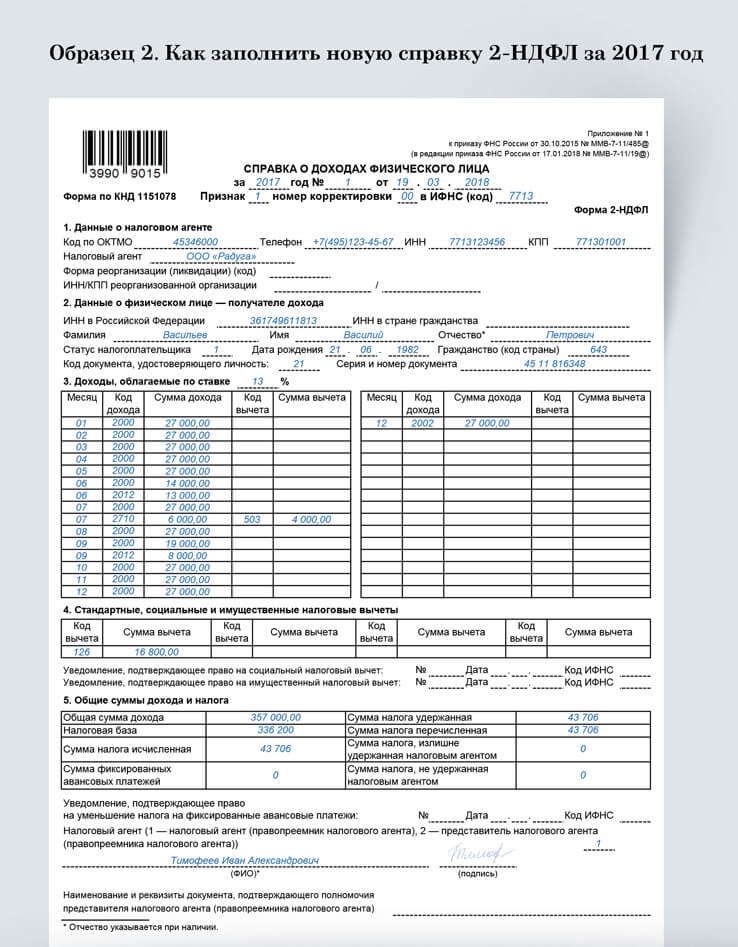

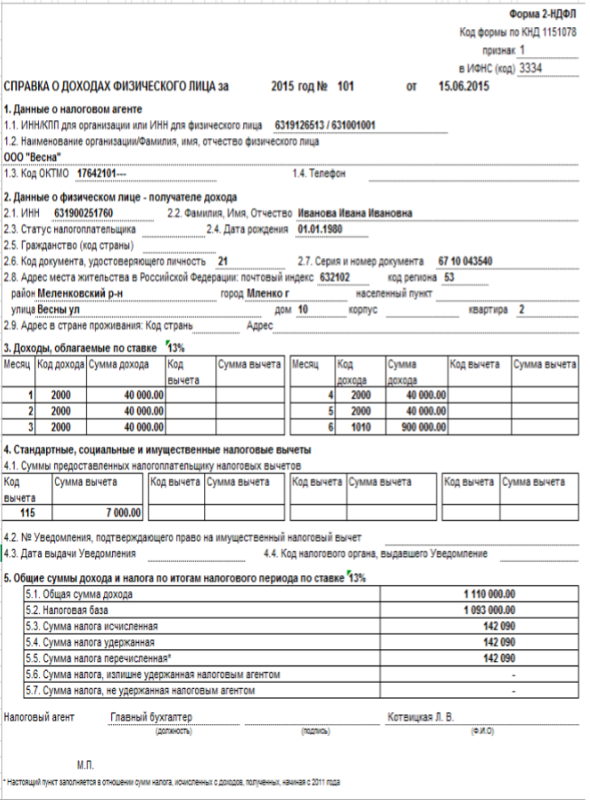

Как выглядит справка 2-НДФЛ в 2021 году

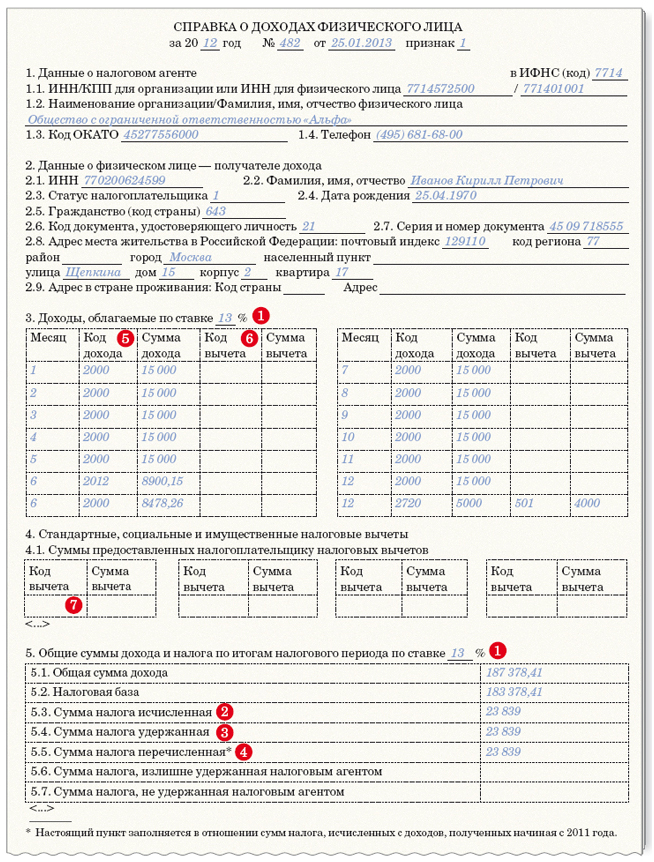

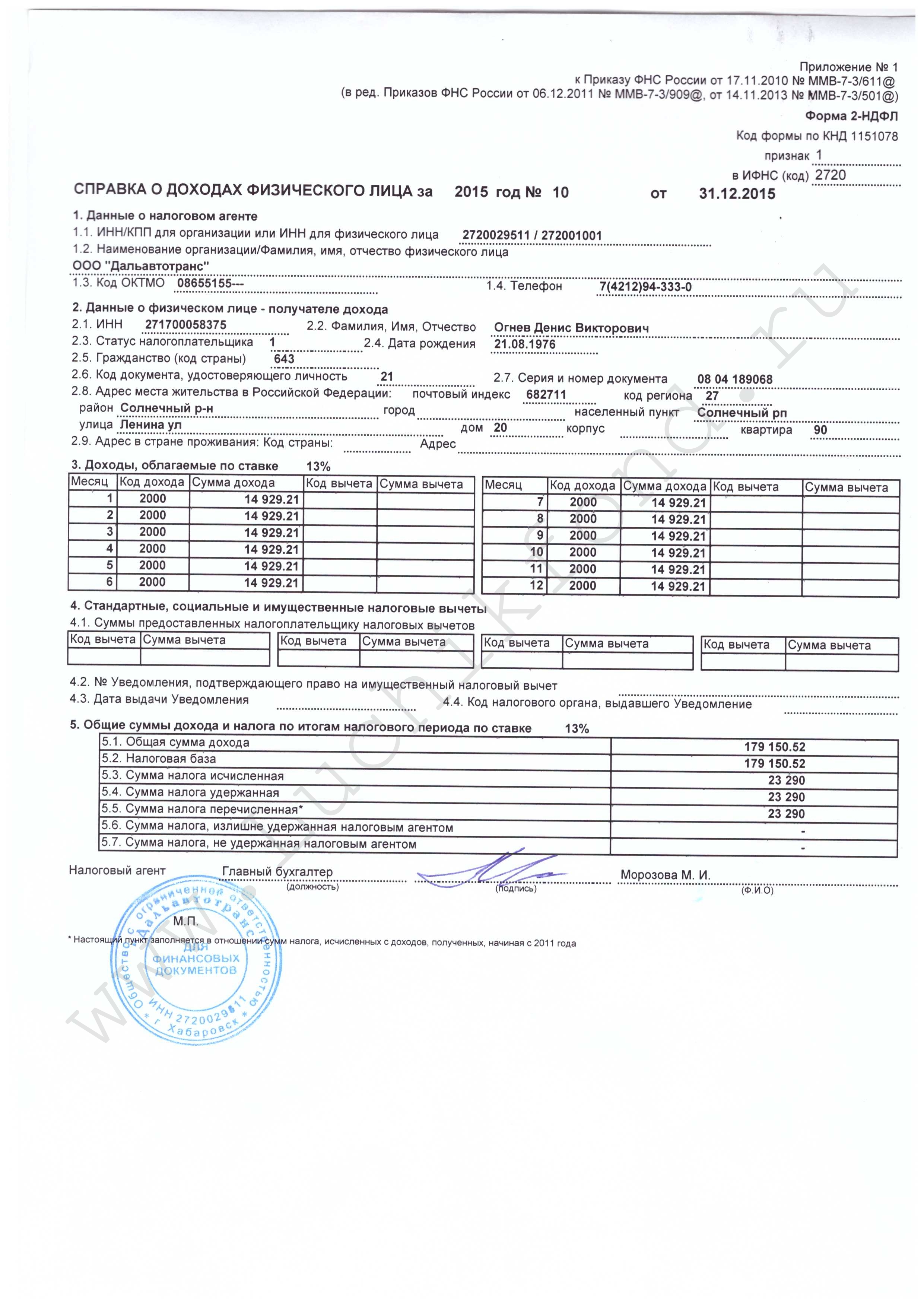

Для выдачи работникам в 2021 году действует отдельная справка о доходах и суммах налога. Ее форма ничем не отличается от упраздненной 2-НДФЛ. Вот так выглядит образец заполнения справки по новой форме:

Алгоритм заполнения документа:

- Указать период и дату выдачи справки.

- Указать данные налогового агента (организации) — наименование, код ОКПО, ИНН, номер телефона, адрес.

- Указать данные налогоплательщика — Ф.И.О., ИНН, дату рождения, реквизиты и код документа, удостоверяющего личность, код статуса налогоплательщика.

- Привести действующую ставку налога — в примере стандартные 13%.

- Привести в разделе 3 коды полученных налогоплательщиком доходов за каждый месяц (в примере зарплата — код 2000).

- Сообщить об использованных вычетах с указанием их кодов.

- Указать общие суммы выплат и удержанного налога.

Заверяет справку своей личной подписью тот бухгалтер, который ее составлял.

Исправление ошибок

Если при заполнении формы налоговый агент допустил ошибку, он сдает уточненную форму. В ее поле «№» необходимо указать номер первоначальной справки (в которой была допущена ошибка). Дату оформления ставят текущую. В поле «Номер корректировки» надо указать код 01 или 02 и т. д. (в зависимости от того, какая по счету корректировка). Если необходимо сдать полностью аннулирующую справку, используется код 99. Аналогичный порядок действует при указании ошибочных данных налогоплательщика (например, ИНН), об этом сказано в письме УФНС по г. Москве от 18.03.2011 № 20-14/3/025669@.

Если в справке за 2021 год допущена ошибка, сдается полная уточненная форма 6-НДФЛ, а не один лист. Если исправления вносятся только в расчет 6-НДФЛ, подавать в составе корректировки справки по налогоплательщикам не требуется.

Правовые документы

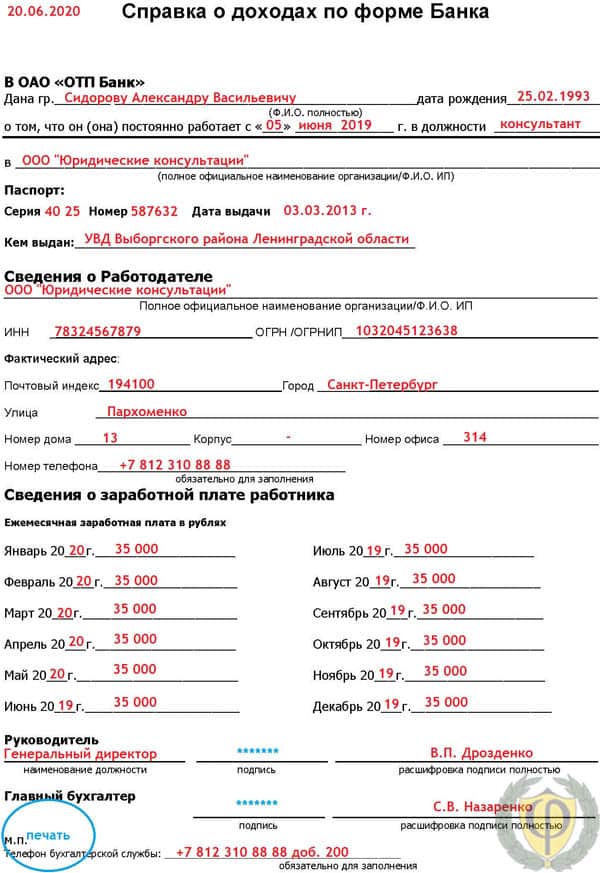

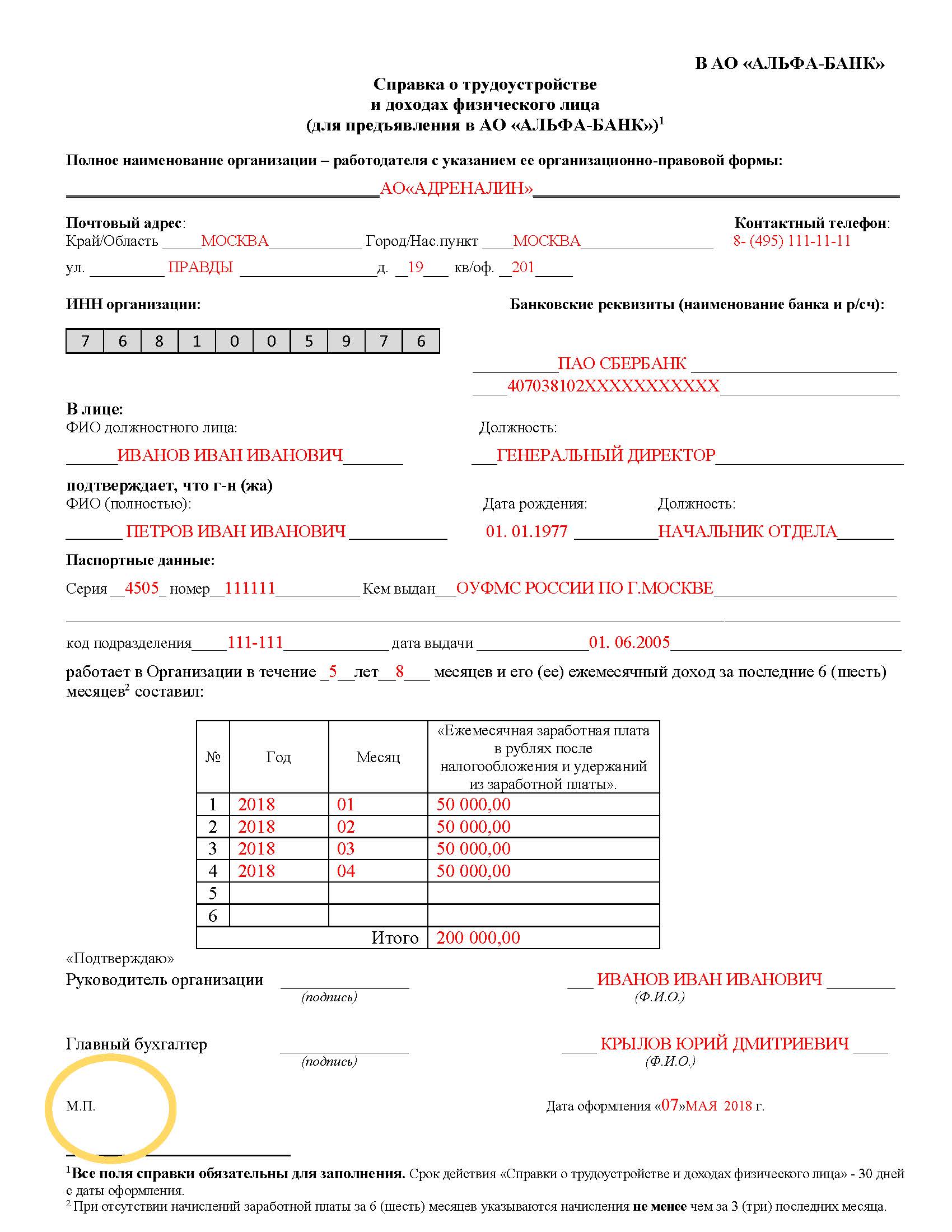

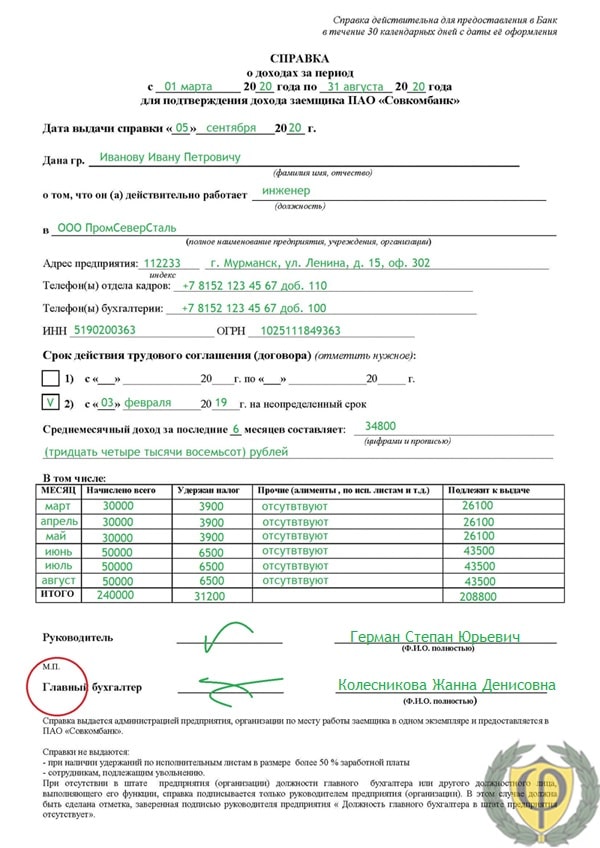

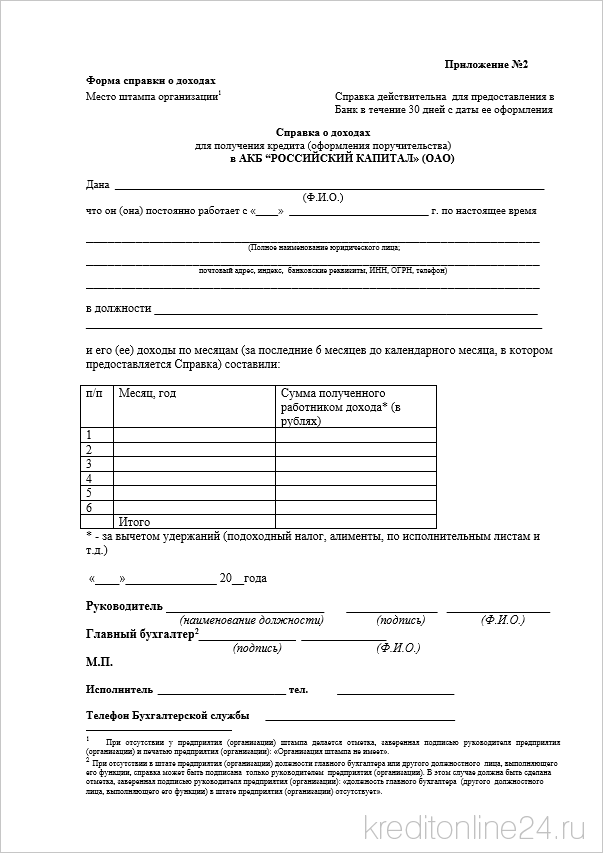

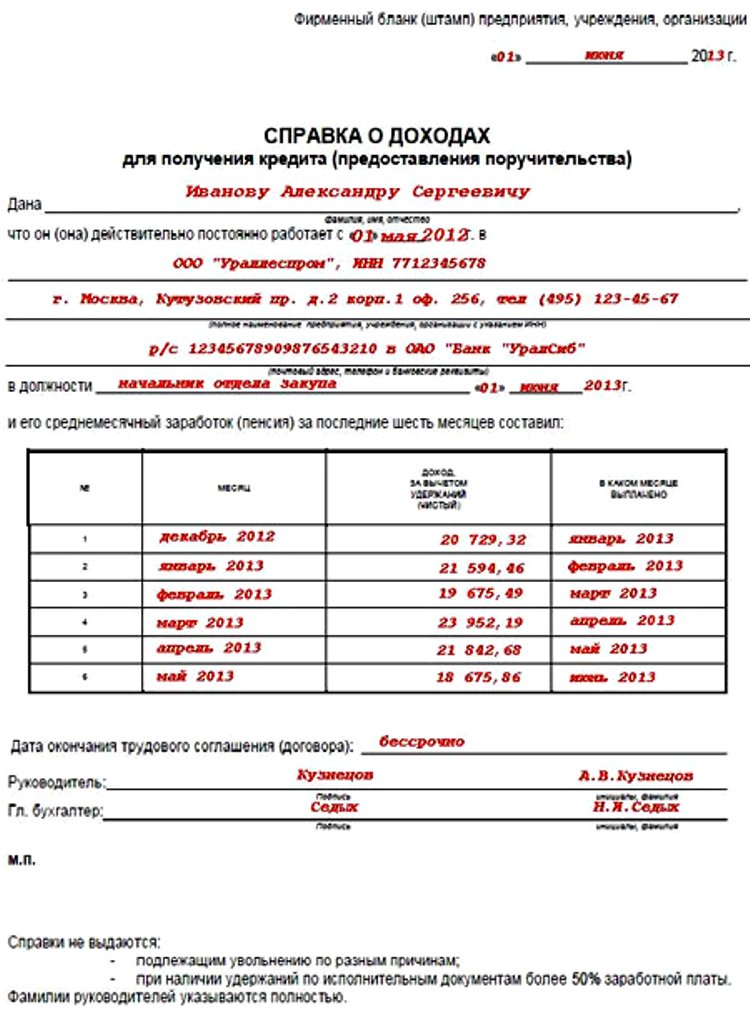

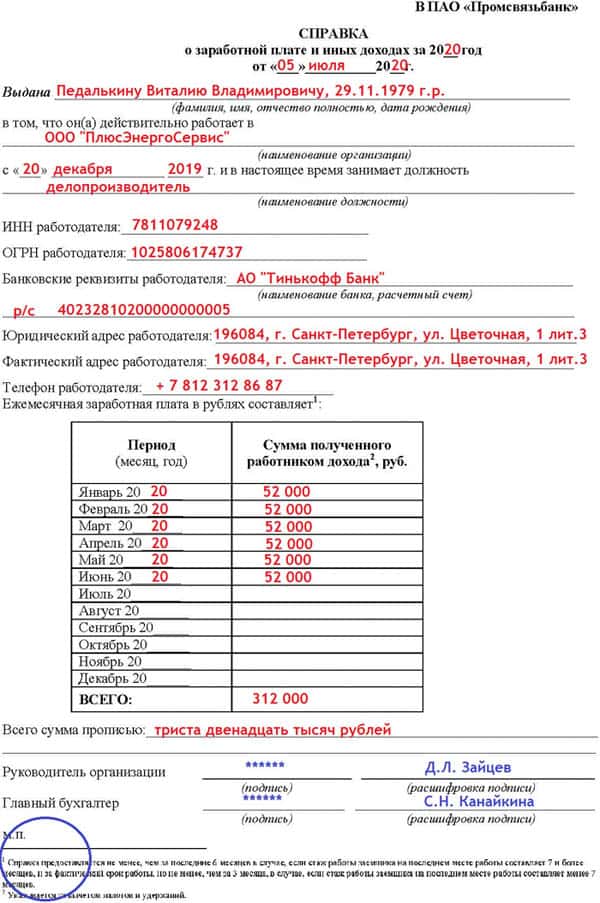

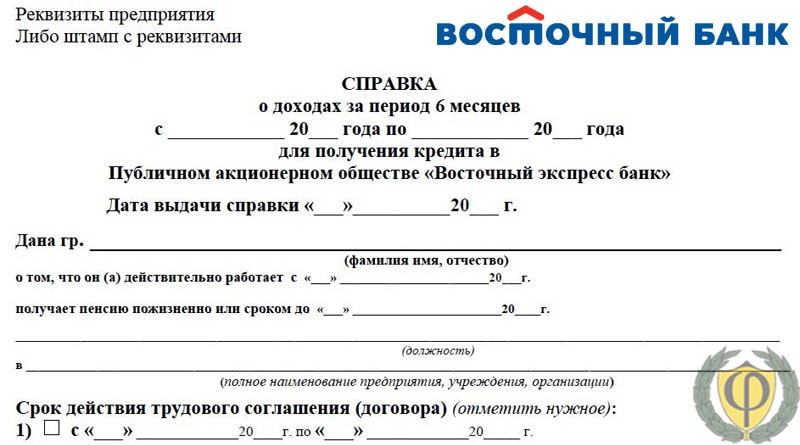

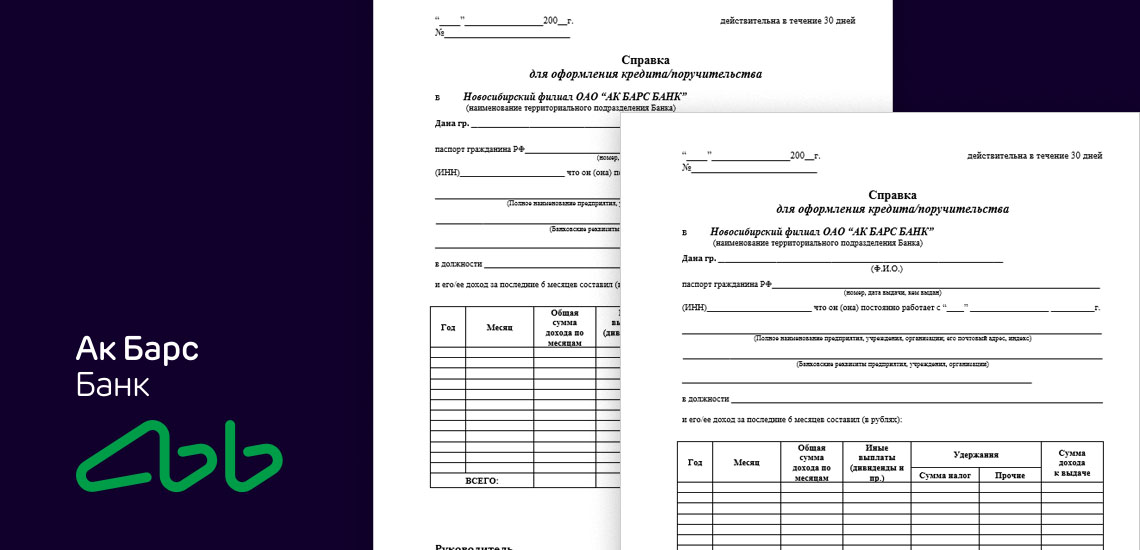

Образец справки по форме банка ВТБ для ипотеки

В пакет обязательных документов при оформлении ипотеки в банке ВТБ входит справка, информирующая о доходах заемщика. Очень удобно, что в международной финансовой группе ВТБ уровень платежеспособности можно подтвердить не только справкой по утвержденной форме 2-НДФЛ, но и справкой о доходах по форме банка.

Очень удобно, что в международной финансовой группе ВТБ уровень платежеспособности можно подтвердить не только справкой по утвержденной форме 2-НДФЛ, но и справкой о доходах по форме банка.

Содержание

Скрыть- Как заполнить справку ВТБ

- Где скачать бланк для ипотеки

- Зачем нужен документ по форме банка

- Требования к ипотечной справке

В этой статье заинтересованный читатель найдет информацию о том, где найти образец справки и как правильно ее заполнить.

Как заполнить справку ВТБ

Уполномоченное лицо должно заполнить справку, ориентируясь на установленные правила документирования. Прежде всего указать:

- официальное полное наименование организации, определенное в учредительных документах;

- ИНН, свидетельствующий о постановке организации на налоговый учет;

- адрес местонахождения юридического лица и адрес местонахождения компании;

- контактный телефон с кодом города для связи с руководителями.

В графе “Выдана” — вписать фамилию, имя, отчество заемщика аналогично паспортным данным в дательном падеже. Пример: Выдана (кому?) Иванову Ивану Ивановичу или Петровой Зинаиде Леонидовне.

Важно, чтобы дата начала работы и наименование должности заемщика соответствовали сведениям, внесенным в трудовую книжку или контракт.

Справка о доходах требуется минимум за последние 6 месяцев, но возможно заполнить все графы, тем самым представив сведения о доходах заемщика за год. В графе “Сумма дохода в месяц” предполагается внесение размера заработка уже после выплат на налоги и сборы.

Подписывает справку собственноручно уполномоченное должностное лицо. Не допускается ставить подпись другому человеку, данные которого не указаны в реквизитах.

Завершается заполнение справки для ВТБ — проставлением четкого оттиска печати организации.

Где скачать бланк для ипотеки

Справка по форме банка ВТБ находится в свободном доступе на официальном сайте. Скачать ее можно бесплатно и действительно в один клик в разделе “Бланки и документы — Ипотека — Частным лицам — Банк ВТБ”. Для того чтобы попасть в требуемый раздел сайта, необходимо:

Скачать ее можно бесплатно и действительно в один клик в разделе “Бланки и документы — Ипотека — Частным лицам — Банк ВТБ”. Для того чтобы попасть в требуемый раздел сайта, необходимо:

- Открыть главную страницу ресурса.

- Выбрать категорию “Частным лицам”.

- Кликнуть на пункт “Ипотека”.

- Остановить выбор на разделе всплывающего меню “Информация для заемщиков”.

- Открыть “Бланки документов”.

Форма бланка справки о доходах, созданная в формате DOC, расположена в перечне требуемых для оформления ипотеки бланков.

Чтобы скачать документ, требуется:

- Навести курсор мышки и кликнуть левой кнопкой.

- В загрузках найти последний документ и открыть его.

Зачем нужен документ по форме банка

При оформлении ипотечного кредита заемщик обязан подтвердить наличие стабильных доходов:

- Официально трудоустроенные клиенты могут сделать это, представив справку по унифицированной форме 2-НДФЛ.

- Клиенты банка ВТБ, занимающиеся творчеством или получающие доход из неофициального источника, могут воспользоваться формой справки о доходах в свободной форме.

Справка по форме банка для потребителей со смешанным или невысоким официальным доходом, является единственной оптимальной возможностью претендовать на получение желаемого ипотечного займа.

Требования к ипотечной справке

Справка располагается на фирменном бланке организации, содержащем всю необходимую информацию о компании:

- логотип;

- полное и сокращенное наименование;

- юридический и фактический адрес;

- контакты: номер телефона и факса, адрес электронной почты, сайт;

- банковские реквизиты: ОКПО, ОГРН, ИНН/КПП.

Во избежание недоразумений и при наличии в каждой организации современных устройств, рекомендуется заполнять справку в печатной, а не рукописной форме.

Не допускается допущение фактических ошибок и произвольных исправлений. В случае обнаружения ошибки ответственное лицо должно:

В случае обнаружения ошибки ответственное лицо должно:

- тонкой чертой зачеркнуть неправильные сведения;

- внести новые данные;

- поставить отметку “Исправленному верить”;

- заверить исправление подписью и печатью.

Справка о доходах работника чаще всего формируется рядовым бухгалтером, а визируется главным бухгалтером. Если же организация относится к субъектам малого или среднего предпринимательства, то руководитель или иное уполномоченное лицо может выполнять по совместительству функции главного бухгалтера. В таком случае, лицо подписывающее документ:

- указывает собственную должность;

- отмечает, что главный бухгалтер не предусмотрен.

Стоит обязательно учесть, что заемщик не вправе сам себе подписать справочный документ, даже если он является директором или главным бухгалтером организации. А также при подписании не разрешается использовать факсимильную подпись.

Срок действия справки для банка ВТБ составляет 30 дней, поэтому не следует готовить документ излишне заблаговременно.

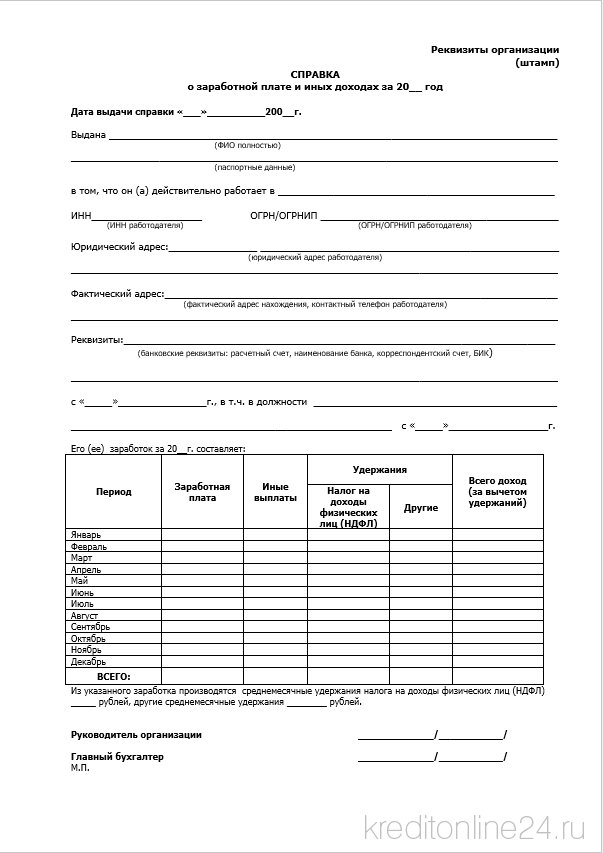

Образец заполнения справки о доходах в свободной форме в 2021 году

Для каких целей работник запрашивает сведения о заработанных суммах

Закон не обязывает сотрудников объяснять, для чего и кому направлять справку о доходах они планируют. Но чаще всего ее требуют в ИФНС для оформления налоговых вычетов и в банках для оформления кредита. Помимо этого, сведения о заработанных суммах иногда запрашивают при расчете среднедушевого дохода семьи для получения социальных выплат и льгот.

От кандидатов на государственную или муниципальную должность, среди прочих документов, потребуется справка о доходах при устройстве на работу, но ее составляет сам гражданин по форме, утв. указом президента РФ от 23.06.2014 № 460. В тексте пойдет речь о документе, который работодатель выдает по запросу сотрудника.Как обращаются за документом

В ТК РФ заявлено: если работнику нужен документ, связанный с его трудовой деятельностью, он пишет заявление с просьбой выдать конкретные сведения. Но ни в кодексе, ни в другом нормативном акте не установлена форма обращения. Предполагается свободный формат, но с учетом определенных правил. Из заявления должно быть понятно, кто и что хочет получить, и для этого указывают:

Но ни в кодексе, ни в другом нормативном акте не установлена форма обращения. Предполагается свободный формат, но с учетом определенных правил. Из заявления должно быть понятно, кто и что хочет получить, и для этого указывают:

- данные о заявителе;

- сведения о работодателе;

- суть обращения.

Предлагаем взять за основу наш образец заявления о доходах в свободной форме работодателю (не забудьте вписать правильные данные):

|

Генеральному директору ООО «Clubtk.ru» А.В. Воронову от машиниста экскаватора В.М. Заславского Заявление В соответствии с п. 3 ст. 230 НК РФ, прошу выдать мне справку о доходах за январь-февраль 2021 года. Заславский В.М. Заславский 12.03.2021 |

Но рекомендуем его все-таки оформлять и передавать в бухгалтерию, чтобы иметь подтверждение подачи запроса. Если в течение 3 дней (ст. 62 ТК РФ) после получения заявления работодатель не подготовит документ или подготовит его некорректно, работник вправе пожаловаться на нарушение прав в трудовую инспекцию. Учтите, что при увольнении справка выдается в последний день работы сотрудника. Если обращается лицо, которому организация выплачивала денежные средства, но в трудовых отношениях стороны не состояли, сведения допустимо готовить в течение 30 дней со дня подачи заявления (см. п. 1 ст. 230 НК РФ).

Но рекомендуем его все-таки оформлять и передавать в бухгалтерию, чтобы иметь подтверждение подачи запроса. Если в течение 3 дней (ст. 62 ТК РФ) после получения заявления работодатель не подготовит документ или подготовит его некорректно, работник вправе пожаловаться на нарушение прав в трудовую инспекцию. Учтите, что при увольнении справка выдается в последний день работы сотрудника. Если обращается лицо, которому организация выплачивала денежные средства, но в трудовых отношениях стороны не состояли, сведения допустимо готовить в течение 30 дней со дня подачи заявления (см. п. 1 ст. 230 НК РФ).Какой бланк использовать

С 01.01.2021 действует приказ ФНС России от 15.10.2020 № ЕД-7-11/[email protected], которым вводится новая форма справки о доходах, которая выдается работнику для предоставления в банк или по месту требования. Утвержденный бланк используют для передачи сведений как по итогам года, так и за определенный период.

Показываем пример, как выглядит справка о доходах по форме 2-НДФЛ:

Если работник, в том числе бывший, или иное физическое лицо запрашивает сведения за 2018 и более ранние периоды, организация обязана подготовить документ по форме, которая действовала в тот период. Учитывайте и действовавший на тот момент порядок заполнения справки о доходах, который обычно утвержден тем же приказом ФНС, что и бланк.

Учитывайте и действовавший на тот момент порядок заполнения справки о доходах, который обычно утвержден тем же приказом ФНС, что и бланк.

Как заполнить справку

Если работник получает заработную плату, отпускные и больничное пособие, алгоритм, как правильно написать справку о доходах 2-НДФЛ для сотрудника, очень простой. Вначале заполняют данные о налоговом агенте (работодателе), затем о получателе дохода (работнике). В табличной части раздела 3 сначала указывают ставку налога 13%. Если выплачивались денежные средства, облагаемые по разным ставкам, разделы 3-5 заполняют несколько раз.

Далее по официальным бумагам заполняют все таблицы — о выплаченных суммах, предоставленных вычетах, общих суммах. Если сведений нет, ставят прочерки.

Обратите внимание на коды доходов и вычетов. Их значения приведены в приложениях к приказу ФНС России от 10.09.2015 № ММВ-7-11/[email protected]. Основные из них:

- 2000 — для заработной платы;

- 2300 — для больничных;

- 2002 — для выплаты премиальных;

- 2012 — так «закодированы» отпускные;

- 126 — это код стандартного вычета на ребенка.

Покажем пример — образец справки 2-НДФЛ за 2 месяца 2021 года, где используются некоторые из представленных кодов.

Когда заполните таблицы, укажите сведения о лице, сформировавшем документ или ответственном за его содержание. Понадобятся фамилия, имя и отчество (при наличии), подпись.

Как передать документ

Обычно за документом человек приходит самостоятельно. Но есть и законодательные нормы, как правильно выдать справку о доходах для работника, если тот не появляется. Допустимо отправить документ:

- в бумажном виде по почте с описью вложения, если в заявлении физическое лицо попросит это сделать или даст письменное согласие на отправку;

- в электронном виде — по почте или через мессенджеры.

Что касается второго варианта (взаимодействие по электронной почте), справку допустимо отправить по e-mail, но с учетом нескольких моментов:

- у работодателя имеется электронная подпись, подтверждающая подлинность справки и сведений в ней;

- стороны договорились об обмене документацией электронным способом.

Учтите, что обычно документ передают третьим лицам — в банк, соцслужбу или ИФНС. Поскольку на законодательном уровне его электронная форма пока не установлена, скан или распечатанный бланк без мокрой печати работодателя сотрудники таких учреждений вправе не принять.

Простое руководство по бизнесу из 10 шагов

5 мин. Читать

Чтобы подготовить отчет о прибылях и убытках, создайте отчет пробного баланса, рассчитайте ваш доход, определите стоимость проданных товаров, рассчитайте валовую прибыль, включите операционные расходы, рассчитайте свой доход, включите налоги на прибыль, рассчитайте чистую прибыль и, наконец, завершите свой отчет о прибылях и убытках с детали бизнеса и отчетный период.

Чтобы подготовить отчет о прибылях и убытках, малые предприятия должны проанализировать и отчитаться о своих доходах, расходах и полученных прибылях или убытках за определенный отчетный период. Отчет о прибылях и убытках, также называемый отчетом о прибылях и убытках, является одним из основных финансовых отчетов, выпускаемых предприятиями, наряду с балансом и отчетом о движении денежных средств. Отчеты о прибылях и убытках показывают, какую прибыль принесло предприятие за определенный отчетный период, и сумму расходов, понесенных при получении дохода.

Отчет о прибылях и убытках, также называемый отчетом о прибылях и убытках, является одним из основных финансовых отчетов, выпускаемых предприятиями, наряду с балансом и отчетом о движении денежных средств. Отчеты о прибылях и убытках показывают, какую прибыль принесло предприятие за определенный отчетный период, и сумму расходов, понесенных при получении дохода.

Эти темы покажут вам, как подготовить отчет о прибылях и убытках:

Как написать отчет о доходах

Образец отчета о прибылях и убытках

В чем разница между балансом и отчетом о прибылях и убытках?

ПРИМЕЧАНИЕ. Члены группы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, кроме дополнительных вопросов о FreshBooks.Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

Как написать отчет о доходах

У нас есть бесплатный шаблон отчета о доходах, который вы можете использовать в качестве ориентира. Или продолжайте читать, чтобы начать создавать его с нуля!

Или продолжайте читать, чтобы начать создавать его с нуля!

Чтобы составить отчет о прибылях и убытках и сообщить о прибыли, которую получает ваш малый бизнес, выполните следующие шаги бухгалтерского учета:

1. Выберите отчетный период

Первым шагом при составлении отчета о прибылях и убытках является выбор отчетного периода, который будет охватывать ваш отчет.Компании обычно предпочитают составлять отчет о доходах ежегодно, ежеквартально или ежемесячно. Компании, акции которых обращаются на бирже, должны составлять финансовую отчетность на квартальной и годовой основе, но малые предприятия не так строго регулируются в своей отчетности. Составление ежемесячных отчетов о доходах может помочь вам определить тенденции в ваших прибылях и расходах с течением времени. Эта информация может помочь вам принимать бизнес-решения, которые сделают вашу компанию более эффективной и прибыльной.

2.Создать отчет о пробном балансе

Чтобы создать отчет о прибылях и убытках для вашего бизнеса, вам необходимо распечатать стандартный отчет о пробном балансе. Вы можете легко создать пробный баланс с помощью облачного программного обеспечения для бухгалтерского учета. Отчеты о предварительном балансе — это внутренние документы, в которых указывается конечный баланс каждого счета в главной книге за определенный отчетный период. Он предоставит вам все цифры конечного баланса, необходимые для создания отчета о прибылях и убытках.

Вы можете легко создать пробный баланс с помощью облачного программного обеспечения для бухгалтерского учета. Отчеты о предварительном балансе — это внутренние документы, в которых указывается конечный баланс каждого счета в главной книге за определенный отчетный период. Он предоставит вам все цифры конечного баланса, необходимые для создания отчета о прибылях и убытках.

3. Подсчитайте доход

Затем вам нужно будет рассчитать общий доход от продаж вашего бизнеса за отчетный период.Ваш доход включает в себя все деньги, заработанные за ваши услуги за отчетный период, даже если вы еще не получили все платежи. Сложите все статьи доходов из отчета о пробном балансе и введите общую сумму в строку доходов в своем отчете о прибылях и убытках.

4. Определение стоимости проданных товаров

Себестоимость проданных товаров включает прямые затраты на рабочую силу, материалы и накладные расходы, которые вы понесли при предоставлении товаров или услуг. Сложите все строки стоимости проданных товаров в отчете пробного баланса и укажите общую стоимость проданных товаров в отчете о прибылях и убытках непосредственно под строкой выручки.

5. Рассчитайте валовую прибыль

Вычтите общую стоимость проданных товаров из общей выручки в своем отчете о прибылях и убытках. Этот расчет даст вам валовую прибыль или валовую сумму, полученную от продажи ваших товаров и услуг.

6. Включите операционные расходы

Сложите все операционные расходы, указанные в отчете о пробном балансе. Укажите общую сумму в отчете о прибылях и убытках как строку коммерческих и административных расходов. Он расположен непосредственно под линией валовой прибыли.

7. Рассчитайте свой доход

Вычтите общие коммерческие и административные расходы из валовой прибыли. Это даст вам доход до налогообложения. Введите сумму внизу отчета о прибылях и убытках.

8. Включите подоходный налог

Чтобы рассчитать подоходный налог, умножьте применимую ставку государственного налога на свой доход до налогообложения. Добавьте это в отчет о прибылях и убытках под цифрой о доходах до налогообложения.

9.

Рассчитать чистую прибыль

Рассчитать чистую прибыльЧтобы определить чистую прибыль вашего бизнеса, вычтите подоходный налог из суммы дохода до налогообложения.Введите цифру в последнюю строку отчета о прибылях и убытках.

10. Завершить отчет о прибылях и убытках

Чтобы завершить отчет о прибылях и убытках, добавьте к отчету заголовок, идентифицирующий его как отчет о прибылях и убытках. Добавьте данные о своей компании и отчетный период, указанный в отчете о прибылях и убытках.

Пример отчета о прибылях и убытках

Этот пример отчета о прибылях и убытках, созданный Finance Train, может дать вам лучшее представление о том, что указывается в отчете о прибылях и убытках, формате и том, как должны быть представлены данные:

В чем разница между балансом и отчетом о прибылях и убытках?

Между бухгалтерским балансом и отчетом о прибылях и убытках есть несколько ключевых отличий, в том числе:

- Сроки: в то время как в отчете о прибылях и убытках указывается финансовая деятельность за определенный отчетный период, обычно за месяц, квартал или год, в балансе указывается финансовая деятельность в определенный момент времени, что позволяет получить моментальный снимок финансов компании.

- Представленная информация: отчет о прибылях и убытках сообщает о доходах и расходах бизнеса и, в конечном итоге, о размере полученной прибыли или убытка, тогда как в балансе отражаются активы, обязательства и капитал компании.

- Значение: Отчет о прибылях и убытках используется для отчета об общих результатах финансовой деятельности компании или о том, какую прибыль она приносит. Баланс используется для анализа того, достаточно ли у компании ликвидных активов для покрытия своих финансовых обязательств.

Как подготовить отчет о прибылях и убытках

Отчет о прибылях и убытках — это еще одно название отчета о прибылях и убытках владельца малого бизнеса. Это одна из трех финансовых отчетов, которые обычно готовят коммерческие фирмы; остальные представляют собой баланс и отчет о движении денежных средств.

Отчет о прибылях и убытках показывает прибыльность фирмы за определенный период времени. Составьте отчет о прибылях и убытках, сначала выбрав временные рамки, например накопленные финансовые результаты за текущий месяц, квартал или полный год.

Приведенная ниже таблица отчета о прибылях и убытках представлена с построчным объяснением, поэтому вы можете посмотреть прибыль или убыток после вычета каждого расхода.

Строка 1 показывает валовую выручку или показатель продаж. Он равен общей сумме продаж в долларах, произведенных фирмой за данный период отчета о прибылях и убытках. Если бы ваша фирма продала 40 000 виджетов по 25 долларов за штуку, вы бы показали 1 000 000 долларов в строке продаж. Вы бы показали проданную сумму, даже если вы выставили счет своим клиентам, но еще не собрали деньги.

Строка 2 содержит запись о стоимости проданных товаров в размере 500 000 долларов. Эта стоимость покрывает покупку единиц вашего продукта для продажи. Себестоимость проданных товаров часто является самой большой статьей расходов фирмы. Себестоимость проданных товаров включает в себя все затраты, непосредственно связанные с производством вашего продукта, такие как прямые затраты на оплату труда и закупку сырья.

Если вы покупаете товары оптом, а затем перепродаете их, вы также отразите это в этой строке. Например, 40 000 виджетов приобретены по оптовой цене 12 долларов.50 каждая равняется 500 000 долларов США на стоимость проданных товаров в течение периода, отраженного в данном отчете о прибылях и убытках.

Строка 3: Вычтите стоимость проданных товаров из валовых продаж, чтобы получить валовую прибыль (Строка 3).

Строка 4: Из валовой прибыли 500 000 долларов вычтите коммерческие и административные расходы (S, G и A). Этот предмет стоимостью 250 000 долларов представляет собой ваши офисные расходы, такие как расходы, не связанные напрямую с производством товаров для продажи. Если у вас есть несколько связанных расходов, таких как счета за телефон, электричество и воду, вы можете сгруппировать их в одну строку, которая называется «коммунальные услуги».»

Расходы на S, G и A также включают такие расходы, как заработная плата, комиссионные с продаж, аренда офиса, а также юридические и бухгалтерские сборы.

Строка 5 показывает амортизационные расходы компании. Когда вы покупаете здание или оборудование для своего бизнеса, вы со временем амортизируете его. Амортизация является неденежным расходом и служит налоговым убежищем, поэтому отражается в отчете о прибылях и убытках.

Строка 6: После вычета коммерческих и административных расходов и амортизации вы получите операционную прибыль.Операционная прибыль также называется прибылью до уплаты процентов и налогов (EBIT), которая в данном случае составляет 170 000 долларов.

Строка 7: После расчета EBIT добавьте процентные расходы вашей компании. Проценты — это сумма, которую вы платите по любому долгу, который должна ваша компания. Чтобы рассчитать проценты по долгу, вы должны знать процентную ставку, которую вы платите, и умножать ее на основную сумму вашего долга. В этом примере предполагается, что сумма процентов составляет 30 000 долларов США, и она идет в строке 7.

Строка 8: После вычета процентных расходов из EBIT вы получите прибыль до налогообложения в строке 8.

Строка 9: Введите сумму, которую вы платите в виде федерального налога, налога штата, местного налога и налога на заработную плату в Строке 9. Ставка налога в этом примере составляет 21 процент.

Строка 10: После вычета налоговых расходов вы получите прибыль, доступную вашим общим акционерам, которая указана в Строке 10.

Строка 11: Если у вас есть инвесторы в вашей фирме или вы получаете зарплату из своей фирмы, в Строке 11 вы записываете розыгрыш или дивиденды.

Строка 12 Вычтите все расходы, указанные выше, из строки 3, валовая прибыль, чтобы рассчитать чистую прибыль (прибыль) вашей компании. Это деньги, которые вы оставили, чтобы вложить или реинвестировать в фирму в виде нераспределенной прибыли.

Переведите эту сумму чистой прибыли в свой баланс в конце отчетного периода на счет нераспределенной прибыли. Помимо реинвестирования в компанию, эта сумма также может быть использована для выплаты будущих дивидендов.

Помимо реинвестирования в компанию, эта сумма также может быть использована для выплаты будущих дивидендов.

В таблице ниже показан пример очень упрощенного отчета о прибылях и убытках. Отчет о прибылях и убытках вашей компании может быть немного более сложным и содержать больше статей. Этот отчет должен служить вам, чтобы дать вам базовую схему и представление о том, как работает отчет о прибылях и убытках или отчет о прибылях и убытках.

Отчет о прибылях и убытках компании XYZ за год, закончившийся 31 декабря 2018 г.

| 1. Продажи | 1 000 000 долл. США |

| 2.Стоимость проданной продукции | 500 000 долл. США |

| 3. Валовая прибыль | 500 000 долл. США |

| 4. Коммерческие и административные расходы | 250 000 долл. США |

| 5. Амортизация | 80 000 долл. США США |

| 6. Операционная прибыль (EBIT) | 170 000 долл. США |

| 7. Проценты | 30 000 долл. США |

| 8. Прибыль до налогообложения (EBT) | 140 000 долл. США |

| 9.Налоги (21%) | 29 400 долл. США |

| 10. Прибыль, доступная простым акционерам | 110 600 долл. США |

| 11. Дивиденды или розыгрыш собственника | 20 000 долл. США |

| 12. Чистая прибыль | 90 600 долл. США |

Кроме того, убедитесь, что повторяющиеся транзакции каждый раз записываются в одни и те же счета главной книги, чтобы при сравнении статей отчета о прибылях и убытках от одного периода к другому вы чувствовали себя комфортно, зная, что сравниваете яблоки с яблоками.Отчет о прибылях и убытках компании точен настолько, насколько точны его данные. Имеет смысл подробно рассмотреть ваши бухгалтерские операции, особенно если одна из статей в вашем отчете о прибылях и убытках кажется необычно большой или маленькой.

Вы уверены, что ваша финансовая отчетность верна?

Вы уверены в своих финансовых показателях? Естественно, вы должны быть в состоянии ответить «Да», абсолютно и без сомнения. Однако реальность для многих предприятий такова, что все не всегда так, как кажется.Неточности в финансовой отчетности могут возникать по любому количеству причин: человеческий фактор, вопиющая нечестность и случайное неверное толкование цифр — это лишь три из многих причин, по которым ваши финансовые записи могут выйти из строя.

Когда дело доходит до бухгалтерского учета, есть два основных финансовых отчета, которые могут рассказать свою историю: балансы и отчеты о прибылях и убытках. У каждого из них своя роль в истории вашей компании, и они работают вместе, чтобы создать более широкую картину.

Вот краткий обзор каждой из этих финансовых отчетов и поучительных историй, которые они могут раскрыть:

Бухгалтерский баланс На что обратить внимание: Когда вы смотрите на баланс, вы должны искать балансы, которые не имеют смысла. Баланс — это моментальный взгляд на ваш бизнес. Вы получаете быстрый снимок того, что происходит в мире вашей компании. Ниже приведены некоторые контрольные признаки, которые вы можете определить, если ваши числа не сбалансированы:

Баланс — это моментальный взгляд на ваш бизнес. Вы получаете быстрый снимок того, что происходит в мире вашей компании. Ниже приведены некоторые контрольные признаки, которые вы можете определить, если ваши числа не сбалансированы:

- Отрицательное сальдо. Вы можете увидеть отрицательное сальдо актива. О чем тебе это говорит? Вы продали актив и сняли его с учета, но забыли отменить амортизацию?

- Неправильные платежи. Если вы получили платеж от клиента и неправильно зачислили его не на тот счет, ваши балансы будут повреждены. Скорее всего, вы покажете отрицательный баланс на счете одного клиента, в то время как покажете, что человек, который вам заплатил, все еще должен вам деньги.

- Рост отношения долга к кредитам. Если у вас есть несколько крупных «других расходов» на балансе, вы можете заметить тенденцию к снижению доходов, иногда в течение нескольких лет.

Это может привести к увеличению отношения долга к кредиту, поскольку ваши денежные средства распределяются неправильно. С другой стороны, это может просто означать, что у бизнеса проблемы. В этом случае финансовые отчеты могут быть не ошибочными, но они определенно будут сигнализировать о тревоге, на которые следует обратить внимание. В любом случае вам необходимо знать, почему существуют эти тенденции, чтобы вы могли проанализировать первопричины и принять соответствующие меры.

Это может привести к увеличению отношения долга к кредиту, поскольку ваши денежные средства распределяются неправильно. С другой стороны, это может просто означать, что у бизнеса проблемы. В этом случае финансовые отчеты могут быть не ошибочными, но они определенно будут сигнализировать о тревоге, на которые следует обратить внимание. В любом случае вам необходимо знать, почему существуют эти тенденции, чтобы вы могли проанализировать первопричины и принять соответствующие меры.

- Остаток на начало периода. Начальное сальдо баланса или OBE — это красный флаг. ВТО обычно происходят, когда есть какое-то число, с которым никто не знает, что делать. Нет такого счета, называемого «начальный баланс баланса», что означает, что любая запись с таким именем является неправильно распределенной записью. Когда дебет и кредит не равны, у вас остается случайное безымянное число. Хотя ВТО могут помочь вам примирить свои книги, они не решают загадок, связанных с этими неизвестными числами.

По правде говоря, вы никогда не должны оставлять «лишние» числа. Каждой записи нужен дом. Входы в остаток на открытие капитала сигнализируют о возможности больших проблем.

По правде говоря, вы никогда не должны оставлять «лишние» числа. Каждой записи нужен дом. Входы в остаток на открытие капитала сигнализируют о возможности больших проблем.

В GrowthForce мы рекомендуем нашим клиентам ознакомиться с отчетом о возрасте до дебиторской задолженности. Этот отчет поможет вам понять, действительно ли ваш бухгалтер знает, что он или она делает, когда дело касается ваших чисел. У вас есть балансы клиентов и отрицательные суммы, которые равны друг другу? Это признак того, что ваш бухгалтер не знает, как пользоваться QuickBooks®.

Если у вас ВТО, у вас могут быть проблемы. В этом случае это обычно означает, что средства были зачислены на клиента, но не на счет-фактуру. Эта ситуация часто поддается бухгалтерам, которым приходится убирать за бухгалтером.

Еще одна возможность часто возникает с нераспределенными средствами. Короче говоря, QuickBooks позволяет вам вносить средства на ваш общий счет. Вы вводите депозиты на главном экране депозита. Эти деньги хранятся в разделе неразмещенных средств вашего счета, накапливая все депонированные чеки, пока вы не распечатаете квитанцию о депозите и не переместите средства из этого места хранения на фактический банковский счет.

Вы вводите депозиты на главном экране депозита. Эти деньги хранятся в разделе неразмещенных средств вашего счета, накапливая все депонированные чеки, пока вы не распечатаете квитанцию о депозите и не переместите средства из этого места хранения на фактический банковский счет.

Часто бухгалтеры вводят депозиты на главном экране депозита, направляются в банк, а затем никогда не завершают транзакцию через QuickBooks. Это приводит к тому, что деньги остаются в неразмещенных фондах, и этот раздел растет и растет, пока кто-то вроде CPA не войдет и не спросит, почему все эти деньги не учтены.

Отчет о прибылях и убытках На что обратить внимание: Отчет о прибылях и убытках представляет собой сводку доходов и расходов и показывает, насколько прибыльным был бизнес за определенный период времени.Это больше похоже на фильм , отражающий доходы и расходы за месяц, квартал или год, тогда как баланс представляет собой момент времени.

Как только вы поймете, какой метод бухгалтерского учета подходит для вашего бизнеса, при просмотре отчета о прибылях и убытках должна быть ясна точность этих цифр.

Красные флажки отчета о прибылях и убытках:

- Большая прибыль / небольшой денежный поток — Один из способов получить хорошее представление — это посмотреть на отчет о прибылях и убытках вместе с отчетом о движении денежных средств, чтобы убедиться, что получаемая вами прибыль подкрепляется поступлением денежных средств.Большая прибыль в отчете о прибылях и убытках, а небольшая в отчете о движении денежных средств может указывать на красный флаг в прибыли.

- Уменьшение внереализационной прибыли , которую легко идентифицировать, поскольку она указана отдельно от операционной прибыли в отчете о прибылях и убытках. Проанализируйте отношение операционных доходов к внереализационным доходам в годовом исчислении. Если он снижается, возможно, вам придется сосредоточить усилия на источниках дохода, которые никуда не денутся.

* (Инуиты предлагают обратить внимание на эти 5 предупреждающих знаков в вашей финансовой отчетности и указывают на внереализационный доход как на красный флаг в отчете о прибылях и убытках.)

* (Инуиты предлагают обратить внимание на эти 5 предупреждающих знаков в вашей финансовой отчетности и указывают на внереализационный доход как на красный флаг в отчете о прибылях и убытках.) - Непредсказуемость — Когда вы переходите от отчета о прибылях и убытках к ключевым показателям эффективности, таким как валовая прибыль (например), неравномерная линия тренда дохода с резкими колебаниями будет выглядеть как зубы акулы — линии идут вверх и вниз от месяца к месяцу в течение неровная мода без реальной рифмы или причины. Эта непредсказуемость может означать проблемы с бизнесом или, как минимум, проблемы с бухгалтерским персоналом.

Без истинных тенденций вы смотрите на остатки запасов и валовую прибыль, которые не отражают реальность, а это означает, что вы действительно не понимаете, какие деньги приходят или уходят из вашего бизнеса.

Ваша финансовая отчетность: что вы должны задать себе?При просмотре своей финансовой отчетности важно учитывать методы учета — понимать разницу между методами учета по кассовому методу и по методу начисления:

- Кассовый учет основан на кассовой деятельности вашей компании.

Он отслеживает, когда поступают наличные, а когда уходят. Вы можете думать о кассовом учете так же, как и о вашей чековой книжке — в конце месяца вы балансируете все, чтобы увидеть, сколько наличных денег у вас есть в банке. Кассовая база не даст вам полного представления о том, как на самом деле работает ваш бизнес.

Он отслеживает, когда поступают наличные, а когда уходят. Вы можете думать о кассовом учете так же, как и о вашей чековой книжке — в конце месяца вы балансируете все, чтобы увидеть, сколько наличных денег у вас есть в банке. Кассовая база не даст вам полного представления о том, как на самом деле работает ваш бизнес.

- Учет по методу начисления применяет принцип сопоставления — сопоставление выручки с расходами в том периоде времени, в котором выручка была получена, и фактически произошли расходы. Это сложнее, чем учет на кассовой основе, но дает значительно лучшее представление о том, что происходит в вашей компании. Метод начисления позволяет более точно анализировать тенденции развития вашего бизнеса, а не колебания, которые происходят при учете по кассовому методу.

Кассовый метод и метод начисления — это лишь часть общей картины, и очень важно рассмотреть и то, и другое, чтобы понять, что на самом деле происходит с вашей компанией.

Начисление дает лучшее представление о вашей прибыльности. Вы можете увидеть анализ тенденций, потому что вы признаете выручку и расходы в том периоде, в котором выручка была получена и произошли расходы. Вы можете увидеть прогноз своей ежемесячной скорости сжигания операционных расходов и получить представление о том, какой должна быть ваша валовая прибыль, чтобы покрыть эти расходы.

Кассовый учет может показывать большие колебания, потому что один месяц может быть действительно прибыльным, а следующий — не из-за сроков поступления и вывода денег. Обычно это не отражает истинную прибыль от работы или проекта. Если вы хотите увидеть, насколько хорошо ваша общая деятельность, метод начисления даст вам лучшее представление.

Если вы не уверены в своей финансовой отчетности, это может повлиять на каждый аспект вашего бизнеса. Цифры в вашей финансовой отчетности могут повлиять на всех, кто имеет отношение к вашему бизнесу, от продаж до сервисных групп и руководства. Если они неточны или вы не полностью уверены в предоставляемой ими информации, вы можете упустить возможности.

Если они неточны или вы не полностью уверены в предоставляемой ими информации, вы можете упустить возможности.

- Достаточно ли у вас уверенности в своих финансовых показателях, чтобы выплачивать бонусы на основе этих цифр? Это лакмусовая бумажка. Если вы сомневаетесь в этом ответе, скорее всего, вам нужно дополнительно изучить свои финансовые показатели.

- Показывает ли ваша финансовая отчетность истинные экономические результаты? Если есть любопытные закономерности или тенденции, которые не имеют особого смысла, вы, вероятно, не видите реальную картину реальности.

- Можно ли безоговорочно сказать, что вы стоите за работой своего бухгалтера? Даже если у вас нет повседневных финансовых дел, вам необходимо понимать, как поступать и снимать деньги. Другими словами, что происходит с вашими деньгами? Распределяется ли ваша дебиторская задолженность по местам, куда они должны идти? Отражают ли ваши балансы и отчеты о прибылях и убытках экономическое состояние вашего бизнеса? Если вы не уверены, пора заняться расследованием.

Теперь, когда вы это прочитали, насколько вы уверены в точности своей финансовой отчетности? Если вы не уверены в своем ответе, вероятно, пришло время обратиться к группе экспертов, которые помогут вам систематизировать данные и сообщить правильные числа. В GrowthForce это одна из наших специализаций. Мы предлагаем бухгалтерские решения, которые выходят далеко за рамки простого бухгалтерского учета. Посмотрите, как мы можем помочь вам проанализировать производительность и повысить прибыльность уже сегодня!

Отчет о прибылях и убытках

Что такое отчет о доходах?

Отчет о прибылях и убытках является одним из трех финансовых отчетов, на которые полагаются инвесторы в акции.(Остальные — это баланс и отчет о движении денежных средств.) Понимание отчета о прибылях и убытках важно для инвесторов, которые хотят проанализировать прибыльность и будущий рост компании.

Ключевые выводы:

- Отчет о прибылях и убытках суммирует доходы и расходы компании за период, квартальный или годовой.

- Отчет о прибылях и убытках бывает двух видов: многоэтапный и одноэтапный.

- Многоступенчатый отчет о прибылях и убытках включает четыре показателя прибыльности: валовую, операционную, до налогообложения и после налогообложения.

- Отчет о прибылях и убытках измеряет прибыльность, а не денежный поток.

В контексте корпоративной финансовой отчетности отчет о прибылях и убытках суммирует выручку (продажи) и расходы компании, ежеквартально и ежегодно, за финансовый год. Окончательная чистая цифра и другие цифры в отчете представляют большой интерес для инвесторов и аналитиков.

Введение в отчет о прибылях и убытках

Отчет о прибылях и убытках

Отчеты о доходах имеют разные названия.Чаще всего используются «отчет о прибылях и убытках», «отчет о прибылях и убытках», «отчет о прибылях и убытках» и «отчет о результатах операционной деятельности».

Многие профессионалы все еще используют термин P&L, который обозначает отчет о прибылях и убытках, но в наши дни этот термин редко встречается в печати.

Слова «прибыль», «прибыль» и «доход» означают одно и то же и используются как синонимы.

В финансовой отчетности используются два основных формата отчета о прибылях и убытках — многошаговый и одношаговый.Они проиллюстрированы ниже на двух примерах:

| Многоступенчатый формат | Одношаговый формат |

| Чистый объем продаж | Чистый объем продаж |

| Себестоимость | Материалы и производство |

| Валовой доход * | Маркетинг и администрация |

| Коммерческие, общие и административные расходы (SG&A) | Затраты на исследования и разработки (НИОКР) |

| Операционная прибыль * | Прочие доходы и расходы |

| Прочие доходы и расходы | Прибыль до налогообложения |

| Прибыль до налогообложения * | Налоги |

| Налоги | Чистая прибыль |

| Чистая прибыль (после налогообложения) * | – |

В многоэтапном отчете о прибылях и убытках четыре показателя прибыльности (отмечены звездочкой *) раскрываются на четырех критических этапах деятельности компании: валовая, операционная, до налогообложения и после налогообложения.

В пошаговом представлении данные о валовой и операционной прибыли не указываются. Их можно рассчитать на основании предоставленных данных.

В одноэтапном методе продажи за вычетом материалов и производства равняются валовой прибыли. Вычитая расходы на маркетинг, административные и научно-исследовательские работы (НИОКР) из валового дохода, мы получаем показатель операционного дохода.

Инвесторы должны помнить, что в отчете о прибылях и убытках выручка признается в момент их реализации, то есть когда товары отгружены, оказаны услуги и понесены расходы.При учете по методу начисления поток учетных событий в отчете о прибылях и убытках не обязательно совпадает с фактическим получением и выплатой денежных средств. Отчет о прибылях и убытках измеряет прибыльность, а не денежный поток.

Счета отчета о прибылях и убытках (многоступенчатый формат)

- Чистый объем продаж (продажи или выручка): это стоимость продаж компанией товаров и услуг своим клиентам.

Хотя прибыль компании (ее чистая прибыль) привлекает наибольшее внимание инвесторов, верхняя строка — это то место, где начинается процесс получения дохода или получения дохода.В долгосрочной перспективе маржа прибыли от существующих продуктов компании, как правило, достигает максимума, который трудно улучшить. Таким образом, компании обычно не могут расти быстрее, чем их доходы.

Хотя прибыль компании (ее чистая прибыль) привлекает наибольшее внимание инвесторов, верхняя строка — это то место, где начинается процесс получения дохода или получения дохода.В долгосрочной перспективе маржа прибыли от существующих продуктов компании, как правило, достигает максимума, который трудно улучшить. Таким образом, компании обычно не могут расти быстрее, чем их доходы. - Себестоимость (себестоимость проданных товаров / продукции (COGS) и стоимость услуг): для производителя себестоимостью продаж являются затраты на рабочую силу, сырье и производственные накладные расходы, используемые в производстве. товаров. Хотя об этом можно сказать отдельно, амортизационные расходы входят в себестоимость продаж.Для оптовых и розничных торговцев себестоимость продаж — это, по сути, стоимость покупки товаров, используемых для перепродажи. Для предприятий, связанных с услугами, себестоимость продаж представляет собой стоимость оказанных услуг или стоимость выручки.

- Валовая прибыль (валовая прибыль или валовая прибыль): Валовая прибыль компании — это не просто разница между чистыми продажами и себестоимостью продаж. Валовая прибыль также обеспечивает ресурсы для покрытия всех других расходов компании. Очевидно, что чем больше и стабильнее валовая прибыль компании, тем выше потенциал для получения положительных результатов (чистой прибыли).

- Коммерческие, общие и административные расходы : часто называемые SG&A, это операционные расходы компании. Финансовые аналитики предполагают, что руководство в значительной степени контролирует эту категорию расходов. За тенденцией коммерческих и административных расходов в процентах от продаж внимательно следят, чтобы выявить признаки эффективности управления или ее отсутствия.

- Операционная прибыль : Вычитание SG&A из валовой прибыли компании дает операционную прибыль.Эта цифра представляет собой прибыль компании от ее обычных операций до вычета внереализационных доходов и расходов, таких как процентные расходы, налоги и особые статьи.

Доход на операционном уровне, который считается более надежным, часто используется финансовыми аналитиками, а не чистая прибыль в качестве показателя прибыльности.

Доход на операционном уровне, который считается более надежным, часто используется финансовыми аналитиками, а не чистая прибыль в качестве показателя прибыльности. - Процентные расходы : Эта статья отражает стоимость займов компании. Иногда компании записывают здесь чистую цифру по процентным расходам и процентным доходам от инвестированных средств.

- Прибыль до налогообложения : Еще один тщательно отслеживаемый показатель прибыльности. Прибыль, полученная до расхода по налогу на прибыль, является важным пунктом в отчете о прибылях и убытках. Компаниям доступно множество методов, позволяющих избежать или минимизировать налоги, влияющие на их отчетный доход. Поскольку эти действия не являются частью бизнес-операций компании, аналитики могут использовать доход до налогообложения в качестве более точного показателя прибыльности компании.

- Налог на прибыль : Как указано, сумма налога на прибыль фактически не уплачена.

Это оценка или счет, созданный для покрытия суммы, которую компания ожидает уплатить в виде налогов.

Это оценка или счет, созданный для покрытия суммы, которую компания ожидает уплатить в виде налогов. - Особые статьи или чрезвычайные расходы : различные события могут повлечь за собой начисления в счет дохода. Их обычно называют расходами на реструктуризацию, необычными или единовременными статьями и прекращенной деятельностью. Предполагается, что эти списания будут разовыми. Инвесторы должны учитывать эти особенности при сравнении годовой прибыли, поскольку они могут исказить оценки.

- Чистая прибыль (чистая прибыль или чистая прибыль): это чистая прибыль, которая является наиболее часто используемым показателем прибыльности компании. Конечно, если расходы превышают доход, эта надпись будет считаться чистым убытком. После выплаты дивидендов по привилегированным акциям чистая прибыль становится частью капитала компании как нераспределенная прибыль. Дополнительные данные также представлены для чистой прибыли на основе акций в обращении (базовых) и потенциальной конвертации опционов на акции, варрантов и т.

Д.(разбавленный).

Д.(разбавленный). - Совокупный доход : Концепция совокупного дохода, которая является относительно новой, учитывает влияние таких статей, как корректировки при пересчете в иностранную валюту, корректировки минимальных пенсионных обязательств и нереализованные прибыли / убытки на определенные инвестиции в заемные средства и капитал. Инвестиционное сообщество продолжает уделять внимание показателю чистой прибыли. Все элементы корректировки относятся к экономическим событиям, которые находятся вне контроля руководства компании.Их влияние реально, но они имеют тенденцию выравниваться в течение длительного периода.

Образец отчета о прибылях и убытках

Теперь давайте посмотрим на образец отчета о прибылях и убытках компании XYZ за финансовые годы, заканчивающиеся 2019 и 2020 (расходы указаны в скобках):

Отчет о прибылях и убытках компании XYZ за 2019 и 2020 гг.

(Цифры, долл. США) США) | 2019 | 2020 |

| Чистый объем продаж | 1 500 000 | 2 000 000 |

| Себестоимость | (350 000) | (375 000) |

| Валовой доход | 1,150,000 | 1 625 000 |

| Операционные расходы (SG&A) | (235 000) | (260 000) |

| Операционная прибыль | 915 000 | 1,365,000 |

| Прочие доходы (расходы) | 40 000 | 60 000 |

| Чрезвычайная прибыль (убыток) | – | (15 000) |

| Процентные расходы | (50 000) | (50 000) |

| Чистая прибыль до налогообложения (прибыль до налогообложения) | 905 000 | 1,360,000 |

| Налоги | (300 000) | (475 000) |

| Чистая прибыль | 605 000 | 885 000 |

Из приведенного выше примера мы можем сделать вывод, что между 2019 и 2020 годами компании XYZ удалось увеличить продажи примерно на 33%, снизив при этом себестоимость продаж с 23% до 19% от продаж. Следовательно, валовая прибыль в 2020 году значительно выросла, что является огромным плюсом для рентабельности компании.

Следовательно, валовая прибыль в 2020 году значительно выросла, что является огромным плюсом для рентабельности компании.

Кроме того, общие операционные расходы находятся под строгим контролем, увеличившись на скромные 25 000 долларов. В 2019 году операционные расходы компании составили 15,7% от продаж, тогда как в 2020 году они составили всего 13%. Это очень хорошо с учетом значительного увеличения продаж.

В результате чистая прибыль компании увеличилась с 605 000 долларов в 2019 году до 885 000 долларов в 2020 году.Положительные годовые тенденции в компонентах отчета, как в доходах, так и в расходах, подняли маржу прибыли компании (чистая прибыль / чистая выручка) с 40% до 44% — и это опять-таки очень благоприятно.

Если вы инвестируете в DIY, вам придется посчитать. Если вы используете данные инвестиционных исследований, эксперты подберут для вас цифры.

Понимая составляющие отчета о доходах и расходах, инвестор может понять, что делает компанию прибыльной. В случае с компанией XYZ, она испытала значительный рост продаж за рассматриваемый период, а также смогла контролировать расходную часть своего бизнеса.Это показатель эффективного управления. Тот, который заслуживает дальнейшего изучения с целью возможных инвестиций.

В случае с компанией XYZ, она испытала значительный рост продаж за рассматриваемый период, а также смогла контролировать расходную часть своего бизнеса.Это показатель эффективного управления. Тот, который заслуживает дальнейшего изучения с целью возможных инвестиций.

Рэндалл В. Люке и Дэвид Т. Встреча. «Как компании сообщают о доходах: FASB вводит новые правила для совокупного дохода». Бухгалтерский учет, май 1998 г.

Сравнить счета

Раскрытие информации рекламодателя×

Предложения, представленные в этой таблице, поступают от партнерств, от которых Investopedia получает компенсацию.

Как читать и анализировать отчет о доходах

Вы когда-нибудь чувствовали себя обделенными, когда люди начинали болтать о прибылях и убытках? Как насчет того, чтобы перейти к отчетам о прибылях и убытках, отчетам о прибылях и убытках или даже «отчету о деятельности»? Первая хорошая новость заключается в том, что все они относятся к одному и тому же, поэтому вам, возможно, не придется многому научиться, как вы думали.Во-вторых, отчет о прибылях и убытках основан на нескольких очень простых концепциях, которые вы уже понимаете.

Базовый набор финансовых отчетов, которые компания составляет не реже одного раза в год, состоит из отчета о движении денежных средств, баланса (или отчета о финансовом положении) и отчета о прибылях и убытках.

Те, на которые люди чаще всего смотрят (и чаще всего делают вид, что понимают), — это два последних. Основное различие между ними заключается в следующем: баланс — это, по сути, снимок, а отчет о прибылях и убытках — это фильм. Другими словами, баланс показывает, чем вы владеете (активы) и что вы должны (обязательства) на данный момент времени (чаще всего на 31 декабря). В отчете о прибылях и убытках показано, что происходит за определенный период времени (обычно за год): что приходит, что уходит и что остается в конце.

Другими словами, баланс показывает, чем вы владеете (активы) и что вы должны (обязательства) на данный момент времени (чаще всего на 31 декабря). В отчете о прибылях и убытках показано, что происходит за определенный период времени (обычно за год): что приходит, что уходит и что остается в конце.

Вот пример отчета о базовом доходе за период в один месяц:

Выручка (или валовой доход):

- Пособие 2 доллара.00

Расходы:

- Конфеты (1,50 доллара)

Чистая прибыль: 0,50 долл. США

Видите, как это работает? В верхнем разделе перечислены деньги, поступившие в течение периода, в среднем разделе перечислены деньги, которые были выведены, а в нижней строке — разница между ними. Все математические вычисления, которые вам нужны для вычисления или корректуры этого утверждения, — это небольшое базовое вычитание.

Теперь откройте годовой отчет любой компании из списка Fortune 500 и найдите отчет о прибылях и убытках. То, что вы видите, по основной концепции и структуре будет точно таким же, как показано выше. Единственная разница в том, что в нем намного больше линий.

Годовой отчет о прибылях и убытках (финансовый год, заканчивающийся 30 сентября) Apple Computers.

По мере того, как компании становятся больше, они начинают вносить несколько общих изменений в структуру. У многих, например, есть раздел вверху, который начинается с общей выручки, затем вычитается «стоимость выручки» и показывает разницу как «валовую прибыль».Строка «Стоимость выручки» — это сумма всех расходов, которые, по мнению компании, напрямую связаны с получением дохода, например, затраты на приобретение запасов. Затем из валовой прибыли они вычитают обычные операционные расходы, такие как административные расходы, исследования и разработки, что приводит к другому промежуточному итогу, который обычно называется «операционная прибыль» или, более жаргонно, EBIT или EBITDA (прибыль до уплаты процентов, налогов, Износ и амортизация). Из этого, очевидно, необходимо вычесть проценты и налоги (и, возможно, износ и амортизацию) до того, как отчет покажет окончательную строку чистой прибыли.

Из этого, очевидно, необходимо вычесть проценты и налоги (и, возможно, износ и амортизацию) до того, как отчет покажет окончательную строку чистой прибыли.

Однако вся сложность, описанная в предыдущем абзаце, представляет собой не что иное, как небольшое перераспределение основных элементов — доходов и расходов — на некоторые подкатегории. Те же принципы по-прежнему применяются, даже когда все начинает казаться сложным. Несмотря ни на что, отчет о прибылях и убытках включает только доходы, расходы и разницу между ними. И доход всегда указывается перед расходом в любой группе; просто некоторые компании делают больше подгрупп, прежде чем доходят до чистой прибыли.

Независимо от того, какие перипетии вы совершаете на своем пути, последнее число в отчете о прибылях и убытках имеет решающее значение. Выше он обозначен как «Чистый доход», но также имеет такие названия, как «излишек», «чистая прибыль» или, возможно, «вклад в сбережения». Если нижняя строка представляет собой отрицательное число, это чаще всего будет называться «дефицитом» или «убытком». Математика и смысл абсолютно одинаковы; это чисто терминологические вопросы.

Математика и смысл абсолютно одинаковы; это чисто терминологические вопросы.

Если вас просят просмотреть отчет о прибылях и убытках, и вы не знаете, с чего начать, вот несколько вещей, которые нужно сделать:

1.Проверьте всю математику.Да, ошибки встречаются даже в печатных, опубликованных заявлениях; даже в тех, которые производятся крупными компаниями. Если вы обнаружите ошибку, вы выглядите умно — и вы также можете обнаружить что-то, что полностью изменит результаты. Кроме того, по мере того, как вы будете выполнять сложение и вычитание, вы улучшите собственное понимание того, как именно соотносятся числа.

2. Найдите нижнюю строку. (Должно быть легко — это внизу.) На самом базовом уровне приятно видеть там положительное число.Это означает, что за этот период компания заработала больше, чем потратила. Это означает, что он может платить своим сотрудникам, держать свет включенным и не быть принужденным занимать деньги. Но если этой нижней строке предшествует знак минус, или она напечатана красным цветом, или заключена в круглые скобки, то расходы превышают выручку. Узнай почему. И каков план по превращению красного в черный.

Но если этой нижней строке предшествует знак минус, или она напечатана красным цветом, или заключена в круглые скобки, то расходы превышают выручку. Узнай почему. И каков план по превращению красного в черный.

Время от времени чистый убыток не обязательно означает катастрофу. Иногда у новых компаний большие стартовые затраты, и они не ожидают получить прибыль в первые год или три.Или, может быть, рассматриваемый бизнес является циклическим, например, сельское хозяйство: если ваша компания выращивает кукурузу и в этом году не было дождя, вы, вероятно, понесете убытки. Совершенно нормально; прошло несколько лет; некоторые не работают. С другой стороны, если чистые убытки станут тенденцией или если у компании не хватит денег для финансирования своих расходов в периоды простоя, может возникнуть проблема.

3. Посмотрите на источники дохода. Имеют ли они смысл для бизнеса? Например, если вы занимаетесь производством сладкой ваты, тогда доход от продаж на окружной ярмарке кажется правильным. Но если одна из статей дохода — это «подарки от друзей», это, вероятно, неустойчиво. А как насчет следующего года, когда эти друзья больше не вернутся?

Но если одна из статей дохода — это «подарки от друзей», это, вероятно, неустойчиво. А как насчет следующего года, когда эти друзья больше не вернутся?

Или скажем, вы просматриваете отчеты для музея. Десять процентов их дохода поступило от входных билетов в прошлом году, а 90 процентов — от продажи билетов на специальную выставку-блокбастер, которая проходила по городу. Хорошо, пока каждый год будет новая выставка блокбастеров. Однако, если это было неповторимым событием, вы захотите задать вопросы о том, устойчива ли модель дохода.

4. Посмотрите на категории расходов. Они логичны? Для большинства предприятий вы увидите оклады и заработную плату, страховку, аренду, расходные материалы, проценты и, по крайней мере, некоторые другие данные. Не хватает чего-нибудь, чего вы ожидали бы увидеть? Например, если в компании работает сотня сотрудников, и вы не видите арендную плату или проценты по ипотеке, выясните, почему. Есть офис? Если нет, то почему? Если да, то как это оплачивается?

Есть офис? Если нет, то почему? Если да, то как это оплачивается?

Если это сфера услуг, ожидайте увидеть большое количество зарплат.Если это производственный бизнес, материалы и расходные материалы могут, по логике, составлять значительную сумму. С другой стороны, что, если вы знаете, что в компании всего три сотрудника, но зарплата очень высока? Кому-то переплачивают? Там работает больше людей, чем вы думали? Или что, если президент сказал вам, что компания была прибыльной в течение многих лет, но вы видите высокие процентные расходы? Узнайте, почему компания берет деньги в долг, у кого и платят ли они разумную ставку.

6. Сравните данные за год. Обычно в отчете о прибылях и убытках есть отдельная колонка, в которой показаны цифры за предыдущий год. Если документ еще не показывает процентное изменение в каждой категории, вычислите эти числа самостоятельно. Ставьте под сомнение любые существенные изменения. Мол, почему доход от продаж в этом году на 50 процентов ниже, чем в прошлом? Почему страховка на 20 процентов ниже? Получила ли компания такой высокий показатель безопасности, что страховщик снизил ставки? Может быть.Но, возможно, уменьшение страхового номера имеет негативную причину — например, один из полисов был отменен, и компания каким-то образом подвергается риску.

Ставьте под сомнение любые существенные изменения. Мол, почему доход от продаж в этом году на 50 процентов ниже, чем в прошлом? Почему страховка на 20 процентов ниже? Получила ли компания такой высокий показатель безопасности, что страховщик снизил ставки? Может быть.Но, возможно, уменьшение страхового номера имеет негативную причину — например, один из полисов был отменен, и компания каким-то образом подвергается риску.

Например, в настоящее время в большинстве компаний выплаты сотрудникам (например, медицинское страхование, пенсионные взносы, пропуски на парковку) являются значительными расходами. Если линия заработной платы увеличилась вдвое, а количество пособий увеличилось всего на 10 процентов, это должно показаться вам странным. Есть ли причина, по которой новые сотрудники не имеют права на получение льгот? Отказалась ли компания от одного из льготных планов?

На все эти вопросы могут быть вполне разумные ответы, но их сортировка поможет вам понять, что происходит, и даст вам уверенность в том, что вы знаете, о чем говорите, когда дело касается отчетов о доходах.

Ты знаешь. Выручка за вычетом расходов равняется чистой прибыли. Все остальное — детали.

Готовы начать? Загрузите наш бесплатный шаблон прибылей и убытков сегодня.

Хизер К.Листон — писатель из Сан-Франциско, специализирующийся на финансовых темах.

Создание финансовой отчетности — бухгалтерский учет в фокусе