Как рассчитать амортизацию линейным способом пример: Полная информация для работы бухгалтера

#1 Бесплатный калькулятор прямолинейной амортизации

Команда Embroker 2 сентября 2022 г. Чтение: 7 мин.

Блог Бизнес-советы и исследования

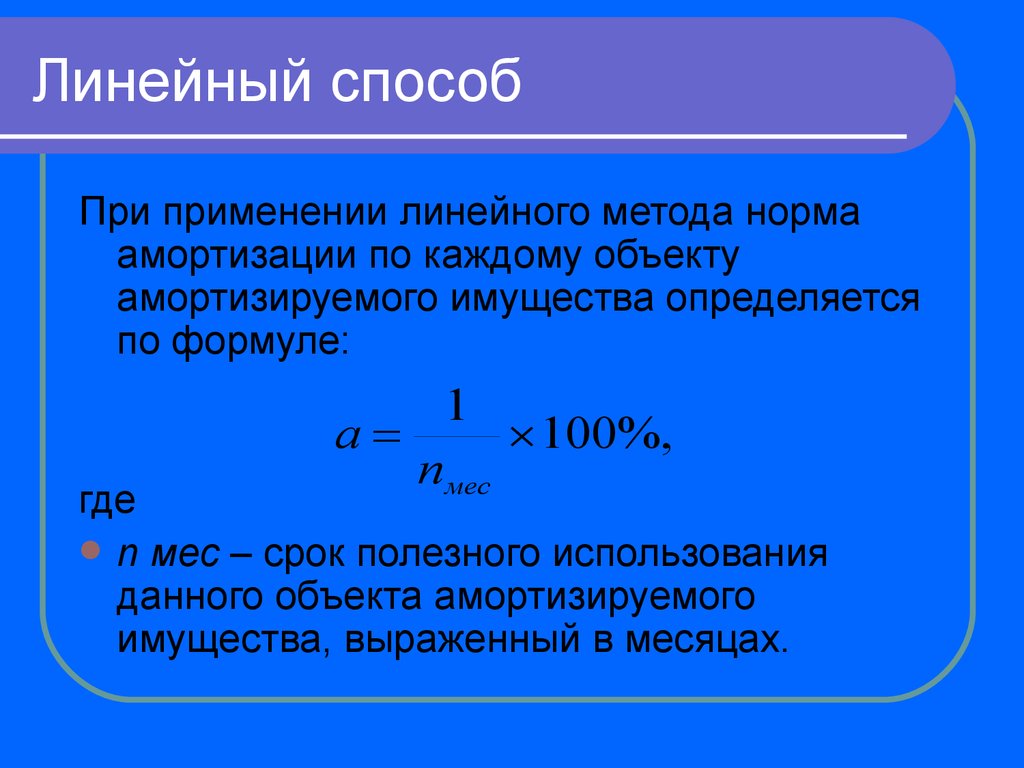

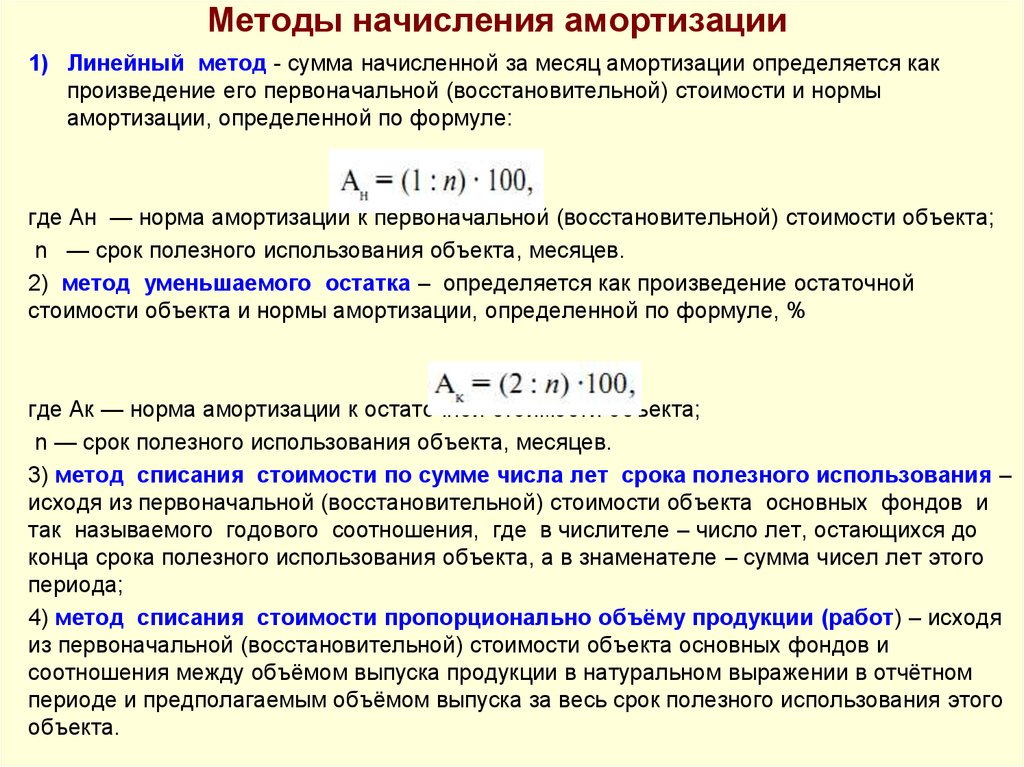

Линейный метод амортизации для расчета падающей стоимости актива амортизирует актив на одну и ту же сумму в долларах каждый год до тех пор, пока он не достигнет точки, когда его следует продать для восстановления. Это наиболее распространенный метод расчета амортизации, и в большинстве случаев он также является наиболее точным.

Калькулятор прямолинейной амортизации использует формулу вычитания ликвидационной цены актива из его покупной цены, а затем деления этого числа на количество лет срока полезного использования актива. Эта формула даст вам сумму в долларах, на которую стоимость предмета будет уменьшаться каждый год.

Запись точных сумм амортизации важна для предоставления финансовой информации акционерам, для надлежащей подачи налоговой декларации и для гарантии того, что вам будет возмещена правильная стоимость актива, если вам потребуется подать заявление о страховании коммерческой собственности.

Расчет прямолинейной амортизации

Введите цену, ликвидационную цену и продолжительность срока службы вашего актива в калькулятор ниже, чтобы построить линейный график амортизации, а также цену и накопленную амортизацию за каждый год срока полезного использования актива.

Расчет амортизации линейным методом

Цена покупки актива: Цена спасения актива: Срок полезного использования актива (в годах):График амортизации активов

Цена покупки:

${{ PurchasePriceFormatted }}

Цена утиля:

${{ SalvagePriceFormatted }}

| Год | Стоимость активов | Значение утеряно |

|---|---|---|

| {{ пункт [0] }} | ${{ элемент[1] }} | ${{ пункт[2] }} |

Почему амортизация имеет значение

Амортизация является вычитаемым бизнес-расходом, что означает, что вам не нужно платить налоги на сумму амортизации актива, накопленную в конкретном налоговом году.

Кроме того, точная запись амортизации актива поможет вам оценить, на какую сумму вы можете рассчитывать на возмещение, если актив потерян, украден или уничтожен, и вам необходимо подать иск о страховании коммерческого имущества.

Что квалифицируется как амортизируемый актив?

Любой актив вашей компании, который со временем теряет ценность, считается амортизируемым имуществом. Примеры амортизируемых бизнес-активов включают:

- Компьютеры, принтеры и другая офисная техника

- Транспортные средства, принадлежащие компании

- Производственное оборудование

- Собственные офисные здания

- Недвижимость, сдаваемая в аренду для получения дохода

Разве не все имущество подлежит амортизации?

Все активы теряют ценность после покупки, верно? Не обязательно. Когда дело доходит до целей налогообложения и бухгалтерского учета, только определенные активы считаются амортизируемыми.

Когда дело доходит до целей налогообложения и бухгалтерского учета, только определенные активы считаются амортизируемыми.

В бухгалтерском учете амортизируются только долгосрочные активы. Точно так же нематериальные активы, арендованные активы и активы нематериальной стоимости считаются неамортизируемыми или основными активами.

Примеры неамортизируемых активов включают:

- Товары для офиса

- Веб-домены

- Личные транспортные средства, используемые в служебных целях

Чтобы потребовать амортизационный вычет, заполните Форму 4562: Износ и амортизация. Регистрируя стоимость, потерянную для ваших амортизируемых активов в налоговом году, вы снизите налогооблагаемый доход вашего бизнеса и, в свою очередь, уменьшите сумму налогов, которые вы должны.

Использование формулы для расчета прямолинейной амортизации

Перед расчетом прямолинейной амортизации убедитесь, что вы знакомы со значениями следующих терминов:

- Цена утилизации : цена, по которой актив может быть продан на металлолом

- Срок полезного использования : период времени, в течение которого актив может использоваться по своему первоначальному назначению

- Балансовая стоимость : цена покупки актива минус цена его ликвидации

- Сумма амортизации : сумма стоимости, которую актив потеряет за определенный период времени

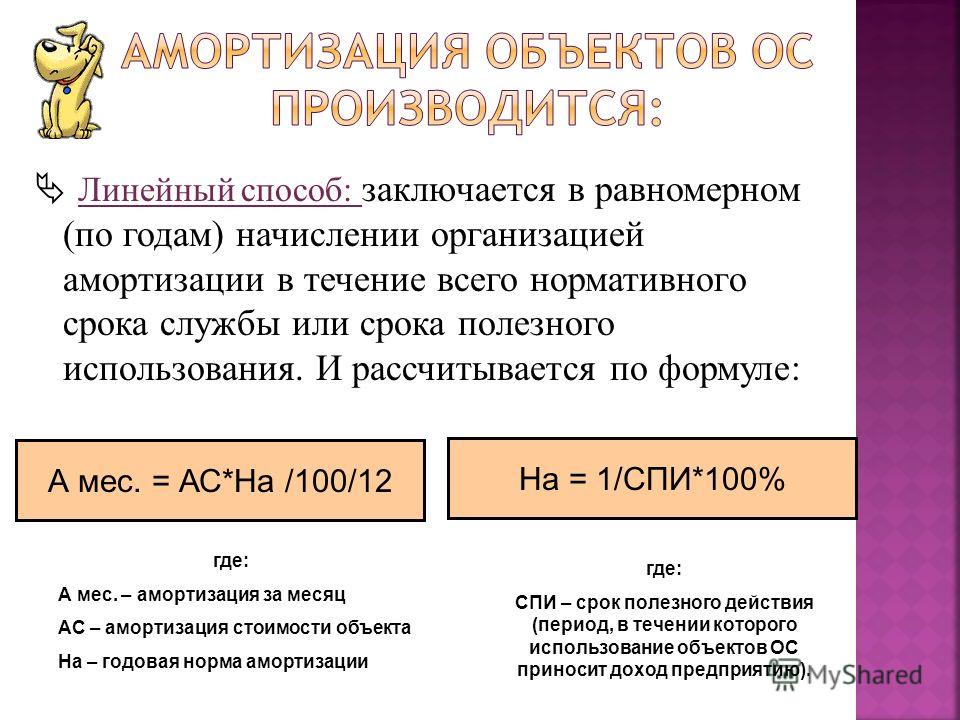

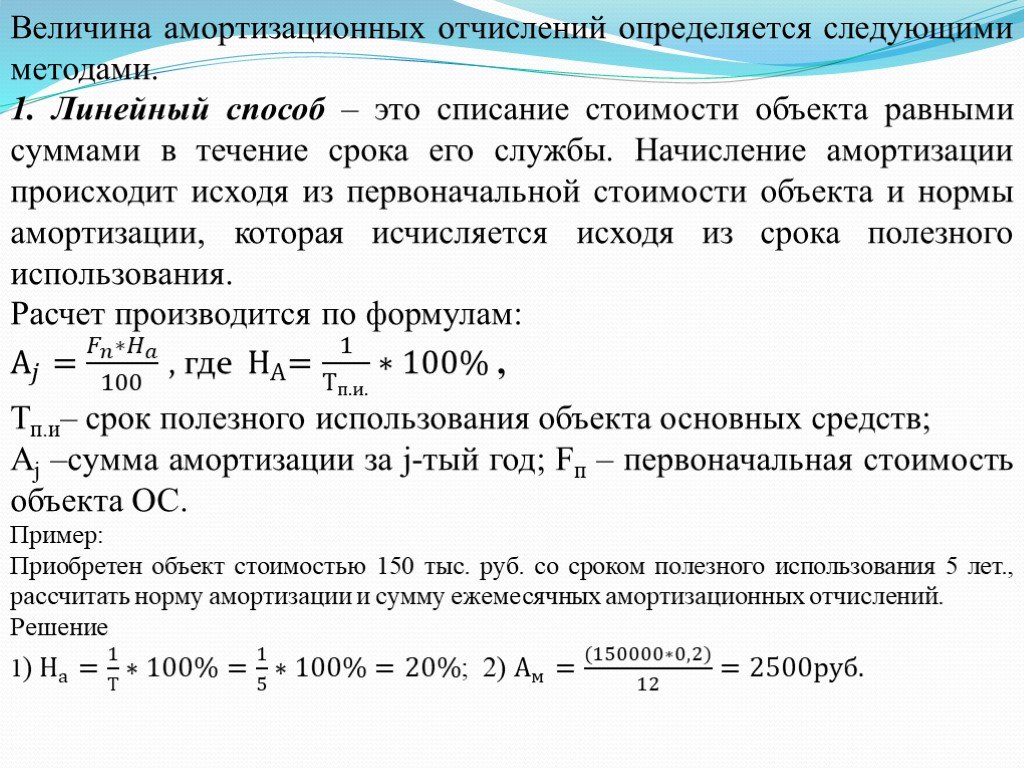

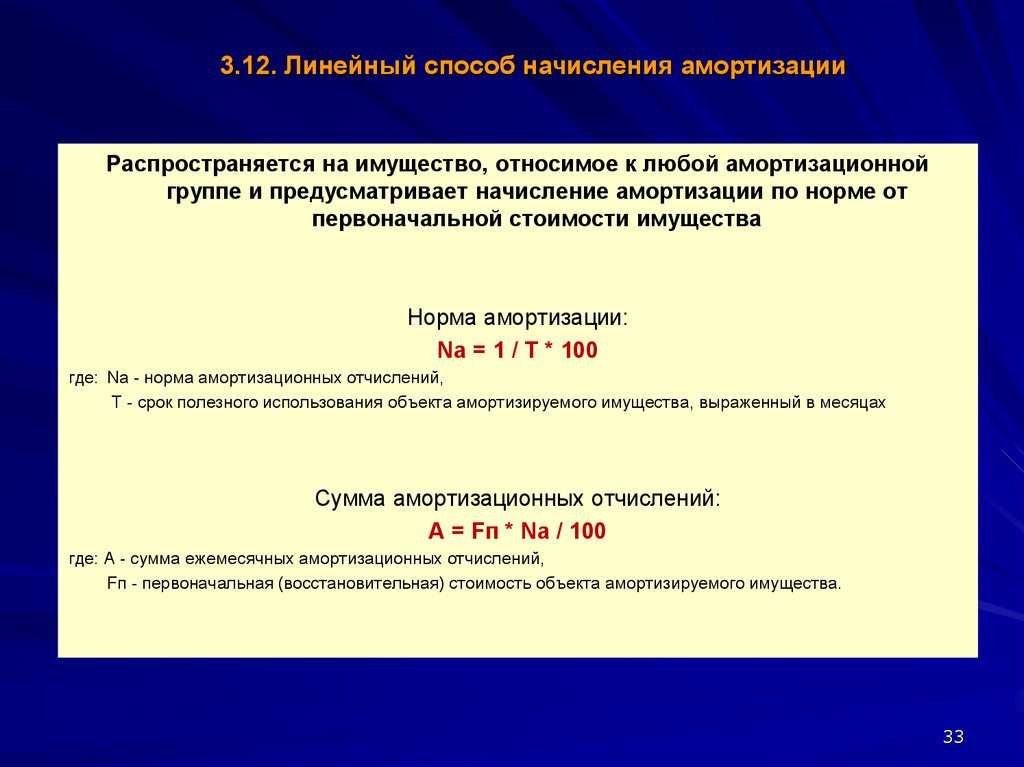

Для расчета линейной амортизации:

- Найдите балансовую стоимость актива, вычтя его ликвидационную цену из цены, которую вы заплатили за актив.

- Разделите это число на срок полезного использования актива. Наш калькулятор измеряет срок службы активов в годах, но вы можете переключиться на другой период времени (например, кварталы или месяцы), если это более удобно для вас.

- Разделив балансовую стоимость актива на срок его полезного использования, вы получите сумму, на которую ваш актив будет амортизироваться каждый год (или квартал, месяц или другой период времени, который вы выбрали).

- Чтобы определить текущую стоимость вашего актива, умножьте сумму амортизации за период времени на количество периодов времени, оставшихся до срока полезного использования актива. Например, если вы рассчитываете амортизацию в годах и планируете продать актив для утилизации через десять лет, текущая стоимость равна 10-кратной величине годовой амортизации.

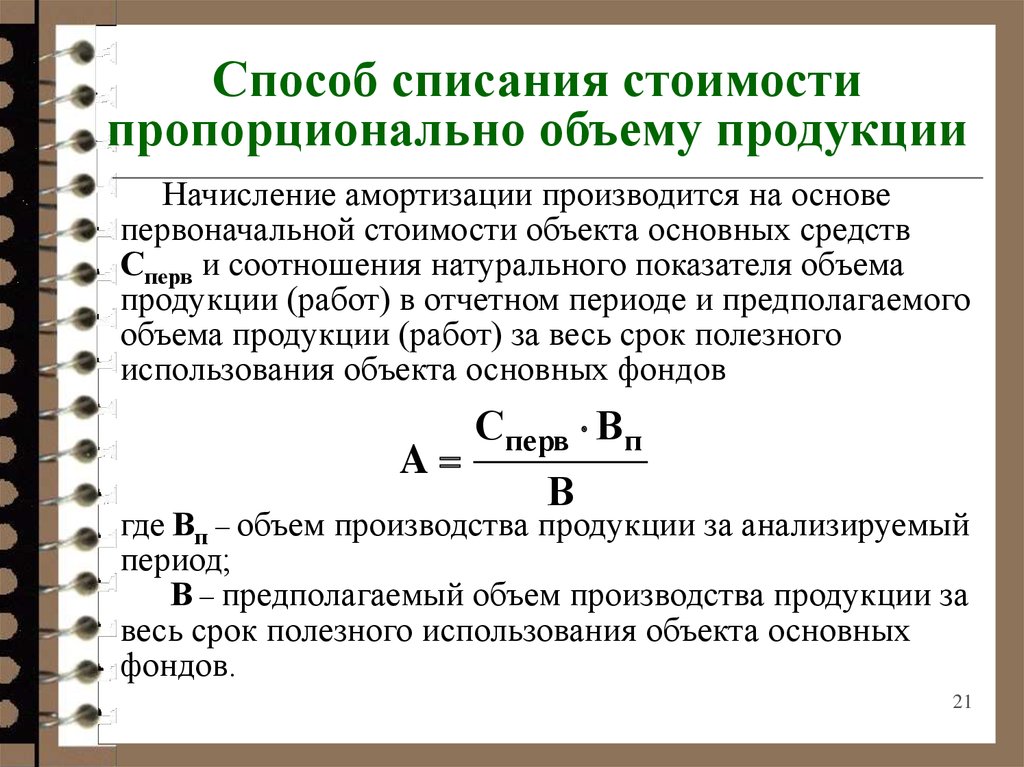

Хотя линейная амортизация используется для большинства активов, существуют и другие методы расчета амортизации, которые могут быть более точными в определенных ситуациях.

Двойная амортизация с уменьшением остатка

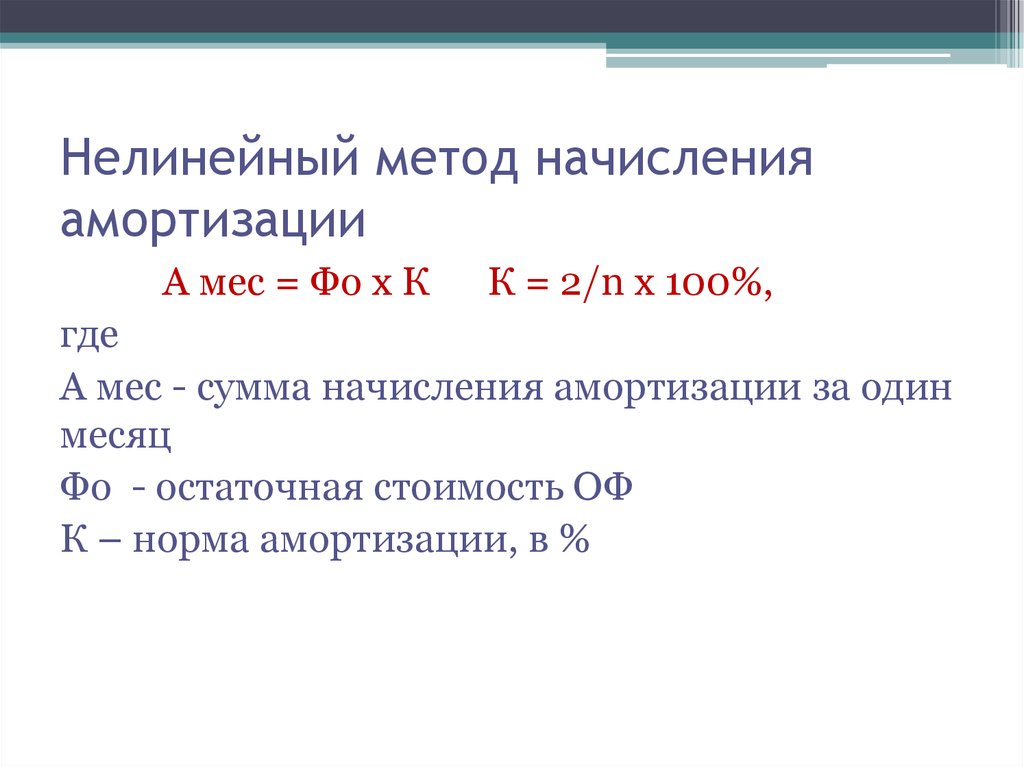

Метод двойной амортизации по методу уменьшающегося остатка используется для ускорения амортизации таким образом, чтобы зарегистрированная потерянная стоимость актива была выше в начале срока его полезного использования и ниже в конце его.

Компании часто выбирают метод двойного уменьшающегося остатка для отражения амортизации по активам, которые потеряют большую часть своей стоимости в самом начале своего жизненного цикла. Например, мобильные устройства и другое техническое оборудование обычно теряют большую часть своей стоимости при перепродаже, когда становятся доступными новые модели, даже если срок полезного использования актива еще не истек.

Чтобы рассчитать амортизацию по методу двойного уменьшающегося остатка:

- Определите годовую сумму амортизации актива, используя линейный метод амортизации.

- Разделите эту сумму на балансовую стоимость актива (цена покупки минус цена утилизации), чтобы определить, какой процент первоначальной стоимости актива будет потерян в течение первого года. Например, если ваш актив стоит 5000 долларов и может быть восстановлен за 1000 долларов после 10 лет полезного использования, ежегодная сумма линейной амортизации составит 400 долларов, или 10% от балансовой стоимости актива в 4000 долларов.

- Чтобы найти годовую сумму амортизации по методу двойного уменьшения, умножьте стоимость актива на начало года на удвоенный процент амортизации линейным методом. В нашем примере процент двойного уменьшающегося остатка составит 20%, поэтому в первый год актив, приобретенный за 5000 долларов, обесценится на 1000 долларов.

- В последующие годы сумма ежегодной амортизации в долларах будет меняться по мере уменьшения стоимости актива в начале года. В начале второго года наш примерный актив стоимостью 5000 долларов будет стоить 4000 долларов.

Следовательно, годовая амортизация за второй год с использованием метода двойного снижения составит 800 долларов США, или 20% от 4000 долларов США.

Следовательно, годовая амортизация за второй год с использованием метода двойного снижения составит 800 долларов США, или 20% от 4000 долларов США.

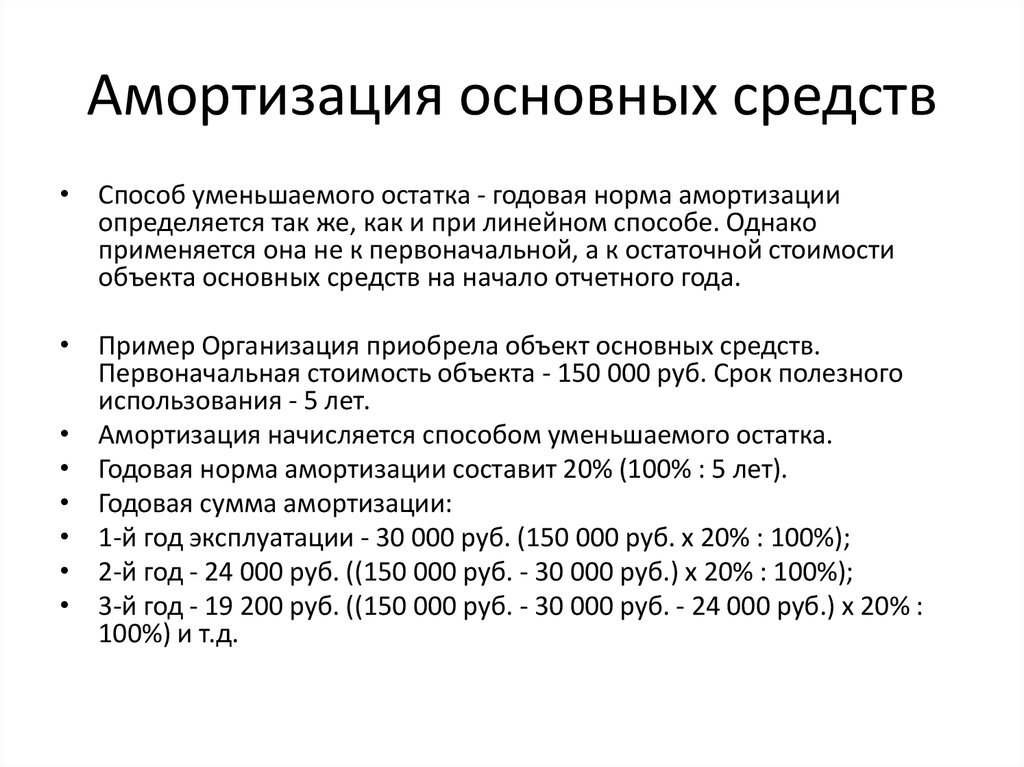

Метод уменьшения остатка

Метод уменьшающегося остатка аналогичен методу двойного уменьшающегося остатка в том, что он обеспечивает большую амортизацию в начале срока службы актива, а сумма амортизации уменьшается в последующие годы. Однако метод уменьшающегося остатка уникален тем, что его стоимость уменьшается на фиксированную процентную величину. Ликвидационная цена определяется путем применения процента амортизации к количеству лет жизни актива.

Метод уменьшающегося остатка дает тот же результат, что и метод двойного уменьшающегося остатка, но в менее агрессивном темпе. Компании могут выбрать метод уменьшающегося остатка для технологического актива, компания которого выпускает обновленные модели каждые 10 лет, а не каждые пять.

Для расчета амортизации по формуле уменьшаемого остатка:

- Умножьте фиксированный процент амортизации актива на цену покупки актива, чтобы определить сумму амортизации за первый год жизни актива.

- Для последующих лет умножьте стоимость актива на начало года на тот же процент.

- Чтобы найти текущую стоимость актива:

- Сначала вычтите фиксированный процент из 1 (например, если актив ежегодно амортизируется на 30%, эта цифра будет равна 70%).

- Затем возведите эту цифру в степень, равную числу лет, прошедших в течение срока службы актива. Например, если вы приобрели актив пять лет назад, вы умножите 70% в пятой степени (70%⁵ или 0,7 * 0,7 * 0,7 * 0,7 * 0,7, что дает 16,8%).

- Умножьте результат на цену покупки актива, чтобы определить текущую стоимость актива. Например, если цена покупки актива составляла 1000 долларов США пять лет назад и каждый год он амортизируется на 30%, его текущая стоимость составит 168 долларов США или 16,8% от первоначальной стоимости.

- Ликвидационная цена актива будет текущей стоимостью актива, когда вы решите продать актив. Например, для актива стоимостью 1000 долларов, если вы решите, что срок полезного использования актива составляет 5 лет, ликвидационная цена составит 168 долларов.

Если вы решите продать актив через 10 лет, ликвидационная цена составит 28 долларов.

Если вы решите продать актив через 10 лет, ликвидационная цена составит 28 долларов.

Почему важна точная амортизация?

Невозможно вести точную финансовую отчетность вашей компании без правильного расчета амортизации ваших бизнес-активов. Неправильная амортизация может не только повлиять на ваши налоги, что может привести либо к потере денег из-за переплаты, либо к риску потенциальной проверки и огромных штрафов, но также может стать обязательством при предоставлении финансовой отчетности акционерам и кредиторам. Например, если вы публикуете отчет о прибылях и убытках, а затем должны внести исправления, это может повлиять на доверие акционеров и привести к падению цены ваших акций. В худшем случае вы можете столкнуться с штрафами от SEC.

Избегайте этих рисков, обеспечивая точную регистрацию и ведение амортизации ваших бизнес-активов. Обеспечьте второй уровень защиты, наняв бухгалтера с комплексным полисом страхования профессиональной ответственности бухгалтера или страхования от ошибок и упущений для ведения вашей финансовой документации. Нет никакой гарантии, что ошибка амортизации приведет к серьезным последствиям, но при наличии уровней защиты вы можете быть уверены, что защищены от любых препятствий, которые встретятся на вашем пути.

Нет никакой гарантии, что ошибка амортизации приведет к серьезным последствиям, но при наличии уровней защиты вы можете быть уверены, что защищены от любых препятствий, которые встретятся на вашем пути.

Связанные статьи

Прямолинейная амортизация | Бухгалтерский учет

Наиболее распространенным методом амортизации, используемым в финансовой отчетности компании, является линейный метод. При использовании линейного метода амортизационные отчисления за каждый полный год будут одинаковыми.

Мы проиллюстрируем детали амортизации и, в частности, линейного метода амортизации на следующем примере.

Пример прямолинейной амортизации

Компания решила, что она хочет использовать линейный метод для отражения амортизации в своей финансовой отчетности. Компания приобрела оборудование для использования в своей деятельности и предоставляет следующую информацию:

1 июля 2020 года компания приобрела оборудование на сумму 10 500 долларов США

Счет «Оборудование» дебетован на 10 500 долларов США, а счет «Наличные» зачислен на 10 500 долларов США

По оценкам компании, ликвидационная стоимость оборудования в конце срока его полезного использования составит 500 долларов США

Компания оценила срок полезного использования оборудования в 5 лет

Учитывая приведенную выше информацию, прямолинейные амортизационные отчисления за каждый полный год использования актива составят 2000 долларов США, как рассчитано здесь:

Если отчетный год компании заканчивается 31 декабря, в отчете о прибылях и убытках компании будут отражены расходы на амортизацию следующим образом:

*Поскольку актив был приобретен 1 июля 2020 г. , в 2020 и 2025 гг. отражается только половина годовой суммы амортизационных отчислений.

, в 2020 и 2025 гг. отражается только половина годовой суммы амортизационных отчислений.

Денежный платеж компании за оборудование произошел в один день в 2020 году, как показано здесь:

Поскольку амортизационные отчисления отражаются за все годы с 2020 по 2025 г., но оплата наличными производилась только в момент приобретения оборудования, ежегодные амортизационные отчисления часто описываются как неденежные расходы .

Запись прямолинейной амортизации

Амортизация учитывается в бухгалтерском учете предприятия через корректирующие записи . Корректирующие проводки заносятся в главный журнал с использованием последнего дня отчетного периода.

Предполагая, что компания составляет годовую финансовую отчетность только за годы, заканчивающиеся 31 декабря, корректирующие записи будут следующими:

Если компания публикует ежемесячные финансовые отчеты, сумма каждой ежемесячной корректирующей записи будет составлять 166,67 долларов США.

Визуализация остатков оборудования и накопленной амортизации

Обратите внимание, что счет, указанный в приведенных выше корректирующих проводках, — это , а не счет основных средств Оборудование. Вместо этого кредит вводится в контрсчет основного средства «Накопленная амортизация». Использование этого контрсчета позволяет счету основных средств «Оборудование» продолжать отражать стоимость оборудования, а также сообщать в «Накопленной амортизации» общую сумму расходов на амортизацию, которая была указана с момента приобретения актива.

Чтобы помочь визуализировать остатки в счете основных средств Оборудование и связанный с ним счет контрасных активов Накопленная амортизация по состоянию на 31 декабря 2021 года, мы предоставляем следующие Т-счета:

Балансовая стоимость или балансовая стоимость активов

Сочетание дебетового сальдо счета актива и связанного с ним контрбаланса кредитового счета актива составляет балансовую стоимость актива или балансовую стоимость .

Используя остатки на счетах Т-счетов выше, балансовая стоимость или балансовая стоимость оборудования компании по состоянию на 31 декабря 2021 года составляет:

Когда балансовая стоимость актива равна расчетной ликвидационной стоимости актива, запись амортизации прекращается. Если актив продолжает использоваться, амортизационные отчисления в каждый из последующих лет будут составлять 0 долларов. Стоимость актива и его накопленный остаток амортизации будут оставаться на счетах Главной книги до тех пор, пока актив не будет выбыт.

Амортизация основана на оценках

Важно понимать, что сумма амортизации, о которой сообщает компания, представляет собой оценочную сумму . Причина в том, что при расчете амортизации используются следующие оценки:

Ликвидационная стоимость

Ликвидационная стоимость актива также описывается как ликвидационная стоимость актива, ликвидационная стоимость или остаточная стоимость. Ликвидационная стоимость – это оценка суммы, которую компания ожидает получить при реализации актива в конце срока его полезного использования. (Компании обычно предполагают, что актив не будет иметь ликвидационной стоимости.)

Ликвидационная стоимость – это оценка суммы, которую компания ожидает получить при реализации актива в конце срока его полезного использования. (Компании обычно предполагают, что актив не будет иметь ликвидационной стоимости.)Срок полезного использования

Срок полезного использования актива представляет собой оценку ожидаемого срока использования актива в бизнесе . Например, инженер-конструктор может купить новый компьютер и предположить, что он будет использоваться в бизнесе только в течение 2 лет (из-за быстрого развития программного и аппаратного обеспечения). В то же время бухгалтер может приобрести аналогичный компьютер и рассчитать, что он будет полезен в бухгалтерском бизнесе в течение 4 лет . Расчетный срок полезного использования инженера-конструктора в 2 года и расчетный срок полезного использования бухгалтера в 4 года верны (даже несмотря на то, что компьютеры аналогичны и могут иметь физический срок службы более 10 лет).

Что происходит при изменении оценочной суммы

Чтобы финансовые отчеты были актуальны для пользователей, они должны распространяться вскоре после окончания отчетного периода. Чтобы выполнить это требование, бухгалтеры должны оценить некоторые суммы.

После распространения финансовых отчетов разумно узнать, что некоторые фактические суммы отличаются от оценочных сумм, которые были включены в финансовые отчеты. Если различия не являются значительными, никаких действий не требуется.

В случае значительного изменения оценочной ликвидационной стоимости актива и/или предполагаемого срока полезного использования актива, изменение оценки приведет к новой сумме амортизационных отчислений в текущем отчетном году и в оставшиеся годы отчетного периода. срок полезного использования актива.

ПРИМЕЧАНИЕ:

Изменение оценочной ликвидационной стоимости или изменение расчетного срока полезного использования амортизируемого актива считается ошибкой учета , а не . В результате уже распространенные финансовые отчеты не изменяются.

В результате уже распространенные финансовые отчеты не изменяются.

О значительных изменениях расчетной ликвидационной стоимости или расчетного срока полезного использования будет сообщено в текущем и оставшихся учетных годах срока полезного использования актива.

Пример изменения предполагаемого срока полезного использования актива

Чтобы проиллюстрировать изменение расчетного срока полезного использования актива, предположим, что компания находилась в следующей ситуации:

Оборудование было приобретено 1 января 2016 года на сумму 14 000 долларов США

Компания первоначально оценила, что оборудование не будет иметь ликвидационной стоимости

Первоначально компания оценила срок полезного использования оборудования в 7 лет

Использовалась линейная амортизация (что привело к амортизации в размере 2000 долларов США за каждый полный год)

В 2020 году компания поняла, что оборудование не будет использоваться после 31 декабря 2021 года (вместо 31 декабря 2022 года)

Оценочная ликвидационная стоимость в конце срока полезного использования оборудования остается на уровне 0 долл.

США

СШАВместо первоначального срока полезного использования в 7 лет (с 1 января 2016 г. по 31 декабря 2022 г.) теперь компания оценивает общий срок полезного использования всего в 6 лет (с 1 января 2016 г. по 31 декабря 2021 г.)

Амортизация, уже зарегистрированная за период с 2016 по 2019 год, не может быть изменена, поскольку изменение не является ошибкой бухгалтерского учета

Изменение предполагаемого срока полезного использования повлияет только на амортизацию, учитываемую за 2020 и 2021 годы

Давайте сначала рассмотрим первоначальную линейную амортизацию, используя оценки за январь 2016 года:

Обратите внимание на следующие Т-счета, что на 31 декабря 2019 года остаток на счете «Оборудование» составляет 14 000 долларов США (стоимость оборудования), а кредитовый остаток на счете «Накопленная амортизация» составляет 8 000 долларов США:

Приведенные выше счета показывают, что балансовая стоимость оборудования по состоянию на 31 декабря 2019 г.

Следовательно, годовая амортизация за второй год с использованием метода двойного снижения составит 800 долларов США, или 20% от 4000 долларов США.

Следовательно, годовая амортизация за второй год с использованием метода двойного снижения составит 800 долларов США, или 20% от 4000 долларов США.

Если вы решите продать актив через 10 лет, ликвидационная цена составит 28 долларов.

Если вы решите продать актив через 10 лет, ликвидационная цена составит 28 долларов. Ликвидационная стоимость – это оценка суммы, которую компания ожидает получить при реализации актива в конце срока его полезного использования. (Компании обычно предполагают, что актив не будет иметь ликвидационной стоимости.)

Ликвидационная стоимость – это оценка суммы, которую компания ожидает получить при реализации актива в конце срока его полезного использования. (Компании обычно предполагают, что актив не будет иметь ликвидационной стоимости.)

США

США

Об авторе