Как рассчитать чистые активы по упрощенному балансу: Расчёт чистых активов ООО на УСН

Как рассчитать величину чистых активов?

Как рассчитать величину чистых активов?

Чистые активы — это реальная стоимость имущества, имеющегося у общества, ежегодно определяемая за вычетом его долгов, то есть разница между активами и обязательствами компании.

Где в балансе чистые активы?

Чистые активы показывают разницу между стоимостью активов фирмы и суммой ее задолженностей и обязательств. Чистые активы в балансе – это строка 3600 отчета об изменениях капитала.

Как увеличить стоимость чистых активов?

Существуют следующие способы увеличения чистых активов:

- погашение задолженности учредителей по вкладам в УК;

- увеличение УК;

- финансовая помощь учредителей;

- вклад в имущество общества.

Как считать чистые активы по балансу?

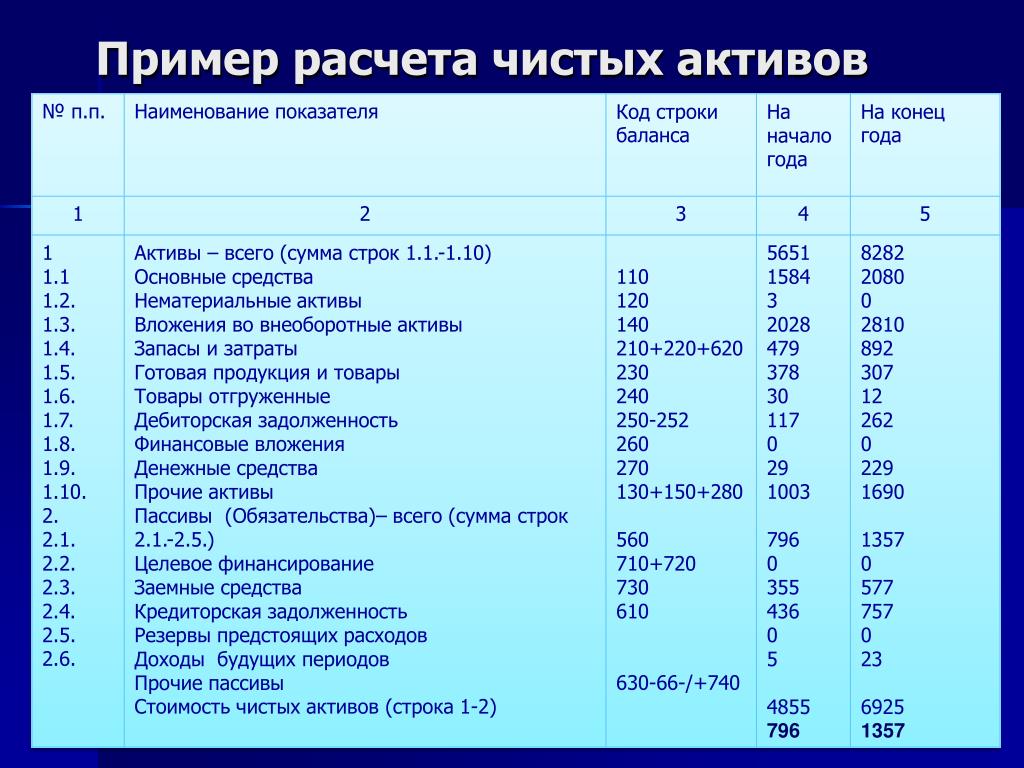

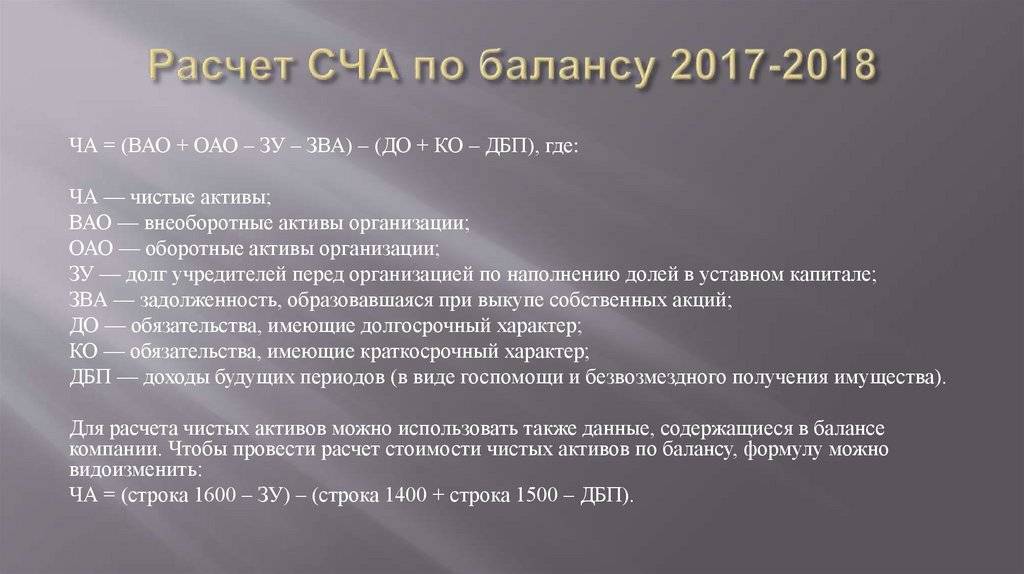

Как посчитать чистые активы по строкам баланса? Чтобы рассчитать стоимость чистых активов в балансе, строки для расчета используют следующие: ЧА = (строка 1600 – ДУ) – (строка 1400 + строка 1500 – ДБП).

Что такое чистые активы ооо?

Чистые активы ООО — это балансовая стоимость имущества общества, уменьшенная на сумму его обязательств, то есть реальная стоимость имеющегося у ООО имущества, не обремененная обязательствами.

Как рассчитать чистые активы по упрощенному балансу?

Расчет чистых активов по упрощенному балансу

- Чистые активы=Стоимость активов, включаемых в расчет–Стоимость обязательств, включаемых в расчет

- Стоимость активов, включаемых в расчет=Стоимость всех активов организации–Дебиторская задолженность учредителей по взносам в уставный капитал или по оплате акций

Когда компания обязана рассчитывать чистые активы?

Акционерные общества должны оценивать стоимость чистых активов ежеквартально по окончании каждого квартала, а также по итогам года. Данное требование установлено в п. 5 Порядка. Общества с ограниченной ответственностью могут рассчитывать величину чистых активов только по окончании календарного года.

Что такое чистые активы в Узбекистане?

– Чистые активы – это стоимость долгосрочных и текущих активов, обеспеченных собственными средствами хозяйствующего субъекта, то есть стоимость имущества хозяйствующего субъекта, которое свободно от долговых обязательств1.

Какие могут быть активы?

Активы предприятия делятся на группы исходя из способов оценки.

- Материальные, нематериальные и финансовые активы По форме активы делятся на материальные, нематериальные и финансовые. …

- Оборотные и внеоборотные активы …

- Производственные и непроизводственные активы …

- Собственные и привлеченные активы …

- Другие виды активов

Что такое активы физического лица?

Бизнес вместе, а прибыль — врозь: что такое личные активы Итак, личные активы — это любые денежные вложения, которые приносят владельцу прибыль или увеличиваются в своей стоимости по истечении определенного периода времени. Чаще всего это банковские вклады, акции, облигации, а также движимое и недвижимое имущество.

Чаще всего это банковские вклады, акции, облигации, а также движимое и недвижимое имущество.

Что такое активы человека?

Активы — это все то, что приносит человеку доход (вложенный капитал, ценные бумаги, недвижимость, сдаваемая в аренду, бизнес и т. д.). Пассивы — это все то, что приносит человеку расходы (кредиты, личная недвижимость, личный автомобиль и т. … Активов не может быть больше, чем пассивов, или меньше — их всегда столько же.

Что является пассивом?

passivus «восприимчивый, пассивный, недеятельный») — противоположная активу часть бухгалтерского баланса (правая сторона), — совокупность всех источников формирования средств предприятия (обязательств и капитала). … Понятие «Пассив» в части «Заёмный капитал» соответствует термину «Обязательства».

Что такое разница между активом и пассивом?

Актив и пассив – это две разные части баланса, которые, однако, имеют одинаковые результирующие значения, то есть актив равен пассиву. Активы предприятия всегда могут принести доход в будущем от их использования, а пассивы предполагают отток денежных средств из предприятия.

Активы предприятия всегда могут принести доход в будущем от их использования, а пассивы предполагают отток денежных средств из предприятия.

Приложения к бухгалтерскому балансу — Контур.Бухгалтерия

Все организации, которые не имеют права вести бухгалтерский учет в упрощенном порядке, должны по итогам года сдавать в налоговую баланс, отчет о финансовых результатах и приложения к ним. Разберемся, кто должен направлять приложения в ФНС, что в них входит и как их заполнять.

Что такое приложения к бухгалтерскому балансу

По закону «О бухгалтерском учете» № 402-ФЗ все организации, независимо от налогового режима, должны по итогам года сдавать в налоговую бухгалтерский баланс и отчет о финансовых результатах. Некоторые компании дополнительно сдают приложения:

- отчет об изменениях капитала;

- отчет о движении денежных средств;

- отчет о целевом использовании полученных средств;

- пояснения к балансу.

Формы баланса и приложений к нему утверждены приказом Минфина от 02. 07.2010 № 66н.

07.2010 № 66н.

Срок сдачи — до 31 марта. Так, за 2021 год сдать всю отчетность нужно будет до 31 марта 2022 года. Напоминаем, что основную отчетность и приложения к ней с 2021 года можно сдавать только в электронном виде.

Кто сдает приложения к бухгалтерскому балансу

Сдавать приложения должны все организации, которые не имеют права на упрощенный учет. Это значит, что от сдачи приложений освобождены только:

- малый бизнес;

- «Сколковцы»

Исключением будут компании, которые занимаются микрозаймами или обязаны проходить ежегодный аудит — им приложения готовить нужно. При этом даже те, кто освобожден от их сдачи, может готовить и сдавать в налоговую отчетность в полном составе — это не нарушение.

Важно! Если в деятельности организации произошли важные события, суть которых нельзя понять только из баланса и отчета о финрезультатах, целесообразно оформить приложения. Это нужно, чтобы обеспечить выполнение принципов полноты, точности и достоверности бухгалтерской отчетности.

Что касается некоммерческих организаций, они могут не отчитываться по изменениям капитала и движению денег, а также не сдавать пояснения. Однако отчет о целевом использовании для них обязателен.

Отчет об изменениях капитала

Его форма дана в приложении № 2 к приказу Минфина № 66н.В этом отчете даны сведения о движении собственного капитала организации, размерах ее нераспределенной прибыли (непокрытого убытка) и данные по акциям компании.

Отчет состоит из трех разделов:

- Движение капитала. В этом разделе приводятся данные о том, как менялись уставный, резервный и добавочный капитал компании, стоимость акций, сумма нераспределенной прибыли (убытка). В первой части раздела приводятся сведения за прошлый год, во второй — за отчетный год.

- Корректировки. Иногда в организациях сильно меняется учетная политика или всплывают старые ошибки, которые искажали отчетность прошлых лет. В таких случаях корректировки величин капитала раскрываются во втором разделе.

Его целесообразно заполнить, до того как приступать к разделу 1.

Его целесообразно заполнить, до того как приступать к разделу 1. - Чистые активы.

Самое важное контрольное соотношение для отчета — его строка 1300 «Итого капитал» должна совпадать со строкой 3300 в графе «Итого» соответствующего года.

Рассмотрим все приложения к балансу подробнее.

Отчет о движении денежных средств

Его форма дана в приложении № 2 к приказу Минфина № 66н.

В отчете бухгалтер показывает все платежи и поступления, а также остатки денежных средств и эквивалентов на начало отчетного года и его конец. Все денежные потоки разделены на три группы по видам деятельности организации:

- Текущая — стандартная деятельность, формирующая прибыль от продаж. Сюда могут относиться поступления от покупателей за отгруженные товары, поступления от арендаторов за недвижимость или транспорт, зарплата работникам, уплата налога на прибыль, платежи поставщикам и пр.

- Инвестиционная — это деятельность по приобретению, производству или выбытию внеоборотных активов. Например, платеж поставщику при покупке компьютерной техники, поступление от продажи актива, выдача займов другим лицам, дивиденды от долевого участия, выручка от продажи ценных бумаг и пр.

- Финансовая — это операции, которые связаны с привлечением финансирования на долговой или долевой основе, приводящих к изменению размера и структуры капитала и заемных средств. Например, вклады от участников, выплата дивидендов участникам, поступления от выпуска ценных бумаг, получение и возврат кредитов и пр.

Если вы не можете однозначно решить, к какому виду деятельности относится денежный поток, относите его к текущей, таковы правила ПБУ 23/2011.

По строке 4400 указывается общий остаток средств по всем видам деятельности. Его можно получить, сложив строки 4100, 4200 и 4300. Далее по строке 4450 укажите данные об остатках на начало года, а в строке 4490 покажите влияние курсовых разниц.

Отчет о целевом использовании средств

Форма полного отчета дана в приложении № 2.1, а его упрощенная версия в приложении № 5 к приказу Минфина № 66н.

Этот отчет готовят только некоммерческие организации. Бухгалтер показывает в нем информацию о средствах, полученных на обеспечение уставной деятельности, а также о том, как эти средства использовались в соответствии с утвержденной сметой (финансовым планом). Кроме того, в отчете указываются сведения об остатках целевого финансирования на начало и конец отчетного года.

В табличной части отчета указываются сведения за отчетный и предыдущий годы. Все поступления нужно разделить на группы: вступительные, членские, целевые взносы, пожертвования, прибыль от предпринимательской деятельности и прочее. Если поступление не попадает ни в одну группу, но является существенным, для него вводится дополнительная строка. Аналогично с расходами на целевые мероприятия и содержание аппарата управления. Все расходные строки приводятся в круглых скобках.

Аналогично с расходами на целевые мероприятия и содержание аппарата управления. Все расходные строки приводятся в круглых скобках.

В последней строке 6400 «Остаток средств на конец года» приводится информация о неиспользованном целевом финансировании. Для этого используется сальдо счета 86 на конец года. Также его можно найти расчетным путем: 6400 = 6100 + 6200 – 6300. Обратите внимание, что строка 6400 должна быть равна строке 1350 бухбаланса.

Пояснения к отчетности

Раньше существовала специальная форма № 5, которую последний раз составляли по итогам 2010 года в соответствии с приказом Минфина от 22.07.2003 № 67н. Именно она называлась «Приложение к бухгалтерскому балансу». Сейчас и приказ, и сама форма утратили силу.

Сейчас утвержденной формы приложения к балансу нет. Но в приложении № 3 к приказу Минфина № 66н есть пример оформления пояснений к отчетности, который практически идентичен ранее действовавшей форме № 5. Им следует руководствоваться при подготовке пояснения к балансу и отчету о финрезультатах в табличной форме.

Пояснения содержат следующие разделы:

- НМА и расходы на НИОКР — раскрывает показатели строк 1110 «Нематериальные активы», 1120 «Результаты исследований и разработок» и 1190 «Прочие внеоборотные активы» бухбаланса.

- Основные средства — раскрывает строки 1150 «Основные средства», 1160 «Доходные вложения в МЦ», 1190 «Прочие внеоборотные активы», незавершенные капитальные вложения.

- Финансовые вложения — поясняет строки 1170 и 1240, которые содержат данные по финвложениям во внеоборотные и оборотные активы.

- Запасы — помогает классифицировать запасы организации и отдельно расписывает, какие из них находятся в залоге.

- Дебиторская и кредиторская задолженность — поясняет строки 1230 «Дебиторская задолженность», 1410 «Заемные средства», 1450 «Прочие обязательства», 1510 «Заемные средства», 1520 «Кредиторская задолженность» и 1550 «Прочие обязательства».

- Затраты на производство — поясняет уже отчет о финрезультатах, а именно себестоимость продаж (2120), коммерческие (2210) и управленческие (2220) расходы.

- Оценочные обязательства — раскрывает строки 1430 и 1540, которые содержат данные по долгосрочным и краткосрочным обязательствам.

- Обеспечение обязательств — раскрывает сведения о полученных и выданных суммах обеспечений.

- Государственная помощь — поясняет строку 1530 «Доходы будущих периодов» и данные по заемным средствам, полученным в виде бюджетных кредитов, в разрезе долгосрочных и краткосрочных.

Дополнительно в пояснениях может приводиться информация об учетной политике и ее изменении, об участии в совместной деятельности, о договорах доверительного управления имуществом, о событиях после отчетной даты, об условных обязательствах, условных активах и оценочных обязательствах, о прекращаемой деятельности, о связанных сторонах и пр.

Ведите бухгалтерский учет и составляйте отчетность вместе с приложениями к ней в Контур.Бухгалтерии. Отчетность формируется автоматически, при этом отчеты можно редактировать, а затем прямо из сервиса отправлять в налоговую в электронном виде.

Об авторе