Как рассчитать коэффициент ликвидности – . .

Как рассчитать коэффициент промежуточной ликвидности?

Коэффициент промежуточной ликвидности — важный оценочный показатель для юрлиц, кредитующих предприятие. Рассмотрим, в чем заключаются особенности коэффициента промежуточной ликвидности (КПЛ).

Роль коэффициента промежуточной ликвидности

Формулы расчета коэффициента

Величина коэффициента и способы ее корректировки

Роль коэффициента промежуточной ликвидности

КПЛ занимает промежуточное положение в перечне 3 основных показателей ликвидности: абсолютной, промежуточной и общей. Называют его по-разному. Например, он может именоваться коэффициентом быстрой, срочной, строгой, промежуточной, критической ликвидности. Понятие ликвидности тождественно понятию реализации.

О том, как с ликвидностью связано расположение данных по имуществу в бухбалансе, читайте в статье «Анализ ликвидности бухгалтерского баланса».

Каждый коэффициент ликвидности показывает, какую часть существующей краткосрочной задолженности предприятия возможно погасить за счет продажи определенного имущества, входящего в состав оборотных активов предприятия. Имущество это разделяется по скорости реализации, поэтому каждый из коэффициентов позволяет привязать способность предприятия оплачивать свои долги к временной оценке:

- В очень короткие сроки возможно перевести в деньги имущество, которое не требует продажи (денежные средства) или реализуется быстро (краткосрочные финвложения).

- Достаточно быстро может быть продана краткосрочная задолженность дебиторов.

- В более продолжительные сроки реализуются запасы.

Согласно этому делению рассчитывают коэффициенты ликвидности:

- абсолютной — от стоимости имущества, продаваемого в очень короткие сроки;

- промежуточной — от суммы имущества, которое может быть продано очень быстро и достаточно быстро;

- общей — от общей величины оборотных активов.

О составе оборотных активов читайте в материале «Оборотные активы предприятия и их показатели (анализ)».

Таким образом, КПЛ позволяет оценить, какую часть имеющейся у предприятия текущей задолженности оно может погасить за счет собственных средств в непродолжительный срок. Эта оценка интересует, прежде всего, тех контрагентов, которые кредитуют предприятие (поставщиков, предоставляющих отсрочки платежей, банки, заимодавцев).

Формулы расчета коэффициента

Расчет коэффициентов делают по цифрам бухбаланса. Стоимость соответствующего имущества сравнивают либо с общей величиной имеющихся на ту же дату краткосрочных обязательств (если в нее не включены существенные суммы по доходам будущих периодов и оценочным обязательствам), либо с суммой краткосрочных долгов, включающих в себя обычную и прочую задолженность кредиторам, а также долги по заемным обязательствам. Для расчета КПЛ чаще берут второй вариант оценки долгов.

Сам коэффициент получают путем деления стоимости соответствующего ему имущества на величину задолженности. Формула его будет выглядеть следующим образом:

КПЛ = (ДСр + КрФВл + КрДЗ) / (КрКр + КрКЗ + ПрОб),

где:

КПЛ — коэффициент промежуточной ликвидности;

ДСр — величина денежных средств;

КрФВл — сумма краткосрочных финансовых вложений;

КрДЗ — краткосрочные долги дебиторов;

КрКр — величина краткосрочных заемных средств;

КрКЗ — краткосрочные долги кредиторам;

ПрОб — сумма прочих краткосрочных обязательств.

В переводе на номера строк бухбаланса расчет получится таким:

КПЛ = (1250 + 1240 + 1230) / (1510 + 1520 + 1550),

где:

КПЛ — коэффициент промежуточной ликвидности;

1250 — величина денежных средств;

1240 — сумма краткосрочных финансовых вложений;

1230 — краткосрочные долги дебиторов;

1510 — величина краткосрочных заемных средств;

1520 — краткосрочные долги кредиторам;

1550 — сумма прочих краткосрочных обязательств.

Величина коэффициента и способы ее корректировки

Нормальным значением для КПЛ считается его величина в пределах 0,7-1, что указывает на способность предприятия в непродолжительный срок оплатить от 70 до 100% краткосрочных долгов. Более низкие показатели указывают на неблагоприятную ситуацию, а превышение цифры 1 говорит о том, что после оплаты долгов у предприятия еще останутся средства. Значительные превышения цифры 1 также являются нежелательными, поскольку свидетельствуют о нерациональном использовании имущества.

К росту коэффициента приведет рост стоимости имущества, участвующего в расчете, или снижение суммы краткосрочных долгов. Последнего можно достичь, например, переведя часть краткосрочной задолженности в долгосрочную.

Расчеты КПЛ, сделанные на несколько отчетных дат, позволят проследить его характер в динамике.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписатьсяnalog-nalog.ru

Коэффициент общей ликвидности. Формула ликвидности. Пример расчета в Excel

Подробно разберем коэффициент общей ликвидности предприятия, его формулу расчета по балансу и практический пример.

Общий показатель ликвидности предприятия. Определение

Коэффициент общей ликвидности предприятия (аналог: общий показатель ликвидности

) – показатель отражающий способность предприятия погашать все краткосрочные и долгосрочные финансовые обязательства перед кредиторами за счет всех активов. Данный коэффициент представляет собой отношение взвешенной суммы активов с различной степенью ликвидности к взвешенным пассивам предприятия.Коэффициент общей ликвидности. Формула расчета по балансу

Для расчета общего коэффициента ликвидности необходимо все активы предприятия суммировать с весовыми коэффициентами в зависимости от скорости их реализуемости, а пассивы оценить по сроку погашения обязательств. В таблице ниже показаны различные виды активов и пассивов предприятия. В данной формуле не используется сложно реализуемые активы и постоянные пассивы предприятия (их весовой коэффициент равен нулю).

| Виды активов предприятия | Виды пассивов предприятия | ||

| А1 | Максимально ликвидные активы предприятия – денежные средства и кратк. финансовые вложения. | П1 | Срочные обязательства предприятия перед заемщиками. |

| А2 | Среднереализуемые активы – краткосрочная дебиторская задолженность. | П2 | Среднесрочные обязательства – краткосрочные кредиты. |

| А3 | Медленно реализуемые активы – запасы предприятия, дебиторская задолженность более 12 месяцев. | П3 | Долгосрочные пассивы предприятия. |

| А4 | Сложно реализуемые активы предприятия – внеоборотные средства. | П4 | Постоянные пассивы – собственный капитал предприятия. |

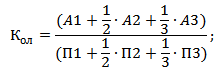

Формула оценки общей ликвидности предприятия имеет следующий вид:

где:

где:

Кол – общий коэффициент ликвидности предприятия;

А1, А2, А3 – активы предприятия по степени реализуемости;

П1, П2, П3 – пассивы предприятия по степени срочности погашения.

Коэффициент общей ликвидности норматив

По нормативным значениям общая ликвидность предприятия должна быть больше 1. Чем больше значение данного показателя, тем выше способность предприятия расплатиться со своими обязательствами. Чрезмерно высокие значения могут свидетельствовать о неудовлетворительном управлении активами предприятия, т.е. о наличии большого объема запасов, финансовых вложений и т.д.

Оценка коэффициентов ликвидности на примере ОАО “Газпром”

Пример расчета коэффициента общей ликвидности предприятия в Excel

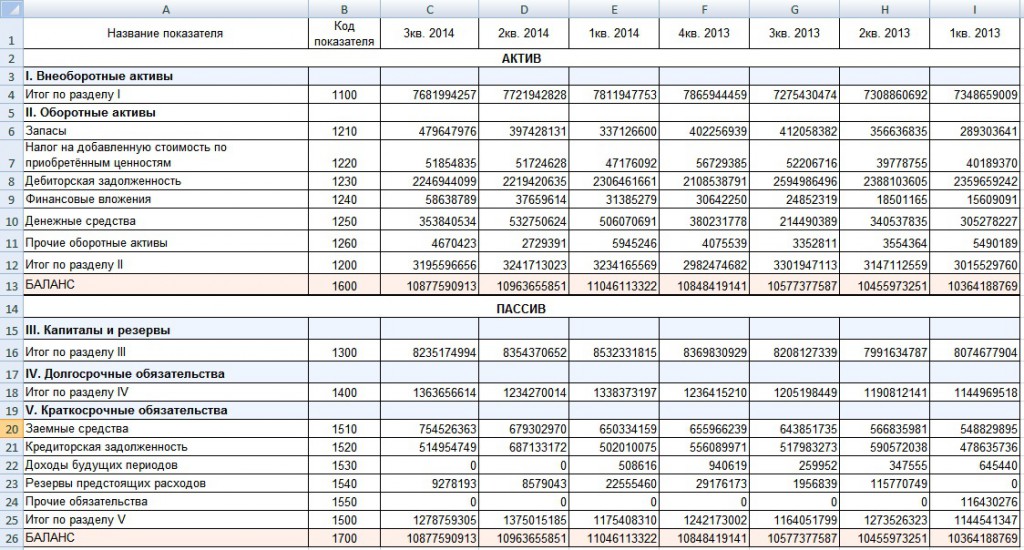

Рассмотрим практический пример расчета коэффициента общей ликвидности предприятия в программе Excel. Для этого будет использовать финансовую отчетность предприятия ОАО «Газпром». Для расчета значений активов предприятия по балансу воспользуемся формулами:

А1 = стр. 1240 + стр. 1250

А2 = стр. 1231

А3 = стр. 1210 + стр. 1232 + стр. 1220 + стр. 1260

Формулы расчетов пассивов предприятия по балансу следующие:

П1 = стр. 1520

П2 = стр. 1550 + стр. 1510

П3 = стр. 1400 + стр. 1530 + стр. 1540

На рисунке ниже представлен баланс ОАО «Газпром» со строками для оценки общей ликвидности предприятия.

Формула расчета общей ликвидности предприятия в Excel будет иметь следующий вид:

=((C9+C10)+0.5*(C8)+0.3*(C6+C7+C11))/((C21)+0.5*(C24+C20)*0.3*(C18+C22+C23))

Для предприятия ОАО «Газпром» общий коэффициент ликвидности близок к нулю, несмотря на несоответствие нормативу, предприятие является лидером в своей отрасли и для полного финансового анализа необходимо рассчитать другие коэффициентов. Показатель общей ликвидности предприятия не отражает способность компании погашать обязательства за счет различных видов активов (по степени реализуемости). Для этого используют другие коэффициенты ликвидности: коэффициент текущей ликвидности, коэффициент абсолютной и быстрой ликвидности. Более подробно про коэффициент текущей ликвидности читайте в статье: «Коэффициент текущей ликвидности предприятия (Curret Ratio). Формула. Норматив».

Автор: к.э.н. Жданов Иван Юрьевич

finzz.ru

формула по балансу и нормативное значение

Ликвидность – способность предприятия погашать принятые обязательства как в краткосрочном, так и в долгосрочном периоде. Также под ликвидностью понимается способность и скорость ресурсов оборотного капитала обращаться в денежные средства. Данный показатель важен для предприятий, которые используют различного рода кредиты, займы, отсрочки платежа и т.д.

Ликвидность – способность предприятия погашать принятые обязательства как в краткосрочном, так и в долгосрочном периоде. Также под ликвидностью понимается способность и скорость ресурсов оборотного капитала обращаться в денежные средства. Данный показатель важен для предприятий, которые используют различного рода кредиты, займы, отсрочки платежа и т.д.

Что такое коэффициент текущей ликвидности

Коэффициент текущей ликвидности (CR – current ratio) – относительный показатель, оценивающий способность организации к погашению краткосрочных (текущих) обязательств исключительно за счет средств оборотных активов (оборотного капитала).

Данный показатель также называют коэффициентом покрытия и коэффициентом работающего капитала.

Этот коэффициент необходим для правильной оценки возможностей компании, связанных с возвратом заемных средств. Как финансовый инструмент он помогает правильно сформировать сумму обязательств, исходя из объемов оборотного капитала, который в балансе называется «оборотные активы».

С точки зрения анализа деятельности организации коэффициент ликвидности отражает платежеспособность предприятия в краткосрочном периоде (срок до 12 месяцев) – чем выше значение показателя, тем лучше платежеспособность организации.

Слишком высокие значения коэффициента могут говорить о дисбалансе средств компании (слишком большой сумме, находящейся в оборотном капитале).

Коэффициент текущей ликвидности: формула расчета по балансу

Формула

Для количественного измерения коэффициента ликвидности необходима следующая формула:

Клт=ОК/ТО,

где Клт– коэффициент ликвидности,

ОК – величина оборотного капитала,

ТО – величина текущих обязательств (со сроком возврата в течение года).

По балансу

Все данные, необходимые для расчета коэффициента ликвидности, представлены в бухгалтерском балансе организации. Количественное измерение показателя проводится по следующим строкам баланса:

- строка 1200 «Итого о разделу II»

- строки 1510, 1520, 1550.

Коэффициент ликвидности по балансу рассчитывается один раз за период (год).

Формула расчета выглядит следующим образом:

Клт=с. 1200 / (с. 1510 + с. 1520 + с. 1550),

где Ктл– коэффициент;

с. 1200 = с. 1210 + с. 1220 + с. 1230 + с. 1240 + с.1250 + с.1260;

с. 1510 – «Заемные средства»;

с. 1520 – «Кредиторская задолженность»;

с. 1550 – «Прочие обязательства».

В строке 1200 указана итоговая величина оборотного капитала, который включает в себя сырье, материалы в запасах, денежные средства в дебиторской задолженности, денежные средства в наличной и безналичной форме, краткосрочные финансовые обязательства и прочие.

Строки 1510, 1520 и 1550 относятся к разделу V «Краткосрочные обязательства», то есть их срок погашения не более 12 месяцев. В данном разделе также существует строка «Доходы будущих периодов», но она не влияет на ликвидность и в расчет не берется.

Формула может быть записана по степени ликвидности оборотных активов и срочности погашения обязательств:

Клт=Ак1+Ак2+Ак3/(Па1+Па2),

где

А1 – строки 1240 и 1250 – высоколиквидные активы;

А2 – строка 1260 – среднеликвидные активы;

А3 – строки 1210, 1220 и 1230 – низколиквидные активы.

Чем выше ликвидность оборотных активов, тем быстрее они могут обернуться в денежные средства.

П1 – 1520 – крайне срочные обязательства;

П2 – 1510 и 1550 – текущие пассивы (краткосрочная кредиторская задолженность).

Видео — как рассчитать коэффициенты ликвидности и анализировать финансовое состояние организации на примере ОАО «Газпром»:

Нормативное значение коэффициента текущей ликвидности

Данные по нормативным значениям определяются по методическим указаниям, которые лежат в основе финансового анализа деятельности предприятий.

Нормальной считается величина коэффициента ликвидности в диапазоне от полутора до двух с половиной.

Для большинства отраслей значение меньше единицы показывают на существующие проблемы с покрытием краткосрочных задолженностей.

В сферах розничной торговли или общественного питания коэффициент равный единице будет нормой, так как для данных отраслей характерен высокий процент краткосрочных займов.

Для промышленных предприятий с большой длительностью производственного цикла нормальным будет значение показателя на уровне 3 и выше, так как у таких предприятий большой объем запасов и незавершенного производства.

Видео — какое значение коэффициента текущей ликвидности можно считать нормой:

Загрузка…

Загрузка…delatdelo.com

Коэффициент быстрой ликвидности (формула по балансу)

Коэффициент быстрой ликвидности – одна из расчетных величин, позволяющих судить о платежеспособности юрлица. Рассмотрим, как его считают и от чего он зависит.

Что такое быстрая ликвидность?

Формула коэффициента быстрой ликвидности

Факторы, влияющие на быструю ликвидность

Что такое быстрая ликвидность?

Существующие показатели ликвидности привязаны к определению их от видов принадлежащего юрлицу имущества, скорость реализации которого может быть различной. Коэффициент быстрой ликвидности зависит от темпов продажи высоко- и быстроликвидного имущества, к которому относят:

- Деньги (не требуют продажи).

- Краткосрочные финвложения (высоколиквидны).

- Краткосрочную задолженность дебиторов (продается быстро).

Сущность коэффициента быстрой ликвидности сводится к определению доли текущей (краткосрочной) задолженности, которую юрлицо может погасить за счет собственного имущества за непродолжительный период времени, обратив это имущество в деньги.

Краткосрочная задолженность, с которой проводят сравнение, складывается из:

- Долгов по краткосрочным кредитам (займам), причем в их сумму входят и проценты по долгосрочным кредитам (займам).

- Долгов по краткосрочной задолженности кредиторам (основным и прочим).

Об иных показателях, дающих информацию для понимания экономического положения юрлица, читайте в статье «Основные финансовые коэффициенты и формулы их расчета».

Формула коэффициента быстрой ликвидности

Расчет коэффициента быстрой ликвидности несложен. Он представляет собой частное от деления суммы высоко- и быстроликвидного имущества на величину текущей (краткосрочной) задолженности. Данные обычно берут из бухотчетности (бухбаланса), чаще годовой, но возможны и расчеты по промежуточной отчетности.

Формула коэффициента в условных обозначениях будет такой:

КЛср = (КрДебЗ + ДСр + КрФВл) / (КрКр + КрКрЗ + ПрОб),

где:

КЛср – коэффициент быстрой ликвидности;

КрДебЗ – краткосрочная задолженность дебиторов;

ДСр – остаток денежных средств;

КрФВл – краткосрочные финвложения;

КрКр – остаток краткосрочных заемных средств;

КрКрЗ – краткосрочная задолженность кредиторам;

ПрОб – прочие краткосрочные обязательства.

В привязке к номерам строк действующей отчетности формулу коэффициента быстрой ликвидности по балансу можно отобразить как:

КЛср = (стр. 1230 + стр. 1240 + стр. 1250) / (стр. 1510 + стр. 1520 + стр. 1550),

где:

КЛср – коэффициент быстрой ликвидности;

Стр. 1230 – краткосрочная задолженность дебиторов;

Стр. 1240 – краткосрочные финвложения;

Стр. 1250 – остаток денежных средств;

Стр. 1510 – остаток краткосрочных заемных средств;

Стр. 1520 – краткосрочная задолженность кредиторам;

Стр. 1550 – прочие краткосрочные обязательства.

О том, как формируются данные строк действующего бухбаланса, читайте в статье «Порядок составления бухгалтерского баланса (пример)».

Факторы, влияющие на быструю ликвидность

Рассчитанный на определенную дату коэффициент быстрой ликвидности покажет:

- Когда он равен или больше 1, что юрлицо в состоянии обеспечить быстрое полное погашение имеющейся у него текущей задолженности за счет собственных средств. Причем часть этих средств (если коэффициент больше 1) еще у юрлица останется.

- Когда он меньше 1, что юрлицо не сможет быстро погасить всю имеющуюся у него текущую задолженность собственными средствами. При этом коэффициент, находящийся в пределах 0,7–1, считают допустимым, поскольку обычной практикой является ведение бизнеса с наличием долгов. А коэффициент меньше 0,7 указывает на неблагоприятное положение, особенно в том случае, если в числителе основная часть суммы приходится на дебиторскую задолженность, среди которой может быть сомнительная.

Сравнение коэффициентов, рассчитанных на разные отчетные даты, покажет его динамику. По ней можно судить о тенденциях платежеспособности:

- На ее рост укажет рост коэффициента.

- На ее снижение – уменьшение коэффициента.

Изменение коэффициента находится в прямой зависимости от параметров, образующих формулу его расчета. Соответственно, рост данных, входящих в числитель (рост высоко- и быстроликвидных активов), будет приводить к росту коэффициента, а рост данных, из которых слагается знаменатель (рост текущей задолженности), вызовет снижение величины коэффициента.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписатьсяnalog-nalog.ru

Коэффициент критической ликвидности (формула) — nalog-nalog.ru

Коэффициент критической ликвидности — один из экономических показателей, рассчитываемых по цифрам бухбаланса. Рассмотрим, что он собой представляет.

Что покажет коэффициент критической ликвидности

Формула расчета и данные для нее

Нормальное значение коэффициента

Как улучшить значение коэффициента

Что покажет коэффициент критической ликвидности

Как и любой другой показатель ликвидности, коэффициент критической ликвидности, который может также носить название коэффициента срочной (или быстрой) ликвидности, отражает уровень способности активов юрлица закрывать его обязательства.

Рассматриваемый коэффициент покажет, в какой части быстрореализуемые (высоколиквидные) активы предприятия покроют его текущие (краткосрочные) долги, т.е. какая часть обязательств со сроком погашения менее 1 года может быть оплачена в кратчайшие сроки за счет имеющихся в наличии активов.

О других важных для понимания экономического положения предприятия показателях читайте в статье «Основные финансовые коэффициенты и формулы их расчета».

Формула расчета и данные для нее

Формула коэффициента критической ликвидности представляет собой частное от деления суммы быстрореализуемых активов на величину краткосрочных обязательств.

К быстрореализуемым (высоколиквидным) активам относят следующее:

- деньги:

- краткосрочные финвложения;

- эадолженность дебиторов со сроком погашения менее 1 года (т.е. краткосрочную).

Краткосрочные обязательства складываются из:

- Долгов по краткосрочным кредитам (займам), включая проценты по долгосрочным заемным средствам.

- Краткосрочной кредиторской задолженности.

- Прочих краткосрочных обязательств (по каким-либо причинам не включенных в вышеперечисленные виды обязательств).

В условных обозначениях расчет коэффициента критической ликвидности может быть выражен так:

Ккл = (Кзд + Д + Кфв) / (Кз + Кзк + Пко),

где:

Ккл — коэффициент критической ликвидности;

Кзд — краткосрочная задолженность дебиторов;

Д — сумма денежных средств;

Кфв — краткосрочные финвложения;

Кз — сумма краткосрочных заемных средств;

Кзк — краткосрочная задолженность кредиторам;

Пко — прочие краткосрочные обязательства.

Из действующей формы бухбаланса, утвержденной приказом МФ РФ от 02.07.2010 № 66н, эти данные должны быть взяты как сумма его строк:

- В числителе — 1230, 1240, 1250.

- В знаменателе — 1510, 1520, 1550.

О том, откуда берутся данные для заполнения бухбаланса, читайте в материале «Порядок составления бухгалтерского баланса (пример)».

Нормальное значение коэффициента

Идеальным считается значение коэффициента, равное 1, что означает возможность полного погашения текущих долгов за счет быстрореализуемых активов. Очень хорошей будет ситуация, когда коэффициент больше 1. Это показывает, что после погашения текущих долгов у юрлица еще останется быстроликвидное имущество. В реальности же все предпочитают иметь долги перед кредиторами, и поэтому вполне приемлемым считается показатель в пределах от 0,5 до 0,8.

Как улучшить значение коэффициента

К увеличению значения приведет рост величин, отраженных в числителе формулы (т.е. денег, финвложений, долгов покупателей), и уменьшение величин, составляющих ее знаменатель (т.е. собственных краткосрочных долгов). Одним из способов может стать оформление долгосрочных, а не краткосрочных договоров кредита (займа).

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписатьсяnalog-nalog.ru

Коэффициент абсолютной ликвидности (формула по балансу)

Коэффициент абсолютной ликвидности и показатель текущей ликвидности служат основными критериями для ИФНС, оценивающей платежеспособность юрлица. Рассмотрим, что это за показатели и какое значение придается первому из них.

Что показывает ликвидность?

Как рассчитать абсолютную ликвидность?

Норма для коэффициента

Как изменить значение ликвидности?

Что показывает ликвидность?

Понятие ликвидности применяют к процессу реализации имущества, принадлежащего юрлицу. По скорости этой реализации оно может делиться на продаваемое:

- Практически мгновенно (деньги и краткосрочные финвложения).

- Быстро (краткосрочная задолженность дебиторов).

- По истечении некоторого времени (запасы).

- Долго (внеоборотные активы).

Применительно к первым трем видам имущества, составляющим оборотные активы, рассчитывают показатели, позволяющие оценить способность юрлица оплачивать имеющиеся у него краткосрочные долги. Эти расчетные характеристики называют коэффициентами ликвидности. Существует три основных их вида (в зависимости от скорости, с которой может быть переведено в деньги имущество, долженствующее обеспечить погашение существующих долгов): абсолютной, критической и текущей ликвидности.

Все эти коэффициенты используют при проведении анализа финансового состояния юрлица. Два из них (первый и последний) обязательны к расчету при оценке платежеспособности налогоплательщика, которую выполняет ИФНС по методике, содержащейся в приказе Минэкономразвития РФ от 21.04.2006 № 104.

О других показателях, рассчитываемых при проведении финансово-экономического анализа, читайте в статье «Основные финансовые коэффициенты и формулы их расчета».

Коэффициент абсолютной ликвидности, о котором пойдет речь в нашей статье, отражает, какую долю существующих краткосрочных долгов возможно за счет средств предприятия погасить в кратчайшие сроки, использовав для этого наиболее легко реализуемое имущество.

Определяют исходные данные для расчета коэффициента абсолютной ликвидности по балансу, составленному на конкретную отчетную дату, или по отчетности за ряд дат, если нужно проследить динамику изменения этого показателя.

Как рассчитать абсолютную ликвидность?

Формула коэффициента абсолютной ликвидности представляет собой дробь, в числитель которой попадает сумма легко реализуемого имущества, а в знаменатель – объем краткосрочных долгов. Представить ее можно в двух видах в зависимости от того, каким будет знаменатель:

- Равным всей итоговой сумме по разделу V бухбаланса (т. е. общей сумме краткосрочных обязательств):

КЛабс = (ДенСр +КрФинВл) / КрОбяз,

где:

КЛабс – коэффициент абсолютной ликвидности;

ДенСр – сумма денежных средств;

КрФинВл – сумма краткосрочныхфинвложений;

КрОбяз – общая сумма краткосрочных обязательств.

- Равной величине реально существующих долгов (т. е. числящейся краткосрочной задолженности по заемным средствам, а также по обычным долгам перед поставщиками и прочим долгам):

КЛабс = (ДенСр + КрФинВл) / (КрКр + КрКредЗад + ПрОб),

где:

КЛабс – коэффициент абсолютной ликвидности;

ДенСр – сумма денежных средств;

КрФинВл – сумма краткосрочных финвложений;

КрКр – сумма краткосрочных заемных средств;

КрКрЗд – сумма краткосрочной задолженности кредиторам;

ПрОб – сумма прочих краткосрочных обязательств.

Во второй формуле знаменатель также может быть представлен как общая сумма краткосрочных обязательств, уменьшенная на величину доходов будущих периодов и оценочных обязательств, которые реальными долгами не являются. При существенности двух последних сумм они могут исказить смысл расчета коэффициента. Формула при такой замене знаменателя приобретет, соответственно, иной вид, хотя результат получится тот же, что и в приведенном нами в условных обозначениях варианте.

Если в обоих вышеуказанных расчетах буквенные обозначения заменить на номера соответствующих строк бухбаланса, то получим алгоритмы определения коэффициента абсолютной ликвидности в формулах по балансу:

- От общей суммы краткосрочных обязательств:

КЛабс = (1250 +1240) / 1500,

где:

КЛабс – коэффициент абсолютной ликвидности;

1250 – номер строки бухбаланса по денежным средствам;

1240 – номер строки бухбаланса по финвложениям;

1500 – номер строки бухбаланса с итоговой суммой краткосрочных обязательств.

- От величины реально существующих долгов:

КЛабс = (1250 + 1240) / (1510 + 1520 + 1550),

где:

КЛабс – коэффициент абсолютной ликвидности;

1250 – номер строки бухбаланса по денежным средствам;

1240 – номер строки бухбаланса по финвложениям;

1510 – номер строки бухбаланса по краткосрочным заемным средствам;

1520 – номер строки бухбаланса по краткосрочной задолженности кредиторам;

1550 – номер строки бухбаланса по прочим краткосрочным обязательствам.

О том, какими правилами нужно руководствоваться при заполнении строк действующей формы бухбаланса, читайте в статье «Порядок составления бухгалтерского баланса (пример)».

Норма для коэффициента

Нормальным значением коэффициента считается нахождение его в пределах от 0,2 до 0,5. Это означает, что от 20 до 50% краткосрочных долгов юрлицо способно погасить в кратчайшие сроки по первому требованию кредиторов. Соответственно, более высокое значение показателя свидетельствует о более высокой платежеспособности. Превышение величины 0,5 указывает на неоправданные задержки в использовании высоколиквидных активов.

Как изменить значение ликвидности?

К повышению показателя приводит рост величин, указанных в числителе формулы расчета (денег и краткосрочных финвложений), и уменьшение значений, составляющих ее знаменатель (краткосрочных обязательств).

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписатьсяnalog-nalog.ru

Как вычислять и анализировать коэффициенты текущей и срочной ликвидности? | статьи

Одно из самых больших опасений владельца малого бизнеса связано с риском нехватки денег. И даже крупные компании, испытывающие финансовые проблемы, сталкиваются с тем же самым риском.

Что такое показатель текущей ликвидности?

Это один из нескольких коэффициентов ликвидности, которые определяют, есть ли у вас достаточно денег, чтобы выплатить сотрудниками зарплату в следующем периоде. Коэффициент текущей ликвидности (‘Сurrent Ratio’) измеряет способность фирмы погасить свои краткосрочные обязательства своими текущими (оборотными) активами.

Он тесно связан с коэффициентом срочной ликвидности (‘Quick Ratio’), который в западной практике часто называют ‘Acid Test’ (т.е. «кислотным тестом»), потому что финансисты используют его, чтобы понять: «если бы все стало по-настоящему скверно, смогли бы мы остаться на плаву?»

Как вычислять коэффициент текущей ликвидности?

Формула для этого показателя выглядит следующим образом:

Коэффициент текущей ликвидности =

текущие (оборотные) активы /

текущие (краткосрочные) обязательства

Обратите внимание, что «текущий» в финансовом выражении означает период менее одного года.

Таким образом, ваши текущие активы — это то, что вы можете конвертировать в деньги в течение года.

К таким активам относятся денежные средства (наличные и безналичные) и краткосрочные инвестиции. Они также могут включать в себя вашу дебиторскую задолженность, складские запасы и начисления, в зависимости от особенностей вашего бизнеса.

Например, может показаться, что дебиторскую задолженность нельзя быстро ликвидировать, однако есть третьи стороны, которые готовы покупать дебиторскую задолженность в определенных секторах бизнеса. Это называется «факторинг» (‘factoring’).

Сможете ли вы быстро ликвидировать товарные запасы, также зависит от отрасли. Например, компании Goodyear будет сложно быстро продать резину на миллионы долларов.

Ваши краткосрочные обязательства — это те обязательства, которые вы планируете урегулировать в следующем году. Одно из самых больших обязательств в отчете о прибылях и убытках — это начисленные расходы . Т.е., это суммы, которые вы должны (поставщикам, персоналу и т.д.), но по которым еще не наступил срок погашения.

Одной из самых больших статей этих расходов является начисленная заработная плата и отпускные. Вы должны сотрудниками за отработанное время, но они никогда не выставляют счета вашей компании, поэтому эти начисления не попадают в кредиторскую задолженность.

Вот пример того, как выполняется расчет.

Если ваша компания имеет 2750 д.е. в оборотных активах и должна погасить 1174 д.е. краткосрочных обязательств (опять же, вы можете вывести эти цифры из баланса вашей компании), то текущая ликвидность составит:

2750 д.е. / 1174 д.е. = 2.34

(Обратите внимание, что отношение обычно не выражается в процентах)

Как и в случае с отношением долга к собственному капиталу, вы хотите, чтобы ваш показатель текущей ликвидности находился в разумном диапазоне, но при этом он должен всегда быть выше 1.0 с безопасным запасом.

Если текущая ликвидность меньше 1, то в течение следующего года у вас не будет денег, если вы не сможете быстро найти способ добыть их.

Но соотношение также может быть и слишком высоким. Коэффициент текущей ликвидности как для Google, так и для Apple, что называется, «пробил потолок».

Текущее соотношение Apple в последние годы было около 10 или 12, потому что они накопили значительные денежные резервы. Но инвесторы это не приветствуют, говоря:

«Мы покупали ваши акции не для того, чтобы вы держали наши деньги в резервах. Отдайте их нам».

В такой ситуации вам остается только выплачивать хорошие дивиденды или выкупать акции у ваших инвесторов.

Теперь давайте рассмотрим формулу схожего показателя — коэффициента быстрой (или срочной) ликвидности (‘quick ratio’):

Коэффициент срочной ликвидности =

[текущие (оборотные) активы —

запасы] /

текущие (краткосрочные) обязательства

Обратите внимание, что показатель быстрой ликвидности совпадает с показателем текущей ликвидности, за исключением запасов.

Почему? Как обсуждалось выше, товарные обычно сложно продать, поэтому, когда вы их вычитаете, все остальное — это или деньги или то, что легко превращается деньги.

Таким образом, это соотношение покажет вам, сможет ли компания с легкостью погасить краткосрочный долг, не продавая свои товарные запасы.

Кредиторы и поставщики, работающие с предприятиями, у которых есть много оборотных активов, связанных с запасами, будут смотреть в первую очередь на коэффициент срочной ликвидности. Однако большинство финансистов будут все же рассматривать оба показателя в совокупности, часто сравнивая их.

Как компании используют показатели ликвидности?

Первый показатель (текущей ликвидности) обычно применяют при рассмотрении вопроса о том, следует ли инвестировать в бизнес, поскольку он наглядно демонстрирует, насколько платежеспособна компания.

Банкиры уделяют пристальное внимание этому коэффициенту и, как и другие коэффициенты, могут даже включать в кредитное соглашение пороговые значения коэффициента текущей ликвидности, обязывая заемщиков поддерживать их.

Большинство банков требуют, чтобы он был 1,1 или выше, хотя некоторые банки могут согласиться на 1,05. Но, если ваша текущая ликвидность ниже 1, ваша заявка будет быстро отклонена.

Руководство компании может и не отслеживает текущую и быструю ликвидность каждый день, но способно оказать на эти показатели большое влияние.

Многие краткосрочные обязательства затрагивают или зависят от конкретных сотрудников компании. К таким обязательствам относятся кредиторская задолженность, начисленные отпуска, доходы будущих периодов, запасы и дебиторская задолженность.

Поэтому, если ваша работа включает управление любыми из этих активов или обязательств, вы должны знать, как ваши действия и решения могут повлиять на показатели ликвидности компании. Даже, например, если вы позволите сотрудникам своего отдела взять дополнительный отпуск, это может повлиять на эти показатели.

Коэффициенты ликвидности могут быть полезны для людей, не входящих в вашу компанию, но хотят вести бизнес с вами. Потенциальные партнеры могут использовать их, чтобы понять, насколько вы компетентны. Поставщиков интересует, сможет ли вы оплачивать свои счета, и клиенты хотят выяснить, как долго они будут иметь возможность вести с вами дела, если они полагаются на ваш продукт или услугу.

Конечно, частные компании не рекламируют свои коэффициенты текущей или срочной ликвидности, поэтому эта информация обычно не общедоступна. Получите ли вы эту информацию о компании или потенциальном партнере, зависит от того, какое у вас есть рычаги.

Какие ошибки делают люди при использовании коэффициента текущей ликвидности?

Это относительно простые вычисления. Сложность заключается в том, чтобы решить, что включить в составляющие формулу числа.

Есть много различных способов определить оборотные активы и краткосрочные обязательства и столько же способов, чтобы «подчистить» эти цифры так, как вам нужно.

Поэтому, если вы аутсайдер по отношению к компании, то получая от нее информацию, вы никогда не узнаете, говорят ли они полную правду. На самом деле, вы часто не знаете, на что вы смотрите.

Когда вы смотрите на финансовую отчетность, вы полагаетесь на компетентность и честность команды специалистов, которая ее подготовила. Поэтому показатели разных компаний можно сопоставлять только с определенной долей уверенности в том, что это хорошо управляемые компании.

fin-accounting.ru

Об авторе