Как рассчитать налог на прибыль в ооо: Как рассчитать налог на прибыль организации в 2020. Пример и инструкция

Как рассчитать налог на прибыль организации в 2020. Пример и инструкция

Налог на прибыль — это прямой налог, размер которого устанавливается в зависимости от результатов деятельности организации.

Как рассчитать налог на прибыль организации. Популярные вопросы и пошаговая инструкция

Что это за налог и какие суммы им облагаются?

Налог, уплата которого регулируется главой 25 НК РФ, юридические лица платят с доходов, уменьшенных на величину расходов. Фирмы обязаны платить процент со своей прибыли в бюджет. Если только они не применяют специальные режимы: УСН, ЕНВД, ЕСХН. Или не ведут игорный бизнес. Специальное налогообложение освобождает юридических лиц от уплаты этого налога. Разберемся, как считать налог на прибыль в 2020 году (пример расчета — для ООО, которые применяют общий налоговый режим).

Кто платит

Плательщиками налога являются:

- российские юрлица на общей системе налогообложения;

- иностранные компании, которые работают и зарабатывают в РФ или работают через российское представительство.

Не платят:

- ИП и организации на спецрежимах.

Каковы ставки

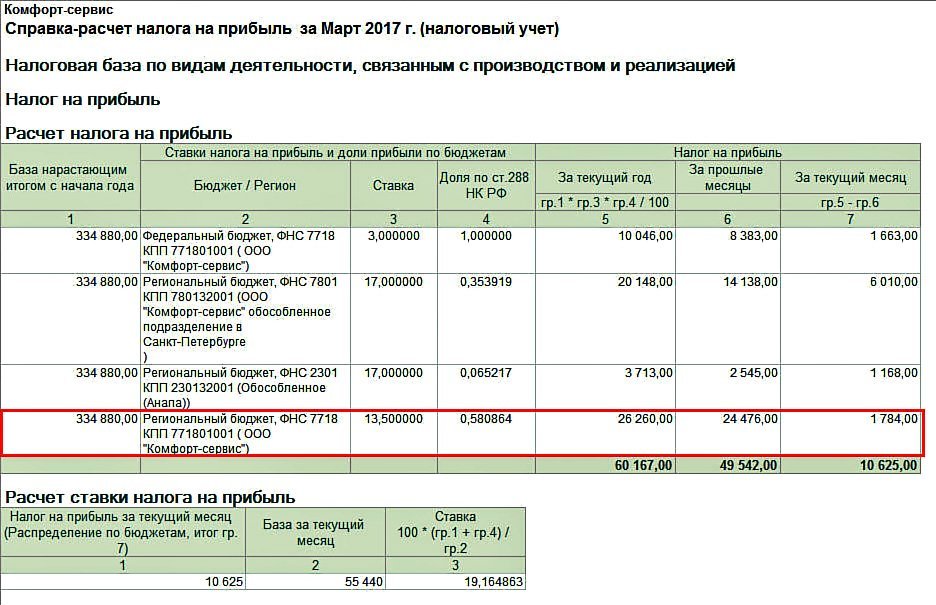

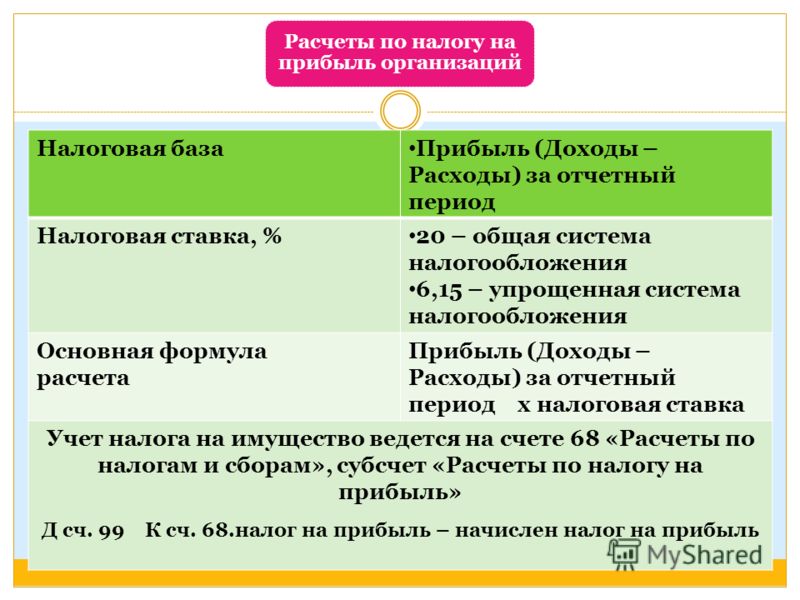

Прежде чем разбираться, как считается налог на прибыль, выясним его размер. Общая ставка налога равна 20% от прибыли. Из них в 2016 году 2% получал федеральный бюджет, 18% — региональный. Но 28.12.2016 вступил в силу приказ ФНС РФ № ММВ-7-3/572@ от 19.10.2016, который ввел новую форму декларации и изменил порядок распределения процентов между бюджетами. В 2020 году 3% пойдет в федеральную казну, 17% — в региональную. На местном уровне власти вправе понизить налоговую ставку, но только в той части, которая пойдет в местный бюджет: 3% прибавляются сверху. Величина ставки в субъекте РФ не может быть ниже 13,5%. Вместе с выплатами, идущими в федеральный бюджет, теперь нижний порог равен 16,5% (13,5 + 3) — он увеличился, по сравнению с 2016 годом.

В Москве по ставке 13,5% платят отдельные категории налогоплательщиков, которые:

- используют труд инвалидов;

- производят автомобили;

- работают в особой экономической зоне;

- являются резидентами технополисов и индустриальных парков.

В Санкт-Петербурге 13,5% с прибыли платят только резиденты особой экономической зоны, которые ведут деятельность на ее территории.

В большинстве регионов ставка понижена хотя бы некоторым видам деятельности.

Кроме основной, существуют специальные ставки. Налог с прибыли по таким ставкам полностью направляется в федеральный бюджет.

Они используются для предприятий при наличии определенного статуса или для особых видов дохода:

- 20% платят иностранные фирмы без российского представительства, добытчики углеводородного сырья и контролируемые иностранные компании;

- 10% — зарубежные фирмы без представительства в РФ с доходов от сдачи в аренду транспорта и при международных перевозках;

- 13% — местные организации с дивидендов зарубежных и российских фирм и с дивидендов от акций по депозитарным распискам;

- 15% — зарубежные организации с дивидендов российских фирм; все владельцы с доходов по гос. и муниципальным ценны

Как правильно рассчитать налог на прибыль организаций?

Как рассчитать налог на прибыль правильно? С этим вопросом сталкивается почти каждый практикующий бухгалтер организации. Между тем все не так сложно, если знать принцип расчета. О том, как посчитать налог на прибыль, мы и расскажем в этой статье.

Между тем все не так сложно, если знать принцип расчета. О том, как посчитать налог на прибыль, мы и расскажем в этой статье.

Как считать налог на прибыль. Общие правила

Как рассчитывать налог на прибыль? Так же, как и большинство налогов, — в процентах от налоговой базы (п. 1 ст. 286 НК РФ). Поэтому сначала ищем ее.

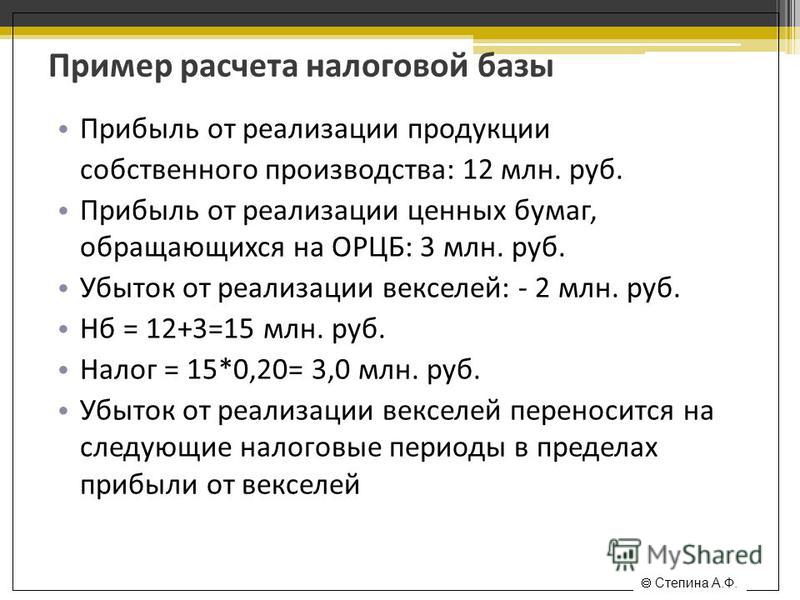

Налоговой же базой является денежное выражение прибыли (п. 1 ст. 274 НК РФ). В общем случае прибыль — это облагаемые доходы, уменьшенные на принимаемые для прибыли расходы (ст. 247 НК РФ).

См. «Что является объектом налогообложения по налогу на прибыль?»

Затем определяем, по какой ставке нужно исчислить налог.

См. «Какая ставка по налогу на прибыль организаций в 2014-2015 году?»

Перемножаем налоговую базу и ставку и получаем результат.

Таким образом, посчитать налог на прибыль организации можно по формуле:

НнП = НБ х НСт,

где НнП — сумма налога, НБ — налоговая база, НСт — налоговая ставка.

Обратите внимание: доходы и расходы берем с начала года, так как налог на прибыль считается нарастающим итогом.

См. «Как верно заполнить декларацию по налогу на прибыль нарастающим итогом?»

Также не забывайте о том, что по итогам отчетных периодов нужно платить авансовые платежи.

Какие нюансы учесть при расчете

Однако алгоритм действий не всегда так прост. Есть некоторые особенности, которые нужно учесть перед тем, как рассчитать сумму налога на прибыль. В частности:

- У вас могут быть доходы, облагаемые налогом по разным ставкам. В этом случае налоговую базу придется считать отдельно — по общей ставке и по специальной (п. 2 ст. 274 НК РФ).

- Вы можете осуществлять операции, убыток по которым признается в особом порядке: использование деятельности обслуживающих производств и хозяйств (ст.

275.1 НК РФ), уступка права требования (ст. 279 НК РФ), операции с амортизируемым имуществом (ст. 323 НК РФ) и др. Финансовый результат по ним также нужно отделить от общей налоговой базы (п. 2 ст. 274 НК РФ), а убыток учесть по правилам, которые предусмотрены для каждой конкретной операции.

275.1 НК РФ), уступка права требования (ст. 279 НК РФ), операции с амортизируемым имуществом (ст. 323 НК РФ) и др. Финансовый результат по ним также нужно отделить от общей налоговой базы (п. 2 ст. 274 НК РФ), а убыток учесть по правилам, которые предусмотрены для каждой конкретной операции.

См. также «Обслуживающие производства и хозяйства. Налог на прибыль».

- Отдельно нужно учитывать доходы и расходы по вмененной и игорной деятельности, разделяя и распределяя их между видами деятельности, облагаемыми по разным налоговым режимам (п. 9 ст. 274 НК РФ).

См. «Как организовать раздельный учет при ЕНВД».

Итоги

Итак, мы выяснили, как рассчитать налог на прибыль организации. Для этого нужно:

- Правильно определить налоговую базу.

- Выбрать верную налоговую ставку.

- Выявить и отдельно учесть операции, имеющие особый порядок признания для прибыли.

Как оптимизировать налог на прибыль: законные схемы

Как оптимизировать налог на прибыль: законные схемы

Вопросы, рассмотренные в материале:

- Можно ли оптимизировать налог на прибыль благодаря выбранной системе налогообложения

- Какие методы оптимизации налога на прибыль существуют

- При какой схеме налогообложения можно не платить налог на прибыль

- Каких методов оптимизации налога на прибыль лучше избегать

Открывая собственное дело, каждый предприниматель стремится получить прибыль.

Зачем оптимизировать налог на прибыль

Налог на прибыль представляет собой прямой платеж. Он рассчитывается исходя из суммы прибыли, которую получила компания в результате своей деятельности. Прибыль – это разница между доходами и расходами фирмы. Соответственно, для оптимизации налоговой базы необходимо применить один из двух вариантов:

- снизить доходы;

- увеличить расходы.

Самым простым способом оптимизации величины платежей на прибыль является правильное планирование. Данный метод получил широкое распространение среди предпринимателей, поскольку его использование дает хорошие результаты по оптимизации налоговой базы.

Понятие налогового планирования включает в себя:

- применение налоговых отсрочек;

- определение и использование оптимального налогового режима;

- знание некоторых аспектов, позволяющих заключать контракты на выгодных для налогоплательщика условиях;

- использование всех возможных налоговых льгот;

- сотрудничество с фирмами, применяющими льготный режим налогообложения;

- использование офшоров;

- создание такой учетной политики, которая позволяет применять наиболее выгодные схемы налоговых расчетов.

Какой элемент налогового планирования использовать, налогоплательщик решает исходя из своих знаний и финансовых возможностей.

Читайте также

«Оптимизация налога на имущество: как снизить налоговое бремя» ПодробнееРеальные способы, как оптимизировать налог на прибыль

1. Формирование запасов, которые покроют в будущем возможные расходы.

Формирование запасов, которые покроют в будущем возможные расходы.

Другими словами, это списание текущих расходов, которые фирма планирует произвести в будущем. Действующее законодательство позволяет организациям создавать резервы для обеспечения просроченной дебиторской задолженности, для выдачи отпускных сотрудникам и т. д. Следует отметить, что формирование резерва направлено на приближение момента признания расходов, а не на увеличение расходов в целом. В случаях, когда запланированная трата не происходит, компания должна восстановить резерв.

2. Умеренное увеличение попутных издержек как способ оптимизации налога на прибыль.

Данный вариант основан на возможности завысить сумму затрат компании, понесенных в результате ее хозяйственной деятельности. К таким затратам можно отнести оплату уборки арендуемого помещения, услуг по профилактике состояния орудий труда и т. д.

д.

3. Оказание консультационных услуг и деятельность, направленная на образование сотрудников.

Затраты, направленные на реализацию данных мероприятий, учитываются в составе прочих расходов, связанных с производством продукции. Таким образом, образовательная деятельность очень выгодна компании, поскольку позволяет повысить лояльность сотрудников, использовать добавленную стоимость и оптимизировать налоговую базу. Кроме того, организация может снизить налоговые платежи, оказывая различные виды консультативных услуг.

4. Амортизация ОС как способ оптимизации налога на прибыль.

Бухгалтер любой организации учитывает расходы на амортизацию ОС при формировании налоговой базы. Но только некоторые знают, что они имеют возможность включить в расходы всю неначисленную амортизацию и затраты по демонтажу, утилизации и вывозу ОС.

5. Зачет излишне уплаченных сумм по налогам на прибыль в целях оптимизации.

Зачастую, внося платежи, налогоплательщик перечисляет бо́льшую сумму налога, чем это необходимо по итогам года. Предпринимателям стоит помнить о том, что они имеют право вернуть излишне уплаченную сумму налога на прибыль или зачесть ее в будущем периоде. Однако не стоит оставлять этот вопрос на потом, поскольку зачесть переплату можно только в течение трех лет.

6. Создание группы компаний, в которой некоторые члены используют упрощенную систему налогообложения.

По итогам отчетного периода необходимо провести основную сумму прибыли через компании, применяющие УСН. Используя данную схему оптимизации, налогоплательщикам стоит быть очень аккуратными. Если представители налоговых органов придут к выводу, что между учредителями компании существует связь, то они привлекут налогоплательщиков к ответственности.

7. Применение в деятельности услуг офшорных фирм.

Данный метод оптимизации налога на прибыль является абсолютно законным. Тем не менее при необходимости налогоплательщикам придется обосновать налоговикам правомерность создания ГК.

Тем не менее при необходимости налогоплательщикам придется обосновать налоговикам правомерность создания ГК.

Предприниматели, как правило, используют услуги организаций, находящихся в офшорной зоне, для защиты нематериальных активов. Для этого, например, авторские права переводятся в офшорную организацию. Те фирмы, которые находятся на территории России, платят ей роялти за пользование этим активом. Таким образом, организации просто переводят финансы в офшорную зону, оптимизируя тем самым свою налоговую нагрузку.

Предприниматели, применяющие данную схему оптимизации налога на прибыль, должны убедиться в достоверности всей документации, связанной с оплатой. Это необходимо, поскольку перевод денег за границу находится под валютным надзором.

8. Перевод большей части активов на фирму, находящуюся на УСН.

Для данной схемы оптимизации также требуется создание группы предприятий. При этом те организации, которые используют основной режим налогообложения, легально оптимизируют расходы по налогу на прибыль. Фирме, использующей УСН, передается имущество компании – недвижимость, средства труда, транспорт и т. д. Таким образом основная компания экономит на налоге на имущество, а «упрощенцы» этот налог не платят.

Фирме, использующей УСН, передается имущество компании – недвижимость, средства труда, транспорт и т. д. Таким образом основная компания экономит на налоге на имущество, а «упрощенцы» этот налог не платят.

9. Использование лизинга как метод оптимизации платежа на прибыль.

Использование лизинга предполагает применение двух способов оптимизации налога на прибыль. Предприниматель может выбрать один из них или задействовать оба.

- Начисление амортизации предмета лизинга по ускоренной схеме. Подписывая лизинговый договор, фирма-налогоплательщик и фирма-лизингодатель указывают необходимость установить срок полезного использования (СПИ) для предмета лизинга, равный сроку действия договора. Соответственно, СПИ сокращается, амортизационные отчисления увеличиваются, оптимизируя тем самым налог на прибыль.

- Использование возвратного лизинга.

Организация передает свою собственность лизинговой компании, а потом берет ее в лизинг. Другими словами, компания фактически берет кредит под обеспечение оборудования. Налог на прибыль при этом снижается, так же как и налог на имущество.

Организация передает свою собственность лизинговой компании, а потом берет ее в лизинг. Другими словами, компания фактически берет кредит под обеспечение оборудования. Налог на прибыль при этом снижается, так же как и налог на имущество.

10. Формирование резерва по сомнительным долгам.

Большинство фирм не может избежать появления дебиторской задолженности в ходе своей деятельности. Они имеют право сформировать резерв по сомнительным задолженностям, чтобы обезопасить компанию от возможных налоговых потерь. Таким образом, организация снижает обязательства перед бюджетом по перечислению сумм налога на прибыль, которая должна быть получена в будущем.

Алгоритм легального создания резерва:

1. Учредители имеют право внести пункт, предусматривающий возможность создания резерва в учредительные документы.

2. Провести инвентаризацию дебиторской задолженности по состоянию на последний день отчетного или налогового периода.

3. Рассчитать сумму резерва:

- если срок создания задолженности превышает девяносто дней, то величина резерва включает в себя установленную при инвентаризации задолженность;

- если срок создания задолженности составляет от сорока пяти до девяноста дней, то в сумму резерва включается пятьдесят процентов от величины задолженности, установленной при проведении инвентаризации;

- если возникновения задолженности не превышает сорока пяти дней, то величина долга не изменяется.

Применять данный способ оптимизации имеют право те компании, которые соответствуют ряду условий:

- Расчет доходов и расходов в организации производится методом начисления.

- Величина резерва не должна превышать десяти процентов от суммы выручки, полученной в отчетном периоде.

- Создание резерва должно быть основано на бухгалтерском документе (например, справке), а также сопровождаться записью в налоговом регистре.

Такая схема используется в тех ситуациях, когда необходимо покрыть убытки по долгам, которые не представляется возможным взыскать.

11. Формирование ремонтного фонда и использование различных методов начисления амортизации.

Формирование резерва на ремонт, который фирма планирует сделать. Использование данного метода оптимизации предполагает уменьшение налоговой базы по налогу на прибыль на величину резервных отчислений. При этом сумма резерва не должна превышать среднюю величину расходов на ремонт, которые понесла компания в предыдущие три года.

Резервные платежи налогоплательщик должен списывать одинаковыми суммами в последний день отчетного периода. В случаях, когда сумма резерва превысила затраты, фактически понесенные компанией при проведении ремонтных работ, величина превышения учитывается в доходах компании.

12. Начисление амортизации нелинейным методом.

Начисление амортизации нелинейным методом.

Организация вправе сама принимать решение, каким методом пользоваться при расчете амортизационных отчислений. Способ начисления амортизации должен быть отражен в учетных документах компании.

При использовании нелинейного метода норма амортизации рассчитывается как частное от деления цифры 2 на срок полезного использования объекта, умноженное на сто процентов.

При достижении стоимости объекта величины, равной двадцати процентам от начальной суммы, норма амортизации рассчитывается по-другому. Для расчета используется остаточная стоимость, которая делится на общее количество месяцев, оставшихся до момента прекращения СПИ объекта.

13. Реализация НМА как метод оптимизации налога на прибыль.

Алгоритм снижения налоговой базы:

- Руководитель компании подписывает приказ о формировании комиссии для проведения инвентаризации объектов интеллектуальной собственности (ОИС) фирмы.

Для участия в процессе инвентаризации могут быть приглашены патентные поверенные и (или) патентовед.

Для участия в процессе инвентаризации могут быть приглашены патентные поверенные и (или) патентовед. - Проводится проверка и фиксация всех имеющихся в компании объектов интеллектуальной собственности.

- Составляется акт проверки и оценки ОИС. Данный документ должен содержать перечень ОИС, включая наименование объектов, сроки их полезного использования и стоимости.

- Определяется период, в течение которого будет происходить начисление амортизации на активы.

Члены комиссии могут обнаружить следующие ОИС: полезные разработки, новаторские идеи, научные открытия, произведения искусства, базы данных и программы для ЭВМ и многое другое.

- Регистрируется интеллектуальная собственность. Вид ОИС определяет необходимость получения либо патента, либо свидетельства.

- ОИС ставится на учет.

- Проводится переоценка нематериальных активов исходя из их рыночной стоимости.

- Начисляется амортизация.

14. Оптимизация налоговой базы путем учета расходов на научно-исследовательские и опытно-конструкторские разработки.

Эффективность данного метода оптимизации намного выше эффективности предыдущих методов. Он предполагает уменьшение налогооблагаемой базы за счет расходов на НИОКР.

Конкретный перечень расходов на НИОКР представлен в Налоговом кодексе РФ. Следует отметить, что признание расходов не зависит от результатов исследований и разработок. Затраты учитываются в составе прочих расходов в том отчетном периоде, в котором были завершены работы.

15. Присоединение фирмы, которая несет убытки.

Еще одним способом оптимизировать налог на прибыль является присоединение убыточной организации. Применение данной схемы стало возможно начиная с 2007 года, когда законодательными органами были сняты ограничения по сумме убытков, которые компания может перенести на будущие периоды.

Существует один нюанс. Проводимая реорганизация должна быть обоснована необходимостью реализации конкретных бизнес-задач. Это позволит избежать претензий со стороны налоговых органов. Например, компания может обосновать присоединение необходимостью проведения отраслевой консолидации, скупкой активов, созданием холдинга, оптимизацией продуктовой линейки и т. д.

Помимо оптимизации налога на прибыль, этот метод предусматривает возможность вычета НДС, который был уплачен присоединенной компанией.

Представители налоговых органов проводят проверку причин убыточности присоединенной фирмы. Целью проверки является выявление фактов намеренного создания убытков.

Решив провести реорганизацию в форме присоединения, представители компании должны поставить в известность сотрудников ФАС и ФНС о вводимых изменениях.

Убытки могут переноситься на протяжении десяти лет. Отсчет срока начинается с периода, следующего за налоговым периодом, в котором была присоединена убыточная фирма.

Таким образом, каждая компания имеет несколько вариантов оптимизации налога на прибыль. Для того чтобы эффект от их применения стал максимальным, налогоплательщику стоит воспользоваться услугами налогового консультанта.

Читайте также

«Виды налогового консультирования: что это такое и для чего нужно» ПодробнееКак оптимизировать налог на прибыль на предприятии при помощи правильной системы налогообложения

Правильно выбранная система налогообложения позволяет предпринимателю значительно снизить расходы и, как следствие, повысить чистую прибыль организации. Современное налоговое законодательство предоставляет налогоплательщику возможность выбрать один режим из нескольких. Каждый из них имеет как свои достоинства, так и свои недостатки.

Остановимся на каждом налоговом режиме более подробно.

Единый налог на вмененный доход (ЕНВД)

Используя ЕНВД, предприниматель определяет величину налогового платежа исходя из фактических показателей вида деятельности, которой он занимается. Такой расчет налога является главным отличием этого режима налогообложения от остальных.

Величина налогового платежа составляет пятнадцать процентов от произведения суммы вмененного дохода и коэффициентов К1 и К2. Величина коэффициента К1 ежегодно устанавливается приказом Минэкономразвития, а величина коэффициента К2 регулируется территориальными органами власти.

Применение ЕНВД целесообразно для тех предпринимателей, деятельность которых обладает высокой доходностью. Зачастую итоговая величина платежа составляет меньшую сумму по сравнению, например, с НДФЛ, ставка которого составляет всего тринадцать процентов.

Однако предпринимателю стоит помнить о следующих моментах:

1. Переход на данную систему налогообложения возможен только для предпринимателей, занимающихся определенными видами деятельности, например:

- Оказание услуг ветеринарной помощи.

- Оказание некоторых видов рекламных услуг.

- Грузоперевозки и пассажирские перевозки.

- Оказание услуг в сфере общепита.

- Оказание услуг по ремонту автотранспорта.

- Оказание риелторских услуг.

- Предоставление в аренду парковочных мест.

- Продажа товаров в розницу.

- Предоставление услуги физическим лицам на платной основе.

Согласно статье 346.26 Налогового кодекса РФ, компания не имеет право применять ЕНВД при условии, что:

- численность ее работников превышает сто человек;

- собственник владеет частью иного юридического лица, превышающей двадцать пять процентов;

- в процессе деятельности компания использует договоры простого товарищества и доверительного управления;

- применение ЕНВД ограничено законодательными актами местных органов власти.

2. Переходя на ЕНВД, предприниматель должен понимать, что данный налог необходимо уплачивать даже при отсутствии прибыли. Поэтому ему стоит правильно рассчитать будущую доходность своей деятельности.

Кроме того, начиная с первого января 2021 года единый налог будет отменен.

Упрощенная система налогообложения (УСН)

Большой популярностью среди налогоплательщиков пользуется УСН. Это обусловлено простотой ее применения. Налоговая база при УСН рассчитывается двумя способами. Какой из них применять, решает предприниматель.

В первом случае величина суммы налога определяется по ставке шесть процентов от суммы дохода. При этом налогоплательщику нет необходимости обосновывать производимые расходы. Значения для определения налоговой базы имеют только доходы компании (ИП).

Во втором случае сумма платежа составляет пятнадцать процентов с разницы между доходами и расходами компании (ИП). Для того чтобы налогоплательщик имел право включать расходы в налогооблагаемую базу, они должны быть документально подтверждены.

Для того чтобы налогоплательщик имел право включать расходы в налогооблагаемую базу, они должны быть документально подтверждены.

Территориальные органы власти могут снизить налоговую ставку. Поэтому некоторые организации вместо стандартной ставки 6 и 15 % вправе применять льготную, равную 0 % и 5 % соответственно.

Топ-3 статей, которые будут полезны каждому руководителю:

Использование УСН предполагает замену нескольких налогов одним. Так у предпринимателя отпадает необходимость платить НДС, налоги на прибыль и имущество предприятия. Что касается остальных платежей, та

Как посчитать прибыль и убыток по ОСВ

Для расчёта прибылей и убытков предусмотрен счёт 99. Если в оборотно-сальдовой ведомости на счёте 99 мы видим дебетовый остаток, это означает итоговый убыток компании, кредитовый остаток — чистую прибыль компании.

Прибыль до налогообложения – это положительный финансовый результат деятельности компании (разница между полученными доходами и расходами) до вычета налога на прибыль.

Превышение расходов над доходами организации означает убыточную деятельность организации.

В Отчете о финансовых результатах отражается сумма прибыли (убытка) до налогообложения по данным бухгалтерского учета.

Прибыль (убыток) до налогообложения рассчитывается по шагам:

- 1) Валовая прибыль (убыток) = Выручка (без НДС) – Себестоимость продаж

По Оборотно-сальдовой ведомости расчет будет выглядеть так:

Валовая прибыль (убыток) = 90.1 «Выручка» — 90.3 «НДС» — 90.4 «Акцизы» — 90.2 «Себестоимость»

Положительный результат означает прибыль, отрицательный – убыток. Сумма валового убытка в Отчете о финансовых результатах отражается в скобках.

- 2) Прибыль (убыток) от продаж = Валовая прибыль (убыток со знаком минус) – Коммерческие и Управленческие расходы

По Оборотно-сальдовой ведомости расчет будет выглядеть так:

Прибыль (убыток) от продаж = Валовая прибыль (убыток со знаком минус) – 90. 7 «Коммерческие расходы» — 90.8 «Управленческие расходы»

7 «Коммерческие расходы» — 90.8 «Управленческие расходы»

Сумма убытка от продаж в Отчете о финансовых результатах отражается в скобках.

- 3) Прибыль (убыток) до налогообложения = Прибыль (убыток) от продаж + Проценты к получению — Проценты к уплате + Прочие доходы – Прочие расходы

По Оборотно-сальдовой ведомости расчет будет выглядеть так:

Прибыль (убыток) до налогообложения = Прибыль (убыток) от продаж + 91.1 «Проценты к получению» — 91.2 «Проценты к уплате» + 91.1 «Прочие доходы» – 91.2 «Прочие расходы»

Сумма убытка до налогообложения в Отчете о финансовых результатах отражается в скобках.

При составлении годовой бухгалтерской отчетности счет 99 «Прибыли и убытки» закрывается.

Заключительная запись декабря (реформация баланса) сумму чистой прибыли отчетного года со счета 99 «Прибыли и убытки» списывается в кредит счета 84 «Нераспределенная прибыль (непокрытый убыток)».

При убытке отчетного года сумма со счета 99 «Прибыли и убытки» списывается в дебет счета 84 «Нераспределенная прибыль (непокрытый убыток)».

/ «Бухгалтерская энциклопедия «Профироста»

16.01.2020

Информацию на странице ищут по запросам: Корпоративная карта, расчетный счет, подотчетник, подотчет, авансовый отчет, Регистрация ООО, Регистрация ИП, налоги, заявление на регистрации ООО, заявление на открытие ИП, открытие ИП, открытие ООО, форма Р21001, освобождение от уплаты госпошлины, Курсы бухгалтеров в Красноярск, Бухгалтерские курсы в Красноярске, Курсы бухгалтеров для начинающих, Курсы 1С:Бухгалтерия, Дистанционное обучение, Обучение бухгалтеров, Обучение курсы Зарплата и кадры, Повышение квалификации бухгалтеров, Бухгалтерский учет для начинающих

Бухгалтерские услуги, Декларация НДС, Декларация на прибыль, Ведение бухгалтерского учета, Отчетность в налоговую, Бухгалтерские услуги Красноярск, Внутренний аудит, Отчетность ОСН, Отчетность в статистике, Отчетность в Пенсионный Фонд, Бухгалтерское обслуживание, Аутсорсинг, Отчетность ЕНВД, Ведение бухгалтерии, Бухгалтерское сопровождение, Оказание бухгалтерских услуг, Помощь бухгалтеру, Отчетность через интернет, Составление деклараций, Нужен бухгалтер, Учетная политика, Регистрация ИП и ООО, Налоги ИП, 3-НДФЛ, Организация учета, как проверить, транспортный налог Красноярск, транспортный налог, ответ на требование ИФНС, ответ на требование контролирующих органов, контроль ИФНС, выездная налоговая проверка.

Как рассчитывается ваш подоходный налог

Введение

Практически весь доход подлежит налогообложению. Налог на доход, который вы зарабатываете трудоустройство вычитается из вашей заработной платы вашим работодателем от имени Revenue. Это называется Pay As You Earn (PAYE). Сумма налога, которую вы должны заплатить зависит от суммы дохода, который вы зарабатываете, и от вашего личного обстоятельства. Доступен ряд льгот по налогу на прибыль, которые может уменьшить сумму налога, которую вы должны заплатить.

Универсальный социальный сбор (USC) — это налог на ваш доход. Начисляется на ваш валовой доход до пенсионных взносов или PRSI. Вы не можете использовать налоговые льготы или налоговые льготы (за исключением определенных пособия), чтобы уменьшить сумму, которую вы должны заплатить. Узнайте больше в нашем документе о универсальный Социальная ответственность.

Доход, облагаемый налогом

В рамках системы PAYE подоходный налог взимается со всех заработных плат, сборов, льгот,

прибыль или пенсии и большинство видов процентов. Налог уплачивается с доходов

все виды, связанные с вашей работой (включая, например, бонусы,

сверхурочная работа, безналичная оплата или «натуральная выгода», например, использование служебного автомобиля,

чаевые, новогодние коробки и тд).

Налог уплачивается с доходов

все виды, связанные с вашей работой (включая, например, бонусы,

сверхурочная работа, безналичная оплата или «натуральная выгода», например, использование служебного автомобиля,

чаевые, новогодние коробки и тд).

Полученные вами деньги, не облагаемые подоходным налогом, могут подлежать уплате другим налоги. Если вы получаете подарки или наследство, возможно, вам придется заплатить Капитал Налог на приобретение. Если вы продаете активы, такие как собственность или акции, вы можете должны платить прирост капитала Налог.

Свидетельство о налоговой льготе

В вашем кредитном сертификате указана ставка налога, применимая к вашему доходу. и налоговые льготы, на которые вы имеете право.Вы можете просмотреть, распечатать или загрузить свой сертификат налогового кредита через службу myAccount налоговой службы онлайн.

В начале налогового года налоговая служба автоматически выписывает вам новый налог.

кредитный сертификат. Работодатели получают доход

Уведомление о заработной плате (RPN), чтобы они могли вычесть правильную сумму налога. Если ваши обстоятельства изменятся в течение года, Revenue обновит ваш налог.

кредитный сертификат и РПН.

Если ваши обстоятельства изменятся в течение года, Revenue обновит ваш налог.

кредитный сертификат и РПН.

Свидетельство о налоговой льготе и RPN инструктируют вашего работодателя, следует ли рассчитайте налог, который вы должны, используя:

- Накопительная база

- Неделя 1 на базе

- Временный или чрезвычайный налог

Накопительная база

Для большинства людей совокупная налоговая база должна быть нормальной.

и гарантирует, что ваши налоговые обязательства и обязательства USC равномерно распределяются в течение года.На совокупной основе ваши налоговые обязательства рассчитываются на основе ваших

общий доход с начала налогового года. Налог, который необходимо вычесть

каждый раз, когда вам платят (период выплаты ) — это совокупный налог, причитающийся с

1 января до этой даты, за вычетом суммы налога, уже удержанной в других

периоды оплаты. Если налоговый кредит или точка отсечения по стандартной ставке (или и то и другое) не являются

использованные полностью в период выплаты, неиспользованная сумма может быть перенесена и использована

в следующий платежный период в этом налоговом году.

Неделя 1 на базе

В определенных случаях налоговая служба может потребовать от работодателя вычесть налог в неделю 1. (люди платят еженедельно) или ежемесячно 1 (люди платят ежемесячно) — иногда называют «некумулятивная основа». Это означает, что выплата за каждый период выплачивается самостоятельно, отдельно от предыдущих недель или месяцев. Ваш работодатель будет еженедельно удерживать подоходный налог из своей заработной платы. Ваш годовой налог кредиты и точки отсечения не датируются 1 января и не накапливаются за каждый платежный период.Это означает, что вы могли переплатить налог.

Временное основание

Вы можете облагаться временным налогом, называемым чрезвычайным налогом, если вы

сменить работу или приступить к работе впервые. Вы можете проверить доход

текущая чрезвычайная ситуация

налоги и ставки USC (pdf). Чтобы избежать уплаты экстренного налога, вам необходимо зарегистрироваться

детали новой работы в Revenue’s

Онлайн-сервис «Работа и пенсии» в myAccount. Вы можете получить больше информации

о налоге

и приступая к работе или меняя

работа.

Вы можете получить больше информации

о налоге

и приступая к работе или меняя

работа.

Налоговые ставки и стандартная отсеченная ставка точка

Налог взимается как процент от вашего дохода.Процент, который вы платите зависит от размера вашего дохода. Первая часть вашего дохода, до определенная сумма, облагается налогом в размере 20%. Это известно как стандартная ставка налог и сумма, к которой он применяется, известна как стандартная ставка налоговый диапазон .

Остальная часть вашего дохода облагается налогом по более высокой ставке , 40% в 2020 году.

Сумма, которую вы можете заработать до того, как начнете платить налог по более высокой ставке. известна как точка отсечения стандартной ставки .Посмотреть дело исследования для примера того, как рассчитать доход с использованием налоговых ставок и стандартная точка отсечения ставки.

| 2015, 2016 и 2017 | 2018 | 2019 и 2020 | ||||

|---|---|---|---|---|---|---|

| 20% | 40% | 20% | 40% | 20% | 40% | |

| Один человек | € 33 800 | Весы | 34 550 евро | Весы | € 35 300 | Весы |

| Супружеская пара / гражданские партнеры, один доход | € 42 800 | Весы | 43 550 € | Весы | 44 300 € | Весы |

| Супружеская пара / гражданские партнеры, два дохода | до 67 600 евро (увеличение ограничено суммой второй доход — см. | Весы | до 69 100 евро (увеличение ограничено суммой второй доход — см. Пример ниже) | Весы | до 70 600 евро (увеличение ограничено суммой второй доход — см. Пример ниже) | Весы |

| Семья с одним родителем | € 37 800 | Весы | € 38 550 | Весы | € 39 300 | Весы |

Пример стандартной пороговой ставки для супружеской пары или гражданского партнеры с двумя доходами

В 2020 году стандартная точка отсечения для супружеской пары или гражданского партнеров составляет 44 300 евро.Если оба работают, эта сумма увеличивается на меньшее из следующих:

- € 26 300 или

- Сумма дохода супруга или гражданского партнера с меньшим доход

Если один человек зарабатывает 48000 евро, а его супруга или гражданский партнер — зарабатывает 27000 евро:

Стандартная точка отсечения для пары составляет 44 300 евро плюс 26 300 евро. Увеличение стандартного диапазона ставок не подлежит передаче между супругами или супругами.

гражданские партнеры, поэтому налоговые диапазоны первого супруга или гражданского партнера будут

рассчитывается как 44 300 евро при 20% = 8 860 евро и 3700 евро при 40% = 1480 евро.В

Налоговый диапазон второго супруга или гражданского партнера будет рассчитан как 26 300 евро @

20% = 5260 евро и 700 евро при 40% = 280 евро.

Увеличение стандартного диапазона ставок не подлежит передаче между супругами или супругами.

гражданские партнеры, поэтому налоговые диапазоны первого супруга или гражданского партнера будут

рассчитывается как 44 300 евро при 20% = 8 860 евро и 3700 евро при 40% = 1480 евро.В

Налоговый диапазон второго супруга или гражданского партнера будет рассчитан как 26 300 евро @

20% = 5260 евро и 700 евро при 40% = 280 евро.

Налоговые льготы

Налоговые льготы уменьшают сумму налога, которую вы должны заплатить. Налоговые льготы вычтено после того, как был рассчитан ваш налог, и поэтому налоговый кредит одинаковая стоимость для всех налогоплательщиков.

После того, как ваш налог рассчитан как процент от вашего дохода, налоговый кредит вычитается из этого, чтобы уменьшить сумму налога, которую вы должны заплатить.Итак, налоговый кредит в размере 200 евро, например, уменьшит ваш налог на эту сумму.

Вы можете иметь право на различные налоговые льготы в зависимости от вашего личного

обстоятельства. Вы можете получить дополнительную информацию о различных типах налоговых льгот и

льготы и налоговые льготы

доступны для людей с ограниченными возможностями. Если вы имеете право на налоговые льготы

которые не указаны в сертификате налогового кредита , который вы получаете от

Revenue, вам следует связаться с Revenue, чтобы сообщить об этом.

Вы можете получить дополнительную информацию о различных типах налоговых льгот и

льготы и налоговые льготы

доступны для людей с ограниченными возможностями. Если вы имеете право на налоговые льготы

которые не указаны в сертификате налогового кредита , который вы получаете от

Revenue, вам следует связаться с Revenue, чтобы сообщить об этом.

Налоговые льготы

Налоговые льготы уменьшают сумму налога, которую вы должны заплатить.Сумма на какая налоговая льгота уменьшит ваш налог, зависит от вашей максимальной ставки Такси. Это связано с тем, что пособие вычитается из вашего дохода до его получения. облагается налогом. По сути, он «снимается с максимума» вашего дохода, который может затем облагаться налогом по стандартной или более высокой ставке, в зависимости от вашего уровень доходов.

Если, например, у вас есть налоговая льгота в размере 200 евро и ваша самая высокая ставка

налог составляет 20%, то это означает, что сумма вашего дохода, которая облагается налогом в

эта ставка снижается на 200 евро, и поэтому ваш налог уменьшается на 40 евро (200 евро x

20%).

Если у вас такая же налоговая льгота в размере 200 евро, но самая высокая ставка налога

вы платите 40%, тогда сумма вашего дохода, облагаемая налогом по ставке 40%, составляет

уменьшается на 200 евро, и поэтому ваша налоговая скидка составляет 80 евро (200 евро x 40%).

Это известно как налоговая скидка по предельной ставке .

Когда ваш работодатель учитывает надбавки при расчете вашего подоходный налог, это делается путем корректировки стандартной ставки точка отсечки.

Надбавки по предельной ставке включают:

Расчет налога

Перед тем, как рассчитывать подоходный налог, вычтите из своего доход:

Ваша налогооблагаемая зарплата облагается налогом на 20% ниже стандартной ставки. точка отсечки.Сумма сверх порогового значения облагается налогом в размере 40%. Этот дает ваш валовой налог.

Затем из этого вычитается сумма ваших налоговых вычетов, чтобы получить сумма налога, которую вы должны заплатить.

Факторы, влияющие на точку отсечения стандартной ставки

Стандартная точка отсечения может варьироваться в зависимости от вашего личного

обстоятельства. Вы можете иметь право на налоговые льготы, которые повысят ваш

стандартная точка отсечения ставки. В качестве альтернативы, ваша стандартная точка отсечения ставки

может быть понижен.Это может возникнуть, например, если большая часть вашего дохода поступает от

ваш работодатель, но у вас также есть доход помимо этого, с которого не взимались налоги

вычтено.

Вы можете иметь право на налоговые льготы, которые повысят ваш

стандартная точка отсечения ставки. В качестве альтернативы, ваша стандартная точка отсечения ставки

может быть понижен.Это может возникнуть, например, если большая часть вашего дохода поступает от

ваш работодатель, но у вас также есть доход помимо этого, с которого не взимались налоги

вычтено.

Налоговые льготы имеют эффект:

- Увеличение налогового кредита на размер льготы по стандартной ставке

налога. Это дает скидку по стандартной ставке налога.

и

- Повышение нормативной ставки на размер льготы. Это добавляет разница между льготами по более высокой ставке налога и стандартной ставка налога.

Это гарантирует, что льгота будет получена в полном объеме по более высокой ставке налога, если применимо.

Например, налоговая скидка в размере 1000 евро будет иметь значение 200 евро на

налогоплательщик по стандартной ставке и налогоплательщик стоимостью 400 евро по более высокой

показатель. Это рассчитывается следующим образом: увеличение налоговых вычетов на 200 евро (1000 x

20% стандартная ставка налога). Это размер пособия по стандартной ставке.

налогоплательщик, но налоговые льготы будут иметь более высокую ценность для налогоплательщика, выплачивающего

налог по более высокой ставке.Это достигается за счет увеличения стандартной ставки

точка отсечения на 1000 евро. Это означает, что для налогоплательщика с более высокой ставкой 1000 евро

который будет облагаться налогом по ставке 40%, вместо этого будет облагаться налогом по ставке 20%, что позволяет сэкономить

200 евро (400-200 евро) в дополнение к 200 евро, сэкономленным за счет увеличения налога

кредиты. Увеличение стандартной ставки отсечения не повлияет на

налогоплательщик уже платит налог только по стандартной ставке, поэтому он / она будет только

воспользоваться увеличенными налоговыми льготами.

Это рассчитывается следующим образом: увеличение налоговых вычетов на 200 евро (1000 x

20% стандартная ставка налога). Это размер пособия по стандартной ставке.

налогоплательщик, но налоговые льготы будут иметь более высокую ценность для налогоплательщика, выплачивающего

налог по более высокой ставке.Это достигается за счет увеличения стандартной ставки

точка отсечения на 1000 евро. Это означает, что для налогоплательщика с более высокой ставкой 1000 евро

который будет облагаться налогом по ставке 40%, вместо этого будет облагаться налогом по ставке 20%, что позволяет сэкономить

200 евро (400-200 евро) в дополнение к 200 евро, сэкономленным за счет увеличения налога

кредиты. Увеличение стандартной ставки отсечения не повлияет на

налогоплательщик уже платит налог только по стандартной ставке, поэтому он / она будет только

воспользоваться увеличенными налоговыми льготами.

Пособия в натуральной форме и доход, не связанный с выплатой заработной платы , имеет обратное эффект:

- Уменьшение налогового кредита на сумму дохода по стандартной ставке

налога

и

- Уменьшение стандартной ставки отсечения на величину доход

Эффект противоположен приведенному выше примеру. В этом случае 1000 евро

уменьшит налоговые льготы на 200 евро, что повлияет как на стандартные, так и на более высокие

ставка налогоплательщиков. Это также уменьшило бы стандартную точку отсечения ставки на

1000 евро, что увеличивает налоговые обязательства по более высокой ставке

только налогоплательщики.

В этом случае 1000 евро

уменьшит налоговые льготы на 200 евро, что повлияет как на стандартные, так и на более высокие

ставка налогоплательщиков. Это также уменьшило бы стандартную точку отсечения ставки на

1000 евро, что увеличивает налоговые обязательства по более высокой ставке

только налогоплательщики.

Брак или гражданское партнерство

Если вы состоите в браке или в гражданском партнерство, это может повлиять на ваши налоговые диапазоны и налоговые льготы. Больше информацию можно найти в нашем документе Налогообложение женатых и гражданских партнеры.

Контакт

Вы можете найти Контактная информация по доходам для вашего региона здесь.

Вы также можете просмотреть и обновить свою налоговую информацию в Интернете с помощью службы myAccount Revenue. Вы можете получить доступ к myAccount онлайн или на мобильные и планшетные устройства, использующие RevApp от Revenue.

Дополнительная информация

Исключения

Доход, который может быть освобожден от налога, включает следующее:

- Выплаты в утвержденные пенсионные схемы

- Законодательный плата за резерв

- Определенно социальные выплаты

- Доход от стипендии

- Проценты по сберегательным сертификатам и сберегательным облигациям и национальным Схема сбережений в рассрочку, в пределах

- Определенно заработок художников

- Определенные выплаты в связи с инвалидностью, связанной с применением талидомида

- Выигрышей в лицензионных лотереях

- Некоторые армейские пенсии и пособия

- Выплаты, произведенные Управлением службы здравоохранения приемным родителям за уход за приемными детьми

- Некоторые компенсационные выплаты по трудовому законодательству

- Компенсация за телесные повреждения, предотвращающие

поддерживая себя.

Доход от инвестирования такого

оплата также не облагается налогом, если она является основным источником дохода. Недействительность

пенсия, полученная в результате той же травмы, не включается в

оценка основного дохода.

Доход от инвестирования такого

оплата также не облагается налогом, если она является основным источником дохода. Недействительность

пенсия, полученная в результате той же травмы, не включается в

оценка основного дохода.

Если вы получаете низкую зарплату, вы не обязаны платить какие-либо налоги, потому что ваш налог кредиты и льготы больше или равны сумме налога, которую вы должны уплатить платить. (Для лиц с низким доходом в возрасте до 65 лет освобождение от налога на прибыль отсутствует.)

Вы полностью освобождены от уплаты подоходного налога, если вы старше 65 лет, и ваш доход ниже определенных пределов.Доход обеспечивает информация о налогах Освобождение и предельное освобождение, в котором подробно описаны доступные пределы освобождения и налоговые послабления. Если ваш доход превышает лимит, вы можете воспользоваться краевой рельеф.

Маргинальный рельеф

Если ваш доход превышает пределы для освобождения от налога на низкий доход, но меньше

в два раза превышающую сумму лимита, тогда вы можете требовать незначительной компенсации. Под

предельная льгота, вы облагаетесь налогом только на сумму, на которую ваш доход превышает

лимит, но к этой сумме применяется особая налоговая ставка в размере 40%.

Под

предельная льгота, вы облагаетесь налогом только на сумму, на которую ваш доход превышает

лимит, но к этой сумме применяется особая налоговая ставка в размере 40%.

Пример:

Кормаку 66 лет, он женат. Его общий доход за 2019 год составил

40 000 евро. При обычном методе расчета его налоговых обязательств это было бы

2 560 евро, но при минимальном облегчении это будет 1600 евро.

По обычному методу налоговое обязательство рассчитывается как

следует:

Доход ниже стандартной точки отсечения ставки, поэтому вся прибыль облагается налогом по

стандартная ставка 20%

40000 x 20% = 8000 евро налога брутто

Его налоговые льготы:

Женат: 3 300

Налоговая льгота для сотрудников: 1,650

Возраст: 490

Итого 5 440 евро

Налоговые льготы вычитаются из валового налога, чтобы получить сумму налога к уплате

8000 евро — 5 440 евро = 2,560 евро

При маржинальном освобождении налоговое обязательство будет рассчитано

следующим образом.

Общий доход: 40 000 евро

Минус

Лимит освобождения от уплаты низкого дохода: 36 000 евро

Дает 4 000 евро в качестве суммы, на которую доход превышает лимит.

Предельное освобождение ограничивает подлежащий уплате налог 40% от этой суммы.

4000 x 40% = 1600 €

Рабочие расходы

Некоторые расходы на работу могут быть вычтены из вашего дохода до его оценки

для налога. Чтобы получить право, расходы должны быть необходимы для выполнения вашей работы.

и должны были быть потрачены полностью на эту цель, а не на что-то другое.

Подробнее о доходах

информация о расходах, которые могут быть вычтены для целей налогообложения.

Как рассчитать подоходный налог онлайн

Начиная с 2020-21 финансового года, индивидуальному налогоплательщику была предоставлена возможность выбора между новым налоговым режимом (без налоговых льгот и вычетов) и существующим / старым налоговым режимом ( продолжить с существующими вычетами и льготами).

Воспользуйтесь калькулятором подоходного налога ET Wealth Online, чтобы проверить, выиграете ли вы, выбрав новый налоговый режим:

https: // Economictimes.indiatimes.com/wealth/calculators/income-tax-calculator

Ниже приведены ответы на некоторые из ваших вопросов относительно нового режима подоходного налога.

- Есть ли какие-либо вычеты, которые могут потребоваться при новом налоговом режиме?

Да, новый режим подоходного налога допускает вычет в соответствии с разделом 80CCD (2) Закона о подоходном налоге 1961 года. Этот вычет возможен, если работодатель вносит взносы на счет NPS работника. Сотрудник может требовать удержания не более 10 процентов из заработной платы (зарплата означает базовую сумму плюс надбавку). - Предлагает ли новый налоговый режим более высокий предел освобождения от налогов на доход в зависимости от возраста?

Нет. В отличие от существующего налогового режима, который предлагает более высокий предел освобождения от уплаты налогов для пожилых людей (возраст 60 лет и старше, но менее 80 лет) и сверхстарых граждан (возраст 80 лет и старше), новый налоговый режим не предлагает более высокий лимит освобождения от налогов на доход.

- Если я выберу новый режим подоходного налога, и мой общий налогооблагаемый доход в 2020-2021 финансовом году составит 4,90 лакха.Должен ли я платить за это налог?

Новый режим подоходного налога также предлагает максимальную налоговую скидку в размере 12 500 рупий в соответствии с разделом 87A Закона о подоходном налоге. Таким образом, согласно новому налоговому режиму, физическое лицо не обязано платить налог на прибыль в размере до 5 лакхов в 2020-2021 финансовом году.Читайте также: Как оформить ITR? Вот полное руководство

- Как физическое лицо может получить чистый налогооблагаемый доход?

Чтобы получить чистый налогооблагаемый доход за финансовый год, физическое лицо сначала должно рассчитать общую сумму доходов, подлежащих налогообложению.Затем необходимо подсчитать сумму вычетов, на которые физическое лицо имеет право претендовать в течение финансового года. Чтобы получить чистый налогооблагаемый доход, необходимо вычесть общую сумму вычетов из общего налогооблагаемого дохода. - Как мне узнать, какая налоговая таблица применима к моему доходу?

Общая сумма налоговых обязательств рассчитывается на основе вашей чистой налогооблагаемой прибыли, относящейся к определенной налоговой плите. По мере увеличения вашего дохода доход на разных уровнях будет облагаться налогом по разным ставкам налога.Щелкните здесь, чтобы узнать об этом подробнее.

Налог на прибыль для физических лиц

Перейти к основному содержанию- Новости

- Пресс-релизы

- Обновления

- Информационные бюллетени и бюллетени

- Семинары

- Международный

- Налоговая техническая

- Налоговая политика

- О нас

- Свяжитесь с нами

- Номера IRD Ngā tau IRD

- Подоходный налог для физических лиц Те таке мони whiwhi mō ngā tāngata takitahi

- Подать мою индивидуальную налоговую декларацию Te tuku i tētahi puka tāke takitahi

- Поддержка семей Нга таутоко и нга ванау

- KiwiSaver Poua he Oranga

- Студенческие кредиты Студенческие кредиты

- Частный предприниматель Махи а-кири

- Больше… Тапири ату…

- Подоходный налог Такэ мони whiwhi mō ngā pakihi

- Частный предприниматель Махи а-кири

- KiwiSaver для работодателей

- Налог на товары и услуги (GST) Такэ мō нга рава ме нга ратонга

- Некоммерческие и благотворительные организации Нга уманга корей-хуамони ме нга уманга ароха

- Номера IRD Ngā tau IRD

- Международный Тавахи

- Больше… Тапири ату…

- Налоговые агенты Нга мангаи таке

- Бухгалтеры Te kaikaute

- PAYE посредники Нга takawaenga PAYE

- Бюро расчета заработной платы Нга тари уту а-раранги

- Поставщики цифровых услуг Нга Кайвхакарато Пуманава Ророхико

- Больше… Тапири ату…

Переключить мобильную навигацию

Отдельные лица и семьи Нга тангата ме нга ванау- Номера IRD Ngā tau IRD

- Подоходный налог для физических лиц Те таке мони whiwhi mō ngā tāngata takitahi

- Подать мою индивидуальную налоговую декларацию Te tuku i tētahi puka tāke takitahi

- Поддержка семей Нга таутоко и нга ванау

- KiwiSaver Poua he Oranga

- Студенческие кредиты Студенческие кредиты

- Частный предприниматель Махи а-кири

- Больше… Тапири ату…

- Подоходный налог Такэ мони whiwhi mō ngā pakihi

- Частный предприниматель Махи а-кири

- KiwiSaver для работодателей

- Налог на товары и услуги (GST) Такэ мō нга рава ме нга ратонга

- Некоммерческие и благотворительные организации Нга уманга корей-хуамони ме нга уманга ароха

- Номера IRD Ngā tau IRD

- Международный Тавахи

- Больше.

275.1 НК РФ), уступка права требования (ст. 279 НК РФ), операции с амортизируемым имуществом (ст. 323 НК РФ) и др. Финансовый результат по ним также нужно отделить от общей налоговой базы (п. 2 ст. 274 НК РФ), а убыток учесть по правилам, которые предусмотрены для каждой конкретной операции.

275.1 НК РФ), уступка права требования (ст. 279 НК РФ), операции с амортизируемым имуществом (ст. 323 НК РФ) и др. Финансовый результат по ним также нужно отделить от общей налоговой базы (п. 2 ст. 274 НК РФ), а убыток учесть по правилам, которые предусмотрены для каждой конкретной операции.

Организация передает свою собственность лизинговой компании, а потом берет ее в лизинг. Другими словами, компания фактически берет кредит под обеспечение оборудования. Налог на прибыль при этом снижается, так же как и налог на имущество.

Организация передает свою собственность лизинговой компании, а потом берет ее в лизинг. Другими словами, компания фактически берет кредит под обеспечение оборудования. Налог на прибыль при этом снижается, так же как и налог на имущество.

Для участия в процессе инвентаризации могут быть приглашены патентные поверенные и (или) патентовед.

Для участия в процессе инвентаризации могут быть приглашены патентные поверенные и (или) патентовед.

Пример ниже)

Пример ниже) Доход от инвестирования такого

оплата также не облагается налогом, если она является основным источником дохода. Недействительность

пенсия, полученная в результате той же травмы, не включается в

оценка основного дохода.

Доход от инвестирования такого

оплата также не облагается налогом, если она является основным источником дохода. Недействительность

пенсия, полученная в результате той же травмы, не включается в

оценка основного дохода.

Об авторе