Как рассчитать налог по енвд для ип: Как рассчитать ЕНВД, пример — Контур.Экстерн — СКБ Контур

Расчет и уплата налога ЕНВД | Сроки уплаты и сдачи декларации по ЕНВД

ЕНВД отменен с 2021 года, поэтому осталось только уплатить налог и сдать отчет за 4 квартал 2020 года. Также статья может пригодиться при налоговых проверках, но, надеемся, они обойдут вас стороной.

Как правило, предприниматели перешли на патентную систему налогообложения, а ООО — на упрощёнку. Полезные советы и понятные инструкции по работе на этих системах налогообложения вы найдёте в нашей справочной.

Расчёт и уплата налога ЕНВД

Когда платить налог ЕНВД

Срок уплаты налога ЕНВД до 25 числа месяца, следующего за отчетным кварталом. Если срок выпадает на выходной или праздничный день, последний день оплаты переносится на следующий рабочий день. В 2021 году дата только одна — до 25 января нужно уплатить налог за 4 квартал 2020.

Платите налог в ту налоговую, куда подавали уведомление о постановке на учет. Обычно это налоговая по адресу ведения бизнеса.

В трёх случаях нужно вставать на учет по прописке ИП или по юр.адресу организации:

- развозная и разносная торговля

- размещение рекламы на транспорте

- грузоперевозки и услуги по перевозке пассажиров.

Расчет ЕНВД

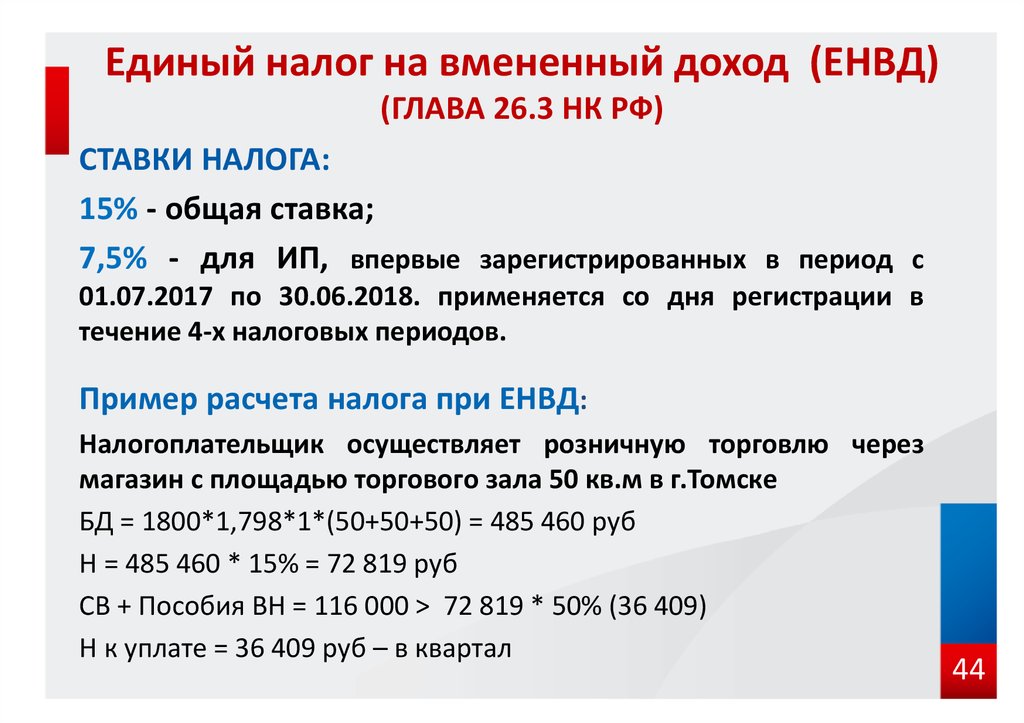

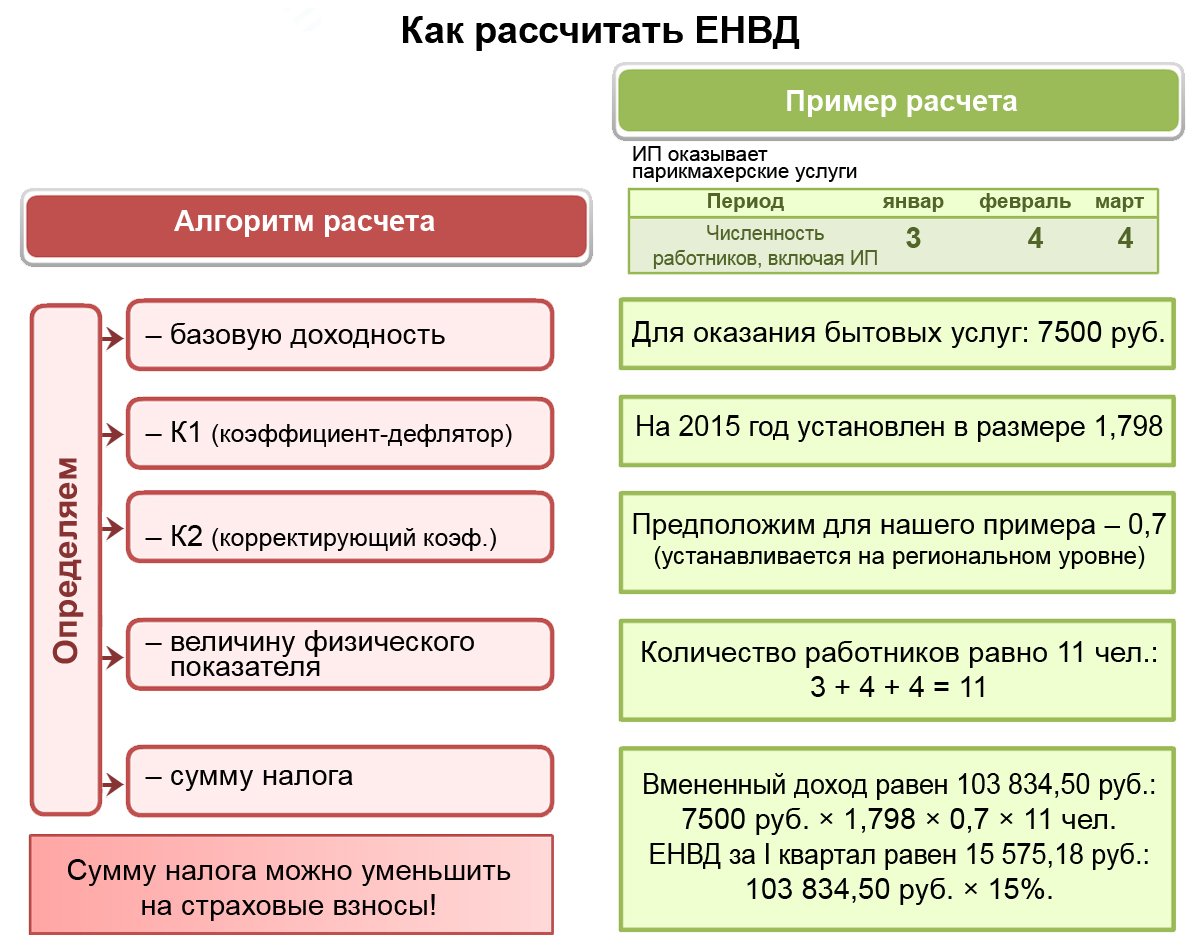

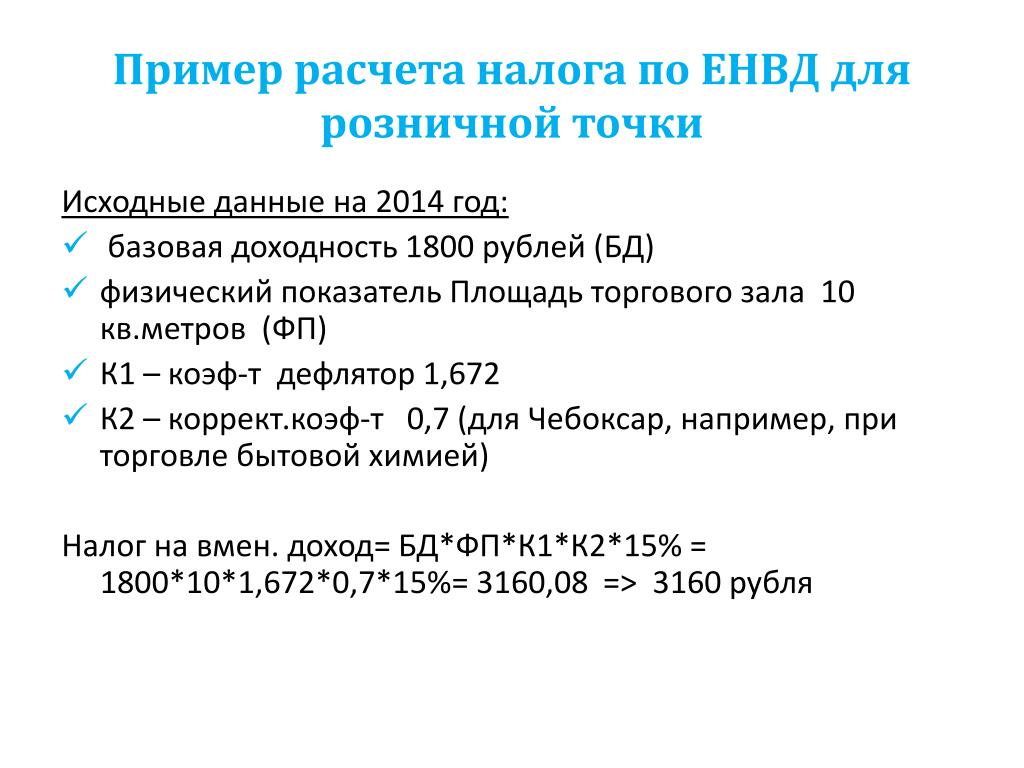

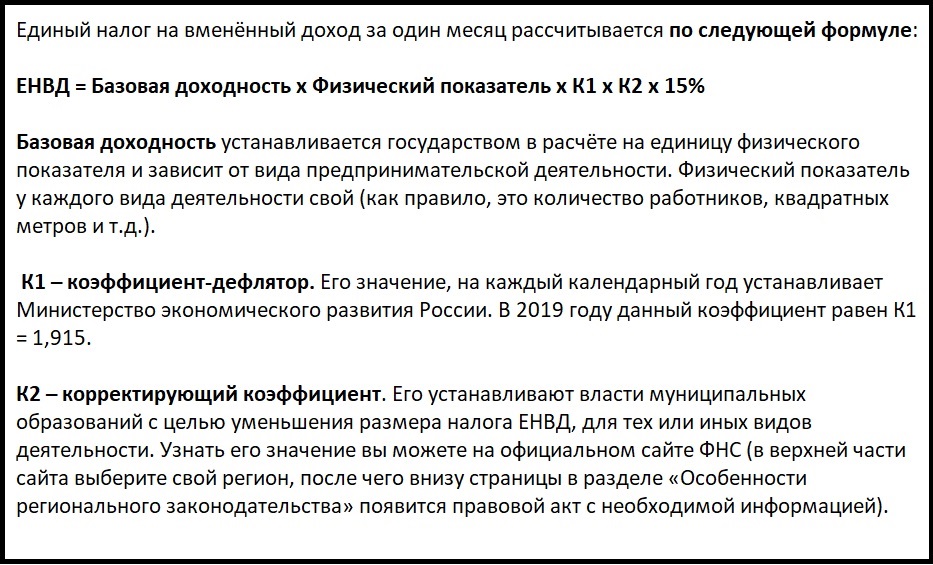

Налог ЕНВД рассчитывается по формуле:

БД×К1×К2×(Ф1+Ф2+Ф3)×15%, где

- БД — базовая доходность определяется по ст. 346.29 НК РФ,

- Ф1, Ф2, Ф3 — значение физического показателя. Для каждого вида деятельности в этой же ст. 346.29 НК РФ предусмотрен свой физический показатель (например, площадь торгового зала или число сотрудников).

- К1 — коэффициент, который устанавливает правительство. Для 2020 года он равен 2,005.

- К2 — коэффициент, устанавливаемый местными властями (его можно узнать в вашей налоговой инспекции или в администрации муниципального образования).

- 15% — ставка налога ЕНВД.

Контур.Эльба поможет вам рассчитать налог. Выберите вид деятельности и укажите размер физических показателей, а значение базовой доходности и коэффициенты система подставит автоматически.

Как уменьшить сумму налога ЕНВД

- Если вы перешли на ЕНВД или прекратили бизнес в середине квартала, то заплатите налог только за отработанные на ЕНВД дни.

- Уменьшите налог ЕНВД на сумму страховых взносов.

– ИП без сотрудников может уменьшить сумму налога полностью на страховые взносы за ИП.

– ИП с сотрудниками и ООО уменьшают налог не более чем наполовину.

Сдавайте отчётность в три клика

Эльба подходит ИП и ООО на ЕНВД. Сервис подготовит налоговую декларацию, рассчитает налог и уменьшит его на страховые взносы.

Декларация по ЕНВД

Когда сдавать декларацию ЕНВД

Декларация по ЕНВД сдается ежеквартально. Сроки отчетности установлены до 20 числа месяца, следующего за кварталом. Если сроки выпадают на выходной или праздник, то последним днём сдачи будет следующий рабочий день. Сдать декларацию за 4 квартал 2020 года нужно до 20 января.

Сроки отчетности установлены до 20 числа месяца, следующего за кварталом. Если сроки выпадают на выходной или праздник, то последним днём сдачи будет следующий рабочий день. Сдать декларацию за 4 квартал 2020 года нужно до 20 января.

Куда сдавать декларацию ЕНВД

Отчёт представляется в налоговую, в которую подавали уведомление о переходе на ЕНВД:

- по адресу ведения деятельности

- по прописке ИП или юр.адресу организации, если нельзя точно определить конкретное место осуществления деятельности (например, для услуг такси).

По какой форме

Форма декларации утверждена Приказом ФНС России от 4 июля 2014 г. N ММВ-7-3/353@

Как передать отчет по ЕНВД

- Лично отнести в инспекцию в бумажном виде. В Эльбе можно распечатать отчет со штрихкодом по рекомендованной форме.

- Сдать бумажный отчет по почте заказным письмом с описью вложения.

- Отправить отчет через интернет в электронном виде с помощью электронной подписи.

При оплате любого тарифа Контур.Эльбы, мы бесплатно выпустим для вас электронную подпись для отправки отчётов.

При оплате любого тарифа Контур.Эльбы, мы бесплатно выпустим для вас электронную подпись для отправки отчётов.

ФНС презентовала «калькулятор» для выбора альтернативы ЕНВД — Российская газета

Федеральная налоговая служба (ФНС) презентовала «калькулятор», с помощью которого бизнес после отмены Единого налога на вмененный доход (ЕНВД) сможет выбрать для себя другой наиболее подходящий режим.

Сервис представлен на сайте ФНС. Пользователь выбирает свою категорию, например, индивидуальный предприниматель или компания, не зарегистрированное в качестве ИП. Также можно указать размер дохода и количество наемных работников.

В зависимости от этих параметров система предлагает подходящие налоговые режимы. В их числе упрощенная система налогообложения (УСН), патент, налог на профессиональный доход или общий режим. По каждому есть краткая справка и порядок перехода.

Подготовить такой сервис поручил председатель правительства РФ Михаил Мишустин в связи с отменой ЕНВД с 1 января 2021 года. «Мне кажется, нужно провести более активную разъяснительную кампанию, чтобы было понятно, каким образом переходить на другие режимы. И сделать такой, если хотите, налоговый калькулятор, чтобы предприниматель мог посмотреть, что выгоднее», — сказал глава правительства на

«Мне кажется, нужно провести более активную разъяснительную кампанию, чтобы было понятно, каким образом переходить на другие режимы. И сделать такой, если хотите, налоговый калькулятор, чтобы предприниматель мог посмотреть, что выгоднее», — сказал глава правительства на

Руководитель Федеральной налоговой службы Даниил Егоров обещал, что ФНС позаботится о том, чтобы переход на другие спецрежимы прошел для предпринимателей максимально комфортно и безболезненно.

Прямая речь

Михаил Орлов, партнер КПМГ в России и СНГ:

— Налогообложение «вмененного дохода» характерно для развивающихся налоговых систем. Но главная проблема ЕНВД заключается в неспособности взимания справедливого налога, основанного на финансово-экономических показателях бизнеса. На ранних этапах становления налоговой системы государства это уместно, но по мере совершенствования налогового контроля от таких налогов необходимо отказываться.

ЕНВД появился в 2002 году и какое-то время был актуален. Но сегодня, на мой взгляд, фискальные органы работают достаточно эффективно и контролируют результаты деятельности плательщиков из любой отрасли. А значит, миссия ЕНВД в налоговой системе РФ выполнена. Дальше она должна развиваться исключительно за счет налогов, которые учитывают эффективность и успешность налогоплательщиков.

Но сегодня, на мой взгляд, фискальные органы работают достаточно эффективно и контролируют результаты деятельности плательщиков из любой отрасли. А значит, миссия ЕНВД в налоговой системе РФ выполнена. Дальше она должна развиваться исключительно за счет налогов, которые учитывают эффективность и успешность налогоплательщиков.

Отказ от ЕНВД ставит перед государством серьезные вопросы: что получит малый бизнес взамен и как удержать его от возврата в тень? Для ответа на них важно понять, что именно сегодня привлекает предпринимателей в режиме ЕНВД.

Это, прежде всего, простота уплаты налога, низкая по сравнению с общим режимом налоговая нагрузка и низкий уровень административных издержек. Полагаю, что сегодня сопоставимыми преференциями для бизнеса обладает УСН. Но его необходимо доработать для того, чтобы большее число организаций и ИП смогли бы перейти на этот режим.

Для этого необходимо поднять пороговые значения по выручке и скорректировать правоприменительную практику налоговых органов, которые часто видят злоупотребления в том, что одному лицу принадлежит две и более организаций, находящихся на режиме УСН. В этом налоговики усматривают дробление бизнеса, что не всегда так.

В этом налоговики усматривают дробление бизнеса, что не всегда так.

Хорошо, что ФНС уже сейчас предлагает бизнесменам взвесить все «за» и «против» при переходе с ЕНВД на иные режимы налогообложения. Однако они нуждаются в настройке, для того, чтобы быть столь же привлекательными, как и ЕНВД.

Как правильно рассчитать налог ЕНВД для ИП по грузоперевозкам?

Чтобы высчитать физический показатель итогового «количества автотранспортных средств» необходимо принять в расчет всю технику, которая имеется на балансе организации, а также взята в аренду у третьих лиц. Показатель учитывает каждую единицу техники. Это касается автомобилей для оказания услуг, находящихся на ремонте, консервации, техническом осмотре, простое транспортных средств.

Чтобы не учитывать находящуюся на ремонте технику в налоговой отчетности необходимо подтвердить факт того, что автомобиль не участвует в грузоперевозках. Соответственно, доход от использования транспортного средства не поступает. Для этого оформляется первичный документ, который предусмотрен 9 статьей Федерального закона.

Принятая формула расчета ЕНВД при перевозке грузов выглядит следующим образом:

ЕНВД = БД*ФП*К1*К2*НС

Давайте разбираться с определениями:- Базовая доходность (БД) – это регламентированный Налоговым кодексом показатель условной доходности за один месяц.

- Физический показатель (ФП) – единицы техники, имеющиеся в распоряжении субъекта хозяйствования, в том числе, балансовая и арендованная.

- Инфляция (К1) – установленный Минэкономразвития коэффициент на текущий год.

- Особенности деятельности (К2) – коэффициент устанавливается местными органами государственной власти для разных сфер деятельности.

- Налоговая ставка (НС) – текущая ставка налогообложения составляет 15%.

В результате решения указанного выше уравнения можно определить сумму расчета ЕНВД при перевозке грузов, которую следует внести к уплате. Для разных организаций показатели могут варьироваться в зависимости от региона осуществления деятельности, имеющихся в распоряжении транспортных средств, решений правительства в системе налогообложения.

Для разных организаций показатели могут варьироваться в зависимости от региона осуществления деятельности, имеющихся в распоряжении транспортных средств, решений правительства в системе налогообложения.

Каким образом ИП может избежать уплаты вмененного налога в период, когда деятельность фактически не ведется? //

ИП, являющийся плательщиком ЕНВД, арендует торговое место, осуществляет сезонную торговлю насаждениями (иных видов деятельности, подлежащих обложению ЕНВД, у ИП нет). Поскольку в течение определенного периода времени деятельность фактически не ведется, на это время ИП планирует расторгнуть договор аренды торгового места.

Каким образом ИП может избежать уплаты вмененного налога в период, когда деятельность фактически не ведется? Может ли ИП обратиться в налоговый орган с заявлением о снятии с учета в качестве плательщика ЕНВД? Может ли предприниматель не расторгать, а приостановить договор аренды?

Рассмотрев вопрос, мы пришли к следующему выводу:

По нашему мнению, в рассматриваемой ситуации во избежание налоговых рисков ИП на период приостановления ведения предпринимательской деятельности, подлежащей обложению ЕНВД, следует подать в налоговый орган заявление о снятии с учета в качестве плательщика единого налога на вмененный доход.

Обоснование вывода: В соответствии со ст. 346.26 НК РФ система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности устанавливается НК РФ, вводится в действие нормативными правовыми актами представительных органов муниципальных районов, городских округов, законами городов федерального значения Москвы и Санкт-Петербурга и применяется наряду с общей системой налогообложения и иными режимами налогообложения, предусмотренными законодательством РФ о налогах и сборах. Согласно п. 1 ст. 346.28 НК РФ плательщиками ЕНВД являются организации и индивидуальные предприниматели, осуществляющие на территории муниципального района, городского округа, городов федерального значения Москвы и Санкт-Петербурга, в которых введен единый налог, предпринимательскую деятельность, облагаемую ЕНВД.

Объектом налогообложения для применения ЕНВД признается вмененный доход налогоплательщика (п. 1 ст. 346.29 НК РФ).

При этом в ст. 346.27 НК РФ даны следующие понятия:

вмененный доход — потенциально возможный доход плательщика ЕНВД, рассчитываемый с учетом совокупности условий, непосредственно влияющих на получение указанного дохода, и используемый для расчета величины ЕНВД по установленной ставке;

базовая доходность — условная месячная доходность в стоимостном выражении на ту или иную единицу физического показателя, характеризующего определенный вид предпринимательской деятельности в различных

сопоставимых условиях, которая используется для расчета величины ЕНВД.

Таким образом, налогоплательщик рассчитывает ЕНВД исходя из вмененного дохода, то есть потенциально возможного дохода, а не фактически полученного дохода при осуществлении предпринимательской деятельности.

По мнению Минфина России, приостановление деятельности не освобождает от уплаты налога. Чиновники указывают, что единый налог рассчитывается исходя из вмененного, то есть потенциально возможного, дохода и не зависит от факта приостановления деятельности.

До снятия с учета в качестве налогоплательщика сумма ЕНВД исчисляется по соответствующему виду предпринимательской деятельности исходя из имеющихся физических показателей и базовой доходности в месяц. При этом согласно Главе 26.3 НК РФ представление «нулевых» деклараций по ЕНВД не предусмотрено (смотрите, например, письма Минфина России от 02.07.2012 N 03-11-11/196, от 03.07.2012 N 03-11-06/3/43, от 12.05.2012 N 03-11-11/155, от 23.04.2012 N 03-11-11/135, от 02.12.2011 N 03-11-11/302). При этом в письме Минфина России от 22. 09.2009 N 03-11-11/188 было отмечено, что фактический период времени осуществления предпринимательской деятельности может быть учтен налогоплательщиками, если используемая при исчислении ЕНВД базовая доходность установлена с учетом корректирующего коэффициента К2, учитывающего такие особенности ведения деятельности, как сезонность и режим работы. Глава 26.3 НК РФ не предусматривает права налогоплательщика самостоятельно корректировать сумму исчисленного ЕНВД на фактический период времени осуществления предпринимательской деятельности в налоговом периоде (смотрите также письма Минфина России от 15.05.2009 N 03-11-09/171, от 20.11.2008 N 03-02-08/24, от 21.10.2009 N 03-11-09/354, от 14.09.2009 N 03-11-06/3/233). Данная позиция подтверждается и решением Арбитражного суда Ростовской области от 19.03.2012 N А53-17491/2011. Судом было отмечено, что с 1 января 2009 года Федеральным законом от 22.07.2008 N 155-ФЗ «О внесении изменений в часть вторую НК РФ» отменена норма, установленная в п. 6 ст.

09.2009 N 03-11-11/188 было отмечено, что фактический период времени осуществления предпринимательской деятельности может быть учтен налогоплательщиками, если используемая при исчислении ЕНВД базовая доходность установлена с учетом корректирующего коэффициента К2, учитывающего такие особенности ведения деятельности, как сезонность и режим работы. Глава 26.3 НК РФ не предусматривает права налогоплательщика самостоятельно корректировать сумму исчисленного ЕНВД на фактический период времени осуществления предпринимательской деятельности в налоговом периоде (смотрите также письма Минфина России от 15.05.2009 N 03-11-09/171, от 20.11.2008 N 03-02-08/24, от 21.10.2009 N 03-11-09/354, от 14.09.2009 N 03-11-06/3/233). Данная позиция подтверждается и решением Арбитражного суда Ростовской области от 19.03.2012 N А53-17491/2011. Судом было отмечено, что с 1 января 2009 года Федеральным законом от 22.07.2008 N 155-ФЗ «О внесении изменений в часть вторую НК РФ» отменена норма, установленная в п. 6 ст.

Следует отметить, что снятие с учета плательщика ЕНВД при прекращении им предпринимательской деятельности, подлежащей налогообложению, осуществляется на основании заявления, поданного в налоговый орган в течение пяти дней со дня прекращения предпринимательской деятельности, облагаемой ЕНВД. Налоговый орган в течение пяти дней со дня получения от налогоплательщика заявления о снятии с учета в качестве плательщика ЕНВД направляет ему уведомление о снятии его с учета (п. 3 ст. 346.28 НК РФ).

Форма заявления о снятии с учета ИП в качестве плательщика ЕНВД для отдельных видов деятельности (ЕНВД-3) утверждена приказом ФНС России от 12. 01.2011 N ММВ-7-6/[email protected]

01.2011 N ММВ-7-6/[email protected]

Таким образом, по мнению финансового ведомства, в случае отсутствия деятельности, облагаемой ЕНВД, ИП следует либо по истечении пяти дней со дня прекращения деятельности заявить о об этом, подав соответствующее заявление, либо (если этого не сделано) продолжать уплачивать ЕНВД и подавать декларацию (не нулевую) до момента снятия с учета.

В ситуации, когда договор аренды торгового места не расторгнут, оспорить указанный вывод, скорее всего, не получится, т.к. в этом случае у ИП имеется физический показатель — «торговое место» (или «площадь торгового места в кв. м») и препятствий для расчета налога не возникает.

Если же договор аренды будет расторгнут или приостановлен (в случае приостановления договора аренды так же, как и в случае его расторжения, торговое место должно быть передано арендодателю по акту приема-передачи), то в такой ситуации рассчитать налог ИП будет затруднительно в силу того, что по причине расторжения (приостановления) договора аренды отсутствует физический показатель («торговое место» или «площадь торгового места в кв. м»). По сути, налог просто невозможно исчислить.

м»). По сути, налог просто невозможно исчислить.

В этой связи обратимся к позиции, которой придерживаются налоговые органы.

Так, ранее ФНС России не поддерживала Минфин России в данном вопросе (смотрите, например, письма ФНС России от 26.04.2011 N АС-4-3/6753, от 27.08.2009 N ШС-22-3/669). По мнению специалистов налоговых органов, плательщики ЕНВД также должны представлять налоговые декларации с момента постановки на учет до момента снятия с учета и уплачивать единый налог, даже если деятельность не принесла реального дохода. Однако, в отличие от финансового ведомства, ФНС России считала возможным при отсутствии физических показателей представление в налоговый орган «нулевой» декларации по ЕНВД. Вместе с тем в соответствии с положениями пп. 5 п. 1 ст. 32 НК РФ налоговые органы обязаны руководствоваться письменными разъяснениями Министерства финансов РФ по вопросам применения законодательства Российской Федерации о налогах и сборах. Учитывая указанную норму, ФНС России письмом от 10. 10.2011 N ЕД-4-3/[email protected] отозвала письмо ФНС России от 07.06.2011 N ЕД-4-3/9023, в котором было сказано о правомерности представления «нулевой» декларации по ЕНВД в случае подтверждения налогоплательщиком факта приостановления по объективным причинам осуществляемой деятельности любыми документами. При этом ФНС в письме от 01.02.2012 N ЕД-4-3/[email protected] разъясняет о необходимости в случае прекращения деятельности в знакоместах по строке 070 налоговой декларации ставить прочерк. Это разъяснение налоговой службы, по сути, возвращает нас к позиции, изложенной в «отозванном» письме от 07.06.2011 N ЕД-4-3/9023. При этом, по нашему мнению, она по-прежнему отлична от позиции Минфина. В данном письме ничего не говорится о необходимости снятия с учета налогоплательщика в связи с прекращением ведения им предпринимательской деятельности, облагаемой ЕНВД. Однако в нем сказано, что в случае прекращения деятельности (речь шла о переоборудовании магазина) в знакоместах по строке 070 (величина

10.2011 N ЕД-4-3/[email protected] отозвала письмо ФНС России от 07.06.2011 N ЕД-4-3/9023, в котором было сказано о правомерности представления «нулевой» декларации по ЕНВД в случае подтверждения налогоплательщиком факта приостановления по объективным причинам осуществляемой деятельности любыми документами. При этом ФНС в письме от 01.02.2012 N ЕД-4-3/[email protected] разъясняет о необходимости в случае прекращения деятельности в знакоместах по строке 070 налоговой декларации ставить прочерк. Это разъяснение налоговой службы, по сути, возвращает нас к позиции, изложенной в «отозванном» письме от 07.06.2011 N ЕД-4-3/9023. При этом, по нашему мнению, она по-прежнему отлична от позиции Минфина. В данном письме ничего не говорится о необходимости снятия с учета налогоплательщика в связи с прекращением ведения им предпринимательской деятельности, облагаемой ЕНВД. Однако в нем сказано, что в случае прекращения деятельности (речь шла о переоборудовании магазина) в знакоместах по строке 070 (величина

физического показателя) можно поставить прочерк, что, как мы полагаем, равнозначно подаче «нулевой» декларации. Это подтверждают и разъяснения региональных налоговых органов. Так, в письме Управления ФНС России по Хабаровскому краю от 16.04.2012 N 10-04-17/06947 сообщено: организации и индивидуальные предприниматели, осуществляющие виды предпринимательской деятельности, подпадающие под обложение ЕНВД, сохраняют обязанность по представлению налоговых деклараций до момента снятия их с учета в качестве плательщиков данного налога. Правомерность представления «нулевой» декларации такие налогоплательщики обязаны подтвердить соответствующими документами.

Сказанное означает, что налоговые органы все же не возражают против того, что в ситуации отсутствия у налогоплательщика фактического значения физических показателей базовой доходности это может быть отражено в «нулевой» налоговой декларации. При этом они подчеркивают, что налогоплательщики, окончательно прекратившие с начала налогового периода осуществление своей деятельности в сферах, подпадающих под действие главы 26.3 НК РФ и снявшиеся в связи с этим в налоговых органах с учета в качестве плательщиков ЕНВД, утрачивают обязанность по уплате единого налога и, следовательно, по представлению налоговых деклараций по этому налогу начиная с данного налогового периода. Отметим, что арбитражный суд в постановлении ФАС Западно-Сибирского округа от 20.03.2012 N Ф04-1017/12, ссылаясь на письмо ФНС от 01.02.2012 N ЕД-4-3/[email protected], пришел к выводу, что если деятельность налогоплательщиком не осуществлялась, то налогоплательщик вправе в декларации указать физический показатель, равный нулю.

Таким образом, в отличие от финансового ведомства, ФНС России считает возможным при отсутствии физических показателей представление в налоговый орган «нулевой» декларации до момента снятия налогоплательщика с учета в налоговом органе в качестве плательщика ЕНВД даже в случае фактического прекращения им предпринимательской деятельности, облагаемой ЕНВД. При этом факт прекращения деятельности (факт отсутствия физического показателя) должен подтверждаться соответствующими документами.

В рассматриваемом случае, если договор аренды будет расторгнут (приостановлен), у ИП будет отсутствовать физический показатель базовой доходности, необходимый для расчета налога. Следовательно, ЕНВД за такой период не может быть исчислен правильно. По нашему мнению, в такой ситуации ЕНВД можно не уплачивать. А в налоговую инспекцию ИП вправе будет подать «нулевую» декларацию по ЕНВД. Отсутствие физического показателя, связанное с отсутствием договора аренды, следует подтвердить документально (соглашение о расторжении договора аренды или соглашение о приостановлении действия договора аренды на определенный срок, а также акт, по которому торговое место возвращено арендодателю).

В то же время, учитывая спорность вопроса, в случае принятия такого решения существует вероятность налоговых рисков, что подтверждается и судебной практикой, свидетельствующей о том, что в ряде случаев налоговые органы требуют уплаты ЕНВД за период неосуществления предпринимательской

деятельности.

Таким образом, с учетом вышеприведенных разъяснений во избежание налоговых рисков ИП следует по окончании ведения деятельности, облагаемой ЕНВД, подать заявление о снятии с учета в качестве плательщика ЕНВД по торговому объекту. Это поможет исключить возможные претензии со стороны налоговых органов, в том числе и доначисление ЕНВД за периоды приостановления деятельности.

Полагаем, что снятие с учета в качестве плательщика ЕНВД возможно и в случае, если договор аренды будет не расторгнут, а приостановлен, поскольку и в этом случае будет отсутствовать торговый объект — физический показатель деятельности, документальным подтверждением чего будут являться соглашение о приостановлении действия договора аренды на определенный срок и акт приема-передачи на возврат торгового места арендодателю. Отметим, что глава 26.3 НК РФ не содержит ограничений по постановке налогоплательщика на учет в качестве плательщика ЕНВД в связи с тем, что ранее было осуществлено снятие его с учета в качестве плательщика ЕНВД.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Профессиональный бухгалтер Лазукова Екатерина Информационное правовое обеспечение ГАРАНТ http://www.garant.ru

Уменьшение ЕНВД на страховые взносы

На практике у индивидуальных предпринимателей возникает множество вопросов как правильно уменьшить ЕНВД на сумму страховых взносов:

— за какой период уменьшать ЕНВД если взносы уплачены в следующем квартале?

— если ИП оплатит фиксированные платежи в конце года, то как ему уменьшить ЕНВД

— когда учитывать уплату взносов, если в случае переплаты

— как рассчитать ЕНВД если фиксированные платежи ИП в Пенсионный фонд и Федеральный фонд обязательного медицинского уплачены в полном размере в начале года.

— как уменьшить ЕНВД на сумму уплаченных пособий по временной нетрудоспособности

Итак, давайте разберемся в этих вопросах.

Сначала обратимся к Налоговому кодексу. Согласно п.2 статьи 346.32 налогоплательщик имеет право уменьшить сумму ЕНВД, исчисленную за налоговый период на сумму страховых взносов на обязательное пенсионное страхование, уплаченных в пределах исчисленных сумм за этот же период при выплате вознаграждений сотрудникам, занятых в сферах деятельности налогоплательщика, по которым уплачивается ЕНВД, а также на сумму страховых взносов в виде фиксированных платежей, уплаченных индивидуальными предпринимателями за свое страхование и на сумму пособий по временной нетрудоспособности, выплаченных работникам. При этом сумма налога единого налога не может быть уменьшена более, чем на 50 процентов.

Обратите внимание! С 2013 года Федеральным законом №94-Фз от 26.06.2012 г.в в статью 346.22 НК РФ внесены изменения, в ступающие в силу с 1 января 2013 года. Согласно разъяснениям ФНС, изложенным в письме от 31 января 2013 года №ЕД-4-3/1333 индивидуальные предприниматели, уплачивающие страховые взносы за своих сотрудников, при расчете ЕНВД с 01 января 2013 года не смогут уменьшить сумму налога на фиксированные платежи в ПФР и ФФОМС, уплаченные за себя. В то время как ИП, у которые нет сотрудников могут уменьшить сумму налога на фиксированные платежи. Причем для предпринимателей, имеющих сотрудников сумма ЕНВД может быть уменьшена не более чем на 50%, а для ИП без сотрудников на все 100%.

Уменьшение ЕНВД на страховые взносы для ИП с сотрудниками

Как известно страховые взносы с заработной платы сотрудников уплачиваются до 15 числа следующего месяца, а налоговым периодом по ЕНВД является квартал. Когда ИП учесть уменьшение ЕНВД на сумму взносов за последний месяц квартала. Допустим вы уплатили страховые взносы 15 апреля, а срок декларацию по ЕНВД сдали 20 апреля. В этом случае сумма взносов, уплаченная до предоставления налоговой декларации по ЕНВД уменьшает ЕНВД за 1 квартал. Соответственно сумму взносов, уплаченную в январе за декабрь прошлого года вы не сможете принять к вычету. Если же вы подадите декларацию раньше того, как уплатите взносы, то принять их к вычету нельзя. Однако после фактической оплаты взносов можно сдать «уточненку» и уменьшить ЕНВД на эту сумму.

При этом, как уже отмечалось выше, вы не сможете принять к вычету сумму фиксированных платежей, уплаченных за себя ни в каком размере. Обидно… да?

Что касается уменьшения ЕНВД на сумму больничных, то к вычету вы можете только ту сумму, которая не возмещается ФСС, то есть сумму пособия за первые 3 дня болезни.

Уменьшение ЕНВД на страховые взносы для ИП без сотрудников

А вот вам то как раз повезло – закон на вашей стороне. С января 2013 года вы можете уменьшить ЕНВД на сумму фактически уплаченных фиксированных платежей не на 50%, а на 100%.

Однако вам следует помнить, что налоговым периодом по ЕНВД является квартал. Поэтому чтобы уменьшить ЕНВД на сумму фиксированных платежей их нужно платить поквартально или сразу за весь год. В противном случае, если вы оплатите налог в декабре, вы сможете уменьшить сумму налога только за 4 квартал. А за остальные периоды придется сдавать «уточненки»

ЖЕЛАЮ ВАМ СОЛИДНЫХ ДОХОДОВ И МАЛЮСЕНЬКИХ НАЛОГОВ

Как посчитать налоги ИП 🚩 как рассчитать сумму енвд 🚩 Налоги

Для ИП, применяющих УСН, все налоги заменяются одним — единым налогом. В качестве объекта для определения суммы налога могут выступать доходы, либо доходы за вычетом расходов. Объект налогообложения ИП может выбрать самостоятельно, исходя из критериев экономической целесообразности.

Единый налог УСН рассчитывается следующим образом: налоговая ставка*налоговая база.

Налоговая ставка варьируется в зависимости от объекта налогообложения. При объекте налогообложения «доходы» она составляет 6%. В качестве налоговой базы выступают полученные доходы (выручка ИП). Любые виды расходов в учет не берутся. ИП на УСН-6% могут уменьшить налог на уплаченные страховые взносы за себя и работников в ПФР, ФОМС и ФСС. Если ИП имеет работников, то максимальная сумма вычета составляет 50%, если нет — то он может полностью уменьшить налог (на 100%).

Пример расчета налога УСН для ИП без работников. Выручка ИП за год составила 300 000 р., отчисления в ПФР — 20727,53 р. Сумма налога к уплате равна 300000*0,06 = 18 000 — 20753,53 = 0. Получается платить налог не нужно, т.к. взносы больше суммы исчисленного налога.

Пример расчета налога УСН для ИП с работниками. Выручка ИП за год составила 1 000 000 р., отчисления в ПФР за работников — 120 000 р. Сумма налога равна 100000*0,06 = 60 000. Ее можно уменьшить на взносы только на 50%, т.е. уплатить необходимо 30 000.

Если объектом являются «доходы-расходы», базовая ставка составляет 15% (в некоторых регионах — от 5 до 15% для ИП, ведущих определенные виды деятельности). Для ИП на УСН-15% учитываются подтвержденные расходы, т.е. в качестве налоговой базы выступает не выручка, а прибыль ИП. Все доходы и расходы определяются нарастающим итогом с начала года. Существует важное правило: если минимальный налог (1% от оборота) получается больше исчисленного, уплатить надо именно его.

Пример расчета налога для ИП на УСН-15%. Доходы ИП составили 2 000 000 р., документально подтвержденные расходы — 1 200 000. Налоговая база равна (2 000 000 — 1 200 000) = 800 000. Сумма налога = 800 000 *0,15 = 120 000 р. При этом, минимальный налог = 2 000 000 *0,01 = 20 000 р., что меньше исчисленного налога. Соответственно, уплатить в бюджет необходимо 120 000 р.

ИП на ОСНО платят НДФЛ и НДС. НДФЛ 13% платится с разницы между доходами и документально подтвержденными расходами (профессиональными вычетами). В случае невозможности документального подтверждения доходы могут быть уменьшены на норматив затрат (20% от суммы доходов).

Например, доходы ИП оставили 50 000 р., расходы — 30 000 р. НДФЛ к уплате — (50 000 — 30 000)*0,13 = 2 600.

НДС рассчитывается следующим образом: сумма дохода, поделенная на 118 и умноженная на 18 — это НДС «к начислению». НДС «к зачету» рассчитывается на основании счетов-фактур, полученных от поставщиков. Сумма НДС к уплате = «сумма к начислению» минус «сумма к зачету».

При расчете размера ЕНВД реальный доход значения не имеет, налогоплательщики руководствуются размером вмененного дохода, который прописан в НК РФ. ЕНВД может применяться только в отношении отдельных видов деятельности. Среди них розничная торговля, бытовые услуги, стоянки и пр.

Расчет ЕНВД производится по следующей формуле: (налоговая база* ставка налога*К1*К2)-страховые Взносы. Налоговая ставка в данном случае составляет 15%. Базовая доходность корректируется в соответствии с коэффициентами-дефляторами (К1 — общий для всех и К2 — устанавливается на региональном уровне). ИП без работников уменьшают ЕНВД на 100% уплаченных взносов, с работниками — на 50%.

Налоговая база рассчитывается для каждого вида деятельности индивидуально, это величина вмененного дохода. В общем виде формула выглядит следующим образом: вмененный доход= базовая доходность*физический показатель. Физическим показателем может, например, являться размер торговой площади или количество работников. ЕНВД уплачивается каждый квартал.

Пример расчета налога. ИП занимается оказанием бытовых услуг, базовая доходность установлена на уровне 7500 р. в месяц. В качестве физического показателя выступает количество работников — их у ИП 5 чел. (с ним — 6). Коэффициент к1 равен 1,569, к2 — 0,52. Объем уплаченных страховых взносов за квартал — 49 500 р. Налог ЕНВД за квартал = налоговая база (7500*3*1,569*0,52*6)*0,15 = 110 144 * 0,15 = 16 522 р. Далее необходимо уменьшить налог на 50%, 8261 р. — сумма налога к уплате.

Единый налог на вмененный доход (ЕНВД) в 2021 году для ИП и ООО

Этот материал обновлен 22.02.2021.

ЕНВД — единый налог на вмененный доход. Это специальный налоговый режим: компании или ИП платили налог не с фактического дохода, а с предполагаемого государством в этой сфере.

Диана Дёмина

разобралась с ЕНВД

Профиль автораАнтон Дыбов

эксперт по налогообложению

От других налогов они освобождались.

ЕНВД действовал для определенных сфер бизнеса, например для розницы, общепита, бытовых услуг.

С 1 января 2021 года вмененку отменили. Статья рассказывает о работе на этом спецрежиме в 2020 году.

Кто может работать на ЕНВД

Чтобы перейти на ЕНВД, есть два условия: работать в определенных сферах деятельность и соответствовать требованиям. Общие требования для ИП и ООО такие:

- Средняя численность сотрудников за предыдущий год — менее 100 человек.

- Деятельность не связана с договором простого товарищества или доверительного управления.

- Не оказывают услуги по сдаче в аренду автозаправочных и автогазозаправочных станций.

Для ООО есть два дополнительных условия:

- Доля участия других юрлиц — менее 25%. Если в уставный капитал ООО вложили деньги другие компании, их доля должна быть меньше 25%.

- Не быть госучреждением, которое работает в сфере общепита. Проще говоря, школа или больница с собственной столовой перейти на ЕНВД не может.

Есть нюансы с общепитом в госучреждениях. Если школа или больница сдает столовую в аренду целиком, вместе с залом, арендующая ее компания или ИП может работать на ЕНВД. Но если арендуется помещение без зала, тогда нет.

Виды деятельности

- Ветеринарные услуги.

- Услуги по ремонту, техобслуживанию и мойке автомототранспортных средств.

- Услуги автостоянок.

- Услуги по перевозке пассажиров и грузов (не больше 20 единиц транспорта).

- Розничная торговля (торговый зал не может превышать 150 м2).

- Общественное питание (зона обслуживания не может превышать 150 м2).

- Размещение и распространение наружной рекламы и рекламы на транспорте.

- Гостиничные услуги.

- Бытовые услуги.

- Услуги по сдаче в аренду торговых мест и точек питания без залов для обслуживания посетителей.

- Услуги по сдаче в аренду земельных участков под размещение объектов торговли или общепита.

Если работаете в одной из этих сфер, можно переходить на ЕНВД. Каждый регион может решить, будет ли действовать ЕНВД на его территории, или ограничить режим для определенных сфер деятельности. Например, в Москве предприниматели не могут работать на ЕНВД.

С начала 2020 года нельзя применять ЕНВД, если продаете в розницу лекарства или шубы и прочие изделия из натурального меха. Это товары, подлежащие обязательной маркировке. За них можно платить налог по общей системе или по УСН, а по остальным товарам оставить ЕНВД. С июля 2020 года то же самое начнется применительно к обуви.

абз. 12 ст. 346.27 НК РФ

подп. 38 п. 2 и подп. 1 п. 3 ст. 346.43 НК РФ

Каждый регион может решить, будет ли действовать ЕНВД на его территории, или ограничить режим для определенных сфер деятельности. Например, в Москве предприниматели не могут работать на ЕНВД.

Как перейти на ЕНВД

Прежде чем подавать заявление о переходе, нужно убедиться в трех вещах:

Статья про ЕНВД на сайте ФНС

- Спецрежим действует на той территории, где ведете бизнес. Пока ограничение — только Москва, но на всякий случай лучше проверить информацию на сайте налоговой. Вдруг какой-то регион тоже запретит ЕНВД.

- Вид деятельности подпадает под ЕНВД. Проверьте налоговый кодекс и местные нормативные акты. Может быть так, что по налоговому кодексу всё в порядке, но местные власти запретили спецрежим для вашего вида деятельности.

- Компания или ИП подходит под требования, о которых мы писали в начале статьи.

Например, автомойка работает в Ярославле и хочет перейти на ЕНВД. В налоговом кодексе есть эта сфера деятельности, пока всё в порядке.

На сайте налоговой переходим на страницу ЕНВД, выбираем Ярославскую область.

Каждый регион может вводить свои требования по ЕНВД Спускаемся до раздела «Особенности регионального законодательства» и находим Ярославль. Требования по ЕНВД могут различаться не только для отдельных регионов, но даже для муниципальных районов В решении муниципалитета Ярославля услуга включена в список, значит, автомойка в Ярославле может перейти на ЕНВДЧтобы перейти на ЕНВД, нужно направить в налоговую заявление в двух экземплярах. Срок — в течение пяти дней с момента, когда компания начала работать на ЕНВД.

Форма ЕНВД-1 — для организаций

Форма ЕНВД-2 — для ИП

Обычно заявление подают в налоговую по месту ведения деятельности. Но есть исключения. Заявление нужно подавать по месту нахождения компании или месту жительства ИП, если у бизнеса один из этих видов деятельности:

- Развозная или разносная розничная торговля.

- Размещение рекламы на транспортных средствах.

- Перевозка пассажиров и грузов автотранспортом.

Налоговая рассматривает заявление в течение пяти дней и выдает уведомление о постановке на учет по ЕНВД. Если бизнес работает в нескольких регионах, встать на учет нужно в каждом из них. Перейти на ЕНВД можно в любое время, даже в середине года. Но есть исключение для ИП и компаний на упрощенке: они могут перейти на ЕНВД только с начала года.

Первая страница формы заявления о переходе на ЕНВД для ИПРасчет налога по ЕНВД

Компании и ИП платят ЕНВД не с фактического дохода, а с предполагаемого государством в этой сфере. Рассчитать налог сложно: придется использовать несколько формул. Формула для расчета ЕНВД за месяц выглядит так:

ЕНВД = Налоговая база (вмененный доход) × Ставка налога

Налоговая база — предполагаемый или вмененный доход. Он рассчитывается так:

Вмененный доход = Физический показатель × Базовая доходность × К1 × К2

Базовая доходность — сумма вмененного дохода с физического показателя. Для каждого вида деятельности законодательство устанавливает свои физические показатели и базовую доходность.

В штате ветклиники работает пять человек. Физический показатель для этого вида деятельности — количество сотрудников. Базовая доходность — 7500 Р в месяц. Считаем вмененный доход за месяц без учета коэффициентов:

5 × 7500 Р = 37 500 Р

К1 и К2 — два корректирующих коэффициента. К1 каждый год устанавливает Минэкономразвития. В 2020 году он равен 2,009. К2 устанавливают местные власти. Посмотреть его можно на сайте налоговой в нормативно-правовых актах своего муниципалитета.

Об установлении коэффициента К1 для ЕНВД на 2020 год

Ветклиника работает в Дмитрове Московской области. К2 для ветеринарных услуг в этом городе — 1. Считаем вмененный доход за месяц с учетом коэффициентов:

5 × 7500 Р × 2,009 × 1 = 75 337,5 Р

Это сумма, с которой нужно заплатить налог.

Ставка налога в разных регионах может колебаться от 7,5% до 15% — нужно смотреть в нормативно-правовых актах на сайте налоговой.

Налоговая ставка для ЕНВД

В Московской области налоговая ставка для ветеринарных услуг — 15%. ЕНВД за месяц:

75 337,5 Р × 15% = 11 300,62 Р

После округления получается 11 301 Р.

Если организация или предприниматель перешел на ЕНВД в середине месяца, нужно платить не за полный месяц, а рассчитывать точное количество дней. Тогда формула выглядит так:

ЕНВД = (Налоговая база × Ставка налога) / Количество дней в месяце × Количество дней, во время которых велась деятельность на ЕНВД

Налог платят каждый квартал. Для этого сложите сумму за три месяца.

Если случайно неверно рассчитали ЕНВД и занизили его, то штраф — 20% от недоимки. Если это сделали умышленно — 40%.

Зовите бухгалтера

При расчете ЕНВД просто ошибиться: взять старые коэффициенты или запутаться в цифрах. Выйдет неправильная сумма налога, придется разбираться с налоговой. Тут нужен опытный бухгалтер.

Мы, конечно, рекомендуем наше бухгалтерское обслуживание. Это обычный бухгалтер, только на удаленке. Его не надо нанимать в штат и каждый месяц платить зарплату. Если заболеет — его подменит другой без потери качества.

Бухгалтер рассчитывает налоги, готовит отчетность, сдает ее в налоговую. ЕНВД тоже посчитает и не запутается в коэффициентах. Если налоговая пришлет требования или вопросы — сам с ними разберется.

Бухгалтер всегда на связи: в чате или по телефону. От вас — только присылать первичные документы, можно фотками или сканами.

Как уменьшить налог по ЕНВД

Сумму налога по ЕНВД можно уменьшить:

- На страховые взносы за сотрудников и за себя.

- На больничные за первые три дня болезни сотрудника.

- На вычет по кассе.

Если ИП работает один, можно уменьшить сумму ЕНВД до нуля. С сотрудниками — только вполовину. При расчете ЕНВД за квартал учитывают страховые взносы, которые заплатили в том же квартале.

ИП работает без сотрудников и платит 40 874 Р взносов за себя. Взносы он платит равными частями четыре раза в год, за каждый квартал получается 10 218,5 Р. За первый квартал уже оплатил. Допустим, сумма ЕНВД за первый квартал вышла 10 220 Р. Он может вычесть из общей суммы уплаченные страховые взносы:

10 220 Р — 10 218,5 Р = 1,5 Р

Округляем до 2 Р — столько ИП должен оплатить по ЕНВД за первый квартал.

Сроки уплаты ЕНВД

ЕНВД платят каждый квартал, до 25-го числа:

- первый квартал — не позднее 25 апреля;

- второй квартал — не позднее 25 июля;

- третий квартал — не позднее 25 октября;

- четвертый квартал — не позднее 25 января следующего года.

Если крайний срок уплаты налога выпадает на праздничный или выходной день, он переносится на следующий рабочий день. К примеру, за четвертый квартал 2019 года налог можно оплатить до 27 января 2020 года, потому что 25 января — это суббота.

Если не вовремя заплатить правильно посчитанный ЕНВД, то начислят пени. Штрафа не будет.

Налоговый учет и отчетность по ЕНВД

Компании или ИП на ЕНВД не обязаны вести налоговый учет. Даже записывать доходы не нужно, потому что они никак не влияют на расчет налога.

- первый квартал — не позднее 20 апреля;

- второй квартал — не позднее 20 июля;

- третий квартал — не позднее 20 октября;

- четвертый квартал — не позднее 20 января следующего года.

Если не сдать декларацию по ЕНВД, но сам налог заплатить в срок, штраф — 1000 Р. Если не сдать декларацию и не заплатить налог, штраф — 5% от суммы неуплаченного налога за каждый полный или неполный месяц просрочки, но не более 30% и не менее 1000 Р.

Совмещение с другими налоговыми режимами

ЕНВД применяют к отдельным видам деятельности, поэтому этот налоговый режим можно совмещать с ОСН, УСН и патентом. Если компания или ИП развивает несколько видов деятельности одновременно и какое-то из них не отвечает требованиям ЕНВД, то налог с этого направления бизнеса платится по другой налоговой схеме.

Компания «Здоровая грядка» занимается розничной и оптовой торговлей овощами. Розничная торговля подпадает под ЕНВД, а оптовая — нет. Значит, платить налоги с оптовой торговли нужно по другой налоговой схеме, например по УСН.

Раздельный учет на ЕНВД

Компания или ИП может совмещать разные режимы. Например, по одним видам деятельности работать по ЕНВД, а по другим — по упрощенке. В этом случае придется раздельно учитывать доходы и расходы по разным видам деятельности. Обычно с доходами всё ясно: это всё, что пришло на счет по конкретному ОКВЭД. С расходами сложнее. Например, непонятно, к какому виду деятельности относить зарплату. В этом случае расходы распределяют пропорционально доходу от разных видов деятельности.

Компания продает овощи оптом и в розницу. Она арендует офис. По оптовой торговле компания работает на упрощенке, по рознице — по ЕНВД. Оба вида деятельности приносят равный доход. Компания платит за аренду 200 000 Р в месяц. Эти общие расходы делятся пополам между двумя направлениями бизнеса каждый месяц.

Обычно расчеты в реальном бизнесе сложнее, но принцип такой же.

Утрата права на ЕНВД

Если компания или ИП перестает соответствовать требованиям, право на ЕНВД теряется. Например, средняя численность сотрудников превысила 100 человек — с этого момента работать на ЕНВД нельзя. Придется подавать уведомление в налоговую и переходить на другую систему налогообложения.

Как снять компанию или ИП с ЕНВД

Чтобы перестать платить вмененку, нужно подать в налоговую заявление в двух экземплярах. На это есть пять дней с момента, когда компания перестала работать по ЕНВД или потеряла на него право.

Форма ЕНВД-3 — для организаций

Форма ЕНВД-4 — для ИП

В течение пяти рабочих дней после получения заявления налоговая выдаст уведомление. Оно подтверждает, что компания или ИП больше не работает по ЕНВД. Датой снятия с учета будет день окончания ведения деятельности, указанный в заявлении.

Если подать уведомление в налоговую позже срока, компанию или ИП снимут с учета в последний день месяца, когда подали заявление. Проще говоря, если опоздать, то конкретный день подачи заявления уже не так важен: будь то 5 или 15 мая — с учета все равно снимут только 31 мая.

Как перейти с ЕНВД на другой налоговый режим

Есть несколько случаев, когда компания или ИП переходит с ЕНВД на другой налоговый режим.

Теряет право ЕНВД. В этом случае компания или ИП автоматически переходит на общую систему налогообложения до конца года.

Больше не работает по вмененному виду деятельности. ООО может перейти на упрощенку с первого числа месяца, в котором снялась с учета по единому налогу. ИП может перейти на упрощенку или на патент. Если не снять компанию с учета по ЕНВД, она автоматически перейдет на общую систему налогообложения.

Патентная система налогообложения

Хочет перейти на другую систему налогообложения. На общую систему можно перейти автоматически при снятии с учета по ЕНВД. На УСН — только с 1 января следующего года.

Плюсы и минусы ЕНВД

Самое важное преимущество ЕНВД в том, что налог не зависит от выручки. Это выгодно, если зарабатываете выше базовой доходности, которую рассчитало государство.

Кроме этого, ЕНВД освобождает от налога на имущество, НДС; для ООО — от налога на прибыль; для ИП — от НФДЛ. Там есть свои нюансы: например, если налог на имущество определяется по кадастровой стоимости, его придется платить. Все это расскажет бухгалтер. Еще по ЕНВД простой налоговый учет — нужна только декларация — и его можно совмещать с другими режимами налогообложения. Из минусов:

- Cпецрежим невыгоден, если зарабатываете меньше базовой доходности. Платить все равно придется по полной.

- Нужно вести раздельный учет по разным видам деятельности, если совмещаете ЕНВД с другими режимами.

- Каждый квартал нужно сдавать декларацию.

Важно

Обратитесь к опытному бухгалтеру. Не решайте сложные вопросы и не считайте налог по статьям из интернета. Законы меняются, статьи устаревают — из-за этого потом могут быть проблемы с налоговой.

Заявление о регистрации ИП. Заявка на регистрацию согласно ENVD для IP

Уведомление о постановке на учет индивидуального предпринимателя — документ, подтверждающий факт постановки на учет физического лица в налоговом органе в качестве индивидуального предпринимателя. Образец приведен на рисунке 1. Он составляется ФНС по форме 2-3-Бухгалтерский учет, утвержденной Минфином Российской Федерации … Документ содержит ФИО лица, адрес регистрации, ИНН, дата регистрации, ОГРНИП.

С даты, указанной в уведомлении, лицо становится налогоплательщиком — индивидуальным предпринимателем.

Что изменится после этого? Граждане РФ не рассчитывают сумму налогов. При уплате НДФЛ все расчеты производятся работодателем. Также они готовят и сдают все отчеты в налоговые органы. По земельному, транспортному и имущественному налогу размер уплачиваемой суммы определяется ФНС и рассылает людям уведомления с требованием внести обязательные платежи.

После того, как гражданин стал индивидуальным предпринимателем, все расчеты по налогу на прибыль осуществляет сам предприниматель, а также подает отчетность в ФНС в сроки, регулируемые действующим законодательством.

Предприниматель должен зарегистрироваться не только в налоговых органах, но и в Пенсионном фонде и Фонде социального страхования. Если индивидуальный предприниматель нанимает хотя бы одного работника, то он обязан исчислить и удержать за него НДФЛ и уплатить взносы во внебюджетные фонды.

Изображение 1. Образец уведомления о регистрации.

В этом случае необходимо зарегистрироваться в Пенсионном фонде и ФСС как работодатель. Состав налогов для индивидуальных предпринимателей отличается от перечня обязательных платежей в пользу государства для гражданина.

В случае если лицо ранее не состояло на учете в налоговом органе, ФНС должна его зарегистрировать и присвоить ИНН. Затем лицу, ставшему индивидуальным предпринимателем, в инспекцию передается не только уведомление, но и свидетельство о постановке на учет (изображение 2).

Эти документы отправляются сотрудниками ФНС по почте или передаются предпринимателю.

Как стать ИП

Зарегистрироваться индивидуальным предпринимателем несложно. Если нет желания делать это самостоятельно, то есть много фирм, которые сформируют пакет документов для создания ИП. Но это будет намного дороже, чем все сделать самому и забрать или отправить в налоговую.

В первую очередь необходимо заполнить заявление установленной формы P21001.Информация может быть введена вручную или в электронном виде … Коды есть в общероссийском классификаторе видов экономической деятельности.

После этого необходимо подать в ФНС по месту жительства гражданина заявление, документ, подтверждающий уплату госпошлины, ксерокопию паспорта и справку о постановке на учет в налоговом органе (ИНН). . Передать пакет документов можно лично, по почте или через посредника, уполномоченного представлять интересы гражданина.

Изображение 2. Свидетельство о регистрации.

Если физическое лицо, желающее стать индивидуальным предпринимателем, лично подает документы в ФНС, то ему не нужно заверять копию паспорта и выписку Р21001 у нотариуса.

Регистрация ИП занимает 3 рабочих дня. По истечении этого срока гражданин может явиться в налоговую с паспортом и квитанцией о приеме пакета документов.

Сотрудники Федеральной налоговой службы выдадут ему свидетельство о государственной регистрации индивидуального предпринимателя, выписку из ЕГРЮЛ и извещение о регистрации индивидуального предпринимателя.

Вернуться к содержанию

Какие налоги платит ИП

Индивидуальный предприниматель может использовать следующие виды налогообложения:

- общий режим;

- по упрощенной системе;

- Единый налог на вмененный доход; Патентная система

- ;

- Единый сельскохозяйственный налог.

Предприниматель, работающий по Основной системе налогообложения, уплачивает в бюджет подоходный налог с населения со своей прибыли, НДС и налог на имущество, применяемые при осуществлении коммерческой деятельности.

Индивидуальный предприниматель, использующий упрощенную систему налогообложения, уплачивает государству 6% дохода или 15% дохода за вычетом расходов.

Индивидуальный предприниматель, который может работать на ЕНВД, уплачивает налог, рассчитанный на основе базовых показателей рентабельности и физических показателей в зависимости от отрасли.

Система патентного налогообложения предполагает, что индивидуальный предприниматель уплачивает в бюджет патентную пошлину в зависимости от размера возможного дохода.

Предприниматель, использующий Единый сельскохозяйственный налог, производит обязательный платеж в казну в размере 6% от дохода за вычетом расходов.

Все индивидуальные предприниматели уплачивают земельный и транспортный налоги, а также налог на имущество, если налоговой базой для него является кадастровая стоимость.

Заявление о регистрации ИП в качестве ИП по форме П21001, актуализированное в связи с переходом налоговой инспекции на новый классификатор ОКВЭД.

Приложение можно загрузить по приведенной ниже ссылке и заполнить на компьютере или распечатать и заполнить с помощью ручки с черными чернилами. Образец заполнения заявления на регистрацию ИП прилагается, также рекомендуем вам ознакомиться.

- Скачать заявление на регистрацию индивидуального предпринимателя по форме № Р21001

- Скачать образец заполнения формы № Р21001

- Скачать заявку на переход на упрощенную систему налогообложения

- Скачать образец заполнения уведомления о переходе на упрощенную систему

Требования к заполнению заявления по новой форме №Р21001 за государственную регистрацию индивидуального предпринимателя

- В разделе 1 «Фамилия, имя, отчество физического лица» пункт 1.1 заполняется как в отношении гражданина Российской Федерации, так и в отношении иностранного гражданина или лицо без гражданства. При этом в отношении иностранного гражданина или лица без гражданства заполняется раздел в соответствии с видом на жительство или разрешением на временное проживание. Пункт 1.2 дополняется пунктом 1.1 иностранным гражданином или лицом без гражданства при наличии соответствующих сведений в документе, удостоверяющем личность, в соответствии с законодательством Российской Федерации. Для граждан РФ пункт 1.2 не заполняется.

- Раздел 2 «ИНН» заполняется при наличии ИНН. Если ИНН не был присвоен, то оставим этот пункт пустым, налоговая инспекция автоматически присвоит вам ИНН.

- В разделе 3 «Пол» в поле, состоящее из одного фамильяра, вводится соответствующее числовое значение 1 или 2.

- В разделе 4 «Сведения о рождении» указываются дата и место рождения физического лица, пункт 4.2 заполняется строго так, как указано в паспорте.

- В разделе 5 «Гражданство» для граждан РФ ставим поле 1. Для иностранных граждан указываем значение 2 и заполняем пункт 5.1, в котором указывается цифровой код страны по Все -Российский классификатор стран мира ОК-025-2001.

- Раздел 6 «Адрес места жительства (пребывания) в Российской Федерации» содержит информацию об адресе места жительства в Российской Федерации.

- В пунктах 6.3 — 6.6 тип адресного объекта указывается с использованием аббревиатуры в соответствии с требованиями.

- Для городов Москва и Санкт-Петербург подпункты 6.3 — 6.5 не заполняются, исключения: Зеленоград, Троицк и др.

- В пунктах 6.7 — 6.9 полностью указывается тип адресного объекта (дом, квартира, дом, строение и т. Д.)

- В разделе 7 «Данные документа, удостоверяющего личность» для граждан РФ, мы помещаем код 21 в пункт 7.1, а затем заполняем по паспорту. Пункт 7.4. заполнять строго так, как указано в паспорте.

- Лист А «Сведения о кодах Общероссийского классификатора видов экономической деятельности» заполнять с использованием кодов нового классификатора ОКВЭД-2. В разделах 1 «Код основного вида деятельности» и 2 «Коды дополнительных видов деятельности» указывается не менее четырех цифровых символов. Дополнительные коды активности перечислены в порядке возрастания слева направо.

- На листе B заполняется контактная информация (телефон и E-mail), также необходимо указать способ получения документов, указав соответствующее значение от 1 до 3. Укажите ФИО и подпишите заявителя знаком ручка при подаче документов, непосредственно инспектору или у нотариуса.

Помощь в регистрации индивидуального предпринимателя

Правила регистрации индивидуального предпринимателя на первый взгляд простые, но при оформлении документов существует масса тонкостей, без соблюдения которых регистрирующий орган откажется в регистрации.В результате отказа сгорает госпошлина, документы не возвращаются и потраченное время теряется.

Чтобы сэкономить личное время и деньги, потраченные на уплату государственной пошлины, обращайтесь за помощью к профессионалам BUHprofi. Сотрудники компании оперативно подготовят необходимые документы, под ключ и с гарантией зарегистрируют Вас как ИП, сделают печать, укомплектуют папку необходимыми документами и откроют расчетный счет в одном из банков-партнеров на выгодных условиях… Стоимость регистрации ИП в Москве под ключ, включая госпошлину, распечатку и открытие расчетного счета в банках-партнерах — 4 800 руб.

Для регистрации вам необходимо скачать анкету, заполнить и отправить нам. Далее сотрудники выберут необходимые коды ОКВЭД, заполнят заявление на регистрацию и заявку на упрощенный документ, согласовывают все детали и назначат встречу.

Заявление о государственной регистрации физического лица в качестве индивидуального предпринимателя.

Служба подготовки документов для регистрации ООО и ИП,

а также сами документы предоставляются абсолютно бесплатно

в любом количестве и без каких-либо ограничений

Форма П21001

Новая форма заявления Р21001 на государственную регистрацию физического лица как индивидуальный предприниматель введен приказом ФНС России от 25 января 2012 г. N ММВ-7-6 / [email protected] и вступил в силу 4 июля 2013 г.

Образец заполнения заявления на регистрацию индивидуального предпринимателя Вы можете найти ниже.

Требования для регистрации и заполнения новой формы 21001

Обратите внимание: с 29 апреля 2018 года в заявке на регистрацию заявитель должен указывать свой электронный адрес. Документы, подтверждающие факт постановки на учет (лист записи ЕГРЮЛ или Единого государственного реестра юридических лиц, устав с отметкой инспекции ФНС, справка о постановке на налоговый учет) направляются инспекцией не в бумажном виде. форме, как и раньше, но в электронном виде.Бумажные документы, помимо электронных, будут доступны только по запросу соискателя.

Среди всех нововведений, внесенных в форму 21001, следует отметить следующие:

- новая форма 21001 ориентирована на машинное считывание, поэтому:

- все буквы и цифры записываются в специальные ячейки

- все буквы должны быть заглавные

- размер, тип и цвет шрифта для заполнения формы 21001 строго регламентированы

- правилами сокращений для документов, регионов, названий населенных пунктов, стран и т. д.прописаны.

- повторное заполнение ранее введенных данных сведено к минимуму

- добавлены штрих-коды

- правила заполнения пробелов, дефисов, строк строго определены

- Правила выравнивания букв и цифр определены для всех полей

- Коды ОКВЭД вводятся в новую форму, начиная с 4-х значных, и, в отличие от старой формы 21001, названия кодов больше не указываются

- ИНН физических лиц, при наличии, необходимо указывать

- а В новую форму введено поле для указания способа получения документов о государственной регистрации: лично заявителем, заявителем или доверенным лицом, по почте

Полный список нововведений Вы можете найти в статье «».

Примеры заполнения формы 21001

Образец заполнения заявления о государственной регистрации индивидуального предпринимателя Вы можете найти по ссылкам:

- Образец заполнения формы Р21001 (PDF)

С учетом нововведений в новой форме заявки рекомендуем заполнять заявку либо в специальном программном обеспечении, либо с помощью нашего сервиса:

Служба подготовки документов для регистрации ООО и ИП, а также документов Сами

предоставляются абсолютно бесплатно в любом количестве и без каких-либо ограничений

В любом случае проверьте свои документы с образцом заявления на ИП.А чтобы свести вероятность ошибок к нулю, наши пользователи теперь могут воспользоваться услугой Бесплатная проверка документов для регистрации бизнеса специалистами 1С:

С 2019 года поступающие, отправляющие документы на регистрацию ИП через сайт ФНС или портал государственных услуг освобожден от уплаты государственной пошлины (ст. 333.35 Налогового кодекса РФ). Однако это возможно только с усиленной квалифицированной электронной подписью.

Такая система налогообложения, как единый налог на вмененный доход (ЕНВД), предполагает такую форму налогового режима, при которой налог уплачивается суммой вмененного дохода, установленной по формуле, а не фактической прибылью.

Для подачи заявки на постановку на учет по ЕНВД для ИП на 2020 год при регистрации необходимо не позднее 5 рабочих дней с момента начала применения процедуры налогообложения к новому зарегистрированному физическому лицу. Об этом факте необходимо сообщить в налоговый орган, территориально уполномоченный на совершение действий по месту жительства индивидуального предпринимателя, в установленные сроки, в противном случае индивидуальному предпринимателю будет назначен общий налоговый режим.

Налоговый орган в течение установленных пяти дней со дня поступления заявления от индивидуального предпринимателя выдает уведомление о постановке на учет в качестве налогоплательщика на ЕНВД. Датой начала действия системы налогообложения ЕНВД считается дата, указанная в заявлении о регистрации.

Ограничения при выборе ЕНВД в качестве системы налогообложения для ИП

В этих случаях у предпринимателя нет юридических оснований, предусмотренных Налоговым кодексом РФ (на основании ст. 346.26) для подачи заявления на регистрацию ИП в качестве налогоплательщика ЕНВД:

- Рабочий район по месту жительства заявителя, ведущего бизнес, не поддерживает ведение системной налоговой отчетности по ЕНВД на законодательном уровне для заявленного вида деятельности;

- В компании работает более 100 человек;

- Оказание услуг по аренде автозаправочных станций или автозаправочных станций;

- Проведение работ по договору партнерства или по договору доверительного управления имуществом;

- У индивидуального предпринимателя, работающего в сфере обслуживания и общественного питания, площадь зала обслуживания клиентов превышает допустимую в 150 кв.м .;

- Индивидуальный предприниматель, осуществляющий трудовую деятельность по перевозке пассажиров и грузов, имеет в штате более 20 автомобилей;

- Индивидуальный предприниматель, осуществляющий трудовую деятельность по размещению гостей и проживанию арендаторов, предоставляет в аренду недвижимое имущество, площадь каждого из которых превышает допустимые 500 кв.

Несоблюдение условий присвоения ЕНВД на весь период работы может служить основанием для направления иска в судебный орган о умышленном нарушении законных действий в системе налогообложения со стороны надзорного органа на основании внештатный аудит.

Иные ограничения трудовой деятельности в налоговой системе ЕНВД накладываются на структуры управления муниципального, городского и федерального округов. Действующие ограничения прописаны в локальных правовых актах, с которыми вы можете ознакомиться на официальном сайте Федеральной налоговой службы.

Переход на ЕНВД при регистрации ИП

Подача заявления потенциального налогоплательщика о регистрации в системе ЕНВД осуществляется на основании свидетельства о государственной регистрации нового индивидуального предпринимателя.Единовременный выбор системы налогообложения ЕНВД с подачей документов на регистрацию ИП является некорректным и подлежит отказу.

Перед переходом на ЕНВД при регистрации ИП необходимо полностью подготовить рабочую площадку не только на основании правоустанавливающих документов, выданных при официальном начале работы, но и с оговоренной организацией работы по основание договора аренды помещения или договора найма первого работника.Эти мероприятия подтверждают факт открытия бизнеса.

Особенности ведения индивидуального предпринимателя по системе вмененного налогообложения

Если деятельность ИП уже ведется, то можно перейти с другой системы налогообложения на ЕНВД только 1 января каждого отчетного года … Предварительно уведомлять налоговый орган о своих намерениях не требуется.

В системе ЕНВД есть возможность зарегистрировать комбинацию режимов налогообложения при ведении дополнительного вида деятельности, не подлежащего регистрации по условному исчислению в соответствии с Налоговым кодексом Российской Федерации.

Параллельно рекомендуется вести налоговый учет по второй системе — УСН, уведомление о присвоении которой подается отдельным порядком вместе с объявлением о переходе на вмененное исчисление. В будущем эта операция снимет бремя подачи отчетов. общий режим, если дополнительные виды деятельности будут приносить доход, в противном случае достаточно будет ограничиться в рамках правильного налогообложения подачей годовой нулевой декларации по упрощенной системе налогообложения за отчетный период вместе с декларацией по вмененная система.Два комбинированных вида налогообложения упрощают процесс подачи налоговой отчетности.

Оформление заявки на ЕНВД для ИП

Форма заявления о постановке на налоговый учет индивидуального предпринимателя как плательщика единого вмененного налога устанавливается федеральной налоговой инспекцией.

На основании актов Налогового кодекса РФ применение системы налогообложения вмененного дохода установлено до 1 января 2018 г. Законодательный акт о продлении применения системы налогообложения ЕНВД вступил в силу до 2021 г., что свидетельствует об отсутствии изменений по этому вопросу. Но данный факт не исключает возможности изменения формы заявки на регистрацию по вмененной системе (ЕНВД-2) и самого формата заполнения заявки .

Все корректировки, вносимые системой налогового права, должны контролироваться.

Регистрационная копия записи должна быть заполнена по строго определенной форме. Для более подробного ознакомления с материалом предлагается перейти по ссылкам ниже:

Образец заполнения формы ЕНВД-2 для ИП

- Форма Р21001 Скачать форму бесплатно

- Форма Р21001 Скачать образец заполнения

- Форма P21001

Форма Р21001 (заявление о регистрации индивидуального предпринимателя) подана в государственный налоговый орган для открытия индивидуального предпринимателя.Требования к заполнению Р21001 указаны в Приложении №20 к приказу № ММВ-7-6 / от 25.01.2012 [электронная почта защищена] и форма должна полностью им соответствовать.

Регистрация пройдет быстро и с первого раза, если следовать простым рекомендациям:

- Заявку можно заполнить как на компьютере, так и вручную черной ручкой.

- P21001 нотариально удостоверяется только при подаче документов физическим лицом по доверенности от заявителя.

- Оператор P21001 не прошивается.

- Форма Р21001 содержит 5 листов, но для гражданина РФ заполняются только 4.

Форма № Р21001 doc в сети официально не распространяется, т.к. имеет табличный формат: документ разбит на множество полей для заполнения. Чаще всего вы найдете форму P21001 в файлах exl (открываемых в MS Excel) или в формате pdf (для заполнения вручную).

Мы рассмотрели, как выглядит и заполняется форма P21001, форму и образец вы можете бесплатно скачать в этой статье.Если есть вопросы, задавайте их в комментариях: мы не откладываем ответ! Спасибо, и не забывайте следить за нашими новыми сообщениями:

Ставка налога ENVD в ИП. Envd — отличная возможность оптимизировать налоги. Бухгалтерский учет и отчетность

На территории Российской Федерации, помимо прочего, применяется система налогообложения в виде единого налога на вмененный доход. Данная система налогообложения регулируется положениями главы 26.3 Налогового кодекса РФ. Следует отметить, что в 2016 году в ЕНВД произошли некоторые изменения.

Применение единого налога

По общему правилу, предусмотренному пунктом 1 статьи 346.28 Налогового кодекса Российской Федерации, переход налогоплательщика к уплате вмененного налога осуществляется только в добровольном порядке в декларативным образом. Обязательным условием такого перехода является осуществление плательщиками прямо предусмотренных законодательством видов коммерческой деятельности, а также соблюдение плательщиками требований, указанных в Налоговом кодексе Российской Федерации.Важно, что плательщиками единого налога могут быть только юридические лица и предприниматели. Законодатель, разделяя частных коммерсантов и организации, не разделяет юридических лиц в зависимости от их организационно-правовой формы. Соответственно, изменения ЕНВД в 2016 году для ООО такие же, как и для остальных юридических лиц.

Следует помнить, что Налоговый кодекс РФ допускает добровольное прекращение выплаты ЕНВД, но только с начала следующего календарного года.Это ограничение не претерпело изменений. Изменений и нововведений относительно добровольного прекращения выплаты ЕНВД в 2016 году нет.

Федеральным законом эмитент не вносил изменений в порядок начала выплаты и прекращения применения ЕНВД, но внес ряд нововведений в регулирование ЕНВД , описание которого подробно описано ниже.

Свежие новости и изменения ЕНВД за 2016 год

Правоприменительная практика по единому налогу в 2016 году не претерпела существенных изменений и нововведений.Федеральные правила, регулирующие единый налог на вмененный доход, остались в той же редакции, что и в 2015 году. С начала 2016 года положения главы 26.3 Налогового кодекса Российской Федерации, касающиеся единого налога, остались без изменений (некоторые изменения произошли в 2015 году. ).

Развитие малого бизнеса выгодно любой стране. Именно в этой сфере удобно заниматься оказанием услуг населению, мелкой розничной торговлей, транспортной и другой деятельностью, направленной на организацию комфортной жизни.Но для малого бизнеса это всегда становится «камнем преткновения» в бухгалтерском учете и расчетах с государством по налогам. Чтобы помочь и стимулировать развитие такой деятельности, государство создает налоговые режимы, не требующие сложных расчетов. Один из этих типов был принят на вооружение в 1998 году и продолжает использоваться в 2020 году.

Принципы ЕНВД

Расшифровка ЕНВД — для вмененного дохода. Этот удобный специальный налоговый режим стал добровольным в 2002 году, чтобы облегчить работу малого бизнеса.Изначально планировалось, что он будет действовать до 2018 года, но из-за его популярности пришлось продлить срок его действия до 2021 года.

Согласно определению, данному в статье 346.26 Налогового кодекса Российской Федерации:

« вмененный доход — потенциальный доход плательщика единого налога, рассчитываемый с учетом совокупности условий, непосредственно влияющих на получение указанного дохода, и используемый для расчета суммы единого налога по установленной ставке. ».

Проще говоря, получается, что государство на основании наблюдений, исследований, расчетов устанавливает возможный размер доходности по тому или иному виду деятельности. На его основе рассчитывается ставка налога, которая будет соответствовать среднестатистическим данным данного бизнеса в конкретное время и региональные условия. Он будет единственным, кто будет платить предпринимателю. Его стоимость не будет зависеть от объема выполненных работ или услуг и полученной прибыли. В этом и заключается смысл вменения.

Условия использования

Основными субъектами, для которых предназначен данный режим, являются индивидуальные предприниматели и малые ООО. Применять ЕНВД можно не для всех видов деятельности, есть и другие ограничения, например:

- количество сотрудников в организации не может превышать 100 человек;

- работает в регионе ведения бизнеса;

- не может быть установлен для работы по договорам простого товарищества или доверительного управления;

- нормативные акты муниципалитета предусматривают ведение такой деятельности;

- не допускается при аренде АЗС и АЗС;

- для обществ с ограниченной ответственностью участие в уставном капитале не может превышать 25%; ООО «

- » не оказывает организационных услуг Питание в образовательных учреждениях, здравоохранение, социальное обеспечение;

- юридическое лицо не относится к крупнейшим налогоплательщикам.

Закон устанавливает отдельные виды деятельности, в которых может применяться такое налогообложение:

- В продаже, причем ограничивается только розницей.

- Организация общественного питания.

- Услуги в том числе:

- ветеринарные;

- домохозяйство;

- обслуживание, ремонт, автомойка;

- паркомест;

- аренда торговых площадей, земельных участков;

- автомобильные перевозки пассажиров и грузов;

- сдача мест для временного проживания;

- обеспечение размещения и распространения рекламы.

Данный перечень конкретизирован на региональном уровне.

Плюсы и минусы

Невозможно создать широко используемую систему, которая была бы идеальной для всех. Таким образом, вменение наряду с преимуществами имеет недостатки, которые лучше известны и принимаются во внимание изначально. К достоинствам этого режима можно отнести:

- Простота использования.

- Освобождение от уплаты НДС, имущества, кроме случаев, предусмотренных законом.

- Возможность совмещения с другими видами налогообложения.

- Начало подачи заявки и прекращение допустимо в любой месяц года.

- Упрощенная система бухгалтерского учета для юридических лиц.

- Заранее установленная сумма налога позволяет более точно планировать свои расходы.

- Режим предусматривает снижение налога на 50% для юридических лиц. физических лиц и 100% для индивидуальных предпринимателей за счет страховых взносов.

Эти преимущества значительно упрощают работу. Например, если рассматривать ЕНВД, которая работает самостоятельно без работников, то это будет единый налог, уменьшенный на сумму страховых взносов, НДС — только если товары ввозятся через таможню, а также транспортный и земельный налог, если есть такое свойство.

Чтобы учесть все нюансы работы с ЕНВД, также необходимо просчитать недостатки системы:

- Ограничение по виду деятельности, региону, количеству сотрудников и т. Д.

- Не учитывается неравномерность прибыли или ее полное отсутствие.

- Ведение раздельного учета при совмещении этого режима с другими.

То есть переход к использованию вменения требует сбалансированного подхода, определения собственных потенциальных возможностей на будущий период, в течение которого планируется его использовать, создания резервных вариантов, например, упрощенной системы, для того, чтобы максимально снизить затраты.

От чего зависит сумма ЕНВД

Теперь о самом главном, как формируется налог. Для этого каждый год на основе показателей предыдущего разрабатываются стандарты. базовая отдача по видам деятельности. Данные сведены в общую таблицу, на основе которой с учетом физических показателей предприятия рассчитывается вменяемый доход, то есть тот, который может получить предприниматель. В качестве физических индикаторов могут использоваться единицы площади, сиденья, грузовики и т. Д.

В таблице 1 приведены значения базовой доходности ЕНВД на 2020 год.

| Вид деятельности | Физический индикатор | Базовая ставка доходности (руб. / Мес.) |

|---|---|---|

| Услуги: | ||

| Домашнее хозяйство | ||

| Ветеринария | Количество сотрудников, в том числе ИП | |

| Ремонт, обслуживание, мойка автомобилей | Количество сотрудников, в том числе ИП | |

| Предоставление парковочных мест для автомобилей во временном владении | Общая площадь в м 2 паркинга | 50 |

| Грузовые перевозки | Количество транспортных средств, использованных для перевозки | 6000 |

| Перевозка пассажиров | Количество мест | 1500 |

| Временное жилье | Общая площадь в м 2 жилых помещений | |

| Розничная торговля | ||

| В стационарных сетях с торговыми площадями | Площадь торговой базы, м 2 | 1800 |

| Стационарная без торгового зала или нестационарная торговля при наличии торговой площадки площадью менее 5 м 2 | Количество торговых мест | |

| Нестационарная торговля с площадью торговых мест более 5 м 2 | Торговая площадь, м 2 | 1800 |

| Доставка и доставка торговля | Количество работающих вместе с ИП | |

| Торговля с использованием машин | Количество торговых автоматов | 4500 |

| Кейтеринг: | ||

| Организации с комнатой обслуживания | Площадь служебного зала, м 2 | 1000 |

| Организации без служебного помещения | Численность работников, в том числе индивидуальных предпринимателей | 4500 |

| Реклама: | ||

| Наружная реклама с использованием конструкций, кроме электронных дисплеев с автоматической сменой изображения | Площадь изображения, используемого для рекламы в м 2 | |

| Использование рекламных конструкций с автоматической сменой имиджа | Открываемая площадь, м 2 | 4000 |

| Наружная реклама с электронным табло | Площадь светоизлучающей поверхности, м 2 | 5000 |

| Использование поверхности транспортных средств | Количество подержанных автомобилей | 10000 |

| Передача во временное пользование | ||

| Торговые места в стационарных торговых объектах, местах нестационарной торговли, общественного питания при условии, что площадь каждого места не превышает 5 м 2 | 6000 | |

| Торговые и общепит, площадь каждого из которых превышает 5 м 2 | Площадь участка, м 2 | 1200 |

| Земельные участки для размещения объектов торговли или общественного питания, площадь которых не превышает 10 м 2 | Количество сдаваемых мест | 10000 |

| Земельные участки для организации торговли и общественного питания площадью более 10 м 2 | Передаваемая площадь земельного участка в м 2 | 1000 |

По данным таблицы рассчитывается вмененный доход за месяц.При сдаче квартального отчета полученные данные умножаются на 3. Результатом, рассчитанным таким образом, будет сумма, с которой предприниматель будет платить налог, для расчета которой используется специальная формула.

Как пройти

Если существующий или вновь организованный бизнес соответствует требованиям специального режима ЕНВД и его планируемая деятельность способна обеспечивать регулярные налоговые платежи на основе вмененного дохода, то порядок определяется Налоговым кодексом Российской Федерации (статья 346.28):

- Для регистрации налогоплательщиком ЕНВД необходимо подать заявление по специальной форме в налоговый орган в течение 5 рабочих дней после фактического установления выбранного режима.