Как рассчитать пени по налогу на прибыль: Калькулятор пеней по налогам и страховым взносам \ КонсультантПлюс

Расчет пени по налогу на прибыль

Калькулятор пені

Калькулятор

податку на додану вартість (ПДВ)

Калькулятор пені

по податкам

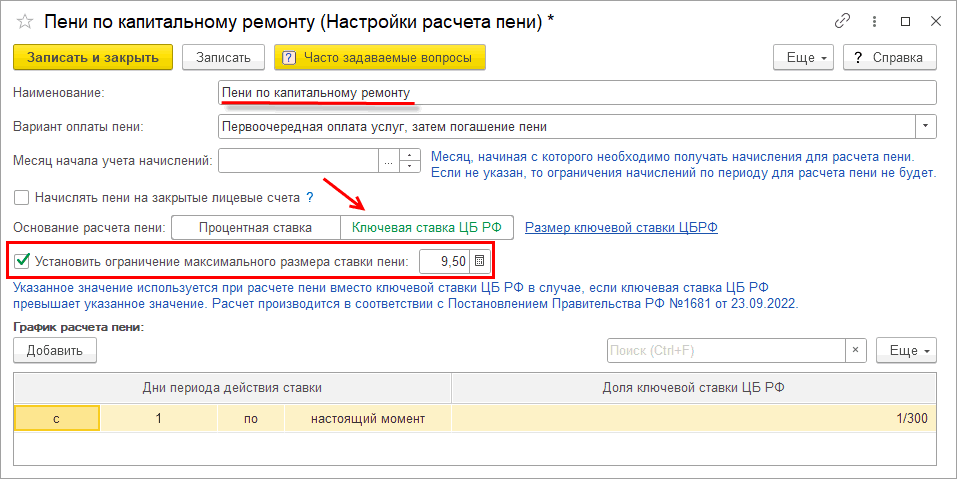

Ответственность за коммунальные долги. Что нужно знать?

Коммунальные услуги направлены на удовлетворение потребности физического или юридического лица в обеспечении: холодной и горячей водой, водоотведением, газо- и электроснабжением, отоплением, а также вывоз бытовых отходов в порядке, установленном законодательством. Оплата услуг осуществляется в соответствии с условиями договоров и действующего законодательства. Законодательством предусмотрены санкции за несвоевременную оплату потребленных коммунальных услуг потребителем.

Читати далі

Одновременное взыскание штрафа и пени

Одновременное взыскание с участника хозяйственных отношений, который нарушил хозяйственное обязательство по договору, штрафа и пени не противоречит Конституции Украины

19 июля 2017 Дело № 914/1854/16 Высший хозяйственный суд Украины

Читати далі

Калькулятор инфляции

Возможность начисления инфляционных потерь в случае невыполнения или несвоевременного проведения денежных расчетов предусмотрена положениями ст. 625 Гражданского кодекса Украины. В экономике индекс инфляции фактически определяет уровень обесценивания денег (уменьшение их покупательной способности).

Начисление инфляции начинает осуществляться со следующего дня, после того как денежное обязательство должно быть исполнено, а заканчивается днем, предшествующий дате погашения долга.

Читати далі

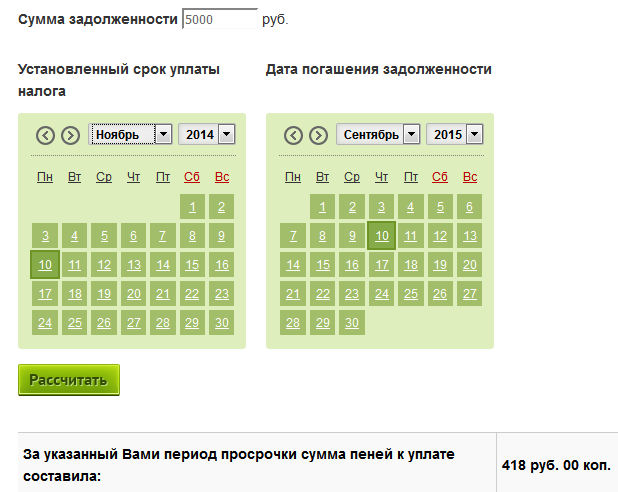

Расчет пени калькулятор

Вступление

Данная стать содержит практические рекомендации по расчету пени, прежде всего, ориентирована на случаи применения санкций в хозяйственных правоотношениях.

Для быстрого расчета воспользуйтесь калькулятором.

Как воспользоваться калькулятором?

Для расчета пени за несвоевременное выполнение обязательств необходимо выполнить следующие действия:

Укажите сумму задолженности, которая возникла по денежным обязательствам.

Укажите дату обязательства, которое просрочено.

Читати далі

Расчет пени. Практические рекомендации

Вступление

Данная статья содержит практические рекомендации по расчету пени, прежде всего, предназначена для хозяйственных правоотношений.

Напомним, что согласно с частью третьей статьи 549 Гражданского кодекса Украины (далее по тексту «ГК Украины») пеня это штрафная санкция за несвоевременное исполнение денежных обязательств, которая начисляется в процентном соотношении от суммы задолженности за каждый день просрочки. Пеня не может быть выражена в натуре без привязки к денежной сумме. Такое утверждение содержит пункт 7 письма Высшего арбитражного суда Украины от 07.03.1996 № 01-8/106 «О некоторых вопросах практики применения отдельных норм действующего законодательства при решении споров.

Читати далі

Рекомендації відносно порядку застосування індексів інфляції при розгляді судових справ

ВЕРХОВНИЙ СУД УКРАЇНИ

Л И С Т

N 62-97р від 03.04.97

м.Київ

vd970403 vn62-97р

Рекомендації відносно порядку застосування

індексів інфляції при розгляді судових справ

Индексы инфляции рассчитываются Министерством статистики

Украины начиная с августа 1991 года ежемесячно и публикуются в

прессе, в частности, газете «Урядовий кур’єр» в период с 5 по 10

число следующего за отчетным месяца. Сообщенные средствами

массовой информации со ссылкой на Минстат Украины эти показатели

Читати далі

Размер и срок начисления штрафных санкций

Установив размер и срок начисления штрафных санкций за нарушение денежного обязательства, законодатель предусмотрел также и право сторон урегулировать эти отношения в договоре.

Так что, в таких случаях 6-ю месяцами все не ограничивается.

Постановление от 21 июня 2017 № 3-432гс17 Судебная палата по хозяйственным делам Верховного Суда Украины

Читати далі

Порядок начисления пени за несвоевременную уплату налогов

Каждый налогоплательщик знает о своей обязанности самостоятельно платить налоги и сборы в сроки и в размерах, установленных НКУ. Нарушителя законодательных требований наказывают наложением финансовых санкций-штрафа и пени. Пени могут начислять как налоговики, так и сами налогоплательщики. О том, как как начисляется пеня за несвоевременную уплату налога, и пример расчета пени за несвоевременную уплату налога 2021 — в статье.

- Расчет пени за несвоевременную уплату налога

- Как начисляет пеню ГНС

- Пример расчета пени за несвоевременную уплату налога 2021

- Каков порядок уплаты пени

- Как отразить начисленную пеню в бухучете

- Какова ответственность за неуплату пени

Защита от налогового давления ПОПРОБОВАТЬ БЕСПЛАТНО ⚡️

Расчет пени за несвоевременную уплату налога

В случае если до окончания предельного срока уплаты налога плательщиком не перечислена в бюджет сумма, указанная им в соответствующей декларации (расчете), возникает налоговый долг.

На сумму налогового долга (включая сумму штрафных санкций при их наличии и без учета суммы пени) начисляется пеня по правилам, установленным статьей 129 Налогового кодекса Украины (НК).

Пеня: расчет

СКАЧАТЬ ПРИМЕР ⤵️

- ✍ Кому проводить, как учитывать и можно ли избежать

Как начисляет пеню ГНС

Полномочия начислять пеню налоговое законодательство предоставляет органам контроля. Пеню начисляют, если:

- во время проверки выявили занижение задекларированной плательщиком суммы налоговых обязательств;

- плательщик просрочил или не уплатил налоговые платежи.

СКАЧАТЬ ПРИМЕР ⏩

СКАЧАТЬ ПРИМЕР ⏩

Пример расчета пени за несвоевременную уплату налога 2021

Налогоплательщику разрешено самому исправлять ошибки, допущенные им в прошлых отчетных периодах. Правда, такая возможность предоставляется при условии, что с даты допущения ошибки не прошло 1095 дней и, если плательщик успеет «самооправиться» до начала проверки контролирующим органом.

Право на исправление таких ошибок и порядок внесения изменений в налоговую отчетность предусмотрено ст. 50 Налогового кодекса Украины (НК).

Рассмотрим порядок начисления пени за несвоевременную уплату налогов, если ее начисляет сам налогоплательщик. Также остановимся на порядке уплаты пени.

Плательщик, который самостоятельно выявляет факт занижения налогового обязательства прошлых налоговых периодов, обязан (за исключением, когда проводится документальная проверка такого плательщика) совершить следующие действия:

- направить уточняющий расчет (УР) и уплатить сумму недоплаты и штраф в размере 3% от такой суммы до подачи такого УР,

- отразить сумму недоплаты в составе декларации по этому налогу, которая подается за налоговый период, следующий за периодом, в котором выявлен факт занижения налогового обязательства, увеличенную на сумму штрафа в размере 5% от такой суммы, с соответствующим увеличением общей суммы денежного обязательства по этому налогу.

Кроме того, в таком случае П. 54.1 НК обязывает плательщика самостоятельно исчислить сумму пени и указать ее в декларации или УР. Такая сумма денежного обязательства и / или пени считается согласованной.

Следовательно, налогоплательщик применяет сам к себе штраф и начисляет пеню лишь на сумму недоплаченного в бюджет налога в результате занижения налогового обязательства. Если же исправление ошибки связано с завышением налогового обязательства, что не привело к недоплате налога, в таком случае самоштраф и пеню не начисляют.

Проверьте, а может, за налоговиками является «грешок». Юрист объяснит, где ошибаются налоговики, и посоветует, как обжаловать их требования!

ОБЖАЛУЕМ РЕШЕНИЯ ⏩

Пеню начисляют по правилам, установленным в пп. 129.1.3 и п. 129.4 НК (т. е. по формуле 2). Напомним, что в таком случае начинайте начислять пеню по истечении 90 календарных дней, следующих за последним днем предельного срока уплаты налогового обязательства.

Внимание: если внесли изменения в налоговую отчетность в течение 90 кал. дн., следующих за последним днем предельного срока уплаты денежного обязательства, пеню не начисляйте.

дн., следующих за последним днем предельного срока уплаты денежного обязательства, пеню не начисляйте.

Если выявили занижение налогового обязательства после истечения 90 кал. дн., сумму пени рассчитывайте за каждый период действия размера учетной ставки НБУ, что приходится на период занижения налогового обязательства. В то же время пеню начисляйте на сумму денежного обязательства (включая сумму штрафных санкций и без учета суммы пени) за каждый календарный день просрочки в его уплате, включая день погашения. Для ее расчета берите 100% годовых учетной ставки НБУ, действующей на каждый такой день.

Рассмотрим ситуацию на примере.

СКАЧАТЬ ПРИМЕР ⏩

Каков порядок уплаты пени

В общем случае суммы пени зачисляют в те же бюджеты или государственные целевые фонды, к которым зачисляют соответствующие платежи.

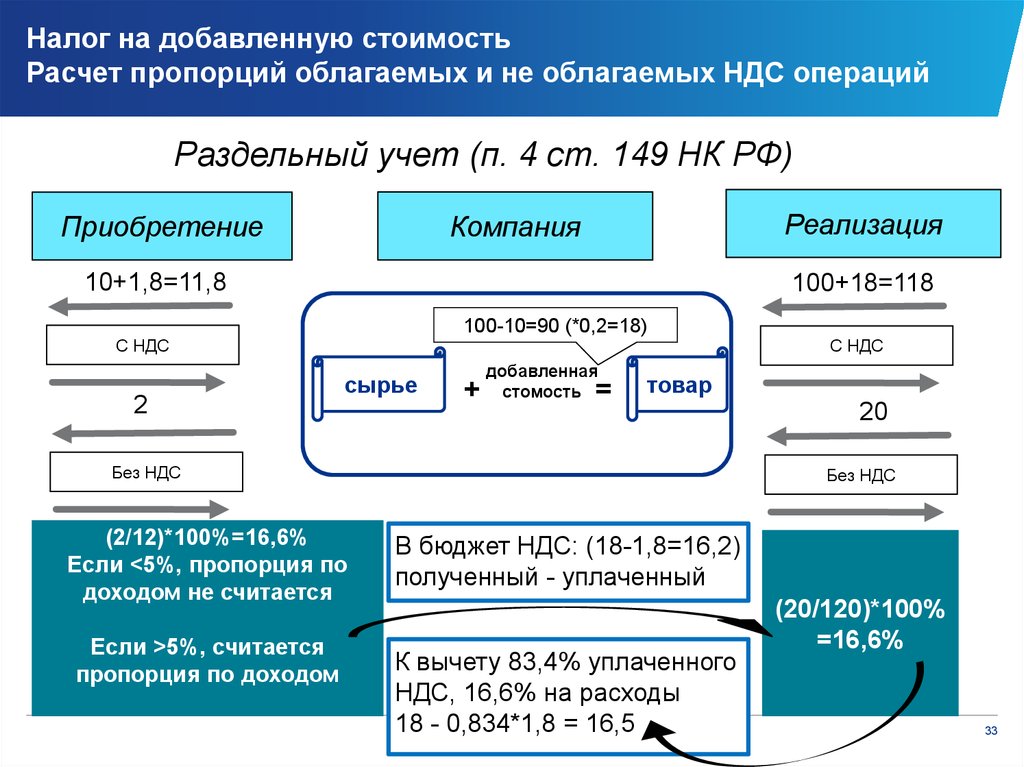

Однако это правило не распространяется на уплату пени по НДС. Здесь действуют отдельные требования, которые устанавливает п. 25 Порядка электронного администрирования НДС, утвержденного постановлением КМУ от 16. 10.2014 № 569 (далее — Порядок № 569). Согласно этой норме уплату налоговых обязательств, определенных контролирующим органом, а также уплату штрафных санкций и пени плательщик НДС осуществляет самостоятельно с текущего счета в соответствующий бюджет. А вот сумма заниженных НДС-обязательств, доначисленных плательщиком за отчетные периоды после 01.07.2015, попадет в бюджет с его электронного счета, открытого в казначействе. Для этого нужно, чтобы на дату подачи УР на электронном счете было достаточно средств. А дальше уже казначейство спишет их в бюджет.

10.2014 № 569 (далее — Порядок № 569). Согласно этой норме уплату налоговых обязательств, определенных контролирующим органом, а также уплату штрафных санкций и пени плательщик НДС осуществляет самостоятельно с текущего счета в соответствующий бюджет. А вот сумма заниженных НДС-обязательств, доначисленных плательщиком за отчетные периоды после 01.07.2015, попадет в бюджет с его электронного счета, открытого в казначействе. Для этого нужно, чтобы на дату подачи УР на электронном счете было достаточно средств. А дальше уже казначейство спишет их в бюджет.

- Профессиональная сертификация бухгалтеров — 2021 ПОПРОБОВАТЬ БЕЗПЛАТНО⚡️

- НДС углубленная программа ПОПРОБОВАТЬ БЕСПЛАТНО ⚡️

- Зарплата: расчеты, отчетность, проверки ПОПРОБОВАТЬ БЕЗПЛАТНО⚡️

- Защита от налогового давления ПОПРОБОВАТЬ БЕЗПЛАТНО⚡️

- Налоги и зарплата: что изменилось в 2021 году ПОПРОБОВАТЬ БЕЗПЛАТНО⚡️

- Применение РРО: изменения, ошибки, штрафы ПОПРОБОВАТЬ БЕСПЛАТНО ⚡️

- Больничные через коронавирус ПОПРОБОВАТЬ БЕСПЛАТНО ⚡️

- Профессиональная сертификация главбуха медицинского КНП — 2021 ПОПРОБОВАТЬ БЕСПЛАТНО ⚡️

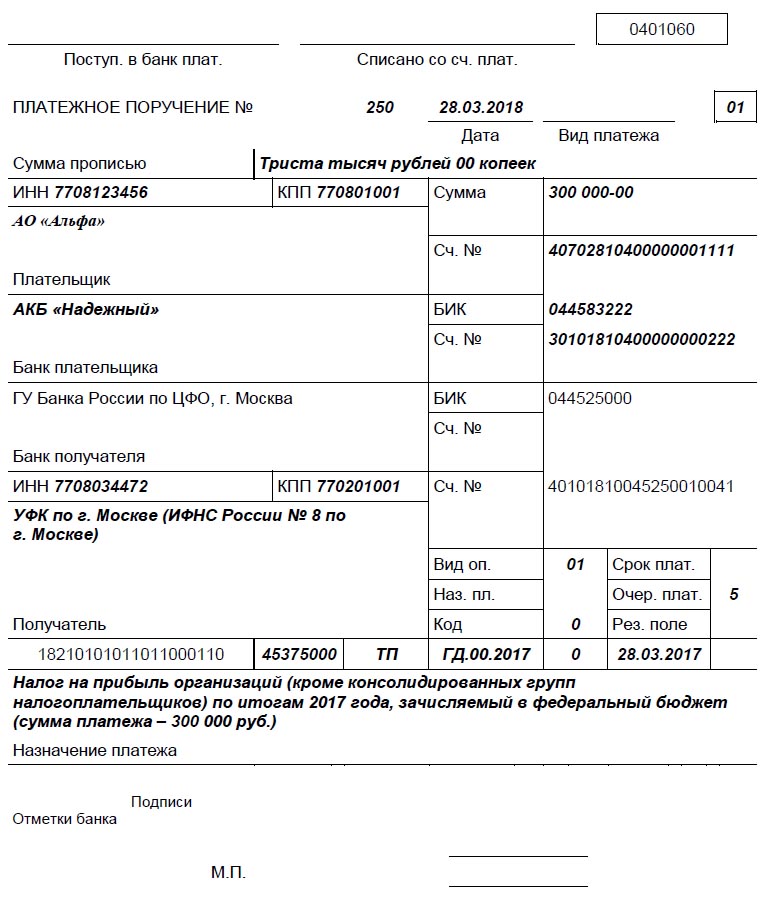

Общий порядок уплаты пени устанавливает ст. 131 НК. Она предусматривает определенную очередность погашения суммы налогового долга. Средства, уплачиваемые налогоплательщиком, прежде всего зачисляются в счет налогового обязательства. Далее (при условии полного погашения суммы налогового долга средства засчитываются в счет погашения штрафов, в последнюю очередь — в счет пени (см. схему).

131 НК. Она предусматривает определенную очередность погашения суммы налогового долга. Средства, уплачиваемые налогоплательщиком, прежде всего зачисляются в счет налогового обязательства. Далее (при условии полного погашения суммы налогового долга средства засчитываются в счет погашения штрафов, в последнюю очередь — в счет пени (см. схему).

Если налогоплательщик не выполняет установленной очередности платежей или не определяет ее в платежном документе (или определяет с нарушением указанного порядка), контролирующий орган самостоятельно осуществляет распределение такой суммы в указанном выше порядке.

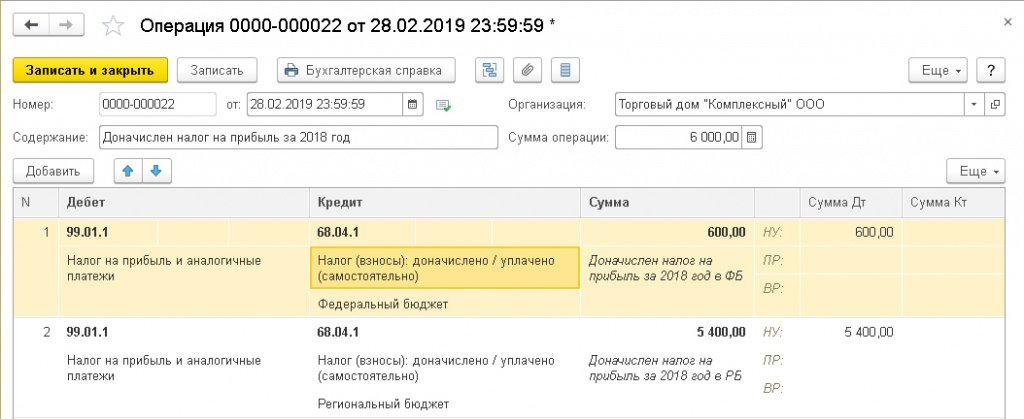

Как отразить начисленную пеню в бухучете

Доначисленную пеню вместе со штрафными санкциями включают в состав прочих операционных расходов в том отчетном периоде, в котором они были согласованы (п. 7, п. 20 П(С)БУ 16 «Расходы»). Бухучет пени рассмотрим на примере и остановимся на ответственности за ее неуплату.

В учете суммы пеню и штрафы отражаются по дебету субсчета 948 «Признанные штрафы, пени, неустойки» в корреспонденции с кредитом счета 64 «Расчеты за налогами и платежами», но для них лучше открыть отдельный субсчет (например, 645).

СКАЧАТЬ ПРИМЕР ⏩

Какова ответственность за неуплату пени

Хотя за неуплату пени законодательством ответственности не предусмотрено, нужно учесть, что пеню, начисленную на сумму задолженности, также считают налоговым долгом. А значит, она увеличивает задолженность.

Кроме того, налоговики предостерегают, что если субъект хозяйствования, который до начала проверки контролирующий орган самостоятельно выявил факт занижения налогового обязательства прошлых налоговых периодов и предоставил уточняющую декларацию (расчет) по истечении 90 календарных дней, следующих за последним днем предельного срока уплаты денежного обязательства, определенного НК, однако не начислил и не уплатил сумму пени, контролирующий органом самостоятельно начисляет пеню (ВИР, категория 138.02).

ШТРАФ НА ПЕНЮ ⏩ | СРОК ДАВНОСТИ ⏩ |

Статті за темою

Заполнение и представление отчета об использовании и запасах топлива

Объединенный отчет по ЕСВ и НДФЛ/ВС

Справка по форме №34-ОПП

Декларация по НДС: алгоритм заполнения

Налоговая декларация по НДС

Облагается ли налогом процентный доход? Налоговые ставки на 2021 год, примеры, налоговые стратегии

Эксперты Insider выбирают лучшие продукты и услуги, которые помогают принимать разумные решения с вашими деньгами (вот как).

- Большая часть процентного дохода, полученного от инвестиций, облагается налогом как на федеральном уровне, так и на уровне штата.

- Вы платите налоги с процентного дохода по обычной ставке подоходного налога.

- Вы можете избежать или отсрочить налоги на проценты, полученные на счетах с налоговыми льготами и на определенных активах.

Спасибо за регистрацию!

Получайте доступ к своим любимым темам в персонализированной ленте, пока вы в пути.

Уплата подоходного налога – это факт жизни. И когда IRS говорит доход, это означает все деньги, которые вы зарабатываете — как заработанные от вашей работы, так и незаработанные от ваших инвестиций. Это включает процентный доход — деньги, полученные от банковских или брокерских счетов, а также от определенных активов, таких как облигации или взаимные фонды.

И когда IRS говорит доход, это означает все деньги, которые вы зарабатываете — как заработанные от вашей работы, так и незаработанные от ваших инвестиций. Это включает процентный доход — деньги, полученные от банковских или брокерских счетов, а также от определенных активов, таких как облигации или взаимные фонды.За некоторыми исключениями, большая часть инвестиционных процентов является налогооблагаемым доходом. Вы должны сообщить об этом по возвращении и отдать долю правительству.

Поэтому полезно узнать немного больше о том, как процентный доход влияет на ваш налоговый счет.

Что такое процентный доход?

Большинство видов процентного дохода облагаются как федеральными налогами, так и налогами штата. Сюда входят проценты, которые вы получаете на:

- Сберегательные и казначейские облигации США

- Корпоративные облигации

- Взаимные фонды/ETF

- Депозитные сертификаты (CD)

- Текущие и сберегательные счета

6

0 Счета денежного рынка переданные другим лицам - Процентный доход от сквозного бизнеса, такого как товарищества или S-корпорации

Не облагается ли процентный доход налогом?

Только один основной вид активов приносит необлагаемый налогом процентный доход: муниципальные облигации (для краткости «муни») и облигации частной деятельности. Они выдаются штатами, округами, городами и другими государственными учреждениями для финансирования крупных капитальных проектов, таких как строительство государственных больниц и школ, автомагистралей, электростанций и других общественных зданий.

Они выдаются штатами, округами, городами и другими государственными учреждениями для финансирования крупных капитальных проектов, таких как строительство государственных больниц и школ, автомагистралей, электростанций и других общественных зданий.

Все муниципалитеты, а также фонды муниципальных облигаций освобождены от федеральных налогов. Если облигация выпущена вашим родным штатом, процентный доход, который она обеспечивает, также не облагается подоходным налогом штата и местными налогами.

Краткий факт: Муниципальные облигации, не облагаемые федеральными, государственными и местными налогами, называются облигациями с тройным освобождением от налогов.

Вы также получаете небольшую скидку на казначейские обязательства США и сберегательные облигации. Вы платите за них федеральный подоходный налог, но они освобождены от подоходного налога штата и местного налога.

Какова ставка налога на процентный доход?

Процентный доход не облагается специальной налоговой ставкой, как прибыль от ваших инвестиций, также известная как долгосрочный прирост капитала. Вы платите налоги на проценты, как если бы это был обычный доход, то есть по той же ставке, что и ваш другой доход, такой как заработная плата или доходы от самостоятельной занятости.

Вы платите налоги на проценты, как если бы это был обычный доход, то есть по той же ставке, что и ваш другой доход, такой как заработная плата или доходы от самостоятельной занятости.

Таким образом, если вы относитесь к 24-процентной налоговой категории, вы также будете платить 24-процентную ставку с вашего процентного дохода.

В 2020 и 2021 налоговых годах существует семь налоговых категорий:

Процентный доход также может облагаться другим налогом, называемым налогом на чистый доход от инвестиций (NIIT). NIIT представляет собой налог в размере 3,8% на меньшее из:

- Ваш чистый доход от инвестиций, который, как правило, представляет собой весь ваш доход от инвестиций (включая проценты, дивиденды, прирост капитала, выплаты от аннуитетов, доход от пассивной деятельности, арендную плату и роялти). ) минус инвестиционные расходы, или

- Сумма вашего модифицированного скорректированного валового дохода, превышающая 200 000 долларов США для не состоящих в браке/глав домохозяйств, 250 000 долларов США для супружеских пар, подающих совместную декларацию, и 125 000 долларов США для супружеских пар, подающих документы по отдельности.

Как отразить процентный доход в налоговой декларации?

Примерно 31 января каждого года вы должны получать форму 1099-INT из любого банка, брокерской фирмы или других источников процентного дохода, показывающую проценты, полученные от ваших инвестиций в предыдущем году.

В большинстве случаев легко взять номера из формы 1099-INT и перенести их в соответствующее место в программе для подготовки налогов или в налоговой декларации. Цифры, на которые следует обратить внимание, приведены в полях 1, 3 и 8.

В полях 1 и 3 формы 1099-INT показаны регулярные налогооблагаемые процентные доходы и налогооблагаемые проценты по сберегательным и казначейским облигациям США. В ячейке 8 показаны не облагаемые налогом проценты.

Прочие графы формы 1099-INT

- Штрафы за досрочное снятие средств , такие как штрафы, необходимые для снятия денег с компакт-диска до истечения срока его действия, указаны в графе 2.

Вы можете вычесть эти штрафы как корректировку дохода на Приложение 1 к вашей форме 1040.

Вы можете вычесть эти штрафы как корректировку дохода на Приложение 1 к вашей форме 1040. - Если у вас был удержан какой-либо федеральный налог или подоходный налог штата , это показано в Ячейке 4 и Ячейках с 15 по 17. Вы можете добавить эту сумму к другим налоговым платежам, таким как удержания из заработной платы или ежеквартальные расчетные налоговые платежи.

- Инвестиционные расходы указаны в Блоке 5. Большинство людей больше не могут вычитать инвестиционные расходы, поскольку Закон о сокращении налогов и занятости от 2017 года исключил возможность их вычета за налоговые годы с 2018 по 2025 год.

- Если вы заплатили иностранный подоходный налог любой полученный вами процентный доход, уплаченная сумма и страна, в которой вы уплатили налог, должны быть указаны в полях 6 и 7. Вы используете эту информацию для расчета вашего иностранного налогового кредита.

- Указанный процент по облигациям на частную деятельность указан в Блоке 8.

Облигации на частную деятельность представляют собой тип муниципальной облигации, предназначенной для финансирования частных проектов с общественной пользой, таких как доступное арендное жилье. Процентный доход от облигаций частной деятельности обычно не облагается налогом, но он необходим для расчета альтернативного минимального налога.

Облигации на частную деятельность представляют собой тип муниципальной облигации, предназначенной для финансирования частных проектов с общественной пользой, таких как доступное арендное жилье. Процентный доход от облигаций частной деятельности обычно не облагается налогом, но он необходим для расчета альтернативного минимального налога. - Ячейки с 10 по 13 относятся к рыночным дисконтам и премиям по облигациям. Эти сценарии могут возникнуть, когда вы покупаете отдельную облигацию по цене ниже или выше ее номинальной стоимости. Если вы покупаете облигацию со скидкой, вы должны ежегодно включать часть скидки в качестве налогооблагаемого процента. Если вы приобрели облигацию с премией, вам разрешается вычитать часть этой премии каждый год.

Где указывается налогооблагаемый процентный доход в налоговой декларации?

Если вы получили более 1500 долларов США в виде налогооблагаемых процентов или дивидендов в течение года, вы сообщаете обо всех этих доходах в виде процентов и дивидендов в Приложении B, приложенном к вашей Форме 1040. Если ваши доходы не достигли этого порога, вам не нужно для заполнения Приложения B. Вместо этого вы просто указываете необлагаемые налогом проценты и налогооблагаемые проценты в строках 2a и 2b формы 1040.

Если ваши доходы не достигли этого порога, вам не нужно для заполнения Приложения B. Вместо этого вы просто указываете необлагаемые налогом проценты и налогооблагаемые проценты в строках 2a и 2b формы 1040.

В ваших формах 1099-INT должна быть вся необходимая информация. Однако они могут быть неполными. Банки и брокерские фирмы обязаны отправлять вам форму только в том случае, если они выплатили вам более 10 долларов в виде процентов в течение года. Так что, если вы заработали 5 долларов в виде процентов со сберегательного счета, он по-прежнему облагается налогом — вы просто можете не получить 1099-ИНТ.

Так что неплохо бы следить за этим и самому, потому что вы обязаны сообщать обо всех процентных доходах в своей декларации, независимо от того, насколько они малы. Если у вас много учетных записей в разных местах, это может сложиться.

Есть ли способ избежать уплаты налогов на процентный доход?

Трудно избежать уплаты налогов на процентный доход, но есть несколько стратегий, которые можно попробовать, особенно в отношении активов, приносящих большой доход.

- Храните активы на необлагаемых налогом счетах, таких как Roth IRA или Roth 401(k). Независимо от инвестиций, вы никогда не должны платить налоги с чего-либо, заработанного на таких счетах, если вы соблюдаете правила вывода средств.

- Храните активы на счетах, ориентированных на образование, таких как планы 529 и сберегательные счета для образования Coverdell. Все доходы на этих счетах не облагаются налогом, если они используются для академических расходов.

- Инвестируйте активы в счета с отсрочкой уплаты налогов, такие как традиционная IRA или 401(k), чтобы отсрочить уплату налогов до тех пор, пока вы не снимете деньги на пенсии, и вы, предположительно, находитесь в более низкой налоговой категории.

- Инвестируйте в муниципальные облигации, выпущенные в вашем родном штате, чтобы претендовать на тройное освобождение от налогов.

- Инвестируйте в казначейские облигации США, чтобы избежать подоходного налога штата, что особенно полезно, если вы живете в районе с высокими налогами.

Независимо от источника, большая часть процентов, полученных от ваших сбережений и инвестиций, считается налогооблагаемым доходом. Он облагается налогом по той же ставке, что и обычный доход, исходя из вашей обычной налоговой категории за год.

Уклонение от уплаты налога на процентный доход сводится к поиску определенных освобожденных активов — главным образом, муниципальных облигаций и казначейских облигаций США — и использованию льготных налоговых счетов, на которых деньги зарабатываются без уплаты налогов или, по крайней мере, с отсрочкой налогообложения.

Финансовые учреждения, в которых находятся ваши счета, отправляют ежегодные отчеты о ваших процентных доходах, называемые формой 1099. Так что следите за ними и сообщайте обо всех ваших инвестиционных доходах. IRS получает копии всех ваших 1099, поэтому они быстро узнают, если вы что-то упустите.

Причитающиеся и полученные проценты

Причитающиеся проценты по просроченным платежам

Проценты по просроченным налогам начисляются через 61 день после даты платежа. Процентная ставка по большинству налогов меняется ежегодно и устанавливается в размере основной ставки плюс 1 процент. См. раздел 111.060 Налогового кодекса Техаса.

Процентная ставка по большинству налогов меняется ежегодно и устанавливается в размере основной ставки плюс 1 процент. См. раздел 111.060 Налогового кодекса Техаса.

Основной курс публикуется в Wall Street Journal в первый рабочий день года.

Процентные ставки и расчеты

Расчет причитающихся процентов- Умножьте причитающийся налог на годовую процентную ставку (проценты должны быть десятичными).

- Умножьте полученное значение из первого шага на количество дней, в течение которых начисляются проценты.

- Разделите полученную во втором шаге сумму на количество дней в году (365 дней для большинства лет или 366 дней для високосных).

ПРИМЕР – В 2020 году, если вы задолжали 1000 долларов США в виде налогов по ставке 5,75 процента (0,0575) в течение 150 дней, то вы должны 23,57 долларов США в виде процентов.

- 1000 долларов США (причитающийся налог) умножить на 0,0575 (годовая процентная ставка) равно 57,50 долларов США.

- 57,50 долл. США умножить на 150 (процентные дни) равно 8 625 долл. США.

- Разделите 8625 долларов на 366 (дней в високосном году). Задолженность по процентам составляет 23,57 доллара.

| Год | Годовая ставка Prime +1 |

|---|---|

| 2022 | 4,25 процента (0,0425) |

| 2021 | 4,25 процента (0,0425) |

| 2020 | 5,75 процента (0,0575) |

| 2019 | 6,50 процента (0,0650) |

| 2018 | 5,50 процента (0,0550) |

Исторические процентные ставки

| Год | Годовая ставка Prime +1 |

|---|---|

| 2017 | 4,75 процента (0,0475) |

| 2016 | 4,50 процента (0,0450) |

| 2015 | 4,25 процента (0,0425) |

| 2014 | 4,25 процента (0,0425) |

| 2013 | 4,25 процента (0,0425) |

| 2012 | 4,25 процента (0,0425) |

| 2011 | 4,25 процента (0,0425) |

| 2010 | 4,25 процента (0,0425) |

| 2009 | 4,25 процента (0,0425) |

| 2008 | 8,25 процента (0,0825) |

| 2007 | 9,25 процента (0,0925) |

| 2006 | 8,25 процента (0,0825) |

| 2005 | 6,25 процента (0,0625) |

| 2004 | 5,00 процента (0,0500) |

| 2003 | 5,25 процента (0,0525) |

| 2002 | 5,75 процента (0,0575) |

| 2001 | 10,50 процента (0,1050) |

| 2000 | 9,50 процента (0,0950) |

Проценты, полученные по кредитам и возмещениям

На поданные заявки на возмещение начисляются кредитные проценты либо по ставке казначейского пула, либо по базовой ставке плюс 1 процент, в зависимости от того, что меньше.

Проценты по кредиту будут ежегодно меняться до тех пор, пока кредит не будет возвращен или не будет применен к обязательству.

Полученные проценты

Расчет заработанных процентов- Умножьте налоговый кредит на процентную ставку по кредиту (проценты должны быть представлены в виде десятичных дробей).

- Умножьте полученное значение из первого шага на количество дней, в течение которых начисляются проценты.

- Разделите полученную во втором шаге сумму на количество дней в году (365 дней для большинства лет или 366 дней для високосных).

Примечание: Если не истек срок исковой давности, по закону Управление финансового контролера не имеет права возвращать платежи в течение более четырех лет с даты, когда налог стал подлежащим уплате. См. разделы 111.0041, 111.108, 111.201 и 111.207 Налогового кодекса Техаса.

ПРИМЕР . В 2020 году, если вы заработали проценты на 1000 долларов США по ставке 2,181 процента (0,02181) в течение 150 дней, то вы заработали 8,9 долларов США. 4 интереса.

4 интереса.

- 1000 долларов США (налоговый кредит) умножить на 0,02181 (кредитная процентная ставка) равно 21,81 доллара США.

- 21,81 доллара США, умноженное на 150 (процентные дни), равно 3 271,50 доллара США.

- Разделите 3 271,50 доллара США на 366 (дней в високосном году). Полученные проценты составляют 8,94 доллара.

| Год | Годовая ставка — Prime +1 | Годовая ставка — Казначейский пул |

|---|---|---|

| 2022 | 4,25 процента (0,0425) | 0,276 процента (0,00276) |

| 2021 | 4,25 процента (0,0425) | 0,511 процента (0,00511) |

| 2020 | 5,75 процента (0,0575) | 2,181 процента (0,02181) |

| 2019 | 6,50 процента (0,0650) | 2,42% (0,02420) |

| 2018 | 5,50 процента (0,0550) | 1,429 процента (0,01429) |

Для получения дополнительной информации см. Таблицу «Ставки казначейского пула» или «Историческую диаграмму процентных ставок казначейского пула» ниже.

Таблицу «Ставки казначейского пула» или «Историческую диаграмму процентных ставок казначейского пула» ниже.

Прошлые процентные ставки казначейского пула

| Год | Годовая ставка — Prime +1 | Годовая ставка — Казначейский пул |

|---|---|---|

| 2017 | 4,75 процента (0,0475) | 1,004% (0,01004) |

| 2016 | 4,50 процента (0,0450) | 0,634 процента (0,00634) |

| 2015 | 4,25 процента (0,0425) | 0,469 процента (0,00469) |

| 2014 | 4,25 процента (0,0425) | 0,385 процента (0,00385) |

| 2013 | 4,25 процента (0,0425) | 0,465 процента (0,00465) |

| 2012 | 4,25 процента (0,0425) | 0,692 процента (0,00692) |

| 2011 | 4,25 процента (0,0425) | 0,921 процента (0,00921) |

| 2010 | 4,25 процента (0,0425) | 1,574 процента (0,01574) |

| 2009 | 4,25 процента (0,0425) | 2,511 процента (0,02511) |

| 2008 | 8,25 процента (0,0825) | 4,764 процента (0,04764) |

| 2007 | 9,25 процента (0,0925) | 5,066 процента (0,05066) |

| 2006 | 8,25 процента (0,0825) | 4,068 процента (0,04068) |

| 2005 | 6,25 процента (0,0625) | 2,187 процента (0,02187) |

| 2004 | 5,00 процента (0,0500) | 1,517 процента (0,01517) |

| 2003 | 5,25 процента (0,0525) | 2,107% (0,02107) |

| 2002 | 5,75 процента (0,0575) | 3,465 процента (0,03465) |

| 2001 | 10,50 процента (0,1050) | 6,140 процента (0,06140) |

| 2000 | 9,50 процента (0,0950) | 5,619 процента (0,05619) |

Сводка процентов по кредиту

Офис финансового контролера выплачивает проценты по возврату и переводу налогов, уплаченных по ошибке. Проценты начинают начисляться через 61 день после даты платежа или даты подачи налогового отчета, в зависимости от того, что наступит позднее. Проценты по кредиту не начисляются на суммы, подпадающие под действие Раздела 6 Кодекса собственности, а также не начисляются за периоды налоговой отчетности, подлежащие уплате до 1 января 2000 г.

Проценты начинают начисляться через 61 день после даты платежа или даты подачи налогового отчета, в зависимости от того, что наступит позднее. Проценты по кредиту не начисляются на суммы, подпадающие под действие Раздела 6 Кодекса собственности, а также не начисляются за периоды налоговой отчетности, подлежащие уплате до 1 января 2000 г.

Процентная ставка определяется на дату требования о возмещении. Требование о возмещении должно:

- Быть в письменной форме и полностью и подробно указывать каждую причину или основание, на котором основано требование;

- Укажите период, в течение которого была произведена заявленная переплата; и

- Подать в офис контролера в течение применимого срока давности, как правило, в течение четырех лет с даты, когда налог должен быть уплачен.

Процентная ставка по кредиту для возврата налогов – наименьшая из годовых:

- Ставка казначейского пула, полученная по депозитам в государственной казне в течение ноября предыдущего календарного года; или

- Основная ставка плюс 1 процент.

Базовая ставка публикуется в Wall Street Journal в первый рабочий день года.

Базовая ставка публикуется в Wall Street Journal в первый рабочий день года.

ПРИМЕР – Кредит, созданный на основе измененного отчета, отвечающего установленным законом требованиям для требования о возмещении:

Налоговая декларация должна была быть подана 20 мая 2020 года, и отчет был подан, и налог уплачен вовремя. 20 августа 2020 г. была подана исправленная декларация с изложением оснований, в результате чего был получен кредит в размере 1000 долларов США. Проценты по кредиту начинают начисляться на 61-й день после 20 мая 2020 г., то есть 20 июля 2020 г. Применяется более низкая ставка казначейского пула или основная ставка плюс 1 процент.

Кредиты в ходе аудита

Если налогоплательщику назначен кредит во время аудита, сумма кредита будет возвращена после завершения аудита. На сумму кредита будут начисляться проценты по наименьшей из ставки казначейского пула или базовой ставки плюс 1 процент, действующей на дату начала аудита.

Об авторе