Как рассчитать выручку в балансе: Выручка от реализации в балансе

По какой строке отражается валовая прибыль в балансе

Иллюстрация: fabrikasimf/freepikЧто такое валовая прибыль и в чем ее отличие от чистой прибыли

Валовая прибыль считается одним из основных показателей, характеризующих эффективность работы предприятия. Рассчитывается она как разность между:

- нетто-выручкой от основного вида деятельности,

- себестоимостью товаров или услуг.

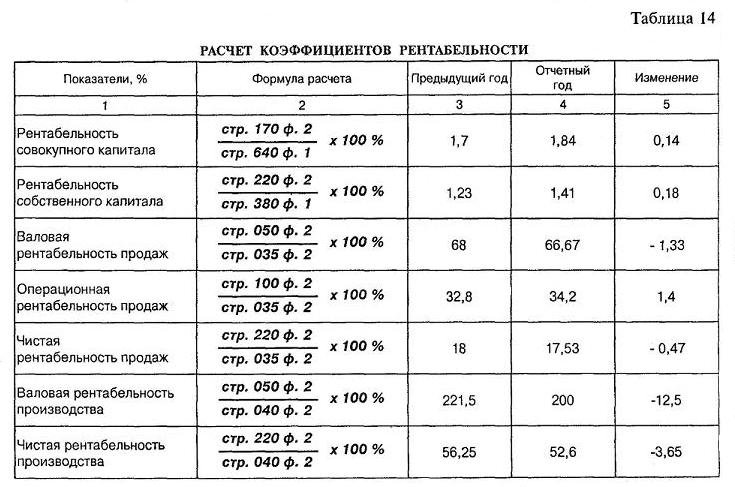

На основе полученной величины можно косвенно судить о рентабельности предприятия.

Косвенно – поскольку принимаемые в расчет показатели не отражают полную информацию.

Так, термин «нетто» применительно к выручке означает, что из нее необходимо вычесть:

- НДС,

- акцизы,

- прочие обязательные платежи (например, пошлины на экспорт).

Показатель себестоимости формируют:

- затраты на производство продукции, оказание услуг;

-

покупная стоимость реализуемого товара.

Коммерческие и управленческие расходы в себестоимость не включаются, они отражаются в отчете о финансовых результатах обособленно и участвуют в формировании показателя чистой прибыли (п. 23 ПБУ 4/99).

Собственно, в этом и заключается отличие валовой прибыли от чистой. Валовая прибыль служит, скорее, для оценки производственных затрат, эффективности ценообразования, окупаемости продукции, поскольку формируется из показателей, имеющих прямое отношению к производству.

В то время как чистая прибыль – конечный финансовый результат деятельности предприятия за отчетный период, исчисляющийся как разница между всеми признанными доходами и затратами (в т. ч. по налогам и обязательным платежам).

Отражение валовой прибыли в отчетности

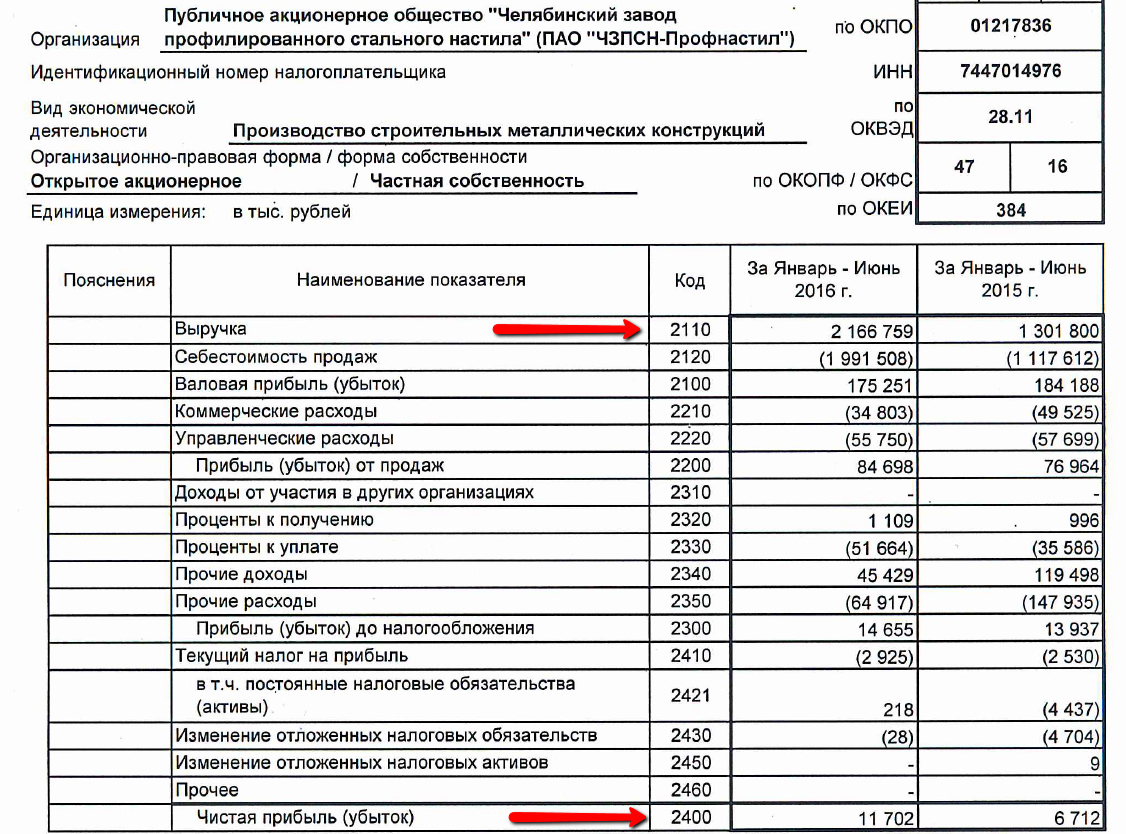

Как уже ранее было сказано, валовая прибыль отображается в отчете о финрезультатах, форма которого утверждена приказом Минфина от 02. 07.2010 № 66н (в ред. от 19.04.2019), а именно в строке 2100.

07.2010 № 66н (в ред. от 19.04.2019), а именно в строке 2100.

Показатели «Выручка» и «Себестоимость продаж» отражаются в строках 2110 и 2120 соответственно.

Таким образом, валовая прибыль в отчете формируется по формуле:

?

Величина валовой прибыли может иметь как положительное, так и отрицательное значение. Во втором случае показатель означает убыток и заносится в строку 2100 в круглых скобках без знака минус.

Себестоимость также необходимо указывать в круглых скобках (знак минус не ставится).

Рассмотрим подробнее, из каких данных формируется величина выручки и себестоимости.

Из чего формируется выручка

В строку 2110 включаются данные о доходах по обычным видам деятельности, определение которым дано в пп. 5, 12 ПБУ 9/99. Напомним, что данный показатель заносится за минусом сумм НДС. На это нам указывает прим. 5 приложения № 1 к приказу Минфина от 02.07.2010 № 66н, а также список поступлений, которые не признаются доходами предприятия, опубликованный в п. 3 ПБУ 9/99.

5 приложения № 1 к приказу Минфина от 02.07.2010 № 66н, а также список поступлений, которые не признаются доходами предприятия, опубликованный в п. 3 ПБУ 9/99.

Учет выручки производится на счете 90.1 отдельно по каждому виду деятельности. Суммы НДС и акцизы отображаются на счетах 90.3 и 90.4 соответственно. Графически формулу расчета статьи «Выручка» можно представить следующим образом:

Из чего формируется себестоимость

Строка 2120 формируется на основании данных о расходах по обычным видам деятельности, описанных в п. 5 ПБУ 10/99.

Согласно инструкции по применению Плана счетов себестоимость продукции, товаров, услуг учитывается на счете 90.2. Оформляется списание себестоимости проводкой:

Дт 90.2 – Кт 20, 23, 29, 40, 41, 43 и др.

При этом следует учесть, что коммерческие и управленческие затраты также аккумулируются на счете 90.2. А они, как нам известно, не формируют показатель строки 2120. Оформляются данные статьи расходов в корреспонденции со счетами 26 и 44.

Оформляются данные статьи расходов в корреспонденции со счетами 26 и 44.

Также можно создать дополнительные субсчета к счету 90 (как это реализовано в программах 1С:Бухгалтерия), например 90-7 «Коммерческие расходы» и 90-8 «Управленческие расходы» и списывать такими проводками:

Дт 90.7 – Кт 44

Дт 90.8 – Кт 26

Итоги

Валовая прибыль представляет собой превышение выручки от продаж, оказания услуг над их себестоимостью. В противном случае показатель говорит о неокупаемости продукции.

Информация о величине валовой прибыли/убытке представлена в строке 2100 отчета о финансовом результате и рассчитывается как разность строк 2110 и 2120.

Анализ компании по бухгалтерской отчетности

Интересный факт: я, автор блога про Power BI и Excel – по образованию не айтишник, а экономист. С большим опытом работы финансовым директором и консультантом по бюджетированию. Финансовый анализ – моя любимая тема. Также это является причиной, почему я так люблю наглядную управленческую отчетность и Dashboard-ы.

Финансовый анализ – моя любимая тема. Также это является причиной, почему я так люблю наглядную управленческую отчетность и Dashboard-ы.

Дело в том, что финансовые отчеты и показатели требуют определенной подготовки от того, кто их смотрит. Я еще ни разу не встречал директора, который бы начал решительно что-то делать после слов: «У нас коэффициент текущей ликвидности равен 0,473».

Чтобы руководителям было удобнее читать и анализировать финансовые результаты, данные нужно приводить в удобный вид. Попробую неакадемическим языком описать основные показатели и представить их на одной информационной панели в виде графиков и диаграмм.

Скачать пример

В файле приведен пример данных одной условной компании. На первой странице – отчет-Dashboard, на второй – поле для ввода данных: Доходы и расходы, Активы, обязательства и капитал, а на третьей – вычисления. Положительная или отрицательная динамика последнего периода окрашивается зеленым или красным цветом соответственно. Для расчета используются формулы и макросы.

Для расчета используются формулы и макросы.

Показатели деятельности обычно анализируют в динамике, с данными за несколько периодов. Рассмотрим подробно, как их рассчитать и проанализировать.

Данные для анализа прибыли берутся из одноимённого отчёта — о прибыли и убытках (далее ОПиУ или P&L). В нём есть несколько показателей, на которые аналитики, собственники и руководители обращают внимание при оценке результатов деятельности.

Операционная прибыль – это прибыль от основной (обычной) деятельности компании. Она рассчитывается как разница между выручкой без НДС и расходами по обычной деятельности. Если сопоставлять с российской отчетностью, операционная прибыль соответствует показателю Прибыль от продаж в Отчете о финансовых результатах (строка 2200).

Иногда под операционной прибылью понимают аббревиатуру EBIT (Earnings Before Interest and Taxes), или по-русски: прибыль до уплаты процентов и налогов. Хотя, если взглянуть строго, они отличаются тем, что EBIT включает доходы и расходы, не связанные с операционной деятельностью.

EBIT = Прибыль (убыток) до налогообложения (строка 2300) + Проценты к уплате (строка 2330).

Выручка в глазах некоторых собственников и руководителей является, пожалуй, главным показателем. Иногда главнее прибыли. Потому что ассоциируется с деньгами, и её легче всего понять и проконтролировать. В классической отчетности выручка оценивается по начислению и без косвенных налогов. Однако на практике руководитель для управленческих целей может попросить налоги не вычитать. В любом случае сумма берется из ОПиУ, строка 2110.

Выручку анализируют практически во всех разрезах: по контрагентам, товарам, городам, менеджерам, в динамике, в сравнении с планами и так далее. Анализ динамики, особенно по годам, корректнее проводить с учетом уровня инфляции.

Выручка и прибыль… если посмотреть на оба показателя на графике, видно, что они растут. При этом важно, чтобы прибыль по темпам роста опережала выручку. Как это увидеть? В основном все аналитические показатели «настроены» на результативные показатели: доходы, прибыли, рентабельность.

Если картинку «перевернуть» и посмотреть на долю расходов в выручке, откроется альтернативное видение – если эта доля растет, значит рост прибыли отстает от доходов, и наоборот. Да, конечно, нужно помнить, что необоснованное значительное сокращение расходов компании может привести к убыткам в долгосрочной перспективе (например, можно сэкономить на закупке сырья и показать высокую эффективность, но не долго).

Как говорили ранее, показатели чистой прибыли (строка 2400 Отчета о финансовых результатах) и операционной прибыли отличаются за счет налогов, доходов и расходов от неосновной деятельности. Чистая прибыль — это тоже один из главных показателей, на который пристально смотрит директор.

Нужно держать в голове, что на итоговую прибыль компании влияют ОНО и ОНА – отложенные налоговые обязательства и активы, что отрывает его от связи с денежным потоком. Столкнувшись с большой чистой прибылью, будьте готовы как аналитики, ответить на вопрос руководства, почему нет денег на то, чтобы заплатить с нее налоги.

Показатель EBITDA (Earnings before interest, taxes, depreciation and amortization) — прибыль до вычета расходов по выплате процентов, налогов, и начисленной амортизации.

Главный показатель эффективности компаний. По крайней мере таким кажется, судя по тому, как часто его пытаются посчитать. Он возник во времена убыточности софтверных компаний, когда амортизация компьютеров «съедала» всю прибыль. Чтобы заинтересовать инвесторов, аналитики придумали показатель без главной статьи расходов.

Показатель EBITDA рассчитывают по отчетности МСФО, в РСБУ его возможный аналог по данным ОПиУ:

EBITDA = Прибыль до налогообложения (строка 2300) + Проценты уплаченные (строка 2330) — Проценты к получению (строка 2320) + Амортизация основных средств (которой, кстати, в ОПиУ нет — есть в приложениях к бухгалтерской отчетности).

Функция EBITDA — показать, сколько денег компания может теоретически направить на покрытие задолженности, так как амортизация — это не реальные платежи, при нулевой прибыли налог на прибыль в теории тоже будет нулевым, а проценты по кредиту могут быть теоретически снижены при смене собственника или источников финансирования.

Сравнение численности персонала и выручки показывает эффективность управления компанией с точки зрения ее организационной структуры — компенсируется ли рост численности персонала увеличением выручки и полученной прибыли.

Вроде просто и даже примитивно, но на совещаниях этот показатель может вызвать неприязнь к аналитику со стороны менеджеров среднего звена. А также неприязнь к менеджерам среднего звена со стороны руководства. В любом случае центром схождения взглядов будет аналитик.

Анализ активов, обязательств и капитала проводится по балансу.

Активы — это ресурсы, контролируемые компанией в результате прошлых событий, от которых компания ожидает экономической выгоды в будущем (почти по МСФО). Существует много различных классификаций активов, половина из которых повторяется, а вторая печалит разум руководителей и собственников. Самое полезное – разделить активы на оборотные и внеоборотные.

Внеоборотные активы — строка 1100 баланса, нематериальные активы, основные средства, незавершённое строительство. К оборотным активам (строка 1200) относят запасы, НДС по приобретённым ценностям, дебиторскую задолженность, денежные средства.

К оборотным активам (строка 1200) относят запасы, НДС по приобретённым ценностям, дебиторскую задолженность, денежные средства.

Если у компании постоянно растут внеоборотные активы, а оборотные остаются на одном уровне, скорее всего руководство коллекционирует здания. Как раз это видно на графике – рост активов компании за счет увеличения внеоборотных активов, при примерно одинаковом уровне оборотных активов.

Вместе с анализом активов проводят анализ источников их финансирования. На графике показана динамика изменения инвестированного капитала.

По данным РСБУ Инвестированный капитал = Собственный капитал (строка 1300 баланса) + Долгосрочные обязательства (строка 1400).

Также можно рассчитать, как совокупные активы минус краткосрочные обязательства — получится аналог чистых активов. Долгосрочные обязательства считаются «безопасными» для финансирования в долгосрочной перспективе.

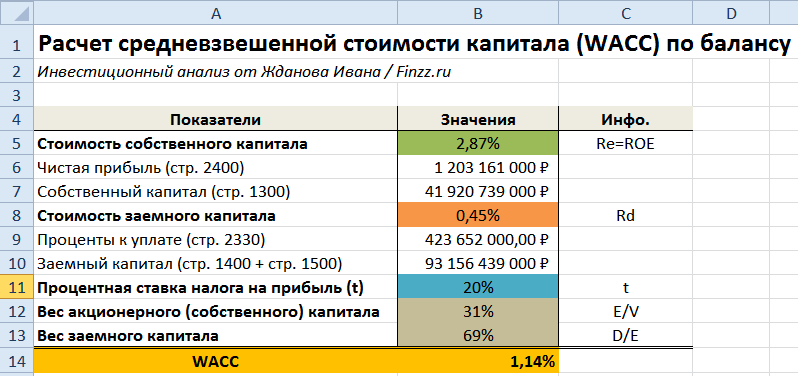

Рентабельность инвестированного капитала (ROIC) показывает отдачу инвестированных средств в деятельность компании.

ROIC = Чистая прибыль / Инвестированный капитал.

На графике рентабельность инвестированного капитала приведена в сопоставлении с средневзвешенной стоимостью капитала WACC за аналогичный период. WACC – показатель, напоминающий, что у капитала, даже собственного, есть процентная стоимость и инвесторы надеются что-то получить (подробнее о WACC: «Сколько стоит собственный капитал компании»).

Собственные оборотные средства, или рабочий капитал – это величина, на которую оборотные активы компании превышают ее краткосрочные обязательства. Используется для оценки возможности предприятия рассчитаться по краткосрочным обязательствам, реализовав все оборотные активы.

Собственные оборотные средства = Оборотные активы (строка 1200 баланса) – Краткосрочные обязательства (строка 1500).

Если верить литературе, собственные оборотные средства компании должны быть положительными. На практике, если они отрицательные, сотрудники компании должны чувствовать себя немного тревожно… А так – ничего страшного.

Доля обязательств в активах, наверное, больше всего показывает долгосрочную платежеспособность. Аналогов этого показателя много: финансовый леверидж, коэффициент финансовой зависимости или независимости (смотря что в числителе и знаменателе).

Все эти показатели сводятся к тому, что активы делят на обязательства, или собственный капитал на активы, или наоборот… В итоге мы получаем «разные» показатели, которые говорят об одном: если руководство не будет контролировать займы и кредиты, возможно начнутся проблемы и будут приходить гневные письма от кредиторов и банков.

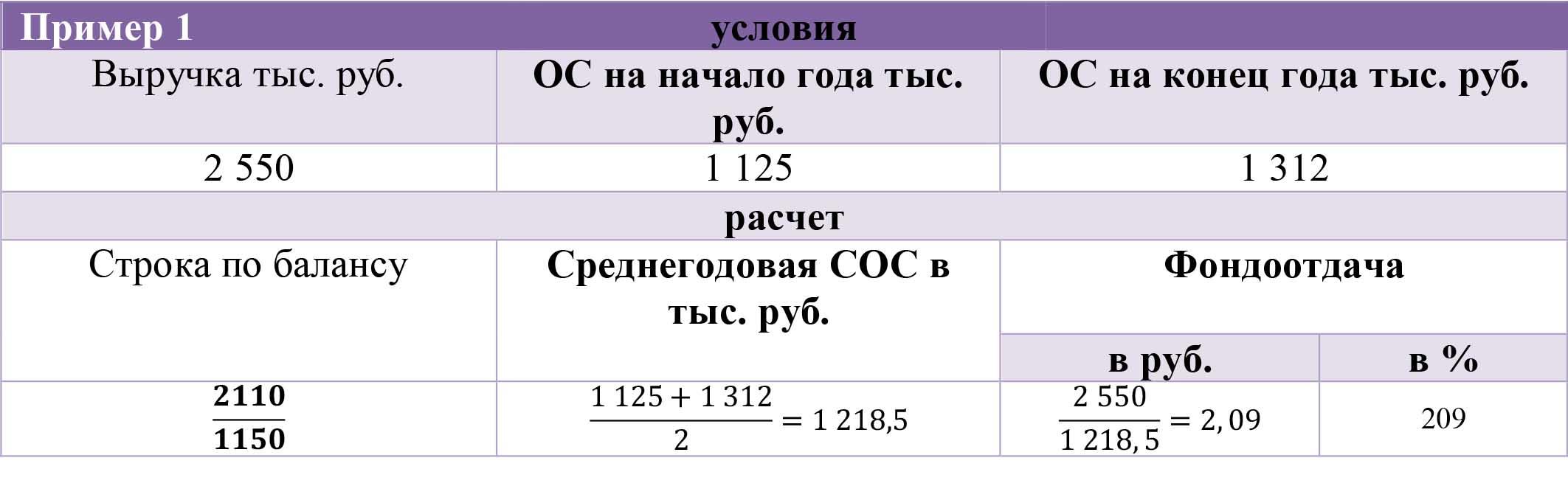

Период оборота оборотных активов = Оборотные активы (строка 1200 баланса) / Выручка (строка 2110 Отчета о финансовых результатах) * длительность периода, дни.

С показателями оборачиваемости все просто: нужно выручку (или себестоимость) на что-то разделить и посмотреть, что получится. Чем быстрее оборачиваемость, тем лучше.

При анализе структуры баланса и ликвидности сравниваются активы, сгруппированные по степени их ликвидности (наиболее ликвидные активы А1, быстро реализуемые А2, медленно реализуемые А3 и труднореализуемые активы А4), с обязательствами по пассиву, сгруппированными по срокам их погашения (наиболее срочные обязательства П1, краткосрочные пассивы П2, долгосрочные пассивы П3 и капитал и резервы П4).

В финансовом анализе рассчитываются различные показатели ликвидности, такие как коэффициент абсолютной ликвидности, коэффициент текущей ликвидности и так далее…

…Так нужно было написать, потому что так требует классика.

По сути к коэффициентам ликвидности нужно относиться осторожно. Они, с одной стороны, нацелены на снижение финансовых рисков. С другой – с точки зрения ликвидности, самая идеальная компания та, которая откажется от бесплатной кредиторской задолженности, выдаст всем беспроцентные кредиты в виде «дебиторки», осмотрительно заполнит склады на год вперед, остановит деятельность, чтобы деньги с расчетного счета не уходили и покажет самые лучшие значения коэффициентов. Это, конечно, сарказм.

Анализ денежных потоков прямым методом проводится по отчету о движении денежных средств. При анализе денежных потоков косвенным методом устанавливается взаимосвязь между прибылью и изменением остатка денежных средств, и используются данные Баланса и ОПиУ.

Деятельность компании разделяется на:

— операционную (текущую),

— инвестиционную – связанную с покупкой и продажей основных средств и нематериальных активов,

— финансовую деятельность – получение и погашение кредитов и займов, выплата дивидендов и финансовые вложения.

Операционный денежный поток – это деньги, которые проходят по счетам в рамках основной деятельности (оплата от покупателей, оплаты поставщикам, выплата заработной платы, расчеты с бюджетом, и т.д.)

Если денежный поток от операционной деятельности отрицательный, это не значит, что компания «работает в минус». Но в любом случае нужно контролировать, чтобы эта ситуация не стала хронической в долгосрочной перспективе.

Чистый денежный поток (Net cash flow) – это сумма всех денежных притоков и оттоков компании (сумма денежных потоков от операционной, инвестиционной и финансовой деятельности).

Это самый удобный показатель для пускания пыли в глаза. Если операционный поток отрицательный, инвестиционный – тоже, то собственнику не остается ничего кроме как взять кредит или перенаправить средства из другого бизнеса на покрытие минусов. То есть у собственника будет отток денег, а чистый денежный поток компании при этом будет положительным. Поэтому компании в годовых отчетах любят показывать его инвесторам.

Поэтому компании в годовых отчетах любят показывать его инвесторам.

Свободный денежный поток FCF (Free cash flow) – то, ради чего создается бизнес. Это деньги, которые инвесторы могут извлечь из оборота безболезненно – деньги, оставшиеся после оплаты всех потребностей компании.

FCF — это как раз та величина, которую дисконтируют при оценке стоимости бизнеса методом DCF (discounted cash flow) для расчета NPV.

Свободный денежный поток рассчитывается как разница между операционным денежным потоком и расходами на пополнение оборотных средств и капитальные нужды:

Показатель Free cash flow встречается в годовых отчетах крайне редко, и вот почему. Давайте построим отчет о движении денежных средств для компании по следующим операциям:

+ Поступления от покупателей 20 000

— Оплаты поставщикам 15 000

— Инвестиции 7 000

+ Кредит в банке 2 000

+ Получено от инвестора 1 000

В примере показано, что Net cash flow имеет положительное значение благодаря тому, что компания взяла кредит и получила деньги от инвестора. Free cash flow показывает, как компания работала на инвестора. Какой из этого следует вывод? Большинство методик оценки эффективности нацелены на оценку деятельности компании. В то время как главной мерой является то, какую отдачу компания дает учредителю.

Free cash flow показывает, как компания работала на инвестора. Какой из этого следует вывод? Большинство методик оценки эффективности нацелены на оценку деятельности компании. В то время как главной мерой является то, какую отдачу компания дает учредителю.

На рисунке ниже показано, как можно рассчитать Free cash flow по данным ОПиУ и баланса.

Итак, все приведенные выше показатели способны, с одной стороны, как-то охарактеризовать компанию, а с другой – вызвать вопросительный взгляд на лице руководства и собственников. Особенно если перед этим вы им все-таки сказали, что денег на налог на прибыль не хватает. Все потому что нет ясности и не показана связь Прибыли, Баланса и Денег.

Показать эту связь можно, используя косвенный ДДС (отчет о Движении денежных средств).

Он строится так: к прибыли прибавляем амортизацию, корректируем на изменения статей в балансе и получаем денежный поток. При этом четко видно, за счет чего в компании нехватка денежных средств.

До сих пор мы говорили про эффективность, измеряемую «бухгалтерской» прибылью. Рассматривали заработанную прибыль, но не сопоставили ее с тем, сколько нужно заработать. То есть не учли расходы на капитал и не посчитали экономическую прибыль.

Наиболее известной моделью расчета экономической прибыли является экономическая добавленная стоимость EVA:

EVA = Прибыль за вычетом налогов – Инвестированный капитал • WACC

Это абсолютный аналог показателя NPV. Он дает такой же результат (при правильной оценке), но при этом рассчитывается по привычной нам отчетности.

Автор: Станислав Салостей

Можете ли вы рассчитать чистую прибыль от активов, обязательств и собственного капитала?

Балансовый отчет дает представление о бизнесе во времени, часто в конце квартала или года. В некоторых случаях счета в балансе — активы, обязательства и собственный капитал — также могут пролить свет на статьи, которые обычно можно найти в отчете о прибылях и убытках или отчете о движении денежных средств.

При наличии некоторой дополнительной информации вполне возможно рассчитать чистую прибыль от активов, обязательств и собственного капитала, отраженных в балансовом отчете. Вот как это сделать при трех обстоятельствах.

1. Дивиденды не выплачивались владельцу

Если известно, что компания не совершала операций с капиталом, таких как выплата дивидендов владельцам или получение денежных средств за новые проданные акции, очень легко рассчитать чистую прибыль от Баланс. Все, что вам нужно знать в этой ситуации, — это изменение собственного капитала от одного периода к другому.

Предположим, что на конец 2014 года компания сообщает следующее:

- Активы: 1000 долл. США

- Обязательства: $500

- Эквити: $500

Теперь предположим, что на конец 2015 года компания сообщает следующее:

- Активы: 1 200 долл. США

- Обязательства: $600

- Эквити: $600

Зная, что не было ни дивидендов, выплаченных инвесторам, ни каких-либо изменений в результате выпуска или выкупа акций, мы можем просто вычесть собственный капитал начального периода в размере 500 долларов США из собственного капитала конечного периода в размере 600 долларов США, чтобы получить чистую прибыль в размере 100 долларов США за 2015 год.

Из логики следует, что если активы должны равняться обязательствам плюс собственный капитал, то изменение активов за вычетом изменения обязательств равно чистой прибыли. Это при условии, конечно, что в счете акционерного капитала не было операций с капиталом — дивидендов владельцам или новых инвестиций владельцев.

2. Компания выплачивает дивиденды владельцу

Если компания выплатила собственнику одну или несколько дивидендов, в этом процессе есть только один дополнительный шаг. Вы должны добавить дивиденд обратно к изменению собственного капитала, чтобы получить чистую прибыль за год.

Предположим, что на конец 2014 года компания сообщает следующее:

- Активы: 1000 долл. США

- Обязательства: $500

- Эквити: $500

Теперь предположим, что компания сообщает следующее в конце 2015 года после выплаты дивидендов в размере 150 долларов.

- Активы: 1200 долларов США

- Обязательства: $600

- Эквити: $600

Сначала мы должны рассчитать изменение собственного капитала. Это так же просто, как вычесть сумму начального периода в размере 500 долларов США из суммы конечного периода в размере 600 долларов США, получив изменение собственного капитала в размере 100 долларов США.

Это так же просто, как вычесть сумму начального периода в размере 500 долларов США из суммы конечного периода в размере 600 долларов США, получив изменение собственного капитала в размере 100 долларов США.

Теперь, когда компания выплатила дивиденды, это привело к уменьшению активов (в данном случае денежных средств) и соответствующему уменьшению собственного капитала. Хотя дивиденды приводят к уменьшению активов и собственного капитала, это не происходит в результате дохода. Таким образом, нам нужно добавить дивиденды в размере 150 долларов обратно к изменению капитала в размере 100 долларов, чтобы получить чистую прибыль в размере 250 долларов в течение 2015 года.

3. Владелец (владельцы) вкладывают деньги в бизнес

Когда компания занимает деньги, это приводит к увеличению активов (обычно денежных средств и, в конечном итоге, всего, что она покупает на эти деньги) с компенсирующим обязательством (скажем, кредит на новый грузовой автомобиль). Таким образом, заимствование компании, как правило, не влияет на вашу способность рассчитать чистую прибыль из баланса.

Однако операции, связанные с инвестициями в акционерный капитал, влияют на нашу способность рассчитывать чистую прибыль компании. Инвестиции в акционерный капитал приводят к увеличению активов без компенсации обязательств и, таким образом, приводят к увеличению капитала, который не связан с прибылью. Мы должны вычитать любые инвестиции обратно из изменения собственного капитала из года в год.

Предположим, компания сообщает на конец 2014 года следующее:

- Активы: 1000 долларов США

- Обязательства: $500

- Эквити: $500

Теперь предположим, что компания сообщает следующее в конце 2015 года, после того как владелец инвестирует в бизнес еще 200 долларов.

- Активы: 1 200 долл. США

- Обязательства: $600

- Эквити: $600

Во-первых, мы делаем тот же самый известный шаг — вычитаем собственный капитал начального периода в размере 500 долларов США из собственного капитала конечного периода в размере 600 долларов США, чтобы получить увеличение собственного капитала на 100 долларов США. Чтобы получить чистую прибыль, нам нужно вычесть 200 долларов инвестиций владельца из 100 долларов увеличения собственного капитала. Чистый убыток компании за год составил 100 долларов.

Чтобы получить чистую прибыль, нам нужно вычесть 200 долларов инвестиций владельца из 100 долларов увеличения собственного капитала. Чистый убыток компании за год составил 100 долларов.

Вполне возможно рассчитать чистую прибыль от активов, обязательств и собственного капитала, и это можно сделать тремя способами при трех разных сценариях.

Вы, очевидно, заинтересованный инвестор, если вы читаете это… чтобы узнать больше о брокерах, которые могут изменить ваши инвестиции, посетите наш брокерский центр.

Эта статья является частью Центра знаний The Motley Fool’s Knowledge Center, который был создан на основе накопленного опыта фантастического сообщества инвесторов. Мы будем рады услышать ваши вопросы, мысли и мнения о Центре знаний в целом или об этой странице в частности. Ваш вклад поможет нам помочь миру лучше инвестировать! Пишите нам по номеру [электронная почта защищена] . Спасибо — и дурак дальше!

Объяснение с формулой и примерами

Чистая прибыль вашего бизнеса — это показатель, который покажет вам, сколько вы заработали за определенный период (год, месяц или квартал). Отчет о прибылях и убытках вашего финансового отчета предоставит вам представление о вашей операционной прибыли и чистой прибыли.

Отчет о прибылях и убытках вашего финансового отчета предоставит вам представление о вашей операционной прибыли и чистой прибыли.

В то время как операционная прибыль — это ваш доход, полученный от основных операций вашего бизнеса, чистый доход — это показатель, который показывает, сколько денег у вас есть после вычета всех расходов из вашего дохода.

→ Загрузить сейчас: Шаблон финансовой отчетности

Многие бухгалтеры путают чистую прибыль с операционным и денежным доходом, но чистая прибыль не входит в их число.

Давайте узнаем, как рассчитать чистую прибыль по балансу, его компонентам, формуле чистой прибыли и операционной чистой прибыли.

Что такое чистая прибыль?

Чистая прибыль — это показатель прибыльности, который рассчитывает общий доход вашего бизнеса, полученный за период, за вычетом общих коммерческих расходов, процентных расходов, налогов и амортизации. Ваш чистый доход показывает, насколько прибыльным является ваш бизнес.

Большинство компаний до получения дохода имеют отрицательную чистую прибыль (чистый убыток), потому что изначально они тратят и инвестируют деньги в разработку продукта.

Напротив, через некоторое время в бизнес начинает поступать значительный доход.

Давайте изучим формулу чистой прибыли и поймем, как рассчитать чистую прибыль из баланса.

Формула чистой прибыли

Вы можете рассчитать чистую прибыль, используя комплексный и упрощенный методы.

Комплексный метод

В этом методе чистая прибыль получается путем вычета себестоимости проданных товаров (COGS) и расходов из общей выручки предприятия. Вы можете рассчитать чистую прибыль, используя следующую формулу:

Выручка – Стоимость проданных товаров – Расходы = Чистая прибыль Чистую прибыль часто называют «чистой прибылью» или «чистой прибылью», или многие называют ее «результатом», поскольку она появляется в нижней части отчета о прибылях и убытках. Вам просто нужно взять весь доход, который вы заработали, и вычесть все расходы, которые вы понесли за определенный период, за который вы хотите рассчитать свой чистый доход.

Чистая прибыль используется для покрытия ежедневных расходов, погашения долгов вашего бизнеса, осуществления капитальных вложений и выплаты акционерам или сохранения их для использования в будущем.

Упрощенный метод

Этот метод расчета чистого дохода использует валовой доход и вычитает из него общие расходы. Упрощенная формула чистой прибыли приведена ниже:

Валовой доход – Расходы = Чистый доход или, Общий доход – Общие расходы = Чистый доход Упрощенный метод работает по логике вычитания всех расходов из общего дохода, полученного для вашего бизнеса. Это самый простой способ измерить прибыльность вашего стартапа.

Чистая прибыль не всегда может быть положительной. Стартапы до получения дохода в основном имеют отрицательную чистую прибыль, называемую чистым убытком.

Ваш чистый доход может быть положительным или отрицательным, и когда он отрицательный, это означает, что ваши расходы были выше, чем доход, который вы получили от своего бизнеса.

Давайте разберемся с формулой чистого дохода на примере:

Формула чистого дохода: пример

Предположим, розничный продавец одежды в Хьюстоне, компания Green Leaf LLC, хочет рассчитать свой чистый доход от бизнеса за 2021 календарный год. имеет при себе следующие реквизиты:

| Сведения | Сумма |

|---|---|

| Общий доход | 85 000 долларов США |

| Стоимость проданных товаров | 33 000 долларов США |

| Зарплата | 12 000 долларов США |

| Электричество | 2500 долларов США |

| Аренда офиса | 5 500 долларов США |

| Маркетинговые расходы | 1900 долларов США |

| Проценты по кредиту | 1100 долларов США |

| Налоги | 1000 долларов |

Давайте поможем ритейлеру рассчитать чистую прибыль его бизнеса, используя оба метода:

Расчет чистой прибыли с использованием комплексной формулы

Выручка – Стоимость проданных товаров – Расходы = Чистая прибыль Следовательно, 85 000 долл.

США – 33 000 долл. США – (12 000 долл. США + 2 500 долл. США + 5 500 долл. США + 1 900 долл. США + 1 100 долл. США + 1 000 долл. США) = 28 000 долл. США

США – 33 000 долл. США – (12 000 долл. США + 2 500 долл. США + 5 500 долл. США + 1 900 долл. США + 1 100 долл. США + 1 000 долл. США) = 28 000 долл. СШАЧистая прибыль ООО «Грин Лиф» составляет 28 000 долларов США.

Расчет чистой прибыли по упрощенной формуле

Валовой доход – Расходы = Чистый доход Где, Валовой доход = Выручка – Стоимость проданных товаров = 85 000–33 000 долл. США = 52 000 долл. США

и Расходы

Чистая прибыль = 52 000 долл. США – 24 000 долл. США = 28 000 долл. США

Ключевые компоненты чистой прибыли

Вам потребуются определенные минимальные статьи баланса для расчета чистой прибыли вашего бизнеса. Давайте разберем формулу и разберем каждый компонент формулы чистого дохода, чтобы точно рассчитать ваш чистый доход.

Доход:

Вам необходимо знать общий доход вашего бизнеса, чтобы определить, сколько чистого дохода вы получили за период. Доход относится к доходу, который вы получаете от своего бизнеса, и он будет включать в себя все другие доходы, такие как прибыль от продажи актива.

Стоимость проданных товаров

Когда вы вычитаете стоимость проданных товаров из выручки, вы получаете валовой доход. Себестоимость проданных товаров (COGS) относится к расходам, понесенным для ведения основных операций вашего бизнеса, таких как затраты на сырье.

Расходы

Из валового дохода необходимо вычесть прочие расходы, чтобы получить чистый доход. Эти расходы включают аренду офиса, коммунальные расходы и т. д.

Почему чистая прибыль бизнеса так важна?

Помимо измерения прибыльности бизнеса, чистая прибыль вашего бизнеса поможет вам понять, насколько эффективно вы использовали свои ресурсы для получения дохода для вашего бизнеса.

В то время как отрицательная чистая прибыль неблагоприятна для любого бизнеса, для новых стартапов вполне нормально иметь отрицательную чистую прибыль в первые 2-3 года.

Однако, если это продолжается дольше, это тревожный сигнал о том, что бизнес может не увенчаться успехом. Следовательно, успех вашего бизнеса заключается в вашем отчете о прибылях и убытках. Анализ вашего отчета о прибылях и убытках позволит вам управлять своими расходами и приложить усилия для увеличения чистой прибыли.

Не паникуйте, если время от времени вы получаете отрицательный чистый доход; это поможет вам понять, где ваш бизнес пошел не так. Для новых стартапов вполне нормально находиться на стадии до получения дохода (отрицательная чистая прибыль) в первые годы.

Что такое операционная чистая прибыль?

Чистая операционная прибыль относится к чистой прибыли вашего бизнеса от основной деятельности без учета доходов и расходов, не связанных с вашей основной деятельностью. Для расчета операционной чистой прибыли требуются операционные доходы и операционные расходы. Его также называют «Прибыль до вычета процентов и налогов (EBIT)».

Для расчета операционной чистой прибыли требуются операционные доходы и операционные расходы. Его также называют «Прибыль до вычета процентов и налогов (EBIT)».

Формула чистой прибыли от операционной деятельности

Поскольку чистая прибыль от операционной деятельности представляет собой чистую прибыль до вычета процентных и налоговых расходов, ее можно рассчитать, добавив эти расходы к чистой прибыли:

Кроме того, чистая операционная прибыль также может быть получена следующим образом:

Формула чистого дохода от операционной деятельности: пример

Возьмем тот же пример с продавцом одежды, где его процентные расходы уже указаны в таблице и составляют 1100 долларов США, а его налоговые расходы составляют 1000 долларов США за этот период.

В этом случае его чистый операционный доход = 28 000 долл. США + 1 100 долл. США + 1 000 долл. США = 30 100 долл. США.

Или, чистый операционный доход = 85 000 – 33 000 долларов – (24 000 – 1 100 – 1 000 долларов) = 30 100 долларов.

Заключение

Подсчитать чистую прибыль достаточно просто, если у вас есть все необходимые детали. Однако интерпретация вашего чистого дохода и принятие правильных действий после расчета вашего чистого дохода имеют огромное значение.

Ваш чистый доход можно использовать для расчета нескольких коэффициентов, и эти коэффициенты могут помочь вам понять финансовые показатели вашего бизнеса. Точно рассчитайте свой чистый доход и используйте его с умом, потому что это приведет вас к успешному бизнесу.

Чем может помочь Upmetrics?

У нас в Upmetrics есть интеллектуальные решения, которые помогут вам рассчитать чистую прибыль и предоставить глубокий анализ операционной эффективности вашего бизнеса.

Об авторе