Как считается ндс 18 процентов: Калькулятор НДС онлайн | Расчет НДС 20%, 18% или 10% бесплатно — Контур.Бухгалтерия — СКБ Контур

НДС 18% или 20%: шпаргалка по счетам-фактурам

18 января 2019

Все материалы сюжета «Переход к новой ставке НДС-2019»

Предлагаем вам таблицу, по которой можно проверить, верно ли вы или ваш поставщик применили ставку НДС по отгрузкам переходного периода.

|

Ситуация |

Ставка НДС |

Особое внимание! |

|

Отгрузка произошла в 2018 году, акт сдачи-приемки работ, услуг подписан в 2018 году |

18% |

Ставку 18% нужно применить и в том случае, если:

|

|

Предоплата получена в 2018 году |

18/118 |

Ставка 18/118 применяется в том числе, если:

После отгрузки в 2019 году НДС с аванса вы возьмете к вычету по ставке 18/118, а с отгрузки посчитаете по ставке 20%.

См. также: «Повышение НДС: аванс в 2018 году не избавит от ставки 20% в 2019-м». |

|

Покупатель доплатил вам 2% НДС в 2018 году |

18/118 |

На сумму доплаты нужно оформить авансовый или корректировочный счет-фактуру со ставкой 18/118 (письмо ФНС от 23.10.2018 № СД-4-3/20667).

После отгрузки в 2019 году НДС с доплаты (аванса) вы возьмете к вычету по ставке 18/118, а с отгрузки посчитаете по ставке 20%.

См. также:

|

|

Отгрузка, сдача-приемка результатов работ, услуг в 2019 году |

20% |

Это касается всех отгрузок с 01.01.2019.

См. также:

|

|

Предоплата получена в 2019 году |

20/120 |

По всем авансам, полученным с 01.01.2019. |

|

Покупатель доплатил вам 2% НДС в 2019 году |

20/120 |

Если доплата произошла до отгрузки. |

|

Корректировочный счет-фактура в 2019 году |

18% или 20% |

Нужно указывать ту ставку налога, которая стоит в первоначальном счете-фактуре.

Подробнее см. «Какую ставку НДС указывать в корректировочном счете-фактуре с 2019 года?». |

Добавить в закладки

Ставка НДС 20 с какого года \ Акты, образцы, формы, договоры \ КонсультантПлюс

- Главная

- Правовые ресурсы

- Подборки материалов

- Ставка НДС 20 с какого года

Подборка наиболее важных документов по запросу Ставка НДС 20 с какого года (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- НДС:

- 18210301000010000110

- 18210301000011000110

- 18210301000012100110

- 18210301000013000110

- 18210401000011000110

- Показать все →

- НДС:

- 18210301000010000110

- 18210301000011000110

- 18210301000012100110

- 18210301000013000110

- 18210401000011000110

- Показать все →

Зарегистрируйтесь и получите пробный доступ

к системе КонсультантПлюс бесплатно на 2 дня

Подборка судебных решений за 2020 год: Статья 164 «Налоговые ставки» главы 21 «Налог на добавленную стоимость» НК РФ

(Юридическая компания «TAXOLOGY»)Налогоплательщик оказал услугу контрагенту в январе 2019 года, то есть после повышения ставки НДС до 20 процентов. Однако договор на оказание услуги был заключен в декабре 2018 года и предусматривал внесение 100-процентного аванса с применением ставки НДС 18 процентов. Налогоплательщик обратился в суд с заявлением о взыскании с контрагента 2-процентной разницы по НДС. Взыскивая денежную сумму в пользу налогоплательщика, суд на основании п. 3 ст. 164 НК РФ и принципа зеркальности НДС указал, что если контрагент не произведет доплату в размере 2 процентов налога в дополнение к цене договора, то налогоплательщик оплатит НДС в бюджет в большем размере, чем получит от своего контрагента, что приведет к нарушению косвенной природы НДС.

Взыскивая денежную сумму в пользу налогоплательщика, суд на основании п. 3 ст. 164 НК РФ и принципа зеркальности НДС указал, что если контрагент не произведет доплату в размере 2 процентов налога в дополнение к цене договора, то налогоплательщик оплатит НДС в бюджет в большем размере, чем получит от своего контрагента, что приведет к нарушению косвенной природы НДС.

Зарегистрируйтесь и получите пробный доступ

к системе КонсультантПлюс бесплатно на 2 дня

Подборка судебных решений за 2021 год: Статья 168 «Сумма налога, предъявляемая продавцом покупателю» главы 21 «Налог на добавленную стоимость» НК РФ

(Юридическая компания «TAXOLOGY»)В 2016 году энергосетевая компания заключила с заказчиком договор на технологическое присоединение к электрическим сетям энергопринимающих устройств, цена договора была установлена в соответствии с действующим тарифом и включала НДС по ставке 18 процентов. Акт об осуществлении технологического присоединения был подписан в 2019 году. Сетевая компания дополнительно предъявила заказчику к оплате разницу между ценой договора, включающей в себя НДС по ставке 18 процентов, и ценой договора, включающей в себя НДС по ставке 20 процентов. В связи с отказом уплатить дополнительную стоимость энергосетевая компания обратилась в суд. Суд, удовлетворяя требование, указал, что, поскольку присоединение было осуществлено в 2019 году, ставка НДС по сравнению с 2016 годом была увеличена с 18 до 20 процентов, внесение изменений в договор не требуется, задолженность подтверждена (п. 3 ст. 164, п. п. 1, 4 ст. 168 НК РФ, п. п. 1, 2 ст. 424, п. 1 ст. 450 ГК РФ, п. 17 Постановления Пленума ВАС РФ от 30.05.2014 N 33).

Сетевая компания дополнительно предъявила заказчику к оплате разницу между ценой договора, включающей в себя НДС по ставке 18 процентов, и ценой договора, включающей в себя НДС по ставке 20 процентов. В связи с отказом уплатить дополнительную стоимость энергосетевая компания обратилась в суд. Суд, удовлетворяя требование, указал, что, поскольку присоединение было осуществлено в 2019 году, ставка НДС по сравнению с 2016 годом была увеличена с 18 до 20 процентов, внесение изменений в договор не требуется, задолженность подтверждена (п. 3 ст. 164, п. п. 1, 4 ст. 168 НК РФ, п. п. 1, 2 ст. 424, п. 1 ст. 450 ГК РФ, п. 17 Постановления Пленума ВАС РФ от 30.05.2014 N 33).

Калькулятор НДС Мальта Февраль 2023 г.

Стандартная ставка НДС на Мальте составляет 18%. Теперь вы можете рассчитать счет за НДС с помощью нашего калькулятора НДС на Мальте.

Налог на добавленную стоимость в 1995 году был введен на Мальте, и все услуги и товары, импортируемые мальтийскими компаниями, облагались этим налогом. Он обязывает каждое физическое или юридическое лицо, участвующее в любой экономической деятельности, соблюдать и соблюдать вновь введенные правила налогообложения.

Он обязывает каждое физическое или юридическое лицо, участвующее в любой экономической деятельности, соблюдать и соблюдать вновь введенные правила налогообложения.

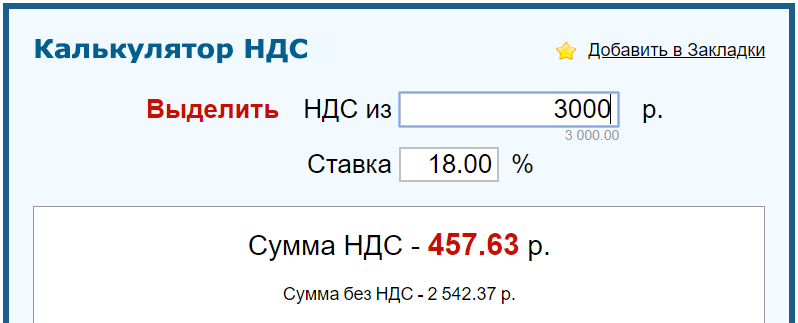

Как рассчитать НДС на нашем калькуляторе Мальты

- Калькулятор автоматически определит обновленную ставку НДС Мальты

- Введите сумму

- Добавить налог или убрать налог

- Нажмите кнопку расчета, чтобы увидеть результат

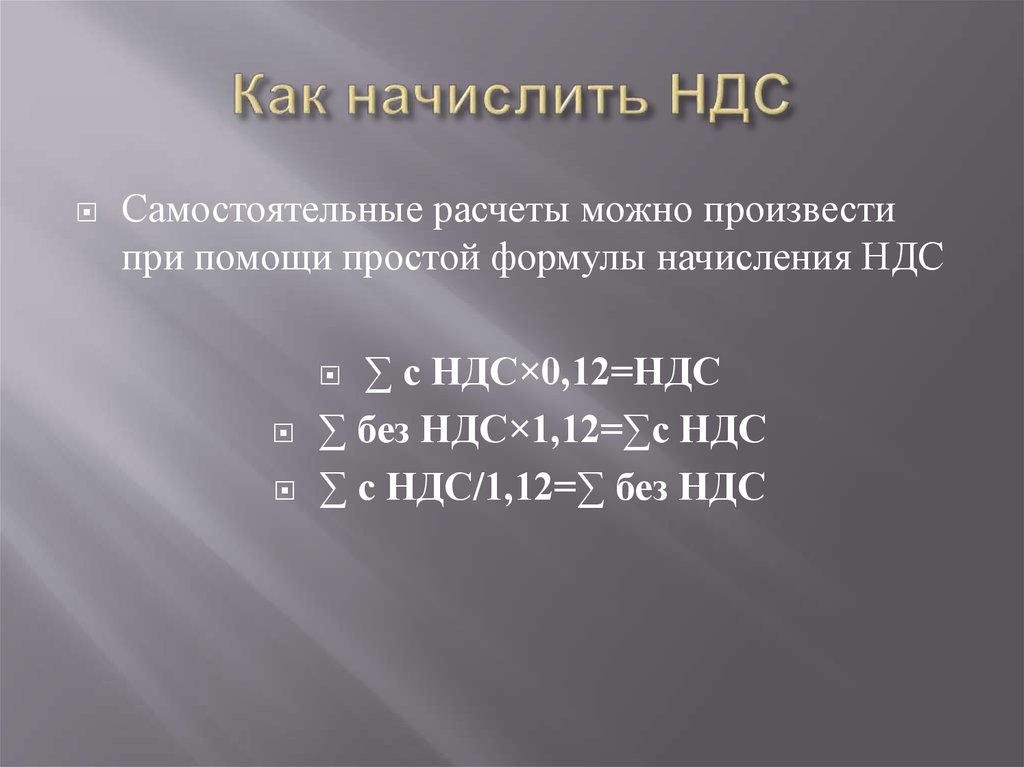

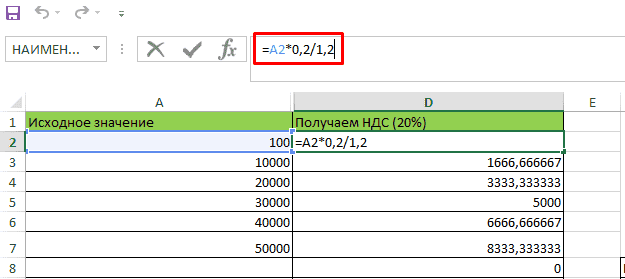

Как рассчитать НДС на Мальте

Формула:

Добавить налогСумма налога = (Первоначальная стоимость * НДС%) / 100

Цена нетто = первоначальная стоимость + сумма налога

Удалить налогСумма налога = первоначальная стоимость – ( первоначальная стоимость * ( 100 / ( 100 + НДС %) ) ) )

Цена нетто = первоначальная стоимость – сумма налога

Наш калькулятор автоматически определит ставку НДС на Мальте, когда вы выберете свою страну. Вы также можете отредактировать ставку по умолчанию, введя свою ставку.

Вы также можете отредактировать ставку по умолчанию, введя свою ставку.

Существует три категории пороговых значений для выхода и входа на определенный уровень НДС в зависимости от наличия предметов и товаров. Ввод и вывод минимальной и максимальной суммы для входа или выхода соответственно.

Экономическая деятельность, включающая товары и предметы:

- 28000 – 35000

Экономическая деятельность, состоящая из поставок:

- 19000 – 240000

Другие занятия:

- 12000 – 14000.

Чтобы сделать расчеты для вас легкими и быстрыми, мы создали калькулятор НДС для Мальты, который, несомненно, поможет вам в расчетах в процессе.

Законодательство об НДС на Мальте: Ставка налога претерпела несколько изменений с 1995 года. Однако мы заметили существенную разницу, когда Мальта стала частью Европейского Союза. С тех пор законодательство Мальты находится в тени Директивы Совета ЕС по налогам. Таможенный контролер отвечает за сбор налогов и регулирование правил, касающихся НДС.

Однако мы заметили существенную разницу, когда Мальта стала частью Европейского Союза. С тех пор законодательство Мальты находится в тени Директивы Совета ЕС по налогам. Таможенный контролер отвечает за сбор налогов и регулирование правил, касающихся НДС.

Согласно действующей системе правил, есть три способа стать плательщиком НДС. Это:

1 – Физическое или юридическое лицо, поставляющее товары или предоставляющее услуги любого характера, достигает установленного порога освобождения от налога, установленного в соответствии со статьей 10 законодательства об НДС. Эта статья 10 позволит вам взимать НДС с поставленных вами товаров и требовать возмещения уплаченного НДС.

2 – Физическое или юридическое лицо, предоставляющее товары и услуги, которые не достигают установленного порога, должны быть зарегистрированы в соответствии со статьей 11 как освобожденные от НДС. В этом случае вы не можете взимать НДС со своих продаж или услуг, а также не можете требовать возмещения понесенных вами расходов по НДС. Единственный способ исправить эту ситуацию — выбрать регистрацию по статье 10. Если вы продолжите оставаться под этой регистрацией в течение тридцати шести месяцев, только тогда вы сможете взимать НДС и требовать возмещения НДС при регистрации по статье 11. При том, что ваш оборот еще не достиг установленного порога.

Единственный способ исправить эту ситуацию — выбрать регистрацию по статье 10. Если вы продолжите оставаться под этой регистрацией в течение тридцати шести месяцев, только тогда вы сможете взимать НДС и требовать возмещения НДС при регистрации по статье 11. При том, что ваш оборот еще не достиг установленного порога.

3 – Лицо, не являющееся налогоплательщиком или незарегистрированным налогоплательщиком и участвующее в любом приобретении внутри сообщества товаров на сумму более 10 000 евро, подлежит регистрации в соответствии со статьей 12. Приобретение сообщества означает распоряжение правами владельца продукции, транспортируемой и поставляемой между государствами-членами ЕС. В этом случае законодательство требует, чтобы вы зарегистрировались в соответствии со статьей 12, даже если вы зарегистрированы в качестве лица, освобожденного от нарушения статьи 11. В итоге получается два варианта:

- Если ваш оборот товаров, перевозимых в государства-члены, составляет менее 10 000, вы можете взимать НДС по ставке страны происхождения со всеми поставками внутри сообщества.

- Если ваш оборот превышает 10 000, то ставка НДС будет соответствовать правилам страны вашего поставщика.

Стандартная ставка, применяемая к большинству товаров, составляет 18%. Остальные три уровня — 7%, 5% и 0%. Определенные товары и услуги попадают в каждую из категорий. Например, расходы на проживание и предприятия имеют право на льготную ставку в размере 7%. В то время как источники питания, съестные припасы, медицинские товары и печать книг/газет имеют более низкую ставку 5%. Услуги с нулевой ставкой включают местные автобусные перевозки, междуостровные перевозки, заграничные паспорта, продукты питания для людей и т. д.

Нулевая ставка НДС означает, что бизнес не будет взимать налог со своих потребителей, но бизнес-субъект может потребовать возмещения уплаченного НДС.

Кроме того, НДС действует двух видов; Входящий НДС и исходящий НДС.

- Предварительный налог — это налог, который владелец бизнеса инвестирует в покупку товаров для бизнеса. Или, может быть, за создание ресурсов для предоставления его услуг.,

- Напротив, исходящий налог — это налог, который владелец бизнеса взимает со своих клиентов, поставляя им свои товары или услуги.

Освобождение означает, что хозяйствующий субъект не должен регистрировать их для уплаты НДС. Налог не платится, и они не могут взимать НДС со своих клиентов. Некоторые из примеров:

- Водоснабжение от государственных органов.

- Предоставление земли для коммерческих целей.

- Страхование и финансовые услуги.

- Службы здравоохранения и социального обеспечения.

Если вы хотите отказаться от НДС в любой момент, вы должны позаботиться о соответствующем времени финансового года. Свяжитесь с отделом обслуживания клиентов и убедитесь, что у вас есть причитающиеся налоговые платежи. Нельзя выйти из регистрации, не рассчитавшись по предыдущим счетам. После всех взаиморасчетов подайте заявление на снятие с учета.

Свяжитесь с отделом обслуживания клиентов и убедитесь, что у вас есть причитающиеся налоговые платежи. Нельзя выйти из регистрации, не рассчитавшись по предыдущим счетам. После всех взаиморасчетов подайте заявление на снятие с учета.

Блокировка означает, что при покупке этих конкретных товаров не применяется требование об уплате НДС. Неважно, относятся ли они к какой-либо категории порога или даже к нулевой ставке. Возмещение не применяется для следующих продуктов, используемых в качестве экономической деятельности:

- Изделия на табачной основе.

- Алкогольные напитки и Алкоголь.

- Декоративные элементы; художественные работы и картины, ремесленные украшения, скульптуры ручной работы и т. д.

- Лизинг автомобилей. (Аренда включена)

- Товары или услуги, предоставляемые для развлечения.

- Брак, приобретенный для ремонта и хранения.

Также посетите калькулятор НДС Южная Африка.

Часто задаваемые вопросы:

Является ли входной НДС расходом?

Очевидно, нет! Входной НДС, без сомнения, является инвестицией со стороны хозяйствующего субъекта. Тем не менее, законодательство позволяет хозяйствующему субъекту вычитать эту сумму вложений из общего объема выпуска. Кроме того, существуют правила возврата в пользу этих расходов.

Освобождаются ли ограничения от НДС?

Рестораны на Мальте платят НДС по ставке в зависимости от их порога оборота. Но они не освобождены, так как бизнес является одним из самых прибыльных предприятий.

Для получения дополнительных запросов вы также можете посетить веб-сайт CFR.

Вы уже знаете о Мальтийском калькуляторе НДС. Вот список всех наших калькуляторов НДС. В него входит большинство стран мира.

Следующий калькулятор в нашем списке:

Калькулятор НДС Ирландия

Калькулятор НДС

- Автор

- Недавние посты

Shane Roe

Indirect. 0005

0005

📚 Я специалист по косвенному налогообложению с большим опытом работы в сфере НДС/косвенного налогообложения. Я умею быстро оценивать потребности клиентов и разрабатывать стратегии для предоставления отличных решений.

Последние сообщения Шейна Роу (посмотреть все)

Танзания Калькулятор НДС | Ставки НДС в Танзании в 2023 году

Калькулятор НДС в Танзании предназначен для проведения бесплатных онлайн-расчетов товаров, услуг и продуктов, облагаемых НДС (налогом на добавленную стоимость) в Танзании. Калькулятор позволяет быстро рассчитать НДС и более подробно рассчитать НДС с несколькими позициями, описаниями продуктов/услуг с промежуточной суммой, чтобы вы могли увидеть НДС, причитающийся с каждого продукта/услуги, и общую сумму НДС, подлежащую уплате в Танзании в 2023 году. После того, как вы рассчитаете НДС к уплате, вы можете распечатать документ или отправить его по электронной почте самому себе для дальнейшего использования.

| 🖹 Обычный вид 🗖 Полноэкранный просмотр |

| Что бы вы хотели сделать? |

|---|

Расчет быстрых НДС. Подробный расчет НДС Подробный расчет НДС |

| Описание продукта/Служба |

| Проданные |

| /Сервисная цена |

| . |

| . *** Пожалуйста, введите стоимость товара или услуги *** |

| Цена продукта/услуги | ||

| + плюс; | НДС к уплате | |

| = | Общая цена вкл. НДС | |

Если после, счет-фактура на доплату не составляется.

Если после, счет-фактура на доплату не составляется.

Вы можете распечатать/отправить эту таблицу по электронной почте по мере необходимости.

Вы можете распечатать/отправить эту таблицу по электронной почте по мере необходимости.

Об авторе