Как списать тмц пришедшие в негодность: Полная информация для работы бухгалтера

Списание товаров в 1С 8.3 — пошаговая инструкция

Загрузка

К списку статей

Учет ТМЦ, складские операции в 1С Бухгалтерия

18 апреля 2022

Анна Михайленко

Руководитель 1С Консалтинга

Каждая организация периодически сталкивается с ситуацией, когда нужно списать какой-либо товар по причине порчи, не ремонтопригодности, для хозяйственных или офисных нужд. Также часто бывает, что в ходе инвентаризации товар не найден. При аренде 1С действия будут аналогичны.

Списание можно оформить двумя способами:

- На основании инвентаризации — автоматически.

- Отдельным документом – вручную.

При каждом случае создается «Списание товаров», отличие только в процессе. При оформлении отдельного документа заполнение осуществляется вручную, а на основании инвентаризации все данные переносятся автоматически.

- Оприходование товаров.

- Списание товаров.

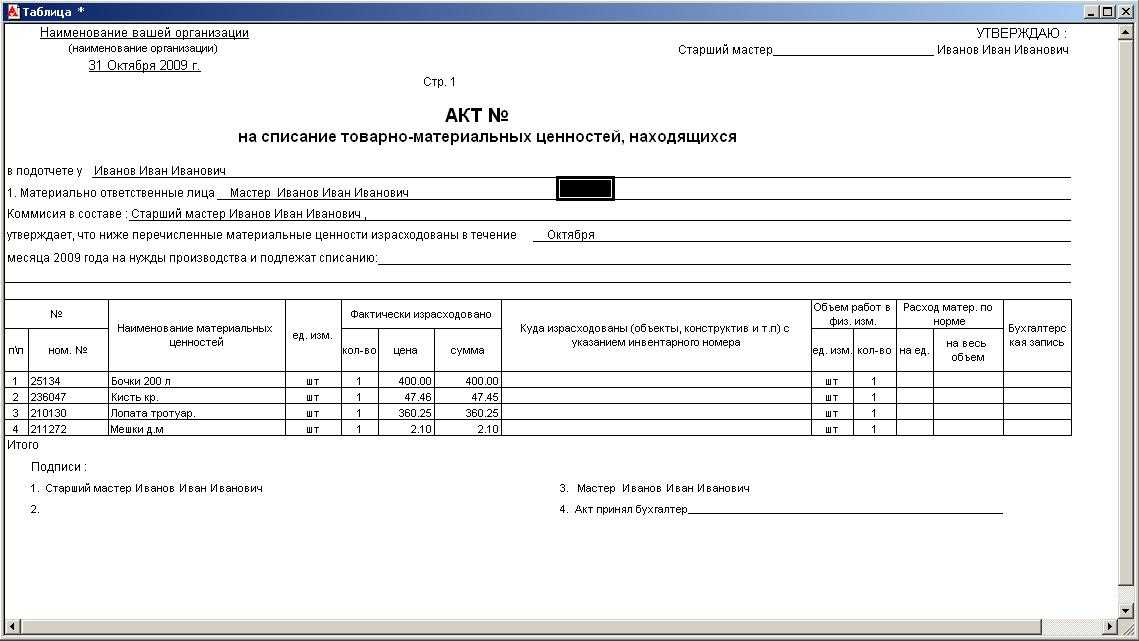

Заходим на вкладку меню «Склад» и выбираем пункт «Инвентаризация товаров». Нажимаем клавишу «Создать». Открывается пустая форма:

Заполнение возможно сделать по складу или по ответственному лицу. Для примера выберем склад. Теперь нужно добавить товар. Это можно сделать через клавишу «Добавить» путем выбора каждой номенклатурной единицы по отдельности. Данный способ применяется только в том случае, когда нужно сделать учет небольшого количества товара. Если инвентаризация проводится по всему товару, который имеется на складе, то для этого нажимаем клавишу «Заполнить» и выбираем пункт «Заполнить по остаткам на складе». Программа 1С в облаке внесет в документ все количество товарных единиц, которые числятся на выбранном складе. Обратите внимание на отображение числа в колонках «Количество фактическое» и «Количество учетное».

Данный документ необходимо записать, распечатать и отдать на склад для подсчета реального количества товарных единиц. Допустим, обнаружилось, что одного товара меньше, чем числится в программе, а другого больше. Правильные данные вручную проставляются в колонке «Количество фактическое». И сразу отображается отклонение:

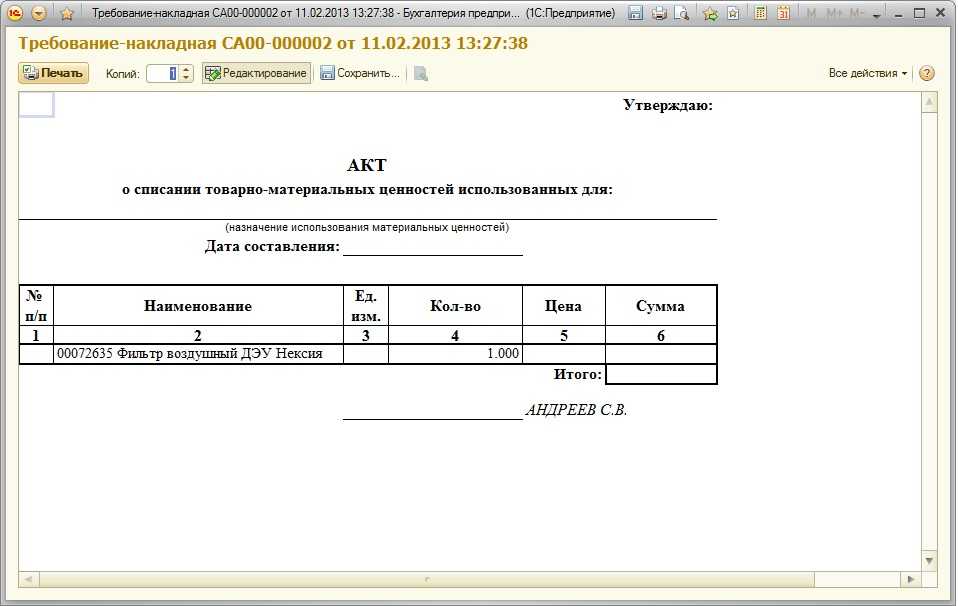

Для правильного оформления необходимо заполнить в документе остальные две вкладки: «Проведение инвентаризации» и «Инвентаризационная комиссия». Проводим. Цель инвентаризации – это выравнивание остатков товара, которые имеются на складе, с остатками, которые числятся в программе 1С в облаке. Поэтому необходимо создать два документа – оприходование неучтенного товара и списание недостающего. Заострим внимание на списании. Осуществляется это действие через клавишу «Создать на основании». Нажимаем и выбираем пункт «Списание товаров».

Менять здесь ничего не требуется, нажимаем «Провести и закрыть». Теперь давайте посмотрим проводки:

Можно увидеть, что товар ранее числится на кредитовом счете учета 41.01 (Товары на складах) и списался на дебетовый 94. Аналогичная проводка в облачной 1С образовалась бы при формировании отдельного документа «Списание товаров» (вручную). В этом случае все данные пришлось бы вводить самостоятельно.

(Рейтинг: 0 , Голосов: 0 )

Поделиться

Комиссионная торговля с позиции комитента в БП 3.0Расчеты с покупателями и поставщиками в 1С Бухгалтерии

20 декабря 2022 г.

Оплата по среднему заработку, когда отсутствуют дни, оплаченные по окладу (вопрос-ответ)

Зарплата и кадры в 1С Бухгалтерии

17 марта 2022 г.

Увеличение факсимиле в БП 3.0

Работа со справочниками в 1С Бухгалтерии

25 февраля 2023 г.

Какие налоговые последствия возникают при списании испорченной продукции

- Консультации

- Налоговый учет

- НДС

Читать на узбекском языке

Предприятие – плательщик НДС и налога на прибыль. Часть готовой продукции на складе предприятия пришла в полную негодность. Как оформить ее списание и какие налоговые последствия возникают при ликвидации, разъяснила эксперт «Нормы» Ирина АХМЕТОВА:

Часть готовой продукции на складе предприятия пришла в полную негодность. Как оформить ее списание и какие налоговые последствия возникают при ликвидации, разъяснила эксперт «Нормы» Ирина АХМЕТОВА:

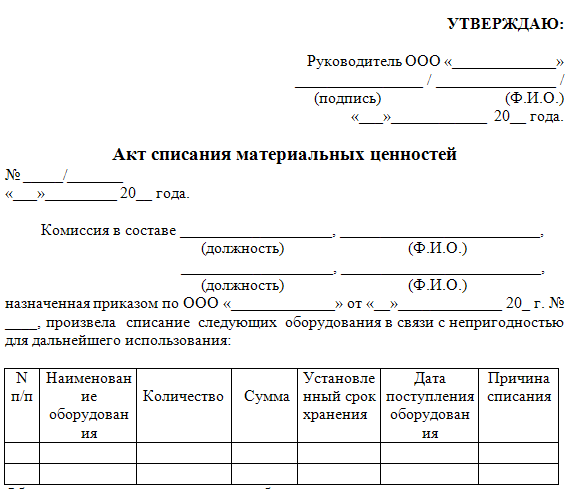

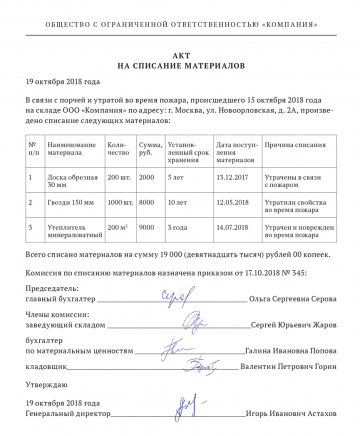

– Стоимость пришедшей в негодность готовой продукции списывается с баланса .

Если вы обнаружили порчу ценностей, проведите обязательную инвентаризацию . По ее результатам инвентаризационная комиссия составляет инвентаризационную опись, получает заключение технического отдела предприятия или специализированной организации (инспекции по качеству и т.п.) о факте порчи ценностей, выявляет виновников и оформляет акт списания.

Рекомендуем в учетной политике предприятия установить регламент и утвердить формы документов, оформляемых при наступлении подобных случаев.

Убытки от порчи готовой продукции относятся на прочие операционные расходы предприятия (счет 9430).

Налоговые последствия

Списание продукции в результате порчи не является оборотом по реализации, поэтому НДС при списании не начисляется.

Скорректируйте НДС, ранее отнесенный в зачет и приходящийся на стоимость пришедшей в негодность готовой продукции , если:

- потери превысили установленные нормы убыли;

- продукция испортилась не в связи с чрезвычайными обстоятельствами (стихийным бедствием, пожаром, аварией, ДТП и т.п.).

Корректируя зачет НДС в этой ситуации, учитывайте включенные в себестоимость такой продукции товары и услуги, приобретенные в течение последних 12 месяцев, предшествующих корректировке .

Определяя сумму корректировки, учтите применяемый вами метод зачета – раздельный или пропорциональный.

Сумму корректировки зачета НДС отразите в стр. 0602 прил. №3 к Расчету НДС.

При расчете налога на прибыль сверхнормативные потери готовой продукции относятся к невычитаемым расходам .

Сумму корректировки по НДС в данном случае вы вправе отнести на вычитаемые расходы .

Разъяснения экспертов отражают их мнение и создают информационную основу для принятия Вами самостоятельных решений.

Чтобы получать новости от Buxgalter.uz первыми, подписывайтесь на Telegram-канал

Публикации по теме:

- Если решили списать ненужные ТМЗ

- Если материальные ценности пострадали от пожара

- Бухучет и налоговые последствия реэкспорта

- Налоговые последствия рекламных акций

- Можно ли корректировать НДС по лицензии при списании оборудования

Налоговый кодекс и списание запасов | Малый бизнес

Фрейзер Шерман

Если у вашего предприятия есть товарно-материальные запасы, их стоимость является важной частью вашего налогооблагаемого дохода. Списание поврежденных, украденных или непродаваемых запасов может сократить ваш налоговый счет. Федеральный налоговый закон позволяет вам списывать предметы, которые вы потеряли в результате кражи или стихийного бедствия, и есть шаги, которые вы можете предпринять, чтобы потребовать списания налогов за инвентарь, который вы, похоже, не можете продать.

Федеральный налоговый закон позволяет вам списывать предметы, которые вы потеряли в результате кражи или стихийного бедствия, и есть шаги, которые вы можете предпринять, чтобы потребовать списания налогов за инвентарь, который вы, похоже, не можете продать.

Убыток

Если вы потеряли инвентарь в результате кражи или из-за того, что пожар, наводнение или другое стихийное бедствие нанесли ущерб вашему предприятию, вы можете заявить о своих потерях в качестве налогового вычета. После того, как вы рассчитаете сумму убытка, вы можете либо включить эту сумму в себестоимость проданных товаров, либо в качестве отдельной корректировки запасов. В любом случае, если вы получаете какое-либо страховое возмещение за свой инвентарь, вы должны уменьшить заявленный убыток на сумму, которую вам выплатила страховая компания.

Усадка

Даже если ваш магазин не загорится, при проведении физической инвентаризации вы можете обнаружить, что в вашем бизнесе не так много запасов, как говорит ваша бухгалтерия.

Федеральный налоговый закон позволяет вам скорректировать ваши запасы с учетом потери. Вам не нужно каждый год определять точную величину усадки: если ваши инвентарные запасы за предыдущие годы показывают историческую картину усадки, Налоговая служба позволит вам заявить это как сумму потери в текущем налоговом году.

Федеральный налоговый закон позволяет вам скорректировать ваши запасы с учетом потери. Вам не нужно каждый год определять точную величину усадки: если ваши инвентарные запасы за предыдущие годы показывают историческую картину усадки, Налоговая служба позволит вам заявить это как сумму потери в текущем налоговом году.

Утилизация

Если вы переполнили свои полки и не можете избавиться от своих запасов, есть способы избавиться от них и потребовать налоговых убытков. Вы можете продать его компании, которая специализируется на работе с устаревшими или излишними товарами. Вы можете пожертвовать инвентарь на благотворительность и потребовать списания таким образом, а можете просто уничтожить его. IRS может тщательно изучить ваши требования, поэтому убедитесь, что у вас есть документы, подтверждающие вашу правоту. Например, если вы уничтожите свой сток, вам могут пригодиться фотографии «до» и «после».

Оценка

Чтобы определить списание, вы должны определить стоимость своих запасов, используя один из методов, утвержденных IRS.

Метод затрат включает все прямые и косвенные затраты, связанные с вашими запасами, такие как цена запасов, сопутствующие расходы на транспортировку товаров или сырья в ваш магазин, а также любые полученные вами скидки. Альтернативный метод «ниже себестоимости или рыночной стоимости» сравнивает себестоимость с рыночной стоимостью запасов. Вы можете использовать любую цифру ниже.

Метод затрат включает все прямые и косвенные затраты, связанные с вашими запасами, такие как цена запасов, сопутствующие расходы на транспортировку товаров или сырья в ваш магазин, а также любые полученные вами скидки. Альтернативный метод «ниже себестоимости или рыночной стоимости» сравнивает себестоимость с рыночной стоимостью запасов. Вы можете использовать любую цифру ниже.

Справочные материалы

- Lawyers.com: Налоговые вычеты от несчастных случаев и убытков от кражи

- Налоговая служба: административные, процессуальные и прочие вопросы 1. С тех пор он исследовал и написал газетные и журнальные статьи о городском правительстве, судебных делах, бизнесе, недвижимости и финансах, использовании новых технологий и истории кино. Шерман более десяти лет проработал газетным репортером, а его журнальные статьи публиковались в журналах Newsweek, Air & Space, Backpacker и Boys’ Life. Шерман также является автором трех справочников по фильмам, и в настоящее время готовится к выпуску четвертый.

Устаревшие запасы: бухгалтерский учет и списание налогов

29 февраля

/ МКСиЧ

Устаревшие запасы: книга против списания налогов

Одним из крупнейших активов производителя являются его запасы. Независимо от того, насколько экономным вы сможете поддерживать свой склад, в какой-то момент вам, вероятно, придется иметь дело с устаревшими запасами. Так как же учитывать устаревшие запасы? Существуют разные правила, которые необходимо учитывать для общепринятых принципов бухгалтерского учета (GAAP) по сравнению с методами налогообложения.

Что касается GAAP, после того, как вы определили запасы, которые вы не можете продать, вы должны списать эти запасы как расходы. Предполагая, что оплата за товарно-материальные запасы не поступила, вы дебетуете счет стоимости проданных товаров и кредитуете либо товарно-материальные запасы напрямую, либо ваш резервный счет товарно-материальных запасов. GAAP требует, чтобы все устаревшие запасы списывались в момент их признания устаревшими.

Таким образом, если компания не проводит регулярную проверку своих запасов на предмет устаревания, это может сильно ударить по их прибыли. Хотя процесс списания запасов для целей GAAP довольно прост, получение налогового вычета не так прямолинейно. Давайте посмотрим на правила налогообложения.

Таким образом, если компания не проводит регулярную проверку своих запасов на предмет устаревания, это может сильно ударить по их прибыли. Хотя процесс списания запасов для целей GAAP довольно прост, получение налогового вычета не так прямолинейно. Давайте посмотрим на правила налогообложения.Для налоговых целей компания может сделать вычет из своей налоговой декларации за устаревшие запасы, если они больше не могут использовать запасы «нормальным» образом или если запасы больше не могут быть проданы по его «нормальная» цена. Возможность получить налоговый вычет за устаревший инвентарь может возникнуть только в том случае, если инвентарь утилизируется одним из 3 способов:

1. Продажа — Это не означает продажу инвентаря по сниженной цене вашей существующей клиентской базе. . Скорее это продажа инвентаря в такое место, как ликвидатор или свалка. Вычет, полученный в этом случае, равен сумме справедливой рыночной стоимости за вычетом того, что вы можете получить за предмет.

2. Пожертвование – Налоговый вычет может быть получен, если устаревший инвентарь будет безвозмездно передан благотворительной организации. Если инвентарь используется непосредственно для ухода за нуждающимися, больными или младенцами, могут быть доступны дополнительные вычеты.

3. Уничтожение — Обычно это последний подход, который вы выберете. Связанные с этим выводы более минимальны, чем при использовании предыдущих двух подходов. Кроме того, IRS требует, чтобы вы документировали до и после уничтожения запасов.

Если вы обнаружите, что ваша компания занимает эту позицию, рассмотрите оба аспекта. Регулярная проверка товарно-материальных запасов не только поможет избежать крупных списаний в конце года, но и поможет при налоговом планировании.

Если вам нужна дополнительная помощь в управлении вашим инвентарем, не стесняйтесь обращаться к нам. Мы сможем помочь вам найти лучшее решение для вашего операционного вопроса.

Статья представлена: Дженнифер Барретт, старший аудитор MKS&H

О MKS&H: McLean, Koehler, Sparks & Hammond (MKS&H) – фирма, предоставляющая профессиональные услуги, с офисами в Хант-Вэлли и Фредерике.

Федеральный налоговый закон позволяет вам скорректировать ваши запасы с учетом потери. Вам не нужно каждый год определять точную величину усадки: если ваши инвентарные запасы за предыдущие годы показывают историческую картину усадки, Налоговая служба позволит вам заявить это как сумму потери в текущем налоговом году.

Федеральный налоговый закон позволяет вам скорректировать ваши запасы с учетом потери. Вам не нужно каждый год определять точную величину усадки: если ваши инвентарные запасы за предыдущие годы показывают историческую картину усадки, Налоговая служба позволит вам заявить это как сумму потери в текущем налоговом году. Метод затрат включает все прямые и косвенные затраты, связанные с вашими запасами, такие как цена запасов, сопутствующие расходы на транспортировку товаров или сырья в ваш магазин, а также любые полученные вами скидки. Альтернативный метод «ниже себестоимости или рыночной стоимости» сравнивает себестоимость с рыночной стоимостью запасов. Вы можете использовать любую цифру ниже.

Метод затрат включает все прямые и косвенные затраты, связанные с вашими запасами, такие как цена запасов, сопутствующие расходы на транспортировку товаров или сырья в ваш магазин, а также любые полученные вами скидки. Альтернативный метод «ниже себестоимости или рыночной стоимости» сравнивает себестоимость с рыночной стоимостью запасов. Вы можете использовать любую цифру ниже.

Таким образом, если компания не проводит регулярную проверку своих запасов на предмет устаревания, это может сильно ударить по их прибыли. Хотя процесс списания запасов для целей GAAP довольно прост, получение налогового вычета не так прямолинейно. Давайте посмотрим на правила налогообложения.

Таким образом, если компания не проводит регулярную проверку своих запасов на предмет устаревания, это может сильно ударить по их прибыли. Хотя процесс списания запасов для целей GAAP довольно прост, получение налогового вычета не так прямолинейно. Давайте посмотрим на правила налогообложения.

Об авторе