Как стать брокером в россии с нуля: Как стать брокером в России с нуля

биржи Форекс, кредитным, таможенным и брокером опционов

Такой современной специальности как «брокер» в системе отечественного высшего образования просто нет. Соответственно, заняться брокерским делом в жизни могут люди достаточно разных профессий.

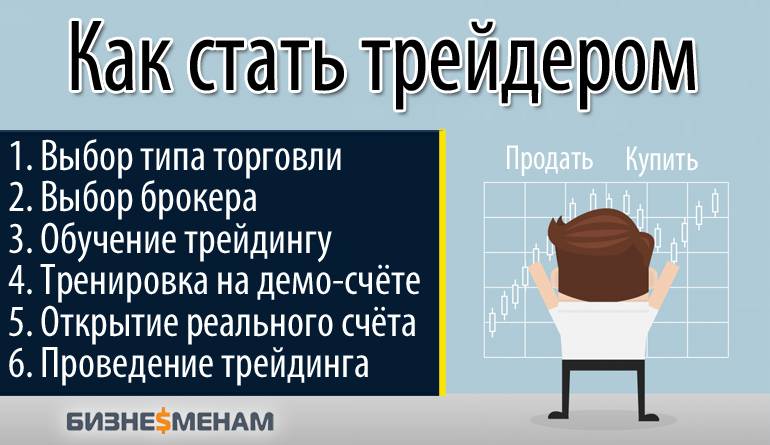

Как стать брокером на бирже

Как стать кредитным брокером

Стать брокером опционов

Как стать брокером ОСАГО

Как стать таможенным брокером

Как стать брокером на Форекс

Как стать брокером в России

Как стать брокером в Интернете

Где работает брокер?

А много ли получает брокер?

С какими кредитами работает брокер?

Каким должен быть брокер

Особенности брокерской деятельности

Часто в эту сферу деятельности идут математики, инженеры, программисты – люди, которые обладают хорошими математическими способностями, имеют аналитический склад ума, способны объективно оценивать ситуацию, прогнозировать результаты собственных действий.

Начинающему брокеру необходимо понять, что успех в этой профессии зависит совсем не от образования, а от приобретённых навыков и опыта работы.

Как стать брокером на бирже

Если вы заинтересовались работой брокера на бирже, наверняка уже успели посмотреть киноленту «Волк с Уолл-стрит». Однако нельзя не предупредить новичков биржквого рынка о том, что гламурно и притягательно профессия брокера смотрится только на экране. В реальности – всё гораздо сложнее. Хотя эта работа азартна и может быть очень интересной для вас.

Брокер на бирже – человек, специализирующийся на поиске ответов на финансовые вопросы. Брокер знает, как и куда стоит вкладывать финансы для того, чтобы получить максимальную прибыль от такого вложения. Начинать брокерскую деятельность новичку необходимо на брокерских фирмах, специализирующизся на продаже и покупке акций, ценных бумаг, валют.

Где работает брокер?

Работать этот специалист может как на себя, так и на брокерскую компанию (окончив курсы и успешно сдав экзамен, можно претендовать на должность в такой организации). То есть, работа будет либо домашняя, либо офисная. А как насчёт интернет-торговли – в таком случае где работает брокер? Ответ здесь тот же: либо в компании, занимающейся онлайн-торгами, либо прямо у себя дома. Есть и такие умельцы, которые ухитряются совмещать основную офисную работу, требующую присутствия за компьютером, с интернет-торговлей ценными бумагами. Однако практика показывает, что в итоге всё же придётся выбрать что-то одно.

Есть и такие умельцы, которые ухитряются совмещать основную офисную работу, требующую присутствия за компьютером, с интернет-торговлей ценными бумагами. Однако практика показывает, что в итоге всё же придётся выбрать что-то одно.

А много ли получает брокер?

Что ж, с затратами понятно – время плюс деньги на обучение, стартовый капитал для первых операций, наработка опыта. А много ли получает брокер? Тут всё будет зависеть от двух факторов. Во-первых – фиксированная ежемесячная ставка той организации, в которую Вы устроитесь (если Вы решили трудиться как штатная, а не самостоятельная единица). А во-вторых – проценты с каждой успешно проведённой операции. Последний фактор предсказать трудно – всё будет зависеть от количества людей, которые доверят Вам свои средства, и от знания рынка. Опытные брокеры с прочной репутацией, мгновенно улавливающие малейшие колебания курса валют и ценных бумаг, обладают стабильно высоким заработком.

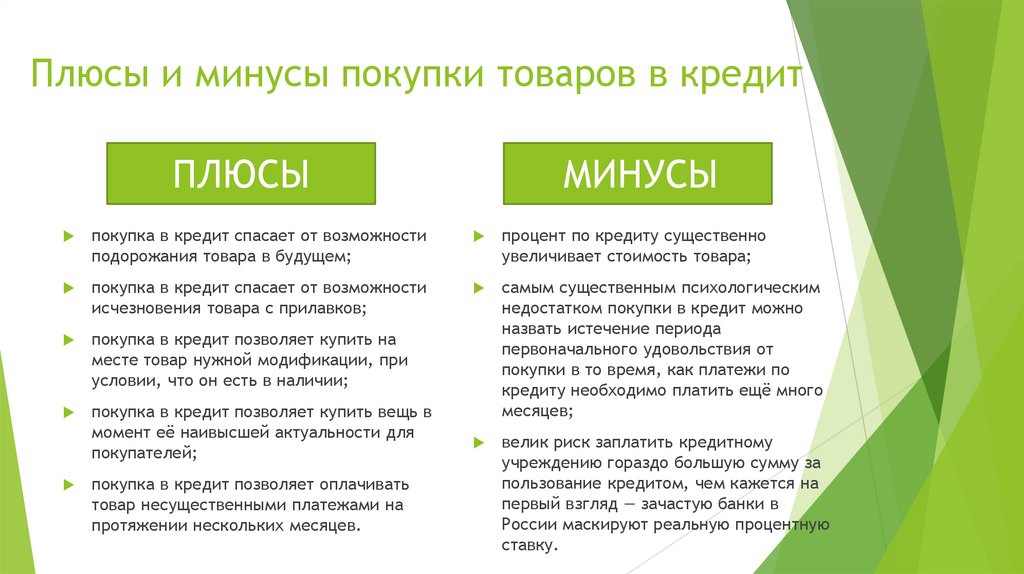

С какими кредитами работает брокер?

Лучше, если сфера деятельности брокера охватывает каждую из существующих разновидностей кредитования – такова рекомендация экспертов международного уровня. Но видов займа сегодня огромное количество, поэтому начинающий брокер старается изучить те из них, что особенно актуальны в его стране. А как обстоит дело в России? С какими кредитами работает брокер? Как правило, самый востребованный вид кредитования в нашей стране – это потребительское. Именно его нюансы рекомендуется изучить начинающим специалистам. Ещё один актуальный в России вид займа – автокредит. По остальным видам займов россияне редко когда обращаются к брокеру.

Но видов займа сегодня огромное количество, поэтому начинающий брокер старается изучить те из них, что особенно актуальны в его стране. А как обстоит дело в России? С какими кредитами работает брокер? Как правило, самый востребованный вид кредитования в нашей стране – это потребительское. Именно его нюансы рекомендуется изучить начинающим специалистам. Ещё один актуальный в России вид займа – автокредит. По остальным видам займов россияне редко когда обращаются к брокеру.

Каким должен быть брокер

Брокерская деятельность только с виду кажется несложной – на самом деле это огромный труд, требующий развития нужных качеств характера. Каким должен быть брокер, чтобы занять прочную нишу среди бесчисленного количества конкурентов? Прежде всего, отлично информированным о событиях мирового финансового рынка. Но мало знать об изменениях – нужно уметь сыграть на них. Для этого нужны быстрая реакция, деловая хватка и решительность. И главное: нужно выработать в себе корректность, честность и ответственность перед каждым клиентом. Репутацию добросовестного, надёжного профессионала заслужить непросто, но в конечном итоге она будет работать на Вас.

Репутацию добросовестного, надёжного профессионала заслужить непросто, но в конечном итоге она будет работать на Вас.

Особенности брокерской деятельности

Работа на финансовом рынке – динамичная, интенсивная, она заставляет постоянно находиться “впереди планеты всей”. Быть в курсе малейших изменений рынка – для брокера это обязанность номер один. Помимо всего этого, его работа характеризуется такими чертами:

- брокер действует от имени и по поручению своих клиентов

- поручения трейдеров выполняются им в порядке очереди

- деньги в большинстве случаев находятся на специально открытом счёте в банке

- брокер справе заключать сделки на рынке ценных бумаг, предназначающиеся для инвесторов

Вот, пожалуй, и все основные особенности брокерской деятельности.

Совет от Сравни.ру: Всегда учитывайте собственные личностные особенности при выборе направления брокерской деятельности. Если, к примеру, торговля вам не по душе, имеет смысл начинать работать с дисконтами или становиться банковским брокером.

Как стать брокером – Деньги – Коммерсантъ

38K 8 мин. …

Как стать брокером

Для того чтобы стать брокером, нужно немного: квалификационный аттестат (лицензия) и компания, которая согласится взять вас на работу. И если с последней все более или менее ясно — надо обладать либо хорошими связями и знакомствами, либо незаурядной энергичностью и пробивной способностью, то с получением аттестата дело обстоит гораздо сложнее.

До последнего времени существовали две возможности получить аттестат на право работы на фондовом рынке.

При наличии определенной суммы денег его можно было просто купить. Некто, наделенный «особыми способностями», брался решить все проблемы с получением аттестата путем личной встречи со «своими людьми» из Министерства финансов. Стоимость такой услуги варьировалось от $500 до $3000.

Если же претендент на звание брокера хотел идти законным путем, можно было поучиться на специальных подготовительных курсах продолжительностью от от двух недель до двух месяцев. Такие курсы до сих пор существуют в сертифицированных Министерством финансов учебных заведениях.

Наконец, любой желающий после заполнения анкеты и оплаты специального сбора в размере пяти минимальных зарплат мог направляться в Минфин и сдавать квалификационный экзамен. Единственным документом, который был необходим для получения аттестата на работу с ценными бумагами, был паспорт.

Экзамены проводились каждый последний четверг месяца.

Экзамены проводились каждый последний четверг месяца. Такой порядок существовал в Минфине с 1992 года. И все к нему привыкли. Однако в первой половине октября устоявшаяся за долгие годы схема может измениться. Новые правила выдачи квалификационных аттестатов должна определить Федеральная комиссия по рынку ценных бумаг (ФКЦБ).

Должна, но пока не определила. Известно лишь, что «натаскиванием» абитуриентов смогут, как и ранее, заниматься сертифицированные учебные заведения. Только на этот раз выдавать им разрешение будет не Минфин, а ФКЦБ. Какие именно учебные заведения будут сертифицированы для обучения будущих специалистов по работе с ценными бумагами, в ФКЦБ пока не знают. Также неизвестны пока критерии их отбора. Возможно, что учебные заведения, сертифицированные Минфином, продолжат работу по подготовке будущих брокеров после соответствующей перерегистрации в ФКЦБ.

.png) Однако в комиссии пока не решили, в какой форме он будет проходить и какие документы необходимы для получения аттестата. По словам Завадникова, точную информацию можно будет получить не ранее 15 октября.

Однако в комиссии пока не решили, в какой форме он будет проходить и какие документы необходимы для получения аттестата. По словам Завадникова, точную информацию можно будет получить не ранее 15 октября. Интересно, что в самом Минфине об отмене выдачи аттестатов старого образца пока не слышали. Последний квалификационный экзамен, как и планировалось, был проведен в последний четверг месяца, 25 сентября. Заместитель начальника департамента ценных бумаг и финансового рынка Министерства финансов Андрей Воронков сказал нам, что об отмене следующего экзамена никто не говорил и не исключено, что он состоится.

Ситуация крайне неопределенная. С одной стороны, до сих пор никто не отменял экзамена, который по плану должен состояться в Минфине 30 октября, с другой — ФКЦБ уже назначила дату первого экзамена на своей территории. И тоже на 30 октября. Поэтому желающие стать брокерами оказались перед выбором: подавать документы и продолжать готовиться к экзаменам в Минфине или начинать подготовку по еще не существующим требованиям ФКЦБ.

Илья ПЛАКСИН, Илья КОРНЕВ

——————————————————

Как я стал брокером

Филипп Панов, брокерская компания «Индекс-XX», студент последнего курса геологоразведочного института: На фондовый рынок я пришел из Лужников

Карьеру начал традиционно — с ваучеров. Когда приватизация только начиналась, зашел как-то на рынок в Лужниках. Стоят люди с табличками на шее. Раньше я не обращал на таких внимания, а тут: «Куплю золото, куплю ваучер».

Заинтересовался, подошел, поговорил. Дальше — больше, купил на свои собственные деньги два ваучера, все в тех же Лужниках, затем продал их на бирже.

Получил неплохую по тем временам, особенно для студента, прибыль.

Получил неплохую по тем временам, особенно для студента, прибыль. Месяца два занимался подобными сделками. В процессе работы узнал о существовании аттестата брокера. Решил устроиться на двухнедельные курсы Международного института фондового рынка.

Закончив курсы, пришел сдавать экзамены на аттестат в Минфине. Сдавал, правда, три раза, но аттестат получил самостоятельно. Очень этим горжусь.

Получив аттестат, взял у знакомого, с которым познакомился на РТСБ, телефоны тех фирм, где я, как мне казалось, мог бы пригодиться. В первой же фирме меня после двухчасового собеседования взяли на работу

Но аттестат всего лишь бумажка. На брокера же нигде не учат. Если есть желание, надо проситься в какую-нибудь контору. Поработать хотя бы «мальчиком на побегушках», но чтобы обязательно основное время проводить в торговом зале. Через полгода начинаешь сам понимать что к чему. Если не дурак, конечно. Вот после этого надо обязательно получить аттестат и стараться продвинуться в ассистенты брокера, а дальше — уже сами увидите.

Вообще же, очень многие опытные трейдеры проходили уличную биржевую школу. А доверие к человеку формируется в процессе работы благодаря личным контактам и знакомствам.

Вадим Федотов, Руссобанк, образование — 1,5 курса экономического факультета университета им. Тараса Шевченко: Брокером меня устроила работать жена

Я начинал работать в украинском инвестиционном фонде и одновременно учился в Киеве, в университете. Затем подвернулась работа в представительстве американской нефтяной компании в Москве. Когда перешел туда, учеба в университете для меня закончилась, зато я в совершенстве выучил английский. Уровень оплаты меня более чем устраивал, поэтому вопрос о продолжении образования как-то сам собой отпал, да и, честно говоря, времени абсолютно не оставалось. Работы было немало, крутился как белка в колесе, часто в командировках бывал.

Но потом моя фирма потеряла всякий интерес к российскому рынку. Я оказался безработным.

Бездельничал довольно долго, месяцев пять-шесть. А потом помог случай. Благодаря тому что супруга председателя правления Руссобанка была подругой моей жены, я познакомился с председателем. Он посоветовал получить аттестат Минфина на работу на фондовом рынке. В школе Минфина (кстати, здание, где проходят занятия, действительно похоже на школу) я проучился два с половиной месяца.

Бездельничал довольно долго, месяцев пять-шесть. А потом помог случай. Благодаря тому что супруга председателя правления Руссобанка была подругой моей жены, я познакомился с председателем. Он посоветовал получить аттестат Минфина на работу на фондовом рынке. В школе Минфина (кстати, здание, где проходят занятия, действительно похоже на школу) я проучился два с половиной месяца. После окончания курсов пришел на экзамен. Предъявил паспорт, мне выдали листок бумаги с пятьюдесятью вопросами, сел отвечать. На подготовку отводилось около полутора часов. Вопросы были самые разные, но в основном про акции и векселя: как выпускаются, где обращаются и так далее. Можно было сделать, кажется, не более девяти ошибок. Сделал меньше — молодец, получи аттестат, а если больше — извини, заходи в другой раз. В общем, кто сдавал экзамены в ГАИ, знает эту систему.

..

.. Андрей Гальперин, инвестиционная компания «Кредитанштальт-Грант», высшее техническое образование: Собралось нас семь человек

Начинал я практически с нуля, когда в принципе никакого фондового рынка еще не было. Не было РТС, почти не было акций, ходили только их суррогаты типа акций МММ и ваучеров. Собралось нас семь человек, и мы решили попробовать торговать этими бумагами. Тем более что направление это казалось перспективным — было ясно, что, если в России когда-нибудь будет фондовый рынок, мы сможем неплохо зарабатывать.

По моим сведениям, 95% работающих брокеров не имеют финансового образования. Брокеров же как таковых нигде не готовят. Существуют, правда, многочисленные фирмы, организующие соответствующие курсы, по окончании которых можно получить аттестат. Но аттестат — это только право на работу с ценными бумагами, а никак не гарантия конечного результата. К тому же еще на очень многие предлагаемые на экзаменах вопросы однозначный ответ дать невозможно — его попросту не существует.

Можно, конечно, попробовать работать и без аттестата — ассистентом брокера. Но сейчас уже во многих фирмах требуется аттестат и ассистенту.

Если же вы все-таки решите рискнуть и работать без аттестата, а это вскроется при проверке ФКЦБ, тогда все сделки признают недействительными. Судите сами, стоит ли?

Лицензии, выдаваемые ФКЦБ профессиональным участникам рынка ценных бумаг

| Вид деятельности | Минимальный размер собственного капитала (ЭКЮ*) |

|---|---|

| Брокерская деятельность на рынке ценных | 50 000 |

| бумаг, за исключением операций с физическими | |

| лицами | |

| Дилерская деятельность на рынке ценных бумаг | 75 000 |

| Брокерская деятельность, включая операции с | 450 000 |

| физическими лицами | |

| Деятельность по доверительному управлению | 450 000 (с 1 |

| ценными бумагами | января 1998 года |

| 1 000 000) | |

| Депозитарная деятельность | 1 000 000 |

| Клиринговая деятельность на рынке ценных | 100 000 |

| бумаг | |

| Деятельность по организации торговли на | 2 000 000 |

| рынке ценных бумаг (биржевая деятельность) |

*1 ЭКЮ = $1,1.

Перечень документов, необходимых для получения лицензий профессионального участника рынка ценных бумаг:

заявление на получение лицензии на осуществление профессиональной деятельности на рынке ценных бумаг, составленное на бланке организации, подписанное руководителем, заверенное печатью организации и имеющее исходящий регистрационный номер и дату;

регистрационная форма, заполненная и заверенная руководителем организации-заявителя в бумажной форме и на магнитном носителе в формате, установленном ФКЦБ;

нотариально удостоверенная копия о государственной регистрации организации-заявителя;

нотариально удостоверенные копии учредительных документов с зарегистрированными изменениями и дополнениями;

нотариально удостоверенная копия письма о присвоении кодов Общероссийского классификатора предприятий и организаций и классификационных признаков;

нотариально удостоверенная копия документа об избрании или назначении исполнительного органа организации-заявителя;

бухгалтерский баланс, отчет о прибылях и убытках с заключением аудиторской проверки, расчет размера собственного капитала организации-заявителя на последнюю отчетную дату;

в случае если организация-заявитель является акционерным обществом — документ, подтверждающий государственную регистрацию последнего выпуска акций общества;

заверенные печатью и подписанные уполномоченным лицом организации-заявителя копии квалификационных аттестатов специалистов организации;

копия штатного расписания организации-заявителя, подписанная руководителем и заверенная печатью организации-заявителя, содержащая данные о внутренней структуре организации, фамилиях, именах, отчествах сотрудников организаций с указанием подразделений и занимаемых ими должностей;

копия подписанных руководителем организации-заявителя и заверенных печатями организации-заявителя платежных документов, подтверждающих уплату организацией-заявителем единовременного лицензионного сбора;

нотариально удостоверенная копия диплома контролера о высшем образовании.

При рассмотрении документов, предоставленных для получения лицензии, Федеральная комиссия по рынку ценных бумаг вправе запрашивать у организации-заявителя дополнительную информацию о совладельцах, являющихся нерезидентами в соответствии с законодательством РФ.

Требования для получения лицензии брокера по недвижимости

Чтобы получить лицензию брокера по недвижимости, вы должны сначала пройти квалификацию и сдать письменный экзамен. Те, кто проходят экспертизе предоставляется заявление на получение лицензии, которое должно быть представлено и одобрено DRE.

Общие требования

- Возраст : Для получения лицензии вам должно быть не менее 18 лет.

- Место жительства : Если вы не являетесь резидентом Калифорнии, см. Иностранные заявители.

- Честность : Кандидаты должны быть честными и правдивыми.

Осуждение за преступление может

привести к отказу в выдаче лицензии.

Осуждение за преступление может

привести к отказу в выдаче лицензии. - Опыт работы : Либо минимум два года опыта работы лицензированным продавцом на полную ставку. в течение последних пяти лет, или два года нелицензированного эквивалентного опыта, или четырехлетняя степень со специализацией в сфере недвижимости требуется. Для получения дополнительной информации см. Документирование требований к опыту для экзамена брокера.

Требования к курсу

Претенденты на получение лицензии брокера по недвижимости должны успешно сдать следующие восемь Законодательно обязательные курсы на уровне колледжа:

- Практика недвижимости* ; и

- Правовые аспекты недвижимости ; и

- Финансы в сфере недвижимости ; и

- Оценка недвижимости ; и

- Экономика недвижимости или бухгалтерский учет** ; и

- Три курса из следующего списка:

- Принципы работы с недвижимостью

- Коммерческое право

- Управление недвижимостью

- Депонирование

- Управление недвижимости Администрация

- Брокерские услуги по ипотечному кредитованию и кредитование

- Дополнительные юридические аспекты недвижимости

- Продвинутое финансирование недвижимости

- Расширенная оценка недвижимости

- Компьютерные приложения в сфере недвижимости

- Развитие общих интересов

*Примечание : С 1 января 2024 г. любой практический курс по недвижимости, представленный в целях

квалификация для сдачи экзамена на лицензию в сфере недвижимости, должен включать компоненты, касающиеся скрытой предвзятости и справедливого жилья.

Кроме того, компонент справедливого решения жилищных вопросов должен включать интерактивный совместный компонент, в котором заявитель

играет роль как потребителя, так и специалиста по недвижимости.

любой практический курс по недвижимости, представленный в целях

квалификация для сдачи экзамена на лицензию в сфере недвижимости, должен включать компоненты, касающиеся скрытой предвзятости и справедливого жилья.

Кроме того, компонент справедливого решения жилищных вопросов должен включать интерактивный совместный компонент, в котором заявитель

играет роль как потребителя, так и специалиста по недвижимости.

**Примечание : Если изучаются и экономика недвижимости, и бухгалтерский учет, только два курса из указанная выше группа обязательна.

Дополнительная информация

- Предложения по непрерывному образованию не соответствуют требованиям курса колледжа для этого экзамена.

- Члены Коллегии адвокатов штата Калифорния по закону освобождены от требований к курсам уровня колледжа. Доказательство

о допуске к юридической практике в Калифорнии должны быть предоставлены, например, ксерокопия обеих сторон калифорнийского

Членский билет Государственной коллегии адвокатов.

Однако членам Коллегии адвокатов штата Калифорния по-прежнему необходимо продемонстрировать, что

они удовлетворили двухлетний опыт работы лицензированным продавцом на полную ставку в течение последних пяти лет

требования или иметь не менее двух лет опыта работы в сфере недвижимости в течение последних пяти лет, в то время как

занимается юридической практикой в Калифорнии. Члены Коллегии адвокатов штата Калифорния, использующие эквивалентный опыт

должен представить эквивалентный опыт RE 227

Форма подтверждения вне этого

опыт вместе с экзаменом брокера или приложением комбинации экзамена/лицензии брокера.

Однако членам Коллегии адвокатов штата Калифорния по-прежнему необходимо продемонстрировать, что

они удовлетворили двухлетний опыт работы лицензированным продавцом на полную ставку в течение последних пяти лет

требования или иметь не менее двух лет опыта работы в сфере недвижимости в течение последних пяти лет, в то время как

занимается юридической практикой в Калифорнии. Члены Коллегии адвокатов штата Калифорния, использующие эквивалентный опыт

должен представить эквивалентный опыт RE 227

Форма подтверждения вне этого

опыт вместе с экзаменом брокера или приложением комбинации экзамена/лицензии брокера. - Курсы должны состоять из трех семестров или четырех четвертей на уровне колледжа. Курсы необходимо пройти до

к назначению на обследование. Копии официальных протоколов обычно являются приемлемым доказательством

пройденные курсы.

Стенограммы других курсов, представленные как эквивалентный курс обучения вместо

установленные законом курсы, должны сопровождаться официальным описанием курса или каталога, чтобы их можно было оценить.

Стенограммы других курсов, представленные как эквивалентный курс обучения вместо

установленные законом курсы, должны сопровождаться официальным описанием курса или каталога, чтобы их можно было оценить. - Квалификационные курсы брокера должны быть пройдены в высшем учебном заведении, аккредитованном Western Union. Ассоциация школ и колледжей или сопоставимое региональное аккредитационное агентство, признанное Соединенными Штатами Америки. Государственный департамент образования или частная школа недвижимости, курсы которой одобрены Комиссар по недвижимости штата Калифорния. Каждый курс, утвержденный Департаментом недвижимости, составляет минимум 45 часов в длину.

- Курсы, пройденные иностранными высшими учебными заведениями, должны быть оценены иностранным сертификатом

Служба оценки утверждена Департаментом недвижимости. См. информацию об образовании для поступающих на экзамен (RE 223)

.

- Кандидаты, прошедшие восемь курсов на уровне колледжа, которые по закону требуются для сдачи экзамена на получение должности брокера. и лицензии имеют право сдавать экзамен на продавца без предоставления дополнительных документов об образовании. или опыт.

Банк России Лицензирование Форекс брокеров

Перейти к содержимому

ОТКРЫТЬ БЕСПЛАТНЫЙ СЧЕТ

28 декабря 2018 г., 14:46

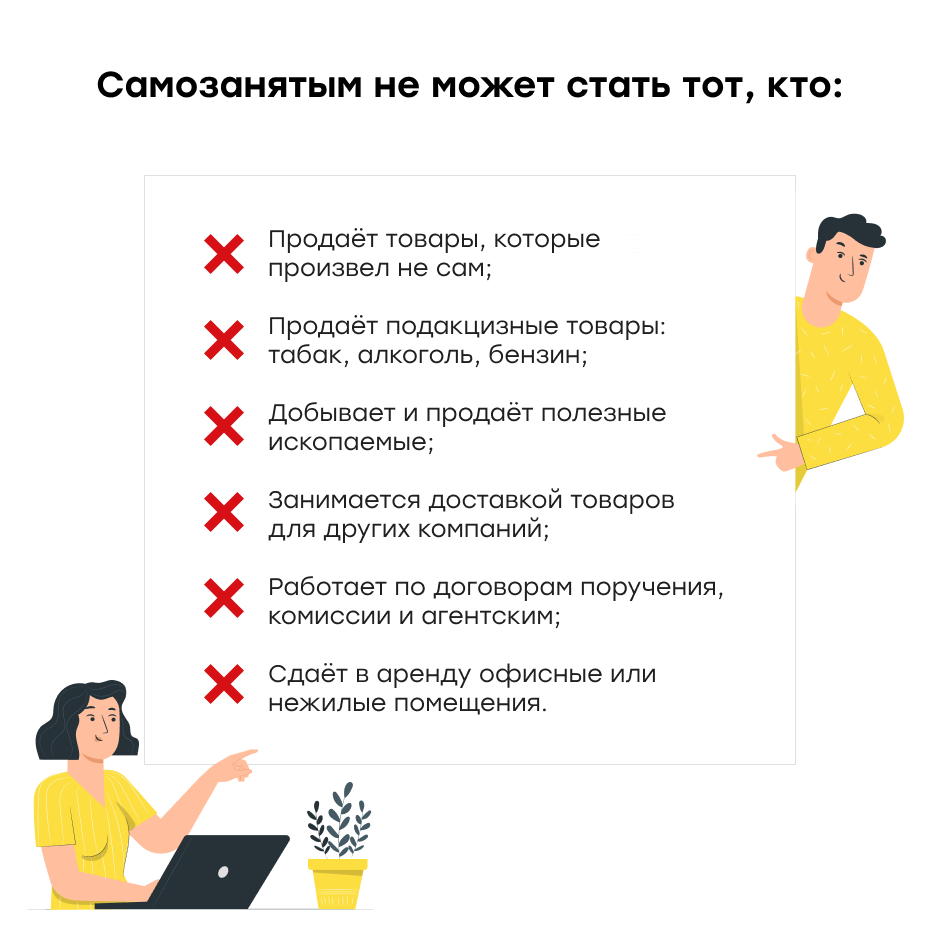

В целом российский рынок функционирует благодаря жесткой централизованности и государственному влиянию на его развитие. Поскольку индустрия Форекс приобрела популярность и распространилась и на российский рынок, управление большинством предлагаемых торговых услуг осуществлялось через оффшорных брокеров. Игроки отрасли максимально участвовали в российской саморегулируемой организации ЦРФИН, однако это никогда не входило в обязанности брокера.

Кроме того, ранее в 2015 году первый замглавы ЦБ сравнил рынок форекс с казино и заявил, что регулятор не заинтересован в дальнейшем развитии таких компаний в России.

Однако с 1 января 2016 года форекс-брокеры, работающие в России, обязаны были получать лицензию Банка России, так как государство понимало необходимость регулирования. Это заявление затрагивает ряд брокерских компаний, которые выразили озабоченность по поводу их законной деятельности в России. Директор совета директоров CRFIN отмечает, что новый закон защитит форекс-брокеров и предотвратит мошеннические действия, а также вызовет активный интерес клиентов к инвестициям с надежным брокером. Годы нелицензионной брокерской деятельности, наконец, привели к внедрению режима регулирования.

Заявки компаний на получение лицензии активно обжаловали крупнейшие брокерские компании, так как компании приветствовали развитие регулируемой среды в России. Еще в 2016 году, когда форекс-брокеры должны были получить профессиональные лицензии на рынке ценных бумаг, первыми крупнейшими игроками в России были названы фирмы «Альпари» и «Форекс-клуб», а первой фирмой стал инвестиционный холдинг «Финам».

В числе обязательных обязательств и новых законов по отношению к форекс-брокерам Банк России установил минимальный размер капитала в размере 100 млн рублей (1,5 млн долларов США), высокие квалификационные критерии, строжайший контроль за работой, а также необходимое требование к высшему руководству компании и его штатных сотрудников. Компании также обязаны объединять средства в компенсационный фонд с целью возмещения клиентам в случае неплатежеспособности брокера. В дополнение к этим требованиям в начале этого 2018 года орган обновил свои заявления и требования в отношении ограничений кредитного плеча на рынке Форекс и рассчитывает установить максимальный уровень 30: 1 и разрешить торговлю исключительно продуктами, связанными с Форекс. Этот шаг был вполне логичным в связи с недавним введением европейскими властями ограничения на кредитное плечо и соответствующим изменением торгового предложения.

Однако члены форекс-организации, работающей в России, были скорее разочарованы, так как обычно активы предлагают диверсифицировать свою подверженность волатильности различных классов и гораздо более высокому уровню кредитного плеча. На самом деле до сих пор Банк России не выдавал и не регистрировал большое количество лицензий, поскольку это может иметь место как общероссийское консервативное мнение о форекс-индустрии или просто как следствие более выгодного предложения об открытии офшоров в России. С самого начала и до сих пор было только девять брокеров, которые получили законные лицензии форекс-дилеров от российского центрального банка.

На самом деле до сих пор Банк России не выдавал и не регистрировал большое количество лицензий, поскольку это может иметь место как общероссийское консервативное мнение о форекс-индустрии или просто как следствие более выгодного предложения об открытии офшоров в России. С самого начала и до сих пор было только девять брокеров, которые получили законные лицензии форекс-дилеров от российского центрального банка.

В заключении экспертов отмечается, что на самом деле российская форекс-брокерская деятельность — это очень специфический случай, так как ЦБ до сих пор регулировал брокеров, давал разрешение на работу, но компании нашли выход, чтобы поддерживать «лучший процесс» в своих интересах. Поскольку лицензированные компании в основном представляют собой международные холдинги с многочисленными дочерними компаниями, большинство торговых счетов действительно были открыты в офшорных компаниях, а филиалы в российской юрисдикции взяли на себя в основном ответственность за рекламу. Их целью является привлечение новых клиентов и обеспечение постоянного притока, в то время как управление счетом проходит через оффшорную спецификацию. Регуляторные отчеты, которые представляют брокеры, соответствовали данным о деятельности, в то время как изначально небольшое количество счетов действовало по всей российской компании и скрывало их истинный характер.

Регуляторные отчеты, которые представляют брокеры, соответствовали данным о деятельности, в то время как изначально небольшое количество счетов действовало по всей российской компании и скрывало их истинный характер.

В заключение дошло до того, что последние экстренные новости незадолго до конца 2018 года появились об отзыве пяти лицензий у крупнейших форекс-компаний, работающих в России и предоставляющих клиентам рынки и трейдинг. Как сообщили в ЦБ, причиной решения стало то, что эти компании неоднократно нарушали нормативные акты и законодательство РФ. (Подробнее об аннулировании 5 лицензий читайте по ссылке).

Представители отозванных компаний были удивлены действиями ЦБ, так как брокерские конторы всего за день до этого участвуют в саммите, где также обсуждались торговые рынки, и ничто не показало потенциал усиления регулирования. Таким образом, российская торговая индустрия не знает, чего ожидать дальше, однако очевидно, что последние действия и планы показывают, что Банк России серьезно взялся за очистку рынка и развитие дальнейшего торгового предложения в более доверительной, жестко регламентированной форме. .

.

Нынешнее усиление регулирования и отзыв лицензий, к которым брокеры были явно не готовы, повлияет на работу брокеров на российских рынках, их развитие и конкретно на юридическую сторону оказания услуг в самой России. Российская экономика всегда показывала свой централизованный способ работы, и недавние действия в отношении относительно молодого российского рынка Forex подействуют лучше на трейдеров, поскольку эти шаги означают серьезное требование обеспечить четкую и хорошо регулируемую работу брокерских компаний в России. .

Более того, последнее официальное разрешение было получено компанией Альфа-Форекс всего неделю назад, в декабре 2018 года. Ранее брокер принимал российских клиентов через свою кипрскую дочернюю компанию Alfa Capital Holdings Cyprus Limited и имеет долгую историю работы в самой России. . Новоиспеченный российский брокер отметил, что компания подала заявку на получение лицензии в мае, а уже к декабрю стала официальным членом Ассоциации форекс-дилеров.

Об авторе