Как узнать есть задолженность по кредиту: как узнать задолженность по кредитам

Как узнать задолженность по счету МГТС и оперативно ее погасить?

Емельянова Вероника | Главный редактор

Узнать, возникла ли задолженность по вашему счету МГТС, так же просто, как проверить баланс мобильного телефона. Вы не потратите много времени на получение нужной информации. Ознакомьтесь со способами, описанными далее, а затем узнайте, как погасить долг после выяснения его размера.

Способы контроля задолженности

Долги за телефон или интернет обычно не берутся из ниоткуда. За несколько дней до последней даты оплаты счета вы получаете звонки или сообщения с напоминанием о внесении платежа и оглашением его точного размера. Если вы так и не заплатили провайдеру, образуется задолженность и начинает начисляться пеня.

Контролируйте состояние счета следующими способами:

- лично посетите офис;

- позвоните туда по одному из телефонных номеров;

- воспользуйтесь Личным кабинетом;

- проверьте через банкомат Сбербанка;

- зайдите на сайт мэра Москвы mos.

ru.

ru.

Рассмотрим каждый метод детально.

Посещение офиса МГТС

Предъявите менеджеру паспорт и номер лицевого счета. Он посмотрит, образовался ли долг, и если да, то в каком размере.

Если вы хотите сразу внести оплату, показывать документ, удостоверяющий личность, не нужно. Вам назовут точную сумму, а затем останется внести денежные средства. Номер лицевого счета помнить или где-то зафиксировать обязательно.

Еще при оплате услуг МГТС в офисе может понадобиться назвать ФИО и адрес клиента.

Звонок по телефону

Получите нужные сведения дистанционно через кол-центр или справочную. В МГТС можно дозвониться сразу по нескольким номерам:

- 8 (495) 707-44-55. Это автоответчик. Здесь вы узнаете информацию о счете телефона, с которого звоните;

- 0636. Короткий номер для любых абонентов МГТС;

- 8 (495) 636-0-636. Единый контактный центр. Еще один номер для тех, кто использует сотовые и городские сети. Если вы используете его, звоня со стационарного аппарата, платить за разговор не придется.

Чтобы получить информацию о наличие долга и его размера в кол-центре, назовите:

- номер лицевого счета;

- фамилию того, кто заключал договор с компанией.

Иногда операторы просят дополнительные сведения, чтобы идентифицировать личность звонящего. Третьим лицам конфиденциальные данные не предоставляются.

Личный кабинет

Зайдите на официальный сайт компании. Здесь вы сможете не только контролировать счет, но и подключать/отключать опции, блокировать телефон, оплачивать услуги с банковской карты или электронного кошелька.

На портале МГТС нажмите «Личный кабинет» и укажите логин (им может быть телефонный номер, на который заключался договор) с паролем. После вы можете поменять логин на более удобный. Пароль для входа вы получите, позвонив в кол-центр. Может быть, вам его предоставили при посещении офиса МГТС.

В Личном кабинете данные по долгам отображены на главной странице. Если сумма вызвала подозрения, изучите детализацию и подключенные опции. Так вы поймете, как была рассчитана сумма, предложенная к оплате.

Так вы поймете, как была рассчитана сумма, предложенная к оплате.

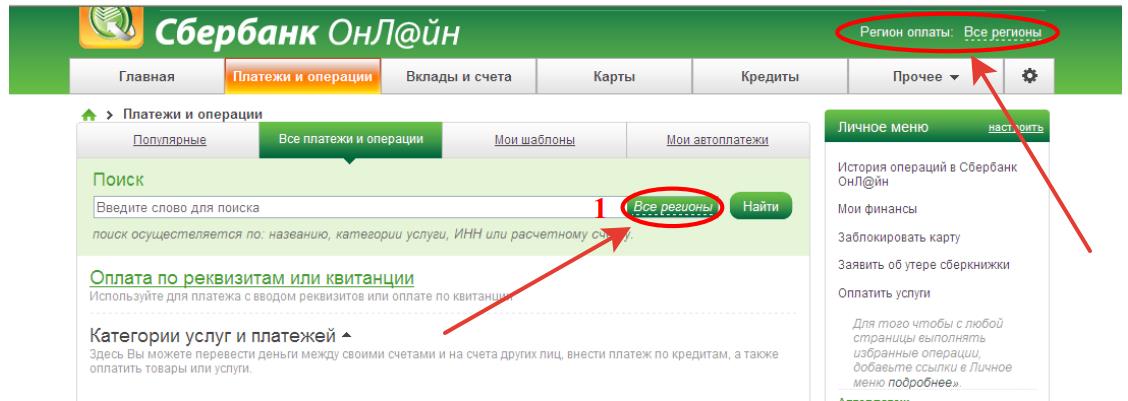

Банкомат Сбербанка

Как действовать:

- Найдите ближайшее устройство и выберите вкладку «Платежи».

- Введите «МГТС».

- Посмотрите данные по счету.

Сайт mos.ru

Как посмотреть задолженность на портале:

- Найдите раздел «Услуги».

- Выберите пункт «Каталог услуг».

- Перейдите в блок «ЖКХ».

- Нажмите «Проверить состояние лицевого счета МГТС» → «Получить услугу».

- Введите данные в форму.

После автоматического перехода на следующую страницу вы увидите нужные данные.

Как оплатить услуги МГТС

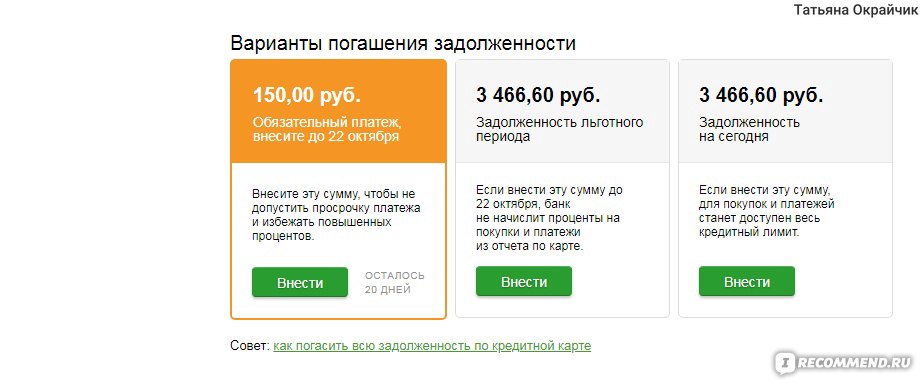

Процесс оплаты максимально упрощен. Внести средства можно по Единому счету любым удобным способом. Счета могут приходить на ваш e-mail, чтобы потом вы погасили их через ЛК. При полном закрытии долга разблокировка осуществляется в течение 30-120 минут.

Как погасить задолженность:

- В Личном кабинете.

Воспользуйтесь банковской картой – это самый удобный вариант.

Воспользуйтесь банковской картой – это самый удобный вариант. - Автоматический платеж через «МТС Деньги». Надежный метод, обеспечивающий регулярную и приходящую вовремя оплату услуг провайдера. Заплатить можно и со счета телефона.

- Центры продаж. Комиссия составляет 0 %. Денежные средства поступают моментально. При совершении платежа можно пользоваться городским или мобильным номером.

- Салон МТС. Найдите и посетите ближайший в своем городе.

- Терминалы и банкоматы. Для оплаты счета МГТС вам нужны разделы «Связь», «Интернет», «Мобильная связь» или «Коммунальные платежи».

- В любом банке по соответствующим реквизитам. Срок поступления денег – 1-2 рабочих дня.

Информация о приходе средств отображается в Личном кабинете.

Хотите получать новости регулярно?

Оставьте свою электронную почту и получайте самые свежие статьи из нашего блога. Подписывайтесь, чтобы ничего не пропустить

Вы успешно подписаны!

Банкам запретили беспокоить родных должников, если те не поручители — Российская газета

Важное, а главное своевременное решение обнародовал Верховный суд РФ. Он пересмотрел решения нижегородских судов по делу о выбивании долга с заемщика. Но на этот раз вопрос о проблемах с должником оказался куда серьезней — речь идет не о самих нерадивых клиентах финансовых организаций и не о коллекторах. Суть вопроса — о незаконном поведении банков по отношению к близким должников. Подчеркнем, речь идет именно о тех родственниках, которые к долгу клиента банка никакого отношения не имеют.

Он пересмотрел решения нижегородских судов по делу о выбивании долга с заемщика. Но на этот раз вопрос о проблемах с должником оказался куда серьезней — речь идет не о самих нерадивых клиентах финансовых организаций и не о коллекторах. Суть вопроса — о незаконном поведении банков по отношению к близким должников. Подчеркнем, речь идет именно о тех родственниках, которые к долгу клиента банка никакого отношения не имеют.

Итак, Судебная коллегия по гражданским делам Верховного суда разъяснила для своих коллег судей и для граждан, что телефонные звонки родственникам должника с требованием возврата кредита незаконны, если абонент на другом конце провода не фигурирует в кредитном договоре и ни за что не поручался.

Проблема давления на должников для возврата денег сегодня актуальна, как никогда прежде. С действиями так называемых коллекторов все понятно — это незаконные организации, которые сегодня в стране действуют вне рамок правового поля. Напомним, закона о коллекторской деятельности пока в России нет, поэтому по закону покупать, продавать, взыскивать долги населения коллекторы не могут.

Но вот с самими банками, которые выдают деньги населению, все куда сложнее. Финансовые организации до недавнего времени вкладывали огромные средства, чтобы уговорить граждан «легко и просто» взять кредит на что угодно. При этом процентную ставку за это удовольствие многие банки скрывали, как могли. Истинных сумм, которые человеку потом придется выплачивать, также не раскрывали.

Таким образом, банкам удалось уговорить на кредиты немало граждан, которым с их доходами большие суммы взаймы прямо противопоказаны. В кризис ситуация с погашением кредитов обострилась, и должников у банков стало слишком много. Зачастую, чтобы поправить дела, целые деревни брали кредиты и отдавали деньги своим руководителям на подъем хозяйств. Итог этих шагов всем известен — сельчане остались с неподъемным долгами, а хозяева ферм, магазинчиков и кафе давно исчезли.

В этой патовой ситуации, когда возврат долгов стал проблемой, финансовые организации повели себя по-разному. Одни сами создали при себе коллекторские конторы, вроде как они тут ни при чем. Другие посторонним коллекторским конторам просто продали долги граждан. К слову, банки на передачу персональных данных своих клиентов коллекторам не имеют права. Банки неправильно трактуют закон. В каждом банковском договоре сказано, что в случае невыплат взыскание можно передать «третьим лицам». Но под ними по закону подразумеваются другие финансовые организации, а ни в коем случае не коллекторы, действующие вне закона. И, наконец, банки могут сами работать с проблемными клиентами. Но такую работу, как подчеркнул Верховный суд, надо проводить по закону.

Другие посторонним коллекторским конторам просто продали долги граждан. К слову, банки на передачу персональных данных своих клиентов коллекторам не имеют права. Банки неправильно трактуют закон. В каждом банковском договоре сказано, что в случае невыплат взыскание можно передать «третьим лицам». Но под ними по закону подразумеваются другие финансовые организации, а ни в коем случае не коллекторы, действующие вне закона. И, наконец, банки могут сами работать с проблемными клиентами. Но такую работу, как подчеркнул Верховный суд, надо проводить по закону.

Все началось с того, что жительница Нижнего Новгорода обратилась в районный суд с иском к крупному банку о взыскании с финансового учреждения морального вреда. Вред, который нанес женщине банк, она объяснила его поведением по отношению лично к ней. По рассказу истицы, она не имеет никакого отношения к этому банку. То есть не является ни его клиентом, ни заемщиком, ни поручителем. Соответственно, и не считается должником по кредитам, взятым в этом банке.

Но кредит в банке был взят ее взрослым сыном. У него с погашением этого кредита проблемы. Банк и его представители, нарушая личные права, звонят матери на сотовый телефон, направляют на ее адрес письма с требованиями погасить задолженность по кредиту сына. Эти бесконечные дерганья причиняют женщине нравственные страдания.

Удивительно, но местный районный суд, а затем и Нижегородский облсуд отказали женщине и дружно встали на сторону банкиров, которые превратили в ад жизнь постороннего для них человека.

Женщине пришлось обращаться в Верховный суд. Там коллегия по гражданским делам пересмотрела решения своих нижегородских коллег и посчитала, что оно неправильное. В определении Верховного суда (от 12 апреля 2016 года N 9-КГ15-21) сказано следующее:

«Сторонами обязательства являются кредитор (юридическое, физическое лицо или ИП, имеющее по отношению к должнику основанные на законе или договоре права требования просроченной задолженности) и должник (юридическое лицо, физическое лицо или ИП, имеющее перед кредитором просроченную задолженность). Под «должником» также понимаются поручители, залогодатели и иные лица, обязанные в силу закона или договора исполнить полностью или частично обязательство вместо должника либо вместе с должником».

Под «должником» также понимаются поручители, залогодатели и иные лица, обязанные в силу закона или договора исполнить полностью или частично обязательство вместо должника либо вместе с должником».

По мнению Верховного суда, банк обязан соблюдать защищаемые законом права и интересы третьих лиц, не являющихся участниками кредитных отношений. Судебная коллегия по гражданским делам заявила, что звонки представителя банка матери должника, которая не является поручителем по кредиту сына, должны быть проверены на предмет добросовестности. Верховный суд также указал, что проверке подлежит обоснованность и законность передачи банком персональных данных родственников должника третьим лицам.

узнать свои долги онлайн бесплатно

Обновлено 20 сентября 2021

Время чтения ≈ 1 минута

Автор Кристина

Просмотрено 21605

Как узнать, можете ли выехать на данный момент за пределы РФ? Перед планированием путешествия нужно узнать, есть ли у вас задолженности, поскольку на должника может быть наложено ограничение выезда за рубеж.

При прохождении контроля в аэропорту пассажир не сможет вылететь из России даже с оплаченными билетами. В данном случае ответственность за финансовые потери (билеты, туристические услуги) несет сам должник.

Когда приставы запрещают выезд за границу

Согласно закону гражданина могут не выпустить за границу (с целью отдыха, работы, учебы и т.д.) при наличии долгов по судебным делам.

Существует несколько случаев, вследствие которых выезд временно ограничен:

- Неоплаченные штрафы ГИБДД;

- Задолженность по налогам, просроченная квартплата;

- Долги по кредиту или ипотеке;

- Другие долговые обязательства (алименты, долг за моральный или имущественный ущерб и т.д.).

Как узнать, есть ли запрет на выезд за границу перед путешествием?

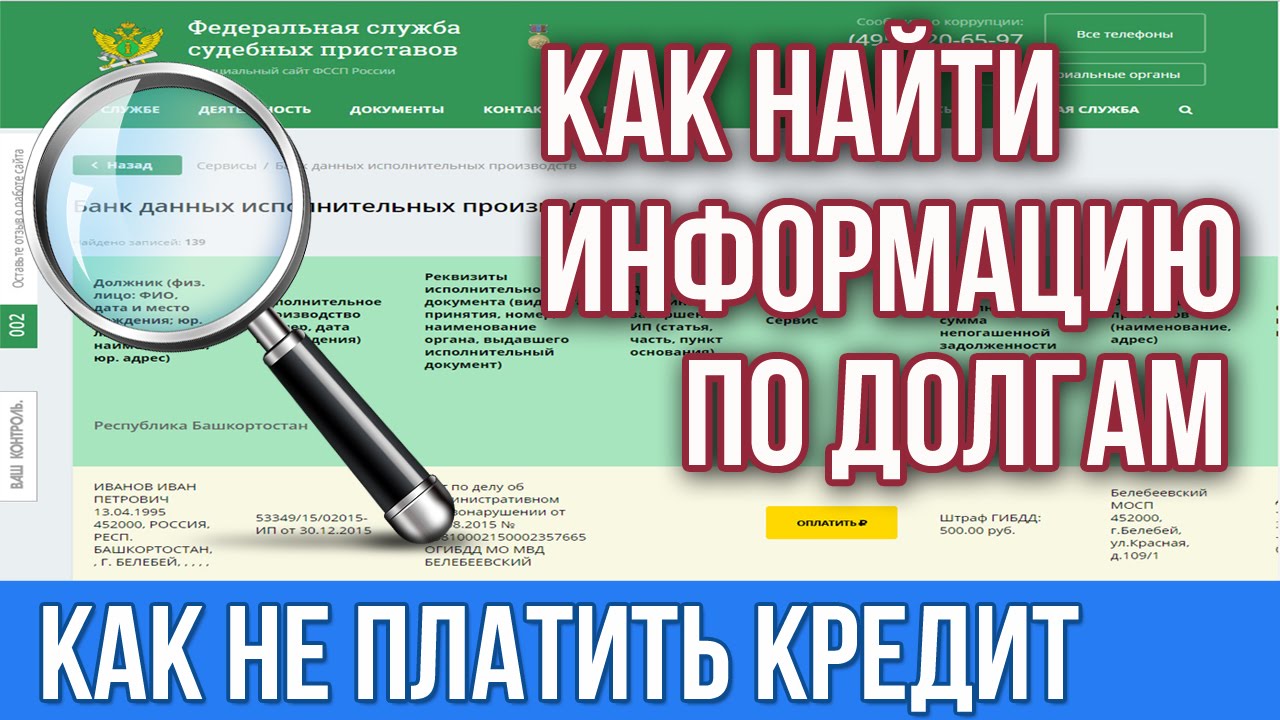

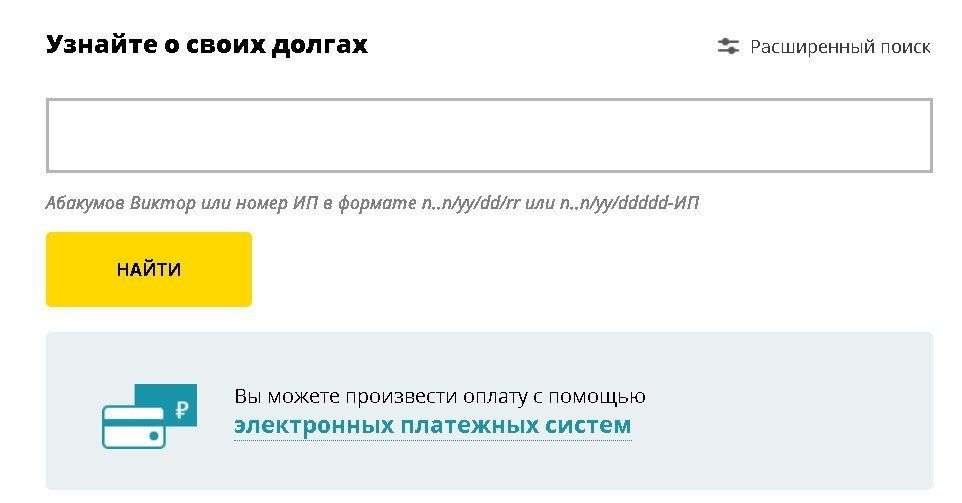

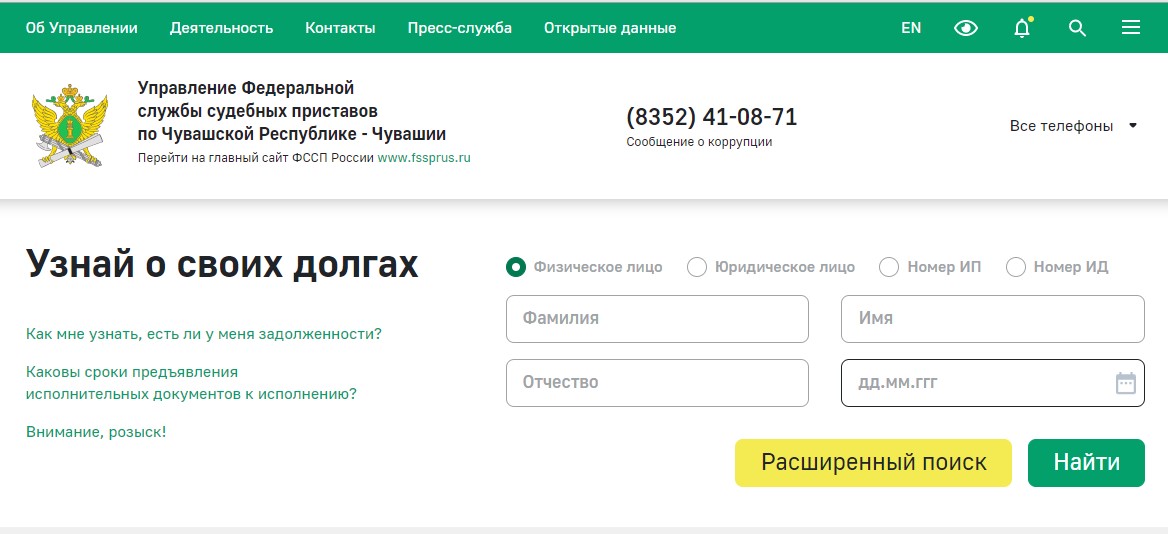

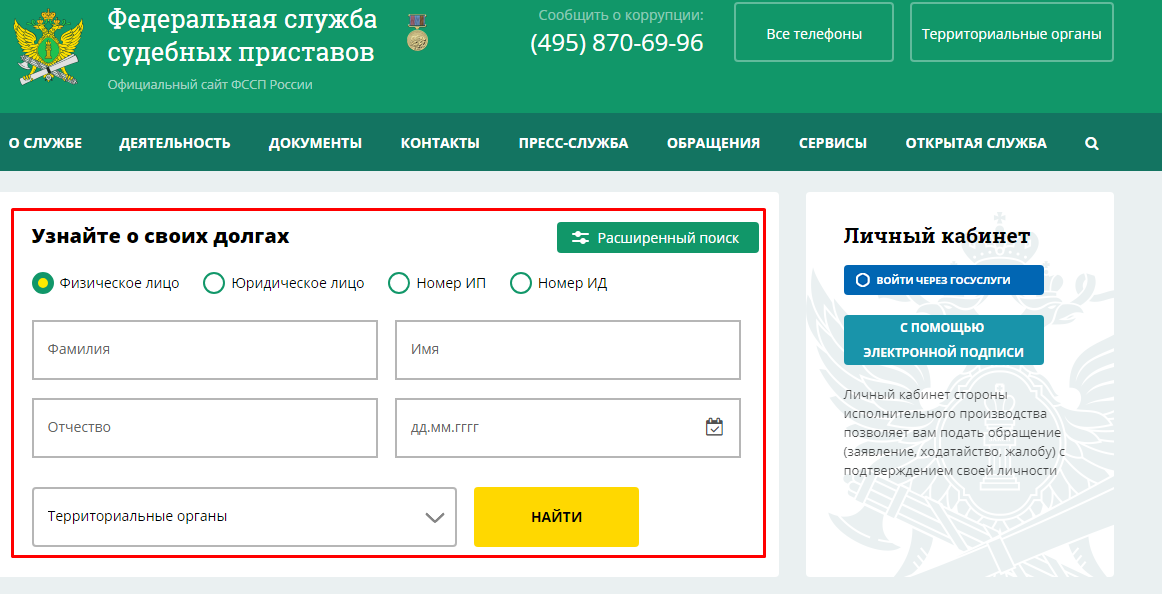

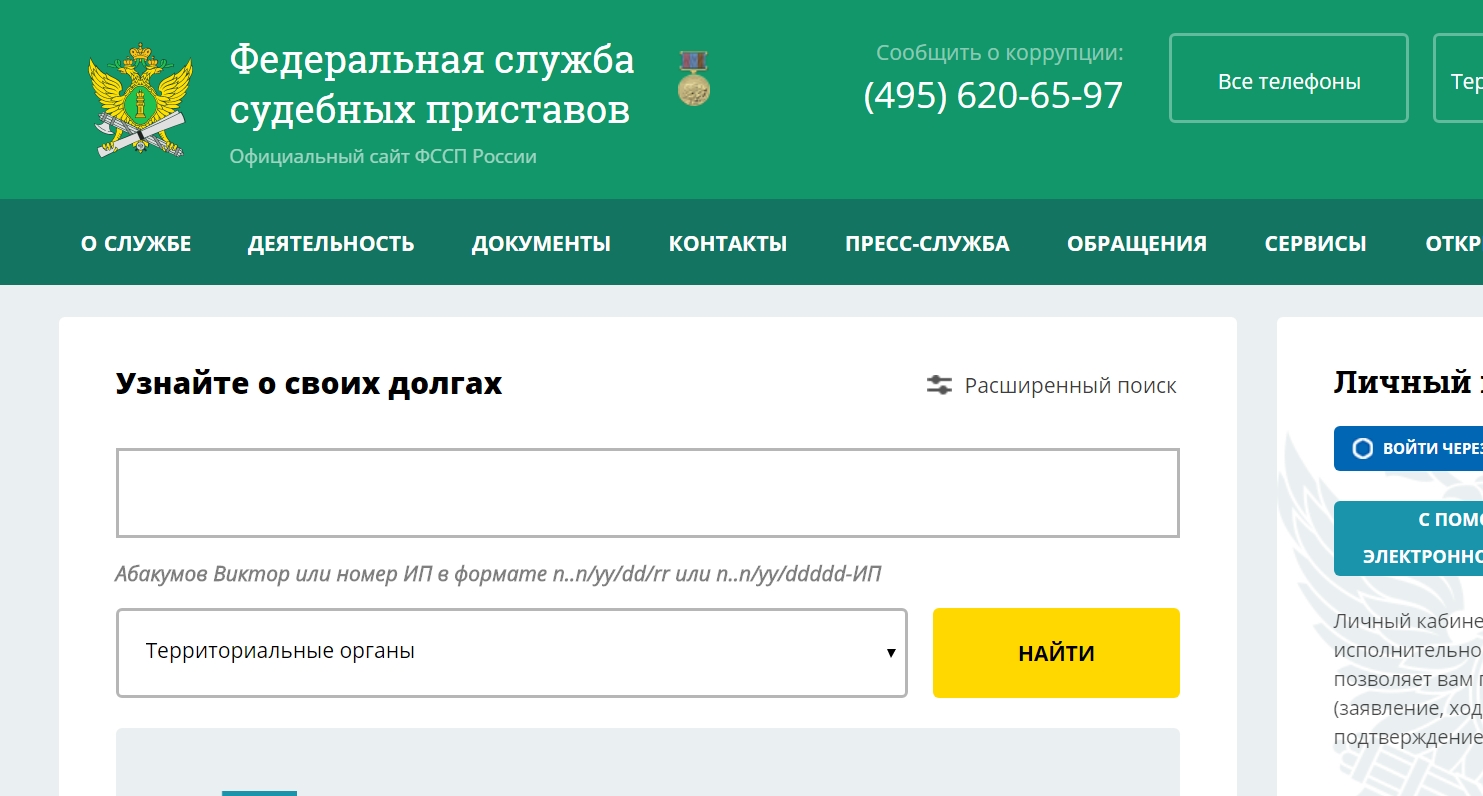

Проверить наличие долгов, и соответственно узнать, можете ли вы выезжать за пределы Российской Федерации очень просто. На нашем сайте есть бесплатная проверка задолженностей всех типов по базе судебных приставов.

Полезные статьиВам достаточно заполнить форму с личными данными и дождаться результата. Проверка осуществляется по базе ФССП, где в открытом доступе публикуется вся информация о долгах.

2 декабря 2021 1047

Зачем страховать квартиру перед сдачей От каких рисков нужно застраховать квартиру Какие страховые случаи могут произойти Что влияет на цену…

23 ноября 2021 4936

Что такое полис ДМС Отличия ДМС от других программ страхования Что входит в лечение по ДМС Исключения по ДМС: что…

19 ноября 2021 5702

Для каких поездок нужна страховка Какие опции включить в страховку Какие риски покрывает страховка От чего зависит стоимость страховки Как…

Недавно вы искали:

Туристическая страховка Страны: — Даты: — Туристы: — Продолжить расчетОтправить

Проверьте правильность email Сообщение успешно отправлено

Отправить ссылку на почту

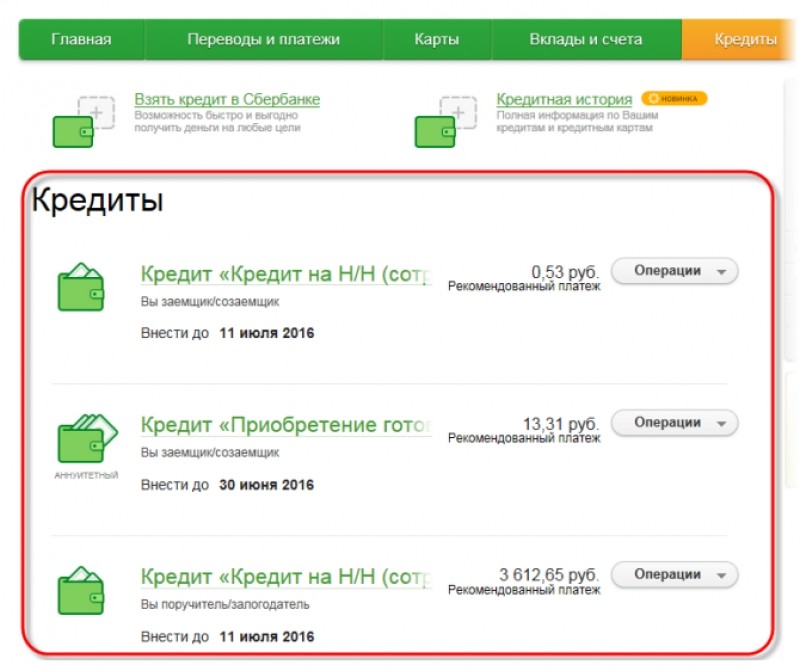

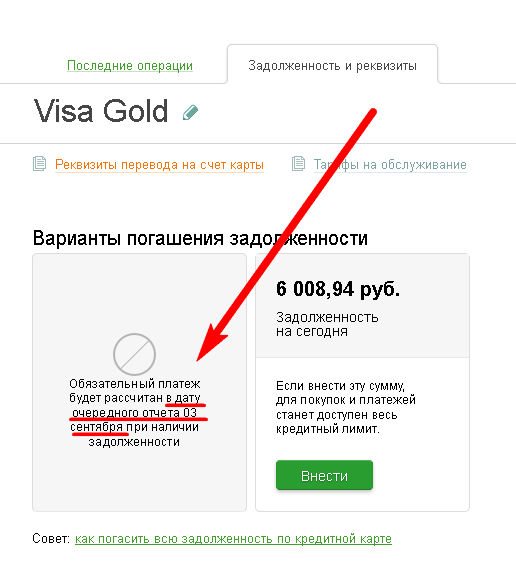

Как узнать, есть ли задолженность перед банком

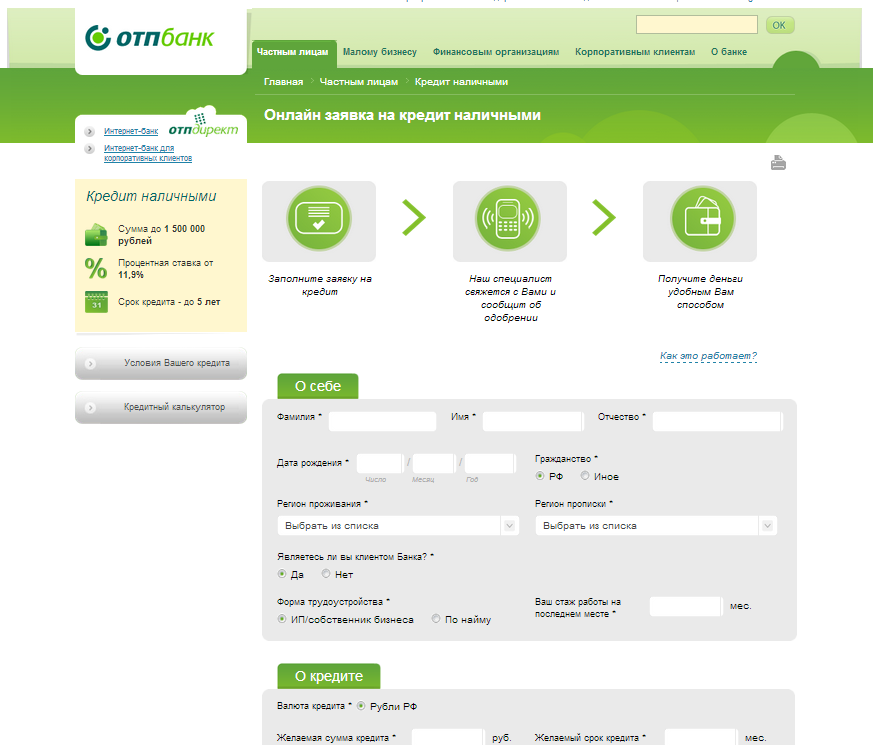

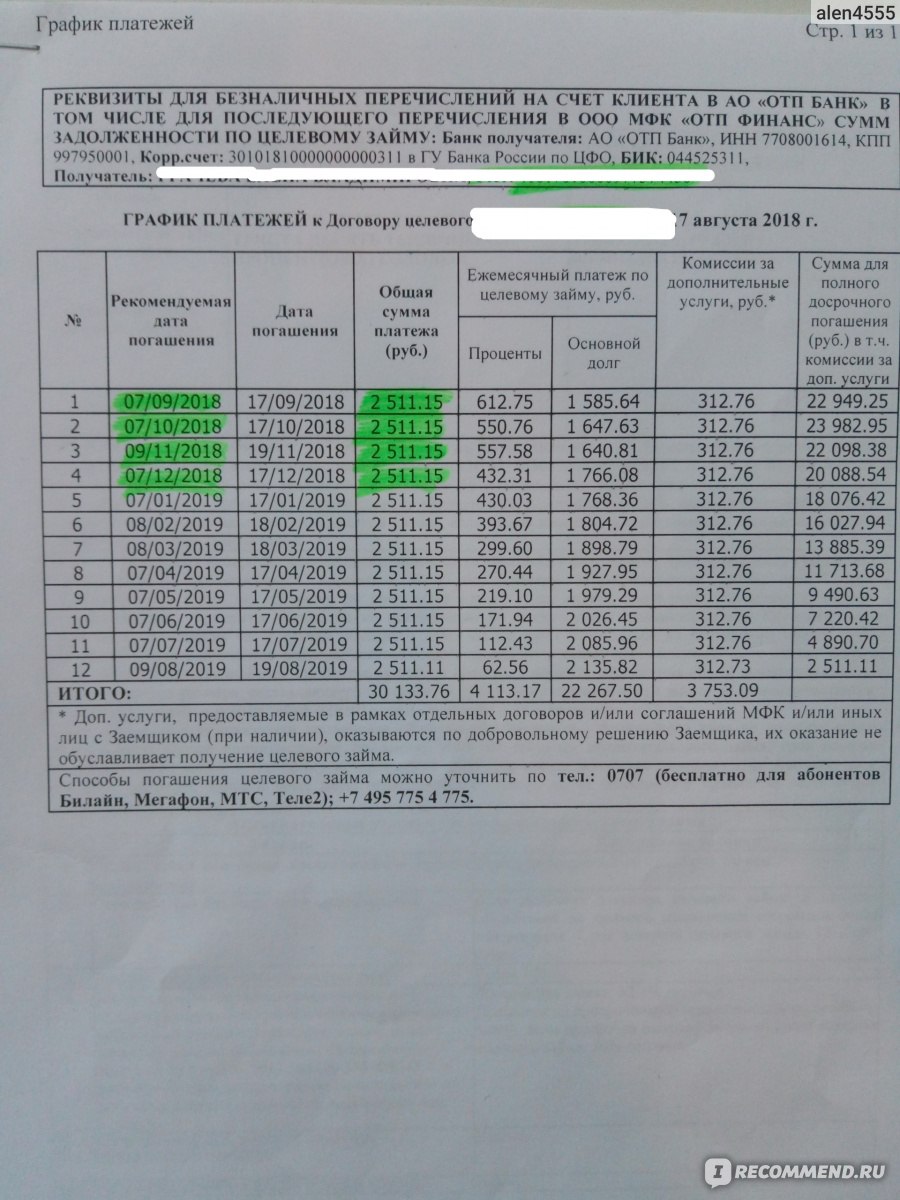

26 февраля 2021Узнать об имеющейся перед банком задолженности вы можете сделав запрос в бюро кредитных историй, в самом банке или обратившись в Службу судебных приставов.

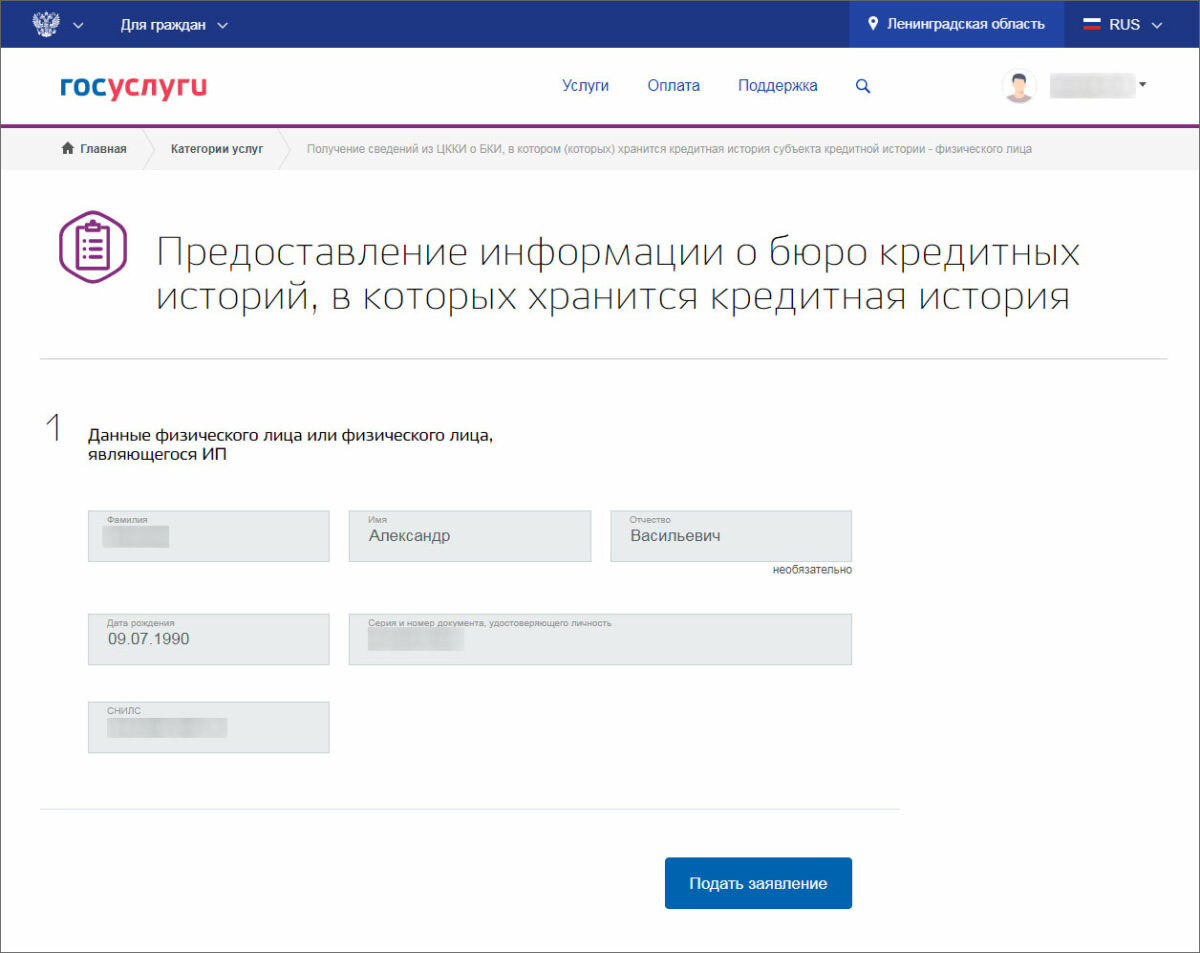

Обращение в БКИ

Вы можете узнать свою кредитную историю, обратившись в БКИ. Но сначала нужно выяснить, в каком конкретно бюро хранится информация о вашей КИ. Для этого нужно воспользоваться специальным онлайн-сервисом, представленным на официальном интернет-ресурсе ЦБРФ.

После останется только обратиться в то бюро, в котором хранится информация, и запросить актуальные сведения о наличии задолженности.

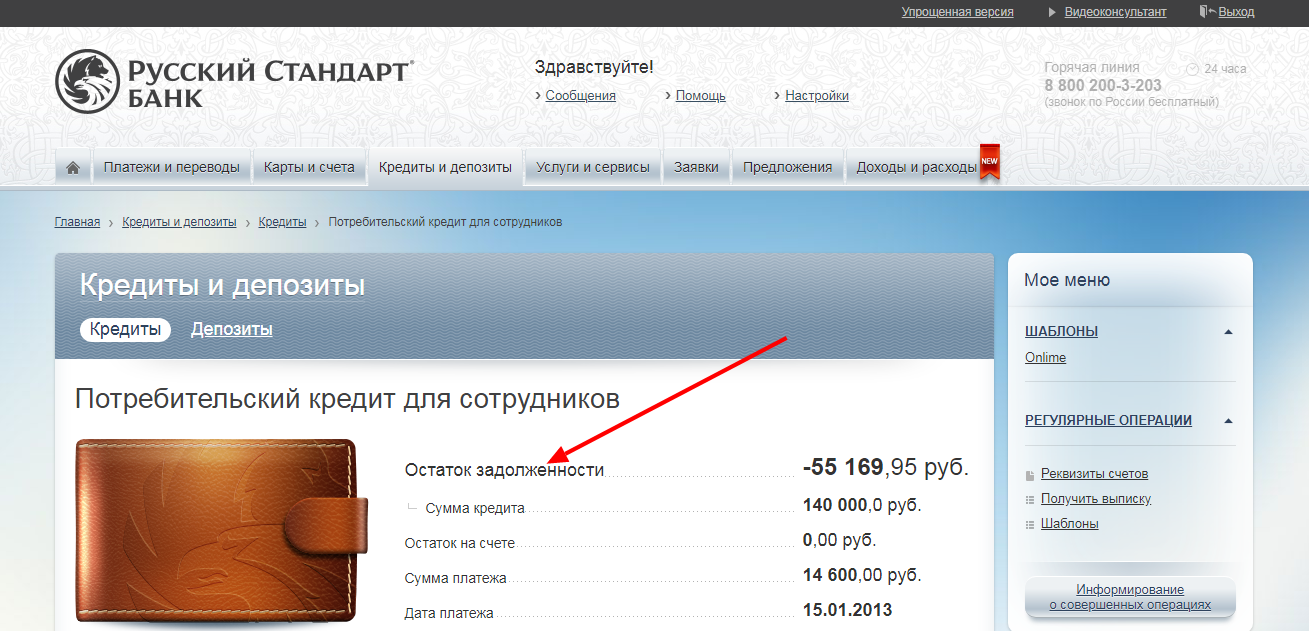

Обращение в банк

Как только станет известно, перед какой финансовой организацией имеется задолженность, нужно обратиться в нее.

Если вы действительно оформляли кредит и задолжали банку, следует погасить займ в полном объеме, после чего запросить справку об отсутствии задолженности, чтобы при необходимости доказать факт оплаты.

Если же вы не оформляли кредит, а значит, скорее всего, стали жертвой мошенников, необходимо сообщить об этом службе безопасности финансовой организации и подать заявление в полицию.

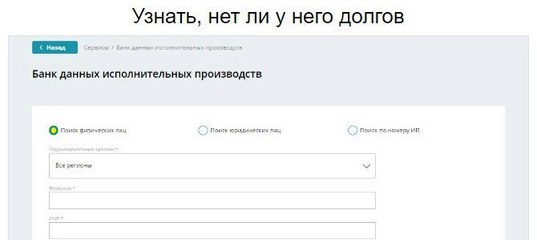

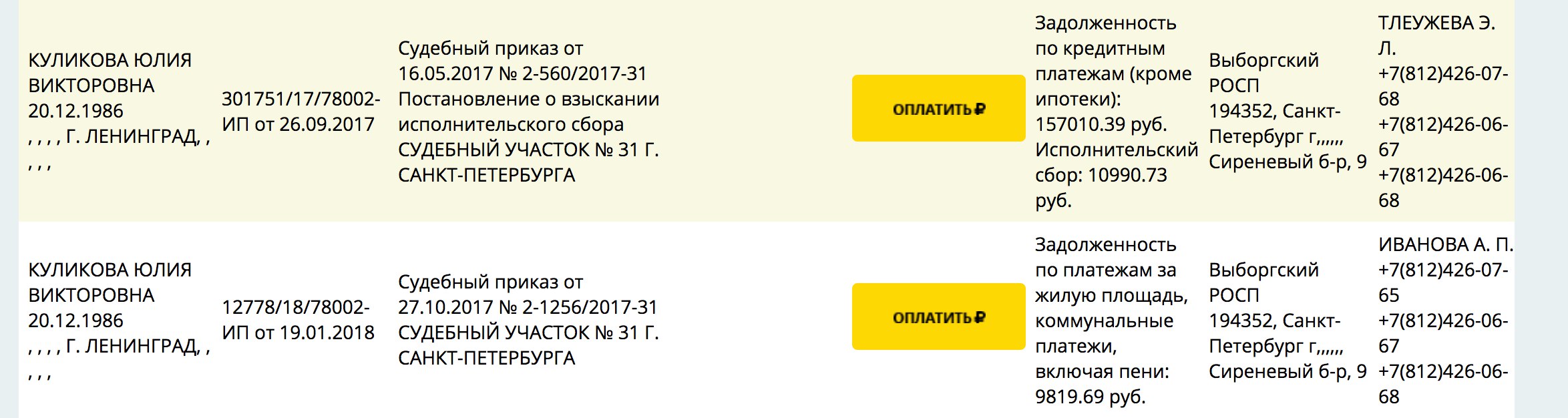

Проверка задолженности по исполнительным листам

Вполне вероятна ситуация, когда гражданин, имея долги, даже не догадывается об их существовании. Если состоялся суд и дело передали судебным приставам, информация об исполнительном производстве попадает в специальную базу ФССП.

Если состоялся суд и дело передали судебным приставам, информация об исполнительном производстве попадает в специальную базу ФССП.

Причин, по которым хотят узнать, есть ли задолженность перед финансовой организацией, может быть несколько. Прежде всего, это ситуация, когда кредит погашен, но заёмщик хочет удостовериться в том, что банк не доначислил неустойки задним числом. Конфликты с финансовыми организациями зачастую возникают, если на дату внесения последней выплаты доначисляются дополнительные проценты.

Наличие задолженности стоит проверить, когда есть основания предполагать, что вы стали жертвой мошенников. Также поинтересоваться, не испортилась ли ваша кредитная история, имеет смысл, если несколько банков ответили вам отказом в кредитовании без объяснения причины.

Управление и погашение студенческих ссуд

Получите ответы на самые распространенные вопросы о студенческих ссудах.

Выплата студенческой ссуды

Неважно, учитесь ли вы в школе или уже закончили ее, важно начать планировать, как вы будете погашать ссуду. Чтобы ваши платежи были управляемыми, узнайте о выборе планов погашения. Или узнайте, как связаться с кредитором, чтобы ответить на любые ваши вопросы.

Чтобы ваши платежи были управляемыми, узнайте о выборе планов погашения. Или узнайте, как связаться с кредитором, чтобы ответить на любые ваши вопросы.

Узнайте о чрезвычайной помощи при COVID для федеральных студенческих ссуд, продленных до 31 января 2022 года.

Получите финансовое обоснование после окончания школы

У вас может быть определенный период времени, прежде чем вы начнете погашать свои студенческие ссуды, известный как «льготный период». «Льготный период» предназначен для того, чтобы помочь вам уладить финансовые дела до совершения платежей, и он вступает в силу:

Внести платежи после льготного периода

По истечении льготного периода вам нужно будет начать производить платежи. Не пропускайте ни одной выплаты. Своевременная выплата займов улучшит ваш кредитный рейтинг.

Выберите план погашения для ваших федеральных студенческих ссуд

В течение льготного периода вы можете получить информацию о погашении от своего кредитора. У вас будет выбор из нескольких планов погашения. Найдите то, что вам подходит.

У вас будет выбор из нескольких планов погашения. Найдите то, что вам подходит.

Большинство федеральных студенческих ссуд имеют право как минимум на один план погашения, ориентированный на доход или основанный на доходе (IBR). Эти планы погашения основаны на процентном соотношении вашего дискреционного дохода. Они предназначены для того, чтобы упростить управление задолженностью по студенческому кредиту за счет уменьшения суммы ежемесячного платежа.

Свяжитесь с вашим кредитором на обучение

Кредитор может ответить на ваши вопросы о погашении. Если вы не знаете, кто ваш кредитор:

Разрешение споров по студенческой ссуде

Если вы и ваш кредитный агент не согласны с балансом или статусом вашего кредита, выполните следующие действия для разрешения споров:

1. Поговорите со своим кредитным агентом

Вы можете решить спор, просто связавшись со своим кредитный обслуживающий персонал и обсуждает вопрос.Получите советы по разрешению проблемы с вашим кредитным агентом, чтобы разрешить спор.

2. Обратитесь за помощью в группу омбудсменов FSA

Если вы следовали руководству и все еще не можете решить свою проблему, в крайнем случае обратитесь в группу омбудсменов Федеральной помощи студентам (FSA). Омбудсмен FSA работает с заемщиками студенческих ссуд для неформального разрешения споров и проблем по ссудам. Воспользуйтесь контрольным списком FSA, чтобы собрать информацию, необходимую для обсуждения с ними спора.

Невозможно выплатить студенческую ссуду

Если вы не можете выплатить всю причитающуюся сумму вовремя или вынуждены пропустить платеж по студенческому кредиту, ваша ссуда может считаться просроченной, и с вас могут взиматься штрафы за просрочку платежа. Немедленно обратитесь к своему кредитному агенту за помощью и спросите его о возможных вариантах.

Узнайте о чрезвычайной помощи в связи с COVID для федеральных студенческих ссуд, продленных до 31 января 2022 года.

Как найти информацию о ссуде

Если вы не уверены, какое агентство обслуживает ваш неисполненный студенческий ссуду, вы можете получить информация о вашей ссуде из Национальной системы данных о студенческих ссудах (NSLDS). Эта система содержит информацию о финансовой помощи, полученную от школ, агентств и других учебных заведений. Для доступа к вашей учетной записи вам понадобится информация о вашем удостоверении личности Federal Student Aid (FSA). Или вы можете связаться с Федеральным информационным центром помощи студентам (FSAIC).

Эта система содержит информацию о финансовой помощи, полученную от школ, агентств и других учебных заведений. Для доступа к вашей учетной записи вам понадобится информация о вашем удостоверении личности Federal Student Aid (FSA). Или вы можете связаться с Федеральным информационным центром помощи студентам (FSAIC).

Погашение просроченных ссуд

Веб-сайт myeddebt.ed.gov помогает заемщикам по студенческим ссудам, не выполнившим свои обязательства, организовать выплаты по долгам. Есть несколько способов связаться с группой разрешения проблем по умолчанию, или вы можете позвонить по телефону 1-800-621-3115.

Для получения дополнительной информации о неисполненных студенческих ссудах см. Общие сведения о просрочке и невыполнении обязательств.

Право на прощение, аннулирование и освобождение ссуды

Прощение ссуды на государственные услуги

Вы можете иметь право на прощение части или всей суммы федеральной студенческой ссуды, если вы начнете и продолжите работать полный рабочий день в некоммерческой или государственной службе . Узнайте больше о программе прощения ссуд на государственные услуги (PSLF).

Узнайте больше о программе прощения ссуд на государственные услуги (PSLF).

Аннулирование ссуды или выплата

При определенных обстоятельствах школа или финансовое учреждение соглашаются аннулировать или погасить ссуду.Продолжайте вносить платежи по ссуде, пока не узнаете, прошла ли ваша выписка, или если вы имеете право на отсрочку (временное приостановление или сокращение выплат).

У вас есть вопрос?

Задайте реальному человеку любой вопрос, связанный с государством, бесплатно. Они дадут вам ответ или сообщат, где его найти.

Последнее обновление: 19 ноября 2021 г.

Отношение долга к доходу: как рассчитать свой DTI

Отношение долга к доходу (DTI) делит общую сумму всех ежемесячных выплат по долгу на валовой ежемесячный доход, давая вам процент .Вот что вам следует знать:

Кредиторы используют DTI вместе с кредитной историей, чтобы оценить, может ли заемщик погасить ссуду.

Каждый кредитор устанавливает свои собственные требования DTI.

Поставщики личных ссуд обычно допускают более высокие DTI, чем ипотечные кредиторы.

Как рассчитать отношение долга к доходу

Чтобы рассчитать свой DTI, введите платежи, которые вы должны, такие как арендная плата или ипотека, платежи по студенческому кредиту и автокредиту, минимальные суммы по кредитной карте и другие регулярные платежи.Затем отрегулируйте ползунок ежемесячного валового дохода.

Вот пример: заемщик с арендной платой в размере 1000 долларов США, оплатой автомобиля в размере 300 долларов США, минимальным платежом по кредитной карте в размере 200 долларов США и валовым ежемесячным доходом в размере 6000 долларов США имеет отношение долга к доходу 25%.

Отношение долга к доходу 20% или меньше считается низким. Федеральная резервная система считает DTI на уровне 40% и более признаком финансового стресса.

Легко отслеживайте свой долг

Подпишитесь на NerdWallet, чтобы видеть разбивку своей задолженности и предстоящие платежи.

Как кредиторы видят ваш коэффициент DTI

Кредиторы смотрят на соотношение долга к доходу, потому что исследования показывают, что заемщики с высоким DTI испытывают больше проблем с осуществлением платежей.

Каждый кредитор устанавливает свои собственные требования к соотношению долга к доходу. Не все кредиторы, например лица, предоставляющие ссуды, публикуют минимальное соотношение долга к доходу, но в целом оно будет более мягким, чем, скажем, для ипотеки.

Обратите внимание, что отношение долга к доходу в 43%, как правило, является самым высоким ипотечным кредитором, который принимают для квалифицированной ипотеки, которая представляет собой ссуду, включающую проверки доступности.

Вы можете найти компании, занимающиеся кредитованием физических лиц, которые готовы ссудить деньги потребителям с соотношением долга к доходу 50% или более, а некоторые исключают ипотечный долг из расчета DTI. Это потому, что одним из наиболее распространенных способов использования личных ссуд является консолидация долга по кредитной карте.

Влияет ли ваш DTI на ваш кредитный рейтинг?

Отношение вашего долга к доходу не влияет на ваш кредитный рейтинг; кредитные агентства могут знать ваш доход, но не включать его в свои расчеты.

Но ваш коэффициент использования кредита или сумма кредита, который вы используете по сравнению с вашими кредитными лимитами, действительно влияет на ваш кредитный рейтинг. Агентства кредитной информации знают ваши доступные кредитные лимиты как по отдельным картам, так и в целом, и большинство экспертов советуют держать остатки на ваших картах не выше 30% от вашего кредитного лимита. Ниже — лучше.

Чтобы уменьшить отношение долга к доходу, вам нужно либо зарабатывать больше денег, либо уменьшать ежемесячные платежи, которые вы должны.

Как понять свой коэффициент DTI

Ваш DTI может помочь вам определить, как управлять своим долгом и есть ли у вас слишком большой долг.

Вот общее практическое правило:

DTI меньше 36%: ваш долг, вероятно, управляем по отношению к вашему доходу. У вас не должно возникнуть проблем с доступом к новым кредитным линиям.

DTI составляет от 36% до 42%: такой уровень долга может вызвать беспокойство кредиторов, и у вас могут возникнуть проблемы с заимствованием денег. Рассмотрите возможность выплаты того, что вы должны. Вы, вероятно, можете использовать подход «сделай сам»; два распространенных метода — это долговая лавина и долговой снежный ком.

DTI составляет от 43% до 50%: Выплата такого уровня долга может быть трудной, и некоторые кредиторы могут отклонить любые заявки на дополнительный кредит.Если у вас в основном задолженность по кредитной карте, рассмотрите возможность получения консолидированной ссуды по кредитной карте. Вы также можете изучить план управления долгом от некоммерческого кредитного консультационного агентства. Такие агентства обычно предлагают бесплатные консультации и помогут вам разобраться во всех возможных вариантах облегчения долгового бремени.

DTI превышает 50%: выплатить этот уровень долга будет сложно, и ваши возможности заимствования будут ограничены. Оцените различные варианты облегчения долгового бремени, включая банкротство, которое может быть самым быстрым и наименее опасным вариантом.

Что произойдет со студенческой ссудой, когда вы умрете?

Если вам нужны решения для вашей студенческой задолженности:

Вы можете чувствовать, что будете выплачивать студенческие ссуды до дня своей смерти. Но даже это может быть не конец.

Все зависит от типа ссуды и от кредитора, — говорит Адам Мински, поверенный по студенческим ссудам с офисами в Бостоне и Нью-Йорке.

«Первый шаг — определить, является ли заем федеральным или нет», — говорит Мински.«Если это личное, то в нем больше нюансов; все сводится к тому, что говорится в контракте и когда был выдан заем ».

Вот что произойдет с вашей студенческой задолженностью, если вы умрете, и что вы можете сделать, чтобы не обременять оставшихся людей.

Что произойдет с задолженностью по федеральному студенческому кредиту, когда вы умрете?

Если вы умрете, ваши федеральные студенческие ссуды будут погашены, а это означает, что дальнейшие выплаты не потребуются. Ваш родитель, супруг (а) или другое лицо, которого вы назначите, должны будут предоставить вашему кредитному агенту доказательства смерти.Имеется в виду оригинал или копия свидетельства о смерти.

Федеральные родительские ссуды PLUS также будут погашены в случае смерти родительского заемщика или смерти студента, для которого родитель взял ссуду.

Что произойдет с задолженностью по частной студенческой ссуде, когда вы умрете?

Если вы умрете из-за частной ссудной задолженности, ее будущее будет зависеть от политики кредитора.

Частные ссуды, взятые вами самостоятельно, скорее всего, будут прощены. (Спросите своего кредитора о его политике разряда в случае смерти.) Но частный заем, подписанный одним из родителей или кем-то еще, может и не быть.

Содействующие лица несут такую же ответственность за ссуду, как и студент. Если студент умирает, со-подписывающая сторона обязана выплатить ссуду, если кредитор не придерживается другой политики.

Это относится к большинству существующих ссуд, но не к новым ссудам. Все ссуды, взятые после 20 ноября 2018 г., должны освобождать со-подписанта в случае смерти студента-заемщика в соответствии с положениями Закона об экономическом росте, нормативной помощи и защите прав потребителей.

Если у вас есть заем, выданный до 20 ноября 2018 г., и у вашего кредитора нет официальной политики погашения, можно обратиться за помощью. У кредитора будет действовать процесс, называемый «сострадательный обзор», который все равно может привести к прощению ваших ссуд или выдаче соавтора, говорит Эйприл Куэри, региональный и общественный менеджер по обслуживанию College Foundation Северной Каролины. Свяжитесь со своим кредитором, чтобы узнать, что влечет за собой этот процесс.

Что происходит с ссудой ваших родителей в случае смерти?

Федеральные прямые ссуды PLUS будут погашены, если родительский заемщик или студент получил ссуду PLUS на смерть. Доказательство смерти должно быть представлено обслуживающему персоналу в виде оригинала или копии свидетельства о смерти.

Доказательство смерти должно быть представлено обслуживающему персоналу в виде оригинала или копии свидетельства о смерти.

Если у вас есть частный родительский заем, обратитесь к своему кредитору, чтобы узнать его политику.

Должен ли я продолжать выплачивать студенческую ссуду в случае смерти моего родителя или супруга?

Да, если ваш родитель или супруг (а) умрет, вам все равно придется выплатить студенческие ссуды. Даже если ваш родитель или супруг (а) помогали вам с выплатами, вы по-прежнему обязаны выплатить ссуду по закону.

Повлечет ли смерть за собой счет налога на студенческую ссуду?

В отличие от некоторых других программ списания долгов, выплата в связи со смертью или инвалидностью не повлечет за собой налоговый счет. Закон о сокращении налогов и занятости от 2017 года включал положение, согласно которому студенческий долг, погашаемый в связи со смертью, освобожден от налогов. Это правило действует до 2025 года и распространяется на все федеральные и частные студенческие ссуды.

Это правило действует до 2025 года и распространяется на все федеральные и частные студенческие ссуды.

Что вы можете сделать, чтобы защитить свою семью

Чтобы избежать головной боли, связанной с вашим имуществом, вы можете предпринять шаги, чтобы защитить своих близких.

Поговорите со своим родителем (или кем-нибудь еще). Если у вас есть федеральные займы, расскажите родителям, кто ваш обслуживающий персонал и как с ними связаться, чтобы они знали, куда отправить свидетельство о смерти. То же самое и с любым частным долгом. Это неприятный разговор, но он необходим.

«В противном случае родитель может не знать, к кому обратиться», — говорит Query.

Если вы не хотите обременять своих родителей этой ответственностью — «Я видел, как родитель полностью забыл пойти и сделать это», — говорит Query, — вы можете спросить кого-нибудь еще.Она предлагает найти запасного члена семьи или друга, чтобы передать свидетельство о смерти вашему обслуживающему персоналу. Вы можете попросить кого-нибудь или официально назначить его в своем завещании.

Вы можете попросить кого-нибудь или официально назначить его в своем завещании.

Учитывайте политику выплаты пособий в случае смерти при сравнении частных займов. Это может не повлиять на ваше решение, но ищите кредитора, который погасит все долги как за вас, так и за вашего соавтора.

Ознакомьтесь с политикой вашего частного кредитора. Если у вас есть частный долг, ваши варианты будут зависеть от политики вашего кредитора. Если у него есть политика выплаты, которая не включает вашего со-подписавшего, узнайте, доступно ли освобождение от со-подписавшего, чтобы навсегда избавить его от вашей ссуды.

Рассмотреть возможность рефинансирования. Вы можете рефинансировать у частного кредитора, у которого есть разрешение на совместное подписание, или политику погашения долга для второго подписавшего в случае смерти, если ваш текущий кредитор не предлагает это облегчение.

В крайнем случае, приобретите более крупный полис страхования жизни. Если вы не хотите рефинансировать или освобождать своего соавтора, Мински предлагает оформить полис страхования жизни с выплатой, которую ваше имущество может использовать для покрытия оставшейся задолженности.

Как рассчитать общий остаток долга — советник Forbes

От редакции: мы получаем комиссию за партнерские ссылки на советнике Forbes.Комиссии не влияют на мнения или оценки наших редакторов.

Узнайте, имеете ли вы право на облегчение долгового бремени

Бесплатно, без обязательств Оценка

В истории о личных финансах долг без всяких сомнений превращается в злодея. По крайней мере, один финансовый гуру назвал его «грязным четырехбуквенным» словом и, среди прочих эпитетов, назвал его «неконтролируемым» и удерживающим потребителей «в цепях». Отсутствие долгов часто считается одним из самых желанных качеств человека — чуть меньше финансовой нирваны.

Каким бы злодейским и тюремным он ни был, долг не является редкостью или небольшой чертой экономического ландшафта. По данным исследовательского центра Pew, около 80% потребителей должны кому-то деньги за что-то, а 48% взрослых с низкими доходами, потерявших работу или заработную плату во время пандемии, взяли на себя дополнительные долги.

И они многим должны. Согласно отчету Федерального резервного банка Нью-Йорка о долге и кредите домашних хозяйств, общий долг домохозяйств составил чуть менее 15 триллионов долларов во втором квартале 2021 года.Это на 812 миллиардов долларов больше, чем было всего 18 месяцами ранее, в конце 2019 года.

Но долг — это больше, чем обуза. Без возможности занимать деньги потребителям было бы сложно покупать дома или оплачивать учебу в колледже, что в целом воспринимается как разумный финансовый ход. Без людей, которые будут покупать дома, строительная отрасль столкнется с гораздо меньшим спросом на свою продукцию — плохие новости для строителей, поставщиков строительных материалов и других участников этого важного сектора экономики.

Вообще говоря, возможность брать займы является важной особенностью экономики США и помогает создавать и поддерживать здоровый спрос.

И долг, по крайней мере, с некоторых точек зрения, не выходит из-под контроля. По данным ФРС, во втором квартале 2021 года стоимость непогашенных студенческих ссуд фактически снизилась. Аналогичным образом немного снизились ссуды под залог недвижимости. А общий остаток по кредитным картам страны был меньше, чем год назад.

Аналогичным образом немного снизились ссуды под залог недвижимости. А общий остаток по кредитным картам страны был меньше, чем год назад.

Тем не менее, хотя долг не обязательно может иметь такое же влияние на ваши личные финансы, как Годзилла на Токио, важно следить за ним. Если вы не являетесь мультимиллионером — а иногда и в этом случае — вам, вероятно, будет полезно знать, каков ваш общий долг.

Зачем рассчитывать общий долг?

Знать размер вашей задолженности важно по нескольким причинам. Во-первых, если вы подаете заявку на ипотечный кредит, ваши шансы получить одобрение будут в значительной степени зависеть от факторов, связанных с суммой вашего долга.В частности, кредиторы внимательно следят за соотношением вашего долга к доходу, которое сравнивает ваш доход с вашими ежемесячными выплатами по долгу, когда решают, подписывать ли заявку на ипотеку.

Расчет общей суммы долга также важен для управления семейным бюджетом. Платежи по ипотечным кредитам, автокредитам, студенческим ссудам и остаткам на кредитных картах составляют значительную часть ежемесячного оттока многих потребителей. Практически невозможно составить работоспособный бюджет, если вы не знаете, сколько вы платите каждый месяц и как долго вам придется платить.Другими словами, ваш общий долг.

Практически невозможно составить работоспособный бюджет, если вы не знаете, сколько вы платите каждый месяц и как долго вам придется платить.Другими словами, ваш общий долг.

Наконец, если вы хотите достичь этой нирваны без долгов, вам потребуется план выплаты долга. И независимо от того, используете ли вы план долговой лавины, план долгового снежного кома или какой-либо другой метод, это потребует знания условий всего вашего долга, включая текущий баланс, процентную ставку, срок, минимальный платеж, штрафы, залог (если есть) и более.

Проблемы определения общей задолженности

Несмотря на важность, не всегда легко понять, сколько вы должны.Во-первых, существует возможная врожденная и универсальная человеческая склонность забывать брать деньги взаймы у кого-то — при этом, конечно, с полной ясностью вспоминать всякий раз, когда кто-то берет у вас взаймы.

Возможно, что еще более важно, есть много способов занять деньги, много мест, где можно получить ссуду, и множество причин для этого. Некоторые долги, которые вы должны, могут даже не признаваться долгами. Вот некоторые кредиторы, которым должны деньги многие потребители:

Некоторые долги, которые вы должны, могут даже не признаваться долгами. Вот некоторые кредиторы, которым должны деньги многие потребители:

- Банки

- Кредитные союзы

- Розничные продавцы

- Автосалоны

- Финансовые компании

- Образовательные учреждения

- Больницы и врачи

- Правительства

Даже коммунальные компании могут считаться кредиторами, потому что вы пользуетесь электричеством, газом, водой и другими услугами, которые они предоставляют, и платите за них позже.Чтобы погасить свои долги, некоторые потребители будут брать взаймы из собственных пенсионных планов, в то время как инвесторы могут брать займы у своих брокерских компаний, чтобы торговать ценными бумагами с маржой.

Ссуды от друзей и семьи представляют собой заметное отсутствие в этом списке, который основан на правительственных отчетах, которые не отслеживают эти неофициальные пролонгации кредита или долговые расписки. Однако долговая расписка — это ссуда, и ее следует учитывать при расчете общей суммы долга.

Однако долговая расписка — это ссуда, и ее следует учитывать при расчете общей суммы долга.

Типы долга также многочисленны.В их числе:

В конце концов, вы можете взять взаймы на покупку чего угодно, хотя федеральные регулирующие органы налагают некоторые ограничения на инвесторов, занимающих маржу для покупки ценных бумаг. Чтобы понять свою долговую нагрузку, вы должны найти способ преодолеть всю эту сложность и путаницу и прийти к единой цифре. Вот как это сделать.

Как узнать свой общий долг

Одним из наиболее полезных аспектов кредитных отчетов является то, что ваш отчет содержит подробную информацию о вашей задолженности.Итак, когда вы садитесь подсчитывать долги, первый шаг — запросить копию вашего кредитного отчета. Фактически, вам следует запросить три копии, по одной в каждом из крупных бюро кредитной отчетности: Equifax, Experian и TransUnion. Вы можете запросить бесплатные копии каждого на AnnualCreditReport.com.

Получив отчеты, просмотрите их и определите все свои долги и их текущие остатки. Чтобы быть более уверенным, что у вас есть правильные суммы, подумайте о том, чтобы связаться с перечисленными кредиторами, чтобы спросить их, сколько вы должны.Это особенно важно, если есть несоответствие между размером вашей задолженности и балансом, указанным в кредитном отчете.

Чтобы быть более уверенным, что у вас есть правильные суммы, подумайте о том, чтобы связаться с перечисленными кредиторами, чтобы спросить их, сколько вы должны.Это особенно важно, если есть несоответствие между размером вашей задолженности и балансом, указанным в кредитном отчете.

Теперь запишите сумму каждого остатка ссуды, а также, возможно, кредитора и цель ссуды в электронной таблице или обычном листе линованной записной книжки. Сложите их.

Это общая сумма вашего долга? Возможно. Но вы все равно можете проверить дальше. Изучая кредитные отчеты, вы, вероятно, заметите, что некоторые долги не отражаются на всех из них.Так что не думайте, что все ваши долги указаны в этих отчетах.

Некоторые долги, такие как ссуды от друзей или семьи, никогда не отображаются в кредитном отчете. Даже некоторые предприятия не сообщают о долгах в кредитное бюро. Так что просмотрите свои записи. Загляните в свои файлы с финансовыми документами, проверьте неоткрытую почту или, в противном случае, тщательно отсканируйте, чтобы убедиться, что вы что-то не упустили.

После того, как вы ознакомились с кредитными отчетами, вашими собственными записями, записями ваших кредиторов — и, возможно, вашими воспоминаниями о записи долговых расписок после проигрыша дружеской игры в покер или ставки на результат спортивного соревнования — добавьте эти суммы к вашу электронную таблицу или записную книжку.Сумма всех этих долгов представляет собой вашу общую задолженность.

Трек с приложениями

Чтобы в будущем не погашать долги, вы можете использовать технологии. Ввод долга в Quicken или другом программном обеспечении для личных финансов может помочь отследить ваш общий долг с помощью нескольких нажатий клавиш.

Приложения для личных финансов, такие как Mint и Personal Capital, могут помочь автоматизировать сбор данных о ваших долгах, получая данные из финансовых учреждений. Это может быть очень простой и точный способ поддерживать баланс и платежи в актуальном состоянии.

Подведение итогов вашей общей долговой нагрузки

В зависимости от того, какую часть из этих почти 15 триллионов долларов потребительского кредита США вы лично должны, размер вашей личной долговой нагрузки может быть важной величиной, которую необходимо знать. Это особенно верно, если вы планируете подать заявку на ссуду, начать следить за бюджетом или составить план выплаты долгов.

Это особенно верно, если вы планируете подать заявку на ссуду, начать следить за бюджетом или составить план выплаты долгов.

Если вы начнете с долгов, которые появляются в ваших кредитных отчетах, а затем добавите любые другие долги, которые вы можете идентифицировать, это может быть относительно быстрой и легкой работой.И это того стоит. Необязательно соглашаться с экспертами, которые утверждают, что долг — злодейский враг, чтобы понять, что — когда речь идет об общей сумме долга — то, о чем вы не знаете, может навредить вам.

Узнайте, имеете ли вы право на облегчение долгового бремени

Бесплатно, без обязательств Оценка

Часто задаваемые вопросы (FAQ)

Сколько существует видов долгов?

Долг можно разделить на два типа: необеспеченный долг и обеспеченный долг.Помимо этого, к основным типам относятся жилищная ипотека, студенческие ссуды, автокредиты, кредитные карты и личные ссуды.

Как знание моей общей суммы долга помогает мне управлять своими деньгами?

Знание об общей долговой нагрузке важно для составления семейного бюджета, которого можно придерживаться в долгосрочной перспективе. Кроме того, вероятно, очевидно, что это имеет решающее значение при принятии любого решения о взятии большего долга.

Кроме того, вероятно, очевидно, что это имеет решающее значение при принятии любого решения о взятии большего долга.

Информация о том, как подать налоговую льготу от Комиссии высшего образования Мэриленда

Кто может подать заявку: Мэриленд налогоплательщики, имеющие статус резидента Мэриленда на 2021 налоговый год.

Как подать заявку: Complete заявление на получение налоговой льготы по студенческой ссуде.

Когда применить: От С 1 июля 2021 г. по 15 сентября 2021 г.

Допускается претенденты: Мэриленд налогоплательщики, заработавшие не менее 20 000 долларов на бакалавриате и / или магистратуре. задолженность по студенческой ссуде и иметь не менее 5000 долларов непогашенной задолженности по студенческой ссуде в время подачи заявления на налоговый кредит.

Как MHEC решает, кому налоговый кредит?

Комиссия должна отдавать приоритет получателям налогового кредита и суммам в долларах на основе квалифицированные налогоплательщики, которые:

· делал не получить налоговый кредит в предыдущем году;

· мы имеет право на обучение в штате;

· закончил из высшего учебного заведения, расположенного в Мэриленде; или

·

имеют

более высокое отношение долговой нагрузки к доходам.

Критерии для выбора того, кто получает налоговый кредит каждый год, изложены в Разделе 10-740 (D) Общей налоговой статьи Аннотированного кодекса штата Мэриленд и 13B.08.17.05 Свода правил штата Мэриленд (COMAR).

Не быть дисквалифицированным из-за неверных документов кредитора. См. Примеры документов кредитора «Что нужно делать и не надо »

Часто задаваемые вопросы на 2021 налоговый год

Подтверждение платежа кредитору:

Получатели налоговой льготы по студенческой ссуде должны в течение двух лет с момента в конце налогового года, на который распространяется кредит, выплатить присужденную сумму погасить задолженность по кредиту на колледж и предоставить подтверждение платежа в MHEC. Отказ это приведет к возврату налоговой скидки государству.

Платежи

кредиторам может состоять из основной суммы и процентов и может выплачиваться единовременно

или в рассрочку.

Обратите внимание: : Действующие законы о ссуде колледжа не влияют на программу налоговых льгот по ссуде со студенческой ссуды. Независимо от того, предоставляется ли физическим лицам льгота по ссуде, программа налоговой льготы по освобождению от задолженности по студенческой ссуде по-прежнему требует, чтобы, если налогоплательщики заявляют о кредите в своих налоговых декларациях, они должны выплатить сумму налогового кредита в счет остатков по ссуде в течение 2 лет.Любые программы отсрочки, отсрочки или прощения ссуды не изменят этого и не повлияют на условия.

Независимо от того, предоставляется ли физическим лицам льгота по ссуде, программа налоговой льготы по освобождению от задолженности по студенческой ссуде по-прежнему требует, чтобы, если налогоплательщики заявляют о кредите в своих налоговых декларациях, они должны выплатить сумму налогового кредита в счет остатков по ссуде в течение 2 лет.Любые программы отсрочки, отсрочки или прощения ссуды не изменят этого и не повлияют на условия.

Для 2019, 2020 и 2021 налоговых льгот, войдите в свою учетную запись OneStop и прикрепите свой

Подтверждение платежа информации и документов нет.

Для предоставления налоговых льгот, предшествующих 2019 налоговый год , отправьте подтверждение платежа по электронной почте на номер :

[email protected] или по почте:

Мэриленд Высшее образование Комиссия

Налог на освобождение от задолженности по студенческой ссуде Кредит

ул. Н. Свободы, 6, 10 этаж

Н. Свободы, 6, 10 этаж

Балтимор, Мэриленд 21201

Возникли проблемы со службой обслуживания студенческого кредита?

Если у вас есть жалоба на обслуживающего вас студенческого ссуды и вам нужна информация о том, какие шаги вы можете решить свои проблемы, вы можете связаться со студентом штата Мэриленд Омбудсмен по кредитам на https: // www.dllr.state.md.us/finance/consumers/frslombud.shtml

Обслуживающая организация по студенческому кредиту проблемы, с которыми может помочь омбудсмен, включают: отказ обслуживающего персонала общение с заемщиком, ошибки в начислении основной суммы и процентов платежи, неправильно примененные платежи, неточные расчеты процентных ставок, выставление счетов ошибки, ошибки консолидации или модификации ссуд и / или несоответствующее взыскание активность или тактика.

Проверить, нужно ли платить долг

Вы будете нести ответственность по выплате долга, если по закону вы должны платить, например, муниципальный налог или плату за воду.

Вам также, вероятно, придется выплатить долг, если вы подписали контракт, в котором говорится, что вы согласны отдать кому-то деньги. Это может быть что-то вроде:

- кредитный договор, например, если вы купили стиральную машину или взяли кредитную карту

- договор аренды, при аренде

Если вы несете ответственность по долгу, это называется «ответственность». Это означает, что у вас есть юридическая обязанность его оплатить. Если вы не несете ответственности, у вас должна быть возможность оспорить кредитора.Кредитор — это любое лицо или организация, которым вы должны деньги.

Долги, за которые вы не отвечаете

Возможно, вам не придется платить долг, если:

- Прошло шесть или более лет с тех пор, как вы совершили платеж или контактировали с кредитором

- Возникла проблема при подписании соглашения, например, если на вас оказывали давление, чтобы вы его подписали, или если соглашение не было четким

- кредитор не проверил должным образом, что вы можете позволить себе выплаты при подписании соглашения

Если бы вы были дополнительным держателем карты

Если вы были авторизованным держателем дополнительной карты на счету другой кредитной карты, например, супругом или партнером, компания-эмитент кредитной карты не может попросить вас выплатить какие-либо долги по карте. Это всегда ответственность основного держателя карты.

Это всегда ответственность основного держателя карты.

Задолженность, если вам меньше 18 лет

Если вам меньше 18 лет, вы можете нести ответственность по долгу только в том случае, если он связан с чем-то, что вам нужно повседневно. Это может включать договор на мобильный телефон, одежду или еду. Если вам меньше 18 лет и вы не уверены, что у вас есть задолженность, обратитесь в ближайший совет для граждан.

Работа с долгами после смерти человека

Если вы имеете дело с долгами умершего, важно следовать правильному процессу.Если вы этого не сделаете, вы можете быть привлечены к ответственности по их долгам. Вы не отвечаете автоматически по долгам умершего, даже если вы были его мужем, женой или гражданским партнером или жили с ними.

Вы можете нести ответственность по долгам, связанным с общим имуществом, например, муниципальный налог или воду. Если у вас были совместные долги, вы будете нести ответственность в полном размере.

Узнайте, как поступить с денежными проблемами умершего.

Проверьте, покрывается ли ваш долг страховкой защиты платежей

Если у вас есть ипотечный, ссудный или кредитный долг, вы можете иметь страховку защиты платежей (PPI).Если вы это сделаете, страховая компания может покрыть ваши выплаты по долгу, если вы заболеете, потеряете работу или попадете в аварию. Проверьте свое кредитное соглашение или ипотечные документы, чтобы узнать, есть ли у вас PPI.

PPI покроет ваши платежи только в течение определенного периода времени. В вашей политике PPI будет указано, на что вы попадаете, и как и когда следует подавать иск.

Если вы считаете, что PPI должна покрывать вас, но страховая компания утверждает, что это не так, проверьте, можете ли вы пожаловаться на неправильно проданный PPI.

Проверить, перешел ли срок погашения долга

Для большинства долгов, если вы несете ответственность, ваш кредитор должен принять меры против вас в течение определенного срока. Принятие мер означает, что они отправят вам судебные документы, в которых сообщается, что они собираются привлечь вас в суд.

Срок иногда называют сроком давности.

Для большинства долгов срок составляет 6 лет с того момента, как вы в последний раз написали им или осуществили платеж.

Срок для ипотечной задолженности больше.Если ваш дом перешел во владение, а вы все еще задолжали деньги по ипотеке, срок составляет 6 лет для процентов по ипотеке и 12 лет для основной суммы.

Если вы уже получили судебное решение о взыскании долга

У кредитора нет ограничений по времени для принудительного исполнения приказа.

Если судебное постановление было вынесено более 6 лет назад, кредитор должен получить разрешение суда, прежде чем он сможет использовать судебных приставов.

Если вы находитесь в передышке, когда срок заканчивается

Пока вы участвуете в программе Breathing Space, ваши кредиторы не могут связаться с вами или попытаться заставить вас заплатить.

Срок, в течение которого ваш кредитор может принять меры против вас, автоматически продлевается. Он закончится через 8 недель после окончания периода передышки.

Он закончится через 8 недель после окончания периода передышки.

По истечении установленного срока долг может быть «истек сроком погашения» — это означает, что вам не нужно его платить.

Ваш долг может быть погашен, если в течение срока:

- вы (или, если это совместный долг, кому-либо, кому вы должны деньги), не производили никаких платежей в счет долга

- вы или кто-либо из ваших представителей не писали кредитору о том, что долг принадлежит вам.

- кредитор не обратился в суд по долгу

Проверьте дату последнего платежа, чтобы узнать, укладывается ли ваша задолженность в установленные сроки.

Если вы знаете, что ваш долг все еще укладывается в отведенный срок и не истек срок, вам следует убедиться, что вы собрали информацию обо всех своих долгах.

Если ваш долг выходит за рамки установленного срока и истекшего срока, вы должны использовать это как защиту, если вам нужно обратиться в суд. Если вы не будете защищать свое дело, суд вынесет решение. Судебное решение останется в вашей кредитной истории в течение 6 лет и может затруднить получение кредита.

Судебное решение останется в вашей кредитной истории в течение 6 лет и может затруднить получение кредита.

Вы можете узнать больше о том, что делать, если вас привлекут в суд за долги.

Связь с кредиторами

Если вам нужно уточнить детали долга, вы можете позвонить своему кредитору. Важно не связываться с кредитором в письменной форме, если вы считаете, что срок погашения задолженности истек. Это включает отправку текстового сообщения или электронного письма, а также разговор с ними в онлайн-чате.

Если написать им, может показаться, что вы соглашаетесь, что вы должны деньги. Это может изменить срок — это означает, что до истечения срока погашения долга пройдет еще 6 лет.

Если вы не уверены, истек ли срок погашения вашего долга или считаете, что скоро истечет срок погашения, обратитесь в ближайшую Службу поддержки граждан.

Если вы еще не достигли предельного срока, при совершении платежа кредитору он всегда будет сбрасываться. Даже если это небольшой платеж или кто-то другой производит платеж от вашего имени.

Если ваш долг передан совместным именам

Проверьте, признало ли другое лицо в письменной форме, что задолженность принадлежит им, и когда последний раз производил платеж.

6-летний срок сбрасывается только для этого человека, если один из вас пишет кредитору. Временной лимит сбрасывается для вас обоих, если один из вас производит платеж.

Если срок истек, а кредиторы все еще связываются с вами

Если вы знаете, что срок погашения вашего долга истек, вы можете написать кредитору, чтобы он не связался с вами по этому поводу. Включите заявление: «Я не беру на себя ответственности по вашей претензии». Не говорите, что вы не уверены в своей задолженности или считаете, что сумма неправильная.

Вы можете использовать образец письма National Debtline, чтобы написать своему кредитору.

Попросите почтовое отделение предоставить бесплатное подтверждение почтовой оплаты — вам может потребоваться предъявить его при отправке письма кредитору.

Вы также можете отправить письмо заказным письмом — в этом случае вам придется заплатить.

Если ваш кредитор по-прежнему утверждает, что долг не запрещен законом, ему придется обратиться в суд, чтобы доказать это. Если ваш кредитор отправит вам судебные документы по долгу, который, по вашему мнению, не разрешен законом, вам следует обратиться за помощью в ближайший совет для граждан.

Если кредитор продолжает связываться с вами по поводу погашения задолженности по закону после того, как вы отправили ему письмо, вы можете подать жалобу кредитору. Если вы не удовлетворены их ответом, вы можете пожаловаться финансовому омбудсмену.

Служба финансового омбудсмена

Телефон: 0800023 4567

С понедельника по пятницу с 8:00 до 20:00

Суббота с 9:00 до 13:00

Звонки со стационарных и мобильных телефонов бесплатные.

Если вам прислали судебные документы

Если ваш кредитор хочет подать против вас в суд, вы получите судебные документы по почте. Важно, чтобы вы ответили к сроку, указанному в судебных документах.

Важно, чтобы вы ответили к сроку, указанному в судебных документах.

Если вы получили судебные документы по долгу, который, по вашему мнению, не разрешен законом, вам необходимо объяснить это при заполнении документов. Обратитесь за помощью в ближайший совет для граждан.

Если вам пришло постановление суда

Если кредитор возбудил против вас судебный иск, вы получите постановление суда по почте.Если у вас есть судебное постановление, уже слишком поздно заявлять о погашении задолженности по закону.

Если вы считаете, что срок погашения долга уже истек, когда кредитор подал заявление о вынесении судебного постановления, вы можете изменить постановление суда.

В постановлении суда вам будет указано вернуть деньги кредитору и объяснено, как вы должны платить. Он может предложить вам заплатить всю сумму сразу или ежемесячно. Важно соблюдать условия заказа. Если вы не можете позволить себе то, что приказал вам заплатить суд, возможно, вам удастся изменить решение суда.

Проверка и оспаривание долгов

Важно проверить, есть ли у вас ответственность по выплате долга, чтобы знать, следует ли вам принять меры для его возврата. Как вы будете проверять, зависит от типа долга.

Если вы не думаете, что несете ответственность за долг, вы можете его оспорить.

Если у вас есть задолженность по уплате муниципальных налогов

Если вы должны оплатить счет муниципального налога и пропустили платеж, важно как можно скорее связаться с местными властями.Получите дополнительную помощь в решении проблемы задолженности муниципальных налогов.

Обычно вам придется платить муниципальный налог за недвижимость, в которой вы живете. Стоит проверить, обязан ли владелец собственности платить, даже если он там не живет. Например, владелец будет нести ответственность, если все проживающие в доме:

- проживает в отдельной, отдельной части дома

- есть временно, например в некоторых общежитиях

- соискатель убежища

Если вы живете с другими людьми, например, с другим арендатором или партнером, вы обычно несете солидарную ответственность за уплату муниципального налога и любую задолженность.

Если вы несете солидарную ответственность, каждое лицо несет ответственность за весь счет, а не только за его часть. Это означает, что если кто-то уезжает, не заплатив, вы все равно будете нести ответственность за весь счет. Совет может попросить любого из ответственных лиц оплатить полную сумму счета.

Оспаривание задолженности муниципальных налогов

Вы можете оспорить счет муниципального налога, если вы:

- не думайте, что вы несете ответственность за это

- считают, что недвижимость постоянно освобождена от уплаты муниципального налога, например, если это общежитие для студентов или жилье для вооруженных сил.

- считают, что имущество временно освобождено от уплаты налога, например, если оно было оставлено пустым, поскольку оно было возвращено во владение, или кто-то умер или находится в больнице

Узнайте больше о том, кто должен платить муниципальный налог и освобождение от муниципального налога.

Если вы считаете, что вам нужно оспорить законопроект о муниципальном налоге, вам следует обратиться в местный совет. Вы можете узнать, кто ваш местный совет, на GOV.UK, если вам нужно.

Вы можете узнать, кто ваш местный совет, на GOV.UK, если вам нужно.

Если вы не уверены, что подлежите уплате муниципального налога, обратитесь в ближайшую Службу поддержки граждан.

Если у вас есть задолженность по аренде

Если вы подписали договор аренды, вы несете ответственность за любую задолженность по арендной плате.

Если у вас нет договора аренды, возможно, вы договорились с домовладельцем, который нес ответственность при вашем въезде.Проверьте, есть ли у вас какие-либо доказательства того, что было согласовано — это могут быть электронные письма, письма, текстовые сообщения или записи о платежах в арендной книжке.

Если у вас есть задолженность по арендной плате, вам следует как можно скорее поговорить с арендодателем. Платите, сколько можете, и попросите больше времени, чтобы вернуть арендную плату. Если вы этого не сделаете, домовладелец может выселить вас. Получите дополнительную помощь в решении проблемы задолженности по аренде.

Если вы оспорите задолженность по арендной плате

В зависимости от вашей аренды существует риск, что домовладелец может попытаться выселить вас, если вы оспорите свою задолженность по арендной плате.Обычно вы получаете уведомление по разделу 8 или 21, если домовладелец хочет вас выселить.

Узнайте, что делать, если вы получили уведомление по разделу 8.

Узнайте, что делать, если вы получили уведомление по разделу 21.

Если вы не считаете, что несете ответственность за задолженность по арендной плате, и хотите оспорить своего арендодателя, вам следует обратиться в ближайший совет для граждан.

Если вы делите аренду с другими людьми

Если вы подписали договор совместной аренды, все, кто подписал, будут нести солидарную ответственность за любую задолженность по арендной плате.Если один человек уезжает, не заплатив арендную плату, домовладелец может возложить на других арендаторов ответственность за выплату своей задолженности по арендной плате.

Если вы поручители

Если вы согласились быть поручителем для кого-то, а он не платит арендную плату, его домовладелец может попросить вас заплатить.

Если вы согласились быть поручителем для кого-то, кто несет солидарную ответственность за аренду с другими людьми, вы также можете нести ответственность за арендную плату других арендаторов, если они ее не платят.

Если вы являетесь поручителем, у вас должно быть подписанное письменное гарантийное соглашение, в котором объясняется, когда вы можете нести ответственность.Вам также должны были предоставить копию договора аренды.

Если вы не оплатили счета за газ или электричество

Если вы подписали договор с газовой или электроэнергетической компанией или запросили поставку, вы, как правило, несете ответственность за оплату счета за электроэнергию.

Если вы не уверены, выясните, несете ли вы ответственность за оплату счета за электроэнергию.

Чтобы убедиться, что вас не просят заплатить слишком много, стоит проверить, правильно ли выставлен счет.

Если вы недавно не получали счет

Если вы не получали счета более года, возможно, вам не придется оплачивать всю использованную энергию.Обратитесь за помощью, если вы какое-то время не получали счет за электроэнергию.

Если вы не оплатили счет за воду

Вы несете ответственность за оплату счета за воду в том месте, где вы живете. Все, кто живет с вами, будут нести солидарную ответственность, даже если их имя не указано в счете.

Вам не отключат воду, если вы не оплатите счет, если только вы не ведете бизнес в этом отеле. Узнайте, что может случиться, если вы не оплатите счет за воду.

Если вам трудно заплатить, вы можете получить помощь в оплате счетов за воду.

Оплата счетов за воду при аренде

Вы можете платить за воду как часть арендной платы. Если вы не уверены, проверьте договор аренды.

Если у вас нет договора аренды, проверьте, есть ли у вас какие-либо доказательства того, что было согласовано при въезде. Это могут быть электронные письма, письма или текстовые сообщения.

Это могут быть электронные письма, письма или текстовые сообщения.

Если вода включена в стоимость, существуют правила, чтобы не платить за воду слишком много. Если вы арендатор, узнайте больше об оплате счета за воду.

Если вы съезжаете

Обязательно сообщите в компанию водоснабжения, если вы переезжаете. Если вы уведомите о своем переезде за 2 или более рабочих дня, вы несете ответственность до даты переезда.

Если вы не дадите уведомление за 2 дня, вы несете ответственность до самой ранней даты:

- на 28-й день после того, как вы сказали им, что переезжаете

- , когда новый житель сообщает водопроводной компании, что они переехали в

- дата, когда счетчик обычно считывается или считывается (если есть счетчик)

Подробнее о переезде и счетах за воду.

Оспаривание счета за воду

Если вы считаете, что ваш счет неправильный, вам следует связаться с водопроводной компанией и объяснить, почему вы считаете его неправильным. Вы сможете найти их контактные данные в своем счете.

Вы сможете найти их контактные данные в своем счете.

Если вас не устраивает реакция вашей компании водоснабжения, вы можете пожаловаться на нее.

Если вы считаете, что не несете ответственности за счет за воду или ваш счет слишком высок, отметьте:

- при въезде и выезде из собственности, если счет выставлен за место, где вы раньше жили

- , если и когда вы сказали своей компании водоснабжения, что переезжаете, если счет выставлен за место, где вы раньше жили

- на любые утечки внутри вашего дома или снаружи, если у вас есть счетчик воды

Возможно, вам сказали, что вам переплатили из-за ошибки, или из-за того, что некоторая информация о вас была неверной при принятии решения о выплате пособия.

Узнайте, что делать, если вам сказали:

Если у вас есть задолженность по ипотеке

Если вы подписали договор об ипотеке, вы несете ответственность за любую задолженность по ипотеке. Если вы подписали договор с кем-то другим, вы будете нести солидарную ответственность за любую задолженность.

Если вы знаете, что пропустите ипотечный платеж, вам следует как можно скорее обратиться в свою ипотечную компанию. Вы можете потерять свой дом, если пропустите выплаты по ипотеке.

Если вы обратитесь в свою ипотечную компанию, они могут позволить вам сократить выплаты или на время сделать перерыв в выплатах.Как можно скорее поговорите с ними, чтобы начать разбираться с задолженностью по ипотеке.

Если ваше имущество было изъято, но у вас все еще есть задолженность по ипотеке

Проверьте дату продажи собственности и дату последней выплаты ипотечной компании.

Ваша ипотечная компания должна связаться с вами в течение 6 лет после продажи дома, чтобы попросить погасить любую задолженность. Если они этого не сделают, возможно, вам не придется платить. Если с вами связались по поводу просрочки по ипотеке в отношении недвижимости, проданной более 6 лет назад, вам следует обратиться в ближайший к вам Службу поддержки граждан.

Если с вами связались по поводу задолженности по ипотеке за недвижимость, проданную за последние 6 лет, обычно это связано с тем, что вы задолжали деньги на основную сумму ипотеки (капитал).

Поговорите с ипотечным кредитором, чтобы договориться о выплате задолженности. Если вы этого не сделаете, у них будет 12 лет с даты, когда вы пропустили платеж, чтобы привлечь вас в суд.

Если они свяжутся с вами по поводу процентов, которые вы должны, но вы не договоритесь о выплате, у них будет всего 6 лет, чтобы подать на вас в суд.

Если они не примут меры в установленный срок, ваша ипотечная компания не сможет подать на вас в суд для возврата денег.

Если у вас есть кредитная задолженность

Если вы подписали кредитное соглашение, вы, как правило, несете ответственность за выплату кредитной задолженности. Вы не несете ответственности за задолженность, если вы не упомянуты в кредитном соглашении или не подписывали соглашение. Например, вы можете быть авторизованным держателем дополнительной карты по кредитной карте, но поскольку вы не являетесь основным держателем карты и не подписывали кредитное соглашение, вы не несете ответственности за задолженность.

Кредитная задолженность или «заемные деньги» включает:

- кредитные карты

- банковские ссуды и ссуды до зарплаты

- овердрафтов

- карты магазина

- товаров куплено в рассрочку

Если вы занимаете деньги или товары таким образом, закон, защищающий ваши права, называется Законом о потребительском кредите.

Если кредитор не связался с вами по поводу кредитной задолженности в течение 6-летнего срока, он не может заставить вас выплатить ее. Они также не могут заставить вас заплатить, если возникли проблемы с исходным соглашением, например, если они не указали правильную информацию о том, как будут возвращены деньги.

Если вы поручители за кого-то

Если вы согласились быть поручителем для кого-то другого, и он не производит платежи, кредитор может попросить вас произвести платежи.

Если вы являетесь поручителем, у вас должно быть подписанное гарантийное соглашение, в котором объясняется, когда вы можете нести ответственность.

Если вы взяли товар в рассрочку

Если вы купили что-то по договору покупки в рассрочку, например автомобиль или стиральную машину, вы не приобретаете это, пока не заплатите за это полностью. Если вы задержите платежи, кредитор сможет забрать товар обратно.

У вас есть право в любой момент расторгнуть договор купли-продажи в рассрочку, например, если вы больше не можете позволить себе платежи.Если вы хотите досрочно расторгнуть договор, вам следует сделать это в письменной форме. Вы можете использовать наш образец письма.

Если вы расторгнете договор досрочно, вы должны будете выплатить половину суммы, которую вы согласились заплатить за товар. Кредитор снимет с вас сумму, которую вы им уже заплатили, но может добавить дополнительные расходы за расторжение соглашения.

Если ваш кредитор утверждает, что вы должны выплатить более половины всей суммы вашей задолженности, прежде чем вы сможете расторгнуть договор, вам следует связаться с ближайшим отделением Citizens Advice.

Если вам трудно заплатить, лучше расторгнуть договор самостоятельно. Если ваш кредитор расторгнет соглашение, вам, возможно, придется оплатить дополнительные расходы. Кто бы ни разорвал договор, вам придется вернуть товар.

Если вы заняли деньги у кого-то другого

Если вы подписали кредитное соглашение с кем-то другим, вы будете нести солидарную ответственность за выплату долга. Если другой человек перестает платить, кредитор может заставить вас выплатить полную сумму долга, а не только вашу долю.

Обеспокоенная кредитная задолженность

Существуют законы, которые защищают вас, когда вы занимаете деньги. Кредитор не сможет принять меры, чтобы заставить вас заплатить, если:

- они не предоставили вам письменное соглашение, в котором говорилось бы, сколько вы взяли в долг, как он должен быть возвращен и ваши права аннулировать его

- они не проверили должным образом, что вы можете позволить себе выплаты

- они обошлись с вами несправедливо, например, они продали вам PPI, когда у них не должно было быть

- Они не присылали вам регулярные обновления о вашем аккаунте и сумме вашей задолженности

- Вы не занимали деньги

- на вас оказали давление с целью подписания кредитного договора или договора поручительства

- Вы не могли понять, что подписываете

- вам было меньше 18 лет на момент подписания договора

Получите помощь, если у вас нет кредитной задолженности

В этих ситуациях долг может быть «не имеющим исковой силы».Это означает, что кредитор не сможет заставить вас выплатить долг.

Обратитесь за помощью в ближайший совет для граждан, если вы считаете, что задолженность по кредиту может быть неосуществимой.

Вы также должны получить помощь, если кредитор продолжает связываться с вами по поводу долга, за который, по вашему мнению, вы не несете ответственности.

Если вас не устраивает, как ваш кредитор справляется с вашей ситуацией, вам следует связаться с ним и подать жалобу. Если вы не удовлетворены их ответом, вы можете пожаловаться финансовому омбудсмену:

Служба финансового омбудсмена

Телефон: 0800023 4567

С понедельника по пятницу с 8:00 до 20:00

Суббота с 9:00 до 13:00

Звонки со стационарных и мобильных телефонов бесплатные.

Если с вами связались по поводу задолженностей по содержанию детей

Если вы получили счет за содержание ребенка, вам необходимо:

- попросите подробный отчет и сравните его с тем, что, по вашему мнению, вы заплатили

- Проверьте, сколько алиментов вы платите — воспользуйтесь калькулятором алиментов на сайте GOV.UK, чтобы проверить, что вы платите правильную сумму.

- проверьте, сообщили ли вы Службе содержания детей (CMS) о любых изменениях в ваших обстоятельствах — это может повлиять на сумму, которую вы должны заплатить.

Если вы считаете, что сумма неверна, вы можете подать апелляцию или запросить пересмотр.Вам следует обратиться в Службу по уходу за детьми. Узнайте, как связаться с CMS на GOV.UK

Если вы не платите своему ребенку алименты, то действие, которое вы можете предпринять, зависит от вашей договоренности. Узнайте, что делать, если вы должны алименты на ребенка.

Если задолженность по содержанию вашего ребенка возникла из-за выплат, которые вы давно пропустили, возможно, вы сможете ее списать. Это будет зависеть от того, какое у вас соглашение об содержании детей. Вы не сможете списать задолженность, если по-прежнему будете платить алименты на ребенка.

Если вы считаете, что задолженность по содержанию вашего ребенка устарела, и вы не уверены, что вам нужно платить, обратитесь за помощью в ближайшую Службу поддержки граждан.

Следующие шаги

Определите, с какими долгами обращаться в первую очередь

Проверьте, можете ли вы увеличить свой доход

Проверьте, можете ли вы сократить свои расходы на жизнь

Калькулятор студенческой ссуды (2021 г.) — Оцените погашение ссуды

Калькулятор студенческой ссуды

В колледже должно быть весело, верно? Голливуд, конечно, так думает: в таких фильмах, как Старая школа, Блондинка в законе и Принятые, это наполовину дикие вечеринки, наполовину интеллектуальное и эмоциональное открытие.Но это же Голливуд — сами школы нарисуйте иную, но не менее привлекательную картину. Откройте любую брошюру о приемной комиссии, и вы увидите, что студенты бездельничают весело на лужайках кампуса; дружелюбные, доступные профессора, болтающие с небольшими группами обожающих студентов; чистые, тихие общежития; и постоянно прекрасная погода.

Хотя в обоих этих образах есть доля правды (бывают вечеринки, иногда бывает хорошая погода), есть один аспект. колледжа, который часто упускают из виду или, по крайней мере, отодвигают на второй план: ценник.Хотя не секрет, что получение Степень подорожала в последние годы, тем не менее цифры удивляют. Стоимость обучения и сборы в государственных четырехлетних учебных заведениях увеличилось на 17% только за последние пять лет, согласно данным Совета колледжей.

Для многих студентов единственный способ удержаться на пороге этой растущей волны — это брать все большие студенческие ссуды. В результате за последнее десятилетие задолженность по студенческим ссудам резко выросла.

Не очень весело, но не расстраивайтесь. Конечно, у некоторых недавних выпускников есть страшные истории о студенческих кредитах, которые можно рассказать: высокий долг, низкие перспективы трудоустройства и к тому же масса других расходов; а другие просто перестали беспокоиться о выплатах по кредиту (общее количество людей с непогашенными студенческими ссудами в последнее время превысило 7 миллионов). Однако многие выпускники считают своим долгом управляемый и, в конечном итоге, стоящий.

Важно заранее знать, во что вы ввязываетесь. Посмотрев на калькулятор студенческой ссуды, вы можете сравните затраты на обучение в разных школах. Такие переменные, как ваше семейное положение, возраст и продолжительность посещения. (вероятно, четыре года, если вы поступаете как новичок, два года, если вы переходите как младший, и т. д.), войдите в уравнение. Затем предоставьте некоторую финансовую информацию, например, сколько вы (или ваша семья) сможете вносить каждый год и какие стипендии или подарков, которые вы уже получили, калькулятор выплат по студенческому кредиту может сказать вам, на какую сумму долга вы можете рассчитывать и какой ваши расходы будут возникать после выпуска — как ежемесячно, так и в течение всего срока действия ваших кредитов.Конечно сколько ты будешь Плата также будет зависеть от того, какие ссуды вы выберете.

Здесь в помощь

У федерального правительства есть ряд различных программ студенческих ссуд, описанных ниже, которые предлагают низкие процентные ставки и другие условия, удобные для студентов. Если вы можете использовать любую из этих программ для оплаты части обучения в колледже, ваш с долгом после окончания учебы будет легче справиться.

Разные кредиты для разных людей

Прежде чем переходить к различным типам доступных программ ссуды, давайте кратко рассмотрим, как именно ссуды на обучение Работа.Как и любой тип кредита (автокредит, кредитная карта, ипотека), студенческий кредит требует небольшой суммы плату), а затем они требуют уплаты процентов и основной суммы долга. Основные платежи идут на выплату того, что вы взяли в долг, а процентные платежи состоят из некоторого согласованного процента от суммы, которую вы все еще должны. Обычно, если вы пропускаете платежи, проценты, которые вам пришлось бы заплатить, добавляются к вашему общему долгу.

В U.S.A., федеральное правительство помогает студентам оплачивать обучение в колледже, предлагая ряд программ ссуды с более выгодными условиями. сроки, чем большинство вариантов частного кредита. Федеральные студенческие ссуды уникальны тем, что, пока вы студент, ваши выплаты отложено — то есть отложено на потом. Некоторые виды федеральных займов являются «субсидируемыми» и не включают выплаты процентов. в течение этого периода отсрочки.

Ссуды Стаффорда

Ссуды Стаффорда — это основной вариант студенческой ссуды федерального правительства для студентов.Они предлагают низкое происхождение комиссии (около 1% от суммы кредита), минимально возможные процентные ставки (4,29% на 2015-2016 учебный год) и в отличие от авто ссуды или другие формы долга, процентная ставка не зависит от кредитного рейтинга или дохода заемщика. Каждый Студент, получающий ссуду Стаффорда, платит такую же ставку.

Есть два разных типа ссуд Стаффорда: субсидированные и несубсидированные. Доступны субсидированные ссуды Стаффорда. только для студентов с финансовыми нуждами.Пока вы учитесь в школе и в течение шестимесячного «льготного периода» после ее окончания, вам не нужно платить проценты по субсидированным займам, так как федеральное правительство позаботится об этом за вас. Все говорят, субсидированные ссуды Стаффорда — лучший вариант студенческой ссуды, но подходящие студенты бакалавриата могут брать только из общей суммы субсидированных кредитов 23000 долларов, и не более 3500 долларов на первом курсе, 4500 долларов на втором курсе и 5 500 долларов США на младших курсах и выше.