Как узнать ндс: Как считать НДС: правильно вычисляем 20% от суммы (пример, алгоритм)

Расхождение между кодами ТН ВЭД и ОКП товара: как определить ставку НДС?

Сафарова Елена

Руководитель проектов налоговой практики АБ «Юшин и партнеры»

19 июля 2021

Советы

Обратите внимание на дату публикации материала: информация могла устареть из-за изменений в законодательстве или правоприменительной практике.

Ставка НДС определяется в соответствии с кодом, присвоенным товару. Но что делать, если товару присвоили два кода? Причем один предполагает ставку в размере 10%, а другой – 20%.

В редакцию «АГ» обратилась компания с просьбой помочь разобраться, какую ставку НДС применять к поступившему товару – кофейному напитку. Что ж, давайте разбираться…

Как определить ставку НДС при экспорте товаров?

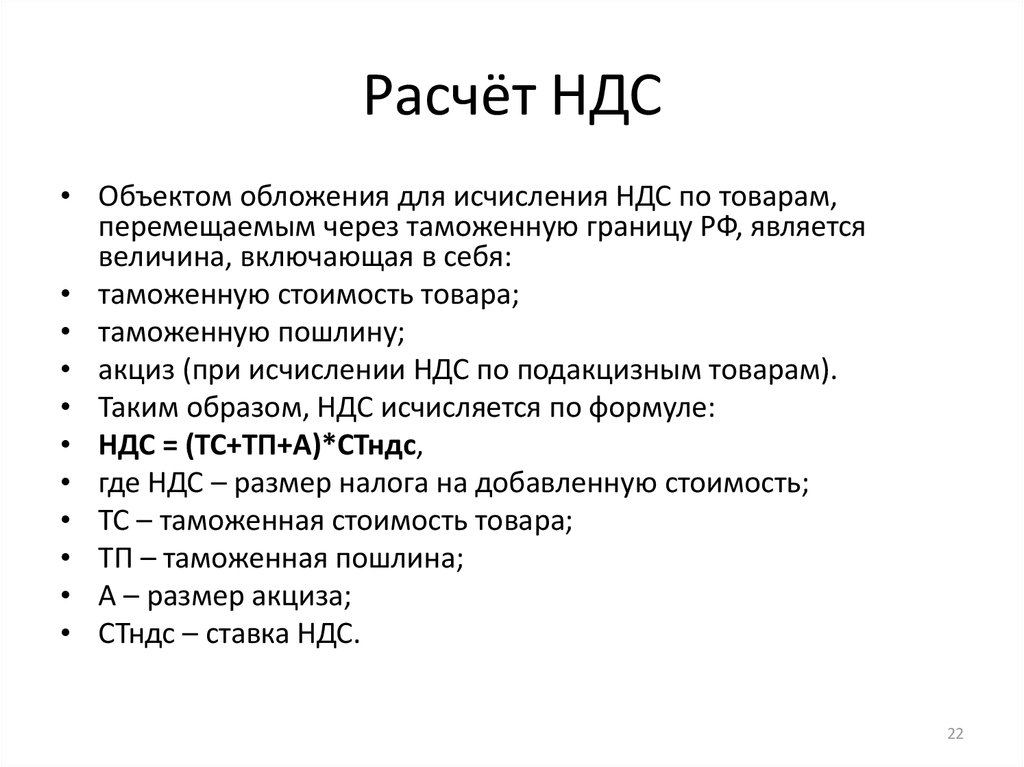

Порядок применения ставок НДС к разным видам товаров установлен в ст. 164 НК РФ. Но в норме закона оговорены общие вопросы. Чтобы разобраться, какую ставку налога следует применять, нужно обратиться к двум классификаторам (перечням): Товарной номенклатуре внешнеэкономической деятельности (ТН ВЭД) и Общероссийскому классификатору продукции (ОКП).

По общему правилу ставку НДС надо определять в соответствии с кодом, присвоенным товару. На первый взгляд, это просто, но нередко налогоплательщики сталкиваются с исключениями из правил, как, например, в рассматриваемом случае.

Как определить ставку НДС при расхождении между кодами?

Итак, поставленному кофейному напитку присвоен код ТН ВЭД 2101309900, который предполагает ставку НДС в размере 20%. Но поставщик настаивает на 10% НДС, так как этому же товару присвоен код ОКП 919764, что предполагает именно такую ставку налога (Постановление Правительства РФ от 31 декабря 2004 г. № 908). Какую же ставку следует применить налогоплательщику?

Прямого ответа на этот вопрос в действующем законодательстве РФ нет. Поэтому придется обратиться к сложившейся практике, в том числе судебной.

Поэтому придется обратиться к сложившейся практике, в том числе судебной.

Анализ доступной информации, касающейся рассматриваемого вопроса, позволяет сделать такой вывод: расхождения между кодами товара и между его наименованиями в ТН ВЭД и ОКП не влияют на возможность применения ставки НДС в размере 10%. Ставку налога в этом случае надо определять по «нижнему пределу». То есть из двух вариантов налогоплательщику следует выбрать тот, который меньше, и использовать его при ввозе товаров на территорию РФ и их реализации на внутреннем рынке.

Как подтвердить свою позицию?

Аналогичную изложенной выше позицию можно обнаружить в п. 5 ст. 164 НК РФ, письмах Минфина России от 4 августа 2014 г. № 03-07-07/38358, от 4 февраля 2015 г. № 03-07-07/4363, от 27 января 2017 г. № 03-07-08/4035, Письме ФНС России от 6 октября 2014 г. № ГД-4-3/20472, Постановлении Президиума ВАС РФ от 3 ноября 2009 г. № 7475/09, Постановлении Пленума ВАС РФ от 30 мая 2014 г.

Лучшая формулировка ответа на вопрос, направленный в редакцию «АГ», находится в п. 20 Постановления Пленума Высшего Арбитражного Суда РФ от 30 мая 2014 г. № 33. Там сказано, что для применения пониженной ставки НДС (10%) достаточно того, чтобы товар соответствовал хотя бы одному из двух кодов – ТН ВЭД или ОКП.

Есть ли риски?

Налогоплательщикам, попавшим в такую ситуацию, не стоит забывать: в НК РФ прямо не сказано, что из двух кодов – ТН ВЭД и ОКП – следует выбирать тот, где ставка НДС 10%. И, несмотря на наличие выгодных для налогоплательщика писем Минфина, ФНС и судебной практики, можно столкнуться с противоположным мнением налогового органа, хотя это и маловероятно. Потому некоторые компании, чтобы избежать вопросов проверяющих органов, прописывают причину выбора ставки НДС 10% в локальных нормативных актах, в основном в Учетной политике компании.

Как проверить декларацию по НДС в 1С – Учет без забот

- Опубликовано 18.10.2016 12:28

- Автор: Administrator

- Просмотров: 101047

В этой статье я хочу немного рассказать вам о проверке декларации по НДС. Конечно, это сложный и многогранный процесс, который во многом зависит от специфики деятельности организации и состава производимых операций. Но, тем не менее, есть некоторые базовые приемы, без знания которых не получится понять логику заполнения и проверки данного отчета. Сейчас речь пойдет об одном из таких приемов, а именно о сверке декларации по НДС с информацией по счету 68.02. Мы будем рассматривать пример на базе 1С: Бухгалтерии предприятия 8 редакции 3.0, но приведенная информация актуальна и для других программ 1С версии 8.

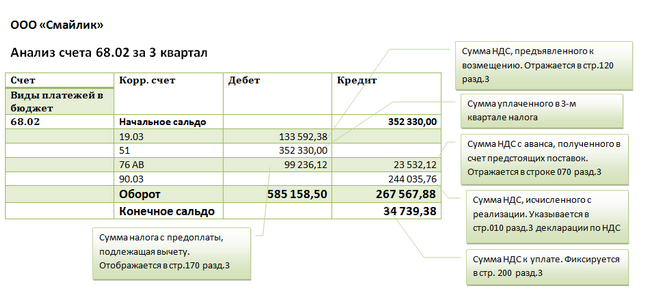

Итак, для того, чтобы начать проверку, нам необходимо открыть заполненную декларацию по НДС и сформировать отчет «Анализ счета» по счету 68.02 за налоговый период.

В колонке «Кредит» данного отчета отражаются суммы исчисленного НДС, а в колонке «Дебет» — суммы НДС, предъявленного к вычету, и перечисленного в бюджет.

«Анализ счета» мы будем сверять с разделом 3 декларации по НДС.

В строке 010 раздела 3 декларации по НДС отражаются суммы налоговой базы и налога, исчисленного при реализации товаров, работ, услуг по ставке 18%. В нашем случае организация осуществляла реализацию только по данной ставке, поэтому сумма в строке 010, в общем случае, должна совпадать с оборотом счета 68.02 и счета 90.03.

Также в колонке «Кредит» отчета «Анализ счета» мы видим обороты по счету 76.АВ, т.е. НДС, исчисленный с сумм полученных авансов от покупателей. Соответственно, эту же сумму мы должны увидеть в декларации по строке 070.

Теперь сверяем налоговые вычеты. Сумма НДС, предъявленная нашей организации при приобретении товаров, работ, услуг, отражается на счете 68.02 в корреспонденции с 19 счетом, а в декларации попадает в строку 120.

Сумма НДС с зачтенных авансов от покупателей отображается в колонке «Дебет» в корреспонденции со счетом 76. АВ и в строке 170 раздела 3 декларации по НДС.

АВ и в строке 170 раздела 3 декларации по НДС.

Хочу обратить ваше внимание на несколько важных моментов:

— в том случае, если в налоговом периоде были возвраты авансов покупателям, то необходимо помнить, что суммы таких возвратов будут отражаться по строке 120 раздела 3 декларации по НДС, т.е. вместе с НДС по приобретенным ценностям. Соответственно, при сверке декларации и анализа счета 68.02 будут расхождения на одну и ту же сумму по оборотам со счетами 19 и 76.АВ (суммы возврата будут отражены в корреспонденции со счетом 76.АВ, но в декларацию попадут в строку, которую мы сверяем со счетом 19).

— если вы хотите сверить общие обороты по дебету и кредиту счета 68.02 с общими суммами исчисленного НДС и НДС к вычету по декларации, то нужно помнить, что в анализе счета в колонке «Дебет» отражены еще и суммы уплаченного НДС, которые не отражаются в декларации (оборот со счетом 51).

— конечное сальдо по счету 68.02 будет совпадать с суммой налога к уплате по данным декларации в том случае, если отсутствует задолженность или переплата за предыдущие налоговые периоды.

Конечно, ситуация, которую мы рассмотрели, является достаточно простой и иллюстрирует лишь базовые принципы проверки НДС. В том случае, если добавляются операции восстановления НДС, учет по разным налоговым ставкам или различные возвраты, то сверка становится сложнее и интереснее. Но проверять декларацию с анализом счета 68.02 я крайне рекомендую по одной простой причине: декларация заполняется по информации из налоговых регистров НДС, а анализ счета выполняется по данным бухгалтерских проводок. К сожалению, на практике я очень часто встречаюсь с расхождением в этих суммах, к которым приводят ошибки в ведении учета, ручные проводки и корректировки. В этом случае, простая сверка поможет вам найти недочеты, разобраться с их причинами и сдать корректный отчет по НДС.

Если вы хотите больше полезной информации о работе с НДС, о заполнении и проверке декларации в программе 1С: Бухгалтерия предприятия 8, а также вам не помешали бы наши письменные консультации по данной теме, то очень советуем наш видеокурс «НДС: от понятия до декларации», который уже помог большому количеству бухгалтеров разобраться с расчетом этого запутанного налога.

Желаю вам легкого отчетного периода и успешной работы в программах 1С!

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Как рассчитать НДС | Расчет НДС

Несмотря на то, что НДС уплачивается на различных этапах производства продукта, считается, что налог уплачивается конечным потребителем. Как правило, покупатели товаров и услуг могут узнать ставку НДС и долю в цене при получении, но в некоторых случаях им необходимо рассчитать ее самостоятельно. В этой статье команда 1StopVAT объяснит, как рассчитать НДС в различных сценариях и рассчитать цены с учетом НДС и без учета НДС.

До отработки НДС

Перед расчетом цен с учетом НДС и без учета НДС или вычислением НДС в обратном направлении вы должны знать, какая ставка НДС применяется к конкретному продукту или услуге. Стандартная ставка НДС в Великобритании составляет 20%, в то время как сниженная ставка НДС может снизиться до 15%, 10% или 5%. Некоторые услуги, такие как профессиональное здравоохранение и образование, освобождены от НДС, а некоторые товары, такие как книги или детская одежда, облагаются нулевой ставкой НДС. Если вы не уверены, какую ставку НДС следует использовать в своих расчетах, вы можете узнать применимую ставку НДС, посетив веб-сайт HMRC.

Если вы не уверены, какую ставку НДС следует использовать в своих расчетах, вы можете узнать применимую ставку НДС, посетив веб-сайт HMRC.

Как рассчитать цены с учетом НДС?

Для расчета цены с учетом НДС необходимо просто умножить цену товара или услуги на 1,2 (при ставке НДС 20%) или 1,1 (при ставке НДС 10%).

Как рассчитать цены без НДС?

Цена без учета НДС представляет собой общую сумму после вычета ставки НДС. Чтобы рассчитать цену без НДС, вы должны разделить общую цену на 1,2 (для стандартной ставки НДС 20%).

Как рассчитать НДС из цены брутто?

Вычисление НДС, когда доступны только цена брутто и ставка НДС, выполняется в несколько этапов. Прежде всего, необходимо разделить общую стоимость (с учетом НДС) на 100+ставка НДС (например, 110 для товаров с пониженным НДС). Затем, умножив результат на 100, вы получите цену без НДС. И если вы хотите узнать долю НДС в цене, вы можете либо взять цену без НДС из общей стоимости, либо просто умножить первый результат на применимую ставку НДС.

Автоматизация способов выработки НДС

Много инструментов помогите упростить расчет НДС. Если вы привыкли работать с такими программами, как Microsoft Excel, вы можете добавить формулы расчета НДС на лист и использовать приложение как комплексный инструмент расчета цен. Если вы в поисках быстрого и простого решения, вы можете попробовать один из бесплатных онлайн-сервисов по НДС. инструменты учета и обратного расчета НДС.

Как начислить НДС по уцененным товарам?

Расчет НДС на товары и услуги со скидкой и рекламные акции не так прост как учет НДС при реализации по обычным ценам.

- Скидки и подарки. Когда речь идет о рекламных сделках, НДС обычно взимается с цена со скидкой, в то время как подарки обычно оплачиваются по их полной стоимости. в Соединенное Королевство, исключение применяется к подаркам, сделанным одному и тому же лицу, когда стоимость этих подарков не превышает 50 фунтов стерлингов.

- Наборы товаров со скидкой .

Всякий раз, когда продавец предлагает мультипокупки, НДС взимается с

комбинированная цена или «распределенная», если товары имеют другую ставку НДС

ценности.

Всякий раз, когда продавец предлагает мультипокупки, НДС взимается с

комбинированная цена или «распределенная», если товары имеют другую ставку НДС

ценности.

- Купоны и ваучеры. Если ваучеры распространяются бесплатно, НДС не взимается. Однако, если скидочные купоны и ваучеры продаются, НДС взимается с взимаемой цены. Лицо ценные ваучеры не облагаются НДС, если они продаются ниже их денежной стоимости.

- 1+1 сделка . Для купи один, получи один в подарок на товары со скидкой, НДС распределяется как по смешанной ставке товары.

- Бесплатные товары и услуги. Бесплатные образцы, услуги и бесплатные кредиты не облагаются НДС, если нет товаров и услуг. услуги получают взамен. Исключения распространяются на подарки, стоимость которых превышает 50 фунтов стерлингов. общая стоимость за 12 мес.

Получите БЕСПЛАТНУЮ консультацию по НДС

Бесплатный онлайн-калькулятор НДС | Легко добавить или удалить НДС

Введите сумму

Введите ставку НДС (%)

Добавить НДС

Удалить НДС

Чистая сумма (без учета НДС)

£0. 00

00

Сумма брутто 3 (Включая 00 НДС)

0,00 £

Итого НДС

0,00 £

Сумма брутто (включая НДС)

0,00 £

Сумма нетто (без НДС)

£0.00

Общий НДС

£0.00

Как использовать калькулятор НДС

Как добавить НДС 20%)

Как удалить НДС

- Введите сумму

- Введите ставку НДС (стандартная ставка для Великобритании — 20%)

- Нажмите «Удалить НДС» co.uk был проверен и одобрен дипломированным бухгалтером.

Воспользуйтесь нашим бесплатным калькулятором НДС выше, чтобы рассчитать сумму с учетом или без учета НДС.

Если вам нужна помощь в использовании калькулятора НДС или у вас есть вопросы, связанные с НДС, прокрутите вниз, чтобы прочитать наши полезные руководства.

Калькулятор НДС UK

Пожалуйста, включите JavaScript

Калькулятор НДС UK

Какая ставка НДС в Великобритании? (текущая ставка НДС)

Стандартная ставка НДС в Великобритании составляет 20%, которая была увеличена с 17,5% при коалиционном правительстве консерваторов и либерал-демократов 4 января 2011 года.

Ставки НДС в Великобритании включают: (Источник)

- Стандартная ставка НДС в Великобритании в размере 20% для большинства товаров и услуг

- Пониженная ставка НДС в Великобритании в размере 5% для некоторых товаров и услуг, например детских автокресел и домашняя энергия

- Нулевая ставка НДС в Великобритании 0% для товаров и услуг с нулевой ставкой, например, большинство продуктов питания и детской одежды

Быстрая навигация — разделы НДС

Ставки НДС Великобритании

Товары с нулевым НДС

Часто задаваемые вопросы об НДС

Вычисление НДС

Вы можете высчитать НДС двумя способами: удалить/обратить НДС или добавить/включить НДС.

Формула с добавлением/включая НДС 1. 908176 908176 2. Например, ставка НДС в Великобритании составляет 20%. , что означает, что вы должны указать цену/цифру X 1,2 Умножьте цену/значение на 1. + НДС в процентах

Умножьте цену/значение на 1. + НДС в процентах 3. Например, 100 фунтов стерлингов — это цена X 1,2 = 120 фунтов стерлингов, которая теперь является ценой/цифрой, включая НДС Реверс/Удаление НДС Формула 1. 1. 1. 8 Разделить на цену/цифру 0176 2. Например, НДС Великобритании ставка составляет 20%, что означает, что вы должны сделать цена / цифра / 1,2 3.  Например, 120 фунтов стерлингов — это цифра / 1,2 = 100 фунтов стерлингов, которая теперь является ценой / цифрой без НДС

Например, 120 фунтов стерлингов — это цифра / 1,2 = 100 фунтов стерлингов, которая теперь является ценой / цифрой без НДСДополнительные примеры расчета НДС

Пример основного расчета НДС

Если владелец магазина уже оценил стоимость товара (с учетом НДС) и хочет произвести обратный расчет НДС, чтобы узнать, сколько он должен HMRC, он воспользуется вычетом НДС. пример ниже. Чтобы вычесть НДС из цены продукта, они должны: :

- Взять цену продукта (9,60 фунтов стерлингов) и разделить на 1,2 (1. + НДС в процентах) = 8 фунтов стерлингов

- первоначальная цена продукта (£90,60) и вычесть разделенную сумму (8 фунтов стерлингов) = 1,60

- фунтов стерлингов. Возьмите цену продукта (9,60 фунтов стерлингов) и разделите на 1,2 (1. + НДС в процентах) = 8 фунтов стерлингов

- За этот продукт они будут должны 1,60 фунтов стерлингов в НДС

Включая НДС

Без учета НДС – это цена/число, которое не включает НДС.

Чтобы рассчитать цену/цифру без НДС, просто:

Чтобы рассчитать цену/цифру без НДС, просто:- Разделите цифру на 1,2 (1,+ НДС в Великобритании в процентах)

- Например, 600 фунтов стерлингов — это цифра / 1,2 = 500 фунтов стерлингов, которая теперь является цифрой без НДС

- НДС будет равен первоначальной цене брутто (600 фунтов стерлингов) – цена без НДС (500 фунтов стерлингов) = 100 фунтов стерлингов НДС

Рассчитать валовой НДС

Чтобы рассчитать валовой НДС просто :

- 8

- Умножьте чистую цифру на 1. + НДС в процентах

- Ставка НДС в Великобритании составляет 20%, поэтому вы должны получить чистую цифру X 1,2

- Примером может быть чистая цифра 1000 фунтов стерлингов X 1,2 = 1200 фунтов стерлингов (включая НДС)

- Возьмите цену продукта (9,60 фунтов стерлингов) и разделите на 1,2 (1. + НДС в процентах) = 8 фунтов стерлингов

- После приведенного выше расчета владелец магазина возьмите первоначальную цену продукта (9,60 фунтов стерлингов) и вычтите разделенную сумму (8 фунтов стерлингов) = 1,60 фунтов стерлингов

- Возьмите цену продукта (9,60 фунтов стерлингов) и разделите на 1,2 (1. + НДС в процентах) = 8 фунтов стерлингов

- За этот продукт они будут должны 1,60 фунтов стерлингов в виде НДС

- Разделите цифру на 1,2 (1,+ британский НДС в процентах)

- Например, 600 фунтов стерлингов — это цифра / 1,2 = 500 фунтов стерлингов, которая теперь является цифрой без НДС

- НДС будет равен первоначальной цене брутто (600 фунтов стерлингов) – цена без НДС (500 фунтов стерлингов) = 100 фунтов стерлингов с НДС

- Возьмите сумму, которую вы хотите вычислить в обратном направлении, разделите ее на 1,2 (1,+ НДС в процентах), затем вычтите полученное число из исходного число, которое затем равняется НДС.

- Например, 60 фунтов стерлингов / 1,2 (ставка НДС в Великобритании) = 50 фунтов стерлингов (цена без НДС)

- Исходная цифра (60 фунтов стерлингов) – 50 фунтов стерлингов (цена без НДС) = 10 фунтов стерлингов НДС

- Самолеты (продажа/чартер)

- Велосипедные и мотоциклетные шлемы

- Печенье (не в шоколаде)

- Книги, карты и схемы (включая электронные книги)

- Хлеб, булочки, бапсы и питта

- 2 Брошюры 900, листовки и брошюры

- Строительные услуги для инвалидов

- Торты (включая Шоколадный чайный торт, Яффские пирожные)

- Консервы и замороженные продукты (кроме мороженого)

- Крупы

- Охлажденные/замороженные готовые блюда, полуфабрикаты

- Строительство и продажа новых бытовых построек

- Кулинарное масло

- Пожертвованные товары, продаваемые в благотворительных магазинах

- Яйца

- Оборудование для инвалидов (в т.

ч. слепых/слабовидящих)

ч. слепых/слабовидящих) - Рыба (в т.ч. 903 живая рыба2)

- Фрукты и овощи

- Живые животные для употребления в пищу

- Мясо и птица

- Молоко, масло, сыр

- Газеты, журналы и журналы

- Орехи и бобовые (сырые для потребления человеком)

- Лекарства, отпускаемые по рецепту

- Защитная обувь и шлемы (промышленные)

- Плата за проезд в общественном транспорте (автобус, поезд и метро)

- Соль (кулинарная)

- Бутерброды (холодные)

- Канализация ( бытовые и промышленные)

- Судостроение (15 тонн и более)

- Чай, кофе и какао

- Перевозка на автомобиле, лодке или самолете (не менее десяти пассажиров)

- Вода (бытовая)

Базовый вычет НДС Пример

Если владелец магазина уже оценил товар (с учетом НДС) и хочет пересчитать НДС, чтобы узнать, сколько он должен HMRC, он воспользуется приведенным ниже примером вычета НДС.

Чтобы вычесть НДС из цены продукта, они должны: :

Без НДС

Без учета НДС цена /цифра без учета НДС. Чтобы рассчитать цену/цифру без НДС, просто:

Рассчитать НДС в обратном направлении

Чтобы рассчитать НДС в обратном направлении просто :

Ставки НДС Великобритании на продукты и услуги

НДС на продукты питания:

Большинство продуктов питания в Великобритании имеют нулевую ставку, что означает, что вы не платите НДС. (Источник)

Еда и напитки с нулевой ставкой включают:

| Продовольственные товары, освобожденные от НДС в Великобритании | ||

|---|---|---|

| Печенье (не покрытое шоколадом) | Крупы Рыба (включая живую рыбу) | Яйца, мясо и птица |

| Хлеб, булочки, бапсы и лаваш | Охлажденные/замороженные готовые блюда (полуфабрикаты) | Фрукты и овощи |

| Торты (включая шоколадный чайный торт, яффские пирожные) | Масло для жарки | Молоко, масло, сыр |

| Консервы и замороженные продукты (кроме мороженого и какао) 13 Чай, кофе3 903 903 | Орехи и бобовые (сырые для употребления в пищу) | |

| Бутерброды (холодные) | Соль (кулинарная) | Вода (бытовая) |

Некоторые продукты и напитки облагаются НДС по стандартной ставке составляет 20%

К этим продуктам питания и напиткам относятся:

| Продовольственные товары, не освобожденные от НДС в Великобритании | ||||

|---|---|---|---|---|

| Алкогольные напитки | Шоколад | 343 МороженоеПеченье (только в шоколаде) | Кондитерские изделия/конфеты | Фруктовые соки и другие холодные напитки (кроме молока) |

| Вода в бутылках (включая минеральную воду) и газированные напитки | Продукты и напитки, поставляемые для потребления на месте (в ресторанах, кафе и т.  д.) д.) | Орехи (очищенные, жареные и соленые) | ||

| Зерновые бары | Горячие блюда и напитки на вынос (включая гамбургеры, хот-доги, тосты и т. д.) | Картофель чипсы | ||

Товары с нулевой ставкой НДС в Великобритании

Все представленные ниже продукты имеют нулевую ставку НДС в Великобритании.

Это означает, что вы не будете платить НДС ни за одну из этих покупок, и если с вас взимается НДС за какой-либо из этих товаров, вы можете запросить этот вопрос у своего поставщика/продавца.

| Ослабленные элементы и услуги по НДС | |||

|---|---|---|---|

| Антиквины, работы по искусству или аналогичным (когда продаются государственным учреждениям) | Financial Services (LOSERITS, LOSERITS, LOSERITS, LOSITS, LOSERITS, LOSERITS, LOSERITS, LOESTANGS, LOESTANGS, LOSITS, LOSITS, LOSITS, LOSITS, LOSITS, LOESTANGS, LOSERITS.  акции/облигации) акции/облигации) | Медицинское лечение и уход | |

| Похороны или кремация (человека) | Страхование плана похорон | Членские взносы | |

| Коммерческая земля и здания (продажа/аренда/аренда) | Азартные игры (пари, игры, бинго, лотереи) | Почтовые марки | |

| Культурные мероприятия, организуемые государственными органами (музеи, художественные выставки, зоопарки и представления) | 5 Здравоохранение (врачи, стоматологи, окулисты, фармацевты и другие медицинские работники) | Занятия спортом и физкультурой | |

| Образование, профессиональное обучение | Страхование | Телевизионная лицензия | |

Часто задаваемые вопросы и ответы по НДС

Взимается ли НДС с железнодорожных билетов?

Ж/д билеты не облагаются НДС.

Это потому, что они находятся в пределах нулевой ставки НДС. Это включает в себя общественный транспорт, такой как автобусы, поезда и метро.

Взимается ли НДС со страховки?

Вам не нужно платить НДС по страхованию, так как страховые взносы как по коммерческим, так и по личным линиям освобождены от НДС.

Однако вы должны заплатить налог на страховые взносы (IPT). (Источник)

Взимается ли НДС с рейсов?

НДС на рейсах имеет нулевую ставку, что означает, что вы не платите НДС на рейсах. (Источник)

Есть ли НДС на электроэнергию?

НДС на электроэнергию взимается по пониженной ставке 5%.

Эта сниженная ставка НДС в размере 5% применяется к электроэнергии для бытового, бытового и некоммерческого использования благотворительной организацией.

Есть ли НДС на газ?

НДС на газ взимается по пониженной ставке 5%.

Эта пониженная ставка НДС в размере 5% применяется к газу для бытового, бытового и некоммерческого использования благотворительной организацией.

Есть ли НДС на печное топливо?

НДС на мазут взимается по пониженной ставке 5%.

Эта сниженная ставка НДС в размере 5% применяется к печному топливу для бытового, бытового и некоммерческого использования благотворительной организацией.

Кто платит НДС?

Налог на добавленную стоимость или НДС платят все резиденты стран Европейского Союза, а резиденты Соединенного Королевства будут продолжать платить НДС после того, как покинут ЕС.

Предприятия и потребители обязаны платить НДС; она выплачивается при покупке товаров или услуг.

Например, если производитель должен создать новый продукт, он будет платить НДС на любой из закупленных материалов, необходимых для производства нового продукта.

Затем производитель будет продавать этот новый продукт потребителям. Затем потребители будут платить НДС сверх установленной цены (без НДС).

Затем потребители будут платить НДС сверх установленной цены (без НДС).

Есть ли НДС на твердое топливо?

НДС на твердое топливо взимается по пониженной ставке 5% .

Эта пониженная ставка НДС в размере 5% применяется к твердому топливу для бытового, бытового и некоммерческого использования благотворительной организацией.

Есть ли НДС на вино?

НДС на вино облагается стандартной ставкой НДС, которая составляет 20%.

В дополнение к НДС на вино вы должны заплатить винный сбор, размер которого зависит от крепости вина.

Есть ли НДС на дорожный налог?

Дорожный налог не облагается НДС, так как это отдельный налог.

Платят ли школы НДС?

Школы не платят НДС. Образование, профессиональное обучение и другие сопутствующие услуги, предоставляемые правомочным органом, таким как школа, колледж или университет, освобождаются от НДС.

Однако они по-прежнему могут требовать возмещения НДС на товары и услуги, относящиеся к их образовательной деятельности.

Платите ли вы НДС на муниципальный налог?

Вы не платите НДС по муниципальному налогу, так как это отдельный налог.

Вы платите НДС на Mot?

Вы не платите НДС по ТО . (Источник)

Платят ли предприятия НДС?

Предприятия платят НДС в нескольких случаях.

Предприятия, оборот которых превышает 85 000 фунтов стерлингов в течение любого 12-месячного периода, по закону обязаны зарегистрироваться в качестве плательщика НДС и уплатить любую разницу в HMRC.

После регистрации предприятия по НДС, оно должно взимать НДС с товаров и услуг, которые оно продает, и оно должно платить НДС с товаров и услуг, которые оно покупает. Затем бизнес подаст декларацию по НДС в HMRC.

Частота возврата будет зависеть от схемы НДС, которую использует предприятие.

Об авторе