Как узнать про долги по кредитам: как узнать задолженность по кредитам

где можно узнать официально самостоятельно

Если Вы хотите узнать, перед какими банками у Вас есть задолженность и в каком размере, сделать это можно, изучив свою кредитную историю. Кредитная история — это фактически досье, содержащее всю информацию о Ваших кредитах и займах, а также насколько дисциплинированно Вы обслуживали свои обязательства. То есть досье показывает, в каких банках или иных финансовых организациях Вы брали кредиты, платили ли Вы в срок или нарушали график, являетесь ли Вы созаемщиком или поручителем по обязательствам третьих лиц. Эти данные хранятся в специальных организациях — бюро кредитных историй (БКИ). Банки и микрофинансовые компании, как правило, направляют информацию в разные бюро. В бюро кредитных историй ежемесячно обращаются десятки тысяч россиян, так как именно от кредитной истории зависит, есть ли возможность получить новый кредит. Поэтому даже небольшие нарушения графика погашения кредита могут снизить кредитный рейтинг. Бывают ситуации, когда человек даже не знает о существовании у него финансовой задолженности. Чтобы избежать подобных неприятностей, после финальных выплат всегда следует брать справку о погашении долга.

Чтобы избежать подобных неприятностей, после финальных выплат всегда следует брать справку о погашении долга.

Содержание статьи

Кто может запрашивать мою кредитную историю и для чего

Существует несколько вариантов: информация может быть интересна банкам, микрофинансовым организациям, кредитным потребительским кооперативам, а также потенциальным работодателям (в данном случае кредитный отчет предоставляется с согласия субъекта кредитной истории) или даже страховым компаниям. Банк может отказать Вам в кредите из-за плохой кредитной истории, а работодатель вряд ли захочет взять на серьезную должность человека с огромным количеством просроченных долгов. Поэтому, чтобы не получать отказы, периодически стоит проверять свою кредитную историю.

Как проверить свой кредитный рейтинг

Многих волнует вопрос, как самому бесплатно узнать кредитную историю через интернет. Ваши данные могут храниться сразу в нескольких БКИ. Чтобы узнать свою кредитную историю, нужно выяснить, в каких именно бюро она содержится. Для этого следует запросить информацию в Центральном каталоге БКИ. Проще всего это сделать через официальный онлайн-запрос:

Для этого следует запросить информацию в Центральном каталоге БКИ. Проще всего это сделать через официальный онлайн-запрос:

- Через портал «Госуслуги». Для этого понадобятся паспорт и СНИЛС. Заполняем заявление в разделе «Сведения о бюро кредитных историй» и отправляем. В ответ Вы получите список всех БКИ, где есть Ваши данные.

- На официальном сайте Банка России. Для этого нужен код субъекта кредитной истории. Его можно найти в Вашем кредитном договоре. А если договора нет на руках, то уточнить в банках, в которых Вы брали кредиты. Еще один вариант — сформировать код заново в любом банке. Этот код нужно указать в запросе на сайте Банка России. Срок исполнения — 1 день. Вы получите письмо с указанием нужных Вам БКИ.

- Через Центральный каталог кредитных историй. Нужно отправить туда запрос, указав адреса электронной почты. В течение 3 дней придет ответ. В письме Вам сообщат о всех БКИ, где хранится Ваша история.

После получения списка бюро, нужно сделать запрос в каждое из них. По закону два раза в год Вы имеете право узнать кредитную историю бесплатно. Как подать заявку:

По закону два раза в год Вы имеете право узнать кредитную историю бесплатно. Как подать заявку:

- Через сайт БКИ. Самый простой вариант. Нужно отправить онлайн-заявку. Для авторизации понадобится учетная запись на портале «Госуслуги». Документ Вы получите на email в течение 3 рабочих дней.

- В офисе БКИ. Нужно прийти в бюро с паспортом и заполнить заявление. Отчет получите сразу же на руки в бумажном виде.

- Телеграммой. Отправляется на официальный адрес БКИ. В ней нужно указать свои паспортные данные и email для получения отчета. Вашу подпись заверяет сотрудник почты. Срок исполнения — 3 рабочих дня.

- Письмом по почте в БКИ. Пересылка займет довольно много времени. Такой запрос обязательно должен быть заверен нотариусом.

Другие способы

Если кредитная история необходима срочно или чаще, чем два раза в год, придется заплатить. Для этого следует обратиться любым из перечисленных выше способов в БКИ и за дополнительную комиссию получить справку. Есть еще один способ самостоятельно узнать кредитную историю онлайн: сделать запрос через свой банк. Но при этом Вы должны точно знать, что он сотрудничает с теми БКИ, где хранится Ваша кредитная история. Оформить запрос можно через интернет или при личном визите в банк. Кроме того, существует немало компаний, которые за плату предлагают быстро узнать кредитную историю. Однако стоит с осторожностью относиться к передаче третьим лицам своих персональных данных.

Есть еще один способ самостоятельно узнать кредитную историю онлайн: сделать запрос через свой банк. Но при этом Вы должны точно знать, что он сотрудничает с теми БКИ, где хранится Ваша кредитная история. Оформить запрос можно через интернет или при личном визите в банк. Кроме того, существует немало компаний, которые за плату предлагают быстро узнать кредитную историю. Однако стоит с осторожностью относиться к передаче третьим лицам своих персональных данных.

Можно ли проверить кредитную историю по фамилии

Узнать кредитную историю бесплатно по фамилии невозможно. Любое бюро кредитных историй должно провести идентификацию клиента. Поэтому одной фамилии недостаточно. Причин невозможности выполнить такую проверку две:

- В кредитной истории содержатся охраняемые законом данные, доступные ограниченному количеству лиц. Поэтому для получения информации из БКИ нужно доказать свое право на такой запрос, представив соответствующие документы.

- Обычно бюро и банки для поиска нужного досье идентифицируют заемщика по нескольким характеристикам: Ф. И. О., данным удостоверяющего личность документа, адресу регистрации.

Могут ли быть ошибки

К сожалению, иногда случается так, что и у дисциплинированного заемщика обнаруживается плохая кредитная история. Причины могут быть следующие:

- Кредитная история еще не обновилась. Убедитесь, что прошел пятидневный срок со дня закрытия кредита.

- Не закрыта кредитная карта. Если Вы погасили кредит по карте, не забудьте ее аннулировать. За обслуживание кредитной карты банк может взимать комиссию, поэтому, даже если Вы больше ею не пользуетесь — возникнет долг на счете.

- На счету остался остаток задолженности. Вы уверены, что давно погасили кредит, но оказывается, что осталась небольшая непогашенная сумма за страховку или комиссию.

- Ошибка сотрудника. Например, опечатка. Или информация ошибочно попадает в досье к однофамильцу.

В результате на Вас может числиться чужой долг.

В результате на Вас может числиться чужой долг. - Несуществующий кредит. Банк одобрил заемщику кредит и поспешил передать сведения о нем в БКИ. Человек передумал, не взял деньги, но в БКИ уже числится непогашенный кредит.

Как исправить ошибку в кредитной истории

Именно из-за возможных ошибок рекомендуется периодически проверять и контролировать свою кредитную историю, особенно если планируете брать крупный заем. Если ошибка все же обнаружена, проще всего прийти в бюро и заполнить заявление об оспаривании. Не забудьте взять с собой документы, подтверждающие Вашу правоту: справку о погашении задолженности от банка, квитанции об оплате. Если Ваша правота подтвердится, то бюро исправит ошибку. В противном случае проблему можно решить только через суд.

Как улучшить кредитную историю

Плохую кредитную историю невозможно удалить, но можно исправить. Для этого достаточно в течение 2–3 лет брать небольшие займы и вовремя их погашать. Так Вы создадите новую положительную историю взаимоотношений с кредиторами. Вскоре Вас вновь причислят к надежным клиентам. Есть способы повысить свой кредитный рейтинг, даже если долг передан коллекторам. Работа с официальным коллекторским бюро может помочь должнику не только выплатить долг, но и улучшить кредитную историю.

Вскоре Вас вновь причислят к надежным клиентам. Есть способы повысить свой кредитный рейтинг, даже если долг передан коллекторам. Работа с официальным коллекторским бюро может помочь должнику не только выплатить долг, но и улучшить кредитную историю.

Компания «ЭОС» имеет огромный опыт работы с финансовыми обязательствами граждан. Мы всегда идем навстречу клиентам и ответственно относимся к решению их задач. Если у Вас возникнут какие-либо вопросы, специалисты «ЭОС» с радостью ответят на них по телефону горячей линии 8-800-200-17-10.

Как узнать задолженность по кредитам – варианты и порядок действий

Как узнать задолженность по кредиту через банк

Это самый простой способ, если клиент обслуживается только в одном банковском учреждении или точно помнит, где он оформлял кредиты.

В отделении

Достаточно просто прийти в отделение, чтобы получить информацию о наличии открытого кредита, его размере, сроке действия договора и т.д. При себе нужно иметь паспорт или другой документ, подтверждающий личность. Информация о кредитовании является конфиденциальной и не разглашается третьим лицам. Узнать о долгах по кредитам по фамилии в отделении невозможно.

Информация о кредитовании является конфиденциальной и не разглашается третьим лицам. Узнать о долгах по кредитам по фамилии в отделении невозможно.

Интернет-банкинг

Еще один способ – зайти в интернет-банк. В личном кабинете клиенту доступен просмотр информации по всем имеющимся счетам, в том числе и кредитным. Этот сервис бесплатный, в нем всегда отображаются только актуальные данные.

В большинстве банков через личный кабинет можно посмотреть выписку и график погашения, найти копию кредитного договора и распечатать нужную информацию.

Горячая линия или онлайн-помощь

На официальном сайте любого банка указан номер телефона горячей линии. После короткой идентификации сотрудник колл-центра предоставит нужную информацию. Также ответы на вопросы можно получить через форму обратной связи.

Кредит от 3,9% по программе «Снижаем ставку»

Как узнать в каком банке кредит через БКИ

Кредитная история содержит данные о кредитах (существующих и закрытых) и рейтинге заемщика. Отправка информации в Бюро кредитных историй выполняется финансовыми учреждениями и является обязательной процедурой.

Отправка информации в Бюро кредитных историй выполняется финансовыми учреждениями и является обязательной процедурой.

В России есть разные БКИ, соответственно, кредитная история конкретного клиента может храниться в любом из них. Для решения вопроса, как узнать свои кредитные долги, необходимо понять, в каком бюро содержится нужная информация. Сделать это можно:

Далее нужно отправить запрос в то бюро кредитных историй, где хранится информация клиента.

Каждый имеет право получить кредитную историю бесплатно дважды в год. Если она нужна на бумажном носителе – 1 раз в год. Последующие обращения платные.

Такой способ подходит для получения информации сразу по нескольким кредитным организациям. В число последних входят не только банки, но и МФО.

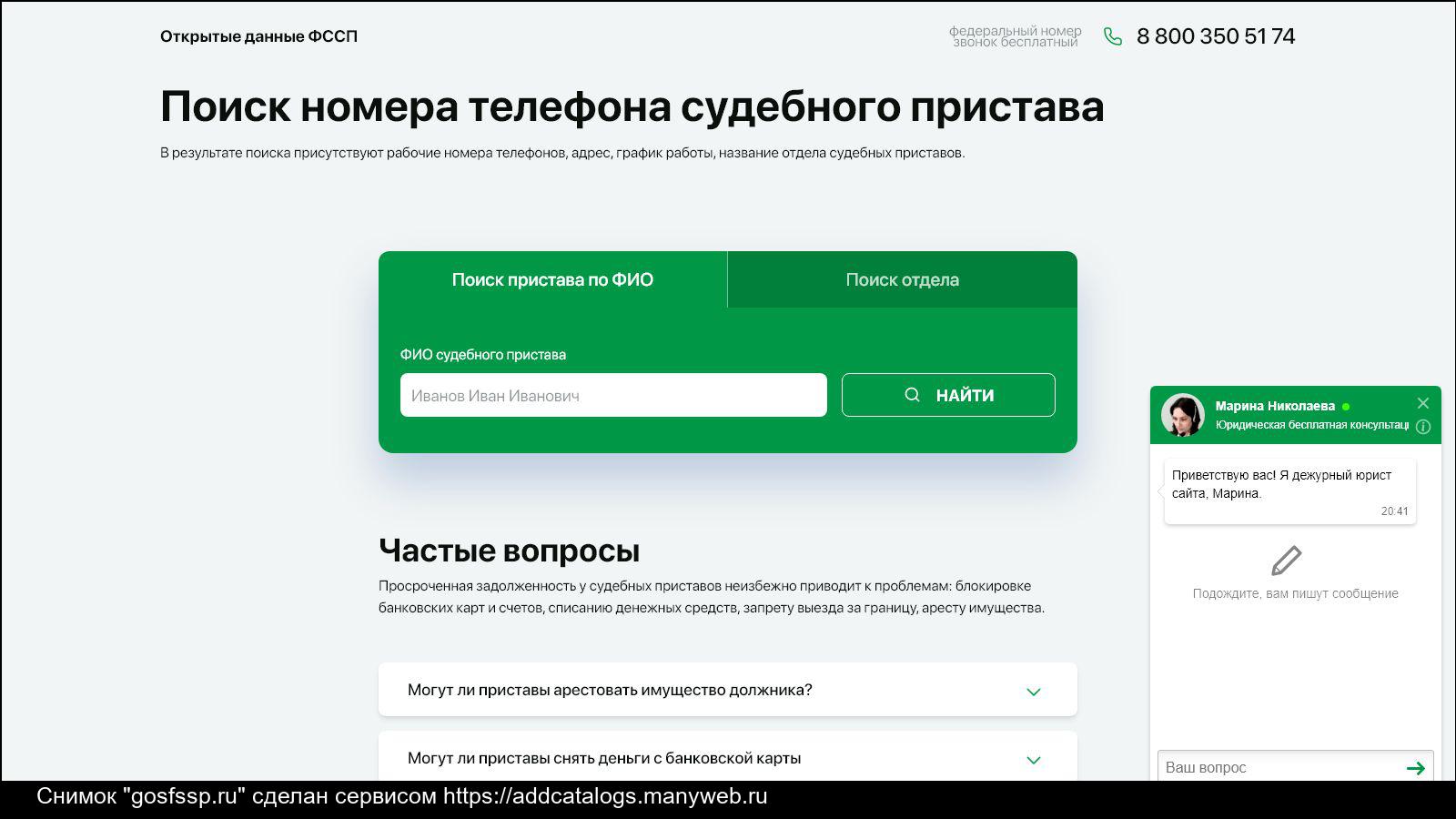

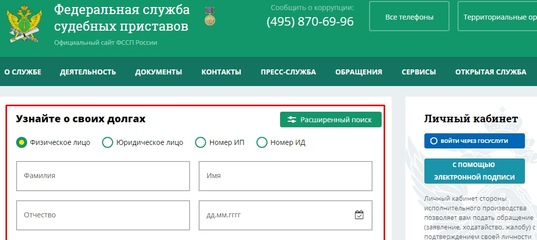

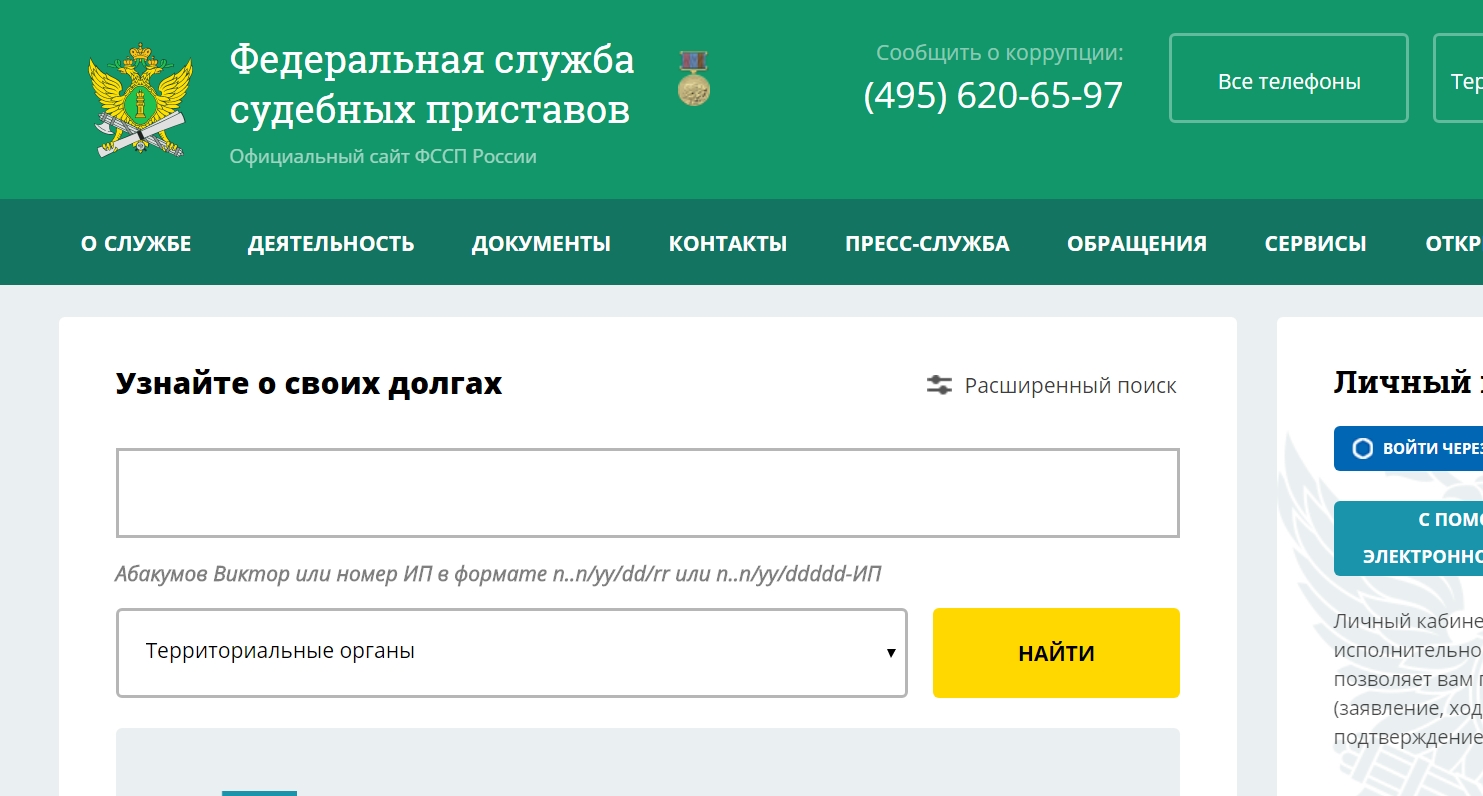

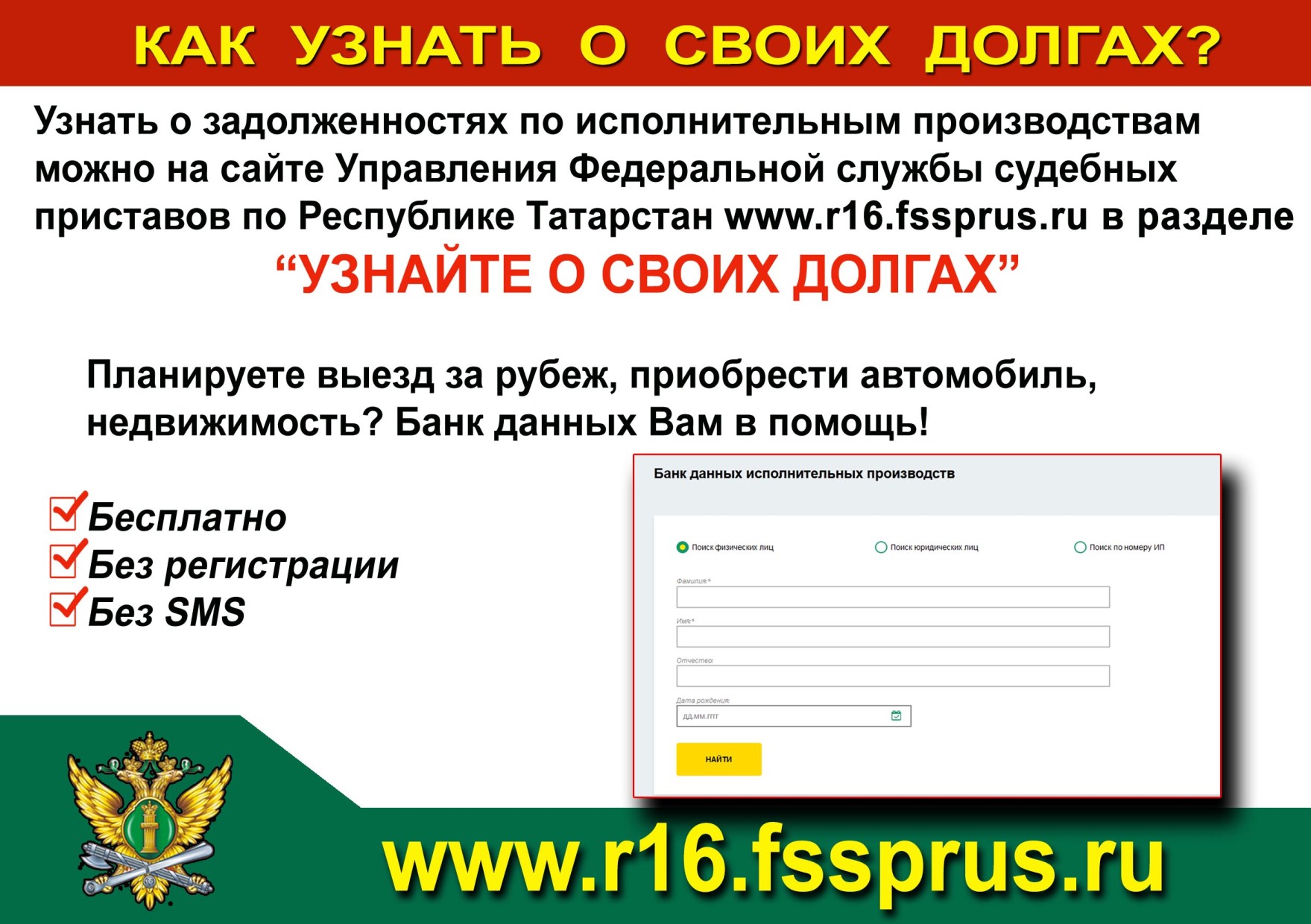

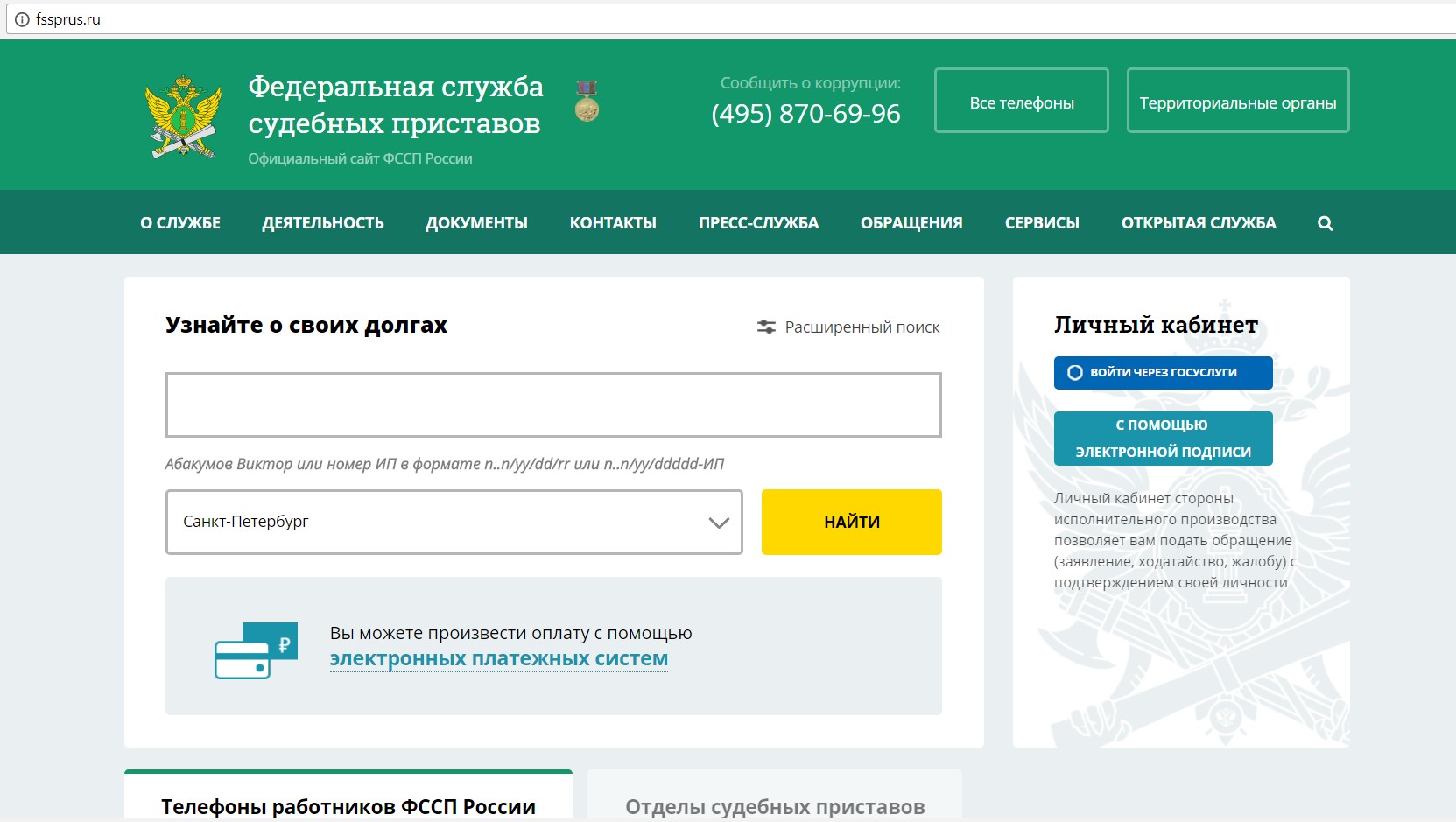

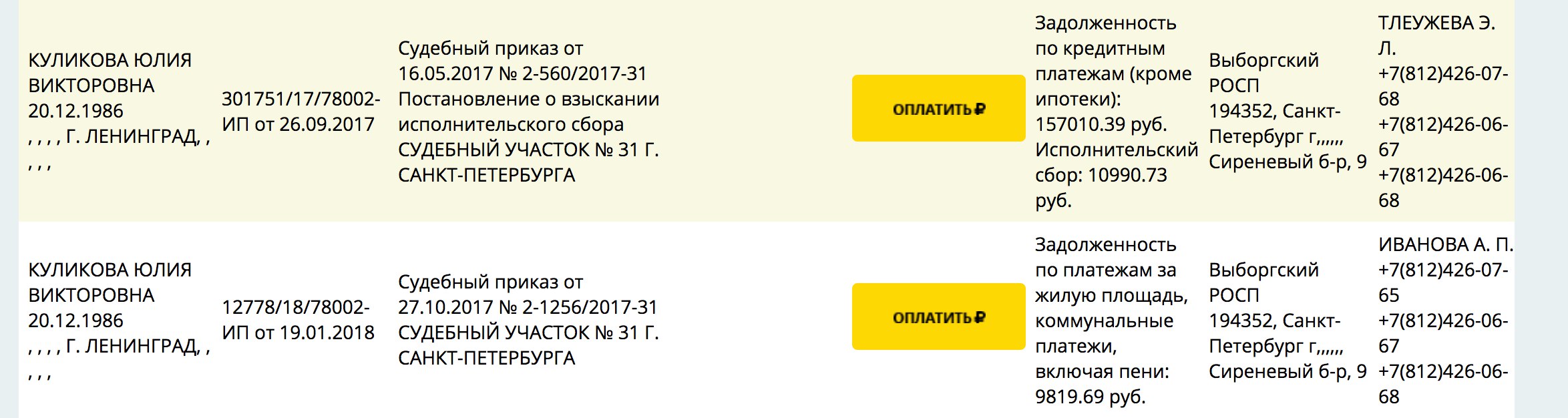

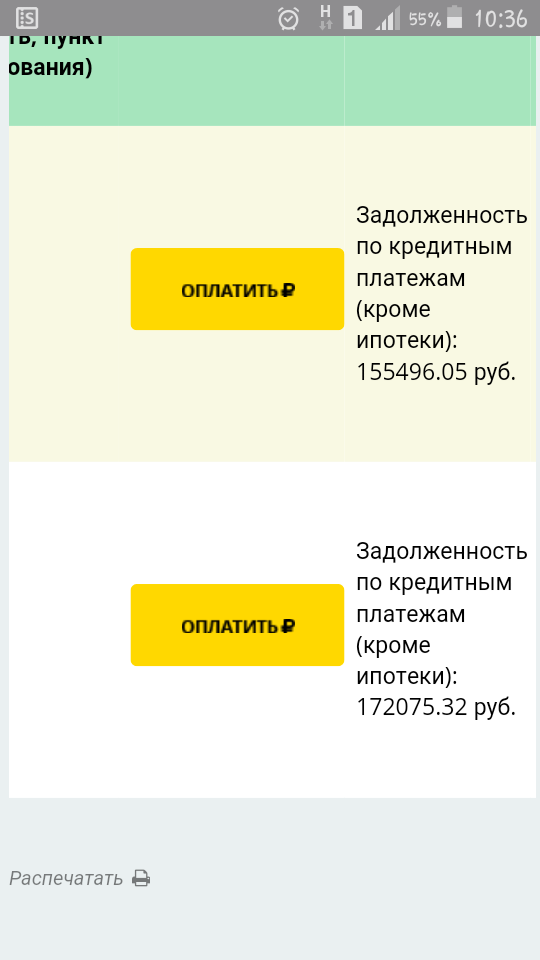

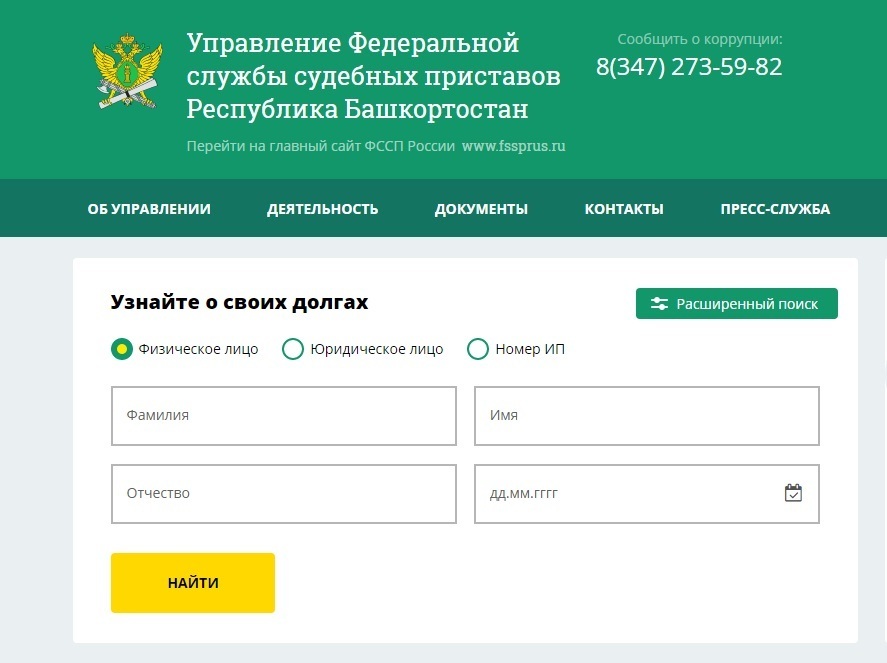

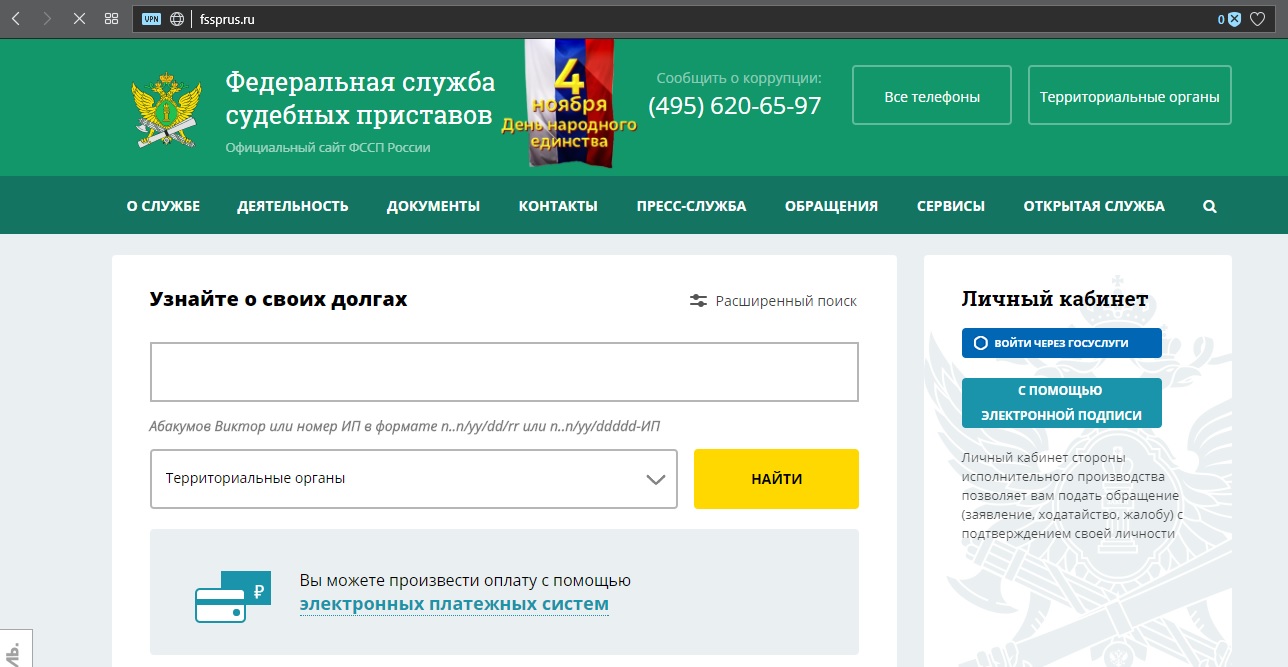

Получение информации через ФССП

Такой способ подходит не всем заемщикам. Федеральная служба судебных приставов может предоставить данные только о «проблемных» долгах, по которым есть решение суда. Как проверить размер долга и узнать другую необходимую информацию о нем в этом случае? Все просто.

Как проверить размер долга и узнать другую необходимую информацию о нем в этом случае? Все просто.

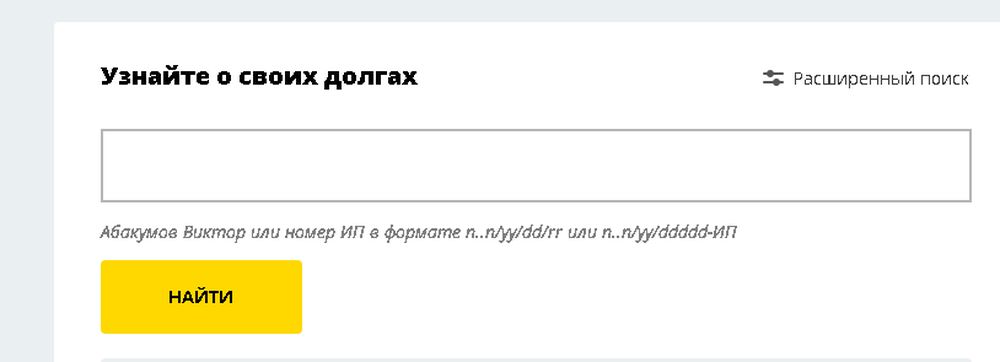

Необходимо зайти на официальную страницу ФССП и пройти регистрацию. Далее выбрать раздел «Проверка задолженности» и заполнить все поля заявки. После этого останется только дождаться ответа организации.

Способ можно использовать для получения информации сразу о нескольких долгах.

Кредиты от банка Пойдем — Первый добрый банк

Зачем узнавать о задолженностях и чем грозит их наличие

Необходимость узнать о задолженности возникает не только у тех, кто забыл о наличии кредита и не вносит ежемесячные платежи. Информация может быть полезна и для того, чтобы убедиться в закрытии долга и отсутствии начисленных комиссий, пени и т.д.

Также проверка долга помогает узнать, не стал ли человек жертвой мошенников после утери личных документов: паспорта, ИНН.

Важно помнить, что при неуплате финансовые учреждения начисляют пеню и штрафы, в результате чего сумма способна увеличиться в несколько раз. Игнорирование требований оплаты долга приведет к продаже долга коллекторам, судебным разбирательствам и принудительному взысканию. За злостное уклонение от оплаты кредитов предусмотрена уголовная ответственность с наказанием в виде лишения свободы.

Игнорирование требований оплаты долга приведет к продаже долга коллекторам, судебным разбирательствам и принудительному взысканию. За злостное уклонение от оплаты кредитов предусмотрена уголовная ответственность с наказанием в виде лишения свободы.

Как быстро узнать о кредитах умершего

Не все люди рассказывают родственникам о взятых кредитах. После смерти человека его долги могут стать неприятным сюрпризом для близких. Как быстро и легально узнать о задолженности умершего, расскажем далее.

Зачем узнавать о кредитах умершего

Многие ошибочно полагают, что со смертью должника его кредиты аннулируют. А родственники, которые не были созаёмщиками или поручителями, ничего не должны платить банку. Это не так.

Родственник, вступающий в наследство, обязан принять его вместе с долгами.

Через полгода после смерти заёмщика кредитная организация вправе обратиться в суд и потребовать от наследников возврата долга. Именно поэтому лучше не дожидаться навязчивых звонков кредитора, а как можно быстрее узнать о долгах покойного, чтобы успеть договориться с банком и принять решение о целесообразности вступления в наследство. Ведь если окажется, что кредитов много, а имущества мало, смысла в этом нет. В этом случае от наследства лучше отказаться. Необходимо успеть в полугодовой срок с момента кончины.

Ведь если окажется, что кредитов много, а имущества мало, смысла в этом нет. В этом случае от наследства лучше отказаться. Необходимо успеть в полугодовой срок с момента кончины.

Помогут ли в бюро кредитных историй?

Вся информация о долгах хранится в бюро кредитных историй. В нашей стране зарегистрировано 13 официальных БКИ. Кредитор сам выбирает, в какое бюро направлять информацию. Чтобы не обращаться во все бюро сразу, можно подать запрос в Центральный каталог кредитных историй (ЦККИ). Однако родственникам (даже после смерти заёмщика) информацию не предоставят. Это запрещено по закону.

Узнать о долгах умершего из БКИ может только нотариус, открывший наследственное дело (ч. 5 ст. 13, п. 6 ч. 1 ст. 6 Закона о кредитных историях).

Обратитесь к нотариусу

Самый простой вариант (и не затратный по времени) для родственников умершего – обратиться к нотариусу с заявлением об открытии наследственного дела. Нотариус обязан проверить, какое имущество записано на покойного, а также какие у него остались долги. Он сделает запрос в ЦККИ и нужные БКИ. БКИ должны ответить в течение трёх рабочих дней со дня получения запроса. Однако скорость получения информации самим нотариусом зависит от его загруженности и числа наследственных дел. Нередко информация о кредитах доходит до родственников спустя 1-2 месяца.

Он сделает запрос в ЦККИ и нужные БКИ. БКИ должны ответить в течение трёх рабочих дней со дня получения запроса. Однако скорость получения информации самим нотариусом зависит от его загруженности и числа наследственных дел. Нередко информация о кредитах доходит до родственников спустя 1-2 месяца.

В этот период можно не сидеть сложа руки, а проверить данные самостоятельно. Самый очевидный способ – поискать кредитные договоры в бумагах умершего.

Какого нотариуса выбрать

Обратитесь к нотариусу по последнему месту жительства наследодателя при жизни. Контакты и адреса смотрите на сайте региональной нотариальной палаты. Как правило, то, к какому нотариусу обращаться, зависит от фамилии умершего (ищите нотариуса на сайте нотариальной палаты в каталоге по первой букве фамилии покойного).

Родителям наследодателя понадобится свидетельство о рождении сына или дочери, детям – собственное свидетельство о рождении, супругу или супруге – свидетельство о браке.

Открыть наследственное дело может первый по очереди наследник. По закону к первой очереди относятся родители, дети и супруг или супруга, далее идут бабушки и дедушки, внуки и внучки, братья и сёстры.

По закону к первой очереди относятся родители, дети и супруг или супруга, далее идут бабушки и дедушки, внуки и внучки, братья и сёстры.

Что делать с информацией о кредитах умершего

Итак, вы узнали, что у родственника не закрыт кредит. Лучше в кратчайшие сроки связаться с банком и в обсудить возврат долга, а также узнать, оформлена ли страховка. Если заёмщик застраховал жизнь и здоровье, задолженность погасит страховая компания. Важно в установленный срок заявить в СК о страховом случае и собрать необходимые бумаги. Иначе компенсации не будет.

Узнать о страховке можно в самом банке, но есть ещё один вариант. Попросите нотариуса посмотреть, видны ли в кредитной истории запросы страховых компаний. Если да, обзвоните указанные СК и уточните, оформлял ли умерший полис.

Если заёмщик не оформил полис при жизни, выплата кредита ляжет на наследников. Если возможности платить по займу нет, а наследство не представляет ценности, лучше отказаться в пользу другого родственника или договориться с близкими о разделе имущества и, соответственно, долга.

Помните, что получить имущество и одновременно отказаться от долгов нельзя. Закон разрешает лишь отказаться и от имущества, и от выплаты кредитов покойного.

Кроме того, банк, учитывая ситуацию, может пойти на отсрочку выплаты. Но такие решения принимают индивидуально после переговоров с наследниками умершего. Должны быть веские причины. Например, недавняя потеря работы или трудное материальное положение.

Как списать долг по кредиту

В ситуации, когда резко ухудшается финансовое положение, может возникать вопрос, как списать долг по кредиту в банке. Давайте разберемся, в каких случаях возможно избавиться от долгов и какие способы для этого предусмотрены в законодательстве.

Когда допускается уменьшить или списать задолженность

Финансовое положение заемщика может осложниться в случае снижения доходов или при появлении дополнительных незапланированных расходов. Причинами такого положения дел могут стать:

- потеря работы или существенное снижение заработной платы;

- серьезное заболевание, требующее длительного или дорогостоящего лечения;

- появления в семье иждивенцев — детей или взрослых, о которых необходимо заботиться;

- происшествие, в результате которого заемщик понес серьезные финансовые убытки;

- другие ситуации, влияющие на финансовое состояние.

Специалисты рекомендуют не избегать контакта с кредитно-финансовой организацией в сложной ситуации. Разумное решение — обратиться к кредитору и узнать, как списать долг по кредиту в банке или подобрать другой компромиссный вариант.

Законные способы уменьшить или списать задолженность

Если заемщик оказался в сложной финансовой ситуации, есть несколько вариантов решить вопрос с задолженностью:

- обратиться за реструктуризацией в свой банк;

- сделать рефинансирование в другом банке;

- инициировать процедуру банкротства.

Если вам предстоит выбрать, как списать долг по кредиту в банке, стоит учитывать, что любой из способов имеет свои юридические особенности и последствия.

Реструктуризация кредита предполагает уменьшение размера ежемесячных платежей при увеличении срока кредитования, возможность получить отсрочку на погашение долга и процентов или какой-либо из частей задолженности, а также возможность уменьшения процентной ставки.

Можно считать, что рефинансирование — один из вариантов, как списать долг по кредиту в банке. Но при этом долг перейдет в другой банк на более удобных для заемщика условиях. Рефинансирование выгодно, если в одном банке кредит был оформлен, например, под 16% годовых, а сейчас в другом банке можно получить деньги под 9—10% годовых. Этот способ поможет уменьшить сумму переплаты, но выплачивать кредит все равно придется.

Банкротство также нередко рассматривают заемщики, ищущие способ, как списать долг по кредиту в банке. Стоит учитывать, что процедура эта платная и проводится по заявлению в суд. При этом может быть присуждено как списание долгов полностью или частично, так и реструктуризация задолженности, при которой должнику придется возвращать какую-то сумму.

Выбор подходящего варианта во многом зависит от суммы долга, от того, временные или затяжные финансовые трудности испытывает заемщик. Однако любой из предложенных способов поможет сохранить репутацию добросовестного клиента.

Однако любой из предложенных способов поможет сохранить репутацию добросовестного клиента.

Поделиться с друзьями:

Как и где узнать, есть ли у вас долги по кредитам перед банками?

Жизнь почти каждого современного человека нельзя представить без кредитов. Заемные средства могут потребоваться в любое время: нужны деньги на открытие бизнеса, решили купить квартиру или машину, даже в повседневных делах кредитная карточка может стать спасением при непредвиденных расходах.

Но зачастую даже мелкая оплошность в выплате кредита может привести к ухудшению кредитной истории. В результате получение новых кредитов может существенно усложниться или вовсе стать невозможным. Работа кредитных организаций строго регламентирована законодательством, а большинство операций проводится в автоматическом режиме. Поэтому долги перед банками по кредитам могут стать неожиданностью для заемщика, в том числе возникнув вследствие технической ошибки. Как проверить свою кредитную историю и не допустить подобных ситуаций, поговорим в статье.

Как проверить свою кредитную историю и не допустить подобных ситуаций, поговорим в статье.

Как можно узнать, есть ли долги по кредитам?

Фактически клиент банка становится заемщиком с момента получения кредита. После подписания договора и получения средств у него возникает обязанность вернуть деньги вместе с процентами за пользование. Чем больше платежей он вносит, тем меньше становится долг. Поэтому, говоря о долгах по кредитам, имеются в виду просрочки в совершении этих платежей. В результате нескольких просрочек у банка снижается доверие к клиенту и появляются основания для принятия экстренных мер с целью возврата долга.

Просрочки чаще всего возникают по субъективным обстоятельствам и зависят от действий самого заемщика.

- Мошенничество: заемные средства изначально не планировалось возвращать, а оформление договорных отношений проводилось по подложным документам.

- Невнимательность при заключении договора. Часто при оформлении кредита в договоре предусматриваются дополнительные услуги или скрытые комиссии, о которых заемщик даже не подозревает. За такими услугами, например, скрываются штрафы за невнесение очередного платежа в установленный срок или перевод только его части.

- Неожиданное ухудшение материального положения. Распространены случаи, когда заемщики уверены в своей платежеспособности, но из-за непредвиденных расходов или потери работы возникает задолженность.

На практике встречаются случаи, когда у клиента возникает неожиданный долг перед банком по кредиту даже после выплаты всей суммы. Часто это происходит из-за невнимательности держателя кредитной карты.

При получении кредитной карты тарифом могут предусматриваться обязательные платежи за обслуживание или использование дополнительных услуг, например мобильного банка. Когда клиент перестает пользоваться картой, но не закрывает ее, средства автоматически продолжают списываться со счета. В результате образуется задолженность, на которую начисляются проценты за пользование. Поэтому заемщик даже не догадывается, есть ли у него долги по кредитам, пока ему не сообщат об этом из банка, коллекторской службы или из службы судебных приставов.

На заметку!

В подобной ситуации задолженность возникает из-за невнимательности заемщика. Поэтому убеждать банк в своей правоте не имеет смысла, а обращение в судебные органы может обернуться дополнительными тратами.

Частым случаем являются технические просрочки, которые возникают в результате ошибок со стороны сотрудников банка или в программном обеспечении. Должник может досрочно внести всю сумму по кредиту, но не взять справку о погашении долга. Если сотрудник банка неправильно проведет операцию или произойдет сбой в программе, средства не будут зачислены на счет, а останутся висеть «в воздухе», на специальном счете для неверифицированных платежей. Заемщик узнает о сложившейся ситуации уже поздно, когда на задолженность начислены пени и дополнительные проценты.

В обоих случаях банк вправе отправить информацию о возникновении задолженности в бюро кредитных историй в срок до пяти дней, а также передать право требования коллекторам[1]. В результате заемщику придется потратить много сил и времени на доказывание своей правоты и аннулирование записи.

Чтобы не допустить подобного исхода событий, нужно заранее побеспокоиться о том, как узнать свои долги по кредитам. Сделать это можно несколькими способами:

- проверить задолженность онлайн через электронные сервисы кредитной организации;

- воспользоваться официальным приложением для смартфона;

- обратиться в ближайший офис банка;

- узнать размер задолженности онлайн в бюро кредитных историй или направить обращение.

Зачастую заемщики узнают об образовании задолженности из звонка сотрудников банка или коллекторского агентства, которому передан долг. В этих случаях нужно постараться быстрее погасить долг во избежание ухудшения ситуации.

Долг платежом красен: что делать, если обнаружилась задолженность?

При возникновении долга перед банком лучший вариант — незамедлительно оплатить задолженность лично или онлайн. Но финансовое положение заемщика часто не позволяет это сделать, поэтому можно выбрать другой путь решения проблемы.

Рефинансирование

Представляет собой процедуру получения нового кредита в этом же или другом банке для погашения предыдущего. Такой кредит будет целевым, а денежные средства в полном объеме будут перечислены в счет долга. В результате клиент получает новые условия и обновленный график платежей.

Если договор рефинансирования заключается в банке должника, то кредитной организацией открывается новый счет, а средства автоматически будут перечислены на предыдущий. В случае выбора стороннего банка заемщику придется получить справку о сумме задолженности.

Рефинансирование выгодно использовать в двух случаях:

- вносимые средства не позволяют быстро перекрыть задолженность, в результате начисляются пени и штрафы;

- процентная ставка по кредиту в другом банке ниже или предлагаются другие более выгодные условия.

На сегодняшний день банки активно рекламируют рефинансирование для перекрытия задолженности в другой кредитной организации. Но за обещаниями уменьшенной процентной ставки могут скрываться дополнительные условия, на которые заемщики часто не обращают внимания. В результате сумма по основному долгу может не измениться, а клиенту придется выплачивать дополнительную комиссию банку.

На заметку!

Рефинансирование невыгодно банкам, так как они теряют прибыль в виде процентов по кредиту клиента. Поэтому они редко идут на такую процедуру, а клиенты встречаются с дополнительными сложностями при оформлении.К недостаткам можно также отнести повторное прохождение всей процедуры оформления кредитных отношений, которая потребует много времени и сил. Кроме того, банки часто обязывают к страхованию, без чего заключить договор просто не получится.

Реструктуризация

Это специальная программа кредитных организаций, направленная на снижение суммы ежемесячных платежей за счет увеличения общего срока выплат. Провести реструктуризацию долга может любой клиент банка, с которым заключен кредитный договор. При этом вид кредита не имеет значения.

Это важно!

Применение реструктуризации негативно сказывается на кредитной истории клиента, поэтому перед участием в программе следует взвесить все за и против.Банки довольно охотно соглашаются на применение реструктуризации, поскольку с повышением срока по кредиту увеличивается итоговая сумма комиссии за пользование средствами, но это невыгодно заемщику. Кроме того, таким способом решается проблема кредитора с должниками: банку не придется принимать меры по принудительному взысканию средств.

Несмотря на недостатки реструктуризации, клиент также получает ряд преимуществ:

- удобный график и уменьшенный размер платежей;

- отсутствие дополнительных расходов на оформление;

- возможность избежать судебных разбирательств с банком.

Продажа залогового имущества

В кредитном договоре могло предусматриваться использование имущества заемщика в качестве залога. При получении ипотеки залогом выступает приобретаемая недвижимость, а для автокредита — транспортное средство.

При возникновении задолженности по кредиту банк вправе возбудить процедуру реализации заложенного имущества. В зависимости от условий договора такая реализация может проводиться самостоятельно банком, клиентом или только по решению суда.

После реализации предмета залога вырученные средства идут на погашение всех долгов перед банком, а остаток поступает на счет заемщика. С одной стороны, такой способ позволяет безболезненно избавиться от задолженности, не дожидаясь крупной пени за неуплату. Но с другой, заемщик может оказаться в невыгодном положении:

- продажа квартиры или дома может повлечь проблемы с жильем;

- имущество может быть реализовано приставами или самим банком по меньшей стоимости, чем сумма всех долговых обязательств, в результате заемщик не только теряет предмет залога, но еще и остается должным банку;

- судебные разбирательства по вопросу продажи залогового имущества могут повлечь дополнительные расходы.

Банкротство заемщика

При невозможности уплаты долга по кредиту из-за финансовых трудностей есть возможность пройти процедуру банкротства физического лица. В этом случае суд признает человека неспособным исполнить свои обязанности перед третьими лицами, а долги возвращаются за счет реализации имущества.

После открытия процедуры банкротства личными активами заемщика занимается арбитражный управляющий, а клиент ограничивается в своих правах:

- запрещено приобретать, дарить, регистрировать и совершать другие сделки с имуществом;

- действует запрет на выезд в другие страны, внесение инвестиций, открытие банковских счетов.

Такой способ не поможет избавиться от всех долговых обязательств, например, по уплате алиментов или возмещению вреда. Кроме того, заемщик ставит себя в невыгодное положение в плане правоспособности и сильно снижает «рейтинг» своей кредитной истории.

Любой из рассмотренных способов имеет свои недостатки, которые по итогу могут еще больше осложнить ситуацию. Поэтому перед принятием решения в пользу какой-либо из указанных процедур, стоит рассмотреть другие способы справиться с долгом.

Может ли помочь коллектор в ситуации просроченного долга?

Когда финансовое положение не позволяет выплатить долг полностью, для заемщика остается только один оптимальный вариант — договориться с кредитором. Но сотрудники банка не всегда открыты к детальному обсуждению проблем с должниками. Большой объем задач кредитной организации вынуждает принимать экстренные меры: обращаться в судебные органы для принудительного взыскания долга или в коллекторское агентство.

В первом случае явной выгоды для банка, как и для заемщика, нет. Юридической службе банка придется тратить время на судебные разбирательства, а положительное решение еще не означает, что задолженность будет гарантированно возвращена. Для заемщика результат более прозрачен: судебное разбирательство требует дополнительных финансовых затрат, времени и нервов.

Чтобы не ставить себя в невыгодное положение, банки активно передают долги своих заемщиков коллекторским агентствам.

В нашей стране коллекторская деятельность на профессиональной основе ведется уже давно. Задача таких компаний — обеспечить возврат средств банку и найти удобный способ погашения задолженности для заемщика. При этом коллекторы формально переквалифицировались в «советников» должников, которые договариваются о скидках и рассрочках, уменьшают сумму платежей, подсказывают, как узнать, есть ли долги по другим кредитам, или самостоятельно рассчитывают оптимальный график внесения средств.

Это интересно!

В России существует профессиональная ассоциация коллекторов — НАПКА, деятельность которой направлена на формирование цивилизованного рынка взыскания долгов. Ассоциация ставит в приоритет обеспечение защиты прав и интересов граждан и ведет борьбу с черными коллекторами.

В 2016 году в России принят Федеральный закон № 230-ФЗ, который получил народное название «Закон о коллекторах». Цель принятого закона — закрепить правовой статус коллекторов, сделав их полноправными участниками финансового рынка. Новые правила коммуникации коллекторов с должниками и последующего порядка работы позволили создать действительно сбалансированную базу для эффективного возврата денежных средств. Закон не ограничил права коллекторов, а официально их закрепил, исключив возможные проявления криминальных моментов.

- Общение с должниками осуществляется лично, посредством телефонных звонков или любых способов передачи текстовой информации (электронная почта, телеграммы, письма и т. п.).

- Привлечение коллекторов к решению вопроса третьих лиц проводится только с согласия должника и может быть ограничено в любое время также на основании заявления.

- Коллектор может собирать и хранить персональные данные, обязан доводить до должника только достоверную информацию о долге.

- Кроме того, коллектор должен принимать обращения от должников и отвечать на них, а также может самостоятельно обращаться в судебные органы для принудительного возврата долга.

Коллекторские агентства с хорошей деловой репутацией и раньше соблюдали все эти требования, поэтому принятие новых правил только официально закрепило их полномочия. Поэтому не стоит скрываться от коллекторов, ведущих свою деятельность в рамках правового поля, их задача — помочь должнику быстрее выплатить долг, организовав удобную систему платежей.

Появление даже большой задолженности по кредиту — не повод скрываться от коллекторов или кредитных организаций. Деньги в любом случае придется возвращать, но затягивание решения проблемы может обернуться дополнительными расходами на судебные разбирательства и штрафные санкции по кредитному договору. В такой ситуации оптимальный вариант — сотрудничество с коллекторами, задача которых создать комфортные условия для возврата долга заемщиком.

Как узнать остаток по кредиту в Сбербанке: ищем свои задолженности

На что влияет задолженность? Последствия непогашенного долга

Банки ценят клиентов, которые грамотно рассчитывают свои финансовые возможности, берут реальные суммы и своевременно возвращают долг. Непогашенные обязательства – источник проблем и для заемщиков, и для кредиторов. К возникновению просрочки может привести даже маленькая недоплата. Результат – испорченная кредитная история. Но это еще не все. Должника ждет «букет» последствий, связанных с удорожанием кредита.

- увеличение процентной ставки;

- начисление пеней и штрафов за каждый день неоплаты;

- судебные разбирательства, возбуждение судебного производства;

- продажа долга коллекторским агентствам;

- реализация залогового имущества.

Знать точный остаток текущего долга важно при подаче заявки на ссуду в другом банке. Финансовые организации, рассматривая заявки, всегда делают расчет кредитоспособности клиентов. Суммируются все платежи пользователей, включая коммунальные счета, выплаты по исполнительным листам и алименты. И вопрос «как узнать, есть ли задолженность по кредиту?» больше всего интересует клиентов крупнейшего кредитора страны, поскольку эта организация имеет самую масштабную сеть офисов не только по Москве, но и по всей России.

Как уточнить размер задолженности в ПАО «Сбербанк»?

Выяснить остаток по кредитному долгу можно несколькими способами. Каждый заемщик вправе выбрать тот вариант, который подходит лично ему.

- Через Интернет.

«Продвинутым» пользователям не составит труда узнать остаток по кредиту в Сбербанке дистанционно. Для этого достаточно иметь доступ к «Личному кабинету» на сайте учреждения или в мобильном приложении. Тем, кто еще не умеет определять размер непогашенного долга «онлайн» самостоятельно, стоит воспользоваться пошаговым руководством, которое есть на портале банка.

Чтобы узнать задолженность по кредиту в Сбербанке, не выходя в глобальное пространство, следует связаться с оператором колл-центра финансовой компании по телефону 8-800-555-5550. Соединившись со специалистом (роботом), нужно назвать номер кредитного договора и реквизиты паспорта. Озвученные данные проверяются, и заемщик узнает остаток по кредиту.

Внимание!

Сбербанк, как и другие финансовые учреждения, не предоставляет информацию о состоянии ссудной задолженности только по фамилии. Чтобы подтвердить право на запрос баланса, следует назвать сотруднику банка персональные данные (Ф.И.О. полностью и реквизиты паспорта), а также номер кредитного договора.

- В устройствах выдачи наличности.

Банкомат – многофункциональное устройство. Чтобы воспользоваться им для уточнения остатка на карте, потребуется любой магнитный образец, выпущенный на имя заемщика. Необходимо вставить «пластик» в банкомат, ввести PIN-код и отыскать пункт «Оплата кредитов». Те же опции есть и в терминалах. Только в них вместо карты вводится номер кредитного договора.

Как узнать остаток по кредиту в Сбербанке, если ни один из вышеописанных способов не подходит? Есть еще несколько вариантов.

Во-первых, узнать о состоянии задолженности можно без самостоятельного звонка в банк. В некоторых случаях представители кредитной организации оповещают заемщиков по собственной инициативе. Однако такой звонок будет сигнализировать о том, что у клиента образовалась просрочка перед банком.

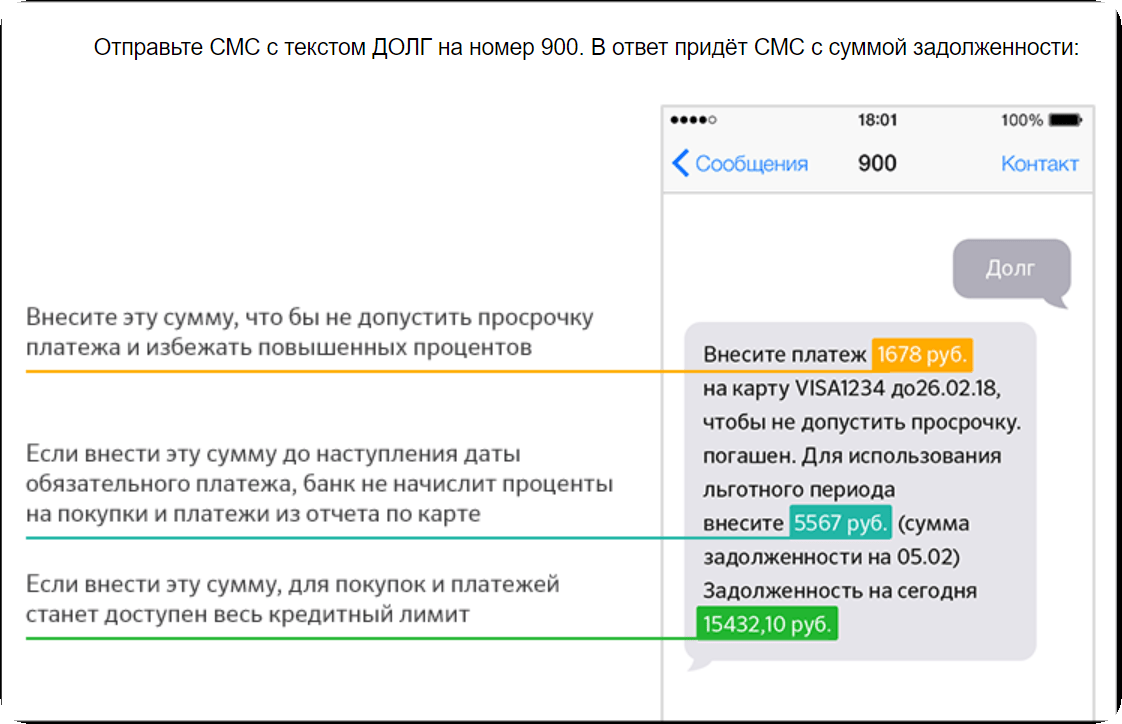

Клиенты, подключившие услугу «Мобильный банк», могут посмотреть задолженность по кредиту при помощи СМС. Для получения информации нужно направить текстовый запрос БАЛАНС на номер 900.

Для чего нужно знать остаток по своему кредиту?

Иногда заемщику нужны точные данные о состоянии расчетов с банком. Вопрос «как узнать долг по кредиту в Сбербанке?» актуален в тех случаях, когда:

- появилась возможность погасить кредит полностью;

- нужно рассчитаться с просрочками;

- есть желание провести анализ личных активов и пассивов;

- проценты по кредиту начисляются на остаток долга, т. е. при дифференцированном графике.

Штрафные санкции за несвоевременное погашение долга

ПАО «Сбербанк» вправе применять все способы взыскания, разрешенные российским законодательством. Если текущая задолженность переходит в разряд просроченных ссуд, банк передает кредит в отдел, работающий с проблемными займами. Подобные дела находятся там до момента окончательного погашения долга.

Банк взимает с неплательщиков неустойку – проценты в повышенном размере. Если в течение 7 дней клиент не выходит на связь с представителями учреждения, кредитор может переуступить право требования долга коллекторам. А сотрудники таких агентств не только обзванивают должников, но и навещают их лично.

Если банк принял решение не передавать кредит коллекторам, и многочисленные попытки связаться с клиентом ни к чему не привели, то по истечении определенного срока кредитор передает дело на рассмотрение в судебные органы. Счета должника арестовываются, и в результате заемщик может даже лишиться своего имущества.

Вывод

ПАО «Сбербанк» предлагает достаточно способов, чтобы уточнить остаток по кредиту. Делать это рекомендуется как можно чаще, чтобы не допустить просрочки. Проще предотвратить недоплату, чем потом ликвидировать последствия просчета. А последствия небрежного отношения могут быть очень плачевными.

FAQ

Переуступает ли Сбербанк право требования по кредитам?

Да. Кредитор продает задолженность коллекторам. Это происходит в тех случаях, когда должники не хотят выходить на связь с представителями банка и отказываются гасить кредиты.

Предоставит ли ПАО «Сбербанк» информацию о кредите по фамилии?

Нет. Этих данных недостаточно, чтобы получить право на запрос баланса по ссуде. Потребуются еще реквизиты паспорта и номер кредитного соглашения.

Как себя вести, если банк вовремя не сообщил о задолженности?

В любом случае нужно сначала уточнить состояние долга (просрочена ли ссуда или нет) и выяснить размер долга. После этого следует незамедлительно погасить сумму долга.

Что следует делать, если выявилась задолженность?

Нужно как можно скорее рассчитаться с банком. Перед внесением средств рекомендуется выяснить точный размер долга с учетом пеней, а после погашения – убедиться, что платеж прошел, и на счете просроченной задолженности не «зависла» какая-то сумма.

как узнать решение суда через интернет по фамилии

Долги по кредиту: как узнать решение суда

Чаще всего этот вопрос интересует должников перед выездом за границу. Я расскажу, как узнать решение суда через интернет по фамилии за пару минут. Это законно, легко и достоверно.

Содержание:

Если у вас есть долги по кредиту, и кредиторы подавали исковые заявления в ваш адрес, то стоит поинтересоваться наличием судебного решения по этому вопросу.

Информация поможет запланировать поездки за границу, предстоящее банкротство или подготовиться к визиту приставов, если объявлен розыск должника в исполнительном производстве.

Как узнать решение суда: 4 способа

Долги по кредиту — это тяжелая моральная и материальная ноша. Однако ее можно облегчить или совсем от нее избавиться даже при наличии судебного решения. О проверенных способах я подробно рассказываю в статье.

Статья: «Как избавиться от кредитов законно?»

Однако прежде, чем что-то предпринимать, нужно узнать каков вердикт правосудия.

Есть разные методы поиска судебного решения по должникам.

- Непосредственное участие в деле.

Вы можете быть истцом, ответчиком, свидетелем или наблюдателем. Решение суда огласят по факту его принятия.

- Запрос постановления в суде.

Его предоставят через канцелярию в письменном виде.

- Запрос постановления по почте.

Если не получилось лично ознакомиться с решением, вы можете получить его на указанный адрес.

- Поиск информации на специальных интернет-ресурсах.

Можно найти судебное производство по фамилии, если категория дела предусматривает публичный доступ к информации. Через интернет вы найдете долги по кредитам, просроченные штрафы, коммунальные платежи и удовлетворенные судом иски о возмещении ущерба.

Как искать через интернет

Быстрее всего самостоятельно найти судебные решения по фамилии. Однако только лишь фамилии не всегда достаточно для проверки, поэтому лучше знать еще и номер дела.

Некоторые интернет-порталы предлагают бесплатный поиск по базе судебных решений. От вас потребуется только фамилия и имя ответчика. Однако всегда есть риск нарваться на мошенников и в итоге заплатить за проверку деньги. Или вам могут предоставить доступ к «липовой» базе данных, в которой вы ничего не найдете.

На сайтах вы получите информацию практически моментально. Если вы хотите не просто узнать вердикт, а получить грамотную консультацию по делу, можно обратиться к юристам. Они помогут найти информацию и дадут квалифицированные советы по вашей ситуации.

Безопаснее всего пользоваться официальными ресурсами, где есть детальная и проверенная информация о процессе.

Негосударственные порталы не гарантируют конфиденциальность ваших данных и могут использовать их в преступных целях.

Проверенные онлайн-ресурсы для поиска решения суда

В мой краткий обзор попали 4 ресурса, с помощью которых можно найти судебные дела по фамилии. Кратко опишу функционал сайтов, а также назову преимущества каждого.

Arbitr.ru

Сразу скажу: навигация на сайте не самая простая. Если вас интересует, как узнать судебное решение онлайн по фамилии, то нужно зайти в раздел «Банк решений арбитражных судов». Здесь представлена самая полная информация о процессах.

Адрес сайта: http://arbitr.ru/.

На сайте вы найдете итоги дел по имущественным и финансовым спорам, а также решения суда по делам компаний-банкротов.

Чем вам может быть полезна эта информация?

Дело в том, что имущество обанкротившихся компаний и физлиц распродается на открытых электронных торгах, а на вырученные средства управляющий процессом банкротства рассчитывается с кредиторами. Недвижимость, транспорт, оборудование падают в цене до 10 раз, а купить их может любой совершеннолетний человек.

Подробнее о том, почему имущество продается по ценам ниже рыночных, а также о том, что нужно, чтобы приобрести объекты с огромной скидкой, вы узнаете из моей статьи.

Статья: «Как и где купить имущество банкротов»

Кроме физических объектов, на балансе предприятий числится дебиторская задолженность, то есть, долги других организаций за полученные услуги или товары. Если купить такой долг на торгах и оформить правопреемство, то после его погашения деньги получите именно вы.

Информация, собранная в интернете, в том числе, на сайте арбитражных судов, поможет вам убедиться в том, что компания ведет деятельность, и у нее есть средства на погашения долгов.

С точки зрения закона, дебиторская задолженность — это тоже актив (имущество), который вы можете взыскать, превратив в реальные деньги, или законно «обменять» на свой беззалоговый кредит.

Подробнее о том, как зарабатывать от 100 000₽, покупая различное имущество банкротов на деньги инвесторов, или как купить чужую задолженность за 1-5% от номинала и закрыть свой долг у приставов за копейки, мы рассказываем на бесплатном мастер-классе.

Интересно?

Кликни по кнопке и запишись на бесплатный мастер-класс, чтобы узнать о 5 шагах Формулы Доктора Ватсона, как скупать автомобили, квартиры и дома на торгах по банкротству со скидкой 50 – 90%!

«Госдолги»

Этот сервис поможет узнать о наличии долгов по кредитам, штрафам, коммунальным платежам. На портале легко посмотреть судебные дела по фамилии, имени, отчеству и дате рождения. Советую пользоваться сайтом, если вас интересует только сумма долга без подробностей о процессе.

Координаты ресурса: https://gosdolgi.online/.

Сайт ГАС «Правосудие»

Удобный ресурс для быстрого поиска с минимальными исходными данными и без регистрации. Выбрав вкладку «Поиск по делам и судебным актам», вы сможете найти дело только по номеру, только по фамилии или с указанием обоих параметров.

В результатах поиска вы увидите основные подробности вашего дела, решение суда, а также сможете ознакомиться с текстом документа.

Портал находится по адресу https://sudrf.ru/.

Судебныерешения.рф

На этом сайте нет таких подробных данных, как на ресурсе «Правосудие». Ход процесса в подробностях вы не увидите, зато, указав основные вводные данные, вы узнаете статус дела. Также вы можете выбрать нужный регион и город, чтобы сузить круг поиска.

На сайте есть личный кабинет, регистрация в котором займет не более минуты. Вы можете сохранять необходимую информацию и при необходимости в любое время к ней возвращаться.

Найти портал можно здесь: http://судебныерешения.рф/.

Какие решения суда нельзя найти через интернет?

Информация о долгах по кредитам не является конфиденциальной. Однако в свободном доступе нет данных о решениях суда по некоторым видам дел.

Как узнать решение суда по таким вопросам? Только напрямую, участвуя в процессе. Третьим лицам решения суда доступны только при наличии веских подтвержденных оснований.

Продолжим разбираться с темой долгов и попытаемся найти выход из ситуации, в которой вы уже получили неутешительное решение суда.

Долги и новый бизнес: реально ли это?

Да, вы можете начать новый бизнес, даже если у вас неподъемные долги. Как вы уже догадались, я говорю о торгах по банкротству, где продаются активы таких же должников.

Возможно, у вас возникнет вопрос: где брать деньги на покупку лотов, если нечем платить собственные кредиты?

Это возможно с новой профессией, которая называется «агент на торгах по банкротству».

Работа агента заключается в том, чтобы находить и покупать ликвидные лоты под конкретные запросы инвесторов, а потом получать вознаграждение за проведенную сделку.

Если вы хотите не только найти решение суда по фамилии, а еще и исправить ситуацию с долгами, то обратите внимание на агентскую модель, о которой я рассказываю в этом видео на реальных примерах.

Как открыть бизнес в интернете, не уходя с работы

Освойте профессию агента на торгах по банкротству: обучение основам бизнеса

3 главные причины получить новую профессию агента:

- отсутствие вложений: вы участвуете в торгах на деньги покупателей;

- высокий стабильный доход: чем крупнее объект, тем больше ваше вознаграждение;

- постоянный поток клиентов: возможность купить квартиру или спецтехнику по цене в 2-3 раза ниже рыночной привлекает многих инвесторов.

Это направление работы быстро набирает обороты, а сильных конкурентов в этой нише пока еще немного.

За 6 лет команда Академии торгов по банкротству накопила огромный опыт, которым готова поделиться с вами на бесплатном мастер-классе. Вы узнаете о 5 шагах к победе на торгах, а также о том, как искать и анализировать лоты, выбирать стратегию выхода из сделки, правильно подавать заявки и многое другое.

Регистрируйтесь на онлайн-встречу, где вы получите выжимку нашего практического опыта и узнаете, как первыми войти в этот рынок и зарабатывать от 100 000₽ в месяц на фоне затяжного кризиса.

Интересно?

Кликни по кнопке и запишись на бесплатный мастер-класс, чтобы узнать о 5 шагах Формулы Доктора Ватсона, как скупать автомобили, квартиры и дома на торгах по банкротству со скидкой 50 – 90%!

Как узнать, какие у меня долги?

До 20 апреля 2022 года Experian, TransUnion и Equifax будут предлагать всем потребителям в США бесплатные еженедельные кредитные отчеты через AnnualCreditReport.com, чтобы помочь вам защитить свое финансовое здоровье во время внезапных и беспрецедентных трудностей, вызванных COVID-19.

По данным Experian, совокупная задолженность домашних хозяйств в США по состоянию на 2020 год составила почти 14,9 триллиона долларов. Это означает, что средний баланс индивидуального долга составляет 92 727 долларов. Так что не вините себя, если вы точно не знаете, сколько у вас долгов.

В конечном счете, не существует универсального центра, который гарантированно показал бы вам каждый ваш долг. Чтобы выяснить, какие долги у вас есть, вам может потребоваться небольшая финансовая работа, например, проверка отчетов о кредитных операциях, просмотр старых счетов или звонок кредиторам.

Проверьте свои кредитные отчеты

Первым делом при определении того, какие долги вы должны, должно быть получение ваших кредитных отчетов от трех основных кредитных бюро: Experian, TransUnion и Equifax.

Кредиторы обычно сообщают о долговых счетах в одно или несколько кредитных бюро, которые затем добавляют их в свой кредитный отчет.Типы счетов, которые вы можете найти в своих кредитных отчетах, включают кредитные карты, личные ссуды, ипотечные ссуды и многое другое. В вашем кредитном отчете указывается сумма задолженности по каждой учетной записи, а также ее статус и история платежей, а также контактная информация кредитора, обрабатывающего задолженность.

В соответствии с федеральным законом вы можете получать одну бесплатную копию своего кредитного отчета каждые 12 месяцев, посетив AnnualCreditReport.com. Вы также можете просмотреть свой бесплатный кредитный отчет Experian в любое время. До 20 апреля 2022 года три бюро предлагают все U.Потребители S. Бесплатные еженедельные кредитные отчеты через AnnualCreditReport.com.

Некоторые долги могут не отображаться в вашем кредитном отчете

Большинство крупных кредиторов сообщают о деятельности по счету в кредитные бюро, но они не обязаны это делать. Следовательно, кредитор не может передавать информацию о вашей учетной записи кредитным бюро.

Старые долги могут не включаться в ваш кредитный отчет, в зависимости от того, сколько им лет. Даже если они изначально появляются в ваших кредитных отчетах, счета, закрытые с хорошей репутацией, удаляются из ваших отчетов через 10 лет.Счета, закрытые в результате просрочки платежей, удаляются после семи.

Существуют также исключения из тех видов долга, которые вы можете ожидать найти в своем отчете. Например, медицинская задолженность, как правило, не указывается в кредитных отчетах, если только она не становится сильно просроченной, и указывается как счет для взыскания. Планы платежей розничных продавцов также обычно не сообщаются в кредитные бюро.

В некоторых случаях счет будет отображаться в вашем кредитном отчете только в том случае, если кредитор передаст ваш счет агентству по взысканию долгов.Обычно первоначальный кредитор указывается вместе со счетом для взыскания.

Если вы не видите долга в своем кредитном отчете, вы также можете просмотреть старые счета или связаться с кредиторами, чтобы определить все долги, которые вы должны.

Как выплатить свои долги после их обнаружения

Итак, как только вы определили, какие долги вы должны, что дальше? Пора расплачиваться с ними. Вот четыре шага, которые вы можете предпринять, чтобы это произошло:

- Создайте список всех своих долгов.Это включает кредитные карты, студенческие ссуды, личные ссуды и автокредиты. Обязательно укажите, кому вы должны, сумму, которую вы должны, процентную ставку и минимальный ежемесячный платеж.

- Расставьте приоритеты по долгам. Когда вы просматриваете список долгов, подумайте о выплате долга с самой высокой процентной ставкой перед любым другим долгом.

- Составьте бюджет. Чтобы составить бюджет, просмотрите свои ежемесячные доходы и расходы, а затем сопоставьте их со своими финансовыми целями (например, выплатой долгов в течение года).Как только ваш бюджет определен, придерживайтесь его, внимательно отслеживая свои доходы и расходы. Не бойтесь корректировать свой бюджет, если он вам не подходит или вы не можете его придерживаться.

- Выберите способ выплаты. Есть два распространенных метода на выбор: метод долговой лавины сначала стирает долг с наивысшей процентной ставкой, затем долг со следующей по величине процентной ставкой и т. долг. Эти методы особенно полезны в случае задолженности по кредитной карте, когда бывает трудно понять, с чего начать.Поскольку выплата ипотеки в течение года или даже пяти, вероятно, маловероятна, вы можете ограничить свою стратегию выплаты долгами, которые вы можете разумно рассчитывать на погашение в более короткий период времени.

Что делать, если ваш долг уже в взыскании

Просматривая свои счета, вы можете обнаружить, что задолженность уже в взыскании. Если это так, не игнорируйте это — притворившись, что долга не существует, он не исчезнет. Решение этой проблемы как можно скорее в конечном итоге положит конец призывам к сбору платежей и избавит вас от беспокойства о деньгах, которые вы должны.

Другие возможные действия, которые вы можете предпринять, когда ваш долг находится в взыскании, включают:

- Требование, чтобы коллектор прекратил с вами связываться. Если вы сделаете этот запрос в письменной форме, в большинстве случаев сборщик долгов должен прервать контакт.

- Переговоры о том, что вы должны. Коллектор долга может согласиться выплатить единовременную сумму, которая меньше причитающейся суммы, или может быть открыт для плана выплат.

- Обращение за помощью в некоммерческую консультационную службу по кредитам. Кредитный консультант может разработать план погашения задолженности, находящейся в взыскании, а также составить для вас семейный бюджет, который не позволит вам просрочить еще больше долга.

- Наем адвоката. Когда ситуация становится чрезвычайно напряженной (например, коллектор угрожает привлечь вас в суд), возможно, пришло время обратиться за юридической помощью.

Итог

Выяснение того, какие долги вы должны, может направить вас на путь к финансовому спокойствию.Один из лучших способов стать детективом по долгам — это регулярно проверять свои кредитные отчеты, в том числе бесплатный отчет о кредитных операциях от Experian.

Как поступить с взыскиваемой задолженностью

Вы оказались в взыскании с задолженностью? Если это так, вы, вероятно, столкнетесь с звонками от сборщиков долгов с требованием оплаты. Но прежде чем платить доллар в счет долга, убедитесь, что вы понимаете, как это происходит, как лучше всего решить проблему с вашим счетом и что это означает для вашего кредита.

Независимо от того, почему ваш долг перешел в взыскание, важно разобраться с уведомлением о взыскании.В противном случае вы можете попасть в суд.

Вот что делать, если невыплаченная задолженность переходит в взыскание:

Перехитрите долг и создайте кредит

Изучите все разумные способы преодоления долговых и кредитных проблем.

Как долги попадают в взыскание

Путь к взысканию долга долог. Он начинается, когда долг остается неоплаченным в течение определенного периода времени, обычно через 30 дней после установленной даты. Просроченный платеж может быть признан просроченным. Вы будете получать уведомления и, возможно, звонки с требованием оплаты.В какой-то момент, обычно через 180 дней, кредитор — например, компания, выпускающая кредитные карты, банк или поставщик медицинских услуг — отказывается от попытки взыскания.

Затем первоначальный кредитор может продать долг коллекторскому агентству для возмещения убытков. Он может приносить только гроши на доллар, но это лучше, чем иметь старый долг в бухгалтерских книгах и ничего не получать.

Если ваш долг будет продан, вы начнете получать уведомления о взыскании долга от другой компании. Это тот же долг, и вы все еще должны заплатить — просто третье лицо купило право взыскания.

Работа с взыскиваемой задолженностью

Не принимайте поспешных решений при работе с взыскателем; вы можете в конечном итоге ухудшить вашу ситуацию. Выполните следующие действия:

1. Ознакомьтесь с фактами: вы имеете право получать письма с подтверждением долга и письма с подтверждением долга; используй это. Вы должны получить подтверждающее письмо от сборщика долгов в течение пяти дней после первого контакта. Проверьте это, чтобы узнать о возрасте, сумме и истории долга, а также информацию о том, кто пытается взыскать.Проконсультируйтесь со своими собственными записями, включая отчеты о кредитных операциях, чтобы подтвердить детали счета. Если вам нужна дополнительная информация, запросите письмо с подтверждением долга.

2. Знайте свои права: узнайте о своих правах потребителей в соответствии с Законом о добросовестном взыскании долгов, чтобы вы знали, что коллекторы не могут делать — например, звонить вам в нерабочее время, угрожать вам арестом или использовать непристойные выражения. В некоторых штатах есть даже больше защиты потребителей; найдите законы своего штата в Интернете или обратитесь в офис генерального прокурора, чтобы узнать больше.

3. Найдите свой путь. Два наиболее распространенных способа справиться с задолженностью по взысканию — это выбор метода выплаты или оспаривание долга как ошибочного.

Есть несколько вариантов оплаты счета коллекций. Независимо от того, что вы выберете, не давайте сборщику разрешение на доступ к вашему банковскому счету, указав номер своей дебетовой карты или настроив автоматическое списание. Если вы заключаете соглашение о плане платежей или о погашении долга в размере, меньшем, чем причитающийся, получите соглашение в письменной форме, чтобы вы могли привлечь к ответственности сборщика.

Вы можете оспорить долг, если он не принадлежит вам или вы его уже погасили. Агентство должно прекратить сбор средств и провести расследование. В течение этого времени он не может указывать проблему в ваших кредитных отчетах. Если он сочтет долг действительным, коллектор отправит вам документы, подтверждающие счет. В противном случае он прекратит попытки взыскать долг.

Если вы имеете дело с IRS по поводу удержания налога, примите меры, чтобы избежать его превращения в налоговый сбор.

Как задолженность по взысканию влияет на ваш кредит

Как правило, взыскание остается в ваших кредитных отчетах в течение семи лет с момента, когда счет изначально стал просроченным.Исключение составляют медицинские счета, которые поступают на сборы, но позже оплачиваются страховщиком; те выпадают из ваших кредитных отчетов после оплаты.

Некоторые из новых моделей скоринга, например VantageScore 3.0 и FICO 9, игнорируют оплаченные коллекции. Но кредитные рейтинги FICO 8, наиболее широко используемые при принятии решений о кредитовании, будут учитывать даже выплаченные сборы, если первоначальный долг превышал 100 долларов.

Как и другие отрицательные отметки, сборы, отображаемые в ваших кредитных отчетах, повредят вашей кредитной истории, но со временем эффект уменьшится.Однако есть несколько способов получить счет взыскания из вашего кредитного отчета.

Взыскания и судебные решения

Неоплаченные счета взыскания могут в конечном итоге привести вас в суд — или, по крайней мере, с вызовом в суд.

В каждом штате есть срок давности по выплате долга, после которого на вас больше нельзя будет предъявить иск о выплате по закону. Обратите внимание, однако, что срок действия долга не истекает, и коллекторы все еще могут связаться с вами по этому поводу — они просто не могут подать в суд.

Как узнать, какие у меня долги и сколько денег я должен — MoneyAdvisor

Если вы забыли, какие у вас долги, может быть трудно понять, с чего начать или как узнать, кому вы должны деньги.

Отсутствие платежей по вашим долгам повлияет на ваш кредитный рейтинг и может затруднить получение другого кредита в будущем.

Дополнительная информация о своих долгах поможет вам лучше понять вашу ситуацию, чтобы вы могли начать заниматься выплатами и улучшать свой кредитный рейтинг.

Есть несколько способов найти эту информацию.

1. Проверьте свой кредитный файл

Самый простой способ узнать, сколько вы должны, — это проверить свой кредитный файл в Интернете.В нем содержится информация обо всех ваших долгах, а также сведения о ваших банковских счетах, ссудах, картах и любых других взятых вами кредитах.

Общедоступная информация, такая как решения окружных судов (CCJ) и банкротства, также хранится в вашем кредитном досье.

В Великобритании есть три кредитных справочных агентства — Experian, Equifax и Callcredit — все они предоставляют эту информацию в Интернете.

• Noddle — бесплатная услуга, предлагаемая Callcredit

• ClearScore — бесплатная услуга, предлагаемая Equifax

• Credit Matcher — бесплатная услуга, предлагаемая Experian

За 2 фунта стерлингов вы также можете запросить бумажную копию официального кредитного отчета для получения более подробной информации.Свяжитесь с каждым агентством кредитной информации отдельно, чтобы узнать, как это получить.

2. Проверьте электронную почту и письма от кредиторов

Вам также следует проверить все письма или электронные письма, которые у вас есть, чтобы узнать, содержат ли они важную информацию о том, что вы должны.

Если вы изменили адрес и не обновили данные о кредиторах, вы можете попытаться выяснить, отправлялась ли какая-либо почта на ваш предыдущий адрес, спросив новых арендаторов, арендодателя или агентство или предоставив им адрес для пересылки, если это возможно.

3. Свяжитесь с кредиторами

Возможно, вы не сможете вспомнить все взятые вами долги, но, если вы можете, всегда стоит связываться с этими конкретными кредиторами напрямую, чтобы получить дополнительную информацию.

Вы также можете объяснить кредиторам, что вы хотите разобраться со своими долгами, и попросить их дать вам передышку, пока вы узнаете больше и обратитесь за помощью и советом.

Иногда долги передаются компаниям по взысканию долга, которые принимают на себя право собственности на долг от первоначального кредитора, но первоначальный кредитор должен иметь запись об этом и сможет предоставить вам подробную информацию о том, с кем сейчас находится долг.

4. Проверьте выписки со своего банковского счета

Учитывая, что большая часть выплат по долгам производится напрямую с вашего банковского счета через прямой дебет, постоянное поручение или с помощью вашей дебетовой карты, проверка выписки — хороший шаг.

Если вы пользуетесь онлайн-банкингом или у вас есть копии старых выписок, вы можете проверить их или обратиться за помощью в свой банк — хотя они могут взимать плату за копии старых выписок.

Хорошее место для поиска — это список отмененных прямых дебетов, так как он может содержать полезную информацию.

5. Найдите CCJ и судебные записи в Интернете

Если у вас есть решение окружного суда (CCJ) или постановление в Шотландии, оно, скорее всего, будет отображаться в вашей кредитной истории в течение шести лет с даты вынесения решения.

Если вы считаете, что у вас есть CCJ или Указ, но он не указан в вашем кредитном досье, вы можете проверить публичный реестр, управляемый Registry Trust, по адресу Trust Online за 6 фунтов стерлингов .

Если у вас есть CCJ или Указ, в реестре будет отображаться:

• дата вынесения решения

• сумма задолженности

• наименование суда, вынесшего решение

В реестре не будет указано имя кредитора, но вы можете связаться с судом, чтобы узнать эти подробности.

Если вы узнали о судебном решении, о котором раньше не знали, вам следует быстро предпринять шаги, чтобы разобраться с CCJ и полностью понять свои варианты.

6. Найдите HMRC, муниципальный налог, CSA и другие долги в Интернете

По поводу других долгов перед государственными департаментами или агентствами вам необходимо обратиться в соответствующее агентство или департамент.

• HMRC

• Как связаться с местным советом

• Содержание ребенка и CSA

• Переплата пособия

• Департамент труда и пенсионного обеспечения (DWP)

Если вы не можете найти какую-либо информацию о своих долгах в кредитном файле, письмах или выписках из банковского счета, вам придется подождать, пока кредиторы свяжутся с вами.

Делайте это только в крайнем случае и если вы исчерпали все остальные возможности.

Кредиторы будут использовать ваш последний известный адрес или адрес, указанный в вашем кредитном файле, чтобы найти вас, поэтому обновляйте их. Агентства по взысканию долгов или кредиторы могут нанять специальных агентов по розыску, чтобы разыскать вас.

Как справиться с долгом | Информация для потребителей FTC

Проблемы с оплатой счетов? Получение напоминаний от кредиторов? Ваши счета передаются сборщикам долгов? Вы боитесь потерять дом или машину? Ты не одинок. Многие люди в какой-то момент своей жизни сталкиваются с финансовым кризисом. Независимо от того, вызван ли кризис личной или семейной болезнью, потерей работы или чрезмерными расходами, он может показаться ошеломляющим. Но часто это можно преодолеть. Ваше финансовое положение не должно ухудшаться.

Если вы или кто-то из ваших знакомых находится в затруднительном финансовом положении, рассмотрите следующие варианты: самопомощь с использованием реалистичного составления бюджета и других методов; услуги по облегчению долгового бремени, такие как консультации по кредитам или урегулирование долга от авторитетной организации; консолидация долгов; или банкротство. Как узнать, что лучше всего подойдет вам? Это зависит от вашего уровня долга, вашей дисциплины и ваших перспектив на будущее.

Самопомощь

Разработка бюджета

Первый шаг к тому, чтобы взять под контроль свое финансовое положение, — это реалистично оценить, сколько денег вы принимаете и сколько денег тратите.Начните с перечисления вашего дохода из всех источников. Затем перечислите свои «фиксированные» расходы — те, которые не меняются каждый месяц, — например, платежи по ипотеке или аренде, платежи за автомобиль и страховые взносы. Затем перечислите различные расходы, такие как продукты, развлечения и одежда. Запись всех ваших расходов, даже тех, которые кажутся незначительными, — это полезный способ отследить структуру ваших расходов, определить необходимые расходы и расставить приоритеты для остальных. Цель состоит в том, чтобы убедиться, что вы можете сводить концы с концами по основам: жилье, еда, здравоохранение, страхование и образование.Вы можете найти информацию о методах составления бюджета и управления деньгами в Интернете, в публичной библиотеке и в книжных магазинах. Компьютерные программы могут быть полезными инструментами для разработки и ведения бюджета, балансировки вашей чековой книжки и создания планов по экономии денег и выплате долга.

Связь с кредиторами

Немедленно свяжитесь со своими кредиторами, если вам не удается сводить концы с концами. Расскажите им, почему вам это сложно, и попробуйте разработать измененный план платежей, который снизит ваши платежи до более управляемого уровня.Не ждите, пока ваши счета будут переданы взысканию долгов. В этот момент ваши кредиторы отказались от вас.

Работа со сборщиками долгов

Федеральный закон определяет, как и когда сборщик долгов может связаться с вами: не раньше 8:00, после 21:00 или во время вашего пребывания на работе, если сборщик знает, что ваш работодатель не одобряет звонки. Коллекторы не могут беспокоить вас, лгать или использовать нечестные методы, когда они пытаются взыскать долг. И они должны выполнить ваш письменный запрос, чтобы прекратить дальнейшие контакты.

Управление автокредитами и жилищным кредитованием

Ваши долги могут быть необеспеченными или обеспеченными. Обеспеченные долги обычно привязаны к активу, например, к вашей машине для получения кредита на покупку автомобиля или к вашему дому для получения ипотеки. Если вы перестанете производить платежи, кредиторы могут изъять вашу машину или выкупить ваш дом. Необеспеченные долги не привязаны к какому-либо конкретному активу и включают большую часть долгов по кредитным картам, счета за медицинское обслуживание и ссуды на подписку.

Большинство соглашений о финансировании автомобилей позволяют кредитору вернуть вашу машину в любое время, когда вы просрочите свои обязательства.Никакого уведомления не требуется. Если ваш автомобиль был возвращен во владение, вам, возможно, придется заплатить остаток по кредиту, а также расходы на буксировку и хранение, чтобы вернуть его. Если вы не можете этого сделать, кредитор может продать машину. Если вы видите приближение дефолта, вам может быть лучше продать автомобиль самостоятельно и выплатить долг: вы избежите дополнительных затрат, связанных с возвратом во владение и отрицательной записью в вашем кредитном отчете.

Если вы отстаете по ипотеке, немедленно свяжитесь со своим кредитором, чтобы избежать потери права выкупа.Большинство кредиторов готовы работать с вами, если они считают, что вы действуете добросовестно, а ситуация временная. Некоторые кредиторы могут сократить или приостановить ваши платежи на короткое время. Однако, когда вы возобновите регулярные платежи, вам, возможно, придется заплатить дополнительную сумму к просроченной сумме. Другие кредиторы могут согласиться изменить условия ипотеки, продлив период погашения, чтобы уменьшить ежемесячный долг. Спросите, будут ли взиматься дополнительные сборы за эти изменения, и подсчитайте их общую сумму в долгосрочной перспективе.

Если вы и ваш кредитор не можете разработать план, обратитесь в консультационное агентство по жилищным вопросам. Некоторые агентства ограничивают свои консультационные услуги домовладельцами, имеющими ипотеку FHA, но многие предлагают бесплатную помощь любому домовладельцу, у которого возникают проблемы с выплатой ипотечного кредита. Позвоните в местный офис Департамента жилищного строительства и городского развития или в жилищное управление вашего штата, города или округа, чтобы получить помощь в поиске законного консультационного агентства по жилищным вопросам рядом с вами.

Услуги по облегчению долгового бремени

Если вы боретесь со значительной задолженностью по кредитной карте и не можете самостоятельно разработать план погашения с кредиторами, подумайте о том, чтобы обратиться в службу облегчения долгового бремени, например, в консультации по кредитным вопросам или урегулирование задолженности.В зависимости от типа услуги вы можете получить совет о том, как поступить с растущими счетами, или составить план погашения ваших кредиторов.

Прежде чем начинать бизнес с какой-либо услугой по облегчению долгового бремени, проконсультируйтесь с Генеральным прокурором вашего штата и местным агентством по защите прав потребителей. Они могут сказать вам, есть ли в досье какие-либо жалобы потребителей на фирму, с которой вы планируете вести дела. Спросите генерального прокурора вашего штата, требуется ли у компании лицензия для работы в вашем штате, и если да, то требуется ли это.

Если вы думаете о помощи, чтобы стабилизировать свое финансовое положение, сначала сделайте домашнее задание. Узнайте, какие услуги предоставляет бизнес, сколько это стоит и сколько времени может потребоваться для получения обещанных результатов. Не полагайтесь на словесные обещания. Получите все в письменной форме и внимательно прочтите свои контракты.

Кредитное консультирование

Авторитетные консультационные организации могут проконсультировать вас по вопросам управления вашими деньгами и долгами, помочь вам составить бюджет и предложить бесплатные учебные материалы и семинары.Их консультанты сертифицированы и обучены в области потребительского кредита, управления деньгами и долгом, а также составления бюджета. Консультанты обсудят с вами всю вашу финансовую ситуацию и помогут разработать индивидуальный план решения ваших денежных проблем. Первоначальное консультирование обычно длится час, с предложением последующих сеансов.

Наиболее уважаемые кредитные консультанты являются некоммерческими организациями и предлагают услуги в местных офисах, онлайн или по телефону. Если возможно, найдите организацию, которая предлагает личные консультации.Многие университеты, военные базы, кредитные союзы, жилищные органы и отделения Службы кооперативного консультирования США проводят некоммерческие программы кредитного консультирования. Ваше финансовое учреждение, местное агентство по защите прав потребителей, а также друзья и семья также могут быть хорошими источниками информации и рекомендаций.

Но имейте в виду, что статус «некоммерческой организации» не гарантирует, что услуги будут бесплатными, доступными или даже законными. Фактически, некоторые кредитные консультационные организации взимают высокие гонорары, которые они могут скрывать, или побуждают своих клиентов делать «добровольные» взносы, что может привести к увеличению долгов.

Планы управления долгом

Если ваши финансовые проблемы возникают из-за слишком большого долга или вашей неспособности выплатить долги, агентство кредитного консультирования может порекомендовать вам зарегистрироваться в плане управления долгом (DMP). Сам по себе DMP не является кредитным консультантом, а DMP не для всех. Не подписывайтесь на один из этих планов до тех пор, пока сертифицированный кредитный консультант не потратит время на тщательный анализ вашего финансового положения и не предложит вам индивидуальный совет по управлению вашими деньгами.Даже если DMP вам подходит, авторитетная кредитная консультационная организация все равно может помочь вам составить бюджет и научить вас навыкам управления деньгами.

В рамках DMP вы ежемесячно вносите деньги в консультационную организацию по кредитным вопросам. Он использует ваши депозиты для оплаты ваших необеспеченных долгов, таких как счета по кредитным картам, студенческие ссуды и медицинские счета, в соответствии с графиком платежей, который консультант разрабатывает вместе с вами и вашими кредиторами. Ваши кредиторы могут согласиться снизить ваши процентные ставки или отказаться от определенных сборов.Но было бы неплохо проконсультироваться со всеми своими кредиторами, чтобы убедиться, что они предлагают уступки, которые вам описывает организация, предоставляющая кредитные консультации. Успешный DMP требует, чтобы вы производили регулярные и своевременные платежи; для завершения вашего DMP может потребоваться 48 месяцев или больше. Попросите кредитного консультанта оценить, сколько времени вам потребуется на выполнение плана. Возможно, вам придется согласиться не подавать заявку и не использовать какой-либо дополнительный кредит, пока вы участвуете в плане.

Программы урегулирования задолженности

Программы урегулирования долга обычно предлагаются коммерческими компаниями и предполагают, что они проводят переговоры с вашими кредиторами, чтобы позволить вам заплатить «урегулирование» для погашения вашего долга — единовременную сумму, которая меньше полной суммы вашей задолженности.Чтобы произвести эту единовременную выплату, программа просит вас ежемесячно откладывать определенную сумму денег в виде сбережений. Компании по урегулированию долга обычно просят вас переводить эту сумму каждый месяц на счет условного депонирования, чтобы накопить достаточно сбережений для погашения любого урегулирования, которое в конечном итоге будет достигнуто. Кроме того, эти программы часто поощряют или инструктируют своих клиентов прекратить ежемесячные выплаты своим кредиторам.

Риски при погашении долга

Хотя компания по урегулированию долговых обязательств может иметь возможность погасить один или несколько ваших долгов, существуют риски, связанные с этими программами, которые следует учитывать перед регистрацией:

1.Эти программы часто требуют, чтобы вы вносили деньги на специальный сберегательный счет на 36 месяцев или более, прежде чем все ваши долги будут погашены. У многих людей возникают проблемы с выполнением этих платежей на достаточно длительный срок, чтобы погасить все (или даже некоторые) свои долги, и в результате они прекращают участие в программах. Прежде чем подписаться на программу урегулирования долгов, внимательно проверьте свой бюджет, чтобы убедиться, что вы финансово способны откладывать необходимые ежемесячные суммы на всю продолжительность программы.