Как узнать режим налогообложения организации по инн: Как узнать систему налогообложения по ИНН на сайте налоговой

Как узнать систему налогообложения по ИНН на сайте налоговой

В российской налоговой системе предусмотрено несколько режимов. Для их применения установлены определенные ограничения, однако большая часть организаций и предпринимателей все же имеют возможность выбора. Эти режимы периодически можно менять. Например, компания вправе с начала следующего календарного года перейти с основной системы на упрощенную или обратно. Поэтому не всегда можно знать наверняка, какой режим применяет ваш контрагент. Рассмотрим, как узнать систему налогообложения по ИНН, если такая информация необходима.

Бесплатная консультация по налогам

Когда требуется узнать систему налогообложения

Знание налогового режима партнера – важное условие для начала сотрудничества. В первую очередь это связано с правом возмещать предъявленный НДС.

Суть в следующем: если поставщик является плательщиком этого налога, то фирма может заявить к вычету сумму НДС, указанную в счете-фактуре. А вот если поставку осуществил контрагент, применяющий один из специальных режимов, то права на вычет не возникает. Поэтому нужно знать, с кем планируется сделка, и придется ли платить НДС из своего кармана.

Поэтому нужно знать, с кем планируется сделка, и придется ли платить НДС из своего кармана.

Кроме того, знать, какая система налогообложения применяется контрагентом, необходимо и для общей оценки его добросовестности. Такая проверка должна проводиться в отношении каждого потенциального, а периодически – в отношении действующего партнера. Ее отсутствие может привести к тому, что ФНС переложит ответственность за неуплату таким субъектом НДС на его контрагентов. Вот почему всегда следует проявлять осмотрительность и не вести бизнес с «однодневками», созданными для ухода от налогов.

Сведения о СНО могут косвенно свидетельствовать о размере бизнеса, о примерном объеме дохода и количестве сотрудников, о том, какие налоги должен платить субъект и какую отчетность подавать.

Наконец, иногда компания или ИП не знает даже собственную налоговую систему. Это бывает, если регистрация производилась через посредников. Конечно, таких ситуаций лучше не допускать, ведь доходность бизнеса не в последнюю очередь зависит от выбора режима. Но если так произошло, нужно как можно скорее узнать, какая применяется система налогообложения, по своему ИНН. И при необходимости изменить ее. Однако, например, перейти с основной системы на упрощенную можно лишь в течение первого месяца после регистрации, поэтому тянуть не стоит.

Но если так произошло, нужно как можно скорее узнать, какая применяется система налогообложения, по своему ИНН. И при необходимости изменить ее. Однако, например, перейти с основной системы на упрощенную можно лишь в течение первого месяца после регистрации, поэтому тянуть не стоит.

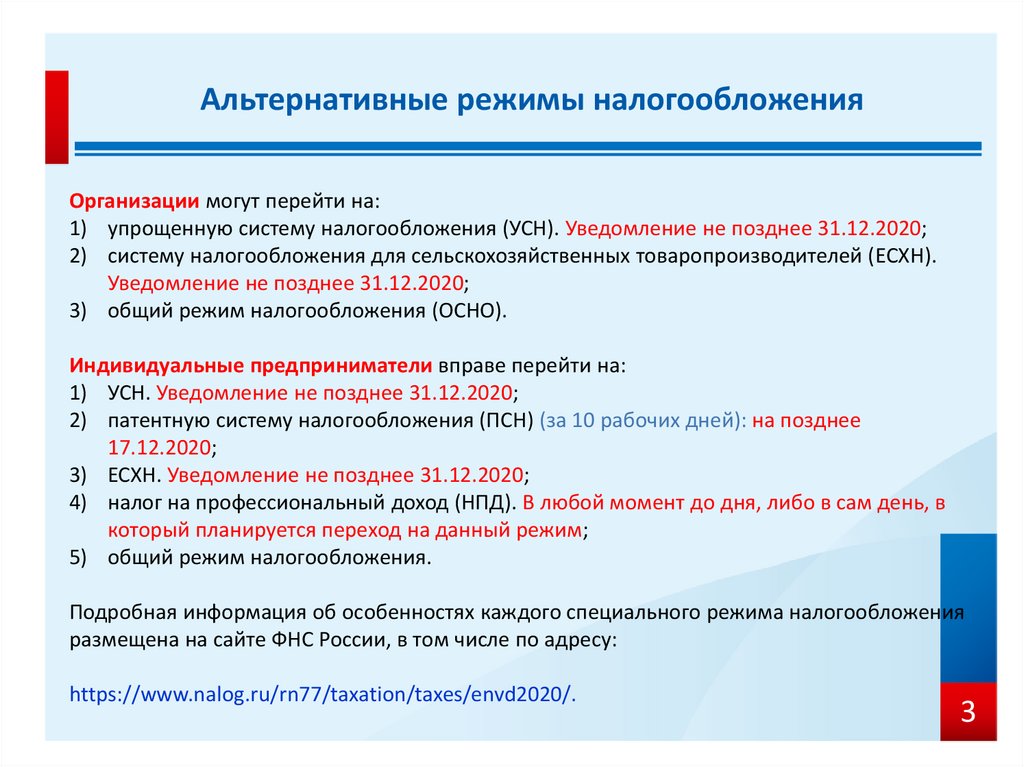

Для справки добавим, что у компаний выбор систем таков: основная или упрощенная, ЕСХН (для сельхозпроизводителей). У предпринимателей возможностей больше, поскольку им теоретически доступны все существующие режимы налогообложения. Кроме уже перечисленных, это патентная система (ПСН) и налог на профессиональный доход (НПД).

Бесплатное бухгалтерское обслуживание от 1С

Как узнать СНО по ИНН

В настоящее время налоговая служба ведет множество реестров с открытой информацией о компаниях и ИП, а также предлагает сервис для проверки бизнеса. Казалось бы, при такой доступности данных узнать систему налогообложения любого субъекта по ИНН на сайте ФНС – не самая большая проблема. Но это не совсем так. Сведения о налоговом режиме в явном виде не входят в перечень данных, которые доступны при обращении к этим сервисам и реестрам.

Сведения о налоговом режиме в явном виде не входят в перечень данных, которые доступны при обращении к этим сервисам и реестрам.

Поэтому чтобы точно узнать применяемый режим налогообложения по ИНН, лучше обратиться в любую инспекцию ФНС. Составляется запрос в произвольной форме, указывается ИНН субъекта и обратный адрес, на который будет получен письменный ответ с печатью налогового органа. Этот документ сможет послужить весомым доказательством при возникновении споров.

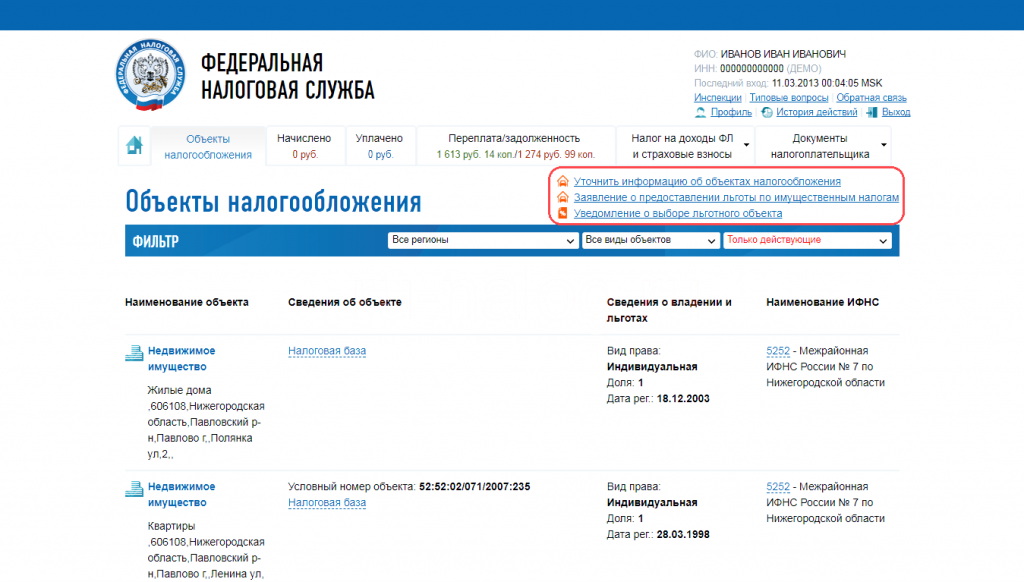

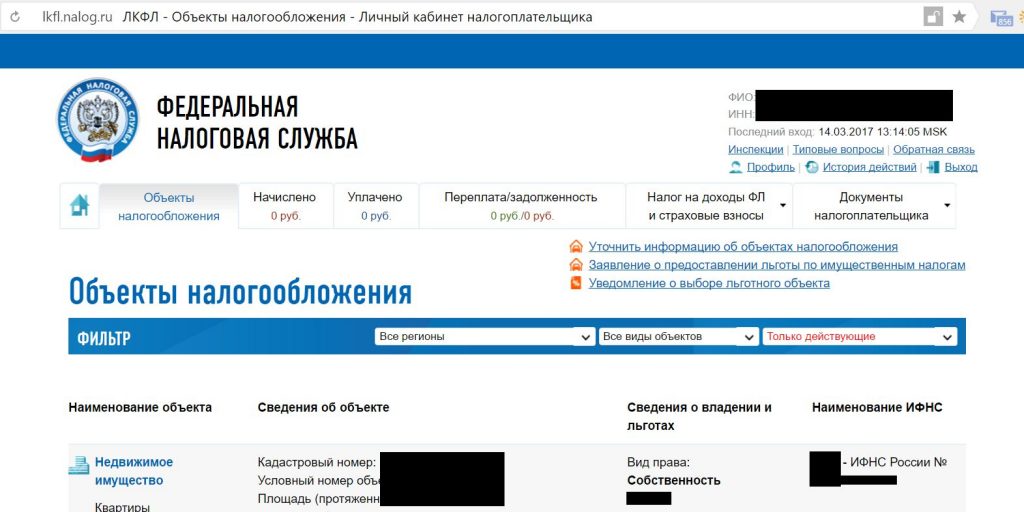

Еще проще получить нужные данные, если у вас уже оформлена электронная подпись для работы с ФНС и есть доступ в личный кабинет. Тогда запрос о СНО контрагента можно направить в электронной форме.

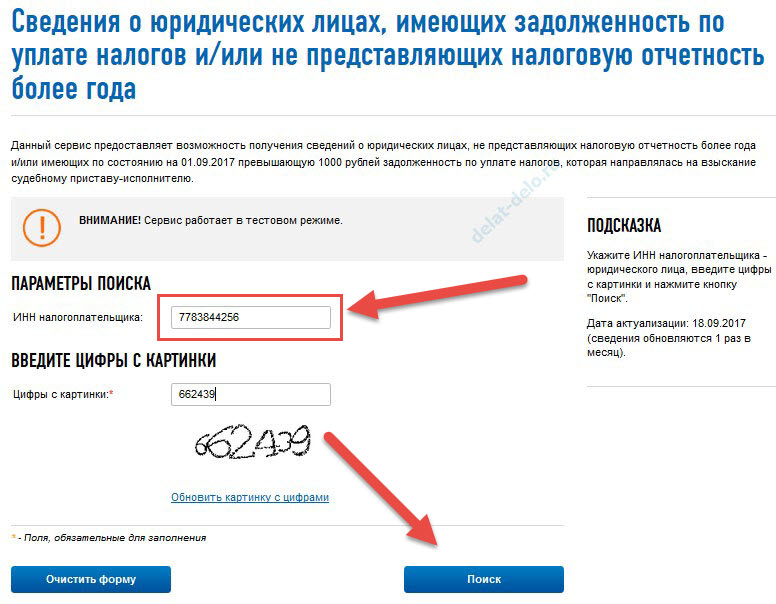

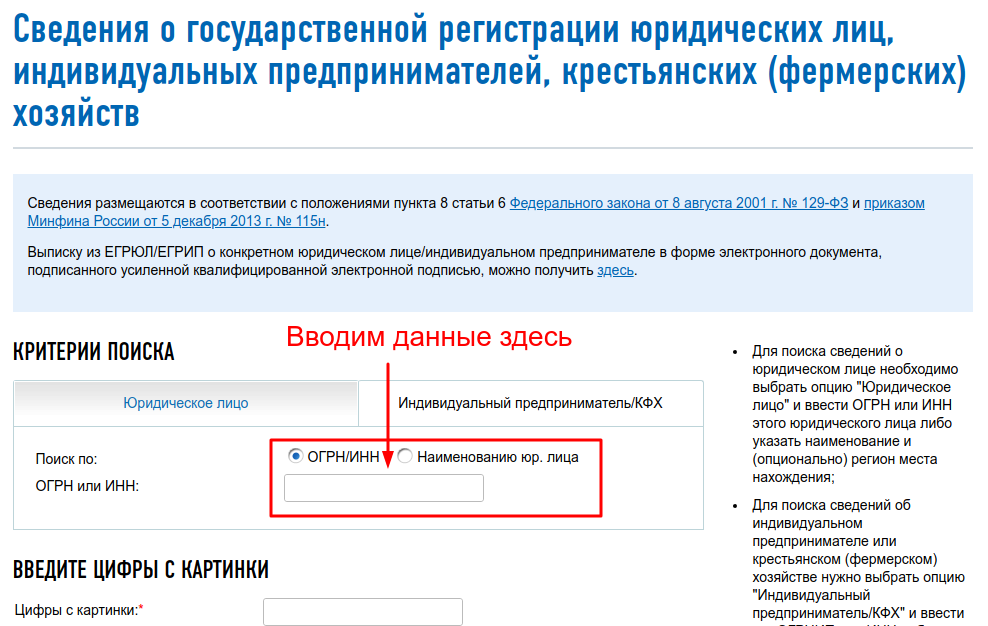

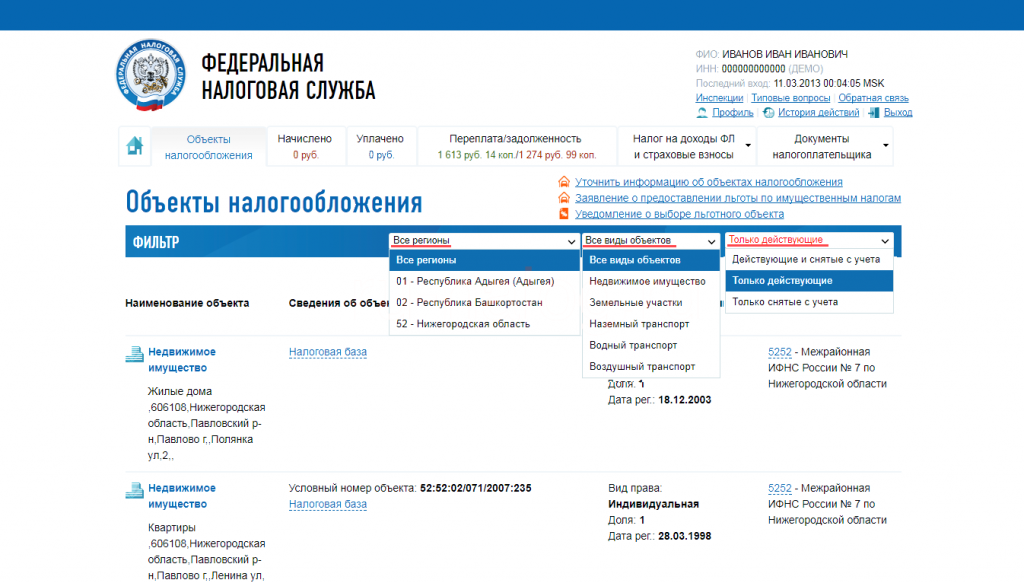

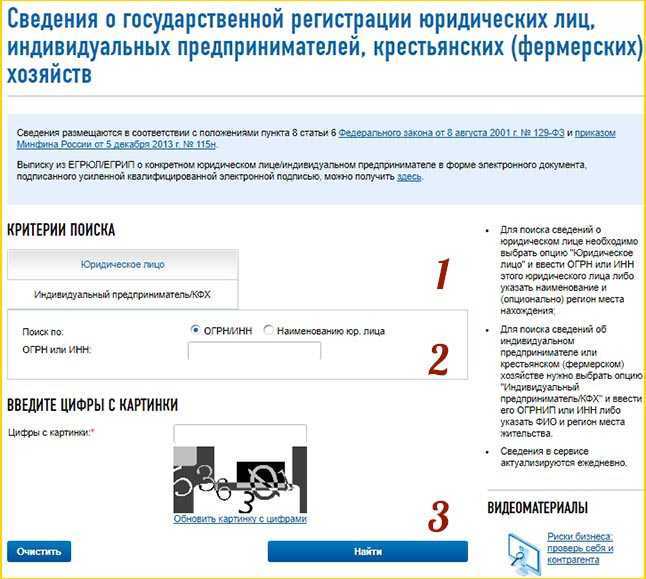

Также можно обратиться к сервису » Предоставление сведений из ЕГРЮЛ/ЕГРИП в электронном виде» на сайте налоговой службы. Он не предоставит официального ответа на вопрос о налоговой системе, но все же даст представление о ней по косвенному признаку.

В поисковой строке достаточно ввести ИНН бизнес-субъекта. Можно также поискать по названию/имени, но при этом рекомендуется указать регион:

Можно также поискать по названию/имени, но при этом рекомендуется указать регион:

После нажатия кнопки «Найти» система выдаст наименование компании или ИП. Кликнув на него, можно скачать выписку из реестра в формате .pdf. В ней нужно посмотреть раздел со сведениями о записях, внесенных в ЕГРЮЛ/ЕГРИП, а далее – подраздел с перечнем документов, которые представлялись в ИФНС. Если было подано уведомление о переходе на специальный налоговый режим, значит, он и применяется:

На картинке видно, что подавалось уведомление о переходе на УСН. Следовательно, применяется упрощенка. Если же никакое уведомление не подавалось, то субъект применяет основную систему.

Правда, некоторые режимы можно совмещать. Например, перейдя на УСН, предприниматель может купить патент, а эти сведения в реестре не фигурируют. То есть точно узнать режим налогообложения по выписке из реестра можно не всегда. Однако из нее можно сделать вывод о том, должен ли в силу применяемой налоговой системы контрагент платить НДС или нет (на всех спецрежимах, кроме ЕСХН, его не платят). А это, как сказано выше, наиболее частая причина выяснения СНО партнера по бизнесу.

А это, как сказано выше, наиболее частая причина выяснения СНО партнера по бизнесу.

Единственная налоговая система, о применении которой можно получить точную информацию – это НПД для предпринимателей и самозанятых лиц. Для этого ФНС разработала специальный сервис. Для проверки статуса самозанятого достаточно ввести ИНН ИП /самозанятого и дату, на которую нужна информация. Если гражданин среди плательщиков НПД не найден, значит, он им не является. Вот как выглядит этот поисковый сервис:

О том, как проверить сторону по сделке перед тем как заключить договор, мы рассказали в этой статье.

227Создан на

Пройдите тест на тему «Как узнать налоговую систему контрагента»

1 / 2

Можно ли узнать налоговую систему контрагента по ИНН онлайн?

2 / 2

Чтобы узнать налоговую систему контрагента нужно:

подать письменный запрос в ФНС

подать запрос в ФНС в электронной форме

Ваша оценка

Средний балл 28%

Как узнать систему налогообложения своего ИП или ООО

17 июня 2022

11600

© Keiteu Ko/Unsplash

Контрагент запросил документальное подтверждение применяемой системы налогообложения. Как получить подтверждение через налоговую, не выходя из офиса, рассказывает бухгалтер Кнопки Дмитрий Нелюбин.

Как получить подтверждение через налоговую, не выходя из офиса, рассказывает бухгалтер Кнопки Дмитрий Нелюбин.

Дмитрий Нелюбин

Бухгалтер в Кнопке

Считается, что если ты предприниматель, то должен знать о своей компании все. Дата регистрации, сколько сотрудников было год назад и сейчас, какие налоги надо платить, и где лежит устав — хоть ночью разбуди, а ответить должен.

На деле же для многих это темные закоулки бизнеса, которые они прошли в самом начале и забыли до востребования, потому что это не та информация, которая требуется руководителю в ежедневных делах. Все же бывают случаи, когда даже без таких рутинных сведений не обойтись.

К примеру, ваш контрагент запросил документальное подтверждение применяемой системы налогообложения, а уведомление, которое вы получали еще при регистрации, последний раз в тот день и видели. Что делать? Получить подтверждение через налоговую. И мы знаем способ, при котором даже ходить никуда не придется.

1. Выбираем тип обращения

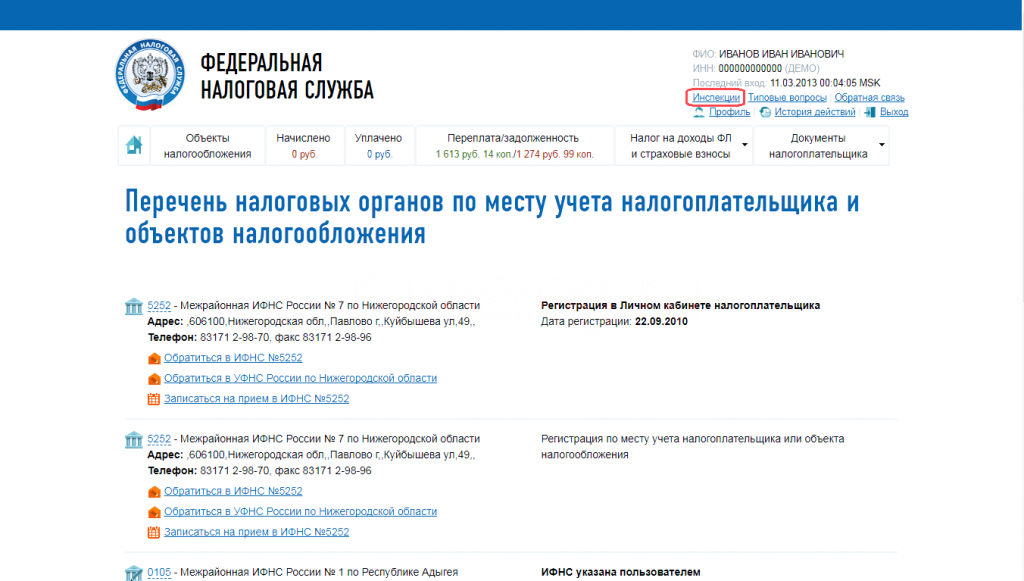

Для этого на сайте nalog.ru в специальном разделе выберите «Иные обращения». А внизу на открывшейся странице выберите «Юридическое лицо», если у вас компания, или «Физическое лицо или ИП», если вы индивидуальный предприниматель.

2. Заполняем данные налоговой

После выбора обращения откроется форма, которую нужно заполнить:

- «Обратиться в»: территориальный налоговый округ.

- В появившемся поле выберите область/край/республику/округ или город (подходит для Москвы и Санкт-Петербурга).

- Выберите номер инспекции. Его можно узнать по выписке из ЕГРЮЛ/ЕГРИП в разделе «Сведения об учете в налоговом органе».

3. Заполняем данные руководителя

Если у вас юрлицо, нужно заполнить название компании, ОГРН, ИНН, должность руководителя и ФИО. Телефон прописывать необязательно. Для ИП достаточно заполнить ФИО.

4. Составляем запрос

Графа «Содержание обращения». Здесь напишите запрос, где вместо прочерков будут данные компании или ИП. Электронную почту в отличие от телефона указывать обязательно — на нее придет ответ.

Электронную почту в отличие от телефона указывать обязательно — на нее придет ответ.

Пример запроса:

Прошу предоставить информационное письмо о применяемой системе налогообложения для ИП/ООО __________, ИНН ___________. В случае применения упрощенной системы налогообложения прошу предоставить информационное письмо по форме 26.2–7 с обязательной расшифровкой объекта налогообложения «Доходы» или «Доходы, уменьшенные на величину расходов». На основание пункта 105 приказа Минфин России от 2 июля 2012 года № 99н, просим предоставить подтверждение в электронном виде по адресу электронной почты: ___________. В случае, если ответ на запрос не может быть направлен на указанный адрес электронной почты, прошу направить ответ через ТКС.

Ниже заполните тот же e-mail и нажмите внизу «Далее».

5. Ловим на почте проверочный код

Не закрывайте появившееся окошко! На указанную почту придет письмо с кодом, которое нужно будет в него ввести. Если закрыть окно случайно, то заполнять форму придется снова.

Стандартный срок обработки запроса — 14 дней. В некоторых случаях ответ может задержаться до 30 дней. Скан с подтверждением придет на указанную ранее почту.

Этот простой способ отлично подходит для уточнения применяемой системы налогообложения. Советуем периодически делать такие запросы, чтобы точно быть уверенными в правильном ведении бухгалтерского учета.

Кнопка — сервис аутсорсинга бухгалтерии, использующий прогрессивные методы ведения бухгалтерского учета для предпринимателей из России и Армении.

Если вы заметили опечатку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Кто должен зарегистрировать бизнес? : Предприятия

Любой, кто занимается бизнесом в Нью-Мексико, должен зарегистрироваться в Департаменте налогов и сборов.

«Занятие предпринимательской деятельностью» означает осуществление или побуждение к осуществлению любой деятельности с целью получения прямой или косвенной выгоды. Для лица, не имеющего физического присутствия в этом штате, включая поставщика торговой площадки, «занятие бизнесом» означает наличие в предыдущем календарном году общей налогооблагаемой валовой выручки от продажи, аренды и лицензий материального личного имущества, продажи лицензий и продаж. услуг и лицензий на использование недвижимого имущества, полученного в этом штате в соответствии с Разделом 7-1-14 NMSA 1978 на сумму не менее ста тысяч долларов (100 000 долларов США).

услуг и лицензий на использование недвижимого имущества, полученного в этом штате в соответствии с Разделом 7-1-14 NMSA 1978 на сумму не менее ста тысяч долларов (100 000 долларов США).

После регистрации вы получите идентификационный номер налогоплательщика штата Нью-Мексико. Вы получите индивидуальные налоговые номера штата для следующих учетных записей, если они применимы к вашему бизнесу:

- Компенсационный налог

- Государственный налог на валовую выручку

- Налог на валовую выручку

- Межгосударственный налог на валовую выручку от телекоммуникаций

- Налог на валовую выручку от арендованных транспортных средств и дополнительные сборы

- Удерживаемый налог, не связанный с заработной платой

- Удерживаемый налог с заработной платы

Каждый идентификационный номер налогоплательщика используется для отчетности и уплаты налогов, взимаемых по вышеперечисленным программам с бизнеса, осуществляемого в Нью-Мексико.

Нефть и газ

Лицо или компания, занимающаяся добычей нефти и газа, должны получить идентификационный номер отчетности по нефти и газу (OGRID). Это отличается от идентификационного номера налогоплательщика. Для получения информации о получении OGRID, пожалуйста, свяжитесь с нашим Бюро нефти и газа по телефону (505) 827-0812. К лицам или предприятиям, которые должны получить OGRID, относятся те, которые производят:

- масло; природный газ;

- жидкие углеводороды;

- углекислый газ;

- гелий или другой неуглеводородный газ.

Идентификационный номер налогоплательщика не требуется для тех, кто должен платить подоходный налог с доходов от нефти или газа, выплачиваемых нерезидентам Нью-Мексико за скважины, расположенные в этом штате. Оплатите эти удержания, используя RPD-41284, Квартальную декларацию по подоходному налогу с доходов от нефти и газа.

Корпорации

Корпорация должна получить идентификационный номер налогоплательщика, если она должна отчитываться по любому из следующих налогов:

- Компенсационный налог:

- Государственный налог на валовую выручку

- Налог на валовую выручку

- Межгосударственный налог на валовую выручку от телекоммуникаций

- Налог на валовую выручку от арендованных транспортных средств и дополнительные сборы

- Удерживаемый налог, не связанный с заработной платой

- Удерживаемый налог с заработной платы

Корпорация, не несущая обязательств по уплате этих налогов и не обязанная получать идентификационный номер налогоплательщика, все же может быть обязана подать декларацию о корпоративном доходе и налоге на франшизу в штате Нью-Мексико.

Корпорация также должна зарегистрироваться в канцелярии государственного секретаря штата Нью-Мексико.

Как подать заявление на получение идентификационного номера налогоплательщика

Вы можете подать заявление на получение идентификационного номера налогоплательщика онлайн на нашем веб-сайте tap.state.nm.us.

Нажмите «Подать заявку на получение идентификационного номера налогоплательщика в Нью-Мексико» и следуйте инструкциям. После завершения и утверждения онлайн-заявки вы можете войти в систему с учетными данными, настроенными во время подачи заявки.

Любое юридическое лицо, не являющееся индивидуальным предпринимателем/индивидуальным владельцем, у которого нет сотрудников, должно получить федеральный идентификационный номер работодателя (FEIN). IRS выдает этот номер. Чтобы связаться с IRS, позвоните по телефону 1-800-829-4933 или нажмите FEIN онлайн .

Плата за регистрацию или получение идентификационного номера налогоплательщика не взимается.

Вы также можете подать налоговую декларацию ACD-31015 в любую окружную налоговую инспекцию по предварительной записи. Заявки, отправленные по почте, обрабатываются в порядке поступления, и время обработки может варьироваться. Затем мы отправим вам свидетельство о регистрации для вашего идентификационного номера налогоплательщика. Заявления на получение идентификационного номера налогоплательщика также можно получить во многих городах, деревнях и муниципалитетах по всему штату.

Специальные налоговые программы

В некоторых случаях некоторым предприятиям требуется другой вид регистрации в дополнение к идентификационному номеру налогоплательщика. Специальная регистрация требуется для продажи сигарет, табачных изделий и спиртных напитков, для производства воды, для бензина и специального топлива, а также для предприятий, занимающихся выходными пособиями и ресурсами. Отправьте форму ACD-31015 Налоговая регистрация предприятий или обратитесь в местную налоговую инспекцию, если вы предпочитаете заполнять форму лично.

Links

Местные окружные офисы TRD

Государственный секретарь штата Нью-Мексико

Бюро корпораций

325 Don Gaspar, Suite 300

Санта-Фе, Нью-Мексико 87501

За помощью звоните по номеру 505-8005, опция #16 — Бесплатный телефон штата: 1-800-477-3632

или онлайн

Некоммерческие организации

Перейти к основному содержанию

ГОССЕКРЕТАРЬ ТЕХАСА БУДЕТ ЗАКРЫТ С 12:00, СРЕДА, НОЯБРЬ. 23, — ПЯТНИЦА, НОЯБРЬ. 25, В СОБЛЮДЕНИЕ БЛАГОДАРЕНИЯ. ДЕТАЛИ ЗАКРЫТИЯ ПРАЗДНИКА.

Уведомление о выборах: результаты ночных выборов

Найдите это:

Некоммерческие корпорации: Не все некоммерческие организации регистрируются у государственного секретаря. Многие, но не все, некоммерческие организации принимают решение об объединении. Некоммерческая корпорация создается путем подачи свидетельства о создании министру штата в соответствии с Кодексом деловых организаций Техаса («BOC»). «Некоммерческая корпорация» означает корпорацию, часть дохода которой не подлежит распределению между членами, директорами или должностными лицами [BOC, Раздел 22.001(5)]. Некоммерческая корпорация может быть создана для любых законных целей или целей, разрешенных BOC. Не все некоммерческие корпорации имеют право на освобождение от налогов штата или федеральных налогов.

«Некоммерческая корпорация» означает корпорацию, часть дохода которой не подлежит распределению между членами, директорами или должностными лицами [BOC, Раздел 22.001(5)]. Некоммерческая корпорация может быть создана для любых законных целей или целей, разрешенных BOC. Не все некоммерческие корпорации имеют право на освобождение от налогов штата или федеральных налогов.

Некорпоративные некоммерческие ассоциации: Раздел 252.001 BOC определяет некорпоративную некоммерческую ассоциацию как некорпоративную организацию, состоящую из трех или более членов, объединенных по взаимному согласию для достижения общей некоммерческой цели. Все некорпоративные некоммерческие ассоциации, независимо от того, освобождены ли они от налогов, подпадают под действие положений Единого закона о некорпоративных некоммерческих ассоциациях, глава 252 BOC. Закон касается ограниченного числа основных вопросов, касающихся некоммерческих ассоциаций; а именно, полномочия некоммерческого объединения приобретать, владеть и передавать имущество от своего имени; право предъявлять иск и быть судимым как отдельное юридическое лицо; а также договорная и деликтная ответственность должностных лиц ассоциации и ее членов.

Некорпоративная некоммерческая ассоциация может, но не обязана, подавать министру штата заявление о назначении агента, уполномоченного получать процессуальные услуги от имени некоммерческой ассоциации. Подача заявления не является созданием некоммерческой ассоциации; он просто предоставляет некоммерческой ассоциации способ получать уведомления о любом судебном процессе, возбужденном против нее.

- Формы SOS для некоммерческих корпораций и некорпоративных некоммерческих ассоциаций

- Часто задаваемые вопросы для некоммерческих организаций

- Ведение бизнеса с SOS 1 января 2010 г. и после этой даты: Руководство для некоммерческих корпораций Техаса (PDF)

- Создание некоммерческой освобожденной от налогов корпорации в Техасе (PDF) (публикация Texas C-BAR, 2018 г.)

- Поиск благотворительных организаций на веб-сайте IRS

Налоговые вопросы для некоммерческих организаций

Ни некоммерческая корпорация, ни некорпоративная некоммерческая ассоциация не освобождаются автоматически от федеральных налогов или налогов штата.

Чтобы получить освобождение от налогов, некоммерческая организация должна соответствовать определенным требованиям и подать заявление как в Налоговую службу, так и в Контролер государственных счетов штата Техас

- Федеральные налоги — Страница благотворительных и некоммерческих организаций IRS

- Чтобы получить освобождение от федерального налога в качестве благотворительной организации, ваше свидетельство о создании должно содержать пункт о необходимой цели и положение о ликвидации активов.

- IRS Stay Exempt: налоговая информация для организаций 501(c)(3)

- Публикация IRS 557 (PDF, 1,06 МБ), Статус освобождения от налогов для вашей организации .

- Жизненный цикл общественной благотворительной организации: образцы организационных документов и документов IRS

- Вопросы об освобождении от федеральных налогов? Свяжитесь с отделом организаций, освобожденных от налога IRS, по телефону 877-829-5500.

- Форма IRS 1023 (PDF) заявление о признании освобождения и инструкции (PDF).

- Информация о форме 9Требования к отчетности 90-N для небольших освобожденных от налогов организаций, валовая выручка которых обычно составляет 50 000 долларов США или меньше.

- Государственные налоги — Страница освобождения контролера государственных счетов

- Инструкции контролера по налоговым льготам штата Техас.

- Формы освобождения.

- Вопросы об освобождении от налогов штата? Ознакомьтесь с часто задаваемыми вопросами контролера или свяжитесь с отделом освобожденных организаций контролера по телефону (800) 531-5441 или (512) 463-4600 или по электронной почте.

Texas Nonprofit Resources

- Отдел благотворительного фонда Генеральной прокуратуры

- Texas C-BAR: Community Building with Attorney Resources предоставляет бесплатную юридическую помощь некоммерческим организациям Техаса.

Об авторе