Как узнать систему налогообложения по инн онлайн: Система налогообложения: как и где узнать

Проверка возможности освобождения от уплаты налогов

Федеральная Налоговая СлужбаПроверка возможности освобождения от уплаты налогов

Введен некорректный ИНН!

Повторите попытку, указав верный ИНН организации или индивидуального предпринимателя.

в Перечне* отсутствует.

вправе воспользоваться мерой поддержки.

Способ получения освобождения от уплаты изложен ниже для каждого вида платежей.

Выбранная вами система налогообложения:

По выбранной вами системе налогообложения имеется возможность освобождения от уплаты следующих платежей:

Налог, уплачиваемый в связи с применением упрощенной системы налогообложения

в части авансового платежа за отчетный период полугодие 2020 года, уменьшенного на сумму авансового платежа за отчетный период первый квартал 2020 года.

Способ освобождения: Cумма, указанная в декларации, уплате не подлежит. Учет освобождения от обязанности по уплате производится налоговым органом самостоятельно.

Единый сельскохозяйственный налог

в части уплаты авансового платежа за отчетный период: полугодие 2020 года.

Способ освобождения: Cумма, указанная в декларации, уплате не подлежит. Учет освобождения от обязанности по уплате производится налоговым органом самостоятельно.

Единый налог на вмененный доход для отдельных видов деятельности

в части уплаты налога за второй квартал 2020 года.

Способ освобождения: Cумма, указанная в декларации, уплате не подлежит. Учет освобождения от обязанности по уплате производится налоговым органом самостоятельно.

Налог, уплачиваемый в связи с применением патентной системы налогообложения

не учитываются календарные дни срока действия патента, приходящиеся на апрель, май и июнь 2020 года.

Способ освобождения: сумма налога за период, приходящийся на апрель, май и июнь 2020 года, будет исключена налоговым органом из расчёта самостоятельно.

Налог на прибыль организаций

- в части ежемесячных авансовых платежей, подлежащих уплате во втором квартале 2020 года;

- авансовых платежей, подлежащих уплате в бюджет за отчетные периоды: четыре месяца, пять месяцев, шесть месяцев 2020 года, за минусом ранее начисленных сумм авансовых платежей за отчетный период три месяца;

- авансовых платежей, подлежащих уплате в бюджет за полугодие 2020 года, за минусом ранее начисленных сумм авансовых платежей за первый квартал;

Способ освобождения: Cумма, указанная в декларации, уплате не подлежит. Учет освобождения от обязанности по уплате производится налоговым органом самостоятельно.

Учет освобождения от обязанности по уплате производится налоговым органом самостоятельно.

Акцизы

в части уплаты налога за налоговые периоды: апрель, май, июнь 2020 года.

Способ освобождения: Cумма, указанная в декларации, уплате не подлежит. Учет освобождения от обязанности по уплате производится налоговым органом самостоятельно.

Водный налог

в части уплаты налога за налоговый период: второй квартал 2020 года.

Способ освобождения: Cумма, указанная в декларации, уплате не подлежит. Учет освобождения от обязанности по уплате производится налоговым органом самостоятельно.

Налог на добычу полезных ископаемых

в части уплаты налога за налоговые периоды: апрель, май, июнь 2020 года.

Способ освобождения: Cумма, указанная в декларации, уплате не подлежит. Учет освобождения от обязанности по уплате производится налоговым органом самостоятельно.

Транспортный налог

в части налога за период владения объектом налогообложения с 1 апреля по 30 июня 2020 года в отношении объектов налогообложения, используемых (предназначенных для использования) в предпринимательской деятельности.

Способ освобождения: Сумма налога за период владения с 1 апреля по 30 июня 2020 года будет исключена налоговым органом из расчёта самостоятельно.

Транспортный налог

в части налога и авансовых платежей по этому налогу за период владения объектом налогообложения с 1 апреля по 30 июня 2020 года в отношении объектов налогообложения, используемых (предназначенных для использования) в уставной деятельности.

Способ освобождения: Сумма налога (авансового платежа) за период владения с 1 апреля по 30 июня 2020 года будет исключена налоговым органом из расчёта самостоятельно (если декларация подаётся в 2020 году, сумма налога (авансового платежа) за период владения с 1 апреля по 30 июня 2020 года исключается из расчёта и уплате не подлежит).

Налог на имущество физических лиц

в части налога за период владения объектом налогообложения с 1 апреля по 30 июня 2020 года в отношении объектов налогообложения, используемых (предназначенных для использования) в предпринимательской деятельности.

Способ освобождения: Сумма налога за период владения с 1 апреля по 30 июня 2020 года будет исключена налоговым органом из расчёта самостоятельно.

Налог на имущество организаций

в части уплаты налога и авансовых платежей по этому налогу за период владения объектом налогообложения с 1 апреля по 30 июня 2020 года.

Способ освобождения: Сумма налога (авансового платежа) за период владения с 1 апреля по 30 июня 2020 года в представляемой декларации исключается из расчёта и уплате не подлежит.

Земельный налог

в части налога за период владения объектом налогообложения с 1 апреля по 30 июня 2020 года в отношении объектов налогообложения, используемых (предназначенных для использования) в предпринимательской деятельности.

Способ освобождения: Сумма налога за период владения с 1 апреля по 30 июня 2020 года будет исключена налоговым органом из расчёта самостоятельно.

Земельный налог

в части налога и авансовых платежей по этому налогу за период владения объектом налогообложения с 1 апреля по 30 июня 2020 года в отношении объектов налогообложения, используемых (предназначенных для использования) в уставной деятельности.

Способ освобождения: Сумма налога (авансового платежа) за период владения с 1 апреля по 30 июня 2020 года будет исключена налоговым органом из расчёта самостоятельно (если декларация подаётся в 2020 году, сумма налога (авансового платежа) за период владения с 1 апреля по 30 июня 2020 года исключается из расчёта и уплате не подлежит).

Налог на доходы физических лиц, исчисляемый и уплачиваемый в соответствии с пунктом 1 статьи 227 Налогового кодекса Российской Федерации

в части авансового платежа, исчисленного за полугодие 2020 года, уменьшенного на сумму авансового платежа, исчисленного за первый квартал 2020 года.

Способ освобождения: Cумма, указанная в декларации, уплате не подлежит. Учет освобождения от обязанности по уплате производится налоговым органом самостоятельно.

Торговый сбор

в части уплаты сбора, исчисленного за второй квартал 2020 года.

Способ освобождения: Сумма сбора за период 2 квартал 2020 года будет исключена налоговым органом из расчета самостоятельно.

Страховые взносы, за исключением фиксированных платежей

в виде применения пониженных тарифов страховых взносов в размере 0%.

Способ освобождения: К суммам, исчисленным в отношении выплат в пользу физических лиц в расчете за апрель, май, июнь 2020 года, плательщик страховых взносов самостоятельно применяет пониженные тарифы в размере 0%.

* — СО НКО и религиозные организации, которые подпадают под освобождение от уплаты платежей, будут включены в Перечень после получения информации от уполномоченного Правительством Российской Федерации органа исполнительной власти.

Далее укажите выбранную вами систему налогообложения

Общая система налогообложения для индивидуальных предпринимателей

Общая система налогообложения для организаций

Упрощенная система налогообложения для индивидуальных предпринимателей

Упрощенная система налогообложения для организаций

Единый сельскохозяйственный налог для индивидуальных предпринимателей

Единый сельскохозяйственный налог для организаций

Единый налог на вмененный доход для индивидуальных предпринимателей

Единый налог на вмененный доход для организаций

Патентная система налогообложения для индивидуальных предпринимателей

© 2005-2023 ФНС России

Версия 1. 0.13

0.13

Как проверить систему налогообложения ИП

Можно ли выяснить систему налогообложения ИП

Постановка на учет индивидуального предпринимателя подразумевает выбор той или иной системы налогообложения, в соответствии с которой будут платиться налоги в бюджет государства.

Узнать способ налогообложения индивидуального предпринимателя может потребоваться при выборе контрагента, поскольку вам также придется отчитываться перед государством и платить налоги.

Другой важный момент — это необходимость оценить добросовестность будущего партнера по бизнесу, если контрагент скрывает часть дохода и не платит с нее налоги, у Федеральной налоговой службы могут возникнуть претензии уже к вам.

Иногда уточнить свою систему налогообложения ИП может потребоваться самому индивидуальному предпринимателю. Поскольку ситуация в экономике постоянно меняется, а любой бизнес постепенно развивается, в некоторых случаях может быть оправданным переход на другую систему налогообложения.

Узнать режим налогообложения ИП — Какие существуют разновидности налоговых режимов

Система налогообложения в большинстве случаев выбирается в зависимости от вида деятельности индивидуального предпринимателя. В соответствии с правилами выбирать систему налогообложения разрешается в зависимости от масштабов деятельности, которые зависят от размера доходов. Стоит учитывать, что «по умолчанию» при оформлении индивидуальному предпринимателю присваивается общая система налогообложения, для перехода на любую другую систему налогообложения нужно подавать специальное заявление.

Общая система налогообложения

Общая система налогообложения подразумевает (ОСНО) уплату в бюджет государство НДФЛ, налога на добавочную стоимость, налога на прибыль и на имущество.

Основным преимуществом ОСНО можно назвать отсутствие любых ограничений в отношении дохода, также у ИП есть возможность выбирать любых контрагентов для сотрудничества.

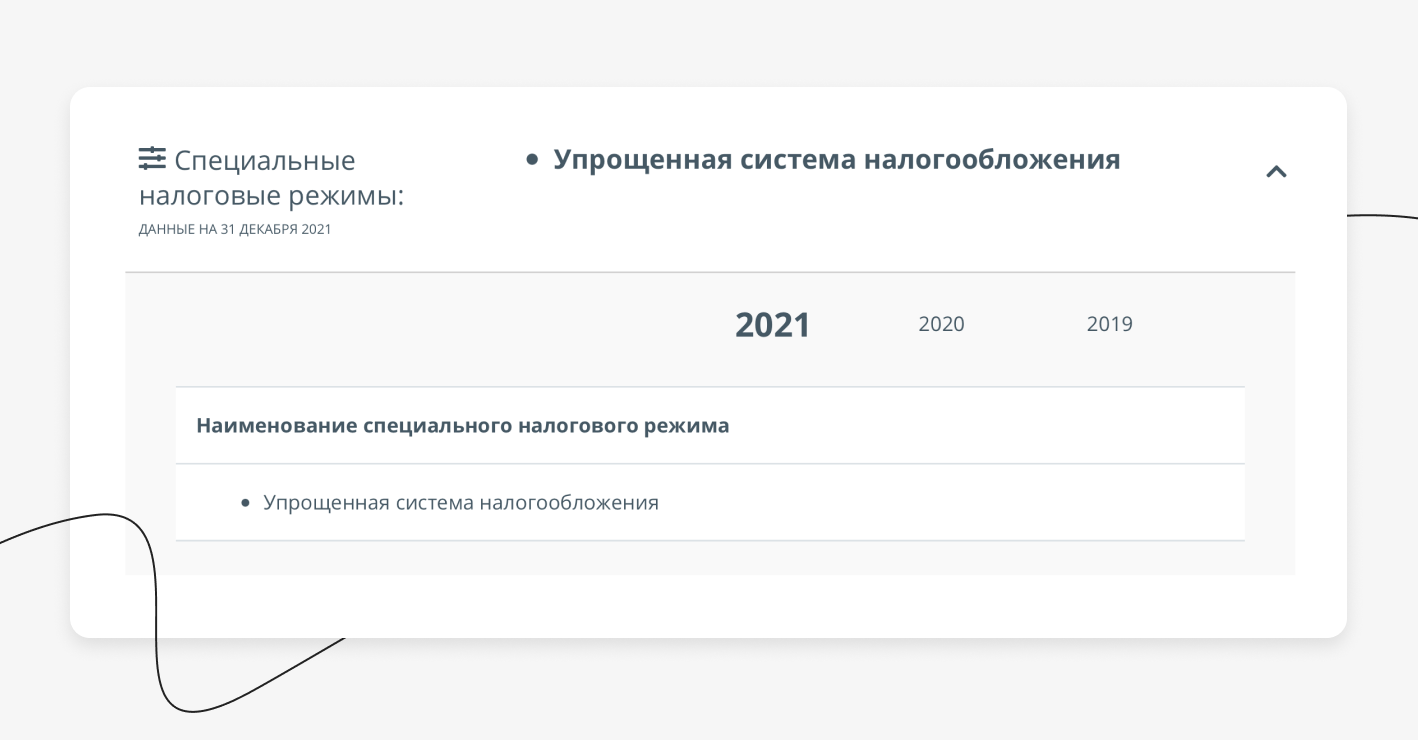

Упрощенная система налогообложения (УСН)

В плане расчетов данная система налогообложения — самый простой вариант в плане бухгалтерской отчетности, другой важный момент — сниженная налоговая ставка, что обеспечивается вычетом НДС.

Существует две разновидности упрощенной системы налогообложения, в первом случае предприниматель должен оплачивать налоги с дохода, ставка будет составлять 6%, но в зависимости от региона цифра может меняться.

Во втором случае процент рассчитывается с разницы между расходами и доходами, и ставка в этом варианте будет составлять 15%. Данный вариант лучше всего подойдет для предпринимателей, у которых бизнес подразумевает достаточно высокие расходы, поскольку для них это будет выгоднее. Стоит учитывать, что при выборе контрагента ИП необходимо правильно оценивать его уровень доходов. Дело в том, что некоторые недобросовестные предприниматели выбирают упрощенную систему налогообложения для того, чтобы платить меньше налогов. Сотрудничать с такими бизнесменами, конечно, не стоит, поскольку в случае проверок со стороны ФНС, вам придется отчитываться перед сотрудниками налоговой, почему вы выбрали недобросовестного контрагента.

Стоит учитывать, что при выборе контрагента ИП необходимо правильно оценивать его уровень доходов. Дело в том, что некоторые недобросовестные предприниматели выбирают упрощенную систему налогообложения для того, чтобы платить меньше налогов. Сотрудничать с такими бизнесменами, конечно, не стоит, поскольку в случае проверок со стороны ФНС, вам придется отчитываться перед сотрудниками налоговой, почему вы выбрали недобросовестного контрагента.

Единый сельскохозяйственный налог

Этот вариант подойдет для всех производителей любой сельскохозяйственной продукции, преимущество в том, что много разных налогов заменяется на единый сельскохозяйственный налог, что значительно упрощает документооборот и позволят платить меньше налогов. Важное условие — объем доходов предпринимателя должен быть не меньше 70% от общего размера выручки.

Размер налоговой ставки при выборе ЕСХН составляет 6%, при этом отчеты сдаются один раз в год и не позднее 31 марта следующего года.

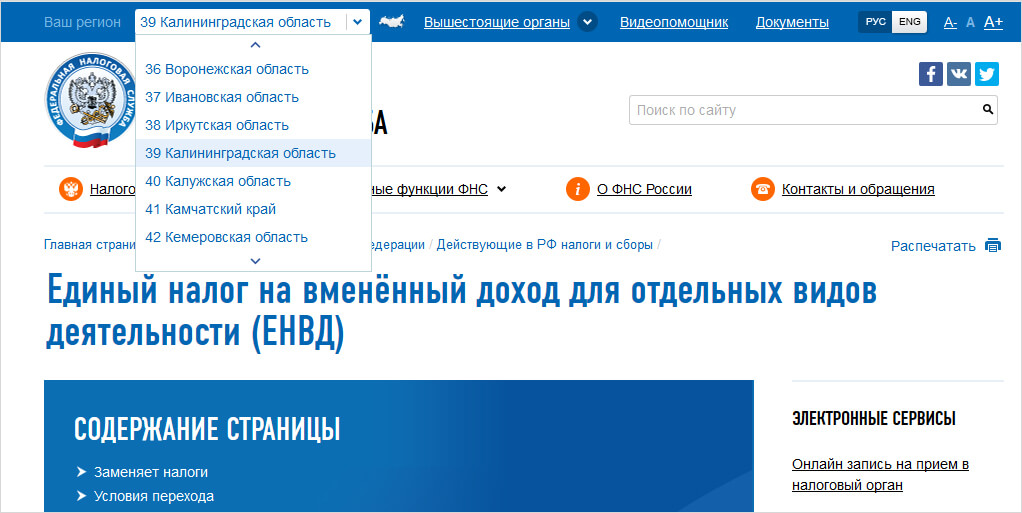

Единый налог на вмененный доход

ЕНВД — это льготный налоговый режим, в соответствии с ним налог платится на основании фиксированных цифр. В соответствии с законом сдавать отчет по ЕНВД нужно раз в квартал, документ, который нужно сдавать называется «декларация ЕНВД». В случае если предприниматель совмещает несколько систем налогообложения, остальная документация сдается в соответствии с правилами, которые изложены в соответствующих постановлениях.

Патент

В этом случае для ведения предпринимательской деятельности нужно купить специальный документ, который называется патентом, действовать патент будет от месяца до года, после чего его нужно будет продлить.

То есть, получается, что предприниматель платит налог на свои будущие доходы заранее, при этом он не должен платить НДФЛ, налог на добавочную стоимость, налоги на имущество. Стоимость патента рассчитывают на основании предполагаемого дохода от выбранного рода деятельности, ставка составляет 6%. Размер потенциального дохода определяется в зависимости от региона, а также вида деятельности.

Стоимость патента рассчитывают на основании предполагаемого дохода от выбранного рода деятельности, ставка составляет 6%. Размер потенциального дохода определяется в зависимости от региона, а также вида деятельности.

Способы проверки системы налогообложения ИП

Узнать систему налогообложения индивидуального предпринимателя может потребоваться при проверке контрагента. Также ИП может сам захотеть уточнить свой налоговый режим, чтобы решить, нет ли более подходящих вариантов. При желании сменить режим налогообложения можно сменить, для этого необходимо подать заявление в ФНС.

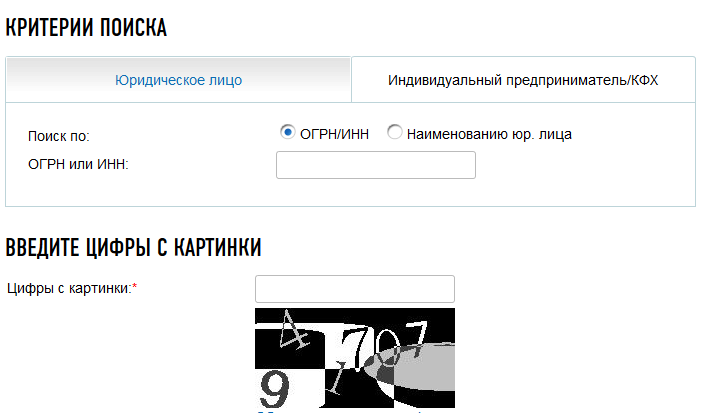

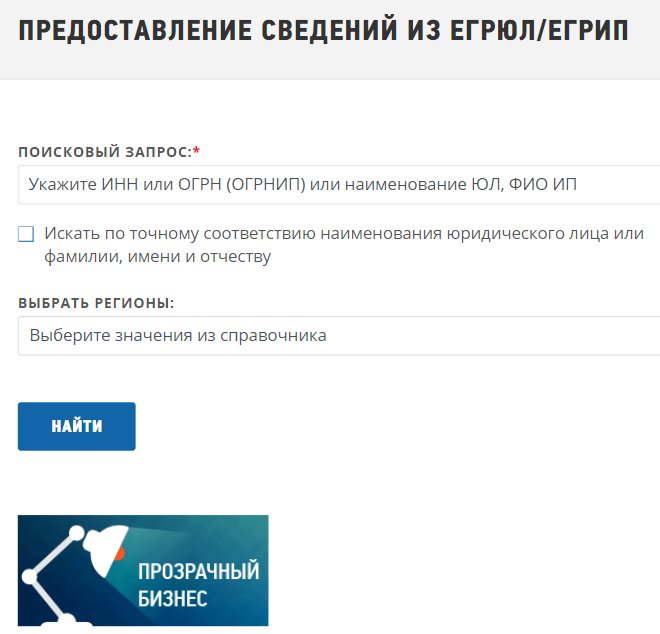

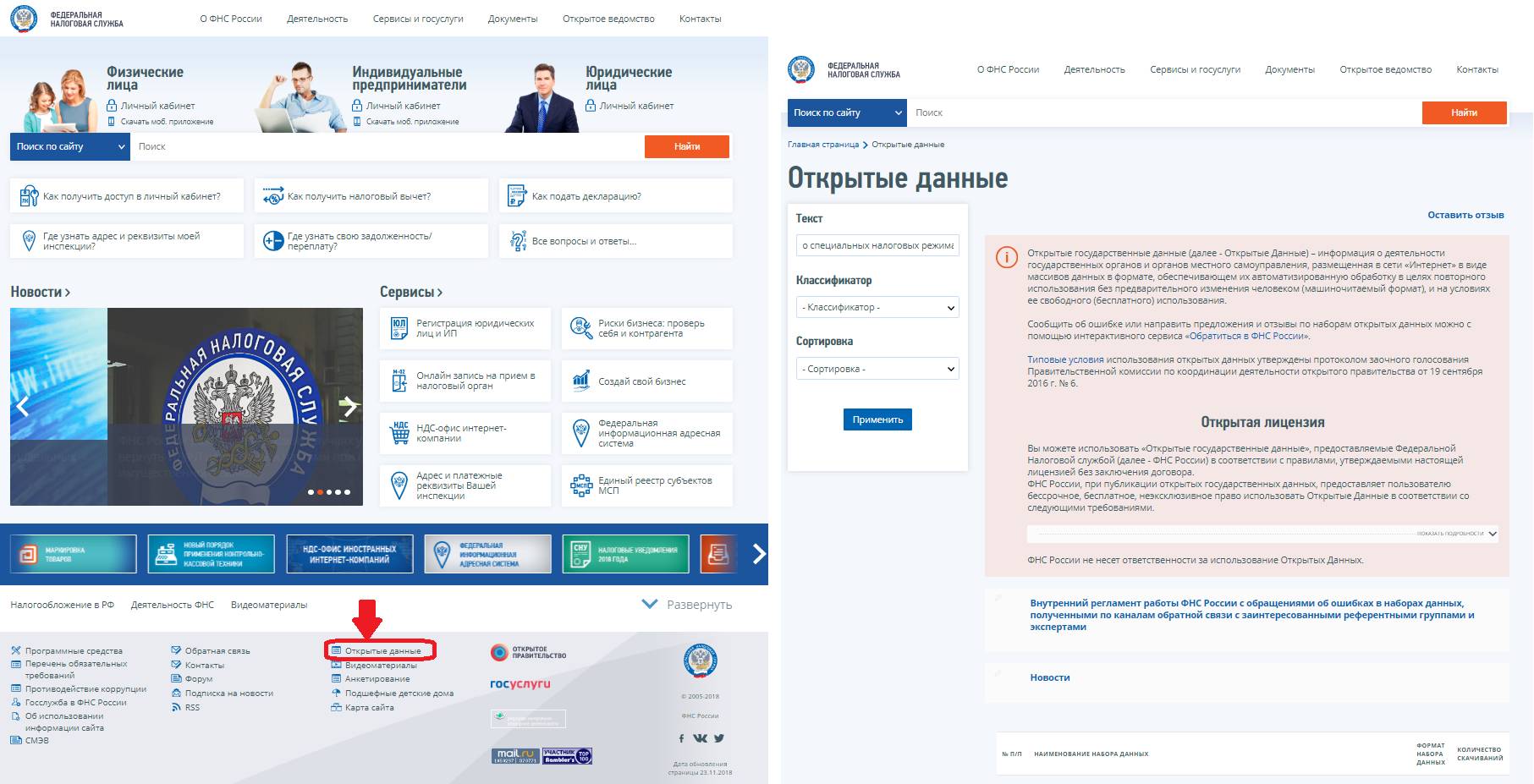

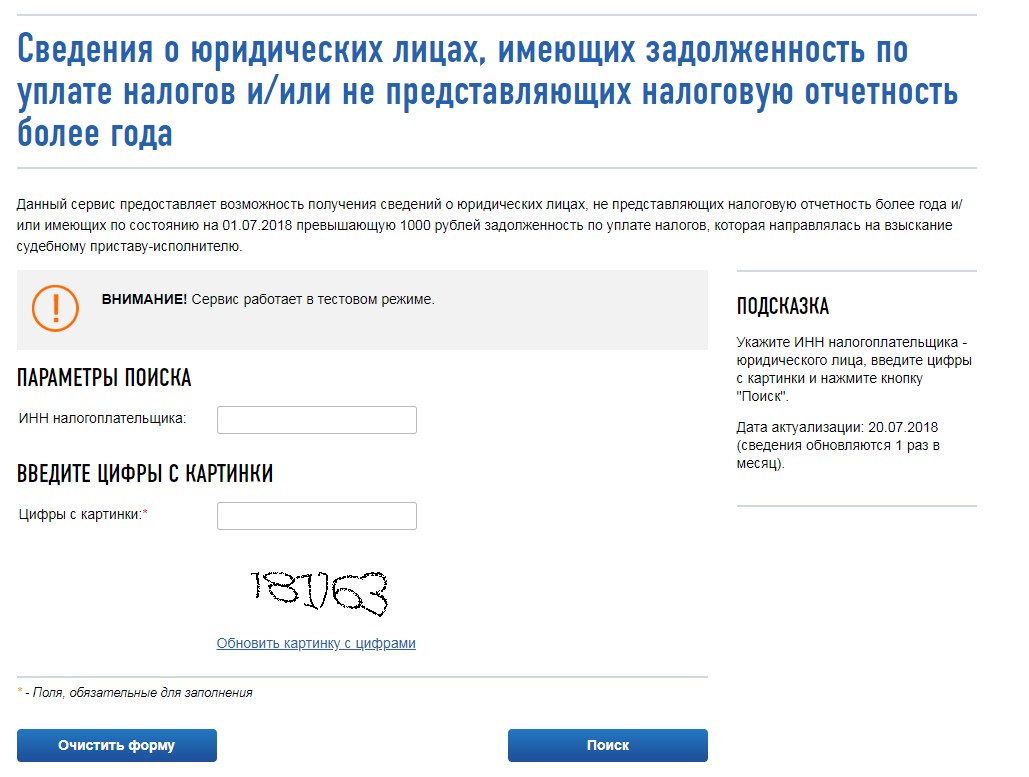

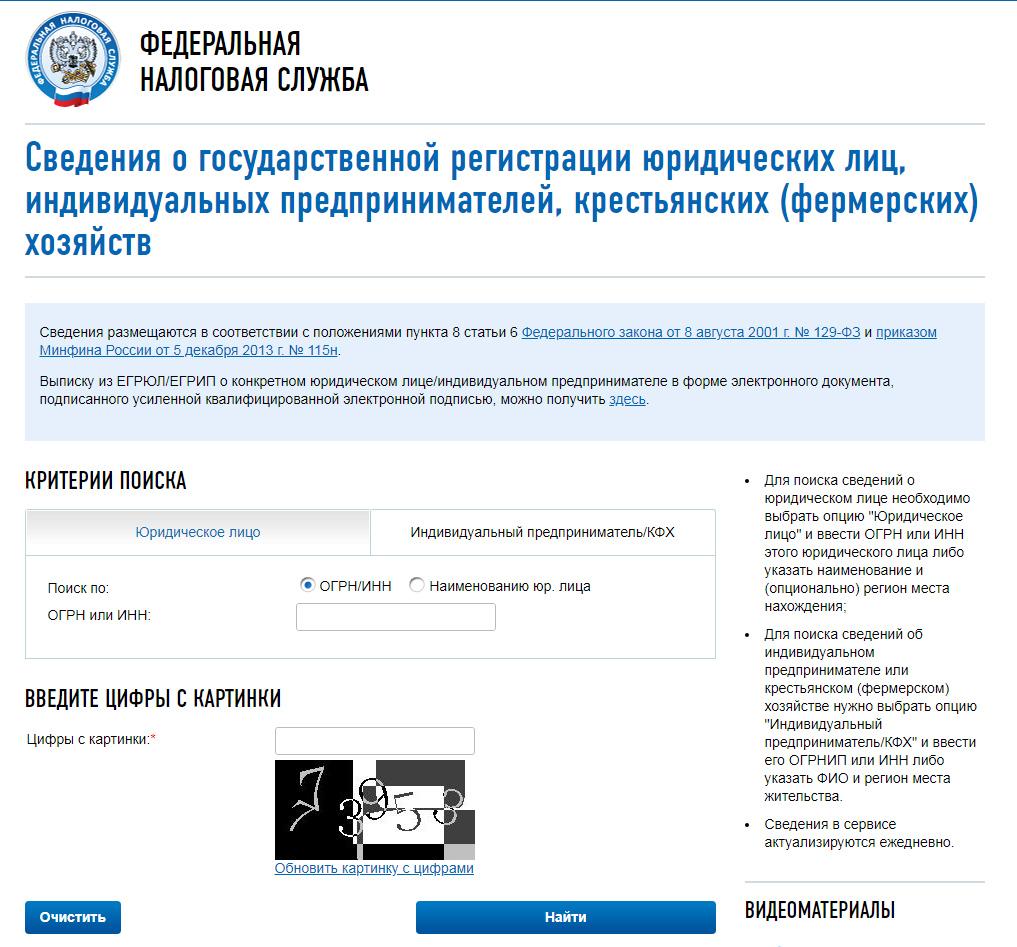

Определяем вид налогообложения ИП по ИНН на официальном сайте ФНС

Федеральная налоговая служба на официальном сайте предлагает возможность узнать систему налогообложения любого индивидуального предпринимателя, для этого необходимо войти в личный кабинет и предоставить сервису номер ИНН. Другой вариант — позвонить на единую горячую линию ФНС и задать этот вопрос лично.

ИНН — идентификатор для Федеральной налоговой службы, узнать ИНН можно с помощью веб-сервисов для проверки контрагентов с помощью данных паспорта предпринимателя, если они у вас есть.

Другой вариант — позвонить на единую горячую линию ФНС и задать этот вопрос лично.

ИНН — идентификатор для Федеральной налоговой службы, узнать ИНН можно с помощью веб-сервисов для проверки контрагентов с помощью данных паспорта предпринимателя, если они у вас есть.

Узнаем систему налогообложения ИП с помощью веб-сервисов

В интернете существуют онлайн-сервисы, которые нужны для проверки контрагентов, они дают возможность быстро собирать данные по юридическим и физическим лицам. В том числе с помощью этих веб-сервисов можно выяснить систему налогообложения. Преимущество данного решения в скорости обработки данных, они собирают информацию из множества источников сразу. Это особенно полезно, если нужно будет проверять много предпринимателей сразу.

Похожие статьи Проверить продавцаПри совершении любой покупки у частного лица не обойтись без полной проверки продавца, иначе есть шанс столкнуться с мошенником или получить некачественный товар.

Найдите решения о приостановках операций по счетам. Блокировка счетов ФНС происходит из-за подозрительных операций или из-за подозрений в незаконной деятельности.

Проверка паспорта на действительностьПроверять паспорт необходимо в случае заключения сделки или приема человека на работу, чтобы избежать контакта с мошенниками.

Налоговая регистрация | Департамент доходов штата Джорджия

Регистрация бизнеса

Любому юридическому лицу, которое ведет бизнес в Грузии, может потребоваться зарегистрироваться для получения одного или нескольких налоговых идентификационных номеров, разрешений и/или лицензий. Онлайн-регистрация доступна через Налоговый центр Джорджии (GTC), безопасный электронный портал самообслуживания клиентов. После отправки через Интернет вы должны получить свой номер налогового счета по электронной почте в течение 15 минут.

Налог с продаж и использования

Любое физическое или юридическое лицо, подпадающее под определение «дилер» в O. C.G.A. § 48-8-2 необходимо зарегистрироваться для получения налогового номера с продаж и использования и свидетельства о регистрации независимо от того, будут ли все продажи осуществляться через Интернет, за пределами штата, оптом или освобождены от налога. Регистрация налога с продаж и использования не требует продления и остается в силе до тех пор, пока существует бизнес без изменения формы собственности или структуры.

C.G.A. § 48-8-2 необходимо зарегистрироваться для получения налогового номера с продаж и использования и свидетельства о регистрации независимо от того, будут ли все продажи осуществляться через Интернет, за пределами штата, оптом или освобождены от налога. Регистрация налога с продаж и использования не требует продления и остается в силе до тех пор, пока существует бизнес без изменения формы собственности или структуры.

В дополнение к регистрации для получения налогового номера с продаж и использования, дилер должен зарегистрироваться для

- счет государственной платы за гостиницу и мотель, если дилер является владельцем гостиницы, который должен взимать государственную плату за гостиницу и мотель в соответствии с O.C.G.A. § 48-13-50.3;

- счет акцизного налога на фейерверки, если дилер является продавцом потребительских фейерверков, как описано в O.C.G.A. § 48-13-130;

- предоплаченный беспроводной счет 911, если дилер является розничным продавцом предоплаченных беспроводных услуг, как описано в O.

C.G.A. § 46-5-134.2; или

C.G.A. § 46-5-134.2; или - счет без предоплаты 911, если дилер является поставщиком услуг телефонной связи, как описано в O.C.G.A. § 38-3-181.

Зарегистрируйтесь для получения налогового номера с продаж и использования.

Удерживаемый налог

Любое предприятие, имеющее сотрудников согласно определению O.C.G.A. § 48-7-100(4) должен зарегистрироваться для удержания номера платежной ведомости. Эта регистрация не требует продления и остается в силе до тех пор, пока в компании есть сотрудники, заработная плата которых облагается подоходным налогом в Грузии.

Зарегистрируйтесь для удержания номера заработной платы.

Международное соглашение о налоге на топливо (IFTA)

Регистрация в IFTA требуется для любого автомобильного перевозчика, зарегистрированного в Грузии, который будет работать на межгосударственной основе и соответствует следующим квалифицированным определениям:

- Транспортные средства, используемые, спроектированные или обслуживаемые для перевозки людей или имущества

- Наличие двух осей и полная масса транспортного средства или зарегистрированная полная масса, превышающая 26 000 фунтов

- Наличие трех и более осей независимо от веса

- Используется в комбинации, когда полная масса такой комбинации превышает 26 000 фунтов (26 000 фунтов) или зарегистрированная полная масса транспортного средства .

«Автомобиль, отвечающий требованиям», не включает транспортные средства для отдыха. Эта регистрация требует ежегодного продления с выдачей нового разрешения и отличительных знаков.

Зарегистрируйтесь для получения номера IFTA.

Дистрибьютор моторного топлива

Квалифицированный дистрибьютор моторного топлива:

- Производит, очищает, подготавливает, перегоняет, производит, смешивает или смешивает моторное топливо в этом штате

- Осуществляет первую продажу в этом штате любого моторного топлива, ввезенного в этот штат до того, как моторное топливо было получено любым другим лицом в этом штате

- Потребляет или использует в этом штате любое моторное топливо, импортированное в этот штат до того, как моторное топливо было получено любым другим лицом в этом штате

- Закупает моторное топливо на экспорт из этого государства

- Потребляет или использует моторное топливо другого типа, кроме бензина, для использования на автомагистралях и вне автомагистралей, и кто решает получить лицензию дистрибьютора, чтобы получить освобождение, разрешенное

Эта регистрация не требует продления и остается в силе до тех пор, пока не будет отменена, приостановлена или отозвана государством. Для этого требуется облигация .

Для этого требуется облигация .

Зарегистрируйтесь для получения номера дистрибьютора моторного топлива.

Алкоголь

Любой бизнес, который продает алкоголь (пиво, вино, спиртные напитки) в розницу или оптом, должен получить лицензию на алкоголь. Эта лицензия применяется к оптовым продажам или потреблению на месте. Эта регистрация требует первоначального расследования и ежегодного продления. Для этой регистрации также требуется местная лицензия , облигация и . Подробнее о лицензиях на алкоголь.

Зарегистрируйтесь для получения лицензии на алкоголь.

Табачные изделия

Любое предприятие, занимающееся продажей табачных изделий (сигар, сигарет, табака, электронных сигарет и т. д.) в розницу или оптом, должно получить лицензию на табачные изделия. Эта регистрация требует ежегодного продления.

Зарегистрируйтесь для получения лицензии на табачные изделия.

Развлекательные автоматы с монетоприемником

Развлекательные автоматы определяются как машины любого вида или характера, используемые публикой для развлечения или развлечения, работа которых требует оплаты или вставки монеты, купюры или других денег, жетона, билета или часть, в зависимости от мастерства игрока, независимо от того, дает ли это награду успешному игроку. Свяжитесь с лотереей Джорджии для регистрации.

Свяжитесь с лотереей Джорджии для регистрации.

За дополнительной информацией или помощью обращайтесь:

Отдел обслуживания налогоплательщиков

877-GADOR11 (877-423-6711)

Как проверить, действителен ли ИНН?

20 января 2022 г. 20 января 2022 г. | налог1099налог1099 | 0 Комментарий | 8:11

Вот простой способ проверить, действителен ли идентификационный номер налогоплательщика (ИНН) .

Если вы являетесь владельцем бизнеса или самозанятым лицом в гиг-экономике, вы должны быть знакомы с формой W-9 и формой 1099-NEC.

В то время как форма W-9 используется для получения TIN/EIN от независимого подрядчика (также являющегося синонимом поставщиков или фрилансеров), форма 1099-NEC используется для сообщения TIN получателя платежа вместе с его официальным именем.

Теперь, если вы работаете с несколькими независимыми подрядчиками, может быть относительно легко проверить их TIN в соответствии с официальными записями через онлайн-систему TIN Match, предлагаемую IRS.

Но это может усложниться по мере того, как вы подключаете больше поставщиков и увеличивается объем TIN, которые вы должны проверять.

В этом случае пригодятся массовое сопоставление TIN и сопоставление TIN в реальном времени.

Далее будет обсуждаться процесс сопоставления ИНН и как проверить, действителен ли ИНН.

Что такое ИНН?

ИНН (идентификационный номер налогоплательщика) — это юридический идентификационный атрибут, присвоенный Налоговым управлением США и/или Администрацией социального обеспечения для однозначной идентификации физических и юридических лиц.

В этом контексте EIN (идентификационный номер работодателя) также является ИНН.

ИНН — это уникальная комбинация букв и цифр, присвоенная юридическому или физическому лицу.

Нет двух юридических лиц с одинаковой комбинацией ИНН/юридического имени.

Что такое соответствие ИНН?

- Когда полученный TIN и юридическое название поставщика сверяются с записями IRS в режиме реального времени, это называется проверкой TIN.

- Когда полученный ИНН и юридическое имя совпадают с записями IRS, это называется совпадением ИНН.

- Процесс сверки TIN с записями IRS называется сопоставлением TIN.

В двух словах, проверка TIN вместе с юридическим именем получателя платежа согласно записям IRS называется сопоставлением TIN.

Как проверить действителен ли ИНН?

Если юридическое имя и ИНН/ИНН, предоставленные получателем платежа, совпадают с записями ИНН и юридического имени Налогового управления США, то это совпадение ИНН.

Если получатель платежа/поставщик предоставляет неверный ИНН , система сопоставления ИНН IRS сообщит вам, что введенная информация равна неверно .

Об авторе