Как вернуть деньги за учебу в налоговой: Налоговый вычет за обучение. Возврат НДФЛ.

как осуществить возврат 18% оплаты?

49595

24.09.21

0 Комментировать

В Украине можно получить возврат средств за обучение на 2022 год. Выполнение процедуры не требует много времени; чтобы получить скидку, нужно собрать определенный пакет документов, не иметь налоговых задолженностей. Скидка действует для официально трудоустроенных граждан.

Содержание

- 1 Что такое налоговая скидка на обучение?

- 1.1 К каким учебным заведениям относится скидка?

- 1.2 Для кого действует такая компенсация?

- 1.3 Как это работает?

- 2 Список необходимых документов

- 3 Сроки возврата налога за обучение

- 4 Размер компенсации

- 4.

1 Какое значение имеет официальная зарплата?

1 Какое значение имеет официальная зарплата? - 4.2 Сколько раз можно получить возврат?

- 4.

Что такое налоговая скидка на обучение?

Эта сумма формируется из подоходного налога, который выплачивают трудоспособные граждане. Плательщик имеет право требовать от госорганов возврата части суммы, затраченной на обучение за предыдущий год, согласно ст. 166 НК Украины. Полученные деньги физические лица смогут потратить на оплату обучения, погашения кредитов, оплату жилья или покупку лекарств.

К каким учебным заведениям относится скидка?

Возврат средств за обучение возможен для следующих учреждений:

- Вузы.

- Аккредитованные частные учебные заведения.

- Школы.

- Дошкольные организации.

- Аспирантура.

Исключением является только военная кафедра, за нее налоговая деньги не вернет.

Для кого действует такая компенсация?

Налоговый вычет действует не только для граждан Украины, проживающих на территории страны постоянно, но и для внутренних переселенцев, например, с Донбасса. Подать заявление в налоговый орган смогут следующие кандидаты:

Подать заявление в налоговый орган смогут следующие кандидаты:

- Официально трудоустроенное физическое лицо вне зависимости от гражданства.

- Юридическое лицо, оплачивающее подоходный налог.

В обоих случаях у заявителей не должно быть задолженностей по налоговым сборам.

Как это работает?

Заявление в налоговую подается по месту жительства заявителя. Для того чтобы можно было получить выплату, потребуется предоставить договор между заявителем и учебным заведением, а также чеки об оплате обучения. Долгов быть не должно.

Имеет значение то, кто вносит оплату за обучение. Например, если студент оплачивает свое обучение сам, он должен подать заявление от своего имени, а если на его учебу выделяют средства родители, заявление должны подавать они. Налоговый возврат распространяется не только на собственные средства заявителя, затраченные на обучения, но и деньги, полученные по кредитной программе в банке или МФО. Если имел место кредит, к документам потребуется приложить договор с банком и чеки, если оплата по договору о кредитовании уже вносилась.

Список необходимых документов

Для того чтобы получить возврат средств за обучение в 2022 году, документы потребуются следующие:

- Чеки за внесенную оплату учебному заведению.

- Копии документов, удостоверяющих личность (паспорт, студенческий билет, ИНН и т.д.).

- Договор между учащимся и учебным заведением.

- Заполненная налоговая декларация.

- Справка о зарплате за последние 6 месяцев.

- Заявление на налоговую скидку.

Все документы подаются в налоговый орган, после чего он рассматривает возможность возвращения средств. Обычно на это уходит около двух месяцев.

Сроки возврата налога за обучение

Стоит обратить внимание на то, что согласно НК Украины возврат НДС за обучение предусмотрен только за предыдущий год, то есть в 2022 году можно получить деньги за 2020 год обучения. При этом заявление должно быть подано не позднее декабря 2022 года. Если срок подачи документов будет пропущен, возможность вернуть вычет пропадает. Суммы не складываются и не продляются на следующий год.

Суммы не складываются и не продляются на следующий год.

Размер компенсации

Компенсация за обучение будет не полной, Налоговый Кодекс предусматривает возврат не более 18% средств, затраченных на обучение. Таким образом, при затратах 20 000 гривен можно рассчитывать получить от государства 3600 гривен.

Какое значение имеет официальная зарплата?

18% – это максимальная сумма выплаты, на которую можно рассчитывать, однако процент меняется в зависимости от величины зарплаты заявителя. Если заявитель в прошлом году заплатил налоги на сумму ниже рассчитанной, то величина компенсации уменьшится. Процент удержанных налогов высчитывается именно благодаря справке с места работы. Изучив данные, налоговая служба скажет, на какой процент вы можете претендовать.

На заметку: если ваш оклад минимальный, то вы можете рассчитывать на льготу 18%.

После того как в налоговую инспекцию будут поданы все документы и заявление, заявитель должен будет указать номер расчетного счета. На него налоговый орган перечислит компенсацию. Потребуется указать номер счета в форме IBAN, номер карты не подойдет. Такую услугу может предоставить любой банк, уточнить вы можете в своей финансовой организации, дозвонившись туда или посетив отделение.

На него налоговый орган перечислит компенсацию. Потребуется указать номер счета в форме IBAN, номер карты не подойдет. Такую услугу может предоставить любой банк, уточнить вы можете в своей финансовой организации, дозвонившись туда или посетив отделение.

Сколько раз можно получить возврат?

При условии добросовестной выплаты налогов гражданином и своевременную подачу документов он может рассчитывать на ежегодную компенсацию. Стоит отметить, что если в семье несколько детей, и родители оплачивают их обучение, можно рассчитывать на выплату за каждого студента. Это правило распространяется и на многодетные семьи. При этом не нужно подавать документы на каждого учащегося отдельно. Достаточно собрать только один пакет документов, но приложить два договора с учебным заведением.

Если вы не знаете, как правильно составить документы, обратитесь в фискальную службу по месту прописки. Инспектор поможет составить декларацию о доходах, объяснит, какие документы нужны и каких не хватает, сможет сразу назвать ваш личный процент возврата. Если все в порядке, ждать потребуется около 60 дней, после этого деньги поступят на указанный вами расчетный счет.

Если все в порядке, ждать потребуется около 60 дней, после этого деньги поступят на указанный вами расчетный счет.

В некоторых случаях налоговая инспекция может отказать заявителю, причину они должны обязательно указать в письменном виде. Вы можете исправить недочеты, если, например, отказ связан с неправильно заполненными документами, и подать заявку повторно. Если вы подадите документы до 31 декабря текущего года, вы сможете получить выплату за 2020 год, если документы будут поданы в 2022, то вычет за 2020 будет получить уже нельзя. Тем не менее, можно подать на возврат средств за 2022 год, если обучение к этому моменту не прекратилось.

Как получить налоговый вычет за онлайн-образование

Образование стало доступнее: онлайн можно освоить новую профессию, подтянуть языки, даже поступить в зарубежный вуз. Чаще всего это происходит платно, но с потраченной на обучение суммы вы можете вернуть налоговый вычет.

Возвратить часть средств можно с любого вида учёбы: и офлайн, и онлайн. Но если про эту привилегию для обычного платного образования в вузе многие знают, то про возможность проделать тоже самое с онлайн-курсами не догадываются.

Но если про эту привилегию для обычного платного образования в вузе многие знают, то про возможность проделать тоже самое с онлайн-курсами не догадываются.

По данным исследования от Talen-Tech, «Нетологии» и EdMarket в 2019 году объём российского b2c-рынка онлайн-образования достиг 38,5 миллиарда ₽. Тем не менее обучение через интернет всё ещё часто ассоциируется с чем-то эфемерным, что и потрогать нельзя, какие уж тут налоговые вычеты.

Поэтому мы составили инструкцию, как вернуть 13% c денег, потраченных на офлайн- или онлайн-образование.

Оглавление

- Что за налоговый вычет

- Сколько можно вернуть

- За какое обучение возвращают деньги

- В каком случае вычет вернут

- Как не проспать сроки

- Какие документы нужны

- Как подать

- Как подать через сайт ФНС

Что за налоговый вычет

Налоговый вычет за обучение позволяет частично или полностью вернуть уплаченный налог на доходы физических лиц (НДФЛ). НДФЛ ежегодно перечисляют государству все официально трудоустроенные граждане, а также индивидуальные предприниматели, которые работают на общей системе налогообложения. Он равен 13% от заработка.

НДФЛ ежегодно перечисляют государству все официально трудоустроенные граждане, а также индивидуальные предприниматели, которые работают на общей системе налогообложения. Он равен 13% от заработка.

Сколько можно вернуть

Налоговый вычет равен 13% от суммы, потраченной на образование. Допустим, в 2019 году вы потратили на курсы графического дизайна 40 000 ₽. Умножаем эту сумму на 0,13, получаем 5 200 ₽ — столько вы сможете вернуть.

Если в прошлом году вы отучились ещё и на маркетолога на курсах стоимостью 50 000 ₽, то эти суммы можно объединить. Тогда 13% будут рассчитываться от 90 000 ₽, и вы получите вычет 11 700 ₽.

Но общая сумма, с которой можно вернуть вычет, ограничена. Если вы оплатили обучение для себя или за своих братьев и сестёр, максимальная сумма вычета рассчитывается от 120 000 ₽. Если вы оплатили учёбу своих детей — от 50 000 ₽.

То есть если вы потратили на своё обучение 200 000 ₽ за раз, вам всё равно максимально могут вернуть 13% в расчёте от 120 000 ₽ — 15 600 ₽.

Поэтому за длительное и дорогое обучение выгоднее платить частями, а не сразу за всё время. Тогда можно будет за каждый год обучения получать налоговый вычет.

Например, за 2 года обучения вы сразу оплатите 200 000 ₽. Тогда налоговый вычет будет рассчитываться за 1 год и составит максимально возможный — 15 600 ₽. Если же разобьёте эту сумму и 2 года будете платить по 100 000 ₽, то сможете получать каждый год по 13 000 ₽, а в сумме 26 000 ₽ вместо 15 600 ₽.

Вычет за год не может превышать размер НДФЛ, уплаченного за год в бюджет.

Допустим, вы работали только 1 месяц в году, получили за него зарплату 30 000 ₽, уплатили с неё НДФЛ 0,13*30 000 = 3 900 ₽. В этом же году вы прошли обучение за 40 000 ₽. Вы могли бы получить с него налоговый вычет 0,13*40 000 =5 200 ₽. Но получите только 3 900 ₽.

За какое обучение возвращают деньги

Получить вычет можно, если вы оплатили любое своё обучение: очное, заочное, онлайн.

А если вы оплачиваете учёбу своих детей (в том числе опекаемых), братьев или сестёр, то вычет полагается, только если они учатся очно. Важен и возраст родственников — всем им должно быть меньше 24 лет.

Важен и возраст родственников — всем им должно быть меньше 24 лет.

В каком случае вычет вернут

- Получить вычет можно, если вы платите НДФЛ. То есть вы должны быть официально трудоустроены или быть индивидуальным предпринимателем, работающим на общей системе налогообложения.

- Вычет можно получить только при условии, что у обучающего вас учреждения есть лицензия на осуществление образовательной деятельности. Её нужно спрашивать перед тем, как подписывать договор.

Если вы проходите «марафон» у блогера в соцсетях, вычета ждать не стоит. Если только блогер не индивидуальный предприниматель, который ещё и преподаёт. Ему лицензия не нужна, но в ЕГРИП (Единый государственный реестр индивидуальных предпринимателей) должна быть запись об образовательной деятельности этого ИП.

Как не проспать сроки

Получить налоговый вычет можно в течение 3 лет с момента оплаты обучения.

Если вы учились в 2017 году, то в 2020 году ещё могли успеть оформить налоговый вычет.

Необходимый пакет документов подается стандартно до 30 апреля.

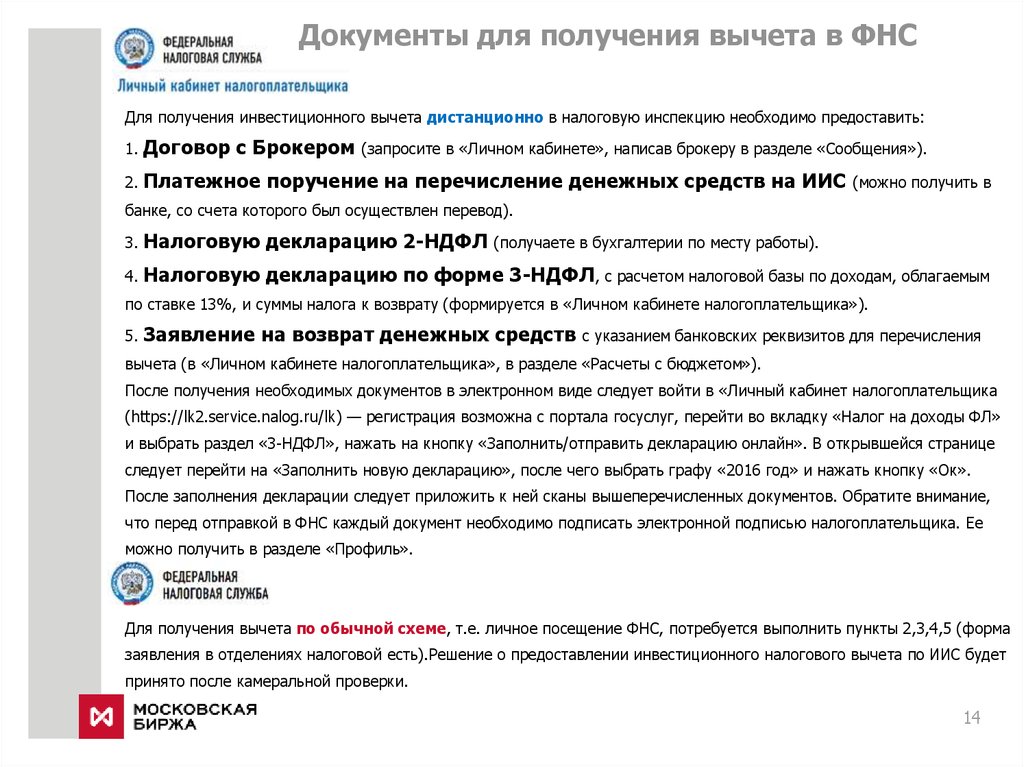

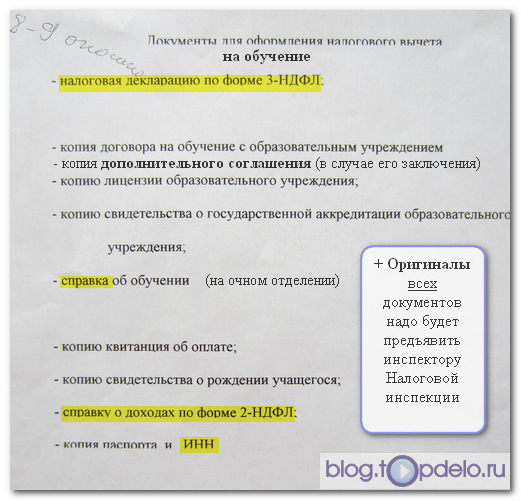

Какие документы нужны

1. Копия лицензии учреждения на осуществление образовательной деятельности или копия записи об образовательной деятельности ИП из ЕГРИП.

2. Официальный договор с образовательным учреждением или индивидуальным предпринимателем и все платёжные документы (чеки, квитанции), подтверждающие вашу оплату.

3. Справка о доходах 2-НДФЛ.

4. Декларация 3-НДФЛ.

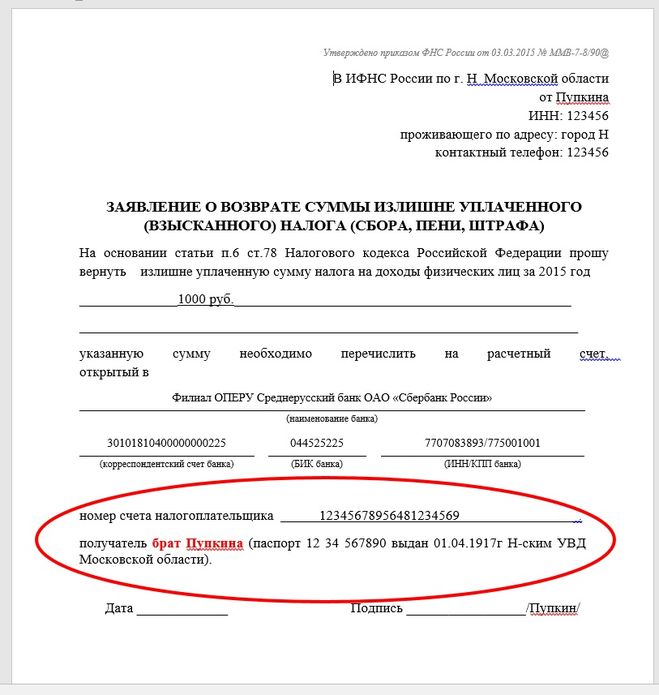

5. Заявление о возврате НДФЛ.

6. Документы, подтверждающие личность.

Как подать

- Через работодателя — для этого обратитесь в бухгалтерию.

- Через налоговую инспекцию. Это можно сделать лично, посетив налоговую, или дистанционно — в личном кабинете налогоплательщика на сайте ФНС.

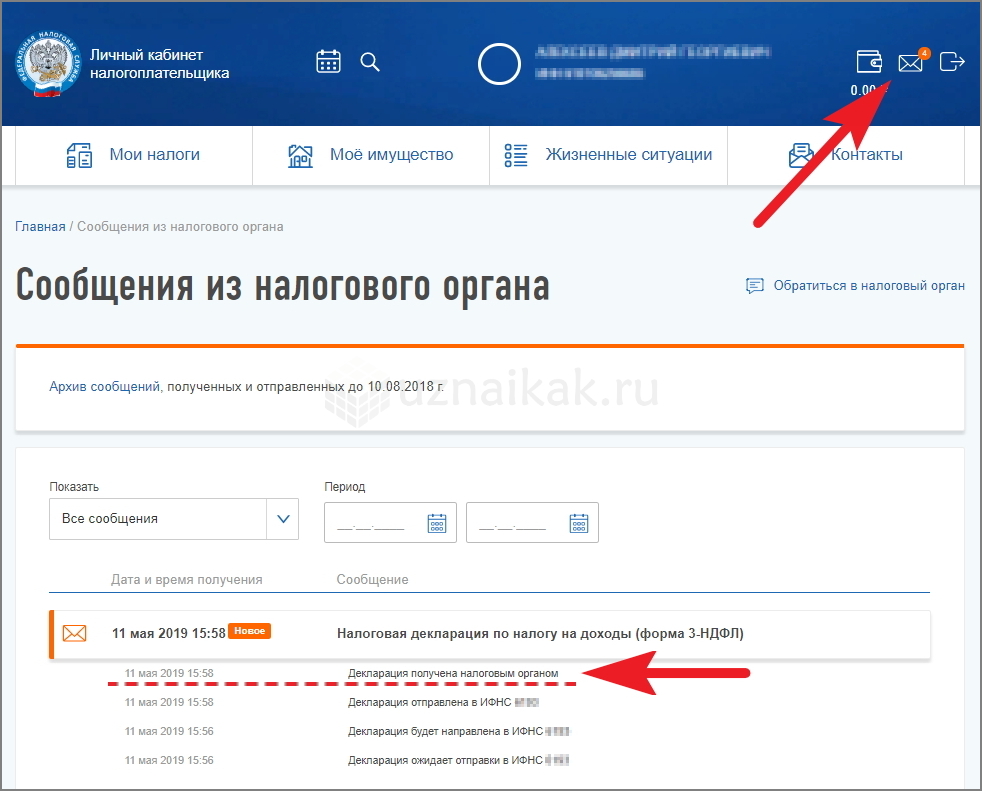

Как подать через сайт ФНС

Зайдите в в личный кабинет. Для этого вам потребуются логин (ваш ИНН) и пароль, который нужно заранее получить в налоговой инспекции, не забыв паспорт.

1. Выберите раздел «Жизненные ситуации»

2. Выберите пункт «Подача заявления на налоговые вычеты».

3. Выберите раздел «При оплате образования»

4. Будьте готовы, что вам потребуется электронная подпись (ЭП). Если её ещё нет, сервис сам напомнит вам об этом и направит на нужную страницу. Там неквалифицированную ЭП можно сгенерировать самостоятельно.

Существует также квалифицированная ЭП, которую нужно получать лично в аккредитованных удостоверяющих центрах Минкомсвязи России. Такая подпись нужна юридическим лицам, например, для сдачи документов в контролирующие органы. Также её могут использовать физические лица для серьёзных электронных операций, например, для участия в торгах. Для подачи заявления на налоговый вычет за образование неквалифицированной ЭП будет достаточно.

Страница оформления ЭП на сайте nalog.ru

5. Вернитесь в раздел «Налоговые вычеты»/«При оплате образования». Попадаем непосредственно на страницу оформления налогового вычета.

6. Ждите уведомления, что документы приняты, и потом от 1 до 4 месяцев до зачисления денег на ваш расчётный счет.

Возвращённые деньги можно вложить в следующее образование, а потом вновь оформить вычет. И так до бесконечности, ведь ограничений по количеству вычетов нет, а учиться чему-то новому всегда увлекательно и полезно.

Читайте также:

Проект «Цифровые профессии»: как получить IT-профессию со скидкой 50% от государства

Инна Романович

8 мин.

Налоговая декларация для студентов: как это работает

Основные (1)

Основные файлы cookie обеспечивают выполнение основных функций и необходимы для правильной работы веб-сайта.

Показать информацию о файлах cookie Скрыть информацию о файлах cookie

| Имя | Печенье Борлабс |

|---|---|

| Провайдер | Владелец этого сайта, Выходные данные |

| Назначение | Сохраняет настройки посетителей, выбранные в окне файлов cookie Borlabs Cookie..jpg) |

| Имя файла cookie | borlabs-cookie |

| Срок действия файла cookie | 1 год |

Маркетинг (2)

Маркетинг

Маркетинговые файлы cookie используются сторонними рекламодателями или издателями для отображения персонализированной рекламы. Они делают это, отслеживая посетителей на веб-сайтах.

Показать информацию о файлах cookie Скрыть информацию о файлах cookie

| Принять | Пиксель Facebook |

|---|---|

| Имя | Пиксель Facebook |

| Провайдер | Meta Platforms Ireland Limited, 4 Grand Canal Square, Dublin 2, Ирландия |

| Назначение | Файл cookie Facebook, используемый для аналитики веб-сайта, таргетинга рекламы и измерения рекламы. |

| Политика конфиденциальности | https://www.facebook.com/policies/cookies |

| Имя файла cookie | _fbp,act,c_user,datr,fr,m_pixel_ration,pl,presence,sb,spin,wd,xs |

| Срок действия файла cookie | сессия / 1 год |

| Принять | Диспетчер тегов Google |

|---|---|

| Имя | Диспетчер тегов Google |

| Провайдер | Google Ireland Limited, Gordon House, Barrow Street, Dublin 4, Ирландия |

| Назначение | Файл cookie Google используется для управления расширенными сценариями и обработкой событий. |

| Политика конфиденциальности | https://policies.google.com/privacy?hl=en |

| Имя файла cookie | _ga,_gat,_gid |

| Срок действия файла cookie | 2 года |

Департамент образования не будет арестовывать возврат налогов за просроченные студенческие кредиты

- Программа компенсации казначейства позволяет федеральному правительству налагать арест на такие платежи, как возмещение налогов и частичные чеки социального обеспечения, для погашения просроченной задолженности, такой как студенческие ссуды и алименты.

- Федеральная пауза в сборе студенческих ссуд предотвращает это до 1 мая. Департамент образования заявил, что приостановит зачет еще на шесть месяцев, то есть 1 ноября. , как и заработанный доход, налоговые льготы на детей и льготы по восстановлению, не будут конфискованы.

Мигель Кардона, министр образования США, в Королевском театре 23 декабря 2020 года в Уилмингтоне, штат Делавэр.

Джошуа Робертс | Новости Гетти Изображений | Getty Images

Министерство образования США приостановило изъятие налоговых возмещений, выплат по социальному обеспечению и других государственных платежей для погашения просроченных студенческих кредитов до ноября, сообщило агентство.

Около 9 миллионов человек имеют просрочку по федеральному студенческому кредиту, что означает, что они просрочили платежи как минимум на 270 дней.

Департамент образования, а также другие федеральные агентства и агентства штата могут взимать просроченную задолженность через Программу компенсации казначейства, которая перехватывает определенные платежи для возврата причитающихся средств.

смотреть сейчас

Заемщики получили отсрочку во время пандемии Covid-19 из-за федеральной паузы в выплатах по кредитам, процентах и взыскании.

Но эта политика прекращается после 1 мая, вызывая опасения среди защитников прав потребителей, что правительство конфискует налоговые возвраты, выданные после этой даты, включая льготы, такие как налоговые кредиты на заработанный доход, ребенка и льготы на восстановление, предназначенные для домохозяйств с низким доходом.

Тем не менее, согласно веб-сайту Федеральной помощи учащимся, Департамент образования не будет возобновлять сбор средств через Программу компенсации казначейства в течение шести месяцев после окончания паузы в выплатах в связи с Covid-19. Это будет после 1 ноября, если пауза снова не будет продлена.

Еще из раздела «Личные финансы»:

Стоит ли учиться в колледже? Почему трудно рассчитать рентабельность инвестиций

Почему ваша налоговая декларация может быть отклонена, если прошлогодняя декларация все еще находится на рассмотрении

3 своевременных способа потратить налоговый возврат в этом году

Похоже, что департамент обновил свою политику на прошлой неделе, хотя точное время неясно. Представитель агентства не ответил на запрос о комментарии.

Представитель агентства не ответил на запрос о комментарии.

«Эта политика означает, что вы не потеряете деньги от определенных государственных платежей, таких как налоговый кредит на детей, выплаты по социальному обеспечению и возврат налогов за налоговый сезон 2022 года», — говорится на веб-сайте агентства.

Он основывается на более узкой политике, объявленной на прошлой неделе, которая применялась только к выплатам налогового кредита на детей. После расследования CNBC министр образования Мигель Кардона заявил 8 февраля, что агентство не будет удерживать возврат налогов, связанных с налоговой льготой на детей, даже после 1 мая9.0003

«Целью этих программ социальной защиты является защита и предотвращение того, чтобы люди в США испытывали крайнюю нищету, а не система примирения, которую федеральное правительство может использовать для портфеля студенческих ссуд», — сказала Эбигейл Селдин, управляющая благотворительной организацией. фонд, который фокусируется на доступе к государственным услугам.

Согласно фундаментальному анализу общедоступных данных, в 2019 году в рамках Компенсационной программы казначейства было собрано почти 4,9 миллиарда долларов для обслуживания долгов Министерства образования.

Это составляет около 78% от общей суммы просроченной неналоговой задолженности в размере 6,3 миллиарда долларов, собранной в этом финансовом году.

Правительству разрешено конфисковывать 100% возмещения федеральных налогов для взыскания долгов, связанных с алиментами, страхованием по безработице и подоходным налогом штата. Например, он также может удерживать до 65% федеральной заработной платы и до 15% выплат по социальному обеспечению.

посмотреть сейчас

Однако некоторые платежи, в том числе по многим программам проверки нуждаемости, не подлежат зачету. Казначейство также должно предоставить должнику предварительное уведомление за 60 дней о намерении произвести взаимозачет.

Неплатежеспособные студенческие заемщики останутся уязвимыми после 1 ноября, добавил Селдин, который был кандидатом на пост куратора студенческих ссуд от администрации Байдена.

1 Какое значение имеет официальная зарплата?

1 Какое значение имеет официальная зарплата?

Об авторе