Как вернуть ндс ип: Возврат НДС для ИП, порядок возмещения и сроки

Порядок возмещения НДС при УСН в 2020 году

Возмещение НДС при УСН – возможно ли оно – таким вопросом вправе задаться те «упрощенщики», которым (как исключение из общего правила, действующего при УСН) вменяется в обязанность уплата налога на добавленную стоимость. Рассмотрим, насколько правомерно возникновение возмещаемых сумм НДС при применении «упрощенки».

Кто заполняет декларацию по НДС на УСН

Упрощенная система налогообложения предполагает, что задаваться вопросами уплаты НДС нет необходимости. Однако это может быть актуально в следующих случаях:

- При покупке товаров у иностранного поставщика, если этот поставщик не стоит на налоговом учете в России (если стоит, то уплата НДС — его обязанность) и, конечно, если товар вообще подлежит обложению НДС. Либо если покупатель из России оплачивает работы или услуги, выполненные иностранной организацией.

- При аренде и покупке имущества, принадлежащего государству или муниципалитету.

- При отношениях в рамках договоров совместной деятельности (простого товарищества, доверительного управления). Нюансы учета НДС для таких случаев урегулированы в ст. 174.1 НК РФ.

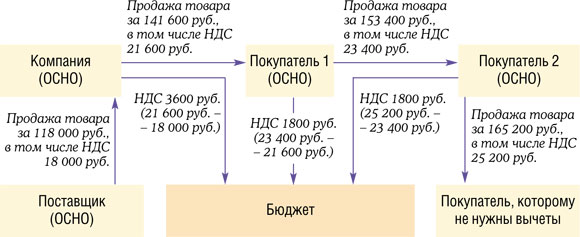

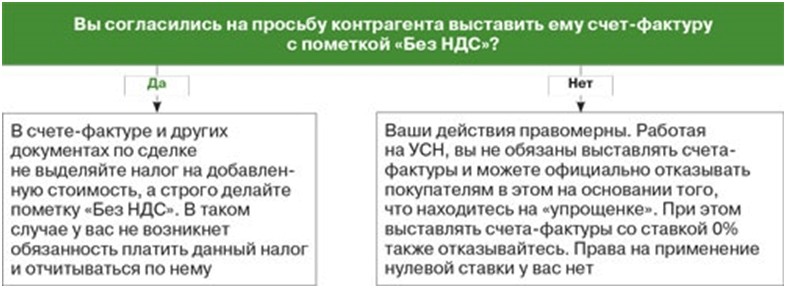

- При выставлении заказчику или покупателю счета-фактуры, в котором выделен НДС. Подобные ситуации могут возникнуть вынужденно. Например, ИП поставляет товары организациям, которые просят выписывать счета-фактуры с выделенным НДС. Данную просьбу лучше не выполнять, сославшись на нормативные документы, которые подтверждают ваше право на невыставление счетов-фактур. Однако законодательного запрета на выставление «упрощенцем» счета-фактуры с НДС нет.

Каждый из этих случаев потребует не только оплаты налога, но и составления декларации по нему. Сдать декларацию в ИФНС нужно будет не позднее 25 числа месяца, наступающего после завершения отчетного квартала (абз. 2 п. 5 ст. 174 НК РФ), причем способ ее сдачи может быть не электронным.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли определили ситуации, когда нужно платить НДС при УСН и отчитываться по налогу. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

О правилах оформления декларации читайте в статье «Какой порядок заполнения декларации по НДС (пример, инструкция, правила)».

Надо ли при УСН вести регистры налогового учета по НДС

Часто возникает вопрос: нужно ли плательщику УСН вести книги покупок и продаж в ситуациях, когда он обязан уплатить налог?

Книга покупок необходима для расчета налоговых вычетов по НДС. Такой ситуации не может возникнуть ни у одного плательщика УСН, следовательно, книгу покупок вести не нужно. Что же касается книги продаж, то и ее «упрощенцы», как неплательщики НДС, заполнять не обязаны (п. 3 ст. 169 НК РФ).

Журнал учета счетов-фактур важен для тех неплательщиков НДС, которые выставляют счета-фактуры, работая с контрагентами по посредническим договорам, договорам транспортной экспедиции, и застройщиков. Им заполнение журнала вменено в обязанность (п. 3.1 ст. 169 НК РФ). На основании данных этого документа посредники заполняют декларацию по НДС, подлежащую подаче в обычные для нее сроки (не позднее 25 числа месяца, наступающего после завершения отчетного квартала). В этом случае декларация может быть только электронной (абз. 3 п. 5 ст. 174 НК РФ).

Им заполнение журнала вменено в обязанность (п. 3.1 ст. 169 НК РФ). На основании данных этого документа посредники заполняют декларацию по НДС, подлежащую подаче в обычные для нее сроки (не позднее 25 числа месяца, наступающего после завершения отчетного квартала). В этом случае декларация может быть только электронной (абз. 3 п. 5 ст. 174 НК РФ).

Скачайте образец заполнения журнала учета счетов-фактур по ссылке.

Можно ли принять НДС к вычету на УСН

Итак, книги продаж и покупок «упрощенцы», как неплательщики НДС (ст. 169, ст. 346 11 НК РФ), не ведут. При этом следует понимать, что ни одна организация (ни один ИП) на УСН не сможет принять НДС к вычету, ведь если «упрощенцы» не относятся к плательщикам НДС, то и ст. 172 НК РФ о порядке применения налоговых вычетов к ним не относится.

Таким образом, выставить счет-фактуру с НДС «упрощенцы» могут, а принять налог к вычету – нет. Поэтому в случае выставления ими счета-фактуры с НДС они должны в полном объеме уплатить сумму указанного в этом документе налога в бюджет. Следовательно, вопрос о возможности возмещения НДС для «упрощенщика» имеет однозначно отрицательный ответ.

Следовательно, вопрос о возможности возмещения НДС для «упрощенщика» имеет однозначно отрицательный ответ.

Взять НДС к вычету могут только контрагенты «упрощенцев», получившие от них счета-фактуры, хотя эта ситуация может вызвать вопросы у налоговиков.

Об особенностях оформления документов в ситуации, когда одна из сторон является неплательщиком НДС, читайте в материале «Основные правила, когда организация без НДС работает с организацией с НДС».

Итоги

Источники:

Налоговый кодекс РФ Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Возврат НДС для ИП

Как происходит возмещение НДС ИП? Данная информация поможет предпринимателям более детально ознакомиться с процедурой возмещения НДС. Предпринимательская деятельность поддерживается государством, и предусматривает возмещение НДС ИП. Это значит, что можно вернуть этот налог.

Когда предприниматель имеет право на пониженную ставку налога? Такая процедура происходит несколькими способами:

- по общему порядку;

- по заявлению.

Но какой бы вид ни был избран, возвращенный налог будет произведен так:

- деньги будут начислены на банковский счет;

- сумма будет учтена при оплате будущего налога.

Как происходит возмещение НДС ИП

Как возместить НДС?

Подчиняясь общему порядку, возмещение происходит строго по закону, и отчет начинается с того времени, как была подана декларация в налоговую службу по НДС с суммой налога к возмещению.

Затем происходит процедура камеральной проверки, чтобы выяснить обоснованно, может ли ИП вернуть НДС. Только после данной процедуры выносится решение или в пользу налогоплательщика, или он получает отказ – полный или частичный.

Что делать, если получен отказ? Получить отрицательный ответ можно в том случае, если речь идет о слишком крупной сумме, поэтому нередко возникают спорные ситуации. Но отказ можно и обжаловать.

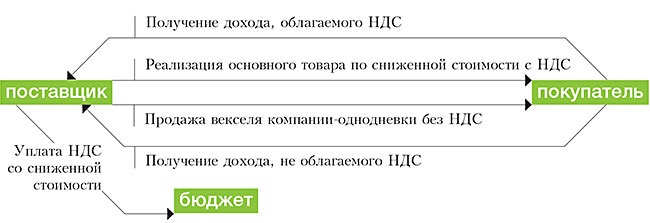

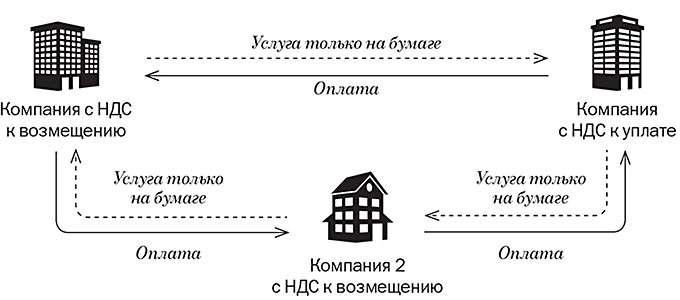

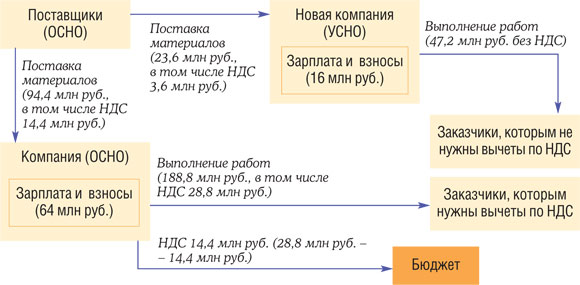

Есть такие предприниматели, которые не имеют права на вычет, но все же обманным путем его получают. Но за такой обман они все равно понесут ответственность.

Запрещено претендовать на вычет, если:

- не были учтены товары в представленной декларации;

- бизнес связан с экспортом и услуги и НДС не оплачены.

Возникают иногда и такие ситуации, при которых индивидуальный предприниматель добился возмещения в заявительном порядке, а потом выяснилось, что возврат был сделан незаслуженно. В этом случае пострадает и сам бизнесмен, и налоговые работники.

Если выделенная сумма не будет возвращена, то придется налогоплательщику нести ответственность по закону. Существует расчет пени, и штрафная сумма будет расти с каждым днем.

Большие шансы получить право на возмещение появляются, если:

- компания занимается отгрузкой товаров на экспорт. Это вызвано тем, что ставка применяется нулевого процента;

- сумма вычетов больше суммы НДС от реализации.

Тогда возврат НДС для ИП будет разрешен, опираясь на такие основания:

- контракт;

- счета-фактуры;

- документы в их первичной редакции;

- уточненная декларация.

Вернуться к оглавлению

Как осуществляется возврат НДС для ИП на УСН

Перечень услуг, которые не облагаются налогом, стал более объемным, возврат НДС ИП на УСН получить стало намного проще, так как для тех, кто пользуется УСН, нет больше двойного налогообложения. А потому суммы НДС не учитываются, когда покупателям выставляют счета за товары, услуги и различные виды работ.

С этого года ставка НДС регулируется, когда реализовываются товары и оказываются услуги населению. Например, должно быть возмещение при операциях по обороту того имущественного пула, которое принадлежит клиринговой компании. И в случае, если происходит продажа очков, оправ, линз и другой корригирующей техники.

Будет нулевой налог, если предприятие занимается распространением медицинских товаров, в состав которых входит такое оборудование:

- санитарно-гигиеническое;

- функциональной диагностики;

- микроскопы;

- необходимые для медицинских работников инструменты.

Для различного технологического оборудования, а также материалов, которые связаны с различными научными разработками, а на территории России их приобрести невозможно, так как здесь они не производятся, тоже разработаны постановления, и налоги будут более щадящими.

В этот выгодный список попадают различные атрибуты, услуги и разные виды работ, которые необходимы для успешного проведения футбольного чемпионата мира, который состоится в 2018 году.

Льгота по НДС будет сохраняться для тех, кто осуществляет перевозку пассажиров пригородного сообщения. А снизится налог на 10% в том случае, если оказываются услуги пассажирам на российских воздушных перевозках, а также багажа.

В те же 10% подпадают услуги, при которых совершается передача племенного скота и птицы при условии, что они отдаются в лизинг с дальнейшим правом выкупа.

Есть целый список товаров, который указан в реестре, составленном на государственном уровне. С ним можно ознакомиться в постановлении правительства.

Если возмещение происходит в заявительном порядке, то происходит ускоренный процесс принятия решения, но главное, чтобы предприниматель имел банковскую гарантию. Сроки предоставления заявления на возврат налога очень ограничены.

Предпринимателей волнует такой важный вопрос, как вернуть НДС ИП, какие для этого потребуются сроки. По закону это может произойти в трехлетний срок.

Чтобы индивидуальные предприниматели смогли получить нулевую ставку, должны быть в порядке все договоры и контракты, которые подтверждали бы, что на официальном уровне были произведены договоренности со всеми участниками проекта, при этом указываются:

- участники;

- цель договора;

- условия;

- сроки исполнения;

- ценовая стоимость;

- обоснования снижение налога на добавленную стоимость.

Существуют определенные формы реестров для оформления документов, чтобы подтвердить нулевые ставки НДС. Их утвердила ФНС. Они формируются благодаря таким видам документов:

- транспортных;

- товаросопроводительных;

- перевозочных;

- таможенных деклараций, где указаны все необходимые номера регистраций.

Реестры подаются вместе с декларацией по заявке для льготы по НДС. Такие документы должны быть составлены по стандартам, какие существуют в Гражданском кодексе РФ.

НДС при закрытии ИП

Очень часто НДС при закрытии ИП создает некоторые сложности у бизнесменов. Для индивидуальных предпринимателей, которые работают на общей системе налогообложения, НДС является одним из больных вопросов. Этот налог требует ведения четкой документации, его не просто высчитать, а оплатить нужно вовремя. Но у некоторых бизнесменов при соблюдении определенных условий есть возможность вернуть часть налога на добавленную стоимость.

Причин закрытия собственного бизнеса может быть много. При этом для индивидуальных бизнесменов это особой проблемой не является, но все же при использовании некоторых налоговых режимов не исключаются трудности.

При этом для индивидуальных бизнесменов это особой проблемой не является, но все же при использовании некоторых налоговых режимов не исключаются трудности.

Когда ИП работает на ОСНО либо в процессе трудовой деятельности имел место импорт товаров, приходится сталкиваться с налогом на добавленную стоимость.

Как ИП завершить работу?

Если предприниматель уверен в том, что ему больше нет смысла держать открытым свой ИП, необходимо обратиться в налоговую службу и предоставить заявление, заполненное по определенному образцу.

Кроме того, понадобится оплатить государственную пошлину и решить все вопросы с фондами. Если у предпринимателя есть долги в ПФР, он может завершить свою предпринимательскую деятельность, но после ему придется рассчитываться с Пенсионным фондом уже как обычному физическому лицу.

Но, если с ПФР можно решить вопросы позже, то в налоговой на момент подачи заявления все должно быть чисто. У предпринимателя не должно быть долгов и несданной отчетности, в том числе и по налогам на добавленную стоимость. Особенно сложно соблюдать все эти правила тем бизнесменам, которые работают на общей системе налогообложения, так как тут отчетность большая.

Особенно сложно соблюдать все эти правила тем бизнесменам, которые работают на общей системе налогообложения, так как тут отчетность большая.

Даже в том случае, когда бизнес не приносил дохода за последний отчетный период, предприниматель обязан подать отчеты в налоговую инспекцию, но уже с нулевыми данными. Если это не будет сделано до того, как заявление на закрытие ИП поступит на рассмотрение в ФНС, данную процедуру необходимо совершить сразу после официального завершения предпринимательской деятельности.

Чтобы закрыть ИП, предпринимателю необходимо подать заявление и оплатить госпошлину. После этого понадобится 5 дней для оформления всех документов. То есть, примерно через неделю бизнесмен может снова обратиться в территориальное отделение ФНС, чтобы получить выписку из Единого госрееста ИП, в которой будет говориться о том, что его фирма официально прекратила свое существование.

Вернуться к оглавлению

Что делать с НДС при закрытии ИП?

Как говорилось выше, для многих бизнесменов, работающих на ОСНО, одним из самых проблематичных моментов является НДС, иногда с нюансами налога разобраться настолько сложно, что приходится обращаться за помощью к профессиональным бухгалтерам.

К примеру, у индивидуального предпринимателя может возникнуть такая ситуация, когда товар был закуплен еще до принятия решения о закрытии ИП, но с него был полностью возмещен налог на добавленную стоимость из госбюджета, что вполне возможно.

Если при этом товар остался нераспроданным и лежит на складе, то может возникнуть вопрос, относительно того, должен ли ИП при завершении своей предпринимательской деятельности возместить государству ранее полученный возврат по НДС.

На такой случай в российском налоговом законодательстве имеются указания, которые не заставляют предпринимателя возвращать НДС при ликвидации ИП. Это касается тех случаев, когда остаток товара было решено оставить для личного пользования, то есть он уже больше не будет участвовать в реализации (3 пункт 170 ст. НК РФ).

Но несмотря на то, что на законодательном уровне четких указаний о том, что бизнесмен обязан вернуть вычет по налогу на добавленную стоимость, нет, на практике все может происходить несколько иначе.

К примеру, в процессе рассмотрения документов при завершении предпринимательской деятельности сотрудниками ФНС могут быть выдвинуты претензии по этому поводу. Поэтому бизнесмену нужно быть готовому к тому, что свои права, скорее всего, придется отстаивать в арбитражном суде. Тем не менее, специалисты говорят о том, что очень часто решение судебных органов выходят в пользу индивидуальных бизнесменов.

У предпринимателей, которым приходится решать подобные дела через суд, часто возникает недоумение по этому поводу, так как в законе говорится о том, что бизнесмен не обязан возмещать НДС, если товар остается у него. Тем не менее, в налоговой службе могут ссылаться на второй пункт все той же 170 ст. Здесь уже говорится о том, что ИП обязан возместить налог на добавленную стоимость, если товары либо услуги, по которым был получен вычет, планируется использовать дальше.

Таким образом, возмещать налог на добавленную стоимость бизнесмен не обязан только в том случае, если он собирается оставить весь остаток товара для личного использования, и точно не будет избавляться от него методом реализации.

Но это придется доказать, так как иногда остатки очень большие и у сотрудников налоговой инспекции возникают сомнения в том, что человек может использовать такое количество продукции лично.

Стоит заметить, что в тех случаях, когда при завершении предпринимательской деятельности ИП все же решит возместить НДС в государственную казну, эту сумму предприниматель имеет право внести в графу расходов.

Новые правила возврата излишне уплаченного налога

Новые правила зачёта и возврата переплаты

С 1 октября 2020 года вступят в силу положения ФЗ № 325 от 29.09.2019 года, которые упрощают порядок зачёта или возврата переплаты по налогам. До 1 октября налоговики могут перераспределить излишне уплаченные налоги только внутри бюджета одного вида. Федеральный налог — в федеральный бюджет, региональный — в региональный, местный — в местный. Например, переплатой по НДС — федеральному налогу, нельзя закрыть долг по налогу на имущество — местному налогу.

С октября зачесть переплату в счёт будущих платежей по налогу или погасить задолженность по другому налогу можно будет без привязки к уровню бюджета. Например, за счёт излишне уплаченного в федеральный бюджет налога на прибыль можно погасить недоимки или штраф в региональный бюджет по транспортному налогу или в местный бюджет по земельному налогу.

При наличии задолженности по налогам в любой бюджет — федеральный, региональный или местный вернуть деньгами переплату по налогу нельзя. Должник за счёт переплаты обязан сначала погасить свои обязательства по налогам, штрафам и пеням (п. 6 ст. 78 НК РФ).

Правила зачёта и возврата излишне уплаченных страховых взносов остаются прежними. Например, переплату взносов на пенсионное страхование нельзя «перекинуть» на взносы по социальному или медицинскому страхованию (п. 1.1 ст. 78 НК).

Как возникает переплата по налогам

Переплата возникает из-за ошибок либо самой организации, либо налогового органа.

Сами налогоплательщики ошибаются:

- при расчёте налога. Бухгалтерия может допустить ошибку, когда считает налоговую базу, применяет неправильную ставку налога или не применяет налоговые льготы и вычеты;

- при заполнении платёжных поручений на уплату налога, пеней, штрафов. Любая ошибка в КБК или сумме налога приводит к переплате по одному налогу и недоимке по другому.

Переплата может возникнуть из-за авансовых платежей. Например, компания в течение года перечисляла авансы по налогу на прибыль, но по итогам года налог оказался меньше суммы перечисленных авансов. Так у компании появилась переплата по налогу на прибыль.

Налоговые инспекторы могут по ошибке дважды взыскать налог. Это происходит при одностороннем списании налога, штрафа или пеней с расчётного счёта. Например, налогоплательщик уже перечислил налоги, но деньги до налоговой инспекции ещё не дошли. И ФНС списывает суммы в безакцептном порядке. Тогда может возникнуть переплата.

Тогда может возникнуть переплата.

Обратите внимание! Переплата по налогам должна быть зафиксирована на лицевой карточке организации в ФНС. Если, например, компания перечислила налоги через проблемный банк, но они не поступили в бюджет, зачесть или вернуть их не получится.

Суды считают, что признание обязанности уплатить налог исполненной не порождает автоматического права налогоплательщика вернуть или зачесть сумму такого налога.

Они подтвердили, что налогоплательщик не вправе компенсировать свои потери за счёт бюджета (Определение Верховного суда РФ № 307-КГ18-10845 от 8 августа 2018 г.).

Как узнать о переплате

Найти переплату по налогам может как сам налогоплательщик, так и налоговые инспекторы. Вы можете заказать акт сверки в налоговой инспекции или проверить свои перечисления в личном кабинете на сайте ФНС. В течение пяти рабочих дней после подачи документов налоговики должны оформить акт сверки и направить налогоплательщику.

Если переплату первыми обнаружили налоговики, они обязаны известить организацию — в течение 10 рабочих дней они должны выслать письменное сообщение и указать дату выявления переплаты (п. 3 ст. 78 НК РФ). Датой обнаружения переплаты считается день, когда инспектор обнаружил излишки по конкретному налогу. Независимо от того, сообщила налоговая инспекция о факте излишней уплаты налогоплательщику или нет, переплатой можно распорядиться в течение трёх лет с момента возникновения.

Налоги в бюджет за налогоплательщика может перечислить любое другое лицо — организация, предприниматель или гражданин без статуса ИП (абз. 4 п. 1 ст. 45 НК). Но вернуть лишнее или зачесть уплату вправе только сам налогоплательщик. Третьи лица не могут этого сделать (абз. 5 п. 1 ст. 45 НК).

Как можно распорядиться переплатой

Если организация или ИП выявили переплату по налогам, то излишки можно зачесть в счёт задолженности, оставить на лицевом счёте в ФНС для будущих платежей или вернуть деньги на расчётный счёт. Рассмотрим каждый пункт отдельно.

Рассмотрим каждый пункт отдельно.

Зачёт в счет недоимки

При наличии задолженности по другим налогам, сборам, штрафам, пеням, инспекторы в первую очередь погасят за счет переплаты недоимку перед бюджетом. Инспекция самостоятельно решает, долг по какому налогу можно закрыть и сообщает организации. Но они могут распорядиться только переплатой, которой не больше трёх лет.

Организация может самостоятельно подать заявление о зачёте с указанием конкретного налога. Желательно перед этим провести сверку расчетов с бюджетом. Если сумма, указанная в заявлении не будет совпадать с данными налоговой инспекции, налоговики вернут заявление.

Налоговая инспекция принимает решение о зачёте или отказе от зачёта излишне уплаченных сумм в счет недоимки в течение 10 рабочих дней:

- с момента обнаружения переплаты, если организация не обращалась в инспекцию с заявлением о зачёте в счёт конкретного налога;

- со дня получения заявления организации о зачёте в счёт конкретного налога, если организация подала такое заявление;

- со дня подписания акта о сверке расчетов с бюджетом, если инспекция и организация провели сверку;

- с момента вступления в силу решения суда, если организация добилась зачёта через суд;

- со дня, следующего за днём завершения камеральной налоговой проверки, которая прошла без доначислений;

- если камеральная проверка выявила нарушения — со дня, следующего за днём вступления в силу решения.

Зачёт в счёт будущих платежей

Если недоимки нет, нужно направить в инспекцию заявление на зачёт денег по утвержденной форме КНД 1150057. Заявления о зачёте налогов, излишне уплаченных в региональные бюджеты по местонахождению обособленных подразделений организации, можно подавать как в налоговую инспекцию по местонахождению организации, так и в налоговые инспекции по местонахождению обособленных подразделений.

Срок подачи заявления — в течение трёх лет с момента уплаты излишней суммы налога или взноса. К заявлению нужно приложить документы, подтверждающие переплату — платёжное поручение или уточнённую декларацию. Налоговая инспекция должна принять решение о зачёте в течение 10 рабочих дней с момента получения заявления от организации.

Засчитывать переплату в счёт будущих платежей по налогам, сборам, пеням и штрафам других налогоплательщиков нельзя. Такой зачёт НК не предусмотрен (письмо Минфина от 06.03.2017 № 03-02-08/12572).

Возврат переплаты

Для возврата денег на расчётный счёт, организация подаёт заявление по форме КНД 1150058 в течение трёх лет с момента переплаты. Чтобы принять решение, у инспекторов есть 10 рабочих дней с момента, как получат заявление или подпишут акт сверки. Через 5 рабочих дней налоговики обязаны сообщить организации или ИП о принятом решении (п. 9 ст. 78 НК). Через месяц — вернуть переплату на банковский счет. Если налогоплательщик ошибся и указал неверные реквизиты, возврат проведут после уточнения.

Возврат сумм излишне уплаченного налога — это право, а не обязанность налогоплательщика. Организация или ИП могут отказаться от своего права, что не противоречит п. 6 ст. 78 Налогового кодекса РФ (письмо Минфина России № 03-07-11/63803 от 11 декабря 2014 г.).

Если переплате больше трёх лет

Зачесть или вернуть переплату организация может в течение трёх лет с даты уплаты излишней суммы налога. Дата уплаты считается по-разному. Например, у НДС, который уплачивается без авансовых платежей, трёхлетний срок будет отсчитываться с даты перечисления налога. А для налога на прибыль, в котором предусмотрены авансовые платежи, срок будет исчисляться с момента подачи декларации.

Например, у НДС, который уплачивается без авансовых платежей, трёхлетний срок будет отсчитываться с даты перечисления налога. А для налога на прибыль, в котором предусмотрены авансовые платежи, срок будет исчисляться с момента подачи декларации.

Если организация пропустила срок подачи заявления, можно обратиться в суд. При рассмотрении дела в суде срок исковой давности — 3 года будет рассчитываться по нормам гражданского, а не налогового законодательства. И отсчёт срока идёт не с момента уплаты излишней суммы, а с момента, когда организация узнала или должна была узнать об этом (п. 1 ст. 200 ГК). Но вам придется доказать, что вы узнали о переплате позже, чем она возникла. А это не так-то просто.

Порядок действий: что, когда и куда подать

ИФНС не проведет зачёт или возврат сумм автоматически. Для этого нужно пройти определенную процедуру.

Свериться с налоговой инспекцией. Подайте заявление по месту учёта организации или ИП. Заявление можно подать на бумажном носителе или послать электронно через ТКС. Заявление составляется в свободной форме, но в нём обязательно укажите:

Заявление составляется в свободной форме, но в нём обязательно укажите:

- Наименование и адрес ФНС.

- Данные налогоплательщика: наименование, ИНН, юридический адрес.

- Данные о сверке: за какой период и по каким налогам.

- Дата составления заявления.

- Как вам удобнее получить готовый акт — в налоговой инспекции или электронно.

Через 5 рабочих дней налоговая инспекция пришлёт вам акт сверки. Если вы согласны с данными в акте, подпишите его и направьте обратно в ФНС. Если найдёте расхождения — при подписании укажите, что акт подписан с разногласиями.

Пользователи интернет-бухгалтерии «Моё дело» могут заказать акт сверки с налоговой в Личном кабинете, результат придет туда же. Электронную подпись всем пользователям мы оформляем бесплатно.

Заполнить заявление и подать в налоговую инспекцию вместе с результатами сверки. Если переплатили налог в региональные бюджеты, по местонахождению обособленных подразделений заявление подайте по выбору: по местонахождению обособленных подразделений или по местонахождению организации. Если переплатили из-за ошибки в декларации, придётся составить уточнённую декларацию и подать её вместе с заявлением.

Если переплатили из-за ошибки в декларации, придётся составить уточнённую декларацию и подать её вместе с заявлением.

Получить решение налоговой инспекции через 10 рабочих дней. При положительном исходе деньги в счёт будущих платежей зачислят в день вынесения решения о зачёте, а вернут — через месяц. Если месяц прошёл, а деньги не поступили, налоговики обязаны заплатить проценты за каждый день просрочки по ставке рефинансирования ЦБ РФ на день нарушения срока возврата.

Помните, что инспекция вправе самостоятельно зачесть переплату организации или ИП в счет недоимки по налогам и сообщить об этом. Но это применимо только в отношении переплаты, которой не больше трёх лет.

Если переплата «старше», зачесть её можно лишь после судебного разбирательства.

Как вы заполняете декларацию по НДС3?

Ваш выбор файлов cookie

Этот веб-сайт использует файлы cookie, которые необходимы для его работы. Вы также можете установить дополнительные аналитические файлы cookie, которые описаны ниже.

Вы также можете установить дополнительные аналитические файлы cookie, которые описаны ниже.

Дополнительную информацию о том, как мы используем файлы cookie, можно найти в нашем Положении о файлах cookie. Вы можете изменить настройки файлов cookie в любое время, щелкнув ссылку Настройки файлов cookie в нижнем колонтитуле каждой страницы этого веб-сайта.

Необходимые файлы cookie и файлы cookie предпочтений

Необходимые файлы cookie используются для работы основных функций этого веб-сайта. Они ограничиваются только тем, что строго необходимо. Например, мы устанавливаем на вашем устройстве файл cookie сеанса, чтобы сохранять статус сеанса между HTTP-запросами, чтобы повысить производительность.

Вы можете отключить эти файлы cookie, изменив настройки своего браузера, но это может повлиять на работу этого веб-сайта для вас.

Файлы cookie Preferences позволяют веб-сайту запоминать варианты, которые вы сделали при сохранении настроек cookie.

Файлы cookie для аналитики

Эти файлы cookie используются, чтобы помочь нам понять, как посетители используют этот сайт. Они устанавливаются сторонней службой Google. Служба собирает и передает нам информацию таким образом, чтобы вы напрямую не идентифицировали вас как пользователя веб-сайта.Например, служба предоставляет нам сводные отчеты, которые помогают нам понять, к каким страницам посетители нашего веб-сайта обращаются чаще всего. Это позволяет нам постоянно улучшать веб-сайт.

Вы можете помочь нам продолжать улучшать наш веб-сайт, включив аналитические файлы cookie. Вы можете передумать и отключить их в любой момент в будущем, щелкнув быструю ссылку Заявление о файлах cookie в нижнем колонтитуле каждой страницы этого веб-сайта. Когда вы сохраняете выбранные ниже аналитические файлы cookie, на вашем устройстве будет сохранен файл cookie, чтобы запомнить ваш выбор.

Подача деклараций по НДС | Справка

Справочная документация

Глобальный

США

Соединенное Королевство

Канада

Австралия

Индия

Объединенные Арабские Эмираты

Саудовская Аравия

Бахрейн

Кувейт

Оман

Катар

- FAQ

- Видео

- Разработчики

- Ресурсы

- Что нового

- Блоги

- Войти

- Зарегистрироваться

- FAQ

- Видео

- Разработчики

- Ресурсы

- Что нового

- Блоги

- Войти

- Зарегистрироваться

Икс БЛИЗКО

- Начиная

- Добро пожаловать

- Как работает Zoho Books

- Доступ к Zoho Books

- Навигация по Zoho Books

- Горячие клавиши

- Мой план

- Планы для Zoho Books

- Обновите ваш аккаунт

- Обновить карту и данные адреса

- История платежей

- Понизьте свою учетную запись

- Персонализировать

- Обзор — Персонализация

- Обновите свой адрес электронной почты

- Сменить пароль

- Смени тему

- Добавить / удалить ваш логотип

- Удалить организацию

- Удалить аккаунт

- Больше действий

- Щиток приборов

- Обзор — Панель управления

- Настройки

- Настройки — Обзор

- Профиль организации

- Начальный баланс

- Пользователи и роли

- Предпочтения

- Валюты

- НДС

- Шаблоны

- Электронные письма

- Напоминания

- Теги отчетов

- Автоматизация

- Интеграции

- Резервное копирование данных

- Сопоставление домена

- Конфиденциальность и безопасность

- Подключения

- Документы

- Документы — Обзор

- Клиенты и поставщики

- Введение — клиенты и поставщики

- Запись транзакций для клиентов / поставщиков

Процесс уплаты НДС — Как вернуть НДС

Все налогооблагаемые владельцы бизнеса обязаны подавать НДС ежемесячно или ежеквартально. Общая сумма налога, подлежащего уплате государству, зависит от того, достаточно ли ваших налоговых льгот для компенсации выходного налога. Если ваш исходящий налог превышает ваш возмещаемый входящий налог, вы должны будете уплатить разницу в Федеральное налоговое управление (FTA).

Общая сумма налога, подлежащего уплате государству, зависит от того, достаточно ли ваших налоговых льгот для компенсации выходного налога. Если ваш исходящий налог превышает ваш возмещаемый входящий налог, вы должны будете уплатить разницу в Федеральное налоговое управление (FTA).

Вы можете заплатить НДС любым из следующих способов:

Давайте подробнее рассмотрим, как можно производить платежи через портал FTA, используя каждый из способов оплаты.

Карта электронного дирхама или кредитная карта

Когда вы платите НДС с помощью карты e-Dirham, с вас взимается комиссия за транзакцию в размере 3 дирхамов ОАЭ.Если вы платите кредитной картой (только Visa и MasterCard), вы будете платить комиссию за транзакцию в размере 2-3% от общей суммы к оплате. Чтобы произвести оплату электронным дирхамом или кредитной картой, выполните следующие действия.

Перейдите к Мои платежи на вкладке навигации.

Введите сумму к оплате.

Вы попадете на экран Платежная информация , на котором будет отображаться введенная вами сумма. Щелкните Pay Now , чтобы продолжить.

Вы попадете на экран Платежная информация , на котором будет отображаться введенная вами сумма. Щелкните Pay Now , чтобы продолжить.На странице шлюза e-Dirham выберите способ оплаты: картой e-Dirham или кредитной картой.Вы будете автоматически перенаправлены на страницу FTA после успешной обработки платежа.

eDebit

С помощью опции eDebit вы можете осуществлять платежи непосредственно на банковский счет FTA, используя свои учетные данные для розничного или корпоративного интернет-банкинга. Комиссия за транзакцию для совершения платежа eDebit составляет 10 дирхамов ОАЭ, и взимается e-Dirham. Эта опция в настоящее время доступна только в следующих банках:

Ситибанк (Розница)

Коммерческий банк Дубая (корпоративный и розничный)

Дубайский исламский банк (розничная торговля)

Emirates NBD (корпоративный и розничный)

First Abu Dhabi Bank (корпоративный и розничный)

Нур Банк (Розница)

Standard Chartered (корпоративный и розничный)

Платежи eDebit требуют вашего одобрения. После получения подтверждения платеж перейдет из состояния ожидания в состояние завершения. Иногда для платежа может потребоваться одобрение более чем одного человека — в этом случае платеж будет оставаться в состоянии ожидания до тех пор, пока не будет получено окончательное одобрение. Если транзакция не будет одобрена в течение 3 дней, срок ее действия истечет автоматически, и платеж не состоится.

После получения подтверждения платеж перейдет из состояния ожидания в состояние завершения. Иногда для платежа может потребоваться одобрение более чем одного человека — в этом случае платеж будет оставаться в состоянии ожидания до тех пор, пока не будет получено окончательное одобрение. Если транзакция не будет одобрена в течение 3 дней, срок ее действия истечет автоматически, и платеж не состоится.

Обратите внимание, что для корпоративного банковского счета статус платежа, отображаемый на панели управления eServices, будет отображаться как Ожидающий в течение 30 минут, прежде чем он будет обновлен.

Для совершения платежей eDebit выполните следующие действия:

Войдите на портал FTA eServices и щелкните вкладку Мои платежи .

Введите сумму налога к оплате и нажмите Внести платеж .

На странице Платежная информация щелкните Оплатить через банк .

На следующей странице шлюза e-Dirham выберите способ оплаты eDebit, выберите поле Банковский счет и нажмите Подтвердить .Нажмите Подтвердить еще раз на странице подтверждения запроса электронных услуг.

Когда появится экран сведений о платеже, выберите свой банк.

Введите свой адрес электронной почты для получения подтверждения оплаты. Нажмите Отправить .

На странице сведений о платеже нажмите Подтвердить .

Местный банковский перевод

Для того, чтобы сделать банковский перевод из местного банка, вам понадобится GIBAN, который представляет собой уникальный номер IBAN, предоставляемый FTA каждому налогоплательщику.Этот вариант доступен для урегулирования любых невыплаченных налоговых обязательств, штрафов и платежей, связанных с акцизным налогом, но не доступен для разных платежей.

Чтобы осуществлять платежи с помощью GIBAN через портал онлайн-банкинга, выполните следующие действия:

Войдите в систему eServices и найдите свой GIBAN на панели управления. Ваш GIBAN будет отличаться от НДС и акциза.

Если вы используете онлайн-банкинг для перевода средств, вам нужно будет добавить FTA в качестве получателя, используя номер GIBAN и данные FTA.

Перейдите в раздел денежных переводов / переводов внутри страны на портале онлайн-банкинга. Введите сумму налога, которую нужно заплатить, и завершите процесс оплаты.

После проверки вашего GIBAN транзакция будет обработана.

Платеж отобразится на вашем счете в течение 24 часов.

Международный банковский перевод

Если ваш банк находится за пределами ОАЭ и является членом SWIFT, вы можете посетить свой банк, чтобы сделать международный банковский перевод.

Войдите на портал электронных услуг, чтобы найти свои номера GIBAN для НДС и акцизного налога соответственно.

Для осуществления банковского перевода вам необходимо будет предоставить кассиру следующие данные.

IBAN получателя: укажите свой номер GIBAN

Имя получателя: Федеральное налоговое управление

Счет в учреждении: Федеральное налоговое управление

Сумма перевода (должна быть в AED).

Проверка вашего GIBAN и обработка транзакции займет 3-4 дня. FTA рекомендует производить платежи по крайней мере за неделю до установленного срока, чтобы избежать наказания.

Своевременная оплата

Вы можете полностью или частично оплатить НДС. Однако, если вы производите частичные платежи, вам необходимо убедиться, что вы выплачиваете всю сумму до установленного срока, чтобы избежать каких-либо штрафов.

Любые частичные платежи погашают самые старые налоговые обязательства в первую очередь перед более поздними.

Вы можете проверить наличие непогашенных налоговых обязательств или штрафов с помощью поля История транзакций НДС , расположенного в разделе Мои платежи .

Цифровое оформление налогов — Подача налоговых деклараций — Business Central

- 8 минут на чтение

В этой статье

Налоговая и таможенная служба Ее Величества (HMRC) реализует первый этап создания налоговой цифровой информации, который налагает новые требования на компании, зарегистрированные в качестве плательщика НДС, превышающие порог НДС.Требования будут выполняться поэтапно. На первом этапе, крайний срок — апрель 2019 г., вступят в силу следующие требования:

- Ведение документации в цифровом виде — теперь предприятия должны вести все свои записи в цифровом виде.

Для пользователей систем ERP это не повлияет, поскольку они уже ведут свои записи в этих системах в цифровом виде.

Для пользователей систем ERP это не повлияет, поскольку они уже ведут свои записи в этих системах в цифровом виде. - Подайте декларацию по НДС в электронном виде с помощью программного обеспечения, признанного HMRC.

Business Central уже поддерживает отправку деклараций по НДС в HMRC с помощью службы GovTalk.С апреля 2019 года HMRC переходит на новые технологии и механизмы связи, что потребовало изменений в Business Central.

Цифровое налогообложение для возможностей НДС в Dynamics 365 Business Central

В Business Central вы можете использовать отчет о декларации по НДС для создания отчетов по НДС. Функции Making Tax Digital VAT расширяют эту возможность для связи с HMRC. Например, расширение Making Tax Digital VAT позволяет:

- Получить обязательства по НДС из HMRC

- Напоминание о приближающихся или просроченных обязательствах по НДС

- Отправьте декларацию по НДС в HMRC

- Посмотреть декларацию по НДС

- Просмотр платежей по НДС с помощью HMRC

- Просмотрите обязательства по НДС с HMRC

Настройка создания цифровой налоговой информации для НДС

Функция Making Tax Digital использует служебное соединение для связи с HMRC. Чтобы упростить установление связи, Business Central предоставляет служебное соединение HMRC VAT Setup , которое содержит большую часть информации, необходимой для связи с HMRC. Чтобы завершить соединение, вы должны предоставить приложению Dynamics 365 Business Central MTD VAT право взаимодействовать с HMRC от вашего имени. Microsoft управляет приложением Dynamics 365 Business Central MTD VAT на веб-сайте HMRC, и приложение является обязательным для подключения.Вы даете разрешение, запрашивая код авторизации у HMRC, а затем копируя код в соединение со службой. Следующие шаги описывают, как настроить подключение к службе.

Чтобы упростить установление связи, Business Central предоставляет служебное соединение HMRC VAT Setup , которое содержит большую часть информации, необходимой для связи с HMRC. Чтобы завершить соединение, вы должны предоставить приложению Dynamics 365 Business Central MTD VAT право взаимодействовать с HMRC от вашего имени. Microsoft управляет приложением Dynamics 365 Business Central MTD VAT на веб-сайте HMRC, и приложение является обязательным для подключения.Вы даете разрешение, запрашивая код авторизации у HMRC, а затем копируя код в соединение со службой. Следующие шаги описывают, как настроить подключение к службе.

Примечание

Если вы используете локальную версию, необходимо выполнить некоторые дополнительные действия для настройки функций Making Tax Digital. В облачной версии это происходит автоматически. Для получения дополнительной информации см. Раздел «Дополнительные требования к установке для локальных версий» ниже.

Выберите значок, введите Подключения к службам , а затем выберите связанную ссылку.

На странице Подключения к службам выберите Настройка НДС HMRC .

Примечание

Если вы используете локальную версию Business Central, вам также потребуется предоставить идентификатор клиента и секрет клиента. Если вы не уверены, что это, обратитесь к партнеру. Они могут получить для вас информацию на PartnerSource.

Чтобы открыть веб-сайт GOV.UK и запросить код авторизации, выберите Процесс , затем Запрос кода авторизации , а затем выберите Продолжить .

Войдите, используя свои учетные данные HMRC. Чтобы разрешить приложению Dynamics 365 Business Central MTD VAT взаимодействовать с HMRC от вашего имени, выберите Предоставить полномочия .

На странице подтверждения отображается «Авторизация предоставлена» и код авторизации.

Чтобы скопировать код авторизации, выберите Копировать .

Чтобы скопировать код авторизации, выберите Копировать .Вернитесь к настраиваемому сервисному соединению и вставьте код авторизации в поле Введите код авторизации .Затем выберите Введите . Обратите внимание, что код авторизации действителен в течение 10 минут и должен быть введен в Business Central до истечения срока действия, чтобы правильно настроить соединение.

Примечание

Business Central будет использовать код авторизации, чтобы проверить, может ли служебное соединение взаимодействовать с HMRC. Если соединение установлено успешно, на странице подтверждения вам будет предложено подтвердить регистрационный номер плательщика НДС. Чтобы открыть страницу с информацией о компании и убедиться, что номер правильный и тот, который вы использовали для регистрации в HMRC, выберите Да .

Дополнительные требования к установке для локальных версий

Необходимо добавить конфигурацию отчета по НДС на страницу Конфигурация отчетов по НДС .

а. Создайте новую конфигурацию и выберите тип возврата НДС.

г. Дайте конфигурации описательное имя, например HMRC MTD .

с. В поле Предложение строк Codeunit ID выберите codeunit 745 .

г. В поле Content Coneunit ID выберите codeunit 10531 .

e. В поле Submission Codeunit ID выберите codeunit 10532 .

ф. В поле Validate Codeunit ID выберите codeunit 10533 .

г. При необходимости заполните остальные поля. Наведите курсор на поле, чтобы прочитать краткое описание.Необходимо отредактировать настройку отчета по НДС на странице Настройка отчета по НДС .

а. Разверните экспресс-вкладку Период возврата .

г. В поле «Версия отчета » выберите конфигурацию отчета по НДС, созданную на предыдущем шаге.

с. В поле Ручное получение кодового блока ID выберите кодовый блок 10534 .

В поле Ручное получение кодового блока ID выберите кодовый блок 10534 .

г. В поле Receive Submitted Return Codeunit ID выберите codeunit 10536 .

e. Необязательно: если вы хотите автоматически обновлять информацию об обязательствах по НДС, укажите, как часто это нужно делать, в поле Update Period Job Frequency , а затем укажите codeunit 10535 в поле Auto Receive Codeunit ID .

ф. При необходимости заполните остальные поля.Наведите курсор на поле, чтобы прочитать краткое описание.

Обязательства по НДС

HMRC ведет список обязательств по НДС для компаний, то есть периодов, за которые они должны отчитываться по НДС, и срок сдачи отчета. HMRC предоставляет эту информацию через свои API-интерфейсы, что позволяет Business Central извлекать обязательства. Business Central хранит обязательства по НДС как Периоды возврата НДС и использует их для:

- Напоминают о подлежащих уплате или просроченных декларациях по НДС.

- Автоматический ввод дат начала и окончания при создании деклараций по НДС.

Чтобы получить периоды декларации по НДС из HMRC

- Щелкните значок, введите Периоды возврата НДС , а затем выберите связанную ссылку.

- На странице Периоды возврата НДС выберите Обработка , а затем выберите Получить периоды возврата НДС .

- Введите дату начала и дату окончания , чтобы указать период, для которого нужно получить периоды возврата НДС, а затем выберите ОК .

Обязательства по НДС теперь извлекаются из HMRC, и вы можете просмотреть их на странице Периоды возврата НДС . Страница подтверждения показывает, сколько обязательств было восстановлено.

Примечание

Не создавайте периоды декларации по НДС вручную при отправке декларации по НДС в HMRC. Периоды возврата НДС необходимо получить в HMRC, выполнив описанные выше действия. Создание их вручную приведет к невозможности подавать декларации по НДС.

Создание их вручную приведет к невозможности подавать декларации по НДС.

Возврат НДС

Используйте этот отчет для представления НДС для документов купли-продажи, таких как заказы на покупку и продажу, счета-фактуры и кредитовые авизо.

Для создания и подачи декларации по НДС

- Щелкните значок, введите Периоды возврата НДС , а затем выберите связанную ссылку.

- На странице Периоды возврата НДС выберите Обработка , а затем выберите Создать возврат НДС .

- Если вы хотите открыть декларацию по НДС, на странице подтверждения выберите Да .

- На странице Возврат НДС , чтобы рассчитать и подготовить суммы для декларации НДС, выберите Процесс , а затем выберите Предложить строки .

- Заполните поля по мере необходимости и выберите OK . Суммы НДС отображаются в разделе Строки отчета на странице Возврат НДС .

- Чтобы деблокировать декларацию по НДС и подготовить ее к отправке, выберите Обработка , а затем выберите Деблокирование . После выпуска декларации по НДС редактировать ее нельзя. Если вам нужно что-то изменить, вы должны повторно открыть возврат. При выдаче декларации по НДС ее не подают.

- Чтобы отправить декларацию по НДС в HMRC, выберите Процесс , а затем выберите Отправить .

При успешной подаче декларации по НДС в декларации по НДС будет отображаться статус = Принято. Этот статус основан на результатах отправки в HMRC. Если статус после подачи не установлен на «Утверждено», ранее поданную декларацию по НДС можно получить из HMRC.

Для получения ранее поданных деклараций по НДС от HMRC

- Щелкните значок, введите Периоды возврата НДС , а затем выберите связанную ссылку.

- На странице Периоды возврата НДС выберите соответствующий период возврата НДС.

- На странице Карточка периода возврата НДС выберите Получить отправленные декларации по НДС .

Обязательства и платежи по НДС

Если вы хотите проверить статус своего НДС, вы можете получить в HMRC информацию о ваших обязательствах и платежах по НДС. Обязательства по НДС — это суммы, которые вы задолжали HMRC, и показывают, есть ли невыплаченные суммы, подлежащие выплате. Платежи по НДС — это фактические платежи вашей компании в HMRC.

Для возврата обязательств по НДС:

- Щелкните значок, введите Обязательства по НДС , а затем выберите связанную ссылку.

- На странице Обязательства по НДС выберите Обработка , а затем выберите Получить обязательства .

- Введите дату начала и дату окончания периода, для которого требуется извлечь обязательства по НДС, а затем выберите ОК .

Обязательства по НДС теперь извлекаются из HMRC, и вы можете просмотреть их на странице Обязательства по НДС . Страница подтверждения показывает, сколько обязательств было получено.

Для получения платежей по НДС от HMRC:

- Щелкните значок, введите Платежи по НДС , а затем выберите связанную ссылку.

- На странице Платежи по НДС выберите Обработка , а затем выберите Получить платежи .

- Введите дату начала , и дату окончания , периода, за который нужно получить платежи по НДС, а затем выберите ОК .

Платежи НДС теперь извлекаются из HMRC, и вы можете просмотреть их на странице Платежи по НДС . На странице подтверждения показано, сколько платежей НДС было получено.

Не входит в эту функцию

Эта интеграция с HMRC и поддержка Making Tax Digital для НДС не включает поддержку:

- Групповые сценарии НДС.Хотя возможно, что ваш Business Central подает НДС от имени группы компаний, имеющих общий регистрационный номер НДС (групповой НДС), нет встроенного механизма для получения записей НДС от других компаний в группе. В настоящее время нет планов по поддержке группового НДС, и мы обращаемся к партнерам Microsoft, чтобы добавить эту функцию.

- Агентские услуги. Агенты могут подавать декларации по НДС от имени своих клиентов, и у HMRC есть решения для этого. В настоящее время это не поддерживается Business Central.

Ошибки подключения с HMRC

Если у вас возникли ошибки «Время ожидания операции истекло» при локальной установке Business Central, проверьте настройки брандмауэра, которые могут блокировать обмен данными с HMRC и с ним.

Тестирование интеграции с HMRC в песочнице

Из-за ограничений HMRC невозможно отправить тестовые заявки на возврат НДС и протестировать интеграцию в непроизводственных сценариях. Вы можете отправлять только реальные декларации по НДС.Определенная онлайн-документация HMRC ссылается на термин Sandbox . Это относится к среде для разработчиков программного обеспечения, таких как Microsoft и другие, для тестирования их функций во время разработки. эта среда не предназначена для тестирования заказчиком и не связана с изолированными программными средами Business Central.

См. Также

Локальные функции для Великобритании

The GetAddress.io Расширение для британских почтовых индексов

Настройка Business Central с помощью расширений

Работа с Business Central

Подача декларации по НДС и уплата НДС

- Физические лица

- Бизнес

- Таможня

- Поиск Поиск Поиск

Поиск Поиск Поиск

- Авторизоваться

- Дом

- НДС

- НДС в Нидерландах

- Подача декларации по НДС и уплата НДС

- НДС

- НДС в Нидерландах

- НДС для иностранных предпринимателей

- Ваша налоговая служба и регистрация

- НДС на услуги

- НДС на покупку и продажу товаров

- Недвижимая собственность

- Расчет НДС

- Подача декларации по НДС и уплата НДС

- Подача декларации по НДС

- Уплата или возврат НДС

- Последняя дата получения декларации и платежа по НДС

- Мошенничество с НДС

- Требование возврата НДС

- Управление НДС

- Возражение и апелляция

- НДС на цифровые услуги

- Новый номер плательщика НДС

- НДС в Нидерландах

- Новости

- Заявки и формы

- Брошюры и публикации

- Инструменты расчета

Для пользователей систем ERP это не повлияет, поскольку они уже ведут свои записи в этих системах в цифровом виде.

Для пользователей систем ERP это не повлияет, поскольку они уже ведут свои записи в этих системах в цифровом виде. Чтобы скопировать код авторизации, выберите Копировать .

Чтобы скопировать код авторизации, выберите Копировать .

Об авторе