Как возвратить ндс: Как вернуть НДС из бюджета законно в России

Как возвращается НДС: схема возврата (возмещения)

Возврат НДС: что это такое и в чем его особенности

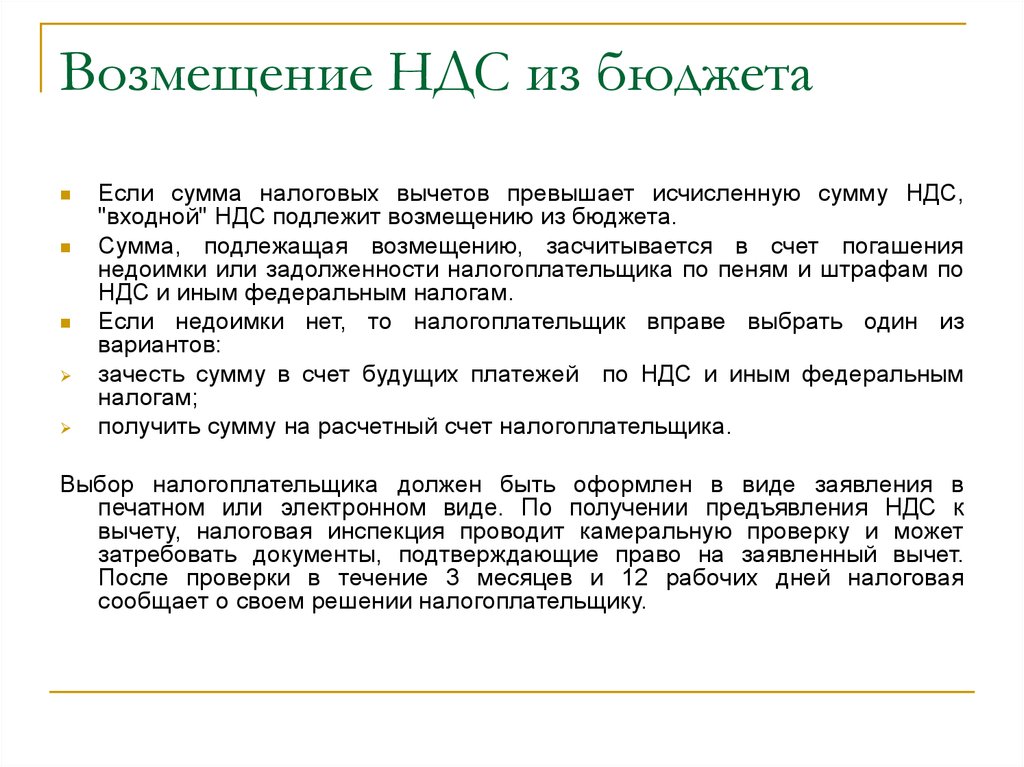

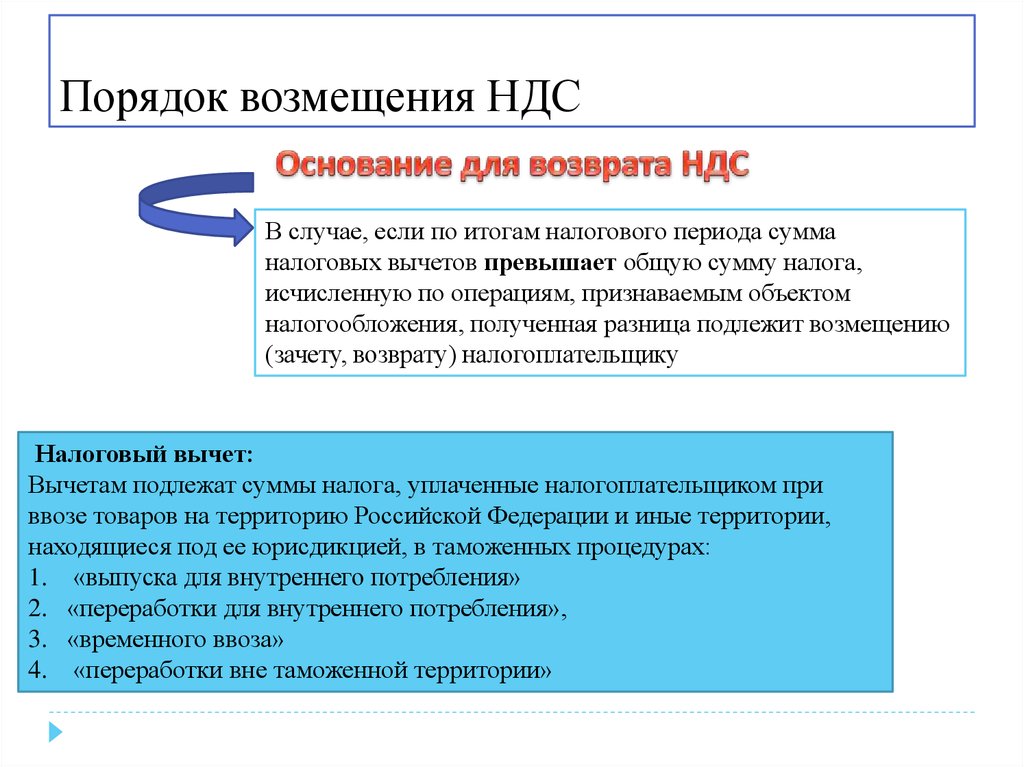

Вопрос о возврате НДС возникает в том случае, если по итогам налогового периода сумма вычетов по НДС оказывается больше, чем сумма налога, исчисленного к уплате в бюджет с осуществленной за этот период реализации и иных операций, требующих начисления налога. Отражается эта картина в декларации. Причем возврат НДС для юридических лиц и возврат НДС для ИП базируются на одних и тех же правилах.

В самой сути ситуации возникновения возврата заложены 2 основных момента, требующих одновременного наличия у лица, формирующего декларацию:

- статуса плательщика НДС;

- права на применение вычетов по налогу.

Подробнее о плательщиках и неплательщиках НДС, а также о том, кто может воспользоваться правом на вычет, читайте в статье «Кто является плательщиком НДС?».

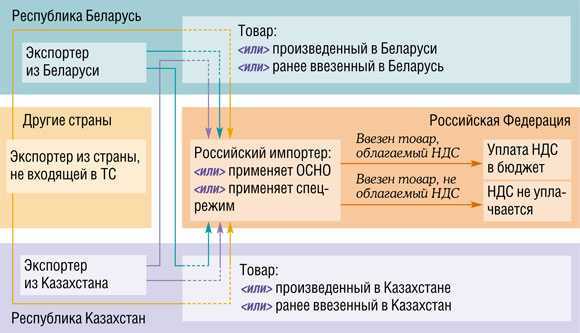

Статус плательщика НДС — это удел тех, кто работает на ОСНО. Они обязаны начислять НДС с реализации и иных операций, подлежащих обложению этим налогом, оформлять счета-фактуры, вести книги покупок-продаж, сдавать НДС-декларации. И они вправе применять вычеты в объеме налога, предъявляемого поставщиками и возникающего при некоторых иных операциях (например, по капвложениям, осуществленным собственными силами).

Они обязаны начислять НДС с реализации и иных операций, подлежащих обложению этим налогом, оформлять счета-фактуры, вести книги покупок-продаж, сдавать НДС-декларации. И они вправе применять вычеты в объеме налога, предъявляемого поставщиками и возникающего при некоторых иных операциях (например, по капвложениям, осуществленным собственными силами).

У неплательщиков НДС в определенных случаях возникает обязанность по начислению НДС к уплате и сдаче декларации в отношении начисленного налога, однако право на вычет у них не появляется никогда.

О том, когда у неплательщика НДС возникает обязанность начислить этот налог, читайте в этом материале.

Возврат НДС подразумевает последовательное осуществление ряда определенных действий, по завершении цепочки которых налогоплательщик получает на свой расчетный счет сумму налога из бюджета.

Что может дать гарантию возврата НДС

Чаще всего с ситуацией возврата НДС сталкиваются экспортеры, применяющие по отгрузкам на экспорт ставку 0% (п.

Как применить нулевую ставку НДС при экспорте, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно. Кроме того налогоплательщик вправе отказаться от применения 0% ставки. Переходите в это готовое решение и узнайте все нюансы процедуры.

О возврате НДС при экспорте подробно можно узнать, ознакомившись с нашей рубрикой «НДС при экспорте товаров в 2022 — 2023 годах (возмещение)».

Сразу отметим, что само по себе превышение суммы вычетов над суммой начисленного НДС за налоговый период — это еще не гарантия возврата НДС. Для возвращения НДС необходимо пройти установленную на законодательном уровне процедуру.

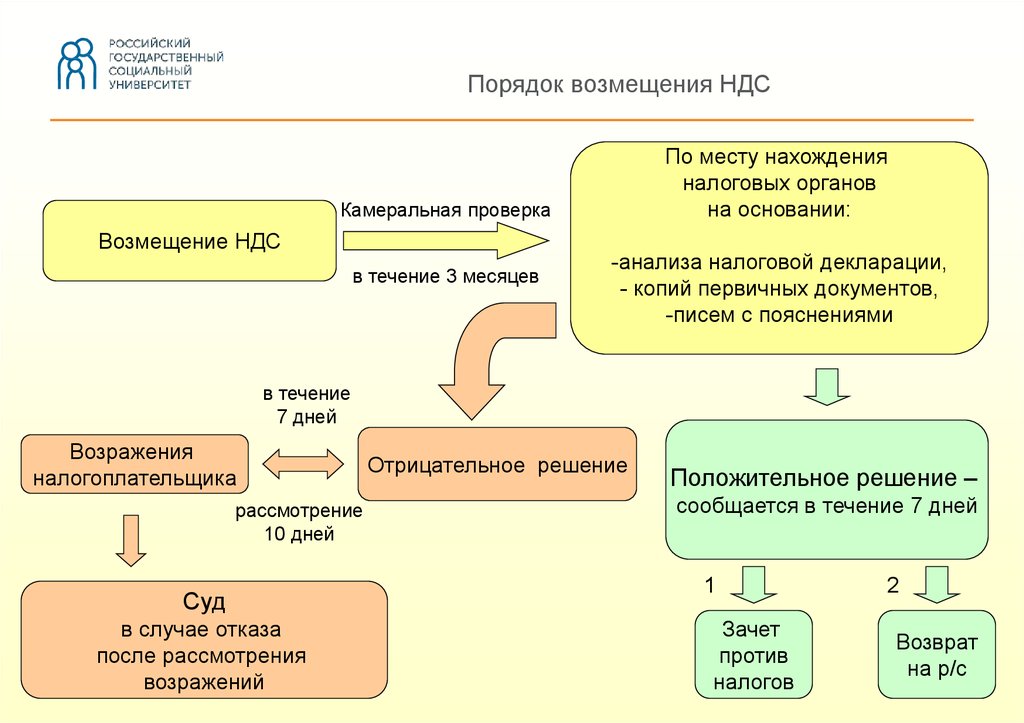

Ключевое место в ней занимает камеральная проверка, проводимая ИФНС после подачи декларации с суммой налога к возмещению. Для этой проверки у налогоплательщика запрашивается достаточно объемный пакет документов, которые для экспортера делятся на 2 группы:

- подтверждающие право на применение ставки 0% по реализации;

- обосновывающие сумму вычета.

ВНИМАНИЕ! С октября 2020 года ФНС запустила пилотный проет, в рамках которого срок проверки НДС декларации (не в заявительном порядке) сократился до 1 месяца с даты представления декларации или уточненки. Подробнее о пилотном проекте читайте в публикации «ФНС ускоряет проверки и возмещение НДС».

В чем выгода и риски для бизнеса, который решит возместить НДС в рамках пилотного проекта, подробно разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к КонсультантПлюс и переходите в обзорный материал, чтобы узнать все подробности нововведений.

См. также: «Какой порядок возмещения НДС из бюджета?».

также: «Какой порядок возмещения НДС из бюджета?».

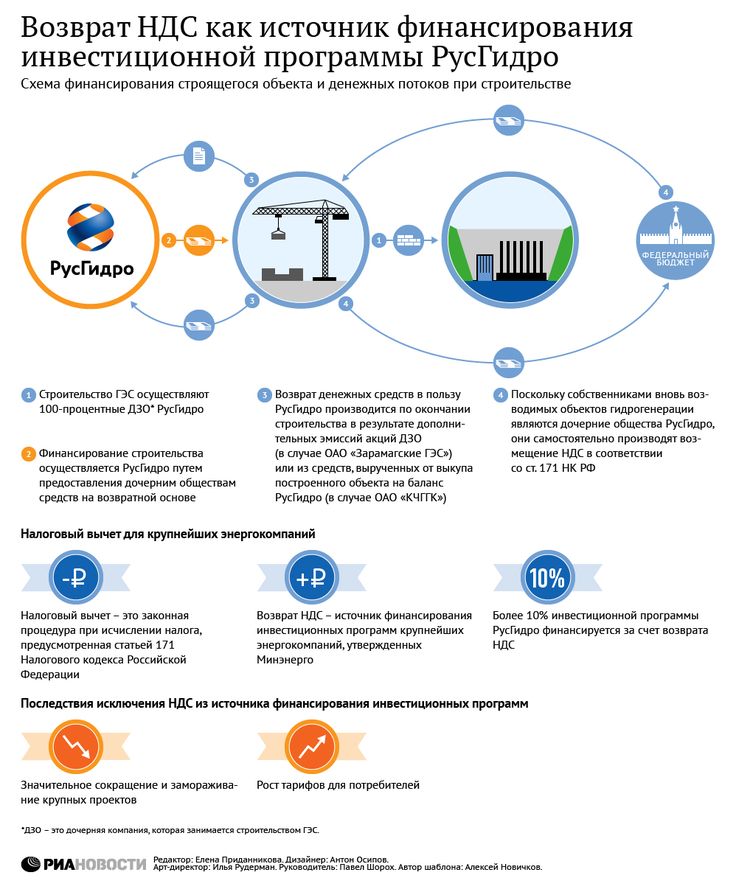

Схема возврата НДС

Представим схему возврата НДС в виде пошаговой инструкции. Данная схема возврата НДС позволит налогоплательщику проконтролировать соблюдение процедуры по возврату налога и при выявлении нарушений поможет отстоять свои права.

Шаг 1. Подача декларации с суммой НДС к возврату.

Ее камеральная проверка проводится налоговой инспекцией в течение одного месяца (в рамках пилотного проекта), но в отдельных случаях может продляться до трех (п. 1 ст. 176, ст. 88 НК РФ).

В ходе такой проверки налоговики вправе истребовать документы, подтверждающие применение налоговых вычетов (п. 8 ст. 88 НК РФ, п. 25 постановления Пленума ВАС РФ от 30.07.2013 № 57, письмо ФНС России от 22.08.2014 № СА-4-7/16692).

Подробнее об этой проверке читайте в статье «Особенности камеральной проверки по НДС к возмещению».

Если налоговые органы в ходе проверки выявили нарушения, то переходите к шагу 2.

Если нарушения не выявлены, то переходите к шагу 6.

В некоторых случаях можно получить возврат НДС до окончания камеральной проверки. Подробнее об этом особом порядке мы писали в статье.

ВАЖНО! В 2022 — 2023 году введены дополнительные категории налогоплательщиков, которые могут получить возврат НДС в заявительном порядке. Читайте об этих новшествах в нашем материале.

Шаг 2. Составление налоговыми органами акта налоговой проверки, если нарушения выявлены.

В этом акте налоговые органы отражают выявленные нарушения (п. 3 ст. 176 НК РФ, ст. 100 НК РФ).

Шаг 3. Представление налогоплательщиком письменных возражений по выявленным нарушениям.

В течение одного месяца с момента получения акта налоговой проверки налогоплательщику, не согласному с результатом проверки, необходимо представить письменные возражения по выявленным нарушениям (п. 6 ст. 100 НК РФ).

Шаг 4. Принятие налоговым органом решения о привлечении либо отказе от привлечения налогоплательщика к ответственности.

В течение 10 рабочих дней после получения возражений налоговая инспекция рассматривает материалы проверки и возражения (ст. 101 НК РФ) и принимает решение (п. 3 ст. 176 НК РФ) о возмещении НДС (полностью или частично) и решение о привлечении либо отказе от привлечения налогоплательщика к ответственности. О принятом решении налоговики должны уведомить налогоплательщика в течение 5 рабочих дней с момента его принятия (п. 9 ст. 176 НК РФ).

Перед тем как принять решение о возврате НДС или зачете (п. 3 и 7 ст. 176 НК РФ), налоговые органы выясняют вопрос о наличии недоимки по НДС, федеральным налогам, долгов по пеням и штрафам, относящимся к федеральным налогам.

Если недоимка есть, то переходите к шагу 5.

Если недоимки нет, то переходите к шагу 7.

Шаг 5. Зачет НДС в счет погашения задолженности, если у налогоплательщика есть недоимка по НДС, налогам и задолженности по пеням и штрафам.

В этом случае налоговики самостоятельно производят зачет НДС в счет погашения имеющейся задолженности (п. 4 ст. 176 НК РФ). Если недоимка образовалась за период с даты подачи декларации до даты возврата НДС, то пени на нее не начисляются в случае, если сумма недоимки не превышает сумму НДС, подлежащую возмещению.

4 ст. 176 НК РФ). Если недоимка образовалась за период с даты подачи декларации до даты возврата НДС, то пени на нее не начисляются в случае, если сумма недоимки не превышает сумму НДС, подлежащую возмещению.

Если сумма НДС меньше суммы недоимки (штрафа, пеней), то оставшаяся задолженность должна быть погашена налогоплательщиком.

Если сумма НДС больше или равна сумме недоимки, то недоимка считается погашенной.

Для возвращения оставшейся суммы НДС, подлежащей возврату, переходите к шагу 7.

Шаг 6. Принятие налоговым органом решения о возмещении НДС, если в ходе камеральной проверки нарушения не выявлены.

Такое решение налоговые органы должны принять в течение 7 рабочих дней.

ВАЖНО! Если после вынесения решения о возмещении ФНС выявит нарушения, указывающие на завышение вычетов, налогоплательщика внесут в план выездных проверок.

Шаг 7. НДС возвращается налогоплательщику при отсутствии у него недоимки по НДС, налогам различных уровней бюджета и задолженности по пеням и штрафам.

В этом случае налоговые органы отправляют в ОФК поручение на возврат НДС. Сделать это обязывают положения абз. 1 п. 8 ст. 176 НК РФ. Не забывайте, что для возврата налога нужно подать соответствующее заявление (вместе с декларацией или позднее).

См.: «Как составить заявление на возврат НДС (образец, бланк)».

Шаг 8. НДС перечисляется на банковский счет налогоплательщика в течение 5 рабочих дней с момента получения поручения ОФК.

О таком перечислении ОФК должно уведомить налоговые органы (абз. 2 п. 8 ст. 176 НК РФ).

Если срок возврата НДС не нарушен, то процедура возврата считается завершенной.

Если же НДС был возвращен с нарушением сроков, то начиная с 12-го дня после даты окончания камеральной проверки, начисляются проценты согласно п. 10 ст. 176 НК РФ. В этом случае переходите к шагу 9.

Шаг 9. Получение налогоплательщиком процентов за нарушение срока возврата НДС.

При уплате процентов в полном объеме процедура возврата считается завершенной.

Если же проценты не были полностью уплачены налогоплательщику, то в этом случае в течение 3 рабочих дней со дня получения уведомления ОФК налоговики принимают решение о перечислении оставшейся суммы процентов (п. 11 ст. 176 НК РФ).

На следующий день налоговые органы направляют в ОФК поручение на оплату оставшихся процентов (п. 11 и 8 ст. 176 НК РФ).

Пример расчета процентов за несвоевременный возврат НДС смотрите в Готовом решении от КонсультантПлюс, получив пробный демо-доступ к системе КонсультантПлюс. Сверьтесь со своими расчетами, чтобы не допустить ошибок.

ВНИМАНИЕ! С 01.01.2021 при несвоевременном возмещении НДС налоговики должны считать проценты за несвоевременный возврат денег по правилам п. 10 ст. 78 НК РФ. Таким образом, проценты за задержку с возврата излишне уплаченного налога ИФНС вычислит самостоятельно и выплатит без заявления. Если проценты начислены, например, за период после принятия решения о возврате или по решению суда, потребуется заявление (закон «О внесении изменений. .. » от 23.11.2020 №374-ФЗ).

.. » от 23.11.2020 №374-ФЗ).

Итоги

Вопрос о возмещении НДС из бюджета за налоговый период возникает, когда сумма вычетов превышает величину налога, начисленного к уплате, и появляется только у плательщиков НДС, поскольку у неплательщиков отсутствует возможность применить вычеты. Процедура возмещения состоит из нескольких этапов – от сдачи декларации до получения из бюджета налога.

Источники:

- Налоговый кодекс РФ

Как вернуть НДС / Уральский Банк Реконструкции и Развития

В сложившихся условиях предпринимателю особенно важно следить за деньгами и использовать любые возможности не только заработать, но и сэкономить. Здесь поможет ускоренный возврат НДС – эти деньги можно получить на расчетный счет и задействовать в бизнесе или зачесть их в уплату налогов.

Здесь поможет ускоренный возврат НДС – эти деньги можно получить на расчетный счет и задействовать в бизнесе или зачесть их в уплату налогов.

С апреля 2022 года заявительный порядок возврата НДС доступен всем налогоплательщикам. Рассказываем, на каких условиях.

В каких случаях можно вернуть НДС и самое главное – сколько?

Если за налоговый период начисленный налог меньше налоговых вычетов, можно вернуть разницу. Такая ситуация возникает, например, в строительстве: пока объект не достроен, стоимость приобретенных товаров и услуг превышает стоимость реализованных.

При обычном порядке НДС возмещают после камеральной проверки, на нее уходит до трех месяцев. При заявительном порядке – не дожидаясь окончания проверки, на всю процедуру отводится не более 11 дней.

Ранее заявительный порядок возврата НДС был доступен только некоторым категориям налогоплательщиков. Но после того, как в марте 2022 года в Налоговый кодекс внесли поправки, его могут использовать все, кто не находится в стадии банкротства, реорганизации или ликвидации.

Сумма возмещения при ускоренном возврате не должна быть больше суммарно уплаченных в предыдущем году налогов на прибыль, НДС, НДПИ, акцизов и страховых взносов. Для возврата больших сумм понадобятся поручители или банковские гарантии.

Как оформить ускоренный возврат НДС

Заполните и сдайте декларацию по НДС. Далее – в течение пяти дней подайте в налоговую заявление на возврат.

Приказом ФНС от 24.12.2021 №ЕД-7-3/1149 для налоговой декларации утверждена новая форма, в которой для заявительного возмещения НДС добавлены строки: в строке 055 укажите код 07, в 056 – сумму возмещения.

В заявлении на возмещение НДС пишите реквизиты расчетного счета. Также отметьте, что заявитель при необходимости обязуется вернуть излишне возмещенную сумму налога с процентами. Форма – свободная.

Какие решения может принять налоговая и когда вернутся деньги

В течение пяти дней налоговая проверяет сведения, соблюдение условий для ускоренного возврата средств и наличие задолженностей. За это время принимают решение о полном или частичном возврате заявленной суммы или отказе. При этом вы все равно можете вернуть деньги в обычном порядке с помощью камеральной проверки.

За это время принимают решение о полном или частичном возврате заявленной суммы или отказе. При этом вы все равно можете вернуть деньги в обычном порядке с помощью камеральной проверки.

При положительном решении казначейство получает распоряжение перечислить деньги, которые в течение пяти рабочих дней должны поступить на указанный в заявлении счет.

От подачи заявления на ускоренный возврат до получения денег должно пройти не более 11 дней. За каждый день просрочки на сумму возврата начисляются проценты по ставке рефинансирования Центробанка.

Если камеральная проверка не выявит нарушений, налоговая подтвердит решение о возмещении и в течение семи дней сообщит об этом. Если же найдет ошибки, сумму уменьшат или полностью отзовут. Деньги придется вернуть и уплатить проценты за их использование, причем они (проценты) рассчитываются по удвоенной ставке рефинансирования.

При ускоренном порядке возмещения переплаты по НДС вы быстро вернете деньги в дело, однако из-за ошибки их придётся вернуть и даже заплатить проценты. Поэтому прежде чем подавать такое заявление, внимательно проверьте все расчеты и подтверждающие документы.

Поэтому прежде чем подавать такое заявление, внимательно проверьте все расчеты и подтверждающие документы.

Как получить максимальное возмещение НДС

Вы устроили запойный шоппинг в Harrods во время своего визита в Лондон? Вы поддались очарованию того симпатичного наряда, который вы подсмотрели во время витрин в Ницце? Не могли не потратиться на то украшение, которое видели в Мадриде?

Если вы купили что-то за границей, особенно в Европе, вы, вероятно, заплатили налог на добавленную стоимость или НДС. Хорошая новость заключается в том, что посетители Европейского Союза (ЕС) могут получить возмещение этого налога.

Проблема в том, что многие путешественники не обращаются за возвратом НДС. Сумма денег, которую американцы ежегодно оставляют на столе в виде невостребованного возмещения НДС, оценивается в миллиарды. Почему так много путешественников рабски подсчитывают баллы авиакомпаний, чтобы максимально сэкономить на билетах, и скрупулезно отслеживают баллы своих кредитных карт, чтобы разориться на этом великолепном гостиничном номере, только для того, чтобы упустить значительную часть сдачи, которую они им приносят?

Не будь одним из этих путешественников. Если вы собираетесь совершить международный шопинг, получение возмещения НДС стоит потраченного времени и усилий, особенно если вы путешествуете по ЕС. Вот как можно получить максимальный возврат НДС при путешествии по Европе:

Если вы собираетесь совершить международный шопинг, получение возмещения НДС стоит потраченного времени и усилий, особенно если вы путешествуете по ЕС. Вот как можно получить максимальный возврат НДС при путешествии по Европе:

Что такое НДС?

НДС и налоги на товары и услуги (GST) распространены во всем мире; они есть более чем в 160 странах. В ЕС НДС несколько похож на налог с продаж, взимаемый в США.

Но есть и большие отличия. Один из самых больших: ставки НДС намного выше, чем те, которые вы платите в виде государственных и местных налогов с продаж в США. Минимальная стандартная ставка НДС в ЕС составляет 15%, что намного больше, чем объединенные ставки штата и местного налога с продаж, которые вы найдете. в любой точке США. В настоящее время во всех странах ЕС стандартные ставки НДС превышают этот минимум в 15%, от 17% (Люксембург) до 27% (Венгрия).

«НДС является основным доходом для налоговых органов в Европе», — сказала Бритта Эрикссон, эксперт по НДС и генеральный директор компании euro VAT Refund, базирующейся в Лос-Анджелесе, которая помогает компаниям управлять НДС в их зарубежных операциях. «[НДС] представляет собой почти столько же, сколько подоходный налог с точки зрения доходов правительства», — сказала она.

«[НДС] представляет собой почти столько же, сколько подоходный налог с точки зрения доходов правительства», — сказала она.

К счастью, многие страны предлагают сниженные ставки НДС на определенные товары. Например, в Швеции стандартная ставка НДС составляет 25%. Но для некоторых продуктов питания, безалкогольных напитков, обуви и одежды действует сниженный НДС в размере 12%. Для книг и газет там НДС всего 6%.

ЕС освобождает от НДС некоторые товары и услуги, в том числе медицинское обслуживание и почтовые услуги. Но НДС — это образ жизни в Европе.

Каковы правила возврата?

Цены в ЕС включают НДС. Если вы приехали в ЕС, вам, как правило, придется заплатить эту цену, включая НДС и все остальное, и получить возмещение постфактум. Требований довольно много. Например, вы должны забрать новую вещь или вещи домой в течение трех месяцев после покупки. Вы не можете получить возмещение НДС за крупные товары, такие как автомобили. Если вы посетитель ЕС, вы не можете получить возмещение НДС за такие услуги, как проживание в отеле и питание.

В некоторых странах ваша покупка должна превышать определенную сумму, чтобы иметь право на возмещение НДС. Как и ставки НДС, эта минимальная сумма покупки варьируется от страны к стране: во Франции минимальная сумма составляет 175,01 евро на общую сумму покупок, которые вы покупаете в один и тот же день в одном и том же магазине; в Бельгии минимум 50 евро, а в Испании ноль.

Кроме того, товары должны быть новыми и в упаковке, когда вы покидаете Европу. Их нельзя распаковывать, употреблять или носить. Так что подождите, пока вы не вернетесь домой, чтобы раскачать этот блестящий новый европейский наряд.

Получение возмещения

Тысячи магазинов в Европе делают все возможное, чтобы помочь туристам получить возмещение. В таких магазинах обычно есть вывески в витринах с надписью «магазин без налогов» или «без НДС». Когда вы идете платить за товар, сообщите продавцу, что вы посетитель ЕС и что вы намерены получить возмещение НДС. В магазине будут документы, которые вам нужно будет заполнить. Приготовьте паспорт, подтверждающий ваш статус посетителя. Возможно, вам придется предъявить свой авиабилет, чтобы показать, что вы покидаете Европу в отведенное время, чтобы потребовать возмещения НДС.

Приготовьте паспорт, подтверждающий ваш статус посетителя. Возможно, вам придется предъявить свой авиабилет, чтобы показать, что вы покидаете Европу в отведенное время, чтобы потребовать возмещения НДС.

Иногда магазин возвращает вам НДС. Но вам, скорее всего, придется взять форму возврата и оформить возмещение в другом месте. Многие магазины работают со сторонними агентствами, такими как Global Blue или Planet, для обработки возмещения НДС, и эти агентства обычно имеют помещения в крупных городах, где вы можете взять заполненные формы и получить возмещение. Совершая покупку, проверьте, сотрудничает ли ваш продавец с этими агентствами.

Ищите в магазинах вывески, предлагающие помощь туристам, требующим возмещения НДС. (Фото Энди Джонсона/flickr.) В день отъезда обязательно возьмите чеки, бланки возврата, заполненные магазины, купленные вещи и все остальные проездные документы с собой в аэропорт, где предъявите все на таможне. Если вы путешествуете по нескольким странам ЕС во время поездки, вы сделаете этот процесс в последней стране ЕС, которую вы посетили. Таможня может досмотреть ваши покупки, поэтому убедитесь, что они есть в наличии, а не в зарегистрированном багаже. И опять же, убедитесь, что товар не использовался и не ношен.

Таможня может досмотреть ваши покупки, поэтому убедитесь, что они есть в наличии, а не в зарегистрированном багаже. И опять же, убедитесь, что товар не использовался и не ношен.

Если все пойдет хорошо, таможня проштампует ваши формы возврата. Если либо магазин, либо одно из сторонних агентств по возврату средств уже вернули вам возмещение, вам придется отправить им по почте эту форму с печатью, чтобы доказать, что вы покинули Европу в течение установленного трехмесячного периода. В противном случае вы рискуете, что ваш возврат будет отменен, а с вашей кредитной карты будет списан причитающийся НДС.

Если вы еще этого не сделали, вы также можете получить возмещение в аэропорту. Крупные агентства по возврату средств имеют помещения во всех основных аэропортах ЕС; иногда они на обмене валюты. Просто покажите им свои таможенные формы с печатью и паспорт, и вы получите возмещение за вычетом комиссии.

Агентства по возврату НДС, такие как Global Blue, имеют офисы в крупных аэропортах, где вы можете получить возмещение НДС. (аэропорт Франкфурта.)

(аэропорт Франкфурта.)Советы по возврату

Вот что нужно делать, а чего не делать, чтобы получить возмещение НДС:

Исследуйте странуПеред поездкой ознакомьтесь с правилами НДС для страны, которую вы посещаете: стандартные и сниженные ставки НДС, минимальные покупки и т. д. Имейте в виду, что многие страны за пределами ЕС также взимать НДС, и их политика возврата может сильно отличаться от той, что вы найдете в Европе.

Поиск в магазинеМагазины не обязаны оказывать какую-либо помощь в возмещении НДС. «Если у вас есть магазин, в котором нет этой программы, получить возмещение будет очень сложно», — предупреждает Эрикссон. Так что во время поездки ищите магазины с вывеской «Tax-Free» или «VAT-free». Спросите сотрудников магазина, с какими сторонними агентствами они сотрудничают для возврата средств. Спросите их, как именно они обрабатывают возврат средств и какие сборы они взимают.

Предоставьте дополнительное время в аэропорту для возмещения Другие путешественники также хотят получить возмещение НДС, поэтому дайте себе дополнительное время в аэропорту. «Мы слышим, что иногда эта очередь бывает такой длинной», — сказал Эрикссон, знакомый с людьми, которые рисковали опоздать на рейс из-за длинных очередей на таможне и в агентствах по возврату денег. «Им пришлось бежать к самолету, и они не получили возмещение». Если вы ограничены во времени после выхода из таможни, некоторые агентства разрешат вам бросить бланки с печатью в один из их почтовых ящиков, и они вернут вам деньги позже.

«Мы слышим, что иногда эта очередь бывает такой длинной», — сказал Эрикссон, знакомый с людьми, которые рисковали опоздать на рейс из-за длинных очередей на таможне и в агентствах по возврату денег. «Им пришлось бежать к самолету, и они не получили возмещение». Если вы ограничены во времени после выхода из таможни, некоторые агентства разрешат вам бросить бланки с печатью в один из их почтовых ящиков, и они вернут вам деньги позже.

Если вы не хотите иметь дело ни с чем из этого, Эрикссон предложил другой вариант. «Вы также можете попросить магазин отправить [ваши товары] вам напрямую», — сказала она. «Тогда они не будут взимать с вас НДС». Но, отметила она, есть одна загвоздка: «Вы все равно должны заплатить за фрахт». Поскольку доставка из Европы в США может быть дорогой, не забудьте сопоставить эту стоимость с НДС и усилиями, которые потребуются для получения возмещения. Говоря о затратах на взвешивание…

Убедитесь, что возмещение стоит потраченных усилий «Если вы покупаете дорогую одежду и фарфор, то оно того стоит», — сказал Эрикссон. И хотя во многих странах с НДС установлены минимальные суммы для возмещения, в других квалифицируется любая покупка, которую совершает посетитель, независимо от того, насколько она мала. Поэтому вы должны спросить себя, стоит ли подавать заявление на возврат НДС за ту дешевую безделушку, которую вы купили в качестве сувенира.

И хотя во многих странах с НДС установлены минимальные суммы для возмещения, в других квалифицируется любая покупка, которую совершает посетитель, независимо от того, насколько она мала. Поэтому вы должны спросить себя, стоит ли подавать заявление на возврат НДС за ту дешевую безделушку, которую вы купили в качестве сувенира.

Практический результат

Все эти разговоры о формах, поиске вывесок, стоянии в очереди и получении штампов могут лишить импульса вашу импульсивную покупку. Но это может сэкономить вам много денег в долгосрочной перспективе. Кто знает? Может быть, ты сможешь использовать эти возмещенные деньги, чтобы профинансировать свой следующий большой поход за покупками в Европу.

Подпишитесь на бесплатную ежедневную рассылку TPG, чтобы получать больше советов путешественникам!

Что такое налог на добавленную стоимость (НДС)? Определение и кто платит

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Вот как работает налог на добавленную стоимость, что это такое и как вы можете получить возмещение НДС, если вы совершаете покупки во время путешествия.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Если вы когда-либо выезжали за пределы США и совершали покупки, скорее всего, вы заметили НДС или налог на добавленную стоимость в своих квитанциях. Вот что такое НДС, как он работает и как вы можете вернуть свои деньги.

Что такое налог на добавленную стоимость (НДС)?

Налог на добавленную стоимость — это налог на товары или услуги, когда продавцы добавляют к ним стоимость. Подобно налогу с продаж или акцизному налогу, потребители платят налог на добавленную стоимость, который обычно составляет процент от продажной цены. В США нет НДС.

Как работает налог на добавленную стоимость (НДС)

Налог на добавленную стоимость обычно составляет процент от продажной цены. Например, если вы покупаете пару обуви за 100 долларов, а ставка налога на добавленную стоимость составляет 20%, вы должны заплатить 20 долларов НДС в кассе при оплате обуви.

Например, если вы покупаете пару обуви за 100 долларов, а ставка налога на добавленную стоимость составляет 20%, вы должны заплатить 20 долларов НДС в кассе при оплате обуви.

Ставка налога на добавленную стоимость зависит от страны.

В некоторых странах НДС называется налогом на товары и услуги или GST.

Некоторые страны не облагают налогом определенные товары или услуги.

Европейский союз требует, чтобы ставка НДС в стране ЕС составляла не менее 15%. На некоторые вещи распространяется сниженная ставка, которая должна составлять не менее 5%.

Хотя предприятия могут платить налог на добавленную стоимость на товары и услуги, которые они покупают, они, как правило, возмещают эти платежи за счет НДС, который они взимают со своих клиентов. Затем предприятия переводят то, что осталось, правительству.

Взимается ли НДС в США?

В США НДС не взимается. Но даже несмотря на то, что в Соединенных Штатах нет налога на добавленную стоимость, потребители обязаны платить федеральные акцизные сборы при покупке бензина, алкоголя, табака и других товаров. Кроме того, в некоторых штатах и городах взимаются налоги с продаж. Интуитивно эти концепции схожи в том, что все они представляют собой налоги на потребление. Разница заключается в том, как взимается налог. Более 100 стран имеют НДС.

Но даже несмотря на то, что в Соединенных Штатах нет налога на добавленную стоимость, потребители обязаны платить федеральные акцизные сборы при покупке бензина, алкоголя, табака и других товаров. Кроме того, в некоторых штатах и городах взимаются налоги с продаж. Интуитивно эти концепции схожи в том, что все они представляют собой налоги на потребление. Разница заключается в том, как взимается налог. Более 100 стран имеют НДС.

Как получить возмещение НДС

Если вы посещаете страну, в которой действует НДС, вы можете получить возмещение налога, уплаченного при совершении там покупок. Осторожно: существует много шагов, и некоторые путешественники решают, что процесс возврата не стоит хлопот. Вот некоторые из общих правил, но перед поездкой обязательно ознакомьтесь с правилами НДС в стране, которую вы планируете посетить.

Как правило, вы должны заплатить налог на добавленную стоимость в момент покупки, а затем подать заявление на возврат средств в магазине.

Обычно ваша покупка должна превышать определенную сумму, чтобы иметь право на возмещение НДС. В ЕС, например, вы должны купить в магазине вещей на сумму не менее 175 евро. Порог не является кумулятивным, а это означает, что покупка 100 евро в одном магазине и 100 евро в другом магазине не соответствует минимуму. Возможно, стоит объединить свои покупки, если вы хотите получить возмещение НДС.

Расходы на еду и отели часто не подлежат возмещению НДС.

Обычно для получения возмещения НДС необходимо быть посетителем. Здесь важен адрес в паспорте. Вы можете квалифицироваться как посетитель, если вы временно живете в стране, но имеете постоянный дом в другом месте.

Вам, вероятно, потребуется предъявить продавцу доказательство того, что вы живете за пределами страны, и вам придется заполнить форму.

Некоторые магазины не предлагают возврат НДС. Некоторые магазины обрабатывают возврат напрямую, а некоторые магазины используют третьи стороны для обработки возврата.

Иногда магазин взимает комиссию за возмещение НДС, поэтому обязательно спросите об этом заранее.

Обычно вам нужно будет отправить форму возврата НДС с печатью по адресу, указанному магазином. Но не всегда нужно ждать, чтобы вернуться домой. В некоторых крупных аэропортах, портах и на вокзалах есть офисы по возврату НДС, где вы можете получить возмещение сразу же, если продавец, в котором вы совершали покупки, пользуется этим офисом.

Когда вы отправляетесь домой со своими вещами, сотрудник таможни должен поставить печать на ваших документах о возмещении в качестве доказательства вывоза. Без печати вы не получите возмещение НДС.

Об авторе