Как выплачивают пенсию работающим пенсионерам: Статья 22. Выплата пенсии работающим пенсионерам \ КонсультантПлюс

ВЫПЛАТА ПЕНСИЙ РАБОТАЮЩИМ ПЕНСИОНЕРАМ

ВЫПЛАТА ПЕНСИЙ РАБОТАЮЩИМ ПЕНСИОНЕРАМ

24.06.2014 09:47 2733

На 1 апреля 2014 года на учете в управлении Пенсионного фонда Украины в г. Белгороде — Днестровском и Белгород — Днестровском районе состоит 30804 пенсионеров из, них работающих пенсионеров 7668.

Трудоустройство на работу влияет на размер выплачиваемой пенсии, а в некоторых случаях, может привести к прекращению выплаты пенсии. Несвоевременное уведомление о своем трудоустройстве либо увольнении с работы, в соответствующие органы Пенсионного фонда, приводит к переплатам или недоплатам пенсий.

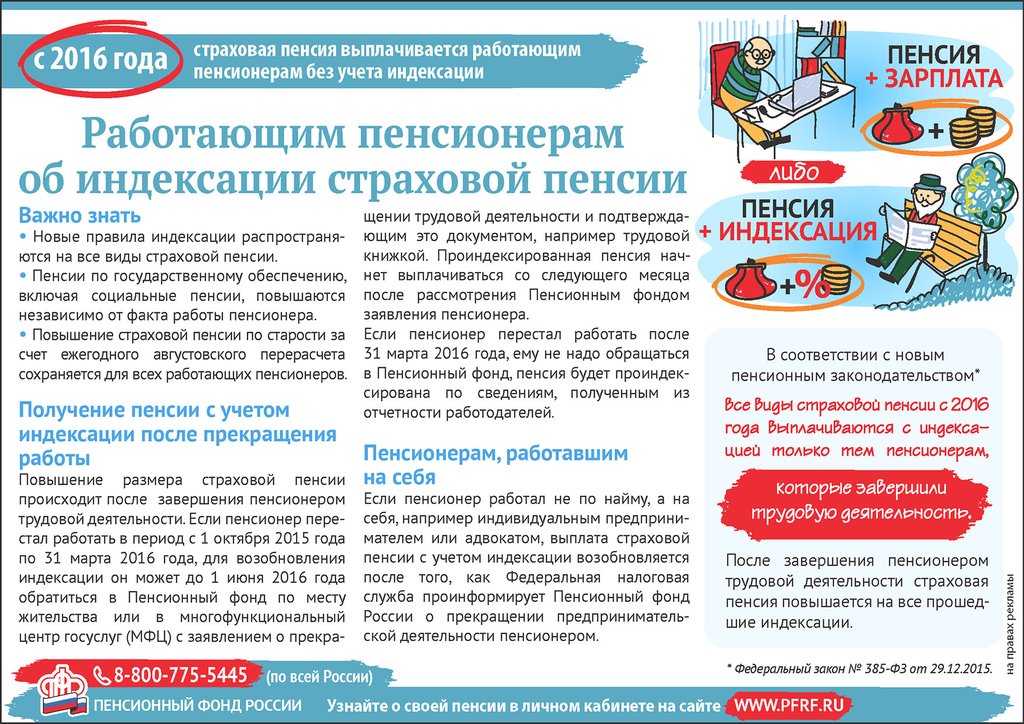

Работающим пенсионерам не выплачивается индексация, надбавка на несовершеннолетних детей и другие виды надбавок и доплат, которые выплачиваются неработающим пенсионерам в соответствии с Постановлениями Кабинета Министров Украины.

Некоторым категориям пенсионеров прекращается выплата пенсий в связи с их трудоустройством.

Таких категорий несколько — это пенсии, которые назначаются при условии увольнения человека с работы.

Социальные пенсии, которые назначались органами Пенсионного фонда до 1 января 2005 года и, на сегодняшний день выплачиваются 485 гражданам так же, назначались неработающим гражданам, кроме инвалидов с детства, при отсутствии права на трудовую пенсию. В случае трудоустройства получателя социальной пенсии на любую работу, кроме инвалида с детства, право на выплату социальной пенсии прекращается на весь период работы.

До 1 января 2015 года женщинам дано право досрочно, в 55 лет, выходить на пенсию при наличии у них страхового стажа не менее 30 лет и при условии увольнения с работы.

Получатели таких пенсий при трудоустройстве теряют право на досрочную пенсию на весь период работы до достижения ими пенсионного возраста.

Получатели таких пенсий при трудоустройстве теряют право на досрочную пенсию на весь период работы до достижения ими пенсионного возраста.Право на выплату пенсии при трудоустройстве на работу теряют также лица, которым назначена досрочная пенсия за полтора года до выхода на пенсию в соответствии с пунктом «г» статьи 26 Закона Украины «О занятости населения».

В связи с вступлением в силу, с 1 октября 2011 года, Закона Украины «О мерах по законодательному обеспечению реформирования пенсионной системы» работающим пенсионерам размер пенсии, установленный в соответствии со статьей 28 Закона Украины «Об общеобязательном государственном пенсионном страховании», не пересчитывается в связи с увеличением прожиточного минимума для нетрудоспособных лиц. В случае трудоустройства пенсионера, не подлежит перерасчету доплата за сверхнормативный стаж в связи с увеличением прожиточного минимума для нетрудоспособного населения.

Из – за того, что далеко не все пенсионеры сообщают в органы Пенсионного фонда о своем трудоустройстве, Пенсионный фонд Украины вынужден самостоятельно устанавливать такой факт. Чем позже выявлен факт трудоустройства на работу, тем больше сума переплаты пенсии. Соответствующая сверка происходит на уровне Пенсионного фонда Украины в Киеве. Реестры, выявленных в результате сверки, работающих пенсионеров направляются в территориальные органы Пенсионного Фонда для отработки и соответствующего перерасчета пенсии. Таким образом, пенсионеру, который не сообщил о трудоустройстве, в любом случае будет сделан перерасчет по факту его трудоустройства.

За первый квартал 2014 года, по причине не уведомления или несвоевременного уведомления о трудоустройстве, в городе Белгороде –Днестровском и Белгород – Днестровском районе возникли переплаты по 42 пенсионным делам на общую сумму 4,28 тысяч гривен. По всем выявленным переплатам, в соответствии со статьей 50 Закона Украины «Об общеобязательном государственном пенсионном страховании», управлением Пенсионного фонда, выносятся решения об удержании сумм выявленных переплат пенсий в размере 20 процентов от размера выплачиваемой пенсии, и проводятся удержания до полного погашения переплаченных сумм пенсий.

Обращаем внимание уважаемых пенсионеров, что в соответствии с пунктом 38 Порядка подачи и оформления документов для назначения и перерасчета пенсий, пенсионер обязан уведомить Пенсионный фонд о вступлении или увольнении с работы. Такие обязательства берет на себя гражданин, подписывая заявление о назначении или перерасчете пенсии. В заявлении прямо указано:

Для этого необходимо предоставить в «Единое окно», которое находится по улице Кирова 28, документ подтверждающий трудоустройство либо увольнение с работы (трудовую книжку, трудовой договор, свидетельство о предпринимательской деятельности либо о закрытии предпринимательской деятельности).

Следует отметить, что к категории работающих относятся и граждане, внесенные в Единый государственный реестр в качестве физических лиц – предпринимателей.

В этой связи напоминаем пенсионерам, которые являются частными предпринимателями, что как открытие, так и закрытие предпринимательской деятельности возложено на Государственную Регистрационную Службу Украины, а не на Государственную Налоговую Инспекцию. Фактом прекращения предпринимательской деятельности и установления статуса неработающего пенсионера, является дата снятия с Единого государственного реестра юридических и физических лиц — предпринимателей. Проведение таких регистрационных действий возложено на государственного регистратора.

В этой связи напоминаем пенсионерам, которые являются частными предпринимателями, что как открытие, так и закрытие предпринимательской деятельности возложено на Государственную Регистрационную Службу Украины, а не на Государственную Налоговую Инспекцию. Фактом прекращения предпринимательской деятельности и установления статуса неработающего пенсионера, является дата снятия с Единого государственного реестра юридических и физических лиц — предпринимателей. Проведение таких регистрационных действий возложено на государственного регистратора.Своевременное сообщение в органы Пенсионного фонда о трудоустройстве либо увольнении с работы, поможет нам своевременно произвести перерасчет пенсий, а пенсионерам избежать переплат или недоплат пенсий.

Прозорова С.С.

начальник отдела по выплате пенсий

управления Пенсионного фонда Украины

в г. Белгороде — Днестровском

и Белгород — Днестровском районе

Поділитись

Білгород-Дністровська міська рада, 2022 рік

Работа в прошлом Пенсионный возраст

Достижение пенсионного возраста не означает, что вы должны бросить работу.

Возраст выхода на пенсию

Возраст выхода на пенсию по умолчанию (ранее 65 лет) был отменен — теперь большинство людей могут работать столько, сколько захотят.

Возраст выхода на пенсию не совпадает с возрастом получения государственной пенсии, который может составлять от 61 до 68 лет, в зависимости от того, когда кто-то родился и является ли он мужчиной или женщиной. Любой человек может продолжать работать после достижения пенсионного возраста.

- Дискриминация по возрасту

- Рассчитайте свой пенсионный возраст

Выбор времени выхода на пенсию

Пенсионный возраст – это когда работник решает выйти на пенсию. Большинство предприятий не устанавливают возраст, в котором их сотрудники должны выходить на пенсию. Если сотрудник предпочитает работать дольше, он не может быть подвергнут дискриминации. Тем не менее, некоторые работодатели могут установить возраст, в котором сотрудники должны выйти на пенсию, если они могут четко обосновать это.

Тем не менее, некоторые работодатели могут установить возраст, в котором сотрудники должны выйти на пенсию, если они могут четко обосновать это.

Работник обязан обсудить со своим работодателем, когда и как уйти на пенсию. Это может включать поэтапный выход на пенсию за счет гибкой работы. Участникам профессиональных пенсионных планов необходимо обсудить со своими руководителями пенсионных планов, какое влияние изменение рабочего времени или дохода может оказать на размер пенсии, поддерживает ли схема поэтапный выход на пенсию или работу после установленного пенсионного возраста.

Работодатели могут или не могут согласиться с запросами. Если работник не согласен с решением работодателя, он может оспорить его в суде по трудовым спорам.

Выход на пенсию является формой увольнения. Работодатели и работники должны соблюдать соответствующие процедуры для этого.

Рассмотрите варианты трудоустройства

Если вы решите продолжить работу, вы можете подумать о гибких вариантах работы. Гибкая работа описывает любую схему работы, адаптированную к вашим потребностям. Это включает в себя сокращение ваших часов, чтобы дать вам больше личного времени.

Гибкая работа описывает любую схему работы, адаптированную к вашим потребностям. Это включает в себя сокращение ваших часов, чтобы дать вам больше личного времени.

- Гибкий график работы

Вы можете решить, что хотите найти новую работу и заняться чем-то другим. Или вы можете решить, что хотите начать работать на себя. Если вам не нужен дополнительный доход, но вы хотите оставаться активным и вовлеченным, вы можете заняться волонтерством.

- Волонтерство

Работа и отсрочка получения государственной пенсии

Существуют стимулы для получения государственной пенсии позже, а не по достижении пенсионного возраста («отсрочка» подачи заявления).

Отсрочка подачи заявления особенно уместна, если вы хотите работать после достижения пенсионного возраста. Это поможет сделать вас менее зависимым от государственной пенсии. Но даже если вы не работаете, вы все равно можете получить больше, отложив заявку.

Подробнее читайте в следующем разделе:

- Отсрочка государственной пенсии

Преимущества продолжения работы

Если вы решите работать дольше, вы, скорее всего, заберете домой больше денег, потому что не платите любое национальное страхование, если вы старше пенсионного возраста.

- Национальное страхование после достижения государственного пенсионного возраста

Налог на неполный рабочий день и другие доходы

Доход, который вы получаете от неполного рабочего дня на пенсии, считается «налогооблагаемым доходом» – наряду с доходом от вашей государственной пенсии, личной или корпоративные (профессиональные) пенсии и некоторые налогооблагаемые льготы.

Если ваш общий налогооблагаемый доход превышает ваши необлагаемые налогом пособия, вы будете облагаться налогом на разницу по обычным ставкам подоходного налога. Однако вы можете заработать больше до уплаты налогов. Вы не платите по национальному страхованию, когда вы достигли пенсионного возраста. Для людей, достигших 65 лет до 6 апреля 2014 года, существует более высокое необлагаемое налогом личное пособие. Вы также можете претендовать на другие льготы, которые могут уменьшить ваш налоговый счет.

- Налог при выходе на пенсию

- Ставки подоходного налога и личные пособия — GOV.

UK

UK

Национальная минимальная заработная плата после выхода на пенсию

Вы по-прежнему имеете право на национальную минимальную заработную плату за любую оплачиваемую работу, которую вы выполняете после достижения пенсионного возраста .

- Национальная минимальная заработная плата

Продолжение работы и ваша пенсия по месту работы

Если вы достигли возраста, в котором вы можете начать требовать пенсионного плана по месту работы, вам не нужно прекращать работу, чтобы подать заявление. У вас есть несколько вариантов, включая получение части пенсии, которую вы накопили, продолжая работать у того же работодателя.

- Понимание и право на получение новой государственной пенсии

Влияние оплачиваемой работы на ваши текущие пособия

Деньги, которые вы зарабатываете после наступления возраста государственной пенсии, могут влиять на связанные с доходом пособия, такие как пенсионный кредит и жилищное пособие.

Сотрудники Пенсионного центра Северной Ирландии могут рассказать вам, как доход от оплачиваемой работы повлияет на ваш пенсионный кредит и другие льготы. Они также могут посоветовать вам, как отсрочка подачи заявления на получение государственной пенсии может повлиять на ваше право на пособие.

Если вы ищете работу через местное отделение социального обеспечения/работы и пособий, его сотрудники должны рассказать вам, как дополнительный доход от работы может повлиять на ваши пособия.

- Пенсионный центр Северной Ирландии

- Бюро по трудоустройству и льготам

Другие полезные ссылки

- Досрочный выход на пенсию – влияние на вашу пенсию

- Планирование выхода на пенсию

- Контактные номера 08 и 03

Помогите улучшить эту страницу — отправьте отзыв

Для использования этой формы у вас должен быть включен JavaScript.

Что ты хочешь делать?сообщить о проблеме

оставить отзыв

задать вопрос

Сообщить о проблемеКакую проблему вы нашли на этой странице? (Отметьте все подходящие варианты)

Ссылка, кнопка или видео не работают

Орфографическая ошибка

Информация отсутствует, устарела или неверна

Я не могу найти то, что ищу

Другая проблема

сообщения

Расскажите нам подробнее о проблеме с веб-сайтом nidirect.

Введите свой отзыв

О чем ваш вопрос?Выберите тему для своего вопроса: — Выберите -Рыболовная ловляПреимуществаСвидетельства о рожденииСиний значокКарьераКомпенсация в связи с дорожной проблемойДетское содержаниеСвидетельства о гражданском партнерствеКоронавирус (COVID-19)Свидетельство о вакцинации против COVIDПроверки судимостей (AccessNI)Свидетельства о смертиПособие на содержание образованияПрава на трудоустройствоHigh Street Spend Local SchemeСвидетельства о бракеПрямой счет на автомобильный транспортПаспортУведомления о штрафахПенсииSmart — исторические записи с оценкой стоимости и дорог вопрос о другом

Что делать дальше

Руководство по налогообложению при выходе на пенсию

Выход на пенсию приносит с собой много изменений – изменения в вашем распорядке дня, в вашем доходе и в налоге, который вы должны платить. Узнайте, как различные части вашего дохода, включая ваши пенсии, могут облагаться налогом.

Что в этом руководстве

- Подоходный налог и взносы в систему национального страхования

- Индивидуальное пособие по подоходному налогу

- Вы платите налоги со своей пенсии?

- Как уплачиваются налоги с пенсии

- Доход из более чем одного источника

- Налог на ваши сбережения

Подоходный налог и взносы в систему национального страхования

После выхода на пенсию вам все равно придется платить подоходный налог с любого дохода сверх вашего личного пособия (подробнее см. ниже).

ниже).

Это относится ко всем вашим пенсионным доходам, включая государственную пенсию.

Многие полагают, что их пенсионный доход, особенно государственная пенсия, не облагается налогом, но это не так.

Некоторые доходы, в том числе государственная пенсия, выплачиваются без вычета налогов. Но это не значит, что налог не взимается.

Если вы должны платить налог со своей государственной пенсии, он, как правило, будет взиматься с любой личной или трудовой пенсии, которая у вас может быть.

Взносы в систему национального страхования уплачиваются с 16 лет до пенсионного возраста. Таким образом, если вы продолжаете работать после достижения пенсионного возраста, вы в настоящее время больше не платите взносы в систему социального страхования со своего заработка.

Правительство предложило, чтобы с апреля 2023 года те, кто работает после достижения пенсионного возраста, должны были платить взносы в систему социального страхования в размере 1,25 % от своих доходов, называемые сборами на здравоохранение и социальное обеспечение.

Вы не платите Национальному страхованию ни с какого пенсионного дохода.

Наверх

Индивидуальное пособие по подоходному налогу

Стандартное личное пособие составляет 12 570 фунтов стерлингов (2022–2023 годы). Это означает, что вы можете заработать или получить до 12 570 фунтов стерлингов в 2022–23 налоговом году (с 6 апреля по 5 апреля) и не платить никаких налогов.

Это называется вашим личным пособием. Если вы зарабатываете или получаете меньше этого, вы не являетесь налогоплательщиком.

Ваше личное пособие может быть больше, чем это, если вы имеете право претендовать на пособие по браку и супружеской паре более 100 000 фунтов стерлингов.

Наверх

Вы платите налоги со своей пенсии?

Вы платите налог со своей пенсии, если ваш общий годовой доход в сумме превышает размер вашего личного пособия. На 2022/2023 год это означает, что ваш доход превышает 12 570 фунтов стерлингов.

На 2022/2023 год это означает, что ваш доход превышает 12 570 фунтов стерлингов.

Пенсии с установленными выплатами

Если у вас есть пенсия с установленными выплатами (также известная как последняя заработная плата или средняя пенсия за карьеру), вам будет выплачиваться пожизненный доход, который будет облагаться налогом как заработок.

Помимо этого, вы также можете получить необлагаемую налогом единовременную выплату.

Пенсии с установленными взносами

Когда вы достигнете возраста, когда вам разрешен доступ к ней (в настоящее время самый ранний возраст в большинстве случаев — 55 лет, но с 2028 года он увеличивается до 57 лет), вы можете снимать деньги со своей пенсии, когда и когда захотите.

Однако обычно только первый квартал (25%) не облагается налогом. Остальное облагается налогом как прибыль. Ставка налога, которую вы платите, увеличивается, когда ваш доход превышает пороговые значения подоходного налога.

Ставка налога, которую вы платите, увеличивается, когда ваш доход превышает пороговые значения подоходного налога.

Это означает, что чем больше денег вы берете из своей пенсионной корзины, тем выше может быть ваш налоговый счет.

В этой таблице дается обзор того, сколько налогов вы можете заплатить с денег, которые вы берете из своей пенсионной корзины, в зависимости от различных вариантов.

Оставьте свой горшок нетронутым | Весь ваш горшок, пока он остается нетронутым | Ничего, пока ваш горшок остается нетронутым |

Гарантированный доход (аннуитет) | 25% вашего банка до покупки аннуитета | Доход от аннуитета |

Гибкий пенсионный доход (расход пенсии) | 25% вашего банка, прежде чем вы переместите остальную часть, чтобы получить гибкий доход | Доход, который вы получаете из банка |

Возьмите свою пенсионную корзину в виде нескольких единовременных сумм | 25% от каждой суммы, которую вы снимаете | 75% от каждой суммы, которую вы снимаете |

Возьмите всю банку за один раз | 25% от всего банка | 75% от всего банка |

Комбинируйте варианты | Зависит от вариантов, которые вы смешиваете | Зависит от вариантов, которые вы смешиваете |

Получение более 25% вашей пенсии без налогов

При определенных обстоятельствах вы можете получать более 25% своей пенсии без уплаты налогов.

Схема специальной защиты

Если вы были участником пенсионного фонда до 6 апреля 2006 г., вы можете иметь право на не облагаемую налогом единовременную выплату в размере более 25% от стоимости вашей пенсии в соответствии с планом. Чтобы получить всю единовременную выплату без уплаты налогов, вам необходимо иметь пожизненное пособие, доступное при выплате единовременной суммы

Защита пожизненного пособия

Если размер вашей пенсии превышает пожизненное пособие, когда вы получаете пенсионное пособие, сумма не облагаемой налогом единовременной выплаты, которую вы можете получить, обычно ограничивается 25% пожизненного пособия.

Вы можете получить необлагаемую налогом единовременную выплату в размере более 25% пожизненного пособия, если вы подали заявление и получили расширенную или первичную защиту от HMRC с единовременной защитой. К каждой из этих мер защиты применяются разные положения и условия. Ваш сертификат будет содержать подробную информацию о любой паушальной защите.

К каждой из этих мер защиты применяются разные положения и условия. Ваш сертификат будет содержать подробную информацию о любой паушальной защите.

Если у вас есть фиксированная или индивидуальная защита, связанная с пожизненным пособием, сумма не облагаемой налогом единовременной выплаты, которую вы можете получить, обычно ограничена 25% от стоимости вашей защиты.

Наверх

Как уплачиваются налоги с пенсии

Деньги, которые вы берете со своей марихуаны, поступают от вашего поставщика с уже вычтенным налогом. Ваш провайдер рассчитает это, используя ваш налоговый код.

Ваш воспитатель может также вычесть любой налог, причитающийся с вашей государственной пенсии, через Pay As You Earn (PAYE).

В некоторых случаях вы можете заплатить чрезвычайный налог, когда берете деньги из своего банка. Вы можете запросить это обратно в HMRC.

Наверх

Доход из более чем одного источника

В более позднем возрасте обычно получают доход из разных источников. Например, вы все еще можете работать неполный рабочий день и получать доход от одной или нескольких пенсий, а также, возможно, от некоторых сбережений.

Например, вы все еще можете работать неполный рабочий день и получать доход от одной или нескольких пенсий, а также, возможно, от некоторых сбережений.

Если у вас есть доход из более чем одного источника, убедитесь, что HMRC знает об этом, чтобы вы платили правильную сумму налога с каждого дохода.

Ваше личное пособие обычно распределяется в счет вашей основной работы или пенсии – обычно это доход, превышающий размер личного пособия.

В этом случае любой другой доход, который вы получаете, будет облагаться налогом в соответствии с налоговой группой, к которой относится другой доход.

Подробная информация о текущих налоговых диапазонах для Великобритании находится на веб-сайте GOV.UK

Рядом с вашим налоговым кодом PAYE будут буквы, которые сообщают вам, какая сумма налога будет вычтена из каждого источника дохода.

Есть ли у вас доход из различных источников ниже размера личного пособия (12 570 фунтов стерлингов на 2022–2023 годы)? Затем попросите HMRC распределить ваше личное пособие между различными источниками дохода, чтобы убедиться, что вы не платите слишком много налогов.

Если вы переплатили налог, вы можете потребовать его возврата в конце налогового года.

Убедитесь, что вы проверили код(ы) налога, чтобы знать, что вычитается правильная сумма налога.

Не уверены, что ваш налоговый код правильный? У благотворительной организации Low Incomes Tax Reform Group есть дополнительная информация на их веб-сайте

. Если вы продолжаете работать и занимаетесь индивидуальной трудовой деятельностью или ваш общий доход (включая деньги от пенсий и PAYE) составляет 100 000 фунтов стерлингов или более за налоговый год, вы Вам придется заполнить налоговую декларацию по самооценке.

Вы также несете ответственность за уплату налога на другой доход, который у вас есть, например, от собственности или инвестиций. Для этого вам, возможно, придется заполнить налоговую декларацию по самооценке.

Наверх

Налог на ваши сбережения

Пособие на личные сбережения, введенное в апреле 2016 года, представляет собой сумму процентов, которые вы можете получать на свои денежные сбережения без уплаты налогов.![]()

В настоящее время он составляет 1000 фунтов стерлингов для налогоплательщиков с базовой ставкой и 500 фунтов стерлингов для налогоплательщиков с более высокой ставкой (для налогоплательщиков с дополнительной ставкой скидка не предусмотрена).

С апреля 2016 года банки и строительные общества больше не вычитают базовый налог из процентов по вашим сбережениям.

Вместо этого, если ваш сберегательный доход превышает 1000 фунтов стерлингов для налогоплательщика с базовой ставкой и 500 фунтов стерлингов для налогоплательщика с более высокой ставкой, HMRC взимает все причитающиеся налоги через ваш код PAYE.

Если вы обычно декларируете доход от сбережений в налоговой декларации по самооценке, вам следует продолжать делать это.

Если ваш общий доход ниже Личного пособия (12 570 фунтов стерлингов на 2022–2023 годы), вы также имеете право на «начальную ставку для сбережений» в размере 5 000 фунтов стерлингов 0%. Это сверх суммы личных сбережений в размере 1000 фунтов стерлингов.

UK

UK

Об авторе