Как высчитать прибыль: Как посчитать прибыль | Современный предприниматель

Расчёт чистой прибыли длительного проекта

Почему трудно рассчитать прибыль длинного проекта

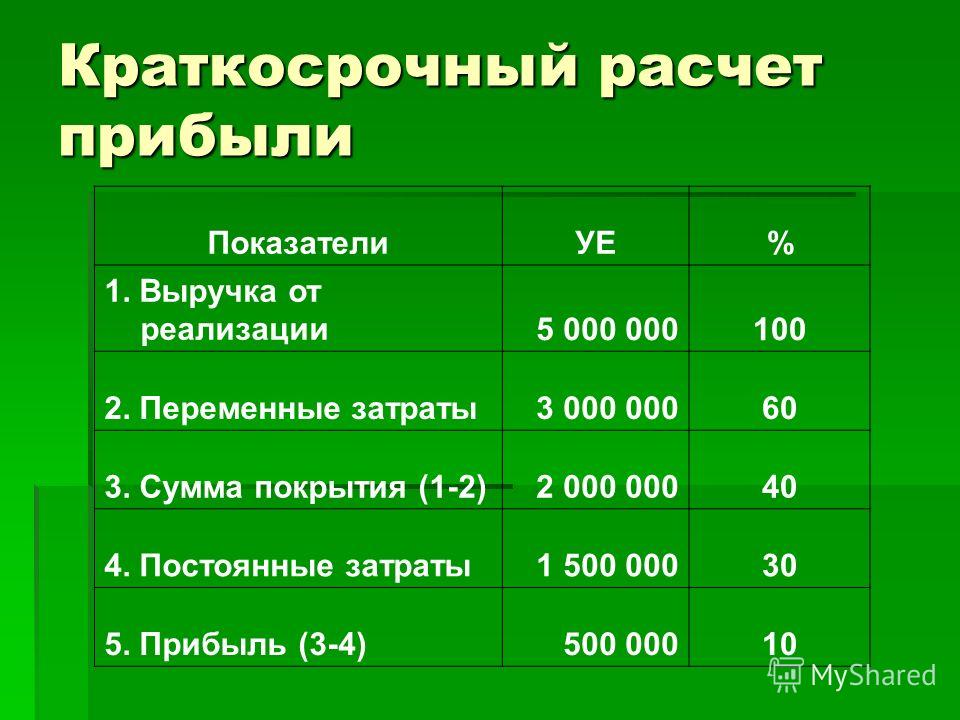

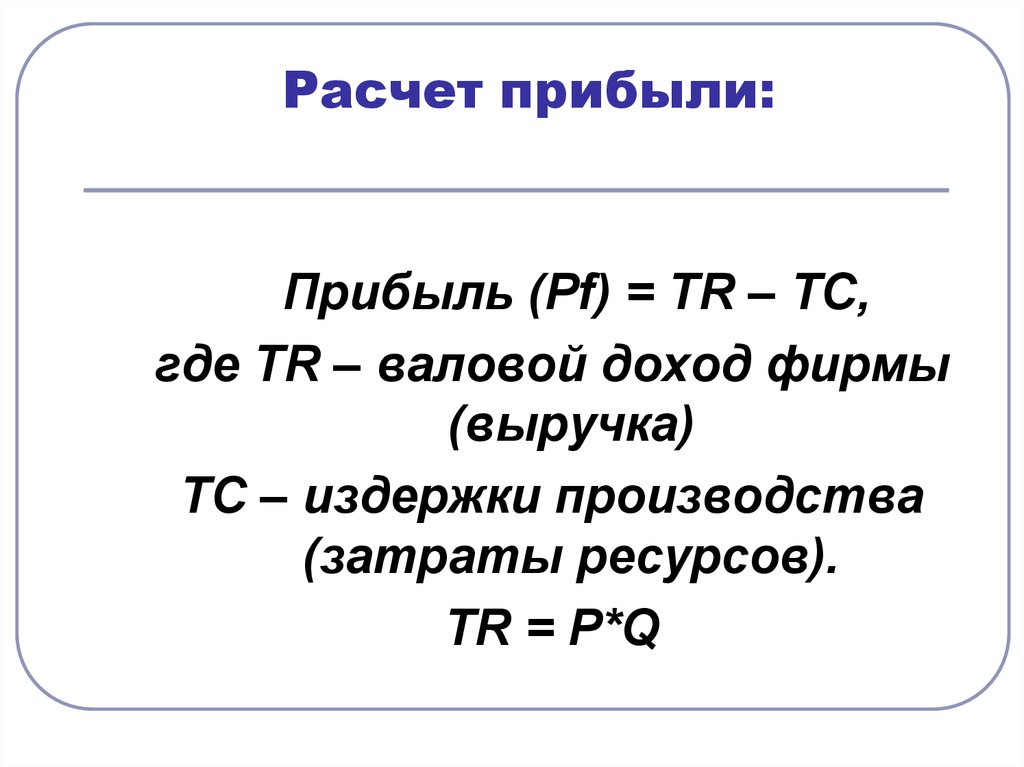

Есть единственная формула расчёта прибыли: из доходов вычесть расходы. Эта формула проста, если вы занимаетесь розничной торговлей и можете подводить итоги ежемесячно.

Например, продали гелиевых шаров на 300 000 ₽, вычли из этой суммы затраты на гелий, расходники, доставку, налоги и зарплату и получили 180 000 ₽ чистой прибыли.

Теперь представим, что вы разработчик приложений, сайтов или компьютерных программ и запустили проект стоимостью 1 000 000 ₽ на четыре месяца. Клиент внёс предоплату 400 000 ₽, а оставшиеся 600 000 ₽ переведёт только по завершении проекта.

Для таких проектов длиной в несколько месяцев формула «доходы минус расходы» тоже применима, но есть нюансы, которые нужно учитывать:

- Оплата от клиента поступает не каждый месяц — часто это аванс перед началом работы и остальной платёж после сдачи проекта.

- Сроки на реализацию проекта часто сдвигаются — не всегда удаётся точно оценить сроки или заказчик может взять паузу.

- Параллельно может быть несколько проектов, сроки которых накладываются друг на друга.

Как рассчитать прибыль длительного проекта правильно

Распланируйте прибыль на весь период работы. Посчитайте, сколько времени займёт у вас задача и сколько потребуется денег на каждый этап.

Учтите, что бывают форс-мажорные обстоятельства: сроки могут сдвинуться, сотрудники — заболеть, а заказчик — попросить об отсрочке платежа. Если эти обстоятельства не предусмотреть, можно выйти в кассовый разрыв.

К тому же в процессе планирования вы поймёте, насколько трудозатратным будет ваш проект: не будет ли команда простаивать и можно ли брать одновременно другие задачи.

Разбейте проект на этапы и подводите промежуточные итоги. Так вы не потратите все деньги сразу и сможете скорректировать свои действия при необходимости — сократить расходы или продлить срок реализации проекта.

Например, если ваш проект запланирован на полгода, считайте каждый месяц, сколько вы уже потратили и сколько ещё осталось от аванса.

Считайте прибыль с каждого проекта, а не всё вместе. Важно не только следить за общей прибылью компании, но и составлять отчёты по отдельным проектам. Так вы поймёте, какие направления приносят меньше всего денег, и примете решение отказаться от них или искать способы вывести их в плюс.

Считайте прибыль длительного проекта по его завершении — это основное правило, которое нужно запомнить.

Предоплата — это, конечно, ваш доход, но по ней ещё рано судить о прибыли. Работа и все расходы ещё впереди. Когда получаете аванс за длительный проект, важно грамотно им распорядиться: не тратить всё сразу на рекламу или ремонт в офисе, а распределить между следующими месяцами без выручки.

Ещё стоит отложить часть аванса на непредвиденные нужды. Иначе, если проект затянется и ваши фактические расходы окажутся больше запланированных, есть риск уйти в минус. Поэтому предприниматели часто ведут сразу несколько длительных проектов параллельно.

После подписания акта приёма проекта и получения оставшейся суммы посчитайте разницу между доходами и расходами, которые вы понесли за всё время проекта. Эта разница и будет прибылью.

Постоянно ведите учёт доходов и расходов. Так вам будет нетрудно подводить промежуточные итоги и посчитать итоговую прибыль: вся актуальная информация будет всегда собрана в одном месте.

Непрерывный учёт доходов и расходов покажет, в какие периоды прибыль проседает и по каким причинам. Эту информацию можно будет учитывать при реализации других длительных проектов.

Вести учёт можно с помощью разных инструментов:

- В «Google Таблицах» — это самый распространённый инструмент. Таблицы бесплатные, наглядные, информативные, и в них заложены все функции, необходимые для автоматизации подсчёта прибыли.

При составлении таблиц следуйте правилам: никаких пустых ячеек, никакой дублирующей информации, минимум ручного ввода — можно настроить выпадающие списки.

При учёте доходов и расходов для длительного проекта составляйте по каждому проекту отдельную таблицу.

- В приложениях для учёта личных финансов или в банковском приложении. На начальном этапе ведения бизнеса можно использовать приложения для учёта личных финансов или приложение банка, выпустившего вашу корпоративную карту.

Главное — не смешивать личные доходы и доходы компании. Мы уже писали о том, как «общий кошелёк» мешает понять, приносит ли бизнес деньги.

- В сервисах электронной бухгалтерии — это программы для финансового и управленческого учёта. С их помощью можно отслеживать, какие части бизнеса прибыльные, а какие — убыточные, и получать информацию о нехватке денег заранее, чтобы предотвращать кассовые разрывы.

Такие программы и сервисы отлично подходят для расчёта прибыли от реализации длительных проектов.

что это такое, формула расчета, как посчитать валовую прибыль предприятия

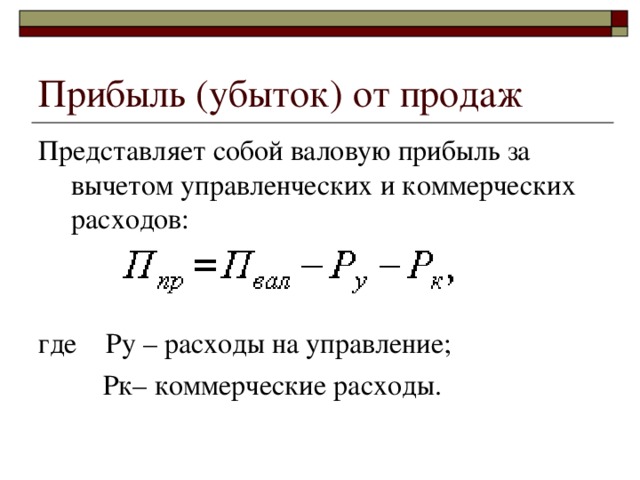

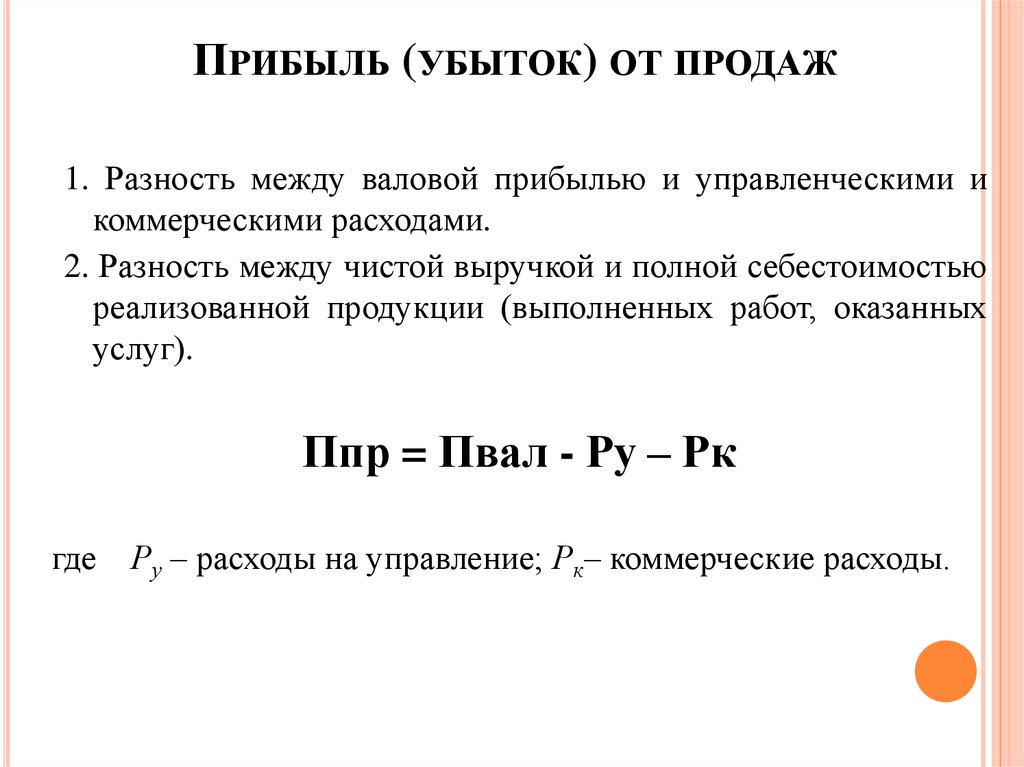

Валовая прибыль — это разница между выручкой от продаж и себестоимостью товаров, работ или услуг.

Выручка, которую используют для исчисления валовой прибыли, — это сумма, которую клиент должен заплатить компании или ИП после отгрузки товаров, выполнения работ или оказания услуг. Перечислили ее или нет, значения не имеет — главное, что была отгрузка.

Себестоимость — все прямые расходы на создание продукта, на сырье, материалы, обслуживание оборудования, зарплату работникам, электричество и другие траты. В торговле себестоимостью считаются расходы на приобретение товаров: цена поставщика плюс транспортные издержки, затраты на упаковку и прочие подобные расходы.

Что такое себестоимость

Компания «Три дивана» продает мебель. За месяц она продала мебели на 1 000 000 ₽ — это выручка. На изготовление этой мебели ушло 700 000 ₽ — это ее себестоимость. Разница в 300 000 ₽ будет валовой прибылью.

Рассказываем, зачем считать валовую прибыль и как правильно это делать.

Зачем считать валовую прибыль

Организации обязаны считать валовую прибыль в бухучете. В отчете о финансовых результатах нужно заполнять показатели годовой выручки, себестоимости и валовой прибыли.

Форма отчета о финансовых результатах

Также полезно знать, что такое валовая прибыль, и считать ее для себя. Она помогает оценить, что у бизнеса слишком большое: себестоимость продукции, косвенные расходы — не связанные с созданием товара, оказанием услуг или выполнением работ напрямую — или и то и другое.

Оценить расход ресурсов. Доходы ИП или компании не покажут эффективность бизнеса — непонятно, сколько бизнес потратил, чтобы получить эти деньги. Расчет валовой прибыли помогает оценить, насколько рационально бизнес использует ресурсы для производства своего продукта или перепродажи покупных товаров.

Компания А получила доход 2 000 000 ₽.

Себестоимость продукции — 1 800 000 ₽. Валовая прибыль 200 000 ₽ — и это без учета налогов и аренды.

Компания Б получила те же 2 000 000 ₽. Вот только себестоимость товара у нее 1 200 000 ₽ и валовая прибыль — 800 000 ₽.

Компания Б может позволить себе больше косвенных расходов и масштабироваться: нанять пару работников, расширить склад. А можно и оставить все как есть.

Расходы на налоги, рекламу и кредиты не показывают, насколько эффективно бизнес производит свой продукт или перепродает товары. Например, можно урезать или увеличивать траты на рекламу — эффективность производства или торговли не поменяется. Если считать сразу чистую прибыль — из всех доходов вычесть все затраты, расходы на рекламу и прочие косвенные затраты смешаются с прямыми расходами и оценить эффективность производства не получится. Поэтому, чтобы оценить эффективность производства своего продукта или перепродажи товаров, считают валовую прибыль.

ИП делает керамическую посуду ручной работы, ему помогают два наемных мастера. Еще у него магазин с двумя продавцами.

В месяц ИП продает посуду на 1 000 000 ₽. Чистая прибыль выходит 150 000 ₽. Зная это, не получится оценить, насколько эффективно работают сотрудники и не слишком ли много денег ИП тратит на рекламу.

ИП считает себестоимость продукции — 600 000 ₽ и валовую прибыль — 400 000 ₽. Это показывает эффективность производства, сколько денег уходит на то, чтобы создавать товар. С этим знанием проще оценить, насколько рациональны расходы на персонал и рекламу.

Оценить окупаемость продукта. Если у бизнеса несколько направлений, валовая прибыль поможет выяснить, какое из них наиболее выгодно, а какое лишь тянет общее дело на дно.

Как сохранить бизнес в кризис

Как рассчитать валовую прибыль и что делать с этими данными

Валовую прибыль считают за месяц, квартал или год — чем крупнее компания, тем чаще считают. Формула расчета валовой прибыли выглядит так:

Формула расчета валовой прибыли выглядит так:

Loading…

ИП Татьяна покупает одежду у китайского поставщика и продает ее на маркетплейсе. В месяц она продает на 100 000 ₽.

Закупка товара обходится ей в 35 000 ₽ ежемесячно, площадка берет комиссию 15 000 ₽, 10 000 ₽ уходит на транспортировку одежды из Китая до склада маркетплейса.

Валовая прибыль Татьяны: 100 000 ₽ − 35 000 ₽ − 15 000 ₽ − 10 000 ₽ = 40 000 ₽.

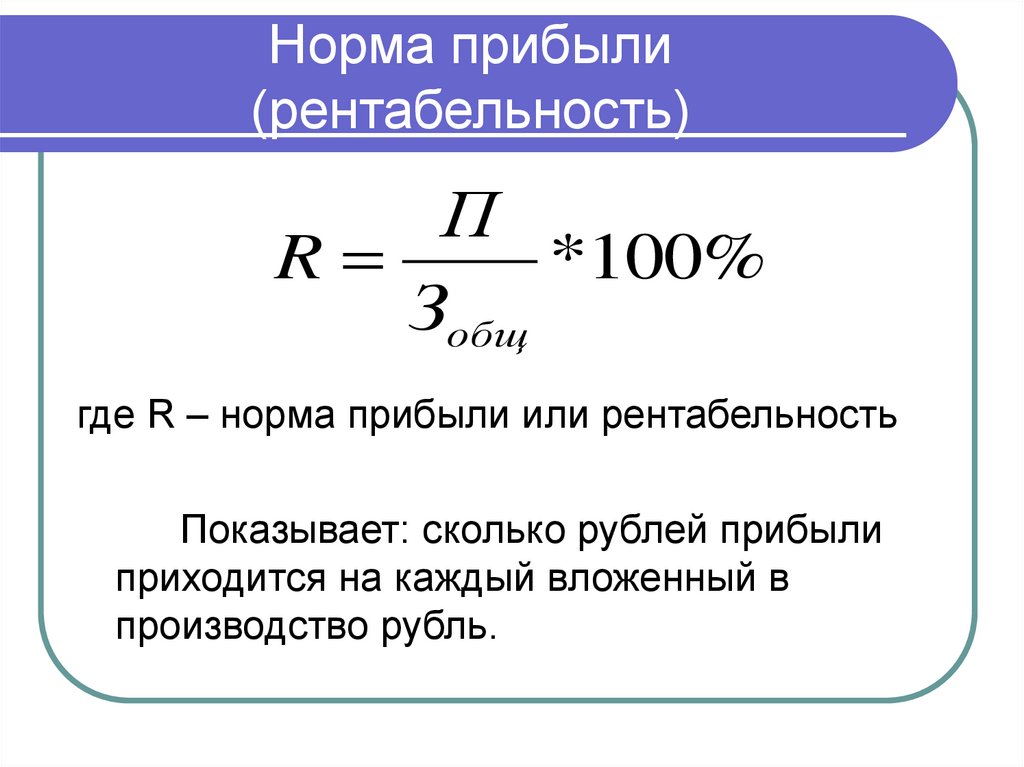

Мы применили формулу валовой прибыли, но осталось непонятно, 40 000 ₽ — это хороший или плохой результат. Чтобы это узнать, нужно посчитать рентабельность валовой прибыли. Рентабельность — это отношение прибыли к выручке. Она показывает, сколько валовой прибыли бизнес получает на каждый вложенный в него рубль.

О чем говорит бизнесу рентабельность продаж и как ее рассчитать

Loading…

Посчитаем рентабельность валовой прибыли Татьяны.

Валовая прибыль ИП — 40 000 ₽, хотя выручка была 100 000 ₽.

Рентабельность валовой прибыли бизнеса с одеждой: 40 000 / 100 000 = 0,4 × 100% = 40%. То есть на каждый вложенный рубль ИП получает 40 копеек валовой прибыли.

Рентабельность помогает увидеть, какие проекты выгоднее. Поэтому валовую прибыль и рентабельность полезнее считать для отдельных направлений бизнеса, а не для всего сразу. В общих подсчетах прибыльные проекты могут вытягивать цифры невыгодных.

ИП Татьяна кроме торговли одеждой закупает еще и посуду у того же китайского поставщика и перепродает ее магазинам оптом. Выручка от продажи посуды выходит в 530 000 ₽ в месяц. В месяц она покупает посуду на 400 000 ₽, на логистику уходит еще 50 000 ₽.

Валовая прибыль: 530 000 ₽ − 400 000 ₽ − 50 000 ₽ = 80 000 ₽, что в два раза больше, чем от торговли одеждой.

Рентабельность валовой прибыли бизнеса с посудой:

80 000 / 530 000 ≈ 0,15 × 100% = 15%. На один вложенный рубль Татьяна получает 15 копеек валовой прибыли.

Несмотря на то, что в бизнесе с посудой валовая прибыль в два раза больше, торговля одеждой оказалась почти в три раза эффективнее. На посуду Татьяна тратит большие суммы, но эффективность этих вложений низкая. Возможно, стоит отказаться от бизнеса с посудой и заняться только одеждой.

Как увеличить валовую прибыль

На валовую прибыль влияет то же самое, что и на доходы и прямые расходы бизнеса — те, что идут непосредственно на создание продукта или перепродажу покупных товаров. Это грамотная ценовая политика, увеличение спроса, оптимизация бизнес-процессов и многое другое.

Как увеличить прибыльность интернет-магазина

Чтобы увеличить выручку от продаж и валовую прибыль, как пример, можно:

- расширять ассортимент и рынки сбыта;

- оптимизировать производство, сокращая издержки;

- проводить рекламные кампании, разрабатывать системы лояльности, бонусные схемы, программы скидок, чтобы стимулировать спрос. Это сократит текущую валовую прибыль, но увеличит ее в будущем.

Поскольку валовая прибыль показывает эффективность прямых затрат на создание продукта, то и работу нужно вести над самим производственным процессом. Например, закупить новое оборудование: оно повысит качество товара и ускорит его выпуск.

Масштабирование бизнеса: опыт компании «Фрешмен»

Что важно запомнить

- Валовая прибыль — это выручка от продаж продукта, из которой вычли расходы на его создание.

- Валовая прибыль показывает эффективность производства в бизнесе.

- Чтобы проанализировать валовую прибыль, нужно вычислить ее рентабельность.

Как рассчитать размер прибыли: определение и примеры

Понимание того, как рассчитать размер прибыли, является основной обязанностью бухгалтеров и многих других финансовых специалистов. Маржа прибыли — это простой способ определить, является ли компания прибыльной, и может помочь в принятии инвестиционных решений и составлении бюджета.

В этом руководстве мы рассмотрим:

- Что такое маржа прибыли?

- Формулы маржи прибыли

- Расчет нормы прибыли: Примеры

- Как показать знание маржи прибыли в вашем резюме

- Соответствующие финансовые навыки

Укрепите уверенность и приобретите практические навыки, которые ищут работодатели, с помощью виртуальной рабочей среды Forage. Зарегистрируйтесь бесплатно Продемонстрируйте новые навыки

Что такое маржа прибыли?

Маржа прибыли — это простой показатель прибыльности. Он показывает, сколько компания зарабатывает на 1 доллар полученного дохода. Или, другими словами, маржа прибыли показывает, какой доход компания может сохранить в качестве прибыли. Размер прибыли обычно выражается в процентах. Например, маржа прибыли в 60% будет означать, что компания получает прибыль в размере 0,60 доллара США на каждый доллар полученного дохода.

Маржа прибыли может быть отрицательной или положительной, и компании с отрицательной нормой прибыли могут выжить. В конечном счете, компании хотят максимизировать прибыль, что они могут сделать либо за счет сокращения расходов, либо за счет увеличения доходов.

Кому необходимо рассчитать размер прибыли?

Расчет нормы прибыли является основным аспектом для многих специалистов по бухгалтерскому учету и финансам. Даже банкиры могут использовать маржу прибыли, чтобы определить, является ли компания прибыльной и стоит ли инвестиций. Понимание того, как рассчитать размер прибыли, может помочь некоторым бухгалтерам, таким как сертифицированные бухгалтеры по управленческому учету, составлять бюджеты, потому что они могут видеть, какие области вызывают наибольшую потерю прибыли.

Понимание того, как рассчитать размер прибыли, может помочь некоторым бухгалтерам, таким как сертифицированные бухгалтеры по управленческому учету, составлять бюджеты, потому что они могут видеть, какие области вызывают наибольшую потерю прибыли.

Размер прибыли также полезен для инвесторов любого рода — прибыльные компании могут быть менее рискованными инвестициями, а знание размера прибыли компании может помочь инвестору принять решение.

>>БОЛЬШЕ: Ознакомьтесь с некоторыми из самых популярных профессий в области финансов.

Формулы маржи прибыли

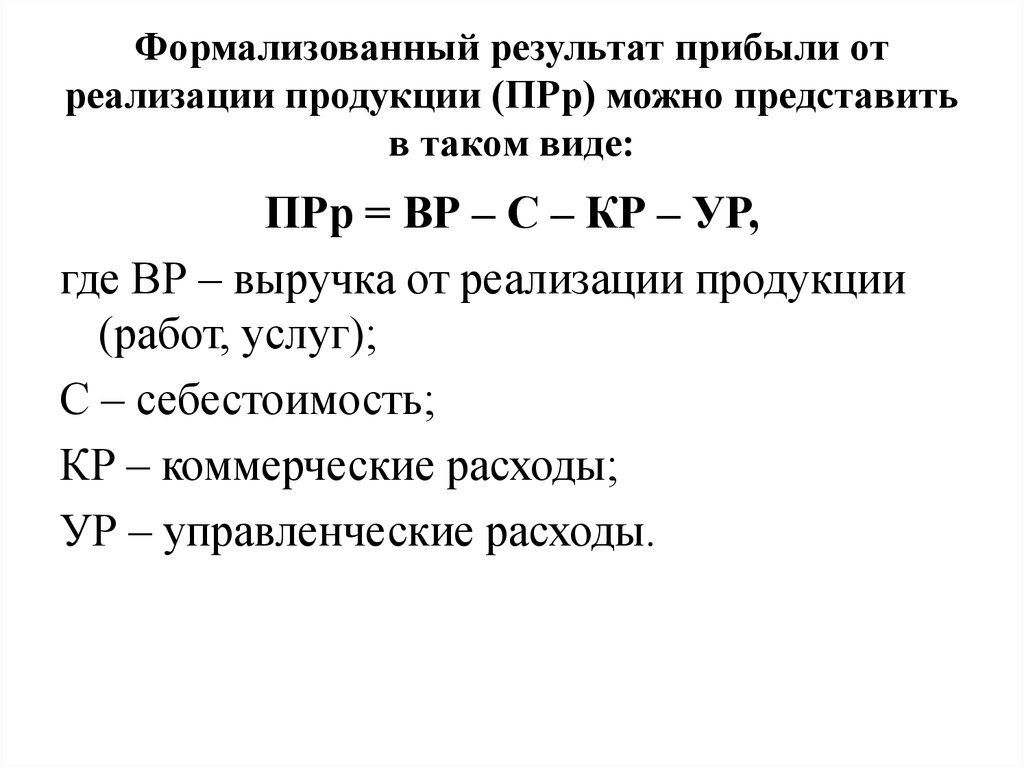

Вы можете рассчитать различные типы маржи прибыли, включая чистую прибыль, валовую прибыль, операционную прибыль и прибыль до налогообложения. Чистая и валовая прибыль чаще всего используются профессионалами в области финансов. Валовая прибыль рассматривает прибыль после стоимости товаров или услуг. С другой стороны, чистая прибыль рассматривает прибыль после вычета всего остального, например, налогов, маркетинговых расходов, арендной платы и долгов.

Как рассчитать маржу валовой прибыли

Валовая прибыль – это выручка (или чистый объем продаж) за вычетом прямых затрат на товары или услуги. Например, если компания продает футболки, ее валовая прибыль будет равна сумме, полученной от продажи футболок, за вычетом суммы, которую компания заплатила за футболки. Маржа — это валовая прибыль, деленная на общую выручку, которая создает соотношение. Затем вы можете умножить на 100, чтобы получить процент.

Формула для расчета нормы валовой прибыли:

Маржа валовой прибыли = ((Чистые продажи – Себестоимость) / Выручка) x 100

В этой формуле:

с доходом ради этой формулы — это просто то, сколько денег было получено от продажи продуктов, товаров или услуг.

- COGS — себестоимость проданных товаров (сырье, рабочая сила, производственные затраты).

- Чистый объем продаж минус Себестоимость дает вам валовой прибыли .

- Умножьте на 100 в конце формулы, чтобы получить процент.

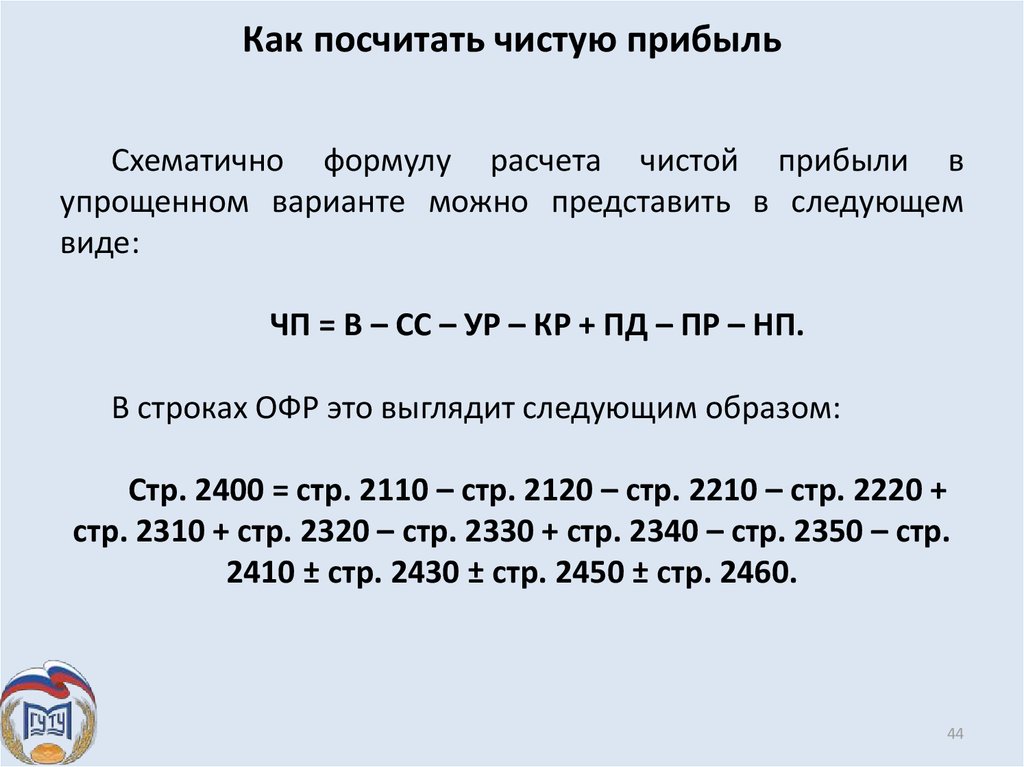

Как рассчитать размер чистой прибыли

Чистая прибыль или чистая прибыль — это сумма, которую получает компания после вычета всех расходов. Эти расходы включают налоги, себестоимость, долги, эксплуатационные расходы, амортизацию и процентные платежи.

Например, та же компания по производству футболок, что и раньше, также оплачивает складские площади, рекламу и выплаты по кредитам для малого бизнеса. Таким образом, чистая прибыль будет равна тому, сколько останется после того, как все это будет покрыто. Чтобы найти норму чистой прибыли, вы делите чистую прибыль на общую выручку, создавая соотношение. Затем вы можете умножить на 100, чтобы получить процент.

Формула для расчета нормы чистой прибыли:

Маржа чистой прибыли = (Чистая прибыль / выручка) x 100

В этой формуле:

- : сумма, оставшаяся после учета всех затрат.

- Доход показывает, сколько денег было получено компанией от продажи продуктов, товаров или услуг.

- Умножьте на 100

>>БОЛЬШЕ: Подготовьтесь к собеседованию с помощью программ виртуального учета Forage.

Расчет нормы прибыли: примеры

Давайте посмотрим на Apple. Используя отчет Apple о прибылях и убытках за 2022 год за сентябрь, мы можем рассчитать ее размер прибыли за 2022 год. Вот необходимые нам данные:

Чтобы определить маржу валовой прибыли, нам нужно разделить валовую прибыль на общий доход за год, а затем умножить на 100. Маржа прибыли за 2022 год: 43,3%

Чтобы определить норму чистой прибыли, нам нужно разделить чистую прибыль (или чистую прибыль) на общую выручку за год, а затем умножить на 100.

(99 803 млн долларов / 394 328 млн долларов) x 100

- Чистая прибыль Apple за 2022 год: 25,3%

>>БОЛЬШЕ: Узнайте больше о бухгалтерских навыках, необходимых для вашего резюме.

Как указать в резюме информацию о размере прибыли

Расчет размера прибыли — это только один из способов измерения прибыльности. Таким образом, вы должны указать в своем резюме, если у вас есть курсовая работа, прошлый опыт работы или стажировки, связанные с оценкой бизнеса или отслеживанием прибыльности компаний. В описании работы или стажировки вы можете упомянуть «рассчитанную норму прибыли для компании стоимостью X долларов» или что вы рассчитали и сравнили нормы прибыли для компаний в различных отраслях.

Вы также можете рассказать о своем опыте получения прибыли в сопроводительном письме. Например, если у вашего родственника есть небольшой бизнес, и вы помогли ему проанализировать размер его прибыли, чтобы найти области, в которых сокращение расходов может иметь большое значение, упомяните об этом.

>>БОЛЬШЕ: Посмотрите другие способы продемонстрировать свои навыки.

Поскольку расчет нормы прибыли — это только один из способов определения прибыльности компании, бухгалтерам и специалистам по финансам необходимо понимать другие показатели успеха бизнеса. Вот некоторые основные показатели, которые необходимо знать:

- Совокупный годовой темп роста (CAGR)

- Подходы к оценке бизнеса, такие как анализ дисконтированных денежных потоков (DCF)

- Сравнительный анализ компаний

Начните осваивать эти навыки уже сегодня с программами виртуального опыта Forage в области финансов и бухгалтерского учета.

Изображение предоставлено: IgorVetushko / Depositphotos.com

Как рассчитать норму прибыли

Если вы новичок в мире бизнеса, у вас, несомненно, кружится голова. Вы должны не только отслеживать все тонкости ведения своего бизнеса, но также должны соблюдать законы, заполнять документы, платить налоги и так далее.

Возможно, вы также медленно адаптируетесь к тому, что иногда может показаться новым языком. Когда вы начнете заполнять свой ментальный глоссарий такими терминами, как «обязательства», «амортизация», «чистый доход», «амортизация» и другими, ZenBusiness придет вам на помощь. В конце концов, знание — это сила, и, поняв важные деловые термины и то, как они используются, вы встанете на путь уверенного развития своего бизнеса в кратчайшие сроки.

В этой статье мы опишем, что такое размер прибыли в мире бизнеса, и объясним, почему он важен для вас, даже если вы владелец малого бизнеса, который еще не получил прибыль. Мы также рассмотрим этапы расчета нормы прибыли таким образом, чтобы это было понятно даже самым математическим фобам, и включим примеры, чтобы дополнительно проиллюстрировать, как все это работает.

Что такое прибыль?

Маржа прибыли — это число, часто представленное в процентах, которое дает меру того, сколько денег приносит ваш бизнес после учета затрат и расходов. Вы можете думать об этом как о доле (или проценте) вашего дохода (общей суммы поступающих денег), которая остается после вычета денег, которые вы заплатили по разным причинам.

Вы можете думать об этом как о доле (или проценте) вашего дохода (общей суммы поступающих денег), которая остается после вычета денег, которые вы заплатили по разным причинам.

Если норма прибыли вашей компании составляет 0%, все деньги, которые вы зарабатываете, идут на расходы. Положительная маржа прибыли, например 35%, указывает на то, что вы получаете прибыль. Отрицательная маржа прибыли, например -35%, указывает на то, что ваш бизнес убыточен, что не редкость для новых предприятий в первые годы их существования. Хорошая маржа прибыли — это положительная процентная ставка.

Расчет и отслеживание изменений размера прибыли и других показателей позволяет отслеживать общее финансовое состояние вашего бизнеса. Это также может помочь вам принимать обоснованные решения об изменениях в вашем бизнесе в будущем — другими словами, избегать распространенных и дорогостоящих ошибок, которые допускают многие другие малые предприятия, когда они только начинают.

3 типа маржи прибыли

Здесь все немного сложнее: существует три типа маржи прибыли. Не беспокойтесь, потому что мы здесь, чтобы разобрать их для вас, объяснить, почему каждый из них важен, и указать, что они говорят вам о вашем бизнесе.

Не беспокойтесь, потому что мы здесь, чтобы разобрать их для вас, объяснить, почему каждый из них важен, и указать, что они говорят вам о вашем бизнесе.

Три основных типа маржи прибыли:

- Маржа чистой прибыли

- Маржа валовой прибыли

- Маржа операционной прибыли

Маржа чистой прибыли твой разум. Он определяется с учетом суммы всех расходов, связанных с вашим бизнесом. Сюда входят такие вещи, как стоимость материалов, доставка, электричество, офисные помещения, интернет, проценты, налоги — любые деньги, которые вы заплатили в ходе ведения бизнеса.

Теперь посчитайте общую сумму своего дохода или поступивших денег и вычтите из нее все эти расходы. Это дает количество, называемое вашей «чистой прибылью», иногда называемое «итогом». Это сумма денег, которую вы действительно зарабатываете после учета расходов.

Ваша чистая прибыль превращается в маржу чистой прибыли, когда вы делите ее на выручку. Это деление даст десятичное число, которое вы можете умножить на 100%, чтобы превратить его в проценты. Как выполнить этот расчет, более подробно обсуждается ниже. А пока просто знайте, что маржа чистой прибыли — это показатель общей чистой прибыли вашего бизнеса после учета всех возможных расходов.

Как выполнить этот расчет, более подробно обсуждается ниже. А пока просто знайте, что маржа чистой прибыли — это показатель общей чистой прибыли вашего бизнеса после учета всех возможных расходов.

Маржа валовой прибыли

Маржа валовой прибыли учитывает только расходы, связанные с созданием продаваемого продукта. Он не учитывает все накладные расходы или другие затраты на ведение вашего бизнеса.

Часто маржа валовой прибыли используется в меньшем масштабе для описания прибыльности определенных продуктов, которые вы продаете, или услуг, которые вы оказываете. Например, предположим, вы делаете мебель ручной работы. Расходы, которые следует учитывать при расчете валовой прибыли, скажем, от стульев, будут состоять из дерева, гвоздей, клея или других материалов, которые необходимо приобрести для изготовления каждого стула. (Все вместе они называются «затратами на проданные товары», часто сокращенно «себестоимость продаж».)

При определении маржи валовой прибыли вы сначала находите валовую прибыль или чистую выручку, которая представляет собой сумму, которую вы получаете после вычитания себестоимости продукции из выручки или денег, полученных при продаже товара. Как и в случае с маржой чистой прибыли, это значение делится на выручку, чтобы найти маржу валовой прибыли. (Не волнуйтесь, чуть позже мы покажем вам несколько примеров такого расчета.)

Как и в случае с маржой чистой прибыли, это значение делится на выручку, чтобы найти маржу валовой прибыли. (Не волнуйтесь, чуть позже мы покажем вам несколько примеров такого расчета.)

Если вы подсчитаете валовую прибыль от различных товаров, которые вы продаете, или услуг, которые вы оказываете, вы можете сравнить прибыльность каждого из них. Товары с более высокой прибылью приносят вам больше денег, чем товары с более низкой прибылью. Вы можете использовать эту информацию, чтобы переключить свое внимание на более прибыльные товары и/или изменить цены продажи товаров.

Маржа операционной прибыли

Третий тип маржи прибыли называется маржой операционной прибыли. На первый взгляд маржа операционной прибыли иногда очень похожа на маржу чистой прибыли, но есть ключевое отличие. Расходы, которые учитывает маржа операционной прибыли, включают накладные расходы, себестоимость и все операционные расходы, связанные с ведением бизнеса, но не включают налоги или платежи по долгам.

По сути, он исключает расходы, которые существуют как расширение вашего бизнеса и его деятельности. Например, вы не платите налоги, если у вас нет дохода от бизнеса. И вы не платите по долгам в рамках повседневной работы вашего бизнеса. Таким образом, маржа операционной прибыли дает вам представление о том, сколько денег приносит ваша коммерческая деятельность, без необходимости учитывать, сколько вы будете должны в виде налогов на эти деньги или сколько вам нужно погасить по кредитам.

Как рассчитать норму прибыли

Теперь, когда вы знаете, что такое три нормы прибыли и что они говорят вам о вашем бизнесе, пришло время перейти к математике. Здесь мы разберем формулу для каждого из них, чтобы вы могли приступить к расчету своей прибыли прямо сейчас.

Важно выполнять эти расчеты, даже когда вы только начинаете, потому что это даст исходные цифры, которые вы сможете сравнивать по мере роста вашего бизнеса. Даже если вы еще не получили доход, вы можете сделать прогнозы будущей прибыли, используя оценочные цифры из вашего бизнес-плана, чтобы вы могли определить, находитесь ли вы на правильном пути или вам нужно изменить свои стратегии ценообразования.

Формула маржи чистой прибыли

Как уже было сказано, процент маржи чистой прибыли — это, по сути, ваша чистая прибыль, деленная на ваш доход, умноженная на 100, чтобы превратить ее в процент. Итак, проще говоря:

Маржа чистой прибыли = (Чистая прибыль/выручка) × 100

Напомним, что выручка — это общий доход, который приносит ваш бизнес. Из него ничего не вычитается. Чистая прибыль может быть представлена как разница между выручкой и всеми расходами:

Чистая прибыль = выручка – себестоимость – операционные расходы – прочие расходы – проценты – налоги

Маржа валовой прибыли Формула

Маржа валовой прибыли рассчитывается следующим образом:

Маржа валовой прибыли = (Валовая прибыль/выручка) × 100

Здесь валовая прибыль — это просто выручка за вычетом только себестоимости.

Маржа операционной прибыли Формула

Маржа операционной прибыли рассчитывается аналогично:

Маржа операционной прибыли = (Операционная прибыль/Выручка) × 100 и все себестоимость и операционные расходы, кроме процентов и налогов:

Операционная прибыль = Доход – Себестоимость – Операционные расходы

Пример расчета маржи прибыли

Ниже приведены два примера, чтобы дать вам представление о том, как работают эти расчеты. Первый ориентирован на владельца бизнеса, работающего полный рабочий день (представьте, что кто-то управляет собственным ООО), а второй ориентирован на кого-то, кто подрабатывает вне своей основной работы.

Первый ориентирован на владельца бизнеса, работающего полный рабочий день (представьте, что кто-то управляет собственным ООО), а второй ориентирован на кого-то, кто подрабатывает вне своей основной работы.

Сценарий 1: Белла собирает мебель

Белла занимается сборкой мебели на полную ставку. Свои изделия она изготавливает вручную и из дерева. В следующей таблице показаны все доходы и расходы, связанные с ее бизнесом в течение одного месяца:

| Revenue | ||

| Chair sales revenue | $4,500 | |

| Table sales revenue | $2,000 | |

| Total Revenue | $6,500 | |

| Себестоимость проданных товаров (себестоимость) | ||

| Стоимость материалов для стульев | 3000 долл. США | |

| Cost of materials for tables | $1,400 | |

| Total Cost of Goods Sold (COGS) | $4,400 | |

| Expenses | ||

| Rent | $1,000 | |

| Коммунальные услуги | 120 долл. США США | |

| Инструменты и расходные материалы | 100 долл. США | |

| Налоги | 7 7 7 90903 70308 Loan payments | $50 |

| Total Operating Expenses | $1,220 | |

| Total Expenses | $1,345 |

To calculate Bella’s net profit margin, first calculate her net profit by subtracting the общая сумма всех расходов и себестоимости от общей выручки: 6500 долларов – 4 400 долларов – 1 345 долларов США = 755 долларов США. Затем разделите эту сумму на общий доход и умножьте на 100, чтобы получить процент: (755 долл. США/6500 долл. США) × 100 = 11,6%.

Чтобы рассчитать валовую прибыль от стульев, вычтите себестоимость стульев из выручки от продажи стульев, разделите на выручку и умножьте на 100: [(4500–3000 долл. США)/4500 долл. США] × 100 = 33,3%

Для расчета маржу операционной прибыли, рассчитайте операционную прибыль, вычитая операционные расходы и себестоимость производства из общей выручки: 6500 долларов – 4 400 долларов – 1 220 долларов США = 880 долларов США. Затем разделите эту сумму на общий доход и умножьте на 100, чтобы получить процент: (880 долл. США/6500 долл. США) × 100 = 13,5%.

Затем разделите эту сумму на общий доход и умножьте на 100, чтобы получить процент: (880 долл. США/6500 долл. США) × 100 = 13,5%.

По расчетам Беллы, в настоящее время она управляет своим небольшим бизнесом с нормой прибыли 13,5%. Маржа прибыли зависит от отрасли, но ее текущая норма прибыли в среднем считается здоровой.

Сценарий 2: Дэниел разрабатывает графику

Во втором сценарии мы рассмотрим, как рассчитать валовую прибыль для оказанных услуг вместо проданных товаров, учитывая, как эти расчеты выглядят для другого типа бизнеса.

Расчет по существу одинаков для обоих владельцев бизнеса, но хитрость заключается в том, чтобы определить, каковы себестоимости в случае Даниэля. Предположим, что общий объем продаж Даниэля за один месяц составляет 4000 долларов. Его COGS включает следующее:

- 500 долларов США за работу, переданную по субподряду другому лицу

- 20 долларов США за бумагу и чернила, используемые для печати различных дизайнов

- 200 долларов США за презентацию дизайнов клиентам на плакатах

Валовая прибыль Дэниела составляет: = 3 280 долл.

Себестоимость продукции — 1 800 000 ₽. Валовая прибыль 200 000 ₽ — и это без учета налогов и аренды.

Себестоимость продукции — 1 800 000 ₽. Валовая прибыль 200 000 ₽ — и это без учета налогов и аренды. Рентабельность валовой прибыли бизнеса с одеждой: 40 000 / 100 000 = 0,4 × 100% = 40%. То есть на каждый вложенный рубль ИП получает 40 копеек валовой прибыли.

Рентабельность валовой прибыли бизнеса с одеждой: 40 000 / 100 000 = 0,4 × 100% = 40%. То есть на каждый вложенный рубль ИП получает 40 копеек валовой прибыли.

Об авторе