Как взять кредит если нет официального трудоустройства: Кредиты без официального трудоустройства — 60 предложений в 19 банках, взять кредит неофициально работающим

Кредиты без официального трудоустройства — 60 предложений в 19 банках, взять кредит неофициально работающим

Отзывы о кредитах без официального трудоустройства

МТС-Банк

Рассрочка от банка

В ноябре оформила в магазине МВидео рассрочку от этого банка на посудомойку. Оче… Читать

Ольга, г Москва

Альфа-Банк

Кредит под залог

Я зарплатный клиент альфы и поэтому когда речь зашла о взятии кредита я решил да… Читать

Тимофей, г Москва

Центр-инвест

Автомобиль с Центр-инвест — легко!

С недавних пор я стал клиентом банка Центр-инвест, оформил кредит на приобретени… Читать

Евгений Охрименко, станица Новопокровская, Краснодарский край

Совкомбанк

Кредит наличными

Решила взять небольшую сумму для покупки автомобиля. Обратилась в отделение г Ро… Читать

Обратилась в отделение г Ро… Читать

Фаина, г Ростов-на-Дону, Ростовская область

Ренессанс Банк

Быстрое обслуживание

Обращалась в Ренессанс Кредит за консультацией по поводу кредита наличными. Когд… Читать

Мария Морева, г Казань, Татарстан

Тинькофф Банк

Благодарность банку Тинькофф и сотруднику банка Тинькофф

Здравствуйте!Спасибо большое банку Тинькофф, супер, всё отлично 👍👍👍Особая бла… Читать

Сергей Михайлович, г Лабинск, Краснодарский край

Банк Хоум Кредит

Отзыв о кредите наличными

Я брала кредит наличными 3 раза. Всегда устраивали и условия кредита, и то, что… Читать

Пользователь, г Пятигорск, Ставропольский край

Сбербанк

Нормальная кредитка

Удалось получить в Сбере кредит со сниженной ставкой на первый месяц, взяла 400. .. Читать

.. Читать

Ирина Бодёрова, г Москва

Bank of China

Возврат процентов по кредиту

Второй раз беру кредит с возвратом процентов . Очень удобно . Кридит закончил пл… Читать

Вероника, г Хабаровск, Хабаровский край

Банк ЗЕНИТ

Быстро и удобно

Отличные условия кредитования. Вежливые сотрудники, подробно объяснили какие док… Читать

Алексей, г Москва

Читать все отзывы

Мнение эксперта

Метелёва Юлия

Контент-менеджер

Провожу ежедневный мониторинг изменений по банковским продуктам, отслеживаю акту… Подробнее

Обычным требованием к потенциальному заемщику выступает подтверждение трудоустройства. Но далеко не все могут его выполнить. Например, настолько многочисленные категории клиентов, как работающие без договора, фрилансеры, студенты или попросту безработные. Некоторые из них имеют достаточно серьезные доходы, а потому интересны для банков.

Некоторые из них имеют достаточно серьезные доходы, а потому интересны для банков.

Результатом такой заинтересованности стало появление услуги кредитования наличными без проверки трудоустройства. Ее предоставление сопровождается минимумом формальностей, часто производится дистанционно, обычно предусматривает относительно небольшой срок и сумму финансирования. Если клиент добросовестно исполняет взятые на себя обязательства, возможно увеличение кредитного лимита, снижение процентной ставки и пролонгация срока действия договора с банком.

Что важно знать о кредитах без официального трудоустройства

Можно ли взять кредит без справки 2-НДФЛ?

В справке 2-НДФЛ указывается не только заработная плата, но и другие источники дохода физического лица, например, дивиденды по акциям или доход от сдачи недвижимости в аренду. Поэтому документ используется как подтверждение стабильного финансового положения потенциального заемщика и возможности беспроблемного обслуживания кредита.

Если клиент не может предоставить справку 2-НДФЛ или другой аналогичный документ, оформленный по форме банка, вероятность одобрения займа заметно уменьшается. Это не означает, что заемщик не имеет возможности получить кредит, просто его условия будут отличаться несколькими параметрами:

- повышенная процентная ставка, которая позволяет компенсировать риски банка;

- небольшая сумма кредитного лимита;

- незначительный срок кредитования.

Можно ли получить кредит без официального трудоустройства?

Какие нужны документы, чтобы оформить кредит?

Какую максимальную сумму можно взять в кредит?

Что лучше: кредит наличными или кредитная карта?

Что делать, если нигде не дают кредит?

Что будет, если не платить кредит?

Кредит без официального трудоустройства

В условиях современной российской экономики нередко встречается ситуация, когда нужен кредит, но заемщик не имеет официального трудоустройства. При этом человек может получать стабильный доход: занимаясь фрилансом, работая репетитором или сдавая в аренду квартиру. Поэтому, некоторые банки разработали специальные программы, предусматривающие возможность взять кредит без официального трудоустройства.

Поэтому, некоторые банки разработали специальные программы, предусматривающие возможность взять кредит без официального трудоустройства.

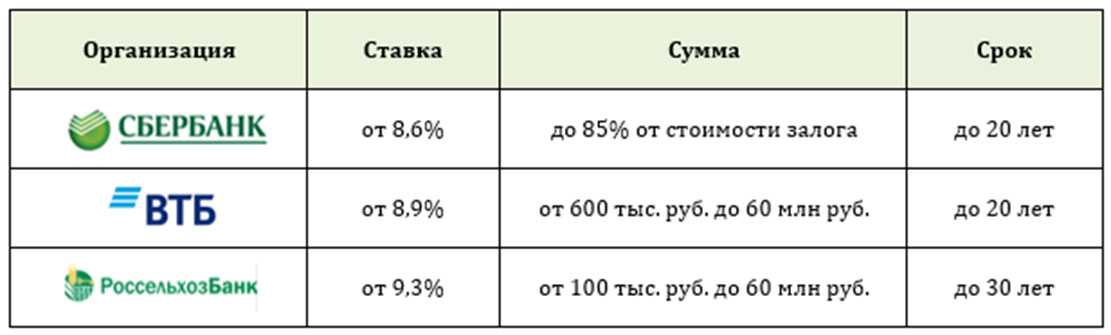

Крупные банки крайне неохотно одобряют подобные заявки, если по ним не оформлен залог или поручительство. Но потенциальный заемщик всегда может обратиться в такие известные и надежные банки как: Тинькофф, Ренессанс Кредит, Совкомбанк, Восточный Экспресс Банк.

Как взять кредит если работаешь неофициально

Условия:

- для одобрения необходимо наличие кредитной истории. Не предъявляется требование оформить залог, поручительство или получить справку с места работы о размере дохода;

- предоставление паспорта и, в некоторых случаях, какого-то второго документа, выбор которого осуществляется заемщиком самостоятельно (СНИЛС, водительские права, военный билет и т.д.).

Описанные выше требования, необходимые для того, чтобы взять кредит без работы, легко выполнимы большинством потенциальных клиентов. Кроме того, еще более упрощает процедуру оформление заявки на кредитование в режиме онлайн. Такая возможность предоставляется сегодня многими банками.

Такая возможность предоставляется сегодня многими банками.

Преимущества:

- скорость рассмотрения заявки банком. Решение принимается в день получения онлайн заявки, а некоторые банки, такие как: Совкомбанк и Восточный Экспресс Банк, рассматривают заявку в течении 10-15 минут;

- возможность выбрать способа получения денег. Можно прийти в отделение банка за наличными, либо выбрать вариант зачисления средств на имеющуюся у него карту.

Главным препятствием в одобрении займа может стать плохая кредитная история. В этом случае останется единственный вариант – обратиться в микрофинансовую организацию, где клиентам предлагаются намного менее выгодные условия кредита без подтверждения занятости.

Сравни.ру

Кредиты

Без трудоустройства

Как сделать кредитную историю с нуля и не испортить её

Для жизни

paragraph.P» color=»brand-primary»>Малому бизнесуПри рассмотрении заявки на кредит банки оценивают благонадежность клиента с учетом сведений о его доходах, имуществе, кредитной истории. Отсутствие кредитной истории не является решающим фактором для отказа, но может снизить шансы на одобрение серьезного займа, например ипотеки. Когда и как начинает формироваться кредитная история, можно ли создать её самостоятельно и для чего это нужно — читайте в нашем материале.

Стать клиентом

Зачем нужна кредитная история

Кредитная история — запись обо всех долговых обязательствах физлица, сформированная на основе сведений о заключенных им кредитных договорах. Основу кредитной истории составляют именно данные про кредитам, кредитным картам и займам, но в нее могут попадать сведения и о других задолженностях — исковых требованиях по невыплаченным алиментам или задолженностям по ЖКХ.

Кредитная история формируется источниками — банками, микрофинансовыми организациями, органами власти, физлицами и коммерческими организациями, и позволяет оценить уровень финансовой дисциплины физлица. Она нужна, чтобы:

- кредитно-финансовые организации могли проверить, как вы справлялись с займами ранее, уточнить вашу текущую финансовую нагрузку и оценить риски невозврата средств по новым договорам

- лизинговые компании оценили вероятность невыплат по договору при наличии у физлица иных кредитных обязательств

- компании каршеринга открыли доступ к своим услуга

Получить полный отчет по кредитной истории можно только с письменного согласия субъекта. Однако немотивированный отказ в предоставлении сведений может повлечь отказ в предоставлении услуг или выдаче кредита.

Со скольки лет начинает формироваться кредитная история

ParagraphWrapper» color=»brand-primary»>Формирование кредитной истории начинается с первого финансового события, переданного источником, но не ранее, чем субъекту исполнится 18 лет: до этого возраста оформить займ нельзя даже в микрофинансовой организации.Если человек никогда не обращался в банк за кредитом или за кредитной картой, у него нет долгов перед третьими лицами, организациями и судебных взысканий — его кредитная история не формируется вообще. В этом случае она начнется тогда, когда вы впервые обратитесь за кредитом.

Поданные, но отклоненные кредитно-финансовой организацией или одобренные, но после этого отмененные самим физлицом заявки на кредиты и карты в истории отразятся. Также в ней могут быть отражены сведения, попавшие туда по ошибке или в результате мошеннический действий:

- если у вас есть полный тезка, имеющий задолженности, они могут быть ошибочно отражены в вашей истории

- если вы потеряли паспорт или кто-то воспользовался вашими личными данными и пробовал оформить кредит на ваше имя, но сведения не прошли проверку безопасности, отказ будет отражен в вашей КИ

- если вы поддались на уловки мошенников и на ваши данные была открыта карта или оформлен другой банковский продукт

Недостоверные сведения можно оспорить, подав заявку на исправление КИ в бюро, где она хранится. Заявление сопровождается документами, подтверждающими факт ошибки. На принятие решение БКИ отведено 30 дней.

Какой срок кредитной истории имеет значение

Сама кредитная история хранится 10 лет, с января 2022 года срок хранения записей в БКИ составит 7 лет. Но какой период оценивает банк при принятии решения?

В открытом доступе таких сведений нет: банки не разглашают сведения о технологии скоринга — методологии оценки благонадежности заемщика. Доступа к этой информации нет ни у ЦБ, ни у Бюро кредитных историй. Можно лишь допустить, что значение имеет весь обозримый интервал, поэтому важно следить за своей КИ и стараться сохранять ее положительной.

Доступа к этой информации нет ни у ЦБ, ни у Бюро кредитных историй. Можно лишь допустить, что значение имеет весь обозримый интервал, поэтому важно следить за своей КИ и стараться сохранять ее положительной.

При этом сказать, что для банка интереснее тот клиент, чья кредитная история больше, тоже нельзя. Важен не интервал, а отсутствие негативных записей. Если чьей-то истории 10 лет, и она включает несколько записей о займах в МФО, просроченный кредит в банке или судебные взыскания, такая история может быть оценена ниже, например, трехлетней, в которой один одобренный кредит, который исправно выплачивается. Срок имеет значение только при равном качестве КИ.

Как создать кредитную историю с нуля

Самый частый случай, когда необходима кредитная история — подача заявки на ипотеку или автокредит. Чем больше сумма в заявке, тем больше гарантий хочет получить кредитор, поэтому заемщики оцениваются более серьезно.

Чем больше сумма в заявке, тем больше гарантий хочет получить кредитор, поэтому заемщики оцениваются более серьезно.

Если вы планируете крупную покупку в кредит, можно начать формировать свою КИ самостоятельно. При этом важно:

- при любом из выбранных способов не допускать просрочек по обязательствам;

- не брать несколько кредитов или микрозаймов сразу;

- не подавать несколько запросов на кредитование одновременно;

- не выступать созаемщиком или поручителем по кредитам третьих лиц, в чьей платежеспособности вы не уверены;

- вовремя оплачивать ЖКХ, связь, любые штрафы, если они появляются;

- не нарушать условия договора со страховыми компаниями, каршерингом;

- не нарушать законодательство РФ.

Открыть кредитную историю самостоятельно поможет покупка товаров в рассрочку, оформление кредитной карты, получение займа в МФО. Рассмотрим эти и другие способы подробнее.

Рассрочка

В рассрочку без переплаты можно оформить покупку бытовой техники, гаджетов, туристической поездки. Главное условие — оформить эту рассрочку с привлечением банка: представители работают во всех крупных магазинах. При заключении договора напрямую с продавцом сведения в кредитную историю не попадут — магазины могут стать источником формирования кредитной истории только в случае вашей задолженности и обращения с требованием о взыскании стоимости товара по договору в суд.

После заключения договора выплачивайте долг аккуратно и по сроку. Рассрочка не приводит к удорожанию, поэтому не погашайте сумму до срока: пусть в вашей истории появится больше положительных записей.

Кредитная карта

Один из приоритетных способов формирования чистой и положительной кредитной истории. Кредитные карты имеют несколько плюсов: беспроцентный льготный период, возобновляемый лимит, возможность погашения карты произвольными суммами, а также доступ к программам лояльности. Например, в Райффайзен Банке можно оформить карту с льготным периодом 110 дней. Ее могут получить как текущие, так и новые клиенты банка.

Кредитные карты имеют несколько плюсов: беспроцентный льготный период, возобновляемый лимит, возможность погашения карты произвольными суммами, а также доступ к программам лояльности. Например, в Райффайзен Банке можно оформить карту с льготным периодом 110 дней. Ее могут получить как текущие, так и новые клиенты банка.

Используйте кредитную карту для расчета по всем ежедневным платежам, включая покупки в магазинах и онлайн в России и за рубежом, оплату ЖКХ и репетиторов для ребенка, расчет в ресторанах и за услуги связи, и погашайте задолженность в течение более чем 3 месяцев, продолжая пользоваться доступным лимитом. Возвращать долг по кредитной карте можно и в течение льготного периода, и минимальным платежом, который каждый месяц рассчитывает банк с учетом израсходованного лимита. Главное — не допускать просрочек.

Потребительский кредит

Небольшой кредит на личные нужды в некоторых банках можно получить с минимальным пакетом документов. Для одобрения заявки необходимо предоставить справку о доходах. Но если у вас нет официального трудоустройства, вы находитесь в отпуске — можно подать заявку на потребительский кредит в Райффайзен Банке, предоставив подтверждение доходов с помощью сайта Госуслуги.

Для одобрения заявки необходимо предоставить справку о доходах. Но если у вас нет официального трудоустройства, вы находитесь в отпуске — можно подать заявку на потребительский кредит в Райффайзен Банке, предоставив подтверждение доходов с помощью сайта Госуслуги.

От кредитной карты потребительский кредит отличается сформированным графиком погашения задолженности. Если картой вы пользуетесь тогда, когда вам необходимо, долг по кредиту, даже если вы еще не потратили эти средства, необходимо погашать уже с первого месяца после его получения, выплачивая тело долга и процент. Отсрочек и льготных периодов нет, зато ставка по кредиту заметно ниже, чем по кредитной карте, что является преимуществом данного продукта.

Для формирования положительной кредитной истории желательно выплатить кредит согласно графику без просрочек и не используя досрочного погашения.

Займ с обеспечением

ParagraphWrapper» color=»brand-primary»>Вариант для тех, кто только начинает работать или имеет перерыв в официальном трудоустройстве более 6 месяцев, что не позволяет подтвердить доходы по форме банка.При наличии в собственности движимого или недвижимого имущества можно предоставить обеспечение в банк и получить свой первый кредит, который откроет кредитную историю. Ставки по таким кредитам обычно выше, поэтому если у вас нет реальной потребности в финансировании, оформите минимальную сумму на минимально доступный срок. Гасить кредит под залог имущества тоже заранее не стоит, поэтому берите такую сумму, которая не перегрузит ваш бюджет и позволит рассчитаться с долгом по графику. В истории это в любом случае сформирует положительную запись.

Займ в МФО

Микрофинансовые организации одобряют займы проще, чем банки. Для открытия кредитной истории можно воспользоваться их услугами, но стоит помнить, что в МФО высокие проценты за пользование заемными деньгами, невыплаченные задолженности нельзя рефинансировать в банках, а наличие множественных займов в МФО может стать негативным фактором в кредитной истории. Если человек часто прибегает к услугами МФО несмотря на заметную переплату, это может быть косвенным свидетельством того, что ему отказывают банки, а значит, станет причиной более тщательной проверки и более жестких условий по выдаваемому кредиту.

Если человек часто прибегает к услугами МФО несмотря на заметную переплату, это может быть косвенным свидетельством того, что ему отказывают банки, а значит, станет причиной более тщательной проверки и более жестких условий по выдаваемому кредиту.

Можно ли переделать кредитную историю заново?

Это достаточно сложно. Удалить негативные записи из истории можно только в том случае, если они попали туда по ошибке.

Все прочие записи хранятся положенное число лет с момента передачи сведений о финансовом событии в Бюро кредитных историй. То есть чтобы удалить негативную запись, появившуюся по вашей вине, необходимо ждать весь этот срок. Поэтому при создании своей кредитной истории, помните, что:

- каждая просрочка будет отражена как негативный фактор, который может привести к отказу в выдаче кредита

- на основании отказа одной организации может вынести отрицательное решение вторая

- систематические отказы существенно снижают качество кредитной истории, из-за чего вы не сможете претендовать на льготные условия по кредитам или даже получить кредит вообще

Если ваша кредитная история положительная, но небольшая, допустим — всего год, повысить шансы на одобрение кредита помогут:

- большой официальный доход;

- постоянное место работы не менее 1 года, высокая должность;

- наличие созаемщика с хорошими доходами;

- наличие залога;

- наличие средств на первоначальный взнос от 15%;

- дебетовая карта банка, куда вы обращаетесь за кредитом;

- наличие депозита, ИИС или вклада в этом же банке.

Безусловно, кредитная история не является единственным критерием, по которому банк оценит вас, как заемщика, и решит одобрить или отклонить вашу заявку. Но ее наличие полезно с точки зрения оценки вашей исполнительности в отношении кредитных обязательств.

- Кредитная история начинает формироваться с даты первого обращения за кредитом или в момент передачи сведений о судебных взысканиях по задолженностям.

- Начать кредитную историю можно в любое время, но не ранее 18 лет.

- Проверить наличие кредитной истории можно в БКИ, получив их список на сайте Госуслуг.

- Сформировать КИ с нуля помогает кредитная карта, покупка товаров в рассрочку, потребительский кредит.

- Важно отслеживать свою кредитную историю, чтобы в ней не было ошибочных сведений.

- Чтобы история была положительной, не допускайте просрочек по долговым обязательствам и не нарушайте закон.

Источники

1. Предоставление сведений из Центрального каталога кредитных историй о бюро кредитных историй, в котором (которых) хранится кредитная история субъекта кредитной истории https://www.gosuslugi.ru/329476

2. Кредитные истории | Банк России https://www. cbr.ru/faq/credit_h/

cbr.ru/faq/credit_h/

3. Законопроект № 724741–7 О внесении изменений в Федеральный закон «О кредитных историях» в части модернизации системы формирования кредитных историй https://sozd.duma.gov.ru/bill/724741–7

Эта страница полезна?

100% клиентов считают страницу полезной

+7 495 777-17-17

Для звонков по Москве

8 800 700-91-00

Для звонков из других регионов России

Следите за нами в соцсетях и в блоге

© 2003 – 2023 АО «Райффайзенбанк»

Генеральная лицензия Банка России № 3292 от 17.02.2015

Информация о процентных ставках по договорам банковского вклада с физическими лицами

LinkList.P» color=»brand-primary»>Кодекс корпоративного поведения RBI GroupЦентр раскрытия корпоративной информации

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных

Следите за нами в соцсетях и в блоге

+7 495 777-17-17

Для звонков по Москве

8 800 700-91-00

Для звонков из других регионов России

© 2003 – 2023 АО «Райффайзенбанк».

Генеральная лицензия Банка России № 3292 от 17. 02.2015.

02.2015.

Информация о процентных ставках по договорам банковского вклада с физическими лицами.

Кодекс корпоративного поведения RBI Group.

Центр раскрытия корпоративной информации.

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У.

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных.

Получить потребительский кредит в качестве нового сотрудника

Обновлено . Что изменилось?

Узнайте больше о том, как мы проверяем факты». ваше образование или письма с предложением о работе при принятии решения. Таким образом, если вы новичок на работе или у вас есть письмо с предложением, вы можете претендовать на получение личного кредита на работу.

Таким образом, если вы новичок на работе или у вас есть письмо с предложением, вы можете претендовать на получение личного кредита на работу.

В большинстве кредиторов вам необходимо предъявить самые последние платежные квитанции или подтверждение будущей работы. Но в зависимости от вашей профессии вы даже можете претендовать на получение кредита, если вы еще не закончили школу — например, если вы учитесь на врача или дантиста.

Недостатком получения новой ссуды на работу является то, что вы, вероятно, будете платить более высокую процентную ставку, чем кто-то, кто работал какое-то время, потому что кредитор берет на себя больший риск. Но однажды утвердившись в своей карьере, вы можете рассмотреть вопрос о рефинансировании своего кредита, чтобы получить лучшую ставку.

12 лучших кредиторов, которые предлагают кредиты для новых сотрудников

Эти кредиторы имеют гибкие критерии для новых сотрудников. Некоторые могут даже дать вам ссуду, если вы еще не трудоустроены, если у вас есть поручитель, какая-либо форма дохода или письмо с предложением работы на руках.

| Софи | Должен быть трудоустроен или иметь доход из других источников – или иметь предложение о работе, чтобы начать работу в течение следующих 90 дней | Минимум не установлен | От 7,99% до 23,43% годовых | Читать обзор |

| Upstart | Принимает письмо с предложением о работе, если работа начинается в течение 6 месяцев | Без минимума | От 6,5% до 35,99% годовых | Перейти на сайт |

| Повышение квалификации | Должен быть трудоустроен и иметь две последние квитанции о заработной плате или иметь другие источники дохода | Нет минимума | от 8,49% до 35,97% годовых | Перейти на сайт |

| Achieve (ранее FreedomPlus) | На основании даты начала работы | Без минимальной | От 7,99% до 29,99% годовых | Перейти на сайт |

| LendingPoint | Минимального минимума нет, но поможет не менее 12 месяцев на текущем месте работы | 25 000 долларов США в год | от 7,99% до 35,99% годовых | Перейти на сайт |

| LendingClub | Должен иметь низкое отношение долга к доходу | От 8,05% до 36% годовых | Перейти на сайт | |

| Оппоненты | Необходимо предъявить квитанцию о недавней оплате или письмо-предложение от работодателя | 1500 долларов в месяц до уплаты налогов | от 59% до 160% годовых | Перейти на сайт |

| Заслуживающий доверия | Зависит от кредитора | Минимум не установлен, но должен иметь хорошую кредитную историю | Зависит от кредитора | Читать обзор |

| Prosper | Без минимума | Без минимума, необходимо иметь подтверждение налогооблагаемого дохода | от 6,99% до 35,99% годовых | Перейти на сайт |

| Laurel Road | Без минимума | Без минимума | От 8,99% до 24,50% годовых | Читать обзор |

| Банк США | Должен иметь хотя бы одну зарплату или другие источники дохода | Минимум отсутствует | От 8,24% до 20,74% годовых | Читать обзор |

| Citibank | Нет минимума, но должен быть банковский счет на срок не менее 12 месяцев, если вы не работаете Читать обзор |

Как мы выбирали этих кредиторов

Мы рассмотрели более 120 кредиторов, предоставляющих персональные кредиты, чтобы найти лучшие кредиты на работу для новых или будущих заемщиков. Мы рассмотрели такие факторы, как то, как долго вам нужно работать, прежде чем вы сможете получить кредит, принимаются ли письма с предложениями о работе и каковы требования к минимальному доходу, если таковые имеются.

Мы рассмотрели такие факторы, как то, как долго вам нужно работать, прежде чем вы сможете получить кредит, принимаются ли письма с предложениями о работе и каковы требования к минимальному доходу, если таковые имеются.

Мы включили в наш список целый ряд кредиторов: от тех, кто обслуживает высокооплачиваемых людей, только что окончивших колледж, до кредиторов, которые принимают заемщиков с плохой кредитной историей и доходами от 10 500 долларов в год.

7 советов, которые увеличат ваши шансы на одобрение в качестве нового сотрудника

Если вы только что устроились на новую работу или собираетесь приступить к работе, запомните эти семь советов, чтобы повысить свои шансы на получение личного кредита.

- Подайте заявку на меньшую сумму. Помимо экономии ваших денег, запрос только минимальной суммы, необходимой для займа, помогает увеличить ваши шансы на одобрение. Кредиторы, как правило, более склонны давать кредиты, если вы можете доказать, что сможете вернуть их инвестиции.

- Дождитесь подачи заявки. Подумайте, действительно ли вам нужен личный кредит в данный момент. Дождавшись окончания испытательного срока на вашей работе — обычно от трех до шести месяцев — вы демонстрируете свою финансовую стабильность и способность погасить кредит.

- Соответствует другим минимальным требованиям. Кредиторы предъявляют ряд минимальных требований, которым вы должны соответствовать, которые выходят за рамки трудоустройства. К ним относятся отношение вашего долга к доходу (DTI) и кредитный рейтинг.

- Проверьте свой кредит. Если вы не уверены, что указано в вашем кредитном деле или какой у вас кредитный рейтинг, проверьте перед подачей заявления. Это также дает вам возможность исправить любые ошибки, которые могут быть перечислены в вашем кредитном отчете.

- Сообщите своему работодателю. Кредиторы могут захотеть подтвердить вашу занятость у текущего работодателя.

Предупредите своего работодателя заранее, чтобы ускорить процесс.

Предупредите своего работодателя заранее, чтобы ускорить процесс. - Предоставить подтверждающую документацию. Если у вас есть какие-либо активы или сбережения, вы должны указать эту информацию в своем заявлении. Это может повысить доверие кредитора к тому, что вы сможете погасить кредит.

- Свяжитесь со своим кредитором. Не стесняйтесь звонить в службу поддержки клиентов кредитора, чтобы обсудить точные требования. Вы можете получить представление о том, что кредитор ожидает в дополнение к заявке, что может улучшить ваши шансы.

Могу ли я получить кредит в виде письма с предложением о работе?

Да, это может быть возможно с кредитором, таким как SoFi или Upstart, который, помимо прочих требований, требует, чтобы у вас была только дата начала в ближайшие 90 или 180 дней. Это может помочь вам претендовать на большую сумму кредита, поскольку у вас есть доказательства того, что ваша зарплата увеличится.

Ссуды на работу для временных работников или работников, работающих по совместительству

Можно получить ссуду, если вы работаете на временной работе. Однако некоторые кредиторы могут не захотеть работать с вами, если у вас нет другой работы или другого источника дохода. Это может помочь, если вы постоянно работали в одной и той же области, по крайней мере, несколько лет.

Однако некоторые кредиторы могут не захотеть работать с вами, если у вас нет другой работы или другого источника дохода. Это может помочь, если вы постоянно работали в одной и той же области, по крайней мере, несколько лет.

Если вам срочно нужны деньги, вы также можете рассмотреть возможность получения персонального кредита на неотложную помощь. Хотя многие варианты, которые вам будут доступны, являются дорогостоящими краткосрочными вариантами, если вы знаете, что скоро будете трудоустроены, они могут помочь в крайнем случае.

Другие факторы, на которые обращают внимание кредиторы

Эти факторы также могут повлиять на вашу способность брать потребительский кредит. Прежде чем подавать заявку, убедитесь, что вы соответствуете основным требованиям кредитора, чтобы сэкономить время и потенциально снизить свой кредитный рейтинг.

- Тип занятости. Некоторые кредиторы принимают постоянный источник дохода помимо работы. Другие могут согласиться на любую работу, включая неполный рабочий день или самозанятость.

А другие могут не согласиться ни на что, кроме работы на полный рабочий день.

А другие могут не согласиться ни на что, кроме работы на полный рабочий день. - Профессия. Некоторые кредиторы более охотно предоставляют ссуды тем, кто работает в высокооплачиваемых областях, таких как медицина или юриспруденция, даже если вы только начали работать или еще учитесь.

- Отношение долга к доходу (DTI). Общее эмпирическое правило заключается в том, что ваш долг должен составлять не более 43% вашего дохода, хотя это зависит от кредитора. Чем ниже ваш DTI, тем выше ваши шансы на одобрение.

- Кредитная история. При подаче заявления банки и кредитные союзы обычно требуют, чтобы у вас была хорошая или отличная кредитная история. Тем не менее, есть кредиты с плохой кредитной историей от нетрадиционных кредиторов.

- Статус гражданства. Большинство кредиторов требуют, чтобы вы были гражданином США или легальным резидентом США, чтобы иметь право на получение кредита. Если нет, есть кредиторы, которые рассматривают нерезидентов для личных кредитов.

- Возраст. Кредиторы не принимают решения о кредите в зависимости от вашего возраста, но в большинстве штатов вам должно быть не менее 18 лет, чтобы иметь право на получение кредита. В некоторых штатах, таких как Алабама, требуется, чтобы вам исполнилось 19 лет.

Альтернативные формы приемлемого дохода для получения кредита

Не весь доход должен быть получен от работы. Если у вас есть постоянный источник дохода, кредитор может по-прежнему рассматривать вас для кредита.

This can include:

- Alimony

- Child support

- Dividend payments

- Pensions or retirement accounts

- Public assistance

- Social Security benefits

- Tips or royalty payments

- Unemployment benefits

- VA benefits

Доход от вашего супруга также может быть приемлемым, хотя это зависит от вашего кредитора. Если вы не уверены, проверьте его требования, прежде чем подавать заявку.

Как получить потребительский кредит без платежных квитанций?

Вы можете получить личный кредит, если у вас нет платежных квитанций, найдя вместо этого кредитора, который принимает банковские выписки или другие доказательства занятости. Платежные квитанции являются самым простым доказательством дохода, но большинство кредиторов готовы принять и другие документы.

Однако это может занять больше времени, и есть вероятность, что ваш кредитор не сочтет это достаточным доказательством того, что вы можете позволить себе выплаты.

Рассмотрим приложение для выдачи наличных для получения кредита до зарплаты

Приложения для работы с наличными, такие как Brigit или Earnin, позволяют вам брать кредит под вашу зарплату в зависимости от вашего рабочего времени или истории прямых депозитов. Денежные приложения не взимают проценты с заемных денег, но большинство из них имеют ограничения до 250 долларов, хотя есть исключения, такие как Earnin и B9.

Хотя некоторые из них требуют депозиты от одного и того же работодателя в течение нескольких месяцев, они, как правило, более гибкие, чем персональные кредиты. Многие предлагают низкие ежемесячные членские взносы или дополнительные чаевые, чтобы сделать их более доступными, чем другие краткосрочные кредиты.

Многие предлагают низкие ежемесячные членские взносы или дополнительные чаевые, чтобы сделать их более доступными, чем другие краткосрочные кредиты.

Имейте в виду, что вам может потребоваться включить определение местоположения вашего телефона и предоставить приложению доступ к информации о вашем банковском счете, чтобы пройти квалификацию.

Практический результат

Это может быть немного дороже — и вам, возможно, придется согласиться на несколько менее конкурентоспособные условия — но вы сможете найти кредитора, который соответствует вашим потребностям, даже если вы работаете всего несколько лет. месяцы.

Был ли этот контент полезен для вас?

Спасибо за ваш отзыв!

Келли Гинан была писателем по финансам для Finder, освещая все, от кредитов от автомобилей до личных и деловых финансов.

Сравните долгосрочные потребительские кредиты Обновите обзор личных кредитов

Дополнительные руководства по Finder

Как финансировать резервуары для хранения воды

Варианты для всего: от небольших резервуаров, которые помещаются под раковину, до сложных подземных установок.

Americor Debt Relief обзор

У этой компании по урегулированию долгов не так много подробностей в Интернете, но она имеет высокий рейтинг.

Ссуды с отсроченной процентной ставкой

Вы можете получить бесплатную ссуду или заплатить больше, чем у другого кредитора.

Как получить кредит без работы

Quick Bites

- Поручитель или созаемщик может помочь вам получить кредит без работы.

- Однако имейте в виду, что созаявителям потребуется доход и хорошая кредитная история, чтобы соответствовать требованиям.

- Другие варианты финансирования включают кредитные карты, семейные ссуды, одноранговые ссуды и ссуды под залог дома.

- Есть кредиторы, которые не подтверждают доход, но это может быть опасно и дорого.

Трудность в личных кредитах заключается в том, что часто, когда они вам больше всего нужны, вам может быть трудно претендовать на получение кредита. Это может быть особенно верно, если вы в настоящее время безработный. Но есть метод, который вы можете использовать, чтобы квалифицироваться в этом случае.

Это может быть особенно верно, если вы в настоящее время безработный. Но есть метод, который вы можете использовать, чтобы квалифицироваться в этом случае.

Вот что вам следует знать о том, как получить потребительский кредит без работы, какие у вас есть варианты и чего следует избегать.

В этой статье

- Получение кредита без работы

- Альтернативные способы получения кредита

- Как увеличить свой доход

- Часто задаваемые вопросы

Можно ли получить потребительский кредит без работы?

Вы можете получить личный кредит, не работая, но в вашей жизни должен быть кто-то, кто готов вам помочь. Для тех, у кого нет источника дохода, это означает получение поручителя.

«Поручитель может помочь тем, у кого нет дохода, претендовать на личный кредит — это может даже повысить процентную ставку, если у поручителя хороший кредит», — говорит Маркия Браун, сертифицированный инструктор по финансовому образованию в The Money Plug, компании, которая обеспечивает бюджетирование и кредитный коучинг.

В одном шаге от поручителя вы можете совместно взять личный кредит с созаявителем, который имеет надежный доход и в целом кредитоспособен. Некоторые, но не все авторитетные кредиторы допускают созаемщиков, которые несут равную ответственность за погашение. В отличие от поручителя, созаемщик имеет прямой доступ к кредитным средствам.

Ключом к одобрению двойной заявки является наличие поручителя или созаявителя с отличной кредитной историей. В конце концов, кредитор по существу использует свою финансовую информацию, чтобы квалифицировать вас. Фактически, ваш кредитор будет искать определенные качества у вашего поручителя или созаемщика, например, кредитный рейтинг 670 или выше и отношение долга к доходу (DTI) ниже 50%.[1]

Совет

Чтобы рассчитать коэффициент DTI, кредиторы смотрят на ежемесячные платежи по долгу по сравнению с прибылью.[1] Таким образом, если ваш поручитель или созаявитель платит 500 долларов в месяц в счет существующего долга и зарабатывает 5000 долларов в месяц, их коэффициент DTI будет составлять 10 %.

При всем при этом важно понимать, какова роль поручителя или созаемщика в этом процессе. Мало того, что они будут указывать свое имя в вашем заявлении, они также будут на крючке для платежей, если вы перестанете их делать (в случае поручителя) или вообще (созаемщик). И этот кредит будет добавлен в их кредитный профиль, как если бы они брали его только для собственного использования. Таким образом, просить кого-то подписать кредит — это не то же самое, что просить о быстрой услуге — это просить их взять на себя финансовые обязательства и верить, что вы собираетесь выполнить свою часть сделки.[2]

Когда в середине 2022 года компания Sound Dollar провела обзор 15 ведущих кредитных компаний, восемь из них предложили возможность взять кредит вместе с созаемщиком. Согласно нашему исследованию, ниже представлены лучшие кредиторы в целом.

Компания

Посещение

Winner

Winner

Лучший общий общий

APRS*

APRS*

7,99% — 23,43%

Минимальный кредит

Минимальный кредитный счет

9000 270 9000 9000 9000 9000 9000 9000Посещение

Winner

Winner

Редактор Pick

APRS*

APRS*

6,74% — 17,99%

Минимальный кредит

Минимальный кредит

6505 9000 9000

.

Победитель

Лучший по честному кредиту

Годовых*

Годовых*

5,99% — 24,99%0005

Посещение

Winner

Winner

Best For Good Credit

APRS*

APRS*

3,99% — 19,99%

Минимальный кредитный балл

Минимальный кредитный балл

Не стал

Минимальный кредитный балл

Не стал

9

9

9000 2

9

9000 2

9

.

Победитель

Победитель

Лучший для консолидации долга

Годовых*

Годовых*

6,99% — 19,99%

Минимальный кредитный рейтинг

5

0005

Не указано

Посетите

Другие способы получить кредит без работы

Если у вас нет доступа к поручителю или созаемщику, и у вас нет работы, вы не сможете претендовать для личного кредита. Тем не менее, есть альтернативы.

Вот как работают эти варианты:

Обеспеченный кредит: Долг, который обеспечен активом, например, вашим автомобилем или наличными.[6] Но имейте в виду, что если вы не сможете выплатить обеспеченный кредит, вы можете потерять этот актив.

Кредитная линия: Кредит, функционирующий как кредитная карта, позволяющий снимать деньги (в пределах кредитного лимита) в любое время.[3]

Кредитная карта: Возобновляемый долг, по которому начисляются проценты на остатки, выходящие за рамки платежного цикла.

Одноранговый кредит: Кредит между физическими лицами или бизнесом и физическим лицом. Банки не участвуют.[4]

Кредит под залог недвижимости: Кредит, взятый под залог вашего дома.[5]

Взять взаймы у родственников: Хотя член семьи или друг может не подписываться под личным кредитом, он может помочь вам с меньшим кредитом, который не повлияет ни на ваш, ни на их кредит.

Существуют также кредиты, не требующие подтверждения дохода. Однако они могут быть рискованными, влекут за собой хищнические процентные ставки и сборы (подробнее об этом ниже).

Будьте осторожны с кредитами, которые не требуют подтверждения дохода

Если вы изучали потребительские кредиты, вы, вероятно, знаете, что существуют варианты, не требующие подтверждения дохода. А если подумать, в чем подвох? Вы на правильном пути. Эти кредиты могут оказаться опасными.

«Потребители должны с осторожностью относиться к кредиторам, которые не требуют подтверждения дохода, потому что у них, как правило, более высокие процентные ставки», — говорит Браун. «Хищным кредиторам все равно, откуда возьмутся деньги, лишь бы платил потребитель».

«Хищным кредиторам все равно, откуда возьмутся деньги, лишь бы платил потребитель».

Также могут быть высокие комиссии и более короткие сроки погашения (иногда недели или месяцы) для этих типов кредитов. И, если вы не сможете произвести эти платежи, когда наступит срок оплаты счетов, это может нанести ущерб вашим финансам в долгосрочной перспективе.[7]

Как увеличить свой доход при поиске кредита

Ваш график будет определять, насколько вы сможете увеличить свой доход, когда будете искать кредит. И вообще, чем длиннее ваша временная шкала, тем выше ваши шансы. Вот несколько идей для начала:

Начать подработку: Это очень трудоемкая идея, но если вы сможете использовать свои существующие навыки, вы сможете начать успешное предприятие.

Найдите работу на неполный рабочий день: Если вы читаете это, вы, вероятно, активно ищете новую форму занятости. Но стоит отметить, что неполный рабочий день может помочь хотя бы частично защитить ваши финансы в этот переходный период.

Предупредите своего работодателя заранее, чтобы ускорить процесс.

Предупредите своего работодателя заранее, чтобы ускорить процесс. А другие могут не согласиться ни на что, кроме работы на полный рабочий день.

А другие могут не согласиться ни на что, кроме работы на полный рабочий день.

Об авторе