Как заполнить справку 2 ндфл: Новая форма 2-НДФЛ: как ее правильно заполнить

какой указывать код статуса налогоплательщика «

С 1 января 2015 года вступил в силу Договор о Евразийском экономическом союзе (ЕАЭС) от 29 мая 2014 года, заключенный Республикой Беларусь, Республикой Казахстан и Российской Федерацией. Позднее к этому договору присоединились Республика Армения и Киргизская Республика.

Договор предусматривает, что, если в одном из государств – членов ЕАЭС трудятся граждане – налоговые резиденты (лица с постоянным местопребыванием) другого государства-члена этого Союза, то доходы таких иностранных граждан в первом из государств облагаются по таким же налоговым ставкам, которые предусмотрены для граждан – налоговых резидентов этого государства, причем с первого дня работы по найму.

Как известно, в России ставка НДФЛ составляет 13 процентов (кроме отдельных видов доходов). В связи с этим с 1 января 2015 года доходы в виде оплаты труда, которые получают в России работники, являющиеся гражданами Беларуси, Казахстана и Армении, облагаются НДФЛ по той же ставке, которая предусмотрена для лиц с постоянным местом жительства в РФ (налоговых резидентов РФ), то есть по ставке в размере 13 процентов. С 12 августа 2015 года то же правило действует в отношении граждан Киргизии.

С 12 августа 2015 года то же правило действует в отношении граждан Киргизии.

Однако уравнивание ставки НДФЛ с той, которая установлена для налоговых резидентов России, не означает, что такие иностранные граждане автоматически становятся российскими налоговыми резидентами. Критерий остается прежний – такие лица считаются налоговыми резидентами, если они находятся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев.

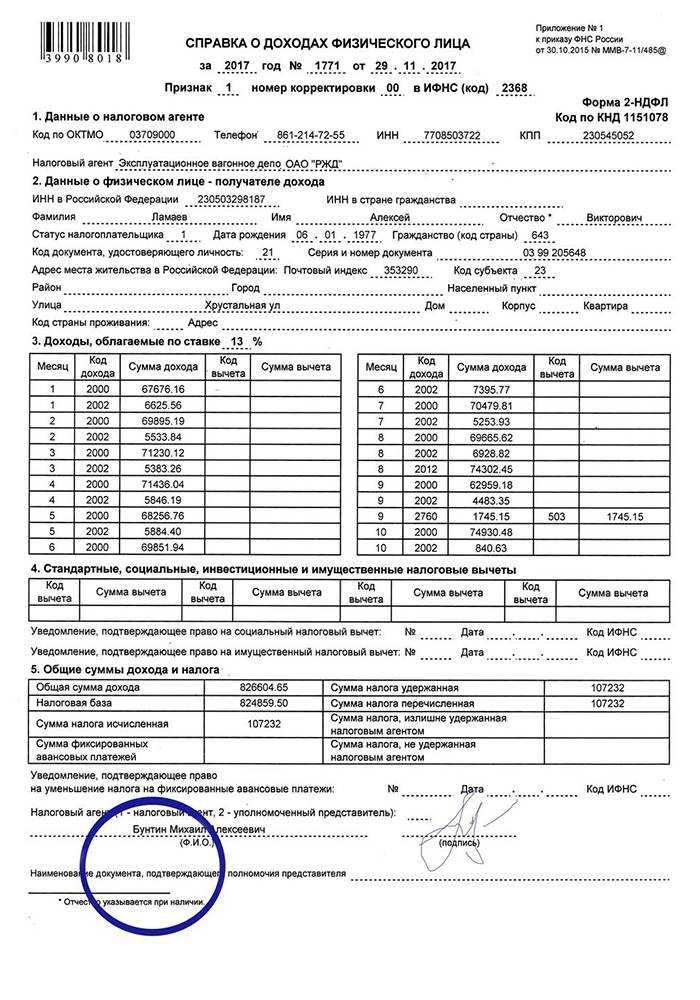

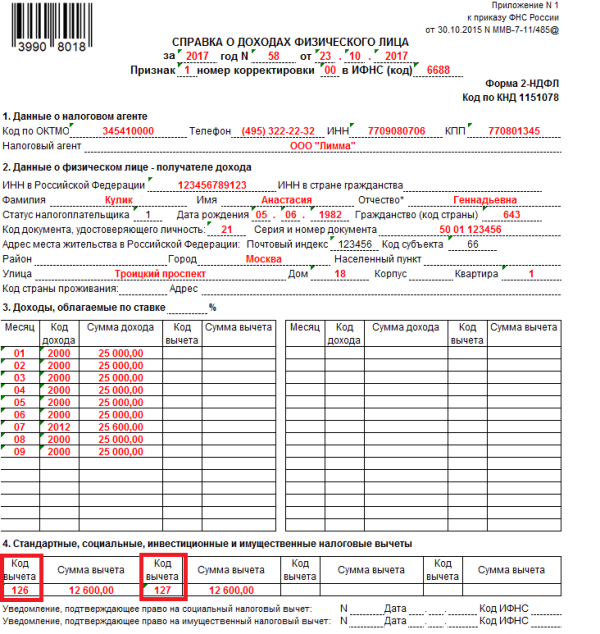

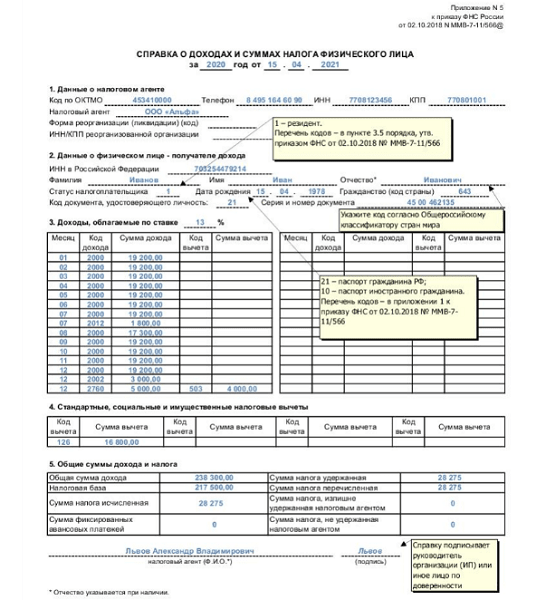

Работодатели в качестве налоговых агентов обязаны ежегодно представлять в налоговую инспекцию форму сведений о доходах физического лица (форма 2-НДФЛ). При заполнении раздела 2 «Данные о физическом лице – получателе дохода» этой формы нужно указать код статуса налогоплательщика: цифру 1 – для налоговых резидентов РФ (кроме налогоплательщиков, которые трудятся в России по найму на основании патента) или цифру 2 – для тех налогоплательщиков НДФЛ, которые налоговыми резидентами России не являются.

Поэтому, если в организации работали сотрудники из стран ЕАЭС, в поле «Статус налогоплательщика» формы 2-НДФЛ следует указать статус налогоплательщика, который определяется по итогам календарного года, и этот статус определяется по общим правилам, то есть без учета того обстоятельства, что с первого дня работы доходы сотрудника облагаются НДФЛ по ставке, установленной для налоговых резидентов России (13 процентов). Такие разъяснения даны в письме ФНС России от 16 марта 2016 г. № БС-3-11/1099@.

Такие разъяснения даны в письме ФНС России от 16 марта 2016 г. № БС-3-11/1099@.

С 1 июля 2017 года утрачивают силу ранее утвержденные (приказом ФНС России от 21 марта 2012 года № ММВ-7-6/172@) форматы подачи в электронном виде унифицированной формы первичной учетной документации по учету торговых операций ТОРГ-12 и акта приемки-сдачи работ (услуг). Такое решение принято в связи с появлением приказов ФНС России от 30 ноября 2015 года № ММВ-7-10/551@ и № ММВ-7-10/552@, которыми утверждены новые форматы представления документов (приказ Федеральной налоговой службы от 20 мая 2016 г. № ММВ-7-15/329@).

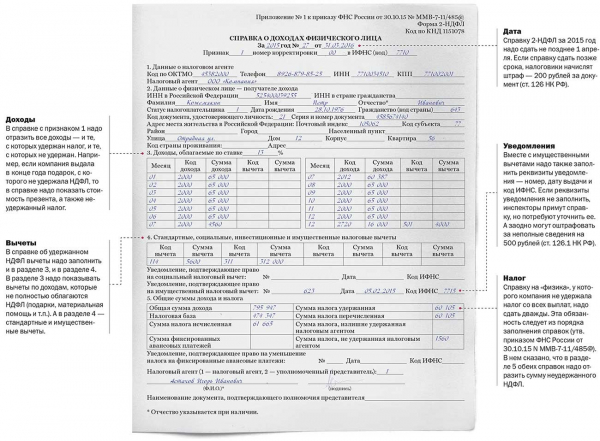

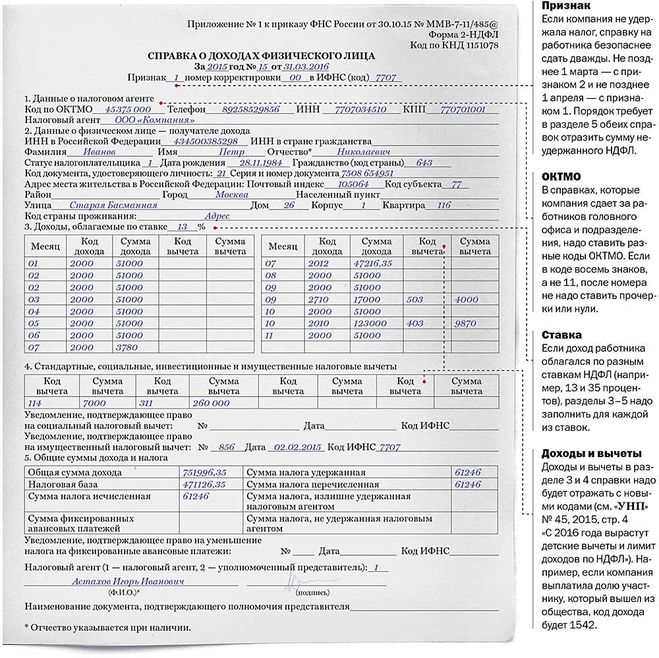

Как правильно заполнить справку 2-НДФЛ?

Многие предприниматели, принимающие на работу сотрудников, рано или поздно сталкиваются с таким вопросом: как заполнить справку 2-НДФЛ? На самом деле ничего сложного в её заполнении нет, тем более что форма данной справки унифицирована, и порядок её заполнения регламентирован законодательством. В данной статье рассмотрим, все сложности, которые могут возникнуть в процессе оформления данного документа.

В данной статье рассмотрим, все сложности, которые могут возникнуть в процессе оформления данного документа.

Когда необходимо заполнять?

Заполнение формы 2-НДФЛ является для предпринимателя обязательной процедурой, как для налогового агента и осуществляется в следующих ситуациях:

- Представление отчетности по сумме перечисленного подоходного налога за каждого из работников. А также информирование налоговых органов о тех физических лицах, которым было осуществлено перечисление денежных средств, но сумма подоходного налога по каким-либо причинам удержана не была.

- Официальное подтверждение дохода работника, в случае необходимости для него такой информации.

Отметим и в том, и в другом случае порядок заполнения справки 2-НДФЛ одинаков и является обязательным для соблюдения индивидуальным предпринимателем, а также иными субъектами, использующими наемных сотрудников и осуществляющих им выплаты денежных средств.

Как заполнить справку 2-НДФЛ?

Что же касается непосредственно вопроса: как заполнять 2-НДФЛ, то он имеет несколько ответов. Во-первых, заполнять данную справку может как сам предприниматель, так и бухгалтер, работающий с ним по трудовому или гражданско-правовому договору. Подробности заполнения справки самостоятельно будут рассмотрены ниже.

Во-первых, заполнять данную справку может как сам предприниматель, так и бухгалтер, работающий с ним по трудовому или гражданско-правовому договору. Подробности заполнения справки самостоятельно будут рассмотрены ниже.

Во-вторых, можно использовать программу для заполнения 2-НДФЛ. На сегодняшний представлено множество программных продуктов, позволяющих автоматизировать процесс подготовки данной справки. Кроме того, специальные приложения и модули встроены в практически все популярные программы автоматизации бухгалтерского и управленческого учета. Такое оформление справки 2-НДФЛ занимает минимум времени, так как программа использует все данные, которые были введены ранее. Однако, если информация вводится в программу в неполном объеме, например, при выплате серых зарплат, то и официальная справка может оказаться некорректной. Точнее она будет отражать только официальный доход сотрудника, с которого был удержан подоходный налог.

В-третьих, можно заполнить 2-НДФЛ онлайн. Данную услугу предлагает множество сайтов. Причем это могут быть как специализированные порталы, ориентированные на помощь предпринимателям, руководителям, бухгалтерам, так и ресурсы, которые оказывают платные услуги по оформлению различных форм отчетности. Отметим, что в последнем случае правила заполнения справки 2-НДФЛ не всегда соблюдаются, например, используются устаревшие формы документов, не корректно рассчитываются суммы налогов, что в конечном итоге приводит к недействительности полученной справки.

Причем это могут быть как специализированные порталы, ориентированные на помощь предпринимателям, руководителям, бухгалтерам, так и ресурсы, которые оказывают платные услуги по оформлению различных форм отчетности. Отметим, что в последнем случае правила заполнения справки 2-НДФЛ не всегда соблюдаются, например, используются устаревшие формы документов, не корректно рассчитываются суммы налогов, что в конечном итоге приводит к недействительности полученной справки.

В-четвертых, всегда можно воспользоваться услугами специализированных фирм, оказывающих бухгалтерские услуги. Как правило, качество их работы всегда находится на хорошем уровне и при этом стоимость услуг вполне приемлема. Специалисты подобных фирм всегда объяснят порядок заполнения 2-НДФЛ, обратив внимание на наиболее проблемные места, помогут рассчитать суммы подоходного налога и т.д. Но обращение к специалистам требует раскрытия информации об уровне доходов своих сотрудников, особенностях выплаты им заработной платы, а также передачи иных их персональных данных, что создает вероятность утечки информации. Кроме того, в ситуации, когда у предпринимателя несколько десятков наемных работников, оформление на каждого из них справки может потребовать серьезных финансовых затрат.

Кроме того, в ситуации, когда у предпринимателя несколько десятков наемных работников, оформление на каждого из них справки может потребовать серьезных финансовых затрат.

Самостоятельное заполнение справки 2-НДФЛ

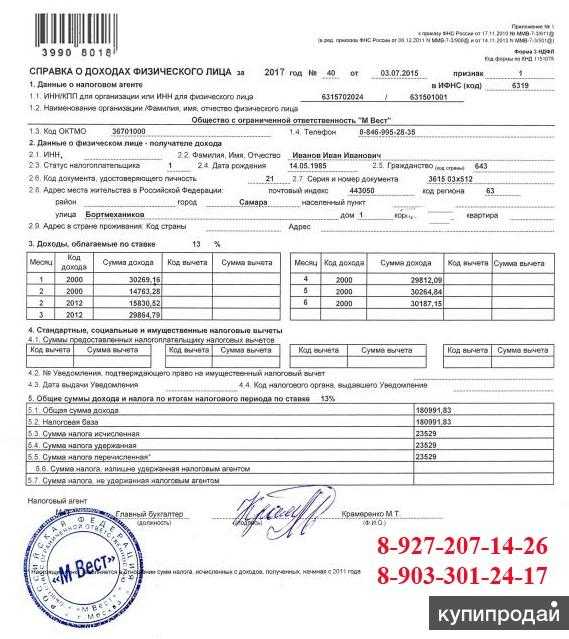

Из всех рассмотренных выше вариантов оформления 2-НДФЛ наиболее привлекательным все же остается самостоятельная подготовка данного документа. Безусловно, у многих предпринимателей это вызывает определенные опасения. Но бояться здесь нечего, достаточно изучить образец заполнения справки 2-НДФЛ. Их в достаточном количестве в сети интернет, а также его можно найти в любой налоговой инспекции на информационном стенде. Кроме того, существует достаточно подробная инструкция по заполнению 2-НДФЛ. Её текст также можно найти в интернете, кроме того, она часто идет вместе с бланком справки при скачивании, в том числе и при использовании различных справочно-правовых систем.

При самостоятельном заполнении 2-НДФЛ следует помнить, что с 2012 года применяется новая форма справки, которая дополнена несколькими графами. Поэтому при скачивании бланка необходимо обращать внимание на действительность его в настоящее время. Так сейчас используются бланки, утвержденные Приказом ФНС России от 17.11.2010 N ММВ-7-3/611.

Поэтому при скачивании бланка необходимо обращать внимание на действительность его в настоящее время. Так сейчас используются бланки, утвержденные Приказом ФНС России от 17.11.2010 N ММВ-7-3/611.

Трудности при заполнении справки 2-НДФЛ

Анализ процесса подготовки справок по форме 2-НДФЛ показывает, что предприниматели чаще всего испытывают определенные трудности при заполнении следующих граф:

- Признак – данное поле заполняется в обязательном порядке и служит для определения типа справки о доходах. Так если, справка информирует о доходах и сумме перечисленного с него налога, то в поле ставится «1». Если же доход был получен, но налог с него не удержан, то признак в справке 2-НДФЛ будет «2». Для работников, которые получали заработную плату, и с которой был перечислен налог, ставится «1» независимо от того, для каких целей оформляется справка.

- Код страны в 2-НДФЛ – также является обязательной графой для заполнения. В данной графе указывается гражданство физического лица, в отношении которого заполняется данная форма.

Так как действующее законодательство предусматривает различный порядок взимания налогов с резидентов – граждан РФ, и нерезидентов – иностранных граждан. Так для граждан России в этой графе проставляется код – 643.

Так как действующее законодательство предусматривает различный порядок взимания налогов с резидентов – граждан РФ, и нерезидентов – иностранных граждан. Так для граждан России в этой графе проставляется код – 643. - Код региона в 2-НДФЛ – данная графа требует указания региона, в бюджет которого был перечислен подоходный налог. Отметим, что в данной графе указывается код региона, который соответствует месту регистрации физического лица, получателя дохода, так как налоговое законодательство предусматривает перечисление налога на доходы физических лиц по месту их жительства. Код региона можно узнать по первым двум цифрам свидетельства ИНН.

При заполнении справки необходимо также обращать внимания на код налогового вычета, который например, может быть у работников, имеющих несовершеннолетних детей.

Также стоит внимательно заполнять раздел 5 справки 2-НДФЛ. Так там должен быть указан размер дохода, полученного физическим лицом за отчетный период. Указывается налоговая база, которая рассчитывается как разница между суммой дохода и суммой положенных налоговых вычетов. Затем должны быть обозначены суммы налога: исчисленная, удержанная, перечисленная. В идеале эти три показатели должны быть одинаковы, то есть работодатель рассчитал сумму налога, удержал её с работника и перечислил в бюджет.

Затем должны быть обозначены суммы налога: исчисленная, удержанная, перечисленная. В идеале эти три показатели должны быть одинаковы, то есть работодатель рассчитал сумму налога, удержал её с работника и перечислил в бюджет.

Пример заполнения справки 2-НДФЛ желательно иметь у себя каждому предпринимателю. Выбирая образец необходимо обращать внимание на те моменты, что были рассмотрены выше, и тогда никаких трудностей при самостоятельной подготовке справки не возникнуть. Напомним, что заполнение справки 2-НДФЛ в 2013 году, как и ранее, для предпринимателей требуется только в отношении наемных работников и иных физических лиц, которым производились выплаты денежных средств. Но данная форма не заполняется предпринимателем в отношении себя, для этого предусмотрена другая форма отчетности.

ipinform.ru

Defense Finance and Accounting Service > CivilianEmployees > Постоянное изменение места жительства (PCS) для гражданских лиц > Руководство по правам на PCS для гражданских лиц > Пособие по подоходному налогу при переселении (RITA)

Финансово-бухгалтерская служба Министерства обороны США > CivilianEmployees > Постоянная смена места жительства для гражданских лиц (PCS) > Руководство по правам на PCS для гражданских лиц > Пособие по подоходному налогу при переселении (RITA) Перейти к основному содержанию (нажмите Enter).

HomeCivilianEmployeesCivilian Постоянное изменение места жительства (PCS)Civilian PCS Entitlement Guide Пособие по подоходному налогу при переселении (RITA)

Служба поддержки клиентов

Ресурсы

askDFAS

RITA возмещает правомочному переведенному сотруднику практически все дополнительные федеральные, и местные подоходные налоги , понесенные в результате получения налогооблагаемого дохода от поездок. Заработная плата/доход W-2 и удержанные суммы сообщаются в IRS. Для того, чтобы иметь право на участие в программе RITA, туристические формы W-2 должны быть включены в ваш налогооблагаемый доход в форме IRS 1040. RITA применяется к налогооблагаемым возмещениям, полученным в предыдущем году.

| Краткие советы | Что нужно знать :

|

| Важная информация |

Войдите в SmartVoucher, используя свой идентификатор пользователя и пароль CAC или myPay. Выберите «Создать новый ваучер», затем выберите «PCS» и «DoD Civilian», и вы сможете создать и подать заявку RITA и подтверждающие документы в электронном виде. Чтобы получить руководство по заполнению ваучера, нажмите здесь! |

| Электронные учебники | Нужна помощь при заполнении формы? Ознакомьтесь с нашими электронными учебниками по видео YouTube , чтобы получить дополнительную помощь. |

Как заполнить форму DD 1351-2 для льготы по подоходному налогу при переезде

Блок 1 : Оплата: Электронный перевод средств (EFT) является обязательным.

Раздельная выплата: Если вы хотите, чтобы средства перечислялись непосредственно на вашу государственную проездную карту, поставьте «x» в блоке и укажите сумму в долларах, которая будет применена. Если ваша сумма возмещения меньше запрошенной суммы, вся сумма возмещения будет применена к государственной проездной карте.

Блок 2 : Имя: Фамилия, имя и инициал отчества сотрудника.

Блок 3 : Уровень сотрудника.

Блок 4: Номер социального обеспечения сотрудника — полный 9цифры.

Блок 5: Укажите «PCS» и «Член/Сотрудник».

Блоки 6a-6d: Действительный почтовый адрес.

Блок 6e: Действительные и разборчивые адреса электронной почты.

Блок 7: Телефон в дневное время.

Блок 8: Номер заказа/разрешения, указанный в первоначальных заказах (см.

DD Form1614 Block 25).

DD Form1614 Block 25). Блок 9: Перечислите любые и все предыдущие платежи, выплаченные из любого финансового отдела, относящиеся к запрашиваемому периоду поездки. Укажите «0,00», если вы не получали никаких платежей.

Блок 10: Этот блок можно использовать, чтобы сделать примечание, чтобы объяснить что-либо бюро путешествий, если это применимо (например, Дополнение к…) См. DD Form1614 Блок 8).

Блоки 12-17: Не требуется заполнять для RITA

Блоки 18 a-d: 20XX RITA (Год, указанный в заявлении, должен совпадать с годом, указанным в форме W-2)

Блок 20а и б: Подпись путешественника и дата подписания. Не забывайте дату в блоке 20B, даже если она есть в вашей цифровой подписи. Дата подписания должна быть в день или после заявленной окончательной даты.

Блок 20c-f: Подпись рецензента и дата подписания.

Все части (20c, 20d, 20e и 20f) должны быть заполнены, иначе ваучер будет возвращен. Дата подписи должна быть в тот же день или после путешественника.

Все части (20c, 20d, 20e и 20f) должны быть заполнены, иначе ваучер будет возвращен. Дата подписи должна быть в тот же день или после путешественника. Блок 21: Требуется для утверждения постфактум.

Блок 22: Не применимо.

Блоки 23–28: Неприменимо

Вернуться к началу Пособие по подоходному налогу при переезде (RITA) 1351-2

Relo

Форма подтверждения налоговой льготы по катиону **Если вы подали совместную налоговую декларацию, убедитесь, что ваша супруга подписала и датирует форму** Руководство по правам»Страница обновлена 28 января 2021 г.

Как стать специалистом по подготовке налоговых деклараций: Ваше полное руководство

Подготовка налоговых деклараций — это карьера, которая находится на подъеме и приносит обществу необходимые и желанные услуги.

Но как стать составителем налоговой декларации? Какая квалификация нужна? Какие инструменты доступны, чтобы сделать вас более продуктивным? И что налоговый составитель делает изо дня в день?

Чем занимается налоговый инспектор?

Большинство специалистов по подготовке налоговых деклараций готовят, хранят или помогают с заполнением общих налоговых форм. Помимо этих основных услуг, налоговый составитель также может защищать налогоплательщика в IRS. Это включает в себя проверки и вопросы налогового суда. Однако объем того, что может сделать налоговый агент, зависит от его полномочий и наличия у него представительских прав.

В каком-то смысле налоговых органов просят служить двум хозяевам – их клиентам и IRS. Они должны помогать своим клиентам соблюдать налоговые кодексы штата и федерального уровня, одновременно сводя к минимуму налоговое бремя клиента. Хотя они наняты для обслуживания своего клиента, они также должны старательно помнить о своих обязательствах перед IRS, не нарушать никаких законов и не помогать другим подавать мошенническую декларацию.

Что нужно, чтобы стать налоговым инспектором?

Стать специалистом по составлению налоговых деклараций — это простой процесс, включающий несколько основных требований.

К ним относятся:

- Ноу-хау . Для большинства новых специалистов по составлению налоговой отчетности изучение тонкостей бизнеса означает приобретение совершенно нового профессионального языка. В некоторых случаях это ноу-хау принимает форму сертификации. Но найти платформу, которая может повысить ноу-хау и помочь вам заполнить пробелы в знаниях, имеет решающее значение для успеха.

- Технология . Как и в случае с большинством профессий, наличие доступа к нужным технологиям поможет вам работать эффективно и способствует общему успеху вашего нового бизнеса. Большинство налоговых профессиональных программ помогают как с ноу-хау, так и с инструментами для выполнения самой работы.

- Клиенты . Это может показаться очевидным, но вам нужно привлекать налоговых клиентов, чтобы добиться успеха и стать прибыльным.

Многие специалисты по подготовке начинают с малого, делая отдельные отчеты, прежде чем перейти к более крупным и сложным вопросам.

Многие специалисты по подготовке начинают с малого, делая отдельные отчеты, прежде чем перейти к более крупным и сложным вопросам. - Идентификационный номер налогоплательщика. Если вы хотите, чтобы вам платили за подготовку налоговых деклараций, первым шагом будет подача заявки и получение идентификационного номера налогоплательщика (ИНН).

Что такое сертификация налогового инспектора IRS?

Основное требование IRS ко всем платным налоговым агентам — пройти проверку на пригодность и получить идентификационный номер налогоплательщика. Однако, как только вы начнете говорить о работе зарегистрированного агента, появятся дополнительные требования, такие как государственная лицензия или электронная подача идентификационных номеров (EFIN).

Как получить ИНН?

Этот процесс начинается на веб-сайте IRS и требует ежегодного продления. Однако ни за первоначальный процесс регистрации, ни за продление плата не взимается.

После выдачи ИНН налоговый инспектор обязан указывать его в каждой подготавливаемой декларации. В целом, веб-сайт IRS содержит множество полезных решений и других советов для людей, начинающих этот процесс.

В целом, веб-сайт IRS содержит множество полезных решений и других советов для людей, начинающих этот процесс.

Вам нужна лицензия для подготовки налоговых деклараций?

Хотя отправной точкой для любого специалиста по подготовке является процесс PTIN, «лицензия» — это не одно и то же. Чтобы стать преподователем, вам не нужна специальная лицензия. Однако в IRS, если вы хотите получить права представительства, вам нужно быть зарегистрированным агентом, дипломированным бухгалтером или адвокатом.

Однако в семи штатах требуется лицензия, если вы хотите подготовиться в этих географических регионах. И хотя многие штаты называют его «лицензией», он очень похож на федеральный PTIN — как по дизайну, так и по процессу.

Текущие штаты, требующие отдельного удостоверения, включают:

- Калифорния

- Коннектикут

- Иллинойс

- Мэриленд

- Невада

- Нью-Йорк

- Орегон

Многие штаты (если не все) освобождают от этого требования, если вы являетесь дипломированным бухгалтером или имеете другие профессиональные полномочия.

Каковы требования к электронному файлу IRS для составителей налоговой отчетности?

IRS очень серьезно относится к неприкосновенности электронной файловой системы, и она стала предметом повышенного внимания, главным образом потому, что это область с высоким риском потенциального взлома и мошенничества. В результате подготовительному процессу требуется немного больше работы.

Во многих отношениях требования к электронному файлу аналогичны получению PTIN. Требования к электронному файлу требуют двух дополнительных мер безопасности.

Во-первых, требуется профессиональная сертификация (например, ИНН), а также официальная копия ваших отпечатков пальцев. После подачи онлайн-документов и отправки отпечатков пальцев вы получите идентификационный номер электронной подачи (EFIN). После этого вы готовы получить доступ к порталу для подачи электронных документов.

Если составитель готовит менее десяти деклараций, он не обязан подавать документы в электронном виде. Если они подали более десяти деклараций в данном году, они должны подавать в электронном виде каждую готовящуюся декларацию. Хотя есть некоторые исключения, они редки.

Если они подали более десяти деклараций в данном году, они должны подавать в электронном виде каждую готовящуюся декларацию. Хотя есть некоторые исключения, они редки.

Что такое электронный регистрационный идентификационный номер (EFIN)?

Идентификационный номер электронной подачи (EFIN) — это номер, присваиваемый IRS составителям документов, утвержденным для участия в федеральной программе и программе штата по электронной регистрации.

После выдачи EFIN не имеет срока действия. Однако, если вы измените свой идентификационный номер работодателя (EIN) или название вашей фирмы, вам придется либо получить новый, либо обновить его через онлайн-портал.

Важно отметить: всем, кто готовит налоги, нужен ИНН. Однако EFIN нужен только вашей фирме. Обычно требуется по одному на фирму или на физическое местонахождение.

Проще говоря: вам нужен PTIN для подготовки и EFIN для электронного файла.

Итак, не могли бы вы рассказать мне, как получить EFIN?

Это трехэтапный процесс. Вот процесс получения EFIN:

Вот процесс получения EFIN:

1. Создайте учетную запись электронных услуг IRS на веб-сайте IRS.

2. Заполните и отправьте заявку, чтобы стать авторизованным поставщиком электронных файлов IRS . Утверждение заявки в электронном файле IRS может занять до 45 дней, поэтому планируйте это соответствующим образом. Все кандидаты должны предоставить следующее:

- Идентификационная информация вашей фирмы

- Информация о каждом главном и ответственном должностном лице в вашей организации

- Ваш вариант поставщика электронных файлов (если вы занимаетесь подготовкой деклараций и хотите подавать электронные файлы от имени клиентов, выберите отправителя электронных деклараций или ERO)

Если главный или ответственный сотрудник является сертифицированным или лицензированным специалистом, например адвокатом, дипломированным бухгалтером или зарегистрированным агентом, он должен предоставить информацию о своем текущем профессиональном статусе.

Все остальные заявители должны предоставить карту отпечатков пальцев, которую можно получить, позвонив в IRS по бесплатному номеру 866-255-0654. Если вам нужно сдать отпечатки пальцев, обратитесь к обученному специалисту. Существуют коммерческие услуги, но ваш местный полицейский участок, скорее всего, предоставит эту услугу за умеренную плату. Затем отправьте подписанную и заполненную карточку в IRS.

3. Пройти проверку на пригодность. После того, как вы подадите заявление и сопутствующие документы, Налоговое управление проведет проверку соответствия фирмы и каждого лица, указанного в вашем заявлении в качестве главного или ответственного должностного лица. Это может включать: проверку кредитоспособности; проверка соблюдения налогового законодательства; проверка криминального прошлого; и проверка на предварительное несоблюдение требований IRS к электронному файлу . После одобрения вы получите письмо о принятии от IRS вместе с вашим EFIN.

Сколько времени нужно, чтобы стать составителем налоговой отчетности?

Самый простой ответ на этот вопрос: за время, необходимое для подачи заявления и получения PTIN и EFIN.

Например, если вы получили налогооблагаемую плату за проезд в 2018 году, вы можете подать RITA в 2019 году после того, как вы подали налоговую декларацию за 2018 год.

Например, если вы получили налогооблагаемую плату за проезд в 2018 году, вы можете подать RITA в 2019 году после того, как вы подали налоговую декларацию за 2018 год.

Об авторе