Как зарабатывать деньги на бирже через интернет: сколько зарабатывают через интернет на фондовой бирже

Как зарабатывать состояния во время войн и мировых кризисов: советы гуру инвестиций

Создатель аналитического подразделения Morgan Stanley Бартон Биггс предсказал пузырь доткомов, создал собственный хедж-фонд на несколько миллиардов долларов и написал ставшие культовыми среди всех начинающих инвесторов книги, такие как «Вышел хеджер из тумана». Вот что он советует делать в периоды масштабных глобальных кризисов на основе опыта Второй мировой войны

Легендарный инвестиционный стратег и автор бестселлеров об устройстве фондового рынка «Вышел хеджер из тумана» и «Дневник хеджера» Бартон Биггс в 2008 году написал книгу Wealth, War and Wisdom («Богатство, война и мудрость») об инвестициях и сбережениях во время войны. Для этого он изучил, как развивались события на фондовых рынках до, во время и после Второй мировой войны, составил сравнительные таблицы и сопоставил разные инвестиционные стратегии.

Помимо акций и облигаций Биггс рассмотрел и консервативные инструменты, такие как золото и недвижимость — особенно популярные в периоды глобальных потрясений и кризисов. Эта книга Биггса, умершего в 2012 году, на русском языке до сих пор не выходила. Издательство «Альпина PRO» выбрало январь 2022 года для публикации перевода — в русском варианте книга называется «История инвестиционных стратегий». Forbes публикует отрывок.

Акции против облигаций: что лучше сохраняет богатство во время войны?

Можно ли считать, что публичные акции и государственные облигации были менее заметными и лучше сохраняли и преумножали богатство в опасной первой половине XX века? Ответ заключается в том, что это зависит от временных рамок. В течение всего столетия акции в странах со «счастливой стабильностью», выигравших войны (Австралия, Канада, Ирландия, Швейцария, Швеция, Великобритания и США) имели годовую реальную доходность в размере 6,5%, а государственные облигации этих удачливых стран принесли 1,8% реальной прибыли. Даже векселя имели положительную реальную доходность. Это впечатляющие цифры! Несмотря на ошеломительный рост мировой экономики и большой технологический прогресс, столетие было омрачено двумя большими кровопролитными войнами, эпизодами гиперинфляции и двумя глубокими медвежьими периодами рынков акций, от которых пострадали как счастливчики, так и неудачники.

Даже векселя имели положительную реальную доходность. Это впечатляющие цифры! Несмотря на ошеломительный рост мировой экономики и большой технологический прогресс, столетие было омрачено двумя большими кровопролитными войнами, эпизодами гиперинфляции и двумя глубокими медвежьими периодами рынков акций, от которых пострадали как счастливчики, так и неудачники.

Что касается стран-неудачников (Бельгия, Дания, Франция, Германия, Италия, Япония, Нидерланды, Испания), учитывая все обстоятельства, годовая реальная доходность акций в размере 4,2% за целое столетие была более чем приемлемой. В конце концов, в течение 100 лет акции повышали покупательную способность капитала даже в таких странах, как Япония, Германия и Италия, переживших продолжительные национальные катастрофы. Но это было в течение целого столетия. Во многих странах в первой половине века, особенно в тех несчастных нациях, которые проиграли войны и были оккупированы, акции обеспечивали минимальную или отрицательную реальную доходность, а в течение катастрофического десятилетия 1940-х годов — двузначные отрицательные реальные годовые доходы.

Фактом является и то, что только в четырех из 15 исследованных стран (США, Австралия, Канада и Швеция) реальная доходность была положительной в каждом 20-летнем периоде в первой половине века. В остальных 11 потеря покупательной способности за их 20-летние периоды падения была, как правило, минимальна, но это не очень утешает, если эти 20 лет пришлись на тот период вашей жизни, когда вам хотелось тратить. Однако, учитывая их ликвидность, вы должны сделать вывод, что акции — лучший способ хранения основной части вашего состояния. Если суммировать эти доходы, то результаты для акций во Франции, Германии, Италии и Японии за полвека были ужасающими, а за десятилетие 1940-х годов — катастрофическими. Спад за эти печальные 10 лет был настолько сильным, что полностью уничтожил результаты 40 лет умеренного роста.

Доходность государственных облигаций — это бедствие. И 10 лет в 1940-х годах, если вы жили во Франции или странах оси (страны, входившие в нацистский блок.

Эти цифры, хотя и являются академически правильными, почти наверняка неточны, потому что рынки акций в Германии и Японии на протяжении большей части 1940-х годов были управляемыми или закрытыми; в течение длительных периодов они едва функционировали. После войны инфляция взлетела до 30% во Франции, более 40% в Италии и 50% в Японии. Хотя официально этот показатель был ниже, его, вероятно, невозможно было измерить в Германии. В двух оккупированных странах, Дании и Голландии, акции в реальном выражении в 1940-х годах выросли незначительно, отчасти потому, что ни в одной из этих стран не было серьезной инфляции.

Материал по теме

Остерегайтесь инвестировать в акции-«хранители»: ничто не вечно!

Еще один урок истории заключается в том, что даже в счастливых странах капитал, вложенный в акции, должен быть диверсифицирован. Нет и никогда не было волшебных долгосрочных акций — «хранителей», которые можно, единожды купив, отложить навсегда, потому что ни одна компания никогда не имела устойчивого, вечного конкурентного преимущества. Превосходства, сохраняющегося в течение нескольких десятилетий, практически не существует. Некоторые преимущества длятся дольше других, но все они временные.

Корпоративная эволюция, по-видимому, состоит в том, что компания развивает конкурентное преимущество, использует его и становится успешной. Затем цена ее акций взлетает, и вскоре о ней узнают, после чего она становится одним из лидеров роста. По мере того как компания растет и становится больше, она привлекает конкурентов и неизбежно становится менее проворной и креативной. Затем, по мере старения, ее рост замедляется, и в конце концов она застывает или устаревает. Исследования организационной экологии показывают, что, хотя в мировой экономике происходит множество инноваций, поскольку новые компании создают новые предприятия, в крупных, зрелых компаниях инноваций гораздо меньше.

В 1917 году Forbes опубликовал список 100 крупнейших американских компаний. За следующий 71 год были Великая депрессия, Вторая мировая война, инфляция 1970-х годов и впечатляющий послевоенный бум. Когда в 1987 году Forbes пересмотрел первоначальный список, 61 компания уже прекратила свое существование по тем или иным причинам. Из оставшихся 21 компания все еще продолжала свою деятельность, но уже не входила в первую сотню. Остались только 18 и, за исключением General Electric и Kodak, все они снижали рыночные индексы. С тех пор у Kodak возникли серьезные трудности, поэтому GE — единственное действительно успешное выжившее предприятие. В 1997 году Фостер и Каплан проверили на прочность фондовый индекс Standard & Poor’s 500 с момента его создания 40 лет назад.

Материал по теме

В другом исследовании Роберт Виггинс и Тим Руфли создали базу данных о результатах деятельности 6772 компаний из 40 отраслей промышленности в послевоенный период. Они отсортировали компании на предмет превосходных, устойчивых показателей в бизнесе, а не на фондовом рынке, продолжительностью 10 лет и более, по отношению к отрасли, в которой работала компания.

Диверсификация богатства в акциях на протяжении десятилетий или поколений означает либо покупку индексных фондов, либо поиск уникальной фирмы по управлению инвестициями, способной с мудростью и дальновидностью создать диверсифицированный портфель, который, по крайней мере, будет идти в ногу со средними показателями, а в перспективе превзойдет средние показатели после уплаты налогов и сборов. Два важных преимущества индексного фонда заключаются в том, что он минимизирует налоги и транзакционные издержки благодаря низкой оборачиваемости и мизерной комиссии за управление инвестициями.

Мне больно писать это, но у профессиональных инвесторов, по статистике и с поправкой на риск, дела обстоят ненамного лучше. Данные свидетельствуют о том, что публичные акции в долгосрочной перспективе (если воспользоваться пресловутой фразой) с высокой вероятностью принесут доход, значительно превышающий инфляцию. Если вы живете в стабильной стране и знаете с высокой степенью уверенности, что можете получить долгосрочный реальный доход в размере 400–700 базисных пунктов в индексном фонде, то зачем беспокоиться о чем-то еще? Возможно, если вы все еще верите в фей и являетесь опытным профессиональным инвестором, то сможете добиться большего, но не рассчитывайте на это.

Здравый смысл и опыт прошлого говорят о том, что возврат к среднему значению является сверхмощной гравитационной силой во всех аспектах инвестирования, но особенно в акциях. Не существует сверхдоходных классов активов! Высечено в граните, что исключительная доходность привлекает чрезмерный капитал, а размер — враг эффективности. Ни у кого не должно быть никаких иллюзий, что частный капитал или хедж-фонды будут чем-то отличаться.

Материал по теме

Золото, искусство и облигации

С третьей стороны, история Европы во время Второй мировой войны показывает, что золото и ювелирные изделия довольно хорошо работают для защиты небольшого капитала. Думайте о них как о «бешеных деньгах». Однако история Второй мировой войны предупреждает, что не стоит хранить их в сейфе в другой стране. Завоеватели потребуют ключ, и ваш банк отдаст его. Держите дома собственный сейф или спрячьте ценности в надежном убежище. Прежде всего, никому не говорите об этом. Когда дети вашего соседа голодают (как многие в беззаконные зимы 1945 и 1946 годов), родители готовы на все. Если варвары в следующий раз появятся в виде террористического нападения или чумы, вы захотите иметь деньги под рукой.

Думайте о них как о «бешеных деньгах». Однако история Второй мировой войны предупреждает, что не стоит хранить их в сейфе в другой стране. Завоеватели потребуют ключ, и ваш банк отдаст его. Держите дома собственный сейф или спрячьте ценности в надежном убежище. Прежде всего, никому не говорите об этом. Когда дети вашего соседа голодают (как многие в беззаконные зимы 1945 и 1946 годов), родители готовы на все. Если варвары в следующий раз появятся в виде террористического нападения или чумы, вы захотите иметь деньги под рукой.

Предметы искусства тоже не особенно хороши. Они уязвимы для огня, легко повреждаются, быстро расхищаются, и их трудно спрятать. В конце войны только в Варшаве было обнаружено 13 512 пропавших произведений искусства того или иного рода. Тем не менее, некоторые европейцы успешно снимали ценные картины с рам, тайно вывозили холсты из своих домов и переправляли их в безопасные места. Правда, когда они пытались их продать, им удавалось получить лишь малую часть истинной стоимости.

Если судить по прошлому столетию, инвестиции с фиксированным доходом ничуть не лучше акций. Даже в странах, которым повезло, они обеспечили доходность гораздо ниже, чем акции, хотя и обеспечили гораздо меньшую волатильность. В разных странах стандартное отклонение облигаций было примерно в два раза меньше, чем у акций, а волатильность векселей составляла примерно четверть от волатильности акций. С точки зрения ликвидности они были безупречны. Рынки ценных бумаг с фиксированным доходом оставались относительно ликвидными в Лондоне и Нью- Йорке на протяжении всех военных лет.

В странах-«неудачниках» фиктивный доход имел резко отрицательную доходность, и, хотя государственные бумаги обычно считаются относительно безрисковыми, немецкие вексельные инвесторы потеряли все в 1923 году, а инвесторы, державшие немецкие облигации, после Первой мировой войны потеряли более 92% в реальном выражении. Следует признать, что в раздираемом войной мире инфляция была очень сильной, и не приходится ожидать фиксированного дохода в такой обстановке. В хаотичной, беспорядочной обстановке военных лет в неудачливых странах вы не могли продавать облигации или обналичивать векселя, как и торговать акциями. Однако был период в 1930-х годах, когда из-за дефляции облигации повсеместно были самым выгодным активом.

В хаотичной, беспорядочной обстановке военных лет в неудачливых странах вы не могли продавать облигации или обналичивать векселя, как и торговать акциями. Однако был период в 1930-х годах, когда из-за дефляции облигации повсеместно были самым выгодным активом.

Материал по теме

Самодовольство — смертельный враг!

Как прошлое, так и настоящее говорят о том, что, если вы являетесь в стране частью процветающего меньшинства, особенно религиозного меньшинства, вы всегда должны оглядываться через плечо. Не успокаивайтесь. Ваше богатство, ваше благополучие неизбежно вызывает зависть, а зависть ведет к ненависти. Выведите серьезный капитал из страны. Иметь деньги за пределами своей страны равнялось спасению жизни, если вы были европейским или азиатским гражданином неудачливой страны во время Второй мировой войны.

Сложность заключается в том, чтобы вывезти свое состояние и при этом не пострадать от его жестокого уменьшения. Наличие денег где-то в другом месте, безусловно, помогало восстановиться после окончания войны. С другой стороны, заграничное состояние не принесет вам много пользы, если вы оказались в стране, пытающейся выжить в годы войны. Имейте лазейку, черный ход для побега, убежище для себя. Это не лучшая ситуация, если у вас много денег за пределами страны, но сами вы застряли на родине в голоде, тюрьме или в концентрационном лагере. Многие богатые французы, как евреи, так и не евреи, имели деньги в Швейцарии, но вынуждены были переносить невыносимые тяготы оккупации во Франции.

Наличие денег где-то в другом месте, безусловно, помогало восстановиться после окончания войны. С другой стороны, заграничное состояние не принесет вам много пользы, если вы оказались в стране, пытающейся выжить в годы войны. Имейте лазейку, черный ход для побега, убежище для себя. Это не лучшая ситуация, если у вас много денег за пределами страны, но сами вы застряли на родине в голоде, тюрьме или в концентрационном лагере. Многие богатые французы, как евреи, так и не евреи, имели деньги в Швейцарии, но вынуждены были переносить невыносимые тяготы оккупации во Франции.

Записи и приведенные интервью говорят о том, что богатые люди почти всегда становятся самодовольными и самоуверенными, слишком самоуверенными — преуспевающими дураками. Многие из немецких евреев, блестящих, культурных и космополитичных, были слишком самодовольны. Они так долго прожили в Германии и так хорошо в ней устроились, что просто не могли поверить в реальность угрожавшего им погрома. Им было слишком комфортно. Они думали, что знают всех нужных людей и играют слишком важную роль в деловой жизни Германии. Они считали антисемитизм нацистов мелким эпизодом и полагали, что Гитлер лает страшнее, чем кусается. Их предприятия, банки, универмаги, магазины были настолько хороши, что они не могли смириться с их продажей по бросовым ценам, уплатой возмутительных трансфертных налогов, а затем хранением ужасающе уменьшившихся доходов на стерильных банковских счетах в Цюрихе.

Им было слишком комфортно. Они думали, что знают всех нужных людей и играют слишком важную роль в деловой жизни Германии. Они считали антисемитизм нацистов мелким эпизодом и полагали, что Гитлер лает страшнее, чем кусается. Их предприятия, банки, универмаги, магазины были настолько хороши, что они не могли смириться с их продажей по бросовым ценам, уплатой возмутительных трансфертных налогов, а затем хранением ужасающе уменьшившихся доходов на стерильных банковских счетах в Цюрихе.

В результате немецкие евреи имели относительно небольшие капиталы за пределами Германии и вяло отреагировали на приход Гитлера по совершенно понятным, но трагически ошибочным причинам. События развивались гораздо быстрее, чем они могли представить. Не успели они опомниться, как их правительство и соседи превратились в варваров, а их богатства, коллекции произведений искусства, поместья, а зачастую и сами их жизни исчезли. Принадлежавшие им произведения искусства и антиквариат еще и сейчас внезапно обнаруживаются в частных руках.

Сценарии финансового преследования евреев, армян, китайцев и других успешных меньшинств повторялись бесконечное число раз. В Ираке богатые иракские евреи, жившие там веками, неправильно оценили, насколько быстро и безжалостно Саддам Хусейн, придя к абсолютной власти, будет экспроприировать их богатства. При первом же намеке на экспроприацию цена, по которой они могли продать свою собственность и произведения искусства, рушилась, так как потенциальные покупатели сразу же чувствовали их отчаяние. Такая же беда постигла индонезийских китайцев, которые не смогли предвидеть стремительность падения Сукарно.

Достижение диверсификации путем перевода денег из прибыльных инвестиций внутри страны в бесплодные активы в безопасной гавани — это изнурительно и очень дорого, но его следует рассматривать как страховку от катастроф. Независимо от того, насколько безопасной и надежной кажется ваша родная страна, даже если это Соединенные Штаты Америки, каждый по-настоящему состоятельный человек должен быть уверен в том, что его деньги будут в безопасности. История показывает, что ничто не вечно. Экстремальные политические изменения, террористическая атака, крах финансовой системы могут произойти где угодно. Валютная диверсификация также очень важна. Тщательно продумайте, в какой валюте хранить ваши сбережения, чтобы они имели покупательную способность.

История показывает, что ничто не вечно. Экстремальные политические изменения, террористическая атака, крах финансовой системы могут произойти где угодно. Валютная диверсификация также очень важна. Тщательно продумайте, в какой валюте хранить ваши сбережения, чтобы они имели покупательную способность.

Некоторые состоятельные люди предпочитают владеть недвижимостью в относительно безопасном месте за пределами их родной страны. Новая Зеландия недавно стала «Шангри-ла» для параноидальных американских гроссмейстеров хеджирования. В настоящее время богатые россияне скупают жилую недвижимость в Лондоне, Нью- Йорке и на юге Франции. Они знают, что покупают ее по завышенным ценам, но их основной мотивацией является не сама недвижимость, а возможность вывести деньги из России и получить некоторую диверсификацию. Как сказал один российский олигарх: «Я надеюсь, что делаю плохую покупку», то есть он надеется, что такого рода страховка окажется ненужной.

В то же время богатые жители развивающихся стран открывают банковские и инвестиционные счета в финансовых центрах мира. Это не только российские олигархи. То же самое можно сказать и о предпринимателях и инвесторах, сделавших большие деньги в таких странах, как Бразилия, Аргентина, Индонезия, Филиппины и Китай. Направления в порядке убывания — Нью- Йорк, Лондон, Сингапур, Цюрих и Женева.

Это не только российские олигархи. То же самое можно сказать и о предпринимателях и инвесторах, сделавших большие деньги в таких странах, как Бразилия, Аргентина, Индонезия, Филиппины и Китай. Направления в порядке убывания — Нью- Йорк, Лондон, Сингапур, Цюрих и Женева.

Если вы богаты, просто помните — ничто не вечно, и следите за рынками. Они знают больше, чем могут сказать.

Как заработать на бирже Форекс, зарабатывать деньги в интернете на бирже Форекс, заработок от компании Техкапитал

В последние три десятилетия на вопрос «Как заработать деньги в Интернете?» появился очевидный ответ – биржа Форекс. При поддержке хорошего брокера трейдеры могут зарабатывать деньги на колебаниях курсов национальных валют. Forex – самый активный и ликвидный рынок в мире. Заработать на Форекс возможно из любой точки мира, в которой есть доступ к Интернету. Более того, биржа открыта круглосуточно с понедельника по пятницу.

Компания «Техкапитал» готова предложить инструмент, который значительно упростит жизнь интернет трейдера. Мобильная версия торгового терминала даст Вам возможность зарабатывать на Форекс при помощи планшетного компьютера или смартфона.

Мобильная версия торгового терминала даст Вам возможность зарабатывать на Форекс при помощи планшетного компьютера или смартфона.

Для начинающих интернет трейдеров, которые не имеют большого опыта и глубоких знаний о том, как заработать на Форекс, мы рекомендуем в первую очередь ознакомиться с теоретическими азами. Стартовать на Forex можно с минимального взноса размером 100 USD. Это позволит начинающему игроку развить навыки трейдера и заработать деньги в Интернете как нельзя быстро. А наша удобная платформа Techcapital cTrader с интуитивно понятным интерфейсом позволит Вам зарабатывать в один клик! Любой клиент может увеличить свой заработок на бирже при повышении или понижении валютных котировок. Давайте разберем на практике конкретную ситуацию, которая иллюстрирует, как можно заработать на Форекс.

Пример торговых операций

Как зарабатывать на Форекс, проще всего объяснить на примере. Рассмотрим следующую последовательность событий.

- 12 марта в 16:15 интернет трейдер открывает позицию «покупка EUR/USD», то есть приобретает евро за доллары.

- В 16:30 того же дня данная сделка закрывается, т.е. евро продаются на бирже.

- За 15-минутный промежуток (между 16:15 и 16:30) евро вырос в цене относительно доллара на 28 пунктов (разница курсов 1.30450 – 1.30170 = 28).

- Теперь посчитаем, сколько заработал интернет трейдер. Размер заработка на бирже зависит от количества вложенных денег, то есть от того, сколько евро было куплено трейдером за доллары. Зарабатывать на бирже, как правило, можно, торгуя лотами, которые представляют собой стандартный объем совершения сделок. 1 лот равняется 100 единицам базовой валюты. В нашем примере таковым выступает евро.

Итак, если трейдер приобрел 1 лот, то он заработал на Форекс следующую сумму денег:

(1.30450 – 1.30170) * 100.000 = 280 долларов США.

Неплохой заработок за 15 минут, не правда ли? Именно поэтому участие в торговле на Forex является популярным ответом на вопрос «Как заработать деньги в Интернете?». Брокеры Форекс понимают, что не у каждого трейдера есть возможность совершить операцию в размере целого лота, поэтому большинство сделок заключается по принципу маржинальной торговли.

Что такое маржинальная торговля

Практика маржинальной торговли дает трейдерам возможность получить заработок на Форекс без обмена денег. Такие торговые операции осуществляются путем полного неттинга (взаимозачета без привлечения реальных активов). Маржинальная торговля позволяет заработать с помощью займа, предоставленного брокером под некоторый залог (маржу), размещаемый клиентом биржи для обеспечения своих операций. Таким образом, клиент не сможет потерять больше, чем стоимость этой маржи. Как зарабатывать на Форекс еще больше? Дополнительная возможность, которую Вы получаете при маржинальной торговле, – это кредитное плечо, представляющее собой отношение суммы сделки к деньгам, внесенным Вами в качестве залога. При поддержке брокера у Вас есть возможность увеличить заработок на Форекс, повысив размер своих валютных операций.

Важный момент

Перед тем как зарабатывать на бирже деньги, изучите необходимые азы, составьте план действий, проработайте детали, продумайте подходящую Вам систему управления рисками. С примерами эффективных торговых стратегий можно ознакомиться в разделе «Торговые стратегии».

С примерами эффективных торговых стратегий можно ознакомиться в разделе «Торговые стратегии».

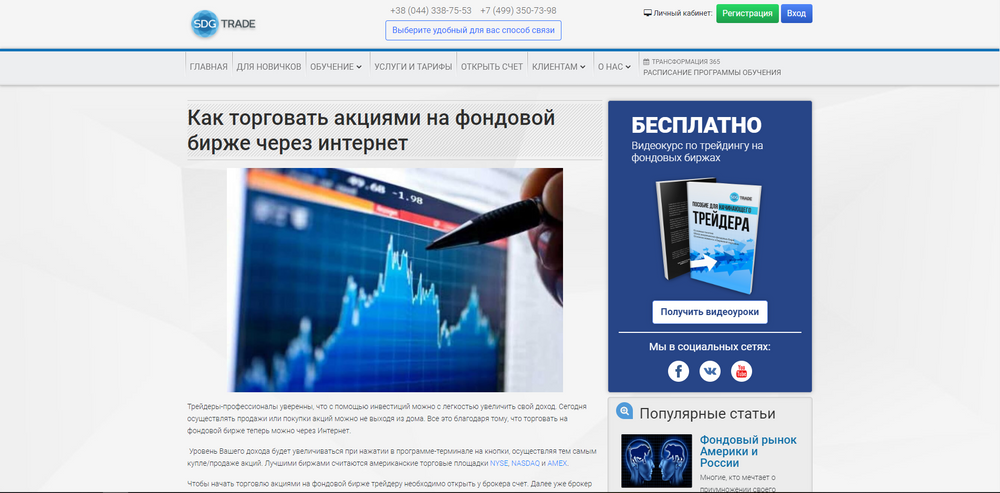

Основы фондового рынка: 9 советов для начинающих

Новостные передачи, голливудские фильмы и телевидение предполагают, что вы знаете, что такое фондовый рынок и как он работает. Всем известно, что вы можете заработать много денег на фондовом рынке, если знаете, что делаете, но новички часто не понимают, как работает рынок и почему именно акции растут и падают. Вот что вам нужно знать о фондовом рынке, прежде чем начать инвестировать.

Что такое фондовый рынок?

Акции, также называемые акциями, представляют собой ценные бумаги, дающие акционерам долю владения в публичной компании. Это реальная доля в бизнесе, и если вы владеете всеми акциями бизнеса, вы контролируете, как работает бизнес. Фондовый рынок относится к набору акций, которые могут быть куплены и проданы широкой публикой на различных биржах.

Откуда берутся запасы? Публичные компании выпускают акции, чтобы финансировать свой бизнес. Инвесторы, которые думают, что бизнес будет процветать в будущем, покупают эти выпуски акций. Акционеры получают любые дивиденды плюс любое повышение цены акций. Они также могут наблюдать, как их инвестиции сокращаются или полностью исчезают, если у компании заканчиваются деньги.

Инвесторы, которые думают, что бизнес будет процветать в будущем, покупают эти выпуски акций. Акционеры получают любые дивиденды плюс любое повышение цены акций. Они также могут наблюдать, как их инвестиции сокращаются или полностью исчезают, если у компании заканчиваются деньги.

Фондовый рынок на самом деле является своего рода вторичным рынком, где люди, владеющие акциями компании, могут продать их инвесторам, которые хотят их купить. Эта торговля происходит на фондовой бирже, такой как Нью-Йоркская фондовая биржа или Nasdaq. В прошлые годы трейдеры ходили в физическое место — в зал биржи — для торговли, но теперь практически вся торговля происходит в электронном виде.

Когда журналисты говорят, что «рынок сегодня вырос», обычно они имеют в виду показатели Standard & Poor’s 500 или промышленного индекса Доу-Джонса. S&P 500 состоит из примерно 500 крупных публичных компаний США, а Dow включает 30 крупных компаний. Они отслеживают эффективность коллекций акций и показывают, как они вели себя в этот торговый день и с течением времени.

Однако, несмотря на то, что люди называют Dow и S&P 500 «рынком», на самом деле это индексы акций. Эти индексы представляют некоторые из крупнейших компаний в США, но они не представляют собой весь рынок, который включает в себя тысячи публично торгуемых компаний.

Конечно, вам понадобится брокерский счет, прежде чем вы начнете инвестировать в акции. Поскольку вы начинаете, вот еще восемь рекомендаций по инвестированию в фондовый рынок.

Как инвестировать в фондовый рынок: 9 советов для начинающих

- Купите правильную инвестицию

- Избегайте отдельных акций, если вы новичок

- Создать диверсифицированный портфель

- Будьте готовы к спаду

- Попробуйте симулятор, прежде чем вкладывать реальные деньги

- Оставайтесь приверженными своему долгосрочному портфелю

- Начать сейчас

- Избегайте краткосрочной торговли

- Продолжайте инвестировать с течением времени

1.

Купите правильную инвестицию

Купите правильную инвестициюКупить правильную акцию намного легче сказать, чем сделать. Любой может увидеть акцию, которая хорошо себя зарекомендовала в прошлом, но предсказать ее динамику в будущем гораздо труднее. Если вы хотите добиться успеха, инвестируя в отдельные акции, вы должны быть готовы проделать большую работу по анализу компании и управлению инвестициями.

«Когда вы начинаете смотреть статистику, вы должны помнить, что профессионалы смотрят на каждую из этих компаний с гораздо большей тщательностью, чем вы, как частное лицо, возможно, так что это очень сложная игра для отдельного человека. выиграть со временем», — говорит Дэн Киди, CFP, главный стратег финансового планирования в TIAA.

Если вы анализируете компанию, вам нужно взглянуть на основные показатели компании — например, прибыль на акцию (EPS) или соотношение цена/прибыль (коэффициент P/E). Но вам придется сделать намного больше: проанализировать управленческую команду компании, оценить ее конкурентные преимущества, изучить ее финансовые показатели, в том числе баланс и отчет о прибылях и убытках. Даже эти предметы — только начало.

Даже эти предметы — только начало.

Киди говорит, что идти и покупать акции вашего любимого продукта или компании — неправильный способ инвестирования. Кроме того, не слишком полагайтесь на прошлые результаты, потому что это не гарантия будущего.

Вам придется изучить компанию и предвидеть, что будет дальше, тяжелая работа в хорошие времена.

2. Избегайте отдельных акций, если вы новичок

Каждый слышал, как кто-то говорил о крупном выигрыше акций или отличном выборе акций.

«О чем они забывают, так это о том, что часто они не говорят о тех конкретных инвестициях, которыми они также владеют и которые со временем принесли очень, очень плохие результаты», — говорит Киди. «Поэтому иногда люди имеют нереалистичные ожидания относительно прибыли, которую они могут получить на фондовом рынке. А иногда путают удачу с мастерством. Иногда вам может повезти, выбирая отдельные акции. Трудно быть удачливым со временем и избежать этих больших спадов».

Помните, чтобы постоянно зарабатывать деньги на отдельных акциях, вам нужно знать что-то, что перспективный рынок еще не учитывает в цене акции. Имейте в виду, что на каждого продавца на рынке есть покупатель тех же самых акций, который в равной степени уверен, что они получат прибыль.

Имейте в виду, что на каждого продавца на рынке есть покупатель тех же самых акций, который в равной степени уверен, что они получат прибыль.

«Существует множество умных людей, зарабатывающих на жизнь этим, и если вы новичок, вероятность того, что вы превзойдете это, не очень высока», — говорит Тони Мэдсен, CFP, основатель NewLeaf Financial Guidance в Редвуд-Фолс, Миннесота.

Альтернативой отдельным акциям является индексный фонд, который может быть либо взаимным фондом, либо биржевым фондом (ETF). Эти фонды владеют десятками или даже сотнями акций. И каждая купленная вами акция фонда владеет всеми компаниями, включенными в индекс.

В отличие от акций, взаимные фонды и ETF могут взимать ежегодную плату, хотя некоторые фонды бесплатны.

3. Создайте диверсифицированный портфель

Одним из ключевых преимуществ индексного фонда является то, что вы сразу же получаете ряд акций в фонде. Например, если вы владеете широко диверсифицированным фондом, основанным на индексе S&P 500, вы будете владеть акциями сотен компаний из самых разных отраслей. Но вы также можете купить узко диверсифицированный фонд, ориентированный на одну или две отрасли.

Но вы также можете купить узко диверсифицированный фонд, ориентированный на одну или две отрасли.

Диверсификация важна, потому что она снижает риск того, что какая-либо акция в портфеле сильно повредит общей эффективности, и это на самом деле повышает общую прибыль. Напротив, если вы покупаете только одну отдельную акцию, у вас действительно все яйца в одной корзине.

Самый простой способ создать обширный портфель — это купить ETF или взаимный фонд. В продукты встроена диверсификация, и вам не нужно проводить какой-либо анализ компаний, входящих в индексный фонд.

«Возможно, это не самое интересное, но это отличный способ начать», — говорит Киди. «И опять же, это избавляет вас от мыслей о том, что вы будете настолько умны, что сможете выбирать акции, которые будут расти, а не падать, и будете знать, когда входить и из них.»

Когда дело доходит до диверсификации, это не просто означает множество различных акций. Это также означает инвестиции, распределенные по разным отраслям, поскольку акции в аналогичных секторах могут двигаться в одном направлении по одной и той же причине.

4. Будьте готовы к спаду

Самая трудная проблема для большинства инвесторов – пережить потерю своих инвестиций. А поскольку фондовый рынок может колебаться, время от времени у вас будут убытки. Вам придется закалить себя, чтобы справиться с этими потерями, иначе вы будете склонны покупать дорого и продавать дешево во время паники.

Пока вы диверсифицируете свой портфель, любая отдельная акция, которой вы владеете, не должна слишком сильно влиять на ваш общий доход. Если это так, покупка отдельных акций может оказаться для вас неправильным выбором. Даже индексные фонды будут колебаться, поэтому вы не сможете избавиться от всех рисков, как бы вы ни пытались.

«Каждый раз, когда рынок меняется, у нас есть эта склонность пытаться отступить или пересмотреть свою готовность участвовать», — говорит Мэдсен из NewLeaf.

Вот почему так важно подготовиться к спадам, которые могут возникнуть из ниоткуда, как это случилось в 2020 году. Чтобы получить привлекательную долгосрочную прибыль, вам нужно преодолеть краткосрочную волатильность.

При инвестировании нужно знать, что можно потерять деньги, так как акции не имеют основных гарантий. Если вы ищете гарантированный доход, возможно, вам лучше подойдет высокодоходный компакт-диск.

Концепция волатильности рынка может быть трудна для понимания новичками и даже опытными инвесторами, предупреждает Киди.

«Одна из интересных вещей заключается в том, что люди увидят волатильность рынка, потому что рынок идет вниз», — говорит Киди. «Конечно, когда он растет, он также нестабилен — по крайней мере, со статистической точки зрения — он движется повсюду. Поэтому важно, чтобы люди говорили, что волатильность, которую они видят с положительной стороны, они также увидят и с отрицательной».

5. Попробуйте симулятор фондового рынка, прежде чем инвестировать реальные деньги.

Один из способов войти в мир инвестирования, не рискуя, — использовать симулятор фондового рынка. Использование счета для онлайн-торговли с виртуальными долларами не подвергает риску ваши реальные деньги. Вы также сможете определить, как бы вы отреагировали, если бы это действительно были ваши деньги, которые вы получили или потеряли.

Вы также сможете определить, как бы вы отреагировали, если бы это действительно были ваши деньги, которые вы получили или потеряли.

«Это может быть очень полезно, потому что помогает людям преодолеть убеждение, что они умнее рынка, что они всегда могут выбрать лучшие акции, всегда покупать и продавать на рынке в нужное время», — говорит Киди.

Спросив себя, почему вы инвестируете, вы сможете определить, подходит ли вам инвестирование в акции.

«Если они думают, что каким-то образом превзойдут рынок, выберут все лучшие акции, возможно, стоит попробовать какой-нибудь симулятор или понаблюдать за некоторыми акциями и посмотреть, сможете ли вы на самом деле это сделать», — Киди. говорит. «Тогда, если вы более серьезно относитесь к инвестированию в течение долгого времени, то я думаю, что вам гораздо лучше — почти всем нам, включая меня — иметь диверсифицированный портфель, например, предоставленный взаимными фондами или биржевыми фондами».

(Bankrate рассмотрел некоторые из лучших приложений для инвестирования, в том числе несколько забавных симуляторов акций. )

)

6. Оставайтесь приверженными своему долгосрочному портфелю

Киди говорит, что инвестирование должно быть долгосрочной деятельностью. Он также говорит, что вы должны оторваться от ежедневного цикла новостей.

Пропуская ежедневные финансовые новости, вы сможете развить терпение, которое вам понадобится, если вы хотите оставаться в инвестиционной игре в течение длительного времени. Также полезно нечасто заглядывать в свое портфолио, чтобы не слишком нервничать или слишком ликовать. Это отличные советы для новичков, которым еще предстоит управлять своими эмоциями при инвестировании.

«Некоторые новостные циклы иногда становятся 100-процентно негативными и могут стать ошеломляющими для людей», — говорит Киди.

Одна из стратегий для начинающих состоит в том, чтобы настроить календарь и заранее определить, когда вы будете оценивать свое портфолио. По словам Киди, соблюдение этого правила предотвратит продажу акций во время некоторой волатильности или не позволит вам получить полную выгоду от хорошо работающих инвестиций.

7. Начните прямо сейчас

Выбор идеальной возможности для того, чтобы вступить на фондовый рынок и инвестировать в него, как правило, не срабатывает. Никто не знает со 100-процентной уверенностью лучшее время для входа. А инвестирование должно быть долгосрочным. Не существует идеального времени для начала.

«Один из основных моментов в инвестировании — не просто подумать об этом, а начать», — говорит Киди. «И начните прямо сейчас. Потому что, если вы инвестируете сейчас, а часто и со временем, это начисление сложных процентов — это то, что действительно может повлиять на ваши результаты. Если вы хотите инвестировать, очень важно начать и иметь… постоянную программу сбережений, чтобы со временем мы могли достичь наших целей».

8. Избегайте краткосрочной торговли

Понимание того, инвестируете ли вы в долгосрочной или краткосрочной перспективе, также может помочь определить вашу стратегию и стоит ли вам вообще инвестировать. Иногда краткосрочные инвесторы могут иметь нереалистичные ожидания относительно роста своих денег. И исследования показывают, что большинство краткосрочных инвесторов, таких как внутридневные трейдеры, теряют деньги. Вы конкурируете с мощными инвесторами и хорошо запрограммированными компьютерами, которые лучше понимают рынок.

И исследования показывают, что большинство краткосрочных инвесторов, таких как внутридневные трейдеры, теряют деньги. Вы конкурируете с мощными инвесторами и хорошо запрограммированными компьютерами, которые лучше понимают рынок.

Новые инвесторы должны знать, что покупка и продажа акций часто может обойтись дорого. Он может создавать налоги и другие сборы, даже если основная торговая комиссия брокера равна нулю.

Если вы инвестируете на короткий срок, вы рискуете остаться без денег, когда они вам понадобятся.

«Когда я консультирую клиентов… о чем-то менее чем через пару лет, а иногда даже через три года, я не решаюсь пойти на слишком большой рыночный риск с этими долларами», — говорит Мэдсен.

В зависимости от ваших финансовых целей сберегательный счет, счет денежного рынка или краткосрочный компакт-диск могут быть лучшими вариантами краткосрочных денег. Эксперты часто советуют инвесторам инвестировать в фондовый рынок только в том случае, если они могут сохранить вложенные деньги в течение как минимум трех-пяти лет. Деньги, которые вам понадобятся для определенной цели в ближайшие пару лет, вероятно, следует инвестировать в инвестиции с низким уровнем риска, такие как высокодоходный сберегательный счет или высокодоходный компакт-диск.

Деньги, которые вам понадобятся для определенной цели в ближайшие пару лет, вероятно, следует инвестировать в инвестиции с низким уровнем риска, такие как высокодоходный сберегательный счет или высокодоходный компакт-диск.

9. Продолжайте инвестировать в течение долгого времени

Может быть легко выбросить свои деньги на рынок и думать, что все готово. Но те, кто строит настоящее богатство, со временем делают это, добавляя деньги к своим инвестициям. Это означает наличие строгой дисциплины сбережений — удержание части вашей зарплаты, чтобы вы могли использовать ее на фондовом рынке. Вы сможете вкладывать больше денег в работу и увеличивать свое состояние еще быстрее.

Возможно, вы уже делаете это, если у вас есть пенсионный счет 401(k), который берет деньги из вашей двухнедельной зарплаты и вкладывает их в выбранные вами инвестиции. Даже если у вас нет 401(k), многие брокерские счета позволяют настроить автоматические переводы на ваш счет. Тогда вы сможете настроить автоматические инвестиции у брокера или одного из лучших робо-советников.

Вы можете автоматизировать процесс инвестирования, помогая избежать эмоций.

Как работает фондовый рынок

Фондовый рынок — это способ для инвесторов или брокеров обменять акции на деньги или наоборот. Любой, кто хочет купить акции, может пойти туда и купить все, что предлагается у тех, кто владеет акциями. Покупатели ожидают, что их акции вырастут, а продавцы могут ожидать, что их акции упадут или, по крайней мере, не вырастут намного больше.

Итак, фондовый рынок позволяет инвесторам делать ставки на будущее компании. В совокупности инвесторы устанавливают стоимость компании по той цене, по которой они готовы покупать и продавать.

В то время как цены на акции на рынке в любой день могут колебаться в зависимости от спроса или предложения акций, с течением времени рынок оценивает компанию по ее бизнес-результатам и будущим перспективам. У бизнеса, увеличивающего продажи и прибыль, акции, скорее всего, вырастут, а у сокращающегося бизнеса акции, вероятно, упадут, по крайней мере, с течением времени. Однако в краткосрочной перспективе динамика акций во многом зависит только от спроса и предложения на рынке.

Однако в краткосрочной перспективе динамика акций во многом зависит только от спроса и предложения на рынке.

Когда частные фирмы видят, какие акции предпочитают инвесторы, они могут решить финансировать свой бизнес, продавая акции и получая наличные. Они проведут первичное публичное предложение или IPO с помощью инвестиционного банка, который продает акции инвесторам. Затем инвесторы могут продать свои акции позже на фондовом рынке, если захотят, или они могут купить еще больше в любое время, когда акции торгуются на бирже.

Ключевой момент заключается в следующем: инвесторы оценивают акции в соответствии со своими ожиданиями относительно будущего развития бизнеса компании. Таким образом, рынок смотрит в будущее, и некоторые эксперты говорят, что рынок ожидает события примерно через шесть-девять месяцев.

Риски и преимущества инвестирования в акции

Фондовый рынок позволяет отдельным инвесторам владеть долями в некоторых из лучших компаний мира, и это может быть чрезвычайно прибыльным. В целом акции являются хорошей долгосрочной инвестицией, если они покупаются по разумным ценам. Например, с течением времени S&P 500 приносил около 10% годовой прибыли, включая хорошие дивиденды в денежной форме.

В целом акции являются хорошей долгосрочной инвестицией, если они покупаются по разумным ценам. Например, с течением времени S&P 500 приносил около 10% годовой прибыли, включая хорошие дивиденды в денежной форме.

Инвестирование в акции также предлагает еще одно приятное налоговое преимущество для долгосрочных инвесторов. Пока вы не продадите свои акции, вы не будете платить налог на прибыль. Только деньги, которые вы получаете, например, дивиденды, будут облагаться налогом. Таким образом, вы можете держать свои акции навсегда и никогда не платить налоги с прибыли.

Однако, если вы получите прибыль от продажи акций, вы должны будете заплатить налог на прирост капитала. От того, как долго вы держите акции, будет зависеть, как они будут облагаться налогом. Если вы покупаете и продаете актив в течение года, он попадет под краткосрочный прирост капитала и будет облагаться налогом по вашей обычной ставке подоходного налога. Если вы продаете актив после того, как продержите его год, то вы будете платить долгосрочную ставку прироста капитала, которая обычно ниже. Если вы зафиксировали убыток, вы можете списать его за счет налогов или за счет прибыли.

Если вы зафиксировали убыток, вы можете списать его за счет налогов или за счет прибыли.

В то время как рынок в целом работает хорошо, многие акции на рынке работают не очень хорошо и могут даже обанкротиться. Эти акции в конечном итоге обесцениваются, и это полная потеря. С другой стороны, некоторые акции, такие как Amazon и Apple, продолжали расти годами, принося инвесторам в сотни раз больше их первоначальных инвестиций.

Таким образом, у инвесторов есть два основных способа выиграть на фондовом рынке:

- Купить фонд акций на основе индекса, такого как S&P 500, и держать его, чтобы получить долгосрочную доходность индекса. Однако его доходность может заметно варьироваться: от снижения на 30% в один год до повышения на 30% в другом. Покупая индексный фонд, вы получаете средневзвешенную доходность акций в индексе.

- Покупайте отдельные акции и попытайтесь найти акции, которые превзойдут средние показатели. Однако этот подход требует огромного количества навыков и знаний, и он более рискован, чем просто покупка индексного фонда.

Однако, если вы сможете найти Apple или Amazon на пути вверх, ваша прибыль, вероятно, будет намного выше, чем в индексном фонде.

Однако, если вы сможете найти Apple или Amazon на пути вверх, ваша прибыль, вероятно, будет намного выше, чем в индексном фонде.

Итог

Инвестиции в фондовый рынок могут быть очень прибыльными, особенно если вы избежите некоторых ловушек, с которыми сталкивается большинство начинающих инвесторов. Новичкам следует найти план инвестирования, который им подходит, и придерживаться его как в хорошие, так и в плохие времена.

Редакционная оговорка: всем инвесторам рекомендуется провести собственное независимое исследование инвестиционных стратегий, прежде чем принимать инвестиционное решение. Кроме того, инвесторам сообщается, что прошлые результаты инвестиционных продуктов не являются гарантией роста цен в будущем.

Как инвестировать в акции: пошаговое руководство для начинающих

Инвестирование в акции, если оно сделано правильно, является одним из наиболее эффективных способов создания долгосрочного богатства.

Вот пошаговое руководство по инвестированию денег в фондовый рынок, которое поможет вам убедиться, что вы делаете это правильно.

5 шагов, чтобы начать инвестировать

1. Определите свой подход к инвестированию

Первое, что нужно решить, это как начать инвестировать в акции. Некоторые инвесторы предпочитают покупать отдельные акции, в то время как другие придерживаются менее активного подхода.

Попробуйте это. Какое из следующих утверждений лучше всего описывает вас?

- Я аналитический человек, мне нравится обрабатывать цифры и проводить исследования.

- Я ненавижу математику и не хочу делать кучу «домашней работы».

- У меня есть несколько часов в неделю, которые я посвящаю инвестированию на фондовом рынке.

- Мне нравится читать о различных компаниях, в которые я могу инвестировать, но у меня нет никакого желания погружаться во что-либо, связанное с математикой.

- Я занятой профессионал, и у меня нет времени учиться анализировать акции.

Хорошая новость заключается в том, что независимо от того, с каким из этих утверждений вы согласны, вы по-прежнему являетесь отличным кандидатом на роль инвестора на фондовом рынке. Единственное, что изменится, это «как».

Различные способы инвестирования в фондовый рынок

Отдельные акции

Вы можете инвестировать в отдельные акции, только если у вас есть время и желание постоянно тщательно исследовать и оценивать акции. Если это так, мы на 100% рекомендуем вам сделать это. Умный и терпеливый инвестор вполне может со временем превзойти рынок. С другой стороны, если такие вещи, как ежеквартальные отчеты о прибылях и убытках и умеренные математические расчеты, не кажутся привлекательными, нет абсолютно ничего плохого в более пассивном подходе.

Индексные фонды

Помимо покупки отдельных акций, вы можете инвестировать в индексные фонды, которые отслеживают фондовый индекс, такой как S&P 500. Когда речь идет об активно или пассивно управляемых фондах, мы обычно предпочитаем последние (хотя конечно есть исключения). Индексные фонды, как правило, имеют значительно более низкие затраты и практически гарантированно соответствуют долгосрочным показателям своих базовых индексов. С течением времени S&P 500 приносил общую доходность около 10% в годовом исчислении, и такие результаты могут со временем принести существенное богатство.

Когда речь идет об активно или пассивно управляемых фондах, мы обычно предпочитаем последние (хотя конечно есть исключения). Индексные фонды, как правило, имеют значительно более низкие затраты и практически гарантированно соответствуют долгосрочным показателям своих базовых индексов. С течением времени S&P 500 приносил общую доходность около 10% в годовом исчислении, и такие результаты могут со временем принести существенное богатство.

Робо-советники

Наконец, еще один вариант, популярность которого в последние годы резко возросла, — это робот-консультант. Робот-консультант — это брокерская компания, которая, по сути, инвестирует ваши деньги от вашего имени в портфель индексных фондов, соответствующий вашему возрасту, устойчивости к риску и инвестиционным целям. Мало того, что робот-консультант может выбрать ваши инвестиции, многие из них оптимизируют вашу налоговую эффективность и автоматически вносят изменения с течением времени.

2.

Решите, сколько вы будете инвестировать в акции

Решите, сколько вы будете инвестировать в акцииВо-первых, давайте поговорим о деньгах, которые вам не следует вкладывать в акции. Фондовый рынок — не место для денег, которые могут вам понадобиться как минимум в ближайшие пять лет.

В то время как фондовый рынок почти наверняка вырастет в долгосрочной перспективе, в краткосрочной перспективе существует слишком много неопределенности в ценах на акции — на самом деле, падение на 20% в любой конкретный год не является чем-то необычным. В 2020 году во время пандемии COVID-19 рынок упал более чем на 40% и восстановился до исторического максимума через несколько месяцев .

- Ваш резервный фонд

- Деньги, которые вам понадобятся для оплаты следующего обучения вашего ребенка

- Фонд отпусков в следующем году

- Деньги, которые вы откладываете на первоначальный взнос, даже если вы не готовы купить дом на несколько лет

Новичок в инвестировании и не знаете, с чего начать?

Зарегистрируйтесь и ознакомьтесь с нашим руководством по инвестированию для начинающих. Это видео поможет вам начать работу и придаст вам уверенности, чтобы сделать свои первые инвестиции. Пестрый дурак помог миллионам людей в поисках финансовой свободы, помогая миру стать умнее, счастливее и богаче.

Это видео поможет вам начать работу и придаст вам уверенности, чтобы сделать свои первые инвестиции. Пестрый дурак помог миллионам людей в поисках финансовой свободы, помогая миру стать умнее, счастливее и богаче.

Отправляя свой адрес электронной почты, вы соглашаетесь с тем, что мы будем информировать вас об обновлениях нашего веб-сайта и о другие продукты и услуги, которые, по нашему мнению, могут вас заинтересовать. Вы можете отписаться в любое время. The Motley Fool уважает вашу конфиденциальность и стремится быть прозрачным в отношении наших методов сбора данных. Пожалуйста, ознакомьтесь с нашей Политикой конфиденциальности и Условиями использования.

Распределение активов

Теперь давайте поговорим о том, что делать с деньгами, которые можно инвестировать, то есть с деньгами, которые вам вряд ли понадобятся в ближайшие пять лет. Это концепция, известная как распределение активов, и здесь в игру вступают несколько факторов. Ваш возраст является важным фактором, а также ваша конкретная устойчивость к риску и инвестиционные цели.

Ваш возраст является важным фактором, а также ваша конкретная устойчивость к риску и инвестиционные цели.

Начнем с вашего возраста. Общая идея заключается в том, что по мере того, как вы становитесь старше, акции постепенно становятся менее желательным местом для хранения ваших денег. Если вы молоды, у вас впереди десятилетия, чтобы пережить любые взлеты и падения на рынке, но это не тот случай, если вы на пенсии и зависите от своего инвестиционного дохода.

Вот краткое эмпирическое правило, которое поможет вам установить примерное распределение активов. Возьмите свой возраст и вычтите его из 110. Это приблизительный процент ваших вложенных денег, который должен быть вложен в акции (включая взаимные фонды и ETF, основанные на акциях). Оставшаяся часть должна быть вложена в инвестиции с фиксированным доходом, такие как облигации или высокодоходные компакт-диски. Затем вы можете изменить это соотношение вверх или вниз в зависимости от вашей конкретной терпимости к риску.

Допустим, вам 40 лет. Это правило предполагает, что 70% ваших денег, которые вы можете инвестировать, должны быть вложены в акции, а остальные 30% — в инструменты с фиксированным доходом. Если вы более склонны к риску или планируете работать после типичного пенсионного возраста, вы можете изменить это соотношение в пользу акций. С другой стороны, если вам не нравятся большие колебания в вашем портфеле, вы можете изменить его в другом направлении.

Источник: Getty Images

3. Открыть инвестиционный счет

Все советы новичкам по инвестированию в акции не принесут вам много пользы, если у вас нет возможности купить акций. Для этого вам понадобится специальный тип счета, который называется брокерским счетом.

Эти счета предлагаются такими компаниями, как TD Ameritrade, E*Trade, Charles Schwab и многими другими. А открытие брокерского счета, как правило, является быстрым и безболезненным процессом, который занимает всего несколько минут. Вы можете легко пополнить свой брокерский счет с помощью электронного перевода, отправив чек по почте или денежным переводом.

Вы можете легко пополнить свой брокерский счет с помощью электронного перевода, отправив чек по почте или денежным переводом.

Открыть брокерский счет, как правило, несложно, но перед выбором конкретного брокера следует учесть несколько моментов:

Тип счета

Во-первых, определите тип брокерского счета, который вам нужен. Для большинства людей, которые только пытаются научиться инвестировать на фондовом рынке, это означает выбор между стандартным брокерским счетом и индивидуальным пенсионным счетом (IRA).

Оба типа счетов позволяют покупать акции, взаимные фонды и ETF. Основные соображения здесь заключаются в том, почему вы инвестируете в акции и насколько легко вы хотите получить доступ к своим деньгам.

Если вы хотите получить легкий доступ к своим деньгам, просто инвестируете на черный день или хотите инвестировать больше, чем годовой лимит взносов IRA, вам, вероятно, понадобится стандартный брокерский счет.

С другой стороны, если ваша цель состоит в том, чтобы накопить пенсионные сбережения, IRA — отличный способ. Эти счета бывают двух основных разновидностей — традиционные IRA и IRA Roth — и есть несколько специализированных типов IRA для самозанятых лиц и владельцев малого бизнеса, включая SEP IRA и SIMPLE IRA. IRA — это очень выгодные с точки зрения налогообложения места для покупки акций, но недостатком является то, что вывести свои деньги может быть сложно, пока вы не станете старше.

Сравните стоимость и характеристики

Большинство биржевых онлайн-брокеров отменили торговые комиссии, поэтому большинство (но не все) находятся в равных условиях в том, что касается затрат.

Однако есть и другие большие отличия. Например, некоторые брокеры предлагают клиентам различные образовательные инструменты, доступ к инвестиционным исследованиям и другие функции, которые особенно полезны для новых инвесторов. Другие предлагают возможность торговать на иностранных фондовых биржах. А у некоторых есть физические сети филиалов, что может быть удобно, если вы хотите лично получить рекомендации по инвестициям.

Другие предлагают возможность торговать на иностранных фондовых биржах. А у некоторых есть физические сети филиалов, что может быть удобно, если вы хотите лично получить рекомендации по инвестициям.

Удобство использования и функциональность торговой платформы брокера. Я использовал довольно много из них и могу сказать вам из первых рук, что некоторые из них гораздо более «неуклюжи», чем другие. Многие позволят вам попробовать демо-версию, прежде чем вкладывать какие-либо деньги, и если это так, я настоятельно рекомендую это.

Хотите сравнить брокерские услуги?

4. Выберите акции

Теперь, когда мы ответили на вопрос о том, как покупать акции, если вы ищете отличные инвестиционные идеи для новичков, вот пять отличных акций, которые помогут вам начать.

Конечно, всего в нескольких абзацах мы не сможем рассказать обо всем, что следует учитывать при выборе и анализе акций, но вот важные концепции, которые необходимо усвоить, прежде чем приступить к работе:

- Диверсифицируйте свой портфель.

- Инвестируйте только в те предприятия, в которых разбираетесь.

- Избегайте акций с высокой волатильностью, пока не научитесь инвестировать.

- Всегда избегайте дешевых акций.

- Изучите основные показатели и концепции оценки акций.

Полезно изучить концепцию диверсификации, означающую, что в вашем портфеле должно быть множество различных типов компаний. Однако я бы предостерег от чрезмерной диверсификации. Придерживайтесь бизнеса, который вы понимаете, и если выяснится, что вы хорошо (или комфортно) оцениваете определенный тип акций, нет ничего плохого в том, что одна отрасль составляет относительно большой сегмент вашего портфеля.

Покупка роскошных быстрорастущих акций может показаться отличным способом разбогатеть (и это, безусловно, может быть), но я бы предостерег вас от них, пока вы не станете немного более опытным. Разумнее создать «базу» для своего портфолио с надежными, устоявшимися предприятиями.

Разумнее создать «базу» для своего портфолио с надежными, устоявшимися предприятиями.

Если вы хотите инвестировать в отдельные акции, вам следует ознакомиться с некоторыми из основных способов их оценки. Наше руководство по стоимостному инвестированию — отличное место для начала. Там мы поможем вам найти акции, торгуемые по привлекательным ценам. И если вы хотите добавить в свой портфель захватывающих перспектив долгосрочного роста, наше руководство по инвестированию в рост — отличное место для начала.

Связанный: Когда продавать акции

Связанные темы инвестирования

Как инвестировать в ETF для начинающих

Биржевые фонды позволяют инвестору одновременно покупать большое количество акций и облигаций.

Как инвестировать в индексные фонды

Индексные фонды отслеживают определенный индекс и могут быть хорошим способом инвестирования.

Что такое сложный процент?

Цель инвестирования — заставить ваши деньги расти. Такой интерес является ключевым инструментом.

Такой интерес является ключевым инструментом.

Сколько акций я должен купить акции?

Итак, вы нашли компанию, в которую хотите инвестировать. Сколько акций вы должны купить?

5. Продолжайте инвестировать

Вот один из самых больших секретов инвестирования, любезно предоставленный самим Оракулом из Омахи, Уорреном Баффетом. Вам не нужно делать экстраординарные вещи, чтобы получить экстраординарные результаты. (Примечание: Уоррен Баффет — не только самый успешный долгосрочный инвестор всех времен, но и один из лучших источников мудрости для вашей инвестиционной стратегии.)

Самый верный способ заработать на фондовом рынке — это купить акции великих предприятий по разумным ценам и держите акции до тех пор, пока предприятия остаются великими (или пока вам не понадобятся деньги). Если вы сделаете это, вы столкнетесь с некоторой волатильностью на этом пути, но со временем вы получите отличную прибыль от инвестиций.

Часто задаваемые вопросы по акциям

Если у вас есть 100 долларов для инвестирования, вот наши лучшие предложения, что с ними делать:

- Используйте приложение для микроинвестирования или робот-консультант.

- Инвестируйте в взаимный фонд фондовых индексов или биржевой фонд.

- Используйте дробные акции для покупки акций.

- Откройте IRA.

- Внесите его в свою форму 401(k).

Пошаговая инструкция по открытию брокерского счета:

- Определите тип брокерского счета, который вам нужен

- Сравните затраты и стимулы

- Рассмотрите предлагаемые услуги и удобства

- Выберите брокерскую фирму

- Заполните заявку на открытие нового счета

- Пополните счет

- Начните исследовать инвестиции, известные как Standard & Poor’s 500) — это фондовый индекс, который состоит из 500 крупнейших компаний США.

Об авторе