Как зарабатывают на бирже: сколько зарабатывают через интернет на фондовой бирже

Кто и как зарабатывает на бирже — ITinvest на vc.ru

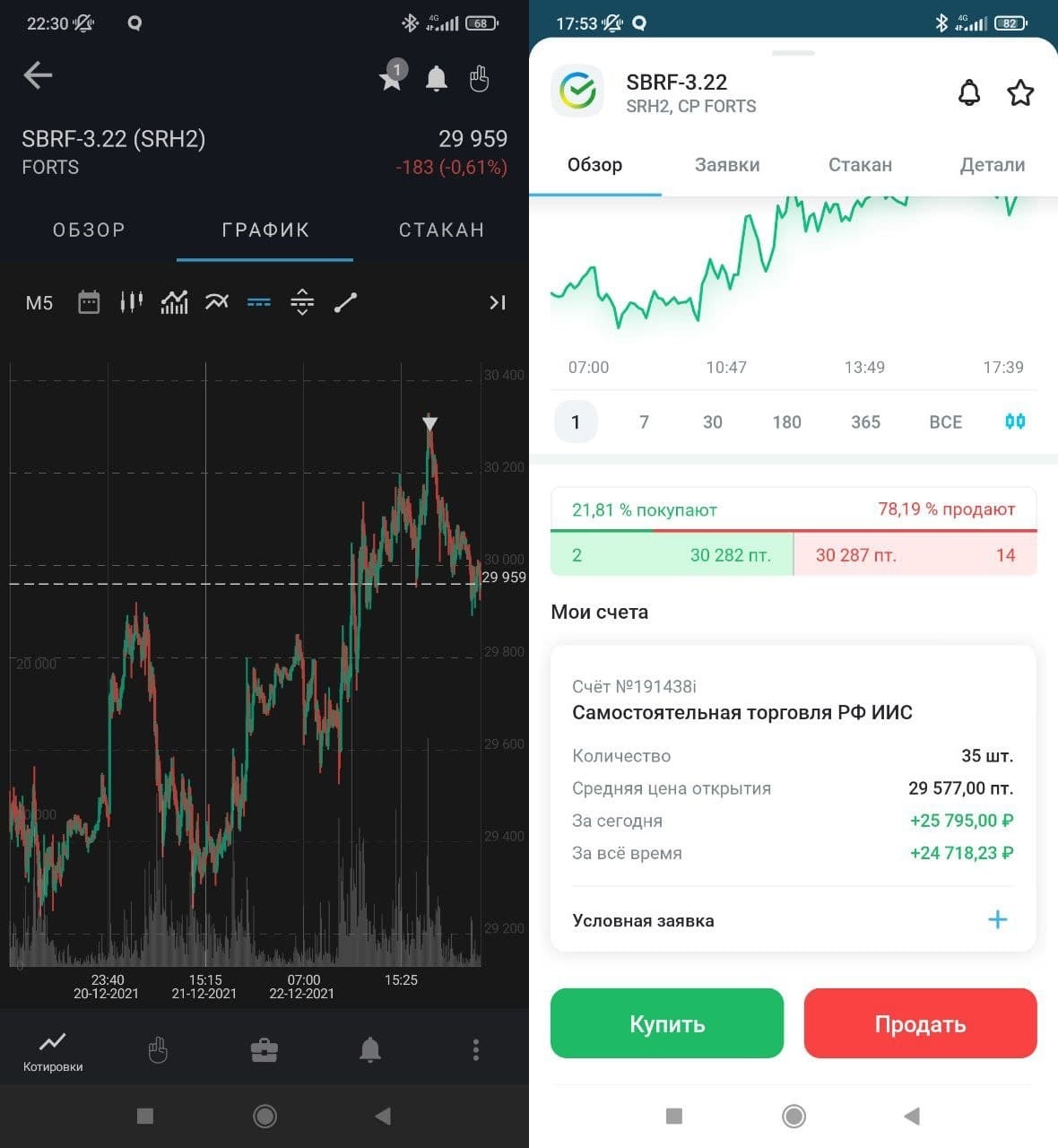

Если у вас нет большого опыта инвестиций, то вы вряд ли понимаете, как устроена биржа, для кого и как она работает. Возможно вы даже считают, что биржа это «только для богатых». На самом деле все и сложно и просто одновременно. На бирже можете зарабатывать и вы. Как именно? Давайте разбираться.

1120 просмотров

Немного теории

Биржа — это площадка, где можно продать и купить ценные бумаги компаний. Собственниками акций и облигаций, а также других финансовых инструментов могут стать частные лица. Что-то вроде супермаркета, где можно выбрать себе инвестиционные инструменты, чтобы потом получать доход. Рынок ценных бумаг может быть внебиржевым, это когда продавец и покупатель договариваются о сделках напрямую и биржевым, в этом случае, за вашу сделку отвечает биржа, а участники операций друг друга даже «не видят».

Как устроена биржа

Биржа занимается организацией торгов акциями.

- Ядро торговой системы – этот «движок» накапливает заявки на покупку и продажу, осуществляет их «спаривание» в случае совпадения цены покупки и продажи, проводит регистрацию сделок с различными инструментами и записывает их в регистры учета.

- Расчетная (клиринговая) палата – она ведет учет денег участников торгов, отвечает за поставку денег по каждой сделке продавцам бумаг и списывает их со счетов покупателей, производит переводы денег.

- Депозитарный центр – по аналогии с расчетной палатой занимается учетом ценных бумаг участников рынка, отвечает за поставку бумаг на счет покупателей, списывает бумаги со счетов продавцов, проводит клиринг ценных бумаг по результатам торгов.

Все эти операции проходят автоматически.

Еще одна важнейшая роль биржи –она помогает быстро продать или купить нужную ценную бумагу. Решается эта задача благодаря тому, что участников торгов очень много, как и ценных бумаг. Привлекать компании-эмитенты и инвесторов биржа может с помощью выгодных тарифов и благодаря институту маркетмейкеров.Маркетмейкеры – важные участники современной биржи. Это специализированные компании, которые заключают с биржей соглашения и обязаны поддерживать разницу цен покупки-продажи (спред) по определенным акциям в заданных пределах. За это маркетмейкеры получают льготы, вроде возможности совершать операции с пониженной комиссией или вообще без нее.Биржевая деятельность находится под пристальным вниманием государства. Площадки вынуждены не только проходить различные сертификации и заниматься организацией торгов, но и регулировать торги. Например, биржа должна проводить мониторинг и пресекать манипуляции с ценами, махинаций с ценными бумагами и т.

Зачем все это нужно

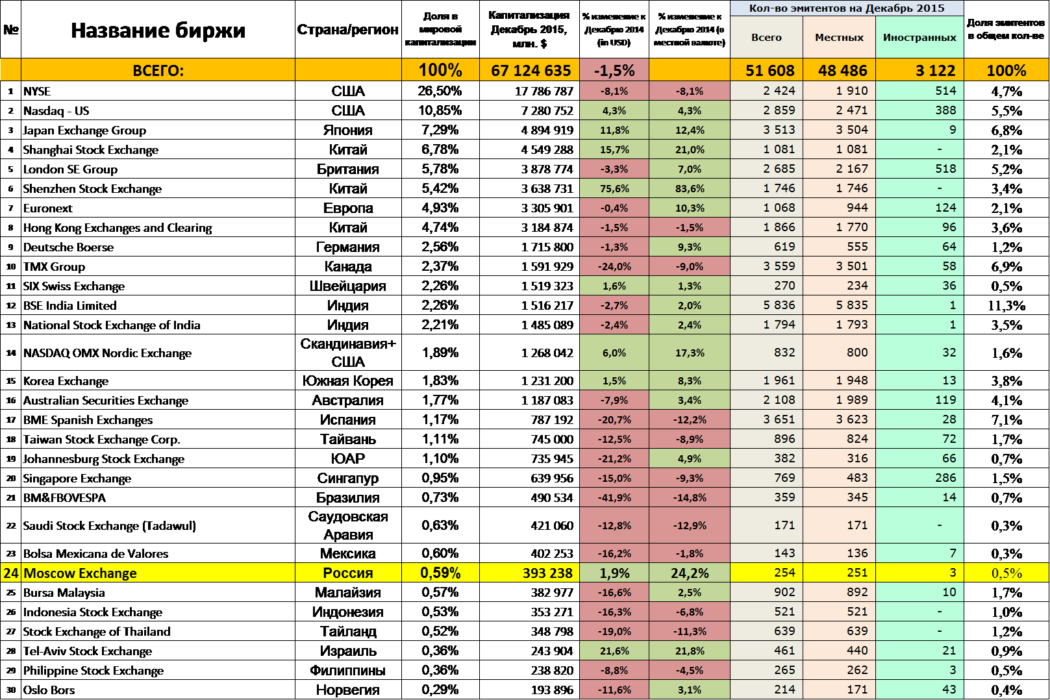

Биржи нужны для того, чтобы капитал перераспределялся между различными странами, отраслями промышленности и секторами экономики и компаниями внутри конкретного сектора.

Рынок саморегулируется таким образом, что деньги «перетекают» в ту его часть, где они востребованы более всего и где могут быть использованы с максимальной пользой.

Кроме того, благодаря бирже инвестиции в конкретную компанию перераспределяются между крупными, средними и частными инвесторами. Этот процесс затрагивает всех жителей страны, даже если они не участвуют в биржевой торговле. Представьте банк, который только что получил от вас какую-то сумму в виде вклада. Собрав вклады своих клиентов, банк может инвестировать в покупку облигаций какой-нибудь компании. В результате, деньги не просто лежат и ждут, когда вы их заберете, а работают, становятся источником средств для развития компании, которая выпустила облигации. Для компании это означает развитие, а для банка — доход.

Кто и как зарабатывает на бирже

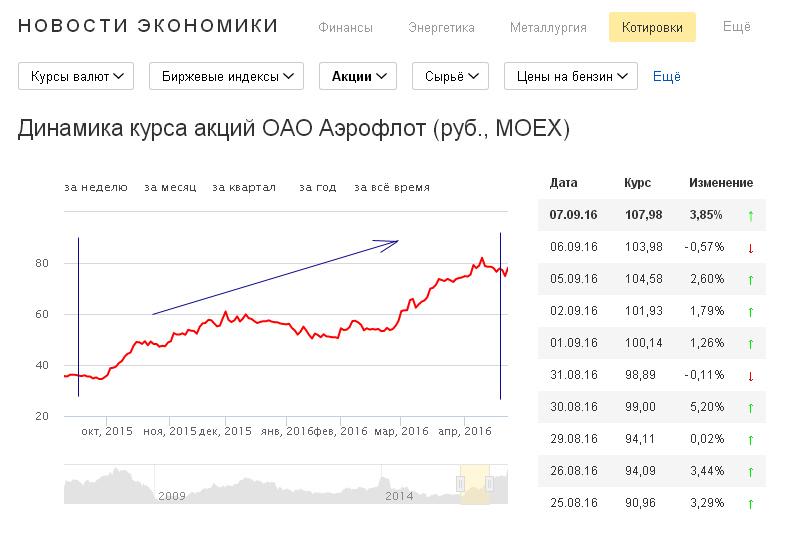

Для того, чтобы заработать на бирже, нужно купить ценные бумаги компании, а затем — продать их по более выгодной цене или получать по ним дивидендный доход. Он может быть разным, от убытка, до огромных сумм. Важно понимать, что инвестируя в ценные бумаги на бирже, вы всегда рискуете потерять вложения. При этом в целом, на больших временных горизонтах, от 15 до 30 лет, ценные бумаги приносят доход, который либо соответствует росту экономики, либо его превышает.Пример: Биржевой Индекс Dow Jones. Вкладывая деньги в этот индекс вы как бы принимаете участие в росте экономике, то есть — богатеете вместе со всеми компаниями, которые вошли в этот индекс.

В начале 1950 года значение индекса составляло 201 пункт, а к началу 2000 года – уже 10 940. Получается, что за 50 лет индекс вырос более чем в 50 раз. Если бы кто-то вложил в 1950 г. 1000 долларов, то к концу 2000 г. сумма бы увеличилась до $50 000. Сегодня значение индекса превышает 25 тысяч пунктов, то есть, тысяча долларов превратилась бы сегодня в $125 тыс.

сумма бы увеличилась до $50 000. Сегодня значение индекса превышает 25 тысяч пунктов, то есть, тысяча долларов превратилась бы сегодня в $125 тыс.

На бирже не действуют «законы физики». Если какая-то ценная бумага выросла в цене, это вовсе не значит, что через какое-то время цена обязательно упадет.Вот вам новый пример: на протяжении 10 лет акции инвестиционной компании миллиардера Уоррена Баффета, Berkshire Hathaway подорожали с $6 000 до $10 000.

Тогда многим потенциальным инвесторам показалось, что рост и так уже довольно значительный, и они упустили возможность заработать еще больше. В последующие 6 лет цена выросла до $70 000, а сегодня превышает $300 тысяч.

Как видите, работа биржи связана как с огромными рисками, потерями, так и с огромными возможностями. И даже вы уже участвуете в ее работе, хотя могли никогда об этом не знать. Без работы биржи невозможно развитие экономики, а значит и рост уровня жизни каждого их нас.

Открыть брокерский счет и сделать первые шаги в биржевой торговле можно прямо сейчас. Сегодня это проще, чем когда-либо.

Сегодня это проще, чем когда-либо.

Если у вас есть вопросы – мы всегда рады ответить на них в комментариях.

Открыть счет для инвестиций на бирже теперь можно онлайн.

Читайте обзоры, аналитику рынков и инвестидеи в Telegram-канале ITI Capital

По материалам сайта iticapital.ru

Как заработать на бирже? 5 главных ошибок при торговле.

Что отделяет стабильно теряющего деньги на бирже от успешного трейдера? В этой статье я привожу ряд типичных «граблей», на которые чаще всего наступают начинающие трейдеры.

1. Трейдинг как прогнозирование рынка.

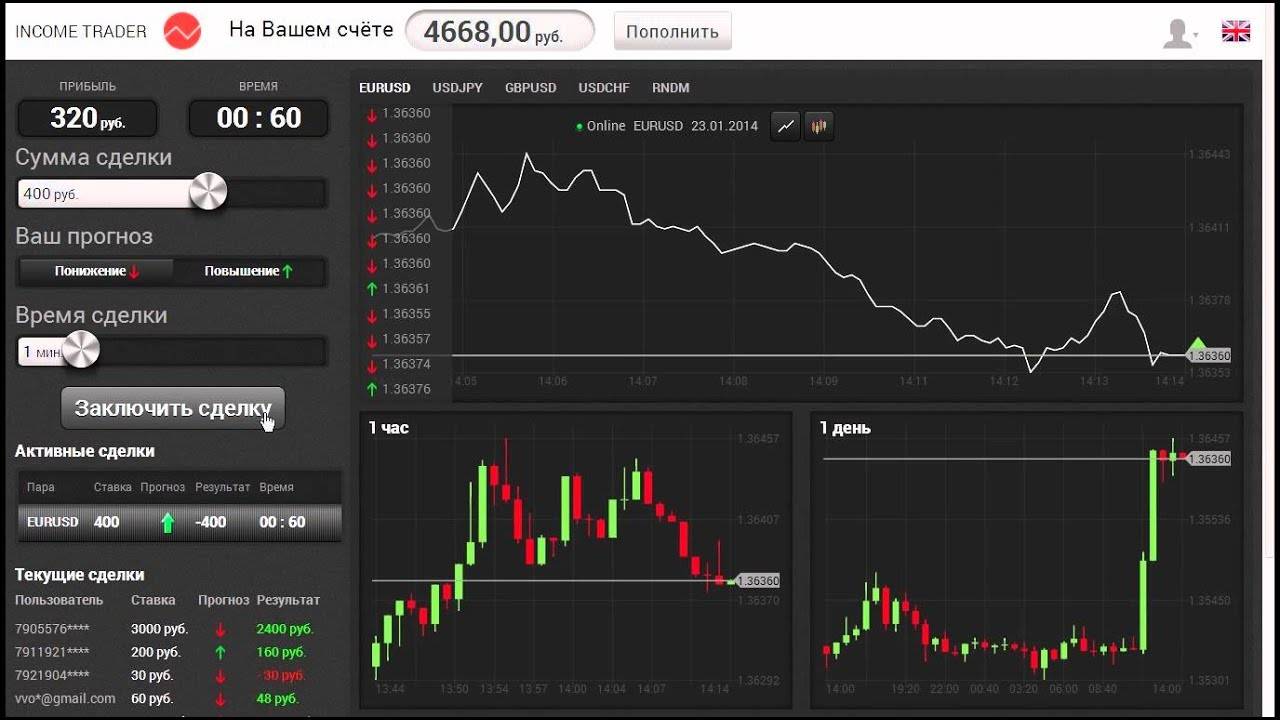

Подавляющее большинство трейдеров занимаются прогнозированием рынка с помощью разнообразных приемов. В основном, это анализ графиков с использованием индикаторов. Трейдеры связывают заработок на бирже с правильным определением направления движения цены. Это выглядит логичным, но новички не понимают, что заработок на бирже никак не связан с прогнозами рынка.

Новички каждый день пытаются заработать на бирже, делая ставки на рост или падение рынка, вместо того, чтобы понять, как нужно торговать, чтобы иметь преимущество на бирже. Деньги. Деньги. Деньги.

Они настолько одержимы зарабатыванием денег, что у них не хватает времени критически подойти к анализу того, что они делают. Это напоминает ситуацию, когда человек пилит дерево тупой пилой, и зная это, на совет заточить пилу он отвечает: «некогда точить пилу – пилить надо». Другими словами, получается малоэффективная торговля, связанная с попытками поймать ежедневные движения рынка, чтобы «напилить» денег. Вот только рынок почему-то постоянно ускользает. Продолжаться это может не один год, пока трейдер не потеряет все свои деньги. Только потом он начинает задумываться – а что же я делаю не так? И что делают успешные трейдеры, чего не делаю я?

Успешный трейдинг не связан с правильным прогнозом движения цены. Все успешные трейдеры знают, что успех связан с применением торговых систем, которые имеют статистическое преимущество перед случайными входами-выходами. Поэтому вторая самая очевидная ошибка – это отсутствие торговой системы.

Поэтому вторая самая очевидная ошибка – это отсутствие торговой системы.

2. Отсутствие торговой системы – то есть четких правил, которыми должен руководствоваться в своей торговле трейдер.

У трейдера, теряющего деньги на бирже, нет системы — в голове у него некая каша из его личных представлений о том, как анализировать и прогнозировать рынок, и набора технических приемов прогнозирования рынка из книжек и интернета – таких как индикаторы и ценовые паттерны. Добавим к этому информационный шум из аналитических обзоров и финансовых новостей, а также побольше эмоций — жадности и страха. С помощью этой ядерной смеси трейдер пытается понять рынок и «напилить» денег. Разумеется, результат будет отрицательным. Хотя бы потому что рынок малопредсказуемый. Пытаться зарабатывать на каких-либо методах анализа, предсказывающих рынок, – бесперспективное занятие. Уверенно зарабатывать можно только используя торговые системы. Торговые системы не обязательно означают компьютерный алгоритм – вовсе нет. Торговая система включает в себя план на все случаи – что делать, если рынок делает А, и что делать, если рынок делает Б.

Торговая система включает в себя план на все случаи – что делать, если рынок делает А, и что делать, если рынок делает Б.

Торговая система должна иметь определенный статистический перевес. Это означает, что если по системе сделать 100 сделок, то общий результат предполагается положительным. Понятно, что случайные 100 сделок вряд ли дадут положительный перевес. То есть правила этой системы должны предполагать положительный результат, полученный неслучайным образом.

3. Третья ошибка связана с тем, что трейдер теряет деньги, не уделяя должное внимание управлению рисками. Вот эти типичные ошибки: трейдер не ставит стоп-лосс; снимает или отодвигает стоп-лосс; если рынок идет против позиции, трейдер увеличивает размер позиции –усредняется, в надежде на разворот рынка; трейдер превышает допустимый риск в сделке – кода потери в одной сделке составляют 5-10% от счета и более. Еще одно губительное управление рисками – это произвольное изменение размера позиции в сделках. Например, трейдер получает убыток в 3-х сделках. Четвертую сделку он совершает двойным или тройным размером позиции.

Например, трейдер получает убыток в 3-х сделках. Четвертую сделку он совершает двойным или тройным размером позиции.

Бывает, что в «менее надежные» сделки трейдер входит одним числом лотов, а в «надежные сделки» — намного большим, т.е. меняется размер позиции в зависимости от собственной уверенности трейдера в сделке. Разумеется, все это приводит к губительным убыткам. Трейдеру кажется, что его успех зависит от того, насколько точно он определит направление рынка и войдет в нужной точке. Однако гораздо больше его результат зависит от качества управления рисками. Ибо, как бы трейдер порой точно ни предсказывал рынок, он никогда не сможет перевесить убытки по своим крупным неудачным сделкам, которые стали крупными только благодаря неумелому управлению рисками.

4. 80% начинающих трейдеров хватают прибыль при первой удачной возможности. В результате они имеют много небольших по размеру прибыльных сделок. Никто не знает, где рынок остановит свое движение и развернется. Этого не знают и успешные трейдеры, никто никогда не покупает на самом низу и не продает на самом верху. Однако успешные трейдеры умеют держаться за прибыльные сделки и превращать небольшие прибыльные сделки в крупные прибыльные сделки — только за счет того, что они не спешат выскакивать с мелкой прибылью с рынка.

Этого не знают и успешные трейдеры, никто никогда не покупает на самом низу и не продает на самом верху. Однако успешные трейдеры умеют держаться за прибыльные сделки и превращать небольшие прибыльные сделки в крупные прибыльные сделки — только за счет того, что они не спешат выскакивать с мелкой прибылью с рынка.

Психологически трудно долго выдерживать прибыльную сделку, то есть давать прибыли течь, особенно когда эта прибыль долгожданна, после серии убыточных сделок или когда прибыль настолько велика, что жжет руки. Начинающий трейдер пытается быть правым как можно чаще – поэтому он пытается избегать стоп-лоссов и хватает прибыль как можно быстрее, пока она не исчезла. Опытный трейдер делает наоборот – он быстро гасит убыточные позиции, но он умеет добиться перевеса в строну прибыли в немногочисленных прибыльных сделках, за счет того, что в его торговой системе прибыльная сделка удерживается намного дольше убыточной сделки. А фактор времени играет здесь первостепенную роль.

5. И наконец, начинающий трейдер находится во власти своих эмоций. Успешный трейдер умеет своими эмоциями управлять так, чтобы они не мешали прибыльному трейдингу. Рынок приучает трейдера делать неправильные вещи – держаться за убыточные сделки и быстро хватать мелкие прибыли. Рынок всегда стремится вызвать у человека негативные эмоции, что неизбежно в условиях неопределенности, когда человек планирует одно и ставит на это свои деньги, а рынок делает совсем не то, что от него ожидает трейдер.

И наконец, начинающий трейдер находится во власти своих эмоций. Успешный трейдер умеет своими эмоциями управлять так, чтобы они не мешали прибыльному трейдингу. Рынок приучает трейдера делать неправильные вещи – держаться за убыточные сделки и быстро хватать мелкие прибыли. Рынок всегда стремится вызвать у человека негативные эмоции, что неизбежно в условиях неопределенности, когда человек планирует одно и ставит на это свои деньги, а рынок делает совсем не то, что от него ожидает трейдер.

Человек привык действовать в жизни по логике вещей, но на рынке эта логика часто не работает. Все, что кажется логичным, приносит убытки, а совершенно, казалось бы, иррациональные движения рынка могут приносить прибыль. Человек не может полностью избавиться от эмоций, однако успешный трейдер умеет их контролировать и не допускает, чтобы они оказывали влияние на принимаемые решения. Ключ к этому контролю эмоций лежит не во внешнем самоконтроле, а в глубоких убеждениях трейдера относительно всего того, что происходит на рынке. Чтобы подчинить свои эмоции, нужно изменить некоторые свои убеждения относительно трейдинга. Именно несоответствие внутренних убеждений реальности приводит к эмоциональным всплескам.

Чтобы подчинить свои эмоции, нужно изменить некоторые свои убеждения относительно трейдинга. Именно несоответствие внутренних убеждений реальности приводит к эмоциональным всплескам.

Если новичок приходит на биржу с мыслями о деньгах, то рано или поздно он будет разочарован, а его трейдинг превратится в постоянную борьбу с самим собой. Для того, чтобы научиться контролировать себя, необходимо понять, какие именно ваши убеждения о трейдинге не соответствуют объективной действительности и изменить их.

Как заработать на акциях — Forbes Advisor

Обновлено: 19 октября 2022 г., 3:48

Примечание редактора. Мы получаем комиссию за партнерские ссылки на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Спросите любого финансового эксперта, и вы услышите, что акции — это один из ключей к созданию долгосрочного богатства. Но сложная вещь с акциями заключается в том, что, хотя с годами их стоимость может расти в геометрической прогрессии, их ежедневное движение невозможно предсказать с абсолютной точностью.

Напрашивается вопрос: как заработать на акциях?

На самом деле, это несложно, если вы придерживаетесь некоторых проверенных методов и проявляете терпение.

1. Купи и держи

Среди долгосрочных инвесторов есть поговорка: «Время на рынке лучше, чем время на рынке».

Что это значит? Короче говоря, один из распространенных способов заработать деньги на акциях — это принять стратегию «купи и держи», когда вы держите акции или другие ценные бумаги в течение длительного времени вместо того, чтобы часто покупать и продавать (т. н. трейдинг).

Это важно, потому что инвесторы, которые постоянно торгуют на рынке и вне рынка ежедневно, еженедельно или ежемесячно, как правило, упускают возможности для получения высокой годовой прибыли. Не верите?

Подумайте об этом: по данным Putnam Investments, фондовый рынок ежегодно возвращал 9,9% тем, кто оставался полностью вложенным в течение 15 лет до 2017 года. Но если вы вошли в рынок и вышли из него, вы поставили под угрозу свои шансы увидеть эти доходы.

- Для инвесторов, которые пропустили только 10 лучших дней за этот период, их годовой доход составил всего 5%.

- Годовой доход составил всего 2% для тех, кто пропустил 20 лучших дней.

- Пропуск 30 лучших дней фактически привел к убыткам в среднем на -0,4% в год.

Очевидно, что отсутствие на рынке в лучшие дни означает гораздо более низкую доходность. Хотя может показаться, что простое решение — просто всегда быть уверенным, что вы инвестировали в эти дни, невозможно предсказать, когда они будут, и дни высоких результатов иногда следуют за днями больших спадов.

Подробнее: Лучшие акции для покупки и удержания

Это означает, что вы должны инвестировать в долгосрочной перспективе, чтобы убедиться, что вы захватите фондовый рынок в лучшем виде. Принятие стратегии «купи и держи» может помочь вам достичь этой цели. (И, более того, это поможет вам прийти к налоговому периоду, поскольку дает вам право на более низкие налоги на прирост капитала.

2. Выбирайте фонды, а не отдельные акции

Опытные инвесторы знают, что проверенная временем практика инвестирования, называемая диверсификацией, является ключом к снижению риск и потенциальное увеличение прибыли с течением времени. Думайте об этом как об инвестиционном эквиваленте того, чтобы не класть все яйца в одну корзину.

Хотя большинство инвесторов тяготеют к двум типам инвестиций — отдельным акциям или фондам акций, таким как взаимные фонды или биржевые фонды (ETF), — эксперты обычно рекомендуют последний вариант для максимальной диверсификации.

Хотя вы можете купить множество отдельных акций, чтобы имитировать диверсификацию, которую вы автоматически обнаруживаете в фондах, это может потребовать времени, достаточного количества инвестиционной смекалки и значительных денежных обязательств, чтобы сделать это успешно. Например, отдельная акция одной акции может стоить сотни долларов.

Фонды, с другой стороны, позволяют вам покупать сотни (или тысячи) отдельных инвестиций за одну акцию. В то время как все хотят вложить все свои деньги в следующий Apple (AAPL) или Tesla (TSLA), простой факт заключается в том, что большинство инвесторов, включая профессионалов, не имеют надежного опыта предсказания того, какие компании принесут сверхдоходы. .

В то время как все хотят вложить все свои деньги в следующий Apple (AAPL) или Tesla (TSLA), простой факт заключается в том, что большинство инвесторов, включая профессионалов, не имеют надежного опыта предсказания того, какие компании принесут сверхдоходы. .

Вот почему эксперты рекомендуют большинству людей инвестировать в фонды, которые пассивно отслеживают основные индексы, такие как S&P 500 или Nasdaq. Это позволит вам максимально легко (и дешево) извлечь выгоду из примерно 10% среднегодовой доходности фондового рынка.

ПРЕДЛОЖЕНИЕ ДЛЯ ПАРТНЕРОВ

Узнайте больше

На веб-сайте eToro

Внесите 100 долларов и получите бонус в размере 10 долларов! (только для США)

Торговля различными активами, включая акции, ETF и криптовалюты

eToro предлагает торговые инструменты, которые помогут как новичкам, так и экспертам

3. Реинвестируйте свои дивиденды

Многие предприятия выплачивают своим акционерам дивиденды — периодические платежи, основанные на их доходах.

Хотя небольшие суммы, которые вы получаете в виде дивидендов, могут показаться незначительными, особенно когда вы только начинаете инвестировать, они ответственны за большую часть исторического роста фондового рынка. С 19 сентябряС 21 по сентябрь 2021 года среднегодовая доходность S&P 500 составила 6,7%. Однако когда дивиденды были реинвестированы, этот процент подскочил почти до 11%! Это потому, что каждый дивиденд, который вы реинвестируете, покупает вам больше акций, что помогает увеличить вашу прибыль еще быстрее.

Благодаря расширенному начислению сложных процентов многие финансовые консультанты рекомендуют долгосрочным инвесторам реинвестировать свои дивиденды, а не тратить их, когда они получают платежи. Большинство брокерских компаний предоставляют вам возможность автоматически реинвестировать дивиденды, подписавшись на программу реинвестирования дивидендов или DRIP.

4. Выберите правильный инвестиционный счет

Хотя конкретные инвестиции, которые вы выбираете, несомненно, важны для вашего долгосрочного инвестиционного успеха, учетная запись, которую вы выбираете для их хранения, также имеет решающее значение.

Это потому, что некоторые инвестиционные счета дают вам определенные налоговые льготы, такие как налоговые вычеты сейчас (традиционные пенсионные счета) или освобождение от налогов позже (Roth). Что бы вы ни выбрали, оба варианта также позволяют вам не платить налоги с любой прибыли или дохода, который вы получаете, пока деньги хранятся на счете. Это может увеличить ваши пенсионные фонды, поскольку вы можете отсрочить налоги на эти положительные доходы на десятилетия.

Однако за эти преимущества приходится платить. Как правило, вы не можете снять средства с пенсионных счетов, таких как 401 (k) или индивидуальных пенсионных счетов (IRA), до достижения возраста 59 ½ лет без уплаты штрафа в размере 10%, а также любых налогов, которые вы должны.

Конечно, есть определенные обстоятельства, такие как обременительные медицинские расходы или экономические последствия пандемии Covid-19, которые позволяют вам получить эти деньги досрочно без штрафных санкций. Но общее практическое правило заключается в том, что после того, как вы положили свои деньги на пенсионный счет с налоговыми льготами, вы не должны прикасаться к нему, пока не достигнете пенсионного возраста.

Между тем, старые простые налогооблагаемые инвестиционные счета не предлагают таких же налоговых льгот, но позволяют вам снимать деньги в любое время и для любых целей. Это позволяет вам воспользоваться некоторыми стратегиями, такими как сбор налоговых убытков, которые включают в себя превращение ваших убыточных акций в выигрышные, продавая их с убытком и получая налоговые льготы на часть вашей прибыли. Вы также можете вносить неограниченную сумму денег на налогооблагаемые счета в течение года; 401 (k) и IRA имеют годовые ограничения.

Все это говорит о том, что вам нужно инвестировать в «правильный» счет, чтобы оптимизировать свои доходы. Налогооблагаемые счета могут быть хорошим местом для хранения ваших инвестиций, которые, как правило, теряют меньше прибыли из-за налогов или денег, которые вам понадобятся в ближайшие несколько лет или десятилетие. И наоборот, инвестиции, которые могут потерять большую часть своих доходов из-за налогов, или те, которые вы планируете удерживать в течение очень долгого времени, могут лучше подходить для счетов с налоговыми льготами.

Большинство брокерских контор (но не все) предлагают оба типа инвестиционных счетов, поэтому убедитесь, что выбранная вами компания имеет нужный тип счета. Если у вас нет или вы только начинаете свой инвестиционный путь, ознакомьтесь со списком лучших брокерских компаний Forbes Advisor, чтобы найти правильный выбор для вас.

Практический результат

Если вы хотите зарабатывать деньги на акциях, вам не нужно тратить свои дни на размышления о том, какие акции отдельных компаний могут вырасти или упасть в краткосрочной перспективе. На самом деле, даже самые успешные инвесторы, такие как Уоррен Баффет, рекомендуют людям инвестировать в недорогие индексные фонды и держать их годами или десятилетиями, пока им не понадобятся деньги.

Проверенный временем ключ к успешному инвестированию, к сожалению, немного скучен. Просто наберитесь терпения, чтобы диверсифицированные инвестиции, такие как индексные фонды, окупились в долгосрочной перспективе, вместо того, чтобы гоняться за последними горячими акциями.

ПРЕДЛОЖЕНИЕ ДЛЯ ПАРТНЕРОВ

Узнайте больше

На веб-сайте eToro

Внесите 100 долларов и получите бонус в размере 10 долларов! (только для США)

Торговля различными активами, включая акции, ETF и криптовалюты

eToro предлагает торговые инструменты, которые помогут как новичкам, так и экспертам

Была ли эта статья полезна?

Оцените эту статью

★ ★ ★ ★ ★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

КомментарииМы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, повторите попытку позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Робин Конти — независимый финансовый обозреватель из Лос-Анджелеса, Калифорния. Она писала о пенсионных планах на рабочем месте, инвестициях и личных финансах в течение последних 20 с лишним лет. Когда она не лихорадочно работает, чтобы уложиться в срок, Робин любит проводить время со своими детьми, пить кофе, читать и ходить в походы.

Когда она не лихорадочно работает, чтобы уложиться в срок, Робин любит проводить время со своими детьми, пить кофе, читать и ходить в походы.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Вы уверены, что хотите оставить свой выбор?

самых быстрых способов разбогатеть, инвестируя в фондовый рынок

5 мин Чтение

По Джон Цизар

Поделиться

Самые быстрые способы разбогатеть, инвестируя в фондовый рынок

Инвестиции в фондовый рынок — один из лучших в мире способов заработать богатство. Одной из главных сильных сторон фондового рынка является то, что существует так много способов получить от него прибыль.

Одной из главных сильных сторон фондового рынка является то, что существует так много способов получить от него прибыль.

Чистая стоимость: насколько богат Кевин Маккарти?

Подробнее: 3 вещи, которые вы должны сделать, когда ваши сбережения достигают $50 000

Узнайте: почему покупка недвижимости в этих местах для отдыха может стать отличной инвестицией богатый быстро. Если вы планируете использовать краткосрочные или агрессивные рыночные стратегии, имейте в виду, что вы рискуете потерять часть или даже все свои инвестиционные средства.

Большинство из перечисленных ниже стратегий в конечном итоге окажутся убыточными для среднего инвестора, и вам всегда следует проконсультироваться с финансовым консультантом, прежде чем приступать к какой-либо новой агрессивной стратегии на фондовом рынке. Однако, если вы хотите попробовать эти методы с небольшим процентом своего портфеля, это может помочь вам получить огромную прибыль.

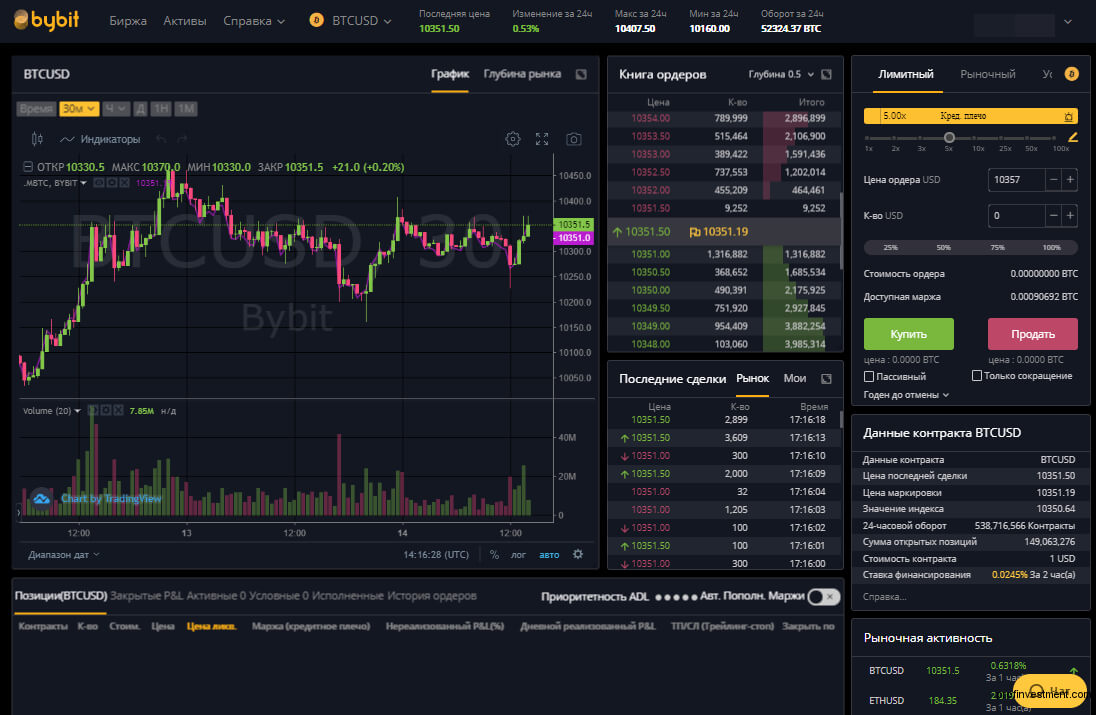

Дневная торговля

Если вы ловкий и опытный трейдер, вероятно, самый «легкий» способ быстро заработать на фондовом рынке — это стать внутридневным трейдером. Внутридневной трейдер быстро входит и выходит из акции в течение одного дня, иногда совершая несколько сделок с одной и той же ценной бумагой в один и тот же день.

Внутридневной трейдер быстро входит и выходит из акции в течение одного дня, иногда совершая несколько сделок с одной и той же ценной бумагой в один и тот же день.

Инвесторы, хорошо разбирающиеся в рыночных тенденциях и способные предвидеть или расшифровывать финансовые результаты отдельных компаний, могут зарабатывать деньги на внутридневной торговле.

Однако средний инвестор внутридневной торговли обычно теряет деньги. На самом деле, по неофициальным оценкам, до 95% дневных трейдеров теряют деньги и, что еще хуже, продолжают дневную торговлю. Дейтрейдер определенно может зарабатывать деньги, но, как правило, лучше оставить это профессионалам.

Примите участие в нашем опросе: если бы Илон Маск предложил вам работу, за которую вам платят больше, чем вы зарабатываете сегодня, стали бы вы работать на него?

Короткая продажа

Продавец короткой позиции, по сути, делает ставку на то, что цена акции упадет. Технически, продавец коротких позиций занимает акции, продает их, затем выкупает их и возвращает кредитору. Если цена акций упала между этими двумя сделками, продавец на короткую позицию получает прибыль. Но если акции вместо этого вырастут, то продавец в короткой позиции проиграет.

Если цена акций упала между этими двумя сделками, продавец на короткую позицию получает прибыль. Но если акции вместо этого вырастут, то продавец в короткой позиции проиграет.

Во многих отношениях короткие продажи похожи на внутридневную торговлю, то есть это довольно агрессивная стратегия. Поскольку долгосрочный тренд рынка сильно направлен вверх, у продавца коротких позиций должна быть веская причина полагать, что конкретная акция или индекс упадет. Макроэкономические факторы, завышенная цена акций или ухудшающийся бизнес — все это причины, которые могут привести к падению акций, но они не являются гарантией.

На быстро развивающемся рынке даже «переоцененные» или убыточные акции могут продолжать расти. Как и внутридневная торговля, короткие продажи могут быть прибыльными, но для этого требуется очень проницательный или профессиональный трейдер.

Торгуйте спекулятивными, внебиржевыми акциями

Несмотря на то, что такие компании, как Apple и Microsoft, доминируют в финансовых новостях, существует множество акций, о которых средний инвестор, вероятно, никогда не слышал и которые предлагают значительно большие возможности для получения прибыли и убытков.

Внебиржевые акции, например, не торгуются на публичной бирже и часто продаются по пенни за акцию. Хотя многие из этих компаний в конечном итоге становятся банкротами, они также предлагают спекулянтам возможность быстро удвоить свои деньги на основе слухов и инсинуаций. Однако имейте в виду, что на внебиржевых рынках существует много шумихи и откровенного мошенничества, поскольку они полны рекламщиков, которые взвинчивают цену акций, чтобы они могли продать себя до того, как цены упадут.

Побалуйте себя акциями мемов

Так называемые «акции мемов», получившие известность за последние несколько лет, такие как GameStop и AMC Entertainment, принесли фантастические прибыли одним акционерам и столь же разрушительные убытки другим. GameStop, например, подскочил на 400% за одну неделю в январе 2021 года, в то время как AMC Entertainment сообщила о непостижимом росте на 1183% за весь год.

С тех пор обе акции продолжали испытывать резкие падения и внезапные скачки.

Инвестиции в такие компании не являются надежным долгосрочным финансовым планом, и вам определенно не следует выделять им значительную часть своего портфеля. Однако, если вы ищете акции, которые могут совершать огромные движения за относительно короткий период времени, вы можете изучить эти области.

Зарабатывайте сложные проценты

Основная причина, по которой фондовый рынок является таким огромным генератором богатства, заключается в эффекте сложных процентов. Хотя вы можете получить краткосрочную прибыль на фондовом рынке, на самом деле безопаснее оставить свои деньги на рынке на длительный срок и позволить сложным процентам творить свое волшебство.

Во-первых, чем дольше вы оставляете свои деньги на рынке, тем меньше риска вы на самом деле принимаете. Хотя никто не может предсказать, что рынок будет делать из года в год, индекс S&P 500 на самом деле никогда не терял денег ни за один 20-летний период. Это удивительная статистика, если подумать о том, насколько волатильным может быть рынок в краткосрочной перспективе.

Если вы можете держать свои деньги на рынке в течение 10, 20 или даже 30 лет, ваш потенциал для накопления богатства огромен. Подумайте об этом так: если вы вложите в рынок 10 000 долларов и заработаете 10% в год, забирая свою прибыль каждый год, вы получите чистую прибыль в размере 30 000 долларов через 30 лет, или в три раза больше, чем ваши деньги. Но если вместо этого вы позволите этим деньгам накапливаться каждый год под 10%, вы получите чуть менее 200 000 долларов, или в 20 раз больше, чем ваши деньги.

Возможно, это не тот ответ, который хотят услышать те, кто ищет быстрые деньги, но лучший и самый безопасный способ заработать настоящее богатство на фондовом рынке — оставаться на нем.

Еще от GOBankingRates

- 5 Домовладельцы всегда сожалеют о дорогом ремонте

- 901 58 Financial Insight в вашем почтовом ящике: подпишитесь на ежедневный информационный бюллетень GBR

- 3 способа защитить себя от рецессии Выход на пенсию

- 7 вещей, которые вы должны сделать, чтобы создать план для ваших денег

Об авторе

Джон Цизар

После получения степени B.

Об авторе