Какая сумма выигрыша не облагается налогом: ставки, расчет, сроки уплаты, льготы

Как платить налоги с выигрышей от ставок на спорт?

Подскажите, как быть с налогами на выигрыши в тотализаторах? Например, если это исключительно онлайн-площадки для ставок на киберспорт, а деньги от выигрыша выводятся на карту российского банка. Нужно ли как-то подтверждать суммы выигрыша при расчете налогов или же это все на совести налогоплательщика?

Андрей

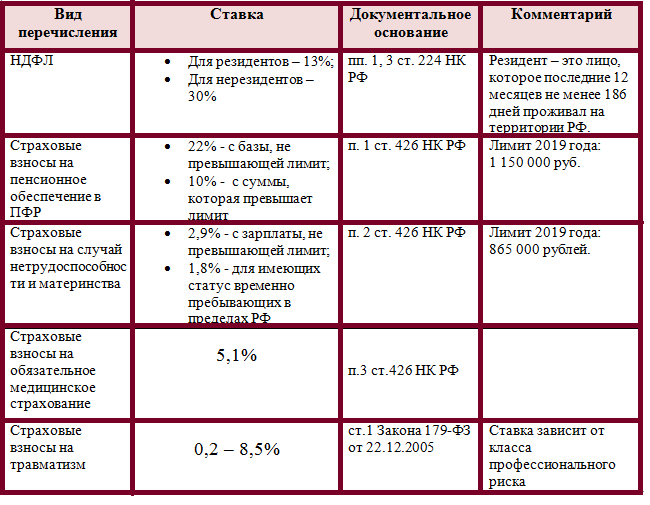

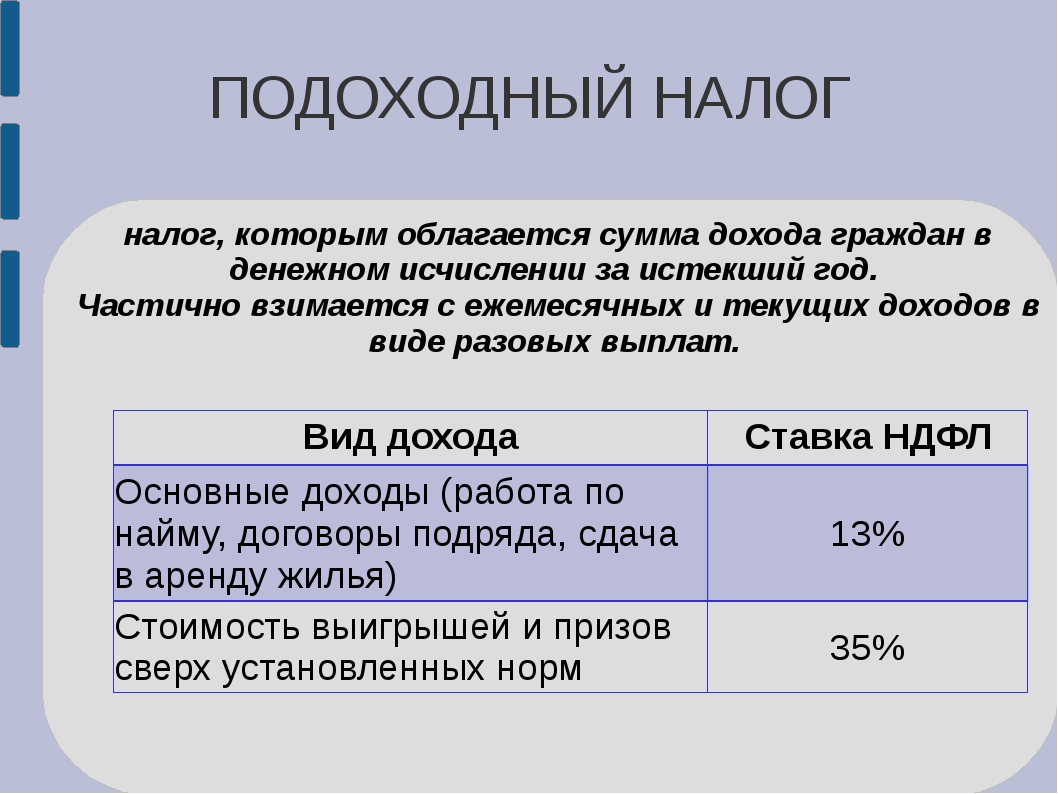

С выигрыша на спортивных ставках положено платить НДФЛ по ставке 13%. Но вот кто именно платит этот налог и в каких случаях, сейчас разберемся.

Алексей Кашников

зарабатывал на букмекерах

Когда выигрыш больше 15 000 Р

Налоги платит букмекер. Букмекер — это компания, которая принимает ставки на спортивные события. Например, предлагает заключить онлайн-пари на киберспорт — соревнования по компьютерным играм.

Работа букмекеров регулируется федеральным законом, где указано, что букмекеры должны входить в саморегулируемую организацию (СРО). Когда вы решаете, что будете играть у букмекера, вы регистрируетесь в одной из этих СРО. Все ваши депозиты и выплаты проходят через нее, и налоговая может проверить, правильно ли букмекер заплатил за вас налог.

Все ваши депозиты и выплаты проходят через нее, и налоговая может проверить, правильно ли букмекер заплатил за вас налог.

Закон 244-ФЗ о госрегулировании азартных игр

В России две СРО букмекеров: «Первый ЦУПИС» и «Ассоциация букмекерских контор», которую еще называют «Киви-ЦУПИС», потому что игроков там идентифицируют через кошелек «Киви». В 2019 году в эти СРО входят 16 букмекеров. Все остальные не имеют права работать в России, в том числе через интернет. То есть остальные — это нелегальные букмекеры.

Список легальных букмекеров есть на странице СРО. В «Первый ЦУПИС» входят букмекеры: «Лига ставок», «Винлайн», «1х-ставка», «Бетсити», «Париматч», «888», «Би-вин», «Тенниси» и «Мостбет»В «Ассоциацию букмекерских контор» входят: «Бинго бум», «Зенит», «Балтбет», «Марафон», «Фонбет», «Олимп» и «Леон»Букмекеры — налоговые агенты, они обязаны удержать с вас налог, если выигрыш превысил 15 000 Р. Будьте внимательны и не путайте выигрыш и прибыль. Если вы внесли на счет букмекера 16 000 Р, а снимаете после игры 36 000 Р, ваш выигрыш — а с точки зрения налоговой это доход — все 36 000 Р. Хотя чистая прибыль составила всего 20 000 Р: 36 000 Р − 16 000 Р.

Хотя чистая прибыль составила всего 20 000 Р: 36 000 Р − 16 000 Р.

За налоговую базу налоговый агент принимает все же не весь выигрыш, а выплаченную прибыль: выплата минус депозит. 13% налога букмекерская контора вычтет из этой разницы:

Налог = (выплата − депозит) × 0,13

Поясню на цифрах из нашего примера выше. Если вы выиграли и хотите снять все 36 000 Р сразу, налог будет считаться так: (36 000 Р − 16 000 Р) × 0,13 = 2600 Р. На карту вы получите 33 400 Р: 36 000 Р − 2600 Р. Налоговая база — 20 000 Р.

Если снимаете только 16 000 Р, налоговая база равна нулю — получите все 16 000 Р. Но если потом снимете оставшиеся 20 000 Р, получите их за вычетом 13% — 17 400 Р. То есть в сумме получатся те же 33 400 Р, но за два раза.

Не имеет значения, когда будете снимать деньги: сразу или через месяц. Налоговый агент в любом случае заберет налог при выплате.

Выигрыши до 4000 Р в год налогом не облагаются. Эти 4000 Р — своеобразный налоговый вычет. Поэтому теоретически один раз в год букмекер может уменьшить налоговую базу на эту сумму. Тогда формула усложняется:

Тогда формула усложняется:

Налог = (выплата − депозит − 4000 Р) × 0,13

п. 28 ст. 217 НК РФ

В предыдущем примере налоговая база равна 20 000 Р. Если вы у этого букмекера в этом году больше ничего не выиграли, он может посчитать 13% не от 20 000 Р, а от 16 000 Р. Тогда с вас возьмут только 2080 Р.

Если при этом вы играли у других букмекеров и они тоже вычли по 4000 Р из налоговой базы, получится, что вы недоплатили налог. В этом случае по итогам года придется доплачивать самому. Пока нет разъяснений, должен ли букмекер информировать игрока о произведенных вычетах или игрок обязан сам это отслеживать. Вероятно, в случае недоимки налоговая пришлет вам требование.

Письмо Минфина от 11.04.2018 № 03-04-07/23939

На практике мне ни разу не делали подобных вычетов. Когда я снимал больше 15 000 Р, конторы либо забирали 13% со всей прибыли, либо вообще не брали налог. Так тоже бывает.

Другие игроки рассказывают, что часто букмекеры как будто не берут налог и отдают всю сумму. Хотя налоговая база положительная, а выплата — более 15 000 Р. Возможно, происходят какие-то сбои и потом ФНС рассчитывает налог самостоятельно. Я и мои знакомые встречали рекламу букмекеров о том, что они компенсируют налоги за свой счет.

Хотя налоговая база положительная, а выплата — более 15 000 Р. Возможно, происходят какие-то сбои и потом ФНС рассчитывает налог самостоятельно. Я и мои знакомые встречали рекламу букмекеров о том, что они компенсируют налоги за свой счет.

Вообще-то, компенсированный налог — это тоже доход, и с него тоже платят 13%. Поэтому с точки зрения налогового кодекса такая схема сомнительна. Но с вас за это не спросят.

Необязательно проверять, честно ли букмекер платит ваши налоги. Как налоговый агент, за неуплату перед законом отвечает только контора, а вы ни при чем.

За 2018 год я снимал больше 15 000 Р у букмекеров «Марафон» и «Фонбет». В 2019 году справки 2-НДФЛ этих контор появились в моем личном кабинете на сайте ФНСЕсли играете у разных букмекеров, может получиться, что ничего не выиграете, но заплатите налог государству.

Одному букмекеру Олег отнес 16 000 Р, успешно играл, увеличил счет до 36 000 Р и заказал их на выплату. Прибыль Олега — 20 000 Р. Одновременно в другой конторе Олег проиграл 25 000 Р. Общий убыток Олега — 5000 Р. Но первый букмекер вычел налог и отдал Олегу 33 400 Р. Получилось, что Олег проиграл 5000 Р и еще заплатил в казну 2600 Р.

Общий убыток Олега — 5000 Р. Но первый букмекер вычел налог и отдал Олегу 33 400 Р. Получилось, что Олег проиграл 5000 Р и еще заплатил в казну 2600 Р.

Когда выигрыш меньше 15 000 Р

Олег внес 5000 Р. Играл успешно и увеличил сумму до 10 000 Р. Прибыль — 5000 Р. Олег снял эти деньги. Теперь его выигрыш — а с точки зрения налоговиков доход — это 10 000 Р. Олег — не налоговый агент, поэтому не может уменьшать налоговую базу на сумму депозита. Придется заплатить 13% от 10 000 Р — 1300 Р. Итого прибыль Олега — 3700 Р: 5000 Р − 1300 Р.

Если букмекеры не делали вычет в 4000 Р, игрок сам вычитает их из суммы выигрышей до 15 000 Р, но только один раз за год.

Допустим, Олег из нашего примера больше не снимал в этом году выигрыши до 15 000 Р. Тогда он уменьшает свою налоговую базу: 10 000 Р − 4000 Р = 6000 Р. Остается заплатить 13% от этой суммы: 6000 Р × 0,13 = 780 Р.

Налоговый период — календарный год. Чтобы заплатить налог, сложите все выплаты до 15 000 Р во всех конторах за год, отнимите от них 4000 Р и посчитайте 13%. Эту сумму вы должны государству. Если не можете восстановить, сколько именно снимали, обратитесь в СРО: у них это учтено.

Эту сумму вы должны государству. Если не можете восстановить, сколько именно снимали, обратитесь в СРО: у них это учтено.

Налог с выигрышей до 15 000 Р = (сумма выплат у всех букмекеров за год − 4000 Р) × 0,13

За год Олег выигрывал и снимал у разных букмекеров пять раз: 20 000 Р, 30 000 Р, 3000 Р, 7000 Р и 10 000 Р. Из выплат в 20 000 Р и 30 000 Р налог вычтут конторы — Олегу считать и отчитываться за них не нужно. Остаются три выплаты на общую сумму 20 000 Р. Олег вычитает 4000 Р и платит 13% от 16 000 Р — это 2080 Р.

Чтобы отчитаться перед налоговой, сдайте налоговую декларацию 3-НДФЛ до 30 апреля следующего года. Например, за выигрыши 2018 года декларацию сдают до 30 апреля 2019 года.

Выигрыши следует показать в разделе «Доходы от источников в Российской Федерации». Код дохода — 3010. Реквизиты букмекеров уточняйте у них или через их СРО. Подтверждать задекларированную сумму документами не нужно: ФНС контролирует деятельность букмекеров и может все проверить.

Заплатить положено до 15 июля. Прочитайте, как правильно платить НДФЛ.

Нелегальные букмекеры

Все сказанное выше относится к доходам у легальных букмекеров — это те, что входят в СРО.

В общем случае азартные игры в России запрещены, в том числе в онлайне. Легальные букмекеры — одно из исключений. Другим букмекерским конторам нельзя привлекать игроков из нашей страны, а если они это делают, Роскомнадзор блокирует их сайты.

Но закон запрещает только организацию азартных игр, а не участие в них. Если россиянин сумел зарегистрироваться у нелегального букмекера, он имеет право там играть. Ответственность за это не предусмотрена. Нелегальные букмекеры постоянно создают новые «зеркала» — точные копии своего сайта, но с другими адресами — и рассказывают игрокам, как обходить блокировки.

С точки зрения налогового кодекса, если доход получен, гражданин обязан заплатить НДФЛ. Запрет на работу букмекерских контор не отменяет этой обязанности. По гражданскому кодексу, если человек получил доход от умышленной противоправной сделки, его могут изъять в пользу государства. Раз игрок обошел блокировку, значит, имел умысел и понимал, что контора нарушает закон. Почитайте об аналогичной ситуации в нашем разборе налогов за выигрыши в покере.

Раз игрок обошел блокировку, значит, имел умысел и понимал, что контора нарушает закон. Почитайте об аналогичной ситуации в нашем разборе налогов за выигрыши в покере.

Нелегальная контора не выступает налоговым агентом, поэтому рассчитывать и декларировать НДФЛ придется самому налогоплательщику. Независимо от суммы выплаты принцип расчета такой же, как и при выигрышах до 15 000 Р. Об этом я рассказал в предыдущем пункте. Как подтвердить суммы выигрышей, непонятно — это остается на совести игрока.

Если букмекер иностранный, возможно, он в своей стране работает легально и платит по законам той страны какие-то взносы, в том числе за выигрыши иностранцев. Например, немецкая контора «Интерветтен», чей сайт в России заблокирован, выплачивает россиянам меньше, чем они выиграли: вычитает налог по немецким законам. Но платить НДФЛ в наш бюджет все равно обязательно: доходы от азартных игр не попадают под действие соглашений об избежании двойного налогообложения.

Что делать? 30.03. 18

18Нужно ли платить налоги в России с зарплаты на Кипре?

Можно, конечно, ничего не платить и надеяться, что вас не заметят. Государство борется с нелегалами путем блокировок, а физлиц налоговая пока не проверяет. Но вы пишете, что получаете деньги на карту российского банка. Если делаете ставки в нелегальной конторе, а выигрыш будет крупный, банк или правоохранительные органы могут заинтересоваться, откуда деньги. В итоге могут взыскать НДФЛ, конфисковать доход, назначить штраф и даже привлечь к уголовной ответственности.

Лучше вообще не играть у нелегальных букмекеров. Кроме сложностей с заполнением декларации 3-НДФЛ в таких конторах вообще опасно держать деньги. Наше государство их не контролирует и в случае чего не обязано защищать ваши интересы.

И почитайте, как еще можно потерять деньги на букмекерах.

Сколько в итоге вам платить

Это зависит от сумм, которые вы снимали за один раз и суммарно за год. Я собрал все в одну таблицу, чтобы вы могли быстро рассчитать свой налог.

Расчет налога при игре у легальных букмекеров

| Сколько снимал за год | Сколько снял за раз | Формула | Кто платит | Когда платить |

|---|---|---|---|---|

| Р | Р | Платить не нужно | Никто | Никогда |

| > 4000 Р | Р | Налог = (сумма выплат за год − 4000 Р) × 0,13 | Сам игрок | До 15 июля следующего года |

| > 4000 Р | > 15 000 Р | Налог = (выплата − депозит) × 0,13 | Букмекер за игрока | При выплате выигрыша |

Снимал за год

Р

Формула

Платить не нужно

Кто платит

Никто

Когда платить

Никогда

Снимал за год

> 4000 Р

Формула

Налог = (сумма выплат за год − 4000 Р) × 0,13Р

Кто платит

Сам игрок

Когда платить

До 15 июля следующего года

Снимал за год

> 4000 Р

Снял за раз

> 15 000 Р

Формула

Налог = (выплата − депозит) × 0,13

Кто платит

Букмекер за игрока

Когда платить

При выплате выигрыша

Расчет налога при игре у нелегальных букмекеров

| Сколько снимал за год | Сколько снял за раз | Формула | Кто платит | Когда платить |

|---|---|---|---|---|

| Р | Р | Платить не нужно | Никто | Никогда |

| > 4000 Р | Неважно | Налог = (сумма выплат за год − 4000 Р) × 0,13 | Сам игрок | До 15 июля следующего года |

Снимал за год

Р

Формула

Платить не нужно

Кто платит

Никто

Когда платить

Никогда

Снимал за год

> 4000 Р

Снял за раз

Неважно

Формула

Налог = (сумма выплат за год − 4000 Р) × 0,13Р

Кто платит

Сам игрок

Когда платить

До 15 июля следующего года

Если у вас есть вопрос о личных финансах, правах или законах, пишите. На самые интересные вопросы ответим в журнале.

На самые интересные вопросы ответим в журнале.

когда введут, с какой суммы будет взиматься налог — новости в Т—Ж

С 2021 года начнут действовать изменения в налоговом кодексе, которые касаются налогообложения дохода от вкладов и облигаций. Если раньше нужно было платить налог, только когда вклад открыт по баснословно высокой ставке, то с 2021 года налог будет привязан не к ставке конкретного вклада, а к процентному доходу по всем вкладам и счетам за год. Раньше стать плательщиком налога было практически нереально, а с 2021 года — вполне.

Евгений Шепелев

частный инвестор

Что изменится в налогообложении дохода по вкладам

Как сейчас. До конца 2020 года нужно платить налог с дохода по рублевому вкладу или счету, если его ставка превышает определенную величину: ключевую ставку ЦБ плюс 5 процентных пунктов. Налог платят только с превышения этого лимита. Для резидентов ставка составляет 35%, для нерезидентов — 30%.

Сейчас ставка ЦБ равна 6% годовых, то есть лимит ставки, до которого налог не взимается, — 11% годовых. Таких ставок по вкладам в банках давно нет, поэтому налог никто не платит.

Таких ставок по вкладам в банках давно нет, поэтому налог никто не платит.

Для вкладов и счетов в иностранной валюте безналоговая ставка — 9% годовых. Таких ставок сейчас тоже нет.

Как будет. С 2021 года налог будет зависеть не от ставки конкретного вклада, а от того, сколько дохода от процентов вы получили за год по всем вашим вкладам и счетам. Если доход превысит лимит — с превышения придется заплатить налог. Лимит считается так: 1 000 000 Р × ключевая ставка ЦБ на 1 января того же года. Ставка налога тоже поменялась: с превышения платят налог по ставке 13% — и резиденты, и нерезиденты.

Суммируется весь процентный доход. Проценты на остаток по карте и по накопительным счетам тоже считаются, если ставка по ним превышает 1% годовых.

Налог рассчитывается именно с дохода, то есть с процентов от вкладов и счетов. С суммы самого вклада или счета налогов нет.

Допустим, 1 января 2021 года ключевая ставка будет такой же, как сейчас: 6%. Тогда лимит на 2021 год составит 1 000 000 Р × 6% = 60 000 Р — это процентный доход, с которого не нужно платить налог.

Тогда лимит на 2021 год составит 1 000 000 Р × 6% = 60 000 Р — это процентный доход, с которого не нужно платить налог.

Предположим, за 2021 год вы получите 30 000 Р процентов по одному вкладу и 40 000 Р по другому, итого это 70 000 Р дохода. Превышение лимита — 10 000 Р. С этого превышения придется заплатить налог 13% — то есть 1300 Р.

Доход от валютных вкладов и счетов будет суммироваться с доходом от рублевых. Выплата процентов в валюте пересчитывается в рубли по курсу ЦБ на дату выплаты дохода. Общий налог удерживается в рублях.

При расчете налоговой базы не будут учитываться доходы от рублевых вкладов и счетов, процентная ставка по которым в течение всего налогового периода не превышает 1% годовых. Также не учитываются доходы от счетов эскроу.

Что такое счет эскроу

Банки будут сами сообщать в налоговую, какой доход от вкладов и счетов получил клиент за год. Сообщить должны до 1 февраля года, следующего за отчетным. Сотрудники ФНС посчитают, должен ли налогоплательщик что-то платить, и направят уведомление об уплате налога.

Все это действует с 1 января 2021 года. Налог за 2021 год нужно будет заплатить в 2022 году, за 2022 год — в 2023 году и т. д. Новые нормы не касаются дохода, полученного в 2020 году.

Посчитайте за меня

Если примеры расчетов кажутся сложными, посчитайте, сколько налога придется платить, с помощью нашей эксельки.

Скопируйте ее себе через «Файл» ➝ «Создать копию» и введите нужные цифры:

Что изменится в налогообложении процентов от облигаций

Как сейчас. От налога освобождены купоны по многим облигациям: ОФЗ, субфедеральным, государственным облигациям Республики Беларусь. Еще освобождены рублевые корпоративные облигации, выпущенные в 2017 году и позднее и торгующиеся на бирже, если ставка купона не превышает ставку ЦБ плюс 5 процентных пунктов.

п. 25 ст. 217 НК РФ

Если ставка купона корпоративных облигаций превышает ставку ЦБ + 5 п. п., то с превышения удерживается налог: для резидентов — по ставке 35%, для нерезидентов — 30%.

п. 7. ст. 214.1, п. 1 ст. 214.2 НК РФ

Как будет. С 2021 года все купоны всех облигаций будут облагаться налогом по ставке 13% для резидентов и 30% для нерезидентов. Теперь для корпоративных облигаций неважно, превышает ли ставка купона ставку ЦБ + 5 п. п.: налог в любом случае составит 13% от купона.

От количества облигаций у инвестора тоже ничего не зависит: даже если у вас куплена всего одна облигация на 1000 Р, с купонов, полученных с 1 января 2021 года, удержат 13%.

Налогом облагается весь купон. Исключений по типу эмитента, ставке купона или размеру полученного дохода нет.

Как и в случае с вкладами, все вступит в силу со следующего налогового периода — с 1 января 2021 года. То есть новые правила не касаются купонов по облигациям, полученных до 31 декабря 2020 года.

Налог с купонов удержит брокер, как это происходит и сейчас. Самостоятельно считать и платить налог не придется.

Налог 13% с купонов облигаций не должны будут удерживать, если вы резидент РФ и эти облигации находятся на ИИС с вычетом типа Б — на доход. Правда, до закрытия счета брокер не знает, какой тип вычета вы выберете, поэтому возможны два варианта:

Правда, до закрытия счета брокер не знает, какой тип вычета вы выберете, поэтому возможны два варианта:

- при выплате купонов налог не удержат. Если же при закрытии ИИС не применить вычет типа Б, то брокер удержит налог с купонов;

- при выплате купонов с них все же удержат налог. Тогда, если вы закроете ИИС и примените к нему вычет типа Б, надо будет попросить брокера или налоговую вернуть излишне удержанный НДФЛ.

ИИС в вопросах и ответах

То, как будет у вас, зависит от брокера и от того, поступают купоны на ИИС или на внешний счет. Уточните это у вашего брокера, если хотите сэкономить на налогообложении купонов через ИИС с вычетом на доход.

размер, с какой суммы и как заплатить

Москва

Московская область

Санкт-Петербург

Ленинградская область

Алтайский край

Амурская область

Архангельская область

Астраханская область

Белгородская область

Брянская область

Владимирская область

Волгоградская область

Вологодская область

Воронежская область

Еврейская автономная область

Забайкальский край

Ивановская область

Иркутская область

Калининградская область

Калужская область

Камчатский край

Кемеровская область

Кировская область

Костромская область

Краснодарский край

Красноярский край

Курганская область

Курская область

Липецкая область

Магаданская область

Мурманская область

Ненецкий автономный округ

Нижегородская область

Новгородская область

Новосибирская область

Омская область

Оренбургская область

Орловская область

Пензенская область

Пермский край

Приморский край

Псковская область

Республика Адыгея

Республика Алтай

Республика Башкортостан

Республика Бурятия

Республика Дагестан

Республика Ингушетия

Республика Кабардино-Балкария

Республика Калмыкия

Республика Карачаево-Черкессия

Республика Карелия

Республика Коми

Республика Марий Эл

Республика Мордовия

Республика Саха (Якутия)

Республика Северная Осетия (Алания)

Республика Татарстан

Республика Тыва (Тува)

Республика Удмуртия

Республика Хакасия

Республика Чечня

Республика Чувашия

Ростовская область

Рязанская область

Самарская область

Саратовская область

Сахалинская область

Свердловская область

Смоленская область

Ставропольский край

Тамбовская область

Тверская область

Томская область

Тульская область

Тюменская область

Ульяновская область

Хабаровский край

Ханты-Мансийский автономный округ

Челябинская область

Чукотский автономный округ

Ямало-Ненецкий автономный округ

Ярославская область

Какой налог на выигрыши в лото в Калифорнии? | Финансы

Все, что вам нужно, — это доллар и мечта. Этот слоган в основном суммирует Cali Lotto. Если вы выиграете по-крупному и осуществите свою мечту, имейте в виду, что часть денег пойдет на налоги. Калифорния — штат с относительно высокими налогами, но для победителей лотереи CA есть исключение.

Этот слоган в основном суммирует Cali Lotto. Если вы выиграете по-крупному и осуществите свою мечту, имейте в виду, что часть денег пойдет на налоги. Калифорния — штат с относительно высокими налогами, но для победителей лотереи CA есть исключение.

Наконечник

Обычно вы можете рассчитывать на уплату самой высокой ставки федерального налога в размере 37 процентов с выигрышей в лотерею.

Супер Лото и многое другое

Выиграли ли вы лотереи Супер Лото, Мега Миллионы или Powerball, способы выплаты джекпотов одинаковы.Каждый крупный приз выплачивается 30 градуированными ежегодными взносами по умолчанию . Калифорния не взимает государственный налог с этих выигрышей, и нет никаких местных налогов, но федеральные налоги удерживаются из аннуитетных чеков. Имейте в виду, что хотя выигрыши в лотерее сами по себе не облагаются налогом штата Калифорния, победители могут оказаться обязаны уплатить местных и государственных налогов в зависимости от их общего годового дохода .

Существует исключение из общего правила, согласно которому выигрыши в лотерее не облагаются налогами Калифорнии. Если вы приобрели выигрышный билет за пределами штата , вам придется заплатить налоги штата Калифорния с указанной суммы.

Официальные лица лотереи призывают победителей получить юридическую консультацию и проконсультироваться с налоговым специалистом после получения приза. По закону имена победителей лотереи Кали являются общедоступной информацией, поэтому у вас может появиться много новых лучших друзей. Выигрыши безвозвратно изменят вашу жизнь, поэтому постарайтесь найти разумное управление финансами.

Варианты оплаты для победителя

Победителям лотереи не нужно соглашаться на ежегодный платеж.Они могут принять решение выбрать опцию наличными, которая меньше суммы джекпота. Это потому, что сумма джекпота зависит от того, вкладывает ли правительство штата деньги, а победитель получает ежегодную ренту. По истечении 30 лет сумма будет равна объявленному джекпоту.

Если вас беспокоит, что вы не проживете еще 30 лет, это не обязательно причина, чтобы выбрать вариант за наличный расчет. Если победитель умирает, его наследники должны обратиться в лотерею CA, чтобы ежегодные выплаты были произведены бенефициарам победителя.

Вы можете назначить бенефициаров заранее, заполнив Обозначение бенефициара лотереи , полученное в аннуитетной службе лотереи. Вы можете изменить получателя в любое время, просто заполнив другую форму. Победители, не заполнившие такие формы, получат выплаты бенефициарам либо по решению суда, либо в соответствии с установленными процедурами лотереи.

Федеральные налоги на выигрыши в лотереях

Если вы выиграете крупно в 2018 году, размер федерального налога будет немного меньше, чем в предыдущие годы из-за Закона о сокращении налогов и занятости, подписанного президентом Дональдом Дж.Трамп 22 декабря 2017 года. Он снижает самую высокую налоговую категорию, в которой вы, вероятно, находитесь сейчас, до 37 процентов .

Так как лотерея CA удерживает 25 процентов выигрышей гражданам США и иностранцам-резидентам, предоставившим номер социального страхования (28 процентов выигрышей для граждан США и иностранцев-резидентов, которые не , а предоставляют номер социального страхования) IRS, вам придется заплатить оставшиеся 12 процентов (или 9 процентов, если вы не предоставите номер социального страхования) во время налогообложения.

Укажите свои лотерейные выигрыши из формы W-2G как «прочие доходы» в строке 21 Приложения 1 (1040), включая любые выигрыши, которые не указаны в W-2G. Если у вас нет корректировок дохода в строке 36 Приложения 1, перенесите общую сумму в строке 22 (которая включает ваш лотерейный выигрыш в строке 21) в строку 6 формы 1040.

IRS должно отправить форму всем крупным победителям лотерей. W-2G до 31 января 2019 г.

Возврат налогового сезона Часто задаваемые вопросы

Как быстро я получу возмещение?

Мы возвращаем средства в большинстве случаев менее чем за 21 календарный день.

Я рассчитываю на возврат денег за что-то важное. Могу ли я получить его через 21 день?

Многие факторы могут повлиять на время возврата средств после того, как мы получим ваш возврат. Несмотря на то, что в большинстве случаев мы возвращаем средства менее чем за 21 день, возможно, возврат средств может занять больше времени. Кроме того, не забудьте принять во внимание время, необходимое вашему финансовому учреждению, чтобы отправить возмещение на ваш счет или получить его по почте.

Прошло более 21 дня с тех пор, как IRS получил мой возврат, а я не получил его.Зачем?

Обработка некоторых налоговых деклараций занимает больше времени, чем других, по многим причинам, в том числе в случае возврата:

- Включает ошибки

- неполное

- Пострадал от кражи личных данных или мошенничества

- Включает поданную заявку на получение налоговой скидки на заработанный доход или дополнительной налоговой скидки на ребенка. См. Вопросы и ответы ниже.

- Включает форму 8379, PDF-файл о распределении травмированных супругов, обработка которого может занять до 14 недель.

- Требуется доработка в целом

Мы свяжемся с вами по почте, когда нам понадобится дополнительная информация для обработки вашего возврата.

Я подал заявку на получение налогового кредита на заработанный доход (EITC) или дополнительного налогового кредита на ребенка (ACTC) в своей налоговой декларации. Когда я могу ожидать возмещения?

Согласно Закону о защите американцев от повышения налогов (PATH), IRS не может выдавать возмещения EITC и ACTC до середины февраля. IRS ожидает, что большая часть возмещений, связанных с EITC / ACTC, будет доступна на банковских счетах налогоплательщиков или на дебетовых картах к первой неделе марта, если они выберут прямой депозит и нет других проблем с их налоговой декларацией.Проверьте, где находится мой возврат, чтобы узнать дату возврата.

Где мой возврат? на IRS.gov, а мобильное приложение IRS2Go остается лучшим способом проверить статус возврата. WMR на IRS.gov и в приложении IRS2Go будут обновлены с указанием предполагаемых дат депозита для большинства ранних заявителей возврата EITC / ACTC к 22 февраля. Таким образом, заявители EITC / ACTC не увидят обновления своего статуса возврата в течение нескольких дней после 15 февраля.

Позвонив к вам, я смогу быстрее вернуть деньги?

№Наши представители по телефону и вне очереди могут проверить статус вашего возмещения только через 21 день после того, как вы подали электронное заявление; Через 6 недель после отправки бумажной декларации; или если где мой возврат? предлагает вам связаться с нами.

Какая информация отображается «Где мой возврат»? иметь?

Там есть информация о возмещении за последний налоговый год, которое у нас есть для вас.

Когда я могу начать проверять «Где мой возврат»? о статусе моего возмещения?

Через 24 часа после того, как мы получили вашу налоговую декларацию в электронном виде, или через 4 недели после того, как вы отправили бумажную налоговую декларацию по почте.

Будет ли где мой возврат? показать мне, когда я получу возмещение?

Где мой возврат? сообщит вам индивидуальную дату после того, как мы обработаем ваш возврат и утвердим ваш возврат.

Поможет ли заказ стенограммы узнать, когда я получу возмещение?

Выписка из налоговой справки не поможет вам узнать, когда вы получите возмещение. Информация о вашей учетной записи не обязательно отражает сумму или время вашего возмещения. Их лучше всего использовать для проверки прошлых доходов и налогового статуса при подаче заявок на ипотеку, студенческую ссуду и малый бизнес, а также для помощи в подготовке налоговой отчетности.

Я иностранец-нерезидент. Мне не нужно платить федеральный подоходный налог США. Как мне потребовать возмещение федеральных налогов, удержанных с дохода из источника в США? Когда я могу получить возмещение?

Чтобы потребовать возмещения федеральных налогов, удерживаемых с дохода из источника в США, иностранец-нерезидент должен указать соответствующий доход и удерживаемые суммы в форме 1040NR PDF-декларация о подоходном налоге иностранцев-нерезидентов США. При заполнении формы 1040NR вы должны приложить документы, подтверждающие любой доход и удерживаемые суммы.На обработку возврата 1040NR требуется более 21 дня. Пожалуйста, подождите до 6 месяцев с даты подачи 1040NR для возврата.

Как я узнаю, что вы обрабатываете мою налоговую декларацию?

Где мой возврат? следует вашей налоговой декларации от получения до завершения. Он сообщит вам, когда ваш возврат находится в статусе полученного, а также в статусе одобренного или отправленного возврата.

Что происходит, когда происходит возврат средств? показывает статус моей налоговой декларации как полученный?

У нас есть налоговая декларация, мы ее обрабатываем.

Что происходит, когда происходит возврат средств? показывает статус моего возврата как одобренный?

Мы одобрили ваш возврат. Мы готовимся отправить ваш возврат в ваш банк или напрямую вам по почте. Этот статус сообщит вам, когда мы отправим возврат в ваш банк (если вы выбрали вариант прямого депозита). Подождите 5 дней после того, как мы отправим возмещение, и узнайте в вашем банке о возмещении, поскольку банки различаются по способу и времени зачисления средств. (Может пройти несколько недель, прежде чем вы получите чек на возврат по почте.)

Сколько времени потребуется, чтобы мой статус изменился с полученного возврата на одобренный?

Иногда несколько дней, но это может занять больше времени.

Где мой возврат? всегда отображать мой статус возврата с указанием различных этапов получения возврата, утверждения возврата и отправки?

Нет, не всегда. Иногда, когда мы все еще рассматриваем ваш возврат, вместо этого отображаются инструкции или объяснение того, что мы делаем.

Где мой возврат? обновлять часто?

Один раз в день, обычно ночью.Чаще проверять не нужно.

Будет ли где мой возврат? сообщить мне статус моего измененного возврата?

Нет, он не предоставит вам информацию об исправленных налоговых декларациях. Где мой измененный доход? может сообщить вам статус вашего исправленного возврата. (Наши представители по телефону и без предварительной записи могут узнать о статусе вашего исправленного возврата только через 16 недель или более после того, как вы его отправили по почте.)

Я запросил прямой возврат депозита. Почему вы отправляете его мне в виде бумажного чека?

Есть три возможных причины.Они следующие:

- Мы можем вносить возмещения только в электронном виде на счета на ваше имя, имя вашего супруга или на совместный счет.

- Финансовое учреждение может отклонить прямой депозит.

- Мы не можем внести более трех электронных платежей на один финансовый счет.

Почему мой возврат отличается от суммы в поданной мной налоговой декларации?

Вся или часть вашего возмещения могла быть использована (компенсирована) для погашения просроченного федерального налога, подоходного налога штата, долгов штата по выплате пособий по безработице, алиментов, алиментов на содержание супруга или других федеральных неналоговых долгов, таких как студенческие ссуды.Чтобы узнать, есть ли у вас зачет или у вас есть вопросы по зачету, свяжитесь с агентством, которому вы задолжали.

Налоговая тема 203 — Компенсация возмещения невыплаченных алиментов на ребенка, определенные федеральные и государственные долги и долги по выплате пособий по безработице содержит дополнительную информацию о зачетах возмещения.

Что мне делать, если полученное мной возмещение не с моего налогового счета?

Не обналичивайте чек для возврата денег и не тратьте деньги, возвращенные прямым залогом. Отправьте нам возмещение. Налоговая тема 161 — Возврат ошибочного возмещения — бумажный чек или прямой депозит содержит дополнительную информацию о том, что делать.

Не облагаемые налогом и облагаемые налогом источники дохода

Большая часть доходов облагается налогом. Однако, возможно, вам не придется платить налог на определенные виды доходов. Доход может поступать к вам в виде денег, собственности или услуг.Читайте дальше, чтобы получить представление об источниках налогооблагаемого и необлагаемого дохода.

Налогооблагаемый доход

Наиболее распространенными видами налогооблагаемого дохода являются:

- Заработная плата, оклады и чаевые — По закону ваш работодатель должен отправить вам W-2, в котором указано, сколько вам платили:

- Заработная плата Советы

- — Чтобы узнать больше, см. Совет по подоходному налогу.

- Комиссии

- Бонусов

- Оплата отпуска

- Оплата по болезни

- Выходное пособие

- Дополнительные деньги от подработки –Дополнительные деньги, которые вы зарабатываете за подработку, облагаются налогом и считаются доходом от самозанятости.Укажите этот доход в Приложении C. Если вы зарабатываете более 400 долларов на подработке, вам нужно будет заполнить график SE и уплатить налоги на социальное обеспечение и Medicare с дохода.

- Алименты — Если вы получаете алименты в результате решения о разводе или соглашения о раздельном проживании, подписанного до 2019 года, получаемые вами платежи полностью облагаются налогом. Если вы платили алименты в течение года, вы можете вычесть их, даже если вы не учитываете вычеты.

- Пособия по безработице — Пособия по безработице полностью облагаются налогом.

- Оплата сборов присяжных — Оплата сборов присяжных облагается налогом. Однако вы можете вычесть любую часть оплаты, которую вы даете своему работодателю, в обмен на сохранение вашей зарплаты.

- Пенсионные и аннуитетные выплаты — Пенсионные и аннуитетные выплаты облагаются налогом. Однако часть может не облагаться налогом.

- Награды — Если вы получаете награду от вашего работодателя за вашу работу, она обычно облагается налогом. Справедливая рыночная стоимость награды (FMV) включается в ваш доход W-2.Это может быть поездка с оплатой всех расходов или другой вид товаров или услуг.

- Бартер доход — FMV имущества или услуг, которые вы получаете или предоставляете в обмен на выполненную работу, является налогооблагаемым доходом. Сообщите об этом доходе в Графике C. Вы можете использовать другую форму или график, если вы обмениваете предметы собственности вместо услуг.

- Если вы являетесь участником бартерной биржи, вы должны получить форму 1099-B. Это показывает FMV всего имущества и услуг, которыми вы торговали в течение года.

- Выплаты по инвалидности — Если ваш работодатель платит взносы по страхованию инвалидности, получаемые вами выплаты по инвалидности обычно полностью облагаются налогом. Однако если вы платите страховые взносы, получаемые вами платежи не облагаются налогом. Пособия ветеранам по инвалидности и компенсации рабочим также не облагаются налогом.

- Выигрыши в азартных играх — Выигрыши в азартных играх полностью облагаются налогом и включают:

- Лотерейные выплаты

- Выплаты по лотереям

- Бинго выигрышей

- Розыгрыши

- Выигрыши в казино

- Призы — Все призы облагаются налогом.Если вы выиграли приз, вы должны включить его в свой доход.

Tax Free Доход

Это наиболее распространенные источники необлагаемого налогом дохода:

- Автоматические скидки — Скидка — это фактически снижение цены на автомобиль. Это не облагаемый налогом доход. Однако скидка снижает вашу базу в авто.

- Алименты — Для постановлений о разводе или раздельном проживании, оформленных после 2018 года, алименты не облагаются налогом для получателя и больше не подлежат вычету для плательщика.

- Квитанции автобуса — Если вы едете на машине на работу и с работы, вам не нужно сообщать о платежах, которые вы получаете от пассажиров. Эти выплаты считаются возмещением ваших расходов, а не доходов.

- Выплаты алиментов — Выплаты алиментов не облагаются налогом для получателя, и плательщик не может удерживать выплаты.

- Страхование от несчастных случаев — Если вам возместили ущерб, например, в результате автомобильной аварии или пожара в доме, вам обычно не нужно сообщать о доходе по возвращении.Тем не менее, вы должны включить оплату, когда подсчитываете прибыль или убыток от несчастного случая или кражи. Некоторые из этих платежей могут облагаться налогом.

- Combat pay — Вы имеете право на получение дохода, не облагаемого налогом, за каждый месяц пребывания в зоне боевых действий, и вы являетесь одним из следующих военнослужащих:

- Зарегистрированный член

- Прапорщик

- Мичман

Если вы офицер, который служил в зоне боевых действий или был госпитализирован в результате вашей службы, сумма, которую вы можете исключить, ограничена:

- Наивысшая ставка зарплаты призывников

- Выплата за неотвратимую опасность

- Огневой штраф

Унтер-офицеры могут исключить все военные выплаты за каждый месяц пребывания в зоне боевых действий.

- Убытки — Некоторые виды повреждений, полученных в результате судебного урегулирования, могут квалифицироваться как не облагаемые налогом источники дохода . Это включает компенсацию, полученную вами за:

- Ущерб от телесных повреждений или болезни

- Эмоциональное расстройство причинено в результате физических травм или болезней. Однако, если вы получаете компенсацию в виде выплаты за эти виды ущерба, доход облагается налогом:

- Утраченная заработная плата или прибыль

- Штрафные убытки

- Дивиденды по полису страхования жизни — Премии обычно выплачиваются в долларах после уплаты налогов.Таким образом, полученные вами дивиденды считаются переплатой вашей премии. Обычно они не облагаются налогом. Если получаемые вами дивиденды превышают уплаченные вами премии, сумма превышения подлежит налогообложению.

- Накопительные счета для образования Coverdell (ESA) — Снятие средств с этих счетов не облагается налогом, если:

- Вы используете деньги для оплаты расходов на квалифицированное образование (например, обучение, книги и сборы).

- Деньги предназначены для указанного бенефициара, обучающегося в соответствующем учебном заведении.

- Подарки — Подарки не облагаются налогом на прибыль. Если с подарка причитается федеральный налог на дарение, то налог причитается дарителю. Таким образом, вам обычно не нужно сообщать о получении подарков, платить налог на дарение или подоходный налог.

- Планы и выплаты медицинского страхования и страхования от несчастных случаев — Как правило, стоимость страхового покрытия, предоставляемого работодателем, не включается в доход и не облагается налогом. Если вам возмещают медицинские расходы, которые вы оплатили из собственного кармана, полученные вами деньги не облагаются налогом.Вам также не нужно платить налог на компенсацию, полученную за:

- Необратимая потеря возможности использования части тела

- Необратимое обезображивание

- Медицинские сберегательные счета (HSA) — Взносы, внесенные вами или вашим работодателем в HSA, не облагаются налогом, если они используются для оплаты соответствующих медицинских расходов. Неквалифицированное использование HSA может привести к налогооблагаемому доходу.

- Наследство — Любые деньги или имущество, которое вы унаследовали, не облагаются налогом, если только этот предмет не считается доходом в отношении наследника (IRD).Такие предметы, как пенсионные счета, обычно считаются IRD. Если вы унаследуете традиционное пенсионное пособие IRA или компании, возможно, вам придется включить часть унаследованной суммы в свой доход.

Для наследства вашим основанием обычно является FMV собственности на день смерти человека, который вам ее передал. Вам необходимо знать основу собственности, чтобы вы могли рассчитать сумму прироста капитала или убытков, которые у вас будут, когда вы избавитесь от собственности.

- Страхование жизни — Доходы по страхованию жизни, которые вам выплачиваются как бенефициар застрахованного лица, не облагаются налогом.Однако, если вы получаете выручку частями в течение нескольких лет, проценты, полученные на этом счете, являются налогооблагаемым доходом. Если вы покупаете аннуитет на доходы от страхования жизни, полученный вами аннуитет будет облагаться налогом как пенсия из неквалифицированного плана, а не как процентный доход.

- Проценты по муниципальным облигациям — Если вы получаете проценты по облигациям, выпущенным правительством штата или местными властями, проценты обычно не облагаются налогом. Однако проценты являются налогооблагаемым доходом, если применимы оба условия:

- Вы облагаетесь альтернативным минимальным налогом (AMT)

- Пособие по случаю потери кормильца сотрудника общественной безопасности — Если вы остались в живых после того, как сотрудник службы общественной безопасности был убит при исполнении служебных обязанностей, вы можете исключить определенный доход по случаю потери кормильца.К офицерам общественной безопасности относятся:

- Сотрудники правоохранительных органов

- Пожарные

- Капелланы

- Члены спасательного отряда

- Члены бригады скорой помощи

- Прибыль от продажи дома — Если вы продаете свой основной дом и проживали в нем не менее двух из пяти лет до его продажи, вы можете исключить до 500 000 долларов прибыли из налогооблагаемого дохода. на совместный возврат. Если вы не замужем, лимит исключения составляет 250 000 долларов.

- Roth IRA снятие наличных — Снятие до суммы вашего взноса всегда не облагается налогом. Кроме того, после того, как вам исполнилось 59 1/2, вы стали инвалидом или бенефициаром, или имеете право на исключение для «первого дома», все сделанные вами снятия средств, включая заработок, не облагаются налогом, если счет был открыт не менее пяти лет.

- Стипендии и гранты на стипендии — Если вы используете стипендию или грант на обучение и связанные с этим расходы, деньги не облагаются налогом. Сюда входят следующие необходимые расходы:

Однако, если вы используете какие-либо деньги для оплаты проживания и питания, эта часть является налогооблагаемым доходом.

- Выплаты по социальному обеспечению — В зависимости от вашего дохода и статуса регистрации пособия по социальному обеспечению могут полностью или частично облагаться налогом. Пример: Если ваш доход превышает 25 000 долларов США — или 32 000 долларов США при совместной регистрации в браке — до 85% ваших пособий по социальному обеспечению может облагаться налогом.

- Возврат государственных и местных налогов — Возможно, вы получили возмещение подоходного налога штата или местного самоуправления, которое вы заявили в виде детализированного вычета в своей декларации за предыдущий год.В таком случае, как правило, облагается налогом часть возмещения подоходного налога штата или местного округа. Однако даже если вы указали детали, часть возмещения может не облагаться налогом.

- Пособия ветеранам — Выплаты по инвалидности по делам ветеранов не облагаются налогом.

- Компенсация рабочим — Если вы получаете компенсацию рабочим за травму, полученную на работе, эта компенсация не облагается налогом. Однако вы должны получить выплату в соответствии с законом о компенсации работникам или аналогичным законом.

Куда обратиться за дополнительной помощью в отчетности о не облагаемом налогом и облагаемым налогом доходах

Чтобы узнать больше об отчетности о налогооблагаемом и неналогооблагаемом доходе, проконсультируйтесь с налоговым специалистом. Подайте налоговую декларацию в ближайшее к вам налоговое учреждение.

Какой процент выигрышей в лотерею будет удержан в вашем штате?

Поиск

- Федеральные налоги

Индивидуальные и потребительские налоги

- Налоги на прибыль и заработную плату

- Налог на прирост капитала и дивиденды

- Налоговые расходы, кредиты и вычеты

- Налог на наследство и дарение

- Акцизы и налоги на потребление

- Налоговое соответствие и сложность

- Зоны возможностей

- Предпринимательство

- гиг-эконом

Бизнес-налоги

- Налог на прибыль предприятий

- Малый бизнес, сквозные и некоммерческие организации

- Возмещение затрат

- Международные налоги

- Расходы, кредиты и отчисления

- Налоговое соответствие и сложность

- Зоны возможностей

- Тарифы и торговля

- Налог на цифровые услуги

Кампания и законодательные предложения

- Налоговый план Джо Байдена на 2020 год

- 2020 Налоговый счетчик

- Анализ налоговых предложений на 2020 год

- Налог на имущество

- Medicare для всех

- Вычет СОЛИ

- Максимальная ставка налога 70%

- Налог на финансовые операции

- «Дивиденд свободы»

- Налог на наследство

- Налоговый кредит на ренту

Экономическое моделирование

- COVID-19 Экономическая помощь

- Налог на имущество

- Налог на заработную плату

- Индивидуальный подоходный налог

- Корпоративный подоходный налог

- Налог на реальную корпоративную прибыль

- Закон о возмещении стоимости жизни

- LIFT Tax Credit

- Обзор и методология налоговой модели

Популярные ресурсы

- Налоговые скобки

- Основы налогообложения

- Откройте для себя U.S. Данные о налогах

- Данные о федеральном подоходном налоге

- Источники налоговых поступлений в США

- Налоговый трекер 2020 г.

- Тарифный трекер

- Повышение окупаемости

- Налог на прибыль: показано

- Бизнес в Америке

- Калькулятор налоговых планов

- Закон о сокращении налогов и занятости: Разъяснение

- У.С. Налоговая нагрузка на рабочую силу

- Варианты реформирования Налогового кодекса Америки

- Государственные пошлины

Личный налог и налог с продаж

- Индивидуальные подоходные налоги

- Налог на недвижимость

- Налоги с продаж

- Налоговые каникулы с продаж

- Налоги с продаж через Интернет

- Налог на наследство и дарение

- Кредиты и вычеты

- Альтернативный минимальный налог

Бизнес-налоги

- Налог на прибыль предприятий

- Налоги на малый бизнес

- Валовые поступления и налоги на маржу

- Налог на прирост капитала и дивиденды

- Налог на недвижимость

- Кредиты и вычеты

- Индекс налогового климата штата

- Местоположение имеет значение

- Налог на цифровые услуги

Акцизы

- Налоги на сигареты и табак

- Налог на сахар, закуски и газированные напитки

- Налоги на марихуану

- Налоги на алкоголь

- Налоги на газ и транспорт

- Гостиничный и туристический налог

- Налоги на мобильные и беспроводные телефоны

Популярные ресурсы

- Факты и цифры

- Индекс налогового климата штата

- Ставки и скобки индивидуального подоходного налога

- Ставки и скобки корпоративного подоходного налога

- Ставки налога с продаж

- Налоги с продаж через Интернет

- Налоговые каникулы с продаж

- Основы налогообложения

- Книги государственной налоговой реформы

- Местоположение имеет значение

- Рейтинг налогового бремени штата и местного самоуправления

- Диаграммы

- Карты государственных налогов

- Глобальные налоги

Индивидуальные и потребительские налоги

- Налоги на прибыль и заработную плату

Минутку…

Пожалуйста, включите куки и перезагрузите страницу.

Это автоматический процесс. Ваш браузер в ближайшее время перенаправит вас на запрошенный контент.

Подождите до 5 секунд…

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) — []) + (! + [] — (!! [])) + (! + [] + (!! []) +! ! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) — []) + (! + [] + (!! []) + !! [])) / + ( (+ !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + ( ! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] — (!! [])) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) — []) + (! + [] + (!! []) + !! [] + !! [ ]) + (! + [] + (!! []) + !! [])) / + ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] — (!! [])) + (! + [] + (!! []) + !! []) + (+ !! []) + (! + [] + (!! []) — []) + (! + [] + (!! []) + !! []) + (! + [] — (!! [])) + (! + [] + (!! []) — []) + (! + [] + (!! []) + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! [] ) — []) + (! + [] — (!! [])) + (! + [] + (!! []) + !! [] + !! []) + (+ !! [] ) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) — []) + (! + [] + (!! []) + !! [])) / + ((! + [] + (!! []) + !! [ ] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) — []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) +! ! []) + (! + [] — (!! [])) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [ ] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] ) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []))

+ ( (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (+! ! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] — (!! [])) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) — []) + (! + [] + (!! []) + !! [] + !! [] ) + (! + [] + (!! []) + !! [])) / + ((+ !! [] + []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []) + (+ !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + ( !! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] — (!! [])) + (! + [ ] — (!! [])) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [ ]) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [])) / + ((+ !! [] + []) + (! + [] + (!! []) — []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [ ]) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (! ! []) + !! []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) — []) + (! + [] — (!! [])) + (! + [] + (!! []) + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) — []) + (! + [] + (!! []) + !! [] )) / + ((! + [] + (!! []) + !! [] + !! [] + []) + (+ !! []) + (! + [] + (!! [ ]) + !! []) + (! + [] — (!! [])) + (! + [] + (!! []) + !! [] + !! [] + !! [] ) + (! + [] + (!! []) — []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] +! ! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] +! ! [] + !! []) + (! + [] — (!! [])) + (! + [] + (!! []) + !! [])) / + ((! + [ ] + (!! []) + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) — []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) — []) + (! + [] + (!! []) + !! [] + !! [ ] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] — (!! [])) + ( ! + [] + (!! []) + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] +! ! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! [] ) + !! [] + !! [] + !! [] + !! [] + !! [])) / + ((! + [] + (!! []) — [] + []) + (! + [] + (!! []) — []) + (! + [] — (!! [])) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) — []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + ( !! []) + !! [] + !! []) + (! + [] + (!! []) — []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] — (!! [])) + (! + [] + (!! []) + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] ) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [])) / + ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (+ !! []) + (+ !! [] ) + (! + [] + (!! []) + !! [] + !! []) + (! + [] — (!! [])) + (! + [] — (!! [ ])) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] +! ! [] + !! [] + !! [] + !! [] + !! []) + (! + [] — (!! [])) + (! + [] + (!! [] ) + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] +! ! []) + (! + [] + (!! []) + !! [] + !! []) + (+ !! [])) / + ((! + [] + (!! [ ]) + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) — []) + (! + [] + (!! [] ) + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) — []) + (! + [] + (!! [ ]) — []) + (+ !! []) + (! + [] + (!! []) + !! []) + (+ !! []) + (! + [] + (! ! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []))

+ ((! + [] + (!! []) + !! [] +! ! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] — (!! [])) + (! + [] — (!! [])) + (! + [] + (!! [] ) + !! []) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [])) / + ((! + [] + ( !! []) + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! [ ]) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [ ] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + ( !! []) + !! [] + !! []) + (+ !! []) + (! + [] — (!! [])) + (! + [] + (!! [] ) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] ) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (+ !! [ ])) / + ((+ !! [] + []) + (+ !! []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []))

Минутку…

Пожалуйста, включите куки и перезагрузите страницу.

Это автоматический процесс. Ваш браузер в ближайшее время перенаправит вас на запрошенный контент.

Подождите до 5 секунд…

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [ ] + !! [] + !! []) + (! + [] — (!! [])) + (! + [] + (!! []) + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []) + (! + [] + ( !! []) + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [])) / + ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] — (!! [])) + (! + [] + (!! []) — []) + (! + [] + (!! []) + !! [] +! ! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! [] ) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] ) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []))

+ ((! + [] + (!! [ ]) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] +! ! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! [] ) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] — (!! [])) + (! + [] + (!! []) + !! [])) / + ((+ !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) +! ! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (+! ! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) — []) + (! + [] — (!! [])) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! []) + (+ !! []) + (! + [] — (!! [])) + (! + [] + (!! []) + !! [] +! ! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + ( !! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (+ !! [])) / + ((! + [] + (!! []) + !! [] + []) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + ( !! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] — (! ! [])) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! [ ]) + !! [] + !! []) + (! + [] — (!! [])) + (! + [] — (!! [])))

+ ((! + [ ] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + ( !! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] — (!! [])) + (! + [] + (!! []) + !! [] + !! []) + (+ !! [] ) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) +! ! [] + !! []) + (+ !! [])) / + ((! + [] + (!! []) + !! [] + !! [] + !! [] + [ ]) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] +! ! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [ ] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] — (!! [])) + (! + [] + (!! []) +! ! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] ) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] +! ! [] + !! [] + !! [])) / + ((! + [] + (!! []) + !! [] + !! [] + []) + (! + [] — (!! [])) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []) + (! + [] + ( !! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (! ! []) + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! [ ]) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [ ]) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] — (!! [])) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) — []) + (! + [] + (!! []) + !! [] + !! [ ]) + (! + [] + (!! []) + !! [])) / + ((+ !! [] + []) + (! + [] + (!! []) +! ! [] + !! [] + !! []) + (! + [] — (!! [] )) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [ ] — (!! [])) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! []))

+ ((! + [] + (!! [ ]) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] — (!! [])) + (! + [] + (!! []) + !! [] + !! []) + (+ !! []) + (! + [ ] + (!! []) + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! []) + (+ !! [])) / + ((! + [] + (!! []) — [] + []) + (+ !! []) + (! + [] + ( !! []) + !! [] + !! []) + (! + [] + (!! []) — []) + (! + [] + (!! []) + !! [ ] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) +! ! []) + (! + [] + (!! []) + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) — []) + (! + [] — (!! [])) + (! + [] + (!! []) + !! [] + !! []) + (+ !! []) + (! + [] + ( !! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (! ! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) — [ ]) + (! + [] + (!! []) + !! [])) / + ((+ !! [] + []) + (! + [] + (!! []) — [ ]) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (! ! []) + !! [] + !! []) + (! + [] + (!! [ ]) + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) — []) + (! + [] + (!! [] ) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] +! ! [] + !! [] + []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] — (!! [])) + (! + [] + (!! [ ]) + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [])) / + ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] — (!! [])) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! []) + (! + [ ] + (!! []) + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) — []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [ ] + !! [] + !! [] + !! [] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] +

.

Об авторе