Какие бывают налоги: Действующие в РФ налоги и сборы | ФНС России

какие бывают, когда возникают и как минимизировать

Иллюстрация: СберКорусВиды налоговых рисков

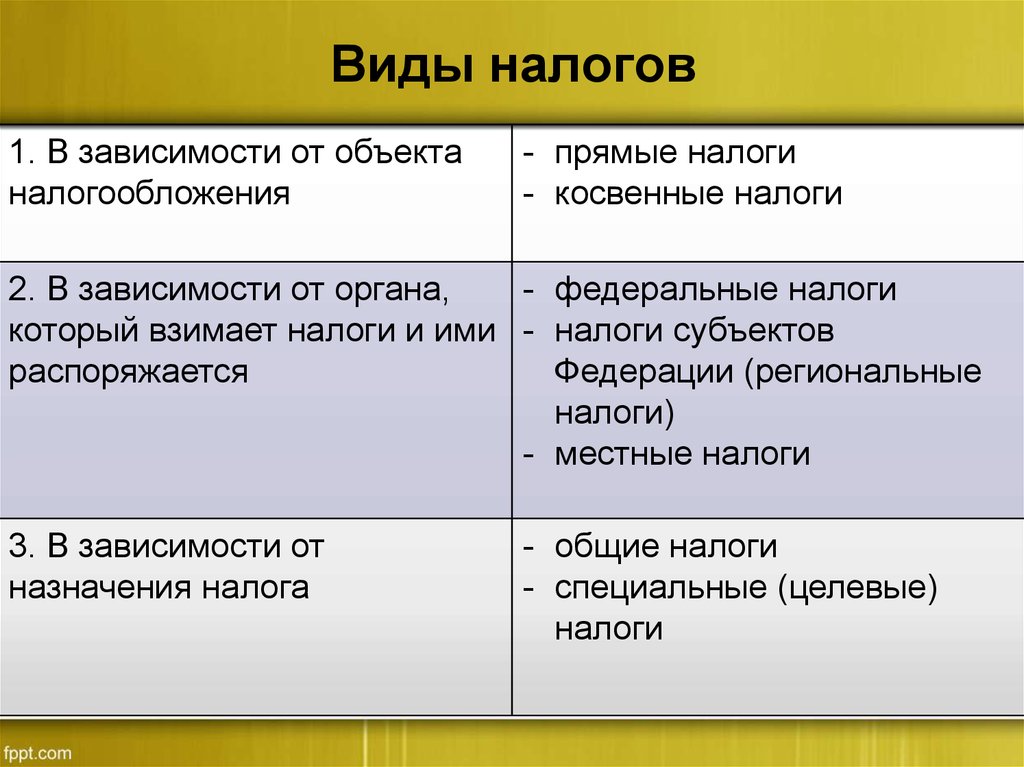

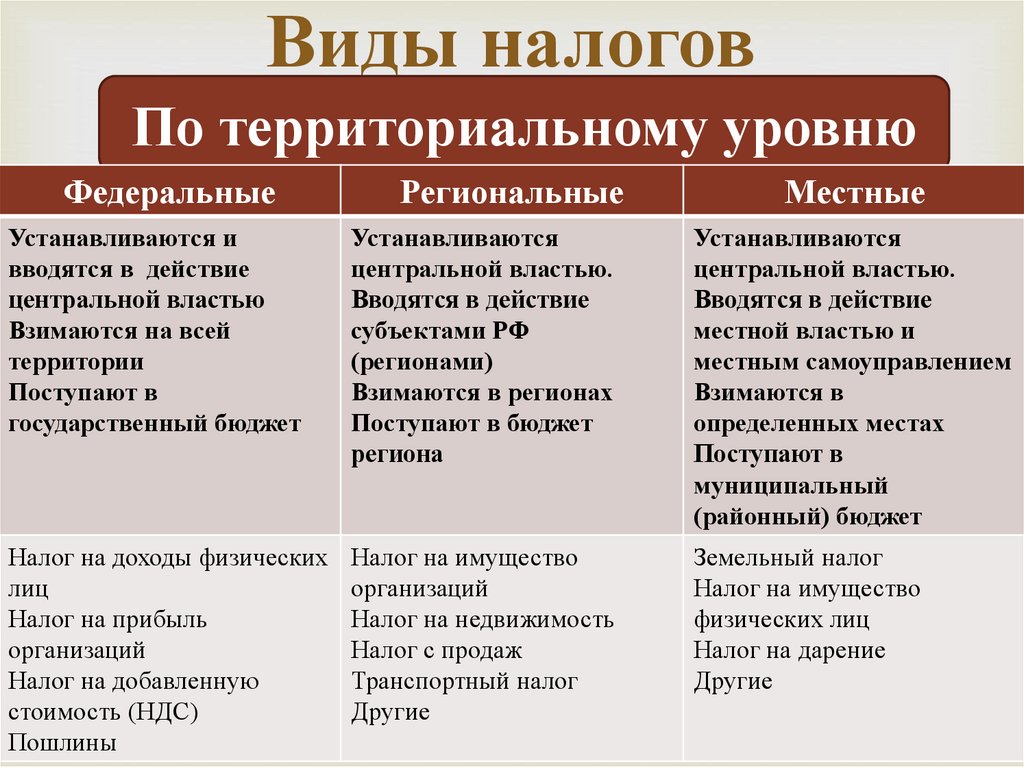

Классифицировать налоговые риски можно по разным параметрам. Например, по источнику выделяют внешние и внутренние налоговые риски. Внешние возникают из-за поправок в законодательстве, усиления налоговой нагрузки, изменения курсов валют, а внутренние – из-за неэффективного управления, использования нелегальных схем оптимизации налогообложения.

По времени налоговые риски классифицируют на текущие (происходят здесь и сейчас) и перспективные (когда сегодняшние действия могут привести к последствиям в будущем).

По характеру последствий налоговые риски можно разделить на финансовые (прямо связаны с потерей денег) и нефинансовые (с потерей денег связаны косвенно).

К категории финансовых относят такие риски:

- Доначисление налогов.

- Начисление штрафов и пеней.

- Отказ в возмещении НДС.

Нефинансовыми рисками являются:

- Блокировка расчётного счёта.

- Арест имущества организации.

- Выездная проверка.

- Уголовная ответственность.

Налоговые риски тесно связаны с репутационными рисками. Наличие зафиксированных нарушений налогового законодательства, задолженностей перед ФНС, судебных разбирательств по налогам и сборам ведёт к потере деловой репутации, а это, в свою очередь, приводит к убыткам.

Ведь проблемы с налоговым органом – один из признаков неблагонадёжного контрагента, с которым рискованно заключать сделки.

Пять основных причин возникновения налоговых рисков

Налоговые риски возникают, когда:

- Вносятся поправки в законодательство – отменяются налоговые льготы, увеличиваются ставки, в связи с чем налогоплательщик не успевает актуализировать налоговый учёт.

- Возникают противоречия в нормативных актах – часто такие противоречия появляются из-за поправок.

- Ответственные лица организации допускают технические ошибки в налоговом учёте – из-за невнимательности или низкой квалификации неправильно рассчитывают налоговую базу, суммы налогов и взносов.

- Компания не проявляет должную осмотрительность и заключает сделки с неблагонадёжными контрагентами.

- Налогоплательщик использует незаконные схемы оптимизации налоговой нагрузки.

Как минимум в одну из этих ситуаций может попасть любая компания или ИП, поэтому налоговые риски есть у всех.

Шесть рекомендаций для минимизации налоговых рисков

1. Смотрите на компанию глазами налоговой

ФНС разработала концепцию планирования налоговых проверок. В Приложении № 2 к Приказу № MM-3-06/333@ от 30.05.2007 перечислены 12 общедоступных критериев оценки налоговых рисков, по которым ФНС отбирает объекты для проведения выездных проверок. Налогоплательщик привлечёт к себе внимание со стороны налогового органа, если будет соответствовать хотя бы одному критерию:

- Налоговая нагрузка ниже среднего по отрасли (по статистике Росстата).

- Деятельность убыточна по бухгалтерской и налоговой отчётности более 2 лет.

- Вычет по НДС за 12 месяцев составляет более 89 % от суммы начисленного налога.

- Расходы налогоплательщика растут быстрее доходов.

- Среднемесячная заработная плата работников ниже средней по региону.

- Налогоплательщик неоднократно приближается к предельным значениям ограничений по специальным налоговым режимам.

- Сумма расходов максимально приближена к сумме доходов за календарный год.

- В сделках прослеживаются цепочки контрагентов без разумных экономических или иных обоснований.

- Отсутствуют ответы на запросы налогового органа о разъяснении тех или иных показателей.

- Компания часто меняет юридический адрес.

- Уровень рентабельности отклоняется от среднеотраслевого показателя на 10% и более.

- Деятельность ведётся с высоким налоговым риском (заключаются сделки с признаками сомнительных).

Этот список критериев следует использовать как чек-лист для проверки уровня риска выездной проверки. Чем больше критериев можно применить к компании, тем выше риск выездной налоговой проверки.

Чем больше критериев можно применить к компании, тем выше риск выездной налоговой проверки.

2. Постоянно мониторьте налоговое законодательство

Важно, чтобы ответственные лица своевременно получали информацию об изменениях и актуализировали налоговый учёт в организации. Это поможет избежать штрафов из-за ошибок в документах и расчётах.

3. Автоматизируйте документооборот

Современные компании переходят на юридически значимый электронный документооборот в частности потому, что это даёт возможность удобно хранить и быстро находить нужные документы.

Цифровые первичные документы, договоры, сверки, запрашиваемые ФНС для проверки, найти и отправить легче, чем бумажные.

4. Переходите на электронную отчётность

Специальные сервисы помогают корректно подготовить отчётность для ФНС и отправить её вовремя. Соответственно, сокращаются риски получения штрафов за несоблюдение сроков подачи отчётности и ошибки в заполнении.

В сервисе СФЕРА Отчётность можно настроить автоматические оповещения о поступлении запросов от госорганов и давать ответы на них онлайн.

5. Строго следуйте законодательным нормам при составлении договоров по сделкам

Необходимо соблюдать форму договора в зависимости от типа сделки, правильно и чётко формулировать предмет договора, следить за обоснованностью договорных цен и соблюдением деловой цели.

Правильно составленный договор не привлечёт внимание ФНС и сократит риск признания сделки сомнительной.

В договоре подряда следует исключать признаки трудовых отношений (например, не стоит указывать место работы, трудовые функции, режим работы, условия оплаты). Тогда у ФНС не возникнет оснований считать, что была подмена трудовых отношений, соответственно, сократится риск доначисления НДФЛ и страховых взносов.

Подробно о признаках подмены трудовых отношений можно прочитать в этой статье.

6. Внимательно проверяйте контрагентов

Важно получить максимум информации о контрагенте перед заключением сделки, проявив таким образом коммерческую осмотрительность. Это поможет избежать сотрудничества с фирмой-однодневкой или просто с неблагонадёжным контрагентом, который, например, имеет большие задолженности перед ФНС.

Собирать данные вручную необязательно – поможет в этом деле Сервис проверки контрагентов. Он анализирует более 20 источников данных и составляет отчёт по компании, который можно использовать как доказательство проявления коммерческой осмотрительности в ФНС. Отчет оперативно формируется за несколько минут.

Сервис помогает вычислить фирму-однодневку, установить сомнительные факты в репутации, проверить судебную практику, узнать о нарушениях потенциального контрагента в расчётах с бюджетом. Выбор благонадёжных контрагентов сократит финансовые и репутационные риски.

Налоговая ставка — глоссарий КСК ГРУПП

Налоговая ставка — это величина отчислений физического лица или субъекта предпринимательской деятельности, которая рассчитывается на единицу налогооблагаемой базы.

Налоговая ставка представляет собой основу налоговой системы государства. С ее помощью уполномоченные органы производят расчет сумм налоговых отчислений за конкретный период времени. Размер ставки устанавливается законодательными актами государства, принятыми в установленном порядке.

Размер ставки устанавливается законодательными актами государства, принятыми в установленном порядке.

Виды налоговых ставок

Существует четыре основных вида ставок, которые отличаются друг от друга способом их расчета.

- Твердые налоговые ставки. Устанавливаются в виде абсолютной суммы, которая должна уплачиваться в государственные бюджеты на одну единицу базы налогообложения или весь объект. Яркий пример такой ставки — транспортный налог, который устанавливается в зависимости от характеристик имеющегося транспортного средства. Альтернативное название твердой ставки — реальный налог. Преимуществом этого типа является простота начисления и фискального контроля. Минус в том, что при повышении цен из-за инфляции приходится пересматривать размер ставки. Так как процедура изменения налогового законодательства сложна, изменение суммы происходит не сразу, вследствие чего государство несет потери в налоговых отчислениях.

- Пропорциональные налоговые ставки.

Устанавливаются в виде процента от единицы налогооблагаемой базы. Это распространенный вариант, в качестве примера можно привести налог на прибыль при стандартной системе налогообложения. Применяются в случаях, когда налоговая база исчисляется в денежной сумме. С ростом цен процент не требует индексации. Примеры пропорциональных налоговых ставок: налог на прибыль, НДС, налог на имущество, который не может превышать 2,2%, налог на доходы физических лиц (13% от начислений). Данные ставки не требует проведения индексации.

Устанавливаются в виде процента от единицы налогооблагаемой базы. Это распространенный вариант, в качестве примера можно привести налог на прибыль при стандартной системе налогообложения. Применяются в случаях, когда налоговая база исчисляется в денежной сумме. С ростом цен процент не требует индексации. Примеры пропорциональных налоговых ставок: налог на прибыль, НДС, налог на имущество, который не может превышать 2,2%, налог на доходы физических лиц (13% от начислений). Данные ставки не требует проведения индексации.

Пропорциональные налоговые ставки, в свою очередь, делятся на два подвида.

- Прогрессивные налоговые ставки. Процент отчислений от базы налогообложения увеличивается по мере ее роста. Возможны простая и сложная схемы начисления. В первом случае рост процента пропорционален увеличению налогооблагаемой базы. Во втором расчет налога по повышенной ставке осуществляется только на ту часть налоговой базы, которая превышает установленную в законе сумму.

- Регрессивные налоговые ставки. Процент отчислений в бюджеты уменьшается по мере увеличения налогооблагаемой базы. Применяется в случаях, когда госорганы хотят стимулировать развитие конкретных отраслей промышленности.

От чего зависит вид налоговой ставки

В зависимости от вида налоговых платежей государством могут применяться разные виды ставок для конкретных субъектов предпринимательской деятельности. Поэтому для законной минимизации налоговых платежей важно правильно выбрать систему налогообложения.

Размер налоговых ставок регламентируется ст. 38 Налогового кодекса Российской Федерации.

Возврат к списку

Что такое налоги и для чего они нужны?

21.11.2022

Большинство средств, которые правительства используют для функционирования и удовлетворения потребностей людей, поступают из налогов, уплачиваемых физическими и юридическими лицами. Здесь мы расскажем вам, что такое налоги и для чего они используются.

Налоги являются центральной частью финансовых операций, которые мы совершаем каждый день. Будь то оплата продуктов, покупка дома или заправка на заправочной станции, часть денег, которые мы тратим, идет на поддержание того места, где мы живем.

Налоги — это деньги, которые физическое или юридическое лицо должно платить налоговым органам для финансирования государственных расходов. Налогоплательщики осуществляют платежи в соответствии с налоговым законодательством своей страны, не ожидая ничего непосредственно взамен.

Мы можем думать о налогах как о современном зарождении; но их уже собирали в Древнем Египте, Греции и Риме, чтобы строить деревни, дороги и акведуки. Правительства используют налоги для оплаты внутренних операций, новой инфраструктуры, общественного здравоохранения, образования и безопасности.

Некоторые повседневные налоговые термины не всегда понятны. Знание того, что они означают, поможет нам лучше понять, как работают и рассчитываются налоги.

- Налогооблагаемое событие. Действие или сделка, облагаемая налогом. В Испании владение недвижимостью является налогооблагаемым событием при уплате Impuesto sobre los bienes inmuebles («Налог на недвижимость»).

- Налогоплательщик. Лицо или предприятие, которое должно платить налоги.

- Налоговая база. Денежная цифра, используемая для расчета налога. Например, если мы продаем товар стоимостью 100 долларов и должны заплатить налог в размере 21%, налоговая база составит 100 долларов, а окончательная стоимость предмета — 121 доллар.

- Налоговая ставка. Сумма налога к уплате, выраженная в процентах от налоговой базы.

- Налог к уплате. Окончательная сумма налога к уплате.

Что такое прямые и косвенные налоги?

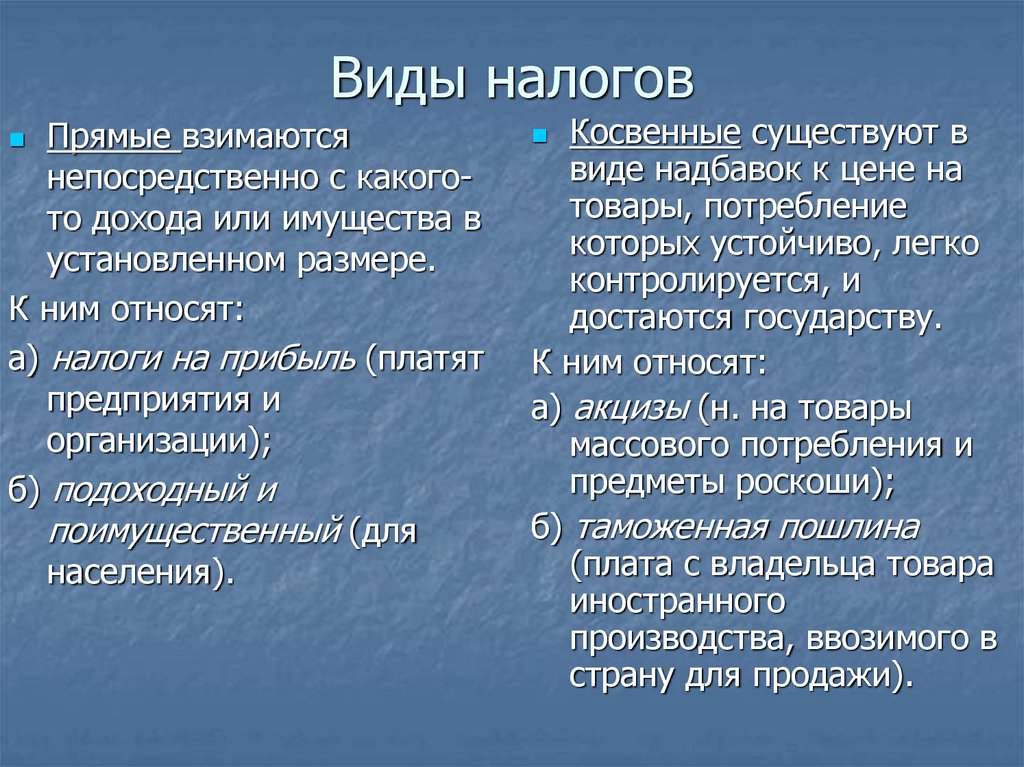

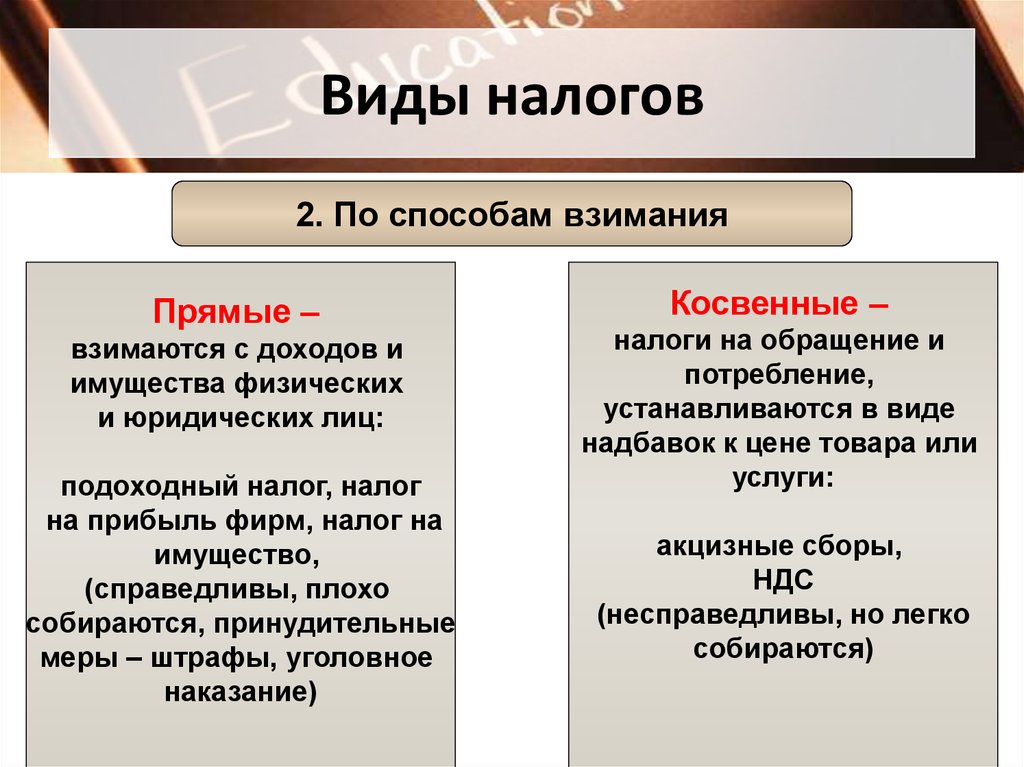

Налоги различаются в каждой стране. Их легче понять, если мы подумаем о том, как мы им платим. Они могут быть прямыми или косвенными.

- Прямые налоги. Налоги, которые физическое или юридическое лицо платит с дохода или имущества. Они прямые, поскольку взимаются с налогоплательщика и рассчитываются на основе его платежеспособности. Заработная плата, окупаемость инвестиций, доход компании, денежные призы и повышение стоимости имущества — вот некоторые примеры. В Испании подоходный налог известен как Impuesto de Renta sobre las Personas Físicas («IRPF») и корпоративный налог как Impuesto de Sociedades («IS»). В Мексике подоходный налог, который платят люди и предприятия, составляет Impuesto sobre la Renta («ISR»).

- Косвенные налоги. I Прямые налоги не учитывают финансовое положение налогоплательщиков. Вместо этого они представляют собой процент, добавленный к цене, которую потребители платят за товары и услуги. Будь то продукты или литр топлива, ставки косвенных налогов одинаковы для всех. В Испании налог на добавленную стоимость (НДС) является одним из самых известных косвенных налогов.

Существует три ставки НДС: общая ставка 21% взимается с цены на одежду, бытовую технику, спортивные мероприятия и многие другие товары и услуги; льготная ставка в размере 10% от стоимости гостиничных, ресторанных, транспортных и подобных услуг; и еще более сниженная ставка в размере 4% на цены на основные продукты питания, лекарства, книги и другие предметы первой необходимости.

Существует три ставки НДС: общая ставка 21% взимается с цены на одежду, бытовую технику, спортивные мероприятия и многие другие товары и услуги; льготная ставка в размере 10% от стоимости гостиничных, ресторанных, транспортных и подобных услуг; и еще более сниженная ставка в размере 4% на цены на основные продукты питания, лекарства, книги и другие предметы первой необходимости.

Другие способы обозначения налогов

Мы можем обозначать налоги не только прямыми и косвенными, но и другими способами. В то время как «объективные» налоги, такие как НДС, не учитывают обстоятельства налогоплательщиков, «субъективные» налоги, такие как подоходный налог, учитывают такие аспекты, как количество детей, возраст и семейное положение.

Еще один способ отличить их друг от друга — по тому, как часто мы им платим. «Мгновенные» налоги — это разовые платежи по финансовым операциям, таким как получение наследства. «Периодические» налоги относятся к текущим ситуациям, таким как владение недвижимостью. Налогоплательщик перестанет платить, когда он больше не владеет активом. Один и тот же налог может относиться к нескольким категориям. Например, НДС может быть косвенным, объективным и мгновенным.

Налогоплательщик перестанет платить, когда он больше не владеет активом. Один и тот же налог может относиться к нескольким категориям. Например, НДС может быть косвенным, объективным и мгновенным.

Хотя налоги в основном предназначены для сбора денег для финансирования правительств, они также собираются для других целей. Некоторые созданы для того, чтобы воспрепятствовать определенным видам деятельности или ограничить потребление определенных товаров. Некоторые страны и регионы вводят налоги на предприятия, загрязняющие окружающую среду, для содействия устойчивому производству или на ископаемые виды топлива, чтобы помочь решить задачи по борьбе с изменением климата.

Налоги, сборы и взносы

Налоги, сборы и взносы — это то, что платят налогоплательщики для финансирования государства. Плата взимается за услуги, предлагаемые государством, такие как выдача удостоверений личности и регистрация на экзамены государственной службы. Как правило, они предустановлены и стоят одинаково для всех.

Специальные сборы — это налоги, уплачиваемые правительствам в обмен на льготы, такие как общественные работы, направленные на повышение стоимости имущества или создание новых объектов.

Когда мы вступаем во взрослую жизнь и начинаем профессиональную карьеру, налоги могут сбивать с толку. Прочтите эту статью (на испанском языке) в блоге Santander Consumer España,

Вам может понравиться

{{/каждый}} {{/ifCond}}

{{/каждый}}

УЗНАТЬ БОЛЬШЕ

Определение, пример и принципы работы

Оглавление

Содержание

Что такое налоговое происшествие?

Как работает налоговое происшествие

Налоги на неэластичные и эластичные товары

Ценовая эластичность и налоговая нагрузка

Часто задаваемые вопросы о налоговых инцидентах

От

Юлия Каган

Полная биография

Джулия Каган — финансовый/потребительский журналист и старший редактор отдела личных финансов Investopedia.

Узнайте о нашем редакционная политика

Обновлено 02 апреля 2022 г.

Рассмотрено

Леа Д. Ураду

Рассмотрено Леа Д. Ураду

Полная биография

Леа Ураду, доктор юридических наук, зарегистрированный в штате Мэриленд специалист по составлению налоговых деклараций, сертифицированный нотариус штата, сертифицированный специалист по составлению налоговых деклараций VITA, участник ежегодной программы подачи налоговых деклараций IRS и налоговый обозреватель.

Узнайте о нашем Совет финансового контроля

Факт проверен

Райан Эйхлер

Факт проверен Райан Эйхлер

Полная биография

Райан Эйхлер имеет степень бакалавра бакалавриата по специальности финансы Бостонского университета. Он занимал должности и имеет большой опыт в области аудита расходов, личных финансов, недвижимости, а также проверки и редактирования фактов.

Узнайте о нашем редакционная политика

Что такое налоговое происшествие?

«Налоговое бремя» (или налоговое бремя) — это экономический термин для понимания распределения налогового бремени между заинтересованными сторонами, такими как покупатели и продавцы или производители и потребители. Налогообложение также может быть связано с ценовой эластичностью спроса и предложения. Когда предложение более эластично, чем спрос, налоговое бремя ложится на покупателей. Если спрос более эластичен, чем предложение, расходы по уплате налога будут нести производители.

Key Takeaways

- Налоговый инцидент описывает случай, когда покупатели и продавцы делят налоговое бремя.

- Налоговое бремя также определяет, кто несет бремя нового налога, например, между производителями и потребителями или между различными классовыми слоями населения.

- Эластичность спроса на товар может помочь понять уровень налогообложения между сторонами.

Как работает налоговый инцидент

Налоговое бремя отражает распределение налоговых обязательств, которые должны быть покрыты покупателем и продавцом. Уровень, на котором каждая сторона участвует в покрытии обязательства, меняется в зависимости от соответствующей эластичности цены рассматриваемого продукта или услуги, а также от того, как в настоящее время на продукт или услугу влияют принципы спроса и предложения.

Уровень, на котором каждая сторона участвует в покрытии обязательства, меняется в зависимости от соответствующей эластичности цены рассматриваемого продукта или услуги, а также от того, как в настоящее время на продукт или услугу влияют принципы спроса и предложения.

Налоговая нагрузка показывает, какая группа — потребители или производители — заплатит цену нового налога. Например, спрос на отпускаемые по рецепту лекарства относительно неэластичен. Несмотря на изменение стоимости, его рынок останется относительно постоянным.

Взимание новых налогов на неэластичные и эластичные товары

Другой пример: спрос на сигареты в основном неэластичен. Когда правительства вводят налог на сигареты, производители увеличивают продажную цену на полную сумму налога, перекладывая налоговое бремя на потребителей. Анализ показывает, что спрос на сигареты не зависит от цены. Конечно, у этой теории есть пределы. Если пачка сигарет внезапно подорожает с 5 до 1000 долларов, потребительский спрос упадет.

Если произойдет взимание новых налогов с эластичного товара, такого как ювелирные изделия, большая часть бремени, вероятно, переместится на производителя, поскольку повышение цены может оказать значительное влияние на спрос на сопутствующие товары. Эластичные товары — это товары, имеющие близкие заменители или не являющиеся необходимыми.

Ценовая эластичность и налоговая нагрузка

Ценовая эластичность – это представление того, как активность покупателя изменяется в ответ на изменение цены на товар или услугу. В ситуациях, когда покупатель, вероятно, продолжит покупать товар или услугу независимо от изменения цены, говорят, что спрос неэластичен. Когда цена товара или услуги сильно влияет на уровень спроса, спрос считается высокоэластичным.

Примеры неэластичных товаров или услуг могут включать бензин и лекарства, отпускаемые по рецепту. Уровень потребления в экономике остается стабильным при изменении цен. Эластичные товары – это товары, спрос на которые существенно зависит от цены. В эту группу товаров входят предметы роскоши, дома и одежда.

В эту группу товаров входят предметы роскоши, дома и одежда.

Формула для определения налогового бремени потребителя с буквой E, представляющей эластичность , выглядит следующим образом:

- E (поставка) / (E (спрос)) + E (поставка)

Формула для определения налогового бремени производителя или поставщика с буквой E, представляющей эластичность , выглядит следующим образом:

- E (спрос) / (E (спрос) + E (предложение))

Что определяют налоговые поступления?

Налоговое бремя показывает, кто или что в конечном итоге несет бремя налога, а не только тот, кто непосредственно платит налог.

Потребители или розничные продавцы больше подвержены влиянию налогов?

Налоговое бремя может повлиять на ряд различных сторон, например, когда потребитель должен платить более высокие налоги с продаж и, следовательно, меньше тратит в розничном магазине, что в конечном итоге снижает продажи розничного продавца и приводит к сокращению рабочих мест или закрытию магазинов.

Устанавливаются в виде процента от единицы налогооблагаемой базы. Это распространенный вариант, в качестве примера можно привести налог на прибыль при стандартной системе налогообложения. Применяются в случаях, когда налоговая база исчисляется в денежной сумме. С ростом цен процент не требует индексации. Примеры пропорциональных налоговых ставок: налог на прибыль, НДС, налог на имущество, который не может превышать 2,2%, налог на доходы физических лиц (13% от начислений). Данные ставки не требует проведения индексации.

Устанавливаются в виде процента от единицы налогооблагаемой базы. Это распространенный вариант, в качестве примера можно привести налог на прибыль при стандартной системе налогообложения. Применяются в случаях, когда налоговая база исчисляется в денежной сумме. С ростом цен процент не требует индексации. Примеры пропорциональных налоговых ставок: налог на прибыль, НДС, налог на имущество, который не может превышать 2,2%, налог на доходы физических лиц (13% от начислений). Данные ставки не требует проведения индексации.

Существует три ставки НДС: общая ставка 21% взимается с цены на одежду, бытовую технику, спортивные мероприятия и многие другие товары и услуги; льготная ставка в размере 10% от стоимости гостиничных, ресторанных, транспортных и подобных услуг; и еще более сниженная ставка в размере 4% на цены на основные продукты питания, лекарства, книги и другие предметы первой необходимости.

Существует три ставки НДС: общая ставка 21% взимается с цены на одежду, бытовую технику, спортивные мероприятия и многие другие товары и услуги; льготная ставка в размере 10% от стоимости гостиничных, ресторанных, транспортных и подобных услуг; и еще более сниженная ставка в размере 4% на цены на основные продукты питания, лекарства, книги и другие предметы первой необходимости.

Об авторе