Какие налоги и сборы являются региональными: Региональные налоги и сборы — БУХ.1С, сайт в помощь бухгалтеру

404 Cтраница не найдена

Версия для слабовидящих Вход на сайт Версия для слабовидящих Вход на сайт

Чукотский северо-восточный

техникум посёлка Провидения

- О техникуме

- Сведения об образовательной организации

- Образовательная организация

- Аккредитация

- Руководство

- Преподаватели

- Сотрудники

- История

- Документы

- Устав

- Контакты

- Новости

- Лицензии

- Фотогалерея

- Объявления

- Газета «Роза Ветров»

- Дорожная безопасность

- Антикоррупционное просвещение

- Центр коллективного доступа

- Финансовая грамотность

- Наставничество

- Общественное питание

- Воспитательная работа

- Абитуриентам

- Приемная комиссия

- Документы и справки

- Правила и условия приема

- Питание

- Общежития

- Студенческая жизнь

- Студентам

- Учебные материалы

- Оплата обучения

- Документы и справки

- Студенческая жизнь

- Спортивная жизнь

- Расписание занятий

- Выпускникам

- Справочные системы

- МЦПК

- Контакты

- Обращения граждан

- Обращения граждан

- Личный прием граждан

- Письменное обращение

- Электронная приемная

- Проверить статус обращения

- Порядок рассмотрения обращений

- Порядок обжалования

- Обзор обращений граждан

- Ответы на обращения, затрагивающие интересы неопределенного круга лиц

- Правовое регулирование

- Онлайн запись

- ССТВ

- Главная

- ›

- О техникуме

- ›

- Финансовая грамотность

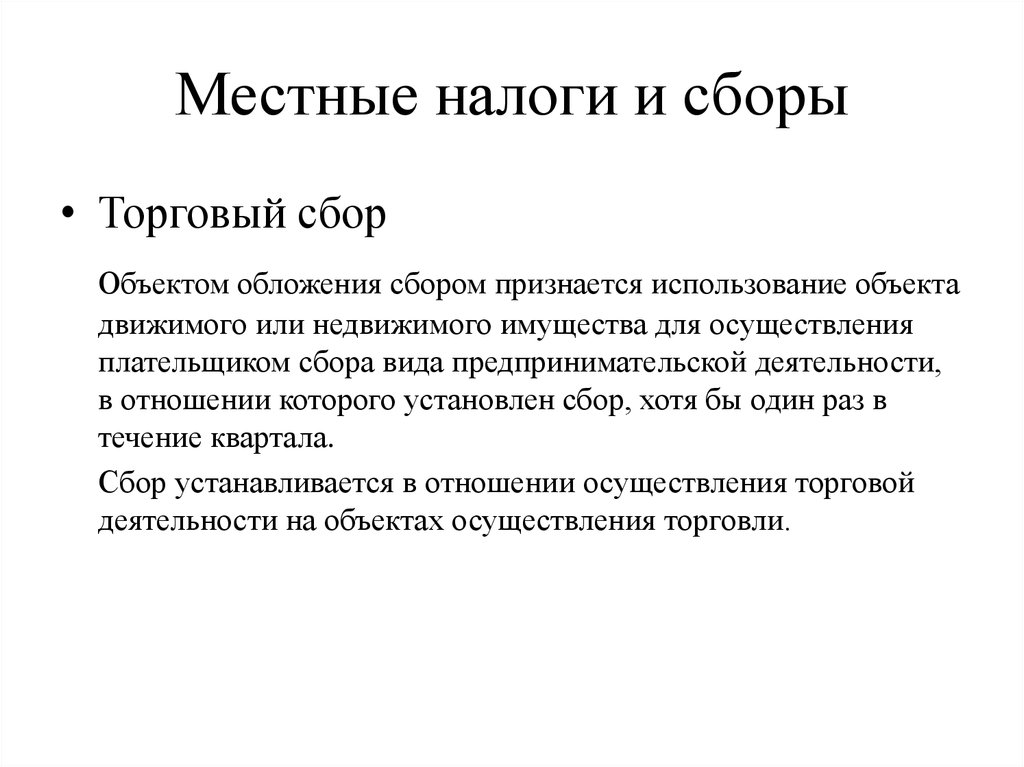

Региональные налоги и сборы в 2022 году

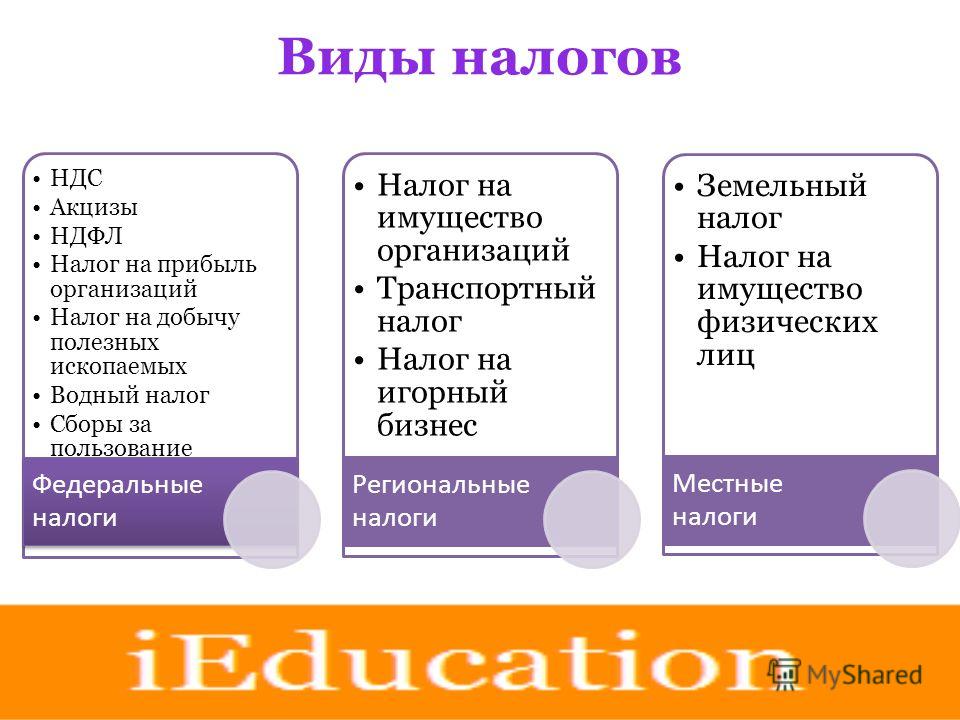

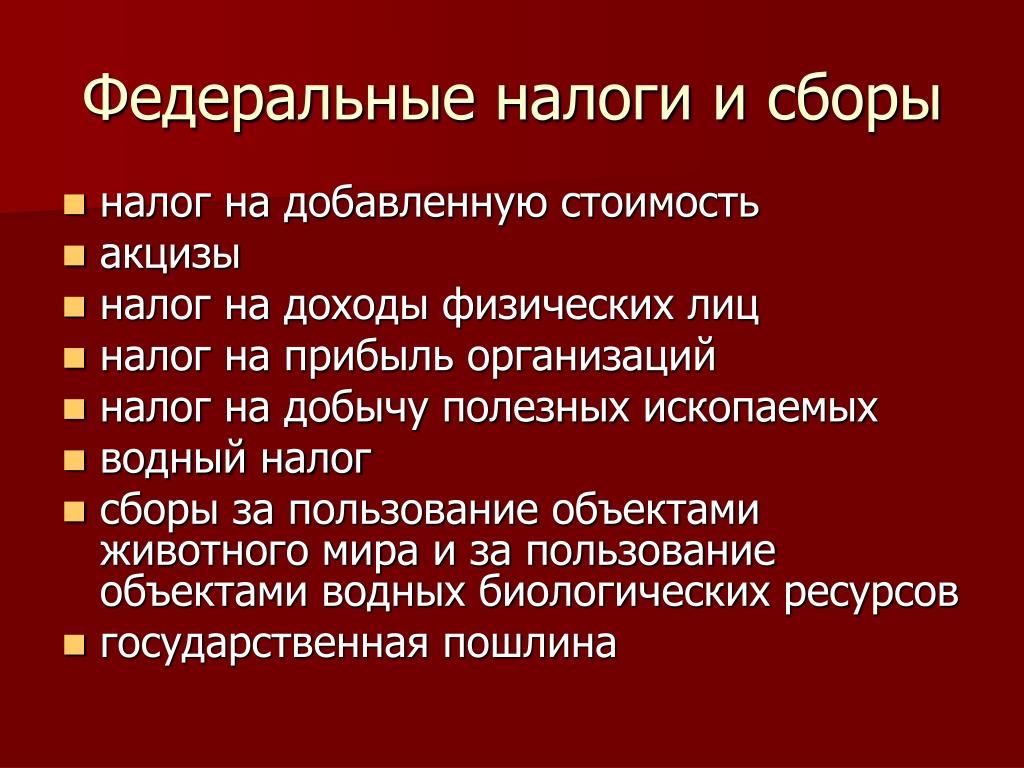

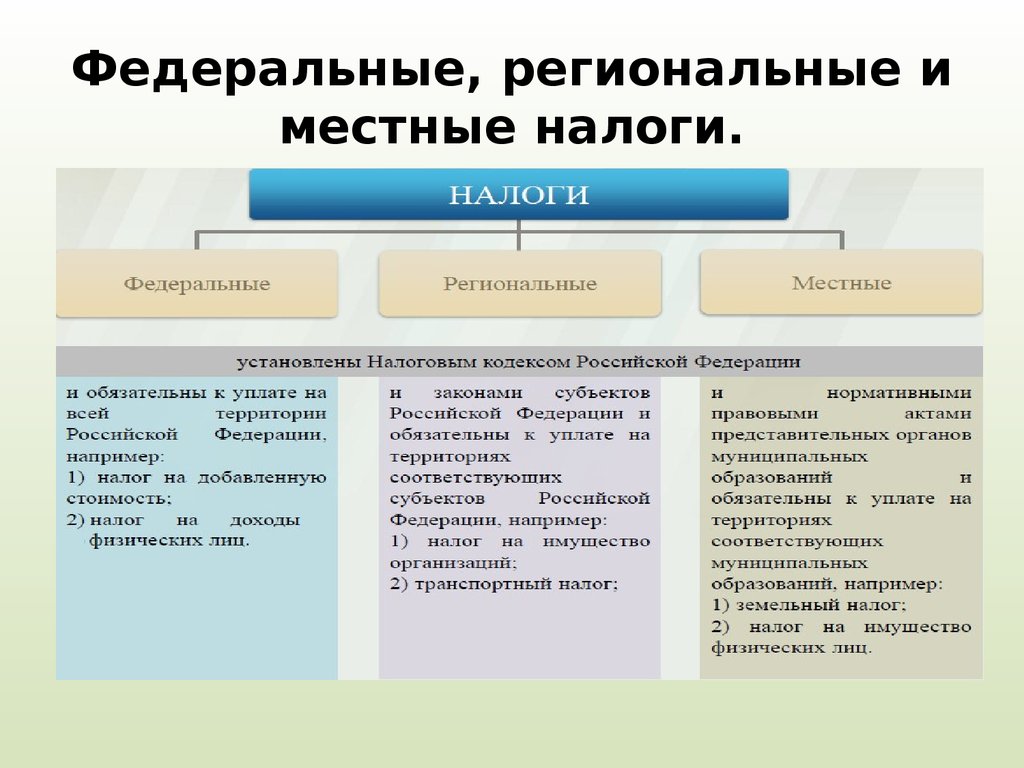

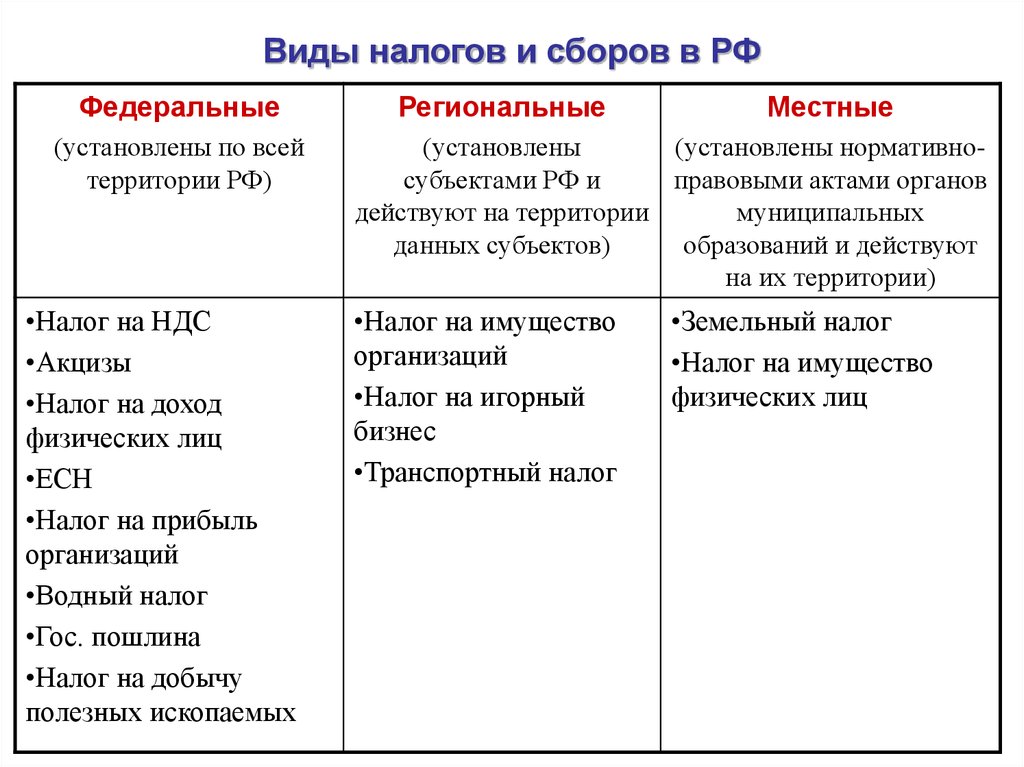

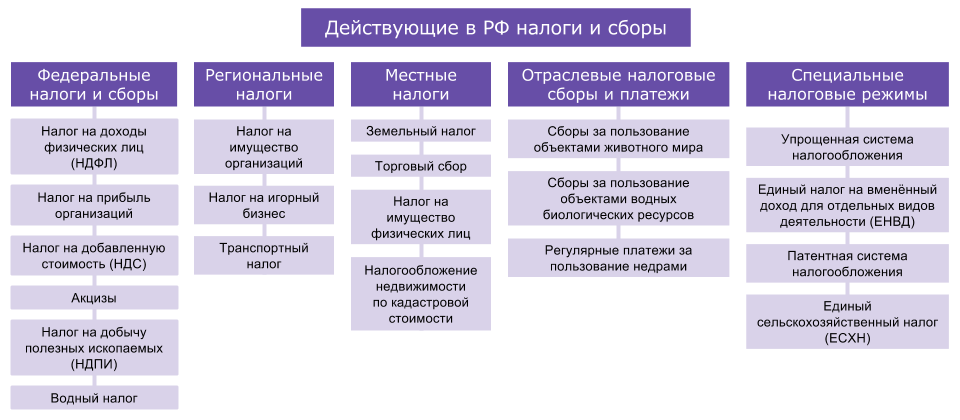

Региональные налоги — это сборы и налоговые отчисления, которые пополняют региональный бюджет. В зависимости от того, в казну какого уровня зачисляются средства, все налоговые сборы разделены на три группы: местные, региональные и федеральные. В статье расскажем, какие налоги относятся к региональным налогам.

В зависимости от того, в казну какого уровня зачисляются средства, все налоговые сборы разделены на три группы: местные, региональные и федеральные. В статье расскажем, какие налоги относятся к региональным налогам.

Содержание

Общая характеристика региональных налогов

Ключевым признаком, который характеризует данную группу налогообложения, является уровень бюджета. Иными словами, к региональным налогам и сборам относятся все бюджетные платежи, которые зачисляются напрямую в казну субъекта РФ (области, автономного округа, города федерального значения).

То есть региональные налоги и сборы являются основной доходной частью бюджета региона. Данные поступления перенаправляются на реализацию социально-значимых программ и мероприятий. Также некоторая часть от поступивших средств может быть перенаправлена в казну муниципального образования в виде субсидий, субвенций и прочих трансфертов.

Важно отметить, что все региональные налоги устанавливаются на федеральном уровне, а вот особенности их применения детализируются законодателями субъекта РФ. Объясним простыми словами. Налоговые обязательства всех уровней закреплены в НК РФ. То есть общие правила применения налогообложения обозначены на федеральном уровне. Например, максимальные ставки, порядок исчисления, правила применения вычетов и льгот утверждает Правительство РФ. А вот категории налогоплательщиков, привилегии и льготы по региональным налогам устанавливаются и отменяются на уровне конкретного субъекта России. Например, правительство области может ввести дополнительные льготы по отдельным сборам, ввести освобождения от уплаты для некоторых категорий налогоплательщиков, снизить или увеличить налоговую ставку в несколько раз.

Объясним простыми словами. Налоговые обязательства всех уровней закреплены в НК РФ. То есть общие правила применения налогообложения обозначены на федеральном уровне. Например, максимальные ставки, порядок исчисления, правила применения вычетов и льгот утверждает Правительство РФ. А вот категории налогоплательщиков, привилегии и льготы по региональным налогам устанавливаются и отменяются на уровне конкретного субъекта России. Например, правительство области может ввести дополнительные льготы по отдельным сборам, ввести освобождения от уплаты для некоторых категорий налогоплательщиков, снизить или увеличить налоговую ставку в несколько раз.

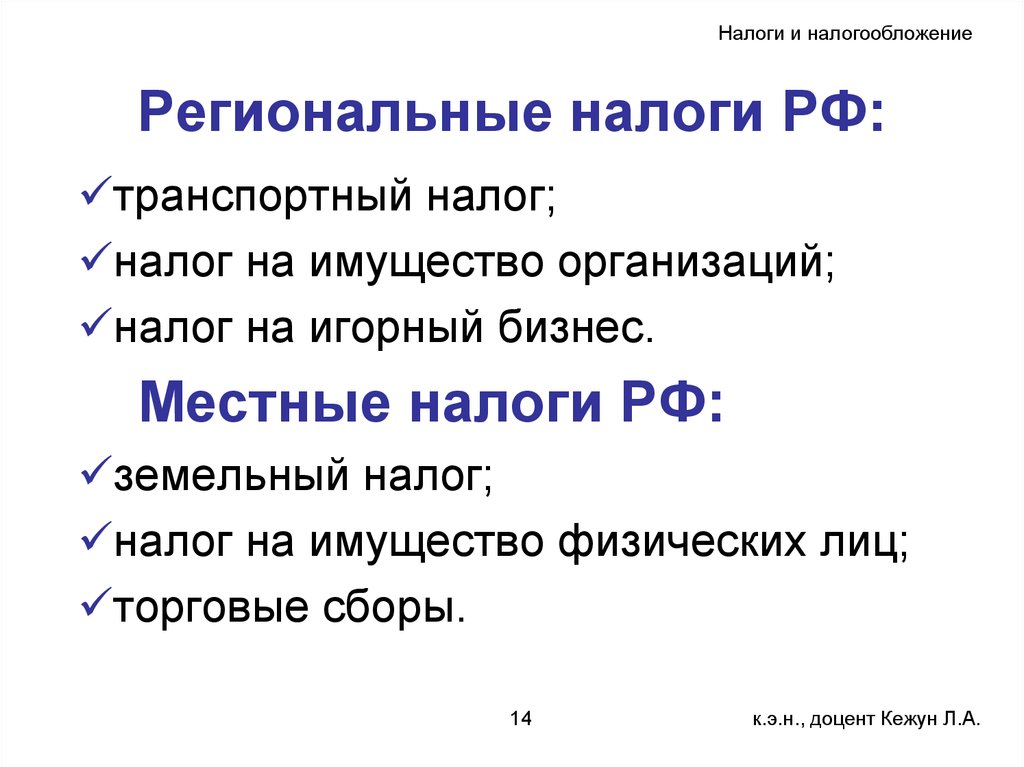

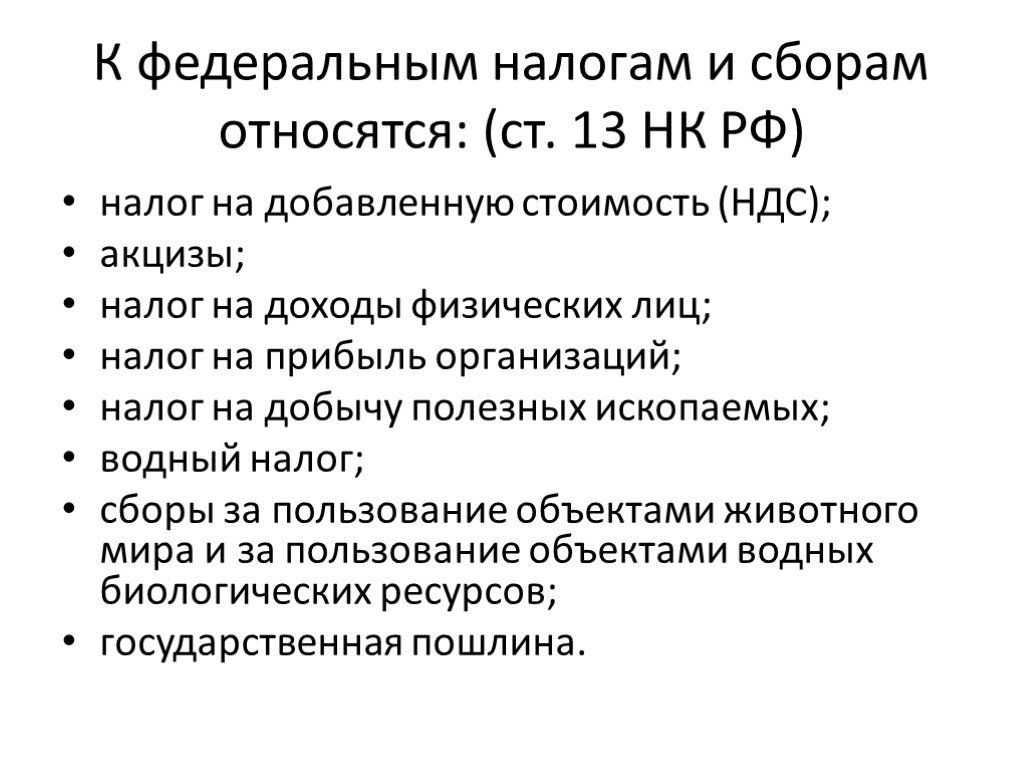

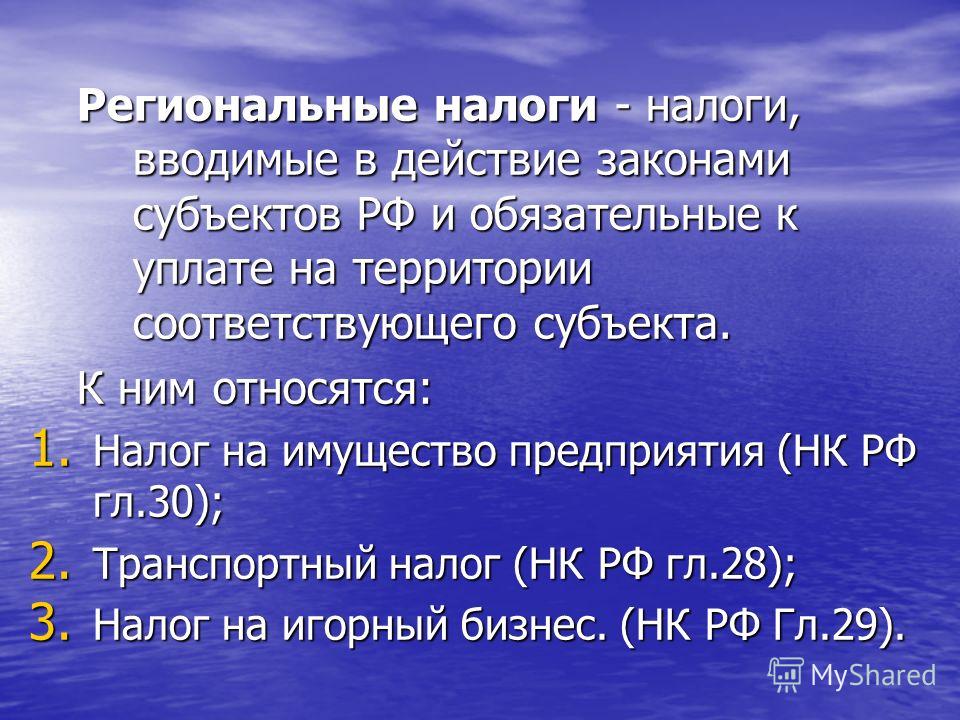

Региональные налоги: перечень 2022

Как мы отметили выше, к региональным налогам относятся обязательства, зачисляемые напрямую в бюджет субъекта России. К таким обязательствам относят всего три сбора. Итак, региональным налогом являются платежи налогоплательщиков за:

- Транспорт.

- Имущество.

- Игорный бизнес.

Ключевые правила применения этих региональных налогов в РФ устанавливаются депутатами субъектов. Следовательно, нормы, определенные для одного региона, могут существенно отличаться от правил, закрепленных для другого региона. Рассмотрим особенности каждого обязательства из списка региональных налогов.

Следовательно, нормы, определенные для одного региона, могут существенно отличаться от правил, закрепленных для другого региона. Рассмотрим особенности каждого обязательства из списка региональных налогов.

Транспортный налог в региональный бюджет

К налогоплательщикам данного обязательства законодатели отнесли всех собственников автотранспортных средств. То есть юридические и физические лица, владеющие транспортом, должны платить деньги в бюджет.

Объектом обложения являются не только автомобили, но и воздушные, водные и иные виды самоходного транспорта. Отметим, что размер транспортного регионального налога в Российской Федерации зависит от мощности транспортного средства. Также на размер платежа влияет год выпуска авто, его стоимость и период времени в собственности.

Однако это только общие правила, закрепленные в главе 28 НК РФ. Депутаты регионов вправе утвердить льготы, освобождения и послабления для налогоплательщиков. Например, в Самарской области для пенсионеров предусмотрено снижение налоговой ставки до 50 %, а в Волгоградской области пожилые владельцы транспортных средств платят только 20 % от действующих ставок. Примечательно, что такая льгота для Москвы полностью отменена.

Примечательно, что такая льгота для Москвы полностью отменена.

Налоговый период равен календарному году. Но если чиновники субъекта установили отчетные периоды, то транспортные региональные налоги обязательны к уплате в виде авансовых платежей. Например, один раз в квартал.

Налогообложение имущества организаций

Один из элементов региональных налогов — это имущественный сбор, который исчисляют и уплачивают экономические субъекты, а именно юридические лица. Объектом обложения является имущество, которое находится в собственности компании. Причем сбор исчисляется не только с недвижимых активов (зданий, строений, сооружений), но и с движимого имущества (станки, оборудование, основные средства).

Максимальная налоговая ставка за имущество компаний равна 2,2 %. Однако при установлении региональных налогов законодательными органами чиновники некоторых регионов утверждают более низкие значения. Также законодатели предусматривают определенные льготы для налогоплательщиков.

Периодичность предоставления отчетности, как и сроки уплаты авансовых платежей и окончательного расчета, каждый регион устанавливает самостоятельно. То есть для имущественного сбора в одном регионе могут быть предусмотрены ежеквартальные перечисления в казну и сдача расчетов в ФНС. А в другом субъекте организации рассчитываются с бюджетом один раз в год, и декларацию сдают в ФНС ежегодно.

Общие положения, единые для применения на территории всего нашего государства, закреплены в 30 главе НК РФ. О том, как узнать нормы и правила для конкретного региона, мы расскажем в конце статьи.

Обременение игорного бизнеса

Если компания ведет игорную деятельность, то у нее возникают обязательства перед бюджетом по уплате сбора на игорный бизнес. Объектами обложения признаются:

- Игровое оборудование, а также автоматы и игровые столы, специализированные для осуществления игровой деятельности.

- Тотализаторы, букмекерские конторы, процессинговые центры тотализаторов с букмекерскими конторами.

- Пункт приема игровых ставок.

Так как региональными признаются налоги и сборы, а также прочие платежи, зачисляемые в казну субъекта, то и особенности налогообложения устанавливаются на уровне данного региона. Однако есть общие правила, которые распространяются на всю страну. Так, например, на процедуру регистрации объекта налогообложения в ИФНС отведено всего два рабочих дня. Причем дни исчисляют до момента установки игрового оборудования или открытия точки (букмекерской конторы или пункта приема ставок). Аналогичный срок для оповещения Федеральной инспекции установлен при любом изменении количества объектов.

Для данного обязательства устанавливаются фиксированные ставки, причем градация предусмотрена по видам объектов налогообложения. Минимальные и максимальные значения закреплены в 369 статье НК РФ. Отметим, что если регион не установил конкретное значение для ставки, то налогоплательщики должны применять минимальные значения.

Как узнать порядок и правила налогообложения

Уточнить нормы обложения, которые закреплены для конкретного региона, можно в территориальном отделении ФНС. Также получить информацию можно через Интернет. Специальный портал, разработанный налоговиками, позволяет бесплатно и без регистрации определить ключевой порядок налогообложения. Однако интернет-портал не предоставляет информацию о сборе на игорный бизнес.

Также получить информацию можно через Интернет. Специальный портал, разработанный налоговиками, позволяет бесплатно и без регистрации определить ключевой порядок налогообложения. Однако интернет-портал не предоставляет информацию о сборе на игорный бизнес.

Чтобы получить сведения, перейдите по ссылке, которая размещена выше. Выберите вид налогового обязательства, а также определите налоговый период, за который необходимо получить информацию. Затем из предложенного списка нужно выбрать интересующий вас регион. Нажимаем кнопку «Найти».

Система формирует сведения на основании нормативно-правовых актов, которые были приняты правительствами регионов России, в части регулирования налогообложения.

Региональные налоги и сборы за услуги PSTN — Центр партнеров

Твиттер LinkedIn Фейсбук Эл. адрес

- Статья

- 2 минуты на чтение

Соответствующие роли : Глобальный администратор | Администратор пользователей | Агент администратора

Услуги коммутируемой телефонной сети общего пользования (ТСОП) в некоторых юрисдикциях могут подпадать под действие особых налоговых и нормативных требований, которые могут повлиять на порядок партнеров и выставление счетов.

В Соединенных Штатах, включая Пуэрто-Рико, услуги PSTN, включая аудиоконференции, тарифные планы и кредиты на связь, подпадают под действие особых налоговых и нормативных требований. В Соединенных Штатах и Пуэрто-Рико Microsoft оценивает услуги PSTN с учетом налогов. Уникальные налоги и правила PSTN повлияют на партнеров Office 365, использующих продукты Microsoft 365 Voice. Если партнер делает надбавку к цене службы Microsoft PSTN, он может нести ответственность за расчет и уплату налогов и сборов PSTN.

Обратитесь к своему налоговому и юридическому консультанту, чтобы понять ответственность вашей организации в отношении регулирования услуг PSTN, налогов и сборов, а также других потенциальных обязательств.

Представление счета-фактуры и файл сверки с партнерами

Счета-фактуры поставщика облачных решений (CSP) и файлы сверки CSP в США, Пуэрто-Рико и Канаде, которые включают службы Skype для бизнеса PSTN и Microsoft 365 Voice, будут предоставлять отдельные позиции для компоненты PSTN и не-PSTN.

Кроме того, в счетах CSP будет отображаться следующая сноска:

- Отображаемая цена является платой за услуги аудиоконференций и тарифного плана. Любые применимые налоги на транзакции взимаются исключительно с указанной суммы, за исключением продаж, совершенных в Соединенных Штатах. В Соединенных Штатах указанная цена включает налоги, поскольку она включает в себя плату за тарифный план и услуги аудиоконференций, а также налоги и сборы, которые мы обязаны взимать. Службы аудиоконференций и тарифного плана обслуживаются Аффилированным лицом Microsoft, уполномоченным предоставлять их. Дополнительные сведения см. в разделе Корпоративное лицензирование Майкрософт.

Пример файла сверки

Office 365 Enterprise E5 представляет в файле сверки две позиции с одинаковыми именами и одинаковыми идентификаторами, но каждая позиция имеет уникальную цену за единицу (пример: 28,40 и 2,00 доллара США). Это отделяет компонент конференц-связи PSTN Skype для бизнеса от предложения Office 365, поэтому вы можете правильно применять налоги.

Это отделяет компонент конференц-связи PSTN Skype для бизнеса от предложения Office 365, поэтому вы можете правильно применять налоги.

Пример согласования партнеров №1 (выберите столбцы)

| Durable_offer_ID | Имя_предложения | Дата_Начала_Подписки | Subscription_End_Date | Charge_Start_Date | Charge_End_Date | Charge_Type | Цена_Единицы |

|---|---|---|---|---|---|---|---|

| a044b16a-1861-4308-8086-a3a3b506fac2 | Office 365 корпоративный E5 | 10.08.2019 00:00 | 11.08.2019 00:00 | 11.08.20190:00 | 10.09.2019 0:00 | Плата за цикл | 28.40 |

| а044б16а-1861-4308-8086-а3а3б506фэк2 | Office 365 корпоративный E5 | 10.08.2019 00:00 | 11. 08.2019 00:00 08.2019 00:00 | 11.08.2019 00:00 | 10.09.2019 0:00 | Плата за цикл | 2,00 |

Пример сверки партнеров № 2

Microsoft 365 Business Voice, доступная в Канаде, имеет дополнительные облагаемые налогом компоненты PSTN, которые объединены в счет CSP (аналогично Office 365 E5, представлены две позиции: одна для компонентов PSTN, а другая для компоненты, не относящиеся к PSTN). Файл сверки CSP для Microsoft 365 Business Voice будет отображать все облагаемые налогом компоненты PSTN по отдельности (отдельные компоненты PSTN не будут объединены в .CSV или инструмент API). Сумма сведений о заказах и суммах счетов для клиентов, найденных в файле сверки, будет соответствовать счету-фактуре CSP.

Дополнительные ресурсы

Дополнительные сведения см. на сайте Microsoft 365 для партнеров.

Штат Нью-Джерси – Министерство финансов

Назад

вверх

Информация о COVID-19

COVID-19 все еще активен.

Об авторе