Какие налоги называют прямыми: Прямые налоги: что относится, виды, примеры

в чем различие и главные признаки понятий

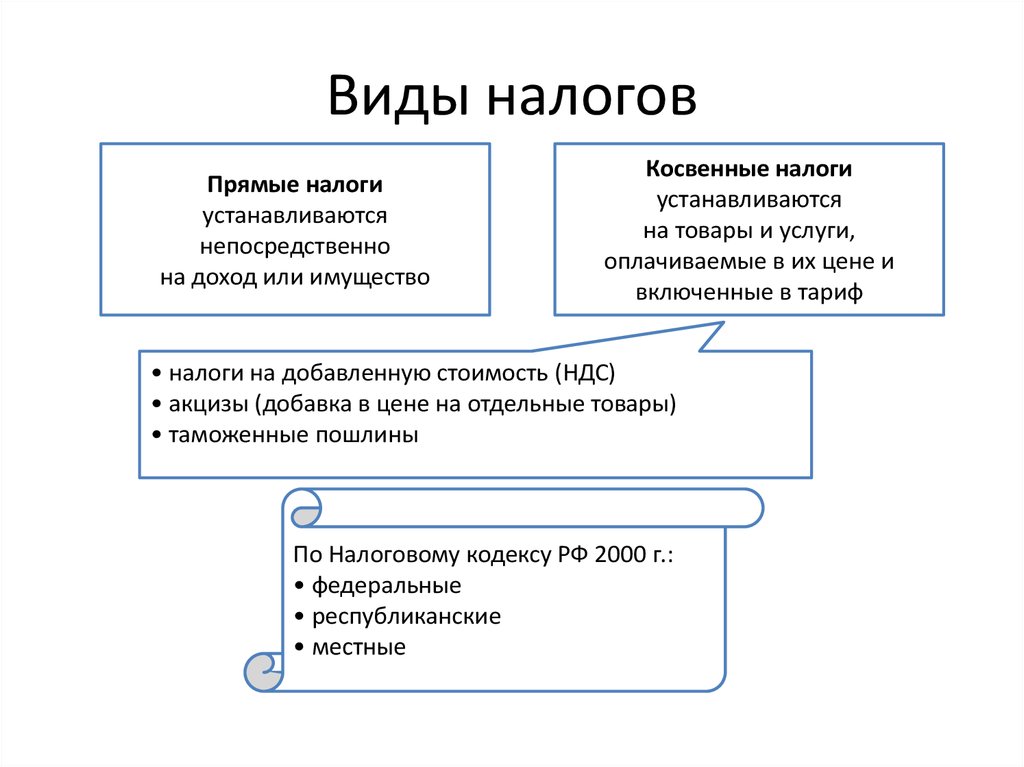

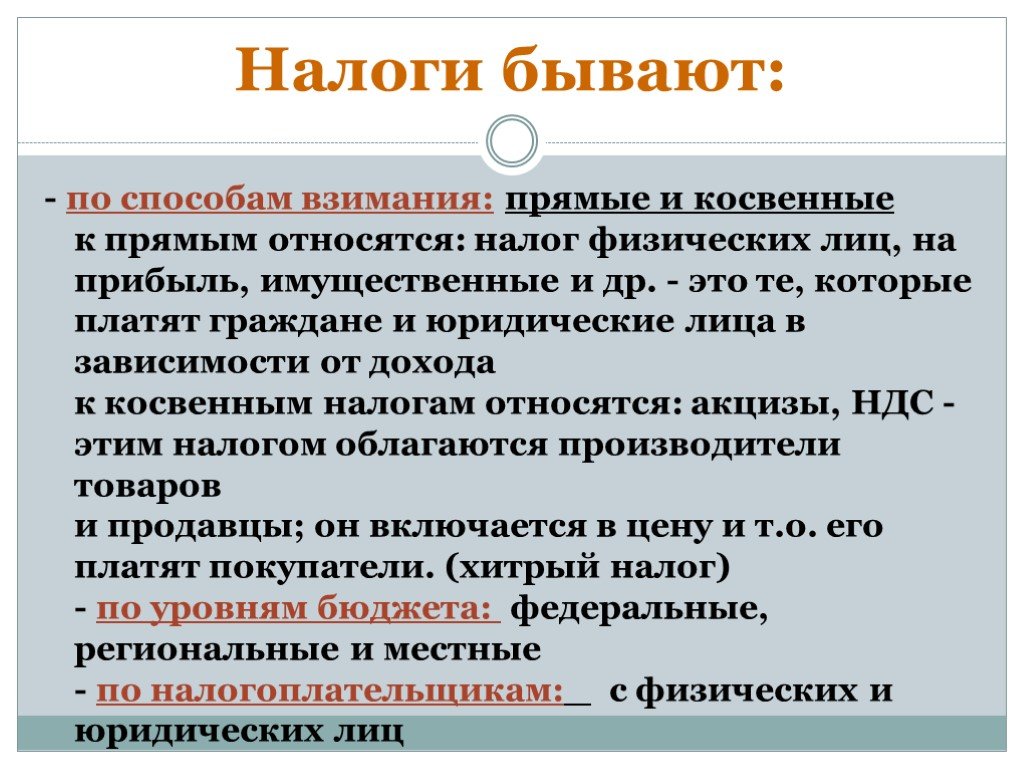

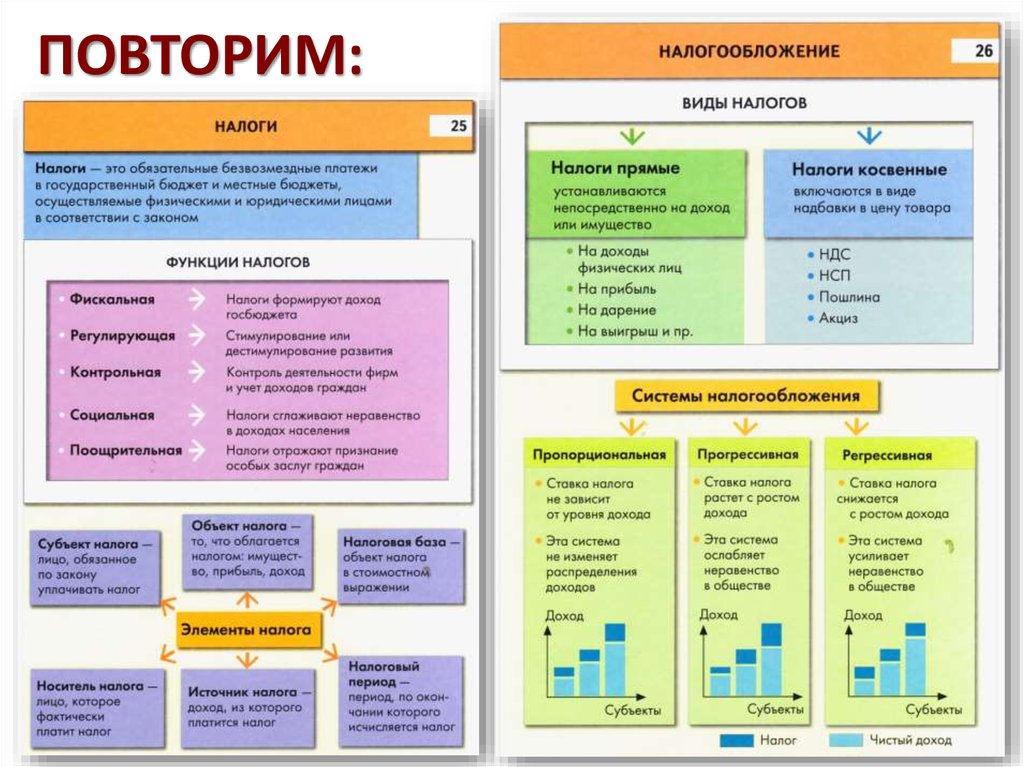

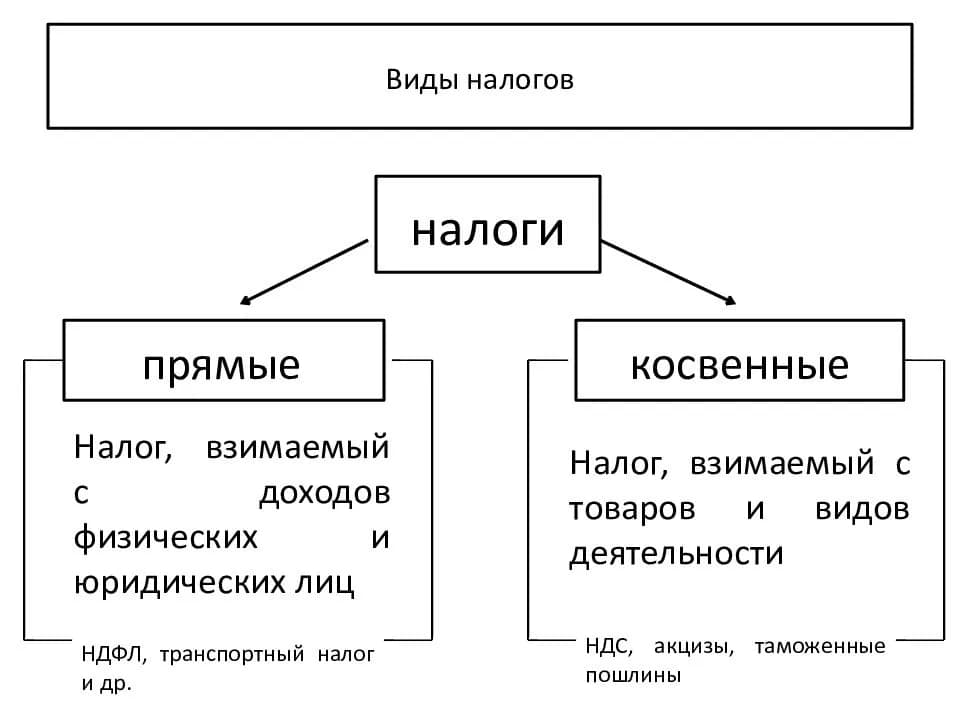

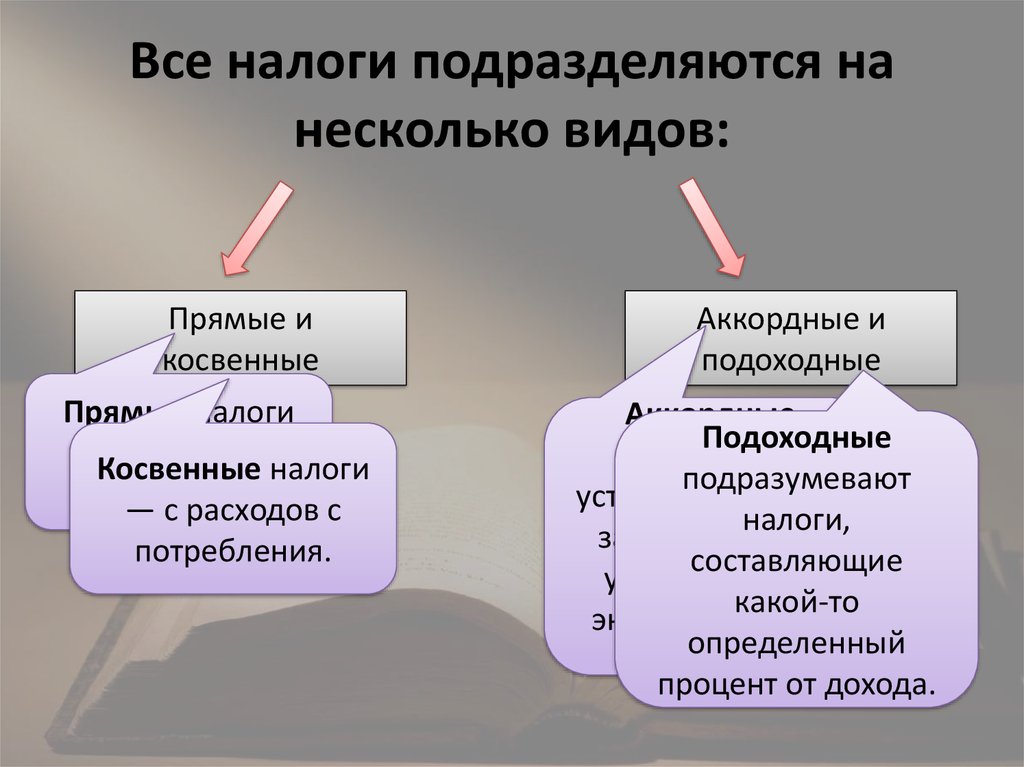

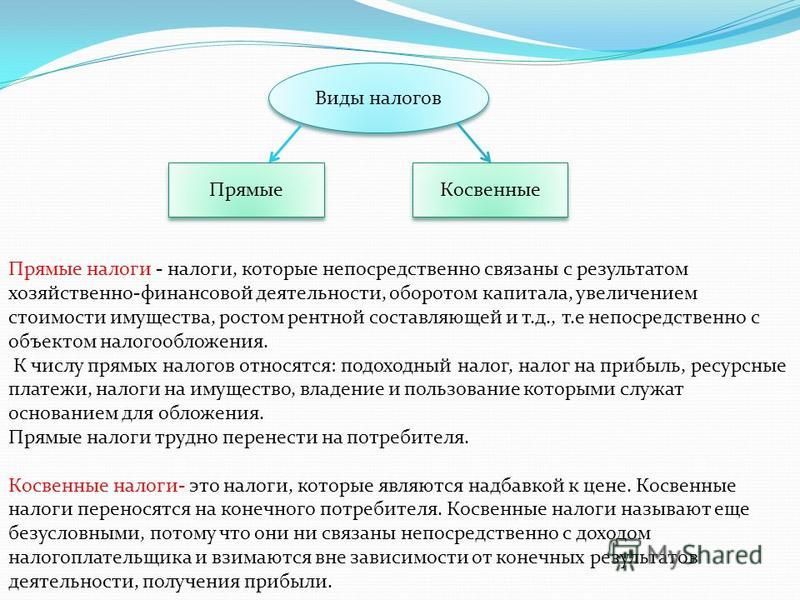

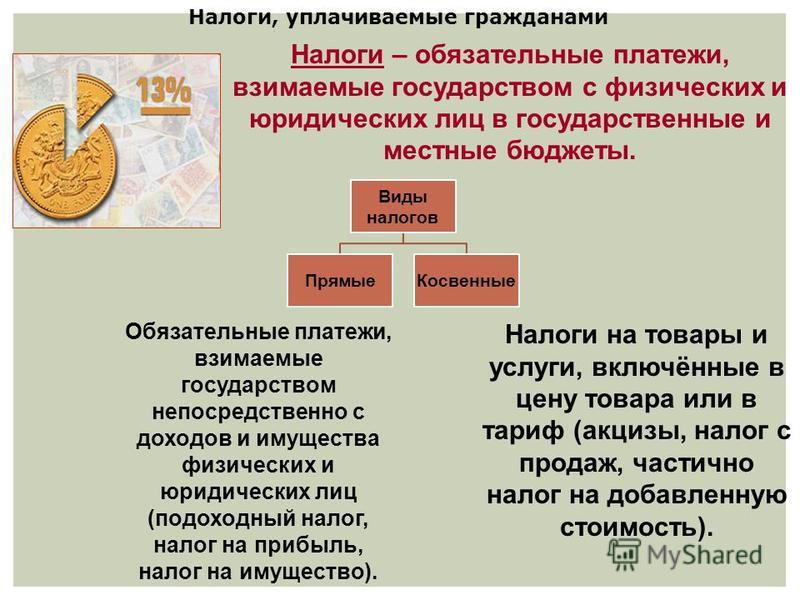

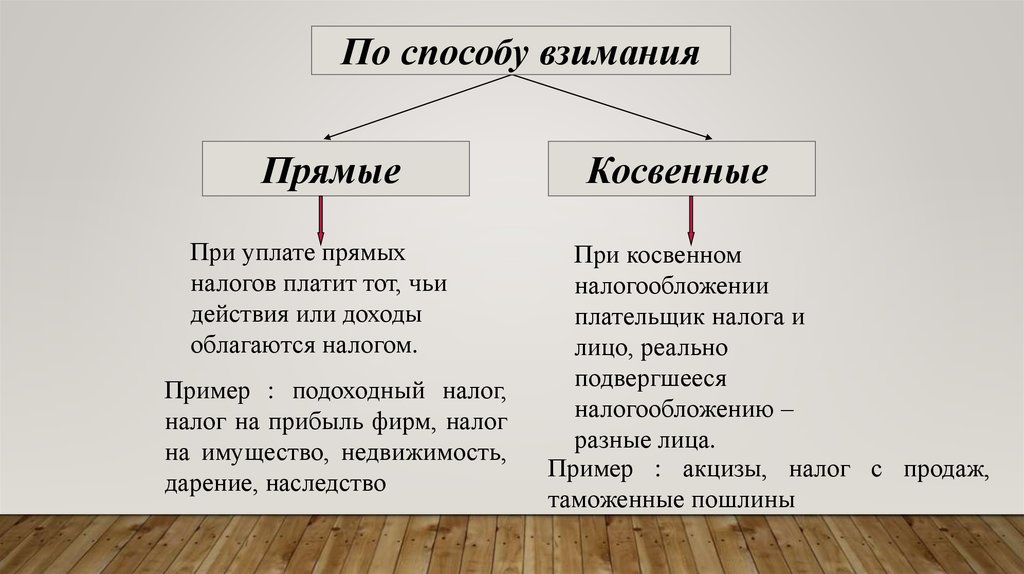

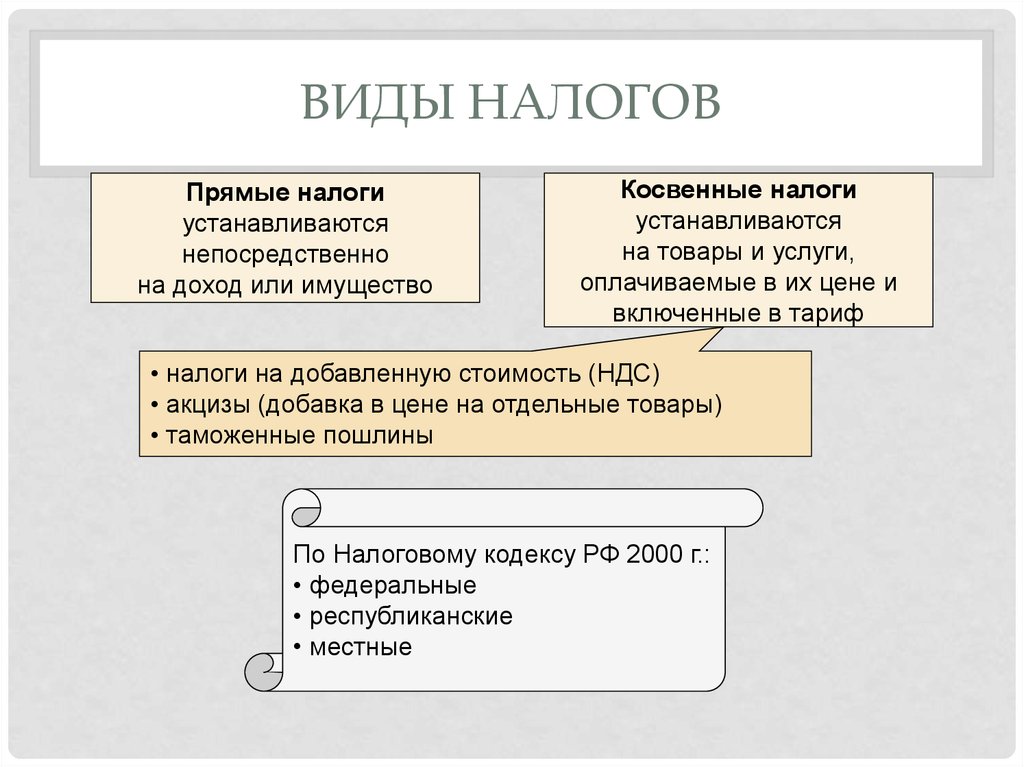

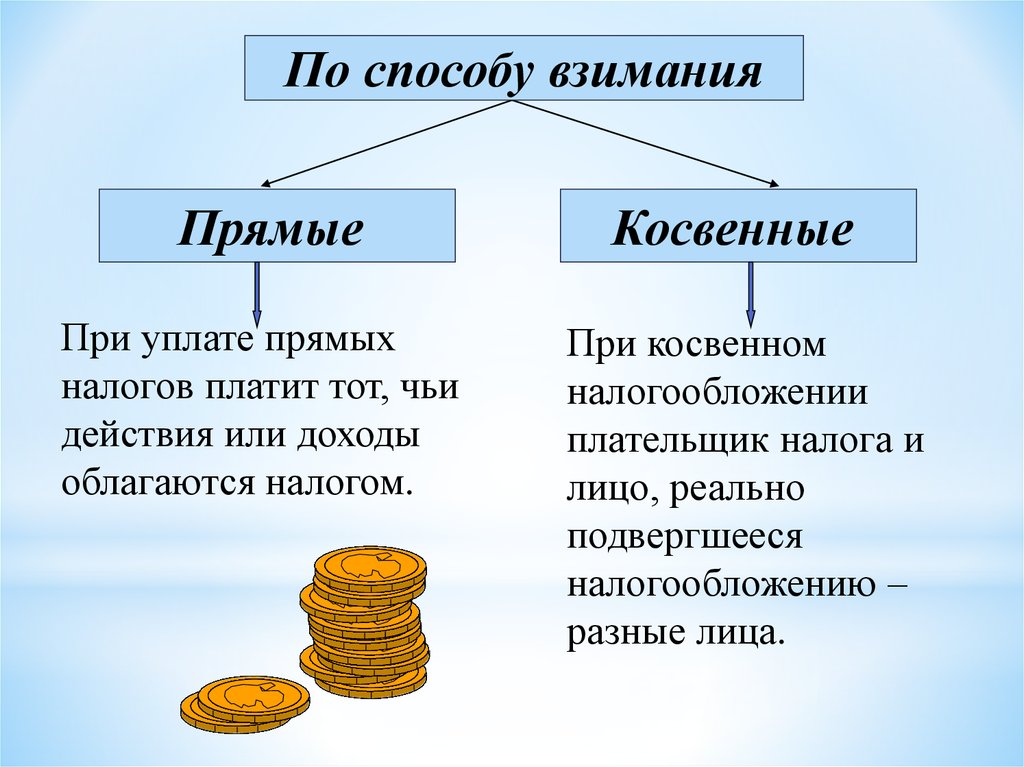

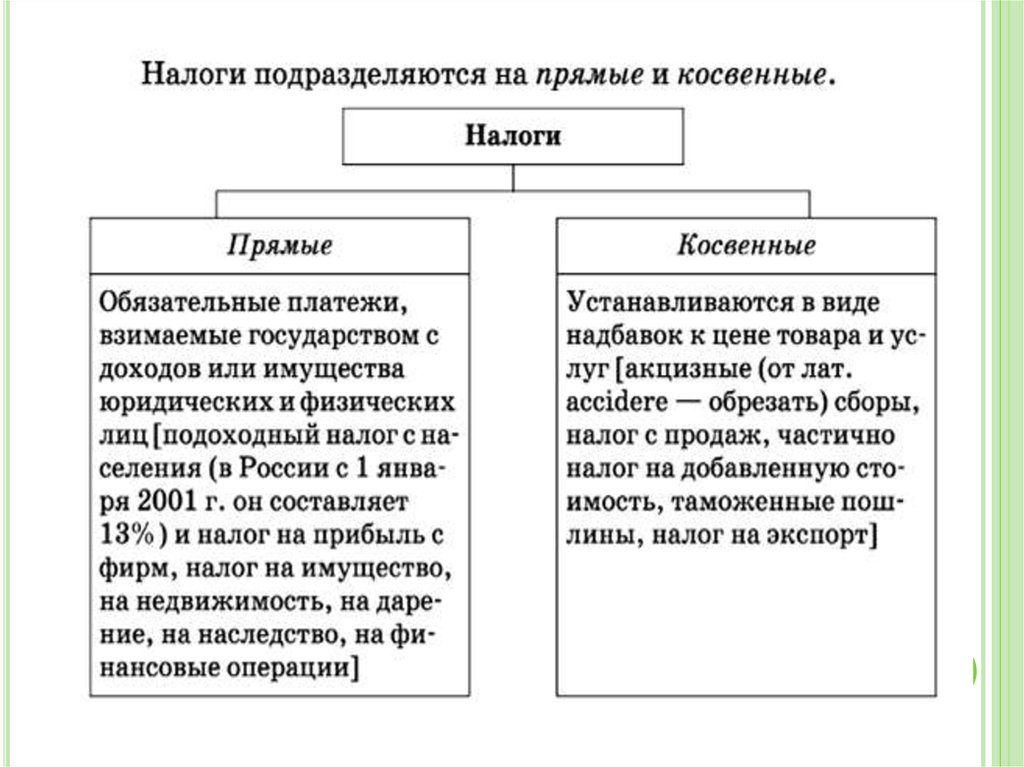

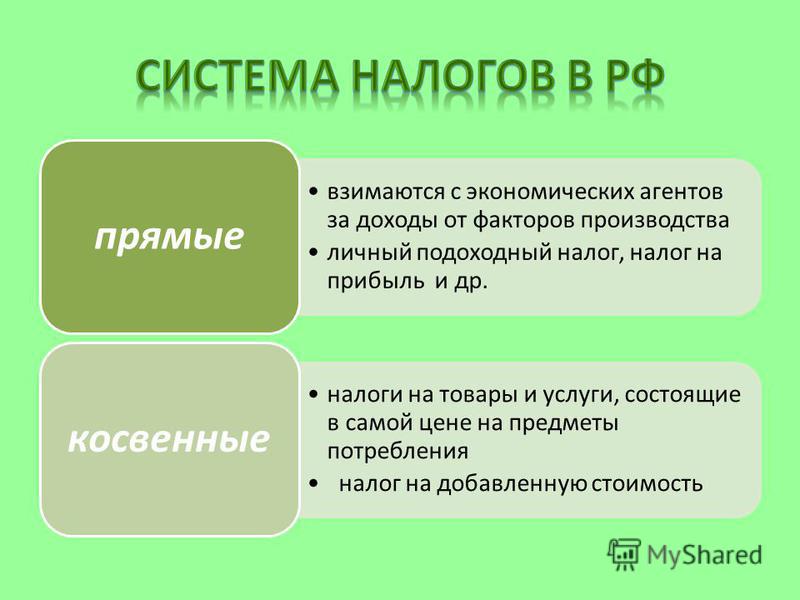

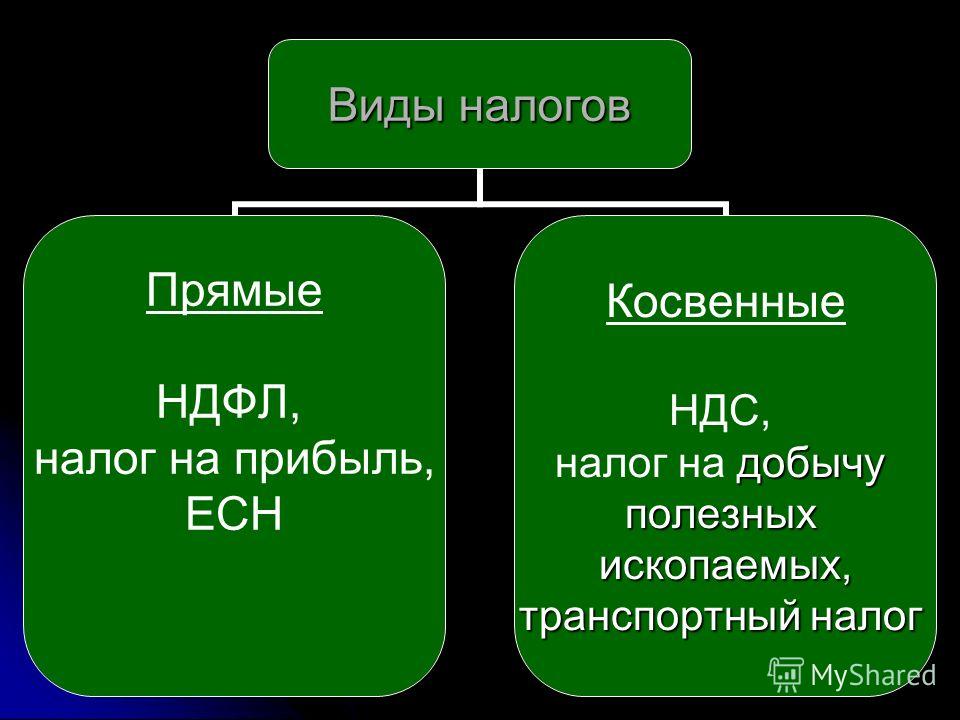

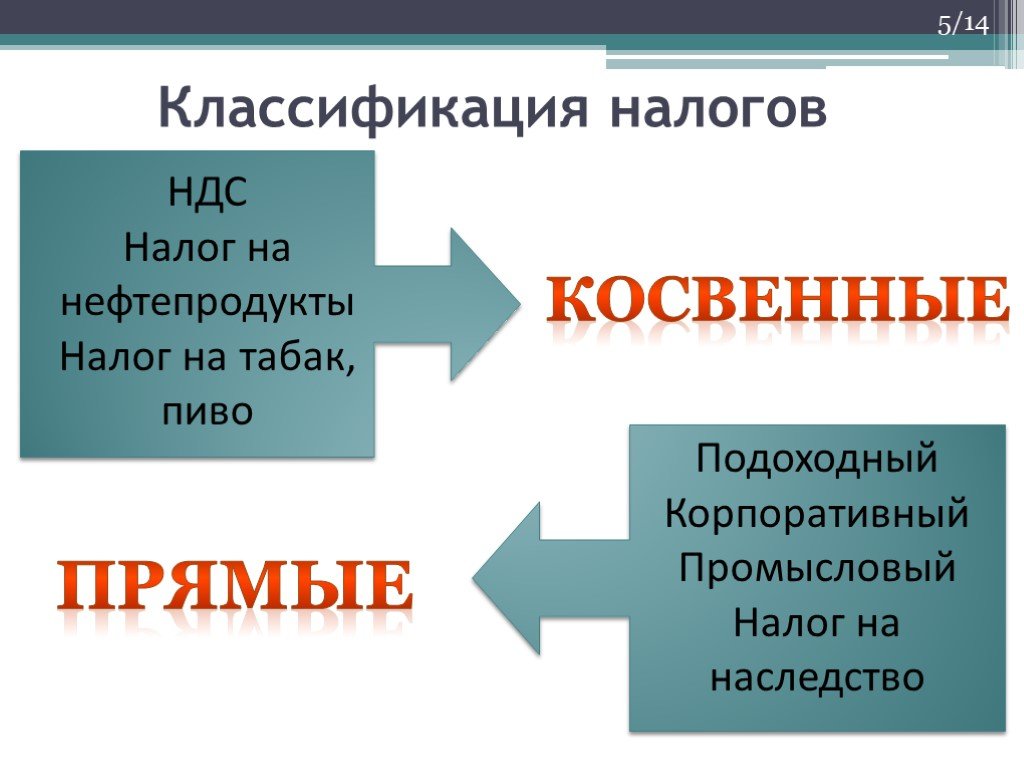

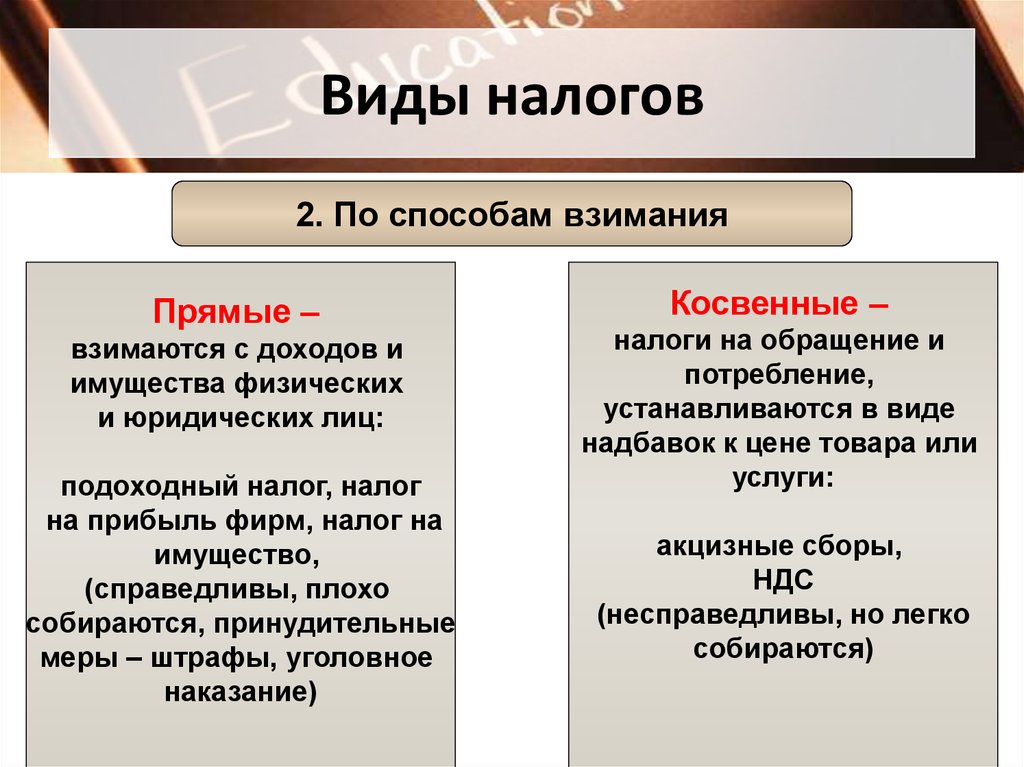

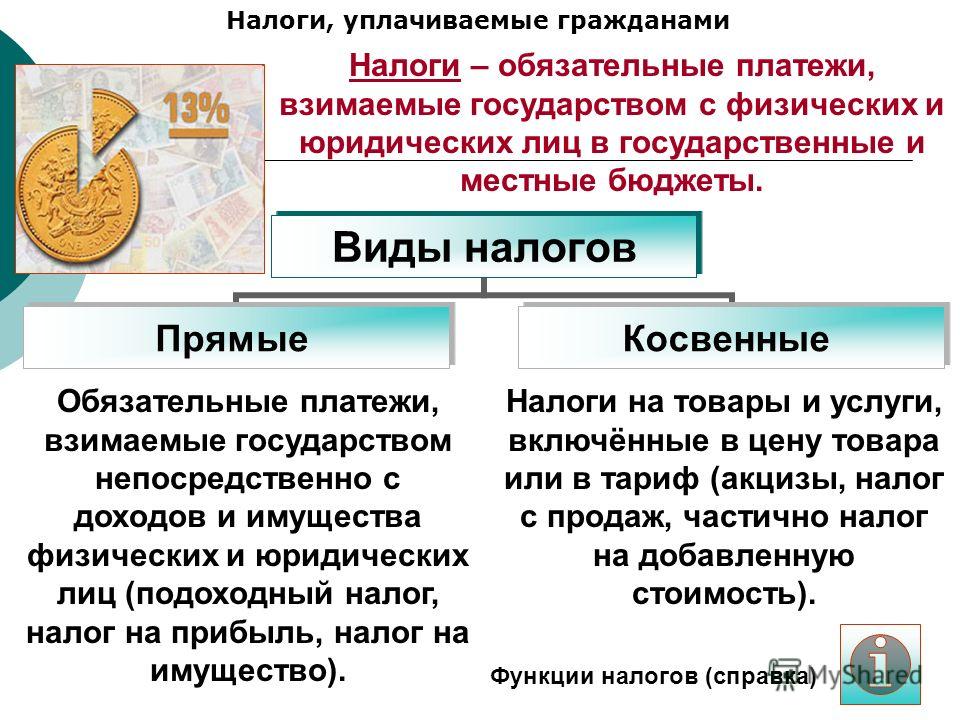

Прямые и косвенные налоги – основные типы платежей в государственный бюджет, с которыми часто сталкиваются предприниматели. При этом далеко не каждому известно, в чем заключается различие между прямыми и косвенными налогами. Главным признаком считается способ взимания. Именно на нем базируется классификация обязательств. Также существует целый ряд других особенностей.

Содержание

Описание прямых налогов

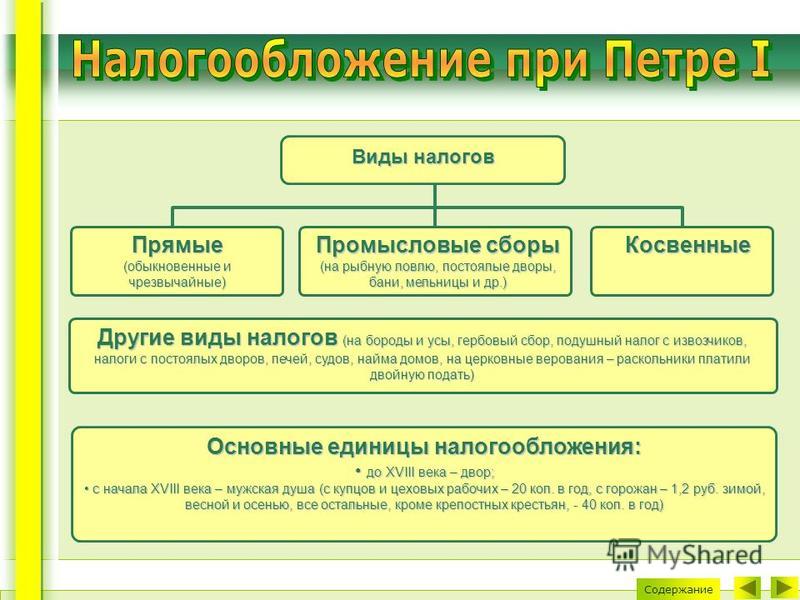

При появлении прототипа налоговой системы стали использовать именно прямые налоги. Их требовалось платить с имущества или всего того, что составляло прибыль за конкретный период. Стоит отметить, что суть этого понятия не изменилась и по сей день.

Под этим термином понимают платеж, который вносится физическим лицом или компанией в пользу государства с приобретенного дохода или имущества. В роли плательщика в этом случае выступает лицо, которое получило доход или владеет имуществом, если оно представляет собой базу налогообложения. Фактический плательщик и налоговый агент в этом случае – один и тот же субъект.

Фактический плательщик и налоговый агент в этом случае – один и тот же субъект.

Для прямых налоговых платежей характерны следующие признаки:

- Обязательность – такие платежи взимаются вне зависимости от воли плательщика.

- Дифференцированность – чтобы определить категорию плательщика, применяются налоговые льготы. Также существуют возможности не вносить конкретный налог.

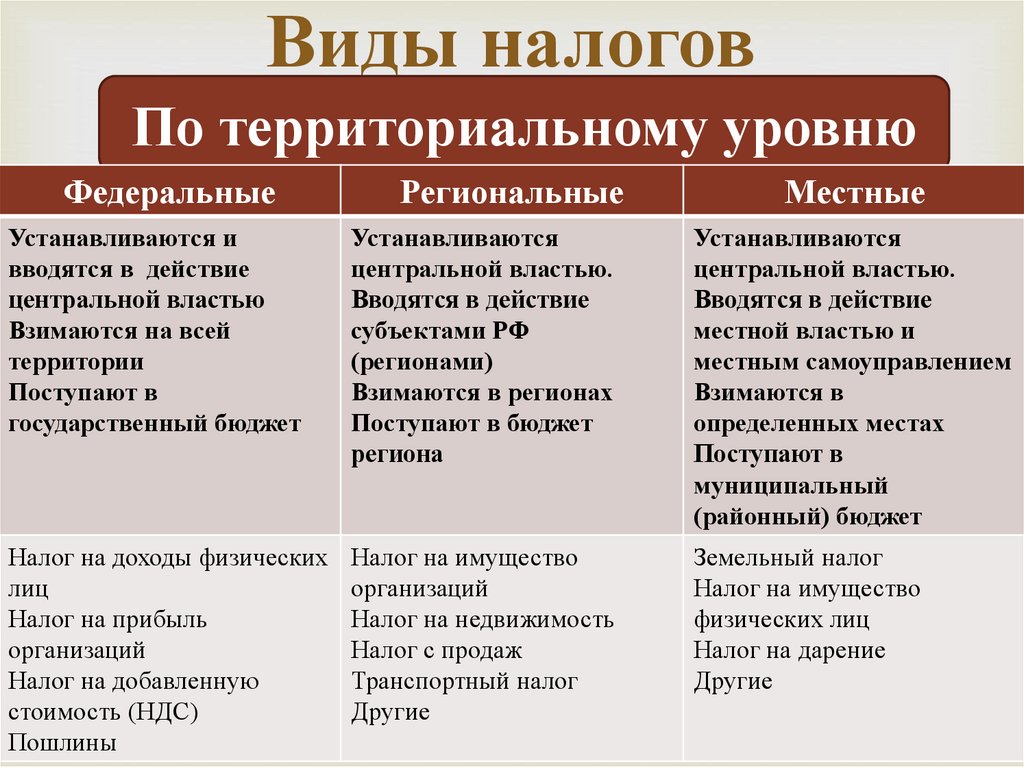

- Направленность – непосредственно после перечисления таких средств они попадают в бюджеты разных уровней. Они могут федеральными, региональными или местными.

- Непосредственность – существует прямая взаимосвязь между государством и бизнесменом. При этом плательщик чувствует налоговое бремя на регулярной и постоянной основе.

- Декларированность – органы власти заранее обладают сведениями о сумме перечисляемого платежа, поскольку предприниматель подает налоговую декларацию или иной отчет.

- Расчетность – платежи определяются по особой формуле. При этом процентная налоговая ставка умножается на количественный эквивалент зафиксированной законом базы.

- Прямое воздействие на экономику – отличие прямого налогообложения заключается в том, что оно во многом влияет на управление экономическими процессами. При этом данное явление может поддерживать приоритетные сферы предпринимательской деятельности или подавлять менее приемлемые.

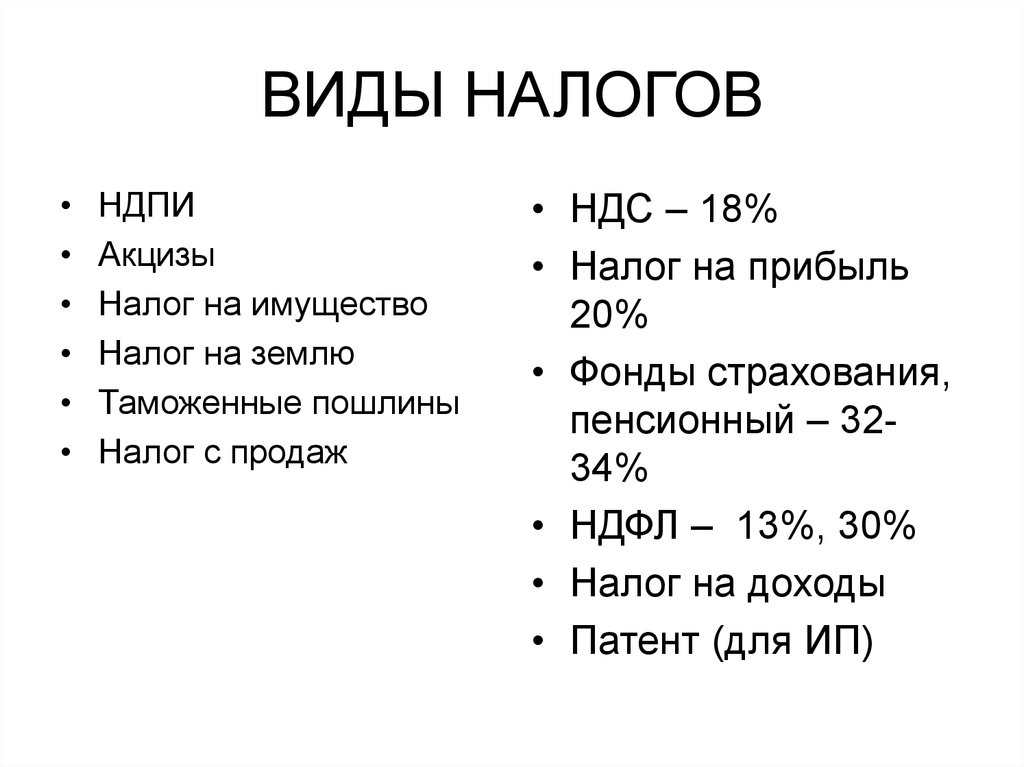

В Российской Федерации в качестве прямых налогов стоит рассматривать налог на прибыль, на доходы физических лиц, земельный, транспортный, водный. Это далеко не полный список возможных вариантов.

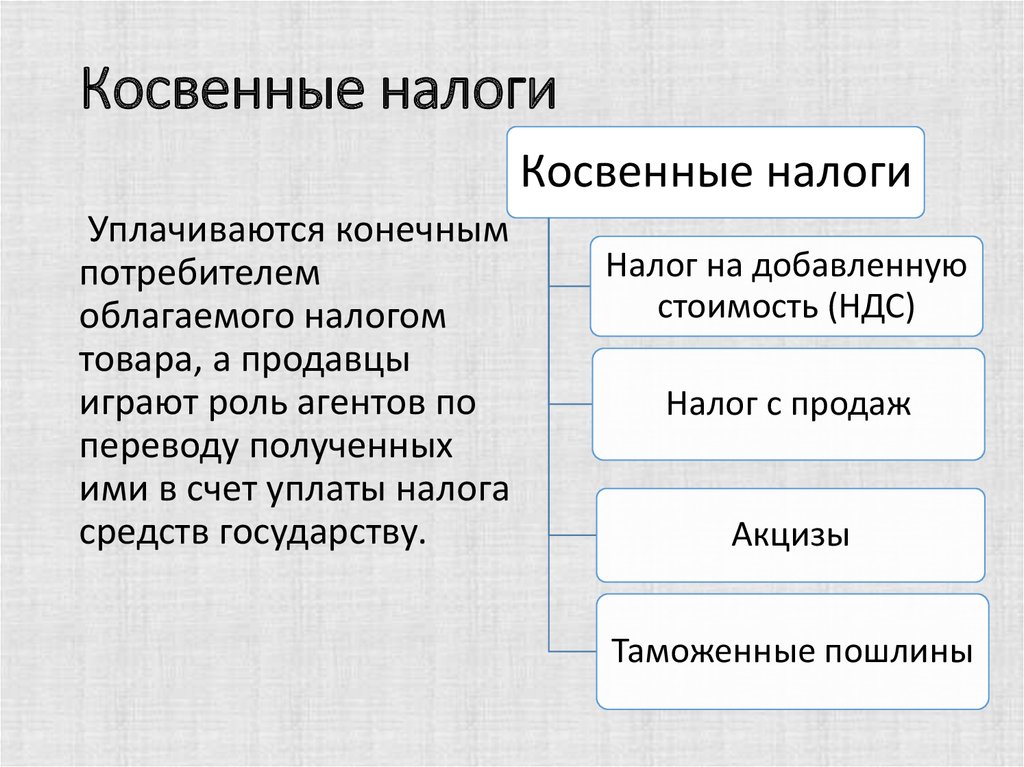

Что такое косвенные налоги

Косвенные разновидности отличаются тем, что имеют отношение к продаже товаров или услуг. Их источник входит в состав другого платежа, который осуществляет потребитель. При этом предприниматель вводит в стоимость товара наценку. Кроме себестоимости и части прибыли, он содержит часть, касающуюся уплаты налога.

При этом предприниматель вводит в стоимость товара наценку. Кроме себестоимости и части прибыли, он содержит часть, касающуюся уплаты налога.

Карнаух Екатерина Владимировна

Закончила Национальный университет кораблестроения, специальность «Экономика предприятия»

Таким образом стоит сделать вывод, что косвенный налог – это платеж, который взимается с продажи продукции или услуг. Он закладывается в форме конкретной надбавки, которая вводится в цену или тариф.

В качестве плательщика в данном случае выступает собственник компании. Это может быть производитель или субъект, который оказывает услуги. Однако формирование налогового платежа осуществляется из средств потребителей. Это означает, что плательщиком является покупатель продукта или услуги. Сам предприниматель в этом случае является налоговым агентом.

Иногда встречаются варианты, при которых косвенный налог не перекладывается на потребителя. К примеру, производитель закладывает НДС в стоимость товара, однако она провоцирует снижение спроса.

Для косвенных налогов характерны такие черты:

- Частичная или полная включенность – в надбавку может включаться весь налог полностью или его конкретная доля.

- Ответственность бизнесмена – по сути, предприниматель выполняет функцию посредника между государством и фактическим налогоплательщиком. Однако именно он отвечает за неполное или несвоевременное внесение платежа.

- Закрытость – потребителю неизвестно, какую конкретно сумму из стоимости товара или услуги он должен заплатить государству.

- Неуклонность – такой налог нельзя не заплатить, поскольку потребитель выделяет на него средства автоматическим способом. При этом он платит за продукт или услугу.

- Неравномерность – эти платежи отличаются неодинаковым распределением. Они преимущественно вводятся на продукцию и услуги с повышенным спросом.

К основным косвенным налогам относятся акцизы и НДС. Также в эту категорию входят таможенные и государственные пошлины. НДС представляет собой налог на добавленную стоимость. Это означает, что он является разницей между стоимостью покупки или изготовления товара и ценой его дальнейшей продажи. Этот платеж считается обязательным для всех компаний, которые должны вносить все организации на общем режиме налогообложения, импортеры, налоговые агенты по НДС.

Акцизом называют налог, который добавляется к стоимости товаров, указанных в статье 181 Налогового кодекса Российской Федерации. Его платят производители такой продукции в стране и импортеры, продающие подакцизные товары в страну. Так, акцизы платят производители и импортеры алкоголя, этилового спирта, табака и сигарет, бензина и дизельного топлива.

Государственные и таможенные пошлины – это обязательные платежи, которые вносят юридические и физические лица при перемещении продукции через границу.

Это может быть выдача удостоверения и замена паспорта.

Отличительные особенности групп

Главное отличие заключается в способах изъятия налоговых обязательств у плательщиков. Однако, помимо этого, рассматриваемые понятия имеют много других особенностей. К примеру, прямые налоги собираются в государственный бюджет с большими сложностями. Это означает, что по доходным и имущественным обязательствам есть крупные задолженности со стороны налогоплательщиков. Помимо этого, некоторые экономические субъекты преднамеренно занижают базу налогообложения для снижения размеров платежей.

При этом имущественные и доходные сборы оправданы, поскольку взимаются с определенного объекта. Их размер определяется с учетом объема налогооблагаемого объекта, который выражается в денежном эквиваленте.

При этом косвенные налоги нельзя считать оправданными. Они устанавливаются в форме торговой наценки, которой могло и не быть. При этом проблем в данном случае появляется значительно меньше. Таким образом косвенные налоги достаточно быстро собираются. Это дает возможность пополнять бюджет.

Таким образом косвенные налоги достаточно быстро собираются. Это дает возможность пополнять бюджет.

Важно учитывать, что размер и процентное соотношение разных видов налогов регулируются на уровне законодательства. Это дает возможность вовремя уменьшать разницу между доходной и расходной статьями бюджета.

Косвенные и прямые налоговые платежи представляют собой важные понятия, суть которых требуется понимать каждому предпринимателю. При этом они имеют целый ряд отличий, главным из которых считается способ изъятия.

Экономическая ложь косвенных налогов: правовой аспект

Что относится к прямым налогам?

Прямые налоги для физических лиц:

- НДФЛ (налог на доходы).

- На земельный участок.

- На автотранспорт.

- На имущество.

Прямые налоги для юридических лиц следующие:

- НДФЛ с работников данной организации.

- На прибыль.

- На имущество организации.

- На земельный участок.

- На транспортные средства.

- На добычу полезных ископаемых.

- На использование водных ресурсов.

- На ведение игорного бизнеса.

Акцизы

В заявлениях о косвенных налогах нередко указываются и акцизы. Это общегосударственные сборы на потребление определенного рода продукции.

Их экономическое значение в том, что акцизы оказывают значительное влияние как на условия производства, так и потребления подакцизных товаров. Государство облагает ими товары, вызывающие повышенный интерес у потребителей. Тем самым оно регулирует спрос на них.

Схема довольно проста для понимания. Государство повышает размер акцизов. Производители вынуждены повысить стоимость продукции. Возросшая цена несколько снижает спрос покупателей. Так как он уменьшается, производители вынуждены выпускать меньший объем своей продукции.

Так как он уменьшается, производители вынуждены выпускать меньший объем своей продукции.

Акцизы являются важной частью системы государственной налоговой политики. Их используют для увеличения объема поступлений в госказну, корректирования прогрессивного налогообложения, для ограничения отрицательного влияния каких-либо сфер производства на стимулирование спроса.

Плательщики здесь – как физические, так и юридические лица, производящие подакцизную продукцию, оказывающие подакцизные услуги на территории РФ.

К подакцизным операциям относится следующее:

- Розничная и оптовая реализация бензина (за исключением авиационного) и/или дизельного топлива.

- Реализация бесхозных, конфискованных государством подакцизных товаров.

- Деятельность в области игорного бизнеса.

- Проведение лотерей.

- Порча, утрата подакцизного товара, марок акцизного сбора.

Подакцизная продукция – это следующее:

- Все разновидности спирта.

- Алкогольная продукция.

- Табак.

- Дизельное топливо.

- Бензин (не включая авиационный).

- Икра осетровых и лососевых.

- Легковые авто (кроме ТС с ручным управлением, машин, предназначенных для инвалидов).

- Газовое и огнестрельное оружие (кроме приобретенного государством).

- Сырая нефть (в том числе и газовый конденсат).

Инструмент регулирования экономики

Экономисты считают именно косвенные налоги эффективным инструментом регулирования экономического положения в государстве. Тут приводится три аргумента:

- Для таких налогов характерно быстрое поступление в казну. Был реализован товар – продавец перечислил полагающуюся сумму в государственный бюджет.

- Данными налогами охватываются товары народного потребления, популярные услуги, поэтому есть вероятность их полного поступления в госбюджет.

- Потребление налогооблагаемых товаров сравнительно равномерно в территориальном разрезе. Это снимает напряжение в межрегиональном разделении доходов.

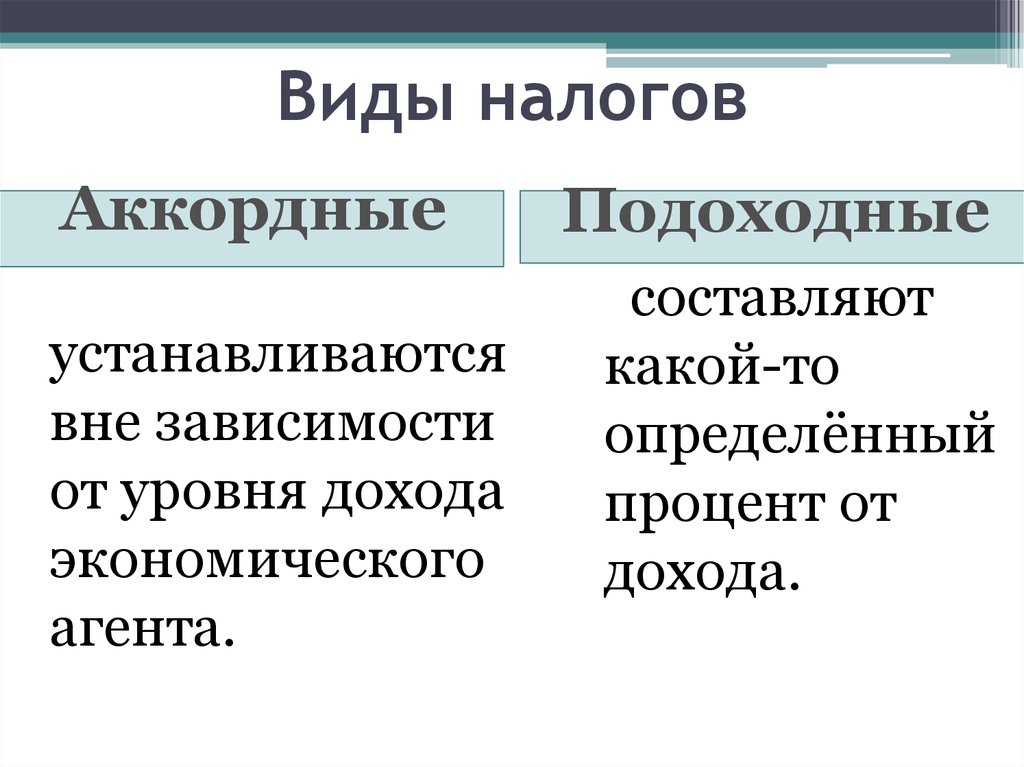

Классификации

Далее мы обязательно рассмотрим, что является косвенным налогом. Но начнем с существующих распространенных классификаций налогов.

Разделение по месту поступления:

- Местные.

- Региональные.

- Федеральные.

Разделение по применимости:

По методу изъятия денежных средств:

По субъекту взимания:

- С юридических лиц.

- С физических лиц.

Для российской системы налогообложения определяющим является разделение на прямые и косвенные сборы. Поэтому данную классификацию мы рассмотрим более подробно.

Классификация категории

Мы рассмотрели, какие налоги называют косвенными. В отношении их введена следующая классификация:

- Налоги, вытекающие из товарно-денежных и имущественных отношений. В частности, это НДС.

- Налоги на потребление. Введение акцизов, сборов с продаж.

- Таможенные пошлины.

Перечень косвенных налогов

С определениями данных сборов мы знакомы. Но что входит в группу “косвенные налоги”? Что к ним относится? Это следующее:

Но что входит в группу “косвенные налоги”? Что к ним относится? Это следующее:

- НДС (налог на добавленную стоимость).

- Акцизы.

- Таможенные пошлины.

Каждую из этих категорий мы далее разберем подробно.

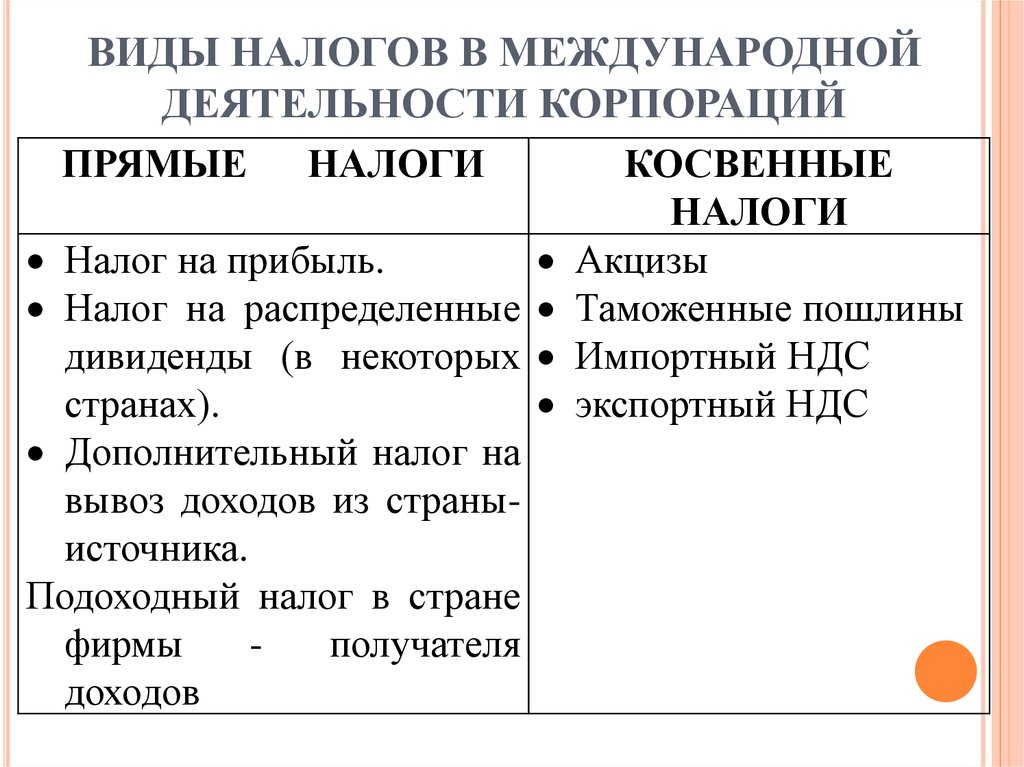

Прямые и косвенные налоги: таблица

Все действующие налоги и сборы по способу взимания бывают только двух видов. Эти виды налогов: прямые и косвенные. Для наглядности представим группировку в виде таблицы.

Итак, классификация налогов по методу взимания:

Прямые | Косвенные | ||

Наименование | Описание | Наименование | Описание |

НДФЛ | Взимается с дохода, который был начислен в качестве вознаграждения за труд физическому лицу. То есть с дохода гражданина удерживается 13 % (исключения — 9 %, 35 %) в пользу государства. В большинстве случаев НДФЛ удерживает работодатель сотрудника, то есть налоговый агент. | НДС | Представляет собой торговую наценку, которая применяется практически ко всем видам продукции, а также к услугам и работам, реализуемым на территории РФ. Помимо российских товаров, НДС включается в стоимость продукции, ввозимой на территорию России из других государств. Ключевая ставка по НДС — 18 % — устанавливается в большей части продукции. Однако чиновники предусмотрели льготные ставки в 10 и 0 %. |

ННПО | Рассчитывается с прибыли, полученной организациями в отчетном периоде. Размер платы — 20 % в пользу государственной казны. Отметим, что налогооблагаемой базой признаются доходы, уменьшенные на сумму произведенных расходов. | Акцизы | Отдельный вид наценки, который включается в стоимость товаров, определенного рода продукции (бензин и топливо, спирт и алкогольная продукция, табачные изделия). Наценка устанавливается в фиксированном виде, причем отдельно для каждой категории товаров. |

Имущественный | Определяется как процентная ставка к кадастровой и(или) оценочной стоимости имущества. Отметим, что имущество должно находиться в собственности граждан или организаций. Ставки определяются региональными властями в индивидуальном порядке для каждого субъекта РФ. | Таможенные пошлины | Устанавливается вне зависимости от стоимости и вида ввозимой продукции. Рассчитывается исходя из договоренностей, заключенных между РФ и странами-импортерами. Исчисляется на основании декларации, которую импортеры должны подать в течение 15 дней с момента ввоза продукции на территорию нашей страны. |

Земельный | Исчисляется по отношению к земельным участкам, переданным в собственность граждан и организаций. Порядок налогообложения устанавливают на муниципальном уровне | Государственные пошлины | Уплачивается за осуществление действий юридического характера. Установлены в фиксированном размере. |

Транспортный | Размер налогового обязательства определяется в зависимости от мощности транспортного средства. Причем для разного рода объектов установлены отдельные фиксированные ставки. | Лицензирование бизнеса | Для получения разрешения на ведение отдельного вида деятельности субъекту необходимо пройти процедуру лицензирования. Стоимость лицензирования не зависит от ожидаемого дохода, наличия имущественных активов и прочих показателей. |

Специальные налоговые режимы (патент, УСН, ЕНВД, ЕСХН) | Устанавливаются как процент от полученной прибыли либо к полученным совокупным доходам. Отдельные спецрежимы представляют собой фиксированный платеж в пользу государственного бюджета. | ||

Прямые налоги

Что относится к косвенным налогам, логично не входит в группу прямых. Взимание же последних происходит непосредственно со стоимости имущества или дохода налогообязанного лица. Данные налоги поступают в госбюджет сразу же после перечисления. Это обычно процент от стоимости объекта налогообложения.

Данные налоги поступают в госбюджет сразу же после перечисления. Это обычно процент от стоимости объекта налогообложения.

Главное достоинство прямых налогов – их проще рассчитывать и контролировать в дальнейшем. В целом именно они помогают управлять экономической ситуацией в стране. Каким образом? Избирательно воздействуют на сферы производства, способствуют созданию благоприятных условий для отдельных отраслей деятельности – тех, которым необходима поддержка государства.

Сравнительный анализ

Как мы отметили выше, налоги бывают прямыми и косвенными, то есть разделяются по способу изъятия налоговых обязательств у плательщиков. Однако, помимо особенностей изъятия обязательств, КН и ПН имеют множество дополнительных отличий.

Так, например, ПН собираются в бюджете государства с большими затруднениями. То есть по имущественным и доходным обязательствам имеются большие задолженности за налогоплательщиками. Помимо уклонения от уплаты, некоторые экономические субъекты умышленно занижают налогооблагаемую базу, чтобы снизить размеры платежей.

Однако имущественные и доходные сборы оправданны, так как взимаются с конкретного объекта. Сумма рассчитывается в зависимости от объема налогооблагаемого объекта, выраженного в денежном эквиваленте.

А вот КН не оправданны, они устанавливаются в виде торговой наценки, которой могло и не быть. В то же время проблем с уплатой таких обязательств возникает намного меньше. Следовательно, КН довольно быстро собираются, что позволяет направлять денежные средства на бюджетные расходы.

Таможенные пошлины

Последняя групп косвенных налогов – таможенные пошлины. Ими облагаются импортные, экспортные и транзитные товары. Их взимают таможенные органы при ввозе и вывозе продукции с таможенной территории Российской Федерации. Функция взимания таких платежей возложена на Федеральную таможенную службу.

Ставки для этих косвенных налогов определены в Таможенном тарифе РФ. Их величина зависит от типа товара по ТН ВЭД, страны-производителя. Самые распространенные пошлины как в России, так и в мире – это импортные. Гораздо реже встречаются экспортные. Например, в отношении нефти.

Гораздо реже встречаются экспортные. Например, в отношении нефти.

В зависимости от способа начисления ставок, определены следующие группы таможенных пошлин:

- Адвалорные. Выражаются в процентах от стоимости товара.

- Специфические. Конкретная денежная сумма.

- Комбинированные.

Также существуют специальные, антидемпинговые, сезонные, компенсационные таможенные пошлины.

Главное разделение налоговых сборов в РФ – на прямые и косвенные. К последним относятся таможенные пошлины, НДС, акцизы, имеющие свои особенности.

Характеристика прямых и косвенных налогов

Ключевое отличие прямых налогов от косвенных заключается в способе их изъятия у налогоплательщиков. Так, чтобы определиться с отличиями, нужно раскрыть понятия данных групп налоговых обязательств.

Прямыми называют те налоговые обязательства, которые изымаются у налогоплательщиков напрямую с их имущественных активов или полученных доходов. Условия данного вида налогообложения предусматривают конкретные ставки либо фиксированные платежи в пользу государственного бюджета.

Косвенные же взимаются не напрямую, а учитываются в определенных величинах. Такой вид обязательств представляет собой специальную наценку на стоимость товара либо работы или услуги, реализуемой на территории нашего государства. Если говорить простым языком, то эта торговая наценка включается в стоимость товара продавцом, но оплачивает ее уже конечный покупатель.

Итак, чем отличаются прямые налоги от косвенных? Основное отличие прямого налога от косвенного заключается в способе изъятия: напрямую с объекта обложения либо в виде потребительской наценки.

Экономическая ложь косвенных налогов: правовой аспект

С налогами, как таковыми, многое связано: существование нынешнего государства, наличие социальной инфраструктуры, финансирование государственных программ и другое. Как указано в последней редакции налогового кодекса Российской Федерации (далее налоговый кодекс) налоги и сборы должны иметь экономическое основание и не могут быть произвольными; не допускается устанавливать налоги и сборы, нарушающие единое экономическое пространство; акты законодательства о налогах и сборах должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги (сборы, страховые взносы), когда и в каком порядке он должен платить. Однако не совсем понятна правовая природа косвенных налогов.

Однако не совсем понятна правовая природа косвенных налогов.

Указанные выше принципы, по моему мнению, являются самыми основными из всех имеющихся. Ведь предметом налоговых правоотношений являются налоги. Следовательно, их установление и введение должно быть максимально проработано, так как в рыночной экономике при товарообменных операциях преобладают деньги. Налог же в свою очередь уплачивается только в денежном эквиваленте.

Существуют разные теории о налогах, то есть совокупность знаний и представлений, правовая природа, виды и их функции в регулировании государственных процессов. Их принято разделять на общие и частные теории. Выделяют также теорию соотношения пропорционального и прогрессивного налогообложения, теорию переложения налогов налогоплательщиков на иных лиц. Основоположником теории переложения считается английский философ Джон Локк, в 1692 г. пришедший к выводу, что все налоги в конечном счете падают на собственника земли. Сам Дж. Локк, ставший во главе английской Торговой палаты парламента, ввел классификацию налогов на прямые, взимаемые с имущества и дохода, и косвенные, взимаемые с потребления. Локк считал целесообразным заменить все налоги одним поземельным, поскольку находил его менее обременительным, чем множество косвенных налогов.

Локк считал целесообразным заменить все налоги одним поземельным, поскольку находил его менее обременительным, чем множество косвенных налогов.

Действительно, уже в тот период времени проблема переложения налога стояла достаточно остро, в текущее время об этом практически никто не говорит. Как правильно указывал Дж. Локк, что косвенные налоги имеют скрытую форму.

Обращаясь к действующему законодательству, налоги не разделяются на прямые и косвенные. Такая характеристика выявляется из толкования законодательных норм. В системе налогообложения, в том числе, присутствует налог на добавленную стоимость и акцизы – такие налоги принято считать косвенными. Однако нельзя пройти мимо общеправового принципа справедливости, который не закреплен в налоговом кодексе, что представляется странным, но есть принцип следующего содержания «налоги и сборы не могут иметь дискриминационный характер и различно применяться…».

Налог понимается как обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения, принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств (статья 8 налогового кодекса). Также любой налог должен иметь все элементы: объект, налогоплательщик и другие. Согласно статье 143 налогового кодекса налогоплательщиками признаются организации и индивидуальные предприниматели. Возникает вопрос: «А как согласуются между собой две указанные нормы?». Налог он ведь индивидуальный, он ведь взимается за счет денежных средств, которые принадлежат налогоплательщику. Тогда почему налог на добавленную стоимость платит другое лицо. Совершенно непонятна ситуация, когда товар, работа или услуга, прежде чем достигнет конечного покупателя, вырастет в цене с учетом налога на добавленную стоимость, пройдет цепочку разных контрагентов, где организации со своим «входящим» и «выходящим» налогом могут использовать налоговый вычет, уменьшая тем самым сумму налога для уплаты в бюджет. В итоге максимальное бремя налогов лежит на конечном потребителе. А самыми незащищенными являются физические лица, не являющиеся индивидуальными предпринимателями, даже тогда, когда они захотят перепродать товар, они не смогут включить в него сумму налога на добавленную стоимость, так как по налоговому кодексу не являются налогоплательщиками.

Также любой налог должен иметь все элементы: объект, налогоплательщик и другие. Согласно статье 143 налогового кодекса налогоплательщиками признаются организации и индивидуальные предприниматели. Возникает вопрос: «А как согласуются между собой две указанные нормы?». Налог он ведь индивидуальный, он ведь взимается за счет денежных средств, которые принадлежат налогоплательщику. Тогда почему налог на добавленную стоимость платит другое лицо. Совершенно непонятна ситуация, когда товар, работа или услуга, прежде чем достигнет конечного покупателя, вырастет в цене с учетом налога на добавленную стоимость, пройдет цепочку разных контрагентов, где организации со своим «входящим» и «выходящим» налогом могут использовать налоговый вычет, уменьшая тем самым сумму налога для уплаты в бюджет. В итоге максимальное бремя налогов лежит на конечном потребителе. А самыми незащищенными являются физические лица, не являющиеся индивидуальными предпринимателями, даже тогда, когда они захотят перепродать товар, они не смогут включить в него сумму налога на добавленную стоимость, так как по налоговому кодексу не являются налогоплательщиками.

Налоговый кодекс наделяет участников налоговых отношений правами и обязанностями, так вот в состав участников входят налогоплательщики и налоговые агенты и ни слова про покупателей или конечных потребителей. Очевидно, напрашивается следующий вывод, что при оплате товаров, работ и услуг возникают гражданско-правовые отношения, а при оплате сумм налога соответственно налоговые отношения, в связи с этим, так как покупатель не является участником налоговых отношений у него не возникает ни прав, ни обязанностей для оплаты налога. Сам же налоговый кодекс дополнительно не указывает на обязанность оплаты налога на добавленную стоимость покупателем. Такая обязанность лежит на налогоплательщиках.

Следовательно, природа налога на добавленную стоимость как косвенного не согласуется с законодательными нормами налогового кодекса.

Также стоит отметить, что, если продавец закупает у поставщика, применяющего специальный режим, товары для перепродажи, конечный потребитель уплачивает налог на добавленную стоимость из своего «кармана», как следствие продавец просто перечисляет чужие деньги под видом налога, который он должен уплачивать как налогоплательщик согласно статье 143 налогового кодекса.

Подводя итоги, следует указать на то, что косвенный налог не соответствует положениям статей 8, 9, 143 налогового кодекса и не соответствуют основным принципам справедливости и носят дискриминационный характер. Нарушение принципа справедливости прослеживается в том, что физические лица, не являющиеся индивидуальными предпринимателями, несут основную часть налогового бремени, а именно: из заработной платы удерживается налог на доходы физических лиц (13%), при покупке продуктов, одежды и прочего они уплачивают налог на добавленную стоимость (20 или 10%), при приобретении подакцизных товаров, где большую часть стоимости занимает акциз. Дискриминация выражается в том, что, выступая покупателем и уплачивая налог на добавленную стоимость, они фактически не обладают правами в соответствии с налоговым кодексом. Косвенный налог позволяет в скрытой форме таким физическим лицам платить налог на добавленную стоимость, в тоже время, не являясь его налогоплательщиком.

Исходя из практики уплаты налога на добавленную стоимость, он, по своей сути, не является таковым, так как принцип переложения позволяет собирать налог с тех, кто не создает объект налогообложения. Даже существование законодательных норм о том, что налогоплательщик обязан предъявить к оплате покупателю этих товаров (работ, услуг), имущественных прав соответствующую сумму налога, не дает ответа на то, что установленный налог является законным ко сбору с третьих лиц, не являющихся участниками налоговых отношений, как того требует статья

Даже существование законодательных норм о том, что налогоплательщик обязан предъявить к оплате покупателю этих товаров (работ, услуг), имущественных прав соответствующую сумму налога, не дает ответа на то, что установленный налог является законным ко сбору с третьих лиц, не являющихся участниками налоговых отношений, как того требует статья

3 налогового кодекса (каждое лицо должно уплачивать законно установленные налоги и сборы). Хочу заметить, что налог, как я полагаю, законный в том случае, если введен соответствующим федеральным законом и по установленной процедуре, но он может быть и не справедливым, и экономически необоснованным. А наличие экономического основания означает наличие под собой денежных средств, из которых он удерживается.

Разница между прямым и косвенным налогом

Финансы

Резюме: Надлежащая оценка прямых и косвенных налогов может помочь определить сумму, которую вы ежегодно платите в виде налогов. Читайте дальше, чтобы узнать больше о прямых и косвенных налогах.

Читайте дальше, чтобы узнать больше о прямых и косвенных налогах.

18 июня 2022 г.

к

Правительство Индии собирает налоги в виде прямых и косвенных налогов. Вот посмотрите, что означают эти два термина, их различные типы и какую пользу они приносят обществу в целом.

Прямые налоги взимаются непосредственно с доходов физических лиц или организаций. Эти налоги уплачиваются непосредственно правительству, и никакие обязательства не могут быть переданы другому налогоплательщику. В Индии существует три распространенных вида прямых налогов, взимаемых с доходов физических лиц и организаций.

ПОДРОБНЕЕ

Что означает профессиональный налог?

Что такое TDS? О каких типах TDS вам нужно знать?

1. Подоходный налог

Каждый гражданин Индии, который получает доход, превышающий 2 50 000 фунтов стерлингов в год, обязан платить подоходный налог, являющийся формой прямого налога. После этого ограничения правительство Индии взимает налоги в зависимости от уровня доходов. Индивидуальные налогоплательщики могут воспользоваться рядом налоговых вычетов, предлагаемых правительством в соответствии с различными разделами Закона о подоходном налоге, 1961.

Этот тип прямого налога также включает корпоративный налог, которым облагаются местные компании и иностранные организации, получающие доход в Индии.

2. Налог на прирост капитала Налог на прирост капитала взимается с любых доходов, полученных от инвестиций в такие активы, как акции, облигации, предприятия и фермы. Прямой налог на прирост капитала подразделяется на долгосрочный и краткосрочный налог на прирост капитала. Любой актив, проданный в течение 12 месяцев после приобретения, облагается краткосрочным налогом на прирост капитала. С другой стороны, активы, проданные по истечении 12 месяцев, облагаются долгосрочным налогом на прирост капитала.

Прямой налог на прирост капитала подразделяется на долгосрочный и краткосрочный налог на прирост капитала. Любой актив, проданный в течение 12 месяцев после приобретения, облагается краткосрочным налогом на прирост капитала. С другой стороны, активы, проданные по истечении 12 месяцев, облагаются долгосрочным налогом на прирост капитала.

Прямой налог, называемый налогом на имущество, взимается с имущества, принадлежащего физическим лицам, и изменяется в зависимости от рыночной стоимости имущества. Налог на богатство уплачивается физическими лицами, индуистской неразделенной семьей (HUF) и корпоративными налогоплательщиками в зависимости от статуса проживания налогоплательщика.

Что такое косвенный налог?Еще один прямой налог, взимаемый государством, называемый «налогом на операции с ценными бумагами» (STT), взимается с любого дохода, полученного в результате налогооблагаемых операций с ценными бумагами.

Косвенные налоги не взимаются непосредственно с налогоплательщика. Они накладываются на товары и услуги. Ниже приведены основные виды косвенных налогов в Индии.

Они накладываются на товары и услуги. Ниже приведены основные виды косвенных налогов в Индии.

GST – это форма косвенного налога, которая охватывает 17 различных косвенных налогов, таких как налог на услуги, центральный акциз, государственный налог на добавленную стоимость (НДС), гербовый сбор и т. д. Это всеобъемлющий косвенный налог, который следует за налоговыми плитами, определенными Советом по GST, для взимания косвенного налога с товаров и услуг.

2. Таможенная пошлинаВсе товары, ввозимые в Индию, облагаются таможенной пошлиной. Этот косвенный налог применяется к каждому предмету, импортируемому из другой страны в Индию.

3. Налог на добавленную стоимость (НДС) НДС — это косвенный налог, взимаемый с любого движимого товара, проданного непосредственно покупателю. НДС включает центральный налог с продаж, который уплачивается правительству Индии.

Вот некоторые важные преимущества прямых и косвенных налогов.

- Прямые налоги помогают правительству контролировать инфляцию.

- Прямые и косвенные налоги помогают правительству облагать налогом всех одинаково. В то время как лица с высокими доходами платят более высокий прямой налог, косвенный налог взимается со всех, включая группы с более низкими доходами.

- Косвенные налоги легко собирать, поскольку они взимаются при совершении покупок.

- Прямые налоги являются прогрессивными, поскольку они помогают правительству уменьшить неравенство в доходах.

Налоговые платежи также можно произвести онлайн. Вы можете оплатить свой подоходный налог онлайн через IDFC FIRST Bank быстрый, простой и удобный портал для уплаты налогов. Чтобы узнать, какие шаги необходимо предпринять для уплаты прямых налогов онлайн в Индии, посетите наш портал онлайн-уплаты налогов.

Отказ от ответственности

Содержание этой статьи/инфографики/изображения/видео предназначено исключительно для информационных целей. Содержимое носит общий характер и предназначено только для информационных целей. Это не заменяет конкретный совет в ваших собственных обстоятельствах. Информация подлежит обновлению, дополнению, пересмотру, проверке и изменению, и она может существенно измениться. Информация не предназначена для распространения или использования каким-либо лицом в какой-либо юрисдикции, где такое распространение или использование будет противоречить закону или постановлению или повлечет за собой выполнение каких-либо требований по лицензированию или регистрации IDFC FIRST Bank или его аффилированных лиц. Банк IDFC FIRST не несет ответственности за любые прямые/косвенные убытки или обязательства, понесенные читателем в связи с принятием каких-либо финансовых решений на основании упомянутого содержания и информации. Пожалуйста, проконсультируйтесь с вашим финансовым консультантом, прежде чем принимать какое-либо финансовое решение.

Прямое и косвенное налогообложение | EURAXESS

В испанской налоговой системе существует два вида налогов:

Прямое налогообложение. Применяется к доходам и имуществу:

Индивидуальный подоходный налог (IRP по испанскому названию).

Подоходный налог с нерезидентов (IRNR по испанскому названию).

Корпоративный налог (испанское название IS).

Налог на наследство и дарение.

Налог на имущество.

Косвенное налогообложение. Взимается с товаров и услуг и с передачей товаров и прав в целом:

Налог на добавленную стоимость (НДС или IVA на испанском языке).

Специальные налоги (IIEE по испанскому названию).

Налог на страховые взносы.

Налог на передачу имущества (ITP по испанскому названию) и гербовый сбор.

Иностранные исследователи, которые приезжают в Испанию на ограниченный период времени, вероятно, должны будут заплатить IRPF или IRNR (оба налога на прибыль), в зависимости от их статуса проживания, НДС при совершении покупок, IIEE (специальные налоги) и, в редких случаях , Налог на богатство, ITP (налог на передачу имущества) и т. д.

д.

Табл. Налог на доходы физических лиц (IRPF) и налог на доходы нерезидентов (IRNR)

| Налог на доходы физических лиц (IRPF) и налог на доходы нерезидентов (IRNR) | Эти налоги применяются к доходам, полученным физическими лицами в зависимости от их статуса проживания. |

| Резиденция | Физические лица должны платить личный подоходный налог (IRPF) или подоходный налог нерезидентов (IRNR) в зависимости от того, являются ли они резидентами Испании. Физические лица считаются постоянно проживающими в Испании, если они остаются в стране более 183 дней (6 месяцев) в течение календарного года. Спорадические отсутствия учитываются при определении присутствия в Испании, если только они не подтверждают свое место жительства для целей налогообложения в другой стране. Тем не менее, для разрешения спора о двойном проживании учитываются и другие факторы, например, место жительства семьи, государство, в котором поддерживаются самые тесные личные и экономические связи, или страна происхождения или место, где они обычно работают. В Испании налог взимается за календарный год (с 1 января по 31 декабря), и условие резидента или нерезидента применяется к каждому годовому периоду. |

Специальный IRNR Налоговый план | Физические лица (в данном случае исследователи), ставшие резидентами Испании для целей налогообложения в результате своих поездок в эту страну, могут выбрать оплату IRNR , сохраняя свой статус налогоплательщика IRPF, за налоговый год, в котором они меняют место жительства, и следующие пять налоговых периодов, при условии соблюдения ряда требований:

Примечание: Любые исследователи, выбравшие эту налоговую систему, несут ограниченную налоговую ответственность за налог на богатство. Можно подать заявление на выход или освобождение от этого режима (используя Модель 149). |

Подтверждение места жительства для целей налогообложения

Лицо может иметь вид на жительство или административное место жительства в стране, не считаясь резидентом для целей налогообложения. Чтобы быть резидентом для целей налогообложения в конкретной стране (в данном случае Испании), человек должен подлежать налогообложению доходов, полученных в любой точке мира. Резиденция для целей налогообложения подтверждается сертификатом, выданным налоговым органом страны. Эти сертификаты действительны в течение одного года.

Соглашения об избежании двойного налогообложения

Если исследователь является резидентом страны, с которой Испания подписала Соглашение об избежании двойного налогообложения, применяются условия соглашения, поскольку в некоторых случаях налог ниже , а в других случаях при определенных обстоятельствах доход не может облагаться налогом в Испании. В этих случаях исследователь-нерезидент должен подтвердить место жительства в стране, с которой Испания подписала соглашение, посредством сертификата проживания, выданного налоговыми органами этой страны.

В этих случаях исследователь-нерезидент должен подтвердить место жительства в стране, с которой Испания подписала соглашение, посредством сертификата проживания, выданного налоговыми органами этой страны.

Чтобы узнать, какие типы соглашений подписала Испания и с какими странами, посетите следующие веб-сайты: Министерство финансов и государственного управления Испании (http://www.minhafp.gob.es/es-ES/Normativa%20y %20doctrina/Normativa/CDI/Paginas/cdi.aspx), доступно только на испанском языке; Налоговая служба (http://www.agenciatributaria.es), в разделе «Fiscalidad de no residentes» (налоговый статус нерезидента) (доступно на испанском и английском языках).

Испания на сегодняшний день подписала 102 соглашения об избежании двойного налогообложения, 93 из которых действуют. Остальные 9 находятся на разных стадиях обработки (Азербайджан, Бахрейн, Беларусь, Кабо-Верде, Катар, Черногория, Намибия, Перу и Сирия). Были пересмотрены соглашения с Австрией, Бельгией, Канадой, Соединенными Штатами Америки, Финляндией, Индией, Мексикой, Соединенным Королевством и Румынией.

Вычеты в связи с международным двойным налогообложением

Если иностранный исследователь, проживающий в Испании, обязан платить налог IRPF и имеет доход (доходы или прирост капитала) за пределами Испании, для сохранения дохода может быть применен международный вычет двойного налогообложения заработанные за границей в результате обложения IRPF в Испании и аналогичным налогом за границей.

Специальный план для исследователей (налогообложение) с резидентством в других государствах-членах ЕС

Иностранные исследователи, являющиеся налогоплательщиками IRNR и подтверждающие свое резидентство в другой стране ЕС, за исключением стран и территорий, официально закрепленных в законодательстве в качестве налоговых убежищ, когда, по крайней мере, 75% их дохода за налоговый период представляет собой сумму доходов от работы по найму и экономической деятельности в течение этого периода в Испании (и налоги в IRNR фактически были уплачены с этих доходов), могут подать заявку на специальный план, чтобы их налоги в Испании рассчитывались. по правилам IRPF без потери статуса налогоплательщика IRNR.

по правилам IRPF без потери статуса налогоплательщика IRNR.

С 1 января 2015 года они также могут воспользоваться этой специальной схемой, если доход, полученный в Испании в течение финансового года, составлял менее 90% от минимального личного и семейного пособия, на которое они имели бы право в соответствии с их личным положением. и семейные обстоятельства, если бы они были резидентами Испании, при условии, что налоги IRNR были фактически уплачены с этих доходов в течение периода и что доход, полученный за пределами Испании, был меньше указанного минимального пособия.

Не облагаемые налогом гранты:

Налогоплательщики IRPFЕсли исследователь является налогоплательщиком IRPF, грант считается доходом от трудовой деятельности и облагается налогом. Однако согласно соответствующему законодательству57 следующие гранты освобождены от налога:

Государственные гранты.

Гранты, присуждаемые некоторыми некоммерческими организациями58 для проведения регулируемого обучения в Испании или за границей на всех уровнях и степенях системы образования.

Освобождаемая сумма будет покрывать расходы на зачисление в университет или суммы, уплачиваемые за эквивалентную концепцию для прохождения курса, а также страхование от телесных повреждений и медицинское обслуживание получателя гранта и, если применимо, его / ее супруга или детей. должны требовать, при условии, что у них нет страховки социального обеспечения.

Освобождаемая сумма будет покрывать расходы на зачисление в университет или суммы, уплачиваемые за эквивалентную концепцию для прохождения курса, а также страхование от телесных повреждений и медицинское обслуживание получателя гранта и, если применимо, его / ее супруга или детей. должны требовать, при условии, что у них нет страховки социального обеспечения.

Государственные гранты и гранты, предоставляемые некоммерческими организациями для исследований, включенных в положения Королевского указа 63/2006 от 27 января, которым утверждается Положение об обучении исследовательских кадров, а также гранты, предоставляемые организациями также освобождаются от налога государственные служащие и другие сотрудники государственных органов, а также преподавательский и исследовательский персонал университетов, целью которых является проведение исследований. Ни при каких обстоятельствах суммы, полученные по трудовому договору , не будут считаться грантами.

Однако, если исследователь является налогоплательщиком IRNR, гранты считаются доходом от работы, полученной в Испании, и поэтому облагаются налогом. Это имеет место при условии, что этот доход является результатом личной деятельности, осуществляемой на территории Испании, или государственных платежей, полученных от правительства Испании, за исключением случаев, когда работа выполняется полностью за границей и доход подлежит личному налогообложению в другой стране.

Несмотря на то, что гранты подпадают под действие IRNR, они могут быть освобождены (в соответствии с правилами IRNR) в следующих случаях:

Гранты и другие суммы, полученные физическими лицами, выплачиваемые государственными администрациями на основании международных соглашений о культурном, образовательном и научном сотрудничестве или на основании годового плана международного сотрудничества, разработанного Советом министров.

Это может быть выдача удостоверения и замена паспорта.

Это может быть выдача удостоверения и замена паспорта.

Если физическое лицо считается проживающим в Испании для целей налогообложения, оно, в принципе, обязано платить подоходный налог со всех доходов в любой точке мира. Поэтому хорошей идеей будет проконсультироваться о вашем налоговом статусе, когда вы приедете работать или проводить исследования в Испании.

Если физическое лицо считается проживающим в Испании для целей налогообложения, оно, в принципе, обязано платить подоходный налог со всех доходов в любой точке мира. Поэтому хорошей идеей будет проконсультироваться о вашем налоговом статусе, когда вы приедете работать или проводить исследования в Испании.

Освобождаемая сумма будет покрывать расходы на зачисление в университет или суммы, уплачиваемые за эквивалентную концепцию для прохождения курса, а также страхование от телесных повреждений и медицинское обслуживание получателя гранта и, если применимо, его / ее супруга или детей. должны требовать, при условии, что у них нет страховки социального обеспечения.

Освобождаемая сумма будет покрывать расходы на зачисление в университет или суммы, уплачиваемые за эквивалентную концепцию для прохождения курса, а также страхование от телесных повреждений и медицинское обслуживание получателя гранта и, если применимо, его / ее супруга или детей. должны требовать, при условии, что у них нет страховки социального обеспечения.

Об авторе